Rynek powierzchni handlowych w Polsce

Centra handlowo-rozrywkowe

Na koniec 2011 r. w Polsce działało 387 centrów handlowych

o łącznej powierzchni najmu brutto (GLA) blisko 7,7 mln m

2

.

Systematycznie zwiększa się udział miast średniej wielkości

i małych w całkowitych zasobach centrów handlowych – na

koniec 2011 r. wynosił aż 45%. W czerwcu 2010 r. było to 40,7%.

Przeważająca liczba centrów handlowych oddanych do użytku

w tym roku była zlokalizowana w mniejszych ośrodkach miejskich,

w tym również obiekty największe, takie jak Galeria Słoneczna

w Radomiu, Millenium Hall w Rzeszowie i Turawa Park w Opo-

lu. W analizowanym okresie ukończono również Galerię Twierdza

w Zamościu, Galerię Leszno, Galerię Ostrovia w Ostrowie Wlkp.

i Galerię Tęcza w Kaliszu. Łączna powierzchnia centrów handlo-

wych oddanych do użytku w 2011 roku wynosi ponad 500 000 m

2

GLA. Pod koniec czerwca 2011 r. w budowie było ponad

500 000 m

2

GLA powierzchni centrów handlowych, a kolejnych

200 000 m

2

czekało na wznowienie prac. Jedynie 35% budowa-

nych obecnie centrów handlowych zostanie oddanych do użytku

w 2012 roku. Do największych powstających obiektów należą:

Korona Kielce, City Centre Rzeszów, Alfa Grudziądz, Galeria Ka-

towicka, Nova Park Gorzów Wlkp. Charakterystycznym zjawi-

skiem na rynku centrów handlowych jest rozbudowa istniejących

obiektów o ugruntowanej pozycji w celu zwiększenia ich konku-

rencyjności. Przykładami tego typu działań jest budowa II etapu

centrum handlowego Wzgórze w Gdyni, II etapu CH Magnolia

we Wrocławiu czy III etapu CH Jantar w Słupsku.

Określenie ilości planowanej powierzchni obarczone jest ryzykiem

błędu, ponieważ deweloperzy wciąż wstrzymują decyzje inwesty-

cyjne z powodu trudności z uzyskaniem finansowania i wystar-

czającego poziomu umów typu pre-let na warunkach rynkowych.

Przegląd projektów w przygotowaniu pozwala sądzić, że kolejny

wzrost aktywności deweloperskiej nastąpi dopiero po 2014 r.

Retail market in Poland

Shopping & leisure centres

At the end of 2011, Poland had 387 shopping centers, pro-

viding total of 7.7 million sq.m of GLA. Medium and small-

sized cities accounted for an increasing share in total shopping

centre stock: 45% at the end of 2011 against 40.7% for June

2010. Completed schemes, including large scale projects such

as Galeria Słoneczna in Radom, Millenium Hall in Rzeszow and

Turawa Park in Opole, were mainly in smaller cities. Other re-

tail projects opening during the period included Galeria Twi-

erdza in Zamość, Galeria Leszno, Galeria Ostrovia in Ostrow

Wlk. and Galeria Tęcza in Kalisz. A total of 500,000 sq.m of

shopping centre space GLA was added to the market in 2011.

At the end of June 2011, approximately 500,000 sq.m of shop-

ping centre space was being developed, with another 200,000

sq.m waiting for the construction works to restart. Only 35%

of space that is now under construction is expected to hit the

market in 2012. The largest developments under construction

include Korona Kielce, City Centre Rzeszów, Alfa Grudziądz,

Galeria Katowicka, Nova Park Gorzów Wlkp. To raise their com-

petitiveness the established retail schemes are starting exten-

sion plans. Examples include the construction of phase II of

Wzgórze shopping centre in Gdynia, phase II of CH Magnolia

in Wroclaw and phase III of CH Jantar in Słupsk.

The exact total retail provision is difficult to predict with accu-

racy, because developers still find it difficult to obtain finance

and a number of schemes will not proceed unless a sufficient

number of prelets are signed. With this in mind, a rebound in

the shopping centre market looks unlikely before 2014.

raport – rynek powierzchni handlowych

report – retail market

302

inwestycje budowlane

2012

Cushman & Wakefield

opracowanie raportu

report preparation

Źródło /

Source:

Cushman & Wakefield

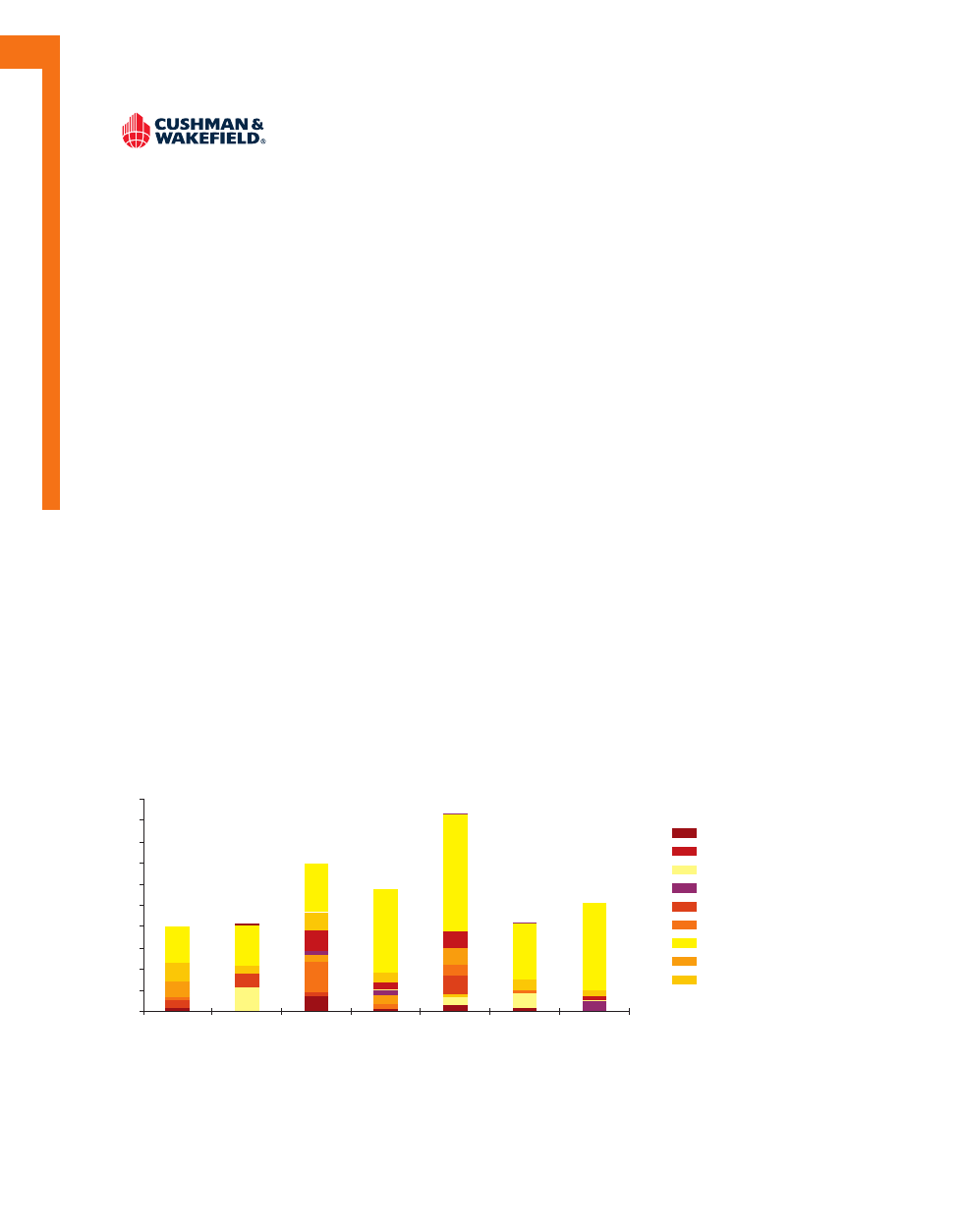

Centra handlowe w wybranych miastach (m

2

)

Shopping centres in selected cities (sqm)

0

2005

2007

2010

2006

2008

2011

2009

100 000

200 000

300 000

400 000

500 000

600 000

700 000

800 000

900 000

1 000 000

Warszawa

Szczecin

Łódź

Trójmiasto

Kraków

Inne miasta /

other cities

Wrocław

Konurbacja Katowicka

Poznań

raport – rynek powierzchni handlowych

report – retail market

303

inwestycje budowlane

2012

Popyt na powierzchnie w centrach handlowych jest silnie zróż-

nicowany zarówno ze względu na miasto, lokalizację i jakość

obiektu, jak i sektor handlowy oraz typ najemcy. Największym

zainteresowaniem cieszą się pierwszorzędne centra handlo-

we, o ugruntowanej pozycji i lojalnej grupie konsumentów,

w dużych aglomeracjach miejskich. Obiekty takie utrzymują

wysoki poziom stawek czynszowych, a na zwolnienie lokalu

czeka kolejka potencjalnych najemców. Obiekty drugorzędne

przyciągają mniejszą liczbę najemców, a ich właściciele zmu-

szeni są do stosowania różnego rodzaju zachęt i prowadze-

nia elastycznej polityki czynszowej. Średni poziom pusto-

stanów w miastach powyżej 200 000 mieszkańców wynosi

0–5%, przy czym najwyższy wskaźnik notowany jest

Demand for shopping centre space is highly selective in terms

of both the location and quality as well as retail sector and

tenant mix. Most tenants still favour prime urban facilities that

attract a stable and loyal customer base. Such schemes are

able to command high rents, and tenants are lining up to take

the space. Landlords of secondary schemes have to offer very

favourable lease terms in order to attract tenants. The aver-

age vacancy rate in the cities with a population of more than

200,000 stands at 0-5%. Radom and Tricity posted the high-

est vacancy rate, while the lowest rates were in Toruń, Kielce,

Szczecin, Lublin and Warsaw.

W 2011 r. odnotowano poprawę sytuacji na rynku inwestycyjnym w Polsce, co przyniosło ostrożny

optymizm i ożywienie również na rynku nieruchomości handlowych. Wzrastające zainteresowanie

głównych graczy ogranicza się jednak do obiektów najlepszych w swoich kategoriach oraz tych przy-

padków, gdzie deweloperzy znacząco zrewidowali swoje oczekiwania finansowe.

Sytuacja na rynku najmu powierzchni handlowych w Polsce jest bardzo zróżnicowana. Najwięk-

szym powodzeniem cieszą się obiekty w dobrej lokalizacji, o sprawdzonym koncepcie komercyjnym

oraz ustabilizowanej pozycji handlowej. Najwyższe czynsze w tego typu budynkach wynoszą nawet

75–77 EUR/m

2

/miesiąc za lokal o wielkości 100–150 m

2

. Optymizmem napawa fakt, że centra handlo-

we oddane do użytku w latach 2009–2010 rejestrują powolny wzrost obrotów i liczby odwiedzają-

cych, spada też liczba pustostanów. Jednak wśród nowo budowanych centrów handlowych obiekty

wynajęte w 100% w dniu otwarcia należą do rzadkości. Warunki najmu są, poza lokalizacją i jakością

projektu, podstawą decyzji najemców o otwarciu sklepu. Szczególnie uwidacznia się to w sytuacji

silnej konkurencji, kiedy na rynku powstają jednocześnie dwa lub trzy projekty handlowe. Bez ela-

stycznej polityki czynszowej, budżetu na kontrybucje finansowe i aranżację powierzchni sprawne

skomercjalizowanie obiektu jest praktycznie niemożliwe.

Najemcy, mimo że najgorszy dla nich okres minął, analizują szczegółowo warunki umów dla pro-

ponowanych lokalizacji oraz wydłużają procesy decyzyjne. Większość sieci spożywczych ograniczyła

swoją ekspansję. Można się spodziewać dalszej konsolidacji i przejęć w sektorze, co osłabi pozycję

deweloperów zmuszonych dostosować warunki najmu do wymagań rozwijających się podmiotów.

Duże sieci z sektora odzieżowego działają dynamicznie zgodnie z wcześniej przygotowaną strategią,

ale oczekują korzystnych warunków najmu, w tym czynszu zależnego od obrotów oraz partycypacji

właściciela w kosztach aranżacji powierzchni. Małe sieci handlowe skupiają się na najlepszych lokali-

zacjach, które gwarantują wysokie obroty i odwiedzalność.

Podaż nowoczesnej powierzchni handlowej w 2011 r. (ok. 650 000 m

2

GLA) jest o 15% większa niż

podaż z 2010 r. Biorąc pod uwagę ilość powierzchni będącej w budowie, prognozuje się spadek po-

ziomu podaży w 2012 r. do poziomu 350–400 000 m

2

GLA. Obserwowany obecnie wzrost aktywności

deweloperów zaowocuje wzrostem podaży nowych projektów handlowych dopiero po roku 2014.

The improved sentiment in the investment market in 2011 was also reflected in the Polish retail

market, which shows clear signs of revival. But this optimism is tinged with caution. Major players

are still looking to prime schemes and to those assets where developers scaled back their financial

expectations.

The occupancy market in Poland is varied. There remains a healthy appetite for established retail

in good locations. The highest rents in such schemes are EUR 75-77/sq.m/month for a unit covering

100–150 sq.m. Shopping centres delivered to the market during 2009–2010 posted steadily growing turnover and footfall figures, and falling

vacancies. However, only a few new developments attained a 100% occupancy rate prior to opening. Lease terms, along with location and

quality, are major factors affecting tenants’ decision to take retail space in projects being developed simultaneously. Retailers are looking for

the most flexible lease terms, and/or the most generous fit-out contributions.

Despite positive economic data, occupiers remain cautious, eyeing up lease opportunities and avoiding quick decisions. Most food chains have

shelved some of their expansion plans. Further consolidation and acquisitions are expected, which will weaken developers’ positions, as they

are forced to improve lease terms even further. Large clothing chains are known for implementing expansion plans quickly, but even they are

seeking favourable lease terms, including turnover rent and the owner’s fit-out contribution. Small retail chains’ interest is focused on prime

locations offering high footfall and revenues.

Modern retail supply in 2011 (around 650,000 sq.m of GLA) has increased by 15% compared to the previous year. However, with retail develop-

ment remaining subdued, modern space provision in 2012 is expected to fall to the level of around 350–400,000 sq.m of GLA. Recently noted

gradual rise in development activity will push completion levels up, but this is not expected before 2014.

Katarzyna Michnikowska

Starszy Analityk, Dział Wycen

i Doradztwa, Cushman & Wakefield

Senior Analyst, Valuation & Advisory,

Cushman & Wakefield

304

inwestycje budowlane

2012

raport – rynek powierzchni handlowych

report – retail market

w Radomiu i Trójmieście, a najniższy w Toruniu, Kielcach,

Szczecinie, Lublinie oraz w Warszawie.

Najwyższe czynsze dla najlepszych centrów handlowych utrzy-

mują się na wysokim poziomie 75–77 EUR/m

2

/miesiąc w War-

szawie i średnio 37–40 EUR/m

2

/miesiąc w pozostałych aglo-

meracjach. Spadki czynszów obserwowane są jednak nadal

w przypadku obiektów drugorzędnych. Dotyczy to szczególnie

lokali małej i średniej wielkości przeznaczonych dla najemców

z sektora odzieżowego.

Główne ulice handlowe

W 2011 r. nie odnotowano znaczących zmian dotyczących han-

dlu przy głównych ulicach w Polsce. W zależności od miasta

i dostępności lokali obserwowano różny poziom aktywności na-

jemców i deweloperów. W Warszawie, szczególnie przy Nowym

Świecie, wzrosła liczba pustostanów w związku z intensywną wy-

mianą najemców. Na stołecznym rynku otwarto DT vitkAc, który

ma szansę wykreować nową, ekskluzywną lokalizację handlową

w centrum miasta. W Szczecinie oddano do użytku centrum

handlowe Kaskada. W Katowicach zainteresowanie sieci han-

dlowych centralnymi lokalizacjami podtrzymuje budowa Galerii

Katowickiej. W Poznaniu dobiega końca budowa Pasażu MM.

W pozostałych aglomeracjach (Trójmiasto, Łódź, Kraków, Wroc-

ław) w sektorze głównych ulic handlowych sytuacja się nie zmie-

nia. Rozwój ulic handlowych na kształt ulic zachodnioeuropej-

skich zachodzi bardzo powoli i jest uzależniony od dostępności

Highest rents for prime shopping centres remained high: on

average EUR 75-77/sq.m/month in Warsaw and EUR 37-40/

sq.m/month in other conurbations. In secondary schemes,

rents continue to be under downward pressure, particularly

in small and medium-sized units designated for tenants from

the clothing sector.

High streets

In 2011 the Polish high street market did not see any major

changes. The pattern of development and leasing activity,

depending on the city and availability of units, was uneven.

Warsaw, in particular Nowy Świat street, experienced a great

amount of tenant movement, which resulted in a rise in vacan-

cies. The capital market saw the opening of DT vitkAc, which

is intended to be a new up-market shopping destination in

the city centre. With the completion of Galeria Kaskada in

Szczecin and the development of Galeria Katowicka in Kato-

wice, city centre locations have proven to be attractive for

retailers. Pasaż MM in Poznań is at the final stage of develop-

ment. The high street market in other conurbations (Tricity,

Łódź, Kraków, Wrocław) overall remains flat. The development

of high street as seen in western Europe is slow and depend-

ent on the availability of units meeting the requirements of do-

Najwyższe czynsze w centrach handlowych,

4 kwartał 2011 (EUR/m

2

/miesiąc)

Prime rents in shopping centres in Q4 2011 (EUR/sqm/month)

Źródło /

Source:

Cushman & Wakefield

Podaż nowoczesnej powierzchni handlowej (m

2

)

Supply od modern retail space in Poland (sqm)

centra handlowe /

shopping centres

magazyny handlowe /

retail warehouses

centra wyprzedażowe /

outlet centres

hale hurtowe /

wholesales

0

2005 2006

2008

2010

2007

2009

100 000

200 000

300 000

400 000

500 000

600 000

2011

700 000

800 000

900 000

1 000 000

0

10

20

Warszawa

K. Katowicka

Kraków

Łódź

Trójmiasto

Wrocław

Poznań

Szczecin

Inne miasta

/

other cities

30 40 50 60

70 80 90

raport – rynek powierzchni handlowych

report – retail market

305

lokali, spełniających standardy krajowych i międzynarodowych

sieci handlowych oraz wzrostu popytu ze strony sieci ekskluzyw-

nych. Największe zmiany obserwowane są w Warszawie. Cieka-

wym zjawiskiem jest pojawianie się nowych mikrolokalizacji przy-

ciągających sieci handlowe ze średniej i wyższej półki cenowej.

W Warszawie obserwujemy wzrost zainteresowania najemców

ul. Mokotowską, odzyskującą swoją dawną świetność dzięki

ukończonemu ostatnio remontowi i nowo otwieranym sklepom,

punktom usługowym i gastronomicznym.

Główne ulice handlowe nie są domeną jedynie największych

aglomeracji. W Polsce często właśnie w miastach mniejszych za-

chowały się tradycyjne ulice handlowe z naturalnym intensyw-

nym ruchem pieszym, niezakłóconymi ciągami handlowymi i sze-

roką ofertą towarów i usług. Przykładem takiej ulicy jest Szeroka

w Toruniu, gdzie swoje sklepy prowadzą między innymi: Reserved,

House, New Yorker, Orsay, Carry, Diverse, Reporter. Czynsze

mestic and international retail chains as well as on the growing

demand from luxury brands. The Warsaw market witnessed

the most significant changes. The retail chains from mid and

up-market sector are continuing to expand in emerging mi-

crolocations, such as Mokotowska street in Warsaw, which is

reclaiming its former splendor. It has undergone a complete

overhaul, including building renovations and the addition of

convenience stores, service points and gastronomy outlets.

High street retailing is not bound to large conurbations.

In Poland smaller cities have typically retained a traditional

high street, with regular high footfall, undisturbed pedestrian

passages and a wide offer of products and services. In Toruń,

for example, Szeroka street now boasts Reserved, House,

New Yorker, Orsay, Carry, Diverse and Reporter, among other

tenants. Rents on most high streets remained stable, with

The main factors which may cause another slowdown of the growth of Polish commercial real estate

market, are the decrease in the willingness of financial institutions to lend to development activities,

as well as an escalation of requirements in terms of meeting certain conditions aiming at minimizing

banks’ investment risks.

As far as expansion of trade networks is concerned, on one hand, the threat of purchasing power is

on the decline, while on the other, the exchange rate is at risk and costs are on the increase. Both developers and retail chains are still paying

for the unwise decisions made in 2007–2008. Therefore, the last period was characterised by a greater caution in terms of development, and

this trend is likely to persist in the years to come. The objects with the greatest chance of success will be well-situated ones, with the greatest

potential to attract clients. Experienced developers will be valued, those who know the sector’s specification, have made successful invest-

ments and care for good relations with the market. Well-established know-how will be essential for creation of proper commercialisation

strategies, preceded by a thorough market analysis, allowing for realisation of facilities tailored to the local needs. Experience and trust will

be strong competitive assets.

Such conditions foster utilisation of unconventional conceptions and solutions, development of multifunctional facilities and specialised com-

mercial forms. It requires trade networks to be flexible, but also consistent in realisation of long-term development strategies, precise posi-

tioning, optimisation of activities. The outlet sales become essential and necessary to take under consideration in order to maintain control

over a product’s lifespan and to enlarge the group of potential clients. Good outlet centres, bringing together strong brands, will surely be

a valuable alternative to traditional distribution channels.

Głównymi czynnikami, które mogą spowodować ponowne spowolnienie tempa rozwoju rynku nieru-

chomości komercyjnych w Polsce, są zmniejszenie skłonności instytucji finansowych do kredytowania

działalności deweloperskiej oraz eskalacja wymagań w zakresie spełnienia określonych warunków,

mających na celu zminimalizowanie ryzyka inwestycyjnego banków.

Jeśli chodzi o ekspansję sieci handlowych, ważna wydaje się z jednej strony groźba spadku siły na-

bywczej, z drugiej ryzyko kursowe i wzrost kosztów.

Zarówno deweloperzy, jak i sieci handlowe płacą nadal za nieroztropne decyzje podjęte w latach

2007–2008. Ostatni okres charakteryzowała zatem większa ostrożność w zakresie rozwoju i taki trend

niewątpliwie utrzyma się w kolejnych latach. Szanse na realizacje będą miały doskonale zlokalizowa-

ne obiekty o największym potencjale pozyskania klientów. W cenie pozostaną doświadczeni dewelo-

perzy znający specyfikę sektora, mający na koncie udane inwestycje i dbający o dobre relacje z ryn-

kiem. Ugruntowany know-how będzie niezbędny do tworzenia właściwych strategii komercjalizacji,

poprzedzonych dogłębną analizą rynku, umożliwiającą realizację obiektu na miarę lokalnych potrzeb.

Doświadczenie i zaufanie będą silną przewagą konkurencyjną.

Takie uwarunkowania sprzyjają stosowaniu nowatorskich koncepcji i niesztampowych rozwiązań,

rozwojowi obiektów wielofunkcyjnych oraz wyspecjalizowanych form komercyjnych. Od sieci han-

dlowych wymaga to elastyczności, ale też konsekwencji w realizacji długofalowych strategii rozwoju,

sprecyzowanego pozycjonowania, optymalizacji działań. Coraz częściej niezbędnym elementem staje

się uwzględnienie sprzedaży outletowej jako narzędzia zapewniającego kontrolę nad pełnym życiem

towaru oraz poszerzającego grupę potencjalnych odbiorców. Dobre centra wyprzedażowe, skupiają-

ce silne marki, będą niewątpliwie cenną alternatywą dla tradycyjnych kanałów dystrybucji.

Agata Brzezińska

dyrektor ds. najmu NEINVER Polska

NEINVER Polska leasehold director

inwestycje budowlane

2012

inwestycje budowlane

2012

raport – rynek powierzchni handlowych

report – retail market

307

raport – rynek powierzchni handlowych

report – retail market

306

przy większości głównych ulic handlowych pozostają stabilne,

a najwyższe wartości osiągają w Warszawie (83–85 EUR/m

2

/mie-

siąc) i Krakowie (77–79 EUR/m

2

/miesiąc).

Hipermarkety / Supermarkety

W 2011 r. hipermarkety ograniczyły swoją ekspansję, z kolei

supermarkety i dyskonty spożywcze nadal dynamicznie się

rozwijały. Do 2012 roku spodziewane są przejęcia, sprzeda-

że i konsolidacje sieci spożywczych. Obecnie w Polsce działa

ponad 250 hipermarketów oraz kilka tysięcy supermarketów

i dyskontów spożywczych. Wśród hipermarketów działalność

w Polsce prowadzą Auchan, Carrefour, E. Leclerc, Real i Tesco,

które jest obecnie najdynamiczniej rozwijającą się siecią w sek-

torze. Mniejsze formaty sklepów spożywczych – supermarke-

ty, prowadzą między innymi sieci: Carrefour, Tesco, Kaufland,

Billa, Piotr i Paweł, Intermarché i Stokrotka. Wśród dyskontów

spożywczych dominującą pozycję zajmuje Biedronka. Rozwi-

jają się także Lidl, Aldi i Netto. W 2011 roku otwarte zostały

między innymi Tesco w Starogardzie Gdańskim, Ostrowie Wiel-

kopolskim (Galeria Ostrovia), Jarosławiu (Galeria Pruchnicka)

i Nowym Sączu (Centrum Gołąbkowice); Carrefour w Gdań-

sku (Morski Park Handlowy) i Opolu (Turawa Park); Intermar-

ché w Lesznie (Galeria Leszno) i Zamościu (Galeria Twierdza)

oraz Piotr i Paweł w Słupsku/Bolesławicach (CH Pod Wiatra-

kami) i Millenium Hall w Rzeszowie. Supermarkety lokują tra-

dycyjnie swoje sklepy w centrach i parkach handlowych. No-

wym obszarem dla ich rozwoju stają się jednak duże osiedla

mieszkaniowe w największych aglomeracjach miejskich, gdzie

brakuje podstawowej infrastruktury handlowo-usługowej.

Większość budowanych i planowanych obecnie obiek-

tów handlowych zawiera powierzchnię przeznaczoną

dla operatorów spożywczych, głównie supermarketów.

W najbliższym czasie zostaną otwarte między innymi: Piotr

higher rents in Warsaw (EUR 83–85/sq.m/month) and Kraków

(EUR 77–79/sq.m/month).

Hyper and supermarkets

In 2011 hypermarkets curbed their expansion alongside

the continued development of supermarkets and discount

stores. Acquisitions, sales and consolidations of food chains

are expected in 2012. There are now over 250 hypermarkets

and several thousand supermarkets and discount stores in

Poland. The key hypermarket players are Auchan, Carrefour,

E. Leclerc, Real as well as Tesco, which is the fastest-grow-

ing food chain in the sector. Supermarkets are operated

by chains such as Carrefour, Tesco, Kaufland, Billa, Piotr

i Paweł, Intermarché and Stokrotka. The discount store seg-

ment is dominated by Biedronka, with Lidl, Aldi and Netto

catching up. Openings in the sector in 2011 included Tes-

co in Starogard Gdański, Ostrów Wlkp. (Galeria Ostrovia),

Jarosław (Galeria Pruchnicka) and Nowy Sącz (Centrum

Gołąbkowice); Carrefour in Gdańsk (Morski Park Handlowy)

and Opole (Turawa Park); Intermarché in Leszno (Galeria

Leszno) and Zamość (Galeria Twierdza); and Piotr i Paweł

in Słupsk-Bolesławice (CH Pod Wiatrakami) and Millenium

Hall in Rzeszów. Supermarket operators tend to locate their

stores in shopping centres and retail parks. They are, how-

ever, also beginning to target large housing estates with no

basic retail and service facilities, located in Poland’s larg-

est agglomerations. Most retail schemes in the pipeline or

under construction offer space to food operators, mainly

supermarkets. Schemes to open soon include Piotr i Paweł

in Nova Park Gorzów Wlkp, in Galeria Szperk Gdynia and

Alfa Grudziądz; Stokrotka in Galeria Katowicka. The reduced

expansion of large-scale food chains pushed rents down.

Źródło /

Source:

Cushman & Wakefield

Najwyższe czynsze przy ulicach handlowych, 4 kwartał 2011 (EUR/m

2

/miesiąc)

Prime rents on high streets in Q4 2011 (EUR/sqm/month)

0

10

20

Warszawa

K. Katowicka

Kraków

Łódź

Trójmiasto

Wrocław

Poznań

Szczecin

Inne miasta

30

40

50

60

70

80

90

raport – rynek powierzchni handlowych

report – retail market

307

raport – rynek powierzchni handlowych

report – retail market

306

inwestycje budowlane

2012

i Paweł w Nova Park Gorzów Wlkp., Galerii Szperk Gdy-

nia oraz w Alfie Grudziądz, Stokrotka w Galerii Katowi-

ckiej. Ograniczenie rozwoju wielkopowierzchniowych sieci

spożywczych spowodowało spadek czynszów w sektorze.

Czynsze dla hipermarketów mieszczą się obecnie w przedziale

6,5–7,5 EUR/m

2

/miesiąc, dla supermarketów 9–13 EUR/m

2

/mie-

siąc, a dla dyskontów spożywczych 5,5–8,5 EUR/m

2

/miesiąc.

Parki handlowe

Na koniec drugiego kwartału 2011 r. wielkopowierzchnio-

we sklepy niespożywcze zajmowały 2,2 mln m

2

, z czego

20% powierzchni przypadało na parki handlowe. W 2011 r.

oddano do użytku ok. 150 000 m

2

tego typu powierzchni.

Do największych ukończonych obiektów należały Futura Park

w Krakowie i CH Pod Wiatrakami w Słupsku. Stabilny rozwój kon-

tynuowały również wolno stojące sklepy z artykułami budow-

lanymi. W 2011 r. nowe sklepy otworzyły między innymi Leroy

Merlin w Gliwicach i Białymstoku, OBI w Suwałkach i Castorama

w Krakowie.

W budowie pozostaje blisko 80 000 m

2

powierzchni na po-

trzeby wielkopowierzchniowych sklepów niespożywczych,

w tym Europa Centralna Park w Gliwicach i Family Point

w Lublinie. Największy deweloper w sektorze parków han-

dlowych – IKEA, czasowo wstrzymał swoje plany rozwoju,

w tym budowę projektu miasteczka handlowego Bulwary Po-

znańskie. Wśród najemców w sektorze parków handlowych

przeważają sieci handlowe z sektorów: artykuły budowla-

ne, RTV AGD, meble, sprzęt sportowy i wyposażenie wnętrz.

Do najaktywniejszych podmiotów należą: OBI, Castora-

ma, Leroy Merlin, Media Expert, Decathlon oraz BRW, Agata

Meble i Jysk, otwierający swoje sklepy również w miastach

średniej wielkości i małych. Chociaż parki handlowe w Pol-

sce nie cieszą się popularnością wśród sieci odzieżowych, to

istnieją najemcy z tego sektora, którzy z sukcesem prowadzą

w nich swoje sklepy (np. TK Maxx w parku handlowym Batory

Rents now stand at EUR 6.5–7.5/sq.m/month for hypermar-

kets, EUR 9–13/sq.m/month for supermarkets and EUR 5.5–

8.5/sq.m/month for discount stores.

Retail parks

At the end of Q2 2011, large-scale non-food stores occupied

2.2 million sq.m, of which 20% was in retail parks. In 2011,

around 150,000 sq.m of such space was delivered onto the

Polish market. The largest schemes completed were Futura Park

in Krakow and CH Pod Wiatrakami in Słupsk. Freestanding DIY

stores also continued to expand steadily; new schemes open-

ing in 2011 included Leroy Merlin in Gliwice and Białystok, OBI

in Suwałki and Castorama in Kraków.

Nearly 80,000 sq.m of large-scale non-food retail space is

under construction, including Europa Centralna Park in Gli-

wice and Family Point in Lublin. IKEA, the largest developer

in the retail park sector, has temporarily shelved its expansion

plans, which include the construction of a retail city, Bulwary

Poznańskie. Retail park tenants are mainly retailers from the

DIY products, household appliances and electronics, furni-

ture, sports equipment and homeware sectors. The dominant

market players include OBI, Castorama, Leroy Merlin, Media

Expert, Decathlon as well as BRW, Agata Meble and Jysk,

opening their stores also in small and medium-sized towns.

Although retail parks are not popular with fashion chains in

Poland, some fashion retailers operate successfully in these

locations, such as TK Maxx in the Batory retail park in By-

dgoszcz. The toy store chain Toys „R” Us, which traditionally

opens in retail parks, has also announced its plans to expand

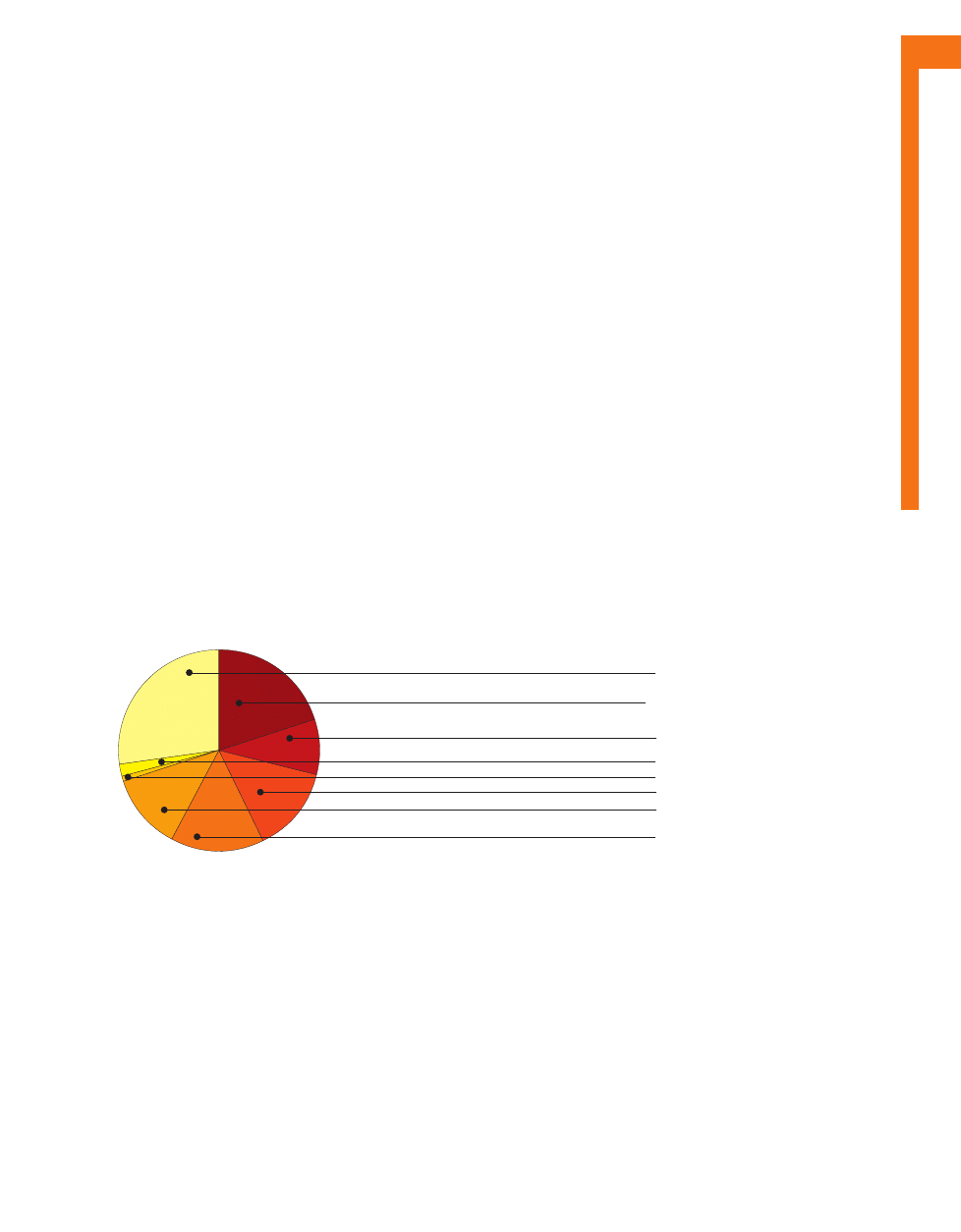

Nomi 12%

Praktiker 9%

Leroy Merlin 15%

Castorama 20%

Bricomarche 27%

Bricoman 1%

Brico Depot 2%

OBI 14%

Źródło /

Source:

Cushman & Wakefield

Sklepy z materiałami budowlanymi, 4 kwartał 2011

DIY sector in Poland in Q4 2011

raport – rynek powierzchni handlowych

report – retail market

308

inwestycje budowlane

2012

w Bydgoszczy). Ekspansję na rynku polskim zapowiada również

sieć sklepów z zabawkami Toys „R” Us, tradycyjnie otwierająca

swoje sklepy w parkach handlowych. Czynsze w parkach han-

dlowych w 2011 r. kształtowały się na poziomie 6,5–8 EUR/m

2

/

miesiąc dla dużych powierzchni i 9–13 EUR/m

2

/miesiąc dla po-

wierzchni średnich. W przypadku parków handlowych poziom

zachęt w pakietach najmu jest niższy niż w centrach handlo-

wych, co wynika ze specyfiki tych obiektów (prosta konstruk-

cja, stosunkowo niskie koszty budowy, podstawowy standard

wykończenia).

Centra wyprzedażowe

W 2011 r. istniejące obiekty wyprzedażowe w Polsce

utrwaliły swoją pozycję na rynku. Otwarto centrum Fac-

tory w Modlniczce pod Krakowem. Firma Echo Invest-

ment buduje w Szczecinie nowe centrum wyprzedażowe.

Neinver przygotowuje budowę swojego drugiego obiektu

w Warszawie – Factory Annopol. W Polsce istnieje siedem

centrów wyprzedażowych o łącznej powierzchni ponad

110 000 m

2

: Factory Ursus (Warszawa), Factory Wrocław,

Factory Luboń (Poznań), Factory Modlniczka (Kraków),

Fashion House Piaseczno (Warszawa), Fashion House

Gdańsk i Fashion House Sosnowiec. W budowie pozostaje

23 000 m

2

nowej powierzchni (Outlet Park Szczecin). W pla-

nach do 2013 r. pozostaje ponad 25 000 m

2

, w tym Factory

Annopol. Grupa najemców zainteresowanych wynajmem

lokali w centrach wyprzedażowych jest wciąż ograniczona.

W centrach wyprzedażowych funkcjonuje łącznie ponad

650 sklepów, z czego największa liczba w sektorach: odzież

(330), sport (60) i obuwie (50). Popyt na lokale w centrach

wyprzedażowych przekłada się na liczbę pustostanów, która

na koniec drugiego półrocza 2011 r. wynosiła 3–5%, w za-

leżności od obiektu. Interesującym zjawiskiem są wejścia na

polski rynek międzynarodowych sieci handlowych przez cen-

tra wyprzedażowe. Przykładem realizacji takiej strategii jest

decyzja hiszpańskiej firmy odzieżowej Desigual, która jeden

ze swoich pierwszych salonów w Polsce otworzyła w Factory

Ursus w Warszawie. Czynsze za powierzchnie w centrach

wyprzedażowych są w Polsce niższe niż w tradycyjnych cen-

trach handlowych i wynoszą średnio 15–21 EUR/m

2

/miesiąc

w zależności od lokalizacji, wielkości lokalu i branży najem-

cy. Firmy poszukujące powierzchni w centrach wyprzedażo-

wych oczekują partycypacji właściciela w kosztach aranżacji

lokalu i innych kontrybucji finansowych. Popularne stają się

również umowy oparte o tzw. czynsze kroczące i obniżki

czynszu na początkowym etapie działalności. Powoduje to

różnicę między czynszem nominalnym a efektywnym na po-

ziomie 10–20%.

in the Polish market. Rents at retail parks in 2011 reached

EUR 6.5–8/sq.m/month for large units and EUR 9–13/sq.m/

month for medium-sized ones. Incentive packages for retail

parks are smaller than those for shopping centres, owing to

parks’ simple structure, relatively low construction costs and

basic fit-out standard.

Outlet centres

In 2011 existing outlet centres consolidated their market po-

sitions. A factory outlet centre in Modlniczka near Kraków

has just opened, Echo Investment is building a new factory

outlet in Szczecin. Neinver is also preparing to construct

Factory Annopol, its second scheme in Warsaw. Poland is

home to seven factory outlet centres, totalling over 110,000

sq.m. They are Factory Ursus (Warsaw), Factory Wrocław,

Factory Luboń (Poznań), Factory Modlniczka (Kraków), Fash-

ion House Piaseczno (Warsaw), Fashion House Gdańsk and

Fashion House Sosnowiec. A further 23,000 sq.m is under

construction in Outlet Park Szczecin. The development

pipeline until 2013 exceeds 25,000 sq.m, including Factory

Annopol. Demand for premises in factory outlet centres is

still limited. Factory outlet centres comprise more than 650

stores; the fashion sector accounts for 330 units, sports

equipment accounts for 60 units and footwear brands 50.

The demand for units in factory outlet centres is reflected

in the vacancy rate, which stood at 3-5% in 2011, depend-

ing on the scheme. It is noteworthy that some international

retail chains are entering the Polish market through factory

outlet centres. Continuing its global expansion strategy,

Spanish fashion retailer Desigual opened its first store in

Factory Ursus in Warsaw. Rent for outlet centres in Poland

is lower than for traditional shopping centres and averages

EUR 15–21/sq.m/month, depending on location, unit size

and brand. Companies looking for space at factory outlet

centres expect a contribution to fit-out costs and other fi-

nancial incentives. Step-up leases and lower rents at the

start of operation are also becoming increasingly popular,

pushing the gap between headline and effective rents to

10–20%.

Cushman & Wakefield jest wiodącą na świecie firmą świad-

czącą usługi doradcze na rynku nieruchomości komercyj-

nych. Została założona w 1917 r. i obecnie zatrudnia ponad

13 000 pracowników w 234 biurach w 61 krajach. Firma re-

prezentuje zarówno małe firmy, jak i duże korporacje z listy

„Fortune 500”. Firma Cushman & Wakefield oferuje pełen

zakres usług w pięciu głównych obszarach: Obsługa Trans-

akcji (reprezentowanie najemców i wynajmujących na rynku

powierzchni biurowych, handlowych i magazynowych); Ryn-

ki Kapitałowe (sprzedaż nieruchomości, zarządzanie inwe-

stycyjne nieruchomościami, bankowość inwestycyjna, finan-

sowanie dłużne i kapitałowe); Rozwiązania dla Inwestorów

i Najemców Korporacyjnych (zintegrowane doradztwo stra-

tegiczne na rzecz dużych korporacji i właścicieli nierucho-

mości, w tym zarządzanie nieruchomościami i zarządzanie

projektami); Konsulting (doradztwo biznesowe oraz doradz-

two w zakresie nieruchomości); Usługi Wyceny i Doradztwa

(wycena, analiza HBU, pomoc w rozstrzyganiu sporów

oraz inne specjalistyczne usługi obejmujące różne sektory

rynku). Firma Cushman & Wakefield jest uznanym liderem

w dziedzinie badań światowego rynku nieruchomości, pub-

likuje szereg raportów, które dostępne są w części Knowledge

Center na stronie www.cushmanwakefield.com.

Cushman & Wakefield is the world’s largest privately-held

commercial real estate services firm. Founded in 1917,

it has 234 offices in 61 countries and more than 13,000

employees. The firm represents a diverse customer base

ranging from small businesses to Fortune 500 companies.

It offers a complete range of services within five primary

disciplines: Transaction Services, including tenant and land-

lord representation in office, industrial and retail real es-

tate; Capital Markets, including property sales, investment

management, investment banking, debt and equity financ-

ing; Corporate Occupier & Investor Services, including

integrated real estate strategies for large corporations and

property owners, Property & Asset Management and Project

Management; Consulting Services, including business and

real estate consulting; and Valuation & Advisory, including

appraisals, highest and best use analysis, dispute resolution

and litigation support, along with specialized expertise in

various industry sectors. A recognized leader in global real

estate research, the firm publishes a broad array of propri-

etary reports available on its online Knowledge Center at

www.cushmanwakefield.com.

Raport Rynek powierzchni handlowych opracowała firma Cushman & Wakefield

Retail market overview in Poland report compiled by Cushman & Wakefield

Źródło /

Source:

Cushman & Wakefield

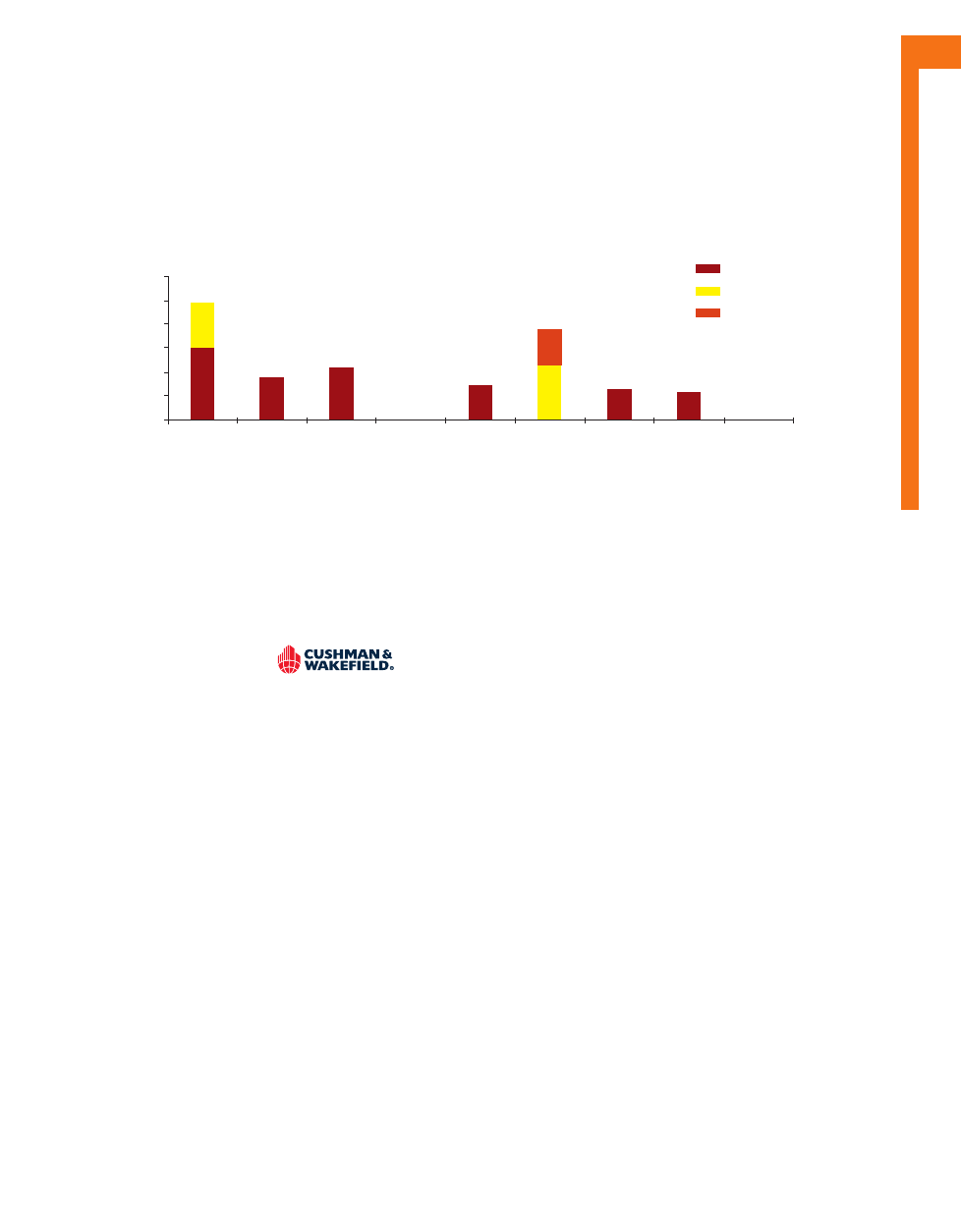

Centra wyprzedażowe, 4 kwartał 2011 (m

2

)

Factory outlets in Poland in Q4 2011 (sqm)

0

Warszawa

Kraków

Szczecin

Wrocław

Konurbacja

Katowicka

Łódź

Trójmiasto

Poznań

10 000

20 000

30 000

40 000

50 000

60 000

Inne

miasta

istniejące /

existing

w budowie /

under construction

planowane /

planned

raport – rynek powierzchni handlowych

report – retail market

309

inwestycje budowlane

2012

Wyszukiwarka

Podobne podstrony:

103 Rynek kolektorów słonecznych w Polsce w 2010r skrót raportu

Raport Rynek szpitali publicznych w Polsce 2012 wycinki

RYNEK TURYSTYKI BIZNESOWEJ W POLSCE

diagnozowanie analiza bezrobocia, społeczny zakres bezrobocia w Polsce Raport rok 2006

Rynek produktów ogrodniczych w Polsce, Ogrodnictwo, Semestr V, Ekonomika, Ekonomika z chomika ;), Ek

Powierzchnia UZ w polsce zajmuje?

Rynek dzieł sztuki w Polsce. Aspekty prawno-ekonomiczne

Degradacja i rekultywacja powierzchni ziemi w Polsce

Rynek roślin ozdobnych w Polsce

KISIEL, ZWOLIŃSKA, ROZWÓJ POWIERZCHNI MAGAZYNOWYCH W POLSCE

diagnozowanie - analiza bezrobocia społeczny zakres bezrobocia w Polsce, Raport rok 2006

Rynek pracy i?zrobocie w Polsce

Rynek energetyki wiatrowej w Polsce, Studia, ekologia

Instrumenty pochodne (26 stron), Rynek instrumentów pochodnych w Polsce znajduje się dopiero w bardz

WYTYCZNE DO PISANIA PRAC 07 09 2009, rynek transportu i logistyki w Polsce, Logistyka WSB Chorzów

Rynek papierów warto¶ciowych w Polsce, Pomoc w nauce, Ekonomika przedsiębiorstwa

Analiza rynku spirytusowego w Polsce Raport[1]

więcej podobnych podstron