SPIS TREŚCI

Rynek instrumentów pochodnych w Polsce znajduje się dopiero w bardzo wczesnej fazie rozwoju, należy jednak oczekiwać, że w niedalekiej przyszłości nastąpi znaczny postęp w tym zakresie. Odgrywają one na współczesnych rynkach kapitałowych coraz większą rolę i z powodzeniem zastępują tradycyjne instrumenty finansowe takie jak akcje i obligacje.

O instrumentach pochodnych można by powiedzieć, że są to narzędzia, których wartość w bezpośredni sposób zależy od wartości innego rodzaju aktywów (np. akcji, obligacji, towaru) lub indeksu rynkowego.

Na rynku polskim jako pierwsze pojawiły się opcje na stopę procentową LIBOR oraz FIBOR, następnie opcje na indeks giełdowy WIG. W międzyczasie pojawiły się warranty a także opcje kupna i sprzedaży na waluty oferowane przez niektóre banki. Obecnie na naszym rodzimym rynku stosowane są również kontrakty forward oraz futures.

Poniższa praca ma na celu przybliżenie zasady działania podstawowych instrumentów pochodnych stosowanych w Polsce i na świecie począwszy od kontraktu opcyjnego poprzez warranty, kontrakty typu futures i forward, aż do swapów oraz ich kombinacji.

KONTRAKT OPCYJNY

W poniższym rozdziale uwaga zostanie skupiona na kategorii opcji, która w zarządzaniu finansowym znajduje szerokie zastosowanie zarówno jako samodzielny instrument, jak i koncepcja służąca do konstrukcji szeregu innych instrumentów finansowych oraz analiz poprzedzających podjęcie decyzji dotyczących różnych obszarów działania firmy.

Opcja to kontrakt dający jego właścicielowi prawo do zakupu lub sprzedaży aktywów po ustalonej z góry cenie. Zakup, czy też sprzedaż może nastąpić przed ustaloną datą - w tym przypadku stosujemy opcje amerykańską - lub też w ściśle określonym tą datą momencie - opcja europejska. Aktywami, na które jest wystawiona opcja mogą być akcje, które obecnie są najczęściej stosowane. Handel opcjami w sposób regularny rozpoczęto w roku 1973.

Jak już wcześniej wspomniano opcja jest kontraktem dającym jego posiadaczowi prawo do zakupu lub sprzedaży aktywów po ustalonej cenie. Przykładowo opcja zakupu samochodu po cenie 40 000 zł przed 31.12.2003 roku lub też w dniu 31.12.2003 roku. W opisanym przypadku posiadacz opcji zrealizuje ją ( zakupi samochód ) jedynie wówczas, gdy będzie to dla niego opłacalne, a więc nie ma obowiązku zakupu ( sprzedaży ). Jeżeli natomiast nie będzie to mu się opłacało, opcja po prostu stanie się bezwartościowa i ulegnie wygaśnięciu. Na początek analizy kontraktu opcyjnego niezbędne jest wyjaśnienie podstawowych pojęć z tego zakresu.

Realizacja opcji

Akt zakupu lub sprzedaży aktywów, na które wystawiono opcję będzie określany jako „realizacja opcji”.

Cena realizacji

Przez cenę realizacji będzie się rozumieć cenę, po której zgodnie z kontraktem opcyjnym posiadacz opcji ma prawo do zakupu lub sprzedaży aktywów, na które wystawiono opcje.

Data wygaśnięcia opcji

Przez datę wygaśnięcia opcji będzie się rozumieć datę, po której posiadacz opcji traci możliwość korzystania z praw przysługujących z tytułu jej posiadania. Po upłynięciu tej daty opcję określa się jako „opcję martwą”.

Opcja amerykańska oraz opcja europejska

Przez opcję amerykańską będziemy rozumieć kontrakt, który może być zrealizowany w dowolnym momencie, ale nie później niż data jego wygaśnięcia. Opcja europejska zaś to taki kontrakt, który może być zrealizowany jedynie dokładnie w momencie pokrywającym się z datą jego wygaśnięcia.

Długa i krótka pozycja

W terminologii rachunku opcyjnego zwykło się używać określenia, iż nabywca ( posiadacz ) opcji zajmuje pozycję długą, wystawca zaś (sprzedawca ) opcji - krótką.

OPCJA ZAKUPU

Opcja zakupu jest kontraktem dającym jej posiadaczowi prawo do zakupu w przyszłości aktywów po cenie znanej w momencie jego wystawienia. Teoretycznie nie ma ograniczeń co do rodzaju aktywów, których może dotyczyć kontrakt opcyjny. W praktyce jednak w największym zakresie jest dokonywany obrót opcjami na akcje oraz obligacje. Szerokie zastosowanie mają także opcje towarowe wystawione na różnego rodzaju towary, opcje walutowe oraz opcje na stopę procentową.

Kontrakt ten, dotychczas jeszcze w niewielkim zakresie stosowany jest w Polsce, jednak na wielu rynkach kapitałowych stanowi powszechny przedmiot obrotu.

Instrument zanalizujemy na przykładzie opcji zakupu akcji spółki „ X ”. Załóżmy, iż opcja zakupu wystawiona na akcję spółki „ X” 12 grudnia 2002 roku posiada cenę realizacji równą 500 oraz datą wygaśnięcia: 31czerwca 2003 roku. Nabywca opcji uzyskuje prawo do zakupu w przyszłości akcji spółki „ X ” po 500, niezależnie od tego jaką wartość akcja będzie posiadać w momencie realizacji. Jeżeli opcja jest typu amerykańskiego, posiadacz opcji będzie mógł zakupić akcje po cenie realizacji w dowolnym momencie przed wygaśnięciem opcji. Jeżeli zaś opcja jest typu europejskiego, nabywca ma prawo do zakupu akcji w dniu wygaśnięcia opcji, czyli 31 czerwca 2003 roku.

Natomiast sprzedawca opcji zakupu zobowiązany jest do sprzedaży akcji spółki „ X ” po cenie 500, w momencie podjęcia decyzji o zakupie przez nabywcę.

Kontrakty opcyjne na ogół zawierają zasady przystosowywania ceny realizacji oraz ilości akcji do takich zmian, jak split akcji. Przykładowo, jeżeli w dzień po zakupie przez nabywcę opcji spółki „ X ”, spółka zdecyduje się na dokonanie splitu akcji w stosunku 5 do 1 ( 5 akcji nowych na 1 akcję starą ), posiadacz opcji zakupu wystawionej na 1 akcję „starą” uzyska prawo do nabycia 5 akcji „nowych” po cenie 100 za sztukę.

Wartość opcji zakupu w momencie wygaśnięcia dla posiadacza (nabywcy) opcji

O tym czy opcja zakupu będzie miała dla jej posiadacza niezerową wartość w momencie wygaśnięcia oraz ile będzie wynosić wartość, decyduje relacja pomiędzy ceną akcji spółki „X” a ceną realizacji w momencie wygaśnięcia opcji. Jeżeli 31 czerwca 2003 roku cena opcji ( Co ) będzie wyższa od 500, opcja ma niezerową wartość dla jej posiadacza. Wartość ta będzie równa różnicy: Co - 500. Przykładowo załóżmy, iż w momencie realizacji opcji cena akcji wynosi 600. Posiadacz opcji zakupu może zakupić od sprzedawcy opcji tę akcję za 500 i następnie sprzedać ją za 600. W wyniku tego uzyska on dochód w wysokości 100 ( 600 - 500 ). W sytuacji takiej zwykło się mówić, iż opcja jest warta spieniężenia. Jeżeli zaistnieje sytuacja, w której cena akcji w momencie wygaśnięcia opcji jest niższa od 500 ( Co < 500 ) mówi się, iż opcja jest nie warta spieniężenia. Przykładowo przy cenie akcji 400 nie warto realizować opcji za 500.

|

Jeżeli Co ≤ 500 |

Jeżeli Co > 500 |

Wartość opcji zakupu |

0 |

Co - 500 |

Tablica 1. Wartość opcji zakupu dla jej posiadacza w zależności od ceny akcji w momencie wygaśnięcia opcji.

OPCJA SPRZEDAŻY

Opcja sprzedaży może być traktowana jako kontrakt odwrotny w stosunku do opcji zakupu. Jeżeli opcja zakupu daje jej nabywcy prawo do zakupu akcji (lub innych aktywów) w przyszłości po z góry ustalonej cenie, to opcja sprzedaży daje prawo do sprzedaży akcji ( aktywów ) po ustalonej z góry cenie.

Wartość opcji sprzedaży w momencie wygaśnięcia dla posiadacza (nabywcy) opcji

Warunki określające wartość opcji zakupu działają jakby „w odwrotnym kierunku” w przypadku ustalania wartości opcji sprzedaży.

Załóżmy, iż podobnie jak miało to miejsce w przypadku opisywanej poprzednio opcji zakupu, cena realizacji opcji sprzedaży wynosi 500. Jeżeli w momencie wygaśnięcia opcji sprzedaży cena rynkowa akcji jest wyższa od ceny realizacji, rozsądny inwestor zrezygnuje z realizacji opcji. Po co miałby sprzedawać akcje za 500, skoro jej rynkowa cena jest wyższa?

Opcja jest w tej sytuacji nie warta spieniężenia. Jeżeli jednak cena akcji w momencie wygaśnięcia opcji jest niższa od ceny realizacji, czyli Co < 500, opcja sprzedaży będzie warta spieniężenia, czyli jej wartość będzie większa od zera. Przykładowo, jeżeli rynkowa cena akcji wynosi 400, posiadacz opcji może zakupić na rynku akcję po tej cenie, aby natychmiast w ramach realizacji opcji sprzedać akcje po 500. Jego dochód w wyniku tych operacji wyniesie 100, czyli 500 - 400.

|

Jeżeli Co < 500 |

Jeżeli Co > 500 |

Wartość opcji sprzedaży |

500 - Co |

0 |

Tablica 2. Wartość opcji sprzedaży dla jej posiadacza w zależności od ceny akcji w momencie wygaśnięcia opcji.

WARTOŚĆ OPCJI ZAKUPU I SPRZEDAŻY DLA WYSTAWCY (SPRZEDAWCY) OPCJI

W przeciwieństwie do nabywcy opcji, wystawca opcji nie ma wyboru: jeżeli posiadacz opcji zdecyduje się na realizację kontraktu, wystawca musi go zrealizować.

Wystawiający opcję zakupu otrzymuje zapłatę od nabywcy opcji w momencie zakupu przez niego opcji. Jeżeli w okresie wygaśnięcia opcji cena akcji jest niższa niż cena realizacji opcji, posiadacz opcji zakupu rezygnuje z realizacji opcji, a więc z tytułu sprzedaży opcji jej wystawca nie będzie miał żadnego zobowiązania.

Jeżeli jednak w momencie wygaśnięcia opcji zakupu cena akcji będzie wyższa od ceny realizacji, posiadacz opcji na pewno ją zrealizuje, dlatego wystawiający opcję będzie musiał mu dostarczyć akcję po cenie równej realizacji. Sprzedawca opcji poniesie w tym przypadku stratę równą różnicy pomiędzy ceną akcji a ceną realizacji opcji. Przykładowo, jeżeli w analizowanym poprzednio przypadku dotyczącym spółki „X” cena akcji w momencie wygaśnięcia opcji zakupu wynosi 600, cena zaś realizacji 500, wystawca opcji zakupu dla wywiązania się z zawartego kontraktu będzie zmuszony zakupić opcje po cenie rynkowej (600) po to, aby następnie sprzedać ją posiadaczowi opcji po cenie realizacji (500). W wyniku tej transakcji poniesie stratę w wysokości 100.

Wystawiający opcję sprzedaży poprzez zawarcie tego rodzaju kontraktu zobowiązuje się z kolei do zakupu w momencie wygaśnięcia akcji spółki po cenie równej cenie realizacji. Wystawiający opcję ponosi stratę w przypadku tego typu transakcji wówczas, kiedy cena akcji jest niższa od ceny realizacji w momencie wygaśnięcia opcji. Przykładowo, załóżmy iż w momencie wygaśnięcia opcji cena akcji spółki „X” wynosi 400 ( przy cenie realizacji 500 ). Wystawca opcji sprzedaży musi w tej sytuacji kupić od posiadacza opcji akcję po cenie równej 500, chociaż rynkowa cena tej akcji wynosi 400. W ten sposób wystawiający opcję poniesie stratę w wysokości 100.

ZŁOŻONE KONTRAKTY OPCYJNE

Opcje zakupu i sprzedaży mogą być użyte jako elementy składowe bardziej złożonych kontraktów, jak równoczesny zakup opcji zakupu i sprzedaży, zakup opcji zakupu i akcji, zakup opcji sprzedaży i akcji, zakup kilku opcji zakupu i sprzedaż kilku opcji sprzedaży itd. Kontrakty te budowane są w celu zmniejszenia możliwości strat i zwiększenia możliwości zysków inwestorów, którzy konstruując je biorą pod uwagę, w jaki sposób kształtuje się zysk nabywcy i wystawcy opcji w chodzących w skład kontraktu. Należy przy tym zauważyć, że każda strategia na rynku opcji może być zabezpieczona inną strategią na tym rynku, powodując w rezultacie uzyskanie stopy zwrotu, która może być traktowana jako stopa zwrotu z aktywów wolnych od ryzyka.

Przykład:

Ceny realizacji opcji zakupu oraz opcji sprzedaży akcji spółki Gamma są identyczne przed momentem wygaśnięcia opcji. Data wygaśnięcia opcji została określona na 1 rok od danej chwili obecnej. Cena akcji obecnie wynosi 54, cena zaś realizacji opcji 66. Zakłada się, iż w momencie wygaśnięcia obydwu opcji cena akcji może wynosić 73 lub 49.

Strategia asekuracyjna

Inwestor starający się zminimalizować ryzyko realizuje kontrakt, na który składają się trzy przedsięwzięcia, a mianowicie:

zakup akcji,

zakup opcji sprzedaży,

sprzedaż opcji zakupu.

Transakcja |

Cena akcji = 73 |

Cena akcji = 49 |

Zakup akcji |

73 |

49 |

Zakup opcji sprzedaży |

0 |

66-49 = 17 |

Sprzedaż opcji zakupu |

-(73-66) = -7 |

0 |

Razem wartość kontraktu |

66 |

66 |

Tablica 3. Wartość kontraktu w momencie wygaśnięcia opcji.

W przypadku, kiedy cena akcji obniży się do 49 opcja sprzedaży jest warta spieniężenia, opcja zaś zakupu „wygasa” bez realizacji przez jej posiadacza. Kiedy zaś cena akcji wzrasta do 73, inwestor pozwala na wygaśnięcie opcji sprzedaży bez jej realizacji, a ponieważ opcja zakupu jest warta spieniężenia, inwestor jako jej sprzedawca poniesie stratę w wysokości 7. Jak jednak wynika z danych zamieszczonych w tab.3, niezależnie od tego w jaki sposób zmieni się cena akcji spółki Gamma w momencie realizacji opcji, suma wartości aktywów znajdujących się w posiadaniu inwestora będzie wynosić zawsze 66. Jest to więc strategia pozbawiona ryzyka. Strategia polegająca na zakupie akcji oraz opcji sprzedaży stanowi bowiem „lustrzane odbicie” strategii polegającej na sprzedaży opcji zakupu. Dlatego też połączenie obydwu strategii, co uczynił inwestor, powoduje całkowite wyeliminowanie ryzyka.

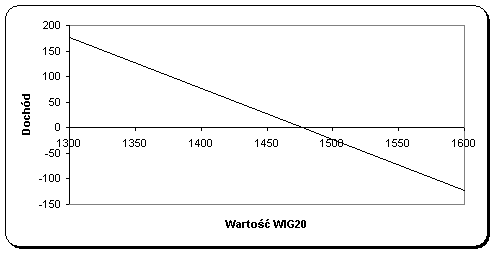

Możliwość wykonania opcji nie jest jednoznaczna z osiągnięciem zysku. Istnieje możliwość, że mimo wykonania opcji poniesiemy stratę. Z taką sytuacją mamy do czynienia, gdy nie przekroczymy tzw. progu rentowności. Najlepiej można to przedstawić na wykresie dochodu tzw. profilu ryzyka opcji.

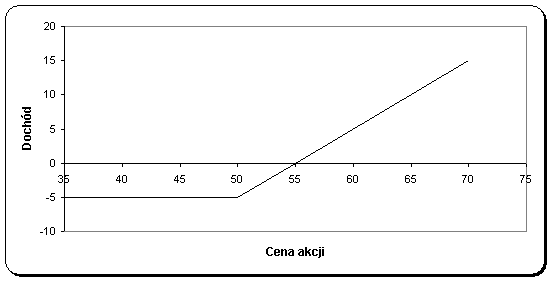

Rysunek 1. Profil ryzyka posiadacza opcji kupna.

Posiadacz opcji kupna osiągnie zysk w momencie wykonania, gdy aktualna cena instrumentu podstawowego jest większa od sumy premii opcyjnej i ceny wykonania.

Z=S-X-P

gdzie:

Z - zysk/strata,

S - aktualna cena instrumentu podstawowego,

P - premia opcji (cena opcji),

X - cena wykonania.

Powyższy wzór umożliwia obliczenie osiągniętego zysku lub poniesionej straty. Zysk dla posiadacza opcji kupna jest teoretycznie nieskończony, zaś strata jest ograniczona do wysokości zapłaconej premii.

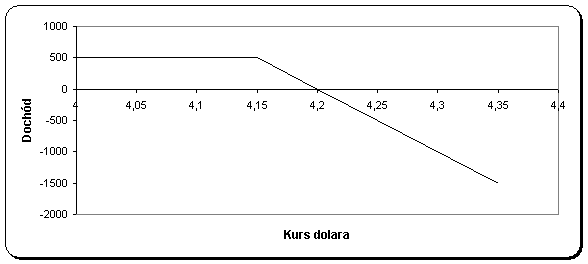

Wystawca opcji kupna jest w przeciwnej sytuacji, odniesie on zysk, gdy cena instrumentu podstawowego jest niższa niż suma premii i ceny wykonania.

Z=X+P-S

W przypadku wystawcy opcji kupna, zysk jest ograniczony do wysokości pobranej premii. Strata zaś może być nieograniczona.

Rysunek 2. Profil ryzyka wystawcy opcji kupna.

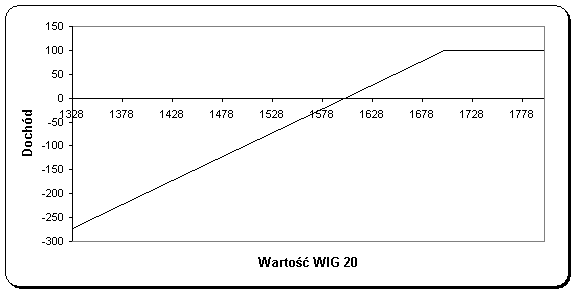

Kupno opcji sprzedaży wiąże się z założeniem, że wartość instrumentu podstawowego będzie malała, dlatego posiadacz opcji sprzedaży osiągnie zysk, gdy cena instrumentu bazowego będzie niższa od sumy premii opcyjnej i ceny wykonania.

Zysk kupującego opcję sprzedaży można obliczyć ze wzoru:

Z=X-P-S

Wartość zysku dla posiadacza opcji sprzedaży jest ograniczona do wartości Z=X-P, zdarzy się to, gdy wartość instrumentu podstawowego spadnie do zera. Z tego typu sytuacją mamy do czynienia bardzo rzadko. Kupując opcje możemy ponieść stratę w wysokości premii.

Rysunek 3. Profil ryzyka posiadacza opcji sprzedaży.

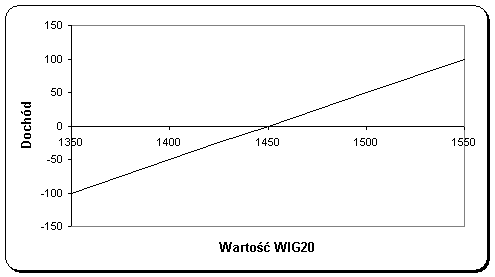

Rysunek 4. Profil ryzyka wystawcy opcji sprzedaży.

Odmienna sytuacja dotyczy wystawcy opcji put, w tym przypadku zysk jest ograniczony do wysokości premii, zaś stratę można obliczyć z następującego wzoru:

Z=S+P-X

Maksymalna strata może wynieść Z=P-X.

WARRANT

Kolejnym instrumentem pochodnym, jest wystawiane przez spółkę prawo do objęcia jej akcji w przyszłości według z góry ustalonej ceny. Prawo to powszechnie w terminologii finansowej jest określane mianem warranta. Warrant jest opcją zakupu określonej ilości akcji po ustalonej cenie w określonym czasie. W przeciwieństwie do omawianych wcześniej opcji zakupu i sprzedaży, których obrót jest dokonywany pomiędzy inwestorami zewnętrznymi w stosunku do emitenta akcji, w przypadku warranta wystawiającym opcję na akcje jest emitent. O ile więc transakcje sprzedaży i zakupu poprzednio omawianych opcji nie wpływają na ilość akcji znajdujących się na rynku ( opcje są wystawiane na akcje, które już poprzednio były przedmiotem obrotu ), realizacja warranta powoduje, iż na rynku znajdzie się odpowiednio większa ilość akcji spółki. Jeżeli bowiem inwestor posiadający prawo kupna zechce je wyegzekwować, spółka musi wyemitować nowe akcje, co oznacza jednocześnie podwyższenie jej kapitału akcyjnego. Prawo to może być realizowane w różny sposób, czyli warranty mogą występować w różnych postaciach. Mogą więc one uprawniać ich posiadaczy do zakupu akcji natychmiast po emisji warranta, jak i po upływie ustalonego w warunkach emisji okresu. Przykładem warranta tego drugiego rodzaju jest prawo do objęcia przyszłych emisji akcji spółki po ustalonej cenie.

Warrant, w tych państwach gdzie został upowszechniony, zazwyczaj jest emitowany łącznie z innymi instrumentami finansowymi, jak obligacje długoterminowe lub akcje. Zwiększa on w znacznym stopniu atrakcyjność tych instrumentów.

Warrant zazwyczaj jest instrumentem długookresowym, czyli okres upływający od jego emisji do wygaśnięcia wynosi kilka lub nawet kilkanaście lat. Chociaż jest sprzedawany łącznie z innymi instrumentami, od ponad dwudziestu lat upowszechnił się zwyczaj jego odłączania od tych instrumentów, obecnie stanowi przedmiot samodzielnego obrotu na rynku kapitałowym.

W warunkach polskich w ustawie o obligacji przewidziano możliwość emisji obligacji, wraz ze szczególnego rodzaju warrantem, określonym jako prawo pierwszeństwa do objęcia emitowanych w przyszłości akcji spółki będącej emitentem tych obligacji.

Zastosowanie warranta dla „uatrakcyjnienia” emisji obligacji powoduje, iż spółki gromadzące w ten sposób kapitał mogą uzyskać wyższe ceny obligacji. Obligacje z tego rodzaju prawem znane są na rynkach kapitałowych już od kilkudziesięciu lat, przy czym począwszy od roku 1970, kiedy to dużej emisji obligacji z warrantem dokonała korporacja AT&T, warranty stały się przedmiotem obrotu na Giełdzie Nowojorskiej.

Cena realizacji warranta emitowanego łącznie z obligacją jest ustalana zazwyczaj na poziomie 15 - 30% wyższym od rynkowej ceny akcji. W ten sposób w momencie emisji wartość realizacji jest zerowa, a więc prawa przysługujące z warranta nie będą egzekwowane, jednak jest to instrument długookresowy. Przykładowo, jeżeli okres pozostający do wygaśnięcia warranta wynosi 5 lat i w którymś momencie w przyszłości cena akcji przewyższy cenę realizacji warranta ( wzrośnie wymienione 15 - 30% ), inwestor osiągnie korzyść realizując prawo przysługujące mu z tytułu posiadania tego rodzaju instrumentu. Obligacje z warrantami mogą być emitowane w różnych sytuacjach. Przykładowo, gdy cena akcji jest niska a spodziewający się jej wzrostu emitent chce w niedalekiej przyszłości zgromadzić kapitał własny poprzez emisje nowych akcji, może wyemitować on obligacje z warrantem, dzięki czemu zapewnia sobie niejako zbyt na akcje w niedalekiej przyszłości. Podobny skutek może osiągnąć emitując warranty z akcjami. Przykładowo, jeśli chce on zgromadzić kapitał poprzez emisję akcji, ze względu zaś na rozmiary emisji obawia się, iż może ona nie dojść do skutku, warrant stanowi dodatkowy instrument uatrakcyjniający tę emisję. Stosując tego typu rozwiązanie ułatwia, on jednocześnie sobie znalezienie nabywców na przyszłe emisje akcji.

WYCENA WARRANTA

Wartość warranta zależy od czynników podobnych do czynników wpływających na wartość opcji zakupu. Należy do nich w szczególności: cena realizacji, cena akcji w momencie dokonywania szacunku wartości, okres pozostający do momentu wygaśnięcia warranta, prawdopodobieństwo, iż w przyszłości cena akcji przewyższy cenę realizacji warranta, obowiązująca na rynku stopa procentowa itd. Podobnie jak ma to miejsce w przypadku opcji zakupu, dla posiadacz warranta jest on wart przynajmniej tyle, ile wynosi różnica między rynkową ceną akcji a ceną realizacji warranta.

Różnica pomiędzy tymi cenami jest określana niekiedy mianem wartości realizacji, która jest wyliczana według poniższej formuły.

Wartość realizacji = ( cena akcji - cena realizacji ) * ilość akcji możliwych do nabycia z tytułu posiadania warranta

Jak wcześniej wspomniano, główną różnicą między opcjami a warrantami jest to, że te pierwsze są umową dwóch stron zaś warranty są emitowane przez określoną instytucję. Ta różnica powoduje, że w przypadku warrantów możemy zająć tylko pozycję długą, emitent zaś zajmuje krótką pozycję. Ilość opcji dostępnych w obrocie jest praktycznie nieograniczona, zaś w przypadku warrantów emitent decyduje o ilości wyemitowanych warrantów. Kolejną cechą różniącą, jest istnienie depozytu zabezpieczającego, w przypadku wystawców opcji, muszą oni wpłacić tzw. depozyt zabezpieczający, gwarantujący wypłatę ewentualnych zobowiązań. W przypadku emisji warrantów, tego typu zabezpieczenie na ogół nie jest wymagane.

Cecha |

Opcje |

Warranty |

Forma prawna |

Umowa |

papier wartościowy |

Ilość |

Nieograniczona |

Ograniczona |

Rodzaj zajmowanych pozycji |

krótka i długa |

długa - inwestor; krótka - emitent |

Depozyt zabezpieczający |

Konieczny |

Niekonieczny |

Tabela 4. Różnice między opcjami i warrantami.

POZOSTAŁE KONTRAKTY

Jednym z podstawowych założeń tkwiących u podstaw współczesnych finansów jest założenie, że ryzyko nie jest pożądane przez inwestorów. W poniższym rozdziale nawiązano do problematyki ryzyka. Będziemy analizować, co uczynić, aby zmniejszyć ryzyko za pomocą transakcji zabezpieczających. Istotą tych technik, jest znalezienie dwóch instrumentów finansowych, których wartość jest ze sobą doskonale powiązana. W takiej sytuacji inwestor może zakupić jeden instrument a sprzedać drugi, w rezultacie zajmie pozycję doskonale zabezpieczoną. W praktyce na rynkach finansowych nie jest łatwo znaleźć instrumenty, których wartości są skorelowane w sposób doskonały, dlatego przy stosowaniu tego rodzaju technik ryzyko często nie jest likwidowane w całości, ale w znacznej części.

Jeżeli chcemy zabezpieczyć się przed zmianą wartości instrumentu A, musimy sprzedać odpowiednią ilość instrumentu B, którego wartość jest skorelowana z wartością A. Ilość ta zależy od tego, w jaki sposób są skorelowane ze sobą te wartości.

Przykładowo załóżmy, iż oczekiwana zmiana wartości instrumentu A jest skorelowana ze zmianą wartości instrumentu B w relacji:

Oczekiwana zmiana wartości A = a + b * oczekiwana zmiana wartości B

Współczynnik b mierzy wrażliwość wartości A na zmiany wartości B. Jest on równy współczynnikowi zabezpieczającemu, tzn. liczbie instrumentów B, które należy sprzedać, aby zabezpieczyć się przy posiadaniu instrumentu A. Analogicznie, jeżeli A jest zobowiązaniem b, oznacza ile instrumentów B należy zakupić, aby uzyskać pozycję zabezpieczoną.

Koncepcja tego typu zabezpieczenia jest wykorzystywana w szeregu technikach, przy zastosowaniu instrumentów pochodnych, jakimi są opcje, futures czy też forward. Chociaż rynek tego rodzaju instrumentów jeszcze się w Polsce nie rozwinął, lub też istnieje w bardzo cząstkowej formie ( np. kontrakty forward ), w niedalekiej przyszłości należy oczekiwać znacznych zmian w tym zakresie. Dlatego też znajomość tych narzędzi już wkrótce może okazać się niezbędna dla menadżera finansowego.

KONTRAKTY FORWARD

Kontrakt forward jest kontraktem zawartym między dwiema stronami na dostawę (lub zakup) konkretnych aktywów w przyszłości po cenie ustalonej w momencie zawarcia kontraktu. Warunki kontraktu, jak czas dostawy, dokładne cechy aktywów czy też miejsce dostawy są negocjowane przez strony, dzięki czemu każdy kontrakt może być dostosowany di ich wymagań. Aktywami w kontrakcie forward mogą być zarówno aktywa realne, jak złoto czy pszenica, jak również aktywa finansowe. Ponieważ warunki kontraktu są dostosowane do konkretnych wymagań inwestorów, na kontrakty forward w zasadzie nie ma rynku wtórnego. Obie strony kontraktu ponoszą więc ryzyko związane z fluktuacją cen i na ogół uczestniczą w kontrakcie do czasu jego realizacji.

Załóżmy, że klient chce kupić książkę, której nakład wyczerpał się, jednak nowo wydrukowana partia pojawi się w drukarni za 1 miesiąc. Nie jest znana nowa cena, jednak księgarz zgodził się, że sprzeda ją klientowi za 10. Jeżeli strony zgodzą się co do warunków tego kontraktu, klient za miesiąc kupi książkę za 10, a sprzedawca mu ją dostarczy. Nie wiadomo, która ze stron zyska, która zaś straci na kontrakcie. Jeżeli za miesiąc cena książki wyniesie 15, straci księgarz ( jego strata wyniesie 5 ), który będzie ją musiał sprzedać za 10. Jeżeli jednak cena książki wyniesie 8, straci klient, który zapłaci o 2 drożej. W przeciwieństwie do kontraktu opcyjnego, w którego przypadku jedna ze stron kontraktu może zrezygnować z jego realizacji, w przypadku kontraktu forward strony są zobligowane do jego realizacji niezależnie od tego, czy jest on korzystny. Pomimo wymienionej niedogodności, kontrakt typu forward zmniejsza niepewność obydwu stron. Klient wie, iż niezależnie od ceny rynkowej kupi on książkę za 10, księgarz zaś wie z kolei, że sprzeda ją za tę cenę. Ewentualna strata (zysk) na zmianie wartości książki zostanie wyrównana zyskiem (stratą) na kontrakcie forward.

Kontrakty forward są więc często stosowane w życiu codziennym, chociaż ich uczestnicy nie muszą sobie zdawać z tego sprawy. Istota kontraktu forward na rynkach finansowych jest identyczna, a przedmiotem takiego kontraktu mogą być akcje, obligacje, waluty lub inne aktywa finansowe.

W warunkach polskich kontrakty forward stosowane są w szczególności przez banki na stopę procentową oraz waluty. Kontrakt forward na stopę procentową polega na tym, że klient uzgadnia z bankiem, że w przyszłości zaciągnie pożyczkę lub złoży w banku depozyt, np. na 100 000 zł, przy stopie procentowej ustalonej w momencie zawierania kontraktu. W dniu rozliczenia, jeżeli stopa procentowa jest różna od uwzględnionej w kontrakcie, jedna ze stron wypłaca drugiej kwotę, która powoduje, że zaciągając pożyczkę lub składając depozyt po obowiązującej w dniu rozliczenia stopie, zawierający kontrakt klient faktycznie zapłaci lub uzyska odsetki w takiej wysokości, jak gdyby stopa procentowa była równa stopie uzgodnionej w kontrakcie forward.

Z kolei kontrakty forward na waluty polegają na tym, iżklient uzgadnia z bankiem, że w przyszłości zakupi waluty po kursie ustalonym w momencie zawierania kontraktu.

Bank |

|

1 tydzień |

2 tygodnie |

1 miesiąc |

2 miesiące |

3 miesiące |

6 miesięcy |

BSK S.A. |

Kupno Sprzedaż |

2,8014 2,8077 |

2,8265 2,8027 |

2,8564 2,8297 |

2,8861 2,8590 |

2,9468 2,9896 |

- - |

PBR S.A. |

Kupno Sprzedaż |

2,8012 2,8046 |

2,8086 2,8127 |

2,8255 2,8314 |

2,8587 2,8678 |

2,8885 2,8997 |

- - |

BRE S.A. |

Kupno Sprzedaż |

2,7992 2,8060 |

2,8067 2,8146 |

2,8231 2,8313 |

2,8562 2,8672 |

2,8862 2,8979 |

2,9751 2,9962 |

WBK S.A. |

Kupno Sprzedaż |

2,7914 2,7930 |

2,7988 2,8000 |

2,8154 2,8185 |

2,8490 2,8528 |

2,8809 2,8869 |

2,9637 2,9697 |

Tabela 5. Fragment tabeli kursów terminowych dolara amerykańskiego (USD)

Z zaprezentowanego przykładu notowań wynika: jeżeli klient wie, iż za 6 miesięcy będzie zmuszony uregulować należność w dolarach, zaś chce wyeliminować ryzyko zmiany kursu dolara, może zawrzeć kontrakt, np. z BRE, na mocy którego zakupi od tego banku dolary z dostawą za 6 miesięcy po kursie 2,9962. W ten sposób zabezpieczy się on przed wzrostem kursu ponad ustalony w kontrakcie, jednak nie skorzysta na ewentualnym spadku kursu dolara poniżej ustalonego w kontrakcie. Dzięki temu kontraktowi klient wyeliminuje jednak ryzyko kursu walutowego, tzn. wie on jaką kwotę w złotych będzie musiał przeznaczyć na zakup dolarów za 6 miesięcy.

KONTRAKTY FUTURES

Ze względu na fakt, że kontrakty typu forward są zindywidualizowane, tzn. dostosowywane do wymagań stron, nie są one przedmiotem obrotu na rynkach wtórnych. Przedmiotem takim są natomiast zbliżone do kontraktów forward kontrakty typu futures stanowiące przedmiot obrotu na giełdach.

Podobnie jak kontrakty forward, kontrakty futures dotyczą zakupu lub sprzedaży w przyszłości aktywów po ustalonej w momencie zawierania kontraktu cenie, jednak stronami kontraktu są - inwestor oraz izba rozrachunkowa, instytucja specyficzna dla giełd, na których dokonywany jest obrót tego rodzaju kontraktami.

Inwestor chcący nabyć towar nie musi więc poszukiwać drugiej strony dysponującej tym towarem, ale może zawrzeć kontrakt niejako z anonimowym dostawcą za pośrednictwem izby rozrachunkowej w Polsce jest to Krajowy Depozyt Papierów Wartościowych. Wszystkie warunki kontraktu, z wyjątkiem ilości zakupionych (sprzedanych) kontraktów oraz ceny, są zestandaryzowane. Dzięki temu możliwe jest jednak wycofanie się z zajętych pozycji ( kupna lub sprzedaży ) przed okresem realizacji kontraktu, jeżeli inwestor uzna to za zasadne. W przypadku wystawienia opcji giełdowych zobowiązani jesteśmy do wpłacenia tzw. depozytu zabezpieczającego, który stanowi zabezpieczenie jego wypłacalności w momencie poniesienia straty. Giełdy terminowe pobierają depozyt zabezpieczający od obu stron kontraktu futures, dzięki czemu następuje wyeliminowanie ryzyka nie wywiązania się przez jedną ze stron z warunków transakcji. Ceny futures danych aktywów ( czyli ceny po których w przyszłości dojdzie do kupna - sprzedaży ) kształtują się na zasadach rynkowych, przede wszystkim na podstawie relacji między popytem a podażą na aktywa o określonej dacie dostawy. Ceny te mogą zmieniać się nawet w ciągu tego samego dnia. Przykładowo, kurs EURO w odniesieniu do dolara z dostawą 1 grudnia 2003 roku, 30 września 2003 może być inny rano i wieczorem, jeżeli tymczasem zaszły zdarzenia, w wyniku których zmieniła się sytuacja na rynku inwestorów, którzy będą potrzebowali wymienić dolary na EURO w grudniu. Istotne jest, że w momencie zakupu kontraktu inwestor nie wykłada pieniędzy za towar, który ma zamiar kupić, jedynie wpłaca tytułem zabezpieczenia stosunkowo niewielki depozyt początkowy.

Po zakończeniu każdej sesji Krajowy Depozyt Papierów Wartościowych dokonuje wyceny każdej pozycji według ceny rozliczeniowej, następnie przelewa on pieniądze na rachunki inwestorów, których wartość pozycji wzrosła, pobierając jednocześnie taką samą kwotę od osób, które poniosły w danym dniu stratę. Na przykład posiadaczom długich pozycji zostaną przelane pieniądze wynikające ze wzrostu ceny futures, ta sama suma zostanie pobrana od wystawców kontraktów.

Wyróżniamy dwa rodzaje depozytów zabezpieczających:

depozyt początkowy - wpłacany w momencie zawarcia kontraktu,

depozyt minimalny - jego przekroczenie powoduje wezwanie do uzupełnienia depozytu, jeżeli inwestor nie wpłaci wymaganej kwoty, izba rozliczeniowa zamknie jego pozycję na następnej sesji giełdowej.

Depozyt zabezpieczający można wpłacić w formie pieniężnej lub w postaci papierów wartościowych (akcji, obligacji), giełdy stosują dwa typy depozytów:

stałą kwotę,

procent od wartości kontraktu.

Poniższy wzór przedstawia sposób obliczenia procentowego depozytu początkowego.

D= F*n*m*d

gdzie:

D - wartość depozytu w zł.

F - cena futures kontraktu,

n - ilość kontraktów,

m - mnożnik kontraktu,

d - procentowa wartość depozytu.

PROFILE RYZYKA

Zajmując długą pozycje zakładamy wzrost wartości instrumentu bazowego w przyszłości. Zysk lub stratę posiadacza kontraktu, można obliczyć w następujący sposób:

Z=(F1-F0)*m*n

gdzie:

F0, F1- cena futures w momencie zakupu i sprzedaży lub wykonania kontraktu,

m- mnożnik,

n- ilość kupionych/sprzedanych kontraktów.

Rysunek 5. Profil ryzyka dla kupującego kontrakt futures.

Zysk posiadacza kontraktu rośnie wraz ze wzrostem kursu instrumentu podstawowego. Teoretycznie zysk jest nieograniczony, strata zaś jest ograniczona do wartości ceny futures, w momencie zakupu kontraktu, pomnożonej przez stosowany mnożnik. Mnożnik jest wartością określającą ilość instrumentu podstawowego, na który jest wystawiony kontrakt.

Sprzedając kontrakty, zajmujemy krótką pozycję zakładając jednocześnie spadek wartości instrumentu bazowego. Zysk inwestora zajmującego krótką pozycję, ogranicza się do wartości ceny futures pomnożonej przez mnożnik, strata zaś jest nieograniczona.

Rysunek 6. Profil ryzyka wystawcy kontraktu futures.

Zysk lub stratę wystawcy kontraktu, można obliczyć w następujący sposób:

Z=(F0-F1)*m*n

gdzie:

F0, F1- cena futures w momencie zakupu i sprzedaży lub wykonania kontraktu,

m- mnożnik,

n- ilość kupionych/sprzedanych kontraktów.

Cena kontraktu futures

Cena kontraktu futures określa, za jaką sumę pieniędzy kupimy lub sprzedamy instrument bazowy w przyszłości. Inną ważną wartością, jest cena natychmiastowa, spot (spot price). Określa ona aktualną wartość instrumentu bazowego na rynku natychmiastowym. Zarówno cena futures i spot mogą się zmieniać w trakcie trwania kontraktu, jednak w momencie jego wykonania, obie ceny powinny być równe.

W procesie inwestowania w kontrakty terminowe ważna jest tzw. baza. Parametr ten określa różnicę pomiędzy ceną spot, a ceną futures. Baza określa koszty posiadania instrumentu bazowego. W przypadku towarowych instrumentów terminowych, baza określa koszty magazynowania, transportu, ubezpieczenia towaru. Odnośnie finansowych kontraktów terminowych, baza określa koszty finansowe.

Budowa kontraktów forward i futures jest taka sama, są jednak pewne cechy różniące je. Podstawową różnicą jest rynek, na którym dokonuje się transakcji. Kontraktami forward obraca się na rynku pozagiełdowym, a kontrakty futures są notowane na giełdach terminowych. Z tego faktu wynikają pozostałe różnice.

Kontrakty foward są niestandaryzowane, obie strony kontraktu uzgadniają ilość, termin oraz cenę dostawy instrumentu bazowego. Realizacja kontraktu następuje w momencie dostawy oraz na ogół następuje fizyczne dostarczenie przedmiotu kontraktu. Obie strony ponoszą ryzyko nie wywiązania się przez drugą stronę z warunków kontraktu tzw. ryzyko kontrpartnera.

Notowanie na giełdzie kontraktów futures, wiąże się z zawarciem transakcji o standardowych cechach, określonych w standardzie kontraktu futures. Standard kontraktu określa przedmiot, ilość, termin oraz sposób dostawy. Jedyną niewiadomą jest cena kontraktu, która jest wyznaczana podczas sesji giełdowej. Bezpieczeństwo zawartych transakcji, zapewnia giełda oraz izba rozliczeniowa, która pobiera od obu stron kontraktu futures, depozyt zabezpieczający. Tabela przedstawia podstawowe różnice między kontraktami forward i futures.

Cecha |

Kontrakt futures |

Kontrakt forward |

Rynek |

giełda terminowa |

pozagiełdowy, OTC |

Standaryzacja kontraktu |

Standaryzowany |

niestandaryzowany |

Depozyt zabezpieczający |

Wymagany |

raczej nie wymagany |

Wykonanie transakcji |

raczej nie występuje |

raczej występuje |

Rozliczanie transakcji |

codzienne, |

w momencie dostawy |

Ryzyko kontrpartnera |

Ponosi giełda i izba rozliczeniowa |

ponoszą strony kontraktu |

Tabela 6. Różnice między kontraktami forward i futures.

SWAP

Następną z technik, która w części ma charakter techniki zabezpieczającej są transakcje typu Swap, które upowszechniły się ostatnio na rynkach finansowych w wielu różnych wersjach. Ogólnie mówiąc kontrakty Swap polegają na zamianie płatności, które strony umawiające się dokonać mają na rzecz podmiotów trzecich. W kontrakcie zazwyczaj uczestniczą nie tylko dwie zainteresowane strony, ale także instytucje finansowe.

Pierwsze transakcje swapowe zostały zawarte w latach osiemdziesiątych XX wieku. Wtedy to Salomon Brothers zorganizował pierwszy poważny swap pomiędzy firmą IBM a Bankiem Światowym. Polegał on na wymianie odsetek od kredytów zawartych w dolarach (Bank Światowy) i frankach szwajcarskich (IBM). Sukces tej transakcji spowodował duże zainteresowanie tego typu operacjami, dlatego swapy przyjęły się bardzo szybko na rynkach finansowych, dzięki czemu wielkie korporacje finansowe mogły sprawniej zarządzać swoimi finansami.

Kontrakt swap jest umową pomiędzy dwiema stronami, które zobowiązują się do dokonania przyszłych płatności według ściśle określonych zasad. Podstawową cechą swapów jest to, że wymiana płatności następuje okresowo. Dzięki temu firmy mogą skuteczniej zarządzać okresowymi przepływami pieniężnymi. Największą popularność zyskały tzw. swapy na stopę procentową. Umożliwiają one wymianę w przyszłości płatności odsetkowych, od zaciągniętych kredytów lub wyemitowanych obligacji. Odsetki są naliczane według różnych rodzajów stóp procentowych, np. jedna strona zaciągnęła kredyt według stałej stopy procentowej, a druga strona według zmiennej stopy procentowej. W swapach na stopę procentową nie dokonuje się przepływu kwoty kredytu, przelewane są tylko płatności odsetkowe.

Przykład:

Firmy A i B planują zaciągnięcie kredytu w wysokości 10 mln. zł. Firma A od swojego banku otrzymała następującą ofertę kredytową:

oprocentowanie stałe w wysokości 13% lub oprocentowanie zmienne według 6 miesięcznego WIBOR+0.7%.

Firma B w innym banku uzyskała następującą ofertę kredytową:

oprocentowanie stałe w wysokości 14% lub oprocentowanie zmienne według 6 miesięcznego WIBOR+1%.

Obie firmy zobowiązane są do regulowania odsetek co pół roku.

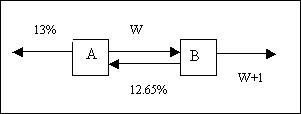

Firma A preferuje oprocentowanie zmienne, zaś firma B oprocentowanie stałe. Obie firmy doszły do porozumienia i w celu obniżenia kosztu kredytu zawarły swap procentowy. Firma A zaciąga kredyt według stałej stopy procentowej, a firma B zaciąga kredyt o zmiennej stopie procentowej. Następnym etapem swapu jest wymiana odpowiednich odsetek pomiędzy firmami, zostało to zaprezentowane na rysunku 3.

Rysunek 3. Płatności odsetkowe firm A i B.

W wyniku zawartego swapu firma A będzie płacić odsetki o zmiennej stopie wynoszącej 6 miesięczny WIBOR+0.35. Firma B zapłaci odsetki w wysokości 13.65 %. W taki sposób obie firmy odniosły korzyść z zawarcia swapu. Łącznie koszty kredytu, dla obu firm, zostały obniżone o 0.7%.

Swapy na stopę procentową można również wykorzystywać przy depozytach bądź udzielaniu kredytów innym firmom.

Innym często stosowanym swapem jest swap walutowy. Polega on na wymianie okresowych płatności w jednej walucie na okresowe płatności w drugiej walucie, aż do momentu wygaśnięcia kontraktu. Płatności, wynikające z kontraktu swap, mogą być oparte o stałe lub zmienne stopy procentowe. Tego typu swap umożliwia obu stronom ograniczenie skutków zmian kursu walut oraz pozwala na zmniejszenie kosztów finansowania.

W przeszłości swap walutowy polegał na transakcji kupna/sprzedaży jednej waluty za drugą, a następnie po upływie określonego czasu dokonywana była przeciwna transakcja sprzedaży/kupna tych samych walut. Tego typu swap nazywa się często swapem kursowym.

Stosowane obecnie swapy walutowe polegają na innej zasadzie, jego zawarcie i realizację można podzielić na trzy etapy. Pierwszy etap polega na wymianie wartości nominalnych np. kredytów w dwóch różnych walutach po ustalonym kursie walutowym. Następnym etapem jest wymiana płatności odsetkowych pomiędzy stronami kontraktu. Ostatnim etapem jest ponowna wymiana wartości nominalnych po pierwotnym kursie walutowym.

Przykład:

Firma A i B chcą zaciągnąć kredyt w różnych walutach. Firmom zaoferowano następujące warunki kredytów:

a) firma A: USD 5% lub EURO 7%,

b) firma B: USD 6% lub EURO 8.5%.

Ponieważ różnica w oprocentowaniu kredytu w EURO jest większa niż różnica w oprocentowaniu kredytu w USA, dlatego opłacalne jest zawarcie swapu walutowego. W tym celu obie firmy skorzystały z usług Banku X, który gwarantuje bezpieczeństwo transakcji. Operacja swapowa przebiegła w następujący sposób. Firmy zaciągnęły kredyty, firma A posiada przewagę komparatywną w EURO, dlatego zaciągnęła kredyt w EURO. Firma B zaciągnęła kredyt w USD, gdyż na tym rynku posiada przewagę komparatywną. Następnie obie strony wymieniły wartości nominalne. Kolejnym etapem było okresowe regulowanie płatności odsetkowych przez obie firmy. W trzecim etapie oba przedsiębiorstwa dokonały ponownej wymiany wartości nominalnych i spłaty zobowiązań.

W wyniku zawartego swapu firma A płaciła odsetki w wysokości 4.8% USD, odniosła korzyść 0.2%. Firma B płaciła odsetki w wysokości 8.3% EURO, czyli zmniejszyła swoje koszty kredytu o 0.2%. Prowizja banku X wyniosła 0.1%.

W rzeczywistości bardzo rzadko swapy są zawierane bezpośrednio między dwoma przedsiębiorstwami. W przykładzie występuje pośrednik, którym jest bank. Zadanie banku polega głównie na znalezieniu obu stron swapu. Jednak jest to dość trudne, z uwagi na różne potrzeby finansowe firm, dlatego bank często staje się jedną ze stron kontraktu i przejmuje na siebie ryzyko rynkowe. Bank w celu zabezpieczenia tego ryzyka może zastosować inne instrumenty pochodne.

Poza swapami procentowymi i walutowymi, dostępne są swapy mieszane (procentowo-walutowe), towarowe oraz indeksowe. Swapy mieszane pozwalają na zamianę stałego oprocentowania w jednej walucie, na zmienne oprocentowanie w drugiej walucie. Dzięki swapom towarowym wytwórcy i nabywcy towarów (głównie ropy naftowej i surowców mineralnych) mogą zamienić zmienne ceny towarów na stałe ceny. Swapy indeksowe są wykorzystywane na rynku kapitałowym, pozwalają one na wymianę płatności opartych o różne indeksy giełdowe lub indeks giełdowy i stopy procentowe.

TRANSAKCJE NA RYNKU SWAPÓW

Ponieważ swap jest zwykłym kontraktem obok przedstawionych klasycznych swapów walutowych i procentowych można tworzyć nowe instrumenty łącząc swap z innymi instrumentami pochodnymi. Jedną z bardziej popularnych konstrukcji jest opcja na swap zwana inaczej swapcją.

Opcja na swap daje inwestorowi prawo, ale nie obowiązek, wejścia w kontrakt swapowy w przyszłości. Tego typu instrumenty są szczególnie użyteczne wówczas, gdy inwestor przewiduje potrzebę dokonania swapu w przyszłości, gdy nastąpią określone zdarzenia gospodarcze, a jego aktualna cena jest satysfakcjonująca. Inwestor woli nie zawierać ostatecznego kontraktu swap ponieważ nie jest pewny takiej konieczności.

Kolejne instrumenty finansowe to cap oraz floor w transakcji swapowej, które pozwalają określić maksymalną zmianę stopy procentowej obowiązującą stronę transakcji dokonującą płatności według zmiennego oprocentowania. Cap określa górny limit, natomiast floor dolny.

Cap jest kontraktem, w którym wystawiający dealer płaci nabywcy sumę proporcjonalną do różnicy między stopą odniesienia , a stopą ustaloną w kontrakcie, jeżeli ta różnica jest dodatnia ( najczęściej stopą odniesienia w tych kontraktach jest stopa LIBOR ). Oznacza to, że kredytobiorca płacący zmienne oprocentowanie kredytu zabezpiecza się przed wzrostem stóp procentowych, które są w tym kontrakcie instrumentem pierwotnym. Cap określa się dwoma stopami, kapitałem od którego jest liczone oprocentowanie oraz datą rozliczenia, okresem ważności i ceną kontraktu.

Górny limit jest korzystny dla strony płacącej odsetki o zmiennym oprocentowaniu i wystawia drugą stronę swapu na ryzyko przekroczenia przez rynkowe stopy procentowe tego limitu. Pierwsza strona płaci za to jak się płaci premię opcyjną za dowolne zabezpieczenie, którym w tym kontrakcie jest właśnie cap. Na przykład strona, która wpłaca w ramach kontraktu swapowego odsetki po zmiennej stopie procentowej LIBOR + 3% z limitem 10% płaci określoną cenę za cap 10%.

Z kolei kontrakt floor, jest odwrotny do kontraktu cap. Tym razem wystawiający kontrakt floor płaci nabywcy sumę proporcjonalną do różnicy między stopą określoną w kontrakcie, a stopą odniesienia, jeżeli różnica ta jest dodatnia. Dzięki temu kredytodawca otrzymujący odsetki według zmiennego oprocentowania zabezpiecza się przed spadkiem stóp procentowych. Pozostałe warunki tego kontraktu są takie same jak dla kontraktu cap.

Z definicji kontraktu floor wynika, że zobowiązuje on stronę do płacenia odsetek po minimalnej stawce floor, gdyby wyliczona zmienna stopa procentowa była niższa. Strona akceptująca ten warunek dostaje zapłatę, tak jakby otrzymała premię opcyjną od strony przeciwnej, która wykorzystuje kontrakt floor jako swoje zabezpieczenie.

UMOWY REPO

Umowa repo, czyli umowa odkupu, to w rzeczywistości kredyt zabezpieczony, udzielony dealerowi skarbowych papierów wartościowych. Inwestor zakupuje część portfela skarbowych papierów wartościowych znajdującego się w posiadaniu dealera i jednocześnie umawia się z nim na odsprzedanie tych papierów w określonym dniu po uzgodnionej cenie.

Umowy repo obowiązują czasami przez kilka miesięcy, chociaż najczęściej są one umowami jednodniowymi, które muszą być zrealizowane po 24 godzinach. Trudno znaleźć na krajowym rynku pieniężnym instrumenty oferujące wyższą płynność. Praktycznie rzecz biorąc, przedsiębiorstwa mogą traktować jednodniowe umowy repo tak, jak wkłady na rachunkach bieżących oferujących odsetki.

Przypuśćmy, że firma postanowiła zainwestować gotówkę w umowy repo na kilka dni lub tygodni. Firma wcale nie chce renegocjować warunków tych umów każdego dnia. Jednym z rozwiązań jest zawarcie otwartych umów repo z dealerem papierów wartościowych. W takim wypadku umowy repo nie mają ściśle ustalonych okresów wymagalności; Każda ze stron umowy może się z niej wycofać z jednodniowym wypowiedzeniem. Ponadto firmy mogą uzgodnić z bankiem automatyczne lokowanie wszelkich wolnych środków pieniężnych w umowy repo.

Przez wiele lat wszystko wskazywało na to, iż umowy repo były nie tylko bardzo płynnymi, ale również bardzo bezpiecznymi instrumentami. Reputacja umów repo ucierpiała, gdy dwóch dealerów rynku pieniężnego ogłosiło upadłość. W obu wypadkach w grę wchodził obrót umowami repo na dużą skalę. Jeden z dealerów, firma Drysdale Securites, istniał na rynku zaledwie od trzech miesięcy, a łączna wartość funduszy była równa 20 mln dolarów. Jednak firma zbankrutowała, pozostawiając nie spłacone zobowiązania względem Chase Bank w wysokości 250 mln dolarów. Niełatwo jest popaść w tak ogromne długi w tak krótkim czasie, jednak firmie Drysdale Securites to się udało.

Od chwili upadku Drysdale Securites prawnicy usiłują ustalić prawny status umów repo. Czy jest to - jak wskazuje sama nazwa - przyrzeczenie odkupu obligacji po ustalonej cenie, czy też - jak argumentują niektórzy prawnicy - kredyt zabezpieczony obligacją.

*****

Podsumowując trzeba wskazać, że rynek instrumentów pochodnych daje nam mnogość rozwiązań pozwalających na skuteczne i bezpieczne kierowanie aktywami. W powyższej pracy pokazano w jakim kierunku zmierza rynek kapitałowy na świecie, wyszczególnione zostały zalety i wady poszczególnych metod.

Gwarancją sukcesu i dynamicznego rozwoju firm w Polsce jest poznanie nowoczesnych metod finansowania i zarządzania aktywami. Pogłębianie wiedzy na ten temat pozwoli menadżerom zrozumieć zalety i uwzględnić możliwość wyboru takiego finansowania w planowaniu rozwoju swojej firmy.

Biblografia

Instrukcja nr 11 Krajowego Depozytu Papierów Wartościowych. Warszawa, Giełda Papierów Wartościowych, 1994 rok

Finanse i Firma - E.W.Davis, J.Pointon ; Polskie Wydawnictwo Ekonomiczne Warszawa 1997 roku

Nowa Europa 21/22 września 1996 roku

Jerzy Gajdka, Ewa Walińska: Zarządzanie Finansowe - Teoria i Praktyka, tom II; wyd. Fundacja Rozwoju Rachunkowości w Polsce 2000 rok

Inżynieria Finansowa - W.Tarczyński, M.Zwolankowski; Agencja wydawnicza PLACET Warszawa 1999 rok

Podstawy Finansów Przedsiębiorstw tom II - R.A.Brealey, S.C.Myers; Wydawnictwo Naukowe PWN Warszawa 1999 rok

Zob. Jerzy Gajdka, Ewa Walińska: Zarządzanie Finansowe - Teoria i Praktyka, tom II; wyd. Fundacja Rozwoju Rachunkowości w Polsce

Zob. Jerzy Gajdka, Ewa Walińska: Zarządzanie Finansowe - Teoria i Praktyka, tom II; wyd. Fundacja Rozwoju Rachunkowości w Polsce

Split - podział akcji a następnie wymiana ich z uwzględnieniem stosunku pierwotnej wartości nominalnej akcji do obniżonej wartości nominalnej, odpowiadający liczbie akcji wydawanych na jedną akcję przed dokonaniem podziału. Zob. Zmniejszenie wartości nominalnej akcji bez obniżenia kapitału akcyjnego ( Split ), Instrukcja nr 11 Krajowego Depozytu Papierów Wartościowych. Warszawa, Giełda Papierów Wartościowych, 1994

Zob. Jerzy Gajdka, Ewa Walińska: Zarządzanie Finansowe - Teoria i Praktyka, tom II; wyd. Fundacja Rozwoju Rachunkowości w Polsce

Zob. Jerzy Gajdka, Ewa Walińska: Zarządzanie Finansowe - Teoria i Praktyka, tom II; wyd. Fundacja Rozwoju Rachunkowości w Polsce

Zob. Finanse i Firma - E.W.Davis, J.Pointon ; Polskie Wydawnictwo Ekonomiczne Warszawa 1997

Zob. Jerzy Gajdka, Ewa Walińska: Zarządzanie Finansowe - Teoria i Praktyka, tom II; wyd. Fundacja Rozwoju Rachunkowości w Polsce

Zob. Nowa Europa 21/22 września 1996 roku

Zob. Jerzy Gajdka, Ewa Walińska: Zarządzanie Finansowe - Teoria i Praktyka, tom II; wyd. Fundacja Rozwoju Rachunkowości w Polsce

Zob. Inżynieria Finansowa - W.Tarczyński, M.Zwolankowski; Agencja wydawnicza PLACET Warszawa 1999

Zob. Inżynieria Finansowa - W.Tarczyński, M.Zwolankowski; Agencja wydawnicza PLACET Warszawa 1999

Inżynieria Finansowa - W.Tarczyński, M.Zwolankowski; Agencja wydawnicza PLACET Warszawa 1999 rok

Inżynieria Finansowa - W.Tarczyński, M.Zwolankowski; Agencja wydawnicza PLACET Warszawa 1999 rok

Zob. Podstawy Finansów Przedsiębiorstw tom II - R.A.Brealey, S.C.Myers; Wydawnictwo Naukowe PWN Warszawa 1999

Zob. Podstawy Finansów Przedsiębiorstw tom II - R.A.Brealey, S.C.Myers; Wydawnictwo Naukowe PWN Warszawa 1999

Wyszukiwarka

Podobne podstrony:

W Polsce znajdują się najbogatsze złoża złota w Europie, Ekonomia

W Polsce znajduje się kilka pasm górskich

Opcje i instrumenty pochodne (26 stron), Opcja jest to umowa dająca jej posiadaczowi prawo do wykona

opcje i instrumenty pochodne (26 stron)

Rynek instrument├│w pochodnych w Polsce Karolina Jankowska FiR

opcje i instrumenty pochodne (26 stron)

Instrumenty pochodne w Polsce

Rynek usług telekomunikacyjnych w Polsce (35 stron) K4Z7JBSOV2J46YNSEIRXSIACKQ3KZ7Z6SDDSQOY

RYNEK TURYSTYKI BIZNESOWEJ W POLSCE

Finanse (26 stron)

INSTRUKCJA BHP PRZY POSŁUGIWANIU SIĘ RĘCZNYMI NARZĘDZIAMI O, BHP, INSTRUKCJE BHP, instrukcje stano

Instrukcja BHP przy posługiwaniu się marzędziami ręcznymi

Rynek produktów ogrodniczych w Polsce, Ogrodnictwo, Semestr V, Ekonomika, Ekonomika z chomika ;), Ek

ekonomia zagadnienia (26 stron) e4ep56ppd23r5nluh4hbixpbfw7d2rydkn244hq E4EP56PPD23R5NLUH4HBIXPBFW

Prawo gospodarcze (26 stron)

Podstawy OiZ (26 stron) SCKNFHZBJA7GI7H7DN53TPNU7XO73JTIGO3AOWA

więcej podobnych podstron