Spis treści

Wstęp

Bank z punktu widzenia klienta bankowego powinien obejmować wszystkie możliwe rodzaje działalności bankowej. Zgodnie z tym założeniem przedsiębiorstwo bankowe to takie, które zaciąga i udziela kredytu, świadczy usługi w obrocie pieniężnym, kredytowym i kapitałowym. Głównym więc celem działalności banku w gospodarce rynkowej jest osiąganie zysku i jego pomnażanie. Realizując ten cel banki, jak wszystkie gospodarujące podmioty ponoszą ryzyko towarzyszące ich działalności. Ryzyko jest przy tym równoznaczne z występowaniem zdarzeń oddziałujących negatywnie na sytuację banku. Decyzje gospodarcze zazwyczaj są podejmowane na podstawie niepełnych informacji o przyszłym toku wydarzeń. Współczesne banki wykonują wiele różnych operacji, przy których występuje specyficzne ryzyko.

Powszechnym problemem związanym z działalnością kredytową banku jest ryzyko kredytowe, które jest uważane za najważniejsze z ryzyk w działalności banku. Zjawisko to oznacza niebezpieczeństwo, iż kredytobiorca nie wypełni zobowiązań i warunków umowy, narażając kredytodawcę na powstanie straty finansowej. Bank podejmuje wiele różnorodnych działań mających na celu rozpoznanie tego ryzyka i jego minimalizację.

Celem mojej pracy jest przedstawienie podstawowych pojęć dotyczących ryzyka, jak również ukazanie sposobów pomiaru i metod ograniczania tego ryzyka.

W rozdziale I przybliżyłam pojęcie ryzyka bankowego, jego rodzaje oraz związki, jakie kształtują się pomiędzy ryzykiem kredytowym a pozostałymi rodzajami ryzyka.

W rozdziale II przedstawiłam sposoby pomiaru ryzyka kredytowego, zarówno przed udzieleniem kredytu, jak i w trakcie kredytowania przedsięwzięć finansowych. Dokonałam również analizy łącznego ryzyka kredytowego dla kredytobiorców według grup, branż i okresu kredytowania.

W rozdziale III zaprezentowałam pewne metody zabezpieczania się przed ryzykiem kredytowym w odniesieniu do pojedynczego kredytu, jak i zabezpieczenia się banku przed łącznym ryzykiem.

Pisząc pracę bazowałam na literaturze książkowej, artykułowej, obowiązujących aktach prawnych oraz danych empirycznych z raportów rocznych Kredyt Banku S.A.

I. Istota ryzyka bankowego i jego rodzaje

1. Pojęcie ryzyka bankowego

Każda działalność ekonomiczna, zwłaszcza w gospodarce zorientowanej rynkowo, obarczona jest w mniejszym lub większym stopniu ryzykiem niepowodzenia. W działalności gospodarczej banku ryzyko to można rozpatrywać w krótkim i długim okresie. W okresach dłuższych większa uwaga powinna być skupiona na zagrożeniach płynących z realizacji polityki makroekonomicznej Państwa. Ryzyko w okresach krótkich może być z kolei bardziej związane z sytuacją rynkową. Decyzje gospodarcze są zazwyczaj podejmowane na podstawie niepełnych informacji o przyszłym toku wydarzeń. Stąd mogą one być nieoptymalne lub wręcz nietrafne i przynieść niższe od spodziewanych zyski, a nawet straty.

Ryzyko można również definiować jako możliwość niepowodzenia planowanego projektu, wynikającą zarówno z przyczyn obiektywnych, jak i subiektywnych.

Ryzyko bankowe to także możliwość poniesienia strat w następstwie okoliczności

i zdarzeń niezależnych od banku, których w momencie podejmowania decyzji nie można było przewidzieć. Nie da się wykluczyć błędów tkwiących w informacjach oraz ich interpretacji. Wynika z tego, iż ryzyko jest nieodłącznym elementem funkcjonowania banku. Trzeba jednak przy tym zaznaczyć, że wszystkie działania, które podejmuje bank mają służyć ograniczeniu tego ryzyka. Dzięki nowoczesnej technice komputerowej bank próbuje ograniczać ryzyko tworząc skomplikowane modele badanej rzeczywistości, ale nigdy nie jest w stanie podać wszystkich możliwych parametrów początkowych.

2. Klasyfikacja ryzyka bankowego

Według specjalistów, w bankach występuje aż kilkanaście podstawowych typów ryzyka. Ich rzeczywiste znaczenie zależy od aktualnej sytuacji gospodarczej kraju, a także od innych czynników. Powszechnie wyróżnia się dwa rodzaje ryzyka:

stałe, dotyczące całego systemu gospodarczego, np. wojna, inflacja itp.;

zmienne, które dotyczy poszczególnych podmiotów gospodarczych, między innymi: przedsiębiorstw, banków, np. strajki, procesy sądowe itp..

Ryzyko w działalności bankowej istnieje w obszarze działania związanym z polityką banku oraz w zewnętrznym i wewnętrznym obszarze świadczenia usług. Podczas, gdy ryzyka związane z obszarem polityki działania przedsiębiorstwa bankowego mogą być bezpośrednio zidentyfikowane, dwie pozostałe grupy ryzyka tworzą bardzo skomplikowane zagadnienie z uwagi na dużą liczbę pojedynczych ryzyk, które w dużej mierze są od siebie zależne. Czynniki zewnętrzne w dużym stopniu wyznaczają inercję samego podmiotu, głównie w krótszych okresach, a ich działanie jest uzależnione od kwalifikacji doświadczenia kadry zarządzającej tym podmiotem, jej możliwości oceny i przewidywania sytuacji w najbliższej przyszłości. Czynniki zewnętrzne w dużym stopniu związane są

z sytuacją makroekonomiczną całej gospodarki, która jest uzależniona od prowadzonej polityki ekonomicznej. Ryzyko zewnętrznego obszaru świadczenia usług to obszar finansów związany z płynnością. Można go podzielić na:

ryzyko płynności;

ryzyko wyniku finansowego.

Suma tych ryzyk może mieć wpływ zagrażający egzystencji banku. Do najważniejszych rodzajów ryzyka wyniku finansowego w banku zalicza się:

ryzyko kredytowe;

ryzyko kraju;

ryzyko stopy procentowej;

ryzyko walutowe;

ryzyko w obrocie papierami wartościowymi.

Ryzyko wewnętrznego obszaru świadczenia usług (obszar techniczno-organizacyjny) jest rezultatem wykorzystywania niemonetarnych czynników produkcji i ma podstawy personalne, rzeczowo-techniczne wynikające ze struktury organizacyjnej. Jego przyczynami mogą być również działania przestępcze i siła wyższa.

Ryzyko płynności występuje na skutek zakłóceń w procesie transformacji terminów. Przyczyną niekorzystnego stanu bywa nie spłacanie kredytów przez kredytobiorców lub gwałtowne wycofanie przez deponentów lokat, przekraczające posiadane przez dany bank rezerwy i możliwości zasilenia się kredytem w banku centralnym. Ryzyko to ma podstawowe znaczenie, a polskie prawo bankowe w art. 8 stanowi: Bank jest obowiązany do utrzymywania płynności płatniczej dostosowanej do rozmiarów i rodzaju prowadzonej działalności.

Ryzyko kredytowe to całokształt zagrożeń związanych z działalnością kredytową banku, uwzględniających zarówno politykę w odniesieniu do pojedynczego klienta, jak

i politykę kształtującą cały portfel kredytowy banku. Wyróżnia się dwa rodzaje ryzyka kredytowego:

ryzyko aktywne;

ryzyko pasywne.

Aktywne ryzyko kredytowe wiąże się z udzielaniem kredytów i występuje wówczas, gdy kredytobiorca nie spłaca w ustalonym terminie przypadających rat kapitałowych wraz z uzgodnionymi odsetkami. Natomiast pasywne ryzyko kredytowe wiąże się z refinansowaniem, tzn. pozyskiwaniem przez bank środków finansowych na prowadzenie swojej działalności.

Ryzyko stopy procentowej oznacza niebezpieczeństwo, że zmiany rynkowej stopy procentowej wpłyną negatywnie na sytuację finansową banku. Zainteresowanie ryzykiem stopy procentowej wynika ze stosunkowo dużych i szybkich zmian stopy procentowej, które spowodowały znaczny wzrost zagrożenia dla banków. Ryzyko to zależy od tego, czy operacje bankowe są związane ze stałą, czy zmienną stopą procentową.

Ryzyko walutowe wiąże się z zagrożeniem, że w następstwie niekorzystnych zmian wartości dewiz w stosunku do waluty krajowej bank może ponieść stratę. Podstawowym elementem określającym rozmiary ryzyka walutowego, oprócz wahań kursu, jest wielkość nadwyżki w walucie obcej po stronie aktywów lub pasywów. Wielkość tej nadwyżki może służyć do pomiaru ryzyka walutowego. Ryzyko walutowe generalnie definiuje się jako niebezpieczeństwo pogorszenia się sytuacji finansowej banku na skutek niekorzystnych zmian kursu walutowego.

Ryzyko kraju (siedziby zagranicznego kontrahenta) - kontrahent zagraniczny nie może lub prawdopodobnie nie będzie w stanie zrealizować w przyszłości podjętego wcześniej zobowiązania. Powody mogą tu być liczne, między innymi: wojny, rewolucje, przewroty, katastrofy, klęski żywiołowe.

Ryzyko w obrocie papierami wartościowymi ponoszą banki, które nabywają na własny rachunek papiery wartościowe innych podmiotów. Bank poniesie straty, gdy posiada akcje firm, których kurs giełdowy uległ obniżeniu; jeszcze większa strata grozi, gdy firma zbankrutuje. Jednak najczęściej banki wykonują zlecenia klientów, czyli pośredniczą w zakupie i sprzedaży papierów wartościowych; wówczas ryzyko ponosi nie bank,

a klient.

Problemów ryzyka bankowego nie można jednak rozpatrywać tylko pod kątem zmniejszania zysków lub poniesienia strat. Banki odpowiednio zabezpieczają się przed skutkami ponoszonego ryzyka. Jeżeli pojęciem ryzyka obejmuje się odchylenie od ustalonej wielkości docelowej, wówczas można sklasyfikować ryzyka według tego, w jakim horyzoncie planistycznym zostały ustalone te wielkości docelowe. Ogólnie należy rozróżnić planowanie operacyjne i strategiczne. Oparty na tym rozróżnieniu podział ryzyk zakłada istnienie ryzyka strategicznego i operacyjnego. Ryzyko strategiczne ma swoją przyczynę w decyzjach strategicznych, a ryzyko operacyjne w decyzjach operacyjnych. Do ryzyk strategicznych należy zaliczyć ryzyka wynikające z wielkości i struktury kapitału oraz ryzyka związane ze sferą zarządzania. Ryzyko operacyjne można podzielić na ryzyko finansowe i ryzyko przedsiębiorstwa bankowego. Ryzyko finansowe obejmuje ryzyko strat i ryzyko cenowe. Ryzyko strat należy przy tym rozumieć, zarówno jako ostateczne, jak też tylko częściowe straty związane z odsetkami i spłatami.

3. Związki ryzyka kredytowego z pozostałymi rodzajami ryzyk

Działalność kredytowa niesie zawsze ryzyko, że udzielone kredyty nie zostaną spłacone. Ryzyko kredytowe wynika między innymi z istoty gospodarki rynkowej. Wpływa na nie kształtowanie się kondycji finansowej kredytobiorcy oraz czynniki zewnętrzne. Ryzyko związane z określonym kredytem można sprowadzić do:

ryzyka związanego z klientem;

ryzyka branżowego;

ryzyka związanego z recesją w gospodarce.

W momencie analizy wniosku kredytowego należy zbadać ryzyko własne dłużnika, które zależy m.in. od umiejętności kierowania firmą, czy skłonności do spłaty zobowiązań. Bada się również ryzyko uzależnienia od dużych partnerów gospodarczych, w tym uzależnienia od dostawców oraz uzależnienie od odbiorców. Banki muszą też oceniać ryzyko sytuacji gospodarczej, na które składa się:

ryzyko ogólnej koniunktury gospodarczej (w Polsce ma ono silny związek z sytuacją

w innych krajach);ryzyko branży - dziedziny działalności gospodarczej, rodzaju produktu czy oferowanej usługi, czynnik sezonowości, siła konkurencji i realizowane dochody;

ryzyko inflacji i zmian stóp procentowych.

W Polsce duże znaczenie ma też ryzyko wpływu decyzji rządowych, które mogą dotyczyć następujących dziedzin:

zmiany opodatkowania lub stawek opłat celnych;

licencjonowania niektórych rodzajów działalności, kontyngentowanie importu zaopatrzeniowego;

zmian przepisów dewizowych (także zasad ustalania kursu walutowego).

Występuje również związek ryzyka kredytowego z:

ryzykiem zmiany stopy procentowej - dotyczy ryzyka, że w okresie spłaty kredytu rozpiętość między rynkową stopą procentową, a stopą procentową uzgodnioną dla kredytu zmniejsza się bądź nawet procent rynkowy wzrasta powyżej uzgodnionej stopy procentowej; dotyczy ono kredytów o stałym oprocentowaniu;

ryzykiem wartości pieniądza - odnosi się do niebezpieczeństwa, że realna wartość zwróconego kredytu zmniejsza się wskutek inflacji;

ryzykiem kursu walutowego - uwzględnia niebezpieczeństwo, że wartość spłaconego kredytu zmniejsza się z powodu zmiany kursu walutowego; dotyczy kredytów dewizowych;

ryzykiem płynności - wiąże się z niebezpieczeństwem spłaty niezgodnej z terminem, tzn. brakiem dopasowania terminów zapadalności i wymagalności aktywów i pasywów.

Największy problem, jaki napotyka analityk kredytowy w trakcie oceny ryzyka, to niemożność wyodrębnienia trafnej informacji z ogromnej liczby dostępnych danych. Rzadko kiedy problem stanowi brak faktów, częstokroć kłopot pojawia się z wydobywaniem spraw kluczowych. Najłatwiej jest spojrzeć na ryzyko z trzech poziomów: makroryzyka, ryzyka branżowego, ryzyka indywidualnego dla danej firmy.

II. Pomiar pojedynczego ryzyka kredytowego

1. Badanie pojedynczego ryzyka kredytowego przed udzieleniem kredytu

Działalność kredytowa jest jedną z głównych czynności bankowych. Podstawę działalności kredytowej każdego banku regulują postanowienia ustawowe: prawo bankowe, kodeks cywilny, statut banku oraz inne przywileje prawne. Kredyty udzielane są: podmiotom gospodarczym, a więc osobom fizycznym i prawnym prowadzącym działalność gospodarczą, a także jednostkom organizacyjnym nie mającym osobowości prawnej, jeżeli przedmiot ich działania obejmuje prowadzenie działalności gospodarczej oraz organom samorządu terytorialnego.

Kredytobiorcy mogą zaciągać w banku następujące kredyty:

krótkoterminowe udzielane na okres do 1 roku;

średnioterminowe z terminem spłaty od 1 roku do 3 lat;

długoterminowe z terminem spłaty powyżej 3 lat.

Kredyty krótkoterminowe obejmują:

Kredyt w rachunku bieżącym jest uprawnieniem klienta do zadłużenia się w tym rachunku na zasadach określonych w umowie kredytowej. Z takiego kredytu mogą korzystać kredytobiorcy posiadający rachunek bieżący w banku, w którym zamierzają starać się o kredyt. Obejmuje on:

kredyt płatniczy, udzielany na pokrycie zobowiązań kredytobiorcy wynikających

z przejściowych potrzeb zasilania finansowego, umowy o wydanie gwarancji lub poręczenia, wykupu weksli, umowy o pokrycie czeków gwarantowanych,kredyt otwarty, udzielany kredytobiorcom na podstawie oddzielnej umowy, zawieranej na okres od kilku miesięcy do 1 roku. Upoważnia on klienta do wystawiania dyspozycji płatniczych i zobowiązuje bank do zapłaty dokumentów płatniczych, których płatnikiem jest kredytobiorca;

Kredyty na cele eksploatacyjne - sfinansowanie bieżących potrzeb związanych

z warunkami zaopatrzenia, produkcji, sprzedaży oraz z procesem rozliczeń pieniężnych. Umożliwiają one pokrywanie potrzeb przedsiębiorstw, które najczęściej nie są

w stanie zrównoważyć w czasie swoich wpływów i wydatków. Dla banków są to kredyty o podwyższonym ryzyku, udzielane znanym klientom, często przy odpowiednim zabezpieczeniu;Kredyty na cele inwestycyjne - sfinansowanie przedsięwzięć zmierzających do podjęcia lub rozwoju działalności gospodarczej;

Kredyty specjalne, związane z finansowaniem celów uzgodnionych z bankiem, np. należności z tytułu sprzedaży ratalnej, wybranych zapasów, uzupełnienia kapitału własnego kredytobiorcy itp..

Kredyty dyskontowe polegają na transformacji zobowiązania wekslowego

w zobowiązanie kredytowe, co łączy się z pełnieniem przez weksel funkcji kredytowej. Przeznaczone są na skup weksli przed terminem ich płatności, udzielane

w wysokości sumy wekslowej, z tym że podawca weksla otrzymuje kwotę pomniejszoną o odsetki dyskontowe;Kredyty lombardowe udzielane na krótkie okresy (do 6 miesięcy) pod zastaw papierów wartościowych i lokat terminowych.

Kredyty średnio- i długoterminowe obejmują:

wyodrębnione kredyty na cele eksploatacyjne;

wyodrębnione kredyty na cele inwestycyjne.

Niektóre banki udzielają również kredytów dewizowych ze środków własnych, bądź w ramach pożyczek przyznawanych przez zagraniczne instytucje finansowe na finansowanie importu. Kredyty dewizowe mogą być kredytami obrotowymi, bądź inwestycyjnymi. Jako kredyt traktowana jest także sama gotowość udzielania kredytu:

na pokrycie wydanych przez banki gwarancji, poręczeń, akredytyw w wypadku, gdyby klient nie wywiązał się ze zobowiązań z nich wynikających;

postawionego do dyspozycji kredytobiorcy przez bank w kwocie równej jego niewykorzystania (powoduje wystąpienie zobowiązania warunkowego).

Banki działają na rynku w klimacie konkurencji i ryzyka. Konkurują między sobą zwłaszcza w dziedzinie udzielania kredytów, zdobywania wkładów. Przejawia się to

w negocjowaniu warunków umowy kredytowej, a zwłaszcza oprocentowania

i zabezpieczenia kredytów. Banki ograniczają ryzyko kredytowe dokonując selekcji wniosków kredytowych klientów na podstawie analizy stanu majątkowego kredytobiorcy, oceny założeń projektów inwestycyjnych itp.. Wniosek kredytowy jest informacją zawierającą charakterystykę przedsiębiorstwa oraz ekonomiczne uzasadnienie rodzaju

i kwoty potrzebnego kredytu.

Banki uzależniają przyznanie kredytu, określenie jego wysokości oraz dalszych warunków: termin spłaty, oprocentowania, zakresu uprawnień banku związanych z wykorzystaniem udzielanego kredytu i zabezpieczenia jego rentowności oraz terminu postawienia do dyspozycji kredytobiorcy środków pieniężnych, od zdolności kredytowej kredytobiorcy. Ocena ekonomicznych aspektów zdolności kredytowej wymaga szczególnego zbadania sytuacji gospodarczej kredytobiorcy i nie może ograniczać się jedynie do wniosków płynących z analizy bilansu i sprawozdań finansowych. Muszą być one wzbogacone o dalsze informacje, szczególnie o charakterze przyszłościowym. W badaniu zdolności kredytowej przedsiębiorstwa bank ustala, w jakim stopniu ponosi ryzyko udzielając kredytu wnioskowanego przez kredytobiorcę. Polskie prawo bankowe art. 70 pkt. 1, 2, uzależnia przyznanie kredytu od zdolności kredytowej kredytobiorcy. Jedynie w wyjątkowych sytuacjach bank może udzielić kredytu przedsiębiorstwu nie mającemu zdolności kredytowej, jeżeli przedłoży ono realny program uzdrowienia gospodarki.

Badanie ryzyka może być zróżnicowane w zależności od stopnia rozpoznania sytuacji ekonomiczno - finansowej kredytobiorcy, a także od rodzaju kredytu i jego zabezpieczenia. Biorąc to pod uwagę można wyróżnić grupy kredytobiorców:

podmioty gospodarcze, które miały wielokrotne kontakty z bankiem, w którym od lat mają rachunek i ubiegają się o kolejny kredyt. Współpraca z tym klientem układa się wzorowo, nie występowały nigdy zakłócenia w spłacie kredytów oraz w realizacji innych należności;

podmioty, które współpracowały podobnie, lecz występowały niekiedy (nieliczne) zakłócenia w wywiązywaniu się ze zobowiązań kredytowych, o których wcześniej informowały i ostatecznie solidnie się z nich wywiązywały;

podmioty, które:

posiadają od pewnego czasu rachunek w banku i nie korzystały z kredytu lub gwarancji, a według pisemnej opinii znanego nam banku, w którym uzyskiwały kredyty, zawsze wywiązywały się z umów jak należy; ponadto wyjaśniona została przyczyna zwrócenia się o kredyt do banku i jest to powód racjonalny,

są naszymi klientami, którzy posiadają rachunek i kiedyś uzyskały kredyt, z którego wywiązały się całkowicie, lecz od dość dawna nie korzystały z tego typu usług banku;

podmioty, które nie są znane bankowi, lecz przedstawiły dokumenty wskazujące, że mają rachunek w innym banku i ten bank nie ma zastrzeżeń do nich, jednocześnie stwierdził, że nie korzystały z kredytów i gwarancji;

nowo powstałe podmioty, których zarząd (właściciel) nie ma większego doświadczenia w prowadzeniu biznesu; byli nasi kredytobiorcy, z którymi bank miał poważne kłopoty z powodu nie wywiązywania się ze zobowiązań oraz trudności w utrzymywaniu kontaktów.

Pracownik banku udzielający kredytu, mając na uwadze minimalizację ryzyka kredytowego, musi dokładnie przyjrzeć się klientowi, ocenić trafność jego odpowiedzi, przeanalizować bilanse, zorientować się w rzeczywistej sytuacji na rynku.

Sytuację finansową jednostki gospodarczej ocenia się na podstawie danych liczbowych dotyczących: majątku trwałego i obrotowego oraz finansującego go kapitału własnego i obcego, rentowności sprzedaży oraz podziału wygospodarowanego zysku. Analizując te dane banki wyliczają wskaźniki syntetyczne oraz pomocnicze, pozwalając na zakwalifikowanie według jednakowych kryteriów oceny zdolności kredytowej ocenianego podmiotu gospodarczego do właściwej grupy ryzyka.

Do oceny ryzyka kredytowego niezbędne jest również szczegółowe rozpoznanie struktury zasobów podmiotu gospodarczego, płynności finansowej, efektywności wykorzystywania majątku, poziomu wyniku finansowego. W tym celu można posługiwać się pewnym zestawem wskaźników analitycznych, które umożliwiają określenie tzw. indeksu ryzyka kredytowego, który wyraża sumę punktów, jaką uzyskuje kredytobiorca w wyniku oceny poszczególnych wskaźników szczegółowych charakteryzujących jego działalność.

Zdolność kredytową można ocenić na podstawie wskaźników:

płynności;

zyskowności;

zadłużenia;

sprawności działania.

Wskaźniki płynności pozwalają określić, w jakim stopniu w działalności podmiotu istnieć będą warunki do wywiązywania się z podejmowanych zobowiązań finansowych. Miarą tych możliwości są wzajemne proporcje pomiędzy aktywami bieżącymi i zobowiązaniami krótkoterminowymi. Ich wzajemny stosunek, albo inaczej nadwyżka bieżących aktywów nad zobowiązaniami krótkookresowymi, zapewnia bieżącą płynność finansową podmiotu. Ponieważ aktywa łatwo zamienić na gotówkę, a ich wartość przekracza istniejące zadłużenie, nie powinny wystąpić trudności w spłacie długów.

Najbardziej znanym miernikiem zdolności firmy do wywiązywania się z krótkoterminowych zobowiązań jest wskaźnik bieżący:

Wskaźnik 1

![]()

Poziom wskaźnika może być znacznie zróżnicowany. Przede wszystkim ze względu na sytuację przedsiębiorstwa. W pewnym, choć ograniczonym zakresie, występuje zróżnicowanie branżowe. Wskaźnik płynności bieżącej informuje ile razy bieżące aktywa pokrywają bieżące zobowiązania. Zadowalający poziom wskaźnika mieści się

w granicach 1,2 do 2,0, co oznacza, że zachowanie równowagi finansowej wymaga, aby wielkość aktywów bieżących była około dwa razy większa, niż kwota bieżących pasywów, przy czym minimum bezpieczeństwa finansowego określa poziom wskaźnika równy 1,2. Nadmiernie wysoka lub nadmiernie niska wartość wskaźnika bieżącego wskazuje na nieprawidłowości w gospodarce finansowej podmiotu.

Wskaźnik 2

![]()

Wskaźnik szybki mierzy natychmiastową zdolność firmy do spłaty długów. Od wskaźnika płynności bieżącej różni się licznikiem, w którym aktywa bieżące pomniejszone są o stosunkowo mało płynną pozycję, jaką są zapasy. Przyjmuje się, że optymalne wielkości tego wskaźnika powinny wynosić od 1,2 do 1,5. Wielkości wskaźnika nieco niższe od poziomu dolnego (w tym przypadku w przedziale od 1,0 do 1,2) można uznać jako zadowalające, natomiast wyraźnie mniejsze od 1,0 jako nie satysfakcjonujące. Podkreślić należy, że występujące zróżnicowanie branżowe tego wskaźnika jest bardziej wyraźne od poprzedniego.

Wskaźnik 3

![]()

Wskaźnik 4

![]()

Płynne aktywa I stopnia obejmują środki pieniężne w kasie, na rachunkach bankowych, weksle obce nieoprotestowane.

Płynne aktywa II stopnia obejmują należności i papiery wartościowe przeznaczone do obrotu.

Płynne aktywa III stopnia to: oprotestowane weksle, zapasy niepełnowartościowe nie mające zbytu oraz rozliczenia międzyokresowe czynne, należności przeterminowane i sporne.

Płynne aktywa IV stopnia obejmują: majątek trwały, inwestycje nieprzydatne i nie mające realnych szans zbytu.

Wskaźnik 5

![]()

Wskaźnik ten obrazuje stopień wypłacalności firmy, gdyż określa wielkość kapitału własnego przypadającego na 1 zł kapitału obcego.

Ostateczna punktacja płynności finansowej podmiotu gospodarczego powinna być dodatkowo zweryfikowana oceną:

udziału aktywów I i II stopnia płynności w łącznej wartości tych aktywów;

rotacji środków obrotowych w dniach, liczonej odrębnie dla zapasów oraz należności

z tytułu dostaw, robót i usług;zobowiązań z tytułu dostaw, robót i usług.

Wskaźniki zyskowności wiążą się z osiąganiem przez podmiot gospodarczy dodatniego wyniku finansowego. Dodatni wynik finansowy, czyli zysk, występuje gdy przychody z działalności gospodarczej podmiotu przewyższają koszty ich uzyskania. Rentowność określa w sposób zasadniczy możliwości finansowe podmiotu. W dłuższym okresie jest ona warunkiem niezbędnym w prowadzeniu pomyślnej działalności, gdyż stanowi jeden z dwu wewnętrznych źródeł powstawania środków finansowych firmy (w krótkim okresie ratować sytuację może amortyzacja). Wskaźniki zyskowności określają efektywność zużycia kapitałów własnych i posiadanego majątku. Do podstawowych wskaźników rentowności zaliczane są:

Wskaźnik 6

![]()

Wskaźnik 7

![]()

Wskaźnik 8

![]()

Wskaźnik 9

![]()

Wskaźnik 10

![]()

Wskaźnik 11

![]()

Wskaźniki zadłużenia określają możliwość spłaty podejmowanych zobowiązań, zarówno z tytułu stosunków z partnerami handlowymi i innymi, dla których działalność gospodarcza wywołuje powstanie zobowiązań (wobec urzędów skarbowych, ubezpieczeń pracowników), jak i instytucji kredytowych, jakimi są banki. Za pomocą tych wskaźników ocenia się strukturę finansowania majątku potencjalnego kredytobiorcy ze szczególnym uwzględnieniem rodzaju i poziomu zadłużenia oraz stopnia samofinansowania działalności.

Do wskaźników zadłużenia zalicza się:

Wskaźnik 12

![]()

Im wyższy jest ten współczynnik, tym większe ryzyko działalności firmy ponoszą kredytodawcy.

Wskaźnik 13

![]()

Udzielanie kredytu jest tym bezpieczniejsze, im wyższy jest udział kapitału w finansowaniu działalności firmy.

Wskaźnik 14

![]()

Wskaźnik ten określa stopień zapewnienia spłaty kredytu wraz z odsetkami w przypadku zaistnienia niekorzystnych okoliczności. Jest wykorzystywany do przeprowadzenia analizy ryzyka udzielonego kredytu. Uważa się go za najważniejszy wykładnik wiarygodności kredytowej przedsiębiorstwa.

Dla banku kredytującego bardzo ważne jest stwierdzenie, czy majątek trwały podmiotu starającego się o kredyt ma pełne pokrycie kapitałem własnym, uzupełnionym ewentualnie długoterminowym kapitałem obcym (kredyty bankowe, pożyczki, własne obligacje). W związku z tym ocenę tej dziedziny działalności kredytobiorcy należy uzależnić przede wszystkim od kształtowania się wskaźnika mówiącego o stopniu pokrycia majątku obrotowego pozostałością kapitału własnego. Wskaźnik ten liczony jest według wzoru:

Wskaźnik 15

![]()

Ostatnia grupa wskaźników to wskaźniki sprawności działania nazywane często wskaźnikami aktywności. Podczas pomiaru ryzyka kredytowego warto wiedzieć, jak szybko podmiot gospodarczy zmienia swoje zapasy i należności na rachunkach w gotówkę, jak szybko reguluje swoje zobowiązania i jak efektywnie wykorzystuje swoje aktywa w celu pozyskiwania przychodów ze sprzedaży. Informują o tym następujące wskaźniki aktywności:

Wskaźnik 16

![]()

Wskaźnik 17

![]()

Miernik ten pokazuje efektywność wykorzystania środków trwałych.

Wskaźnik 18

![]()

Wskaźnik 19

![]()

Wskaźnik 20

![]()

W praktyce spotyka się zestawienia przepływu środków pieniężnych w różnych ujęciach. Wariant uproszczony stosowany jest na ogół w analizach obejmujących krótkie okresy. Konwencja bardziej rozbudowana może być uzasadniona zarówno dłuższym horyzontem czasowym, jak i koniecznością bardziej szczegółowego rozpoznania oddziaływania poszczególnych wpływów i wydatków na kształtowanie się strumieni środków pieniężnych. Zestawienia przepływów pieniężnych mogą być opracowane dla okresów minionych. Sporządza się je również dla okresów prognozowanych, pokrywających się np.

z czasokresem udzielania określonego kredytu. Zestawienia przepływów pieniężnych konstruowane są na podstawie danych zawartych w bilansach i sprawozdaniach z przychodów i kosztów. Przepływy pieniężne informują również bardziej szczegółowo, aniżeli bilans

i sprawozdanie z przychodów i kosztów, o zmianie sytuacji firmy i przepływie środków finansowych, których wynikiem są zmiany aktywów i pasywów w ciągu badanego okresu.

Jeżeli w ramach podziału strumieni pieniężnych ustali się ich salda (dodatni lub ujemny strumień) to można uzyskać materiał również do oceny przewidywanej zdolności kredytowej. Na podstawie przeglądu sald strumieni (operacyjnych, inwestycyjnych, finansowych) można ocenić, który z nich generuje najwięcej środków pieniężnych, jakie są kierunki angażowania wypracowanych środków, która kategoria strumieni wykazuje tendencje dynamiczne, a którą cechuje zastój itp. Zestawienia te posiadają zasadnicze znaczenie dla potrzeb analizy zdolności kredytowej, gdyż pozwalają utwierdzić się, że kredytobiorca będzie posiadać realne możliwości zdobycia wystarczającej ilości gotówki na uregulowanie zobowiązań (w tym również na spłaty kredytu i zapłacenia należnych bankowi odsetek). Powstanie na koniec badanych okresów nadwyżki wpływów nad wydatkami świadczy o wystarczalności środków i utrzymaniu przez kredytobiorcę płynności finansowej.

Analiza sytuacji finansowej kredytobiorcy stanowi ważny element zarządzania ryzykiem kredytowym. Analiza ta umożliwia w szczególności stwierdzenie zdolności potencjalnego kredytobiorcy do generowania zysku na wystarczającym poziomie i regulowanej obsługi bieżących zobowiązań, jak również stanowi podstawę dla oceny wypłacalności i wiarygodności kredytowej klienta oraz jego zdolności do efektywnego wykorzystywania posiadanego majątku.

Przy dokonywaniu analizy najważniejsza jest umiejętność oceny badanych zagadnień, a nie tylko wyliczanie wskaźników. Trzeba mieć świadomość, że uniwersalne wskaźniki nie istnieją. Istotny jest też dobór określonych wskaźników do badanego przedsiębiorstwa. Zły dobór wskaźników może spowodować błędne wnioskowanie, a zatem

i złą decyzję kredytową. O jakości analizy decydują nie tylko zastosowane techniki (metody) analizy, chociaż mają one istotne znaczenie, ale i dodatkowy zmysł analityka.

Do oceny efektywności przedsięwzięcia inwestycyjnego, kredytowanego przez bank, służą także wskaźniki wykorzystujące technikę dyskonta, jak np.: NPV, IRR, stopa przychody/koszty oraz metoda analizy progu rentowności czy wrażliwości efektywności projektu na zmianę warunków zewnętrznych. Wszystkie wyżej wymienione wskaźniki lub metody analizy zostają na ogół przedstawione w biznes planie, a zadaniem banku, w celu zminimalizowania ryzyka niespłacenia kredytu, jest ich właściwa interpretacja, weryfikacja oraz ocena realności ich spełnienia się. Wymaga to niejednokrotnie od pracowników banku dużej znajomości realiów gospodarczych, głównie z zakresu rynku, tzn. jego nasycenia, chłonności, warunków konkurencji. Nadmienić jednak trzeba, iż wszystkie te metody oceny zdolności kredytowej przedsięwzięcia są ważne i można mieć do nich spore zaufanie, jeżeli gospodarka rozwija się w miarę stabilnie. Tracą one jednak na swej wiarygodności, jeżeli w gospodarce jest znaczna inflacja, chociaż są metody, które pozwalają na jej uwzględnienie w ocenie zdolności kredytowej. W warunkach narastającej, bądź dużej inflacji większą uwagę przywiązuje się do sposobów formalno-prawnego zabezpieczenia kredytu.

Wykorzystując wszystkie lub niektóre z prezentowanych wskaźników indeksu ryzyka, bank otrzymuje odpowiedni dla danego podmiotu gospodarczego stopień ryzyka zwrotności kredytu. Banki będą w pierwszej kolejności kredytować te podmioty, co do których wyliczony stopień ryzyka jest niski i wynosi np. 0 - 30%. Mogą jednak wystąpić takie sytuacje, w których oddział posiada zasoby na akcję kredytową przekraczające potrzeby podmiotów ocenianych w granicach 0 - 30% ryzyka i wtedy może podwyższyć według uznania granicę do 40 lub 50%.

Błędy i zaniedbania natury organizacyjnej oraz nadmiernie rozbudowane zespoły pracownicze znalazły odzwierciedlenie w wadliwym zarządzaniu ryzykiem kredytowym, zwłaszcza na początku lat dziewięćdziesiątych. Dopiero od 1994 r. obserwuje się efekty olbrzymich zmian kadrowych i zdecydowaną poprawę przygotowania fachowego bankowców. Wówczas też zaostrzono kryteria stawiane potencjalnym kredytobiorcom i przystąpiono do dokładniejszej i bardziej wielostronnej oceny wniosków kredytowych. Pojawiły się departamenty trudnych kredytów, większą uwagę zaczęto przywiązywać do struktury portfela kredytowego. Mimo to, porównując procedury banków zagranicznych, należy stwierdzić, że systemy oceny stosowane w bankach polskich są nadal niedoskonałe. Zbyt dużą wagę przypisuje się czynnikom ilościowym zaniedbując ocenę jakościową, uwzględniającą indywidualne cechy i specyfikę badanych podmiotów. Ponadto nadal obserwuje się w Polsce niedostateczną troskę o wypłacalność kredytobiorców i terminowość spłaty długu wraz z odsetkami.

2. Pomiar ryzyka kredytowego w trakcie kredytowania przedsięwzięć finansowych

Duże znaczenie ma sprawdzanie wiarygodności kredytobiorcy po udzieleniu kredytu w celu przeciwdziałania jego ewentualnemu niespłaceniu. Sprowadzać się to może do ciągłego badania sytuacji finansowej kredytobiorcy, bądź poprzez regularne składanie

w banku odpowiednich dokumentów finansowych, bądź też poprzez kontrolę jego operacji finansowych na rachunku bankowym, jeżeli posiada takowy w banku kredytującym jego działalność.

Ważną częścią postępowania kredytowego jest monitorowanie sytuacji kredytobiorcy w okresie od przyznania do spłaty kredytu. W monitorowaniu trzeba zadbać o ustalenie listy sygnałów, które mogą (chociaż nie muszą) zapowiadać, czy wręcz oznaczać pogorszenia zdolności kredytowej. Dokładna obserwacja kredytobiorcy przez inspektorów kredytowych pozwala zmniejszyć ewentualne straty banku. Pomiar ryzyka kredytowego niezbędny jest również w trakcie obowiązywania umowy kredytowej. Przez monitoring kredytowy rozumie się ciągłe wypatrywanie oznak powiększania się ryzyka kredytowego. Monitoring kredytowy jest to system bieżącej i systemowej weryfikacji zdolności kredytowej klienta w toku funkcjonowania kredytu. Oprócz analizowania na bieżąco zdolności kredytowej, do zadań monitoringu należy również sprawdzenie prawidłowości przestrzegania oraz dotrzymywania warunków określonych w umowie kredytowej. Chodzi tutaj przede wszystkim o śledzenie terminowości obsługi zadłużenia przez kredytobiorcę oraz ocenę realnej wartości przyjętych zabezpieczeń, co można osiągnąć przez szacowanie ryzyka związanego z zabezpieczeniem kredytu. Monitorowanie zabezpieczeń kredytowych jest szczególnie istotne w sytuacji, gdy mamy do czynienia z nieprawidłowościami dotyczącymi sytuacji ekonomiczno-finansowej firmy oraz z nieprzestrzeganiem pewnych warunków zawartych w umowie kredytowej. Wówczas należy szczególnie intensywnie badać stan zabezpieczeń kredytowych w ramach procedur określania poziomu ryzyka, zwracając szczególną uwagę na:

bieżącą wartość zabezpieczeń;

możliwość ich egzekwowania.

Monitoring kredytowy jest istotnym narzędziem ograniczania ryzyka kredytowego. W wyniku monitoringu można wcześniej zidentyfikować potencjalne problemy kredytobiorcy związane ze spłatą kredytu oraz podjąć odpowiednie działania, które pozwolą zapobiegać stratom poniesionym przez bank. Trzeba również zaznaczyć, że obowiązek prowadzenia monitoringu przez bank wynika z regulacji ustawowych oraz zarządzeń Prezesa NBP, a także z odpowiednich rozporządzeń przyjętych przez zarząd banku.

Najczęściej banki dzielą kredytobiorców na pięć grup:

I - grupa o zdolności kredytowej dobrej, sytuacja ekonomiczno-finansowa dłużników nie budzi obaw, które jednak budzą wątpliwości, np. ze względu na ryzyko regionu, kraju, branży, grupy klientów, grupy produktów;

II - grupa o zdolności kredytowej wyraźnie dobrej i prawie zerowym ryzyku kredytowym. W tym przypadku warunki kredytowania są dogodne, kredyt w pełni dostępny, niżej oprocentowany, bez dodatkowego zabezpieczenia;

III - grupa, gdzie stan zdolności kredytowej jest dobry. Ryzyko banku jest nieco wyższe niż w grupie II. Rozważenia wymaga uzależnienie kredytowania od konkretnych warunków umownych;

IV - grupa o przeciętnym stanie zdolności kredytowej; ryzyko większe niż w grupie III, obowiązkowe będzie więc prawne zabezpieczenie kredytu, a warunki kredytowania zróżnicowane;

V - grupa o słabej zdolności kredytowej; ryzyko banku bardzo duże. W tym wypadku banki nie powinny udzielać kredytów, a jeżeli przedsiębiorstwo jest już kredytowane, kredyt powinien być wypowiedziany w trybie natychmiastowym.

Przy ustalaniu ryzyka bankowego wykorzystuje się dwa niezależne od siebie kryteria:

terminowości spłaty kapitału i odsetek;

sytuacja ekonomiczno-finansowa dłużnika.

Kierując się powyższymi kryteriami banki dokonują klasyfikacji kredytów (bez odsetek) na następujące kategorie:

należności (kredyty) normalne obejmują te kredyty, w odniesieniu do których nie występowały poważniejsze nieprawidłowości w spłatach kapitału i odsetek, a sytuacja ekonomiczno-finansowa nie budzi szczególnych obaw;

należności (kredyty) pod obserwacją, obejmujące należności, w przypadku których opóźnienie w spłatach kapitału lub odsetek nie przekracza 1 miesiąca, które jednak budzą wątpliwości według kryteriów ustalonych przez bank;

należności (kredyty) poniżej standardu - opóźnienie w spłacie kapitału lub odsetek wynosi powyżej jednego miesiąca i nie dłużej niż 3 miesiące, a sytuacja ekonomiczno-finansowa dłużnika ulega wyraźnemu pogorszeniu (a zwłaszcza ponoszone straty utrzymują się dłużej niż 3 miesiące);

należności (kredyty) wątpliwe - opóźnienia w spłacie kapitału lub odsetek wynoszą ponad 3 miesiące i nie dłużej niż 6 miesięcy, a sytuacja ekonomiczno-finansowa kredytobiorcy ulega znacznemu pogorszeniu (zwłaszcza, gdy ponoszone straty naruszają fundusze własne);

należności (kredyty) stracone - opóźnienie w spłacie kapitału lub odsetek wynosi więcej niż 6 miesięcy. Nastąpiło nieodwracalne pogorszenie sytuacji ekonomiczno-finansowej, uniemożliwiając spłatę długu; dłużnik postawiony w stan upadłości lub likwidacji, nieznane jest miejsce pobytu dłużnika, wszczęto postępowanie egzekucyjne wobec dłużnika itp..

Jednym z najbardziej kłopotliwych obowiązków banków jest tworzenie rezerw na „złe kredyty” (tzw. rezerwy na należności w sytuacji nieregularnej, stanowiące część rezerwy celowej na aktywa obarczone ryzykiem), w tym zakresie są one kontrolowane przez nadzór bankowy. Za „złe kredyty” uważa się głównie takie, przy których opóźnienie

w spłacie kapitału lub odsetek przekracza jeden miesiąc bankowy, czyli 30 dni.

Na należności w sytuacji nieregularnej tworzy się rezerwy w wysokości:

na kredyty pod obserwacją istnieje obowiązek ustalenia rezerwy celowej w wysokości:

1% ich kwoty - od 31 marca 2000 r. do 31 grudnia 2000 r.,

1,5% ich kwoty - od 1 stycznia 2001 r.;

na kredyty poniżej standardu istnieje obowiązek ustalenia rezerwy celowej, nie mniejszej niż 20% wartości kredytów zaliczonych do tej kategorii;

na należności wątpliwe - obowiązek utworzenia rezerwy celowej, nie mniejszej aniżeli 50% kwoty kredytów zakwalifikowanych do wątpliwych;

na kredyty stracone - obowiązek utworzenia rezerwy celowej w wysokości 100% kwoty kredytów straconych.

3. Ocena łącznego ryzyka kredytowego na przykładzie oddziału banku X

Oprócz prawnych uregulowań zobowiązujących banki do stosowania pewnych procedur pozwalających określić łączne ryzyko portfela kredytowego, poszczególne banki wykorzystują własne, dodatkowe metody szacowania łącznego ryzyka kredytowego.

W ramach takiego postępowania wylicza się najczęściej szereg wskaźników, na podstawie których uzyskuje się informacje o łącznym ryzyku kredytowym banku.

Wskaźniki, na podstawie których uzyskuje się dodatkowe informacje o łącznym ryzyku kredytowym banku to:

Wskaźnik 21

![]()

Im wyższa wartość tego wskaźnika, tym większe jest łączne ryzyko kredytowe.

Wskaźnik 22

![]()

Za pomocą tego wskaźnika ocenia się zaangażowanie kredytowe banku w poszczególnych branżach. Im większy jest udział kredytów dla przedsiębiorstw należących do branż, które nie są rozwojowe, tym większe jest niebezpieczeństwo poniesienia strat przez bank.

Wskaźnik 23

![]()

Wskaźnik ten pozwala określić udział kredytów udzielonych takim grupom kredytobiorców, jak: instytucje prawa publicznego, osoby fizyczne, przedsiębiorstwa handlowe, przemysłowe, instytucje ubezpieczeniowe itp.

Wskaźnik 24

![]()

Im większy udział kredytów o stosunkowo słabym zabezpieczeniu (np. wyrobami gotowymi), tym większe jest łączne ryzyko kredytowe.

Wskaźnik 25

![]()

Im dłuższy okres kredytowania, tym większe jest łączne ryzyko kredytowe.

Oceny łącznego ryzyka kredytowego dla kredytów udzielanych przez oddział banku X dokonałam na podstawie łącznego wolumenu kredytów za okres od 01.01.2000 do 31.12.2002 r.

Tabela 1

Kredyty udzielone przez oddział banku X w latach 2000 - 2002

Suma kredytów udzielonych w 2000 r. |

Suma kredytów udzielonych w 2001 r. |

Suma kredytów udzielonych w 2002 r. |

|||

W mln zł |

Dynamika |

W mln zł |

Dynamika |

W mln zł |

Dynamika |

552 170,4 |

100% |

567 928,9 |

102,9% |

664 662,1 |

120,4% |

Źródło: Opracowanie własne na podstawie danych oddziału banku X

Suma kredytów udzielonych w 2001 r. przez oddział banku X w stosunku do sumy kredytów udzielonych w 2000 r. wzrosła o 2,9%, natomiast suma kredytów w 2002 r.

w stosunku do 2000 r. wzrosła o 20,4%.

Tabela 2

Kredyty udzielone przez oddział banku X według grup kredytobiorców

|

Kredyty udzielone osobom fizycznym |

Kredyty udzielone podmiotom gospodarczym |

Pozostałe |

|||

|

W mln zł |

Struktura |

W mln zł |

Struktura |

W mln zł |

Struktura |

2000 |

162 538,7 |

29,3% |

246 263,5 |

44,4% |

143 368,2 |

26,3% |

2001 |

198 152,3 |

34,9% |

283 362,1 |

49,9% |

86 414,5 |

15,2% |

2002 |

253 758,6 |

38,2% |

302 115,8 |

45,5% |

108 787,7 |

16,4% |

Źródło: Opracowanie własne na podstawie danych oddziału banku X

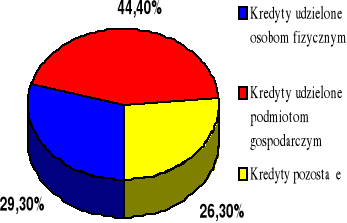

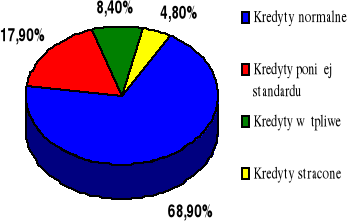

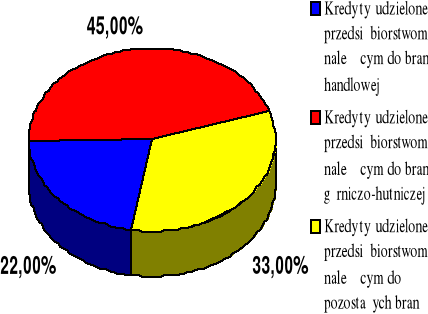

Rysunek 1

Struktura udzielonych kredytów przez oddział banku X

według grup kredytobiorców w 2000 r.

Źródło: Opracowanie własne na podstawie danych badanego oddziału banku X

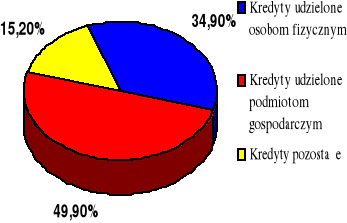

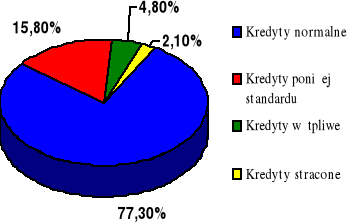

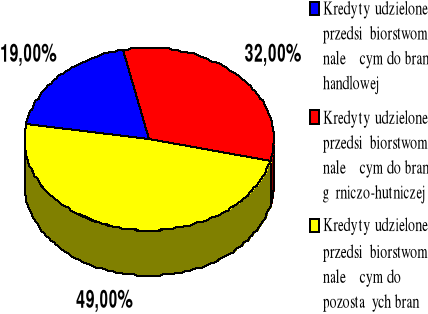

Rysunek 2

Struktura udzielonych kredytów przez oddział banku X

według grup kredytobiorców w 2001 r.

Źródło: Opracowanie własne na podstawie danych badanego oddziału banku X

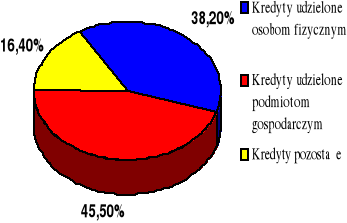

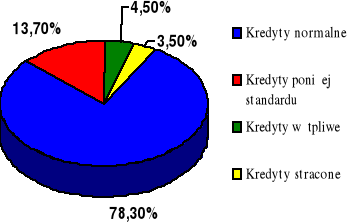

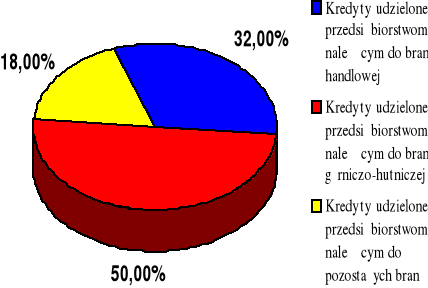

Rysunek 3

Struktura udzielonych kredytów przez oddział banku X

według grup kredytobiorców w 2002 r.

Źródło: Opracowanie własne na podstawie danych badanego oddziału banku X

Największy udział w łącznym wolumenie kredytów mają kredyty udzielone podmiotom gospodarczym. Ich wielkość rośnie z roku na rok i osiąga prawie połowę łącznej kwoty udzielonych kredytów. Dużą rolę w całej akcji kredytowej odgrywają także kredyty udzielone osobom fizycznym. Ich wielkość także rośnie z roku na rok, a w 2002 r. osiąga 38,2% łącznej kwoty udzielonych kredytów.

Tabela 3

Kredyty udzielone przez oddział banku X osobom fizycznym

w latach 2000 - 2002 według klas ryzyka

|

Kredyty normalne |

Kredyty poniżej standardu |

Kredyty wątpliwe |

Kredyty stracone |

||||||||

|

W mln zł |

Struktura |

Dynamika |

W mln zł |

Struktura |

Dynamika |

W mln zł |

Struktura |

Dynamika |

W mln zł |

Struktura |

Dynamika |

2000 |

112 013,3 |

68,9% |

100% |

29 112,4 |

17,9% |

100% |

13 626,5 |

8,4% |

100% |

7 786,5 |

4,8% |

100% |

2001 |

153 152,1 |

77,3% |

136,7% |

31 362,8 |

15,8% |

107,7% |

9 418,2 |

4,8% |

69,1% |

4 219,2 |

2,1% |

54,2% |

2002 |

198 534,2 |

78,3% |

177,2% |

34 823,7 |

13,7% |

119,6% |

11 538,6 |

4,5% |

84,7% |

8 862,1 |

3,5% |

113,8% |

Źródło: Opracowanie własne na podstawie danych badanego oddziału banku X

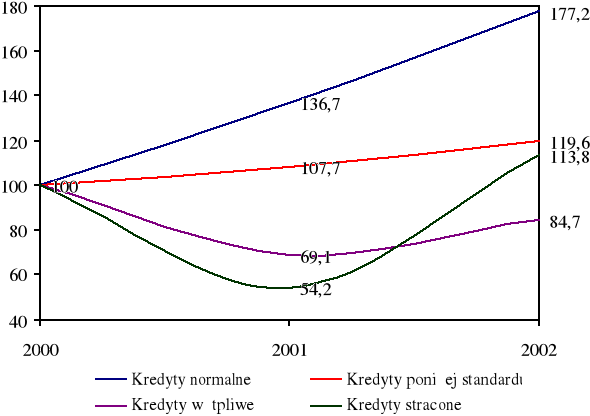

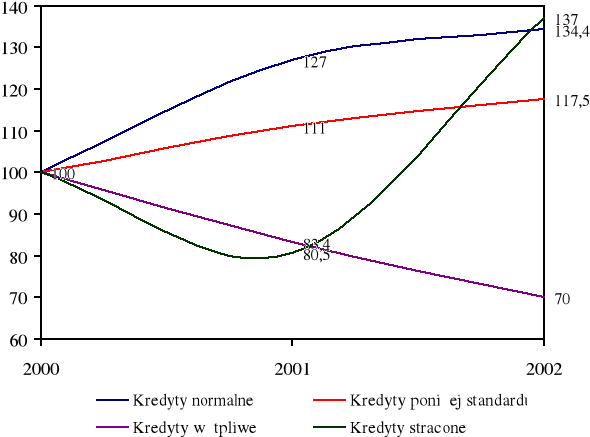

Rysunek 4

Dynamika udzielonych kredytów przez oddział banku X osobom fizycznym

w latach 2000 - 2002 według klas ryzyka

Źródło: Opracowanie własne na podstawie danych badanego oddziału banku X

Kredyty normalne udzielone osobom fizycznym rosną z roku na rok. W 2001 r. ich wielkość wzrosła o 36,7%, natomiast w 2002 r. o 77,2%. Kredyty poniżej standardu

w 2001 r. wzrosły o 7,7%, a w 2002 r. o 19,6%. Wielkość kredytów wątpliwych maleje

w 2001 r. o 30,9%, a w 2002 r. o 15,3%. Również kredyty stracone maleją w 2001 r.

o 45,8%, natomiast w roku 2002 wzrosły o 13,8% w stosunku do roku 2000.

Tabela 4

Kredyty udzielone przez oddział banku X podmiotom gospodarczym

w latach 2000 - 2002 według klas ryzyka

|

Kredyty normalne |

Kredyty poniżej standardu |

Kredyty wątpliwe |

Kredyty stracone |

||||||||

|

W mln zł |

Struktura |

Dynamika |

W mln zł |

Struktura |

Dynamika |

W mln zł |

Struktura |

Dynamika |

W mln zł |

Struktura |

Dynamika |

2000 |

152 362,1 |

61,9% |

100% |

43 414,5 |

17,6% |

100% |

34 168,7 |

13,9% |

100% |

16 318,2 |

6,6% |

100% |

2001 |

193 524,8 |

68,3% |

127% |

48 187,6 |

17,0% |

111% |

28 515,0 |

10,1% |

83,4% |

13 134,3 |

4,6% |

80,5% |

2002 |

204 827,2 |

67,8% |

134,4% |

51 003,2 |

16,9% |

117,5% |

23 928,9 |

7,9% |

70,0% |

22 356,5 |

7,4% |

137% |

Źródło: Opracowanie własne na podstawie danych badanego oddziału banku X

Kredyty normalne udzielone podmiotom gospodarczym w 2001 r. wzrosły o 27%, natomiast w 2002 r. o 34,4%. Kredyty poniżej standardu również rosną z roku na rok.

W 2001 r. wzrosły o 11%, a w 2002 r. o 17,5%. Natomiast wielkość kredytów wątpliwych zmalała w 2001 r. o 16,6%, a w 2002 r. o 30%. Wielkość kredytów straconych udzielanych podmiotom gospodarczym zmalała w 2001 r. o 19,5%, ale już w roku 2002 ich wielkość wzrosła o 37%.

Rysunek 5

Dynamika udzielonych kredytów przez oddział banku X podmiotom gospodarczym

w latach 2000 - 2002 według klas ryzyka

Źródło: Opracowanie własne na podstawie danych badanego oddziału banku X

Rysunek 6

Struktura udzielonych kredytów osobom fizycznym w 2000 r.

Źródło: Opracowanie własne na podstawie danych badanego oddziału banku X

Rysunek 7

Struktura udzielonych kredytów osobom fizycznym w 2001 r.

Źródło: Opracowanie własne na podstawie danych badanego oddziału banku X

Rysunek 8

Struktura udzielonych kredytów osobom fizycznym w 2002 r.

Źródło: Opracowanie własne na podstawie danych badanego oddziału banku X

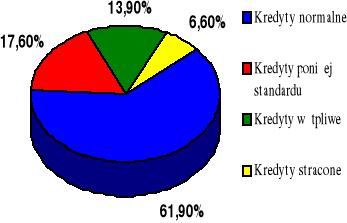

Rysunek 9

Struktura udzielonych kredytów podmiotom gospodarczym w 2000 r.

Źródło: Opracowanie własne na podstawie danych badanego oddziału banku X

Rysunek 10

Struktura udzielonych kredytów podmiotom gospodarczym w 2001 r.

Źródło: Opracowanie własne na podstawie danych badanego oddziału banku X

Rysunek 11

Struktura udzielonych kredytów podmiotom gospodarczym w 2002 r.

Źródło: Opracowanie własne na podstawie danych badanego oddziału banku X

Kredyty udzielone osobom fizycznym obarczone są mniejszym ryzykiem, aniżeli kredyty udzielone podmiotom gospodarczym. W łącznej kwocie kredytów udzielonych podmiotom gospodarczym występuje większy udział kredytów straconych, wątpliwych

i poniżej standardu, niż w kredytach udzielonych osobom fizycznym. Odsetek kredytów straconych udzielonych podmiotom gospodarczym jest wysoki, ale nie przekracza 10% łącznej sumy kredytów udzielonych przez oddział banku X, więc ich wielkość nie jest alarmująca.

Tabela 5

Kredyty udzielone przez oddział banku X według branż w latach 2000 - 2002

|

Kredyty udzielone przedsiębiorstwom należącym do branży handlowej |

Kredyty udzielone przedsiębiorstwom należącym do branży górniczo-hutniczej |

Kredyty udzielone przedsiębiorstwom należącym do pozostałych branż |

||||||

|

W mln zł |

Struktura |

Dynamika |

W mln zł |

Struktura |

Dynamika |

W mln zł |

Struktura |

Dynamika |

2000 |

52 256,5 |

22% |

100% |

112 187,3 |

45% |

100% |

81 819,7 |

33% |

100% |

2001 |

51 382,7 |

19% |

98% |

92 516,7 |

32% |

82,5% |

139 462,7 |

49% |

170,5% |

2002 |

96 453,1 |

32% |

184% |

150 041,3 |

50% |

133,7% |

55 621,4 |

18% |

67,9% |

Źródło: Opracowanie własne na podstawie danych badanego oddziału banku X

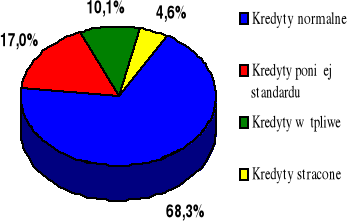

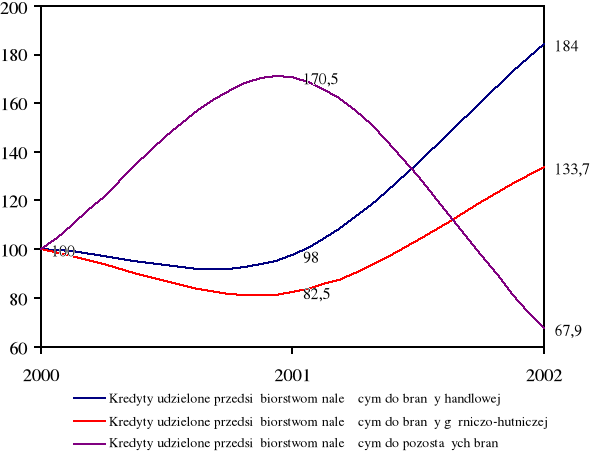

Rysunek 12

Dynamika udzielonych kredytów przez oddział banku X

przedsiębiorstwom według branż w latach 2000 - 2002

Źródło: Opracowanie własne na podstawie danych badanego oddziału banku X

Kredyty udzielone przez oddział banku X podmiotom gospodarczym należącym do branży handlowej w 2002 r. wzrosły aż o 84%. Natomiast kredyty udzielone przedsiębiorstwom należącym do branży górniczo-hutniczej w 2001 r. zmalały o 17,5%, a w 2002 r. wzrosły o 33,7%. Banki bronią się przed „złymi kredytami”, w tym przypadku są to kredyty udzielane branży górniczo-hutniczej, udzielając ich mniej.

Rysunek 13

Struktura udzielonych kredytów przez oddział banku X

przedsiębiorstwom według branż w 2000 r.

Źródło: Opracowanie własne na podstawie danych badanego oddziału banku X

Rysunek 14

Struktura udzielonych kredytów przez oddział banku X

przedsiębiorstwom według branż w 2001 r.

Źródło: Opracowanie własne na podstawie danych badanego oddziału banku X

Rysunek 15

Struktura udzielonych kredytów przez oddział banku X

przedsiębiorstwom według branż w 2002 r.

Źródło: Opracowanie własne na podstawie danych badanego oddziału banku X

Banki udzielając dużo kredytów przedsiębiorstwom należącym do branży górniczo-hutniczej są narażone na duże ryzyko kredytowe w związku z tym, iż podmioty te są nierentowne i coraz mniej wypłacalne. Oddział banku X udziela takich kredytów stosunkowo dużo, dlatego występuje duże ryzyko kredytowe.

Tabela 6

Kredyty udzielone przedsiębiorstwom należącym do branży handlowej

przez oddział banku X w latach 2000 - 2002 według klas ryzyka

|

Kredyty normalne |

Kredyty poniżej standardu |

Kredyty wątpliwe |

Kredyty stracone |

||||

|

W mln zł |

Struktura |

W mln zł |

Struktura |

W mln zł |

Struktura |

W mln zł |

Struktura |

2000 |

32 853,2 |

62,9% |

10 134,8 |

19,4% |

5 342,2 |

10,2% |

3 944,3 |

7,5% |

2001 |

29 958,4 |

58,2% |

11 847,3 |

23,1% |

4 963,1 |

9,7% |

4 613,9 |

9,0% |

2002 |

53 821,7 |

55,8% |

32 581,3 |

33,8% |

8 032,7 |

8,3% |

2 017,4 |

2,1% |

Źródło: Opracowanie własne na podstawie danych badanego oddziału banku X

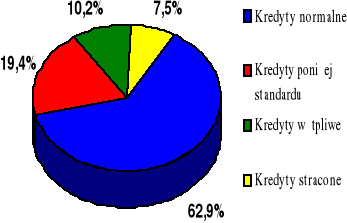

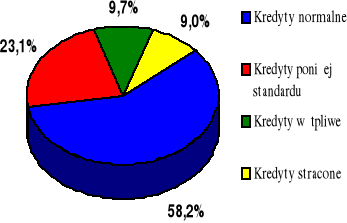

Rysunek 16

Struktura udzielonych kredytów przedsiębiorstwom należącym

do branży handlowej w 2000 r.

Źródło: Opracowanie własne na podstawie danych badanego oddziału banku X

Rysunek 17

Struktura udzielonych kredytów przedsiębiorstwom należącym

do branży handlowej w 2001 r.

Źródło: Opracowanie własne na podstawie danych badanego oddziału banku X

Rysunek 18

Struktura udzielonych kredytów przedsiębiorstwom należącym

do branży handlowej w 2002 r.

Źródło: Opracowanie własne na podstawie danych badanego oddziału banku X

Tabela 7

Kredyty udzielone przedsiębiorstwom należącym do branży górniczo-hutniczej

przez oddział banku X w latach 2000 - 2002 według klas ryzyka

|

Kredyty normalne |

Kredyty poniżej standardu |

Kredyty wątpliwe |

Kredyty stracone |

||||

|

W mln zł |

Struktura |

W mln zł |

Struktura |

W mln zł |

Struktura |

W mln zł |

Struktura |

2000 |

73 862,4 |

65,9% |

15 634,2 |

13,9% |

12 158,1 |

10,8% |

10 532,6 |

9,4% |

2001 |

68 924,9 |

74,4% |

10 528,3 |

11,4% |

9 683,4 |

10,5% |

3 380,1 |

3,7% |

2002 |

92 653,1 |

61,8% |

32 721,4 |

21,8% |

12 476,2 |

8,3% |

12 190,6 |

8,1% |

Źródło: Opracowanie własne na podstawie danych badanego oddziału banku X

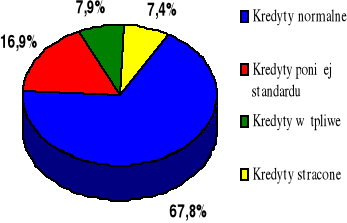

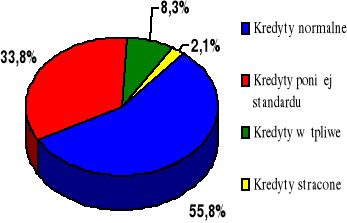

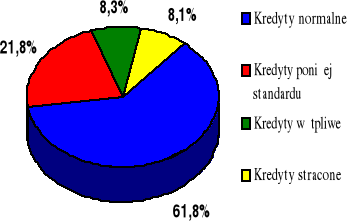

Rysunek 19

Struktura udzielonych kredytów przedsiębiorstwom należącym

do branży górniczo-hutniczej w 2000 r.

Źródło: Opracowanie własne na podstawie danych badanego oddziału banku X

Rysunek 20

Struktura udzielonych kredytów przedsiębiorstwom należącym

do branży górniczo-hutniczej w 2001 r.

Źródło: Opracowanie własne na podstawie danych badanego oddziału banku X

Rysunek 21

Struktura udzielonych kredytów przedsiębiorstwom należącym

do branży górniczo-hutniczej w 2002 r.

Źródło: Opracowanie własne na podstawie danych badanego oddziału banku X

Kredyty udzielone przedsiębiorstwom należącym do branży nierozwojowej, w tym przypadku jest to branża górniczo-hutnicza, obarczone są większym ryzykiem kredytowym, niż kredyty udzielone przedsiębiorstwom o charakterze handlowym, które mają duże możliwości rozkwitu. Ryzyko kredytowe dla przedsiębiorstw branży górniczo-hutniczej wynika z niskiej rentowności tych podmiotów oraz braku wypłacalności. Przejawia się to w stosunkowo dużym udziale kredytów straconych, wątpliwych i poniżej standardu

w łącznym wolumenie udzielonych kredytów dla podmiotów tej branży.

Tabela 8

Kredyty udzielone przez oddział banku X według okresu kredytowania

w latach 2000 - 2002

|

Kredyty krótkoterminowe |

Kredyty długoterminowe |

Kredyty średnioterminowe |

||||||

|

W mln zł |

Struktura |

Dynamika |

W mln zł |

Struktura |

Dynamika |

W mln zł |

Struktura |

Dynamika |

2000 |

158 344,5 |

28,7% |

100% |

213 185,8 |

38,6% |

100% |

180 640,1 |

32,7% |

100% |

2001 |

200 115,3 |

35,2% |

126,4% |

298 547,3 |

52,6% |

140% |

69 266,3 |

12,2% |

38,3% |

2002 |

254 676,2 |

38,3% |

160,8% |

334 252,1 |

50,3% |

156,8% |

75 733,8 |

11,4% |

41,9% |

Źródło: Opracowanie własne na podstawie danych badanego oddziału banku X

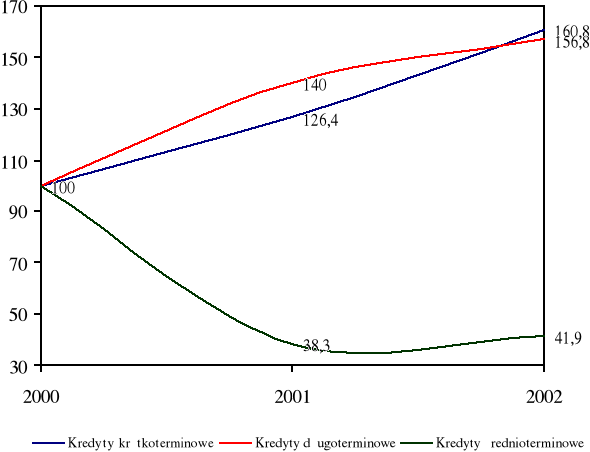

Rysunek 22

Dynamika udzielonych kredytów przez oddział banku X

według okresu kredytowania w latach 2000 - 2002

Źródło: Opracowanie własne na podstawie danych badanego oddziału banku X

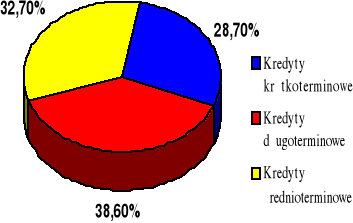

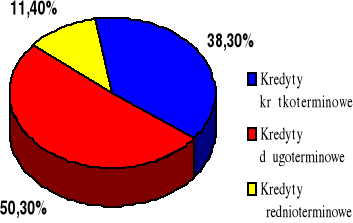

Rysunek 23

Struktura udzielonych kredytów przez oddział banku X

według okresu kredytowania w 2000 r.

Źródło: Opracowanie własne na podstawie danych badanego oddziału banku X

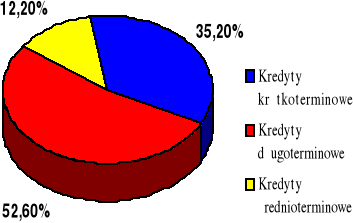

Rysunek 24

Struktura udzielonych kredytów przez oddział banku X

według okresu kredytowania w 2001 r.

Źródło: Opracowanie własne na podstawie danych badanego oddziału banku X

Rysunek 25

Struktura udzielonych kredytów przez oddział banku X

według okresu kredytowania w 2002 r.

Źródło: Opracowanie własne na podstawie danych badanego oddziału banku X

Dużą rolę w całej akcji kredytowej odgrywają kredyty długoterminowe, które stanowią około 50% udzielonych kredytów w roku. W związku z tym oddział banku X narażony jest na duże ryzyko kredytowe. Duży udział w łącznym wolumenie kredytów stanowią także kredyty krótkoterminowe, które są obarczone mniejszym ryzykiem kredytowym ze względu na krótszy okres kredytowania oraz mniejsze kwoty pojedynczych kredytów.

Tabela 9

Kredyty krótkoterminowe udzielone przez oddział banku X

w latach 2000 - 2002 z podziałem na klasy ryzyka

|

Kredyty normalne |

Kredyty poniżej standardu |

Kredyty wątpliwe |

Kredyty stracone |

||||

|

W mln zł |

Struktura |

W mln zł |

Struktura |

W mln zł |

Struktura |

W mln zł |

Struktura |

2000 |

123 185,8 |

77,8% |

28 147,3 |

17,8% |

4 266,3 |

2,7% |

2 745,1 |

1,7% |

2001 |

148 547,3 |

74,2% |

39 733,8 |

19,9% |

7 252,1 |

3,6% |

4 582,1 |

2,3% |

2002 |

194 676,2 |

76,4% |

48 115,4 |

18,9% |

9 182,6 |

3,6% |

2 702,0 |

1,1% |

Źródło: Opracowanie własne na podstawie danych badanego oddziału banku X

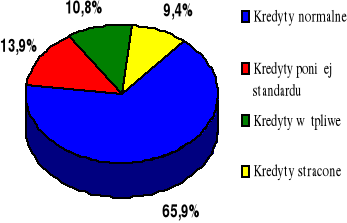

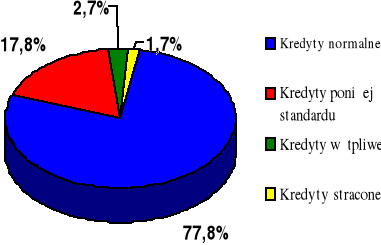

Rysunek 26

Struktura kredytów krótkoterminowych udzielonych w 2000 r.

Źródło: Opracowanie własne na podstawie danych badanego oddziału banku X

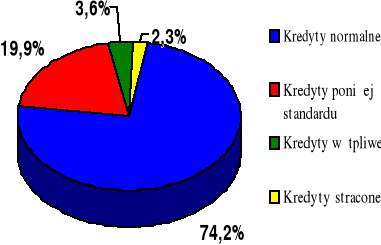

Rysunek 27

Struktura kredytów krótkoterminowych udzielonych w 2001 r.

Źródło: Opracowanie własne na podstawie danych badanego oddziału banku X

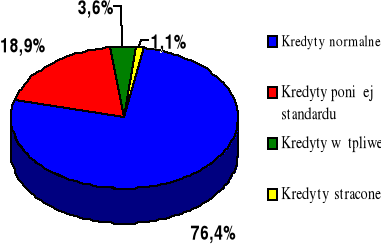

Rysunek 28

Struktura kredytów krótkoterminowych udzielonych w 2002 r.

Źródło: Opracowanie własne na podstawie danych badanego oddziału banku X

Tabela 10

Kredyty długoterminowe udzielone przez oddział banku X

w latach 2000 - 2002 z podziałem na klasy ryzyka

|

Kredyty normalne |

Kredyty poniżej standardu |

Kredyty wątpliwe |

Kredyty stracone |

||||

|

W mln zł |

Struktura |

W mln zł |

Struktura |

W mln zł |

Struktura |

W mln zł |

Struktura |

2000 |

154 344,5 |

72,3% |

29 112,7 |

13,7% |

19 542,6 |

9,2% |

10 186,0 |

4,8% |

2001 |

217 254,2 |

72,8% |

46 423,1 |

15,5% |

22 582,3 |

7,6% |

12 287,7 |

4,1% |

2002 |

257 638,3 |

77,0% |

32 733,8 |

9,8% |

21 266,4 |

6,4% |

22 613,8 |

6,8% |

Źródło: Opracowanie własne na podstawie danych badanego oddziału banku X

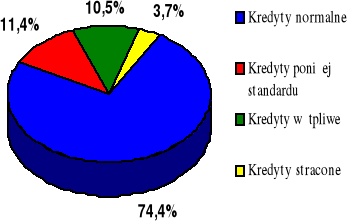

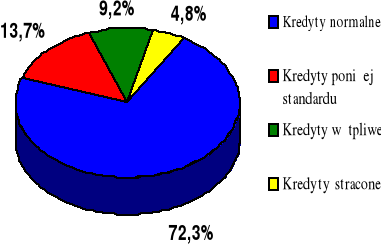

Rysunek 29

Struktura kredytów długoterminowych udzielonych w 2000 r.

Źródło: Opracowanie własne na podstawie danych badanego oddziału banku X

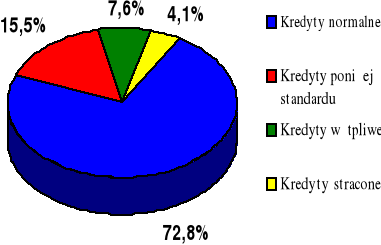

Rysunek 30

Struktura kredytów długoterminowych udzielonych w 2001 r.

Źródło: Opracowanie własne na podstawie danych badanego oddziału banku X

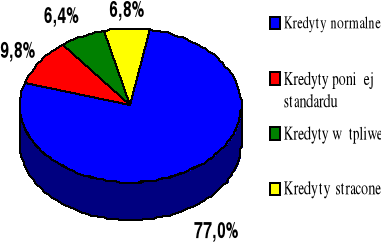

Rysunek 31

Struktura kredytów długoterminowych udzielonych w 2002 r.

Źródło: Opracowanie własne na podstawie danych badanego oddziału banku X

III. Metody ograniczania pojedynczego i łącznego ryzyka kredytowego

1. Zabezpieczanie się przed ryzykiem w odniesieniu do pojedynczego kredytu

W Polsce banki w celu zapewnienia zwrotu udzielonych kredytów żądają zabezpieczenia przewidzianego prawem cywilnym i wekslowym. Zabezpieczenie kredytu jest

z reguły wymagane w przypadkach udzielania kredytu przedsiębiorstwom nowo utworzonym, osobom fizycznym oraz jednostkom o zagrożonej zdolności kredytowej.

Najlepszym zabezpieczeniem kredytu jest dobra kondycja gospodarcza i finansowa jednostki gospodarczej. Dlatego banki przykładają dużą wagę do jej oceny przed podjęciem decyzji o udzieleniu kredytu. Jest to jednak element zmienny, nieraz w krótkim okresie, szczególnie w nieustabilizowanej gospodarce. Przewidywalność kondycji finansowej jest tym trudniejsza, im dłuższy jest okres kredytowania, więc i ryzyko zwiększa się.

Jest wiele sposobów ograniczania ryzyka kredytowego. Bank musi zapewnić sobie określone gwarancje, umożliwiające mu odzyskanie nie spłaconego kredytu. Żąda więc od kredytobiorcy zabezpieczenia przewidzianego prawem cywilnym i wekslowym.

Zabezpieczeniem kredytowym będzie to wszystko, co zapewnia bankowi uzyskanie z powrotem zaangażowanej - w ramach określonej umowy kredytowej - sumy kredytu wraz z jego „ceną” (odsetkami i prowizją kredytową), zwrotem kosztów udzielania kredytu i ewentualnie kosztów przymusowego dochodzenia wszystkich tych elementów.

Zabezpieczenie kredytowe może przybierać postać różnych instrumentów prawnych, które dzieli się na trzy grupy:

Zabezpieczenia instytucjonalne, np. poręczenie, zastaw, hipoteka, przewłaszczenie na zabezpieczenie;

Zabezpieczenie instytucjonalne nietypowe, np. pełnomocnictwo, cesja wierzytelności, przyjęcie długu. Uzyskanie stanu zabezpieczenia jest tu jedynie „wtórnym efektem” posłużenia się taką instytucją;

Zabezpieczenia inne, bardzo zróżnicowane pod każdym względem i z reguły uzupełniające wspomniane (typowe i nietypowe) zabezpieczenia instytucjonalne. Do tej grupy zaliczamy np. zabezpieczenia o charakterze ekonomicznym.

Prawo Bankowe nie ogranicza możliwości wyboru przez bank form zabezpieczeń już regulowanych przez obowiązujący system prawny. Otwarte jest zatem szerokie pole inwencji instytucji bankowych.

Można je podzielić na dwie grupy:

zabezpieczenia rzeczowe - ograniczające odpowiedzialność kredytobiorcy lub osoby udzielającej zabezpieczenia do określonych przedmiotów majątkowych zabezpieczyciela;

zabezpieczenia osobiste charakteryzują się osobistą odpowiedzialnością kredytobiorcy i innych dłużników, co oznacza, że w zasadzie odpowiadają oni wobec banku całym majątkiem.

Do zabezpieczeń rzeczowych stosowanych przez bank należą: zastaw, hipoteka, przewłaszczenie na zabezpieczenie, kaucja, blokada środków na rachunku bankowym, klauzula potrącenia.

Zastaw

Zastaw jest ograniczonym prawem rzeczowym, które zabezpiecza oznaczoną wierzytelność, np. z tytułu udzielenia kredytu, na nieruchomości lub prawie zbywalnym. Treść tego prawa rzeczowego polega na tym, że wierzyciel może dochodzić zabezpieczenia z tej rzeczy (lub prawa) bez względu na to, czyją stała się własnością, z pierwszeństwem przed tymi wierzycielami osobistymi dłużnika, którym nie przysługuje z mocy ustawy pierwszeństwo szczególne.

Zastaw rejestrowy został unormowany w Ustawie z 6 grudnia 1996 r. o zastawie rejestrowym i rejestrze zastawów. Zgodnie z tą ustawą do ustanowienia zastawu rejestrowego potrzebne jest łączne spełnienie dwóch przesłanek:

zawarcie pisemnej (pod rygorem nieważności) umowy pomiędzy osobą uprawnioną do rozporządzania rzeczą (zastawcą) a wierzycielem (zastawnikiem);

wpis do prowadzonego przez sąd rejestru zastawów.

Wpis do rejestru zastawów ma charakter konstytutywny, tzn. że od wpisu uzależniona jest ważność zastawu. Wniosek o wpis zastawu do rejestru musi być złożony w terminie miesiąca od daty zawarcia umowy zastawniczej pod rygorem jego odrzucenia.

Przedmiotem zastawu rejestrowego mogą być rzeczy ruchome, z wyjątkiem statków morskich wpisanych do rejestru okrętowego, a także prawa majątkowe, jeżeli są zbywalne. Zastawem rejestrowym można w szczególności obciążyć:

rzeczy oznaczone, co do tożsamości;

rzeczy oznaczone, co do gatunku, jeżeli w umowie zastawniczej określona zostanie ich ilość oraz sposób wyodrębnienia od innych rzeczy tego samego gatunku;

zbiór rzeczy ruchomych lub praw, stanowiący całość gospodarczą, choćby jego skład był zmienny;

wierzytelności;

prawa na dobrach niematerialnych;

prawa z papierów wartościowych.

Zastaw rejestrowy może obejmować także rzeczy lub prawa, które zastawca nabędzie dopiero w przyszłości. W takim przypadku obciążenie tych rzeczy lub praw zastawem rejestrowym staje się skuteczne z chwilą ich nabycia przez zastawcę.

Hipoteka

Hipoteka jest ograniczonym prawem rzeczowym, które uprawnia wierzyciela do zaspokojenia się z rzeczy obciążonej tym prawem bez względu na to, kto stanie się jej właścicielem. Hipotekę reguluje Ustawa z dnia 6 lipca 1982 r. o hipotece i księgach wieczystych.

Wierzyciel hipoteczny ma pierwszeństwo do zaspokojenia z nieruchomości obciążonej hipoteką przed wierzycielami osobistymi. Część ułamkowa nieruchomości może być obciążona hipoteką, jeżeli stanowi udział współwłaściciela. Przedmiotem hipoteki może być także użytkowanie wieczyste. W tym wypadku hipoteka obejmuje również budynki i urządzenia na użytkowanym terenie, stanowiące własność wieczystego użytkowania.

Jednym z podstawowych warunków, które muszą być spełnione przy korzystaniu

z tego rodzaju zabezpieczenia jest konieczność posiadania sporządzonej księgi wieczystej. Zawsze bowiem bank żąda odpisu z księgi dla nieruchomości, na której ustanowiona zostanie hipoteka. Może wówczas zorientować się, kto jest właścicielem oraz czy nieruchomość nie jest obciążona innymi prawami rzeczowymi.

Drugim warunkiem jest przedłożenie aktualnej wyceny nieruchomości, dokonanej przez uprawnione do tego osoby lub urzędy. Wartość nieruchomości, na której jest ustanowiona hipoteka, powinna być o tyle wyższa od kwoty udzielonego kredytu i odsetek, aby stwarzała realną możliwość pełnego zaspokojenia roszczeń banku w przypadku sprzedaży nieruchomości. Hipoteka może być wyrażona jedynie w sumie pieniężnej.

Ze względu na treść hipoteki, dzieli się ją na:

hipotekę zwykłą - obciąża nieruchomość w celu zabezpieczenia określonej wierzytelności pieniężnej; wierzyciel może rozporządzać wierzytelnością hipoteczną, tzn. sprzedać ją, czy wydzierżawić. Powstaje zazwyczaj w drodze umowy między właścicielem nieruchomości oraz wierzycielem w formie aktu notarialnego przez wpis kwoty długu do księgi wieczystej;

hipotekę już istniejącą; niekiedy jednak w chwili zabezpieczenia nie jest jeszcze znana wysokość wierzytelności, bądź też wierzytelność jeszcze nie istnieje (wierzytelność przyszła). Zabezpieczeniu takich wierzytelności przyszłych, o nie ustalonej w chwili zabezpieczenia kwocie, służy hipoteka kaucyjna. Hipoteka kaucyjna wskazywać musi maksymalną wysokość kwoty zabezpieczanej wierzytelności;

hipotekę przymusową; powstaje w wyniku przymusu sądowego lub administracyjnego w związku z wierzytelnością, która stała się wymagalna, i której właściciel w terminie nie spłacił;

hipotekę łączną - zabezpiecza jedną wierzytelność na kilku nieruchomościach; ile jest nieruchomości współobciążonych, tyle jest hipotek.

Przewłaszczenie na zabezpieczenie

Inną metodą zabezpieczenia kredytów może być przewłaszczenie przedmiotów ruchomych - maszyn, pojazdów, dzieł sztuki itp. Kredytobiorca zatrzymuje przewłaszczone przedmioty do bezpłatnego użytkowania, ale w razie niespłacenia kredytu bank może zażądać ich wydania.

Do przewłaszczenia mają zastosowanie art. 155-179, 710-719, 835-845 kodeksu cywilnego. Zabezpieczenie kredytu w formie przewłaszczenia polega na przeniesieniu na bank przez kredytobiorcę posiadanych przez niego rzeczy ruchomych, takich jak maszyny, towary przeznaczone do sprzedaży itp. Przeniesienie własności następuje na mocy zawartej przez bank z kredytobiorcą umowy, z tym że w umowie powinien być zamieszczony warunek, że w przypadku spłacenia kredytu wraz z odsetkami i prowizją w określonym terminie przeniesienie własności traci moc i kredytobiorca stanie się z powrotem właścicielem rzeczy. Łącznie z umową powinna być przeprowadzona cesja praw.

Kaucja

Kaucja w postaci środków pieniężnych w gotówce, względnie bonów oszczędnościowych na okaziciela, stanowią jedną z form zabezpieczenia kredytów, ale

w minimalnym stopniu stosowane są przez banki, zwłaszcza jeśli chodzi o kaucje gotówkowe. Powstanie zabezpieczenia w formie kaucji następuje przez zawarcie pisemnej umowy oraz złożenie w banku przedmiotu kaucji. W umowie winna być określona wartość środków pieniężnych, a w wypadku bonów ich wartość, numery, serie lub inne oznaczenia.

Blokada środków na rachunku bankowym

W drodze oświadczenia złożonego bankowi przez kredytobiorcę, poręczyciela lub inną osobę, dokonuje się zablokowania określonej kwoty na rachunku bankowym, w wyniku którego posiadacz rachunku nie będzie mógł podejmować zablokowanej kwoty, ani wystawiać dyspozycji bez zgody banku. W przypadku spłaty kredytu bank zwraca kredytobiorcy upoważnienie oraz wydaje pisemną zgodę na odblokowanie rachunku.

Klauzula i prawo potrącenia

W celu zabezpieczenia kredytu bank może przyjąć od kredytobiorcy upoważnienie do potrącenia wymagalnych wierzytelności kredytowych z wpływów, jakie posiada na rachunku prowadzonym jedynie w banku kredytującym. Klauzula potrącenia może być dobrym zabezpieczeniem kredytu przy dostatecznych wpływach na rachunek kredytobiorcy.

Do zabezpieczeń osobistych zaliczamy: poręczenie, gwarancję, cesję wierzytelności, przystąpienie do długu, pełnomocnictwo, przejęcie długu, weksel, poręczenie wekslowe.

Poręczenie według prawa cywilnego

Jest to zobowiązanie złożone przez poręczyciela (lub poręczycieli) na piśmie do spłaty kredytu udzielonego przez bank na wypadek, gdyby kredytobiorca nie spłacił go

w oznaczonym w umowie terminie. Zgodnie z ustalonym orzecznictwem Sądu Najwyższego nie jest skuteczne poręczenie cywilne (a także wekslowe) udzielone przez jednego

z małżonków bez wymaganej zgody drugiego, to jeśli czynność przekracza zakres zwykłego zarządu majątkiem wspólnym, co jest sprawą konkretnego przypadku.

Cechą charakterystyczną poręczenia jest równorzędna (solidarna) odpowiedzialność poręczyciela i dłużnika głównego.

Gwarancja

Gwarancja bankowa jako zabezpieczenie spłaty kredytu jest pisemnym zobowiązaniem banku do spłaty kredytu wraz z odsetkami i innymi kosztami w przypadku, gdy kredytobiorca, na zlecenie którego została wystawiona, nie spłaci kredytu w terminie określonym w umowie. Gwarancja w odróżnieniu od poręczenia, jest zobowiązaniem abstrakcyjnym, niezależnym od umowy kredytowej. Postanowienia umowy kredytowej obowiązują podmioty stosunku gwarancji bankowej, jeśli zostały one ujęte w treści listu gwarancyjnego. Stronami w gwarancji bankowej są:

Zleceniodawca (kredytobiorca), na którego zlecenie bank gwarantujący wystawia gwarancję;

Beneficjent gwarancji, tj. bank udzielający kredytu, na którego rzecz gwarancja zostaje wystawiona, i który jest uprawniony do ponoszenia roszczeń w ramach udzielonej gwarancji;

Bank udzielający gwarancji.

Gwarancje bankowe są nieodwołalne, nie mogą być jednostronnie odwołane przez gwaranta przed upływem terminu obowiązywania gwarancji, bez zgody beneficjenta.

Przelew wierzytelności to umowa, która oznacza zobowiązanie, na mocy którego kredytobiorca przenosi na bank swoje prawa do otrzymania konkretnej sumy za sprzedane towary lub usługi. W tym wypadku banki często żądają pisemnego potwierdzenia, w którym dłużnik jednostki gospodarczej starającej się o kredyt zobowiązuje się do przekazania wszystkich wierzytelności kredytobiorcy na rachunek banku.

Przystąpienie do długu

W ramach ogólnej swobody umów banki zawierają z osobami trzecimi umowy

o solidarne przystąpienie do długu kredytowego. Treść tych umów polega na tym, że kredytobiorca nie zostaje zwolniony z długu, a bank uzyskuje dodatkowego dłużnika. Nie oznacza to, że nowy dłużnika staje się wpółkredytobiorcą, ale odpowiada on wobec banku tak jak kredytobiorca. Umowa taka może być również zawarta pomiędzy kredytobiorcą,

a osobą przystępującą do długu. Stanowi ona wówczas postać umowy o świadczenie na rzecz banku jako osoby trzeciej.

Pełnomocnictwo

Jako zabezpieczenie kredytu często stosowane jest pełnomocnictwo do dysponowania rachunkiem bankowym. Pełnomocnictwo takie może być udzielone przez kredytobiorcę, bądź przez osobę trzecią, jak również przez osobę, która już zabezpiecza udzielony kredyt, np. przez poręczyciela. Jeżeli pełnomocnictwo jest udzielone przez kredytobiorcę do dysponowania rachunkiem znajdującym się w banku przyznającym kredyt wystarczy, gdy zostanie ono zawarte w umowie kredytowej. Jeżeli natomiast pełnomocnictwo zostaje udzielone do dysponowania rachunkiem znajdującym się w innym banku niezbędne jest udzielenie tego pełnomocnictwa w odrębnym dokumencie.

Przejęcie długu

Przejęcie długu następuje najczęściej przy przekształceniu podmiotu gospodarczego (kredytobiorcy) lub zmiany właściciela. Następuje ono w wyniku zawarcia umowy ze stronami, podobnie jak przy przystąpieniu do długu. Przez przejęcie długu nie następuje zmiana umowy o kredyt, a jedynie zmiana dłużnika. Należy jednak pamiętać, że jeżeli kredyt był zabezpieczony poręczeniem, gwarancją bankową, prawem zastawu ustanowionym przez osobę nie będącą kredytobiorcą, hipoteką ustanowioną przez osoby inne niż kredytobiorca, to zabezpieczenie wygasa. Może być ono utrzymane tylko w wypadku wyrażenia przez poręczyciela zgody na zmiany dłużnika.

Weksel

Prawo wekslowe rozróżnia dwa typy weksli:

weksel własny;

weksel trasowany.

Weksel własny jest papierem wartościowym bezwarunkowego przyrzeczenia zapłaty przez wystawcę określonej kwoty we wskazanym miejscu i czasie. Za bezwarunkowe przyrzeczenie zapłaty odpowiedzialne są również osoby podpisane na wekslu.

Właśnie ten rodzaj weksla może być stosowany na zabezpieczenie udzielonego kredytu. Przy czym może to być weksel wystawiony przez kredytobiorcę lub osobę trzecią. Weksel własny, przyjmowany na zabezpieczenie kredytu, jest wekslem niezupełnym (in blanco). Weksel „in blanco” dla swej ważności opatrzony być musi co najmniej podpisem wystawcy. Natomiast pozostałe elementy wpisywane są przez posiadacza weksla (bank)

w chwili, gdy chce on z weksla skorzystać. Weksel własny „in blanco” przyjmowany jako zabezpieczenie kredytu jest wekslem gwarancyjnym. Oznacza to, że nie jest on przeznaczony z reguły do obiegu, ale służyć ma tylko zabezpieczaniu należności banku. Główną zaletą weksla „in blanco” jest to, że daje on posiadaczowi weksla możliwości szybkiego realizowania swoich należności poprzez zastosowanie przyspieszonego i uproszczonego trybu dochodzenia praw z weksla.

Poręczenie wekslowe

Jako zabezpieczenie spłaty udzielonego kredytu bank może przyjąć weksel „in blanco” z poręczeniem, tzw. awalem. Awal jest poręczeniem udzielonym za osobę zobowiązaną wekslowo.

Poręczycielem wekslowym może być osoba trzecia, a także już podpisana na wekslu. Poręczyciel (awalista) powinien mieć pełną zdolność do zaciągania zobowiązań wekslowych, ale ten za którego poręczył (awalat) nie musi jej posiadać. Przed przyjęciem poręczenia wekslowego jako zabezpieczenia spłaty kredytu bank sprawdza, czy sytuacja finansowa poręczyciela może stanowić gwarancję spłaty kredytu.

Odpowiedzialność poręczyciela wekslowego ma charakter:

samoistny - bowiem jego zobowiązanie jest ważne chociażby nawet zobowiązanie, za które poręcza, było nieważne z jakiejkolwiek przyczyny z wyjątkiem wady formalnej weksla;

akcesoryjny - bowiem poręczyciel odpowiada tak samo, jak ten, za kogo poręczył, np. ten, kto poręczył za wystawcę weksla własnego odpowiada jak główny dłużnik wekslowy;

solidarny - bowiem odpowiada za zapłatę weksla solidarnie z innymi dłużnikami wekslowymi; jeżeli było kilku poręczycieli, to każdy z nich odpowiada solidarnie za całą sumę do wysokości, której poręczył; poręczyciel, który zapłacił za weksel może dochodzić roszczenia przeciwko osobie, za którą poręczył.

Ubezpieczenie kredytu

Ubezpieczenie, jako zabezpieczenie udzielonego kredytu, od niedawna dopiero zaistniało na polskim rynku zabezpieczeniowym. W ostatnim bowiem okresie, zakłady ubezpieczeniowe poszerzyły swoją ofertę o ubezpieczenie kredytu. Należy zauważyć, że nie wszystkie zakłady ubezpieczeń prowadzą taką działalność. Tylko niektóre z nich dopracowały się ogólnych warunków ubezpieczenia kredytów. Jednak oferta ta jest ograniczona i obejmuje póki co, tylko kredyty udzielane osobom fizycznym. Spotyka się także ubezpieczenie konkretnej transakcji kredytowej. Ubezpieczenie kredytu polega na tym, iż zakład ubezpieczeń, ubezpieczyciel mocą wystawionej polisy (zawarcia umowy ubezpieczeniowej) ponosi odpowiedzialność za wystąpienie szkody, sprowadzającej się do niespłacenia kredytu przez kredytobiorcę. Powody niespłacenia kredytu, powodujące odpowiedzialność zakładu ubezpieczeń, są ściśle w polisie oznaczone, a ubezpieczający musi zapłacić za zawarcie umowy ubezpieczenia, określonej wielkości składkę.

Zabezpieczenie prawne kredytu jest niezbędne we wszystkich wypadkach, gdy kredytobiorca nie został zakwalifikowany do grup zadowalających. Brak możliwości zabezpieczenia prawnego powinno wykluczyć udzielenie kredytu. Szczególnej staranności wymaga dobór formy zabezpieczenia. Przy ustaleniu wielkości zabezpieczenia należy zwrócić uwagę na realność wyceny (wartość rynkowa). Wartość zabezpieczenia powinna pokrywać kredyt oraz odsetki.

2. Polityka zabezpieczenia się banku przed łącznym ryzykiem kredytowym

Sterowanie ryzykiem pojedynczego kredytu ma na celu minimalizację tego ryzyka u jego źródeł. Decydujące jednak znaczenie z punktu widzenia działalności banku ma minimalizacja ryzyka łącznego związanego z całą działalnością kredytową banku. Sterowanie tym drugim rodzajem ryzyka zmierza do zmniejszenia zagrożenia niespłacenia zaciągniętych kredytów przez większą liczbę kredytobiorców. Duże znaczenie w tym zakresie ma dywersyfikacja, czyli rozproszenie ryzyka. Wynika to stąd, iż im poszczególne kredyty są mniej ze sobą skorelowane, tym (przy pozostałych czynnikach nie zmienionych) mniejsze będzie również łączne ryzyko. Wyjątkiem od tej zasady może być radykalne pogorszenie się warunków gospodarowania, które spowoduje utratę możliwości spłaty kredytów przez większość kredytobiorców. Generalnie jednak odpowiednie rozproszenie ryzyka (kredytów) jest metodą zabezpieczenia się przed sytuacją, w której wielu dłużników nie będzie

w stanie dotrzymać terminów spłaty kredytu.

Do sterowania łącznym ryzykiem kredytowym służą odpowiednie regulacje bankowe, np. maksymalna wielkość kredytu udzielanego jednemu kredytobiorcy, udział kredytów dużych w łącznym zaangażowaniu środków. Poza tym analiza tego rodzaju ryzyka kredytowego musi być dokonywana jeszcze w innych przekrojach, a przede wszystkim poprzez badanie wskaźników struktury odpowiednio pogrupowanych kredytów w ich łącznym wolumenie.

Przy minimalizacji łącznego ryzyka kredytowego może mieć także znaczenie jego transfer na inne instytucje, tzn. takie, które mogłyby dać gwarancję spłaty kredytu w razie niemożności spłaty przez kredytobiorcę. Aktywnymi metodami eliminacji zagrożeń portfela kredytowego są:

limitowanie ryzyka;

rozproszenie (dywersyfikacja) ryzyka;

sekularyzacja, czyli przeniesienie ryzyka na rynki kapitałowe.

Limitowanie obejmuje:

ogólny poziom akceptowanego przez bank ryzyka. Jest on zdeterminowany wielkością funduszów własnych banku i jakością posiadanego portfela i związanego z nim ryzyka jest współczynnik wypłacalności ustalony przez organy nadzoru. Banki mogą we właściwym zakresie podnieść poziom pożądanego wskaźnika wypłacalności;

strukturę portfela według:

klas ryzyka,

klas wielkości,

wielkości zaangażowania w finansowanie poszczególnych branż.