Pojęcie małego podmiotu gospodarczego

W Polsce do celów statystycznych stosuje się definicję GUS, zgodnie z którą wyróżnia się:

przedsiębiorstwa bez zatrudnionych (tylko właściciel)

przedsiębiorstwa mikro (od 1 do 9 zatrudnionych)

przedsiębiorstwa małe (od 10 do 49 zatrudnionych)

przedsiębiorstwa średnie (od 50 do 249 zatrudnionych)

przedsiębiorstwa duże (od 250 zatrudnionych)

Zgodnie z bardziej szczegółową klasyfikacja GUS do:

najmniejszych zalicza się przedsiębiorstwa zatrudniające do 5 osób;

małych - przedsiębiorstwa zatrudniające od 6 do 50 pracowników (dotyczy to przemysłu oraz budownictwa) lub od 6 do 20 pracowników (dotyczy to pozostałych działów gospodarki narodowej);

średnich - przedsiębiorstwa zatrudniające od 51 do 500 osób (dotyczy to przemysłu oraz budownictwa) lub od 21 do 500 osób (dotyczy to pozostałych działów gospodarki narodowej);

dużych - przedsiębiorstwa zatrudniające powyżej 500 pracowników.

Jednolitą definicję mikro, małego i średniego przedsiębiorcy podaje ustawa z dnia 2 lipca 2004 r. o swobodzie działalności gospodarczej (Dz.U. 2004 nr 173 poz. 1807).

Jednolity tekst ustawy znajduje się w Obwieszczeniu Marszałka Sejmu Rzeczypospolitej Polskiej z dnia 14 października 2010 r. w sprawie ogłoszenia jednolitego tekstu ustawy o swobodzie działalności gospodarczej (Dz.U. 2010 nr 220 poz. 1447).

Zgodnie z art. 104. za mikroprzedsiębiorcę uważa się przedsiębiorcę, który w co najmniej jednym z dwóch ostatnich lat obrotowych:

zatrudniał średniorocznie mniej niż 10 pracowników oraz

osiągnął roczny obrót netto ze sprzedaży towarów, wyrobów i usług oraz operacji finansowych nieprzekraczający równowartości (w złotych) 2 milionów euro, lub sumy aktywów jego bilansu sporządzonego na koniec jednego z tych lat nie przekroczyły równowartości (w złotych) 2 milionów euro.

Zgodnie z treścią art. 105. za małego przedsiębiorcę uważa się przedsiębiorcę, który w co najmniej jednym z dwóch ostatnich lat obrotowych:

zatrudniał średniorocznie mniej niż 50 pracowników oraz

osiągnął obrót netto ze sprzedaży towarów, wyrobów i usług oraz operacji finansowych nieprzekraczający równowartości (w złotych) 10 milionów euro lub sumy aktywów jego bilansu sporządzonego na koniec jednego z tych lat nie przekroczyły równowartości (w złotych) 10 milionów euro.

Artykuł 106. ustawy definiuje średniego przedsiębiorcę.

Zgodnie z treścią tego artykułu za średniego przedsiębiorcę uważa się przedsiębiorcę, który w co najmniej jednym z dwóch ostatnich lat obrotowych:

zatrudniał średniorocznie mniej niż 250 pracowników oraz

osiągnął obrót netto ze sprzedaży towarów, wyrobów i usług oraz operacji finansowych nie przekraczający równowartości (w złotych) 50 milionów euro

lub sumy aktywów jego bilansu sporządzonego na koniec jednego z tych lat nie przekroczyły równowartości (w złotych) 43 milionów euro.

Wyrażone w euro wielkości, o których mowa w art. 104-106, przelicza się na złote według średniego kursu ogłaszanego przez Narodowy Bank Polski w ostatnim dniu roku obrotowego wybranego do określenia statusu przedsiębiorcy.

Średnioroczne zatrudnienie określa się w przeliczeniu na pełne etaty. Przy obliczaniu średniorocznego zatrudnienia nie uwzględnia się pracowników przebywających na urlopach macierzyńskich i wychowawczych, a także zatrudnionych w celu przygotowania zawodowego. W przypadku przedsiębiorcy działającego krócej niż rok, jego przewidywany obrót netto ze sprzedaży towarów, wyrobów i usług oraz operacji finansowych, a także średnioroczne zatrudnienie oszacowuje się na podstawie danych za ostatni okres, udokumentowany przez przedsiębiorcę.

Znaczenie sektora MSP

Małe i średnie przedsiębiorstwa w Polsce zasługują - chociażby ze względu na ich wkład w tworzenie PKB - na miano siły napędowej gospodarki. Choć mają one zazwyczaj niewielki zasięg działania i mały wpływ na otoczenie, w którym funkcjonują, to ich ogromna liczba nadaje sektorowi MSP duże znaczenie w kształtowaniu gospodarki.

Sektor MSP w Polsce to przede wszystkim firmy, działające w branżach, takich jak: handel hurtowy i detaliczny, usługi, a także produkcja przemysłowa.

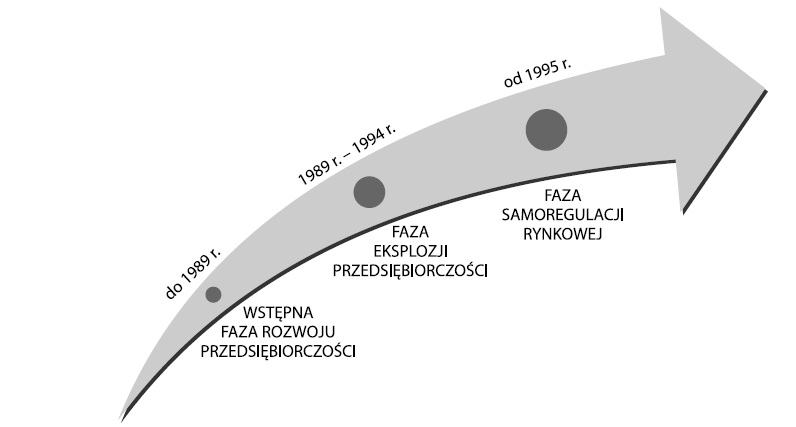

Fazy ekspansji sektora MSP w Polsce

Struktura sektora przedsiębiorstw w Polsce wg stanu na 30 czerwca 2011 r.:

94,95% mikroprzedsiębiorstw

4,16 przedsiębiorstw małych,

0,76 przedsiębiorstw średnich,

0,13 przedsiębiorstw dużych.

Łączna liczba przedsiębiorstw zarejestrowanych w REGON na 30.06.2011 r. to 3 866 779.

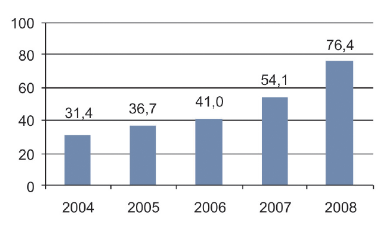

Wskaźnik przeżycia do 2009 r. przedsiębiorstw powstałych w latach 2004-2008 (w %)

Decyzje finansowe w małych firmach

Współczesne przedsiębiorstwo funkcjonuje na rynkach, na których konkurencja działa w sposób dynamiczny i bardzo często bezwzględny. Pozytywne i skuteczne działania kierownictwa podejmowane w danym okresie mogą okazać się niewystarczające do sprostania potrzebom dynamicznie zmieniającego się otoczenia. W celu przetrwania i rozwoju przedsiębiorstwo przy swoich wyborach strategicznych powinno stosować następujące zasady: oparcie się na atutach firmy, wykorzystanie okazji do rozwoju, podporządkowanie rozwoju wyjściowym celom i aspiracjom przedsiębiorcy.

Jednym z podstawowych warunków tworzenia nowego przedsięwzięcia gospodarczego jest zapewnienie odpowiednich środków finansowych. Natomiast najważniejszym bieżącym problemem firmy funkcjonującej w gospodarce rynkowej jest utrzymanie płynności finansowej, czyli zdolności do terminowego regulowania zobowiązań bieżących. W krótkim okresie płynność decyduje o trwaniu firmy na rynku i jak wskazują doświadczenia gospodarek krajów wysoko rozwiniętych, przyczyną upadłości małych i średnich przedsiębiorstw jest utrata płynności finansowej nie zaś ponoszenie strat.

Brak płynności finansowej dotyka znacząco nowe firmy. Przyczynami utraty płynności finansowej w głównej mierze są problemy z odzyskaniem pieniędzy od nieterminowych kontrahentów oraz zbyt duża konkurencja na wybranym segmencie rynku.

Płynność finansowa jest w nieodzowny sposób związana z decyzjami operacyjnymi - z jednej strony je kształtuje, z drugiej jest ich wynikiem. Posiadanie wolnych środków jest nieproduktywne w porównaniu z inwestowaniem ich w efektywne przedsięwzięcia finansowo-gospodarcze, jednak wiele dobrze funkcjonujących firm odnotowało poważne kłopoty z powodu błędnej oceny swojej płynności.

Menedżer współczesnego przedsiębiorstwa funkcjonującego zgodnie z zasadami gospodarki rynkowej powinien się znać na: nowoczesnej organizacji pracy, technologii, marketingu i zarządzaniu zasobami ludzkimi, ale także na zarządzaniu finansami przedsiębiorstwa. O ile duże przedsiębiorstwa mają odpowiednie komórki zarządzające poszczególnymi obszarami, o tyle mały przedsiębiorca zdany jest tylko na siebie. Dlatego też oprócz wielu innych umiejętności powinien on również posiadać umiejętność pozyskiwania środków niezbędnych do efektywnego funkcjonowania jego przedsiębiorstwa oraz odpowiedniego nimi zarządzania. Środki te mogą pochodzić ze źródeł wewnętrznych oraz zewnętrznych.

Środki wewnętrzne to:

przychody z tytułu sprzedaży produktów i usług,

przychody z tytułu sprzedaży majątku firmy,

kapitały własne firmy,

środki własne przedsiębiorcy, finansowe i rzeczowe, wprowadzane do firmy bez ewidencji finansowo-księgowej.

W przeciwieństwie do przychodów ze sprzedaży produktów i usług, ocena wielkości przychodów ze sprzedaży majątku firmy wymaga głębszej analizy. Sprzedaż majątku własnego firmy to nic innego jak zubożenie jej potencjału produkcyjno-usługowego. Jest ona efektywna tylko w sytuacji, gdy ten majątek nie przynosił korzyści lecz był źródłem kosztów (utrzymanie, amortyzacja, podatki i opłaty).

Kapitał własny firmy tworzy się z wkładu właściciela (wspólników) oraz wpłat udziałowców lub akcjonariuszy za nabyte udziały lub akcje. W przedsiębiorstwie kapitał własny składa się z kapitału podstawowego, zapasowego i rezerwowego. Kapitał podstawowy to pierwotny wkład właściciela lub właścicieli wniesiony na uruchomienie przedsiębiorstwa przy jego zakładaniu. Może on być później podwyższony. Kapitał ten jest trwale związany z przedsiębiorstwem, ma charakter długoterminowy i statyczny (bywa nazywany kapitałem związanym), natomiast czysty zysk (zysk netto) i kapitał rezerwowy są określane jako kapitał rozporządzalny (dyspozycyjny).

Wprowadzanie środków własnych (finansowych i rzeczowych) w celu poprawy zdolności płatniczej firmy jest powszechnie stosowane szczególnie przez małych przedsiębiorców. Łatwość i czytelność tego sposobu finansowania jest zależna od formy opodatkowania przedsiębiorstwa i rodzajów prowadzonej ewidencji. Jeżeli przedsiębiorca rozlicza się podatkiem zryczałtowanym i nie ma obowiązku rejestrowania i dokumentowania kosztów wówczas zastosowanie tych środków wynika z możliwości i wiarygodności przedsiębiorcy. Możliwości - czy ma własne (prywatne) wolne środki finansowe, którymi może uregulować pilne płatności (zakupić towar, którego wydanie jest możliwe po zapłaceniu gotówką); czy ma urządzenia lub rzeczy, które stanowią własność firmy, a mogą być dla jej funkcjonowania użyteczne (osobowy samochód żony do przewiezienia towaru). Wiarygodność - czy ktoś ze znajomych przekaże mu środki finansowe, za które kupi towar niezbędny do funkcjonowania, a którego wydanie jest warunkowane zapłatą gotówką (transakcja ta nie będzie klasyczną pożyczką, gdyż strony nie przekażą umowy, jeżeli jest zawarta w formie pisemnej do opłaty skarbowej, nie będzie też określonych odsetek, gdyż jest to grzecznościowa pomoc koleżeńska, sąsiedzka czy rodzinna); czy kolega, sąsiad, członek rodziny udostępni swoją własność w celu wykonania czynności, która jest firmie bardzo potrzebna (własnym samochodem przewiezie towar do sklepu sąsiada).

Środki zewnętrze to:

kredyty i pożyczki,

dotacje i subwencje,

papiery dłużne.

W szerszym ujęciu do środków zewnętrznych należy zaliczyć także:

zaliczki otrzymane na poczet dostaw,

zobowiązania z tytułu dostaw i usług,

zobowiązania wekslowe,

zobowiązania z tytułu podatków, ceł, ubezpieczeń społecznych,

zobowiązania z tytułu wynagrodzeń,

pozostałe zobowiązania krótkoterminowe (w tym fundusze specjalne).

Jeżeli w firmie występują fundusze specjalne, podporządkowane określonym celom, np. ZFŚS, to ewentualne korzystanie z tych funduszy w celu finansowania bieżącej działalności jest niezgodne z obowiązującymi przepisami, choć w konkretnej sytuacji może być bardzo pomocne w poprawie płynności firmy. Pracodawca musi mieć jednak świadomość, że tego typu zasilanie finansowe przedsiębiorstwa w konsekwencji rodzi skutki kar wymierzanych przez Państwową Inspekcję Pracy i ewentualnego konfliktu z Urzędem Skarbowym z powodu zaliczenia w ciężar kosztów odpisów na ZFŚS.

Małe przedsiębiorstwa bardzo często stoją przed problemami:

związanymi ze zdobyciem środków (czyli przygotowaniem odpowiednich materiałów, czytelnych dla podejmującego decyzję o udzieleniu środków),

w zakresie dokonania oceny i wybrania najkorzystniejszego źródła zasilania finansowego,

zidentyfikowania zagrożeń związanych z nieterminowym otrzymaniem należnych środków finansowych lub ich utratą.

Decyzje finansowe tej grupy przedsiębiorców zależą od wielu czynników. Do najważniejszych z nich należy zaliczyć: ocenę płynności finansowej, wielkość i strukturę majątku, liczbę kontraktów i stopień ich realizacji, miejsce zajmowane przez przedsiębiorstwo w branży, na rynku. Podejmowane decyzje mogą dotyczyć chwili obecnej lub okresów przyszłych, zarówno najbliższych tygodni, miesięcy jak i lat. Decyzje te mogą być więc umownie podzielone na decyzje krótkoterminowe i decyzje długoterminowe.

Krótkoterminowym celem przedsiębiorstwa, oprócz przystosowania się do zmieniających warunków otoczenia, jest utrzymanie płynności finansowej, a w konsekwencji, w dłuższym okresie, zwiększanie kapitałów właścicieli i wartości firmy. Jest to niezwykle ważna kwestia w małych przedsiębiorstwach, w których najczęstszą przyczyną upadłości nie jest zła organizacja produkcji, brak rynków zbytu czy zły wyrób lecz właśnie utrata płynności finansowej. Płynność finansowa jest zaś w nieodzowny sposób związana z decyzjami operacyjnymi - z jednej strony je kształtuje, z drugiej jest ich wynikiem. Posiadanie wolnych środków jest nieproduktywne w porównaniu z inwestowaniem ich w efektywne przedsięwzięcia finansowo-gospodarcze, jednak wiele dobrze funkcjonujących firm odnotowało poważne kłopoty z powodu błędnej oceny swojej płynności.

Problemy przedsiębiorstwa z utrzymaniem płynności finansowej, zwłaszcza jeżeli trwają długo lub często się powtarzają, są wyraźnym sygnałem dla banków i kontrahentów, wpływając na zmniejszenie ich zaufania, ograniczenie kredytowania, zarówno danego przedsiębiorstwa, jak i jego odbiorców, co automatycznie wpływa na zmniejszenie obszaru działania na rynku. Jednocześnie dostawcy w wyniku zwiększającego się ryzyka kredytowego wycofują kredyty kupiecki i przechodzą na rozliczenia gotówkowe, co pogarsza możliwości rozliczania się z nimi i w konsekwencji ogranicza możliwości produkcyjne. Efekt jest taki, że firma nie tylko zyskuje złą reputację, ale także zmniejsza możliwości otrzymywania profitów i osłabia swą pozycję rynkową. Dlatego też płynność finansowa jako element zasadniczo wpływający na sytuację finansową przedsiębiorstwa powinna być przedmiotem stałego zainteresowania kadry menedżerskiej, która w miarę potrzeb i możliwości powinna ją oceniać i nią sterować.

Ocena płynności polega na ustaleniu zdolności przedsiębiorstwa do wywiązywania się z krótkoterminowych zobowiązań, których podstawowym źródłem pokrycia jest majątek obrotowy. Majątek ten jest zbiorem składników majątkowych o najwyższym stopniu płynności.

6

Wyszukiwarka

Podobne podstrony:

KW w przeds. jednoos, Licencjat UE, FiRMF

W 1 i 2 - Źródła finansowania, Licencjat UE, FiRMF

Kredyt a pożyczka, Licencjat UE, FiRMF

PYTANIA DLA STUDENTĂ W - licencjat, Licencjat EGZAMIN ZAWODOWY

NOTATKI Z PUP DLA STUDENTÓW, szkoła, UE

Oferta bankowa dla studentów, Studia UMK FiR, Licencjat, I rok, Finanse R.Huterski (w) D.Krupa (ć),

Pytania na egzamin licencjacki dla studentów specjalności

PYTANIA EGZAMINACYJNE-egz licencjacki, PYTANIA EGZAMINACYJNE DLA STUDENTÓW ZDAJĄCYCH EGZAMIN LICENC

Polityka konkurencji UE dla studentow

Zadania dla studentów MSSF 5 i MSR 2, STUDIA UE Katowice, semestr I mgr, materiały od gr. 7, Standa

Zadania dla studentów instrumenty finansowe, STUDIA UE Katowice, semestr I mgr, materiały od gr. 7,

RK dla Studentów X 2011, STUDIA UE Katowice, semestr I mgr, materiały od gr. 7, Standardy sprawozdaw

Zadania dla studentów MSSF 5 i MSR 2 2012, STUDIA UE Katowice, semestr I mgr, od Agaty, FiR, standa

Zadania dla studentów Rozrachunki i rezerwy, STUDIA UE Katowice, semestr I mgr, materiały od gr. 7,

Dla Studentów MSSF 5 MSR 2 MSR 40 Instrumenty tekst, STUDIA UE Katowice, semestr I mgr, od Agaty, Fi

Inne polityki UE dla studentow, Ekonomia integracji europejskiej

Oferta bankowa dla studentów, Studia UMK FiR, Licencjat, I rok, Finanse R.Huterski (w) D.Krupa (ć),

więcej podobnych podstron