Podstawy finansów - plan

Pojęcie i przedmiot nauki finansów

Pojęcie finansów

Charakterystyka ogólna finansów

Podział finansów wg różnych kryteriów

Przedmiot badań nauki finansów

Istota zjawisk finansowych

Klasyfikacja zjawisk finansowych

Systematyka dyscyplin finansowych

Charakterystyka i rodzaje dyscyplin finansowych - kryterium metody

Charakterystyka i rodzaje dyscyplin finansowych - kryterium funkcji ekonomicznych

Kategorie finansowe

Istota kategorii finansowych

Kategorie przychodowe

Kategorie dochodowe

Kategorie wydatkowo-kosztowe

Kategorie podatkowe

Kategorie dłużne

Pieniądz - podstawowe tworzywo zjawisk finansowych

Istota i funkcje pieniądza

Cechy współczesnego pieniądza

Rachunek procentowy

Pieniądz i czas

Wartość pieniądza w czasie

Stopy procentowe i czynniki je kształtujące

Wartość przyszła

Wartość zdyskontowana

Metody pomiaru zmian wartości pieniądza

Rachunek odsetek prostych

Rachunek odsetek złożonych

System finansowy

Istota systemu finansowego

Funkcje systemu finansowego

Elementy systemu finansowego

Rynkowy system finansowy

Instrumenty finansowe

Rynki finansowe

Podział i rodzaje rynków finansowych

Instytucje finansowe

Instytucje redystrybuujące instrumenty finansowe

Instytucje tworzące instrumenty finansowe

Zasady działania rynkowego systemu finansowego

Publiczny system finansowy i jego ogniwa

Instytucje budżetowe

Instytucje budżetowe określające funkcjonowanie różnych rodzajów budżetów publicznych

Instytucje budżetowe ustalające cele liczbowe oraz zasady proceduralne

Instrumenty fiskalne

Publiczne instrumenty finansowe

Instytucje fiskalne

Polityka finansowa

Polityka monetarna

Polityka fiskalna

Literatura podstawowa:

S. Owsiak, Podstawy nauki finansów, Polskie Wydawnictwo Ekonomiczne, Warszawa 2002

System finansowy w Polsce, [red:] B. Pietrzak, Z. Polański, B. Woźniak, Wydawnictwo Naukowe PWN, Warszawa 2008

Inne pozycje książkowe

A. Dmowski, J. Sarnowski, D. Prokopowicz, Podstawy finansów i bankowości, Difin, Warszawa 2005

Finanse, [red:] J. Ostaszewski, Difin, Warszawa 2005

M. Daniluk, Podstawy finansów, Oficyna Wydawnicza WSM, Warszawa 2005

D. Kornik, S. Kornik, Podstawy finansów, Wydawnictwo Naukowe PWN, Warszawa 2004

Finanse - wzory slajdów

Termin „finanse” wywodzi się od czasownika „finire” i ma swoje korzenie w średniowiecznej łacinie

Początki pieniądza - starożytność - towar za towar

Wymiana - towar za szczególny towar (np. skóry) - płacidła,

Później kruszce - sztabki złota, srebra lub ich stopy

Kruszce były trwałe, jednorodne, podzielne

Pełniły one funkcje:

wymiany

akumulacji kapitału

Bicie monet - Egipt III tysiąclecie p.n.e.

Około 800 r. - reforma pieniężna Karola Wielkiego - wprowadzono system denarowy oparty na srebrze

XII/XIII wiek - reforma groszowa - wprowadzenie grubej monety srebrnej

Historyczna definicja finansów: ogół stosunków pieniężnych związanych z operacjami gospodarczymi, a także z życiem publicznym, np. płacenie podatków, ponoszenie wydatków przez panującego i państwo

Finanse to zjawiska i procesy pieniężne (S. Bolland, Wstęp do nauki finansów, PWE, Warszawa 1996, s. 9)

Finanse - ogół zjawisk pieniężnych powstających w związku z działalnością gospodarczą i społeczną człowieka (S. Owsiak, Podstawy nauki finansów, PWE, Warszawa 2002, s. 21)

Finanse to zjawiska i procesy pieniężne, związane z kreacją i ruchem realnie istniejących zasobów pieniądza, bądź też z zaciąganiem zobowiązań do uruchomienia zasobów pieniężnych w przyszłości (A. Dmowski, J. Sarnowski, D. Prokopowicz, Podstawy finansów i bankowości, Difin, Warszawa 2005, s.16)

Przedmiot finansów - ruch pieniądza, tj.:

jego tworzenie w systemie bankowym,

cyrkulacja między różnymi jednostkami gospodarującymi,

osiadanie w postaci oszczędności i rezerw pieniężnych (A. Dmowski, J. Sarnowski, D. Prokopowicz, Podstawy finansów i bankowości, Difin, Warszawa 2005, s.16)

Przedmiot finansów - przede wszystkim zjawiska związane z tworzeniem pieniądza przez bank centralny oraz kreowaniem pieniądza przez banki komercyjne, które umożliwiają powstanie innych zjawisk finansowych np. alokacja pieniądza, redystrybucja dochodów za pomocą pieniądza, działalność giełdowa, powiernicza, ubezpieczeniowa, giełdowa, brokerska i inne. (S. Owsiak, Podstawy nauki finansów, PWE, Warszawa 2002, s. 21)

Funkcje Finansów (R.A. i P.B. Musgrave, Public Finance in Theory and Practice, McGraw-Hill Book Company, N.Y. 1989.

Alokacyjna (polega na podziale materialnych i ludzkich czynników produkcji miedzy sferę wytwarzania dóbr prywatnych i publicznych, a następnie wewnątrz obu tych sfer między różne działy, gałęzie i przedsiębiorstwa wytwarzające dobra prywatne, jak też między różne obszary i jednostki dostarczania dóbr publicznych).

Redystrybucyjna (z j. łacińskiego oznacza podział wtórny, którego celem jest zmiana proporcji ukształtowanych w podziale pierwotnym PKB. W warunkach gospodarki rynkowej podział pierwotny dokonuje się pod wpływem działania mechanizmu rynkowego. Relacje popytu i podaży na poszczególnych rynkach wyznaczają wynagrodzenie/dochody czynników produkcji: pracy, kapitałów i zasobów naturalnych poprzez różne ogniwa finansowe, tj. system bankowy, rynek kapitałowy i pieniężny, system ubezpieczeń, system finansów publicznych).

Stabilizacyjna (polega na oddziaływaniu na przebieg procesów gospodarczych w sferze rzeczowej w celu osiągnięcia wysokiego i zrównoważonego tempa wzrostu gospodarczego, przy optymalnym wykorzystaniu czynników produkcji i zapewnieniu społeczeństwu stałej poprawy warunków życia.

Zakres finansów można rozpatrywać w ujęciu: przedmiotowym, podmiotowym, funduszowym i instrumentalnym.

Przedmiotem finansów (jak powiedziano) są zjawiska związane z tworzeniem pieniądza przez bank centralny oraz kreowaniem pieniądza przez banki komercyjne, które umożliwiają powstanie innych zjawisk finansowych (np. alokacja pieniądza, redystrybucja dochodów za pomocą pieniądza, działalność giełdowa, powiernicza, ubezpieczeniowa, giełdowa, brokerska i inne).

Finanse koncentrują się na stosunkach finansowych - to relacje pieniężne, o różnym charakterze i stopniu złożoności, powstające między podmiotami w procesach gospodarczych i społecznych.

W ramach stosunków finansowych można wyróżnić: transakcje, transfery, pożyczki.

Transakcje - zawsze następuje kontrświadczenie ze strony podmiotów zawierających transakcje.

Transfery - jednokierunkowe przepływy pieniądza, np. podatki, cła, opłaty.

Pożyczki - cechą charakterystyczną jest ich zwrotny charakter oraz płacony procent za pieniądza (kapitał) oddane do czasowej dyspozycji innego podmiotu.

Kryterium podmiotowe czyli instytucjonalne:

(wiąże się z faktem, że zjawiska finansowe powstają w ramach stosunków

ekonomicznych zachodzących między konkretnymi podmiotami)

finanse państwa (publiczne),

finanse przedsiębiorstw,

budżety (finanse) gospodarstw domowych itd.

Podmioty działające w sektorze finansowym to instytucje finansowe:

instytucje bankowe (banki komercyjne, rozliczeniowe, instytucje oszczędnościowo-pożyczkowe, banki inwestycyjne, hipoteczne i inne)

instytucje pozabankowe (towarzystwa funduszy emerytalnych, fundusze inwestycyjne, instytucje pośrednictwa finansowego i inne)

Różnica: bankowe mają prawo tworzenia pieniądza (mnożnik kreacji pieniądza), pozabankowe mogą obracać pieniądzem wyemitowanym przez bank centralny lub wykreowanym przez banki komercyjne

Należy uwzględnić instytucje tworzące: prawne, organizacyjne, kontrolne i nadzorcze warunki nawiązywania stosunków finansowych w gospodarce i społeczeństwie. Np.:

Parlament - ustawy bankowe, ubezpieczeniowe, fiskalne itp.

Władze administracyjne - rząd (szczególnie Bank Centralny i Ministerstwo Finansów), urzędy i izby skarbowe, obrachunkowe, instytucje nadzorcze, (Generalny Inspektorat Nadzoru Bankowego, Państwowy Urząd Nadzoru Ubezpieczeniowego, Komisja Papierów Wartościowych - od września 2006 r. Komisja Nadzoru Finansowego)

Instytucje finansowe to także kategorie i instrumenty finansowe, takie jak: fundusz, podatek, kredyt, dług publiczny.

Zjawiska finansowe zawsze przyjmują konkretną postać. Są nimi ceny, stopy procentowe, kursy walutowe, kredyty, podatki itp.

Instrumenty finansowe stanowią złożony zespół narzędzi pieniężnych wykorzystywanych przez różne podmioty do osiągnięcia różnych celów:

w różnych dziedzinach życia gospodarczego,

w ramach różnych stosunków gospodarczych. (Np. papiery wartościowe, tj. akcje, weksle, obligacje, czeki, listy zastawne, certyfikaty itp.)

Formą organizacyjną finansów jest fundusz, który umożliwia gromadzenie i rozdysponowanie środków pieniężnych przez określony podmiot.

Klasyfikacja funduszy wg różnych kryteriów:

Wg własności:

fundusze publiczne

fundusze prywatne

Wg zakresu:

fundusze makroekonomiczne

fundusze mikroekonomiczne

Wg funkcji ekonomicznych podmiotów:

fundusze państwa (rządowe, samorządowe),

fundusze banków,

przedsiębiorstw,

towarzystw ubezpieczeniowych,

towarzystw inwestycyjnych i inne.

Wg przeznaczenia:

fundusze o przeznaczeniu ogólnym,

fundusze specjalistyczne (celowe)

W najszerszym ujęciu finanse to zjawiska finansowe. ZJAWISKO - to fakt poznawalny empirycznie (wg teorii nauki)

Przedmiotem finansów są także stosunki finansowe - to relacje pieniężne, o różnym charakterze i stopniu złożoności, powstające między podmiotami w procesach gospodarczych i społecznych

Sens i ekonomiczna treść finansów polega na związku zjawisk pieniężnych ze sferą realną gospodarki

Przyjmując za kryterium podziału metody (funkcje poznawcze) możemy podzielić dyscypliny finansowe na:

Ekonomika (teoria) finansów (bada naturę i treść zjawisk finansowych oraz ich rolę w gospodarce),

Historia finansów (poszukiwanie prawidłowości zachodzących w czasie),

Nauka o polityce finansowej (obejmuje obszar monetarny i fiskalny; hierarchizacja i koordynacja celów tych obszarów polityki) ,

Statystyka finansowa (gromadzenie i przetwarzanie danych liczbowych z zakresu finansów),

Nauka prawa finansowego (systematyka i opis analityczny instytucji prawnych funkcjonujących w dziedzinie finansowej),

Inżynieria finansowa (wykorzystanie instrumentów finansowych w celu przejęć lub powiększenia rynkowej wartości firmy bez istotnej poprawy faktycznych wyników działalności. Stosowana matematyka),

Matematyka finansowa (stopy procentowe),

Socjologia finansów (społeczne warunki i skutki funkcjonowania pieniądza),

Psychologia finansów (przesłanki i skutki reakcji podmiotów stosunków finansowych przy podejmowaniu decyzji).

Kryterium funkcji ekonomicznych

Finanse publiczne

Skarbowość

Finanse przedsiębiorstw

Finanse zarządcze

Bankowość

Finanse międzynarodowe

Ubezpieczenia

Teoria rynku kapitałowego

Finanse publiczne zajmują się:

badaniem oraz wskazówkami praktycznymi w zakresie finansowej działalności państwa, jego organów, związków publiczno-prawnych , w tym władz samorządowych itp. Środki pieniężne władz publicznych pochodzą przede wszystkim z przymusowych świadczeń finansowych podmiotów znajdujących się poza państwem, a także z zaciąganych pożyczek.

sposobami wykorzystania środków publicznych, czyli jak władze pełnią funkcje, osiągają cele, wykonują zadania, na finansowanie których nakładane są ciężary podatkowe.

Skarbowość jest wiązana z majątkiem państwa (władz publicznych), natomiast przychody, rozchody, dochody, wydatki publiczne stanowią przedmiot rozwiniętej nauki o finansach publicznych.

Punktem wspólnym dla tych dyscyplin jest dług publiczny (dp - wszystkie zobowiązania skarbu państwa i innych szczebli sektora finansów publicznych z tytułu kredytów i pożyczek; podstawową przyczyną powstawania dp są deficyty budżetowe, które ulegają kumulacji i przekształcają się w dp), który - z reguły - jest zabezpieczony majątkiem publicznym.

Finanse przedsiębiorstw obejmują zjawiska finansowe zachodzące w przedsiębiorstwach. Ich przedmiotem jest efektywny wybór źródeł środków pieniężnych (kapitału) oraz ich odpowiednie zastosowanie.

Różne ujęcia finansów przedsiębiorstw (funkcjonalne, podmiotowe, przedmiotowe :

Funkcjonalnym są narzędziem pozyskiwania i wykorzystywania pieniądza

Finanse przedsiębiorstw w ujęciu:

Podmiotowym są analizowane wg struktury podmiotowej i organizacyjnej, co wspomaga zarządzanie pieniądzem,

Przedmiotowym obejmują zjawiska finansowe w różnych sferach jego działalności np. działalności bieżącej i rozwojowej.

Finanse zarządcze koncentrują się na rozpoznawaniu istoty zjawisk finansowych na obszarze działalności danego podmiotu i wykorzystaniu finansów do zarządzania daną działalnością jednostki gospodarczej.

Finanse zarządcze są bliskie finansom przedsiębiorstw, ale mają szersze zastosowanie, bo dotyczą także działalności nieskomercjalizowanej. Celem zarządzania finansami (działalność skomercjalizowana) jest utrzymanie podmiotu na rynku i wzrost jego wartości).

Bankowość należy do nauki finansów, co wynika z pieniężnego charakteru zjawisk finansowych, a jedynym źródłem pieniądza jest system bankowy (bez pieniądza skarbowego).

Finanse międzynarodowe zajmują się analizą zjawisk powstających na rynkach międzynarodowych. Istotnym obszarem obserwacji finansów międzynarodowych są bilans płatniczy kraju, czynniki kształtujące równowagę bilansu itp.

Przedmiotem finansów międzynarodowych są zjawiska związane z rozliczeniami międzynarodowymi, teorią kursów walutowych, działalnością instytucji finansowych, np. Międzynarodowy Fundusz Walutowy lub Bank Światowy.

Ubezpieczenia zajmują się zagadnieniami związanymi z ograniczaniem ryzyka. Przedmiotem ubezpieczeń są także warunki inwestowania czasowo wolnych środków pieniężnych. Są typową instytucją finansową, gdyż mają związek z gromadzeniem i dzieleniem pieniędzy.

Ubezpieczenia zajmują się zjawiskami powstającymi w ramach całego sektora ubezpieczeń oraz poszczególnych rodzajów ubezpieczeń.

Systemy ubezpieczeń mogą być oparte na:

Przezorności indywidualnej

Zasadzie solidaryzmu społecznego

Ważne jest ustalenie:

Ceny ochrony ubezpieczeniowej

Realności ochrony ubezpieczeniowej

Warunków inwestowania czasowo wolnych środków

Z punktu widzenia finansowego celu działalności ubezpieczenia dzielą się na:

Gospodarcze - dotyczą zjawisk gospodarczych, a ich celem jest zysk

Społeczne - celem jest ochrona ubezpieczonych osób.

Teoria rynku kapitałowego - celem jest obserwowanie i analizowanie podstawowych funkcji ekonomicznych rynku kapitałowego.

Zajmuje się:

Instytucjami tego rynku (giełdy, towarzystwa inwestycyjne, biura maklerskie itp.)

Instrumentami rynku (akcje, obligacje, certyfikaty, listy zastawne; instrumenty pochodne takie jak: opcje, swapy, kontrakty terminowe, warranty itp.)

Kategoryzowanie - nadanie cech wspólnych jakimś zjawiskom. Kategorie finansowe umożliwiają poznanie istoty i treści ekonomicznej, społecznej oraz politycznej zjawisk finansowych.

Kategorie finansowe mogą występować w postaci:

Abstrakcyjnej - np. dochód, procent, cena, zysk, podatek, opłata, dochód, kredyt;

Konkretnej - instrumenty finansowe takie jak np. instrumenty podatkowe, cenowe, kredytowe.

Wspólnym mianownikiem kategorii finansowych jest pieniądz.

Systematyka kategorii finansowych

Przychodowe |

Dochodowe |

Wydatkowo-kosztowe |

Podatkowe |

Dłużne |

|

|

|

|

|

Cena wyraża w pieniądzu wartość (miernik wartości) towaru, usługi, waluty, czynników wytwórczych. Pełni następujące funkcje:

Przychodowa (dochodowa) - wpływają bezpośrednio na dochody podmiotów gospodarczych - ceny sprzedaży towarów i usług a koszty nabycia czynników produkcji.

Alokacyjna - dotyczy roli cen w podziale dochodu narodowego, gdyż poprzez ceny dokonywana jest alokacja towarów i usług. Udział podmiotów gospodarczych w dochodzie narodowym jest zależny od kształtowania się cen towarów i usług.

Redystrybucyjna - ceny są narzędziem podziału dochodu narodowego oraz redystrybucji dochodów podmiotów. Np. zamrożenie cen lub ich różnicowanie poprzez podatki.

Motywacyjna funkcja cen polega na wywoływaniu reakcji podmiotów gospodarczych oraz konsumentów na zmiany cen. Odnoszą się do podaży i popytu.

Pomiaru reakcji nabywcy towaru na zmianę cen dokonuje się za pomocą cenowej elastyczności popytu, tj. dzieląc procentową zmianę wielkości popytu przez procentową zmianę ceny.

Reagowanie wielkości podaży na zmiany cen mierzy się cenową elastycznością podaży, tj. dzieląc procentową zmianę wielkości podaży przez procentową zmianę ceny.

Informacyjna funkcja cen wykorzystuje informację o reakcji popytu i podaży na zmiany cenowe, tj. poziom ceny informuje nabywcę, o ile zmniejszają się jego zasoby pieniężne, jeżeli dokona zakupu produktu. Producenta informuje, o ile zwiększy się przychód w wyniku sprzedaży produktu.

Agregacyjna funkcja cen - ceny umożliwiają sumowanie wartości różnorodnych dóbr, towarów i usług, co pozwala na porównywanie nakładów z wynikami, tworzenia planów itp.

Przychód pieniężny stanowi zewnętrzny, pieniężny wyraz skutków działalności gospodarczej człowieka. Pochodzi ze sprzedaży towarów i usług oraz umożliwia pokrywanie kosztów działalności, a także jest źródłem dochodu i zysku.

Wpływy pieniężne są pojęciem szerszym od przychodu, bo obejmują wszelkie wpływy pieniężne, np. z tytułu pożyczek, świadczeń ubezpieczeniowych, dotacji itp.

Dochód stanowi dodatni rezultat zastosowanych w procesie gospodarowania czynników wytwórczych: ziemi, pracy, kapitału rzeczowego, kapitału finansowego.

W ujęciu makroekonomicznym dochód jest nadwyżką ekonomiczną gospodarującego społeczeństwa, która stanowi podstawę zaspokojenia potrzeb indywidualnych i zbiorowych, celów bieżących (konsumpcja) oraz celów rozwojowych (inwestycje). Dla finansów pojęcie dochodu jest ważne, gdyż przyjmuje on postać pieniężną.

Użyteczność dochodu maleje w miarę jego powiększania.

W systemie podatkowym dochód to różnica między przychodami a kosztami ich uzyskania. Rozróżnia się dochód brutto (przed opodatkowaniem) i dochód netto (po opodatkowaniu) czyli do dyspozycji jednostki.

Wg źródła dochodu dzieli się go na: dochód z pracy i dochód z kapitału (majątku)

Zysk - nadwyżka przychodów podmiotu nad jego kosztami własnymi. Nadwyżkę tą powiększa się o:

koszt alternatywnego wykorzystania kapitału

ryzyko związane z utratą zaangażowanego kapitału (pojęcie szersze odSTOPY PROCENTOWE

· nominalna stopa procentowa,

· realna stopa procentowa, tj. po wyeliminowaniu skutków inflacji

· efektywna stopa procentowa, kształtująca się po uwzględnieniu skutków opodatkowania i inflacji.

zysku księgowego).

Funkcje ekonomiczne zysku:

Celu - zysk: podstawowy cel działalności gospodarczej

Wynagrodzenia - za talent przedsiębiorczości

Źródła finansowania celów podmiotu - dla zwiększenia zysku

Rezerwy finansowej - z zysku zatrzymanego (po zapłaceniu dywidendy)

Motywacyjne - wyzwalanie aktywności i przedsiębiorczości podmiotu w celu zwiększenia zysku.

Procent - dochód osiągany z kapitału pożyczkowego lub koszt operacji finansowej (pożyczki).

Formy procentu:

Odsetki od pożyczanego kapitału,

Dyskonto weksli i innych papierów wartościowych

Renta pieniężna - dochód otrzymywany regularnie w długim okresie czasu, z różnych tytułów.

Na podstawie kryterium pochodzenia mamy:

Rentę ekonomiczną - nadwyżka jaką właściciel osiąga z czynników wytwórczych,

Rentę z kapitału (odsetki) - zazwyczaj stały dochód

Rentę społeczną - n.p emerytura, renta

W sensie ekonomicznym wydatek oznacza nabycie cząstki dochodu narodowego (PKB). Wydatkami nie są transfery i pożyczki.

W sensie rachunkowym wydatek to kwota pieniędzy rozdysponowana w związku z różnymi transakcjami gospodarczymi

Koszt - pieniężny wyraz czynników wytwórczych (majątku rzeczowego, kapitału pieniężnego, pracy) zużywanych w procesie gospodarczym.

Koszt alternatywny - w teorii ekonomii i finansów związany jest z utratą korzyści, jakie dany czynnik produkcji mógłby przynieść, gdyby był wykorzystany w innej działalności.

Koszty w krótkim okresie dzielą się na koszty stałe (ich wielkość nie zmienia się wraz z wielkością produkcji) i koszty zmienne (zmieniają się wraz ze zmianą produkcji). Koszty w długim okresie są kosztami zmiennymi.

Koszty całkowite - koszty stałe + koszty zmienne - podzielone przez ilość (wielkość) wyprodukowanych wyrobów informują o wysokości kosztu jednostkowego.

Koszty krańcowe - informują, o ile zmienią się koszty całkowite w przypadku zmniejszenia się lub zwiększenia produkcji o jednostkę.

Amortyzacja - stanowi część kosztu wytworzenia towarów i usług za pomocą majątku trwałego. Amortyzacja nie stanowi wydatku pieniężnego.

Spełnia funkcje:

Przychodową, kosztową, odtworzeniową, umorzeniową

Metody amortyzacji środków trwałych:

Amortyzacja liniowa - odpisy amortyzacyjne w każdym okresie są równe,

Amortyzacja przyspieszona (progresywna) - początkowo odpisy są wyższe, a w dalszych okresach niższe. Jest to rodzaj preferencji podatkowej, bo amortyzacja jest zaliczana do kosztów, co powoduje niższy zysk przed opodatkowaniem i niższy podatek.

Podatek to pieniężne, przymusowe, ogólne, nieodpłatne i bezzwrotne świadczenie na rzecz państwa lub innych związków publicznoprawnych (np. samorządów).

Cechy: świadczenie pieniężne, powszechny charakter

Podatek jest podstawowym narzędziem przejmowania przez państwo dochodów (znaczenie fiskalne).

Podatki zmieniają sytuację dochodową i majątkową podatników (znaczenie ekonomiczne).

Z natury pieniądza wynika, że jest on dobrem ograniczonym. W przypadku braku pieniądza można go uzupełnić pożyczką pieniężną.

Kredyt - udzielany wyłącznie przez banki.

Różnica między kredytem a pożyczką polega na tym, że kredyt oznacza tworzenie pieniądza, a pożyczka może być udzielona tylko ze środków pieniężnych wyemitowanych i wykreowanych przez banki.

Funkcje kredytu:

Emisyjna - tworzenie przez bank centralny nowego pieniądza gotówkowego,

Kreacji pieniądza - pełniona przez banki komercyjne przy udzielaniu przez nie kredytu (wzrost pieniądza bezgotówkowego),

Dochodowa -kredytobiorcy wydają więcej niż ich dochody,

Alokacyjna - umożliwia krążenie dóbr i dochodu i stymuluje wzrost gospodarczy,

Kontrolna - wykorzystywanie informacji kredytowych do oceny zjawisk gospodarczych.

Deficyt finansowy - w sensie rachunkowym stanowi ujemne saldo pieniężne jakiegokolwiek bilansu.

Deficyt bilansu płatniczego - ujemny wynik przepływów związanych z różnymi transakcjami monetarnymi (bez przelewów międzynarodowych i rezerw monetarnych). Na rozmiary deficytu płatniczego mają wpływ:

Saldo obrotów bieżących (towarów, usług, odsetek)

Saldo obrotów kapitałowych (krótko-, średnio- i długoterminowych).

Deficyt budżetowy - nadwyżka wydatków budżetowych nad dochodami. Wynik działalności państwa w sferze finansów.

Rozróżnia się deficyt kasowy, deficyt memoriałowy (uwzględnia zobowiązania i należności przechodzące na następny rok), deficyt ekonomiczny - uwzględnia się transfery z sektora budżetowego do sektora prywatnych funduszy emerytalnych.

Deficyt przedsiębiorstwa - suma wydatków większa od sumy dochodów.

Dług finansowy - pieniężne zobowiązanie podmiotu do zapłaty długu w określonych ratach i terminach.

Konwersja długu polega na zamianie warunków pożyczki (w razie niemożliwości spłaty).

Dług publiczny to zobowiązanie finansowe władz publicznych (państwowych i samorządowych) i innych instytucji publicznoprawnych z tytułu kredytów i pożyczek.

Obsługa długu publicznego oznacza spłatę rat zobowiązania podstawowego oraz zobowiązania odsetkowego.

Ze względu na czas dług publiczny bieżący (w okresie roku), dług publiczny fundowany - przyrost majątku publicznego może stać się źródłem spłaty długu.

Kryterium zabezpieczenia - dług publiczny reproduktywny - znajduje pełne zabezpieczenie w aktywach rzeczowych; dług publiczny martwy - zadłużenie władz publicznych, któremu nie odpowiadają żadne aktywa rzeczowe.

Ze względu na rodzaj władz publicznych - dług rządowy i dług władz samorządowych.

Ze względu na metodę - dług publiczny umarzany (amortyzowany); państwo w ustalonych terminach reguluje zobowiązanie podstawowe oraz odsetki; dług publiczny wieczny (rentowy) - państwo spłaca tylko odsetki.

Pieniądz - powszechnie przyjmowany środek zapłaty przy zakupie towarów i usług lub szerzej - powszechnie przyjmowany środek regulowania wszelkiego rodzaju zobowiązań (Z. Fedorowicz, Rynek pieniądza, rynek kapitału, Poltext, Warszawa 1998, s. 7).

Pieniądz - pewien powszechnie akceptowany towar, za pomocą którego dokonujemy płatności za dobra lub wywiązujemy się ze zobowiązań. Inaczej mówiąc jest to środek wymiany. Istotne znaczenie ma tutaj nie forma fizyczna pieniądza, lecz umowa społeczna, na mocy której on jest akceptowany (D. Begg, S. Fischer, R. Dornbusch, Makroekonomia, PWE, Warszawa 1998, s. 95).

Miernika wartości - wyrażenie wartości towarów i usług,

Środka wymiany - powszechny ekwiwalent w transakcjach kupna-sprzedaży,

Środka płatniczego - reguluje różne zobowiązania nie związane z zakupem towarów i usług,

Środka tezauryzacji (przechowywania bogactwa) - gromadzenie pieniędzy i kruszców poza obrotem gospodarczym,

Międzynarodowego środka płatniczego - pieniądz jednego kraju jest honorowany jako środek płatniczy w innym kraju.

Papierowy - jest nie wymienialnym na złoto znakiem wartości, któremu państwo nadało przywilej prawnego środka płatniczego danego kraju. Może pełnić wszystkie wcześniej wymienione funkcje, W obiegu znajdują się też monety czyli pieniądz zdawkowy oraz pieniądz bezgotówkowy, którego źródłem jest pieniądz papierowy,

Państwowy - gwarantem pieniądza jest państwo, gwarantujące:

Autentyczność znaków pieniężnych,

Honorowanie znaków pieniężnych przez uczestników obrotu pieniężnego,

Możliwość nabycia przez posiadacza pieniądza papierowego różnych towarów i usług

Zabezpieczony towarami i usługami (substancjonalny) - zgodność wartości nominalnej z wartością substancjonalną czyli odpowiednia ilość pieniądza w stosunku do wartości masy towarowej oraz usług; tendencja do zwiększania ilości pieniądza prowadzi do inflacji,

Kredytowy (żyrowy) - źródłem pieniądza jest kredyt bankowy; podstawą tworzenia są wkłady depozytowe różnych podmiotów.

Rachunek procentowy pozwala na:

Znalezienie kwoty dla określonego % od kwoty stanowiącej 100%,

Znalezienie kwoty stanowiącej 100%, jeśli znana jest kwota i określony procent od tej kwoty,

Znalezienie procentu, jeśli znana jest kwota stanowiąca 100% i kwota stanowiąca nieznany procent

Przypadek 1- Znalezienie kwoty dla określonego % od kwoty stanowiącej 100%

Założenia: a - liczba o określonej wielkości stanowiąca 100% = 300

b - określony procent od liczby a = 15%

x (poszukiwana) - kwota procentu b od liczby a

Wykorzystując proporcję:

300 (a) = 100%

x (b) = 15% (b)

![]()

Przypadek 2 - Znalezienie kwoty stanowiącej 100%, jeśli znana jest kwota i określony procent od tej kwoty

Założenia: a - liczba stanowiąca 100% - poszukiwana

b - procent od liczby a - 15%

x - kwota procentu - 45

![]()

Wykorzystując proporcję: a = 100%

45 = 15%

Przypadek 3 - Znalezienie procentu, jeśli znana jest kwota stanowiąca 100% i kwota stanowiąca nieznany procent

Założenia: a - liczba o określonej wielkości - 300

b - procent od liczby a - poszukiwany

x - kwota procentu - 45

![]()

Wykorzystując proporcję: 300 = 100%

45 = b%

Polityka pieniężna banku centralnego polega na kształtowaniu podaży pieniądza. Powoduje to określone następstwa dla takich wielkości jak: stopa procentowa, kursy walutowe, produkt krajowy brutto, inwestycje i konsumpcja (M. Friedman, Studies in the Quantity Theory of Monetary, Chicago 1969, s.277).

Popyt na pieniądz będący funkcją wielu zmiennych, pozostaje w stałej relacji do zmian PKB.

W celu utrzymania gospodarki w równowadze, długookresowy wskaźnik przyrostu podaży pieniądza musi być dość ściśle skorelowany z przyrostem PKB.

Jak określić ilość pieniądza? Jakie mierniki są najlepsze?

Najprostszy

Baza monetarna (pieniądz banku centralnego - w skrócie MO) to:

gotówka (banknoty i monety) +

wkłady banków komercyjnych ( w tym rezerwa obowiązkowa) na rachunkach w banku centralnym (bc).

Europejski Bank Centralny (ECB) posługuje się następującymi wskaźnikami (agregatami):

M1 - wąski agregat pieniężny - obejmuje:

pieniądz gotówkowy w obiegu,

depozyty bieżące płatne na każde żądanie, tzw. a vista w monetarnych instytucjach finansowych i instytucjach rządowych szczebla centralnego (np. poczta czy skarb państwa).

M2 - pośredni agregat pieniężny - obejmuje:

M1,

depozyty z terminem wypowiedzenia do 3 miesięcy (tj. krótkoterminowe wkłady oszczędnościowe),

depozyty terminowe do 2 lat (czyli lokaty krótkoterminowe), zdeponowane w monetarnych instytucjach finansowych i instytucjach rządowych szczebla centralnego.

Podaż pieniądza jest równoznaczna z agregatem M2

M3 - szeroki agregat pieniężny - obejmuje:

M2,

instrumenty zbywalne, czyli operacje z przyrzeczeniem odkupu,

jednostki uczestnictwa w funduszach na rynku pieniężnym,

dłużne papiery wartościowe z terminem pierwotnym do 2 lat, wyemitowane przez monetarne instytucje finansowe.

Podstawową miarą pieniądza stosowaną przez ECB i NBP od marca 2002 r. jest agregat M3

Operacje kreacji pieniądza

(A. Dmowski, J. Sarnowski, D. Prokopowicz, Podstawy finansów i bankowości, Difin, Warszawa 2005, s.70, 71)

Założenie: Bank A utrzymuje rezerwę gotówkową, co wystarcza na zabezpieczenie wkładów na żądanie.

Operacja 1 - Klient D wpłaca do Banku A na rachunek bieżący 200 tys. zł. Stopa rezerw obowiązkowych wynosi 20%, co oznacza, że bank może udzielić kredytu w wysokości 160 tys. zł.

Bank A

Aktywa |

Pasywa |

Gotówka 200 |

Depozyty 200 |

Razem 200 |

Razem 200 |

Operacja 2

Bank udziela kredytu klientowi E w wysokości 160 tys. zł

Bank A

Aktywa |

Pasywa |

Depozyty rezerwowe 40 Kredyt dla klienta E 160 |

Depozyty 200 |

Razem 200 |

Razem 200 |

Operacja 3 - Klient E płaci dostawcom 160 tys. zł na rachunek w Banku B. Bank może udzielić kredytu w wysokości 128 tys. zł (160 - 20% rezerwy obowiązkowej)

Bank B

Aktywa |

Pasywa |

Gotówka 160 |

Depozyty 200 |

Razem 160 |

Razem 160 |

Operacja 4

Bank B udziela kredytu klientowi F w wysokości 128 tys. zł

Bank B

Aktywa |

Pasywa |

Depozyty rezerwowe 32 Kredyt dla klienta E 128 |

Depozyty 160 |

Razem 160 |

Razem 160 |

Operacja 5 - Klient F reguluje zobowiązania przelewając uzyskane środki na rachunek kontrahenta w Banku C

Bank C

Aktywa |

Pasywa |

Depozyty rezerwowe 25,6 Kredyt dla klienta E 102,4 |

Depozyty 128,0 |

Razem 128,0 |

Razem 128,0 |

Wykonaj obliczenia kreacji wkładu pierwotnego w wysokości 200 tys. zł dla 20 banków. Rezerwa obowiązkowa 20%.

Banki |

Depozyty na żądanie |

Rezerwy obowiązkowe |

Pożyczki banków |

I |

200 |

40 |

160 |

II |

160 |

32 |

128 |

III |

128 |

25,6 |

102,4 |

Podaż pieniądza jest powiązana z bazą monetarną (MO) za pośrednictwem mnożnika kreacji pieniądza (mnożnika kredytowego, mnożnika bazy monetarnej).

Mnożnik kreacji pieniądza obrazuje wielkość zmiany ilości pieniądza wywołanej zmianą bazy monetarnej o jednostkę.

podaż pieniądza (M) =

mnożnik kreacji pieniądza (mb) x baza monetarna (MO)

Mnożnik kreacji pieniądza jest odwrotnością wskaźnika rezerw obowiązkowych określanych przez bank centralny.

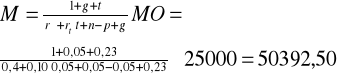

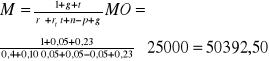

(Mnożnik bazy monetarnej (kreacji pieniądza)

S. Owsiak, Podstawy nauki finansów, Polskie Wydawnictwo Ekonomiczne, Warszawa 2002)

g = G : Dż

t = Dt : Dż

rż - wskaźnik rezerw na żądanie,

![]()

rt - wskaźnik rezerw terminowych

G - gotówka poza systemem bankowym (w cyrkulacji)

Dż - depozyty na żądanie

Dt - depozyty terminowe

n = rn : Dż

rn - rezerwy nadobowiązkowe

p - rp : Dż

rp - rezerwy nadobowiązkowe

![]()

M - podaż pieniądza

MO - baza monetarna

Wielkość kreacji pieniądza przez banki komercyjne jest wprost proporcjonalna do wysokości rezerw gotówki, a odwrotnie proporcjonalna do stopy niezbędnych rezerw.

Możliwości udzielenia kredytów są tym większe, im niższa jest stopa rezerw obowiązkowych.

Np. jeśli stopa rezerw obowiązkowych wynosi 5%, a wkład pierwotny klienta 1000 zł, to minimalne gotówkowe rezerwy obowiązkowe wyniosą 50 zł, a 950 zł może być przeznaczone na kredyt.

Założenia:

MO - 25 000; rż - 0,4; rt - 0,10; t - 0,05; g - 0,23; n - 0,05; p - 0,05

Cena pieniądza (występuje w postaci stopy procentowej lub odsetek) to dochód jaki właściciel kapitału otrzymuje za zbycie prawa do dysponowania nim.

Obejmuje ona:

Wynagrodzenie wierzyciela za czas oczekiwania na zwrot należności (wkład bankowy, kredyt),

Koszty ryzyka związane z możliwością czasowej lub ostatecznej niewypłacalności,

Utrzymanie realnej wartości pieniądza, tzn. stopa odsetek powinna przekraczać stopę inflacji.

STOPY PROCENTOWE

· nominalna stopa procentowa,

· realna stopa procentowa, tj. po wyeliminowaniu skutków inflacji

· efektywna stopa procentowa, kształtująca się po uwzględnieniu skutków opodatkowania i inflacji.

Wielkość realnej stopy procentowej można określić na podstawie wzoru:

![]()

gdzie,

rr - realna stopa procentowa,

r - nominalna stopa procentowa,

i - stopa inflacji

Przykład

Oblicz realną stopę procentową jeśli nominalna stopa wynosi 15%, a inflacja: wariant 1 - 20%; wariant 2 - 12%.

![]()

![]()

![]()

Bank „Ptyś” udzielił kredytu na rok. Stopa procentowa 10%, odsetki płatne na koniec roku, inflacja 3%. Ile wynosi realna stopa procentowa?

![]()

EFEKTYWNA STOPA PROCENTOWA

Po uwzględnieniu skutków opodatkowania

Oblicza się ją przy pomocy następującego wzoru:

gdzie: re - stopa efektywna,

r - nominalna stopa procentowa,

p - stopa podatku dochodowego

![]()

Firma Tu-i-Tam otrzymała odsetki od lokat terminowych w wysokości 10% rocznie, podczas gdy poziom inflacji wynosi 7%, a stopa podatku dochodowego 20%. Oblicz efektywną stopę procentową uwzględniając skutki podatku i inflacji (najpierw obliczamy stopę efektywną, a następnie realną).

![]()

Efektywna stopa po uwzględnieniu inflacji:

Stopa procentowa pozwala na ustalenie kwoty:

kosztu korzystania z obcego kapitału,

dochodu uzyskanego dzięki lokacie.

Istotne znaczenie ma również moment zapłaty, tzn. czy odsetki inkasowane są:

z góry - płatne natychmiast,

z dołu - płatne dopiero po upływie okresu, jakiego stopa dotyczy

Odsetki pobierane z góry mają większą siłę niż pobierane z góry.

Dochód/koszt pieniądza ustala się przy zastosowaniu rachunku odsetek, który występuje w różnych formach:

rachunek odsetek prostych, jeżeli są one obliczane od tej samej kwoty pieniężnej, co z reguły oznacza, że są one pobierane bieżąco po naliczeniu,

rachunek odsetek złożonych (procent składany), przy którym odsetki ulegają kapitalizacji tzn. nie są bieżąco wypłacane, ale powiększają pierwotny kapitał, a tym samym podstawę do obliczania odsetek na następny okres. Wypłata odsetek następuje dopiero łącznie ze zwrotem kapitału.

Odsetki proste mogą być liczone przy uwzględnieniu jednego z trzech podstawowych założeń, tj.

jako odsetki „od stu” („od sta”) - kwota odsetek obliczana jest przy założeniu, że kapitał będący podstawą ich ustalania stanowi 100%;

jako odsetki „w stu” - ta metoda liczenia odsetek występuje wówczas, gdy poszukuje się kwoty brutto, która obejmuje zarówno kapitał jak i odsetki;

![]()

jako odsetki „na sto” - rachunek ten umożliwia odpowiedź na pytanie, jaki kapitał należy ulokować, aby otrzymać zwrot ustalonej z góry sumy przy pożądanej zyskowności lokaty.

Ogólny wzór na obliczanie odsetek prostych (od stu) przyjmuje następującą postać:

Przykład

Marianna P. zaciągnęła kredyt w wysokości 50 000 zł na 10 miesięcy przy założeniu, że wraz z jej zwrotem wierzyciel otrzyma odsetki w wysokości 3% miesięcznie. Ile wyniesie kwota odsetek?

![]()

Stopa procentowa i czas powinny być wyrażone w jednakowym układzie, np. w miesiącach czy dniach.

Czas wykorzystania kapitału liczy się poczynając od następnego dnia po powstaniu zobowiązania łącznie z dniem jego spłaty. W Polsce, zgodnie z Prawem bankowym z dnia 27 sierpnia 1997 r. (art. 53, Dz. U. nr 140, poz. 939) przy obliczaniu odsetek od środków pieniężnych, obowiązuje zasada, iż rok ma 365 dni.

Gdyby Marianna zaciągnęła kredyt na 12% rocznie w wysokości np. 70 000 zł 25 maja i zamierzała go spłacić 10 września, to wówczas trzeba sprowadzić stopę procentową do skali dziennej.

![]()

Z wyliczeń wynika, że Marianna zaciągnęła kredyt na 108 dni, tj. w maju - 6 dni, w czerwcu - 30 dni, w lipcu i sierpniu po 31 dni i we wrześniu 10 dni.

Odsetki mogą być pobierane z dołu (wcześniej omówione) lub z góry, które określane są mianem dyskonta. Porównanie odsetek z góry i z dołu możliwe jest po dokonaniu odpowiednich przeliczeń.

![]()

rps - porównywalna stopa dyskonta,

r - stopa odsetek pobieranych jednorazowo z dołu po zakończeniu roku,

t - liczba dni w okresie.

![]()

Gdyby Mariannie oferowano odsetki z góry wg stopy dyskonta 28%, a z dołu - 36%, to która wersja umowy kredytowej byłaby dla niej lepsza?

Odsetki „na sto” wykorzystywane są gdy trzeba poszukiwać aktualnej ceny (wartości) lokaty pieniężnej na ustalony okres i przy założonej stopie procentowej w skali rocznej. Obliczenia można wykonać wg następującej formuły:

![]()

Ca - aktualna wartość

N - przyszła wartość

r - stopa procentowa

t - czas

Firma przetwórstwa owoców i warzyw zarobiła trochę pieniędzy, które zamierza ulokować w sprzedawanych w formie przetargu skarbowych bonach 26-tygodniowych pod warunkiem, że odsetki w skali rocznej wyniosą 6%. Przystępując do przetargu, firma powinna podać oferowaną cenę nabycia (bony sprzedawane są z dyskontem) za 10 000 zł wartości nominalnej. Oblicz cenę, która spełnia żądane przez firmę wymagania (odsetki roczne 24%).

![]()

![]()

Sprawdzenie:

Rachunek odsetek „w stu” stosujemy gdy konieczne jest wyznaczenie kwoty należności lub zobowiązania, po odliczeniu od którego uzyskuje się oczekiwaną z góry kwotę netto. Wzór:

![]()

S - suma brutto,

K - kwota netto oczekiwana z góry

r - stopa procentowa

t - czas

Firma „Spec” sprzedała odbiorcy towary za 60 000 zł, godząc się na zapłatę po 45 dniach, pod warunkiem, iż odbiorca wystawi weksel płatny w tym terminie, na kwotę, która uwzględni odsetki, jakie bank inkasuje przy dyskoncie weksli w wysokości 12% rocznie. Ustalić sumę weksla wraz z odsetkami.

![]()

Sprawdzenie:

CZY I JAKĄ WARTOŚĆ POSIADA PIENIĄDZ W CZASIE PRZY ZAŁOŻENIU, ŻE NIE WYSTĘPUJĄ PROCESY INFLACYJNE ANI DEFLACYJNE?

PIENIĄDZ POSTAWIONY AKTUALNIE DO DYSPOZYCJI W FORMIE GOTÓWKI MA WIĘKSZĄ WARTOŚĆ DLA JEGO POSIADACZA NIŻ ANALOGICZNA JEGO SUMA, KTÓRĄ OTRZYMA W PRZYSZŁOŚCI.

PIENIĄDZ, KTÓRY ZOSTANIE ZAINKASOWANY DOPIERO W PRZYSZŁOŚCI, JEST PRZEZ PEWIEN CZAS ZAMROŻONY, A JEGO AKTUALNA WARTOŚĆ JEST MNIEJSZA NIŻ ANALOGICZNA SUMA BĘDĄCA DO DYSPOZYCJI OBECNIE.

Przyszła wartość to wartość zainwestowanej kwoty w określonym punkcie czasu w przyszłości. W praktyce najczęściej występują następujące przypadki:

jednorazowej inwestycji,

wielokrotnych (strumienia dochodów) wydatków inwestycyjnych dla określonej liczby lat.

strumienia dochodów otrzymywanego corocznie bezterminowo.

![]()

Wzór na sumę skapitalizowaną (wartość przyszła)

FV - wartość przyszła (future value),

PV - wartość obecna (present value),

r - stopa procentowa (interest rate),

n - liczba lat (number of years).

Kapitalizacja odsetek - dopisywanie ich do kwoty pierwotnego kapitału. Zachodzi tu potrzeba określania przyszłej wartości lokaty (pożyczki). Wówczas należy posługiwać się rachunkiem procentu składanego (odsetek złożonych), który uwzględnia fakt stopniowego powiększania pierwotnej sumy kapitałowej o nie podejmowane bieżąco odsetki.

Przykład: Henryk K. zawarł umowę o kredyt na 20 000 zł, który zostanie spłacony jednorazowo po upływie 2 lat wraz z odsetkami w wysokości 20% rocznie. Przyszła wartość pożyczki ukształtuje się następująco:

Odsetki proste 10% |

Odsetki kapitalizowane 10% |

Kapitał pierwotny - 20 000 Odsetki po I półroczu - 2 000 |

Kapitał pierwotny - 20 000 Odsetki po I półroczu - 2 000 |

Kapitał pierwotny - 20 000 Odsetki po II półroczu - 2 000 |

Suma skapitalizowana - 22 000 Odsetki po II półroczu - 2 200 |

Kapitał pierwotny - 20 000 Odsetki po III półroczu - 2 000 |

Suma skapitalizowana - 24 200 Odsetki po III półroczu - 2 420 |

Kapitał pierwotny - 20 000 Odsetki po IV półroczu - 2 000 |

Suma skapitalizowana - 26 620 Odsetki po IV półroczu - 2 662 |

Suma odsetek wynosi:

9 282 zł przy odsetkach kapitalizowanych i

8 000 zł przy odsetkach prostych.

Kapitalizowanie odsetek częściej niż 1 raz w roku

![]()

FV - wartość przyszła (future value),

PV - wartość obecna (present value),

r - stopa procentowa w skali roku (annual interest rate),

m - liczba okresów w ciągu roku, w których dokonuje się kapitalizacji (interest periods),

n - liczba lat (number of years).

Przykład - zmiana stopy procentowej

Pan Jan rozważa zaciągnięcie oferowanego mu kredytu w wysokości 50 000 zł na procent składany przy jednorazowej spłacie po upływie 5 lat wraz z odsetkami. Stopa procentowa wynosi dla 3 pierwszych lat 16%, a dla następnych 2 lat 12% rocznie. Odsetki kapitalizowane są 1 raz w roku. Ile wyniesie kwota spłaty kredytu wraz z odsetkami?

![]()

FV - wartość przyszła (future value),

PV - wartość obecna (present value),

r - stopa procentowa (interest rate),

n - liczba okresów, w których dokonuje się kapitalizacji odsetek.

Stopa procentowa (r) 16% dla 3 okresów (n)

Stopa procentowa (r) 12% dla 2 okresów (n)

50 000 * 1,56090 * 1,25440 = 97 899,65 zł

Przykład - kalkulacja okresu lokaty

Pani Dorota zamierza ulokować depozyt 60 000 zł przy stopie odsetkowej oferowanej przez bank w wysokości 11% rocznie na taki okres po którym uzyska kwotę 100 000 zł. Jak długo musi trwać lokata?

Rozwiązanie:

Dzielimy przyszłą kwotę i obecną, tj:

100 000 : 60 000 = 1,66666

Poszukujemy (w tablicach kapitalizacji jednostki) zbliżonej liczby do wyliczonego ilorazu w kolumnie współczynników dla 11%

Przybliżony termin lokaty mieści się między 4 (1,51807) a 5 (1,68506) rokiem

Kalkulacja okresu lokaty c.d.

Dokładny wynik:

1,66666(z podzielenia) - 1,51807(dla 4 roku) = 0,14859

1,68506(dla 5 roku) - 1,51807 = 0,16699

0,14859 : 0,16699 = 0,8898

4 + (365 * 0,8898) = 4 lata i 324 dni

Przykład: Kalkulacja stopy procentowej dla przyszłej płatności

Spółka rolno-przetwórcza „Roślinka” potrzebując gotówki, ogłosiła przetarg na sprzedaż nieruchomości. Wpłynęły trzy oferty:

zapłata gotówką w wysokości 54 000 zł,

zapłata po dwóch latach - 73 000 zł,

zapłata po upływie trzech lat - 87 000 zł.

Wiedząc, że wszyscy oferenci są wiarygodni pod względem wypłacalności Spółka godzi się na odroczenie zapłaty, ale dokonując wyboru najkorzystniejszego nabywcy, uwzględnia że oprocentowanie długoterminowych kredytów wynosi 18% rocznie.

Przyrównujemy oferty do płatności gotówkowej (dzielimy oferty przez ofertę gotówkową):

Dla dwóch lat: 73 000 : 54 000 = 1,35185

wskaźnik kapitalizacji mieści się między 16% a 17%

Dla trzech lat: 87 000 : 54 000 = 1,61111

wskaźnik kapitalizacji mieści się między 17% a 18%

Suma skapitalizowana kredytu:

Dla dwóch lat: 54 000 * 1,39240 /wskaźnik dla 2 lat i 18%/ = 75 190 zł, tj. więcej niż oferowana kwota

Dla trzech lat: 54 000 * 1,64303 /wskaźnik dla 3 lat i 18%/ = 88 724 zł, tj. więcej niż oferowana kwota

Najkorzystniejsza jest trzecia oferta.

![]()

Istotny wpływ na przyszłą wartość pieniądza wywiera częstotliwość naliczania (kapitalizowania) odsetek większa niż raz w roku z dołu, po jego zakończeniu. Wówczas stopę procentową, dotyczącą czasowych okresów należy sprowadzić do porównywalnych warunków przy pomocy wzoru:

Rpr - porównywalna roczna stopa procentowa,

ro - okresowa stopa procentowa,

n - liczba okresów w roku.

Przykład:

Julka poszukuje najlepszej oferty dla ulokowania swoich oszczędności. Zastanawia się nad trzema ofertami. Bank AA proponuje odsetki 14% rocznie, naliczane jednorazowo z dołu. Bank BB proponuje odsetki 13%, które będą naliczane co pół roku, zaś Bank CC proponuje odsetki w wysokości 12%, ale naliczane co kwartał. Która oferta jest najlepsza?

![]()

![]()

![]()

JEDNAKOWE RATY SPŁAT KREDYTÓW

Jednolitą ratę możemy ustalić przy pomocy wzoru:

Rk - jednakowa rata okresowej spłaty obejmująca należność podstawową (kapitał) i odsetki,

K - należność podstawowa (kapitał początkowy),

r - stopa procentowa,

n - ilość rat.

Przykład:

Firma handlowa sprzedaje na raty samochody znanej marki po cenie gotówkowej 45 000 zł, przy czym kupujący jest zobowiązany do wpłaty gotówkowej w wysokości 20% ceny, tj. 9 000 zł. Pozostałą część będzie spłacał w wybranych przez siebie ratach. Kredyt w wysokości 36 000 zł musi być spłacony w 6 kwartalnych ratach, którego oprocentowanie wynosi 24% rocznie (tj. 24 : 4 = 6% kwartalnie). Kredyt może być spłacany:

w jednakowej wysokości kwartalnej, tj. 6 000 zł + należne odsetki,

w jednakowych ratach, obejmujących różne kwoty spłacanego kredytu i odsetki.

Nr |

Spłata kredytu |

Odsetki 6% |

Razem rata |

Zadłużenie |

0 |

|

|

|

36 000 |

1 |

6 000 |

2 160 |

8 160 |

30 000 |

2 |

6 000 |

1 800 |

7 800 |

24 000 |

3 |

6 000 |

1 440 |

7 440 |

18 000 |

4 |

6 000 |

1 080 |

7 080 |

12 000 |

5 |

6 000 |

720 |

6 720 |

6 000 |

6 |

6 000 |

360 |

6 360 |

0 |

Razem |

36 000 |

7 560 |

43 560 |

|

Nr |

Razem rata |

Odsetki 6% |

Spłata kredytu |

Zadłużenie |

0 |

|

|

|

36 000 |

1 |

7 321 |

2 160 |

5 161 |

30 839 |

2 |

7 321 |

1 850 |

5 471 |

25 368 |

3 |

7 321 |

1 522 |

5 799 |

19 569 |

4 |

7 321 |

1 174 |

6 147 |

13 423 |

5 |

7 321 |

805 |

6 516 |

6 907 |

6 |

7 321 |

414 |

6 907 |

0 |

Razem |

43 926 |

7 926 |

36 000 |

|

Karencja w spłacie kredytu

![]()

Załóżmy, że w omawianym przykładzie spłata kredytu została odroczona (karencja) i spłaty ratalne rozpoczynają się z końcem 3 kwartału. Odsetki w tym czasie są naliczane (kapitalizowane) i ostatecznie kwotę 40 450 zł należy spłacić w 4 ratach.

Jednolita rata wyniesie 11 674 zł, tj. 40 450 * 0,288591(wzór na kapitalizację - 6% i 4 raty).

Inwestowanie zasobów pieniądza:

To wydatkowanie pieniądza dzisiaj w zamian za strumień przyszłych dochodów.

Ocena efektywności inwestowania:

porównanie wartości koniecznych nakładów z wartością strumienia oczekiwanych dochodów.

Strumień wydatków i dochodów ponoszonych i otrzymywanych później przedstawia niższą wartość niż strumień wydatków i dochodów ponoszonych i otrzymywanych wcześniej.

Wydatki i dochody przyszłe należy doprowadzić do porównywalności z warunkami obecnymi przy pomocy metody dyskonta.

Inwestowanie zasobów pieniądza:

To wydatkowanie pieniądza dzisiaj w zamian za strumień przyszłych dochodów.

Ocena efektywności inwestowania:

porównanie wartości koniecznych nakładów z wartością strumienia oczekiwanych dochodów.

Strumień wydatków i dochodów ponoszonych i otrzymywanych później przedstawia niższą wartość niż strumień wydatków i dochodów ponoszonych i otrzymywanych wcześniej.

![]()

Wydatki i dochody przyszłe należy doprowadzić do porównywalności z warunkami obecnymi przy pomocy metody dyskonta.

Przykład

Na 10-te urodziny syna, Anna i Nikodem postanowili złożyć w banku depozyt długoterminowy w takiej kwocie, aby syn po upływie 10 lat mógł dysponować sumą 100 000 zł. Bank oferuje oprocentowanie roczne na procent składany w wysokości 8%, naliczany na koniec każdego roku. Jaką kwotę muszą ulokować Anna i Nikodem?

![]()

Przykład

Firma „10-PIK” zamierza sprzedać nieruchomość w drodze przetargu. Otrzymała oferty od trzech potencjalnych nabywców, uznanych za wypłacalnych.

Pierwszy proponuje kupno za gotówkę oferując 800 000 zł,

Drugi oferuje 1 100 000, ale płatność nastąpi po 2 latach,

Trzeci gotów jest zapłacić 1 200 000 zł, ale po upływie 3 lat.

Firma może ulokować pieniądze w banku, który proponuje oprocentowanie roczne (procent składany), naliczane na koniec roku w wysokości 7%. Która alternatywa jest dla „10-PIK” najlepsza?

Rozwiązanie: Aktualna wartość płatności oferowanych przez nabywców:

800 000 zł - gotówka

Dyskontujemy przyszłe płatności:

1 100 000 * (7% i 2 okresy) = 1 100 000 * 0,873 439

= 960 782,90

1 200 000 * (7% i 3 okresy) = 1 200 000 * 0,816 298

= 979 557,60

Wykonaj podobne obliczenia dla 15%

Drugi oferent:

(15% i 2 okresy) = 1 100 000 * 0,756 144 = 831 758,40

Trzeci oferent:

(15% i 3 okresy) = 1 200 000 * 0,657 516 = 789 019,20

![]()

Naliczanie odsetek częściej niż raz w roku

PV - wartość obecna (present value),

FV - wartość przyszła (future value),

r - stopa procentowa w skali roku (annual interest rate),

m - liczba okresów w ciągu roku, w których dokonuje się kapitalizacji (interest periods),

n - liczba lat (number of years).

Przykład: Firma budowlana „KRÓL-KIER” zawarła wieloletni kontrakt na wykonywanie robót przy budowie autostrady. W umowie przewidziano, że „Król-Kier” zapewni zamawiającemu depozyt gwarancyjny, jako potwierdzenie dobrej jakości robót, którego wysokość po upływie 2,5 lat powinna wynosić 200 000 zł, a po upływie 4 lat dalsze 150 000 zł. W tym celu firma „Król-Kier” zamierza ulokować w banku kwotę zapewniającą posiadanie wymaganych środków pieniężnych w umownych terminach. Bank oferuje stałe odsetki wynoszące 8% rocznie, naliczane kwartalnie po 2%.

![]()

![]()

Razem: 164 069,60 + 109 266,50 = 273 336,50

Sprawdzenie:

Kwotę 273 336,50 lokujemy na 2,5 roku:

![]()

333 195,55 - 200 000 (wymagany depozyt) = 133 195,55

![]()

Zmiana stopy dyskonta

Ula pragnie ulokować depozyt w banku na procent składany, tak aby móc podjąć po upływie 3 lat 50 000 zł, a po upływie następnych 2 lat 100 000 zł. Bank oferuje odsetki za pierwsze 3 lata w wysokości 9% rocznie, a za następne 2 lata 8%. Odsetki naliczane są 1 raz w roku. Ile wyniesie lokata początkowa?

Aktualna wartość sumy, która ma być podjęta za 3 lata:

(9% i 3 okresy) = 50 000 * 0,772 183 = 38 609,15

Aktualna wartość sumy, która ma być podjęta za dalsze 2 lata

( w sumie 5 lat):

(8% i 2 okresy) = 100 000 * 0,772 183 * 0,857 339 = 66 202,26

Łączna kwota lokaty początkowej

38 609,15 + 66 202,26 = 104 811,41 Ⴛ 104 812

Ustalanie stopy dyskonta

Zawarto umowę o pożyczkę w wysokości 120 000 zł, przy czym pożyczkobiorca zobowiązał się do jej spłaty wraz z odsetkami po upływie 3 lat w wysokości 192 000 zł. Ile wynosi oprocentowanie tej pożyczki?

![]()

0,625 jest najbliższe dla 17% i 3 okresów dyskontowania

Ustalanie okresu odroczenia płatności

Przedsiębiorstwo zamierza ulokować w banku 80 000 zł przy oferowanych mu odsetkach 9% rocznie, z zamiarem podjęcia 120 000 zł. Ile wyniesie termin lokaty?

Rozwiązanie

80 000 : 120 000 = 0,66666

Wielkość tą znajdujemy dla stopy procentowej dyskontowej (procent składany) 9% między 4 a 5 rokiem

BEZTERMINOWE PŁATNOŚCI CIĄGŁE (RENTY)

![]()

W przypadku okresowych płatności ciągłych dokonywanych w jednolitych z góry ustalonych odstępach czasu i w jednakowych kwotach (np. renty, stypendia), bez określania końcowego ich terminu, możemy wyznaczyć kwotę lokaty, która powinna zapewnić z góry pożądane wielkości okresowych wypłat. Stanowi ona iloraz pożądanej, jednorazowej wypłaty, cyklicznie powtarzającej się i oczekiwanej stopy procentowej, jaka tej lokacie będzie przysługiwała, co ilustruje wzór:

Przykład Fundacja „Niedosyt” zamierza ufundować stypendia dla studentów lokując na ten cel w banku jednorazowo odpowiednią kwotę. Bank oferuje odsetki 12% rocznie kapitalizowane co miesiąc. Powinny one umożliwić wypłatę trzech stypendiów co miesiąc po 500 zł, tj. łącznie 1 500 zł.

1 500 : (1 : 100) = 150 000 zł

Kwota ta powinna umożliwić bezterminowe wypłaty stypendiów.

System społeczny (społeczeństwo) dążąc do zaspokojenia swoich potrzeb, wykreował szereg dziedzin działalności, które tworzą wzajemnie zazębiające się układy i podukłady (systemy i podsystemy), składające się z wielu elementów i składników często nakładających się na siebie.

Np. w przypadku systemu finansowego szczególnie ważną rolę odgrywają elementy systemu prawnego i systemu politycznego.

System ekonomiczny (gospodarka) dzieli się umownie na:

sferę realną (sektor realny) obejmującą przede wszystkim przedsiębiorstwa i gospodarstwa domowe,

sferę finansową (sektor finansowy), obejmującą tę część gospodarki, w której następuje kreowanie oraz ruch strumieni pieniężnych (siły nabywczej).

form organizacyjnych,

aktów prawnych,

instytucji finansowych i innych elementów

umożliwiających podmiotom nawiązywanie stosunków finansowych w sektorach: realnym i finansowym.

Specyficzna cecha sf - możliwość współtworzenia pieniądza przez niefinansowe podmioty gospodarcze (przedsiębiorstwa i gospodarstwa domowe) oraz możliwość przepływu strumieni pieniężnych między nimi.

Funkcje systemu finansowego:

Monetarna - system finansowy dostarcza podmiotom niefinansowym pieniądz i zapewnia sprawne działanie mechanizmu rozliczeń,

Kapitałowo-redystrybucyjna - dobrowolny i wymuszony przepływ środków pieniężnych od podmiotów dysponujących nimi do podmiotów chcących z nich skorzystać,

Kontrolna - kontrola nad strumieniami pieniężnymi obejmująca kontrolę efektywności wykorzystania majątku (rzeczowego, ludzkiego) oraz środków finansowych (w tym funduszy publicznych).

Rynkowy system finansowy składa się z czterech ogniw:

instrumentów finansowych,

rynków finansowych,

instytucji finansowych,

zasad na jakich działają trzy pierwsze ogniwa.

Funkcjonuje w oparciu o transakcje, w których co najmniej jedna ze stron jest instytucją prywatną.

Instrumenty finansowe to zobowiązania dotyczące majątku jednych podmiotów gospodarujących w stosunku do drugich. Dla emitentów są zobowiązaniami (pasywa), a dla ich posiadaczy składnikami majątku (aktywa).

O charakterze własnościowym

Akcje zwykłe

Akcje uprzywilejowane (sposób wyznaczania dywidendy i inne przypisane im prawa)

O charakterze wierzycielskim

Obligacje (instrumenty o zapadalności jeden rok i dłużej)

Krótkoterminowe papiery wartościowe (termin zapadalności do roku; są to np. bony, weksle, papiery komercyjne, certyfikaty depozytowe)

O stałym i zmiennym dochodzie (przyjmuje się, że instrumenty dłużne oraz akcje uprzywilejowane, gwarantują stałą płatność, zaś przykładem instrumentów o zmiennym dochodzie są akcje zwykłe).

Krótko (termin zapadalności do roku); średnio (od roku do 5 lat); i długoterminowe,

Krótkoterminowe instrumenty rolowane polegają na tym, że np. emitenci papierów za środki uzyskane z nowych emisji wykupują zapadające papiery, co powoduje, że formalnie występują krótkoterminowe zobowiązania, a w rzeczywistości za ich pomocą finansują przedsięwzięcia średnio lub długoterminowe.

Bezpośrednie i pośrednie (jeśli emitentem jest instytucja finansowa, to mamy do czynienia z pośrednimi instrumentami finansowymi, a jeśli inny podmiot to instrumenty bezpośrednie, bo z reguły środki emitenta wykorzystywane są bezpośrednio przez niego).

Bazowe (rzeczywiste) i pochodne (terminowe, pozabilansowe - dotyczą przyszłych cen innych instrumentów, w tym także towarowych kontraktów terminowych oraz opcji na zakup cen zboża lub surowców).

Rynki finansowe to rynki, na których zawierane są transakcje finansowe polegające na zamianie pieniądza na instrument finansowy (tj. roszczenia dotyczące majątku jednych podmiotów w stosunku do drugich) lub instrumentu finansowego na pieniądz

Pierwotne i wtórne - /rynek pierwotny - emisyjny - jest momentem powstania zobowiązania, tj. kreacji instrumentu finansowego; wtórny - rynek kolejnych transakcji, których przedmiotem jest dany instrument/

Powszechnych /wykonywanych w trybie aukcyjnym, np. na giełdzie lub rynku międzybankowym/ i zindywidualizowanych transakcji finansowych /np. depozytowych, ubezpieczeniowych, kredytowych - instrumenty na tym rynku nie mają cech zbywalności, stopy dochodowości zmieniają się w trybie administracyjnym/

Pieniężne /międzybankowe i pozabankowe - występuje podaż kapitałów krótkoterminowych/ i kapitałowe /giełdowe i pozagiełdowe - podaż kapitałów długoterminowych/

Hurtowe i detaliczne /transakcje niskotowarowe/

Krajowe i międzynarodowe

Walutowe (dewizowe - wykorzystuje się relację wymiany między walutami - kursy walutowe)

Eurorynki (pieniężne i kapitałowe - eurorynki to rynki instrumentów finansowych wyrażonych w innej walucie niż krajowa)

Kasowe /bieżące, natychmiastowe/ i terminowe /rozliczenie transakcji zachodzi w czasie/

Instytucje finansowe (pośrednicy finansowi) to podmioty ekonomiczne, które specjalizują się w przyjmowaniu na siebie zobowiązań finansowych oraz nabywaniu takich zobowiązań od innych podmiotów.

Ze względu na tworzenie instrumentów finansowych instytucje finansowe dzielimy na instytucje:

A. Redystrybuujące instrumenty finansowe (pośrednicy pasywni),

B. Tworzące instrumenty finansowe (pośrednicy aktywni).

Instytucje te:

poprawiają płynność indywidualnych podmiotów,

dostarczają informacji np. o jakości papierów wartościowych lub wiarygodności partnerów transakcji handlowych,

obniżają koszty dokonywanych transakcji finansowych i handlowych.

A. Instytucje redystrybuujące instrumenty finansowe (pośrednicy pasywni)

Instytucje |

Funkcje M - monetarna C - kapitałowo - redystrybucyjna K - kontrolna |

Kantory walutowe |

M, C |

Domy maklerskie |

C |

Firmy faktoringowe |

M, C |

Instytucje redystrybuujące instrumenty finansowe (pośrednicy pasywni)

Kantory walutowe pozwalają na zamianę pieniądza gotówkowego jednego państwa na pieniądz gotówkowy innego państwa.

Domy maklerskie - nabywanie instrumentów finansowych na rachunek klientów (działalność brokerska) lub na własny rachunek (dealerzy - przyjmują na siebie ryzyko zmiany ceny lub kursu instrumentu).

Firmy faktoringowe - odkupują kredyt towarowy, dostarczając jednocześnie swojemu klientowi środków pieniężnych przed terminem zapadalności kredytu, poprawiając w ten sposób jego płynność.

B. Instytucje tworzące instrumenty finansowe /pośrednicy aktywni/

B.1. Instytucje tworzące niepieniężne instrumenty finansowe

Instytucje |

Kreowane instrumenty |

Funkcje |

Towarzystwa ubezpieczeniowe |

Polisy ubezpieczeniowe |

C, K |

Fundusze inwestycyjne

|

Akcje Jednostki uczestnictwa |

C, K M, C, K |

Fundusze emerytalne |

Polisy emerytalne |

C, K |

Firmy venture capital |

Udziały, akcje |

C, K |

Banki inwestycyjne

|

- Pochodne |

C C, K |

Instytucje (towarzystwa) ubezpieczeniowe specjalizują się w ubezpieczeniach majątkowych (historycznie wcześniejsze) i ubezpieczeniach na życie. Ich istota polega na tym, że następuje częściowe przesunięcie ryzyka z indywidualnego podmiotu (ubezpieczający się) na podmiot specjalizujący się w gromadzeniu środków finansowych (towarzystwo ubezpieczeniowe), pozwalających na pokrywanie indywidualnych szkód. Kreowanymi instrumentami są polisy ubezpieczeniowe.

Emisja polis ubezpieczeniowych oznacza zobowiązanie się towarzystwa do świadczenia określonych usług.

Cechą specyficzną polisy ubezpieczeniowej jako instrumentu finansowego jest, że jej uruchomienie następuje w trybie warunkowym, tzn. że w celu jej aktywizacji musi mieć miejsce określone w kontrakcie ubezpieczeniowym (polisie) wydarzenie.

Towarzystwa wspólnego inwestowania (fundusze inwestycyjne) specjalizują się w gromadzeniu środków pieniężnych, które następnie są inwestowane na płynnych rynkach finansowych, zazwyczaj o charakterze giełdowym.

Ze względu sposób gromadzenia środków dzieli się je na:

Fundusze zamknięte - emisja akcji i dostęp do tych funduszy są ograniczone,

Fundusze otwarte - dostęp do nich nieograniczony. Kreowanym instrumentem finansowym jest jednostka uczestnictwa, którą klienci mogą nabywać lub zlikwidować (umorzyć).

Specyfika działalności.

Towarzystwa inwestycyjne lokują zgromadzone środki w płynne instrumenty finansowe. Zmiany cen (kursów) tych instrumentów określają:

Dochód generowany przez akcje w przypadku funduszy zamkniętych ,

Bieżącą wartość jednostek uczestnictwa w przypadku funduszy otwartych .

Jest to realizacja funkcji kapitałowo-redystrybucyjnej i kontrolnej systemu finansowego.

Fundusze rynku pieniężnego - specjalizują się w inwestycje w krótkoterminowe papiery dłużne oraz świadczą swoim klientom, w powiązaniu z bankami, usługi depozytowe, co sprawia, że ich pasywa są często zaliczane do podaży pieniądza, pełniąc funkcję monetarną.

Fundusze zabezpieczające - inwestują głównie w instrumenty pochodne.

Fundusze emerytalne - dodatkowa forma zabezpieczenia na starość - łączą one cechy towarzystw wspólnego inwestowania oraz towarzystw ubezpieczeniowych, a dotyczą głównie ubezpieczeń na życie.

B. Instytucje tworzące instrumenty finansowe /pośrednicy aktywni/

B.2. Instytucje tworzące pieniądz

Instytucje |

Kreowane instrumenty |

Funkcje C - kapitałowo-redystrybucyjna, K - kontrolna, M - monetarna |

Banki

|

Baza monetarna Depozyty |

M M, C, K |

Banki tworzą dwupoziomowy system.

Bank centralny - instytucja publiczna realizująca politykę pieniężną (część polityki gospodarczej). Posiada monopol na kreowanie gotówki, a szerzej bazy monetarnej (gotówka + środki pieniężne na rachunkach banków komercyjnych w bc).

Sieć banków nastawiona na działalność komercyjną. Nazywane są bankami komercyjnymi, handlowymi, depozytowymi.

Podstawową rolą banków jest dostarczanie usług o charakterze monetarnym - współtworzenie pieniądza oraz zapewnienie jego obiegu.

Banki komercyjne mają charakter banków uniwersalnych, świadczących szeroką gamę usług finansowych, realizujących wszystkie trzy funkcje systemu finansowego (monetarną, kapitałowo-redystrybucyjną, kontrolną).

Zasady funkcjonowania oznaczają reguły gry rynkowego systemu finansowego, określające sposób działania instrumentów, rynków i instytucji, które są środkiem ograniczania negatywnych skutków asymetrii informacyjnej.

Rodzaje zasad funkcjonowania:

Formalne - przepisy prawne - państwo dba o ich przestrzeganie,

Nieformalne - mogą być spisane lub nie, i nie są przymusowe ze strony państwa; są to np. normy religijne, moralne i zwyczajowe.

Publiczny system finansowy jest mechanizmem zapewniającym współtworzenie i przepływ środków pieniężnych, które umożliwiają władzom publicznym (państwu) dostarczanie dóbr publicznych oraz usług i świadczeń społecznych.

Dobrem publicznym jest dobro, którego wykorzystywanie przez jeden podmiot nie ogranicza jego wykorzystania przez inny podmiot (z takich dóbr czerpią korzyści równocześnie różne podmioty np. obrona narodowa czy bezpieczeństwo wewnętrzne ).

Cechy dóbr publicznych:

Niekonkurencyjność - podmioty ekonomiczne nie muszą rywalizować o dobro publiczne,

Nieodmawialność - podmiot nie może odmówić korzystania z usługi,

Niewykluczalność - podmiot nie może zakazać konsumpcji usługi.

Publiczny system finansowy składa się z czterech ogniw:

Instytucji budżetowych,

Instrumentów fiskalnych,

Publicznych instrumentów finansowych,

Instytucji fiskalnych.

Instytucje budżetowe to zasady sporządzania, przyjmowania oraz wdrażania ( w tym kontrolowania) budżetów publicznych.

Budżet publiczny to zestawienie dochodów i wydatków podmiotów państwa, tj. władz i organów szczebla centralnego (budżet państwa) oraz szczebla lokalnego (budżet samorządu terytorialnego). Budżety te zawierają także zestawienie dochodów i wydatków tzw. funduszy celowych (zwane funduszami pozabudżetowymi lub parabudżetami).

Rodzaje instytucji budżetowych:

Określające funkcjonowanie różnych rodzajów budżetów publicznych (zasady działania regulowane przez instytucje budżetowe)

Szczebla centralnego (parlamentu, rządu, ministerstw),

Szczebla lokalnego (władz samorządowych),

Funduszy celowych

Ustalające cele liczbowe oraz zasady proceduralne (przepisy prawa mogą być skierowane na osiągnięcie wielkości ekonomicznych, np. deficyt budżetowy nie może przekroczyć 3%, a dług publiczny 60% dochodu narodowego lub na ustalenie sposobu postępowania przy budowaniu budżetu)

Zasady proceduralne hierarchiczne (podmioty wyższego szczebla mogą zmieniać propozycje niższego szczebla)

Zasady proceduralne kolegialne (powstawanie budżetów w trybie demokratycznym).

Instrumenty fiskalne to:

prawno-ekonomiczne mechanizmy (konstrukcje) umożliwiające gromadzenie i rozdysponowywanie funduszy publicznych (są one konstrukcjami uruchamiającymi dochodowe i wydatkowe strumienie pieniężne, co nie jest równoznaczne z dochodami i wydatkami budżetów publicznych). Mają one charakter dochodowy (przychodowy) lub wydatkowy (rozchodowy).

Regulacje prawne

Najważniejsze zapisy dotyczące instrumentów fiskalnych znajdują się w ustawodawstwie dotyczącym podatków i opłat oraz w prawie celnym.

System podatkowy

Konstytucja RP z dn. 2 kwietnia 1997 r., art.. 217 (Dz. U. nr 78, poz. 483) mówi że:

Nakładanie podatków i innych danin publicznych,

Określanie:

Podmiotów opodatkowania,

Przedmiotów opodatkowania,

Stawek podatkowych,

Kategorii podmiotów zwolnionych od podatków,

Zasad przyznawania ulg i umorzeń podatkowych

może następować wyłącznie w drodze ustawy.

Podział podatków

Bezpośrednie

Podatek dochodowy od osób fizycznych,

Podatek dochodowy od osób prawnych,

Podatek od spadków i darowizn,

Podatek od czynności cywilnoprawnych,

Podatek rolny, podatek leśny,

Podatek od nieruchomości,

Podatek od środków transportowych,

Podatek od posiadania psów,

Pośrednie

Podatek od towarów i usług i podatek akcyzowy,

Podatek od gier.

Dochodowe instrumenty fiskalne (daniny publiczne)

Podatki

Przychodowe, dochodowe, od wydatków i majątkowe,

Bezpośrednie i pośrednie,

Centralne i lokalne,

Proporcjonalne, progresywne i regresywne (degresywne),

Cła

Fiskalne i ekonomiczne,

Przywozowe i wywozowe,

Opłaty publiczne (skarbowe i inne),

Składki na ubezpieczenia społeczne i zdrowotne.

Dochodowe instrumenty fiskalne (daniny publiczne) mają przymusowy charakter i są jednostronnie ustalane przez stosowny organ władz publicznych.

Cła fiskalne - gdy ustanowienie cła wypływa z potrzeby zwiększenia dochodów publicznych.

Cła ekonomiczne - przesłanką ich wprowadzenia jest sterowanie handlem zagranicznym.

Opłata publiczna - zapłata za określone i bezpośrednie świadczenie lub konkretną usługę władz centralnych lub samorządowych.

Wydatkowe instrumenty fiskalne

Górne limity wydatków (wyznaczane jednostkom budżetowym przez stosowne władze),

Dotacje budżetowe (przekazanie środków w celu uzupełnienia brakujących funduszy),

Przedmiotowe

Podmiotowe

Poręczenia i gwarancje skarbowe (państwo ustanawia odpowiedzialność majątkową za określone zobowiązania),

Wydatkowe instrumenty fiskalne jednostek budżetowych to głównie wynagrodzenia za pracę i zakup materiałów i usług na własne potrzeby.

Publiczne instrumenty finansowe to zobowiązania państwa z tytułu wykreowanych instrumentów finansowych, które pozwalają na pokrycie deficytu funduszy publicznych.

Wykorzystywanie dłużnych, płynnych zobowiązań finansowych oznacza stosowanie komercyjnych zasad gromadzenia środków na cele publiczne.

Cechy instrumentów publicznych

Specyfika instrumentów publicznych wynika z charakteru emitenta (podmiot publiczny).

Cechy instrumentów publicznych:

Wyłącznie charakter wierzycielski (dłużny),

Obarczone małym ryzykiem niewywiązania się przez emitenta ze swoich zobowiązań,

Ze względu na duże rozmiary emisji mają one znaczny udział w rynku publicznych instrumentów finansowych, co wpływa na ich (rynków) wysoki stopień płynności.

Celem istnienia instytucji fiskalnych jest przepływ pieniądza.

Zadaniem instytucji fiskalnych jest gromadzenie i dostarczanie środków pieniężnych podmiotom niefinansowej struktury organizacyjnej państwa oraz organizacjom publicznym, a także dokonywanie transferów pieniężnych

Rodzaje instytucji fiskalnych

Z majątkowo-własnościowego punktu widzenia sfera realna gospodarki dzieli się na: sektor prywatny i sektor publiczny, tj. sektor oparty na własności „nieprywatnej”, inaczej składający się z własności państwowej i komunalnej (samorządowej).

Z organizacyjno-podmiotowego punktu widzenia sektor publiczny dzielimy na:

Podmioty należące do struktury organizacyjnej państwa /np. Jednostki administracji państwowej i samorządowej, sądy, jednostki aparatu przymusu itp. /

Organizacje publiczne /szkoły, szpitale, biblioteki, muzea itp. /

Ze względu na charakter zadań instytucje fiskalne dzielimy na:

Sporządzają i uchwalają budżety publiczne /Ministerstwo Finansów i agendy rządowe, parlament, samorządy; Rezultatem ich działalności jest kreowanie polityki fiskalnej państwa/,

Instytucje poboru danin publicznych /organy skarbowe i celne/,

Instytucje dokonujące wydatków publicznych /rząd czyli jego ministerstwa, podmioty władz lokalnych, jednostki zarządzające publicznymi funduszami celowymi/,

Instytucje kontrolne wewnętrzne i zewnętrzne /izby obrachunkowe, parlament, organa szczebli samorządowych i aparatu skarbowego/.

Podsumowanie

Wyszczególnienie |

Rynkowy system finansowy |

Publiczny system finansowy |

Rodzaj własności |

Prywatna |

Publiczna |

Powiązania organizacyjne |

Poziome |

Pionowe |

Ogniwa systemu |

Instrumenty finansowe Rynki finansowe Instytucje finansowe Zasady funkcjonowania |

Instytucje budżetowe Instrumenty fiskalne Publiczne instrumenty finansowe Instytucje fiskalne |

Wykonywanie funkcji sf

|

Prywatny system monetarny

Przepływy kapitałowe Władanie ekonomiczne |

Bank centralny

Przepływy redystrybucyjne Kontrola finansowa |

POLITYKA FINANSOWA

Polityka finansowa to działalność podmiotu (państwa), który dąży do osiągnięcia określonych celów za pomocą narzędzi pieniężnych (finansowych).

Przedmiotem polityki finansowej są zjawiska pieniężne, zaś celem jest działalność, która - za pomocą zmiany stosunków finansowych, finansowej struktury gospodarki, innych rozwiązań systemowych - ma wywoływać zmiany w realnej sferze gospodarki, tj. w sferze produkcji, eksportu, spożycia, inwestycji, zatrudnienia itd.

Środek do osiągnięcia celów - oddziaływanie państwa na stosunki finansowe.

Podmiot - w demokratycznych systemach społecznych działających w warunkach rynkowych podmiotem odpowiedzialnym za całokształt spraw publicznych, społecznych i gospodarczych jest państwo.

Obszary polityki finansowej: monetarny i fiskalny.

Różnice między tymi obszarami:

Odmienne cele operacyjne,

Różne rodzaje stosowanych instrumentów polityki finansowej,

Różne podmioty odpowiedzialne za politykę finansową w tych obszarach i zróżnicowanie tej odpowiedzialności,

Różne reakcje podmiotów gospodarczych na narzędzia monetarne i fiskalne.

Polityka monetarna - odpowiedzialność państwa ograniczona, bo bank centralny ma istotna autonomię.

Polityka fiskalna - jest wyznaczana przez władze fiskalne:

Parlament (władze stanowiące),

Rząd (władze wykonawcze),

Ministra finansów - odpowiedzialny za koncepcję i realizację polityki fiskalnej,

Aparat skarbowy -wykonawca polityki fiskalnej; ma pewne uprawnienia w kwestiach fiskalnych (umarzanie zobowiązań fiskalnych, rozkładanie na raty zaległości podatkowych).

Cele uniwersalne:

Wzrost gospodarczy (przyrost PKB - mierzony w odniesieniu do całej gospodarki lub na 1 mieszkańca),

Tworzenie miejsc pracy (walka z bezrobociem - nie powinna przekraczać naturalnej stopy bezrobocia = 5% ludności w wieku produkcyjnym),

Stabilizacja gospodarki,

Zachowanie realnej wartości pieniądza (walka z inflacją),

Bezpieczeństwo wewnętrzne i zewnętrzne systemu finansowego.

Polityka monetarna zajmuje się kształtowaniem zjawisk finansowych w gospodarce danego kraju, zwłaszcza w zakresie podaży i popytu na pieniądz.

Zadanie polityki monetarnej - reagowanie na impulsy pochodzące ze:

Sfery realnej - np. wzrost lub spadek produkcji, bezrobocia itp.

Sfery pieniężnej - kryzysy finansowe, zwiększenie deficytu,

Zmian psychologicznych - zmiany preferencji konsumentów, oszczędzających, panika związana z kryzysem finansowym, sytuacja polityczna.

POLITYKĘ PIENIĘŻNĄ REALIZUJĄ:

BANK CENTRALNY - przez wykorzystanie rynkowych i obowiązkowych instrumentów pieniężnych,

PAŃSTWO (RZĄD) - które ustalając politykę finansową, ustala nie tylko cele fiskalne, ale także cele polityki pieniężnej.

Państwo oddziałuje pośrednio na politykę pieniężną poprzez wielkość redystrybucji fiskalnej, poziom deficytu budżetowego, wielkość długu publicznego.

Cele polityki monetarnej

Strategiczne (bezpośrednie) - utrzymanie stabilnego poziomu cen oraz osiąganie „dobrych” stóp wzrostu gospodarczego,

Pośrednie - kształtowanie wysokości stóp procentowych, oddziaływanie na wielkość podaży pieniądza, wpływanie na wielkość kredytów,

Operacyjne - utrzymanie określonego poziomu bazy monetarnej oraz poziomu stopy procentowej.

Agregaty monetarne

Stopa procentowa,

Wielkość kredytów udzielonych przez bank,

Wskaźniki masy pieniężnej (M1, M2, M3, pieniądz banku centralnego),

M1 - suma pieniądza gotówkowego w obiegu i wkładów bieżących na rachunkach bankowych,

M2 - M1 + wkłady terminowe i walutowe,

M3 - M1 + M2 + wkłady oszczędnościowe,

pieniądz banku centralnego, tj. gotówka + wkłady na rachunkach w banku centralnym + wielkość obowiązkowej rezerwy.

Instrumenty oddziaływania banku centralnego (polityki pieniężnej)

I. BANK CENTRALNY DZIAŁA JAKO JEDNOSTKA ZWIERZCHNIA (NAKAZY, ZAKAZY) poprzez:

określenie stopy rezerwy obowiązkowej,

ustalenie limitu (plafonu) wzrostu akcji kredytowej banków komercyjnych.

II. BANK CENTRALNY DZIAŁA PRZEZ RYNKOWĄ INTERWENCJĘ ZA POMOCĄ NASTĘPUJĄCYCH INSTRUMENTÓW:

polityka otwartego rynku i operacje dewizowe typu swap,

polityka refinansowa, czyli finansowanie banków poprzez

redyskonto weksli, stosując odpowiednią:

stopę redyskontową,

kontyngenty redyskonta,

wymagania jakościowe w stosunku do weksli,

kredyt lombardowy pod zastaw papierów wartościowych,

polityka procentowa.

STOPA REZERWY OBOWIĄZKOWEJ ma na celu:

regulowanie potencjału kredytowego banków komercyjnych (operacyjnych); Podwyższenie stopy minimalnej rezerwy ogranicza zdolność ekspansji kredytowej banków, bo kredyty drożeją, spada na nie popyt i odwrotnie,

wzmocnienie zabezpieczenia płynności banków operacyjnych; Płynność czyli zdolność do regulowania zobowiązań jest zabezpieczona, nie tylko stanem gotówki w skarbcu danego banku, ale także stanem wkładów na rachunku tego banku w banku centralnym.

Podstawą, od której oblicza się rezerwę obowiązkową, są wkłady niebanków w bankach.

Operacje otwartego rynku

Polegają na zakupie i sprzedaży przez bank centralny krótkoterminowych papierów wartościowych, przeważnie państwowych.

Chcąc podnieść wysokość stóp procentowych, bank centralny sprzedaje papiery wartościowe po cenach niższych od występujących na rynku.

Chcąc obniżyć wysokość stóp procentowych, bank centralny kupuje papiery wartościowe po cenach wyższych od występujących na rynku.

Mogą to być operacje warunkowe (repo i reverse repo) oraz bezwarunkowe.

Operacja repo polega na kupnie papierów wartościowych po określonej cenie z jednoczesnym odkupieniem tych papierów po cenie wyższej w określonym dniu w przyszłości (różnica między tymi cenami stanowi efektywną stopę procentową).

Operacja reverse repo polega na sprzedaży papierów wartościowych, z jednoczesną ich odsprzedażą w przyszłości.