Książka o

ustawie

z 29 września 1994 r.

o rachunkowości.

Książka dla:

głównych

księgowych, księgo-

wych oraz biegłych re-

widentów, dyrektorów

fi nansowych i pracow-

ników działów fi nan-

sowo-księgowych.

Dlaczego warto ją mieć:

W publikacji w spo-

sób kompleksowy przedstawiono zasa-

dy prowadzenia ksiąg rachunkowych

i sporządzania sprawozdań finanso-

wych. Książka zawiera wnikliwą analizę

poszczególnych przepisów ustawy, jed-

nocześnie zostały pokazane praktyczne

aspekty ich zastosowania. Wzbogacono

ją też o liczne przykłady, a także o treści

dotyczące istotnych problemów nurtują-

cych dzisiejszych praktyków rachunko-

wości. Ponadto zaprezentowano ogólne

informacje na temat Międzynarodowego

Standardu Sprawozdawczości Finansowej

dla małych i średnich przedsiębiorstw,

a także przedstawiono kluczowe treści

dotyczące nowej koncepcji w systemie ra-

chunkowości, jaką jest wynik całościowy

(comprehensive income).

Redakcja naukowa Ewa Walińska

Wydawnictwo Wolters Kluwer Polska SA

Oprac.

MS

Ustawa

o rachunkowości.

Komentarz

prenumerata

Poniedziałek

20 stycznia 2014 nr 12 (3653)

gazetaprawna.pl

Agnieszka Pokojska

agnieszka.pokojska@infor.pl

20 stycznia to ostatni dzień na uregulowanie

przez fi rmy zaliczki za ostatni miesiąc lub

kwartał 2013 roku. Następnie podatnik CIT

składa roczne zeznanie i reguluje podatek. Na-

leży to zrobić do 31 marca w przypadku podat-

ników CIT. Grudniowej zaliczki można w ogóle

nie uiszczać – jeśli przedsiębiorca w terminie

do 20 stycznia złoży zeznanie roczne i zapła-

ci wynikający z niego podatek. Trzeba jednak

pamiętać, że błędem jest złożenie rocznego

zeznania do 20 stycznia, ale nie uregulowanie

podatku. Organy podatkowe uznają bowiem,

że w takim przypadku powstanie zaległość

w wysokości kwoty, którą podatnik powinien

wpłacić (licząc od 21 stycznia). Wynika to cho-

ciażby z interpretacji indywidualnej dyrektora

Izby Skarbowej w Warszawie w z 9 lipca 2013 r.

(sygn. akt IPPB1/415-453/13-2/ES).

Przypomnijmy, że takie zasady podatni-

cy stosują drugi raz. Wcześniej zaliczkę za

ostatni miesiąc płacili łącznie z zaliczką za

listopad, tj. środki były wpłacane do 20 grud-

nia w podwójnej wysokości.

Przypadające do zapłaty zaliczki na CIT

można zaksięgować zapisem: strona Wn

konta 871 – Podatek dochodowy , strona Ma

konta 220 – Rozrachunki publicznoprawne.

Zapłatę podatku ujmuje się w księgach ra-

chunkowych, następująco: strona Wn konta

220 – Rozrachunki publicznoprawne, strona

Ma konta 130 – Rachunek bankowy.

Grudniowa zaliczka, mimo że jest pła-

cona w następnym roku powinna być za-

księgowana w księgach roku, którego do-

tyczy.

Jeżeli z rocznego zeznania CIT-8 wyni-

kać będzie wyższy podatek niż uiszczony

w trakcie roku obrotowego, to należy do-

konać korekty, zapisem: strona Wn konta

871 – Podatek dochodowy, strona Ma kon-

ta 220 – Rozrachunki publicznoprawne.

Jeżeli z zeznania wynika niższy podatek

wprowadza się odwrotny zapis.

[przykład]

Podstawa prawna

Ustawa z 15 lutego 1992 r. o podatku dochodowym

od osób prawnych (t.j. Dz.U. z 2011 r. nr 74, poz. 397

z późn. zm.).

Ustawa z 29 września 1994 r. o rachunkowości

(t.j. Dz.U. z 2013 r. poz 330 z późn. zm.).

RACHUNKOWOŚĆ

i AUDYT

Dziś mija termin uregulowania zaliczki

za miniony miesiąc lub kwartał

Agnieszka Pokojska

agnieszka.pokojska@infor.pl

Właściwe ustalenie numeru PKWiU może

mieć istotne znaczenie dla stawki VAT, tj. dla

tego czy można stosować ją w obniżonej wy-

sokości – 5 i 8 proc. (wykaz towarów znajduje

się w załączniku nr 3 i 10 do ustawy z 11 marca

2004 r. o podatku od towarów i usług; dalej:

ustawa o VAT). Symbolami PKWiU ustawo-

dawca posługuje się również określając wy-

kaz towarów określonych w załączniku nr 11

do ustawy o VAT (np. złomu, stali czy złota)

do których stosujemy odwrotne obciążenie

(rozliczenie podatku ciąży na nabywcy, a nie

sprzedawcy). A od 1 października 2013 r. funk-

cjonuje rozszerzony katalog takich towarów.

Od PKWiU może zależeć też moment po-

wstania obowiązku podatkowego. Od 1 stycz-

nia 2014 r. co do zasady związany jest on z wy-

konaniem usługi lub dostawy towarów. Ale

w niektórych sytuacjach decyduje moment

wystawienia faktury. Tak jest m.in. w przy-

padku: dostawy książek drukowanych i ich

drukowania. I tak podatnik:

■

musi wystawić fakturę nie później niż 60

dnia od dnia wydania towarów dla dostawy

książek drukowanych (PKWiU ex 58.11.1)

– z wyłączeniem map i ulotek – oraz ga-

zet, czasopism i magazynów drukowanych

(PKWiU ex 58.13.1 i PKWiU ex 58.14.1). W sy-

tuacji gdy umowa przewiduje rozliczenie

zwrotów wydawnictw, fakturę wystawia

nie później niż 120 dnia od pierwszego dnia

wydania towarów;

■

dokonując czynności polegających na dru-

kowaniu książek (PKWiU ex 58.11.1) – z wy-

łączeniem map i ulotek – oraz gazet, cza-

sopism i magazynów (PKWiU ex 58.13.1

i PKWiU ex 58.14.1), z wyjątkiem usług, do

których stosuje się art. 28b ustawy o VAT,

stanowiących import usług, jest zobligo-

wany do wystawienia faktury nie później

niż 90. dnia od dnia wykonania czynności.

Warto też pamiętać, że obowiązek zali-

czenia określonego produktu do właściwego

kodu spoczywa na producencie lub usługo-

dawcy. Wynika to z tego, że to oni posiadają

wszystkie informacje niezbędne do właściwej

klasyfi kacji, tj. informacje dotyczące rodzaju

użytego surowca, technologii wytwarzania,

konstrukcji i przeznaczenia wyrobu lub cha-

rakteru usługi.

W przypadku problemów producent lub

usługodawca może zwrócić się o pomoc do

łódzkiego oddziału GUS. Aby uzyskać infor-

mację dotyczącą klasyfi kacji, trzeba złożyć

pisemny wniosek (wraz z czytelnym podpi-

sem osoby uprawnionej do reprezentowa-

nia podmiotu). Można go złożyć osobiście

lub przesłać:

– pocztą: Urząd Statystyczny w Łodzi Ośro-

dek Klasyfi kacji i Nomenklatur, ul. Suwalska

29, 93-176 Łódź,

– e-mailem: klasyfi kacjeUSLDZ@stat.gov.pl ,

– faksem: 42 683 90 10.

Podmioty, które pytają muszą opisać:

■

usługi, tzn. na czym polegają i co obejmu-

ją, na czyje zlecenie i na podstawie jakiej

umowy są świadczone, a także kto jest wła-

ścicielem wkładu (surowca) lub

■

wyroby, tzn. co to są za wyroby, do czego

służą, jaką mają budowę lub skład (pełne

składy procentowe produktów do 100 proc.,

tj. określenie udziału procentowego każde-

go składnika, łącznie ze sprecyzowaniem

jaką pełni on rolę w wyrobie) i w jakiej wy-

stępują postaci, ewentualnie podać nu-

mer wydanego WIT dla danego wyrobu

lub kod CN.

Warto jednak pamiętać, że opinie kla-

syfikacyjne nie są wiążące ani dla urzę-

du skarbowego, ani dla podatnika (po-

twierdza to uchwała NSA z 20 listopada

2006 r. (sygn. akt II FPS 3/06). Może się

więc okazać, że podatnik otrzyma infor-

mację o wadach wydanej wcześniej opinii.

Wówczas powinien skorygować wszelkie

rozliczenia podatkowe, których dokonał

w oparciu o nią.

Za przygotowanie informacji Ośrodek Kla-

syfi kacji i Nomenklatur pobiera opłatę od

jednej pozycji klasyfi kacyjnej w wysokości

50 zł + VAT. W księgach ujmuje się ją w odróż-

nieniu od interpretacji podatkowej na koncie

460 – Pozostałe koszty rodzajowe.

[przykład]

Opłata za interpretację ministra fi nansów,

którą w jego imieniu wydaje pięciu dyrekto-

rów izb skarbowych stanowi koszt ewiden-

cjonowany na koncie 450 – Podatki i opłaty.

Podstawa prawna

Ustawa z 11 marca 2004 r. o podatku od towarów i usług

(t.j. Dz.U. z 2011 r. nr 177, poz. 1054 z późn. zm.).

Rozporządzenie Rady Ministrów z 29 października 2008 r.

w sprawie Polskiej Klasyfi kacji Wyrobów i Usług (PKWiU)

(Dz.U. nr 207, poz. 1293 z późn. zm.).

Moment powstania obowiązku

podatkowego może zależeć od PKWiU

Opłata za interpretację GUS w sprawie pozycji klasyfi kacyjnej

stanowi koszt operacyjny.

Jednak nie ujmuje się

jej na koncie 450 – Podatki i opłaty, tak jak kwotę zapłaconą za stanowisko organów

CZYTELNIA DGP

Mimo że jest ona płacona w następnym roku, to

powinna być ewidencjonowana

w księgach okresu, którego dotyczy.

Po stronie Wn konta – Podatek dochodowy

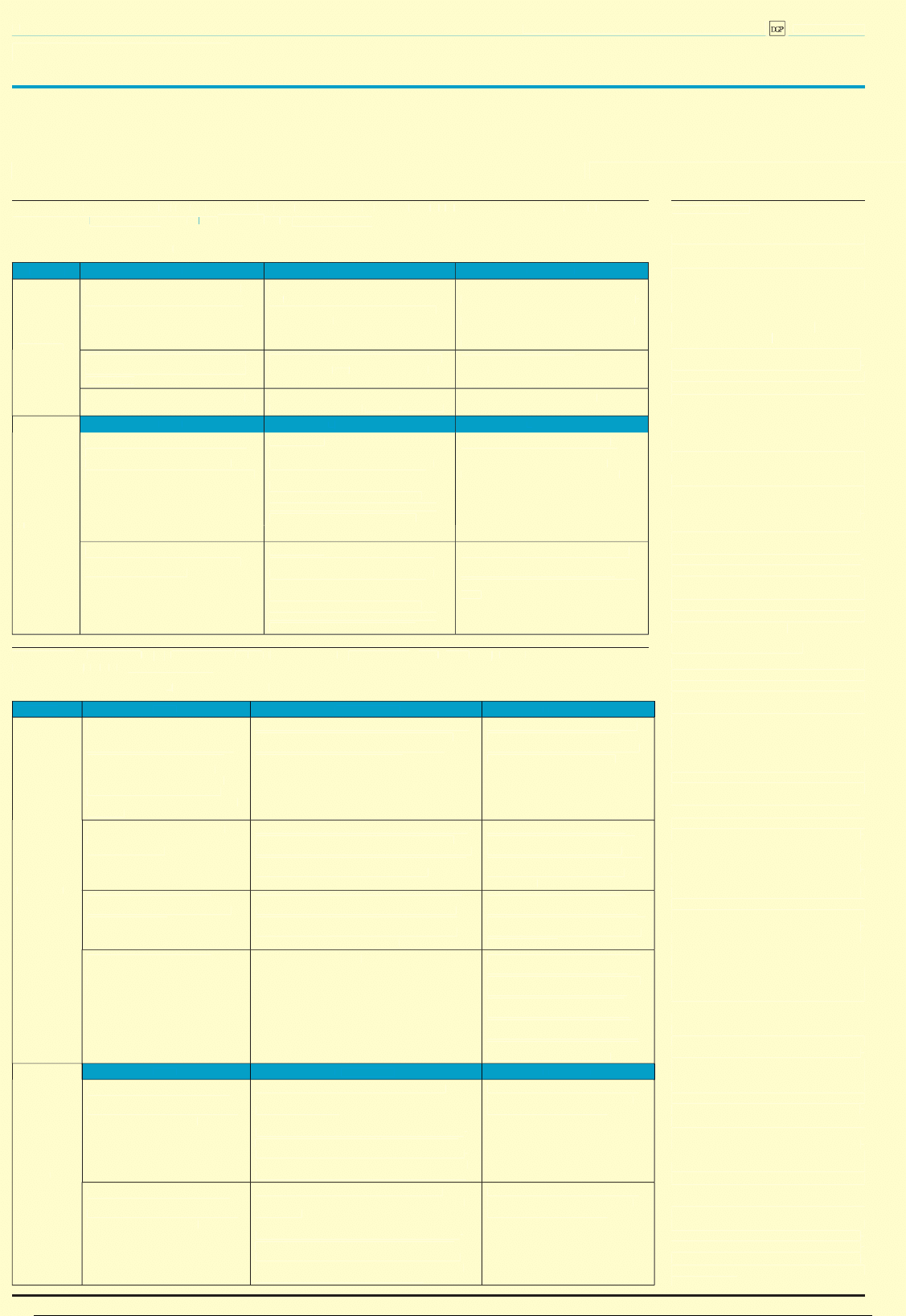

PRZYKŁAD

Możliwe rozliczenie

W 2013 roku spółka z o.o. wpłaciła zaliczki na CIT za okres od stycznia do listopada w kwocie:

25 tys. zł. Za grudzień 2013 r. podmiot zapłacił zaliczkę 20 stycznia w wysokości: 4,5 tys. zł.

Podatek należny wykazany w deklaracji CIT – 8 złożonej w lutym 2014 r. wyniósł: 33 tys. zł.

Rozrachunki publicznoprawne

Podatek dochodowy

Rachunek bankowy

4500 (1

Sp. 25 000 4500 (3

3) 4500

3500 (2

1) 4500

3500 (4

4) 3500

2) 3500

Objaśnienia do schematu:

Zapisy w 2013 roku

1. Zaliczka za grudzień – 4500 zł

2. Korekta wynikająca z CIT – 8 (podatek należny 33 000 zł – wpłacone zaliczki 29 500 zł) – 3500 zł

Zapisy w 2014 roku

3. Wpłata 20 stycznia zaliczki za grudzień – 4500 zł

4. Wpłata różnicy między wpłaconymi zaliczkami, a należnym wynikającym z zeznania – 3500 zł

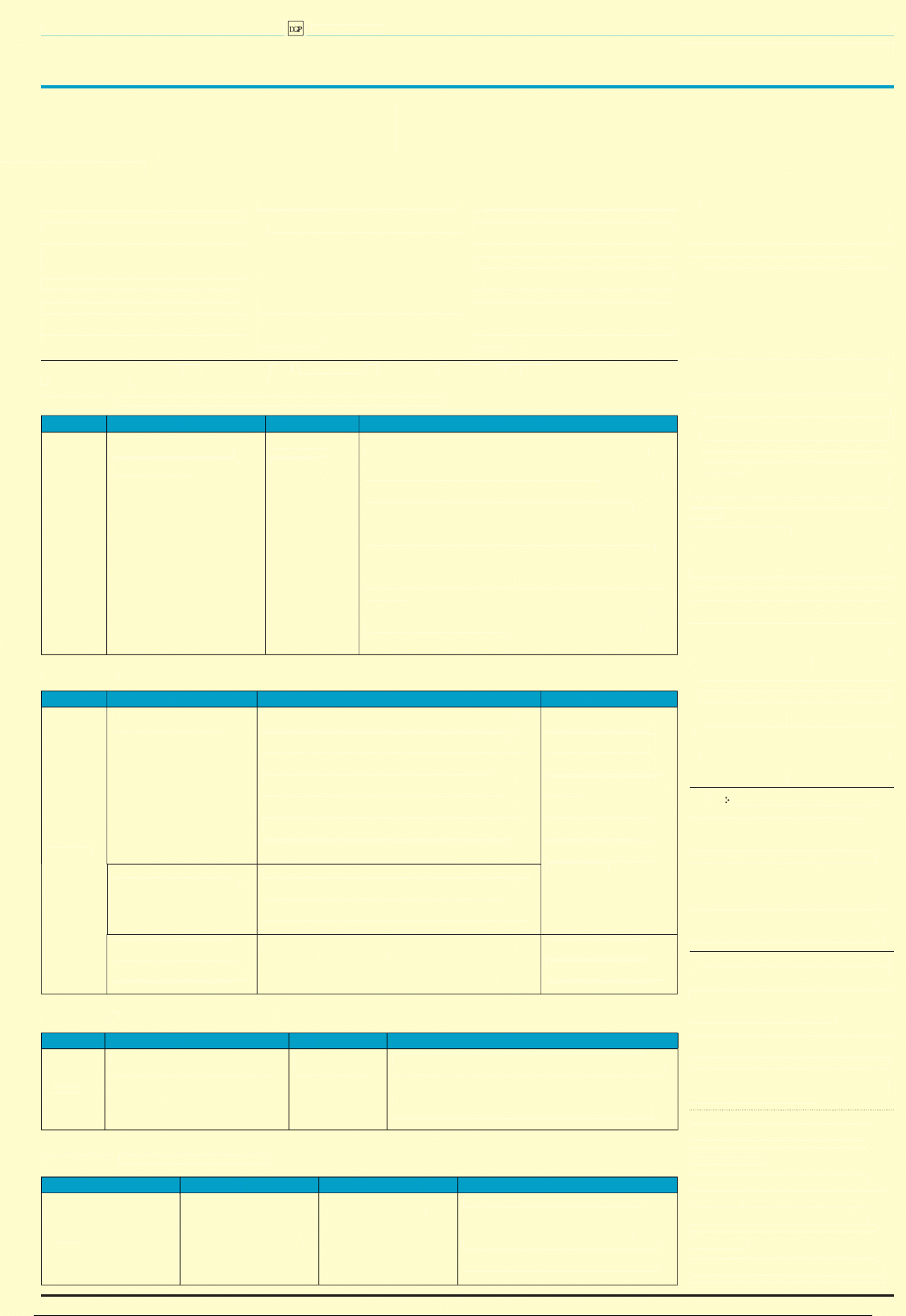

PRZYKŁAD

Wydanie opinii

Podatnik złożył wniosek do łódzkiego oddziału GUS o wydanie opinii interpretacyjnej w sprawie

PKWiU produkowanego towaru. Po przygotowaniu opinii ośrodek przekazał informację o kwocie

do zapłaty (264 zł brutto) wraz z numerem konta. Po dokonaniu opłaty opinia wraz z oryginałem

faktury została wysyłana pocztą.

Inne rozrachunki

Rachunek bankowy

1) 264

264 (2

264 (1

Rozliczenie

Rozliczenie zakupu

Pozostałe

VAT naliczonego

koszty operacyjne

koszty rodzajowe

2a) 64

2b) 200

200 (3

3) 200

Objaśnienia do schematu:

1. Dokonanie wpłaty za opinie interpretacyjną w sprawie kodu PKWiU – 264 zł

2. Zarachowanie otrzymanej faktury – 264 zł:

a) wartość podatku – 64 zł,

b) wartość netto – 200 zł,

3. Ujęcie opłaty w kosztach – 200 zł.

Książka o

ustawie

z 29 września 1994 r.

o rachunkowości.

Książka dla:

głównych

księgowych, księgo-

wych oraz biegłych re-

widentów, dyrektorów

fi nansowych i pracow-

ników działów fi nan-

sowo-księgowych.

Dlaczego warto ją mieć:

W publikacji w spo-

sób kompleksowy przedstawiono zasa-

dy prowadzenia ksiąg rachunkowych

i sporządzania sprawozdań finanso-

wych. Książka zawiera wnikliwą analizę

poszczególnych przepisów ustawy, jed-

nocześnie zostały pokazane praktyczne

aspekty ich zastosowania. Wzbogacono

ją też o liczne przykłady, a także o treści

dotyczące istotnych problemów nurtują-

cych dzisiejszych praktyków rachunko-

wości. Ponadto zaprezentowano ogólne

informacje na temat Międzynarodowego

Standardu Sprawozdawczości Finansowej

dla małych i średnich przedsiębiorstw,

a także przedstawiono kluczowe treści

dotyczące nowej koncepcji w systemie ra-

chunkowości, jaką jest wynik całościowy

(comprehensive income).

Redakcja naukowa Ewa Walińska

Wydawnictwo Wolters Kluwer Polska SA

Oprac.

MS

Ustawa

o rachunkowości.

Komentarz

prenumerata

Poniedziałek

20 stycznia 2014 nr 12 (3653)

gazetaprawna.pl

Agnieszka Pokojska

agnieszka.pokojska@infor.pl

20 stycznia to ostatni dzień na uregulowanie

przez fi rmy zaliczki za ostatni miesiąc lub

kwartał 2013 roku. Następnie podatnik CIT

składa roczne zeznanie i reguluje podatek. Na-

leży to zrobić do 31 marca w przypadku podat-

ników CIT. Grudniowej zaliczki można w ogóle

nie uiszczać – jeśli przedsiębiorca w terminie

do 20 stycznia złoży zeznanie roczne i zapła-

ci wynikający z niego podatek. Trzeba jednak

pamiętać, że błędem jest złożenie rocznego

zeznania do 20 stycznia, ale nie uregulowanie

podatku. Organy podatkowe uznają bowiem,

że w takim przypadku powstanie zaległość

w wysokości kwoty, którą podatnik powinien

wpłacić (licząc od 21 stycznia). Wynika to cho-

ciażby z interpretacji indywidualnej dyrektora

Izby Skarbowej w Warszawie w z 9 lipca 2013 r.

(sygn. akt IPPB1/415-453/13-2/ES).

Przypomnijmy, że takie zasady podatni-

cy stosują drugi raz. Wcześniej zaliczkę za

ostatni miesiąc płacili łącznie z zaliczką za

listopad, tj. środki były wpłacane do 20 grud-

nia w podwójnej wysokości.

Przypadające do zapłaty zaliczki na CIT

można zaksięgować zapisem: strona Wn

konta 871 – Podatek dochodowy , strona Ma

konta 220 – Rozrachunki publicznoprawne.

Zapłatę podatku ujmuje się w księgach ra-

chunkowych, następująco: strona Wn konta

220 – Rozrachunki publicznoprawne, strona

Ma konta 130 – Rachunek bankowy.

Grudniowa zaliczka, mimo że jest pła-

cona w następnym roku powinna być za-

księgowana w księgach roku, którego do-

tyczy.

Jeżeli z rocznego zeznania CIT-8 wyni-

kać będzie wyższy podatek niż uiszczony

w trakcie roku obrotowego, to należy do-

konać korekty, zapisem: strona Wn konta

871 – Podatek dochodowy, strona Ma kon-

ta 220 – Rozrachunki publicznoprawne.

Jeżeli z zeznania wynika niższy podatek

wprowadza się odwrotny zapis.

[przykład]

Podstawa prawna

Ustawa z 15 lutego 1992 r. o podatku dochodowym

od osób prawnych (t.j. Dz.U. z 2011 r. nr 74, poz. 397

z późn. zm.).

Ustawa z 29 września 1994 r. o rachunkowości

(t.j. Dz.U. z 2013 r. poz 330 z późn. zm.).

Dziś mija termin uregulowania zaliczki

za miniony miesiąc lub kwartał

Agnieszka Pokojska

agnieszka.pokojska@infor.pl

Właściwe ustalenie numeru PKWiU może

mieć istotne znaczenie dla stawki VAT, tj. dla

tego czy można stosować ją w obniżonej wy-

sokości – 5 i 8 proc. (wykaz towarów znajduje

się w załączniku nr 3 i 10 do ustawy z 11 marca

2004 r. o podatku od towarów i usług; dalej:

ustawa o VAT). Symbolami PKWiU ustawo-

dawca posługuje się również określając wy-

kaz towarów określonych w załączniku nr 11

do ustawy o VAT (np. złomu, stali czy złota)

do których stosujemy odwrotne obciążenie

(rozliczenie podatku ciąży na nabywcy, a nie

sprzedawcy). A od 1 października 2013 r. funk-

cjonuje rozszerzony katalog takich towarów.

Od PKWiU może zależeć też moment po-

wstania obowiązku podatkowego. Od 1 stycz-

nia 2014 r. co do zasady związany jest on z wy-

konaniem usługi lub dostawy towarów. Ale

w niektórych sytuacjach decyduje moment

wystawienia faktury. Tak jest m.in. w przy-

padku: dostawy książek drukowanych i ich

drukowania. I tak podatnik:

■

musi wystawić fakturę nie później niż 60

dnia od dnia wydania towarów dla dostawy

książek drukowanych (PKWiU ex 58.11.1)

– z wyłączeniem map i ulotek – oraz ga-

zet, czasopism i magazynów drukowanych

(PKWiU ex 58.13.1 i PKWiU ex 58.14.1). W sy-

tuacji gdy umowa przewiduje rozliczenie

zwrotów wydawnictw, fakturę wystawia

nie później niż 120 dnia od pierwszego dnia

wydania towarów;

■

dokonując czynności polegających na dru-

kowaniu książek (PKWiU ex 58.11.1) – z wy-

łączeniem map i ulotek – oraz gazet, cza-

sopism i magazynów (PKWiU ex 58.13.1

i PKWiU ex 58.14.1), z wyjątkiem usług, do

których stosuje się art. 28b ustawy o VAT,

stanowiących import usług, jest zobligo-

wany do wystawienia faktury nie później

niż 90. dnia od dnia wykonania czynności.

Warto też pamiętać, że obowiązek zali-

czenia określonego produktu do właściwego

kodu spoczywa na producencie lub usługo-

dawcy. Wynika to z tego, że to oni posiadają

wszystkie informacje niezbędne do właściwej

klasyfi kacji, tj. informacje dotyczące rodzaju

użytego surowca, technologii wytwarzania,

konstrukcji i przeznaczenia wyrobu lub cha-

rakteru usługi.

W przypadku problemów producent lub

usługodawca może zwrócić się o pomoc do

łódzkiego oddziału GUS. Aby uzyskać infor-

mację dotyczącą klasyfi kacji, trzeba złożyć

pisemny wniosek (wraz z czytelnym podpi-

sem osoby uprawnionej do reprezentowa-

nia podmiotu). Można go złożyć osobiście

lub przesłać:

– pocztą: Urząd Statystyczny w Łodzi Ośro-

dek Klasyfi kacji i Nomenklatur, ul. Suwalska

29, 93-176 Łódź,

– e-mailem: klasyfi kacjeUSLDZ@stat.gov.pl ,

– faksem: 42 683 90 10.

Podmioty, które pytają muszą opisać:

■

usługi, tzn. na czym polegają i co obejmu-

ją, na czyje zlecenie i na podstawie jakiej

umowy są świadczone, a także kto jest wła-

ścicielem wkładu (surowca) lub

■

wyroby, tzn. co to są za wyroby, do czego

służą, jaką mają budowę lub skład (pełne

składy procentowe produktów do 100 proc.,

tj. określenie udziału procentowego każde-

go składnika, łącznie ze sprecyzowaniem

jaką pełni on rolę w wyrobie) i w jakiej wy-

stępują postaci, ewentualnie podać nu-

mer wydanego WIT dla danego wyrobu

lub kod CN.

Warto jednak pamiętać, że opinie kla-

syfikacyjne nie są wiążące ani dla urzę-

du skarbowego, ani dla podatnika (po-

twierdza to uchwała NSA z 20 listopada

2006 r. (sygn. akt II FPS 3/06). Może się

więc okazać, że podatnik otrzyma infor-

mację o wadach wydanej wcześniej opinii.

Wówczas powinien skorygować wszelkie

rozliczenia podatkowe, których dokonał

w oparciu o nią.

Za przygotowanie informacji Ośrodek Kla-

syfi kacji i Nomenklatur pobiera opłatę od

jednej pozycji klasyfi kacyjnej w wysokości

50 zł + VAT. W księgach ujmuje się ją w odróż-

nieniu od interpretacji podatkowej na koncie

460 – Pozostałe koszty rodzajowe.

[przykład]

Opłata za interpretację ministra fi nansów,

którą w jego imieniu wydaje pięciu dyrekto-

rów izb skarbowych stanowi koszt ewiden-

cjonowany na koncie 450 – Podatki i opłaty.

Podstawa prawna

Ustawa z 11 marca 2004 r. o podatku od towarów i usług

(t.j. Dz.U. z 2011 r. nr 177, poz. 1054 z późn. zm.).

Rozporządzenie Rady Ministrów z 29 października 2008 r.

w sprawie Polskiej Klasyfi kacji Wyrobów i Usług (PKWiU)

(Dz.U. nr 207, poz. 1293 z późn. zm.).

Moment powstania obowiązku

podatkowego może zależeć od PKWiU

Opłata za interpretację GUS w sprawie pozycji klasyfi kacyjnej

stanowi koszt operacyjny.

Jednak nie ujmuje się

jej na koncie 450 – Podatki i opłaty, tak jak kwotę zapłaconą za stanowisko organów

CZYTELNIA DGP

Mimo że jest ona płacona w następnym roku, to

powinna być ewidencjonowana

w księgach okresu, którego dotyczy.

Po stronie Wn konta – Podatek dochodowy

PRZYKŁAD

Możliwe rozliczenie

W 2013 roku spółka z o.o. wpłaciła zaliczki na CIT za okres od stycznia do listopada w kwocie:

25 tys. zł. Za grudzień 2013 r. podmiot zapłacił zaliczkę 20 stycznia w wysokości: 4,5 tys. zł.

Podatek należny wykazany w deklaracji CIT – 8 złożonej w lutym 2014 r. wyniósł: 33 tys. zł.

Rozrachunki publicznoprawne

Podatek dochodowy

Rachunek bankowy

4500 (1

Sp. 25 000 4500 (3

3) 4500

3500 (2

1) 4500

3500 (4

4) 3500

2) 3500

4500 (1

Sp. 25 000 4500 (3

3500 (2

4500 (1

Sp. 25 000 4500 (3

1) 4500

3500 (4

2) 3500

Objaśnienia do schematu:

Zapisy w 2013 roku

1. Zaliczka za grudzień – 4500 zł

2. Korekta wynikająca z CIT – 8 (podatek należny 33 000 zł – wpłacone zaliczki 29 500 zł) – 3500 zł

Zapisy w 2014 roku

3. Wpłata 20 stycznia zaliczki za grudzień – 4500 zł

4. Wpłata różnicy między wpłaconymi zaliczkami, a należnym wynikającym z zeznania – 3500 zł

PRZYKŁAD

Wydanie opinii

Podatnik złożył wniosek do łódzkiego oddziału GUS o wydanie opinii interpretacyjnej w sprawie

PKWiU produkowanego towaru. Po przygotowaniu opinii ośrodek przekazał informację o kwocie

do zapłaty (264 zł brutto) wraz z numerem konta. Po dokonaniu opłaty opinia wraz z oryginałem

faktury została wysyłana pocztą.

Inne rozrachunki

Rachunek bankowy

1) 264

264 (2

264 (1

1) 264

264 (2

Rozliczenie

Rozliczenie zakupu

Pozostałe

VAT naliczonego

koszty operacyjne

koszty rodzajowe

2a) 64

2b) 200

200 (3

3) 200

2a) 64

2b) 200

200 (3

Objaśnienia do schematu:

1. Dokonanie wpłaty za opinie interpretacyjną w sprawie kodu PKWiU – 264 zł

2. Zarachowanie otrzymanej faktury – 264 zł:

a) wartość podatku – 64 zł,

b) wartość netto – 200 zł,

3. Ujęcie opłaty w kosztach – 200 zł.

Wygenerowano dnia 2015-02-20 dla loginu: johnprctorbob@gmail.com

1 / 4

Sfera budżetowa

II

Dziennik Gazeta Prawna, 20 stycznia 2014 nr 12 (3653)

gazetaprawna.pl

Obowiązują kolejne zmiany w klasyfikacji budżetowej

Jest już nowy opis do paragrafów 421 i 422 dotyczących podróży służbowych.

Wprowadzono w nich wreszcie właściwą podstawę prawną.

Podobne uaktualnienie dotyczy opisów podziałek związanych z akcyzą

Magdalena Sobczak

magdalena.sobczak@infor.pl

Minister finansów wydał w zeszłym roku

akty prawne zmieniające rozporządzenie

z 2 marca 2010 r. w sprawie szczegółowej kla-

syfikacji dochodów, wydatków, przychodów

i rozchodów oraz środków pochodzących ze

źródeł zagranicznych. Część z nich zaczęła

obowiązywać dopiero w tym roku.

Rozporządzenie zmieniające

z 11 lutego 2013 r. i…

W rozporządzeniu z 11 lutego 2013 r. doty-

czącym klasyfikacji budżetowej uwzględ-

niono także zmiany, które weszły w życie

1 stycznia 2014 r. i miały zastosowanie po raz

pierwszy do opracowania projektu ustawy

budżetowej na 2014 rok. Reguluje to par. 2 i 3

rozporządzenia zmieniającego. Wskazano je

w tabeli nr 1. Dotyczą one głównie paragra-

fów 220 i 320. Ich wprowadzenie przypisa-

ło poszczególne wydatki w zakresie rezerw

budżetu państwa do odpowiednich grup

ekonomicznych. Zarówno paragraf 220, jak

i 320 nie obejmuje rezerw wymienionych

w paragrafie 320, 481, 482 i 680. Nie dotyczy

też wydatków na realizację programów fi-

nansowanych z udziałem środków, o których

mowa w art. 5 ust. 1 pkt 2 ustawy 27 sierp-

nia 2009 r. o finansach publicznych (t.j. Dz.U.

z 2013 r. poz. 885 z późn. zm.), w tym wydat-

ków budżetu środków europejskich. Cho-

dzi tu o środki pochodzące z budżetu Unii

Europejskiej oraz niepodlegające zwrotowi

środki z pomocy udzielanej przez państwa

członkowskie Europejskiego Porozumienia

o Wolnym Handlu (EFTA).

…z 3 grudnia 2013 r. oraz…

Część zmian wprowadzonych kolejną nowelą

z 3 grudnia 2013 r. weszła w życie 9 grudnia

2013 r., z mocą od 1 listopada 2013 r., a część

obowiązuje od 1 stycznia 2014 r. Dotyczą one

nowego brzmienia: rozdziałów: 75602, 75626,

75627 oraz 85226; objaśnień do rozdziałów:

85204 i 85206; nazwy paragrafu wydatkowego

857. Wprowadzają one nowe rozdziały: 75632,

75863 i 75864 i paragrafy 904 i 964 związa-

ne z zarządzaniem środkami europejskimi.

Rozszerzają objaśnienia w paragrafie 097

i zmieniają objaśnienia w paragrafie 441 i 442.

W tabeli 2 i 3 przedstawiono te, które obo-

wiązują od nowego roku. Wśród nich war-

to zwrócić uwagę na zmianę objaśnień do

paragrafów związanych z podróżami służ-

bowymi: paragraf 441 Podróże służbowe

krajowe oraz 442 Podróże służbowe zagra-

niczne. Została w nich nareszcie uaktual-

niona podstawa prawna. Od 1 marca 2013 r.

obowiązują już bowiem przepisy rozporzą-

dzenia ministra pracy i polityki społecznej

z 29 stycznia 2013 r. w sprawie należności

przysługujących pracownikowi zatrudnio-

nemu w państwowej lub samorządowej jed-

nostce sfery budżetowej z tytułu podróży

służbowej (Dz.U. poz. 167). Wcześniej kwestie

te regulowały dwa rozporządzenia, które

dotyczyły oddzielnie podróży po Polsce i za

granicę. Tak długo czekaliśmy na zmianę

w wyjaśnieniach do paragrafów 421 i 422.

Teraz już obydwa paragrafy odwołują się

do rozporządzenia ministra pracy i polityki

społecznej z 29 stycznia 2013 r. Podobnie jak

miało to miejsce przed zmianą w paragra-

fie 441 przepisy nakazują ujmować także

inne wydatki na podróże służbowe krajowe.

Paragraf 441 „Podróże służbowe krajowe”

nadal obejmuje więc wydatki na podróże

służbowe krajowe pracowników, pono-

szone zgodnie z przepisami rozporządze-

nia ministra pracy i polityki społecznej,

a także inne wydatki zaliczone na podsta-

wie odrębnych przepisów do wydatków

na podróże służbowe krajowe, np. zwrot

kosztów za używanie przez pracowników

własnych pojazdów do celów służbowych

w granicach administracyjnych miasta lub

gminy, przejazdy miejscowe pracowni-

ków, wyrównanie wydatków ponoszonych

przez pracowników w związku z wykony-

waniem pracy poza stałym miejscem pra-

cy lub poza stałym miejscem zamieszka-

nia oraz przeniesieniem do pracy w innej

miejscowości.

Tabela 1. ZMiany, kTóre WeSZły W życie 1 STycZnia 2014 r. i Miały ZaSToSoWanie po raZ pierWSZy

do opracoWania projekTu uSTaWy budżeToWej na 2014 rok

Załącznik nr 4 do rozporządzenia – klasyfikacja paragrafów wydatków i środków (z objaśnieniami)

czynność

Gdzie

nowe brzmienie

komentarz

Zmieniono

grupa wydatków „Dotacje i subwencje

200 do 203, 211 do 213, 221 do 229, 231 do

233, 236, 237, 239 do 241, 243 do 259, 261

do 265, 268 do 277, 279 do 294, 296 do

298, 300 i 301”

„Dotacje i subwencje 200 do 204, 211 do 213,

220 do 229, 231 do 233, 236, 237, 239 do 241,

243 do 259, 261 do 265, 268 do 277, 279 do

294, 296 do 301”

Rozporządzenie obowiązujące od 14 lutego

2013 r., z mocą od 1 stycznia 2013 r., z wyjąt-

kiem par. 1 pkt 4 lit. a w zakresie paragrafu

220, który wszedł w życie 1 stycznia 2014 r.

Kursywą zaznaczono fragment, który zaczął

obowiązywać od tego roku.

grupa wydatków „Świadczenia na rzecz

osób fizycznych 302 do 305, 307, 311, 321

i 323 do 326”

„Świadczenia na rzecz osób fizycznych 302

do 305, 307, 311, 320 do 321 i 323 do 326”

Uwzględniono paragraf 320.

objaśnienia do paragrafu „481 Rezerwy”

„Paragraf ten nie obejmuje rezerw wymie-

nionych w paragrafach

220, 320, 482 i 680”

Uwzględniono paragraf 220 i 320.

dodano

Gdzie

nowa pozycja

komentarz

po paragrafie „213 Dotacje celowe prze-

kazane z budżetu państwa na realizację

bieżących zadań własnych powiatu”

dodano paragraf 220 wraz z objaśnieniem

„220 Rezerwy

Paragraf ten nie obejmuje rezerw wymie-

nionych w paragrafie 320, 481, 482 i 680.

Paragraf ten nie dotyczy wydatków na

realizację programów finansowanych

z udziałem środków, o których mowa

w art. 5 ust. 1 pkt 2 ustawy, w tym wydat-

ków budżetu środków europejskich”

Dodanie paragrafu 220 miało na celu

przypisanie poszczególnych wydatków

w zakresie rezerw budżetu państwa

do odpowiednich grup ekonomicznych.

po paragrafie „311 Świadczenia społeczne”

wraz z objaśnieniami dodano paragraf

320 wraz z objaśnieniami

„320 Rezerwy

Paragraf ten nie obejmuje rezerw wymie-

nionych w paragrafie 220, 481, 482 i 680.

Paragraf ten nie dotyczy wydatków na

realizację programów finansowanych

z udziałem środków, o których mowa

w art. 5 ust. 1 pkt 2 ustawy, w tym wydat-

ków budżetu środków europejskich”

Dodanie paragrafu 320, podobnie jak 220,

miało na celu przypisanie poszczególnych

wydatków w zakresie rezerw budżetu

państwa do odpowiednich grup ekonomicz-

nych.

Tabela 2. ZMiany oboWiąZujące od 1 STycZnia 2014 r. (Wynikające Z roZporZądZenia

ZMieniająceGo Z 3 Grudnia 2013 r.)

Załącznik nr 2 do rozporządzenia – klasyfikacja rozdziałów

czynność

Gdzie

nowe brzmienie

komentarz

Zmieniono

w dziale „756 – Dochody od osób

prawnych, od osób fizycznych i od innych

jednostek nieposiadających osobowości

prawnej oraz wydatki związane z ich

poborem” rozdział „75602 Wpływy

z podatku dochodowego od banków

i pozostałych instytucji finansowych

oraz wpłaty z zysku Narodowego Banku

Polskiego”

„75602 Wpływy z podatku dochodowego od banków

i pozostałych instytucji finansowych oraz wpłaty

z zysku Narodowego Banku Polskiego i wpłaty

od Banku Gospodarstwa Krajowego”

Zmiana spowodowana koniecznością

uwzględnienia w rozdziale 75602

ewidencji wpłat dokonywanych przez

Bank Gospodarstwa Krajowego.

w dziale „852 – Pomoc społeczna”

objaśnienia do rozdziału „85204

Rodziny zastępcze”

„W rozdziale tym ujmuje się także wydatki na rodzin-

ne domy dziecka oraz na koordynatora rodzinnej

pieczy zastępczej, zgodnie z ustawą z dnia 9 czerwca

2011 r. o wspieraniu rodziny i systemie pieczy zastęp-

czej (Dz. U. z 2013 r. poz. 135, z późn. zm.).”

Wprowadzenie nowego brzmienia

spowodowane jest zmianami w prze-

pisach ustawy z 9 czerwca 2011 r.

o wspieraniu rodziny i systemie pieczy

zastępczej (Dz.U. z 2013 r. poz. 135

z późn. zm.).

w dziale „852 – Pomoc społecz-

na” objaśnienia do rozdziału „85206

Wspieranie rodziny”

„W rozdziale tym ujmuje się wydatki na wspieranie

rodziny zgodnie z ustawą z dnia 9 czerwca 2011 r.

o wspieraniu rodziny i systemie pieczy zastępczej,

m.in. na asystentów rodziny i rodziny wspierające

oraz placówki wsparcia dziennego.”

Wprowadzenie nowego brzmienia

do rozdziału spowodowane jest zmia-

nami w przepisach ustawy z 9 czerwca

2011 r. o wspieraniu rodziny i systemie

pieczy zastępczej.

w dziale „852 – Pomoc społecz-

na” rozdział „85226 Ośrodki

adopcyjno-opiekuńcze”

„85226 Ośrodki adopcyjne”

Nowe brzmienie rozdziału 85226 spowo-

dowane jest zmianami w przepisach

ustawy z 9 czerwca 2011 r. o wspieraniu

rodziny i systemie pieczy zastępczej.

Omawiana zmiana jest wprowadza-

na przez przepis par. 1 pkt 1 lit. c tiret

trzecie rozporządzenia zmieniającego

z 3 grudnia 2013 r. i ma po raz pierwszy

zastosowanie do opracowania projektu

ustawy budżetowej na rok 2015.

dodano

Gdzie

nowa pozycja

komentarz

w dziale „758 – Różne rozliczenia”

po rozdziale „75862 Program Opera-

cyjny Kapitał Ludzki” dodano rozdział

75863 wraz z objaśnieniami

„75863 Regionalne Programy Operacyjne 2014–2020

finansowane z udziałem środków Europejskiego Funduszu

Rozwoju Regionalnego

W rozdziale tym ujmuje się wydatki tylko w części „34.

Rozwój regionalny” oraz dochody samorządu wojewódz-

twa będącego Instytucją Zarządzającą w Regionalnych

Programach Operacyjnych 2014–2020 w zakresie wydat-

ków finansowanych ze środków Europejskiego Funduszu

Rozwoju Regionalnego i współfinansowania krajowego.”

Dodanie rozdziału spowodowane jest

koniecznością uwzględnienia progra-

mów unijnych na kolejne lata.

w dziale „758 – Różne rozliczenia”

po rozdziale „75862 Program Opera-

cyjny Kapitał Ludzki” dodano rozdział

75864 wraz z objaśnieniami

„75864 Regionalne Programy Operacyjne 2014–2020

finansowane z udziałem środków Europejskiego Funduszu

Społecznego.

W rozdziale tym ujmuje się wydatki tylko w części „34.

Rozwój regionalny” oraz dochody samorządu wojewódz-

twa będącego Instytucją Zarządzającą w Regionalnych

Programach Operacyjnych 2014–2020 w zakresie wydat-

ków finansowanych ze środków Europejskiego Funduszu

Społecznego i współfinansowania krajowego.”

Dodanie rozdziału spowodowane jest

koniecznością uwzględnienia progra-

mów unijnych na kolejne lata.

Sfera budżetowa

II

Dziennik Gazeta Prawna, 20 stycznia 2014 nr 12 (3653)

gazetaprawna.pl

Obowiązują kolejne zmiany w klasyfikacji budżetowej

Jest już nowy opis do paragrafów 421 i 422 dotyczących podróży służbowych.

Wprowadzono w nich wreszcie właściwą podstawę prawną.

Magdalena Sobczak

magdalena.sobczak@infor.pl

Minister finansów wydał w zeszłym roku

akty prawne zmieniające rozporządzenie

z 2 marca 2010 r. w sprawie szczegółowej kla-

syfikacji dochodów, wydatków, przychodów

i rozchodów oraz środków pochodzących ze

źródeł zagranicznych. Część z nich zaczęła

obowiązywać dopiero w tym roku.

Rozporządzenie zmieniające

z 11 lutego 2013 r. i…

Rozporządzenie zmieniające

Rozporządzenie zmieniające

W rozporządzeniu z 11 lutego 2013 r. doty-

czącym klasyfikacji budżetowej uwzględ-

niono także zmiany, które weszły w życie

1 stycznia 2014 r. i miały zastosowanie po raz

pierwszy do opracowania projektu ustawy

budżetowej na 2014 rok. Reguluje to par. 2 i 3

rozporządzenia zmieniającego. Wskazano je

w tabeli nr 1. Dotyczą one głównie paragra-

fów 220 i 320. Ich wprowadzenie przypisa-

ło poszczególne wydatki w zakresie rezerw

budżetu państwa do odpowiednich grup

ekonomicznych. Zarówno paragraf 220, jak

i 320 nie obejmuje rezerw wymienionych

w paragrafie 320, 481, 482 i 680. Nie dotyczy

też wydatków na realizację programów fi-

nansowanych z udziałem środków, o których

mowa w art. 5 ust. 1 pkt 2 ustawy 27 sierp-

nia 2009 r. o finansach publicznych (t.j. Dz.U.

z 2013 r. poz. 885 z późn. zm.), w tym wydat-

ków budżetu środków europejskich. Cho-

dzi tu o środki pochodzące z budżetu Unii

Europejskiej oraz niepodlegające zwrotowi

środki z pomocy udzielanej przez państwa

członkowskie Europejskiego Porozumienia

o Wolnym Handlu (EFTA).

…z 3 grudnia 2013 r. oraz…

Część zmian wprowadzonych kolejną nowelą

z 3 grudnia 2013 r. weszła w życie 9 grudnia

2013 r., z mocą od 1 listopada 2013 r., a część

obowiązuje od 1 stycznia 2014 r. Dotyczą one

nowego brzmienia: rozdziałów: 75602, 75626,

75627 oraz 85226; objaśnień do rozdziałów:

85204 i 85206; nazwy paragrafu wydatkowego

857. Wprowadzają one nowe rozdziały: 75632,

75863 i 75864 i paragrafy 904 i 964 związa-

ne z zarządzaniem środkami europejskimi.

Rozszerzają objaśnienia w paragrafie 097

i zmieniają objaśnienia w paragrafie 441 i 442.

W tabeli 2 i 3 przedstawiono te, które obo-

wiązują od nowego roku. Wśród nich war-

to zwrócić uwagę na zmianę objaśnień do

paragrafów związanych z podróżami służ-

bowymi: paragraf 441 Podróże służbowe

krajowe oraz 442 Podróże służbowe zagra-

niczne. Została w nich nareszcie uaktual-

niona podstawa prawna. Od 1 marca 2013 r.

obowiązują już bowiem przepisy rozporzą-

dzenia ministra pracy i polityki społecznej

z 29 stycznia 2013 r. w sprawie należności

przysługujących pracownikowi zatrudnio-

nemu w państwowej lub samorządowej jed-

nostce sfery budżetowej z tytułu podróży

służbowej (Dz.U. poz. 167). Wcześniej kwestie

te regulowały dwa rozporządzenia, które

dotyczyły oddzielnie podróży po Polsce i za

granicę. Tak długo czekaliśmy na zmianę

w wyjaśnieniach do paragrafów 421 i 422.

Teraz już obydwa paragrafy odwołują się

do rozporządzenia ministra pracy i polityki

społecznej z 29 stycznia 2013 r. Podobnie jak

miało to miejsce przed zmianą w paragra-

fie 441 przepisy nakazują ujmować także

inne wydatki na podróże służbowe krajowe.

Paragraf 441 „Podróże służbowe krajowe”

nadal obejmuje więc wydatki na podróże

służbowe krajowe pracowników, pono-

szone zgodnie z przepisami rozporządze-

nia ministra pracy i polityki społecznej,

a także inne wydatki zaliczone na podsta-

wie odrębnych przepisów do wydatków

na podróże służbowe krajowe, np. zwrot

kosztów za używanie przez pracowników

własnych pojazdów do celów służbowych

w granicach administracyjnych miasta lub

gminy, przejazdy miejscowe pracowni-

ków, wyrównanie wydatków ponoszonych

przez pracowników w związku z wykony-

waniem pracy poza stałym miejscem pra-

cy lub poza stałym miejscem zamieszka-

nia oraz przeniesieniem do pracy w innej

miejscowości.

Tabela 1. ZMiany, kTóre WeSZły W życie 1 STycZnia 2014 r. i Miały ZaSToSoWanie po raZ pierWSZy

do opracoWania projek

W

W

Tu uSTa

ST

ST Wy budżeToWej na 2014 rok

Załącznik nr 4 do rozporządzenia – klasyfikacja paragrafów wydatków i środków (z objaśnieniami)

czynność

Gdzie

nowe brzmienie

komentarz

Zmieniono

grupa wydatków „Dotacje i subwencje

200 do 203, 211 do 213, 221 do 229, 231 do

233, 236, 237, 239 do 241, 243 do 259, 261

do 265, 268 do 277, 279 do 294, 296 do

298, 300 i 301”

„Dotacje i subwencje 200 do 204, 211 do 213,

220 do 229, 231 do 233, 236, 237, 239 do 241,

243 do 259, 261 do 265, 268 do 277, 279 do

294, 296 do 301”

Rozporządzenie obowiązujące od 14 lutego

2013 r., z mocą od 1 stycznia 2013 r., z wyjąt-

kiem par. 1 pkt 4 lit. a w zakresie paragrafu

220, który wszedł w życie 1 stycznia 2014 r.

Kursywą zaznaczono fragment, który zaczął

obowiązywać od tego roku.

grupa wydatków „Świadczenia na rzecz

osób fizycznych 302 do 305, 307, 311, 321

i 323 do 326”

„Świadczenia na rzecz osób fizycznych 302

do 305, 307, 311, 320 do 321 i 323 do 326”

Uwzględniono paragraf 320.

objaśnienia do paragrafu „481 Rezerwy”

„Paragraf ten nie obejmuje rezerw wymie-

nionych w paragrafach

220, 320, 482 i 680”

Uwzględniono paragraf 220 i 320.

dodano

Gdzie

nowa pozycja

komentarz

po paragrafie „213 Dotacje celowe prze-

kazane z budżetu państwa na realizację

bieżących zadań własnych powiatu”

dodano paragraf 220 wraz z objaśnieniem

„220 Rezerwy

Paragraf ten nie obejmuje rezerw wymie-

nionych w paragrafie 320, 481, 482 i 680.

Paragraf ten nie dotyczy wydatków na

realizację programów finansowanych

z udziałem środków, o których mowa

w art. 5 ust. 1 pkt 2 ustawy, w tym wydat-

ków budżetu środków europejskich”

Dodanie paragrafu 220 miało na celu

przypisanie poszczególnych wydatków

w zakresie rezerw budżetu państwa

do odpowiednich grup ekonomicznych.

po paragrafie „311 Świadczenia społeczne”

wraz z objaśnieniami dodano paragraf

320 wraz z objaśnieniami

„320 Rezerwy

Paragraf ten nie obejmuje rezerw wymie-

nionych w paragrafie 220, 481, 482 i 680.

Paragraf ten nie dotyczy wydatków na

realizację programów finansowanych

z udziałem środków, o których mowa

w art. 5 ust. 1 pkt 2 ustawy, w tym wydat-

ków budżetu środków europejskich”

Dodanie paragrafu 320, podobnie jak 220,

miało na celu przypisanie poszczególnych

wydatków w zakresie rezerw budżetu

państwa do odpowiednich grup ekonomicz-

nych.

Tabela 2. ZMiany oboWiąZujące od 1 STycZnia 2014 r. (Wynikające Z roZporZądZenia

ZMieniająceGo Z 3 Grudnia 2013 r.)

Załącznik nr 2 do rozporządzenia – klasyfikacja rozdziałów

czynność

Gdzie

nowe brzmienie

komentarz

Zmieniono

w dziale „756 – Dochody od osób

prawnych, od osób fizycznych i od innych

jednostek nieposiadających osobowości

prawnej oraz wydatki związane z ich

poborem” rozdział „75602 Wpływy

z podatku dochodowego od banków

i pozostałych instytucji finansowych

oraz wpłaty z zysku Narodowego Banku

Polskiego”

„75602 Wpływy z podatku dochodowego od banków

i pozostałych instytucji finansowych oraz wpłaty

z zysku Narodowego Banku Polskiego i wpłaty

od Banku Gospodarstwa Krajowego”

Zmiana spowodowana koniecznością

uwzględnienia w rozdziale 75602

ewidencji wpłat dokonywanych przez

Bank Gospodarstwa Krajowego.

w dziale „852 – Pomoc społeczna”

objaśnienia do rozdziału „85204

Rodziny zastępcze”

„W rozdziale tym ujmuje się także wydatki na rodzin-

ne domy dziecka oraz na koordynatora rodzinnej

pieczy zastępczej, zgodnie z ustawą z dnia 9 czerwca

2011 r. o wspieraniu rodziny i systemie pieczy zastęp-

czej (Dz. U. z 2013 r. poz. 135, z późn. zm.).”

Wprowadzenie nowego brzmienia

spowodowane jest zmianami w prze-

pisach ustawy z 9 czerwca 2011 r.

o wspieraniu rodziny i systemie pieczy

zastępczej (Dz.U. z 2013 r. poz. 135

z późn. zm.).

w dziale „852 – Pomoc społecz-

na” objaśnienia do rozdziału „85206

Wspieranie rodziny”

„W rozdziale tym ujmuje się wydatki na wspieranie

rodziny zgodnie z ustawą z dnia 9 czerwca 2011 r.

o wspieraniu rodziny i systemie pieczy zastępczej,

m.in. na asystentów rodziny i rodziny wspierające

oraz placówki wsparcia dziennego.”

Wprowadzenie nowego brzmienia

do rozdziału spowodowane jest zmia-

nami w przepisach ustawy z 9 czerwca

2011 r. o wspieraniu rodziny i systemie

pieczy zastępczej.

w dziale „852 – Pomoc społecz-

na” rozdział „85226 Ośrodki

adopcyjno-opiekuńcze”

„85226 Ośrodki adopcyjne”

Nowe brzmienie rozdziału 85226 spowo-

dowane jest zmianami w przepisach

ustawy z 9 czerwca 2011 r. o wspieraniu

rodziny i systemie pieczy zastępczej.

Omawiana zmiana jest wprowadza-

na przez przepis par. 1 pkt 1 lit. c tiret

trzecie rozporządzenia zmieniającego

z 3 grudnia 2013 r. i ma po raz pierwszy

zastosowanie do opracowania projektu

ustawy budżetowej na rok 2015.

dodano

Gdzie

nowa pozycja

komentarz

w dziale „758 – Różne rozliczenia”

po rozdziale „75862 Program Opera-

cyjny Kapitał Ludzki” dodano rozdział

75863 wraz z objaśnieniami

„75863 Regionalne Programy Operacyjne 2014–2020

finansowane z udziałem środków Europejskiego Funduszu

Rozwoju Regionalnego

W rozdziale tym ujmuje się wydatki tylko w części „34.

Rozwój regionalny” oraz dochody samorządu wojewódz-

twa będącego Instytucją Zarządzającą w Regionalnych

Programach Operacyjnych 2014–2020 w zakresie wydat-

ków finansowanych ze środków Europejskiego Funduszu

Rozwoju Regionalnego i współfinansowania krajowego.”

Dodanie rozdziału spowodowane jest

koniecznością uwzględnienia progra-

mów unijnych na kolejne lata.

w dziale „758 – Różne rozliczenia”

po rozdziale „75862 Program Opera-

cyjny Kapitał Ludzki” dodano rozdział

75864 wraz z objaśnieniami

„75864 Regionalne Programy Operacyjne 2014–2020

finansowane z udziałem środków Europejskiego Funduszu

Społecznego.

W rozdziale tym ujmuje się wydatki tylko w części „34.

Rozwój regionalny” oraz dochody samorządu wojewódz-

twa będącego Instytucją Zarządzającą w Regionalnych

Programach Operacyjnych 2014–2020 w zakresie wydat-

ków finansowanych ze środków Europejskiego Funduszu

Społecznego i współfinansowania krajowego.”

Dodanie rozdziału spowodowane jest

koniecznością uwzględnienia progra-

mów unijnych na kolejne lata.

Wygenerowano dnia 2015-02-20 dla loginu: johnprctorbob@gmail.com

2 / 4

Sfera budżetowa

III

Dziennik Gazeta Prawna, 20 stycznia 2014 nr 12 (3653)

gazetaprawna.pl

Obowiązują kolejne zmiany w klasyfikacji budżetowej

Jest już nowy opis do paragrafów 421 i 422 dotyczących podróży służbowych.

Wprowadzono w nich wreszcie właściwą podstawę prawną.

Podobne uaktualnienie dotyczy opisów podziałek związanych z akcyzą

Warto poznać rozdziały związane z progra-

mami unijnymi na kolejne lata. Zostały one

dodane w dziale „758 - Różne rozliczenia”.

W rozdziale 75863 ujmować trzeba wydatki

tylko w części „34. Rozwój regionalny” oraz

dochody samorządu województwa będące-

go Instytucją Zarządzającą w Regionalnych

Programach Operacyjnych 2014–2020 w za-

kresie wydatków finansowanych ze środków

Europejskiego Funduszu Rozwoju Regio-

nalnego i współfinansowania krajowego.

Rozdział 75864 służy rozliczeniu wydatków

finansowanych ze środków Europejskiego

Funduszu Społecznego i współfinansowa-

nia krajowego.

W związku z realizacją procesu konsolidacji

wszelkich środków walutowych pozostających

w dyspozycji ministra finansów (tj. środków

pochodzących z emisji długu oraz środków

europejskich) w ramach jednego rachunku

walutowego w celu efektywnego nimi zarzą-

dzania wydzielono paragraf przychodów „904

Przychody związane z zarządzaniem środka-

mi europejskimi” i paragrafu rozchodów „964

Rozchody związane z zarządzaniem środkami

europejskimi”.

Zmianie uległa też nazwa rozdziału 75602.

Obecnie jest to: „75602 Wpływy z podatku

dochodowego od banków i pozostałych insty-

tucji finansowych oraz wpłaty z zysku Naro-

dowego Banku Polskiego i wpłaty od Banku

Gospodarstwa Krajowego”. Rozszerzono też

objaśnienia do paragrafu 097 Wpływy z róż-

nych dochodów o wpłaty do BGK. Modyfikacje

w tym zakresie związane są z koniecznością

uwzględniania w klasyfikacji wpłat realizo-

wanych przez Bank Gospodarstwa Krajowe-

go w przypadku obniżenia funduszu statu-

towego.

W załączniku nr 2 do rozporządzenia – Kla-

syfikacja rozdziałów w dziale „852 – Pomoc spo-

łeczna” rozdział 85226 otrzymał nowe brzmie-

nie: 85226 Ośrodki adopcyjne. Zmiana ta ma

zastosowanie po raz pierwszy do opracowania

projektu ustawy budżetowej na rok 2015.

Przypominamy, że zmiany, które weszły

w życie 9 grudnia 2013 r., z mocą od 1 listo-

pada 2013 r. dotyczą uwzględnienia ustawy

z 27 września 2013 r. o zmianie ustawy o podat-

ku akcyzowym (Dz.U. poz. 1231), której przepisy

wprowadziły opodatkowanie akcyzą wyrobów

gazowych. Podziałki klasyfikacji budżetowej

zostały też dostosowane do nowych wzorów

deklaracji dla wyrobów gazowych. Zmiany mia-

ły miejsce w załączniku nr 2 do rozporządze-

nia z 2 marca 2010 r. – Klasyfikacja rozdziałów

w dziale 756, gdzie nowe brzmienie otrzymał:

■

rozdział 75626: „75626 Wpływy z podatku ak-

cyzowego od paliw opałowych (z wyłączeniem

wyrobów węglowych i wyrobów gazowych)”,

■

rozdział 75627: „75627 Wpływy z podatku ak-

cyzowego od gazu do napędu silników spa-

linowych”.

Dodano także rozdział: „75632 Wpływy z po-

datku akcyzowego od wyrobów gazowych (z wy-

łączeniem gazu do napędu silników spalino-

wych)”.

… z 4 grudnia 2013 r.

Do 31 grudnia 2014 r. przedłużono termin obo-

wiązywania w wybranych działach klasyfikacji

budżetowej (010, 020, 050, 100, 150, 400, 500,

550, 600, 630, 700, 710, 720, 730, 750, 751, 752, 753,

754, 755, 801, 803, 851, 852, 853, 854, 900, 921, 925,

926) rozdziałów umożliwiających klasyfikowa-

nie wpływów stanowiących wcześniej dochody

zlikwidowanych gospodarstw pomocniczych

oraz dochody własne jednostek budżetowych,

a obecnie będących dochodami budżetu pań-

stwa. Chodzi tu o rozdziały:

■

„Dochody państwowej jednostki budżetowej

uzyskane z tytułu przejętych zadań, które

w 2010 r. były finansowane z rachunku do-

chodów własnych” (z końcówką 93 dodaną

do symbolu działu),

■

„Dochody państwowej jednostki budżetowej

uzyskane z tytułu przejętych zadań, które

w 2010 r. były realizowane przez gospodar-

stwa pomocnicze” (z końcówką 94 dodaną

do symbolu działu).

Zmiana ta i dalsze obowiązywanie tych roz-

działów jest związane z potrzebami analitycz-

nymi i sprawozdawczymi w zakresie wpływów

budżetowych z tego tytułu. Przepisy te nie

miały zastosowania do opracowania projektu

ustawy budżetowej na rok 2014.

Rozporządzenie ministra finansów z 4 grud-

nia 2013 r. w sprawie zmiany rozporządzenia

zmieniającego rozporządzenie w sprawie

szczegółowej klasyfikacji dochodów, wydat-

ków, przychodów i rozchodów oraz środków

pochodzących ze źródeł zagranicznych obo-

wiązuje od 31 grudnia 2013 r.

Podstawa prawna

Rozporządzenie ministra finansów z 2 marca 2010 r.

w sprawie szczegółowej klasyfikacji dochodów,

wydatków, przychodów i rozchodów oraz środków

pochodzących ze źródeł zagranicznych (Dz.U. nr 38,

poz. 207 z późn. zm.).

Rozporządzenie ministra finansów z 11 lutego 2013 r.

zmieniające rozporządzenie w sprawie szczegółowej

klasyfikacji dochodów, wydatków, przychodów i rozcho-

dów oraz środków pochodzących ze źródeł zagranicznych

(Dz.U. poz. 215).

Rozporządzenie ministra finansów z 3 grudnia 2013 r.

zmieniające rozporządzenie w sprawie szczegółowej

klasyfikacji dochodów, wydatków, przychodów i rozcho-

dów oraz środków pochodzących ze źródeł zagranicznych

(Dz.U. poz. 1486).

Rozporządzenie ministra finansów z 4 grudnia 2013 r.

w sprawie zmiany rozporządzenia zmieniającego rozpo-

rządzenie w sprawie szczegółowej klasyfikacji dochodów,

wydatków, przychodów i rozchodów oraz środków pocho-

dzących ze źródeł zagranicznych (Dz.U. poz. 1487).

Tabela 2. Zmiany oboWiąZujące od 1 sTycZnia 2014 r. (Wynikające Z roZPorZądZenia

Zmieniającego Z 3 grudnia 2013 r.) – cd

Załącznik nr 3 – klasyfikacja paragrafów dochodów, przychodów i środków (z objaśnieniami)

czynność

gdzie

nowa pozycja

komentarz

dodano

w objaśnieniach do paragrafu „097

Wpływy z różnych dochodów”

kropkę zastąpiono przecinkiem

i dodano tiret ósme

„– wpłaty od Banku

Gospodarstwa

Krajowego.”

Rozszerzenie objaśnień do paragrafu 097 o wskazanie wpłat do Banku

Gospodarstwa Krajowego jest zgodne z art. 5c ust. 2 pkt 1 ustawy z 14

marca 2003 r. o Banku Gospodarstwa Krajowego (Dz.U. nr 65, poz. 594

z późn. zm.). Paragraf ten obecnie obejmuje wszystkie pozostałe dochody

nieobjęte poszczególnymi paragrafami, a w szczególności:

– rozliczenia z lat ubiegłych,

– spłatę stypendiów i zasiłków zwrotnych wypłaconych w okresie

studiów, zwrot kosztów kształcenia w razie niepodjęcia przez absolwenta

pracy itp.,

– zwrot kosztów szkolenia pracowników,

– wpłaty z konfiskaty mienia i przepadku przedmiotów na rzecz Skarbu

Państwa,

– wpływy z tytułu wynagrodzenia dla płatnika z tytułu wykonywania

zadań określanych przepisami prawa,

– wpływy za czynności polegające na zapewnieniu bezpieczeństwa imprez

masowych’

– wpływy z tytułu udostępniania informacji publicznej zgodnie z art. 15

ustawy z dnia 6 września 2001 r. o dostępie do informacji publicznej

(Dz.U. nr 112, poz. 1198, z późn. zm.),

– wpłaty od Banku Gospodarstwa Krajowego.

Załącznik nr 4 – klasyfikacja paragrafów wydatków i środków (z objaśnieniami)

czynność

gdzie

nowe brzmienie

komentarz

Zmieniono

objaśnienia do paragrafu „441

Podróże służbowe krajowe”

„Paragraf ten obejmuje wydatki na podróże służbowe krajowe

pracowników, ponoszone zgodnie z przepisami rozporządzenia

Ministra Pracy i Polityki Społecznej z dnia 29 stycznia 2013 r.

w sprawie należności przysługujących pracownikowi zatrudnione-

mu w państwowej lub samorządowej jednostce sfery budżetowej

z tytułu podróży służbowej (Dz.U. poz. 167), inne wydatki

zaliczone na podstawie odrębnych przepisów do wydatków na

podróże służbowe krajowe, np. zwrot kosztów za używanie

przez pracowników własnych pojazdów do celów służbowych

w granicach administracyjnych miasta lub gminy, przejazdy miej-

scowe pracowników, wyrównanie wydatków ponoszonych przez

pracowników w związku z wykonywaniem pracy poza stałym

miejscem pracy lub poza stałym miejscem zamieszkania oraz

przeniesieniem do pracy w innej miejscowości.”,

Zmiany w objaśnieniach

spowodowane są uaktual-

nieniem podstawy prawnej

ponoszenia wydatków na

podróże służbowe krajowe

i zagraniczne tj. rozporządze-

nie ministra pracy i polityki

społecznej

z 29 stycznia 2013 r.

w sprawie należności przy-

sługujących pracownikowi

zatrudnionemu w państwo-

wej lub samorządowej

jednostce sfery budżetowej

z tytułu podróży służbowej

(Dz.U. poz. 167).

objaśnienia do paragrafu „442

Podróże służbowe zagraniczne”

„Paragraf ten obejmuje wydatki na podróże służbowe zagraniczne

pracowników, ponoszone zgodnie z przepisami rozporządzenia

Ministra Pracy i Polityki Społecznej z dnia 29 stycznia 2013 r.

w sprawie należności przysługujących pracownikowi zatrudnione-

mu w państwowej lub samorządowej jednostce sfery budżetowej

z tytułu podróży służbowej.”

paragraf „857 Wpłata z tytułu

finansowania obniżki wkładów

opartych na Dochodzie Narodo-

wym Brutto, przyznanej Holandii

i Szwecji w latach 2007–2013”

„857 Wpłata z tytułu finansowania obniżki wkładów opartych na

Dochodzie Narodowym Brutto”

Nowe brzmienie paragra-

fu 857 spowodowane jest

zmianami w prawie Unii

Europejskiej w zakresie struk-

tury wpłat do budżetu UE.

Załącznik nr 5 – klasyfikacja paragrafów przychodów

czynność

gdzie

nowa pozycja

komentarz

dodano

po paragrafie „903 Przychody

z zaciągniętych pożyczek na finanso-

wanie zadań realizowanych z udziałem

środków pochodzących z budżetu Unii

Europejskiej”

„904 Przychody

związane z zarzą-

dzaniem środkami

europejskimi”

Dodanie paragrafu przychodów 904 jest związane z realizacją

procesu konsolidacji wszelkich środków walutowych pozostających

w dyspozycji ministra finansów (tj. środków pochodzących z emisji

długu oraz środków europejskich) w ramach jednego rachun-

ku walutowego w celu efektywnego nimi zarządzania. Dlatego

wydzielono operacje związane z zarządzaniem środków europej-

skich w ramach odrębnych paragrafów przychodów i rozchodów.

Załącznik nr 6 – klasyfikacja paragrafów rozchodów

czynność

gdzie

nowa pozycja

komentarz

dodano

po paragrafie „963 Spłaty

pożyczek otrzymanych na

finansowanie zadań realizo-

wanych z udziałem środków

pochodzących z budżetu Unii

Europejskiej”

„964 Rozchody związane

z zarządzaniem środkami

europejskimi”

Dodanie paragrafu rozchodów 964 jest zwią-

zane z realizacją procesu konsolidacji wszelkich

środków walutowych pozostających w dyspo-

zycji ministra finansów w ramach jednego

rachunku walutowego w celu efektywnego nimi

zarządzania. Wydzielono operacje związane

z zarządzaniem środków europejskich w ramach

odrębnych paragrafów przychodów i rozchodów.

WaŻne

Wyboru odpowiedniego sposobu

klasyfikowania wydatku dokonać musi

kierownik jednostki sektora (główny

księgowy jednostki) zgodnie z istnieją-

cym stanem faktycznym i stosownie do

postanowień umowy zawartej z określo-

nym podmiotem (znak pisma: ST1-4834-

38/BTM/2010/175). Warto też kierować się

opisem faktury pod względem meryto-

rycznym podanym przez właściwego pra-

cownika. Określi on sposób wykorzystania

zakupionych przez jednostkę przedmio-

tów, co powinno ułatwić dobór paragrafu.

Sfera budżetowa

III

Dziennik Gazeta Prawna, 20 stycznia 2014 nr 12 (3653)

gazetaprawna.pl

Obowiązują kolejne zmiany w klasyfikacji budżetowej

Wprowadzono w nich wreszcie właściwą podstawę prawną.

Podobne uaktualnienie dotyczy opisów podziałek związanych z akcyzą

Warto poznać rozdziały związane z progra-

mami unijnymi na kolejne lata. Zostały one

dodane w dziale „758 - Różne rozliczenia”.

W rozdziale 75863 ujmować trzeba wydatki

tylko w części „34. Rozwój regionalny” oraz

dochody samorządu województwa będące-

go Instytucją Zarządzającą w Regionalnych

Programach Operacyjnych 2014–2020 w za-

kresie wydatków finansowanych ze środków

Europejskiego Funduszu Rozwoju Regio-

nalnego i współfinansowania krajowego.

Rozdział 75864 służy rozliczeniu wydatków

finansowanych ze środków Europejskiego

Funduszu Społecznego i współfinansowa-

nia krajowego.

W związku z realizacją procesu konsolidacji

wszelkich środków walutowych pozostających

w dyspozycji ministra finansów (tj. środków

pochodzących z emisji długu oraz środków

europejskich) w ramach jednego rachunku

walutowego w celu efektywnego nimi zarzą-

dzania wydzielono paragraf przychodów „904

Przychody związane z zarządzaniem środka-

mi europejskimi” i paragrafu rozchodów „964

Rozchody związane z zarządzaniem środkami

europejskimi”.

Zmianie uległa też nazwa rozdziału 75602.

Obecnie jest to: „75602 Wpływy z podatku

dochodowego od banków i pozostałych insty-

tucji finansowych oraz wpłaty z zysku Naro-

dowego Banku Polskiego i wpłaty od Banku

Gospodarstwa Krajowego”. Rozszerzono też

objaśnienia do paragrafu 097 Wpływy z róż-

nych dochodów o wpłaty do BGK. Modyfikacje

w tym zakresie związane są z koniecznością

uwzględniania w klasyfikacji wpłat realizo-

wanych przez Bank Gospodarstwa Krajowe-

go w przypadku obniżenia funduszu statu-

towego.

W załączniku nr 2 do rozporządzenia – Kla-

syfikacja rozdziałów w dziale „852 – Pomoc spo-

łeczna” rozdział 85226 otrzymał nowe brzmie-

nie: 85226 Ośrodki adopcyjne. Zmiana ta ma

zastosowanie po raz pierwszy do opracowania

projektu ustawy budżetowej na rok 2015.

Przypominamy, że zmiany, które weszły

w życie 9 grudnia 2013 r., z mocą od 1 listo-

pada 2013 r. dotyczą uwzględnienia ustawy

z 27 września 2013 r. o zmianie ustawy o podat-

ku akcyzowym (Dz.U. poz. 1231), której przepisy

wprowadziły opodatkowanie akcyzą wyrobów

gazowych. Podziałki klasyfikacji budżetowej

zostały też dostosowane do nowych wzorów

deklaracji dla wyrobów gazowych. Zmiany mia-

ły miejsce w załączniku nr 2 do rozporządze-

nia z 2 marca 2010 r. – Klasyfikacja rozdziałów

w dziale 756, gdzie nowe brzmienie otrzymał:

■

rozdział 75626: „75626 Wpływy z podatku ak-

cyzowego od paliw opałowych (z wyłączeniem

wyrobów węglowych i wyrobów gazowych)”,

■

rozdział 75627: „75627 Wpływy z podatku ak-

cyzowego od gazu do napędu silników spa-

linowych”.

Dodano także rozdział: „75632 Wpływy z po-

datku akcyzowego od wyrobów gazowych (z wy-

łączeniem gazu do napędu silników spalino-

wych)”.

… z 4 grudnia 2013 r.

Do 31 grudnia 2014 r. przedłużono termin obo-

wiązywania w wybranych działach klasyfikacji

budżetowej (010, 020, 050, 100, 150, 400, 500,

550, 600, 630, 700, 710, 720, 730, 750, 751, 752, 753,

754, 755, 801, 803, 851, 852, 853, 854, 900, 921, 925,

926) rozdziałów umożliwiających klasyfikowa-

nie wpływów stanowiących wcześniej dochody

zlikwidowanych gospodarstw pomocniczych

oraz dochody własne jednostek budżetowych,

a obecnie będących dochodami budżetu pań-

stwa. Chodzi tu o rozdziały:

■

„Dochody państwowej jednostki budżetowej

uzyskane z tytułu przejętych zadań, które

w 2010 r. były finansowane z rachunku do-

chodów własnych” (z końcówką 93 dodaną

do symbolu działu),

■

„Dochody państwowej jednostki budżetowej

uzyskane z tytułu przejętych zadań, które

w 2010 r. były realizowane przez gospodar-

stwa pomocnicze” (z końcówką 94 dodaną

do symbolu działu).

Zmiana ta i dalsze obowiązywanie tych roz-

działów jest związane z potrzebami analitycz-

nymi i sprawozdawczymi w zakresie wpływów

budżetowych z tego tytułu. Przepisy te nie

miały zastosowania do opracowania projektu

ustawy budżetowej na rok 2014.

Rozporządzenie ministra finansów z 4 grud-

nia 2013 r. w sprawie zmiany rozporządzenia

zmieniającego rozporządzenie w sprawie

szczegółowej klasyfikacji dochodów, wydat-

ków, przychodów i rozchodów oraz środków

pochodzących ze źródeł zagranicznych obo-

wiązuje od 31 grudnia 2013 r.

Podstawa prawna

Rozporządzenie ministra finansów z 2 marca 2010 r.

w sprawie szczegółowej klasyfikacji dochodów,

wydatków, przychodów i rozchodów oraz środków

pochodzących ze źródeł zagranicznych (Dz.U. nr 38,

poz. 207 z późn. zm.).

Rozporządzenie ministra finansów z 11 lutego 2013 r.

zmieniające rozporządzenie w sprawie szczegółowej

klasyfikacji dochodów, wydatków, przychodów i rozcho-

dów oraz środków pochodzących ze źródeł zagranicznych

(Dz.U. poz. 215).

Rozporządzenie ministra finansów z 3 grudnia 2013 r.

zmieniające rozporządzenie w sprawie szczegółowej

klasyfikacji dochodów, wydatków, przychodów i rozcho-

dów oraz środków pochodzących ze źródeł zagranicznych

(Dz.U. poz. 1486).

Rozporządzenie ministra finansów z 4 grudnia 2013 r.

w sprawie zmiany rozporządzenia zmieniającego rozpo-

rządzenie w sprawie szczegółowej klasyfikacji dochodów,

wydatków, przychodów i rozchodów oraz środków pocho-

dzących ze źródeł zagranicznych (Dz.U. poz. 1487).

Tabela 2. Zmiany oboWiąZujące od 1 sTycZnia 2014 r. (Wynikające Z roZPorZądZenia

Zmieniającego Z 3 grudnia 2013 r.) – cd

Załącznik nr 3 – klasyfikacja paragrafów dochodów, przychodów i środków (z objaśnieniami)

czynność

gdzie

nowa pozycja

komentarz

dodano

w objaśnieniach do paragrafu „097

Wpływy z różnych dochodów”

kropkę zastąpiono przecinkiem

i dodano tiret ósme

„– wpłaty od Banku

Gospodarstwa

Krajowego.”

Rozszerzenie objaśnień do paragrafu 097 o wskazanie wpłat do Banku

Gospodarstwa Krajowego jest zgodne z art. 5c ust. 2 pkt 1 ustawy z 14

marca 2003 r. o Banku Gospodarstwa Krajowego (Dz.U. nr 65, poz. 594

z późn. zm.). Paragraf ten obecnie obejmuje wszystkie pozostałe dochody

nieobjęte poszczególnymi paragrafami, a w szczególności:

– rozliczenia z lat ubiegłych,

– spłatę stypendiów i zasiłków zwrotnych wypłaconych w okresie

studiów, zwrot kosztów kształcenia w razie niepodjęcia przez absolwenta

pracy itp.,

– zwrot kosztów szkolenia pracowników,

– wpłaty z konfiskaty mienia i przepadku przedmiotów na rzecz Skarbu

Państwa,

– wpływy z tytułu wynagrodzenia dla płatnika z tytułu wykonywania

zadań określanych przepisami prawa,

– wpływy za czynności polegające na zapewnieniu bezpieczeństwa imprez

masowych’

– wpływy z tytułu udostępniania informacji publicznej zgodnie z art. 15

ustawy z dnia 6 września 2001 r. o dostępie do informacji publicznej

(Dz.U. nr 112, poz. 1198, z późn. zm.),

– wpłaty od Banku Gospodarstwa Krajowego.

Załącznik nr 4 – klasyfikacja paragrafów wydatków i środków (z objaśnieniami)

czynność

gdzie

nowe brzmienie

komentarz

Zmieniono

objaśnienia do paragrafu „441

Podróże służbowe krajowe”

„Paragraf ten obejmuje wydatki na podróże służbowe krajowe

pracowników, ponoszone zgodnie z przepisami rozporządzenia

Ministra Pracy i Polityki Społecznej z dnia 29 stycznia 2013 r.

w sprawie należności przysługujących pracownikowi zatrudnione-

mu w państwowej lub samorządowej jednostce sfery budżetowej

z tytułu podróży służbowej (Dz.U. poz. 167), inne wydatki

zaliczone na podstawie odrębnych przepisów do wydatków na

podróże służbowe krajowe, np. zwrot kosztów za używanie

przez pracowników własnych pojazdów do celów służbowych

w granicach administracyjnych miasta lub gminy, przejazdy miej-

scowe pracowników, wyrównanie wydatków ponoszonych przez

pracowników w związku z wykonywaniem pracy poza stałym

miejscem pracy lub poza stałym miejscem zamieszkania oraz

przeniesieniem do pracy w innej miejscowości.”,

Zmiany w objaśnieniach

spowodowane są uaktual-

nieniem podstawy prawnej

ponoszenia wydatków na

podróże służbowe krajowe

i zagraniczne tj. rozporządze-

nie ministra pracy i polityki

społecznej z 29 stycznia 2013 r.

w sprawie należności przy-

sługujących pracownikowi

zatrudnionemu w państwo-

wej lub samorządowej

jednostce sfery budżetowej

z tytułu podróży służbowej

(Dz.U. poz. 167).

objaśnienia do paragrafu „442

Podróże służbowe zagraniczne”

„Paragraf ten obejmuje wydatki na podróże służbowe zagraniczne

pracowników, ponoszone zgodnie z przepisami rozporządzenia

Ministra Pracy i Polityki Społecznej z dnia 29 stycznia 2013 r.

w sprawie należności przysługujących pracownikowi zatrudnione-

mu w państwowej lub samorządowej jednostce sfery budżetowej

z tytułu podróży służbowej.”

paragraf „857 Wpłata z tytułu

finansowania obniżki wkładów

opartych na Dochodzie Narodo-

wym Brutto, przyznanej Holandii

i Szwecji w latach 2007–2013”

„857 Wpłata z tytułu finansowania obniżki wkładów opartych na

Dochodzie Narodowym Brutto”

Nowe brzmienie paragra-

fu 857 spowodowane jest

zmianami w prawie Unii

Europejskiej w zakresie struk-

tury wpłat do budżetu UE.

Załącznik nr 5 – klasyfikacja paragrafów przychodów

czynność

gdzie

nowa pozycja

komentarz

dodano

po paragrafie „903 Przychody

z zaciągniętych pożyczek na finanso-

wanie zadań realizowanych z udziałem

środków pochodzących z budżetu Unii

Europejskiej”

„904 Przychody

związane z zarzą-

dzaniem środkami

europejskimi”

Dodanie paragrafu przychodów 904 jest związane z realizacją

procesu konsolidacji wszelkich środków walutowych pozostających

w dyspozycji ministra finansów (tj. środków pochodzących z emisji

długu oraz środków europejskich) w ramach jednego rachun-

ku walutowego w celu efektywnego nimi zarządzania. Dlatego

wydzielono operacje związane z zarządzaniem środków europej-

skich w ramach odrębnych paragrafów przychodów i rozchodów.

Załącznik nr 6 – klasyfikacja paragrafów rozchodów

czynność

gdzie

nowa pozycja

komentarz

dodano

po paragrafie „963 Spłaty

pożyczek otrzymanych na

finansowanie zadań realizo-

wanych z udziałem środków

pochodzących z budżetu Unii

Europejskiej”

„964 Rozchody związane

z zarządzaniem środkami

europejskimi”

Dodanie paragrafu rozchodów 964 jest zwią-

zane z realizacją procesu konsolidacji wszelkich

środków walutowych pozostających w dyspo-

zycji ministra finansów w ramach jednego

rachunku walutowego w celu efektywnego nimi

zarządzania. Wydzielono operacje związane

z zarządzaniem środków europejskich w ramach

odrębnych paragrafów przychodów i rozchodów.

WaŻne

Wyboru odpowiedniego sposobu

klasyfikowania wydatku dokonać musi

kierownik jednostki sektora (główny

księgowy jednostki) zgodnie z istnieją-

cym stanem faktycznym i stosownie do

postanowień umowy zawartej z określo-

nym podmiotem (znak pisma: ST1-4834-

38/BTM/2010/175). Warto też kierować się

opisem faktury pod względem meryto-

rycznym podanym przez właściwego pra-

cownika. Określi on sposób wykorzystania

zakupionych przez jednostkę przedmio-

tów, co powinno ułatwić dobór paragrafu.

Wygenerowano dnia 2015-02-20 dla loginu: johnprctorbob@gmail.com

3 / 4

EwidEncja

iV

Dziennik Gazeta Prawna, 20 stycznia 2014 nr 12 (3653)

gazetaprawna.pl

AutopromocjA

Kontak

t: 22 761 31 27, prenumeratadgp@i

nfo

r.p

l

ę j

g

p

p /

4

Więcej na: www.gaz

eta

prawna.pl

/ofert

a2014

prenumeratorów

Specjalnie dla

Dziennika Gazety Prawnej

Dostęp do elektronicznego archiwum

dziennika z lat 2002 – 2013

Szczegóły na

www.gazetaprawna.pl/archiwumdgp

Elektroniczne archiwum, czyli zbiór wszystkich tekstów, które ukazały się

w gazecie i jej dodatkach w latach 2002-2013. Przywilej korzystania

z archiwum przysługuje tylko aktualnym prenumeratorom DGP.

P I S Z E M Y O D P O W I E D Z I A L N I E

P A T R Z Y M Y O B I E K T Y W N I E

Kiedy rozliczać kapitał z aktualizacji wyceny środków trwałych

System często nie dostarcza informacji o korygowanych kwotach

Czy wartość przeszacowania środków

trwałych dokonana w 1995 roku i zaewi-

dencjonowana na koncie „kapitał aktuali-

zacji i wyceny środków trwałych” można

przeksięgować na konto „kapitał zapasowy”

spółki z o.o. lub inne, a może dokonać jego

korekty, powiększając zysk z lat ubiegłych?

Dr Katarzyna Trzpioła

Zgodnie z art. 31 ust. 3 ustawy z 29 września 1994

r. o rachunkowości wartość początkowa i do-

tychczas dokonane od środków trwałych odpisy

amortyzacyjne lub umorzeniowe mogą, na pod-

stawie odrębnych przepisów, ulegać aktualizacji

wyceny. W przypadku spółki opisanej w pytaniu

ostatnio takie przeszacowanie miało miejsce

1 stycznia 1995 r. na podstawie obowiązujące-

go wówczas rozporządzenia ministra finansów

z 20 stycznia 1995 r. w sprawie amortyzacji środ-

ków trwałych oraz wartości niematerialnych

i prawnych, a także aktualizacji wyceny środków

trwałych (Dz.u. nr 7, poz. 34 z późn.zm.). ustalona

w wyniku aktualizacji wyceny wartość księgowa

netto środka trwałego nie powinna być wyższa od

jego wartości godziwej, której odpisanie w prze-

widywanym okresie jego dalszego używania jest

ekonomicznie uzasadnione. Zgodnie z art. 31 ust.

4 ustawy o rachunkowości powstałą na skutek

aktualizacji wyceny różnicę wartości netto środ-

ków trwałych odnosiło się na kapitał (fundusz)

z aktualizacji wyceny zapisami:

■

przyrost wartości środków trwałych: strona

Wn konta Środki trwałe, strona ma konta

Kapitał z aktualizacji wyceny,

■

przyrost umorzenia: strona Wn konta Ka-

pitał z aktualizacji wyceny, strona ma konta

umorzenie środków trwałych.

utworzony w ten sposób kapitał z aktualizacji

wyceny nie może być przeznaczony do podziału.

Zmniejszenie utworzonego w 1995 roku ka-

pitału z aktualizacji wyceny następują jedynie

w dwóch sytuacjach.

pierwsza to dokonanie odpisu aktualizacyj-

nego z tytułu trwałej utraty wartości. Wtedy na

podstawie art. 32 ust. 5 ustawy o rachunkowo-

ści w pierwszej kolejności odpis aktualizacyjny

zmniejsza wartość kapitału z aktualizacji wy-

ceny, a dopiero po jego wyczerpaniu odnoszony

jest w pozostałe koszty operacyjne.

Druga sytuacja to wyksięgowanie środ-

ka trwałego, który podlegał przeszacowaniu

w 1995 roku na skutek jego likwidacji, sprzedaży

bądź innej przyczyny. Wtedy kapitał (fundusz)

z aktualizacji wyceny podlega zmniejszeniu

o różnicę z aktualizacji wyceny uprzednio zak-

tualizowanych zbywanych lub zlikwidowanych

środków trwałych. różnica ta wpływa na ka-

pitał (fundusz) zapasowy lub inny o podob-

nym charakterze, o ile odrębne przepisy nie

stanowią inaczej.

Podstawa prawna

Art. 31 ust. 3, ust. 4, art. 32 ust. 5 ustawy z 29 września 1994

r. o rachunkowości (t.j. Dz.U. z 2013 r. poz. 330 z późn. zm.).

Dr Katarzyna Trzpioła

Katedra Finansów i Rachunkowości Uniwersytetu

Warszawskiego

ustawa z 15 lutego 1992 r. o podatku dochodo-

wym od osób prawnych (dalej: ustawa o cIt)

wskazuje w art 15b ust. 1 i 2, że konieczna jest

korekta kosztów uzyskania przychodów, jeśli

faktura lub rachunek nie zostały uregulowa-

ne w odpowiednim terminie. chodzi tu o sy-

tuacje gdy:

■

termin płatności faktury, rachunku lub in-

nego dokumentu jest krótszy niż 60 dni i po-

datnik nie zapłaci w terminie 30 dni od daty

upływu terminu płatności, to ma on obowią-

zek zmniejszenia kosztów uzyskania przycho-

dów o kwotę wynikającą z tych dokumentów,

■

termin płatności jest dłuższy niż 60 dni, to

wtedy zmniejszenia kosztów uzyskania przy-

chodów dokonuje się z upływem 90 dni od

daty zaliczenia tej kwoty do kosztów uzyska-

nia przychodów, o ile nie została ona uregu-

lowana w tym terminie.

Zmniejszenia, kosztów uzyskania przy-

chodów dokonuje się w miesiącu, w którym

upływa termin określony w tych przepisach.

Natomiast potem na podstawie art. 15b ust. 4

ustawy o cIt, jeżeli po dokonaniu zmniejsze-

nia, zobowiązanie zostanie uregulowane, to

podatnik w miesiącu, w którym uregulował

zobowiązanie, zwiększa koszty uzyskania przy-

chodów o kwotę dokonanego zmniejszenia.

po raz pierwszy z taką sytuacją mamy do

czynienia za 2013 rok. podmioty, które poddają

swoje sprawozdania badaniu przez biegłego

rewidenta muszą, zatem pamiętać, iż rozbież-

ność między kwotą kosztów wykazaną w ra-

chunkowości a będącą skutkiem wycofania

tych nakładów z kosztów uzyskania przycho-

dów na podstawie art. 15b ustawy o cIt jest

nowym tytułem do rozpoznania odroczone-

go podatku dochodowego (co wynika z art. 37

ustawy z 29 września 1994 r. o rachunkowo-

ści). Wartości skorygowanych ze względu na

brak terminowej zapłaty kosztów wpływają,

bowiem na wartość podatkową zobowiązań

i jest to wpływ przejściowy, ponieważ w ko-

lejnym roku w dacie zapłaty będą te wartości

ponownie zaliczone do kosztów uzyskania

przychodów.

problemem praktycznym dla wielu podmio-

tów może być fakt, iż często system finanso-

wo księgowy nie dostarcza wprost informacji

o wartości korygowanych kwot – przygotowuje

się je „ręcznie” z wykorzystaniem np. arkuszy

kalkulacyjnych.

podkreślić trzeba, iż wskazane różnice są róż-

nicami ujemnymi, czyli powodującymi two-

rzenie aktywów z tytułu odroczonego podatku

dochodowego. A więc należy tu dodatkowo roz-

ważyć czy w kolejnych okresach będzie realnie

możliwe potrącenie tych kwot z podstawy opo-

datkowania (wykorzystanie aktywów).

Podstawa prawna

Ustawa z 15 lutego 1992 r. o podatku dochodowym

od osób prawnych (t.j. Dz.U. z 2011 r. nr 74, poz. 397

z późn. zm.).

Ustawa z 29 września 1994 r. o rachunkowości

(t.j. Dz.U. z 2013 r. poz 330 z późn. zm.).

TEMAT

NA ZAMÓWIENIE

PrZyKłAD

Odpis z tytułu utraty wartości

Spółka ABC posiada środek trwały o wartości brutto 850 000 zł i dotychczasowym umorzeniu na

koniec 2013 roku – 520 000 zł. W odniesieniu do tego środka trwałego utworzono na 1 stycznia 1995 r.

kapitał z aktualizacji wyceny w kwocie 250 000 zł. Amortyzacja miesięczna w 2014 roku wynosi 2000

zł. Na koniec 2013 roku postanowiono środek objąć odpisem z tytułu utraty wartości w kwocie 60 000

zł. 30 stycznia dokonano jego likwidacji ze względu na całkowitą utratę przydatności w działalności.

Kapitał

Odpisy aktualizacyjne

z aktualizacji wyceny

środków trwałych

Amortyzacja

1) 60 000 250 000 Sp.

3a) 60 000

60 000 (1

2) 2000

4) 190 000

Umorzenie środków trwałych

Środki trwałe

Kapitał zapasowy

3b) 522 000 320 000 Sp.

Sp. 850 000 850 000 (3d

190 000 (4