CFD są wysoce ryzykowne dla Twojego kapitału, ponieważ straty mogą przewyższyć początkowe nakłady. Dlatego też, CFD

mogą nie być odpowiednie dla wszystkich inwestorów. Upewnij się, że rozumiesz związane z nimi ryzyka i jeżeli jest to

konieczne zasięgnij niezależnej porady. Powyższe opracowanie nie powinno być traktowane w żaden sposób jako porada

inwestycyjna, ani jako rekomendacja lub też zachęta do zawarcia transakcji na żadnym instrumencie finansowym.

Notatka:

Niniejsze opracowanie sporządzone przez Kamila Jarosa (dalej zwane „Materiałem

szkoleniowym”) licencjonowanego CTA i analityka Parkiet.com (dalej zwanego „Autorem”), w

żadnym przypadku nie może być traktowane jako wydana przez City Index Limited oraz City

Index Limited Spółka z Ograniczoną Odpowiedzialnością Oddział w Polsce (razem zwane "City

Index") rekomendacja lub oferta sprzedaży lub jako rekomendacja lub też zachęcenie do

kupna jakiegokolwiek papieru wartościowego lub innego instrumentu finansowego. Ponadto

fakt dystrybucji Materiału szkoleniowego lub opieranie swojej aktywności na Materiale

szkoleniowym nie mogą być rozumiane jako zawarcie jakiejkolwiek umowy czy wejście w

jakąkolwiek inną relację. Materiał szkoleniowy nie jest osobistą rekomendacją. Powinieneś/-aś

zasięgnąć niezależnej porady, czy spekulowanie na jakimkolwiek z wymienionych w Materiale

szkoleniowym rynku jest dla Ciebie odpowiednie oraz czy Twoja zdolność do oszacowania

związanego ryzyka w tym zakresie jest właściwa. Ponadto w przypadku wątpliwości należy

zasięgnąć niezależnej porady w zakresie Twojej sytuacji podatkowej oraz podatkowych i

księgowych charakterystyk lub konsekwencji każdej z transakcji. City Index nie gwarantuje oraz

nie stanowi, iż Materiał szkoleniowy jest właściwy, kompletny, nie wprowadza w błąd lub iż

odpowiada celowi, do którego był przeznaczony. City Index nie gwarantuje również oraz nie

stanowi, iż na zapisach i zawartości merytorycznej Materiału szkoleniowego powinno się

opierać jakiekolwiek działania. City Index może z uwagi na zwykły rodzaj prowadzenia swojej

działalności utrzymywać pozycje w aktywach wskazanych w Materiale szkoleniowym. Autor

nie jest pracownikiem City Index. City Index nie gwarantuje oraz nie stanowi, iż opinie

wygłaszane przez Autora są właściwe, kompletne, nie wprowadzają w błąd lub iż

odpowiadają celowi, do którego są przeznaczone. City Index nie popiera i nie aprobuje

stanowiska

Autora

ujętego

w

jego

opiniach.

Kontrakty na różnicę ("CFD") są wysoce ryzykowne dla Twojego kapitału, ponieważ straty

mogą przewyższyć początkowe nakłady. Dlatego też, CFD mogą nie być odpowiednie dla

wszystkich inwestorów. Upewnij się, że rozumiesz związane z nimi ryzyka i jeżeli jest to konieczne

zasięgnij niezależnej porady. Informacje o produktach City Index znajdują się na stronie

www.cityindex.eu/pl

.

City Index świadczy usługi w zakresie CFD. Jest uprawniony i nadzorowany przez Urząd Nadzoru

Finansowego (FSA). Nr rejestru FSA: 113942. City Index Limited jest podmiotem zarejestrowanym

w Anglii i Walii pod numerem: 1761813 z siedzibą w Park House, 16 Finsbury Circus, Londyn,

EC2M 6XB

CFD są wysoce ryzykowne dla Twojego kapitału, ponieważ straty mogą przewyższyć początkowe nakłady. Dlatego też, CFD

mogą nie być odpowiednie dla wszystkich inwestorów. Upewnij się, że rozumiesz związane z nimi ryzyka i jeżeli jest to

konieczne zasięgnij niezależnej porady. Powyższe opracowanie nie powinno być traktowane w żaden sposób jako porada

inwestycyjna, ani jako rekomendacja lub też zachęta do zawarcia transakcji na żadnym instrumencie finansowym.

EURUSD

Od połowy ubiegłego roku para znajdowała się w trendzie wzrostowym, który

był korektą wcześniejszego spadku wynikającego z osłabienia euro.

Wspomniany trend wzrostowy jest obecnie bliski załamania. Wykres doszedł do

okolic formacji odwróconej głowy i ramion, która pojawia się na przełomie

sierpnia i września. Formacja powinna stanowić obecnie silne wsparcie. Tym

samym spadek ceny euro w dolarze pod 1,2600 były wydarzeniem

otwierającym drogę do 1,2150 . W razie skutecznego zadziałania wsparcia, co

wiązałoby się w podniesieniem rynku, oporem będzie ostatni lokalny szczyt na

1,3500. Wsparcie w pobliżu aktualnych poziomów jest wzmacniane także

przebiegiem linii, od której w przeszłości wykres odbijał się już wiele razy.

CFD są wysoce ryzykowne dla Twojego kapitału, ponieważ straty mogą przewyższyć początkowe nakłady. Dlatego też, CFD

mogą nie być odpowiednie dla wszystkich inwestorów. Upewnij się, że rozumiesz związane z nimi ryzyka i jeżeli jest to

konieczne zasięgnij niezależnej porady. Powyższe opracowanie nie powinno być traktowane w żaden sposób jako porada

inwestycyjna, ani jako rekomendacja lub też zachęta do zawarcia transakcji na żadnym instrumencie finansowym.

EURPLN

Jeszcze na początku pierwszego tygodnia 2011 roku wykres pary EURPLN ślizgał

się po linii, która skutecznie wielokrotnie stawała się wsparciem, bądź oporem.

Wydawało się, że tak będzie i tym razem, ale wypowiedź szefa NBP zmieniła

układ sił podaży i popytu skokowo sprowadzając wartość euro w złotych na

niższe poziomy. Tym samym wspomniana linia może tego działać jako opór.

Jeśli będzie ku temu okazja, gdyż ostatni spadek sprawił, że dochodzi właśnie

do testu wsparcia w postaci dołka z listopada. Jego wyraźne przełamanie

będzie oznaczało możliwość zejścia do dołka z kwietnia 2010 na poziomie

3,8230. W tej chwili wydaje się, że wykres wspomnianego dołka szybko nie

przełamie i raczej będzie się waha na poziomach znanych z konsolidacji z

sierpnia-października.

CFD są wysoce ryzykowne dla Twojego kapitału, ponieważ straty mogą przewyższyć początkowe nakłady. Dlatego też, CFD

mogą nie być odpowiednie dla wszystkich inwestorów. Upewnij się, że rozumiesz związane z nimi ryzyka i jeżeli jest to

konieczne zasięgnij niezależnej porady. Powyższe opracowanie nie powinno być traktowane w żaden sposób jako porada

inwestycyjna, ani jako rekomendacja lub też zachęta do zawarcia transakcji na żadnym instrumencie finansowym.

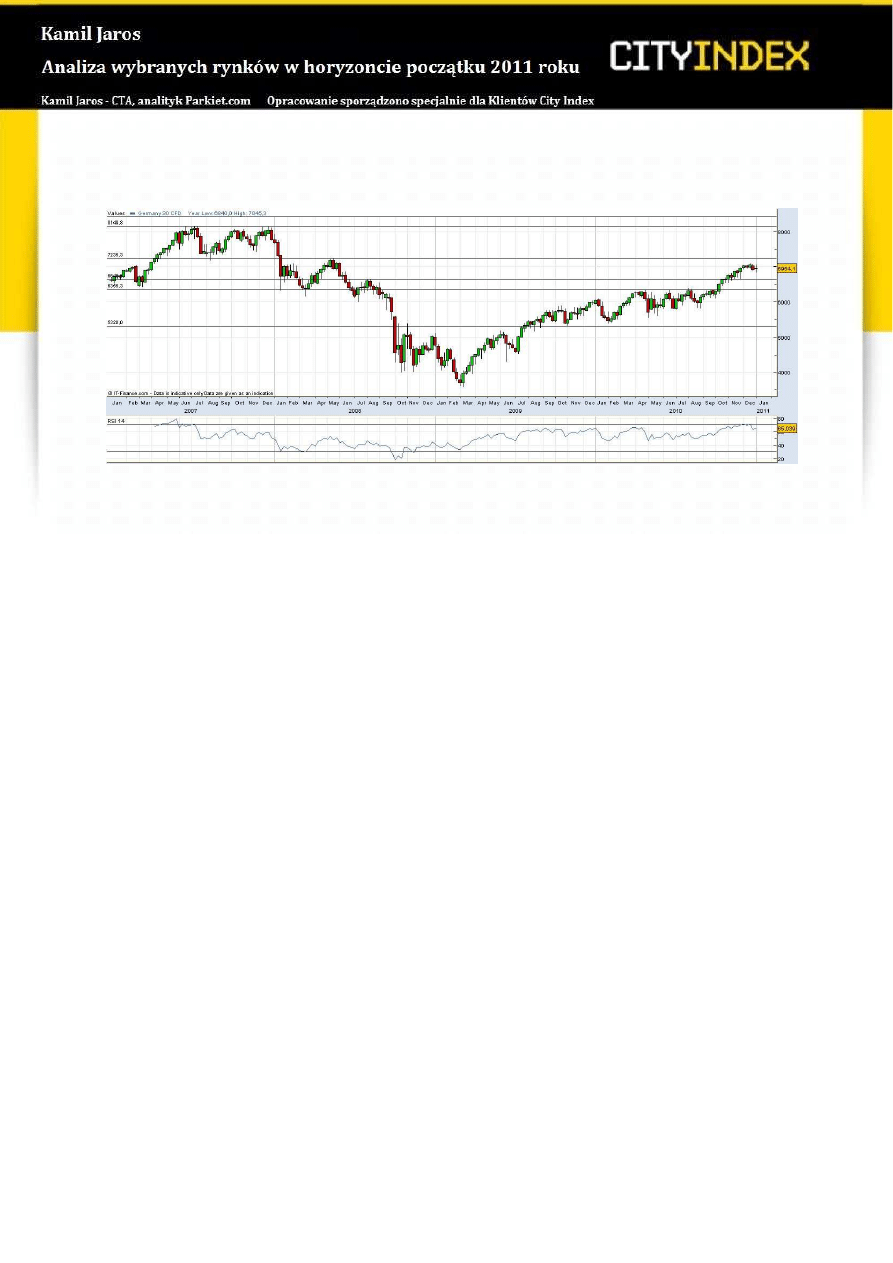

DAX

Niemiecki indeks DAX znajduje się w trendzie wzrostowym. Trend ten powoli

zbliża wartość indeksu do poziomu szczytu z pierwszej połowy 2008 roku. Szczyt

ten jest w zasięgu popytu, choć należy się liczyć z tym, że zanim zostania

osiągnięty rynek podda się korekcie. Nie zapowiada się, by była to głęboka

wyrwa w wykresie. Po jej pojawieniu się indeks jeszcze w tym roku powinien

wykreślić nowe maksima trendu. To przekonanie wynika z dotychczasowych

zmian wartości Daxa. Pierwszym wsparciem jest okolica 6600 pkt. Znacznie niżej

znajduje się dołek na 5400 pkt. ale jest to poziom zbyt odległy, by zakładać, że

oczekiwana korekta miałaby osiągnąć te okolice. Zbliżanie się indeksu to tego

poziomu będzie można odebrać jako okazję do zakupów z myślą o

miesiącach.

CFD są wysoce ryzykowne dla Twojego kapitału, ponieważ straty mogą przewyższyć początkowe nakłady. Dlatego też, CFD

mogą nie być odpowiednie dla wszystkich inwestorów. Upewnij się, że rozumiesz związane z nimi ryzyka i jeżeli jest to

konieczne zasięgnij niezależnej porady. Powyższe opracowanie nie powinno być traktowane w żaden sposób jako porada

inwestycyjna, ani jako rekomendacja lub też zachęta do zawarcia transakcji na żadnym instrumencie finansowym.

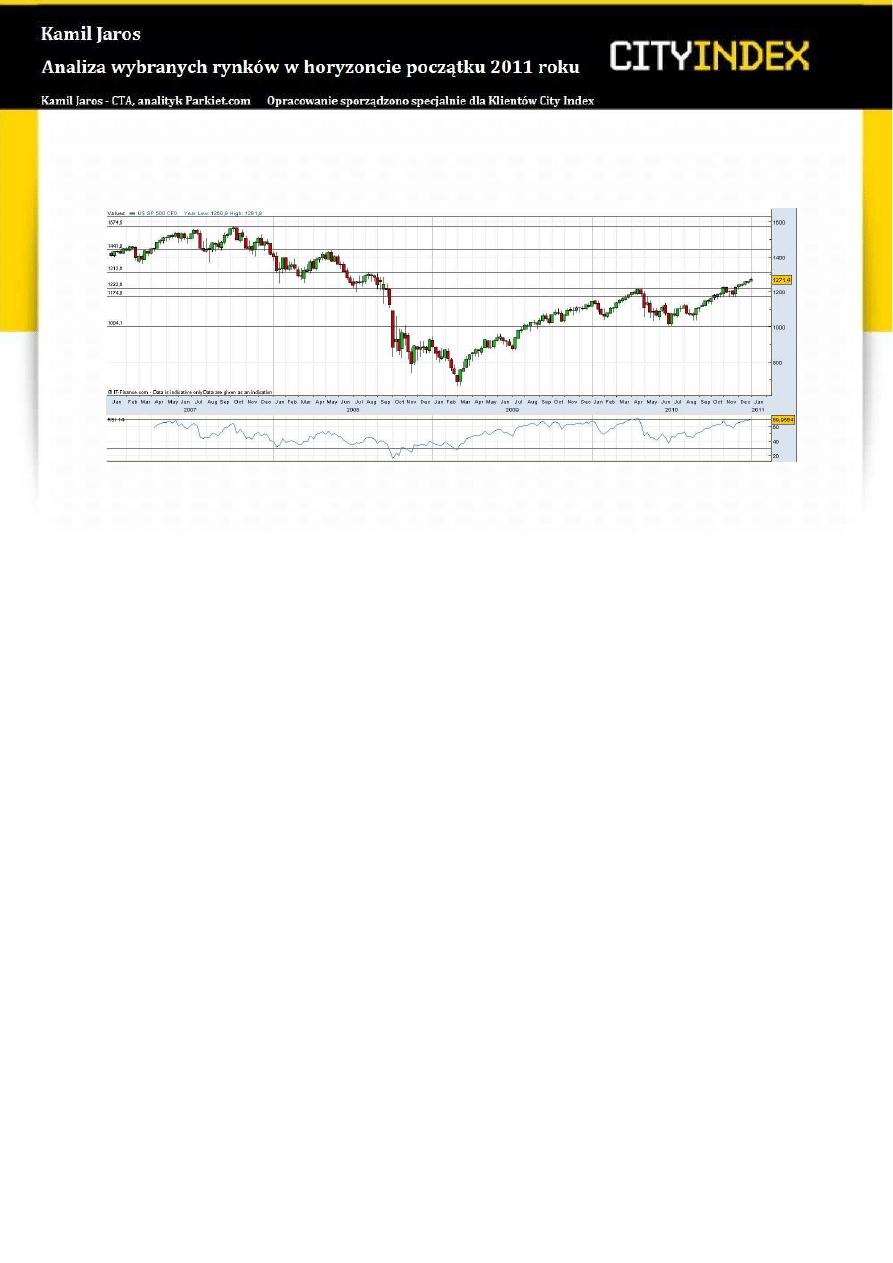

S&P500

Sytuacja na głównym indeksie amerykańskich akcji wydaje się być podobna

do

tego,

co

pokazuje

opisany

wyżej

DAX.

Trend

w

horyzoncie

długoterminowym jest wzrostowy i w tej chwili nie zapowiada się, by miało się

to zmienić. Nie wyklucza to pojawienia się korekty i taka korekta zapewne

wkrótce się pojawi. Kluczowym wsparciem będzie dla niej okolica 1000 pkt.,

choć już w okolicy 1130 pkt. będzie zapewne widoczny silny popyt, gdyż

kupujący będą liczyć na to, że konsolidacja z połowy roku, którą można

również odczytać jako formacja odwróconej głowy i ramion, okaże się

skuteczną barierą dla podaży. W przypadku odchorowania korekty, rynek ma

szanse zabrnąć do okolic 1440 pkt. (szczyt z maja 2008 roku).

CFD są wysoce ryzykowne dla Twojego kapitału, ponieważ straty mogą przewyższyć początkowe nakłady. Dlatego też, CFD

mogą nie być odpowiednie dla wszystkich inwestorów. Upewnij się, że rozumiesz związane z nimi ryzyka i jeżeli jest to

konieczne zasięgnij niezależnej porady. Powyższe opracowanie nie powinno być traktowane w żaden sposób jako porada

inwestycyjna, ani jako rekomendacja lub też zachęta do zawarcia transakcji na żadnym instrumencie finansowym.

FTSE100

Trend jest wyraźnie wzrostowy. Sądząc z wysokiej korelacji z rynkami akcji na

całym świecie, także i w tym wypadku można oczekiwać korekty, która nie

powinna jednak wyrządzić poważniejszych szkód. Najbliższym wsparciem jest

okolica dołka na 5517 pkt. Nieco niżej znajduje się konsolidacji z połowy roku,

która i w tym wypadku przypomina nieco formację odwróconej głowy i

ramion. W horyzoncie kwartały pojawienie się korekty jest prawdopodobne,

ale w tej chwili nie ma poważnych sygnałów, by wątpić w to, że w kolejnych

miesiącach pojawią się nowe rekordy trendu, a przynajmniej poważny ruch

powrotny w kierunku dotychczasowych rekordów.

CFD są wysoce ryzykowne dla Twojego kapitału, ponieważ straty mogą przewyższyć początkowe nakłady. Dlatego też, CFD

mogą nie być odpowiednie dla wszystkich inwestorów. Upewnij się, że rozumiesz związane z nimi ryzyka i jeżeli jest to

konieczne zasięgnij niezależnej porady. Powyższe opracowanie nie powinno być traktowane w żaden sposób jako porada

inwestycyjna, ani jako rekomendacja lub też zachęta do zawarcia transakcji na żadnym instrumencie finansowym.

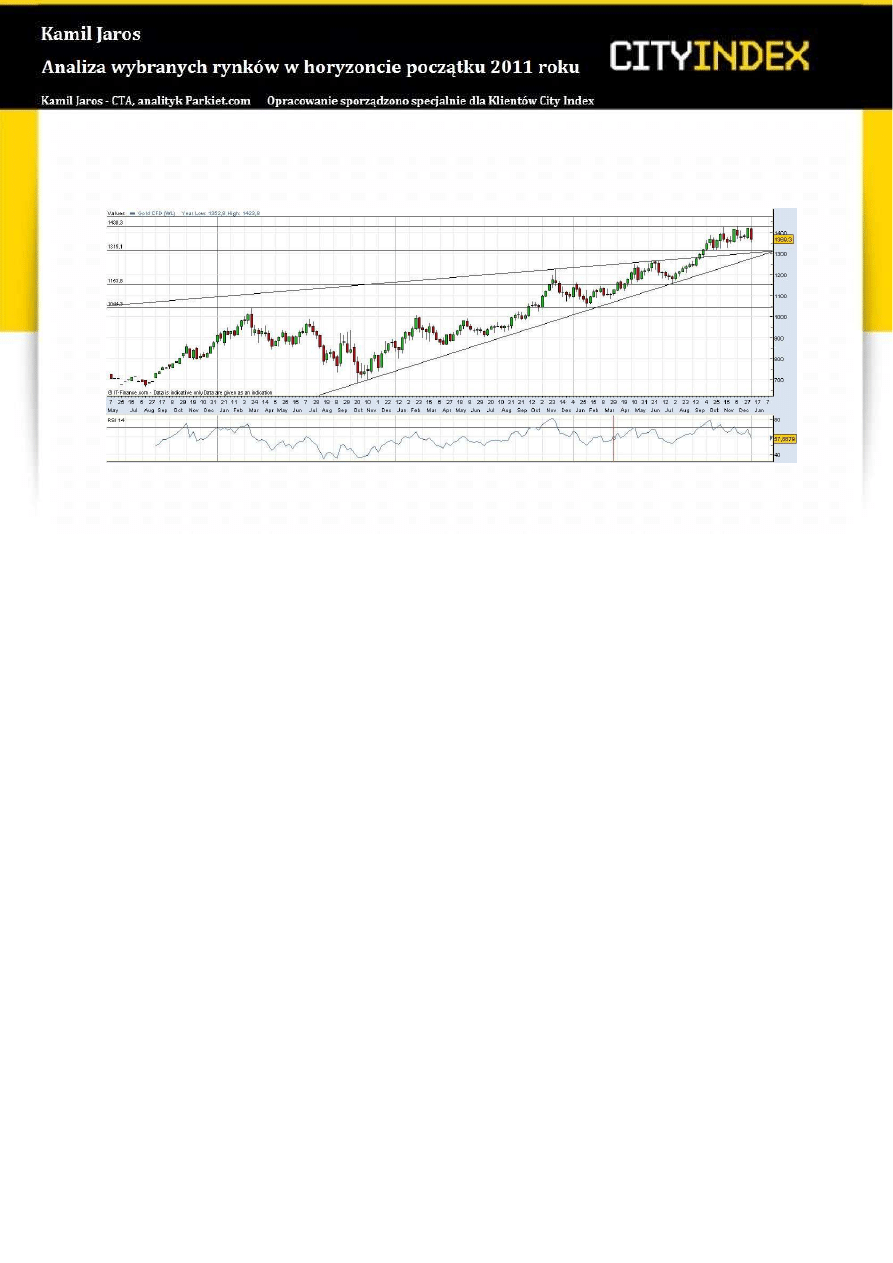

ZŁOTO

Rynek złota od wielu lat znajduje się w trendzie wzrostowym. Sytuacja jest tu

podobne do tego, co działo się w końcówce lat 70-tych. Można przypuszczać,

że skończy się to hiperbolą. Co wcale nie oznacza, że rynek teraz będzie tylko

nieustannie wzrastał. Korekty będą się pojawiały, ale niemal powszechnie

będą wykorzystywane do odnawiania długich pozycji. Oczekiwanie na

umocnienie się dolara może skutkować osłabieniem wyceny złota, które ma

szansę pojawić się już w I kwartale. Aktualna linia trendu wzrostowego będzie

zapewne przełamana, ale sygnał ostatecznie okaże się fałszywy, jak wiele do

tej pory. Pierwszym wsparciem są okolice 1300 dolarów za uncję, ale one

raczej wykresu nie utrzymają. Skutecznym wsparciem może być dopiero

poziom 1150. Można przypuszczać, że zbliżanie się do tego poziomu będzie

wzmagać stronę kupujących.

CFD są wysoce ryzykowne dla Twojego kapitału, ponieważ straty mogą przewyższyć początkowe nakłady. Dlatego też, CFD

mogą nie być odpowiednie dla wszystkich inwestorów. Upewnij się, że rozumiesz związane z nimi ryzyka i jeżeli jest to

konieczne zasięgnij niezależnej porady. Powyższe opracowanie nie powinno być traktowane w żaden sposób jako porada

inwestycyjna, ani jako rekomendacja lub też zachęta do zawarcia transakcji na żadnym instrumencie finansowym.

Terminy, na które szczególnie warto zwrócić uwagę w I kw. 2011 roku.

W I kwartale 2011 roku, jak i zapewne w pozostałych czynnikiem, który będzie

dominował na rynkach finansowych, będzie rozpoczęcie fazy wycofywania się

banków centralnych w krajach rozwiniętych z rekordowo luźnej polityki

pieniężnej. Luzowanie ilościowe, które było tematem przewodnim ostatniego

kwartału, będzie nim nadal, ale w odmiennym charakterze. Teraz rynki będą

antycypowały możliwość jego zakończenia. Dotyczy to w szczególności

amerykańskiej wersji, czyli osławione QE2, ale nie tylko, bo i podobny proces

czeka Bank Anglii, czy Bank Japonii.

Decyzja o wycofaniu się w luzowania ilościowego będzie miała szybkie i proste

przełożenie na oczekiwania rynków wobec poziomu kapitału w systemie

finansowym. Zakupy amerykańskiej Rezerwy Federalnej to stały zastrzyk

gotówki, która rozlewa się wszędzie, także na rynki, co wpływa na podniesienie

wycen. Zresztą Fed nie ukrywa, że to jest jednym z oczekiwanych skutków tego

narzędzia. Gdy skup obligacji zostanie zatrzymany, to nie będzie kapitału, który

miałby wspierać wyceny, co może się negatywnie odbić na cenach aktywów,

a w szczególności na akcjach i obligacjach. Dolar w związku z tym czynnikiem

będzie przybierał na wartości. Podobnie ma się sprawa w Wielkiej Brytanii i

Japonii, przy czym, we wszystkich tych krajach procesy wycofywania kapitału

będą bardzo ostrożne i powolne. Nie zmienia to faktu, że o tym, czy luzowanie

ilościowe zostanie wycofane wkrótce, czy też wygaśnie zgodnie ze wstępnie

założonych harmonogramem (w USA to czerwiec i realizacja kwoty 600 mld

dolarów), zadecydują wieści z gospodarek. W tym wypadku, im lepsze one

będą, tym szybciej może zapaść decyzja o końcu QE2.

Rynki są mocno wyczulone na temat luzowania, co widać było pod koniec

ubiegłego roku. Można przypuszczać, że i w tym ten temat będzie topowym. Z

tego względu na szczególną uwagę zasługują publikacje informacji, które

mogą być decydujące o tym, czy luzowanie będzie kontynuowane, czy też,

zostanie przerwane. Najważniejszymi tego typu informacjami są więc te, które

opisują parametry, które są jednocześnie celami działania banku centralnego.

Dynamika cen na poziomie konsumentów, a w przypadku USA także dane z

rynku pracy. Dane z rynku pracy w USA pojawiają się zazwyczaj w pierwszy

CFD są wysoce ryzykowne dla Twojego kapitału, ponieważ straty mogą przewyższyć początkowe nakłady. Dlatego też, CFD

mogą nie być odpowiednie dla wszystkich inwestorów. Upewnij się, że rozumiesz związane z nimi ryzyka i jeżeli jest to

konieczne zasięgnij niezależnej porady. Powyższe opracowanie nie powinno być traktowane w żaden sposób jako porada

inwestycyjna, ani jako rekomendacja lub też zachęta do zawarcia transakcji na żadnym instrumencie finansowym.

piątek miesiąca i dotyczą miesiąca, który właśnie się zakończył. W przypadku

lutego (4 lutego), publikacja jest o tyle ważna, że wraz nią pojawi się także

rewizja informacji dotyczących rynku pracy, jakie były publikowane w całym

2010 roku. Im lepsze będą dane, tym dolar będzie mocniejszy, a rynek akcji

będzie reagował umiarkowanie optymistycznie. Ten umiarkowany wzrost może

się w końcu przerodzić w spadek, gdyż dobre dane będą miały znaczenie w

dłuższym terminie, a w krótkim na wyceny większy wpływ może mieć odejście

do luzowania ilościowego.

W tym samym kontekście znaczenia nabierają informacje i dynamice PKB. W

przypadku Ameryki, wstępne dane o wynikach IV kw. pojawią się 28 stycznia, a

w kolejnych miesiącach będą rewidowane.

W połowie każdego miesiąca publikowana jest informacja o dynamice cen

towarów i usług konsumpcyjnych. W USA 14 stycznia pojawi się miesięczna

wartość wskaźnika CPI, a 31 stycznia PCE core, który dla Fed ma szczególne

znaczenie przy ocenie procesów inflacyjnych. Publikacje tych wielkości w

lutym i kolejnych miesiącach dokonują się w podobnych porach.

Dla Polski znaczenie może mieć publikacja inflacji konsumenckiej, która

dokonuje się w połowie każdego miesiąca. Ma ona teraz znaczenie

szczególne, gdyż w ostatnim czasie trwa ożywiona dyskusja nad koniecznością

zacieśniania polityki pieniężnej w Polsce. Prezes NBP Marek Belka stwierdził, że

powoli nadchodzi czas na podwyżki, co w pierwszym tygodniu 2011 roku

wyraźnie umocniło złotego. Oczekuje się, że w I kw. RPP podniesie główną

stopę procentową o 25 pkt. bazowych. Publikacja rosnącej wartości CPI może

to zapewnić.

Wyszukiwarka

Podobne podstrony:

praca magisterska licencjacka Analiza wybranych możliwości finansowania projektów innowacyjnychx

16. Specyfika kultury rosyjskiej XVII i XVIII wieku na podstawie analizy wybranych zjawisk, 35 specy

16. Specyfika kultury rosyjskiej XVII i XVIII wieku na podstawie analizy wybranych zjawisk, 35 specy

26 Kardas Analiza wybranych wskaznikow

Analiza wybranych ofert usługodawców logistycznych przesyłka

Analiza wybranych problemów kształtowania środowiska pracy (na przykładzie nauczycieli), Moje prace

analiza pozycji rynkowej przedsiębiorstwa , Materiały Edukacyjne, Zarządzanie Przedsiębiorstwem, Prz

FILOZOFIA -Próba analizy wybranego aforyzmu Friedricha Nietzschego, pedagogika i inne

Analiza gospodarki rynkowej w Polsce na podstawie mierników gospodarczych, Nauka i Technika, Ekonomi

TarczynskiLuniewska STATYSTYCZNA ANALIZA WYBRANYCH WSKAŹNIKÓW

83 Wojtynek Analiza wybranych aspektow jakosciowych

Wykład 9 AR Metody analizy udziałów rynkowych i grup strategicznych

ANALIZA WYBRANYCH PARAMETRÓW POŻAROWYCH WEŁNY MINERALNEJ I UKŁADÓW WEŁNA MINERALNA TYNKI CIENKOWARST

ARKUSZ ANALIZY WYBRANYCH PROGRAMÓW W ŚWIETLE REALIZACJI, Studia, Badania marketingowe

Analiza techniczna rynków finasowych

Wykład 4 AR Analiza zjawisk rynkowych w czasie

więcej podobnych podstron