1

DOBROWOLNE UBEZPIECZENIA EMERYTALNE

dr Piotr Kania

14.10.2011

Kapitał emerytalny to uprawnienia emerytalne, które w momencie nabycia prawa do emerytury

przeliczane są na świadczenie emerytalne.

ŚWIADCZENIE EMERYTALNE

=

KAPITAŁ FORMALNY + KAPITAŁ REALNY

-------------------------------- -------------------------------

PDTZ (Przeciętne Dalsze Trwanie Życia)

Kapitał realny – od instytucji komercyjnej nastawionej na zysk i pobierającej opłaty, gdyż zapewnia

określony poziom świadczeń ponosi ryzyko.

Kapitał formalny – w PL to ZUS, instytucja publiczna

System zdefiniowanej składki – w systemie tym wysokość emerytury zależy od przeciętnego

trwania życia na emeryturze. Jest niewiadoma, jednak można ją w przybliżeniu oszacować. Jedyne,

co wiemy na pewno to wysokość składki, jaką musimy płacić.

Przeciętnie kobiety na emeryturze żyją 20 lat, a mężczyźni 15 lat.

Rozwiązania liczenia kapitału emerytalnego:

•

emeryt może mieć liczone dla płci osobno,

•

emeryt może mieć liczone łącznie dla wszystkich niezależnie od płci.

Wiek emerytalny w Polsce:

•

kobiety – 60 lat,

•

mężczyźni – 65 lat.

Kapitał formalny:

•

składka zewidencjonowana i zwaloryzowana na koncie lub subkoncie emerytalnym ZUS,

•

kształtuje go:

o

nasza produktywność (wynagrodzenie),

o

efektywność gospodarki (dynamika PKB realnie lub nominalnie, wzrost

wynagrodzeń),

o

obietnice polityków (dodatkowy mnożnik we wzorze mniejszy od jedności).

Kapitał realny:

•

składka zakumulowana na koncie w kapitałowym programie emerytalnym (np. OFE, IKE),

•

kształtuje go:

o

nasza produktywność,

o

efektywność rynków finansowych (hossa/bessa),

o

efektywność gospodarki,

2

o

d) skłonność do oszczędzania.

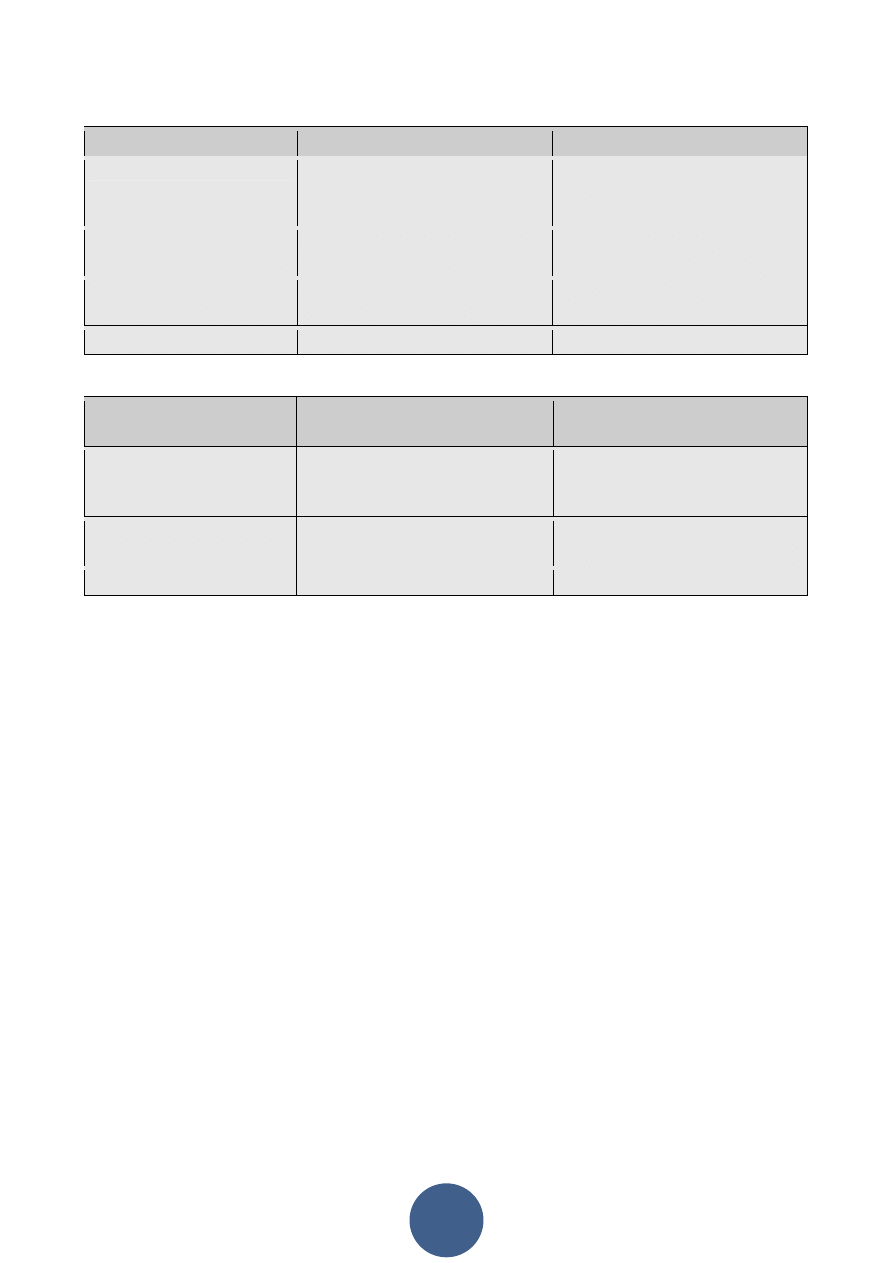

CECHA

KAPITAŁ FORMALNY

KAPITAŁ REALNY

źródło akumulacji

celowa składka emerytalna

(obowiązkowa)

celowa składka emerytalna

(obowiązkowa lub dobrowolna)

oraz dobrowolne oszczędzanie

sposób wykorzystania

wpłacanych środków

na bieżące, czyli CZYJEŚ

świadczenie emerytalne

na przyszłe, czyli WŁASNE

świadczenie emerytalne

wykorzystanie

(amortyzacja)

wyliczenia świadczenia

emerytalnego

wyliczenie i wypłata świadczenia

emerytalnego

finansowanie świadczeń

repartycyjne

kapitałowe

Finansowanie repartycyjne a kapitałowe (SYSTEM BAZOWY)

POZIOM

FINANSOWANIA

FINANSOWANIE

REPARTYCYJNE

FINANSOWANIE

KAPITAŁOWE

PIERWSZY POZIOM

celowa składka emerytalna

celowa składka emerytalna

+

zyski z inwestycji

DRUGI POZIOM

Fundusz Rezerwy

Demograficznej

Fundusz Gwarancyjny

TRZECI POZIOM

budżet państwa

budżet państwa

I POZIOM – gwarancja w postaci kapitałów własnych firm zarządzających naszymi pieniędzmi

II POZIOM - FRD zabezpiecza nierównowagę funduszu emerytalnego w przypadku

demograficznych fluktuacji. Powstał w 1999r. Jednak obecnie zgromadzone kapitały w tym

Funduszu starczyłyby zaledwie na rok działań stabilizacyjnych.

III POZIOM – fundusz wspólnego inwestowania nie może zbankrutować, ponieważ jest

wydzielony z podmiotu zarządzającego tym funduszem.

Czy emerytury z kapitału formalnego i realnego są:

•

pewne (gwarantowane prawnie i ekonomicznie),

•

efektowne/efektywne (dają poczucie bezpieczeństwa ekonomicznego),

•

realne (zachowują siłę nabywczą w czasie).

To wszystko zależy ostatecznie od:

•

wydajności fiskalnej państwa,

•

równowagi budżetowej,

•

długu publicznego.

Jeżeli te parametry zostaną zachwiane to system emerytalny nie będzie bezpieczny

Liczy się tu nie tylko stan obecny ale i przyszłość.

3

28.10.2011

POJ

ĘCIE RYZYKA SYSTEMU EMERYTALNEGO?

Jest to możliwość utraty równowagi finansowej systemu powodującej konieczność interwencji

finansowej lub pozafinansowej ze strony władz regulacyjnych.

RÓWNOWAGA FINANASOWA – sytuacja, w której istnieje możliwość finansowania

przyrzeczonych świadczeń emerytalnych na podstawie nabytych uprawnień ze środków

finansowych pierwotnie na ten cel przeznaczonych (środków celowych).

System publiczny nie jest zrównoważony.

Ryzyko systemu emerytalnego wiąże się z procesem przechodzenia od „(…) satysfakcjonującej

interesariuszy równowagi do niesatysfakcjonującej przyjmujących to ryzyko (…) w systemie

finansowym i gospodarce”.

Ryzyko systemu skutkuje tym, że interesariusze przestają być zadowoleni, ponieważ dostają niższe

świadczenia, a poza tym ktoś musi za to zapłacić.

GŁÓWNE TYPY RYZYKA SYSTEMU EMERYTALNEGO

DEMOGRAFICZNE

OPERACYJNE

POLITYCZNE

SYSTEM EMERYTALNY

GOSPODARCZE

SPOŁECZNE

SOCJALNE

RYZYKO DEMOGRAFICZNE

Wiąże się przede wszystkim z relacją zachodzącą pomiędzy osobami aktywnymi zawodowo a

osobami pobierającymi świadczenia emerytalne.

Wymiar ekonomiczny tej definicji przejawia się w pytaniu:

„Czy osoby aktywne zawodowo (wnosz

ące kontrybucję do systemu) będą w stanie

sfinansowa

ć przyrzeczony poziom konsumpcji obecnym emerytom?”

Ryzyko demograficzne może być także postrzegane od strony procesów naturalnych tj. dzietności

(płodności młodego pokolenia) oraz długowieczności (przeciętnego dalszego trwania życia starego

pokolenia).

Bez względu na metodę wypłaty emerytur bieżąca sytuacja gospodarcza zawsze ma wpływ na

wydajność systemu emerytalnego. W systemie repartycyjnym pieniądze nie są zachowane w

aktywach finansowych, więc nie jest dostosowywane do bieżącej sytuacji gospodarczej.

4

WSKAŹNIKI OBCIĄŻENIA EKONOMICZNEGO

Relacja PRD/NPR

3,83

3,21

2,69

2,4

2,29

2,16

1,94

1,46

1,3

Relacja NPR/PRD

0,26

0,31

0,37

0,42

0,44

0,46

0,52

0,68

0,77

PRD – ludność produkcyjna

NPR – ludność nieprodukcyjna

RYZYKO POLITYCZNE

Jest związane ze zmianami wprowadzanymi do rozwiązań systemowych w wyniku działań

polityków (głównie sprawujących władzę) w celu uzyskania akceptacji ich działań na innych

obszarach funkcjonowania państwa.

Ryzyko to przejawia si

ę w postaci, np.:

•

zmian zasad przyznawania i waloryzacji świadczeń emerytalnych,

•

wprowadzania lub rozszerzania przywilejów emerytalnych dla określonych grup

społecznych (np. wieku emerytalnego, zasad naliczania świadczenia, itp.),

•

zmiany wysoko

ści obciążeń z tytułu składek (podatków celowych),

•

przeznaczenia zgromadzonych funduszy rezerwowych na inne cele,

•

likwidacji funduszy kapitałowych.

Ryzyko polityczne może dotyczyć także innych wydarzeń takich jak wojny, zamieszki, strajki czy

ataki terrorystyczne, które zakłócają oczekiwany przebieg procesów w systemie emerytalnym.

System repartycyjny jest co roku równoważony tak jak budżet państwa. Jedynym parametrem

zmiennym jednak jest tu tylko składka (wysokość świadczeń nie powinna być zbyt często

zmieniana).

RYZYKO SPOŁECZNE (NIEAKCEPTACJI)

Wiąże się z możliwością odrzucenia przez aktywną zawodowo część społeczeństwa zasad

przyznawania i wysokości wypłacanych świadczeń na rzecz pokolenia emerytów.

Ryzyko to szczególnie rośnie wraz ze wzrostem obciążeń składkowych.

Odrzucenie umowy międzypokoleniowej może prowadzić do konieczności finansowania świadczeń

innymi źródłami niż składka emerytalna.

RYZYKO SOCJALNE

Wiąże się z występowaniem w obowiązkowych programach emerytalnych, najczęściej

organizowanego przez państwo, grup osób dotkniętych innymi typami ryzyka osobowego

(socjalnego), które powodują, że nie mogą one w normalny sposób uczestniczyć w procesie

gromadzenia środków na wypłatę emerytur, np. osoby przebywające na zasiłku chorobowym, na

rencie inwalidzkiej czy bezrobotni.

Innym ważnym problemem z tym związanym są uprzywilejowane grupy zawodowe względem

nabywania uprawnień emerytalnych.

W przypadku programów emerytalnych opartych na zdefiniowanym świadczeniu obciążają one

równowagę

systemu

emerytalnego,

jeżeli

nabywają

uprawnienia

emerytalne

według

uprzywilejowanych zasad przy równoczesnym braku zwiększonego ciężaru składkowego w okresie

aktywności zawodowej.

5

RYZYKO OPERACYJNE

Związane jest z organizacją systemu emerytalnego, a przede wszystkim z koniecznością

funkcjonowania w nim podmiotów, które realizują poszczególne zadania związane z realizacją

głównego celu systemu.

Oznacza ono możliwość powstania straty w wyniku działań podejmowanych przez podmioty

wchodzące w skład systemu emerytalnego, a związane z wykorzystaniem istniejących w nim

mechanizmów, instytucji lub narzędzi, a także z prowadzeniem przez nie działalności gospodarczej.

Może dotyczyć nieprawidłowo funkcjonujących wewnętrznych procedur, ludzi czy rozwiązań

systemowych, a także może pochodzić z zewnątrz.

Do zagrożeń generujących to ryzyko zalicza się m.in. oszustwa (wewnętrzne i zewnętrzne),

bezpieczeństwo pracy i relacje z pracownikami, zniszczenie fizyczne aktywów, wady systemów czy

zarządzanie procesami biznesowymi.

RYZYKO GOSPODARCZE

Stanowi najpoważniejszy problem każdego systemu emerytalnego, gdyż obietnice składane

przyszłym emerytom, a więc osobom aktywnym zawodowo są wyceniane w jednostkach

pieniężnych, które odzwierciedlają podział PKB pomiędzy aktywnych zawodowo a emerytów.

09.12.2012

KAPITAŁ EMERYTALNY JAKO CEL PLANOWANIA FINANSOWEGO

Ró

żnorodność celów w ekonomicznym życiu człowieka:

•

zakup samochodu,

•

zakup domu/mieszkania,

•

wychowanie/edukacja dzieci,

•

emerytura.

Przewaga celu emerytalnego:

•

odległy horyzont czasu,

•

duża różnorodność instrumentów,

•

zagarnianie finansowe, czyli wykorzystanie instrumentów wcześniej powołanych do reali-

zacji innych celów.

Program emerytalny:

1)

instrument finansowy lub konglomerat instrumentów służących do gromadzenia kapitału

emerytalnego i/lub wypłaty świadczenia emerytalnego,

2)

funkcjonuje w dwóch fazach:

a)

faza akumulacji kapitału,

b)

faza amortyzacji kapitału.

Wspólne cechy faz amortyzacji – akumulacji:

•

działa procent składany,

•

ryzyko inwestycyjne,

•

ubezpieczenie realizacji celu.

6

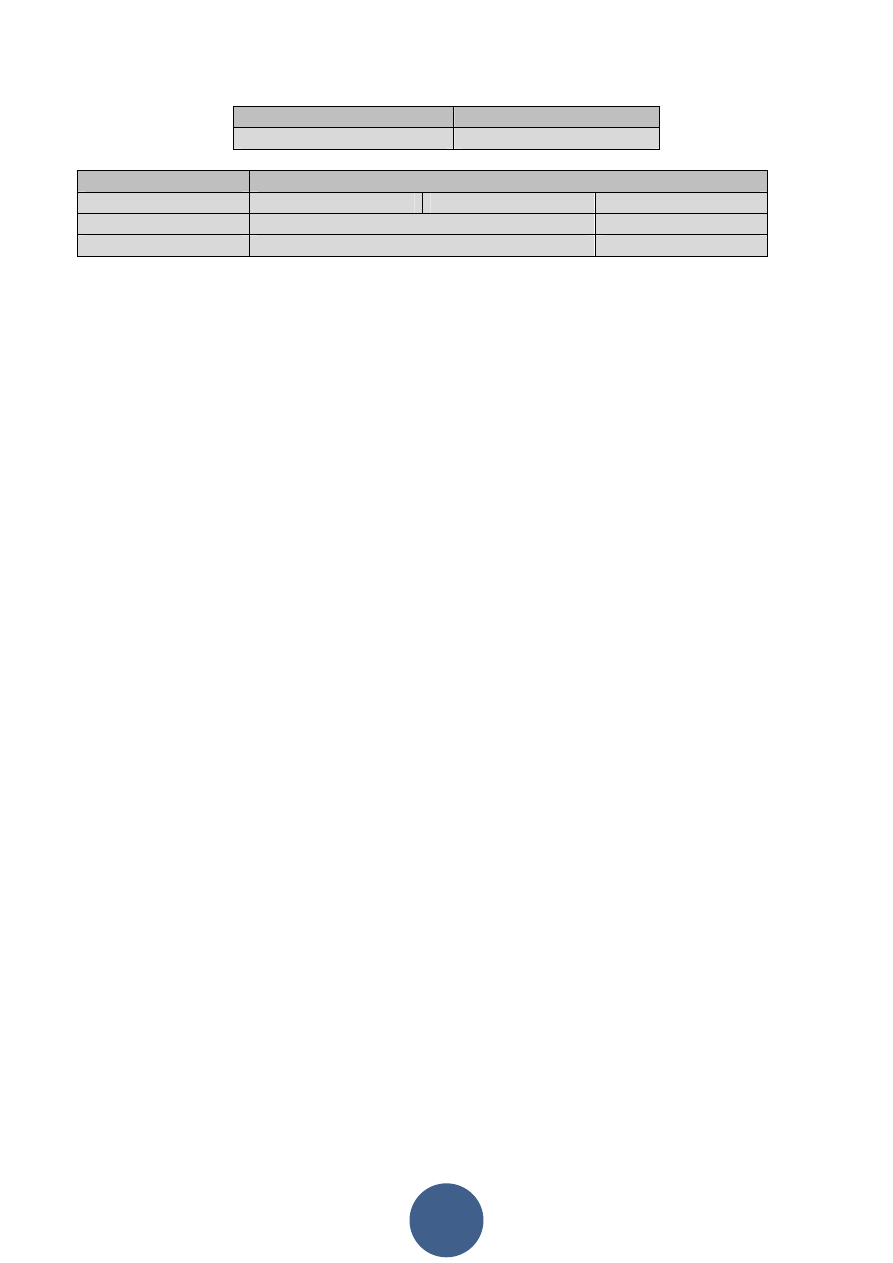

Instrumenty konsoliduj

ące

cele

fazy

ubezpieczenie na życie

renta odroczona

pozostałe

niekonsoliduj

ące

funkcjonalność

oszczędnościowe

inwestycyjne

ubezpieczeniowe

ryzyko

beneficjent

instytucja

czas

odroczone

natychmiastowe

Renta odroczona – ubezpieczyciel zobowiązuje się do wypłaty określonego świadczenia w czasie X.

Niekonsolidujące to instrumenty, które wykorzystujemy do sfinansowania pojedynczych bieżących

celów.

W produktach inwestycyjnych bierzemy na siebie zmienność parametrów rynkowych

(ryzyko rynkowe). Decydujemy się na to, że podmiot zarządzający naszymi oszczędnościami

przenosi na nie całe to ryzyko. Do produktów tych należą m. in. PPE, plany oszczędnościowe z

funduszami inwestycyjnymi lub ubezpieczeniowymi funduszami kapitałowymi.

Produkty ubezpieczeniowe oparte są na ryzyku, musimy więc zapłacić koszt ryzyka

ubezpieczeniowego. Jest to wyrażane w opłacie za ryzyko. Przewagą tego typu produktów nad

produktami oszczędnościowymi jest fakt, iż suma ubezpieczeniowa w wysokości np. 100.000 zł jest

możliwa do wypłacenia w każdej chwili w razie zajścia wypadku ubezpieczeniowego. Z kolei w

produktach oszczędnościowych mija sporo czasu zanim zdołamy uzbierać tą kwotę.

Beneficjent to osoba mająca prawo do świadczenia. Przenoszone jest na niego ryzyko

inwestycyjne, jednak może być tak, że ryzyko to bierze na siebie instytucja. Instytucja może dać

gwarancję np. wartości kapitału na koniec trwania produktu lub gwarancja stopy zwrotu.

Odzyskiwalno

ść środków: w produktach ubezpieczeniowych istnieje możliwość dokonania

zapisu na osoby uposażone, nie muszą to być nawet osoby z rodziny. W przypadku innych

produktów świadczenie wchodzi do sumy spadkowej i pierwszeństwo do niej ma najbliższa rodzina.

Ubezpieczenie na dożycie – wypadek ubezpieczeniowy to dożycie przez ubezpieczonego

określonego wieku, np. 65 lat.

Najkorzystniejsza jest renta dożywotnia, ponieważ gwarantuje nam świadczenie bez

względu na czas trwania życia. Innym typem renty jest renta gwarantowana terminowa np. 10-letnia.

Jest to korzystniejsze z punktu widzenia wartości wypłacanych świadczeń, jednak po tym okresie

nie dostajemy już nic.

Uniwersalne ubezpieczenie na życie.

Ubezpieczenie wspólne:

•

na pierwsz

ą śmierć – świadczenie wypłacane w przypadku śmierci pierwszej z ubezpie-

czonych osób,

•

na ostatni

ą śmierć – świadczenie wypłacane w przypadku śmierci drugiej z ubezpieczo-

nych osób.

Ubezpieczenia na życie z UFK – część składki inwestowane w jednostki uczestnictwa funduszy

kapitałowych.

7

16.12.2012

Co to jest kwalifikowany program emerytalny?

•

dodatkowy dobrowolny program gromadzenia (lub także wykorzystania) kapitału emerytal-

nego,

•

występuje w ściśle określonych formach, tj. wykorzystuje wskazane przez państwo instru-

menty i instytucje finansowe,

•

ograniczona swoboda wykorzystania zgromadzonych oszczędności,

•

przywileje podatkowe (zwolnienia, ulgi).

Rodzaje kwalifikowanych programów emerytalnych:

•

PPE – Pracownicze Programy Emerytalne (od 1999),

•

IKE – Indywidualne Konto Emerytalne (od 2004),

•

IKZE – Indywidualne Konto Zabezpieczenia Emerytalnego (od 2012).

PPE:

1)

programy tworzone w celu gromadzenia środków uczestnika przeznaczonych do wypłaty,

2)

rozwiązania instrumentalne i instytucjonalne ograniczają się do fazy akumulacyjnej,

3)

uczestnikiem takiego programu może być pracownik lub inna osoba, czyli osoba fizyczna pro-

wadząca działalność gospodarczą, wspólnik spółki cywilnej, jawnej, partnerskiej, komandyto-

wej i komandytowo-akcyjnej odpowiadający bez ograniczenia, jeżeli podlega obowiązkowi

ubezpieczenia emerytalnego i rentowego, ale pod warunkiem, że prowadzi taki program dla

swoich pracowników,

4)

formy:

a)

pracowniczy fundusz emerytalny,

b)

ubezpieczenie na życie z UFK,

c)

fundusz inwestycyjny,

5)

mają charakter zewnętrznych funduszy zbiorowego inwestowania.

Kwalifikowane programy emerytalne – wnioski z analizy rozwi

ązań instytucjonalnych

Nie są to pełne programy emerytalne, gdyż nie obejmują one fazy wypłat, czyli amortyzacji kapita-

łu emerytalnego. Pozwalają na to przyjęte rozwiązania w zakresie zasad określania wartości świad-

czenia, czyli przyjęcia jako podstawowej metody zdefiniowanej składki, która umożliwia:

•

zdjęcie z podmiotu organizującego program emerytalny ryzyka utraty równowagi finanso-

wej programu w fazie wypłat,

•

rozdzielenie fazy akumulacji kapitału oraz fazy jego amortyzacji na dwa odrębne programy.

PPE:

•

może być tworzony tylko i wyłącznie przez pracownicze towarzystwa emerytalne,

•

posiada osobowość prawną, a jego wyłącznym celem działalności jest gromadzenie środków

pieniężnych, ich lokowanie, z przeznaczeniem na wypłatę członkom funduszu po osiągnię-

ciu przez nich wieku emerytalnego oraz wypłata emerytur kapitałowych,

•

aktywa funduszu są wyodrębnione z masy majątkowej podmiotu zarządzającego, co zwięk-

sza bezpieczeństwo powierzonych mu środków,

•

opierają swój mechanizm działania na rozwiązaniach stosowanych w przypadku otwartych

funduszy inwestycyjnych.

8

Pracowniczy Fundusz Emerytalny a inne formy PPE:

•

w przypadku pozostałych PPE możliwe jest wykorzystanie w ramach jednej umowy z TFI

lub Zakładem Ubezpieczeń na Życie większej liczby funduszy do lokowania składek pra-

cowników,

•

mogą lepiej dostosowywać się do potrzeb klienta,

•

w przypadku funduszy inwestycyjnych wykorzystywane są najczęściej specjalistyczne

otwarte fundusze inwestycyjne, które podobnie jak pracownicze fundusze emerytalne są

wyodrębnione z majątku podmiotu zarządzającego,

•

różnorodność oferty tych funduszy polega na oferowanym celu działalności lokacyjnej, a

także na odmiennym profilu ryzyka,

•

podobną do otwartych funduszy inwestycyjnych ofertę pod względem inwestycyjnym oferu-

ją ubezpieczeniowe fundusze kapitałowe.

Grupowe ubezpieczenie na

życie z UFK jako PPE:

•

oferowane są one jako składnik akumulacji składki oszczędnościowej w umowach ubezpie-

czenia na życie,

•

różni się od pozostałych form PPE tym, że łączy w sobie ubezpieczenie na życie, które daje

ochronę ubezpieczeniową na wypadek śmierci i/lub z tytułu dożycia,

•

ochrona podstawowa może być rozszerzona o ryzyko dodatkowe związane z nieszczęśli-

wym wypadkiem lub chorobą,

•

kapitał emerytalny może być ubezpieczony, czyli że określona w umowie ubezpieczenia je-

go wysokość będzie wpłacona niezależnie od tego, jakie będą wyniki działalności lokacyjnej

ubezpieczeniowych funduszy kapitałowych.

Grupowe ubezpieczenie na

życie z UFK a inne formy PPE

•

istotna różnica: status UFK,

•

podobnie jak fundusze inwestycyjne czy pracownicze fundusze emerytalne maja one cha-

rakter funduszy umownych, otwartych, jednak nie maja one wyodrębnienia majątkowego z

masy majątkowej zakładu ubezpieczeń na życie, gdyż nie posiadają osobowości prawnej,

•

natomiast wyodrębnione są one rachunkowo, przede wszystkim ze względu na brak ograni-

czeń inwestycyjnych nakładanych na zakłady ubezpieczeń na życie, co pozwala na zwięk-

szenie oferty inwestycyjnej,

•

środki ulokowane w UFK są częścią masy upadłościowej zakładu ubezpieczeń,

•

na ubezpieczycieli oferujących ubezpieczenia na życie nakładane są szczególne wymogi ka-

pitałowe, które powinny zabezpieczyć interes ubezpieczonych i uposażonych,

•

świadczenie z ubezpieczenia na życie podlega częściowo ochronie z Ubezpieczeniowego

Funduszu Gwarancyjnego

Grupowe ubezpieczenie na

życie z UFK jako PPE – szczególne wymogi:

Ze względu na dodatkowe koszty programu jakie generuje ochrona ubezpieczeniowa, nałożone zo-

stały dodatkowe ograniczenia związane z taką umową, która musi przewidywać:

•

niepotrącanie kosztów ochrony ubezpieczeniowej ze środków zgromadzonych w ubezpie-

czeniowym funduszu kapitałowym w przypadku nieopłacenia składki ubezpieczenia na ży-

cie oraz związanego z ryzykiem chorobowym i wypadkowym,

•

przeznaczenie co najmniej 85% każdorazowej składki podstawowej na ubezpieczeniowy

fundusz kapitałowy oraz co najmniej 1% składki na pokrycie kosztów ochrony ubezpiecze-

niowej,

9

•

pobieranie z aktywów ubezpieczeniowego funduszu kapitałowego, opłat związanych wy-

łącznie z pokryciem kosztów transakcyjnych i opłat z tytułu jego zarządzania,

•

otrzymanie przez uczestnika ochrony ubezpieczeniowej w przypadku nieterminowego prze-

kazania składki ubezpieczeniowej przez pracodawcę,

•

utrzymanie ochrony ubezpieczeniowej przez okres co najmniej 45 dni od dnia wymagalno-

ści składki, a po tym terminie ochrona ubezpieczeniowa może ulec zawieszeniu pod warun-

kiem, że zakład ubezpieczeń przed dniem ustania ochrony ubezpieczeniowej przekaże pra-

codawcy informację o fakcie jej zawieszenia,

•

brak możliwości przeznaczenia składki dodatkowej na ochronę ubezpieczeniową.

Indywidualne kwalifikowane programy emerytalne:

Maja dwie formy : IKE i IKZE

1)

IKE (IKZE) jest to wyodr

ębniony:

a)

zapis w rejestrze uczestników funduszu inwestycyjnego,

b)

rachunek papierów wartościowych lub inny rachunek, na którym zapisywane są instrumenty

finansowe niebędące papierami wartościowymi oraz rachunek pieniężny służący do obsługi

takich rachunków w podmiocie prowadzącym działalność maklerską,

c)

rachunek w ubezpieczeniowym funduszy kapitałowym,

d)

rachunek bankowy w banku,

e)

rachunek w dobrowolnym funduszu emerytalnym (od stycznia 2012).

Indywidualne kwalifikowane programy emerytalne:

IKE i IKZE są programami indywidualnymi, gdyż na danym programie oszczędności może

gromadzić wyłącznie jedna osoba.

Przed zawarciem umowy o IKE czy IKZE osoba fizyczna składa o

świadczenie, że:

•

nie gromadzi oszczędności na innym IKE (IKZE) w innej instytucji finansowej,

•

gromadzi oszczędności na innym IKE (IKZE), podając równocześnie nazwę tej instytucji i

potwierdzając, że dokona wypłaty transferowej.

IKE oraz IKZE w funduszach inwestycyjnych

Oszczędzający może zawierać umowy o prowadzenie IKE lub IKZE z różnymi funduszami

inwestycyjnymi zarządzanymi przez to samo towarzystwo funduszy inwestycyjnych.

Łączna suma wpłat do funduszy w danym roku kalendarzowym nie może przekroczyć kwoty limitu

określonego w przepisach prawa.

Oszczędzający może przenosić środki między funduszami zarządzanymi przez to samo

towarzystwo.

IKE oraz IKZE w formie umowy ubezpieczenia na

życie z UFK:

•

do celów prowadzenia IKE (IKZE) może zostać wykorzystana umowa zawarta wcześniej,

przed podpisaniem umowy o IKE (IKZE), ale pod warunkiem, że środki gromadzone w ra-

mach tych programów będą odrębnie ewidencjonowane, a ubezpieczyciel zapewni możli-

wość przeniesienia środków do innej instytucji finansowej,

•

zakład ubezpieczeń nie może pokrywać kosztów ochrony ubezpieczeniowej z części składki

ubezpieczeniowej stanowiącej wpłatę do IKE (IKZE),

10

•

z aktywów UFK mogą być pobierane wyłącznie koszty związane z działalnością lokacyjną

oraz opłata za zarządzanie,

•

przeniesienie IKE (IKZE) do innej instytucji finansowej nie może być powodem wypowie-

dzenia umowy ubezpieczenia na życie,

•

środki wpłacane na IKE (IKZE) mogą być równocześnie lokowane na kilku UFK prowa-

dzonych przez dany zakład ubezpieczeń na życie.

IKE oraz IKZE w formie umowy rachunku bankowego – MUSI TO BY

Ć RACHUNEK

OSZCZ

ĘDNOŚCIOWY

IKE oraz IKZE w podmiocie prowadzącym działalność maklerską musi dotyczyć świadczenia

usług polegających na:

•

wykonywaniu zleceń nabycia lub zbycia instrumentów finansowych,

•

prowadzenia rachunku papierów wartościowych oraz rachunku pieniężnego,

•

do celu prowadzenia IKE (IKZE) może być wykorzystana umowa wcześniej zawarta, pod

warunkiem wyodrębnionego ewidencjonowania środków wpłacanych na IKE (IKZE).

Wykorzystanie zgromadzonych

środków:

1)

wypłata – jednorazowe lub ratalne wycofanie środków dokonane przez oszczędzającego lub

osobę uprawnioną (osoby uprawnione) w przypadku śmierci oszczędzającego,

2)

wypłata transferowa – przeniesienie środków:

a)

przez oszczędzającego z jednego IKE do innego IKE,

b)

przez oszczędzającego z jednego IKZE do innego IKZE,

c)

przez pracownika z jednego PPE do innego PPE,

d)

przez oszczędzającego z (do) IKE do (z) PPE,

e)

przez uprawnionego do IKE lub PPE z IKE zmarłego,

f)

przez uprawnionego z (do) IKZE do (z) IKZE,

g)

konwersja jednostek uczestnictwa miedzy funduszami inwestycyjnymi zarządzanymi przez

to samo towarzystwo funduszy inwestycyjnych rejestrowanych w ramach tego samego IKE

(IKZE).

3)

zwrot – wycofanie całości środków, jeżeli nie zachodzą przesłanki wypłaty lub wypłaty transfe-

rowej.

Wypłata oszcz

ędności z PPE:

•

wypłata środków, czyli wykorzystanie ich zgodnie z pierwotnym przeznaczeniem, którym

zasadniczo jest osiągnięcie określonego wieku lub nabycie prawa do emerytury lub ewentu-

alnie śmierć uczestnika programu, można dokonać:

◦

na wniosek uczestnika po osiągnięciu przez niego 60 lat.

◦

na wniosek uczestnika po przedstawieniu przez niego decyzji o przyznaniu prawa do

emerytury i ukończeniu 55 roku życia,

◦

w przypadku ukończenia przez uczestnika 70 lat, jeżeli wcześniej nie wystąpił z wnio-

skiem o wypłatę środków,

◦

na wniosek osoby uprawnionej, w przypadku śmierci uczestnika.

11

Wypłata oszcz

ędności z IKE:

Wypłata mo

że być dokonana:

•

na wniosek oszczędzającego po osiągnięciu przez niego wieku 60 lat lub nabyciu przez nie-

go uprawnień emerytalnych i ukończeniu 55 roku życia, ale dodatkowo musi być spełniony

jeden z warunków:

◦

dokonywanie wpłat na IKE co najmniej w 5 dowolnych latach kalendarzowych albo

◦

dokonanie ponad połowy wartości wpłat nie później niż na 5 lat przed dniem złożenia

przez oszczędzającego wniosku o dokonanie wypłaty,

•

na wniosek osoby uprawnionej w przypadku śmierci ubezpieczającego.

Wypłata oszcz

ędności z IKZE:

Wypłata mo

że być dokonana:

•

na wniosek oszczędzającego po osiągnięciu przez niego wieku 65 lat oraz dokonywania

wpłat przez co najmniej 5 lat kalendarzowych,

•

na wniosek osoby uprawnionej w przypadku śmierci oszczędzającego.

Wypłata z IKE (IKZE) – pozostałe uwagi:

•

wypłata może być dokonana jednorazowo lub w ratach,

•

oszczędzający, który dokonał wypłaty jednorazowej lub pierwszej raty nie może ponownie

założyć IKE (IKZE),

•

oszczędzający nie może dokonywać wpłat na IKE (IKZE), z którego dokonał wypłaty

pierwszej raty,

•

wypłata w ratach oszczędności zgromadzonych w IKZE następuje przez co najmniej 10 lat,

•

jeżeli wpłaty na IKZE były dokonywane przez mniej niż 10 lat, wypłata w ratach może być

rozłożona na okres równy okresowi, w jakim były dokonywane wpłaty.

Wypłata transferowa:

•

wypłata transferowa, czyli przeniesienie środków pomiędzy programami emerytalnymi,

•

dokonanie wypłaty transferowej oznacza równocześnie rezygnację z udziału w dotychcza-

sowym programie emerytalnym, gdyż operacja ta zawsze dotyczy całości zgromadzonych

środków,

•

w przypadku programu pracowniczego nie można dokonać wypłaty transferowej, jeżeli pra-

cownik pozostaje w stosunku pracy z pracodawcą prowadzącym dany program.

Zwrot

środków:

•

zwrot środków, który dokonywany jest w przypadku, gdy nie można dokonać wypłaty trans-

ferowej,

•

w przypadku IKE (IKZE) może on dotyczyć części lub całości zgromadzonych w ramach

programu oszczędności,

•

w przypadku pracowniczego programu emerytalnego dokonywany jest tylko w przypadku

likwidacji programu.

Składka w PPE:

•

oszczędności emerytalne w pracowniczych programach emerytalnych mogą być budowane

za pomocą składki podstawowej oraz składki dodatkowej,

12

•

pierwszą z nich opłaca pracodawca zgodnie z częstotliwością wypłacania danego składnika

wynagrodzenia. Wysokość tej składki jest ustalana w jednakowy sposób dla wszystkich

uczestników programu, nie może jednak przekroczyć 7% wynagrodzenia uczestnika,

•

składkę dodatkową deklaruje, jeżeli program tego nie zabrania, pracownik i opłaca ze swo-

ich środków, przy czym potrącana jest ona z wynagrodzenia po opodatkowaniu. Jednak su-

ma składek dodatkowych nie może przekroczyć w danym roku kalendarzowym 4,5 krotno-

ści przeciętnego miesięcznego wynagrodzenia w gospodarce określonego w ustawie budże-

towej (nie wlicza się do tego limitu wypłat transferowych).

Składka w IKE:

•

wpłaty dokonywane w ciągu roku kalendarzowego nie mogą przekroczyć od 2009 roku

trzykrotności przeciętnego prognozowanego wynagrodzenia miesięcznego w gospodarce na-

rodowej zapisanego w ustawie budżetowej,

•

w latach 2004-2008 limit ten wynosił 1,5 krotności tego wynagrodzenia,

•

powstałe nadpłaty instytucja finansowa prowadząca indywidualne konto emerytalne jest zo-

bowiązana do ich zwrotu na zasadach określonych w umowie o prowadzenie tego rachunku.

Składka w IKZE:

•

wpłaty dokonane w roku kalendarzowym nie mogą przekroczyć kwoty odpowiadającej

równowartości 4% podstawy wymiaru składki na ubezpieczenie emerytalne ustalonej dla

oszczędzającego za rok poprzedni,

•

jeżeli wyżej wymieniona kwota nie przekracza 4% równowartości 12 krotności minimalne-

go wynagrodzenia za pracę ogłoszonego w terminie do dnia 15 września poprzedniego roku

kalendarzowego, oszczędzający może dokonać w roku kalendarzowym wpłaty w wysokości

4% równowartości 12 krotności minimalnego wynagrodzenia za pracę w poprzednim roku

kalendarzowym.

Ulgi podatkowe w kwalifikowanych programach emerytalnych – składka:

•

PPE – składka podstawowa stanowi dla pracodawcy koszt uzyskania przychodu, a od wpła-

canej składki nie nalicza się składek na ubezpieczenia społeczne,

•

PPE – składka dodatkowa opłacana jest z dochodu po opodatkowaniu,

•

IKE – brak ulgi, za to dochody z oszczędności wolne są od podatku od zysków kapitało-

wych,

•

IKZE – składka jest odliczana od dochodu przed opodatkowaniem (ulga podatkowa od do-

chodu).

Wyszukiwarka

Podobne podstrony:

Dobrowolne ubezpieczenia emerytalne wyklady

Dobrowolne ubezpieczenia emerytalne wykłady 15

Dobrowolne ubezpieczenia emerytalne wyklady

Dobrowolne ubezpieczenia emerytalne wyklady

Ubezpieczenia emerytalne Ubezpieczenia spoleczne Wyklady K Ortynski

Dobrowolne ubezpieczenie chorobowe z?nego tytułu występuje wyłącznie jeśli ubezpieczony podlega ubez

Fundusze inwestycyjne i emerytalne wykład 6 23 03 2015

Fundusze inwestycyjne i emerytalne wykład 9 20 04 2015

ubezpieczenia emerytalne, Studia, Nowy folder

Ubezpieczenia społeczne WYKŁADY dr Bielawska

ubezpieczenia w przedsiębiorstwach wykład 1 4

Fundusze inwestycyjne i emerytalne wykład 10 27 04 2015

ubezpieczenia społeczne wykład

Ubezpieczenia gospodarcze wyklady(1), FINANSE I RACHUNKOWOŚĆ, System Ubezpieczeń

Fundusze inwestycyjne i emerytalne wykład 8 13 04 2015

więcej podobnych podstron