„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

MINISTERSTWO EDUKACJI

NARODOWEJ

Anna Araszkiewicz

Patryk Araszkiewicz

Prowadzenie działalności gospodarczej 512[01].Z4.05

Poradnik dla ucznia

Wydawca

Instytut Technologii Eksploatacji – Państwowy Instytut Badawczy

Radom 2007

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

1

Recenzenci:

mgr inż. Małgorzata Zysnarska

mgr Andrzej Kobylec

Opracowanie redakcyjne:

mgr Anna Araszkiewicz

mgr Patryk Araszkiewicz

mgr Ewa Wasilewska

Konsultacja:

mgr inż. Andrzej Zych

Poradnik stanowi obudowę dydaktyczną programu jednostki modułowej 512[01].Z4.05

prowadzenie działalności gospodarczej zawartej w modułowym programie nauczania dla

zawodu kelner.

Wydawca

Instytut Technologii Eksploatacji – Państwowy Instytut Badawczy, Radom 2007

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

2

SPIS TREŚCI

1.Wprowadzenie 3

2. Wymagania wstępne 5

3. Cele kształcenia

6

4. Materiał nauczania

7

4.1. Podstawy prowadzenia działalności gospodarczej

7

4.1.1.Materiał nauczania

7

4.1.2. Pytania sprawdzające 10

4.1.3. Ćwiczenia 10

4.1.4. Sprawdzian postępów 12

4.2. Rejestracja działalności usługowej

13

4.2.1.Materiał nauczania

13

4.2.2. Pytania sprawdzające 15

4.2.3. Ćwiczenia 15

4.2.4. Sprawdzian postępów 18

4.3. Biznesplan działalności usługowej

19

4.3.1.Materiał nauczania

19

4.3.2. Pytania sprawdzające 23

4.3.3. Ćwiczenia 23

4.3.4. Sprawdzian postępów 25

4.4. Procedury ustalania i kalkulacji cen

26

4.4.1.Materiał nauczania

26

4.4.2. Pytania sprawdzające 30

4.4.3. Ćwiczenia 30

4.4.4. Sprawdzian postępów 34

4.5. Podatki w działalności usługowej

35

4.5.1. Materiał nauczania

35

4.5.2. Pytania sprawdzające 38

4.5.3. Ćwiczenia 38

4.5.4. Sprawdzian postępów 41

4.6. Dokumentacja funkcjonowania działalności usługowej

42

4.6.1.Materiał nauczania

42

4.6.2. Pytania sprawdzające 45

4.6.3. Ćwiczenia 46

4.6.4. Sprawdzian postępów 47

4.7. Dokumentacja związana z pracownikiem

48

4.7.1.Materiał nauczania

48

4.7.2. Pytania sprawdzające 52

4.7.3. Ćwiczenia 52

4.7.4. Sprawdzian postępów 53

5. Sprawdzian osiągnięć 54

6. Literatura

58

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

3

1. WPROWADZENIE

Poradnik będzie Ci pomocny w przyswojeniu wiedzy z zakresu prowadzenia działalności

gospodarczej w ramach modułu: organizacja serwisu specjalnego oraz imprez

okolicznościowych.

W poradniku zamieszczono:

−

wymagania wstępne, zawierające wykaz umiejętności, jakie powinieneś mieć opanowane,

abyś mógł bez problemów przystąpić do realizacji programu tej jednostki modułowej

i korzystać z poradnika,

−

cele kształcenia wraz z wykazem umiejętności, jakie nabędziesz podczas realizacji tej

jednostki modułowej,

−

materiał nauczania, zawierający wiadomości teoretyczne, które pozwolą Ci samodzielnie

przygotować się do wykonania ćwiczeń i zaliczenia sprawdzianów z tej jednostki

modułowej,

−

zestaw pytań przydatny do samodzielnego sprawdzenia, czy już opanowałeś podane treści,

−

ćwiczenia, które pomogą Ci zweryfikować wiadomości teoretyczne oraz ukształtować

umiejętności praktyczne,

−

sprawdzian osiągnięć, przykładowy zestaw zadań. Pozytywny wynik sprawdzianu

potwierdzi, że dobrze pracowałeś podczas zajęć i zdobyłeś wiedzę i umiejętności z zakresu

tej jednostki modułowej,

−

wykaz literatury uzupełniającej.

Jeżeli będziesz miał trudności ze zrozumieniem tematu lub ćwiczenia, poproś nauczyciela

o wyjaśnienie lub sprawdzenie, czy dobrze wykonujesz czynność.

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

4

Schemat układu jednostek modułowych

512[01].Z4

Organizacja serwisu specjalnego oraz

imprez okolicznościowych

512[01].Z4.01

Przygotowanie potraw

w obecności konsumenta

512[01].Z4.03

Organizacja i obsługa imprez

okolicznościowych

512[01].Z4.02

Obsługa gości w pokoju

hotelowym

512[01].Z4.04

Porozumiewanie się w języku obcym

512[01].Z4.05

Prowadzenie działalności gospodarczej

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

5

2. WYMAGANIA WSTĘPNE

Przystępując do realizacji programu jednostki modułowej powinieneś umieć:

−

korzystać z aktów prawnych,

−

korzystać z instrumentów marketingowych,

−

sporządzać umowę o świadczenie usług z konsumentem,

−

sporządzać umowę o świadczenie usług z przedsiębiorcą,

−

wykonywać obliczenia procentowe,

−

używać kalkulatora,

−

użytkować komputer (edytor tekstu, arkusz kalkulacyjny),

−

korzystać z Internetu,

−

współpracować w grupie,

−

korzystać z literatury i innych źródeł informacji.

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

6

3.

CELE KSZTAŁCENIA

W wyniku realizacji programu jednostki modułowej powinieneś umieć:

–

zidentyfikować przedsiębiorstwa gastronomiczne z obsługą kelnerską działające na

lokalnym rynku,

–

określić potencjalnych klientów przyszłej firmy,

−

określić formę organizacyjną firmy,

–

scharakteryzować procedurę zakładania działalności gospodarczej,

–

oszacować koszty związane z rozpoczęciem działalności usługowej i wskazać źródła jej

finansowania,

–

przygotować dokumenty niezbędne do podjęcia działalności gospodarczej,

–

opracować prosty plan działalności gospodarczej firmy,

–

określić czynniki wpływające na popyt, podaż oraz cenę towarów i usług,

–

przygotować materiały promujące własną działalność gospodarczą,

–

opracować ofertę świadczonych usług,

–

przygotować dokumenty niezbędne do prowadzenia działalności gospodarczej i realizacji

usług,

–

określić koszty realizacji indywidualnych usług kelnerskich,

–

określić koszty realizacji przyjęć okolicznościowych,

–

poprowadzić uproszczone formy księgowości,

–

sporządzić dokumentację niezbędną do rozliczenia się z Urzędem Skarbowym i Zakładem

Ubezpieczeń Społecznych,

–

skorzystać z przepisów kodeksu pracy dotyczących pracownika i pracodawcy,

–

przeprowadzić rozmowę ze zleceniodawcą i ustalić zakres usługi,

−

sporządzić projekt umowy na realizację usług kelnerskich,

–

zastosować zasady etyki i kultury osobistej w kontaktach ze zleceniodawcą usługi,

–

wyjaśnić znaczenie jakości w realizacji usług,

–

dokonać analizy jakości świadczonych usług,

–

skorzystać z różnych źródeł informacji.

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

7

4. MATERIAŁ NAUCZANIA

4.1. Podstawy prowadzenia działalności gospodarczej

4.1.1. Materiał nauczania

Podstawą funkcjonowania gospodarki rynkowej jest prowadzenie działalności gospodarczej

przez prywatnych przedsiębiorców, którzy samodzielnie i na własne ryzyko podejmują decyzje

dotyczące własnej firmy. Przedsiębiorcy oferując swoje dobra i usługi spotykają się na rynku

z nabywcami w celu zawarcia transakcji kupna-sprzedaży po określonej przez te podmioty cenie.

Na cenę dobra lub usługi wpływają dwie podstawowe wielkości rynkowe, czyli popyt i podaż.

Popyt to zapotrzebowanie na dobra lub usługi, na które konsumenci chcą przeznaczyć

posiadane środki pieniężne. Prawo popytu zakłada, że im wyższa cena danego dobra, tym ilość

zapotrzebowania (wielkość popytu) na nie spada.

Podaż to oferta producenta na rynku. Prawo podaży zakłada, że im wyższa cena danego

dobra, tym ilość oferowanego dobra (wielkość podaży) rośnie.

Podaż i popyt są podstawowymi kategoriami kształtującymi wysokość ceny i liczbę

transakcji dokonywanych na rynku. Mechanizm rynkowy determinuje kształtowanie się ceny

i ilości w punkcie zrównania popytu i podaży.

Działalnością gospodarczą jest działalność zarobkowa, wytwórcza, budowlana, handlowa,

usługowa oraz poszukiwanie, rozpoznawanie i eksploatacja zasobów naturalnych, wykonywana

w sposób ciągły i zorganizowany.

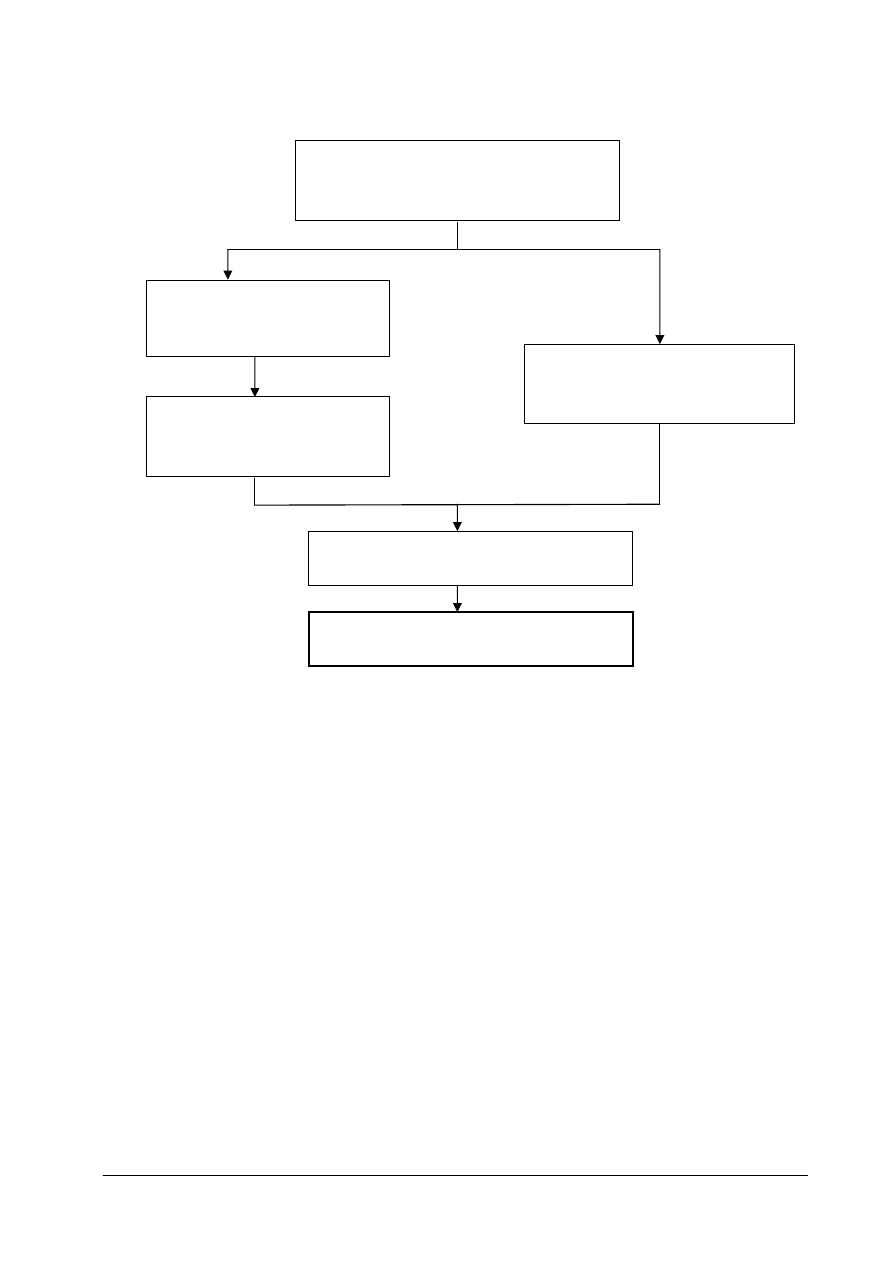

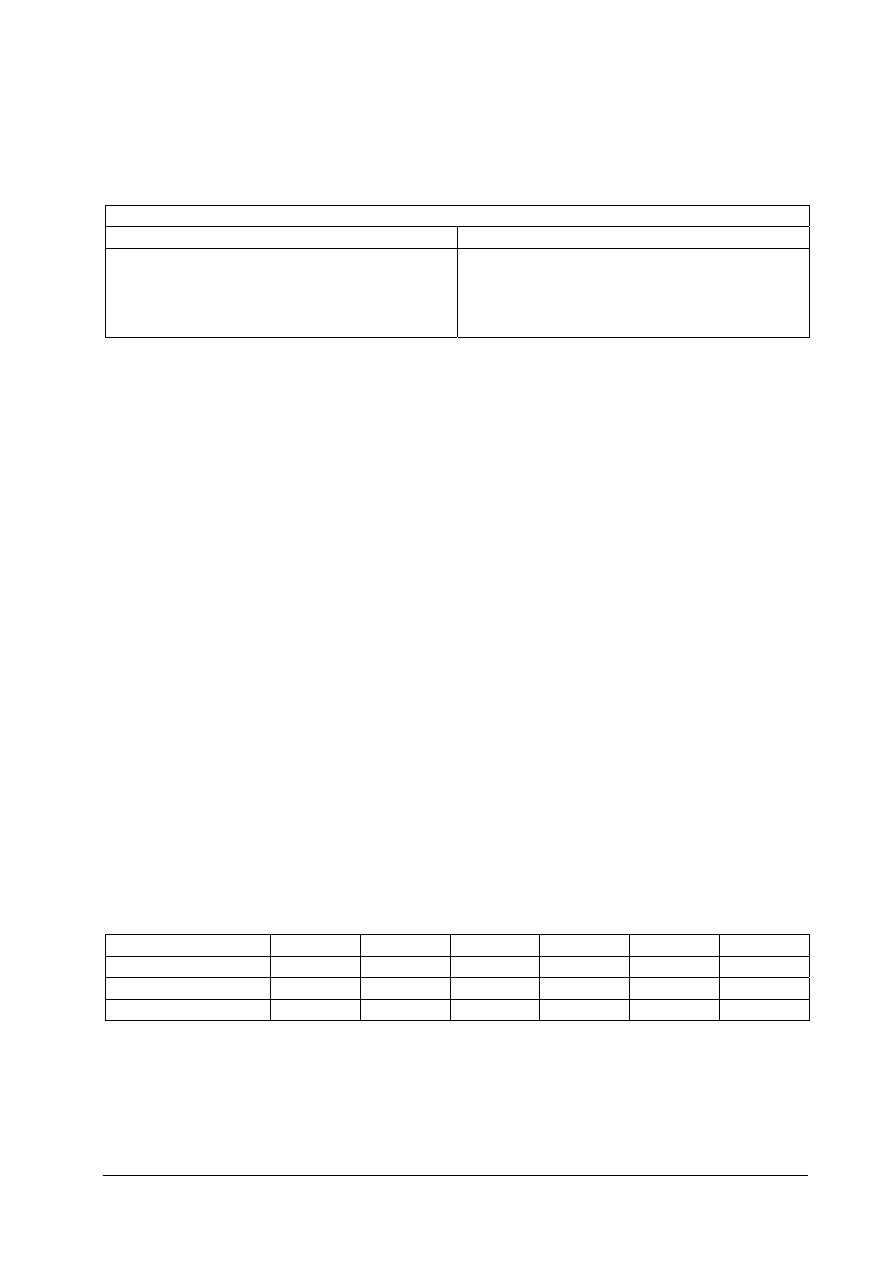

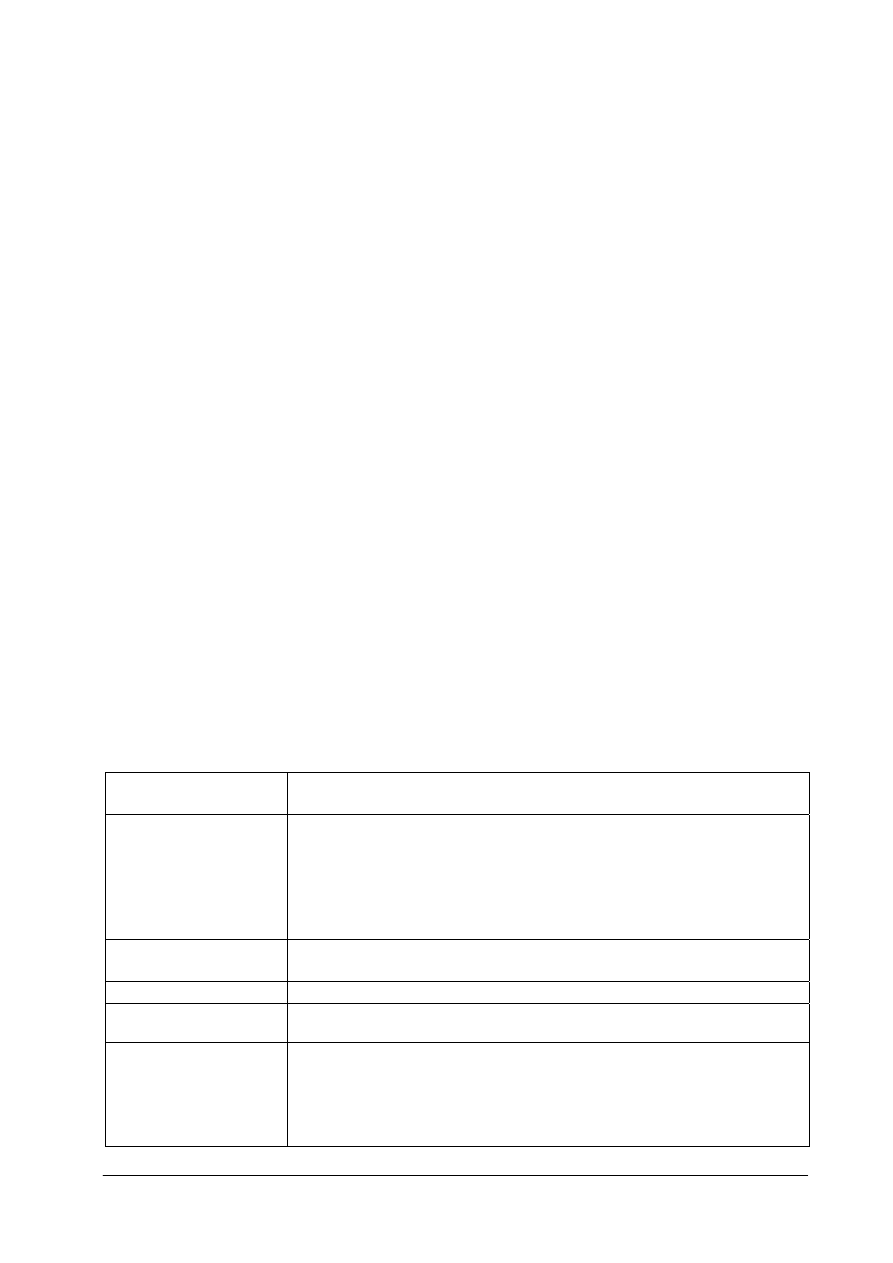

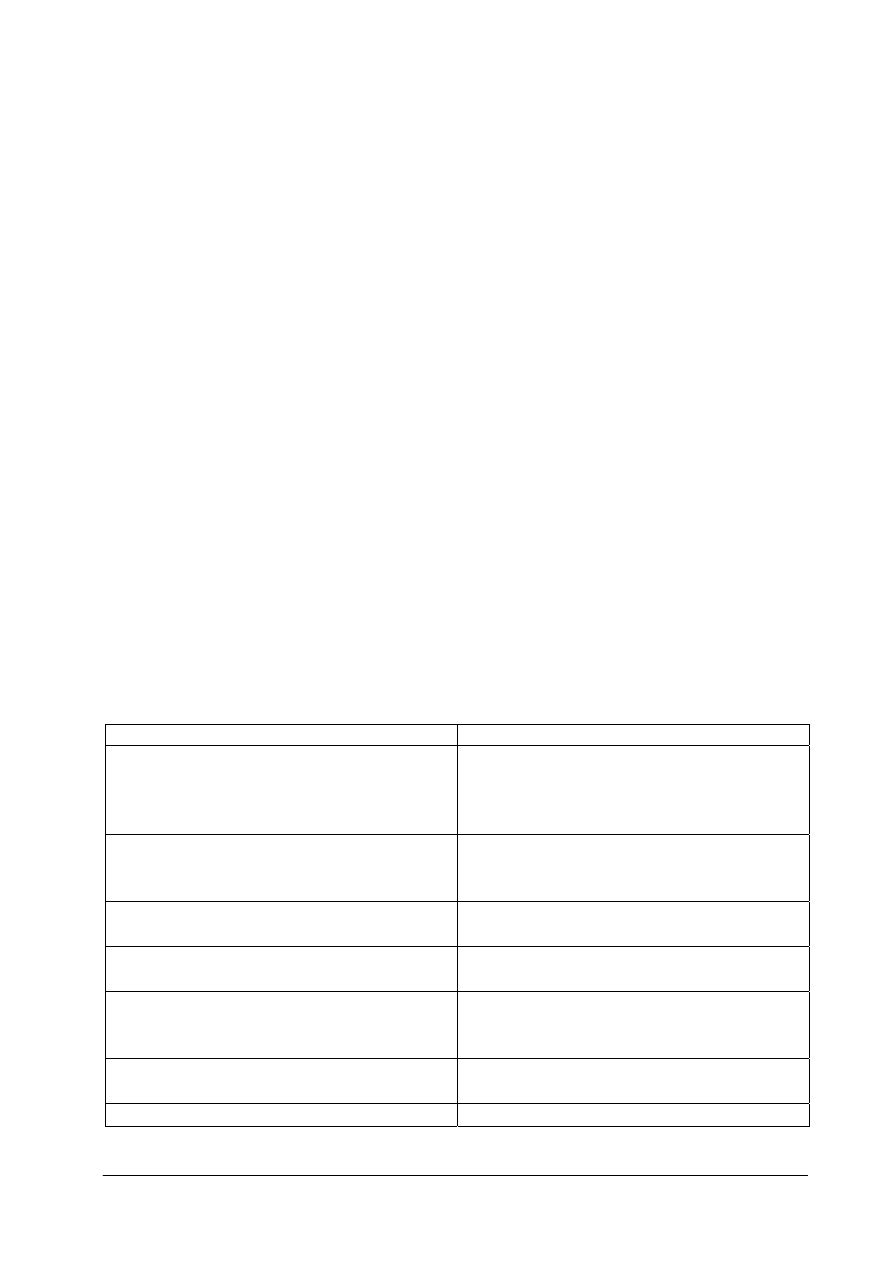

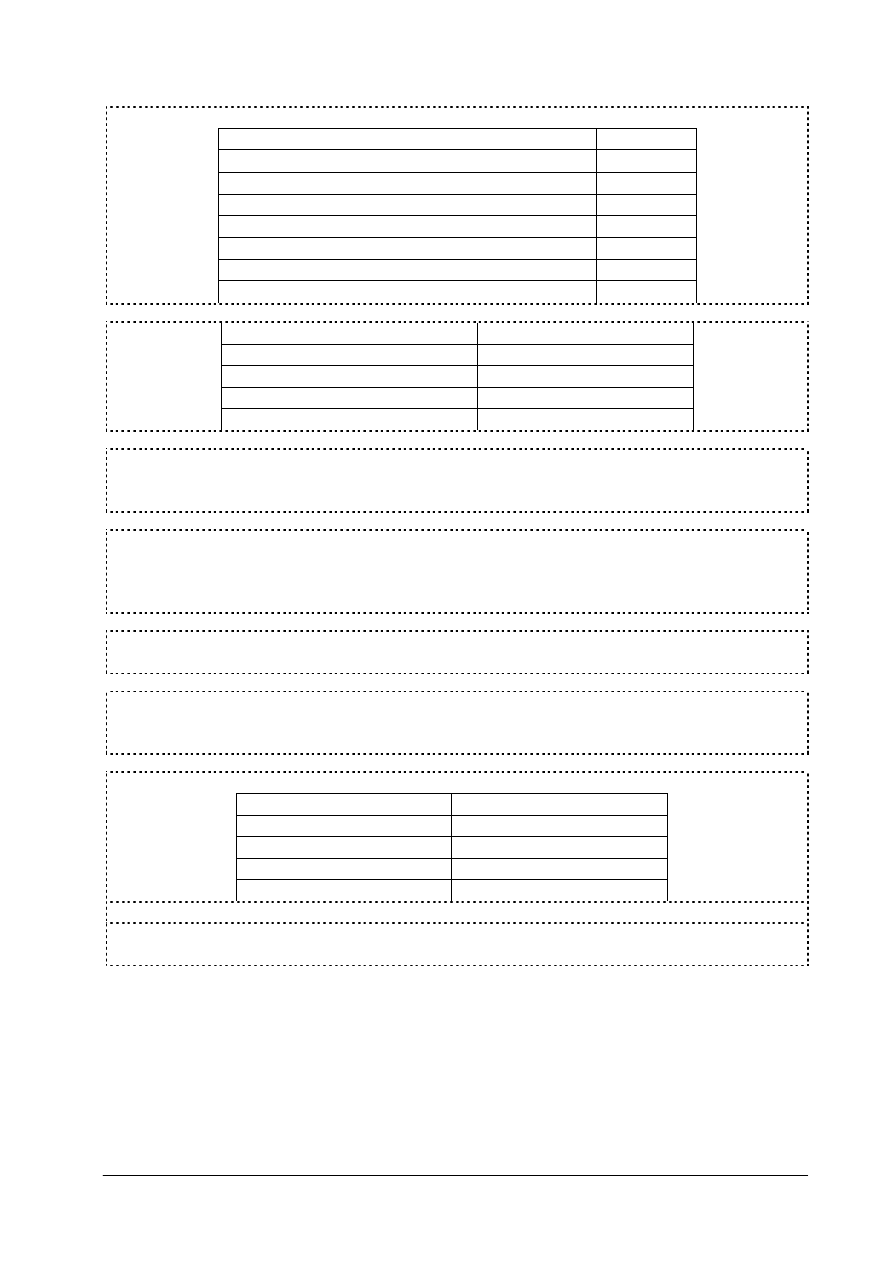

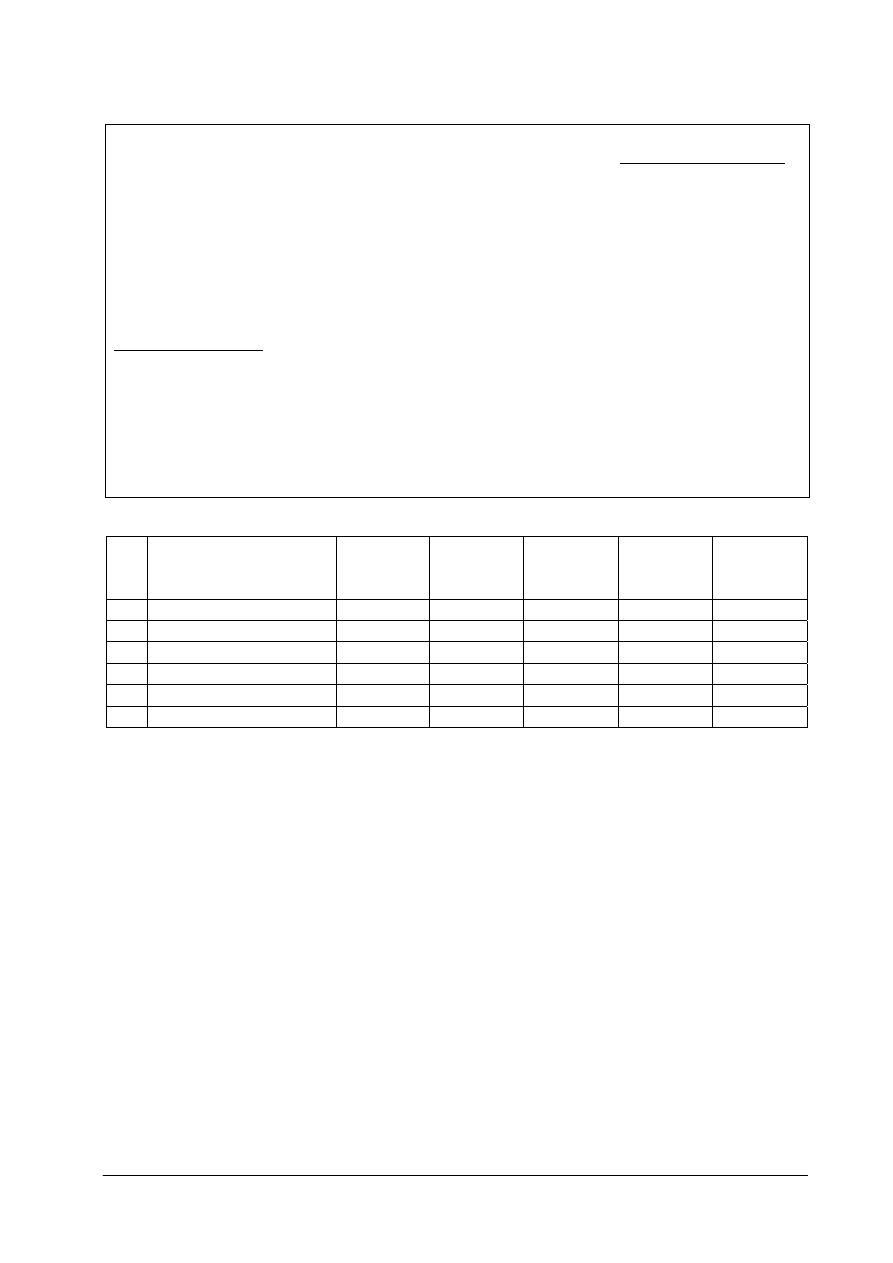

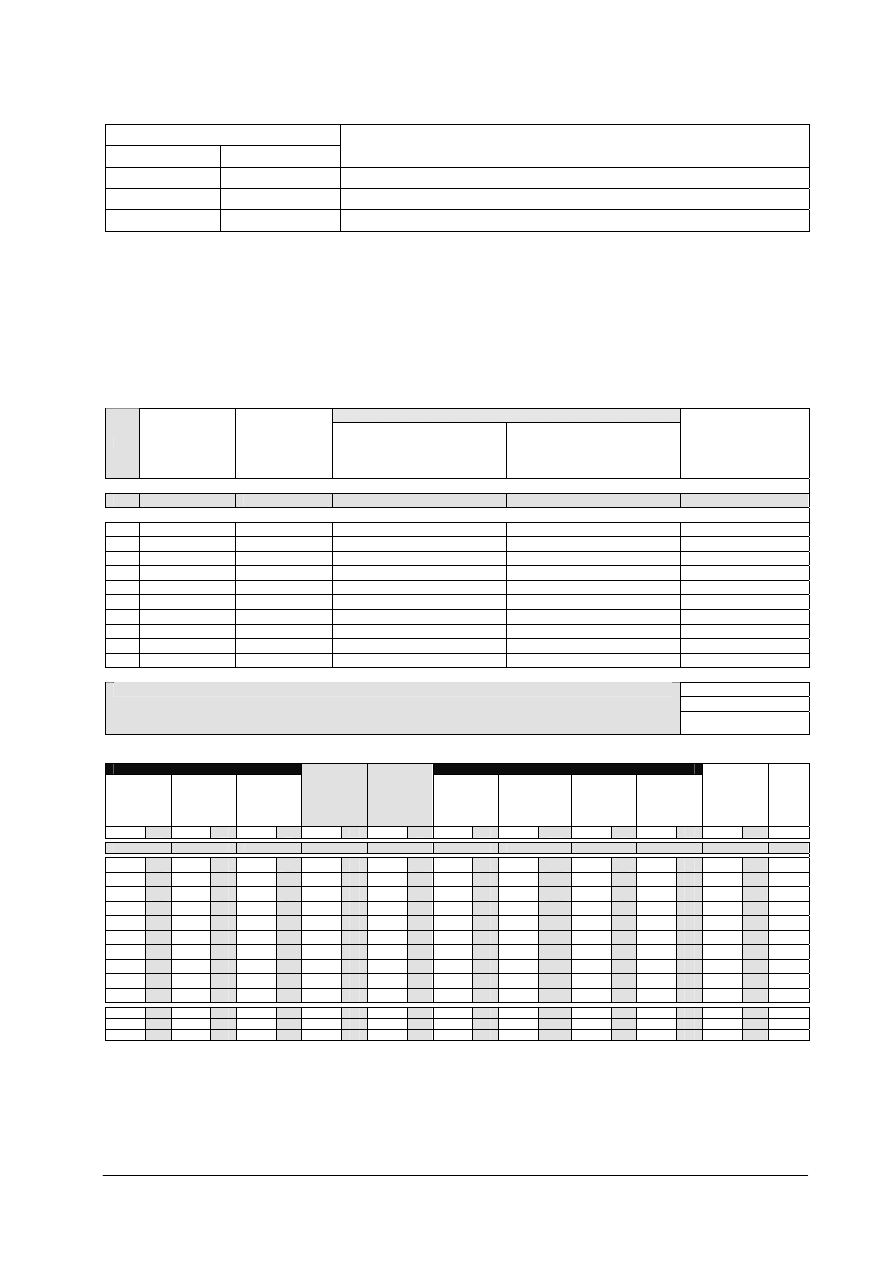

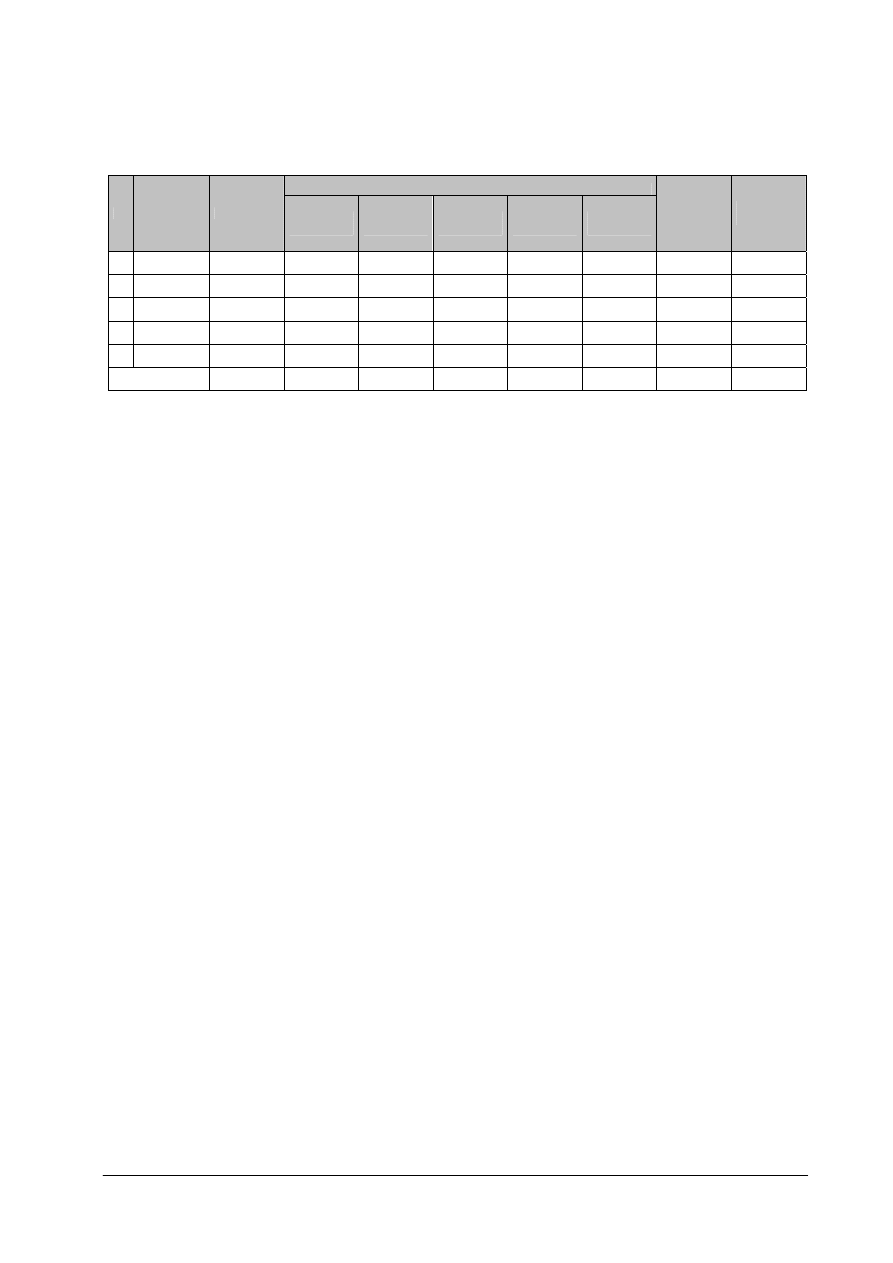

Rys. 1. Przedmiotowa klasyfikacja działalności gospodarczej [2, s. 17]

Działalność produkcyjna zajmuje się wytwarzaniem i przetwarzaniem dóbr oraz

wydobywaniem surowców. Działalność usługowa zajmuje się świadczeniem usług na rzecz osób

fizycznych i prawnych, grup społecznych i całości społeczeństwa. Istotą działalności handlowej

jest sprzedaż z zyskiem zakupionych towarów i materiałów.

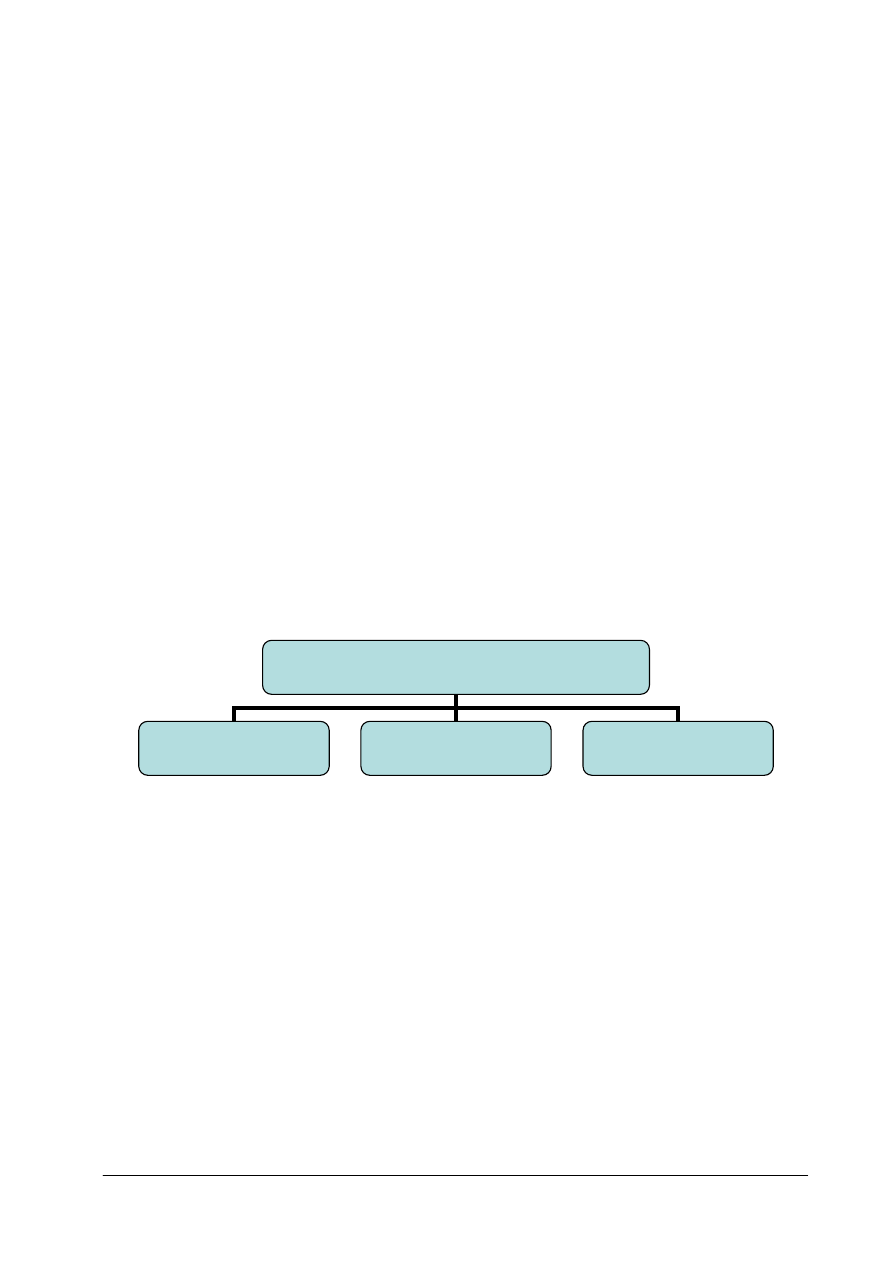

Przedsiębiorstwa to podmioty gospodarki narodowej, które prowadzą działalność

gospodarczą. Przedsiębiorstwa można klasyfikować według form własności (rys. 2) i form

prawno – organizacyjnych (rys. 3).

Własność państwowa oznacza wszelkie formy działalności gospodarczej, których

właścicielem jest skarb państwa. Własność komunalna oznacza przynależność do jednostek

samorządu terytorialnego. Własność prywatna osób fizycznych oznacza własność obywateli

Polski. Własność prywatna osób prawnych oznacza własność podmiotów mających osobowość

prawną. Własność zagraniczna oznacza własność podmiotów zagranicznych. Spółki z udziałem

kapitału zagranicznego nazywa się spółkami joint-venture.

RODZAJE DZIAŁALNOŚCI GOSPODARCZEJ

PRODUKCYJNA

USŁUGOWA

HANDLOWA

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

8

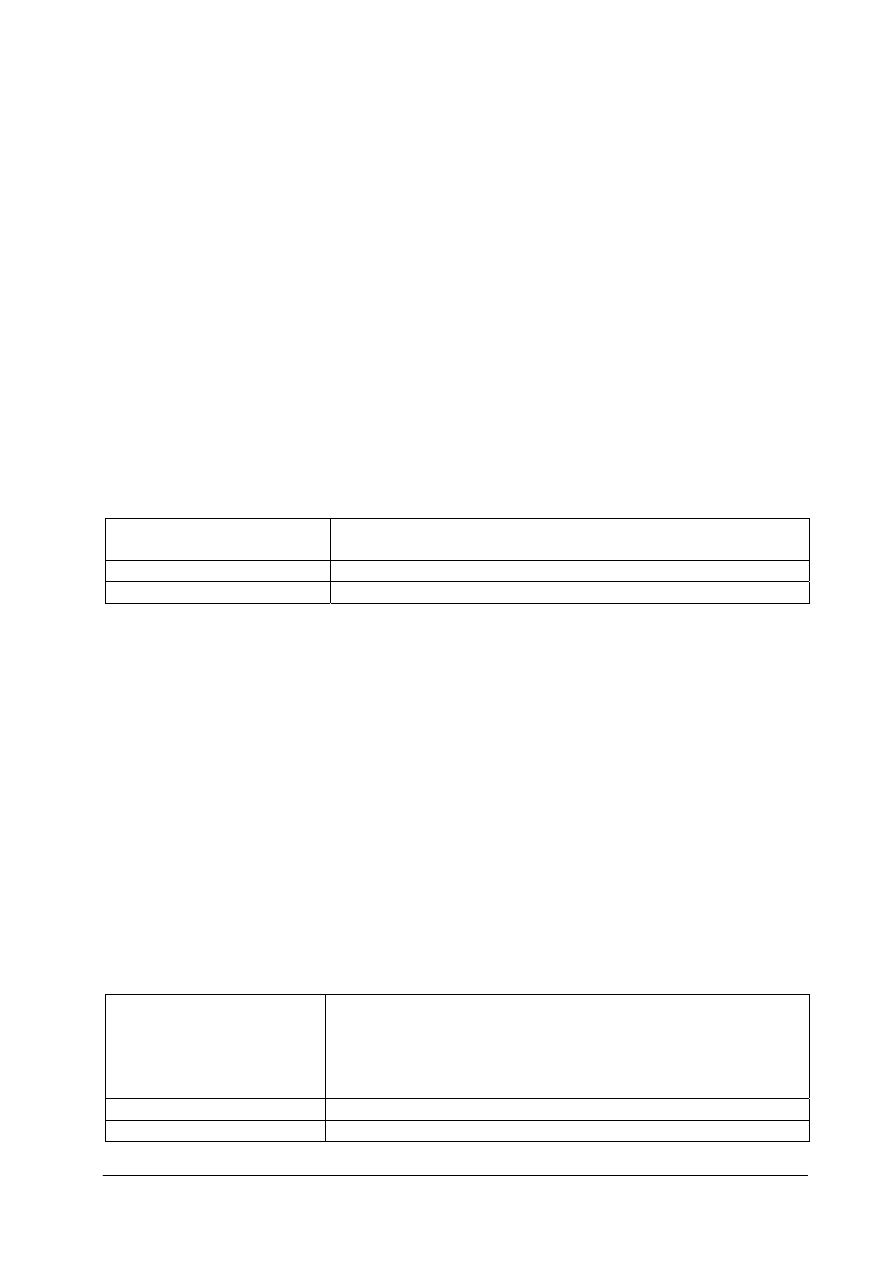

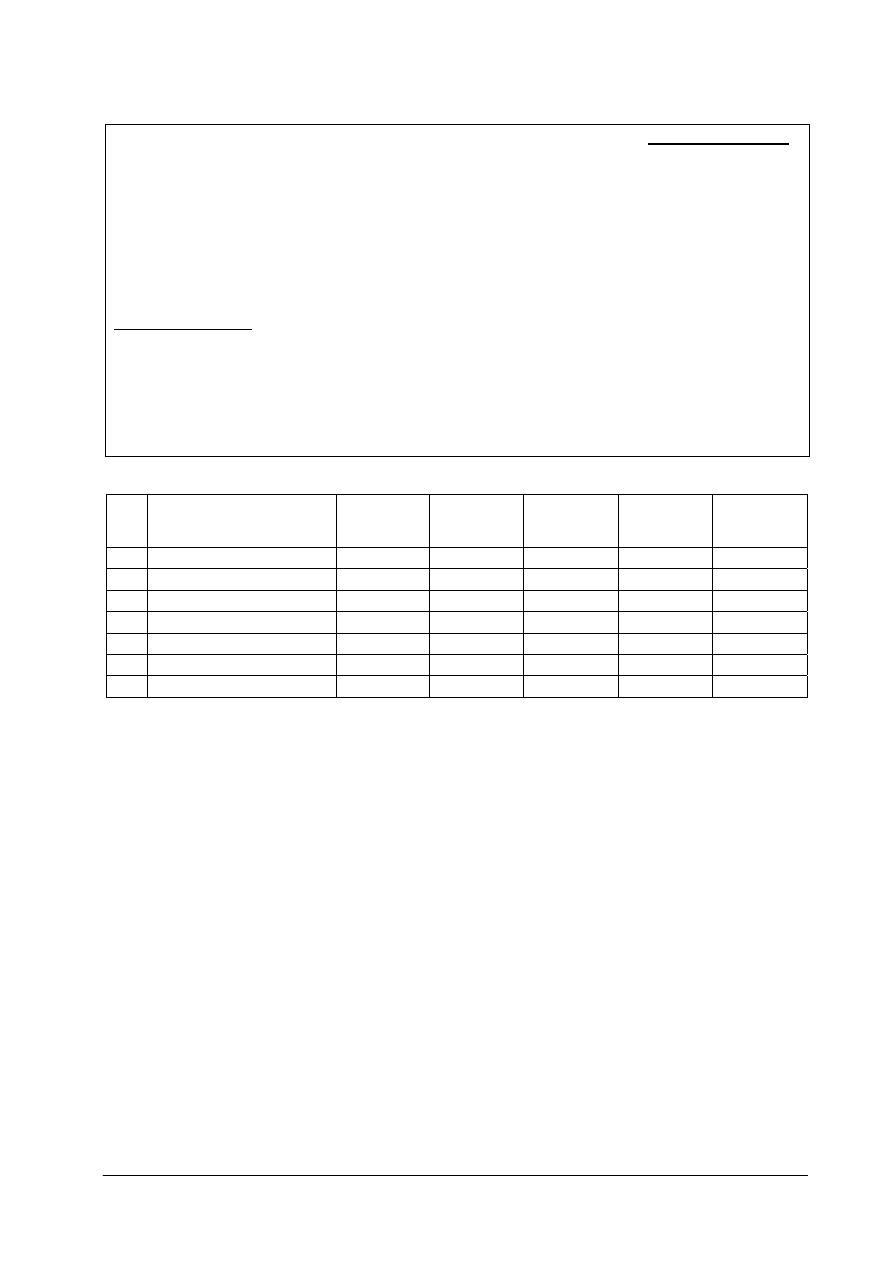

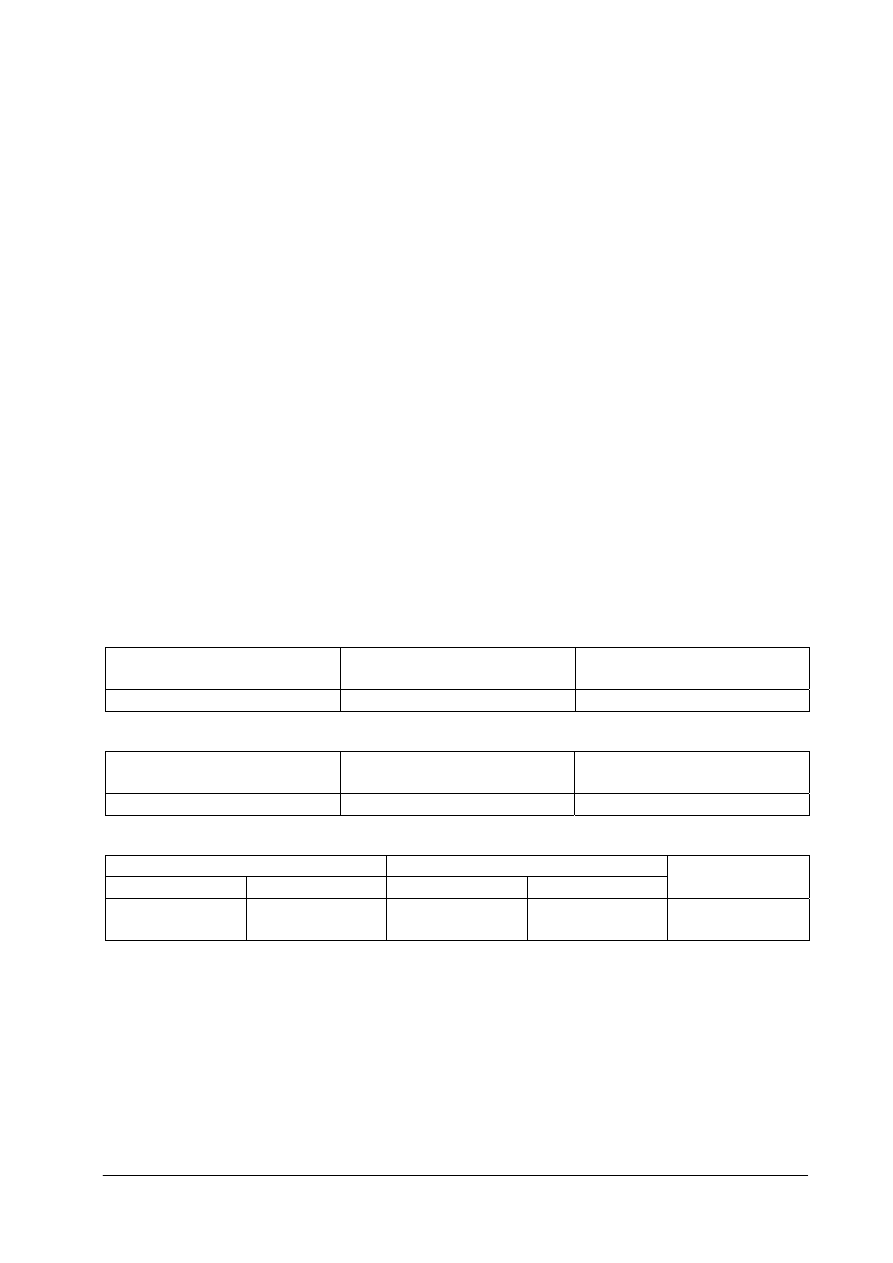

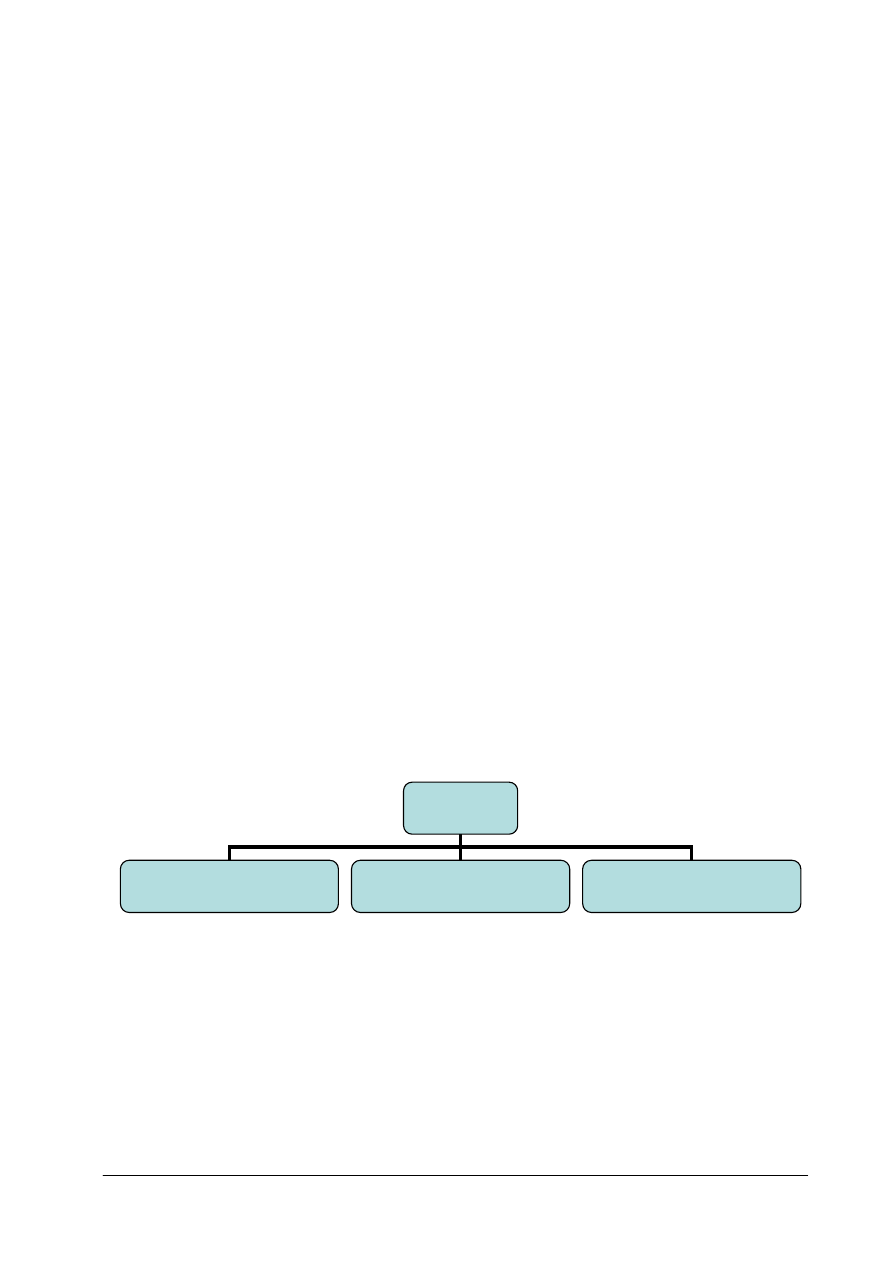

Rys. 2. Klasyfikacja przedsiębiorstw wg form własności [2, s. 33]

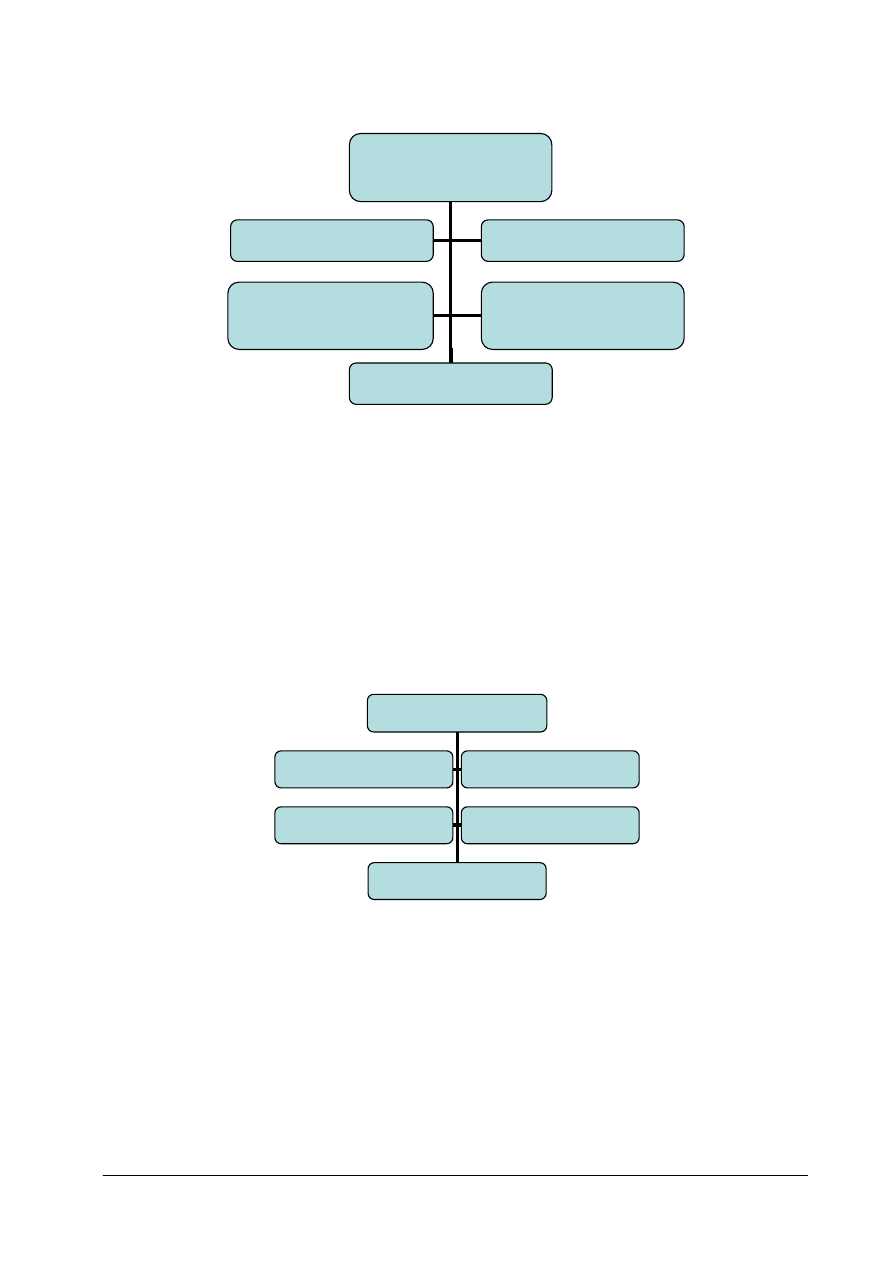

Przedsiębiorstwa państwowe są samodzielnym, samorządnym i samofinansującym się

podmiotem gospodarczym tworzonym przez organy administracji państwowej. Spółdzielnia jest

dobrowolnym, samorządnym zrzeszeniem nieograniczonej liczby osób, powołanym w celu

prowadzenia samodzielnej działalności gospodarczej. Przedsiębiorcy indywidualni to osoby

fizyczne prowadzące działalność gospodarczą. Spółki to przedsiębiorstwa powstałe poprzez

umowę dwóch (wyjątkowo jednego) lub więcej podmiotów w celu prowadzenia wspólnej

działalności gospodarczej. Ich klasyfikację przedstawia rys. 4 i tab. 1. Do innych jednostek

organizacyjnych zaliczamy m.in.: fundacje i stowarzyszenia.

Rys. 3. Klasyfikacja przedsiębiorstw wg formy prawno-organizacyjnej [5, s. 18]

RODZAJE

PRZEDSIĘBIORSTW

OSOBY FIZYCZNE

PROWADZĄCE

DZIAŁALNOŚĆ

PRZEDSIĘBIORSTWA

PAŃSTWOWE

SPÓŁDZIELNIE

SPÓŁKI

INNE JEDNOSTKI

ORGANIZACYJNE

PODZIAŁ

PRZEDSIĘBIORSTW

ZAGRANICZNE

PAŃSTWOWE

KOMUNALNE

PRYWATNE OSÓB

FIZYCZNYCH

PRYWATNE OSÓB

PRAWNYCH

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

9

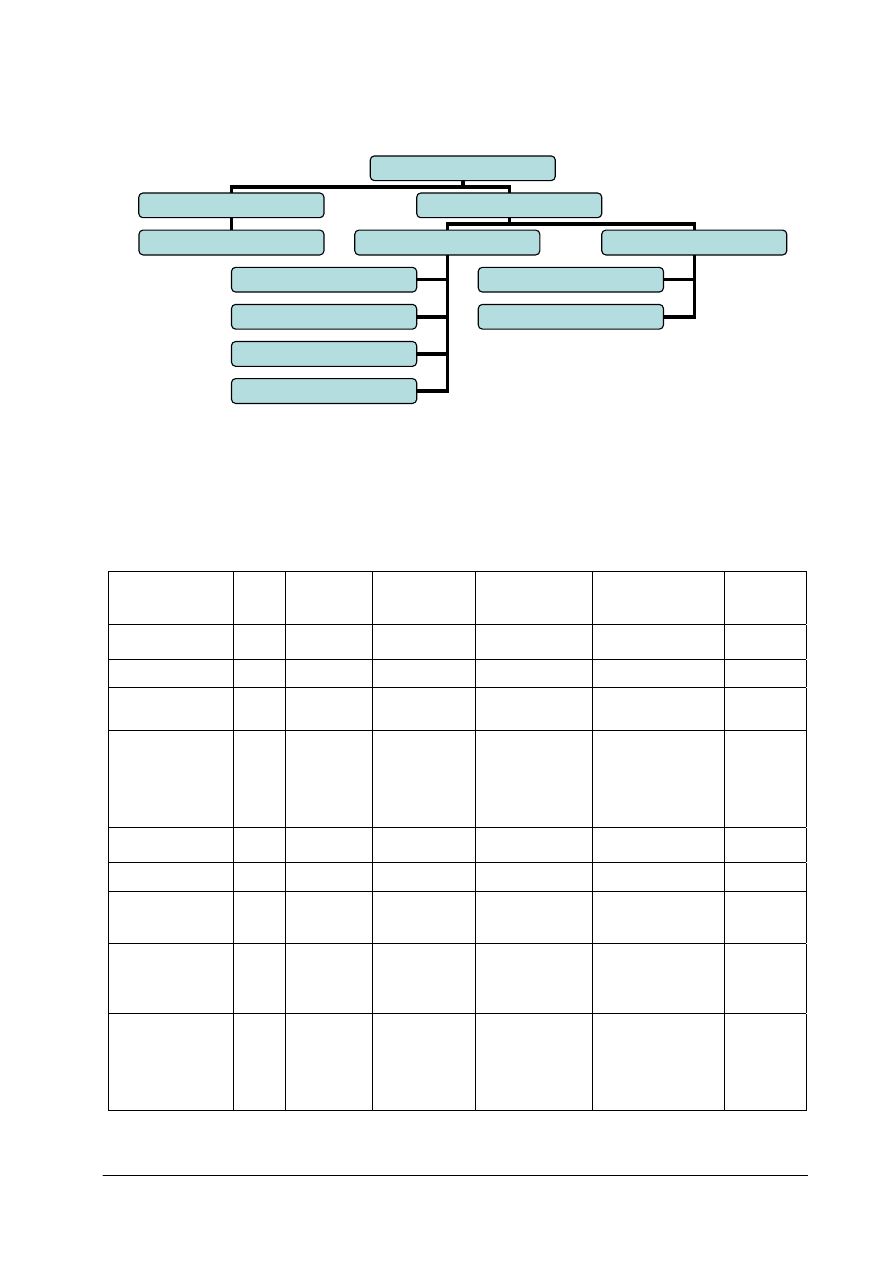

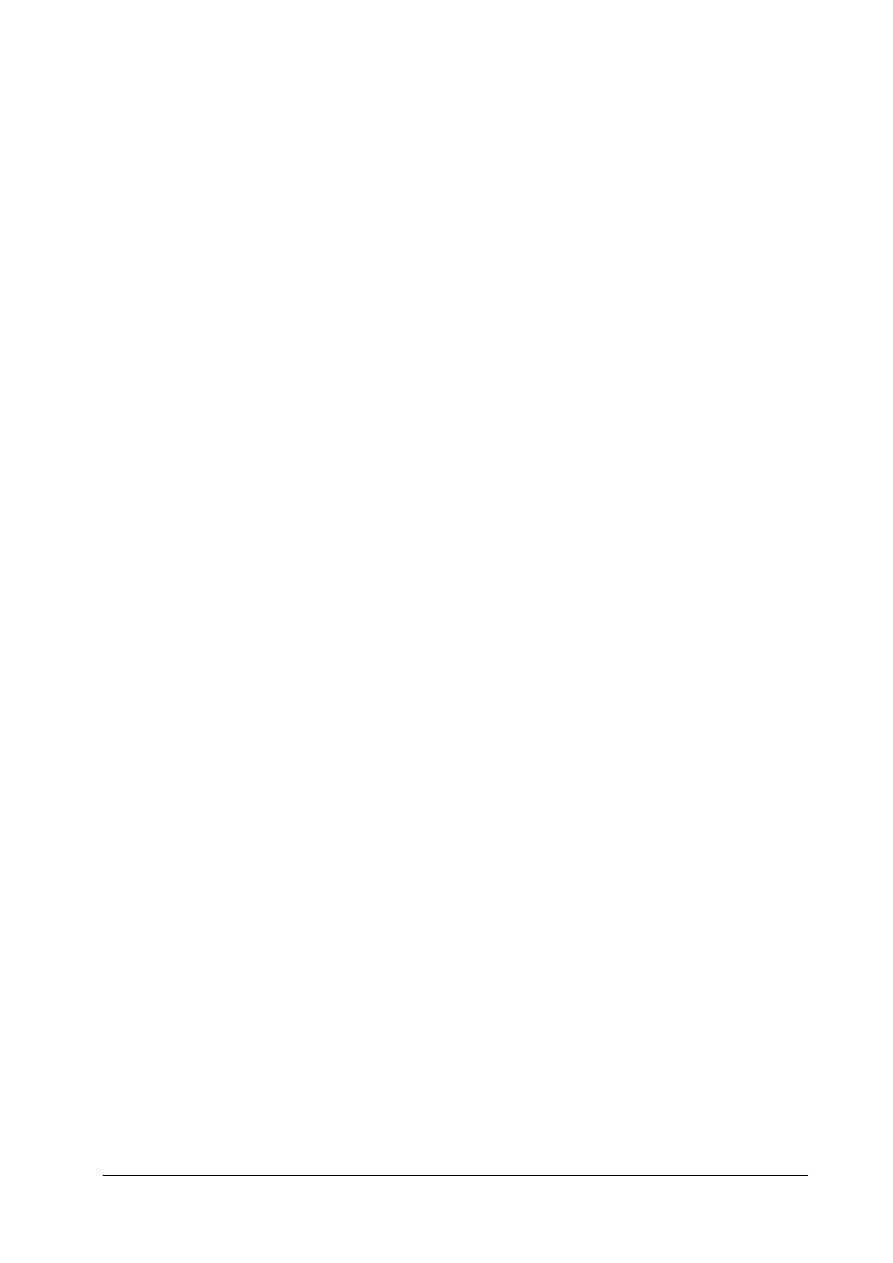

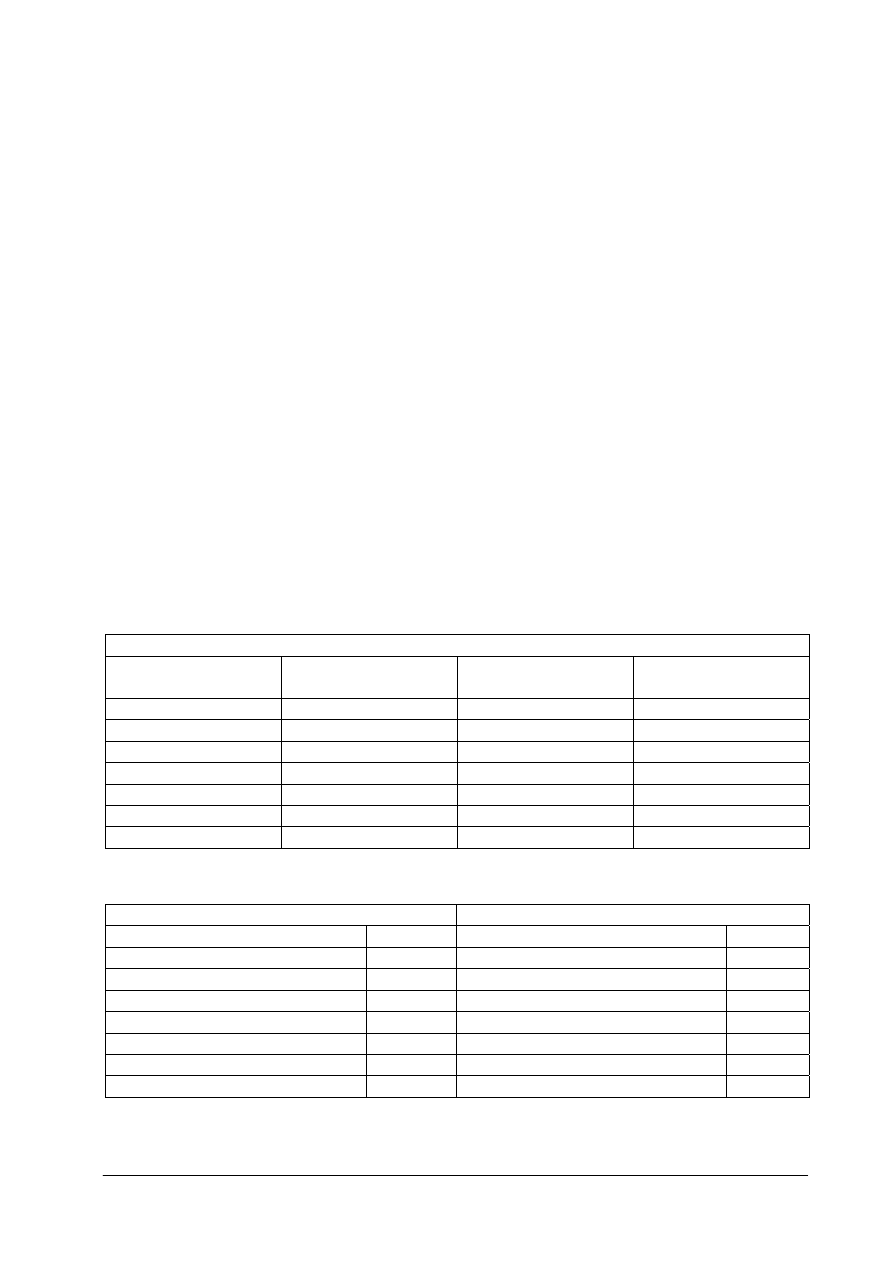

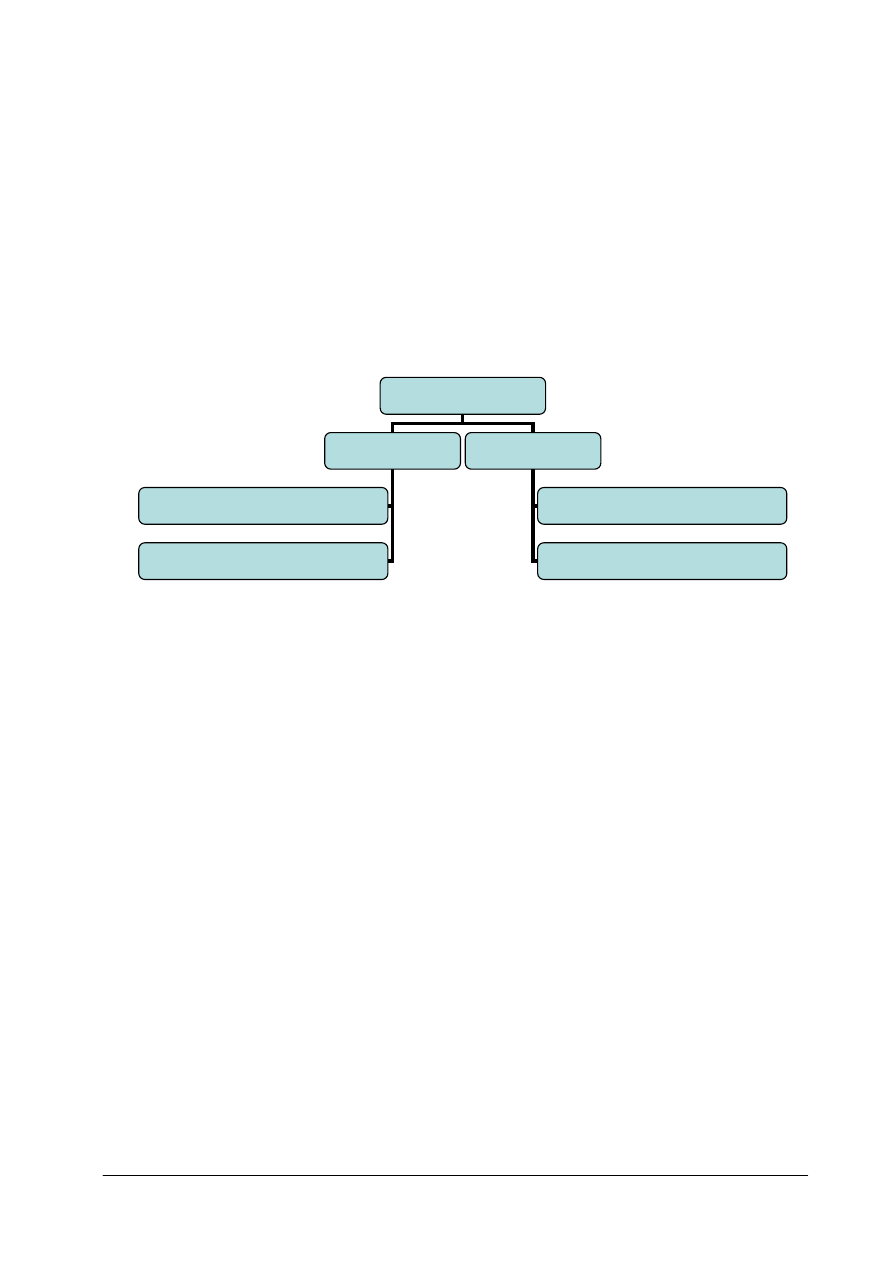

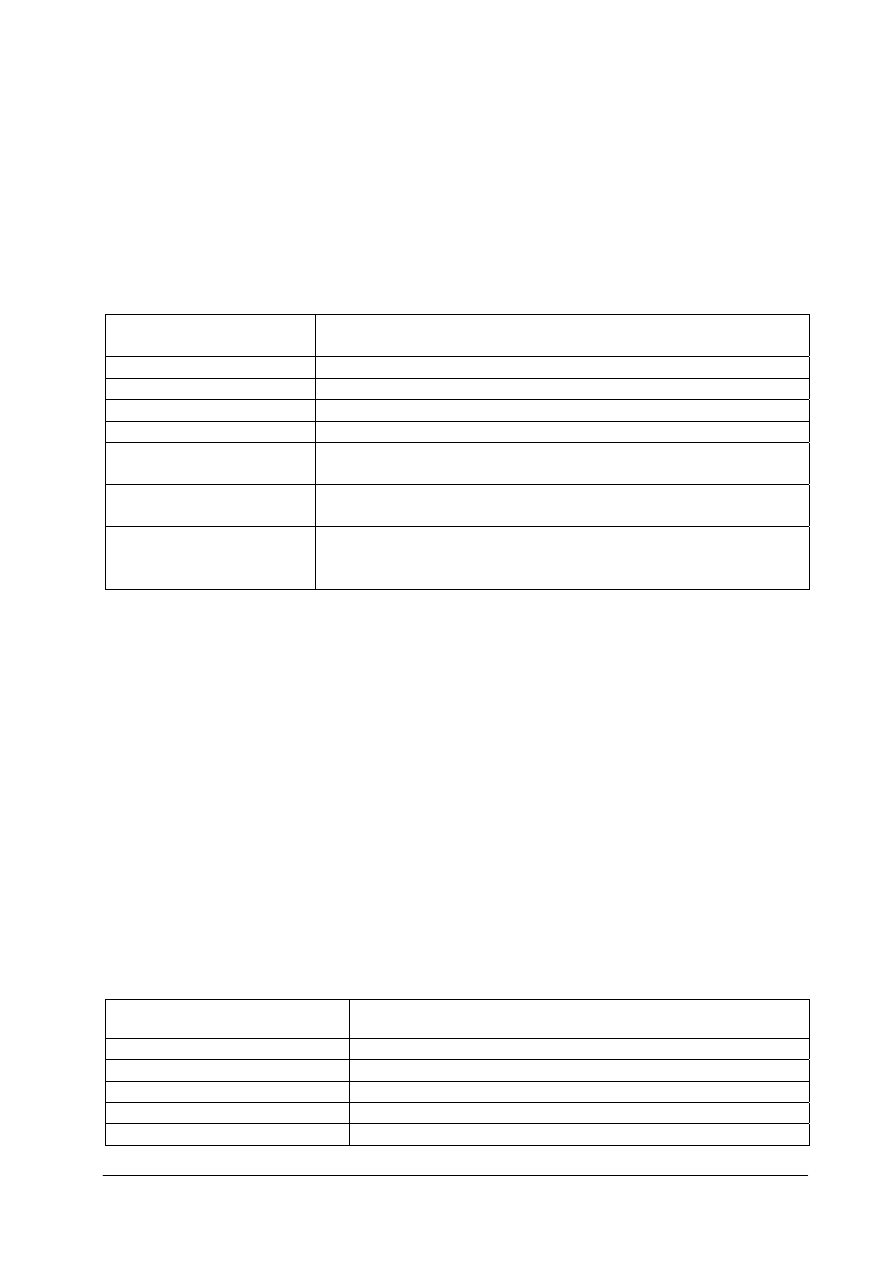

Rys. 4. Klasyfikacja spółek [5, s. 19]

Spółka cywilna działa w oparciu o przepisy kodeksu cywilnego, a pozostałe spółki

w oparciu o prawo kodeksu spółek handlowych. Wśród spółek handlowych wyróżniamy spółki

osobowe, które łączą wspólników będących osobnymi podmiotami prawa oraz spółki kapitałowe

łączące kapitały i posiadające własną osobowość prawną.

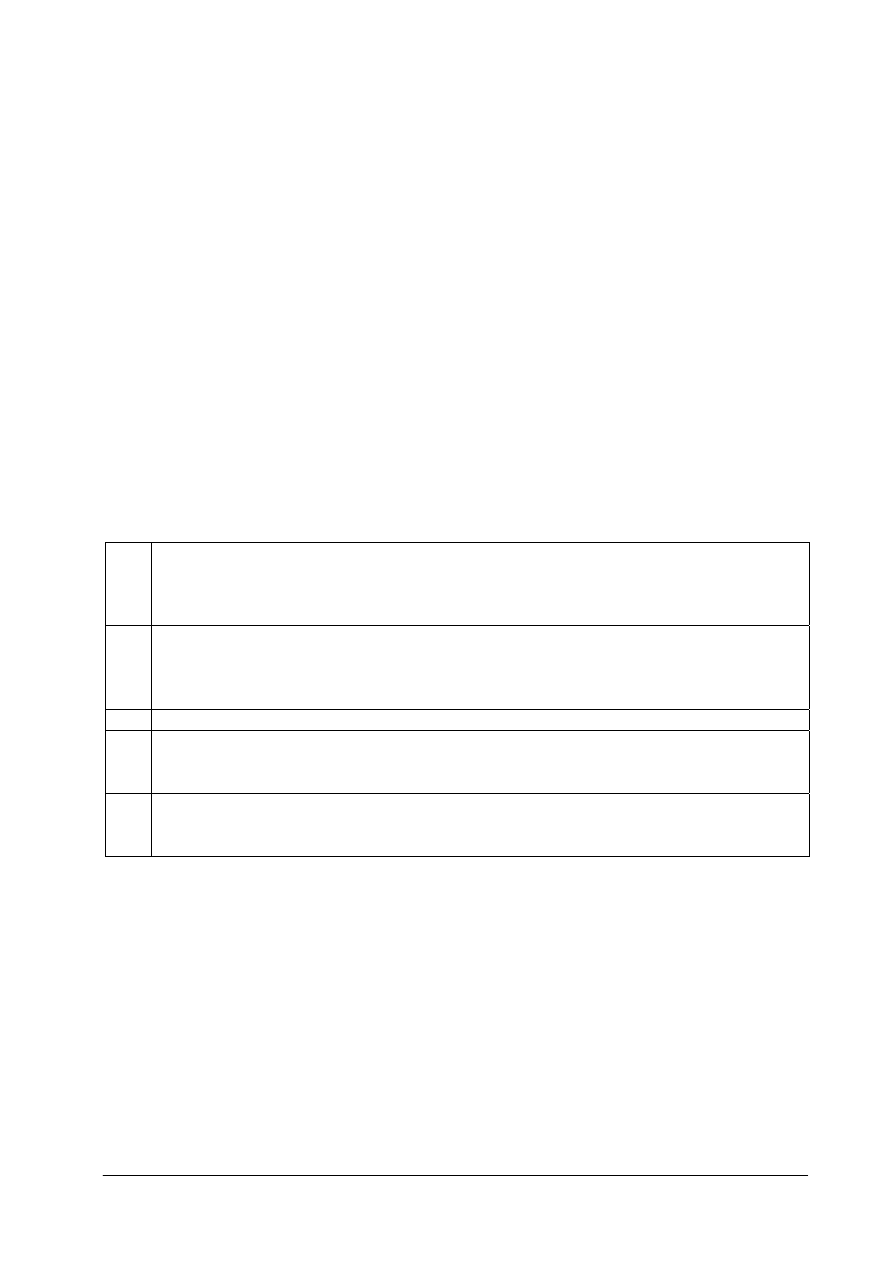

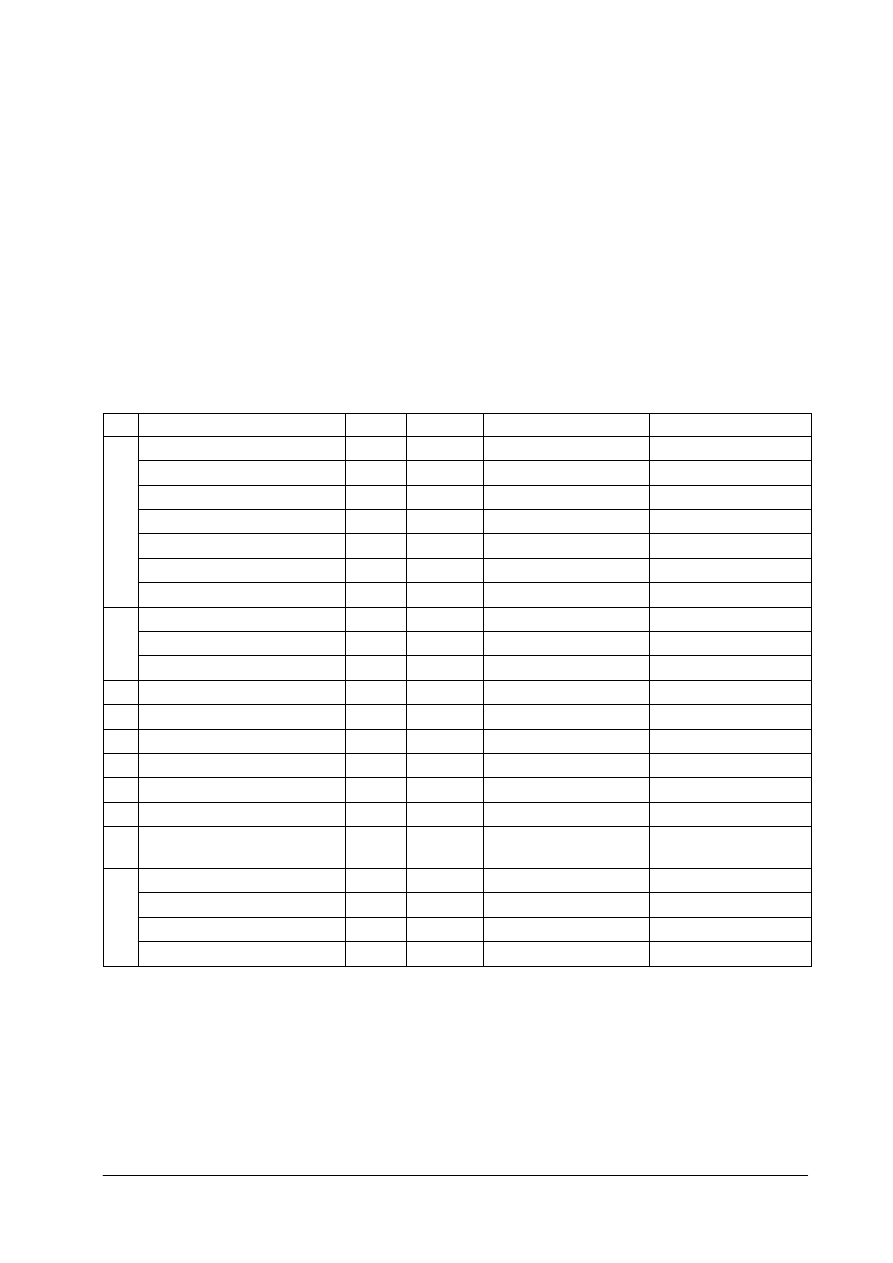

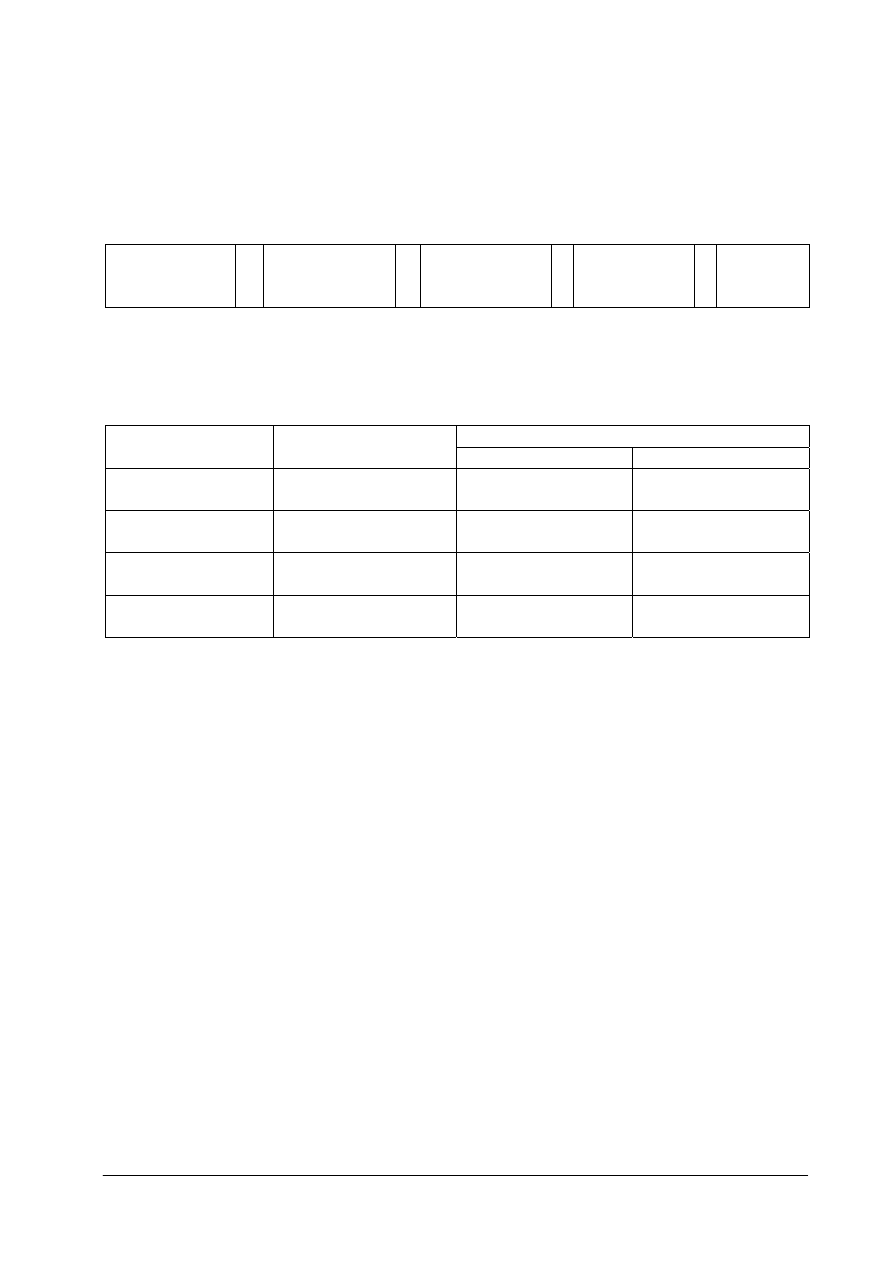

Tabela 1. Klasyfikacja spółek handlowych [12]

Spółka

jawna

Spółka

partnerska

Spółka

komandytowa

Spółka

komandytowo-

akcyjna

Spółka z

ograniczoną

odpowiedzialnością

Spółka

akcyjna

Minimalna liczba

wspólników

2 2

1

komandytariusz

1 komplementariusz

1 akcjonariusz

1 komplementariusz

1 1

Minimalny kapitał

Brak

wymogu

Brak wymogu

Brak wymogu

50 000 zł

50 000 zł

500 000 zł

Forma dokumentu

założycielskiego

Umowa

na

piśmie

Umowa w

formie aktu

notarialnego

Umowa w formie

aktu notarialnego

Statut w formie aktu

notarialnego

Umowa w formie aktu

notarialnego

Statut w

formie aktu

notarialnego

Firma

Nazwisk

o min. 1

wspólni

ka +

„spółka

jawna”

Nazwisko min.

1 wspólnika +

„i partner

(partnerzy)” +

określenie

wolnego

zawodu

Nazwisko min. 1

komplementariusz

a + „spółka

komandytowa”

Nazwisko min. 1

komplementariusza +

„spółka

komandytowo-

akcyjna”

Dowolna Dowolna

Skrót nazwy

rodzaju spółki

sp.j. sp.p.

sp.k.

S.K.A.

sp.z

o.o.

S.A.

Nazwy właścicieli

wspólni

cy

partnerzy komandytariusze

komplementariusze

akcjonariusze

komplementariusze

wspólnicy akcjonariusze

Minimalny kapitał

wniesiony przez

1wspólnika

Brak

wymogu

Brak wymogu

Brak wymogu

Brak wymogu

50 zł

1 gr (1 akcja)

Odpowiedzialność

wspólników za

zobowiązania

spółki

całym

majątkie

m

całym

majątkiem

Komplementariusz:

całym majątkiem

Komandytariusz: do

wysokości sumy

komandytowej

Komplementariusz:

całym majątkiem

akcjonariusz:

do wysokości

wniesionego kapitału

do wysokości

wniesionego kapitału

do wysokości

wniesionego

kapitału

Organy spółki

Brak

Można

wprowadzić

zarząd

Brak

Walne zgromadzenie,

Można wprowadzić

radę nadzorczą

(obligatoryjna

powyżej 25

akcjonariuszy)

Zgromadzenie

wspólników,

Rada nadzorcza

(obligatoryjna powyżej

25 wspólników i 500000

zł kapitału) lub Komisja

Rewizyjna, Zarząd

Walne

Zgromadzenie

Akcjonariusz,

Rada

nadzorcza,

Zarząd

RODZAJE SPÓŁEK

SPÓŁKI PRAWA

SPÓŁKI PRAWA

spółka cywilna

SPÓŁKI OSOBOWE

SPÓŁKI KAPITAŁOWE

jawna

partnerska

komandytowa

komandytowo-akcyjna

z ograniczoną

akcyjna

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

10

Każde przedsiębiorstwo, bez względu na rodzaj, musi pozyskać środki finansowe na

rozpoczęcie i prowadzenie swojej działalności. Istnieją różne drogi pozyskania tych środków,

nazywa się je źródłami finansowania.

Tabela 2. Podział głównych źródeł finansowania przedsiębiorstw. [3, s. 227]

ŹRÓDŁA FINANSOWANIA

KAPITAŁ WŁASNY

KAPITAŁ OBCY

•

wpłaty własne właścicieli (w formie

udziałów, akcji, aportów),

•

wypracowany zysk

•

kredyty i pożyczki,

•

kredyt kupiecki (odroczone płatności),

•

leasing,

•

inne formy

Wpłaty właścicieli stanowią podstawowy kapitał przedsiębiorstwa podczas jego tworzenia.

Z czasem kapitał ten może być powiększany poprzez wpłaty nowych i dotychczasowych

właścicieli, a także poprzez dodawanie wypracowanego, a niewypłaconego zysku.

Kredyty i pożyczki to podstawowa forma pozyskiwania kapitału obcego. Kredyty i pożyczki

spłaca się sukcesywnie lub jednorazowo wraz z odsetkami. Kredyt kupiecki polega na

finansowaniu poprzez odroczenie płatności za zakupione towary i materiały. Leasing jest

specyficzną formą wypożyczenia środka trwałego i spłacania go w trakcie użytkowania. Rynek

oferuje również wiele innych form finansowania działalności gospodarczej.

4.1.2. Pytania sprawdzające

Odpowiadając na pytania, sprawdzisz, czy jesteś przygotowany do wykonania ćwiczeń.

1.

Co oznaczają pojęcia popyt i podaż?

2.

W jaki sposób kształtuje się cena i wielkość sprzedaży na rynku?

3.

Jaką aktywność ludzką nazywamy działalnością gospodarczą?

4.

Jakie wyróżniamy formy własności przedsiębiorstw?

5.

Jakie są formy prawno-organizacyjne działalności gospodarczej?

6.

Jakie rodzaje spółek wyróżniamy w polskim prawie?

7.

Jakie główne cechy wyróżniają poszczególne spółki?

8.

Co oznacza pojęcie źródła finansowania?

9.

Jakie źródła finansowania działalności gospodarczej potrafisz wymienić?

4.1.3. Ćwiczenia

Ćwiczenie 1

Tabela przedstawia kształtowanie się popytu, podaży i cen na rynku owoców mango.

Tabela do ćwiczenia 1

popyt

(szt.)

140 120 100 80 60 40

podaż

(szt.)

50 60 70 80 90 100

cena

(zł)

3 4 5 6 7 8

nowy

popyt

(szt.)

? ? ? ? ? ?

Na podstawie powyższych danych:

1)

znajdź ilość i cenę równowagi,

2)

ustal nową równowagę (ilość i cenę) w sytuacji, gdy wzrost bezrobocia spowodował

zmniejszenie popytu o 30szt. przy każdej cenie,

3)

zinterpretuj zachowanie się rynku w sytuacji opisanej punkcie drugim.

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

11

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie powinieneś:

1)

zorganizować stanowisko pracy do wykonania ćwiczenia,

2)

zapoznać się z danymi z ćwiczenia,

3)

znaleźć wyjściowy punkt równowagi i odpowiadającą mu cenę,

4)

obliczyć popyt w sytuacji bezrobocia,

5)

znaleźć nowy punkt równowagi,

6)

zinterpretować wpływ bezrobocia na rynek owoców mango,

7)

zaprezentować wykonane ćwiczenie.

Wyposażenie stanowiska pracy:

−

kalkulator,

−

niebieski lub czarny długopis,

−

literatura z rozdziału 6 dotycząca podstaw prowadzenia działalności gospodarczej.

Ćwiczenie 2

Dobierz odpowiedni typ spółki (z listy spółek handlowych) do sytuacji przedstawionych

w tabeli:

Tabela do ćwiczenia 2

1 Adam Kowalski pragnie założyć restaurację, lecz brakuje mu kapitału. Namawia

Grzegorza Nowaka posiadającego środki finansowe do przystąpienia do spółki.

Grzegorz chętnie użyczy kapitału, lecz nie dysponuje czasem, aby zaangażować się

w sprawy spółki.

2 Przedsiębiorca prowadząc jednoosobową działalność w zakresie transportu dorobił się

w okresie 5 lat majątku w kwocie 3mln zł. Teraz planuje rozwój przedsiębiorstwa na

rynkach zagranicznych i w tym celu chce wprowadzić firmę na giełdę, aby pozyskać

kapitał na konieczne inwestycje.

3

Dwóch lekarzy zamierza wspólnie prowadzić prywatny gabinet internistyczny.

4 Biznesmeni

prowadzący dotychczas wspólnie spółkę cywilną w zakresie usług

gastronomicznych (catering), pragną uchronić majątek prywatny przed ryzykiem utraty

w sytuacji bankructwa spółki. Majątek spółki szacowany jest na 80000 zł.

5 Trzej przedsiębiorcy prowadzący dotychczas odrębną działalność handlową

w niewielkim rozmiarze pragną połączyć siły, aby sprostać rosnącej konkurencji na

rynku. Ich połączony kapitał wynosi 39000 zł.

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie powinieneś:

1)

zorganizować stanowisko pracy do wykonania ćwiczenia,

2)

zapoznać się z danymi z ćwiczenia,

3)

dopasować każdy z przypadków do charakterystyki spółki,

4)

zaprezentować wykonane ćwiczenie wraz z uzasadnieniem.

Wyposażenie stanowiska pracy:

−

tekst przewodni: kodeks spółek handlowych lub tabela z charakterystyką spółek,

−

niebieski lub czarny długopis,

−

literatura z rozdziału 6 dotycząca podstaw prowadzenia działalności gospodarczej.

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

12

Ćwiczenie 3

Znajdź w swoim regionie (mieście) posługując się Internetem lub wydawnictwem Panorama

firm, przedsiębiorstwa z szeroko rozumianej branży gastronomicznej o różnej formie

organizacyjno – prawnej. Odnajdź po jednym przykładzie dla: przedsiębiorstwa państwowego,

spółdzielni, przedsiębiorcy indywidualnego oraz przynajmniej czterech typów spółek.

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie powinieneś:

1)

zorganizować stanowisko pracy do wykonania ćwiczenia,

2)

zapoznać się poleceniem do ćwiczenia,

3)

przeglądać firmy branży gastronomicznej (posługując się wybranymi źródłami danych),

4)

wypisać po jednym przykładzie przedsiębiorstwa dla podanych w poleceniu form prawno-

-organizacyjnych,

5)

zaprezentować wykonane ćwiczenie.

Wyposażenie stanowiska pracy:

−

stanowisko komputerowe z dostępem do Internetu lub Panorama firm,

−

niebieski lub czarny długopis,

−

literatura z rozdziału 6 dotycząca podstaw prowadzenia działalności gospodarczej.

4.1.4. Sprawdzian postępów

Czy

potrafisz:

Tak

Nie

1)

wyjaśnić pojęcia popyt i podaż?

!

!

2)

opisać pojęcie działalność

gospodarcza? !

!

3)

wymienić różne formy własności przedsiębiorstw?

!

!

4)

wymienić różne formy prawno – organizacyjne przedsiębiorstw?

!

!

5)

wymienić

typy

spółek

w

polskim

prawie?

!

!

6)

opisać różnice pomiędzy

spółkami? !

!

7)

opisać różne źródła finansowania działalności przedsiębiorstw? !

!

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

13

4.2. Rejestracja działalności usługowej

4.2.1. Materiał nauczania

Przed rozpoczęciem działalności gospodarczej należy wziąć pod uwagę kilka czynników:

−

popyt na usługi świadczone przez naszą firmę,

−

konkurencję na rynku,

−

ryzyko podejmowanej działalności,

−

biznesplan przyszłej działalności,

−

źródła pozyskania kapitału na rozpoczęcie działalności,

−

różne formy opodatkowania działalności gospodarczej.

W branży gastronomicznej na rynku występuje wiele małych firm prowadzonych przez

indywidualne osoby fizyczne. Osoba fizyczna, która rozpoczyna działalność gospodarczą, musi

wykonać następujące czynności rejestracyjne:

1.

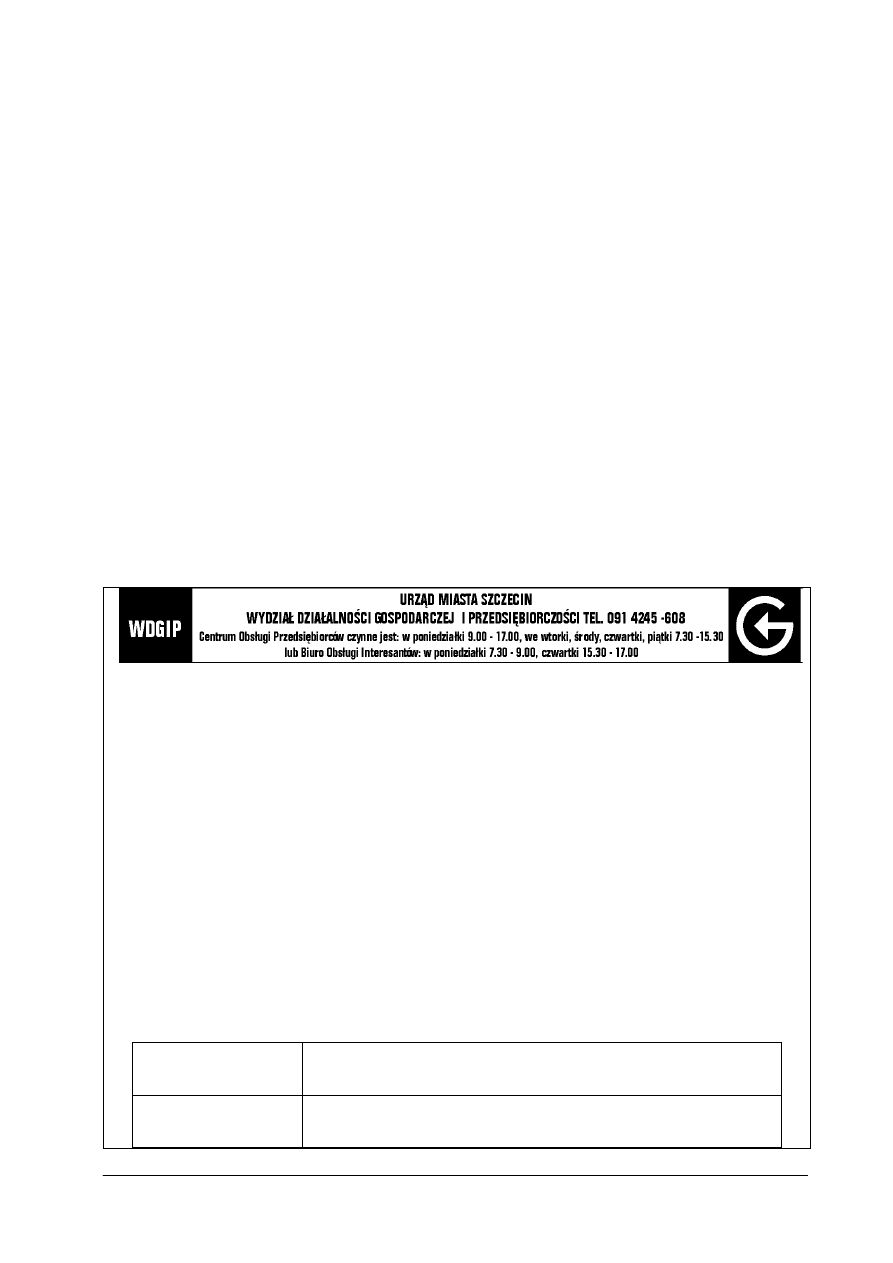

W Urzędzie Gminy uzyskać wpis do ewidencji działalności gospodarczej.

Przedsiębiorca wypełnia druk i składa go w urzędzie gminy swego miejsca zamieszkania. Druk

ten zawiera: imię i nazwisko, PESEL i adres osoby dokonującej zgłoszenia, przedmiot i datę

rozpoczęcia działalności, siedzibę prowadzonej działalności. Dodatkowo osoba fizyczna do

wniosku załącza: kopię umowy najmu lokalu, w którym ma być prowadzona działalność,

nazwiska pełnomocników, numery telefonów kontaktowych.

WDGiP - 1

Szczecin, dn. ...............................

Imię (imiona)

Nazwisko

Miejsce zamieszkania i adres przedsiębiorcy

...........................................................................................................................................

...........................................................................................................................................

PESEL

WYDZIAŁ DZIAŁALNOŚCI GOSPODARCZEJ

I PRZEDSIĘBIORCZOŚCI

URZĄD MIASTA SZCZECIN

pl. Armii Krajowej 1

ZGŁOSZENIE

o dokonanie wpisu do ewidencji działalności gospodarczej

1.

Proszę o wpis do ewidencji przedmiotu wykonywanej działalności gospodarczej

SYMBOL PKD

OPIS ZGODNY Z PKD

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

14

2.

Działalność rozpocznę z dniem:......................................................................................................

3.

Oznaczenie przedsiębiorcy: ............................................................................................................

...............................................................................................................................................................

4.

Miejsca wykonywania działalności i adresy

1

: .................................................................................

...............................................................................................................................................................

...............................................................................................................................................................

Zaświadczenie o wpisie do ewidencji działalności gospodarczej odbiorę

2

:

♦

osobiście

♦

za pośrednictwem poczty przesłane na wskazany adres .......................

................................................................................................................

..................................................................

(czytelny podpis wnioskodawcy)

1

jeśli działalność jest wykonywana poza miejscem zamieszkania wskazać: miejsce i adres zakładu głównego

(ZG), oddziału (O), lub innego miejsca (IM)

2

niepotrzebne

skreślić

UWAGA: wniosek należy wypełnić pismem drukowanym

Rys. 5. Przykład wniosku o wpis do ewidencji działalności gospodarczej

2.

W Urzędzie Statystycznym złożyć wniosek RG-1 o wpis do Krajowego Rejestru

Urzędowego Podmiotów Gospodarki Narodowej i uzyskanie niepowtarzalnego numeru

identyfikacyjnego REGON. Do wniosku należy dołączyć odpis zaświadczenia o wpisie do

ewidencji działalności gospodarczej uzyskany w Urzędzie Gminy. Termin składania wniosku

wynosi 14 dni od otrzymania zaświadczenia o wpisie do ewidencji. Urząd Statystyczny

w terminie 14 dni wydaje osobie fizycznej zaświadczenie o przyznanym numerze REGON.

3.

W Urzędzie Skarbowym uzyskać numer identyfikacji podatkowej NIP (jeśli jeszcze go

nie ma). Numer NIP osoba fizyczna będzie podawać na wszystkich firmowych dokumentach:

fakturach, ofertach, deklaracjach podatkowych.

Dodatkowo składa tzw. zgłoszenie aktualizacyjne osoby fizycznej, która rozpoczyna działalność

gospodarczą jako przedsiębiorca (formularz NIP-1).

Następnie składa zgłoszenie identyfikacyjne dla celów podatku VAT (formularz VAT-R).

Podatnik, który korzysta ze zwolnienia z podatku VAT (przewidywane obroty roczne nie

przekroczą 10 000 EURO) informuje o tym Urząd Skarbowy na formularzu VAT-6.

Osoba fizyczna zgłasza także sposób opodatkowania podatkiem dochodowym. Ma do wyboru

dwa sposoby opodatkowania: opodatkowanie za zasadach ogólnych lub opodatkowanie

zryczałtowane.

4.

Wyrobić pieczątkę firmową. Pieczątka firmowa powinna zawierać następujące

informacje: nazwę przedsiębiorstwa, adres, numer telefonu, NIP, REGON.

5.

Założyć konto bankowe. Do założenia konta bankowego potrzebne będą NIP i pieczątka

firmowa. Konto bankowe służy do dokonywania płatności bezgotówkowych. Jeśli

przedsiębiorca posiada kilka kont bankowych, to powinien wskazać jedno z nich jako

podstawowe i zawiadomić o tym wszystkie swoje banki, Urząd Skarbowy i ZUS.

6.

W Zakładzie Ubezpieczeń Społecznych zgłosić się do ubezpieczeń społecznych.

Przedsiębiorca składa deklaracje: ZUS-ZFA (zgłoszenie danych płatnika składek) w ciągu 7 dni

od daty rozpoczęcia działalności i ZUS-ZUA (zgłoszenie danych osoby do ubezpieczeń) w ciągu

7 dni od dnia zatrudnienia pracownika. Od tej pory na koncie ubezpieczonego zbierane są

informacje o wysokości wpłaconych składek. Osoba fizyczna rozpoczynająca działalność

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

15

gospodarczą podlega obowiązkowo ubezpieczeniom: emerytalnemu, rentowemu, wypadkowemu

i zdrowotnemu, natomiast dobrowolnie – chorobowemu.

7.

Powiadomić SANEPID. Inspekcja Sanitarna opiniuje i wydaje decyzje, co do zgodności

obiektów, w których ma być prowadzona działalność z wymaganiami higienicznymi

i zdrowotnymi.

8.

Powiadomić Państwową Inspekcję Pracy. Osoba fizyczna, zatrudniająca pracowników,

powiadamia także w ciągu 14 dni od rozpoczęcia działalności gospodarczej Państwową

Inspekcję Pracy (PIP) o miejscu, rodzaju i zakresie prowadzonej działalności oraz

o przewidywanej liczbie pracowników.

4.2.2. Pytania sprawdzające

Odpowiadając na pytania, sprawdzisz, czy jesteś przygotowany do wykonania ćwiczeń.

1.

Jakie czynniki należy wziąć pod uwagę rozpoczynając działalność gospodarczą?

2.

Jakie informacje zawiera wniosek o wpis do ewidencji działalności gospodarczej?

3.

W jakim celu należy udać się do Urzędu Statystycznego?

4.

Skąd i w jakim celu uzyskuje się Numer Identyfikacji Podatkowej?

5.

W jaki sposób można rozliczać się z podatku dochodowego?

6.

W jakim celu są składane formularze w Urzędzie Skarbowym?

7.

Jakie informacje zawarte są na pieczątce firmowej?

8.

Do czego służy konto bankowe w przedsiębiorstwie?

9.

W jaki sposób osoba fizyczna zawiadamia ZUS o zatrudnieniu pracowników?

10.

W jakim celu przedsiębiorca powiadamia SANEPID i PIP o rozpoczęciu działalności

gospodarczej?

4.2.3. Ćwiczenia

Ćwiczenie 1

Wypełnij wniosek o wpis do ewidencji działalności gospodarczej. Do wykonania tego

ćwiczenia wykorzystaj dane zawarte w tabeli.

Tabela do ćwiczenia 1

Przedsiębiorca

Anna Elżbieta Kowalska, PESEL 77031810466, Ul. Belgijska 16/13

71-795 Szczecin

Przedsiębiorstwo

Przedsiębiorstwo Usługowe „Restauracja Anna” – Anna Kowalska

Skrót: PU „Restauracja Anna” – Anna Kowalska

Ul. Duńska 15, 71-795 Szczecin

tel. (091) 725-16-30, fax (091) 725-16-31

województwo zachodniopomorskie, powiat Szczecin, gmina:

Szczecin

Adres gminy

Urząd Miasta, Wydział Działalności Gospodarczej i

Przedsiębiorczości, Szczecin

Data złożenia wniosku

25.05.2007r.

Data rozpoczęcia

działalności

10 czerwca 2007r.

Przedmiot działalności

Usługi gastronomiczne w restauracjach

Usługi związane z podawaniem napojów

Usługi cateringowe dla prywatnych gospodarstw domowych

Usługi cateringowe dla pozostałych przedsiębiorstw i instytucji

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

16

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie powinieneś:

1)

zorganizować stanowisko pracy do wykonania ćwiczenia,

2)

zapoznać się z danymi z ćwiczenia,

3)

odszukać w Internecie numery PKD odpowiadające przedmiotowi działalności,

4)

wypełnić wniosek o wpis do ewidencji działalności gospodarczej,

5)

zaprezentować wykonane ćwiczenie.

Wyposażenie stanowiska pracy:

−

wniosek o wpis do ewidencji działalności gospodarczej,

−

niebieski lub czarny długopis,

−

literatura z rozdziału 6 dotycząca rejestracji działalności usługowej.

Ćwiczenie 2

Wypełnij wniosek RG-1 o wpis do Krajowego Rejestru Urzędowego Podmiotów

Gospodarki Narodowej i uzyskanie niepowtarzalnego numeru identyfikacyjnego REGON. Do

wykonania tego ćwiczenia wykorzystaj dane z ćwiczenia 1 i zawarte w poniższej tabeli:

Tabela do ćwiczenia 2

Rejestracja w Urzędzie

Miasta

Urząd Miasta, Ewidencja Działalności Gospodarczej,

numer: 7536, data: 08.06.2007r.

Liczba zatrudnionych

7

Data złożenia RG-1

08.06.2007r.

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie powinieneś:

1)

zorganizować stanowisko pracy do wykonania ćwiczenia,

2)

zapoznać się z danymi z ćwiczenia,

3)

wypełnić wniosek RG-1,

4)

zaprezentować wykonane ćwiczenie.

Wyposażenie stanowiska pracy:

−

wniosek RG-1,

−

niebieski lub czarny długopis,

−

literatura z rozdziału 6 dotycząca rejestracji działalności usługowej.

Ćwiczenie 3

Wypełnij deklarację NIP-1. Do wykonania tego ćwiczenia wykorzystaj dane z tabel

z ćwiczenia 1,2 oraz zawarte w poniższej tabeli:

Tabela do ćwiczenia 3

Dane Przedsiębiorcy

NIP 852-158-13-20, REGON: 591511032, Dowód osobisty:

DBA 385638

Imię ojca: Patryk, imię matki: Katarzyna, nazwisko rodowe:

Nowak

tel. (091) 724-38-15

Urząd Skarbowy

Szczecin, ul. Drzymały

Rodzaj przeważającej

Usługi gastronomiczne w restauracjach

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

17

działalności

Rachunek bankowy

przedsiębiorcy

BPH O/Szczecin

3815608101 0000 1111 55210031

Rodzaj dokumentacji

rachunkowej

Podatkowa księga przychodów i rozchodów – we własnym

zakresie

Data wypełnienia zgłoszenia

08.06.2007r.

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie powinieneś:

1)

zorganizować stanowisko pracy do wykonania ćwiczenia,

2)

zapoznać się z danymi z ćwiczenia,

3)

wypełnić deklarację NIP-1,

4)

zaprezentować wykonane ćwiczenie.

Wyposażenie stanowiska pracy:

−

deklaracja NIP-1,

−

niebieski lub czarny długopis,

−

literatura z rozdziału 6 dotycząca rejestracji działalności usługowej.

Ćwiczenie 4

Wypełnij deklarację VAT-R. Do wykonania ćwiczenia wykorzystaj tabele z ćwiczeń 1, 2, 3.

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie powinieneś:

1)

zorganizować stanowisko pracy do wykonania ćwiczenia,

2)

zapoznać się z danymi z ćwiczenia,

3)

wypełnić deklarację VAT-R,

4)

zaprezentować wykonane ćwiczenie.

Wyposażenie stanowiska pracy:

−

deklaracja VAT-R,

−

ustawa o podatku od towarów i usług,

−

niebieski lub czarny długopis,

−

literatura z rozdziału 6 dotycząca rejestracji działalności usługowej.

Ćwiczenie 5

Wypełnij deklarację ZUS-ZFA Wykorzystując dane z ćwiczeń 1,2,3,4.

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie powinieneś:

1)

zorganizować stanowisko pracy do wykonania ćwiczenia,

2)

zapoznać się z danymi z ćwiczenia,

3)

wypełnić deklarację ZUS-ZFA,

4)

zaprezentować wykonane ćwiczenie.

Wyposażenie stanowiska pracy:

−

deklaracja ZUS-ZFA,

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

18

−

instrukcja wypełniania formularzy ZUS,

−

kody tytułu ubezpieczeń,

−

niebieski lub czarny długopis,

−

literatura z rozdziału 6 dotycząca rejestracji działalności usługowej.

Ćwiczenie 6

Wypełnij ZUS – ZUA (dla przedsiębiorcy). Do wykonania tego ćwiczenia wykorzystaj dane

z ćwiczeń 1,2,3,4,5.

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie powinieneś:

1)

zorganizować stanowisko pracy do wykonania ćwiczenia,

2)

zapoznać się z danymi z ćwiczenia,

3)

wypełnić deklarację ZUS – ZUA,

4)

zaprezentować wykonane ćwiczenie.

Wyposażenie stanowiska pracy:

−

deklaracja ZUS – ZUA,

−

instrukcja wypełniania formularzy ZUS,

−

niebieski lub czarny długopis,

−

literatura z rozdziału 6 dotycząca rejestracji działalności usługowej.

4.2.4. Sprawdzian postępów

Czy

potrafisz:

Tak

Nie

1)

wymienić etapy rejestracji działalności

gospodarczej? !

!

2)

scharakteryzować numer NIP?

!

!

3)

scharakteryzować

numer

REGON?

!

!

4)

wypełnić wniosek o wpis do ewidencji działalności gospodarczej?

!

!

5)

wypełnić wniosek RG-1?

!

!

6)

wypełnić deklarację NIP-1?

!

!

7)

wypełnić deklarację VAT-R?

!

!

8)

wypełnić deklarację ZUS – ZFA?

!

!

9)

wypełnić deklarację ZUS – ZUA?

!

!

10)

rozróżnić deklarację ZUS – ZFA i ZUS – ZUA?

!

!

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

19

4.3. Biznesplan działalności usługowej

4.3.1. Materiał nauczania

Jednym z podstawowych dokumentów działalności przedsiębiorstwa jest biznesplan. Każda

firma, nawet jednoosobowa, w trakcie swojego funkcjonowania na rynku napotyka na

konieczność sporządzenia biznesplanu.

Biznesplan jest zestawieniem dokumentów, tabel i opisów, w których na podstawie stanu

przedsiębiorstwa i sytuacji w otoczeniu, dokonuje się projekcji celów firmy i przedstawia sposób

ich osiągnięcia z uwzględnieniem wszelkich uwarunkowań natury finansowej, organizacyjnej,

kadrowej, rynkowej, itp.

Czynniki determinujące konieczność sporządzenia biznesplanu możemy podzielić na dwie

grupy:

−

czynniki wewnętrzne wynikające z potrzeb właścicieli lub zarządzających

przedsiębiorstwem,

−

czynniki zewnętrzne wynikające z wymagań innych podmiotów mających związek

z przedsiębiorstwem.

W pierwszym przypadku biznesplan jest dokumentem planistycznym, który pozwala

właścicielom precyzyjnie zaplanować kolejne kroki w zarządzaniu przedsiębiorstwem, pozwala

łatwiej przewidzieć pojawiające się zagrożenia. Z reguły biznesplan sporządzany jest po raz

pierwszy podczas zakładania firmy. Dzięki niemu można oszacować szanse powodzenia nowej

działalności oraz ustalić niezbędne wymagania umożliwiające realizację celu. Również

w następnych miesiącach i latach kolejne biznesplany wytyczają kierunki działań i rozwoju

firmy.

Biznesplany sporządza się również na potrzeby:

−

banków jako instytucji kredytujących przedsiębiorstwa - banki wymagają wiarygodnego

planu działalności, z uwzględnieniem i oszacowaniem możliwego ryzyka,

−

agencji i urzędów będących dysponentami funduszy (w ramach projektów krajowych

i funduszy strukturalnych UE) – dla tych instytucji biznesplan jest często podstawowym

kryterium oceny i wyboru beneficjentów,

−

potencjalnych wspólników i inwestorów – są oni zainteresowani poznaniem jak

najdokładniej sytuacji w przedsiębiorstwie, jego pozycji rynkowej, możliwości osiągania zysków

– biznesplan to wszystko umożliwia,

−

akcjonariuszy i innych aktualnych inwestorów – dla tych podmiotów biznesplan jest przede

wszystkim jednym z narzędzi kontroli poczynań firmy.

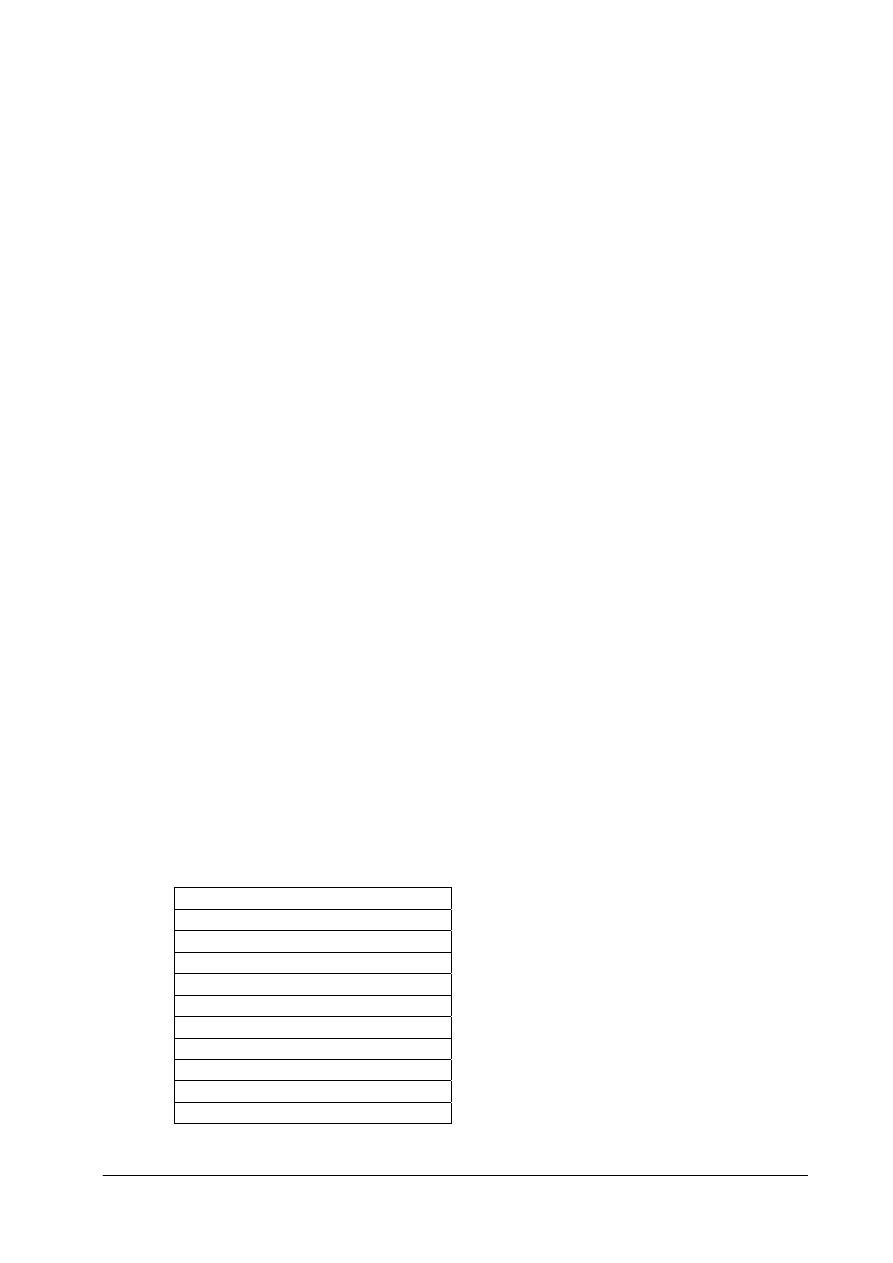

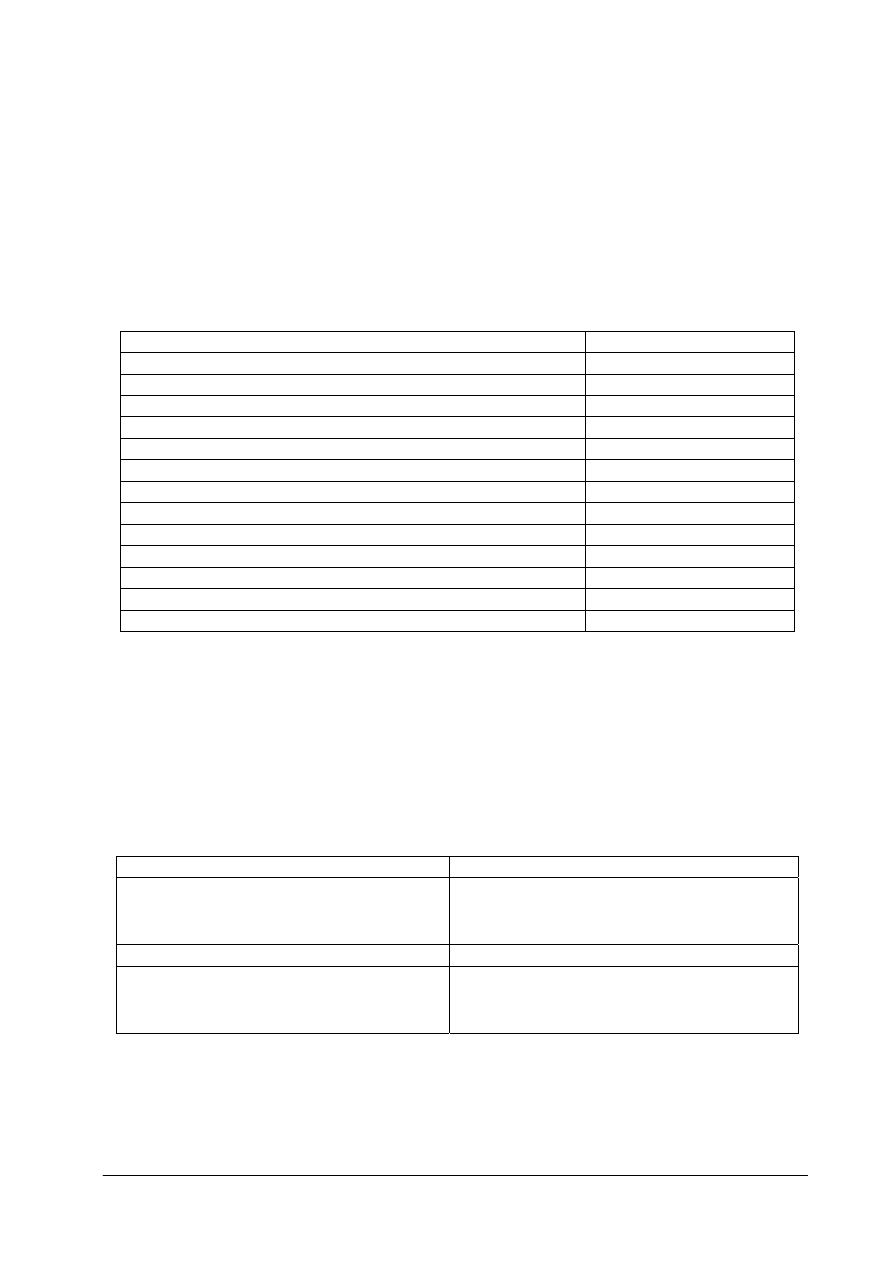

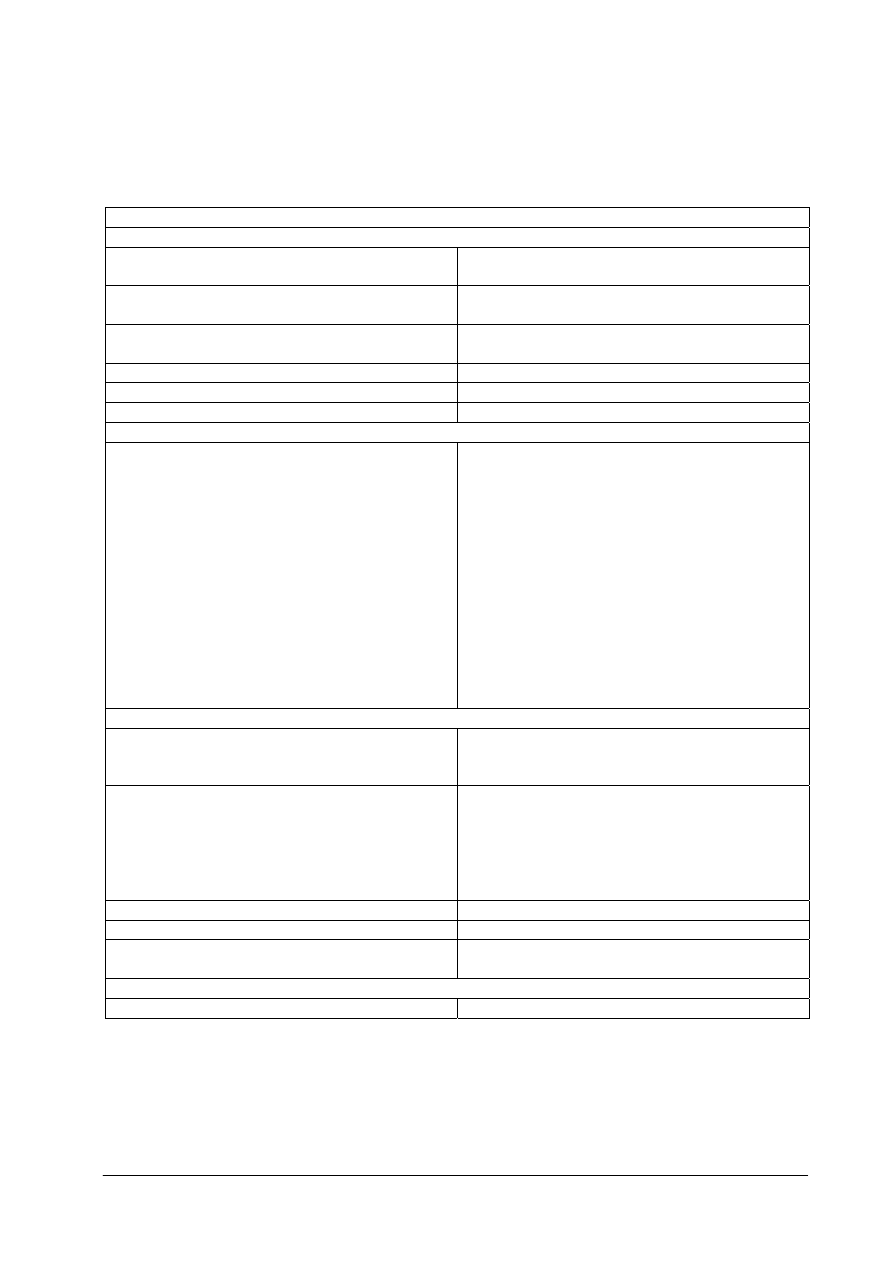

Tabela 3. Przykładowa struktura biznesplanu. [2, s. 54]

STRUKTURA BIZNESPLANU

Streszczenie

Charakterystyka firmy

Analiza otoczenia

Plan marketingowy

Techniczny plan działania

Plan finansowy

Czynniki ryzyka

Harmonogramy

Załączniki

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

20

Biznesplan ma pewien typowy układ treści (tabela 3). Nie jest to układ identyczny

w każdym przypadku, ponieważ budowa i szczegółowość biznesplanu zależy od wielkości

przedsiębiorstwa, rodzaju i skali działalności oraz celu jego sporządzenia. Mimo różnic można

skonstruować jednak pewien powtarzalny schemat.

Streszczenie pisze się zwykle po opracowaniu wszystkich innych elementów. Jego celem

jest zapoznanie adresatów z zawartością biznesplanu. Umożliwia to szybkie odnalezienie

potrzebnych informacji bez konieczności przeglądania całego dokumentu. Streszczenie powinno

być zwięzłe i zajmować nie więcej niż 1-2 strony.

Charakterystyka firmy obejmuje podstawowe informacje o przedsiębiorstwie takie jak:

−

nazwa,

−

forma organizacyjno-prawna,

−

data założenia,

−

logo i inne znaki identyfikujące firmę,

−

profil działalności,

−

lokalizacja, dane teleadresowe,

−

właściciele,

−

kadra kierownicza,

−

geneza/historia działalności.

Analiza otoczenia obejmuje charakterystykę rynku, na którym działa bądź zamierza działać

przedsiębiorstwo. W ramach tej części powinny być zamieszczone:

−

charakterystyka branży z uwzględnieniem jej struktury, podstawowych produktów/usług

oraz szans i kierunków rozwoju,

−

opis głównych konkurentów i liderów rynkowych,

−

pozycja przedsiębiorstwa na tle konkurencji (udziały w rynku),

−

szczegółowa charakterystyka klientów (tzw. profil nabywcy),

−

wyniki przeprowadzonych badań rynku (np. ankiety),

−

opis wpływu innych zjawisk na funkcjonowanie przedsiębiorstwa.

Tabela 4. Charakterystyka elementów marketingu-mix. [5, s. 119]

ELEMENTY MARKETINGU-MIX

WYBRANE DZIAŁANIA

PRODUKT/USLUGA

•

koncepcja usługi

•

marka

•

usługi towarzyszące

•

polityka jakości

CENA

•

cennik

•

strategia cenowa

•

polityka obniżek cenowych

PROMOCJA

•

metody i media promocji

•

budżet promocji

DYSTRYBUCJA

•

kanały dystrybucji

•

kanały zaopatrzenia

PERSONEL

•

polityka rekrutacji

•

sylwetka pracownika

•

szkolenia

ŚWIADECTWO MATERIALNE

•

wystrój wnętrza lokalu

•

fasada

PROCES ŚWIADCZENIA USLUG

•

procedury

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

21

Plan marketingowy wymaga przedstawienia strategii działań rynkowych, jakie zamierza

podjąć przedsiębiorstwo. Wstępem do tego planu jest analiza rynku, na podstawie której wybiera

się rodzaj i zakres stosowania narzędzi marketingowych tzw. marketingu-mix (tab.4).

Techniczny plan działania precyzuje techniczno-organizacyjną stronę całego

przedsięwzięcia. Zawiera takie elementy, jak:

−

metody działania,

−

potrzebne urządzenia i wyposażenie,

−

źródła zaopatrzenia,

−

potrzebne atesty i zezwolenia.

Plan finansowy to część zawierająca zestawienia i tabele dostarczające szczegółowych

danych na temat finansowej strony planowanych działań. Ten dział biznesplanu może

obejmować:

−

prognozę sprzedaży (przychodów),

−

bilans,

−

rachunek zysków i strat,

−

zestawienie przepływów pieniężnych (cash flow),

−

harmonogram spłaty kredytu,

−

analizy: efektywności inwestycji, wskaźnikowe, itp.

Najważniejsze są pierwsze cztery dokumenty.

Prognoza sprzedaży zawiera spodziewaną wielkość sprzedaży usług oraz uzyskanych z tego

tytułu przychodów. Prognoza jest bardzo istotnym zestawieniem, bo na jej podstawie sporządza

się kolejne raporty. Prognoza opiera się na szacunku, więc trzeba projektować ją w sposób

wyważony.

Tabela 5. Przykładowa prognoza sprzedaży. Opracowanie własne

PROGNOZA SPRZEDAŻY

Miesiąc Wielkość sprzedaży

[szt.]

Średnia cena [zł]

Przychód [zł]

I 500

1,50

750

II 700

1,50

1050

III 900 2 1800

IV 1000 2 2000

V 1000 2 2000

VI 1200 2 2400

SUMA 5300

X 10000

Tabela 6. Przykładowy bilans. Opracowanie własne

AKTYWA PASYWA

Aktywa trwałe

8000

Kapitał własny

7500

Wartości niematerialne i prawne 1500

Kapitał

podstawowy

7250

Rzeczowe aktywa trwałe

6500

Zysk netto

250

Aktywa obrotowe

5000

Zobowiązania 5500

Zapasy 1000

Zobowiązania długoterminowe

5000

Należności 800

Zobowiązania wobec dostawców

500

Środki pieniężne 3200

SUMA 13000

SUMA 13000

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

22

Bilans przedstawia cały majątek przedsiębiorstwa (aktywa) oraz źródła jego finansowania

(pasywa) uporządkowane zgodnie z zasadami struktury bilansu. Bilans przedstawia stan firmy na

dany dzień, najczęściej na koniec roku obrachunkowego.

Rachunek zysków i strat przedstawia przychody i koszty działalności poniesione w danym

okresie (najczęściej w trakcie roku) oraz wynikający z nich zysk lub stratę. Głównym źródłem

przychodów firmy jest sprzedaż towarów i usług oferowanych nabywcom przez

przedsiębiorstwa produkcyjne i usługowe. Do najważniejszych kosztów zalicza się wartość

zużycia materiałów, energii, pracy ludzkiej, naprawy maszyn itp. jedynie wtedy, gdy wydatki te

związane są z prowadzoną działalnością i wpływają na wielkość osiąganego przychodu.

Tabela 7. Przykładowy rachunek zysków i strat. Opracowanie własne

1. Przychody ze sprzedaży 10000,00

2. Koszty uzyskania przychodów

8000,00

3. Wynik ze sprzedaży 2000,00

4. Pozostałe przychody operacyjne

0,00

5. Pozostałe koszty operacyjne

1514,00

6. Wynik z działalności operacyjnej

486,00

7. Przychody finansowe

2,64

8. Koszty finansowe

80,00

9. Wynik z działalności gospodarczej

408,64

10. Zyski nadzwyczajne

0,00

11. Straty nadzwyczajne

100,00

12. Zysk (strata) brutto

308,64

13. Podatek dochodowy

58,64

14. Zysk (strata) netto

250,00

Zestawienie przepływów pieniężnych (cash flow) przedstawia wpływy i wydatki środków

pieniężnych w firmie. Sporządzany jest w celu sprawdzenia czy zaplanowane wydatki

inwestycyjne oraz projekcja przychodów i kosztów nie spowoduje utraty płynności finansowej

w kolejnych miesiącach.

Czynniki ryzyka wskazują zdarzenia mogące mieć wpływ na realizację celów zawartych

w biznesplanie. Pożytecznym narzędziem w prezentacji tej części jest analiza SWOT. Analiza ta

składa się z oceny przedsiębiorstwa przez pryzmat jego silnych i słabych stron oraz oceny szans

i zagrożeń pojawiających się (lub mogących pojawić) w otoczeniu.

Tabela 8. Przykładowa analiza SWOT dla działalności gastronomicznej. Opracowanie własne

SILNE STRONY

SŁABE STRONY

•

kwalifikacje szefa kuchni

•

dogodna lokalizacja

•

nowoczesne wyposażenie

•

przedsiębiorstwo nieznane na rynku

•

wysokie zadłużenie

SZANSE ZAGROŻENIA

•

zmiany przyzwyczajeń społeczeństwa

•

rosnąca zamożność społeczeństwa

•

otwarcie rynku usług w UE

•

rosnąca konkurencja

•

nowe zaostrzone przepisy sanitarne

Harmonogramy zawierają konkretne daty realizacji poszczególnych działań zawartych

w biznesplanie.

Załączniki zawierają szczegółowe dane, do których odwołują się wcześniejsze części

biznesplanu. Mogą być to:

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

23

−

struktura organizacyjna,

−

wyniki ankiety,

−

harmonogram spłaty kredytu.

4.3.2. Pytania sprawdzające

Odpowiadając na pytania, sprawdzisz, czy jesteś przygotowany do wykonania ćwiczeń.

1.

Dla kogo jest tworzony biznesplan?

2.

Kto powinien sporządzać biznesplan w firmie?

3.

Z jakich głównych części składa się biznesplan?

4.

W której części biznesplanu znajduje się opis stosowanej reklamy?

5.

Jakie elementy zawiera plan finansowy?

6.

Jaki dokument prezentuje wynik finansowy przedsięwzięcia?

7.

Z jakich czterech elementów składa się analiza SWOT?

8.

W której części biznesplanu należy szukać dat wykonania zaplanowanych działań?

4.3.3. Ćwiczenia

Ćwiczenie 1

Dokonaj analizy SWOT dla wybranego podmiotu z tabeli zamieszczonej poniżej.

Tabela do ćwiczenia 1

Twoja szkoła

miejsce pracy Twojego rodzica/opiekuna

bufet/stołówka szkolna

Twoje miasto

sklep spożywczy najbliżej szkoły

klub sportowy z Twojej miejscowości

Twój ulubiony punkt gastronomiczny

Ty jako przyszły pracownik

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie powinieneś:

1)

zorganizować stanowisko pracy do wykonania ćwiczenia,

2)

zapoznać się z danymi z ćwiczenia,

3)

wybrać podmiot, dla którego przeprowadzisz analizę,

4)

przeprowadzić analizę SWOT,

5)

zaprezentować wykonane ćwiczenie.

Wyposażenie stanowiska pracy:

−

kartka papieru,

−

niebieski lub czarny długopis,

−

literatura z rozdziału 6 dotycząca biznesplanu działalności usługowej.

Ćwiczenie 2

Ułóż poszczególne części biznesplanu restauracji „U Marcina” we właściwej kolejności.

Wykorzystaj „Przykładową strukturę biznesplanu” oraz poniższe dane.

Restauracja „U Marcina” powstała 1 marca 2007 roku jako spółka jawna Marcina Adamka

i Dariusza Kowalskiego. Restauracja świadczy usługi gastronomiczne i organizuje przyjęcia

okolicznościowe. Specjalnością zakładu jest kuchnia rosyjska.

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

24

Rachunek zysków i strat za rok 200XX:

1. Przychody ze sprzedaży 25

000,00

2. Koszty uzyskania przychodów

18 900,00

3. Wynik na sprzedaży 6

100,00

4. Przychody finansowe

19,00

5. Koszty finansowe

44,12

6. Zysk (strata) brutto

6 074,88

7. Podatek dochodowy

1 154,23

8. Zysk (strata) netto

4 920,65

Działanie Termin

realizacji

malowanie ścian 15-22

września 2007

zakup i instalacja wyposażenia 28-30

września 2007

rekrutacja i szkolenia kelnerów

5-12 października 2007

kampania reklamowa

15-31 października 2007

Do realizacji zamierzeń niezbędny będzie zakup chłodziarko-zamrażarki oraz pieca

elektrycznego. Konieczne również jest doposażenie kuchni w zestaw specjalistycznych

narzędzi do obróbki mięsa.

Reklama prasowa restauracji ukazuje się w dwóch lokalnych dziennikach. Dodatkowo przy

drodze krajowej (w odległości 1,5 km) umieszczono billboard, a w mieście 12 zwiastunów

doprowadzających. Wydrukowano i rozkolportowano również 1000 ulotek (głównie w biurach

podróży, informacji turystycznej i na dworcach).

Na rynku działa dwóch konkurentów: restauracja „Magnolia” oraz zajazd „Przystań”. Główną

grupą konsumentów są kierowcy TIR-ów jadący drogą krajową.

Biznesplan restauracji „U Marcina” prezentuje bieżącą sytuację firmy oraz plany inwestycyjne

na najbliższy okres. Na kolejnych stronach przedstawiono: charakterystykę firmy, analizę

otoczenia (...)

Załącznik 1: Harmonogram spłaty kredytu

data kwota

płatności

31.01.20XX 2340,20

28.02.20XX 2250,17

31.03.20XX 2113,56

30.04.20XX 2005,89

Największym zagrożeniem jest planowana budowa autostrady, która spowoduje zmniejszenie

ruchu na drodze krajowej. Konsekwencją tego może być znaczące obniżenie liczby klientów.

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie powinieneś:

1)

zorganizować stanowisko pracy do wykonania ćwiczenia,

2)

zapoznać się z danymi z ćwiczenia,

3)

pociąć nieuporządkowany biznesplan na części,

4)

ułożyć i nakleić na kartkę ułożony poprawnie biznesplan,

5)

zaprezentować wykonane ćwiczenie.

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

25

Wyposażenie stanowiska pracy:

−

przykładowa struktura biznesplanu,

−

czysta kartka papieru lub brystolu,

−

nożyczki,

−

klej,

−

literatura z rozdziału 6 dotycząca biznesplanu działalności usługowej.

4.3.4. Sprawdzian postępów

Czy potrafisz:

Tak Nie

1)

scharakteryzować pojęcie:

biznesplan?

!

!

2)

wymienić dwa powody, dla których sporządza się biznesplan?

!

!

3)

wymienić główne części biznesplanu?

!

!

4)

wykonać analizę SWOT?

!

!

5)

stworzyć uproszczony biznesplan wybranej działalności?

!

!

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

26

4.4. Procedury ustalania i kalkulacji cen

4.4.1. Materiał nauczania

Podstawowym celem każdego przedsiębiorstwa jest wypracowanie zysku (dochodu). Będzie

to możliwe, gdy firma ustali taką cenę sprzedaży swoich wyrobów lub usług, która pozwoli na

pokrycie kosztów działalności. Kosztem dla każdego przedsiębiorstwa jest wyrażone w mierniku

pieniężnym zużycie materiałów, energii, wody, gazu, maszyn, pracy ludzkiej itp., jeśli służą one

do osiągnięcia przychodu. Dochodem w firmie jest nadwyżka osiągniętego przychodu nad

poniesionym kosztem.

W skład ceny sprzedaży brutto wchodzą:

−

koszt wytworzenia wyrobu (wartość zużycia materiałów, maszyn, energii, pracy ludzkiej),

−

marża (procentowy narzut na koszt wytworzenia wyrobu),

−

podatek VAT (podatek PTU, czyli podatek od towarów i usług, np. 7% na potrawy i usługi

hotelowe, 22% na napoje alkoholowe).

Kalkulacja cen sprzedaży wyrobów, usług i towarów polega na obliczaniu kwot kosztów

i innych elementów składowych (marży oraz podatku) przypadających na jednostkę kalkulacyjną

wyrobu. Podstawowymi jednostkami kalkulacyjnymi w działalności gastronomicznej mogą być:

10 porcji potrawy lub 1000 g produkowanych potraw, 1 posiłek lub dzienne wyżywienie gościa,

dzienne wyżywienie, 1 opakowanie (puszka z napojem), 1 porcja (1 kieliszek alkoholu) itp.

Kalkulacji dokonuje się na podstawie:

−

receptury (przepisu kulinarnego), w którym zawarte są informacje dotyczące rodzaju i ilości

surowców potrzebnych do przygotowania jednostki kalkulacyjnej wyrobu,

−

wysokości narzutów (w praktyce często stosuje się marżę),

−

wysokości stawki podatku od towarów i usług.

W branży gastronomicznej stosuje się m.in. kalkulację potraw i kalkulację napojów

alkoholowych.

Kalkulacja ceny napojów alkoholowych składa się z następujących etapów:

1.

W celu obliczenia ceny gastronomicznej netto butelki: cenę zakupu netto butelki alkoholu

należy powiększyć o ustaloną marżę gastronomiczną.

2.

W celu obliczenia ceny gastronomicznej brutto butelki: do ceny gastronomicznej netto

należy dodać 22% podatku od towarów i usług.

3.

W celu obliczenia ceny gastronomicznej brutto jednego kieliszka: cenę gastronomiczną

brutto butelki należy podzielić przez ilość kieliszków mieszczących się w butelce.

Kalkulację ceny gastronomicznej potrawy przeprowadza się metodą kalkulacji

doliczeniowej, tzn. do kosztów zużycia surowców dolicza się pozostałe elementy, takie jak:

koszt przypraw i dekoracji, marżę, podatek od towarów i usług.

Wysokość marży ustalana jest przez przedsiębiorstwo usługowe we własnym zakresie. Jej

wysokość zależy przede wszystkim od:

−

standardu lokalu i świadczonych w nim usług,

−

wysokości zainwestowanego kapitału,

−

sytuacji rynkowej (popytu na rynku i konkurencji),

−

usytuowania lokalu i jego renomy,

−

przyjętych przez właściciela zasad polityki cenowej.

W niektórych recepturach można spotkać tzw. zwroty poprodukcyjne. Zwroty poprodukcyjne

występują wówczas, gdy część surowca nie jest potrzebna i będzie wykorzystana w następnej

potrawie. Wartość tych zwrotów odejmuje się od wartości zużytych produktów, zmniejszając

tym samym koszt całej potrawy.

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

27

Wydajność potrawy oznacza taką ilość tej potrawy, jaką uzyska się z podanej w recepturze ilości

surowców. Procentowy ubytek lub przyrost masy potrawy w stosunku do ilości surowców zależy

od ich rodzaju, jakości i zastosowanych technik kulinarnych. Jeśli np. wydajność potrawy

wynosi 97% oznacza to, że nastąpiła trzyprocentowa strata masy surowców.

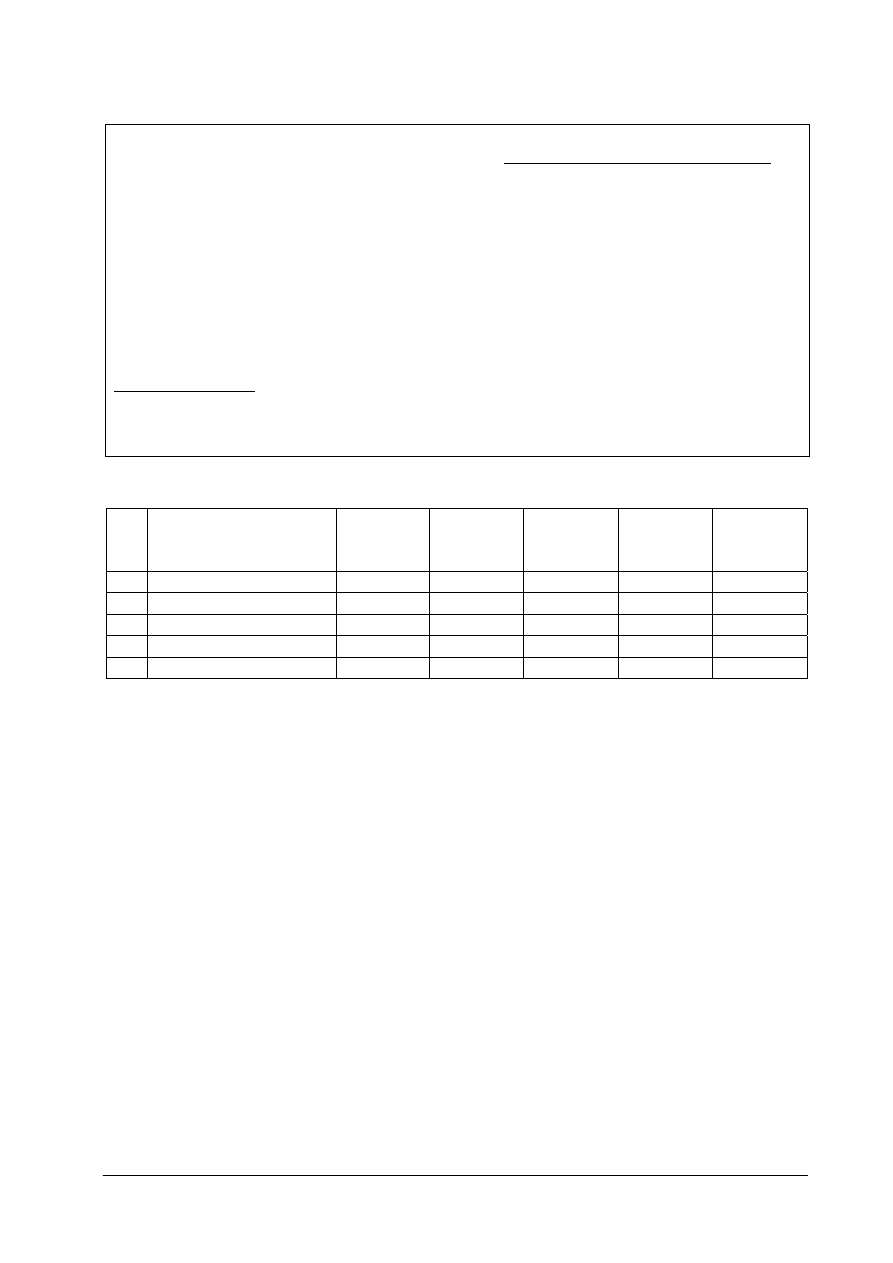

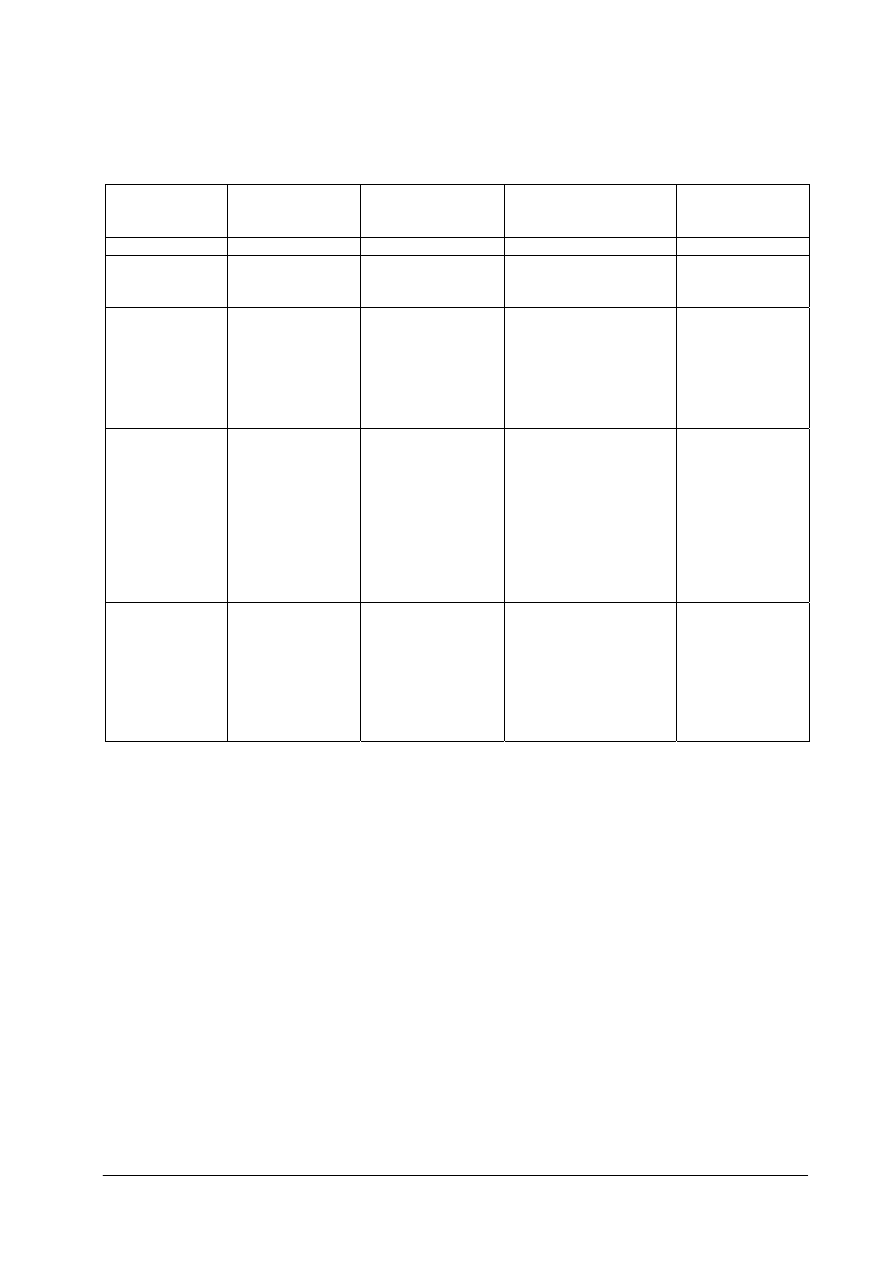

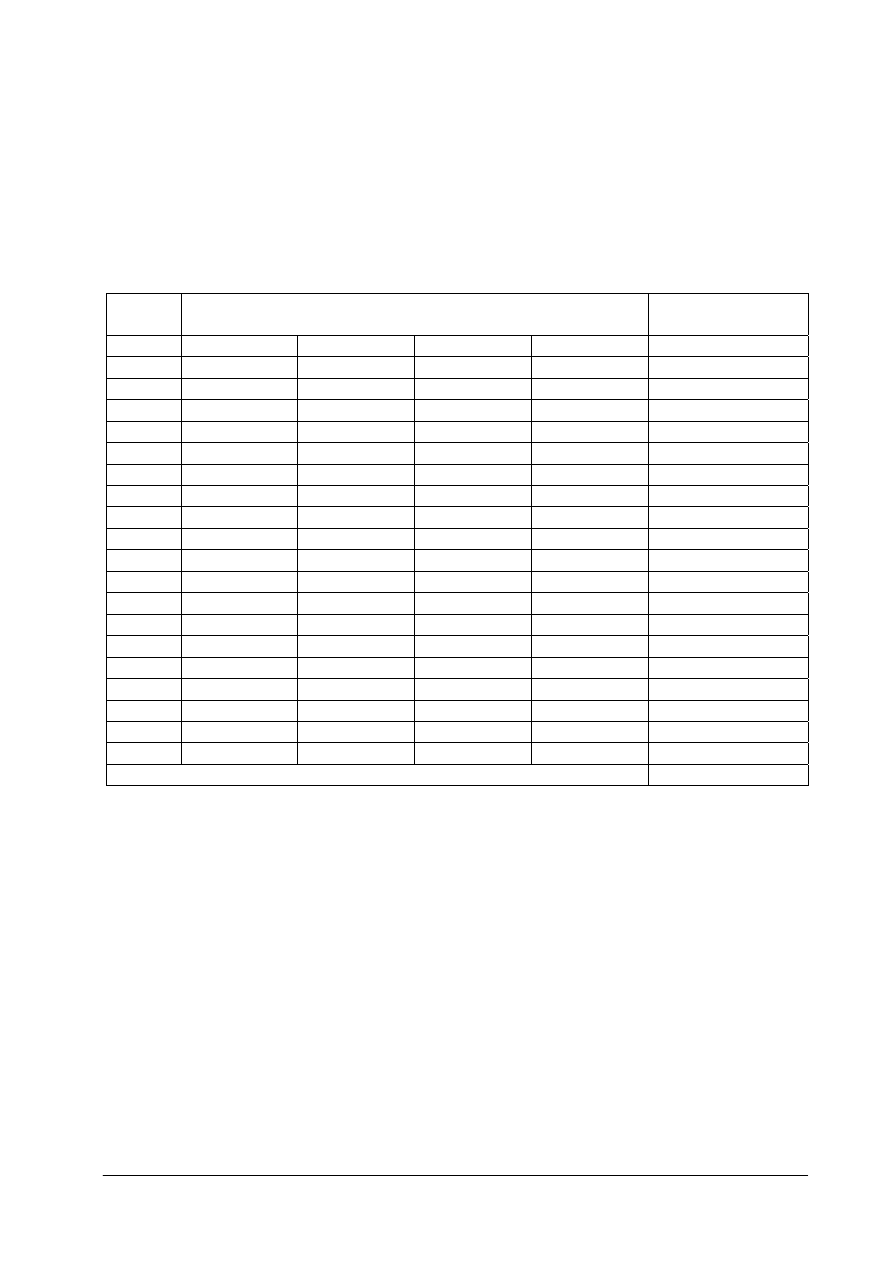

Tabela 9. Przykład karty kalkulacyjnej [opracowanie własne]

KARTA KALKULACYJNA Nr

Nazwa przedsiębiorstwa

Nazwa potrawy

Receptura nr ...

Wydajność

Lp. Składniki J.m.

Ilość

Cena zakupu (zł)

Wartość (zł)

1.

Zwroty poprodukcyjne

-

2.

-

3. Zużycie zł

x

x

4. Przyprawy i dekoracja

%

x

5. Razem zużycie zł

x x

6. Marża gastronomiczna

%

x

7. Cena gastronomiczna netto

zł

x

x

8. VAT

%

x

9.

Cena gastronomiczna

brutto zł

x

x

Cena 1 porcji

x

x

x

x

-

x

-

x

10.

-

x

Sporządził:

Zaakceptował:

Kalkulacja ceny gastronomicznej potraw składa się z następujących etapów:

1.

Ilość każdego surowca zużytego do przyrządzenia potrawy mnoży się przez cenę zakupu

netto tego surowca.

2.

W przypadku wystąpienia zwrotów poprodukcyjnych wycenia się je według cen zakupu

netto.

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

28

3.

Od sumy wartości wszystkich zużytych surowców odejmuje się wartość zwrotów

poprodukcyjnych i dolicza się narzut na pokrycie kosztu przypraw i dekoracji (jeśli

występują w recepturze).

4.

Do otrzymanej kwoty dolicza się ustaloną marżę gastronomiczną – otrzymując w ten sposób

cenę gastronomiczną netto.

5.

Do ceny gastronomicznej netto dolicza się podatek VAT – otrzymując w ten sposób cenę

gastronomiczną brutto.

Kalkulację ceny można sporządzić na formularzu zwanym kartą kalkulacyjną (tab.9). Na

kartę kalkulacyjną należy nanieść dane z receptury dotyczące nazwy potrawy, surowców i ich

gramatury, ilości zwrotów poprodukcyjnych, wydajności potrawy oraz wielkości porcji.

Następnie – wykorzystując podane ceny netto surowców – należy dokonać obliczeń, aż do

uzyskania ceny sprzedaży 1 porcji potrawy.

Ważną pozycją kosztową w zakładzie gastronomicznym jest wynagrodzenie dla

pracowników obsługi (w tym dla kelnerów). W praktyce stosuje się kilka sposobów

wynagradzania pracy kelnerskiej na podstawie:

−

umowy o pracę z pracownikiem – kelnerem, wysokość wynagrodzenia określona jest

w umowie o pracę,

−

rachunku wystawianego przez kelnera, który prowadzi własną działalność gospodarczą

i jako jednoosobowa firma świadczy usługi na rzecz zakładu gastronomicznego,

−

umowy cywilnoprawnej (np. umowy zlecenia), korzystając z oferty firm outsourcingowych

(zewnętrznych).

Koszty ponoszone przez zakłady gastronomiczne na rzecz pracowników obsługi wpływają na

ceny oferowanych przez nie usług. Wysokość ponoszonych kosztów zależy od wielu czynników:

wielkości zakładu, potrzeb kadrowych, zajmowanych stanowisk, kwalifikacji pracowników oraz

obowiązków personelu restauracyjnego.

Jedną z form świadczenia usług przez zakłady gastronomiczne, która generuje jeszcze inne

koszty jest organizowanie przyjęć okolicznościowych. Aby odpowiednio przygotować przyjęcie

okolicznościowe należy dysponować:

−

salą konsumencką,

−

odpowiednim sprzętem,

−

przeszkolonymi pracownikami.

Przyjęcia okolicznościowe powinny być uzgadniane przez osoby odpowiedzialne za bankiet

ze zleceniodawcą przyjęcia. Pierwszym krokiem w przygotowaniu przyjęcia okolicznościowego

jest dokładne zaplanowanie całej imprezy i podliczenie kosztów jej realizacji, tak by podpisać

umowę ze zleceniodawcą. Umowa powinna być zaakceptowana i podpisana przez obie strony.

Warunki umowy powinny być uzgodnione bardzo szczegółowo i zawierać m.in.: dane stron

umowy, miejsce, datę i godzinę rozpoczęcia i zakończenia imprezy, charakter imprezy, liczbę

i sposób rozmieszczenia gości, sposób ustawienia stołów, kolorystykę i rodzaj wystroju. Ponadto

należy ustalić menu, kolejność serwowania potraw, metodę serwisu i liczbę personelu.

W umowie należy przedstawić przewidywane koszty całej imprezy i cenę menu na jednego

uczestnika. Niezbędna jest także data i forma płatności, wysokość zaliczki oraz skutki zerwania

umowy.

Jednym z ważniejszych elementów przygotowania imprezy okolicznościowej jest analiza

kosztów całego przedsięwzięcia. Analiza kosztów powinna być przeprowadzona na podstawie

aktualnych cen surowców, materiałów i usług, które będą świadczone przy realizacji imprezy.

W analizie tej nie powinno zabraknąć:

−

kosztów zakupu surowców potrzebnych do przygotowania potraw i napojów,

−

kosztów dodatkowych (energii, gazu, wody),

−

kosztów wynagrodzeń pracowników obsługi (kucharzy, pomocy kuchennych, kelnerów,

szatniarzy),

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

29

−

kosztów materiałów pomocniczych (dekoracji sali, stołów),

−

kosztów transportu,

−

innych (dekoracja, druk kart menu, toaleta, szatnia).

Tabela 10. Przykład formularza zamówienia przyjęcia okolicznościowego [1, s. 227]

Hotel Centrum Impreza: zlecenie przyjęcia

Przyjęcie (powitanie): restauracja ślub rodzinny

K/W

Dzień i data przyjęcia: środa 13.07

Zleceniodawca: rodzina K

Rachunek na kogo: Robert Kubacki, Kołobrzeg,

ul. Miejska 15

Zamówione przez: Maria Kubacka, Kołobrzeg,

tel. 35 555 35, ul. Miejska 15

Pomieszczenie: restauracja

Godziny: 19.20

Forma stołu: podkowa

Osoby 52 dorośli, 8 dzieci

Obrus: biały

Rodzaj imprezy: ślub

Napoje:

na powitanie:

- bezalkoholowy Florida Lady

- Sherry Fino

- Campari z sokiem pomarańczowym

do posiłków:

- rocznik 1996 Riesling Kabinett wytrawny

- Haut Sauternes rocznik 1996

po posiłku:

- na życzenie kawa mocca, likier wiśniowy,

Cognac Remy Martin, Calvados

Przebieg przyjęcia:

rozpoczęcie: 19.20

posiłek: 20.00

zakończenie: nie ustalone

coctail z krewetek, chleb tostowy i masło

krem z pieczarek

stek cielęcy w maśle truflowym, ryż z szafranem

kulki migdałowe oraz letnie sałatki w pucharkach

bomba lodowa „Loreen”, bomba lodowa

orzechowa ze świeżymi truskawkami, śmietaną i

wyrobami cukierniczymi

86,00 PLN na osobę

Karty menu: druk na jedwabiu 12 zł za sztukę

Uwaga: bar: goście płaca sami, dzieci: napoje

bezalkoholowe do wyboru, stół na prezenty:

wazony

Kwiaty: 1 duża owalna kompozycja w głównej

części stołu 80,00 zł, 6 mniejszych kompozycji

owalnych po 3 na każdym ramieniu stołu 65,00 zł

w kolorze biało-zielonym

Pokoje hotelowe:

8 pokoi jednoosobowych z prysznicem i WC od

13.07 do 14.07: 180 zł za pokój

6 pokoi dwuosobowych z prysznicem i WC od

13.07 do 14.07: 280 zł za pokój

bufet śniadaniowy: 28,00 zł za osobę

Świeczki: białe 8x3

Fotograf: zamówione przez organizatora

Muzyka: 3 osoby

Potwierdzenie: tak

Wyżywienie muzyków: menu ślubne bez

przystawek godz. 23.00

Godz. Data Zleceniodawca

Dyrekcja Osoba odpowiedzialna

Aby prawidłowo przeprowadzić rozmowę ze zleceniodawcą na temat przygotowania

imprezy okolicznościowej należy:

1.

Przywitać zleceniodawcę podając mu rękę, mówiąc: „Dzień dobry” i przedstawiając się

imieniem, nazwiskiem i zajmowanym stanowiskiem.

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

30

2.

Zaprowadzić zleceniodawcę do odpowiedniego pomieszczenia, w którym odbędzie się

rozmowa.

3.

Zaproponować zleceniodawcy napoje lub przekąskę.

4.

W miłej atmosferze przeprowadzić właściwą rozmowę.

5.

Pokazać zleceniodawcy miejsce planowanej imprezy.

6.

Po zakończeniu rozmowy odprowadzić zleceniodawcę do wyjścia i pożegnać.

4.4.2. Pytania sprawdzające

Odpowiadając na pytania, sprawdzisz, czy jesteś przygotowany do wykonania ćwiczeń.

1.

Jakie elementy wchodzą w skład ceny sprzedaży brutto?

2.

Czym jest marża w firmie?

3.

Jakie są podstawowe jednostki kalkulacyjne w branży gastronomicznej?

4.

Jakie informacje zawarte są w recepturze?

5.

Na czym polega kalkulacja napojów alkoholowych?

6.

Na czym polega kalkulacja doliczeniowa?

7.

Od jakich czynników zależy wysokość marży w firmie?

8.

Czym są zwroty poprodukcyjne i jak wpływają na koszt potrawy?

9.

Z jakich etapów składa się kalkulacja potraw?

10.

Do czego służy karta kalkulacyjna?

11.

Na czym polega rozmowa dotycząca zlecenia imprezy okolicznościowej?

4.4.3. Ćwiczenia

Ćwiczenie 1

Oblicz cenę gastronomiczną butelki alkoholu o pojemności 0,7 l oraz kieliszka o pojemności

0,05 l, wiedząc, że cena zakupu netto butelki wynosi 24 zł, a marża gastronomiczna 25 % (od

stu).

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie powinieneś:

1)

zorganizować stanowisko pracy do wykonania ćwiczenia,

2)

zapoznać się z danymi z ćwiczenia,

3)

obliczyć: cenę gastronomiczną netto butelki, cenę gastronomiczną brutto butelki, ilość

kieliszków mieszczących się w butelce, cenę gastronomiczną brutto kieliszka,

4)

zaprezentować wykonane ćwiczenie.

Wyposażenie stanowiska pracy:

−

kalkulator,

−

niebieski lub czarny długopis,

−

literatura z rozdziału 6 dotycząca procedur ustalania i kalkulacji cen.

Ćwiczenie 2

Wypełnij kartę kalkulacyjną dla potrawy: „Kluski ptysiowe grzybowe” (skorzystaj z karty

kalkulacyjnej podanej w materiale nauczania). Do wykonania tego ćwiczenia wykorzystaj

poniższą recepturę i cennik surowców. Pozostałe dane: nazwa przedsiębiorstwa: „Restauracja

Anna”, stawka marży gastronomicznej 150 % (narzut od stu).

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

31

Tabela 1 do ćwiczenia 2

C-I-32 KLUSKI PTYSIOWE GRZYBOWE

Normatyw surowcowy

Wydajność

Woda

350 g

Grzyby po ugotowaniu

120 g

Masło

180 g

Surowe ciasto

950 g

Mąka wrocławska 200 g

Gotowa potrawa

1 000 g

Jaja

5 szt.

Porcja potrawy

150 g

Grzyby

suszone 50

g

Porcja dodatku do II

dania

100 g

Pietruszka (nać)

10 g

Porcja dodatku do zupy

75 g

Sól, pieprz

15 %

Sposób wykonania: Ugotować grzyby suszone, odcedzić, drobno posiekać lub przepuścić

przez maszynkę. Przygotować ciasto jak w przepisie C-I-31 (kluski ptysiowe), dodać

ugotowane, drobno posiekane grzyby, ugotować kluski. Podawać wg przepisu C-I-31.

Tabela 2 do ćwiczenia 2. Wykaz cen zakupu surowców

Lp. Nazwa

surowca Jednostka

miary

Cena

zakupu

netto

Stawka

podatku

VAT

Wartość

podatku

VAT

Cena

zakupu

brutto

1. grzyby suszone

kg

144,56

7%

10,12

154,68

2. jaja

szt.

0,35

7%

0,02

0,37

3. masło

kg

11,10

7%

0,78

11,88

4. mąka kg

1,23

7%

0,09

1,32

5. pietruszka (nać) – 10g

pęczek 1,20

7%

0,08

1,28

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie powinieneś:

1)

zorganizować stanowisko pracy do wykonania ćwiczenia,

2)

zapoznać się z danymi z ćwiczenia,

3)

wypełnić kartę kalkulacyjną,

4)

zaprezentować wykonane ćwiczenie.

Wyposażenie stanowiska pracy:

−

karta kalkulacyjna,

−

niebieski lub czarny długopis,

−

kalkulator,

−

literatura z rozdziału 6 dotycząca procedur ustalania i kalkulacji cen.

Ćwiczenie 3

Wypełnij kartę kalkulacyjną dla potrawy: „Szaszłyk barani” (skorzystaj z karty

kalkulacyjnej podanej w materiale nauczania). Do wykonania tego ćwiczenia wykorzystaj

poniższą recepturę i cennik surowców. Pozostałe dane: nazwa przedsiębiorstwa: „Restauracja

Anna”, stawka marży gastronomicznej 150 % (narzut).

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

32

Tabela 1 do ćwiczenia 3

M-IV-4 SZASZŁYK BARANI

Normatyw surowcowy

Wydajność

Baranina z k. (udziec) 1 200 g

Element uformowany

735 g

Słonina

200 g

Gotowa potrawa b. k.

1 000 g

Cebula

Tłuszcz

Sól, pieprz

300 g

50 g

15%

Zwroty

poprodukcyjne:

Kości

Okrawki

180 g

220 g

Sposób wykonania: Przygotować comber tak jak podano w obróbce wstępnej, mięso

oszczędnie odciąć od kości, zdjąć tłuszcz i błony, pokrajać w półokrągłe kawałki lub w płaską

kostkę (2x2x1,5 cm), lekko rozbić każdy kawałek. Słoninę pokrajać w cienkie płatki

o kształcie kawałków baraniny. Cebulę pokrajać w talarki. Nadziewać na zaostrzone patyczki,

przekładając kawałek mięsa cebulą i słoniną. Oprószyć solą i pieprzem. Smażyć na

zamówienie, kładąc na silnie rozgrzany tłuszcz. Smażyć szybko z dwóch stron, nie dosmażając

do środka. Podawać z ryżem na sypko, upieczonym z pomidorami, ziemniakami i pomidorami

sauté oraz z surówkami sezonowymi.

Tabela 2 do ćwiczenia 3. Wykaz cen zakupu surowców

Lp. Nazwa

surowca Jednostka

miary

Cena

zakupu

netto

Stawka

podatku

VAT

Wartość

podatku

VAT

Cena

zakupu

brutto

1. baranina z k. (udziec)

kg

36,89

3%

1,11

38,00

2. cebula

kg

1,20

7%

0,08

1,28

3. kości (z baraniny)

kg

2,91

3%

0,09

3,00

4. okrawki (z baraniny)

kg

1,94

3%

0,06

2,00

5. słonina

kg

2,30

7%

0,16

2,46

6. tłuszcz (smalec)

kg

3,42

3%

0,10

3,52

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie powinieneś:

1)

zorganizować stanowisko pracy do wykonania ćwiczenia,

2)

zapoznać się z danymi z ćwiczenia,

3)

wypełnić kartę kalkulacyjną,

4)

zaprezentować wykonane ćwiczenie.

Wyposażenie stanowiska pracy:

−

karta kalkulacyjna,

−

niebieski lub czarny długopis,

−

kalkulator,

−

literatura z rozdziału 6 dotycząca procedur ustalania i kalkulacji cen.

Ćwiczenie 4

Wypełnij kartę kalkulacyjną dla potrawy: „Budyń z maku” (skorzystaj z karty kalkulacyjnej

podanej w materiale nauczania). Do wykonania tego ćwiczenia wykorzystaj poniższą recepturę

i cennik surowców. Pozostałe dane: nazwa przedsiębiorstwa: „Restauracja Anna”, stawka marży

gastronomicznej 150 % (od stu).

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

33

Tabela 1 do ćwiczenia 4

A-II-2 BUDYŃ Z MAKU

Normatyw surowcowy

Wydajność

Mak

240 g

Gotowa potrawa

1 050 g

Jaja

300 g

Porcja potrawy

200 g

Cukier

180 g

Porcja deseru

100 g

Skórka pomarańczowa smaż. 100

g

Skórka cytrynowa

20 g

Masło do smarowania formy

20 g

Bułka tarta

5 g

Sposób wykonania: Mak zalać wrzącą wodą i odstawić, gdy nasiona napęcznieją, odcedzić,

osączyć, zemleć kilka razy przez gęste sito. Utrzeć żółtka z cukrem, dodawać po trochu

mielony mak i utrzeć na pulchną masę, wymieszać ze skórką pomarańczową i cytrynową

pokrajaną w drobną kostkę. Ubić sztywną pianę, wymieszać z masą makową, wyłożyć do

przygotowanej formy, zamknąć i gotować przez 45 minut. Gdy masa jest ugotowana, budyń

wyporcjować i wydać. Budyń z maku może być podany na gorąco lub po ostygnięciu.

Podawać z sosem z wina lub waniliowym lub posypane cukrem pudrem.

Tabela 2 do ćwiczenia 4. Wykaz cen zakupu surowców

Lp. Nazwa

surowca Jednostka

miary

Cena

zakupu netto

Stawka

podatku

VAT

Wartość

podatku

VAT

Cena

zakupu

brutto

1. bułka

tarta

kg

1,76

7%

0,12

1,88

2. cukier

kg

2,13

7%

0,15

2,28

3. jaja

szt.

0,35

7%

0,02

0,37

4. mak

kg

7,19

3%

0,22

7,41

5. masło

kg

11,10

7%

0,78

11,88

6. skórka

cytrynowa

kg

8,70

7%

0,61

9,31

7. skórka

pomarańczowa kg

6,10

7%

0,43 6,53

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie powinieneś:

1)

zorganizować stanowisko pracy do wykonania ćwiczenia,

2)

zapoznać się z danymi z ćwiczenia,

3)

wypełnić kartę kalkulacyjną,

4)

zaprezentować wykonane ćwiczenie.

Wyposażenie stanowiska pracy:

−

karta kalkulacyjna,

−

niebieski lub czarny długopis,

−

kalkulator,

−

literatura z rozdziału 6 dotycząca procedur ustalania i kalkulacji cen.

Ćwiczenie 5

Przyjmij zamówienie imprezy okolicznościowej. Do tego celu wykorzystaj następujące

informacje:

−

rodzaj imprezy: przyjęcie weselne,

−

liczba zaproszonych gości: 60 osób,

−

data imprezy: 13.07,

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

34

−

zleceniodawcy: państwo młodzi.

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie powinieneś:

1)

zorganizować stanowisko pracy do wykonania ćwiczenia,

2)

zapoznać się z danymi z ćwiczenia,

3)

przeprowadzić rozmowę,

4)

wypełnić formularz zamówienia.

Wyposażenie stanowiska pracy:

−

formularz zamówienia przyjęcia,

−

3 krzesełka,

−

literatura z rozdziału 6 dotycząca procedur ustalania i kalkulacji cen.

Ćwiczenie 6

Zredaguj umowę dotyczącą przeprowadzenia imprezy okolicznościowej. Do tego celu

wykorzystaj formularz zamówienia sporządzony w ćwiczeniu 5.

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie powinieneś:

1)

zorganizować stanowisko pracy do wykonania ćwiczenia,

2)

zapoznać się z danymi z ćwiczenia,

3)

sporządzić umowę,

4)

zaprezentować wykonane ćwiczenie.

Wyposażenie stanowiska pracy:

−

niebieski lub czarny długopis,

−

kalkulator,

−

literatura z rozdziału 6 dotycząca procedur ustalania i kalkulacji cen.

4.4.4. Sprawdzian postępów

Czy

potrafisz:

Tak

Nie

1)

wymienić etapy ustalania ceny sprzedaży brutto?

!

!

2)

ustalić kwotę ceny sprzedaży brutto butelki alkoholu?

!

!

3)

ustalić kwotę ceny sprzedaży brutto kieliszka alkoholu?

!

!

4)

sporządzić kartę kalkulacyjną?

!

!

5)

ustalić cenę

jednej

porcji

potrawy?

!

!

6)

ustalić wpływ zwrotów poprodukcyjnych na koszt potrawy?

!

!

7)

wymienić czynniki wpływające na wysokość marży?

!

!

8)

opisać

elementy

receptury? !

!

9)

wskazać wydajność potrawy?

!

!

10)

obliczyć

procentowy

ubytek

masy

surowców?

!

!

11)

przeprowadzić rozmowę dotyczącą zlecenia imprezy okolicznościowej?

!

!

12)

wymienić koszty dotyczące przygotowania imprezy okolicznościowej?

!

!

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

35

4.5. Podatki w działalności usługowej

4.5.1. Materiał nauczania

Podatek to bezzwrotne, powszechne, przymusowe świadczenie pieniężne pobierane od osób

fizycznych i prawnych na rzecz państwa za pośrednictwem urzędów skarbowych. Podatki

spełniają trzy podstawowe funkcje:

−

fiskalna – są źródłem dochodów państwa,

−

stymulacyjna – poprzez podatki państwo wpływa na gospodarkę,

−

redystrybucyjna –wyrównują nierówności społeczne.

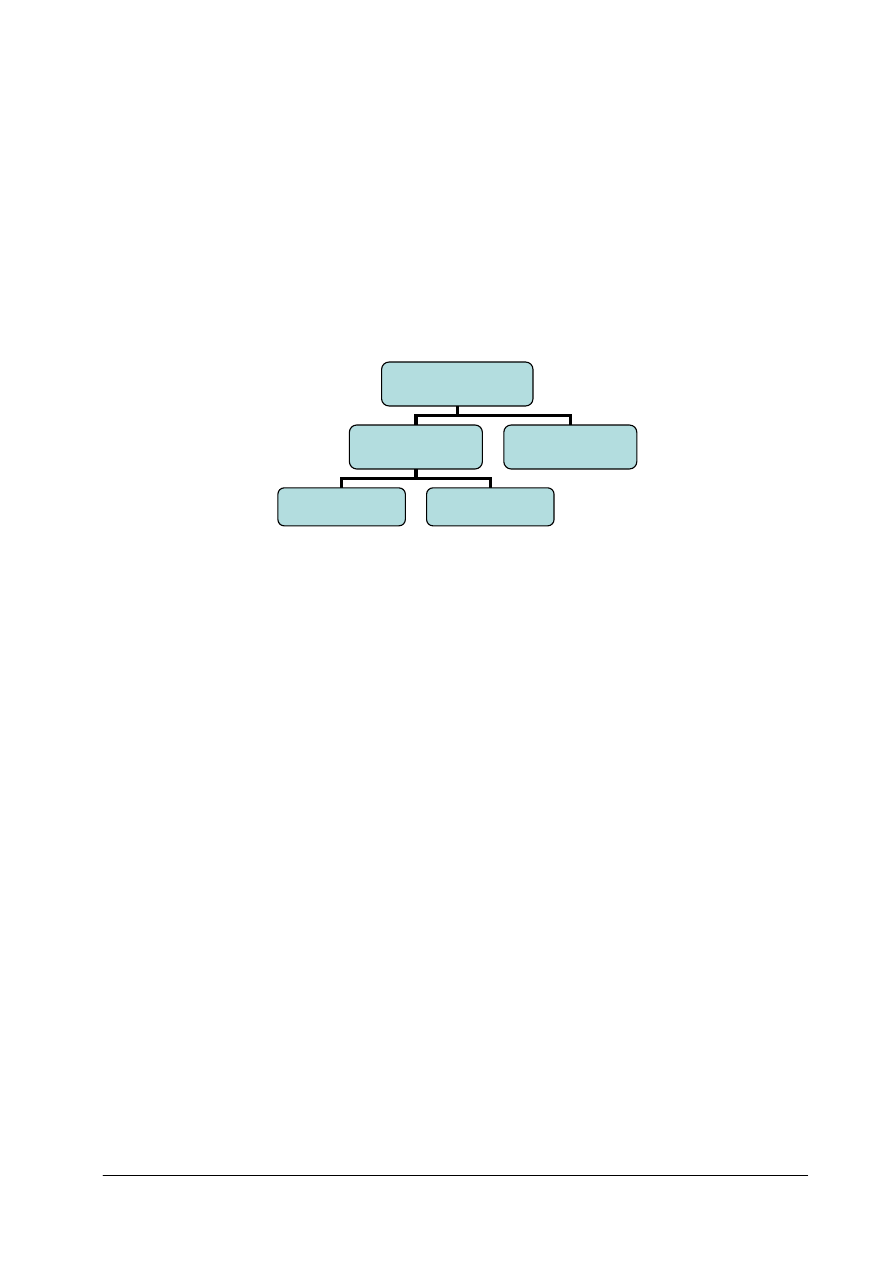

Rys. 6. Klasyfikacja głównych podatków [2, s. 195]

Do podatków bezpośrednich zalicza się podatki dochodowe i niektóre podatki przychodowe.

Przychód to wyrażona w jednostkach pieniężnych sprzedaż towarów i usług. Dochód to