EGZAMIN Z FINANSÓW PUBLICZNYCH

I. ISTOTA FINANSÓW PUBLICZNYCH, PODMIOTY SEKTORA PUBLICZNEGO

1 . PROSZĘ OMÓWIĆ POJĘCIE I FUNKCJE FINANSÓW PUBLICZNYCH.

Finanse publiczne - zajmują się funduszami, które tworzy i rozdysponowuje sektor publiczny.

Finanse publiczne obejmują procesy związane z gromadzeniem środków publicznych oraz ich

rozdysponowaniem, a w szczególności:

–

pobieranie i gromadzenie dochodów,

–

wydatkowanie środków publicznych

–

finansowanie deficytu

–

zaciąganie zobowiązań angażujących środki publiczne

–

zarządzanie środkami publicznymi

–

zarządzanie długiem publicznym

–

rozliczania z budżetem UE.

Funkcje:

a) Alokacyjna – polega na tym, że finanse publiczne są narzędziem alokacji zasobów w gospodarce

narodowej. Alokacja ta dokonuje się w związku ze stawianymi państwu zadaniami publicznymi i

społecznymi, które nie mogą być realizowane przy pomocy mechanizmu rynkowego.

b) Redystrybucyjna – dotyczy rozdziału środków uzyskanych w gospodarce. Generalnie polega na

korygowaniu dochodów podmiotów gospodarujących.

c) Stablizacyjna – polega na wykorzystaniu instrumentów alokacji zasobów i redystrybucji

dochodów do łagodzenia wahań cyklu koniunkturalnego. Instrumenty fiskalne, finansowe i

administracyjne. Cel tej funkcji: - wysoki poziom zatrudnienia,

- stabilizacja cen,

- równowaga bilansu płatniczego,

- stały wzrost gospodarczy.

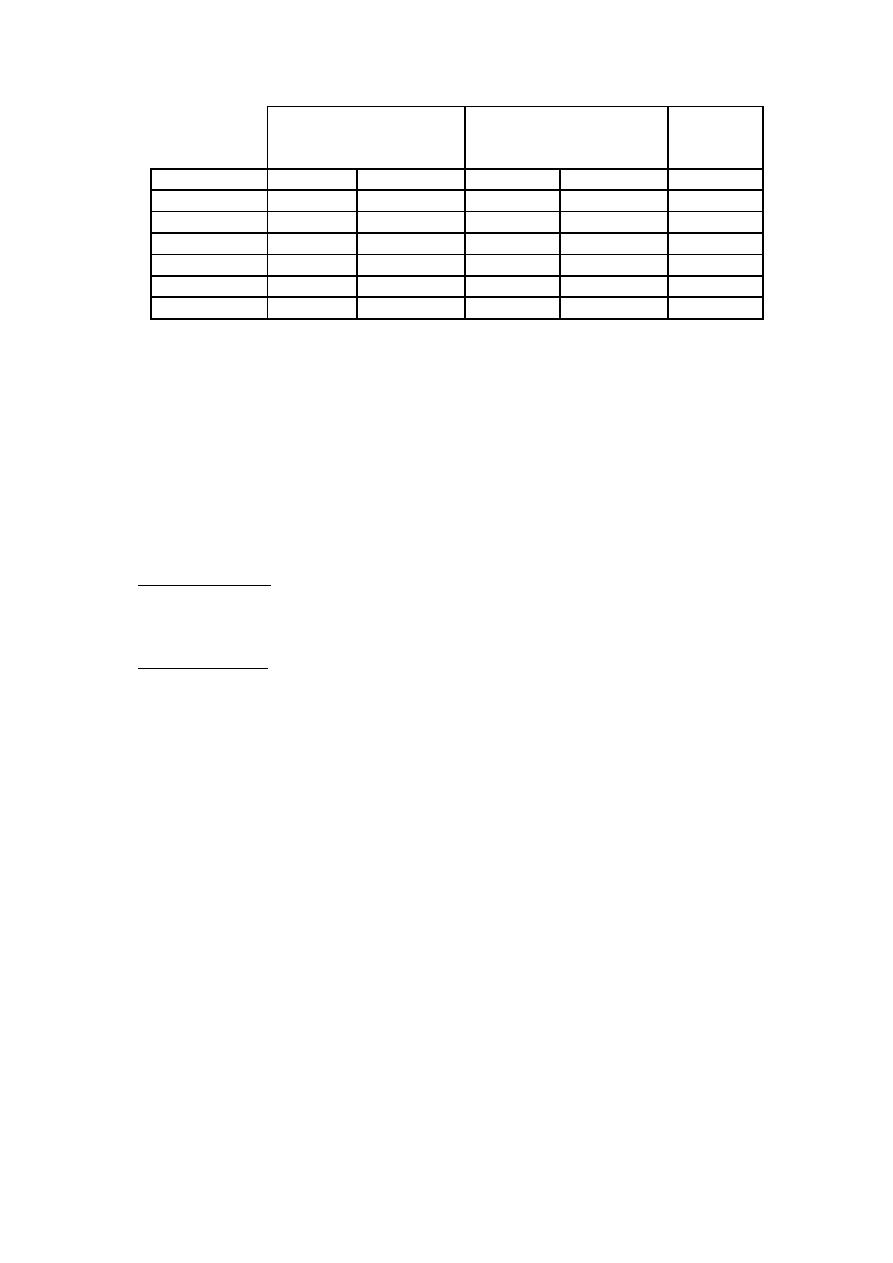

2 . PROSZĘ PORÓWNAĆ FINANSE PUBLICZNE I PRYWATNE.

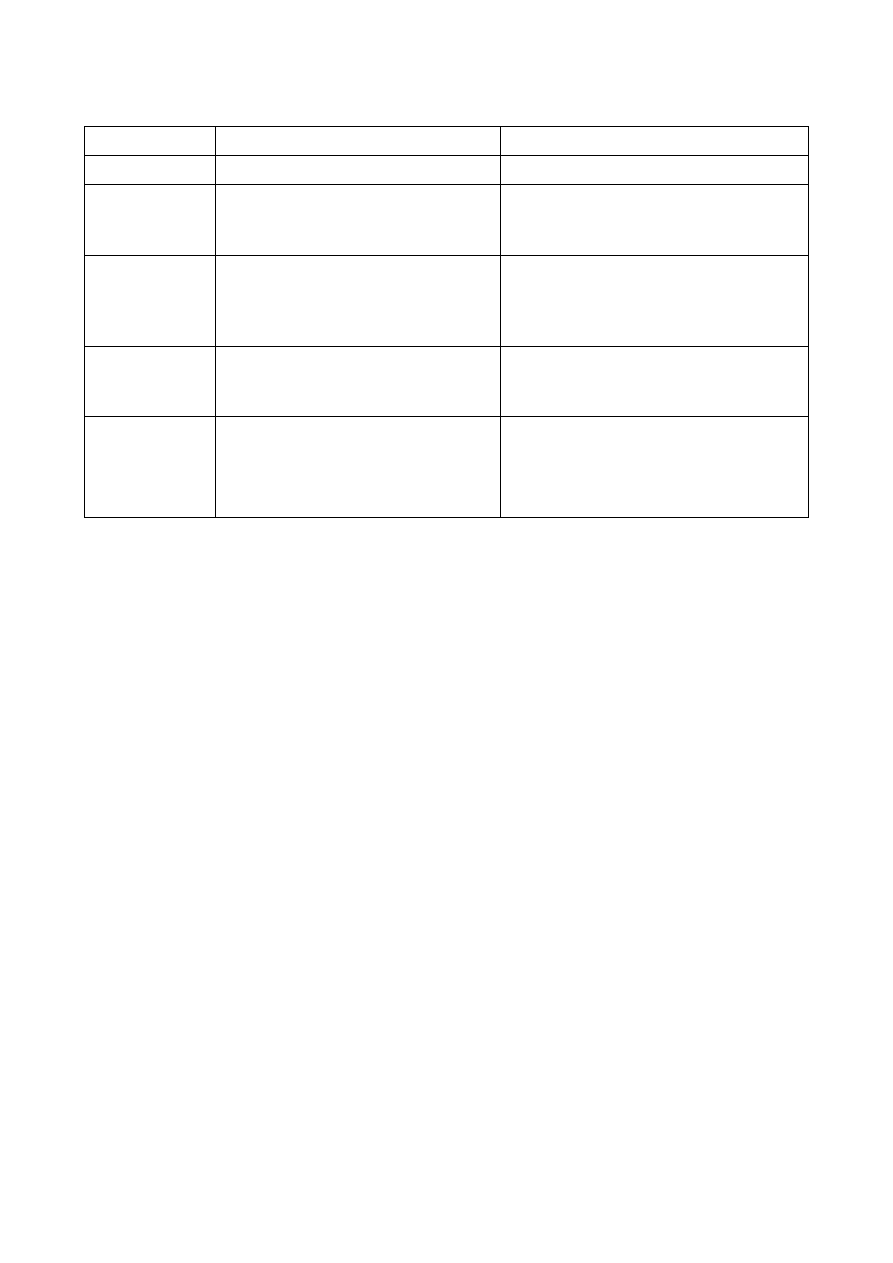

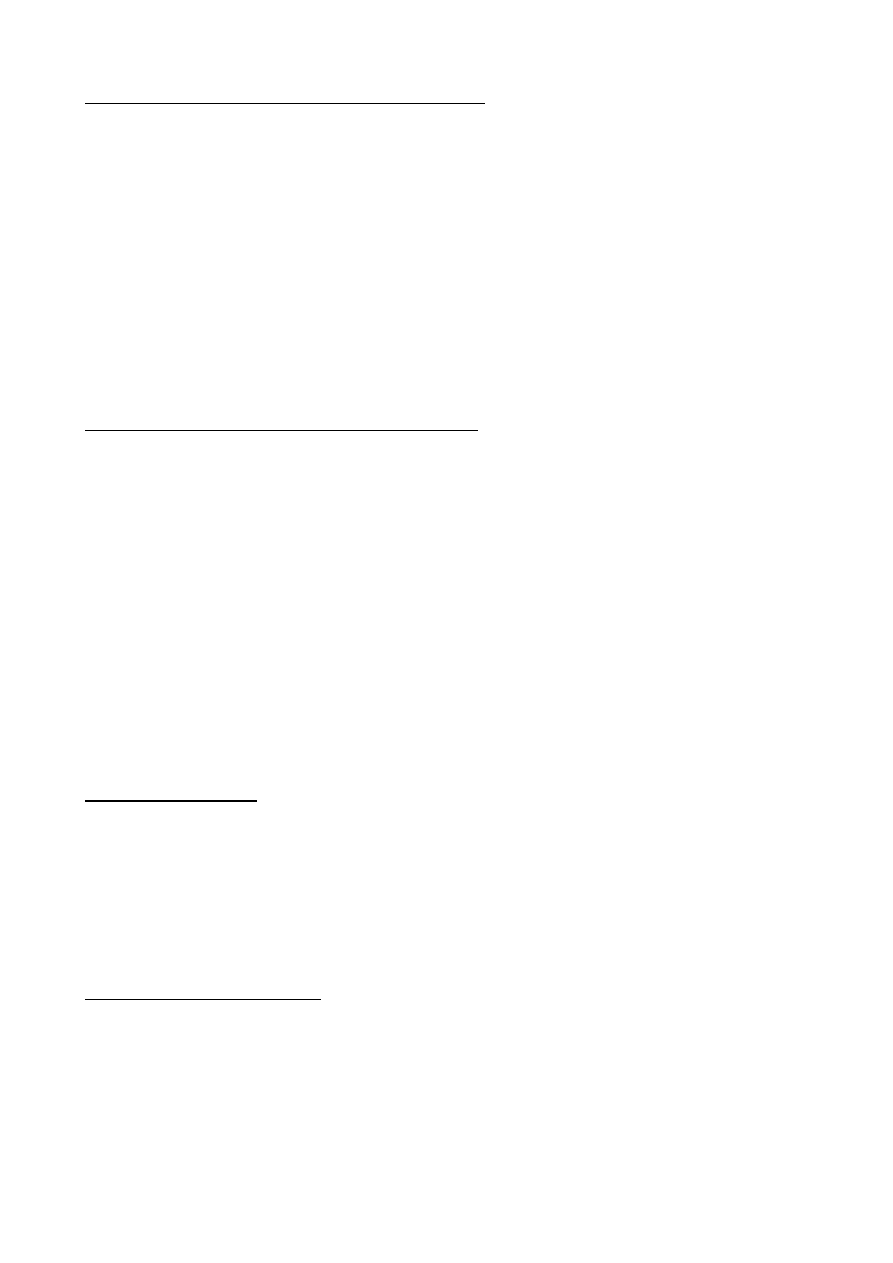

FINANSE PUBLICZNE

FINANSE PRYWATNE

Cel działania

Realizacja potrzeb społeczeństwa

Realizacja potrzeb indywidualnych

Sposób

gromadzenia

środków fin.

Władza publiczna wyposażona jest w

narzędzie przymusu umożliwiające

gromadzenie środków

Gromadzenie kapitału na zasadzie

dobrowolności

Sposób

wydatkowania

środków

finansowych

Wydatkowanie środków w celu

zaspokajania potrzeb społecznych (co

nie zawsze jest racjonalne

ekonomicznie)

Racjonalne (pod względem

ekonomicznym) wydatkowanie środków

finansowych na potrzeby własne

Skala działania Wielkość zasobów publicznych jest w

Polsce nieporównywalna z zasobami

prywatnymi

W skali globalnej wielkość zasobów

finansowych sektora prywatnego jest

porównywalna z zasobami sekt. Pub.

Wpływ na

gospodarkę

Decyzje władz publicznych mają

istotny wpływ na gosp. ze względu na

m.in. wysokie możliwości alokacyjne

sektora publicznego

Stosunkowo niewielki wpływ na

gospodarkę jako całość

3. PROSZĘ WYMIENIĆ PRAWNE PODSTAWY FINANSÓW PUBLICZNYCH.

–

Konstytucja RP z 2 kwietnia 1997 r.

–

Ustawa z dn. 27 sierpnia 2009 r. o finansach publicznych.

–

Ustawa z dn. 13 listopada 2009 r. o dochodach jednostek samorządu terytorialnego

–

Ustawy Budżetowe.

4. PROSZĘ PRZEDSTAWIĆ POJĘCIE I WYMIENIĆ PODMIOTY SEKTORA FINANSÓW

PUBLICZNYCH.

Sektor publiczny – państwowe i samorządowe podmioty i instytucje wykonujące zadania publiczne

na zasadach niekomercyjnych (finansowane w przewyższającej mierze z funduszy publicznych).

Sektor publiczny dzieli się na podsektory:

–

rządowy

–

samorządowy

–

ubezpieczeń społecznych

Do sektora publicznego wg ustawy o finansach publicznych zalicza się:

–

organy administracji publicznej, organy administracji rządowej, organy kontroli państwowej i

ochrony prawa, Sądy i Trybunały, a także jednostki samorządu terytorialnego i ich organy oraz

związki

–

jednostki budżetowe, samorządowe zakłady budżetowe i agencje wykonawcze

–

fundusze celowe

–

instytucje gospodarki budżetowej

–

uczelnie publiczne

–

samodzielne publiczne zakłady opieki zdrowotnej

–

państwowe lub samorządowe instytucje kultury

–

ZUS

–

KRUS

–

NFZ

–

Polska Akademia Nauk i tworzone przez nią jednostki organizacyjne

Przekrój instytucjonalny tworzą jednostki:

–

budżetu państwa

–

budżetów samorządowych

–

fundusze ubezpieczeń społecznych

–

pozostałe fundusze publiczne

–

fundacje publiczne

5. PROSZĘ SCHARAKTERYZOWAĆ ISTOTĘ JEDNOSTEK BUDŻETOWYCH (W TYM

SPOSÓB ICH ROZLICZEŃ Z BUDŻETEM).

Formę jednostek budżetowych przyjmują między innymi: urzędy władzy i administracji

państwowej, sądy, trybunały, jednostki wojskowe i policyjne, szkoły, szpitale kliniczne.

Jednostki budżetowe działają na podstawie statutu i prowadzą gospodarkę finansową według zasad

określonych w ustawie o finansach publicznych oraz w innych ustawach, na podstawie planu

dochodów i wydatków (planu finansowego). Plan ten ustala kierownik jednostki budżetowej na

podstawie limitów wydatków otrzymanych od nadrzędnego dysponenta środków budżetowych.

Państwowe jednostki budżetowe powołują ministrowie, kierownicy urzędów centralnych i

wojewodowie oraz inne organy działające na podstawie odrębnych przepisów.

Jednostki realizujące zadania na rzecz administracji rządowej powołuje Prezes Rady Ministrów.

Samorządowe jednostki budżetowe powołują organy stanowiące jednostek samorządu

terytorialnego.

Jeżeli chodzi o metodę rozliczeń jednostek budżetowych z macierzystym budżetem, to jest to

metoda rozliczenia brutto:

Jednostki budżetowe pokrywają swoje wydatki bezpośrednio z budżetu, a pobrane dochody

odprowadzają na rachunek budżetu państwa lub budżetu jednostki samorządu terytorialnego.

Finansowane są ze środków publicznych w taki sposób, że wysokość ich wydatków nie jest

związana z wysokością osiągniętych dochodów.

Jednostki funkcjonujące w ramach sektora finansów publicznych mogą przyjmować różnorodną

formę organizacyjno- prawną i funkcjonować w oparciu o zasadę rozliczeń netto i brutto.

Zasada finansowania netto – rozliczenia jednostki z budżetem dokonywane są na podstawie sald.

Zasada finansowania brutto – całość środków na działalność jednostki pochodzi z budżetu, a

ewentualne nadwyżki odprowadzane są do tego budżetu.

6. PROSZĘ SCHARAKTERYZOWAĆ ISTOTĘ ZAKŁADÓW BUDŻETOWYCH (W TYM

SPOSÓB ICH ROZLICZEŃ Z BUDŻETEM).

Zakłady budżetowe (jednostki gospodarki pozabudżetowej) - Samodzielne jednostki organizacyjne

powoływane w celu realizacji wyodrębnionych zadań na zasadach odpłatności.

Samorządowy zakład budżetowy może wykonywać zadania własne jednostki samorządu

terytorialnego w zakresie m. in. gospodarki mieszkaniowej, wodociągów i zaopatrzenia w wodę,

lokalnego transportu zbiorowego, targowisk i hal targowych, zieleni gminnej i zadrzewień,

cmentarzy.

Podstawą gospodarki finansowej zakładu budżetowego jest roczny plan finansowy, określający

przychody własne, dotacje z właściwego budżetu, wydatki na wynagrodzenia, składki naliczane od

wynagrodzeń, inwestycje i rozliczenia z budżetem.

Zakłady budżetowe rozliczają się z budżetem macierzystym metodą netto:

Zasadniczo pokrywają one koszty swej działalności z przychodów własnych, ale mogą otrzymywać

dotację przedmiotową z budżetu jednostki samorządu terytorialnego.

Dotacje dla zakładu budżetowego:

–

łączna kwota dotacji nie może przekroczyć 50 % kosztów jego działalności

–

limit ten nie dotyczy wydatków inwestycyjnych, ponieważ zakłady budżetowe mają obowiązek

wpłaty nadwyżek środków obrotowych do budżetu, co uniemożliwia samodzielne finansowanie

inwestycji.

7. PROSZĘ PRZEDSTAWIĆ POJĘCIE SKARBU PAŃSTWA I SCHARAKTERYZOWAĆ

JEGO FUNKCJE.

Skarb Państwa – osoba prawna reprezentująca państwo w stosunkach majątkowych z osobami

fizycznymi i prawnymi. Występuje jako podmiot praw i obowiązków dotyczących tej części mienia

państwowego, która nie pozostaje pod zarządem innych państwowych osób prawnych.

Skarb państwa jest, w pewnym sensie, odpowiednikiem państwa. Państwo jest instytucją publiczną,

administracyjną i sprawuje władzę na danym terytorium. Skarb państwa jest przede wszystkim

instytucją dysponująca majątkiem i prowadzącą działalność finansową i gospodarczą.

Funkcje SP:

a) Funkcja Kasjera - (w Polsce nie ma tej funkcji) – spełnianie przez skarb państwa, dotyczą

głównie obsługi operacji finansowych, odnoszących się do poszczególnych wykonawców budżetu

w zakresie gromadzenia dochodów i realizowania wydatków. Funkcja ta ma zapewnić bieżącą

płynność finansową państwa: w przypadku nadwyżki wydatków nad dochodami zaciąga się np.

krótkoterminowe pożyczki w formie emisji papierów wartościowych. W ramach tej funkcji skarb

państwa również obsługuje dług publiczny i zarządza nim.

b) Funkcja Bankiera – związana jest z finansowaniem wewnętrznym i zewnętrznym. Skarb

państwa emituje papiery skarbowe, zwiększając w ten sposób środki na dofinansowanie różnych

działów gospodarki. Udziela także różnego rodzaju pożyczek przedsiębiorstwom, funduszom i

gospodarce lokalnej.

c) Funkcja Poręczyciela – Skarb Państwa może występować w roli poręczyciela. Poręczenia i

gwarancje Skarbu Państwa i Banku Gospodarstwa Krajowego wpływają na alokację środków

pieniężnych w gospodarce. Istotą poręczeń jest podział ryzyka między państwo i pożyczkodawcę;

Skarb Państwa w tym przypadku odpowiada za zobowiązania innych podmiotów.

8. PROSZĘ WYMIENIĆ I SCHARAKTERYZOWAĆ ZADANIA PAŃSTWA.

a) Publiczne – administracja centralna, bezpieczeństwo publiczne, obrona narodowa, wymiar

sprawiedliwości, reprezentowanie państwa za zewnątrz, ochrona zasobów naturalnych.

b) Społeczne – edukacja, kultura, zatrudnienie, opieka zdrowotna i szeroko rozumiana pomoc

społeczna.

c) Gospodarcze – pełnienie przez państwo funkcji publicznych i społecznych prowadzi do jego

udziału w procesach gospodarczych, np.: do alokacji zasobów kapitału, pracy, ziemi oraz do

wpływu na sprawne funkcjonowanie rynku.

9. PROSZĘ PRZEDSTAWIĆ ISTOTĘ DÓBR PUBLICZNYCH.

Dobra publiczne – towary i usługi świadczone przez państwo i samorząd terytorialny na zasadach

powszechnej dostępności, przy odpłatności nie mającej charakteru jednakowej ceny, lecz

zróżnicowanych świadczeń podatkowych i niepodatkowych.

10. PROSZĘ PORÓWNAĆ DOBRA PUBLICZNE I PRYWATNE.

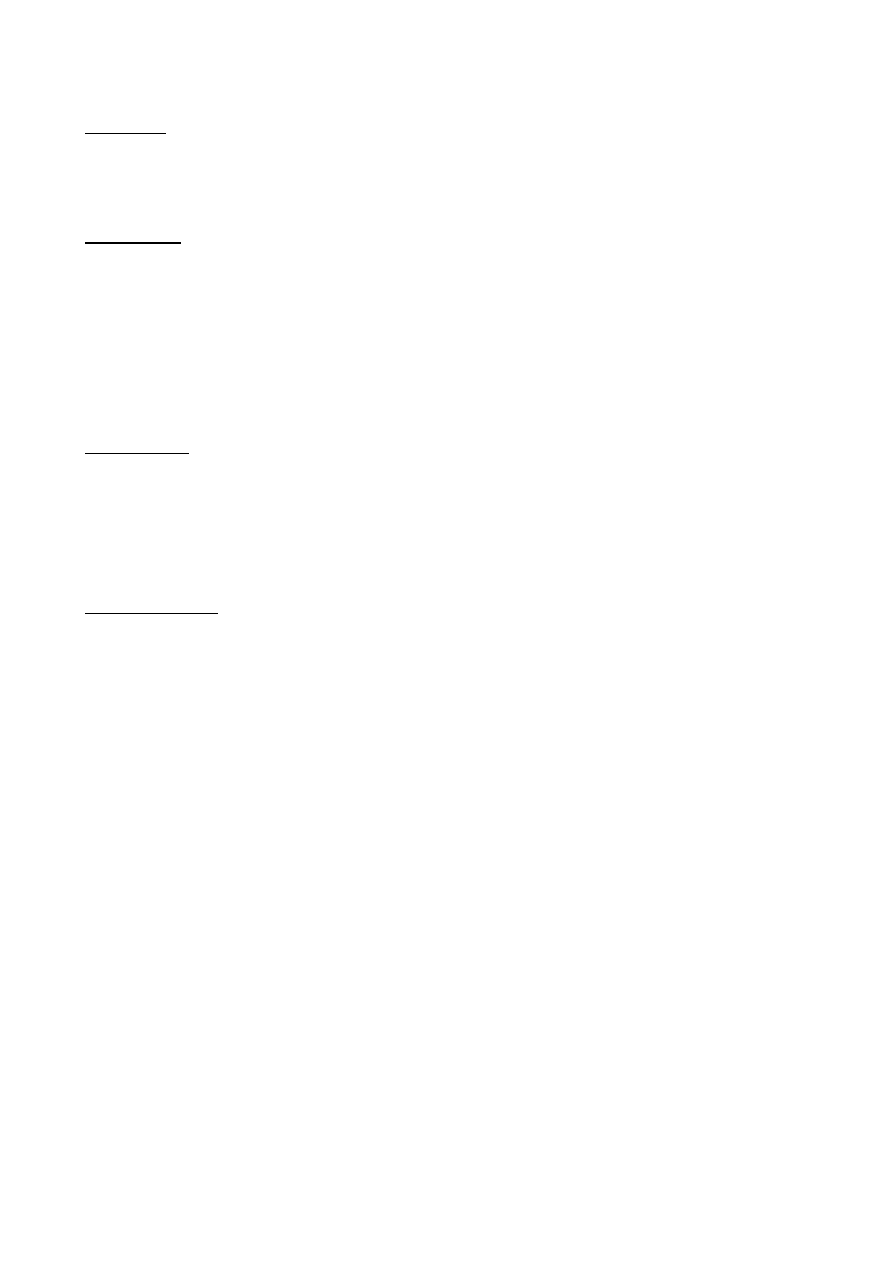

DOBRA PUBLICZNE

DOBRA PRYWATNE

- brak wyłączenia,

- dostępność dla każdej zainteresowanej osoby,

- brak konkurencji między konsumentami dóbr

publicznych,

- uniezależnienie dostępności od partycypacji w

kosztach wytworzenia lub utrzymania,

- zaspakajają przede wszystkim potrzeby o

charakterze zbiorowym.

- ich konsumpcja ma charakter indywidualny i

wiąże się z przeniesieniem prawa własności na

nabywcę dobra, co oznacza wykluczenie z

konsumpcji tego dobra innych osób.

11. PROSZĘ PRZEDSTAWIĆ POJĘCIE I WYMIENIĆ SEGMENTY I ELEMENTY

SYSTEMU FINANSOWEGO.

System finansowy – ogół norm prawnych oraz instytucji finansowych, których zadaniem jest

gromadzenie, dzielenie i wydatkowanie zasobów pieniężnych w państwie.

Elementy systemu finansowego:

–

System finansowy przedsiębiorstw,

–

System budżetowy,

–

System bankowy,

–

System finansowy ubezpieczeń,

–

System finansowy ludności (gospodarstw domowych).

Segmenty systemu finansowego:

–

rynkowy – mechanizm działający w oparciu o instytucje prywatne,

–

publiczny – mechanizm zapewniający współtworzenie i przepływ środków pieniężnych, które

umożliwiają władzom publicznym dostarczanie dóbr publicznych i społecznych.

12. PROSZĘ PRZEDSTAWIĆ POJĘCIE I CELE POLITYKI FINANSOWEJ PAŃSTWA.

Polityka Finansowa Państwa – świadoma działalność organów i instytucji państwa, polegająca na

określaniu celu swojej działalności oraz optymalnych rozwiązań (środków) dla osiągnięcia tych

celów.

Cele polityki finansowej państwa:

a) uniwersalne cele PFP:

–

wzrost gospodarczy (przyrost PKB),

–

tworzenie miejsc pracy (walka z bezrobociem),

–

stabilizacja gospodarki,

–

wspieranie konkurencyjności gospodarki,

–

zachowanie realnej wartości pieniądza (walka z inflacją),

–

bezpieczeństwo wewnętrzne i zewnętrzne systemu finansowego – zachowanie płynności

systemu finansowego, utrzymywanie wiarygodności finansowej kraju na arenie

międzynarodowej.

b) specyficzne cele PFP:

–

minimalizowanie stopnia zadłużenia wewnętrznego kraju,

–

minimalizowanie stopnia zadłużenia zagranicznego,

–

kształtowanie polityki kursu walutowego,

–

wdrażanie finansowych instrumentów polityki handlowej kraju.

13. PROSZĘ PRZEDSTAWIĆ ISTOTĘ POLITYKI FISKALNEJ I MONETARNEJ

PAŃSTWA ORAZ WYMIENIĆ JEJ INSTRUMENTY.

Polityka fiskalna – działalność państwa polegająca na wykorzystaniu instrumentów fiskalnych, tj.

podatków i innych danin publicznych, wydatków, deficytów budżetowych, długu publicznego,

udzielanych gwarancji i poręczeń kredytowych do osiągnięcia określonych celów.

Ogólnie – dbanie o to by pieniądz nie tracił na wartości.

Polityka monetarna – założenia polityki pieniężnej stanowione przez Radę Polityki Pieniężnej

realizuje Narodowy Bank Polski. Podstawowym zadaniem polityki pieniężnej jest utrzymywanie

stabilnego poziomu cen.

Narzędzia polityki monetarnej:

• operacje otwartego rynku - polegają one na zakupie i sprzedaży papierów wartościowych

bankom,

• wyznaczanie stopy rezerw obowiązkowych - stopa rezerw to procentowa wielkość, która

informuje nas ile banki muszą oddać na nieoprocentowany rachunek w NBP od każdej

zdeponowanej w nim złotówki,

• określanie stopy redyskontowej - jest to stopa procentowa, czyli cena jaką kredytobiorca płaci za

zaciągnięty w banku komercyjnym kredyt,

• operacje refinansowe - polegają one na udzielaniu przez NBP kredytów bankom komercyjnym

w celu powiększenia ich zasobów pieniężnych i umożliwienia im zwiększenia akcji kredytowej

(ilości udzielanych kredytów).

14. PROSZĘ WSKAZAĆ NA CZYM POLEGA WŁADZTWO FINANSOWE PODMIOTU

PUBLICZNEGO.

Władztwo finansowe podmiotu publicznego - Państwu (samorządowi terytorialnemu) jako

uczestnikowi stosunków publicznoprawnych w oparciu o które następuje gromadzenie środków

publicznych i ich rozdysponowanie przysługują określone atrybuty (uprawnienia), które dotyczą

zasad gromadzenia i wydatkowania środków publicznych.

Atrybuty władztwa finansowego państwa:

–

suwerenne, samoistne i wyłączne prawo do stanowienia pieniądza krajowego oraz prowadzenia

związanej z tym polityki pieniężnej,

–

suwerenne, samoistne i pierwotne prawo do stanowienia i egzekwowania danin publicznych,

–

prawo do administrowania (zarządzania) środkami publicznymi,

–

prawo do wydatkowania w trybie publicznoprawnym w celu zaspokojenia potrzeb publicznych

w imię wspólnego dobra,

–

suwerenne prawo do dzielenia się niektórymi atrybutami władzy finansowej z innymi niż

państwo podmiotami publicznymi (samorządem).

Atrybuty władztwa finansowego samorządu terytorialnego:

–

zakres władztwa finansowego samorządu terytorialnego zależy każdorazowo od decyzji

państwa,

–

przekazanie atrybutów władztwa finansowego państwa dotyczyć może jedynie atrybutów

władztwa dotyczących nakładania i poboru danin publicznych, zarządzania środkami

publicznymi i wydatkowania w trybie publicznoprawnym.

II. SYSTEM PODATKOWY

1. PROSZĘ PRZEDSTAWIĆ POJĘCIE PODATKU I SYSTEMU PODATKOWEGO.

Podatek – świadczenie pieniężne o charakterze przymusowym, nieodpłatnym, bezzwrotnym i

ogólnym pobierane przez państwo lub inny związek publicznoprawny (np. samorząd terytorialny)

na podstawie przepisów prawa określających warunki, wysokość i terminy płatności tych

świadczeń. Prawne podstawy nakładania obowiązków podatkowych stanowi Konstytucja RP z dn.

2 kwietnia 1997 r. (nakładanie podatków i innych danin publicznych, określanie podmiotów i

przedmiotów opodatkowania, stawek, ulg, umorzeń – tylko i wyłącznie na drodze ustawy).

System podatkowy – całokształt podatków istniejących obok siebie jednocześnie w danym kraju,

tworzący całość organizacyjną, zarówno pod względem prawnym, jak i ekonomicznym. Jest to

zbiór przepisów prawnych, ale także podmiotów, które ustanawiają podatki, określają je, płacą, a

także zajmują się ich poborem.

2. PROSZĘ WYMIENIĆ I SCHARAKTERYZOWAĆ CECHY PODATKÓW.

a) charakter pieniężny – zapłata podatku przez podatnika musi nastąpić w pieniądzu;

b) nieodpłatność (nieekwiwalentność) – podmiotowi, który uiścił podatek nie przysługuje z tego

tytułu roszczenie wzajemnego świadczenia ze strony państwa, czy jednostki samorządowej;

c) przymusowość – obowiązek zapłaty podatku wynika z przepisu prawa podatkowego, albo decyzji

administracyjnej organu; jest to obowiązek, którego wykonanie jest zabezpieczone autorytetem

państwa oraz sankcjami w przypadku niewywiązywania się przez podatnika z tego obowiązku;

d) bezzwrotność – wpłacona należność podatkowa nie podlega zwrotowi; wyjątkowo podatnik

może otrzymać zwrot, gdy podatek został naliczony nieprawidłowo lub dokonano wpłaty

omyłkowo;

e) powszechność (ogólność) – każdy podmiot jest zobowiązany płacić podatek w wysokości i

terminie określonym w prawie;

f) jednostronność – podatki pobiera się na podstawie władczej, jednostronnej decyzji podmiotu

ustanawiającego podatek; podatnik nie ma wpływu na wysokość ustalonego podatku.

3. PROSZĘ WYMIENIĆ I SCHARAKTERYZOWAĆ FUNKCJE PODATKÓW.

a) Funkcja fiskalna – podatki dostarczają władzom centralnym i samorządowym środków

finansowych na realizację ich zadań;

b) Funkcja redystrybucyjna – dzięki podatkom następuje redystrybucja dochodu i majątku

narodowego pomiędzy podatników, a państwo i organy samorządu terytorialnego;

c) Funkcja stymulacyjna – oddziaływanie podatków na decyzje gospodarcze podatników w

zakresie kierunków i rodzajów działalności gospodarczej.

4. PROSZĘ WYMIENIĆ I SCHARAKTERYZOWAĆ ZASADY PODATKOWE.

Zasady usystematyzowane przez Adama Smitha w II połowie XIX wieku:

a) zasada równości podatków (sprawiedliwości) – oznacza, że obywatele każdego kraju powinni

płacić podatki;

b) zasada pewności – podatki powinny być takie, aby być niezawodnym źródłem dochodów

państwa (podatek powinien być ściśle określony, a nie dowolny, wyraźnie określone powinny być

też: termin płatności, sposób zapłaty, kwota podatku);

c) zasada dogodności – podatek powinien być pobierany w sposób i w czasie najdogodniejszym

dla podatnika – pobór podatku powinien uwzględniać jego sytuację podatkową;

d) zasada taniości – koszty pozyskiwania podatków nie powinny nadmiernie uszczuplać dochodów

państwa.

Zasady usystematyzowane przez Adolfa Wagnera w latach 70-tych:

a) zasady fiskalne – mają zapewnić elastyczność i wydajność polityce podatkowej;

b) zasady gospodarcze – dotyczą nienaruszalności majątku podatnika;

c) zasady techniki podatkowej – mają zabezpieczyć pewność, dogodność, i taniość podatków;

d) zasady sprawiedliwości – postulują powszechność i równość opodatkowania.

5. PROSZĘ WYMIENIĆ I SCHARAKTERYZOWAĆ ELEMENTY TECHNIKI

PODATKOWEJ.

Elementy obligatoryjne:

a) podmiot opodatkowania:

–

czynny – państwo, które nakłada podatek;

–

bierny – podatnik (osoba obciążona podatkiem) i płatnik (osoba uiszczająca podatek);

b) przedmiot opodatkowania:

–

rzeczy lub zdarzenia, których wystąpienie powoduje powstanie obowiązku podatkowego,

c) podstawa opodatkowania:

–

wyrażony ilościowo lub wartościowo przedmiot opodatkowania;

d) stawki podatkowe:

–

informują, jaką część podstawy opodatkowania należy przekazać do budżetu z tytułu podatku;

wyrażane są procentowo lub kwotowo;

e) skale podatkowe:

–

określają jaką stawkę należy zastosować do danej podstawy opodatkowania

Wyróżniamy:

–

skala proporcjonalna (liniowa) – skala, w której kwota wyliczonego podatku wzrasta

proporcjonalnie do wzrostu podstawy opodatkowania (jednakowa stawka);

–

skala progresywna – charakteryzuje się tym, że wraz ze wzrostem podstawy obliczania

podatku rośnie wysokość stawki podatkowej;

–

skala regresywna – charakteryzuje się tym, że wraz ze wzrostem podstawy obliczenia podatku

maleje stawka podatkowa;

–

skala degresywna – stanowi połączenie skali progresywnej ze skalą proporcjonalną

Elementy fakultatywne:

a) ulgi – oznaczają całkowite lub częściowe zawieszenie pobierania podatku (w celu wywołania,

lub wsparcia określonego zachowania podatnika);

ulgi podmiotowe – których przyznanie jest uzależnione od cech podmiotowych,

ulgi przedmiotowe – przysługują każdemu podmiotowi wyłącznie w zależności od spełnienia

określonych przesłanek czynnościowych lub formalnych.

b) zwolnienia podatkowe – polegają na wskazaniu przez prawodawcę, jakie stany faktyczne,

prawne lub którzy podatnicy są zwolnieni z płacenia podatku;

c) zwyżki – podniesienie wymiaru podatku ponad poziom wynikający z obowiązujących przepisów;

d) ewidencja podatkowa – jej podstawowym elementem jest ustalenie rzeczywistej wielkości

podstawy opodatkowania, kwot zobowiązania podatkowego, kwot zwrotu podatku, wielkości ulg,

czy zwrotów;

e) zwrot podatku – zwrot różnicy podatku, zwrot podatku naliczonego w rozumieniu przepisów

ustawy o podatku od towarów i usług, a także inne formy zwrotu podatku;

f) okres podatkowy – służy równomiernemu rozłożeniu w czasie zobowiązania podatkowego i

zapewnieniu rytmiczności wpływów budżetowych. Występuje w tych podatkach, w których

przedmiotem opodatkowania czynności, rzeczy powtarzalne lub stany prawne, faktyczne, które

mogą być zdefiniowane za określony czas.

6. PROSZĘ DOKONAĆ SYSTEMATYKI PODATKÓW WG KRYTERIUM PRZEDMIOTU

OPODATKOWANIA.

A. Podatki dochodowe – w podatku dochodowym podstawą wymiaru podatku jest rzeczywisty

czysty dochód podatnika z poszczególnych lub ze wszystkich źródeł łącznie. Podatki dochodowe

podatników stanowiące różnicę między przychodami a kosztami ich uzyskania

DOCHÓD = PRZYCHÓD – KOSZTY

Mają charakter osobisty (co oznacza, że przy ich wymiarze brany jest pod uwagę całokształt

okoliczności związanych z osobą podatnika). Do podatków dochodowych zalicza się:

–

podatek dochodowy od osób fizycznych (PIT)

–

podatek dochodowy od osób prawnych (CIT)

STAWKI : Podatek dochodowy od osób fizycznych - 18% i 32% lub dla osób fizycznych

prowadzących działalność gospodarczą do wyboru:

–

liniowy podatek dochodowy (PIT) 19% (bez odliczeń od podatku) lub

–

18%, 32% (wg skali progresywnej)

–

Podatek dochodowy od osób prawnych (CIT) 19%.

PROGI PODATKOWE :

1-wszy próg: 85 528 zł (18%)

2-gi próg: powyżej 85 528 zł (32%)

Kwota wolna od podatku: 3 091 zł

Formy opodatkowania podatkiem dochodowym dla osób fizycznych prowadzących

działalność gospodarczą:

Na zasadach ogólnych :

–

podatkowa książka przychodów i rozchodów,

–

lub księgi rachunkowe (pełna księgowość) gdy obrót (przychód) za poprzedni rok > 1 200 000

euro.

Formy opodatkowania podatkiem dochodowym dla osób prowadzących działalność

gospodarczą:

Zryczałtowany podatek dochodowy od niektórych przychodów osiąganych przez osoby

fizyczne:

a) ryczałt ewidencjonowany: podstawa prawna: Ustawa z dnia 20 listopada 1998 r. o

zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby

fizyczne.

W 2013 r. ryczałt od przychodów ewidencjonowanych:

–

mogą płacić podatnicy, którzy w 2012 r, uzyskali przychody z pozarolniczej działalności

gospodarczej prowadzonej wyłącznie w wysokości nieprzekraczającej 150 000 euro (tj. 615 300

zł)

–

mogą płacić podatnicy, którzy rozpoczną w 2013r. prowadzenie pozarolniczej działalności

gospodarczej i wybiorą tę formę opodatkowania.

STAWKI ryczałt ewidencjonowany:

- wysokość płaconego podatku jest zależna od rodzaju prowadzonej działalności i wynosi:

20% przychodów osiąganych w zakresie wolnych zawodów,

17 % przychodów z usług m.in. usług parkingowych, fotograficznych, związanych z

doradztwem w zakresie sprzętu komputerowego, wynajmu i dzierżawy samochodów

osobowych i innych wymienionych w ustawie)

8,5% przychodów głównie z działalności usługowej, np.: działalności gastronomicznej, w

zakresie przychodów ze sprzedaży napojów o zawartości powyżej 1,5 % alkoholu, ze

świadczenia usług wychowania przedszkolnego.

5,5% przychodów m.in.. z działalności wytwórczej, robót budowlanych

3% przychodów głównie z działalności usługowej w zakresie handlu, działalności

gastronomicznej

b) Karta podatkowa – ta forma podatku jest zależna od rodzaju, rozmiarów prowadzonej

działalności, tj. stanu zatrudnienia oraz miejsca jej prowadzenia. Jest to stała miesięczna opłata

należna od osiągniętego przychodu. Przeznaczona jest dla przedsiębiorców prowadzących ściśle

określone rodzaje działalności gospodarczej usługowej, wytwórczo-usługowej i handlowej

wyłącznie na terytorium Polski. Aby rozliczać się w formie karty podatkowej, przedsiębiorca musi

m.in. spełniać następujące wymogi:

–

nie może korzystać z usług innych firm – z wyjątkiem usług specjalistycznych

–

nie może zatrudniać osób na umowę zlecenie i umów o dzieło

–

może zatrudniając osoby na umowę o pracę, pamiętając o limitach zatrudniania przy

poszczególnych rodzajach działalności (2 osoby)

–

współmałżonek nie może prowadzić działalności gospodarczej w tym samym zakresie.

Zgodnie z ustawą o zryczałtowanym podatku dochodowym, kartą podatkową można opodatkować

m.in. usługi zegarmistrzowskie, krawieckie, szewskie, transportowe, a nawet działalność

gastronomiczną, niesprzedającą napojów zawierających powyżej 1,5% alkoholu.

Wpłaty podatku w formie karty podatkowej dokonuje się co miesiac do 7 dnia każdego miesiąca za

miesiąc ubiegły, za grudzień – do 28 grudnia roku podatkowego.

c) zryczałtowany podatek dochodowy od osób duchownych.

B. Podatek przychodowy - należy do najstarszych konstrukcji podatkowych. Jego zadaniem jest

opodatkowanie przychodu, czyli realnej wartości, która stanowi samodzielne źródło korzyści.

Przychód podatkowy jest dochodem brutto tzn. bez potrącenia kosztów jego uzyskania.

W podatku przychodowym znajdują zastosowanie stawki stałe. Przychód podatkowy może

pochodzić ze sprzedaży towarów i usług, z czynszów, z kapitału, z nieruchomości. Dlatego tez

najczęściej stosuje się równocześnie kilka konstrukcji opodatkowania przychodu.

C. Podatek majątkowy – ma na celu opodatkowanie posiadanego majątku albo jego przyrostu,

może tez obciążać zbycie majątku.

D. Podatki od obrotu i konsumpcji

a) podatek od towarów i usług (podatek od wartości dodanej, VAT) – przedmiotem opodatkowania

jest wartość sprzedaży towarów i usług. Podstawą opodatkowania jest przyrost ich wartości netto w

danej fazie procesu gospodarowania (wartość dodana). VAT jest podatkiem wielofazowym, ale

pozbawionym cechy kumulacji (kaskadowości) dzięki specyficznej metodzie jego rozliczania.

Podatnik nalicza ten podatek od wartości sprzedanych przez siebie towarów i usług, ale płaci tylko

różnicę pomiędzy podatkiem należnym (ze sprzedaży), a naliczonym w związku z wcześniejszym

nabyciem towarów i usług (produkcyjnych lub handlowych), uwidocznionym w fakturach nabycia

lub dokumentach celnych .

Metoda rozliczania podatku VAT

Wartość zakupu lampy przeznaczonej do sprzedaży zgodnie z fakturą VAT

cena netto zakupu 100 zł

podatek VAT (23%) 23 zł – podatek naliczony z zakupu

brutto 123 zł

netto 200

VAT 46 - podatek należny ze sprzedaży

Brutto 246

46 zł – 23 zł = 23zł do wpłaty

7. PROSZĘ DOKONAĆ SYSTEMATYKI PODATKÓW WG ŹRÓDEŁ KRYTERIUM

STOSUNKU PRZEDMIOTU OPODATKOWANIA DO ŹRÓDŁA PODATKU.

a) Podatki bezpośrednie – są podatkami, w przypadku których istnieje precyzyjnie określona

zależność między płaconym podatkiem, tzn. rodzajem podatku, jego wysokością, trybem płacenia,

a podatnikiem.

Zalicza się do nich:

–

podatek dochodowy od osób fizycznych

–

podatek dochodowy od osób prawnych

–

podatek od spadków i darowizn

–

podatek od czynności cywilnoprawnych

–

podatek rolny

–

podatek leśny

–

podatek od nieruchomości

–

podatek od środków transportowych

–

podatek od wydobycia kopalin

–

podatek tonażowy

b) Podatki pośrednie – obciążają podatnika w sposób nie pozostający w ścisłym związku z jego

sytuacją dochodową i majątkową. Są podatkami ukrytymi, a ciężary ponoszone przez podatników

są bardziej anonimowe.

Zalicza się do nich wszystkie podatki od obrotu i konsumpcji:

–

VAT

–

akcyza

–

podatek od gier

8. PROSZĘ WYMIENIĆ PODATKI STANOWIĄCE DOCHÓD BUDŻETU PAŃSTWA.

–

podatek dochodowy od osób prawnych

–

podatek dochodowy od osób fizycznych

–

podatek od towarów i usług

–

podatek akcyzowy

–

podatek od gier

–

podatek tonażowy

9. PROSZĘ WYMIENIĆ PODATKI STANOWIĄCE DOCHÓD BUDŻETU GMIN.

–

podatek rolny

–

podatek leśny

–

podatek od nieruchomości

–

od środków transportowych

–

podatek od spadków i darowizn

–

podatek od czynności cywilnoprawnych

–

karta podatkowa (uproszczona forma podatku dochodowego).

10. PROSZĘ WYMIENIĆ PODATKI, KTÓRE ZASILAJĄ ZARÓWNO BUDŻET

PAŃSTWA, JAK I BUDŻETY JEDNOSTEK SAMORZĄDOWYCH.

Wspólne:

–

podatek od osób fizycznych (85% przypada budżetowi państwa, 15% gminom),

–

podatek od osób prawnych (95% państwo, 5% gminy).

11. PROSZĘ WYMIENIĆ CECHY DOBREGO SYSTEMU PODATKOWEGO.

- wprowadza się kilka podatków, ale system podatkowy bazuje na 3-4 podatkach

- sięga do różnych przedmiotów opodatkowania (stąd podatki dochodowe, majątkowe,

konsumpcyjne)

- stosuje zarówno podatki bezpośrednie, jak i pośrednie (łatwiej przerzucalne, bardziej wydajne

źródło dochodów publicznych)

- z psychologicznego punktu widzenia lepiej zwiększać ciężar w ramach istniejących podatków niż

wprowadzać nowe i lepiej w ramach podatków pośrednich (ukryte w cenie).

- W opodatkowaniu stosowane są skale progresywne i degresywne; w związku z przebiegiem cyklu

koniunkturalnego ważnym instrumentem oddziaływania są różne ulgi i zwolnienia

- równomierne obciążenie podatników realizuje się poprzez wzięcie pod uwagę ich zdolności

dochodowej

- występowanie kontroli skarbowej w celu przeciwdziałania oszustwom.

12. PROSZĘ WSKAZAĆ, CZYM RÓŻNI SIĘ PODATEK OD OPŁATY.

Opłata od podatku różni się tym, iż jest tu bezpośrednia odpłatność państwa na rzecz wpłacającego

w postaci określonych czynności urzędników.

Różnice:

Opłata Podatek

- odpłatna - nieodpłatny

- ekwiwalentna - nieekwiwalentny

- dobrowolna

- przymusowy

III. SYSTEM BUDŻETOWY

1. PROSZĘ PRZEDSTAWIĆ POJĘCIE I FUNKCJE BUDŻETU PAŃSTWA.

Budżet państwa – to planowanie gromadzenia i wydatkowania środków pieniężnych przez

państwo, uchwalany w formie ustawy budżetowej na wniosek Rady Ministrów przez Parlament na

okres 1 roku (w Polsce rok kalendarzowy). Budżet stanowi obowiązujący dokument dla rządu,

który musi go zrealizować i z jego wykonania jest rozliczany.

Funkcje budżetu państwa:

a) Ekonomiczna – polega na gromadzeniu dochodów oraz dokonywaniu wydatków związanych z

utrzymaniem aparatu państwowego i wydatkami na usługi świadczone przez państwo na rzecz

społeczeństwa. Do tej funkcji zalicza się:

–

funkcję alokacyjną – kształtowanie podziału czynników wytwórczych między sektor prywatny

(pośrednio przez korygowanie cen, dotacji i podatków) i publiczny (bezpośrednio przez przekazanie

funduszy na konkretne zadania) i ich dalsza alokacja wewnątrz tych sektorów;

–

funkcję redystrybucyjną – oddziaływanie państwa na ostateczny podział dochodów

indywidualnych przez: bezpośrednią redystrybucję dochodów pieniężnych (podatki i transfery

socjalne), bezpłatne lub częściowo płatne zaspokajanie określonych potrzeb w ramach usług

społecznych (oświata, służba zdrowia);

–

funkcję stabilizacyjną – wykorzystanie polityki budżetowej jako instrumentu umożliwiającego

rozwiązanie problemów, stanowiących treść tzw. magicznego czworoboku, tj. zapewnić:

*wysoki poziom zatrudnienia,

*stabilizację cen,

*równowagę bilansu płatniczego,

*stały wzrost gospodarczy

b) Polityczna – polega na oddziaływaniu na gospodarkę za pomocą dochodów i wydatków

budżetowych dla realizacji określonych celów; przez odpowiednie sterowanie dochodami i

wydatkami można aktywnie wpływać na kształtowanie polityki społeczno-gospodarczej.

Zaliczamy do niej:

–

F. ustrojową – budżet państwa jest narzędziem określonego ustroju i jest atrybutem władzy

–

F. demokratyczną – polega na zainteresowaniu i wpływie społeczeństwa na opracowanie i

wykonanie budżetu

–

F. prawną – można sprowadzić do uchwalenie go w formie ustawy oraz jego prawnej mocy

wiążącej, czyli dyrektywności.

c) Kontrolna (informacyjna) – polega na kontroli przebiegu procesów gospodarczych za pomocą

analizy przepływów finansowych.

Ponadto za funkcje budżetu uznaje się funkcje:

- fiskalną – budżet pozwala na gromadzenie dochodów umożliwiających wydatki na utrzymanie

aparatu państwowego,

- stymulacyjną – oddziaływanie dochodów i wydatków budżetu państwa na życie społeczne i

gospodarcze,

- rozdzielczą – rozdzielenie dochodu narodowego,

- bodźcową – wywołanie określonych zachowań określonych podmiotów (np. ulga na dziecko albo

inwestycyjna, która ma wspierać)

- kredytowa – sprowadza się do ustalenia czy państwo posiada zdolność kredytową.

2. PROSZĘ WYMIENIĆ I SCHARAKTERYZOWAĆ ZASADY BUDŻETOWE.

–

zasada jawności – budżet jest powszechnie znany i każdy może się z nim zapoznać, w pewnym

stopniu zapobiega to nadużyciom, gdyż społeczeństwo kontroluje wydatki i dochody budżetowe,

–

zasada zupełności – oznacza postulat zamieszczania w budżecie wszystkich dochodów i

wydatków państwa,

–

zasada powszechności – budżet powinien obejmować całą działalność państwa (w przeszłości

zdarzyły się duże odstępstwa od tej zasady poprzez rozrost funduszy celowych),

–

zasada szczegółowości – dochody i wydatki powinny zostać określone w sposób szczegółowy,

uniezależnia to decyzję rządu od parlamentu,

–

zasada równości – zasada raczej teoretyczna, mówi o tym, że wydatki winny równać się

dochodom,

–

zasada jedności – wymaga objęcia całości dochodów i wydatków państwa jednym tylko budżetem

(jedność formalna) oraz przeznaczenia wszystkich dochodów budżetowych (jedność materialna),

–

zasada uprzedniości – zobowiązuje do uchwalenia budżetu przed rozpoczęciem nowego roku

obrotowego,

–

zasada roczności – ma charakter raczej techniczny – w praktyce mamy do czynienia z

odstępstwami od nie, np. w przypadku finansowania inwestycji, gdzie na specjalne rachunki

bankowe przelewa się środki budżetowe, które mogą być wykorzystywane w całym okresie

realizacji inwestycji.

3. PROSZĘ ZDEFINIOWAĆ POJĘCIA: NADWYŻKA BUDŻETOWA I DEFICYT

BUDŻETOWY.

Nadwyżka budżetowa – występuje gdy dochody są wyższe od wydatków w budżecie.

Deficyt budżetowy – występuje gdy dochody są niższe od wydatków w budżecie . Finansowany

jest za pomocą długu publicznego.

4. PROSZĘ WYMIENIĆ ŹRÓDŁA POKRYCIA DEFICYTU BUDŻETOWEGO.

Deficyt budżetu państwa może być finansowany przychodami pochodzącymi z:

- sprzedaży skarbowych papierów wartościowych na rynku krajowym i zagranicznym,

- kredytów i pożyczek zaciąganych w bankach krajowych i zagranicznych,

- prywatyzacji majątku Skarbu Państwa,

- kwot pochodzących ze spłat udzielonych kredytów i pożyczek,

- nadwyżki budżetu państwa z lat ubiegłych,

- nadwyżki budżetu środków europejskich.

5. PROSZĘ WSKAZAĆ GŁÓWNE ŹRÓDŁA DOCHODÓW BUDŻETU PAŃSTWA.

–

podatki i opłaty w części, która zgodnie z odrębnymi ustawami nie stanowi dochodów jednostek

samorządu terytorialnego, przychodów państwowych funduszy celowych oraz innych jednostek

sektora finansów publicznych,

–

cła,

–

wpłaty z zysku przedsiębiorstw państwowych oraz jednoosobowych spółek Skarbu Państwa,

–

wpłaty z tytułu dywidendy,

–

wpłaty z zysku NBP,

–

wpłaty nadwyżki środków finansowych agencji wykonawczych,

–

dochody pobierane przez państwowe jednostki budżetowe, o ile odrębne ustawy nie stanowią

inaczej,

–

dochody z najmu i dzierżawy oraz innych umów o podobnym charakterze,

–

dotyczące składników majątkowych Skarbu Państwa, o ile odrębne ustawy nie stanowią inaczej,

–

odsetki od środków zgromadzonych na rachunkach bankowych państwowych jednostek

budżetowych lub organów władzy publicznej, o ile odrębne ustawy nie stanowią inaczej,

–

odsetki od lokat terminowych ustanowionych ze środków zgromadzonych na centralnym rachunku

bieżącym budżetu państwa,

–

odsetki od udzielonych z budżetu państwa pożyczek krajowych i zagranicznych,

–

grzywny, mandaty i inne kary pieniężne, o ile odrębne ustawy nie stanowią inaczej,

–

spadki, zapisy, darowizny w postaci pieniężnej na rzecz Skarbu Państwa,

–

dochody ze sprzedaży majątku, rzeczy i praw, o ile odrębne ustawy nie stanowią inaczej,

–

inne dochody określone w odrębnych ustawach lub umowach międzynarodowych,

–

środki europejskie i środki przeznaczone na realizację programów w ramach celu Europejska

Współpraca Terytorialna oraz programów wynikających z Europejskiego Instrumentu Sąsiedztwa i

Partnerstwa, a także z Norweskiego Mechanizmu Finansowego 2004-2009 i Mechanizmu

Finansowego Europejskiego Obszaru Gospodarczego 2004-2009,

–

odsetki wykupywane przez nabywców obligacji skarbowych lub nadwyżka wynikająca z różnicy

między ceną emisyjną, a wartością nominalną zbywanych obligacji skarbowych.

6. PROSZĘ WYMIENIĆ GRUPY WYDATKÓW BUDŻETOWYCH.

–

dotacje i subwencje,

–

świadczenia na rzecz osób fizycznych,

–

wydatki bieżące jednostek budżetowych,

–

wydatki majątkowe,

–

wydatki na obsługę długu Skarbu Państwa,

–

wydatki na realizację programów finansowanych z udziałem środków pochodzących z budżetu UE

oraz niepodlegających zwrotowi środków pomocy udzielanej przez państwa członkowskie

Europejskiego Porozumienia o Wolnym Handlu (EFTA),

–

środki własne UE.

7. PROSZĘ KRÓTKO SCHARAKTERYZOWAĆ AKTUALNY BUDŻET POLSKI

(NAJWAŻNIEJSZE ŹRÓDŁA WPŁYWÓW, KIERUNKI WYDATKÓW, SALDO – Z

PODANIEM PRZYBLIŻONYCH WARTOŚCI).

Budżet państwa na 2013 r.

Założenia budżetu na 2013 r.:

•

Łączna kwota podatkowych i niepodatkowych dochodów budżetu państwa

w wysokości 299 385 300 tys. zł

•

Łączna kwota wydatków budżetu państwa w wysokości 334 950 800 tys. zł.

•

Deficyt budżetu państwa na dzień 31 grudnia 2013 r. na kwotę nie większą

niż 35 565 500 tys. zł.

•

Ustala się łączną kwotę planowanych przychodów budżetu państwa w wysokości 267 365 179

tys. zł oraz łączną kwotę planowanych rozchodów budżetu państwa w wysokości 237 954 227

tys. zł – z tytułów wymienionych w załączniku nr 5.

•

Planowane saldo przychodów i rozchodów budżetu państwa ustala się na kwotę 29 410 952 tys.

zł.

•

Łączna kwota dochodów budżetu środków europejskich w wysokości 81 403 652 tys. zł.

•

Łączna kwota wydatków budżetu środków europejskich w wysokości 75 249 104 tys. zł.

•

Nadwyżka budżetu środków europejskich ustala się na kwotę 6 154 548 tys. zł.

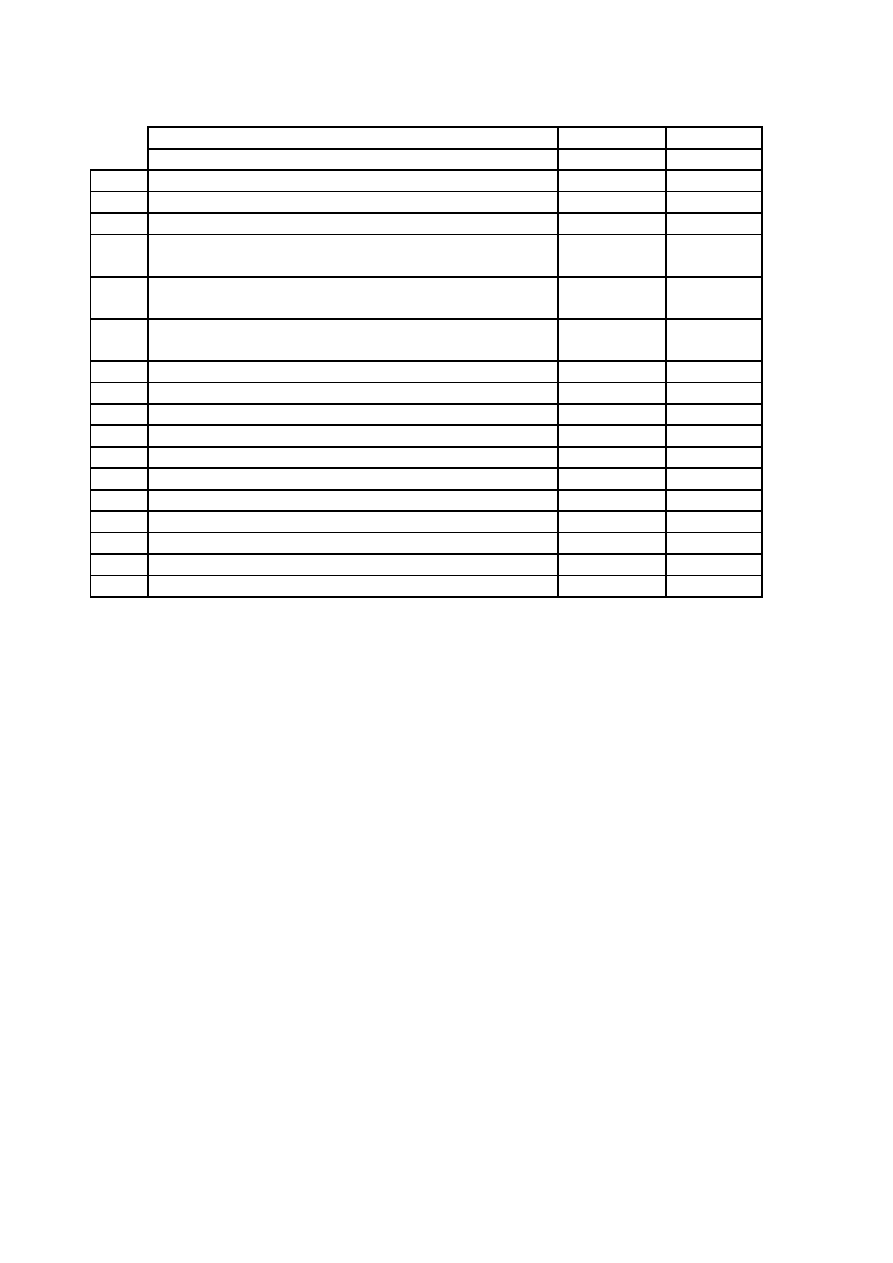

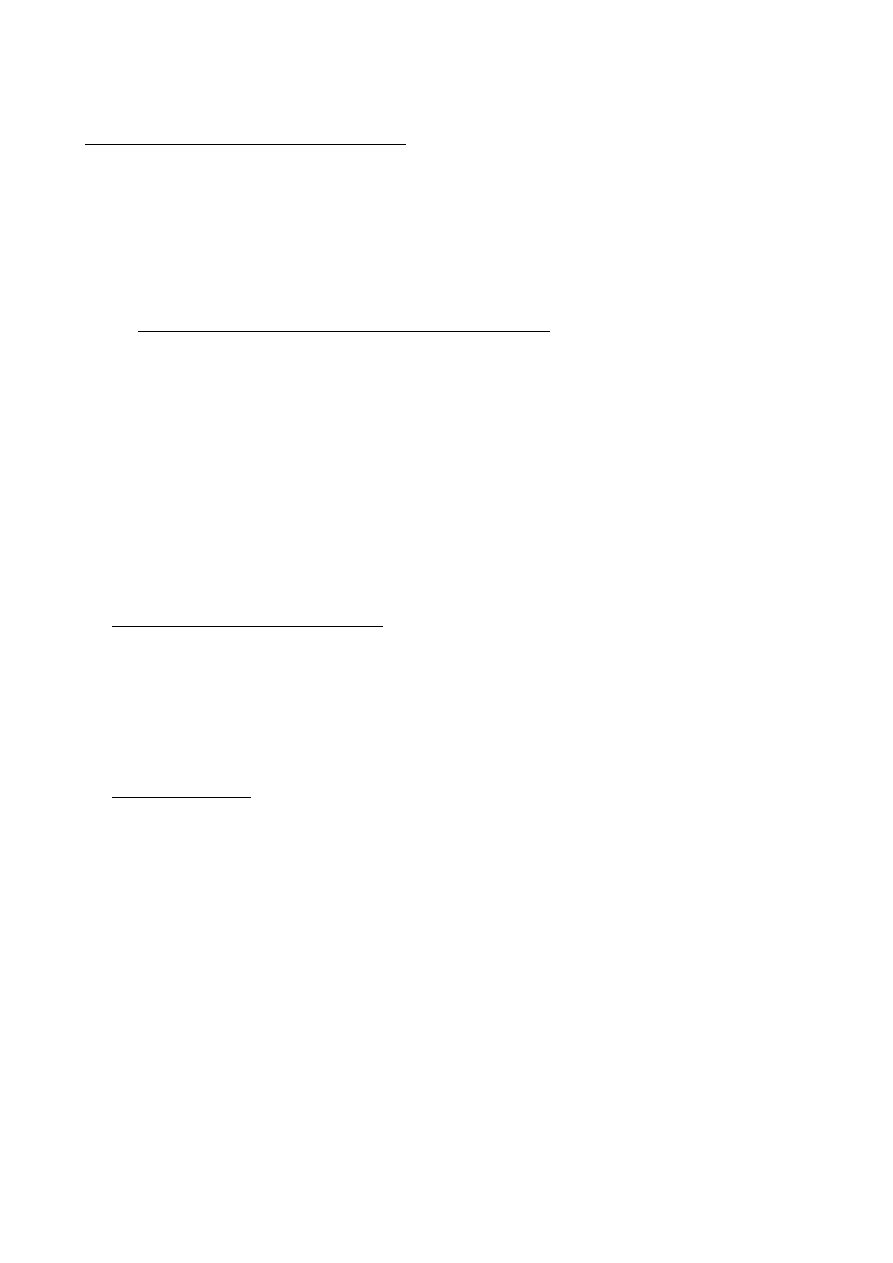

Dochody budżetowe w 2013 r.

wyszczególnienie

2013

Udział %

dochody ogółem

299 385 300

100,00%

1.

dochody podatkowe i niepodatkowe

297 789 348

99,47%

1.1

dochody podatkowe

266 982 697

89,18%

1.1.1 podatki pośrednie

192 208 239

64,20%

1.1.1.

1

z tego podatek od towarów i usług

126 414 509

42,22%

1.1.1.

2

podatek akcyzowy

64 543 730

21,56%

1.1.1.

3

podatek od gier

1 250 000

0,42%

1.1.2 podatek dochodowy od osób prawnych

29 638 450

9,90%

1.1.3 podatek dochodowy od osób fizycznych

42 936 000

14,34%

1.1.4 podatek od wydobycia kopalin

2 200 000

0,74%

1.1.5 podatek tonażowy

8

0,00%

1.2

dochodowy niepodatkowe

30 806 651

10,29%

1.2.1 dywidendy

5 860 010

1,96%

1.2.2 cło

2 001 000

0,67%

1.2.3 wplaty z zysku NBP

401 900

1.2.4 Opłaty , grzywny , odsetki , inne niepodatkowe

20 160 479

6,73%

1.2.5 wpłaty jednostek samorządu terytorialnego

2 383 262

0,80%

2.

środki z UE i innych źródeł niepodlegające zwrotowi

1 595 952

0,53%

8. PROSZĘ SCHARAKTERYZOWAĆ PROCEDURĘ BUDŻETOWĄ W POLSCE.

Procedura budżetowa – tryb opracowania i uchwalenia budżetu państwa, jego wykonania i

rozliczenia wykonania. Założenia projektu budżetu państwa na rok następny przedstawia Radzie

Ministrów Minister Finansów.

Minister finansów włącza do projektu ustawy budżetowej dochody i wydatki Kancelarii Sejmu,

Kancelarii Senatu, Kancelarii Prezydenta Rzeczypospolitej Polskiej, Trybunału Konstytucyjnego,

NIK, Sądu Najwyższego, Naczelnego Sądu Administracyjnego wraz z wojewódzkimi sądami

administracyjnymi, Krajowej Rady Sądownictwa, sądownictwa powszechnego, Rzecznika Praw

Obywatelskich, Rzecznika Praw Dziecka, KRRiT, Generalnego Inspektora Ochrony Danych

Osobowych, Instytutu Pamięci Narodowej – Komisji Ścigania Zbrodni przeciwko Narodowi

Polskiemu, Krajowego Biura Wyborczego i Państwowej Inspekcji Pracy.

Etapy procedury budżetowej:

1. Opracowanie pierwszej prognozy dochodów i wydatków w oparciu o prognozy

makroekonomiczne, określające warunki, w jakich dany budżet będzie realizowany

opracowany przez Ministerstwo Gospodarki, Ministerstwo Finansów, Ministerstwo Pracy i

Polityki Społecznej oraz innych resortów odpowiedzialnych za realizację polityki

społeczno-gospodarczej;

2. Sformułowanie założeń do projektów dochodów i wydatków w resortach;

3. Opracowanie założeń do projektu budżetu oraz ustalenie limitów wydatków dla

poszczególnych dysponentów części budżetowych;

4. Przygotowanie przez ministrów i wojewodów projektów budżetu;

5. Przyjęcie przez Radę Ministrów projektu budżetu w formie uchwały i przekazanie go

Sejmowi do 30 września roku poprzedzającego rok budżetowy:

- w przypadku przedstawienia Sejmowi projektu ustawy o prowizorium budżetowym Rada

Ministrów przedstawia Sejmowi projekt ustawy budżetowej nie później niż na 3 miesiące

przed zakończeniem okresu obowiązywania prowizorium.

6. Prace nad projektem ustawy w Sejmie:

- pierwsze czytanie - nie wcześniej niż do siódmego dnia od doręczenia posłom projektu,

chyba, że Sejm postanowi inaczej;

- przekazanie projektu do Komisji Finansów Publicznych; sprawozdanie Komisji o

projekcie ustawy z wnioskami; dyskusja nad sprawozdaniem, w czasie której można

zgłaszać poprawki i wnioski; w przypadku zgłoszenia dużej ilości poprawek ponownie

kieruje się projekt do rozpatrzenia w Komisji Finansów Publicznych, gdzie z udziałem

wnioskodawców zostaje przygotowane dodatkowe sprawozdanie;

- trzecie czytanie – przedstawienie dodatkowego sprawozdania Komisji Finansów

Publicznych; poseł sprawozdawca prezentuje poprawki i wnioski zgłoszone w czasie

drugiego czytania; etap kończy się uchwaleniem ustawy budżetowej i przesłaniem do

Marszałka Senatu i Prezydenta.

7. Prace nad ustawą w Senacie.

Senat w ciągu 20 dni od otrzymania ustawy budżetowej powinien podjąć uchwałę o jej

przyjęciu lub zaproponować poprawki; jeśli zgłosi poprawki ustawa wraca do Sejmu, który

może przyjąć poprawki lub odrzucić je większością 2/3 głosów, w obecności co najmniej

połowy ustawowej liczby posłów.

8. Podpisanie ustawy budżetowej przez Prezydenta i jej opublikowanie – Prezydent ma 7 dni

na podpisanie ustawy; może odmówić jej podpisania i wystąpić z wnioskiem do Trybunału

Konstytucyjnego o stwierdzenie zgodności budżetu z Konstytucją.

- Gdy ustawa budżetowa lub ustawa o prowizorium budżetowym nie zostanie ogłoszona przed 1

stycznia, to do czasu jej ogłoszenia podstawą gospodarki finansowej jest przedstawiony Sejmowi

projekt ustawy budżetowej;

–

Wykonaniem budżetu państwa kieruje Rada Ministrów, która przedstawia Sejmowi i NIK w

terminie do10 września roku budżetowego za I półrocze, a do 31 mają roku następującego po

upływie roku budżetowego coroczne sprawozdanie z wykonania budżetu państwa.

Etapy przygotowania i uchwalenia budżetu – wiosna:

–

zakończenie prac nad opracowaniem oraz publikacja rozporządzenia Ministra Finansów w

sprawie szczegółowego sposobu, trybu i terminów opracowania materiałów do projektu ustawy

budżetowej – tzw. noty budżetowej (maj);

–

określenie przez Ministra Finansów założeń projektu budżetu państwa i przedstawienie ich

Radzie Ministrów (maj – czerwiec);

–

Komisja Trójstronna do spraw Społeczno- Gospodarczych – wstępna prognoza wybranych

wskaźników makroekonomicznych (czerwiec);

–

opracowanie i przedłożenie Ministrowi Finansów przez dysponentów części budżetowych

planów rzeczowych zadań do realizacji (czerwiec).

Etapy przygotowania i uchwalenia budżetu – lato:

–

ustalenie kwot limitów wydatków dla poszczególnych części budżetowych na rok (lipiec -

sierpień);

–

przesłanie przez dysponentów szczegółowych planów budżetów w ramach części (w terminie 21

dni od otrzymania pisma przekazującego wstępne kwoty wydatków);

–

opracowanie przez Ministerstwo Finansów wstępnego projektu budżetu państwa i przekazanie go

Radzie Ministrów;

–

przekazanie Komisji Trójstronnej projektu ustawy budżetowej do zaopiniowania (nie później niż

20 dni przed przedstawieniem projektu ustawy budżetowej Sejmowi RP);

–

wniesienie projektu ustawy budżetowej pod obrady Rady Ministrów (wrzesień);

–

uchwalenie projektu ustawy budżetowej przez Radę Ministrów (wrzesień);

–

przedłożenie przez Radę Ministrów projektu ustawy budżetowej wraz z uzasadnieniem Sejmu

(do 30 września).

Etapy przygotowania i uchwalenia budżetu – jesień:

–

pierwsze czytanie w Sejmie;

–

skierowanie projektu ustawy budżetowej do Komisji Finansów Publicznych;

–

drugie czytanie;

–

trzecie czytanie – uchwalanie przez Sejm;

–

przekazanie uchwalonej przez Sejm ustawy budżetowej do Senatu i Prezydenta;

–

podjęcie uchwały w sprawie ustawy budżetowej (20 dni od daty jej otrzymania);

–

skierowanie poprawek senackich ustawy budżetowej do Komisji Finansów Publicznych;

–

rozpatrzenie przez Sejm poprawek senackich i sprawozdania Komisji Finansów Publicznych.

Etapy przygotowania i uchwalenia budżetu – zima:

–

przesłanie ustawy budżetowej Prezydentowi RP;

–

podpisanie przez Prezydenta ustawy budżetowej bądź zwrócenie się do Trybunału

Konstytucyjnego z wnioskiem o zbadanie zgodności ustawy z Konstytucją (w ciągu 7 dni);

–

ogłoszenie podpisanej ustawy w „Dzienniku Ustaw RP”;

–

rozpoczęcie prac nad opracowaniem rozporządzenia Ministra Finansów w sprawie

szczegółowego sposobu, trybu i terminów opracowania materiałów do projektu kolejnej ustawy

budżetowej (styczeń, luty).

9. PROSZĘ PRZEDSTAWIĆ ROLĘ POSZCZEGÓLNYCH INSTYTUCJI

ZAANGAŻOWANYCH W PROCES PLANOWANIA, UCHWALANIA, WYKONANIA I

KONTROLI NAD BUDŻETEM PAŃSTWA.

Rola Rady Ministrów:

–

Inicjatywa ustawodawcza w zakresie ustawy budżetowej;

–

Uchwalenie projektu budżetu państwa;

–

Przedstawienie Sejmowi najpóźniej na 3 miesiące przed rozpoczęciem roku budżetowego

projekt ustawy budżetowej na rok następny;

–

Wykonanie ustawy budżetowej i odpowiedzialność za jej wykonanie.

Rola Rady Polityki Pieniężnej:

–

Ustalenie założenia polityki pieniężnej, przedkładanie ich do wiadomości Sejmowi

równocześnie z przedłożeniem przez RM projektu ustawy budżetowej;

–

W ciągu 5 miesięcy od zakończenia roku budżetowego składa Sejmowi sprawozdanie z

wykonania założeń polityki pieniężnej.

Rola NIK:

–

Przedkładanie Sejmowi analizy wykonania budżetu państwa i założeń polityki pieniężnej oraz

opinii w przedmiocie absolutorium dla Rady Ministrów.

Rola Sejmu:

–

Uchwalenie budżetu - zwykłą większością głosów w obecności co najmniej połowy ustawowej

liczby posłów;

–

Jeżeli w ciągu 4 miesięcy od dnia przedłożenia Sejmowi projektu ustawy budżetowej nie

zostanie ona przedstawiona Prezydentowi RP do podpisu, Prezydent może w ciągu 14 dni

zarządzić skrócenie kadencji Sejmu;

–

Kontrola wykonania ustawy budżetowej (absolutorium).

Rola Senatu:

–

Senat w ciągu 20 dni od dnia przekazania ustawy może ją przyjąć bez zmian, uchwalić

poprawki albo uchwalić odrzucenie jej w całości;

–

Jeżeli Senat w ciągu 20 dni od dnia przekazania ustawy nie podejmie stosownej uchwały,

ustawę uznaje się za uchwaloną w brzmieniu przyjętym przez Sejm.

Rola Prezydenta:

–

Jeżeli Prezydent Rzeczypospolitej nie wystąpił z wnioskiem do Trybunału Konstytucyjnego,

może z umotywowanym wnioskiem przekazać ustawę Sejmowi do ponownego rozpatrzenia;

–

Po ponownym uchwaleniu ustawy przez Sejm większością 3/5 głosów w obecności co najmniej

połowy ustawowej liczby posłów Prezydent w ciągu 7 dni podpisuje ustawę i zarządza jej

ogłoszenie w Dzienniku Ustaw.

10. PROSZĘ PRZEDSTAWIĆ ISTOTĘ BUDŻETU ZADANIOWEGO.

–

Metoda zarządzania finansami publicznymi, ukierunkowana na osiąganie większej skuteczności

oraz efektywności i przejrzystości wydatkowania środków publicznych;

–

Istotą budżetu zadaniowego jest wprowadzenie zarządzania wydatkami publicznymi poprzez

cele odpowiednio skonkretyzowane i mierzone za pomocą ustalonego systemu mierników;

–

Dotyczy budżetu po stronie wydatków, uporządkowanych tak, aby znajdowały odniesienie do

odpowiednich zadań, celów i mierników;

–

Jest szerszy od budżetu „tradycyjnego” o tzw. część zadaniową, która informuje jakim celom

służą wydatki publiczne i jakie efekty uzyskuje się z nakładów publicznych - wydatki te muszą

być przypisane do odpowiednich zadań.

Definicje budżetowania zadaniowego (ang. Performance budgeting)

Budżet zadaniowy odpowiada na pytania:

–

Jakie zadania są wykonywane (są zaplanowane do wykonania)?

–

Jakie wydatki są przeznaczane na poszczególne zadania w danym roku budżetowym?

–

Jakie cele planuje się osiągnąć realizując poszczególne zadania i jak je zmierzyć?

–

Jakie skutki (rezultaty) ma przynieść realizacja założonych celów? (jakie wartości docelowe

powinny osiągnąć zakładane mierniki)?

–

W jakim stopniu udało się zrealizować postawione cele?

Zasady sprawnego zarządzania w budżecie zadaniowym:

•

Zasada przejrzystości – wprowadzenie nowej klasyfikacji budżetowej (w budżecie

tradycyjnym są części, działy i rozdziały - w zadaniowym zadania, podzadania i

działania)

•

Zasada skuteczności i efektywności – określenie celów i mierników oraz

porównanie efektów z nakładami

•

Zasada wieloletniości – wieloletnia projekcja wydatków dla zadań

•

Zasada konsolidacji wydatków publicznych – ujęcie w trzyletniej projekcji

wydatków oraz w budżecie państwa dochodów i wydatków całego podsektora

rządowego i ubezpieczeń społecznych z wyłączeniem państwowych szkół wyższych,

jednostek badawczo – rozwojowych, samodzielnych publicznych zakładów opieki

zdrowotnej i państwowych instytucji kultury.

Główne zalety budżetu zadaniowego:

•

Narzędzie zarządzania (a nie wydatkowania)

•

Umożliwienie powiązania wydatków z celami i zadaniami

•

Długofalowe podejście (trzyletnia projekcja wydatków dla dysponentów wg zdań)

•

Hierarchia wydatków wg istotności zadań dla rządu

Budżet zadaniowy:

•

Zadania – zespół działań finansowanych z budżetu państwa lub innych źródeł

publicznych, którego celem jest osiągnięcie określonego ilościowo lub jakościowo

efektu – grupują wydatki wg celów

•

Podzadania – niższy stopień klasyfikacji budżetowej posiadający charakter operacyjny;

przypisane są do nich wydatki, służące realizacji celów zadania

•

Działania – układ wykonawczy budżetów – wydatki i koszty wg patagrafów klasyfikacji

budżetowej.

11. PROSZĘ PRZEDSTAWIĆ ISTOTĘ WIELOLETNIEGO PLANU FINANSOWEGO

PAŃSTWA.

Wieloletni Plan Finansowy (art. 104 – 108 ustawy o finansach publicznych)

–

plan dochodów i wydatków oraz przychodów i rozchodów budżetu państwa sporządzony na 4

lata budżetowe;

–

jest to podstawa przygotowania projektu ustawy budżetowej na kolejny rok budżetowy;

–

Minister Finansów przedstawia Radzie Ministrów projekt Wieloletniego Planu Finansowego

Państwa;

–

Rada Ministrów uchwala WPLP i ogłasza go w ''Monitorze Polskim'' oraz w BIP;

–

WPFP jest aktualizowany przez Radę Ministrów w drodze uchwały, raz w roku, w terminie do

30 kwietnia i uwzględnia prognozę obejmującą dany rok budżetowy i trzy kolejne lata;

–

WPFP jest dokumentem w całości zadaniowym – sporządzonym nie w nie w układzie

tradycyjnej klasyfikacji budżetowej (część – dział – rozdział ), ale w układzie obejmującym

funkcje państwa wraz z celami i miernikami stopnia wykonania danej funkcji.

WPFP w podziale na poszczególne lata budżetowe, określa:

–

podstawowe wielkości makroekonomiczne;

–

kierunki polityki fiskalnej;

–

prognozy dochodów oraz wydatków budżetu państwa;

–

kwotę deficytu i potrzeb pożyczkowych budżetu państwa oraz źródła ich sfinansowania;

–

prognozy dochodów i wydatków budżetu środków europejskich;

–

wynik budżetu środków europejskich;

–

skonsolidowaną prognozę bilansu sektora finansów publicznych;

–

kwotę państwowego długu publicznego.

IV. DOCHODY I WYDATKI PUBLICZNE, DŁUG PUBLICZNY.

1. PROSZĘ PRZEDSTAWIĆ POJĘCIE ŚRODKÓW PUBLICZNYCH I WYMIENIĆ ICH

ŹRÓDŁA

Środki publiczne – to zasoby pieniężne gromadzone przez podmioty sektora finansów

publicznych.

Źródłem finansowania zadań publicznych są środki publiczne

–

instytucjonalną formą gromadzenia i rozdysponowania środków publicznych są

budżety oraz fundusze publiczne.

Środkami publicznymi są:

•

dochody publiczne

•

środki pochodzące z budżetu Unii Europejskiej oraz niepodlegające zwrotowi środki, o

mocy rozdzielanej przez państwa członkowskie Europejskiego Porozumienia o wolnym

Handlu (EFTA)

•

środki pochodzące ze źródeł zagranicznych, niepodlegające zwrotowi

•

przychody budżetu państwa i budżetów jednostek samorządu terytorialnego oraz innych

jednostek sektora finansów publicznych: ze sprzedaży papierów wartościowych, z pry-

watyzacji majątku Skarbu Państwa oraz majątku jednostek samorządu terytorialnego,

dochody ze spłat pożyczek udzielonych ze środków publicznych, z otrzymanych poży-

czek i kredytów

•

przychody jednostek zaliczanych do sektora finansów publicznych uzyskiwane w

związku z prowadzoną przez nie działalnością oraz pochodzące z innych źródeł

2. PROSZĘ PRZEDSTAWIĆ ISTOTĘ DOCHODÓW I PRZYCHODÓW PUBLICZNYCH

Dochody publiczne:

a) Daniny publiczne:

•

Podatki

•

Składki,

•

Opłaty,

•

Wpłaty z zysku przedsiębiorstw państwowych i jednoosobowych spółek

Skarbu Państwa

•

Inne świadczenia pieniężne, których jest obowiązek ponoszenia na rzecz

państwa

b) Inne dochody budżetu państwa, jednostek samorządu terytorialnego i innych jednostek

sektora finansów publicznych

c) Wpłaty ze sprzedaży wyrobów i usług świadczonych przez jednostki sektora finansów

publicznych

d) Dochody z mienia jednostek sektora finansów publicznych do których zalicza się w

szczególności:

•

Wpłaty z umów najmu, dzierżawy i innych umów o podobnym charakterze

•

Odsetki od środków na rachunkach bankowych

e) Spadki, zapisy i darowizny w postaci pieniężnej na rzecz jednostek sektora finansów

f) Odszkodowanie należne jednostkom sektora finansów publicznych

g) Kwoty uzyskane przez jednostki sektora finansów publicznych z tytułu udzielonych po-

ręczeń i gwarancji.

Trzy podstawowe grupy dochodów publicznych:

•

Daniny publiczne

•

Dochody z praw majątkowych

•

Pozostałe dochody

Przychody publiczne:

a) Ze sprzedaży papierów wartościowych

b) Z prywatyzacji majątku Skarbu Państwa oraz majątku jednostek samorządu teryto-

rialnego

c) Ze spłat pożyczek i kredytów udzielonych ze środków publicznych

d) Z otrzymanych pożyczek i kredytów

e) Z innych operacji finansowych

f) Przychody jednostek sektora finansów publicznych pochodzące z prowadzonej przez

nie działalności oraz pochodzące z innych źródeł

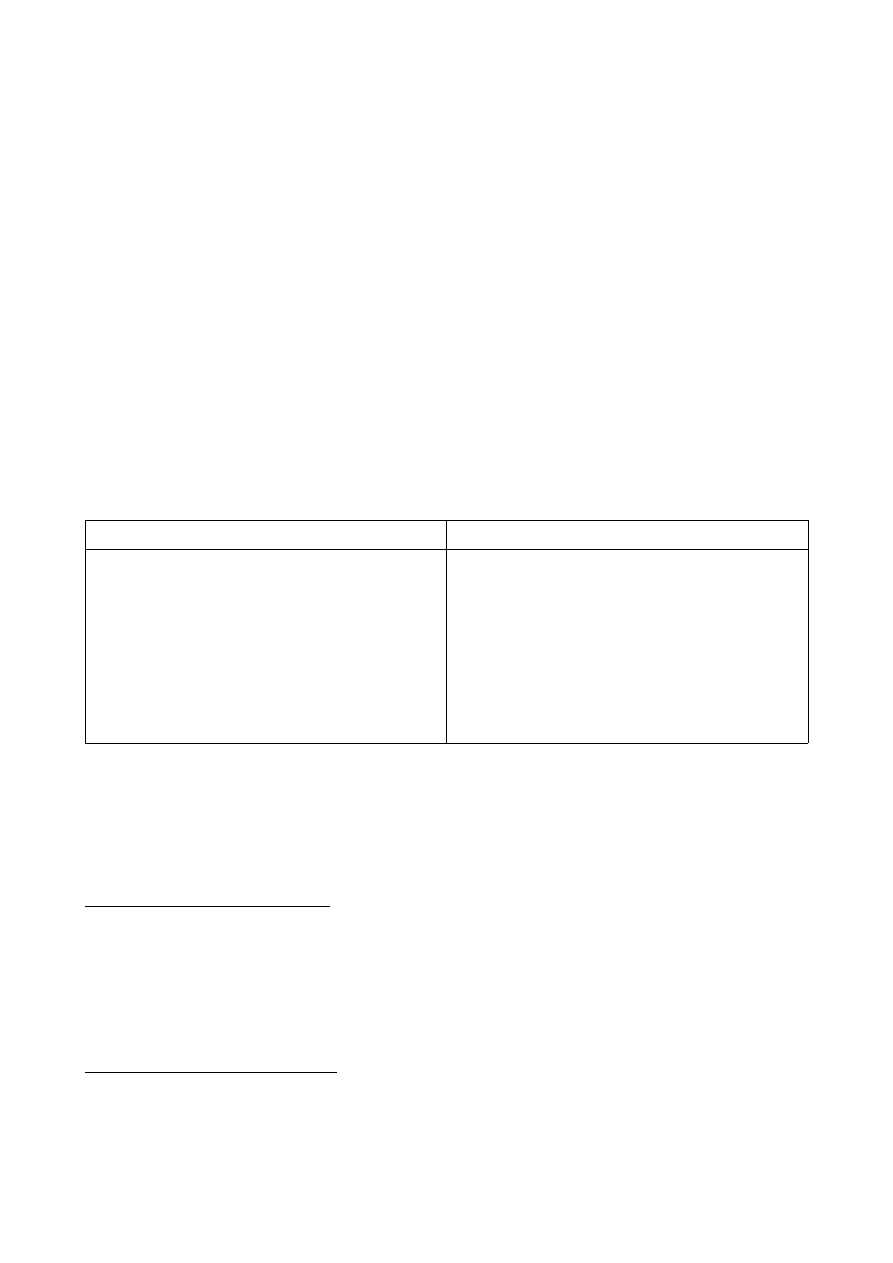

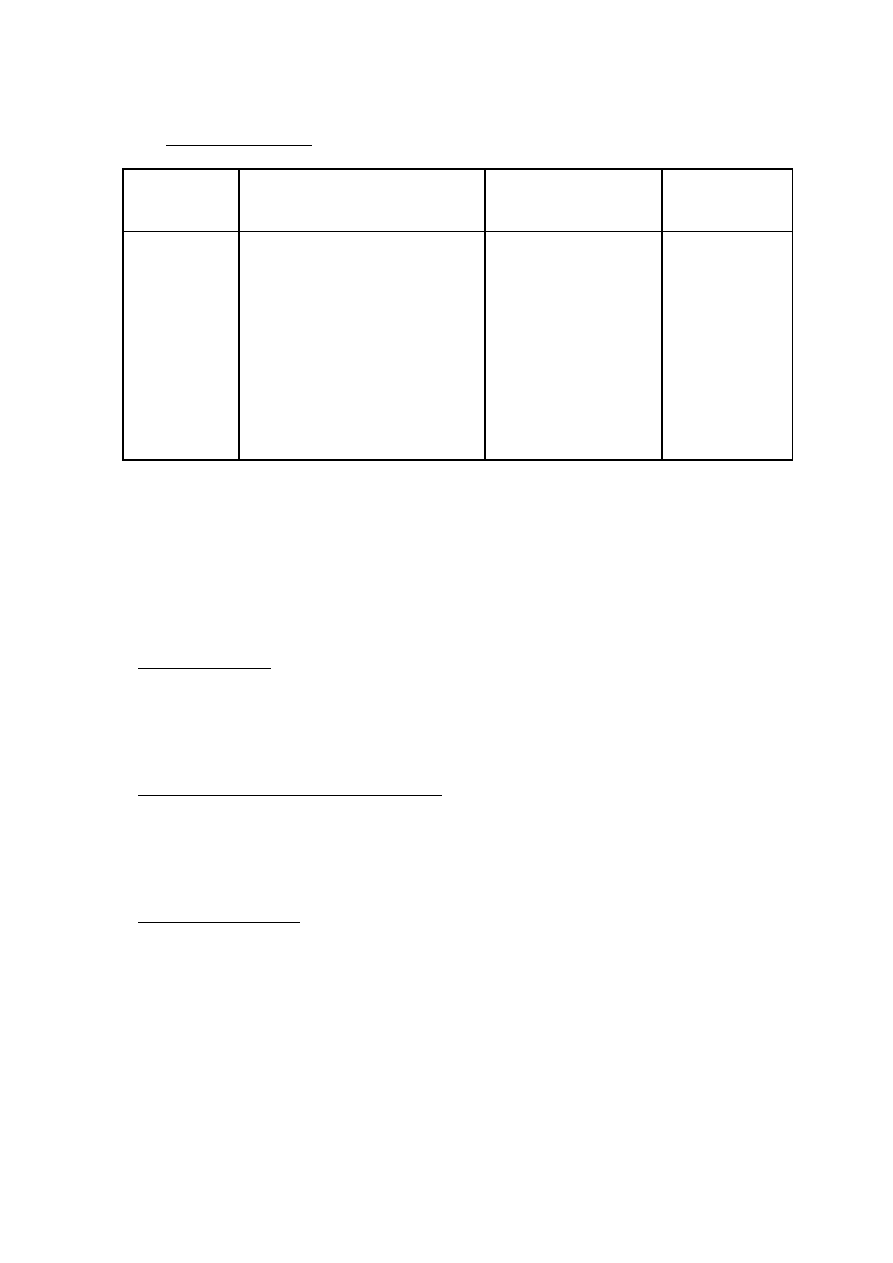

Dochód a przychód:

Dochód

Cykliczny, przewidywalny,

stały np. podatki

bezzwrotny

Z dochodów

rozliczane są

wydatki

Przychód

Jednorazowy, często

nieprzewidywalny np. wpływy

z prywatyzacji

Najczęściej podlega

zwrotowi

(kredyt, obligacje)

Z kategorią

przychodó

w wiąże się

pojęcie

rozchodów

np. spłata

zadłużenia

jest

rozchodem

a nie

wydatkiem

3. PROSZĘ PRZEDSTAWIĆ PODZIAŁ WYDATKÓW BUDŻETOWYCH (BIEŻĄCE, NA

OBSŁUGĘ DŁUGU, MAJĄTKOWE)

Ustawowy podział wydatków budżetowych:

•

Wydatki bieżące

•

Wydatki na obsługę długu publicznego

•

Wydatki majątkowe

Wydatki bieżące:

•

Obejmują wydatki związane z bieżącym funkcjonowaniem podmiotów zaliczanych

do sektora publicznego

•

Mogą mieć charakter wydatków osobowych, np. wynagrodzeń żołnierzy, policjan-

tów i wydatków rzeczowych – na zakup towarów i usług

Wydatki na obsługę długu publicznego:

Obejmuje dwie grupy wydatków:

•

Spłata odsetek od zaciągniętych kredytów i pożyczek oraz od wyemitowanych pa-

pierów wartościowych (skarbowych i municypalnych)

•

Wydatki związane z udzielonymi przez Skarb Państwa gwarancjami i poręczeniami

Wydatki majątkowe:

•

Wyróżnia się wśród nich: wydatki inwestycyjne na budowę obiektów dla sektora pu-

blicznego np. szpitali, dróg, dotacje inwestycyjne dla pomiotów spoza sektora pu-

blicznego, na dofinansowanie kosztów inwestycji np. restrukturyzacyjnych, wydatki

kapitałowe na zakup akcji i udziałów spółek oraz wniesienie wkładu do nowo two-

rzonych spółek.

4. PROSZĘ WSKAZAĆ RÓŻNICE POMIĘDZY WYDATKIEM PUBLICZNYM A ROZ-

CHODEM PUBLICZNYM

Kryterium podziału w ustawie ma charakter ekonomiczny – jest nim ostateczny (bezzwrotny)

charakter płatności przy wydatkach publicznych, a zwrotny charakter płatności przy rozchodach

publicznych.

Inne rodzaje wydatków publicznych:

•

Ze względu na charakter finansowy:

o Wydatki realne (rzeczywiste) – takie w wyniku których następuje zużycie

elementów PKB w drodze zakupu towarów i usług przez jednostki sektora fi-

nansów publicznych (bieżące i inwestycyjne).

o Wydatki transferowe (redystrybucyjne) – dokonywane na rzecz innych

podmiotów.

o Transfery wewnętrzne - wydatki, ponoszone przez jedne, podmioty sektora

(np. dotacja lub subwencja dla jednostek samorządu terytorialnego).

o Transfery zewnętrzne – zasilenie podmiotów prywatnych (mogą mieć cha-

rakter transferów społecznych w ramach ubezpieczeń społecznych lub gospo-

darczych w przypadku zasilenia przedsiębiorstw).

•

Ze względu na funkcję:

o Dotyczące klasycznych funkcji państwa (obrona narodowa, bezpieczeństwo

publiczne, wymiar sprawiedliwości, administracja publiczna).

o Dotyczące społecznych funkcji państwa (opieka zdrowotna, edukacja, kultu-

ra).

o Dotyczące funkcji gospodarczych.

•

Ze względu na źródła finansowania:

o Krajowe

o Zagraniczne

•

Ze względu na występowanie w czasie:

o Stałe

o Zmienne

•

Ze względu na charakter ekonomiczny:

o Sztywne

o Elastyczne

•

Ze względu na szczebel:

o Wydatki szczebla centralnego

o Wydatki szczebla regionalnego

o Wydatki szczebla lokalnego

Rozchodami publicznymi są:

•

Spłaty z otrzymanych pożyczek i kredytów

•

Wykup papierów wartościowych

•

Udzielone pożyczki i kredyty

•

Płatności wynikające z odrębnych ustaw, których źródłem finansowania są przycho-

dy z prywatyzacji majątku Skarbu Państwa

•

Inne operacje finansowe związane z zarządzeniem długiem publicznym i płynnością

•

Płatności związane z udziałami Skarbu Państwa w międzynarodowych instytucjach

państwowych

Podobnie jak przychody publiczne związane są z zaciąganiem długu lub pomniejszaniem majątku

państwa tak rozchody publiczne są związane ze spłatą długu i pomniejszaniem majątku państwa.

5. PROSZĘ PRZEDSTAWIĆ ISTOTĘ WYDATKÓW STRUKTURALNYCH

Wydatki strukturalne – wydatki ponoszone przez państwa członkowskie Unii Europejskiej

z publicznych środków krajowych, będące w dyspozycji danej jednostki w związku z realizacją celu

(projektu, działania, zadania), określone i opisane w klasyfikacji wydatków strukturalnych,

udokumentowane opłaconą fakturą lub innym równoważnym dokumentem księgowym.

Obowiązkowe wydatki jednostki związane z funkcjonowaniem jednostki, czy wypełnieniem zadań

statutowych nie stanowią wydatku strukturalnego, gdyż nie spełniają warunku poprawy jakości.

Przykłady wydatku strukturalnego w jednostce oświatowej:

•

Wynagrodzenie nauczyciele, który uczy języka angielskiego w klasach I – III

•

Wydatki na budowę stron internetowych

•

Pomoc materialna dla uczniów

•

Koszty kształcenia i doskonalenia nauczycieli

Wydatek jest wydatkiem strukturalnym gdy w wyniku jego poniesienia powstaje określona wartość

dodatkowa.

6. PROSZĘ PRZEDSTAWIĆ POJĘCIE I WYMIENIĆ RODZAJE DŁUGU PUBLICZNEGO

Dług publiczny – zobowiązania finansowe władz publicznych oraz innych związków i instytucji

publicznoprawnych, powstałe przede wszystkim z kredytów i pożyczek zaciągniętych u różnych

podmiotów krajowych i zagranicznych.

Dług publiczny obejmuje nominalne zadłużenie podmiotów sektora finansów publicznych ustalone

po wyeliminowaniu przepływów finansowych pomiędzy podmiotami należącymi do tego sektora,

zaciągnięte z następujących tytułów:

•

Papiery wartościowe

•

Pożyczki i kredyty

•

Przyjęte depozyty

•

Zobowiązania wymagalne (tzn. zobowiązania, których termin płatności minął, a któ-

re nie zostały przedawnione lub umorzone).

Rodzaje długu publicznego:

•

Ze względu na kryterium podmiotowe

•

Ze względu na kryterium czasu

•

Ze względu na miejsce zaciągania

•

Inne rodzaje długu publicznego

7. PROSZĘ SCHARAKTERYZOWAĆ RODZAJE DŁUGU PUBLICZNEGO ZE WZGLĘ-

DU NA KRYTERIA: PODMIOTOWE, CZASU I MIEJSCA ZACIĄGANIA

Rodzaje długu publicznego:

•

Ze względu na kryterium podmiotowe:

o Dług rządowy

o Dług samorządowy

•

Ze względu na kryterium czasu:

o Dług krótkoterminowy (płynny, bieżący) – związany jest z bieżącymi po-

trzebami władz publicznych; zaciąga się go głównie z powodu bieżących,

krótkotrwałych trudności ze zrównoważeniem budżetu.

o Dług długoterminowy (skonsolidowany, fundowany) – często dług pu-

bliczny ma charakter rewolwingowy (odnawia się); wówczas dług płynny

staje się długiem skonsolidowanym.

•

Ze względu na miejsce zaciągania:

o Dług zagraniczny (zewnętrzny)

o Dług krajowy (wewnętrzny)

•

Inne rodzaje długu publicznego:

o Re produktywny – zadłużenie władz publicznych, które znajduje pełne po-

krycie w aktywach rzeczowych

o Martwy – zadłużenie władz publicznych, któremu nie odpowiadają żadne

aktywa rzeczowe

o Umarzany (amortyzowany) – państwa w ustalonych terminach reguluje zo-

bowiązanie podstawowe i odsetki

o Wieczny (rentowy) – państwo spłaca tylko odsetki (wygodna forma długu

publicznego, gdyż może być umorzony przez państwo w zależności od jego

sytuacji finansowej, na warunkach podyktowanych przez państwo).

8. PROSZĘ SCHARAKTERYZOWAĆ DŁUG PUBLICZNY UMARZANY I WIECZNY

•

Dług publiczny umarzany (amortyzowany)

– państwa w ustalonych terminach re-

guluje zobowiązanie podstawowe i odsetki.

•

Dług publiczny wieczny (rentowy

) – państwo spłaca tylko odsetki (wygodna forma

długu publicznego, gdyż może być umorzony przez państwo w zależności od jego

sytuacji finansowej, na warunkach podyktowanych przez państwo).

9. PROSZĘ OMÓWIĆ PRZYCZYNY DŁUGU PUBLICZNEGO

•

Deficyt budżetowy

•

Wzmożone wydatki publiczne z tytułu wojen, klęsk żywiołowych, kryzysów ekonomicz-

nych

•

Realizowana przez rządzących doktryna ekonomiczna zakładająca interwencjonizm pań-

stwowy

•

Skłonność polityków sprawujących władzę do unikania cięć w wydatkach i jednoczesnego

podnoszenia podatków

•

Wpadnięcie w pułapkę zadłużenia

10. PROSZĘ WYMIENIĆ INSTRUMENTY ZACIĄGANIA DŁUGU PUBLICZNEGO

•

Kredyt bankowy zaciągany w bankach oraz międzynarodowych instytucjach finansowych

•

Pożyczka – emisja skarbowych papierów wartościowych, obligacji municypalnych, pożycz-

ki zaciągane w państwowych funduszach celowych

•

Wymagalne gwarancje lub poręczenia Skarbu Państwa.

11. PROSZĘ WSKAZAĆ DOPUSZCZALNE USTAWĄ O FINANSACH PUBLICZNYCH

GRANICE ZADŁUŻENIA ORAZ WSKAZAĆ PRZYJĘTE PROGI OSTROŻNOŚCIOWE

Ogólnie przyjętym kryterium dotyczącym dopuszczalnych granic zadłużenia jest stwierdzenie, że

zadłużenie nie powinno naruszać równowagi gospodarczej.

•

Na początku lat 80. XX wieku w kołach bankowych przeważała opinia, że ciężar obsługi za-

dłużenia zagranicznego staje się nadmierny, gdy stosunek spłat rat i odsetek do wpływów z

eksportu w danym roku, w okresie kilkuletnim przekracza 25%

•

W latach 90. XX wieku OECD przeanalizowała zadłużenie w wielu krajach, przyjmując

między innymi następujące wskaźniki:

o Stosunek długu do eksportu (wartość krytyczna wynosi 275%)

o Stosunek odsetek do eksportu (wartość krytyczna wynosi 20%)

o Stosunek obsługi długu (spłata rat i odsetek) do eksportu (30%)

o Stosunek długu do PKB (50%)

•

Zgodnie z Traktatem z Maastricht

o Udział planowanego lub aktualnego deficytu budżetu państwa w PKB w cenach ryn-

kowych nie powinien przekraczać 3%

o Udział długu publicznego w PKB w cenach rynkowych nie powinien przekraczać

60%

•

Granicie zadłużenia w Polsce (konstytucja + ustawa)

o Zgodnie z Konstytucją RP i ustawą o finansach publicznych państwowy dług pu-

bliczny nie może przekroczyć 60% wartości rocznego PKB.

o Gdy stosunek łącznej kwoty państwowego długu publicznego, powiększonej o kwo-

tę przewidywanych wypłat z tytułu poręczeń i gwarancji udzielonych przez podmio-

ty sektora finansów publicznych, do PKB będzie kształtował się w przedziale 50 –

55% PKB lub 55 – 60% PKB, należy podejmować określone działania ostrożnościo-

we i sanacyjne.

o Jeśli wartość relacji kwoty państwowego długu publicznego do PKB jest większa od

50%, a nie większa od 55%, to na kolejny rok Rada Ministrów uchwala projekt usta-

wy budżetowej, w którym relacja deficytu budżetu państwa do dochodów budżetu

państwa nie może być wyższa niż relacja tych wartości z roku bieżącego.

o Jeśli wartość relacji długu publicznego do PKB jest większa od 55%, a mniejsza

od 60%, to m.in.:

Na kolejny rok Rada Ministrów uchwala projekt ustawy budżetowej, w któ-

rej m.in. nie przewiduje się deficytu budżetu państwa, nie przewiduje się

wzrostu wynagrodzeń pracowników państwowej sfery budżetowej, walory-

zacja rent i emerytur nie może przekroczyć poziomy odpowiadającego wzro-

stowi cen towarów i usług konsumpcyjnych, ogłoszonego przez GUS, wpro-

wadza się zakaz udzielania pożyczek i kredytów z budżetu państwa.

Rada Ministrów dokonuje przeglądu wydatków budżetu państwa finansowa-

nych środkami pochodzącymi z kredytów zagranicznych oraz przeglądu pro-

gramów wieloletnich.

Rada Ministrów przedstawia Sejmowi program sanacyjny mający na celu ob-

niżenie tej relacji.

Wydatki budżetu jednostki samorządu terytorialnego określone w uchwale

budżetowej na kolejny rok mogą być wyższe niż dochody tego budżetu

o Jeśli wartość relacji długu publicznego do PKB jest równa lub większa od 60%,

to:

Na kolejny rok Rada Ministrów uchwala projekt ustawy budżetowej, w któ-

rej m.in.: nie przewiduje się deficytu budżetu państwa, nie przewiduje się

wzrostu wynagrodzeń pracowników państwowej sfery budżetowej, walory-

zacja rent i emerytur nie może przekroczyć poziomu odpowiadającego wzro-

stowi cen towarów i usług konsumpcyjnych, ogłoszonego przez GUS, wpro-

wadza się zakaz udzielania pożyczek i kredytów z budżetu państwa,

Rada Ministrów dokonuje przeglądu wydatków budżetu państwa finansowa-

nych środkami pochodzącymi z kredytów zagranicznych oraz przeglądu pro-

gramów wieloletnich;

RM przedstawia w ciągu miesiąca Sejmowi program sanacyjny mający na

celu obniżenie tej relacji;

wydatki budżetu jednostki samorządu terytorialnego określone w uchwale

budżetowej na kolejny rok nie mogą być wyższe niż dochody tego budżetu.

•

Program sanacyjny obejmuje:

o Wskazanie przyczyn kształtowania się relacji państwowego długu publiczne-

go do PKB

o Program przedsięwzięć mających na celu doprowadzenie do ograniczenia tej

relacji, uwzględniający w szczególności propozycje rozwiązań prawnych

mających wpływ na poziom wydatków i rozchodów w sektorze finansów

publicznych

o Trzyletnią prognozę dotyczącą relacji państwowego długu publicznego PKB,

wraz z przewidywanym rozwojem sytuacji makroekonomicznej kraju.

•

Limity długu samorządowego:

o 15% - owy limit relacji planowanych spłat kredytów, pożyczek i wykupu

obligacji wraz z odsetkami i dyskontem oraz potencjalnych spłat wynikają-

cych z udzielonych poręczeń i gwarancji w danym roku budżetowym do do-

chodów

budżetowych

o Jeśli dług państwowy do PKB przekroczy 55% to obowiązuje limit 12%

o Organ stanowiący jednostki nie może uchwalać budżetu, w którym planowa-

ne wydatki bieżące są wyższe niż planowane dochody bieżące powiększone o

nadwyżkę budżetową z lat ubiegłych i wolne środki

o 60%-owy limit relacji łącznej kwoty długu do dochodów budżetowych

o Krajowe zadłużenie Skarbu Państwa składa się ze skarbowych papierów

wartościowych (SPW) oraz pozostałego zadłużenia krajowego

o SPW (bony skarbowe i obligacje skarbowe) podzielone zostały na rynkowe

i nierynkowe

Rynkowe skarbowe papiery wartościowe – instrumenty aktywne

Obejmują papiery dłużne, które służą do pozyskiwania środków prze-

znaczonych na finansowanie potrzeb pożyczkowych budżetu pań-

stwa, w tym głównie jego niedoboru, spłat zobowiązań krótko- i dłu-

goterminowych oraz pokrycie ujemnego salda finansowania zagra-

nicznego

Nierynkowe skarbowe papiery wartościowe – instrumenty pasywne

obejmują papiery dłużne będące formą regulowania istniejących,

wcześniej powstałych zobowiązań Skarbu Państwa lub stanowiące

formę zaciągania przez Skarb Państwa nowych zobowiązań poza ryn-

kiem finansowym

12. PROSZĘ KRÓTKO SCHARAKTERYZOWAĆ AKTUALNY DŁUG PUBLICZNY POL-

SKI (JEGO POZIOM, GŁÓWNE TENDENCJE ZMIAN W OSTATNICH LATACH, CZY

JEST TO DŁUG KRAJOWY, CZY ZAGRANICZNY, KOSZTY OBSŁUGI TEGO DŁUGU)

Podstawową przyczyną długu publicznego są deficyty budżetowe i zaciągane w związku z nimi

pożyczki, które ulegają kumulacji.

Istnienie długu publicznego rodzi wiele problemów ekonomicznych i społecznych, wiążących się z

koniecznością, albo jego obsługi (przeznaczania dochodów państwa na ten cel), albo zaciągania

nowych pożyczek.

Sytuacja taka grozi pułapką zadłużenia, polegającą na rozkręcaniu spirali rosnących kosztów

obsługi długów i szybciej rosnących deficytów budżetowych.

•

Deficyt budżetu państwa na dzień 31 grudnia 2013 r. zakłada się na kwotę nie większą

niż 35 565 500 tys. zł.

•

Całkowity koszt obsługi długu publicznego w 2013 r. ma wynosić: 43 511 902 tyś. zł

o Wydatki bieżące jednostek budżetowych związane z obsługą długu

publicznego wynoszą 100 tyś. zł

o Wydatki na obsługę długu Skarbu Państwa wynoszą: 43 511 802 tyś. zł.

Koszty obsługi długu:

•

18,02 mld zł w 2000 r., tj. 11,9( wydatków budżetu państwa (w tym 13,73 mld zł obsługa długu

krajowego)

•

34,14 mld zł w 2010 r. tj. 11,6% wydatków budżetu państwa (w tym 26,76 mld zł obsługa

długu krajowego)

•

35,96 mld zł w 2001 obsługa długu tj. 11,9% wydatków budżetu państwa(w tym 27,11 mld zł

obsługa długu krajowego)

•

43,6 mld zł – plan na 2013 r.

Zadłużenie zagraniczne obejmuje:

•

Dług z tytułu skarbowych papierów wartościowych

•

Dług z tytułu kredytów

•

Pozostałe zadłużenie zagraniczne

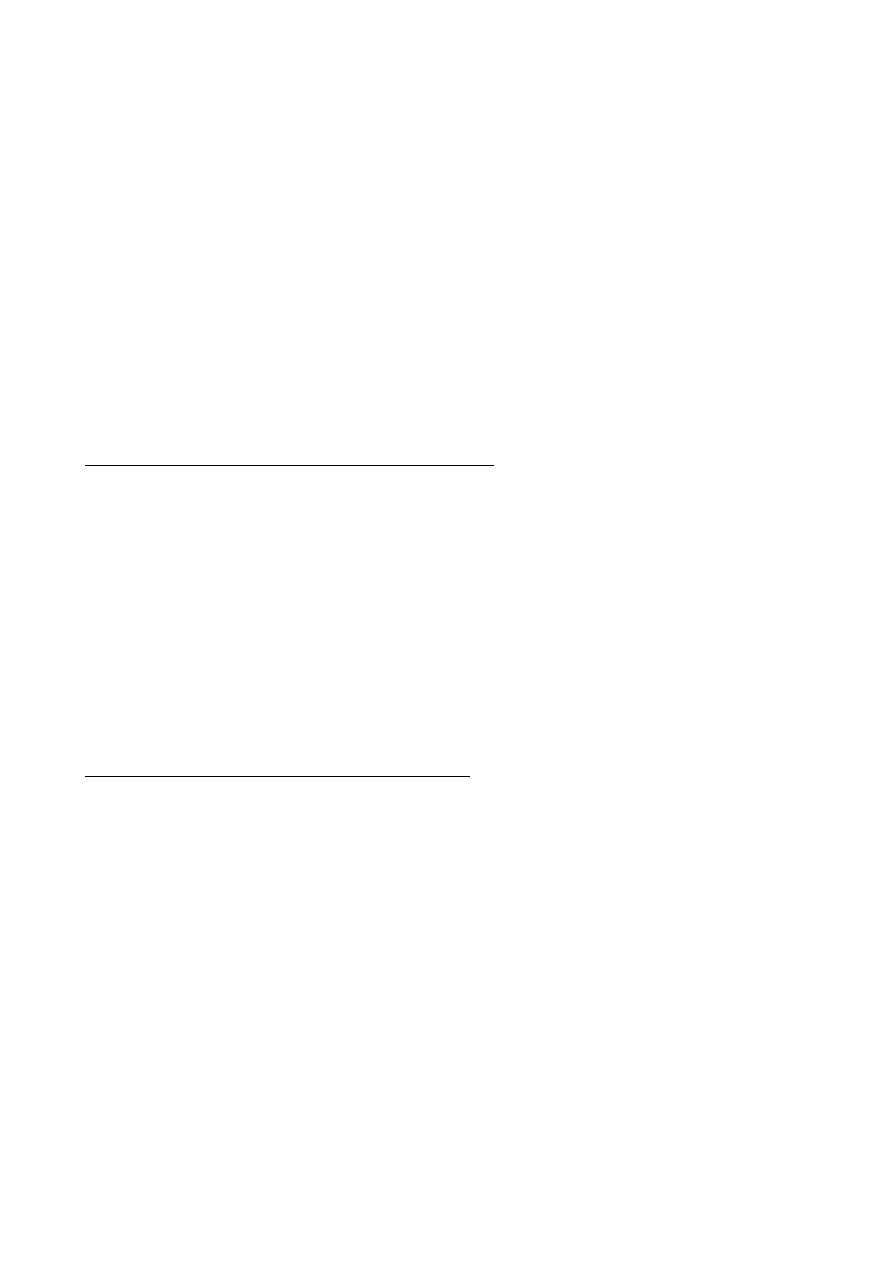

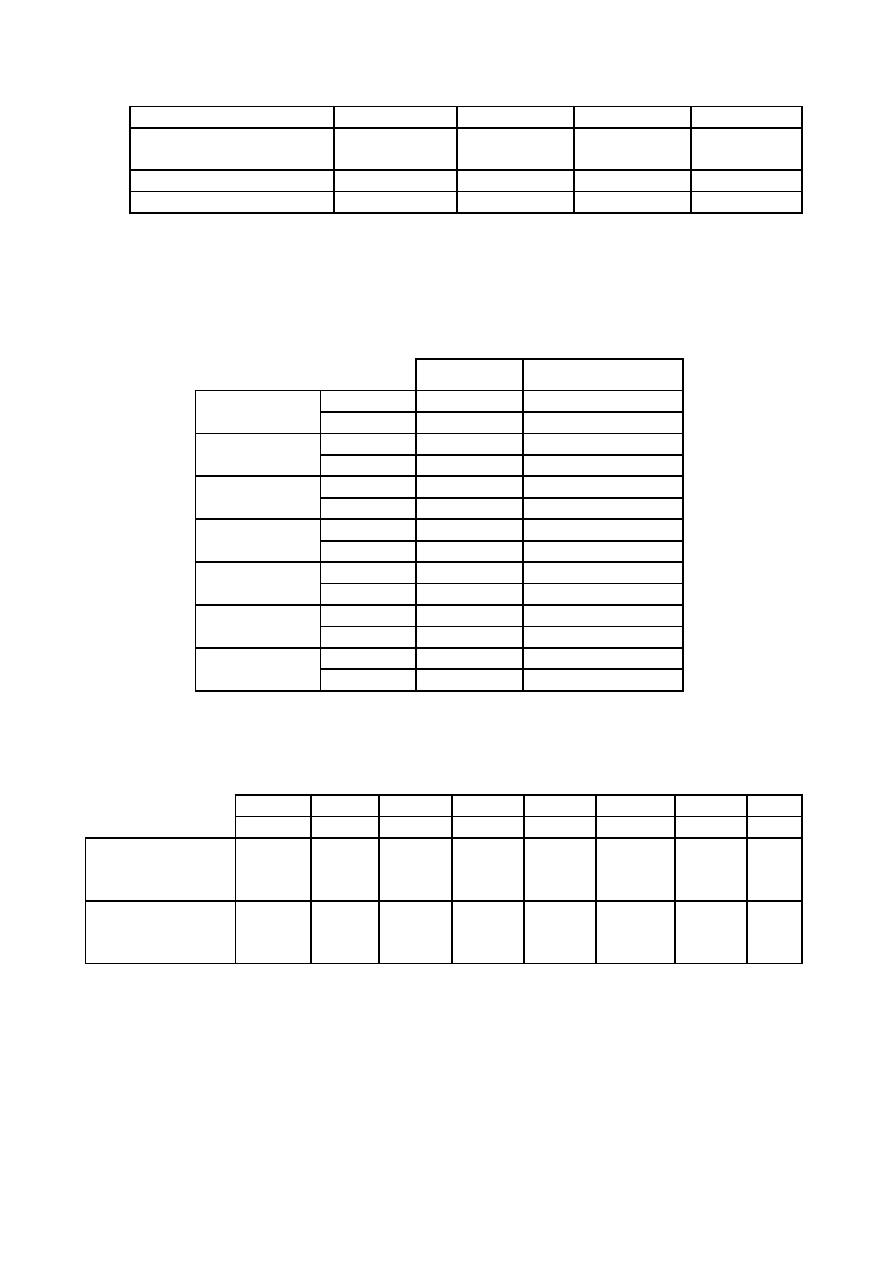

Państwowy dług publiczny:

Zadłużenie

Grudzień 2000

Grudzień 2005

Grudzień 2010

Grudzień 2012

podsektora ubezpieczeń

społecznych

1,2 mld zł

2,3 mld zł

sektora samorządowego

9,4 mld zł

20,2 mld zł

53,5 mld zł

67,4 mld zł

sektora rządowego

271,1 mld zł

447,6 mld zł

693,8 mld zł

770,8 mld zł

Dług Skarbu Państwa i Państwowy dług publiczny w latach 1999 – 2012

Dług Skarbu

Państwa

Państwowy dług publiczny

1999

mld zł

264 370,3

273 357,6

Relacja do PKB (%)

39,7%

41,1%

2001

mld zł

283 938,2

302 090,5

Relacja do PKB (%)

36,4%

38,8%

2004

mld zł

402 860,3

431 433,9

Relacja do PKB (%)

43,6%

46,7%

2007

mld zł

501 531,0

527 441,8

Relacja do PKB (%)

42,6%

44,8%

2010

mld zł

701 850,6

747 898,8

Relacja do PKB (%)

49,5%

52,8%

2011

mld zł

771 127,5

815 342,6

Relacja do PKB (%)

50,6%

53,5%

2012

mld zł

793 853,1

840 473,9

Relacja do PKB (%)

49,7%

52,7%

Krajowe i zagraniczne zadłużenie w latach 1990 – 2011

1990 r.

1994 r.

1999 r.

2002 r.

2004 r.

2007 r.

2009 r. 2011 r.

mld zł mld zł

mld zł

mld zł

mld zł

mld zł

mld zł

mld zł

Krajowe

zadłużenie Skarbu

Państwa

6,8

55,9

134,7

219,3

291,7

380,4

462,7

524,7

Zagraniczne

zadłużenie Skarbu

Państwa

46,3

96,4

129,7

108,6

111,2

121,1

168,8

246,4

Krajowe i zagraniczne zadłużenie Skarbu Państwa w latach 1990 - 2011

Krajowe

Zagraniczne

Razem

mld zł

struktura%

mld zł