Rozdział 6

Finansowanie handlu

zagranicznego

6.1 Kredyty eksportowe

6.2 Faktoring i forfaiting – jako instrumenty finansowania handlu zagranicznego

6.2.1 Faktoring

6.2.2 Forfaiting

6.3 Nowe usługi z zakresu finansowania handlu zagranicznego

6.4 Rola pa stwa w finansowaniu handlu zagranicznego

6.1 Kredyty eksportowe

Bardzo cz sto w kontraktach eksportowych zdarza si , e dostawa towarów lub

wiadczenie usług dokonywane jest w zamian za płatno dokonywan w terminie

pó niejszym. Mamy wówczas do czynienia z operacjami kredytowymi. Z jednej strony,

w przypadku takim, eksporter finansuje odbiorc udzielaj c mu kredytu (kupieckiego), z

drugiej strony cz sto sam musi refinansowa transakcj eksportow poprzez sprzeda

nale no ci z tytułu tego kontraktu lub bior c kredyt bankowy. Finansowanie transakcji

eksportowej ma charakter etapowy. W pierwszym etapie jest to finansowanie „cyklu

produkcyjnego”, czyli dostarczenie rodków obrotowych na sfinansowanie produkcji

dóbr przeznaczonych na eksport (pre-shipment financing). W drugim etapie finansuje si

„cykl rozliczeniowy”, to jest okres od dostarczenia dokumentów importerowi lub jego

bankowi czy towaru do otrzymania efektywnej zapłaty za towar (post-shipment

financing)

328

. W zale no ci od tego, co jest przedmiotem kredytu rozró ni mo na

kredyty:

towarowe – udzielane w towarze,

finansowe

329

.

Z punktu widzenia ródeł pochodzenia rodków mo emy rozró ni nast puj ce grupy

kredytów wykorzystywanych do finansowania handlu zagranicznego:

kupieckie,

bankowe,

pa stwowe (w tym wi zane),

pa stwowo-prywatne,

organizacji mi dzynarodowych

330

.

Kredyt kupiecki zwi zany jest z rynkiem pieni nym (gdzie jest finansowany). Jest on

mo liwy dzi ki wyst powaniu w systemie finansowym, w krótkim okresie, nadwy ek

wolnych rodków pieni nych. Wielko tych rodków okre la łatwo w pozyskaniu

finansowania i okre lana jest mianem płynno ci rynku. Płynno rynku nie pozostaje

równie bez wpływu na koszt takiego kredytu. Koszt kredytu krótkoterminowego jest

zale ny od wysoko ci stopy dyskontowej banku centralnego oraz od:

terminu zaci gni tego kredytu (im krótszy termin tym kredyt jest ta szy),

ryzyka indywidualnego kontrahenta.

Najbardziej rozpowszechnion form kredytu kupieckiego jest

kredyt wekslowy (w

dyskoncie weksli własnych lub trat). Eksporter, udzielaj c takiego kredytu doł cza do

dokumentów trat terminow ci gni t na importera i przesyła te dokumenty do banku

importera z instrukcj wydania dokumentów po akcepcie traty. Zaakceptowana trata

wraca do eksportera i mo e słu y jako zabezpieczenie udzielonego kredytu b d jako

instrument refinansowania eksportera (wtedy ten oddaje j w swoim banku do dyskonta).

Dyskonto jest w gruncie rzeczy kredytem udzielonym przez bank eksporterowi. Dla

ograniczenia wynikaj cego z nich ryzyka kredytowego banki cz sto ustalaj limity

warto ci przyjmowanych do dyskonta weksli. Płynno rynku wierzytelno ci

wekslowych zwi kszana jest przez istnienie banków wyspecjalizowanych w obrocie tym

instrumentem zwanych bankami kupieckimi (merchant banks) lub domami

dyskontowymi. Zarabiaj one nawet na niewielkich ró nicach w oferowanych stopach

dyskontowych (sposób obliczania stopy dyskontowej - zobacz podrozdział Weksel).

Kredyt w dyskoncie weksli zazwyczaj udzielany jest na okres od 30 do 180 dni

331

.

Inn form kredytu udzielanego przez eksportera importerowi jest

kredyt w rachunku

otwartym

332

. Polega on na tym, e eksporter wysyła importerowi faktur wraz z

dokumentami towarowymi i obci a, prowadzony przez siebie, jego rachunek. Zapłaty

dokonuje importer w okre lonych w umowie terminach, a koszt kredytu zazwyczaj jest

wliczony do faktury (wówczas rachunek nie jest oprocentowany). Jest to forma

stosowana raczej rzadko, gdy udzielany przez eksportera kredyt w rachunku otwartym

jest niezabezpieczony.

W przypadku eksportu dóbr inwestycyjnych mo liwe jest wyst powanie

kredytów

kupieckich rednio- i długoterminowych. Najcz ciej importer dokonuje wówczas

przedpłaty i przedkłada eksporterowi dodatkowe zabezpieczenie w postaci np. gwarancji

bankowej, b d awalu na wekslach oraz dodatkowo ubezpieczenia takiego kredytu.

Bardzo cz sto, w przypadku du ych korporacji tego typu kredytów udzielaj

wyspecjalizowane działy finansowe. Kredyty tego typu spłacane s w ratach kwartalnych

i półrocznych.

Bardzo cz sto w finansowanie działa eksportowych wł czaj si banki proponuj c cał

gam kredytów o ró nych terminach wymagalno ci. Nale do nich:

w rachunku bie cym,

w rachunku kredytowym,

dyskontowe,

lombardowe,

techniczne (udzielane bankom korespondentom)

333

.

Analizuj c kredyty bankowe nie nale y rzecz jasna zapomina o najprostszym z nich,

czyli

przekroczeniu stanu konta (overdraft). Z kolei kredyt dyskontowy polega na

zbyciu bankowi weksli własnych importera lub ci gnionych przez eksportera na

importera, ale tak e inne nale no ci zagraniczne (np. nale no ci kredytów tytułu

otwartych akredytyw)

334

. Tego typu kredyt mo e mie charakter dora ny, ale mo liwe jest

tak e przyznanie przez bank klientowi

linii dyskontowej. W ród innych kredytów

krótkoterminowych warto wymieni

kredyt w rachunku bie cym i kredyt

akceptacyjno-rembursowy. W przypadku kredytu w rachunku bie cym bank okre la

limit, kwot , do jakiej kredytobiorca mo e si zadłu y . Najcz ciej w obrocie

mi dzynarodowym jest to kredyt udzielany bankowi korespondentowi (bankowi –

obsługuj cemu importera

335

. W ramach tej umowy okre la si :

wysoko linii kredytowej,

okres wykorzystania,

przeznaczenie,

sposób wykorzystania,

termin spłaty,

sposób zabezpieczenia kwot kredytowych

336

.

Kredyt w rachunku bie cym, podobnie, jak kredyt dyskontowy mo e mie charakter

dora ny. Jest te mo liwe automatyczne odnawianie po ka dej terminowej spłacie

wysoko ci udzielonego limitu kredytowego. Kredyt taki nazywany jest

odnawialnym lub

rewolwingowym.

Odmian kredytu w rachunku bie cym jest tzw.

kredyt standby

337

. Jest to zobowi zanie

banku lub grupy banków (konsorcjum) do postawienia do dyspozycji kredytobiorcy

okre lonych z góry rodków do wykorzystania (ci gni cia) w okre lonym czasie

338

.

Podstaw

kredytu akceptacyjno-rembursowego jest zabezpieczony wekslami obrót

towarowy

339

. Kredytu udziela bank eksportera, a cało kosztów ponosi bank importera

i w konsekwencji sam importer. W ramach tej umowy bank eksportera zobowi zuje si

do zaakceptowania i pó niejszego wykupienia weksla ci gni tego przez eksportera na

jego bank. Mo liwe jest te jego dyskonto w tym banku. Dokonuje go eksporter lub

podmiot, któremu eksporter ten weksel zbył. Weksel ten podlega wykupowi w terminie

pó niejszym. rodki na wykup w ramach rembursu dostarcza bank importera (rys. 27).

Kredyt akceptacyjno- rembursowy ma najcz ciej charakter rewolwingowy –

odnawialnej linii kredytowej. Ze wzgl du na regres do innego banku kredyt ten z punktu

widzenia banku eksportera jest stosunkowo bezpieczny. Uruchamiany jest on umow ,

w której okre la si m.in.:

kwot , do jakiej bank eksportera zobowi zuje si akceptowa traty,

okres kredytowania (najcz ciej od 60 do 270 dni),

warunki wa no ci umowy,

koszty bankowe pobierane przy realizacji kredytu

340

.

W chwili obecnej wykorzystywane s równie mutacje tej formy finansowania. Dla

przykładu banki eksportera i importera mog porozumie si , e pomimo, i akredytywa

wymaga postawienia do dyspozycji banku potwierdzaj cego rodków z góry, bank ten

nie b dzie obci ał rachunku banku importera do momentu realizacji akredytywy

341

.

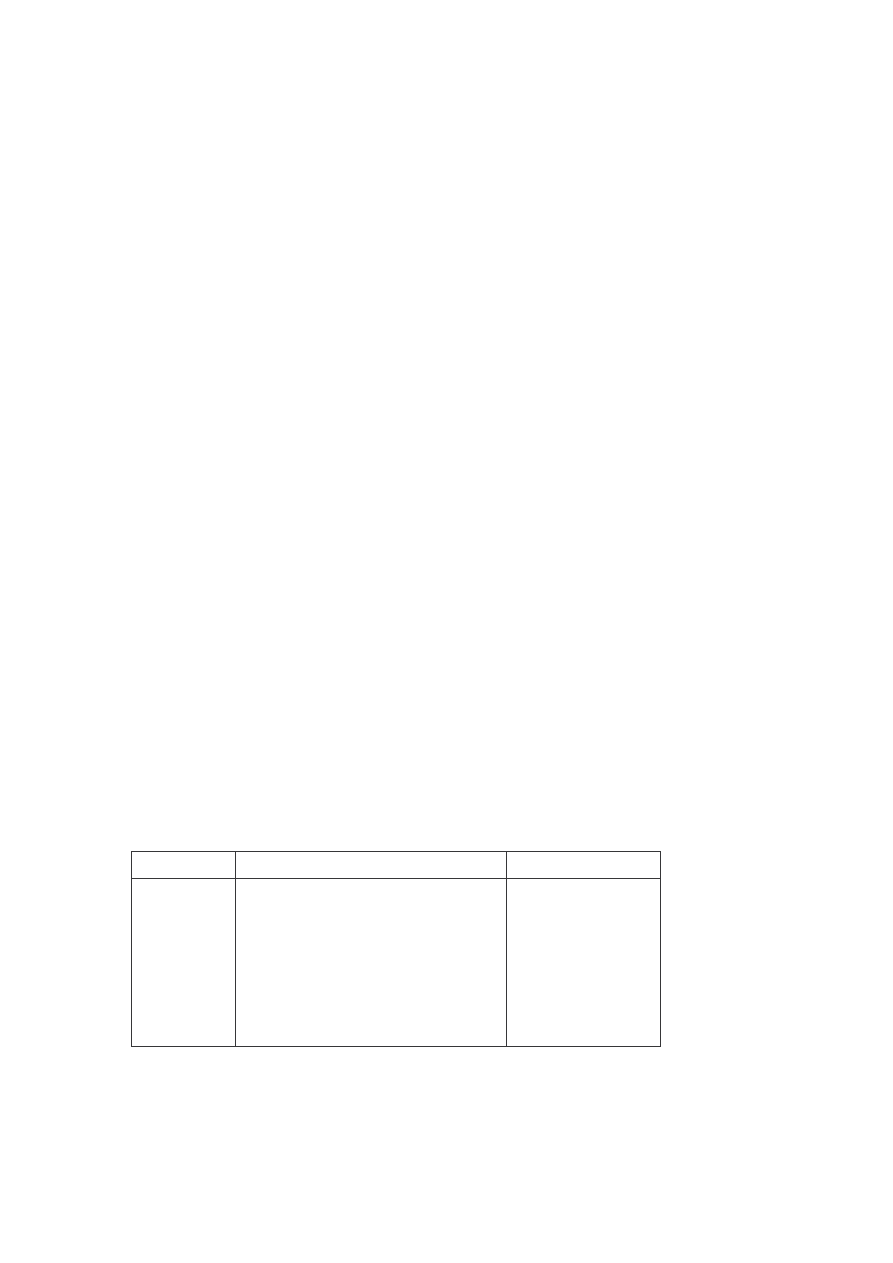

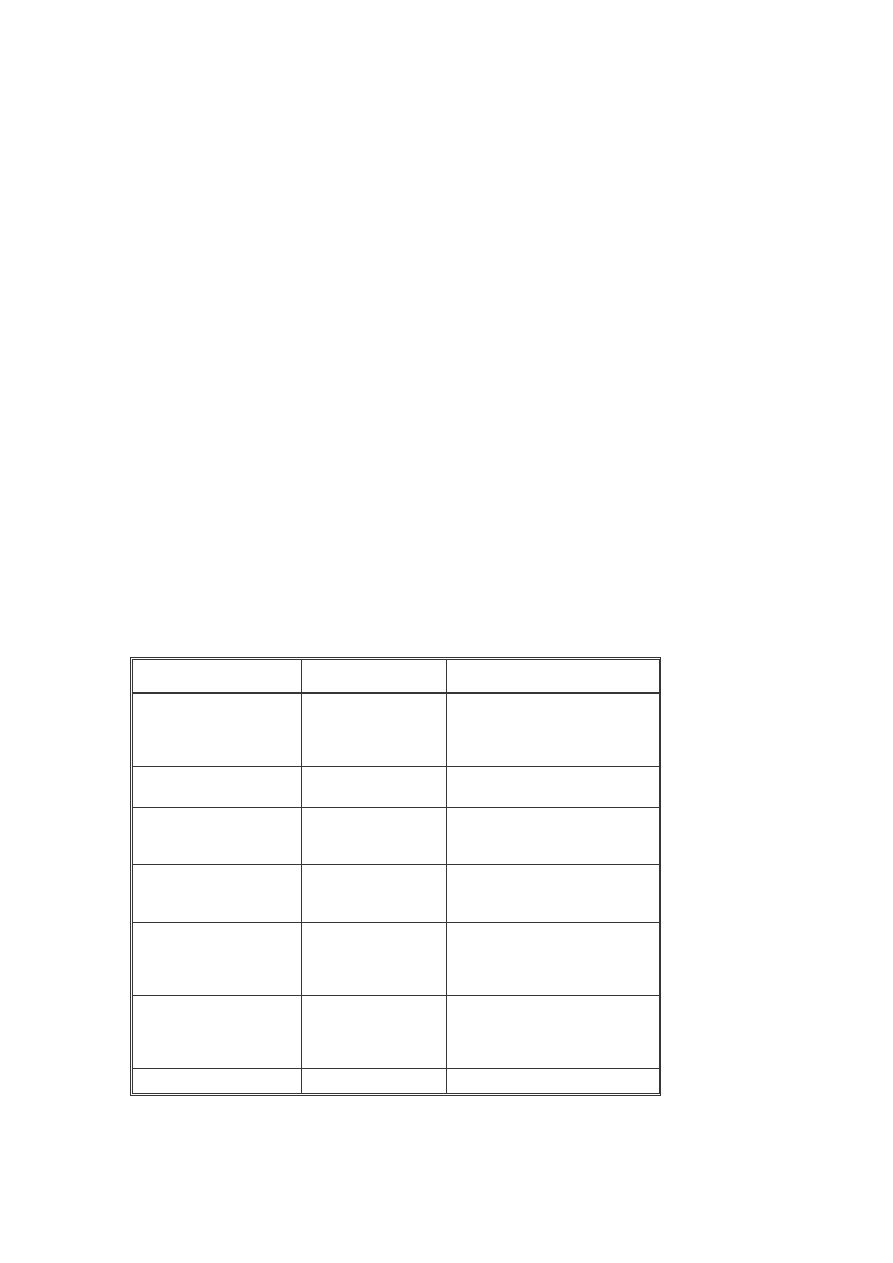

Rysunek 27. Schemat płatno ci w kredycie akceptacyjno-rembursowym

1,2 - Zlecenie otwarcia akredytywy z odroczonym terminem płatno ci

3 - Informacja o otwarciu akredytywy

4 - Dokumenty handlowe i trata

5 - Dokumenty handlowe

6 - Zaakceptowana trata

7 - Dyskonto traty

8 - rodki z dyskonta

9 - Remburs o pokrycie wydatków na wykup traty

10 - rodki w ramach rembursu

11 - Regres o zwrot rodków

12 - Pokrycie regresu

ródło: opracowanie autora

Znaczenie kredytu w handlu zagranicznym jest nie do przecenienia. Nale y zwróci

uwag na jego wpływ na:

o ywienie popytu,

podnoszenie konkurencyjno ci eksportu,

bycie ródłem zasile kapitałowych eksporterów,

skracanie cyklu rozliczeniowego, przez co przyczynianie si do obni ki kosztów

działalno ci eksportowej.

Kredyty eksportowe s wa nym narz dziem polityki gospodarczej rz du

342

.

6.2 Faktoring i forfaiting – jako instrumenty finansowania handlu

zagranicznego

Dynamiczny wzrost mi dzynarodowego obrotu gospodarczego w ostatnich latach na

wiecie spowodował, e obok tradycyjnych sposobów jego finansowania, takich jak

akredytywy czy gwarancje bankowe, coraz wi ksze znaczenie nabieraj inne formy,

skonstruowane w oparciu o wierzytelno ci handlowe, powstałe bezpo rednio w wyniku

realizacji transakcji handlowej. Najszerzej stosowane obecnie instrumenty to factoring

oraz forfaiting.

6.2.1 Faktoring

343

Geneza faktoringu

Pocz tków faktoringu mo na dopatrywa si ju w okresie Cesarstwa Rzymskiego.

Wła ciciele ziemscy powierzali sprzeda ró nych towarów pracuj cym dla nich agentom,

których ju wtedy nazywano faktorami. Agenci ci, mieli obowi zek dostarczy

powierzony im towar umówionym wcze niej kupcom i bardzo cz sto wypłacali oni

swoim dostawcom cz

pieni dzy w postaci zaliczki, maj c pewno , e odzyskaj je od

odbiorców towarów. W zamian za wykonywan prac faktorzy otrzymywali zapłat

w postaci prowizji.

W okresie redniowiecza faktor pełnił funkcj agenta komisowego, działaj c

w rozwini tych handlowo regionach Europy Zachodniej i Południowej.

W XVII i XVIII wieku Anglicy rozwin li ten typ działalno ci w handlu z koloniami.

W tym okresie faktor spełniał najcz ciej funkcje po rednika w sprzeda y cudzych

towarów. Była to działalno bardzo zbli ona do komisu. W miar rozwoju stosunków

handlowych, faktorzy zacz li równie finansowa dostawców lub sprzedawców towarów.

Faktoring w obecnej postaci rozwin ł si na przełomie XIX i XX wieku w USA, a zacz ł

by szeroko stosowany w krajach Europy Zachodniej po II wojnie wiatowej,

a szczególnie upowszechnił si w latach 50-tych i 60-tych. Pomimo tak długiej historii

rozwoju tej usługi nie jest ona prawnie regulowana w wi kszo ci krajów. Jedyny ogólny

akt, kodyfikuj cy faktoring oraz ogólne zasady jego funkcjonowania jest konwencja

podpisana w Ottawie w 1988 roku.

Definicja faktoringu

Zgodnie z Art. l. Konwencji Ottawskiej, faktoring mo na zdefiniowa w nast puj cy

sposób: „Umowa faktoringu jest to umowa zawarta mi -dzy jedn stron (dostawca)

i drug stron (faktor), zgodnie, z któr :

1) dostawca mo e przenie lub przenosi własno wierzytelno ci, wynikaj cych z umowy

sprzeda- y dóbr przez dostawc klientom (dłu nikom), za wyj tkiem dóbr zakupionych

przez dłu nika, przeznaczonych do u ytku osobistego, rodzinne-go czy gospodarstwa

domowego,

2) faktor wykonuje co najmniej dwie z poni szych usług:

(a) finansowanie dostawcy mi dzy innymi w for-mie po yczek i zaliczek,

(b) prowadzenie rozlicze zwi zanych z wierzytel-no ciami,

(c) inkaso wierzytelno ci,

(d) przej cie ryzyka wypłacalno ci dłu nika”

344

.

St d wła ciwe jest stwierdzenie, e faktoring składa si z kilku powi zanych usług:

zarz dzania wierzytelno ciami handlowymi,

finansowania,

dochodzenia i inkasowania wierzytelno ci

mo liwo przej cia ryzyka braku zapłaty od dłu nika.

Warto bli ej przyjrze si charakterystyce tych usług.

Zarz dzanie wierzytelno ciami polega na prowadzeniu przez faktora wszystkich

czynno ci, zwi zanych z rozliczeniami pomi dzy dostawc (klientem) i jego dłu nikami

(odbiorcami). Obejmuje ono dokonywanie rozlicze spłat wierzytelno ci, spo-rz dzanie

stosownej dokumentacji i raportów b -d cych podstaw dokonywania zapisów

ksi go-wych oraz analiz handlowych klienta.

Dochodzenie i inkasowanie wierzytelno ci polega na realizowaniu przez faktora

wszystkich czynno ci, prowadz cych do uzyskania zapłaty od dłu nika. Obejmuje

ponaglanie dłu nika, dochodzenie spłaty na drodze s dowej, windykacje z maj tku

dłu nika.

Z kolei

finansowanie udzielane dostawcy przez faktora ma charakter obrotowy.

Wypłacane jest w ramach limitu, który jest przyznawany przez faktora i okre la

maksymalny pułap, do którego mo e on dostawc sfinansowa . Limit dostawcy jest

przyznawany w takiej wysoko ci, aby zapewniał finansowanie adekwatne do potrzeb

bie cych dostawcy i zasilał w rodki jego jeden cykl sprzeda y, okre lany jako czas od

momentu sprzeda y do chwili uzyskania zapłaty za dostarczone towary lub usługi.

System informatyczny faktora pilnuje, aby udzielone dostawcy finansowania nie

przekraczało wyznaczonego limitu, który odnawia si w miar spłacania wierzytelno ci

przez dłu ników. Faktorzy, w celu zabezpieczenia si przed ryzykiem, wypłacaj

swojemu klientowi tylko cz

kwoty, wynikaj cej z wierzytelno ci, czyli najcz ciej jest

to 80% nabytych przez nich wierzytelno ci. Kolejnym elementem bezpiecze stwa faktora

s limity finansowania poszczególnych odbiorców, nadawane przez faktora w taki

sposób, by udział ka dego odbiorcy w obrocie klienta, finansowanym przez faktora, nie

przekraczał 15 – 20%. Finansowanie wypłacane jest na podstawie dyspozycji klienta,

przy czym nie jest on zobowi zany korzysta z finansowania w maksymalnej wysoko ci.

W miar napływania spłat od dłu ników, limit klienta odnawia si i je eli klient

przedstawi kolejne wierzytelno ci, które faktor zaakceptuje, to mo e on skorzysta

z odnowionego limitu.

Natomiast przej cie ryzyka polega na zobowi zaniu do ostatecznego nabycia

wierzytelno ci i zapłaty ceny za wierzytelno bez mo liwo ci zwrócenia si do

dostawcy o zwrot udzielonego mu finansowania w przypadku niespełnienia wiadczenia

przez dłu nika.

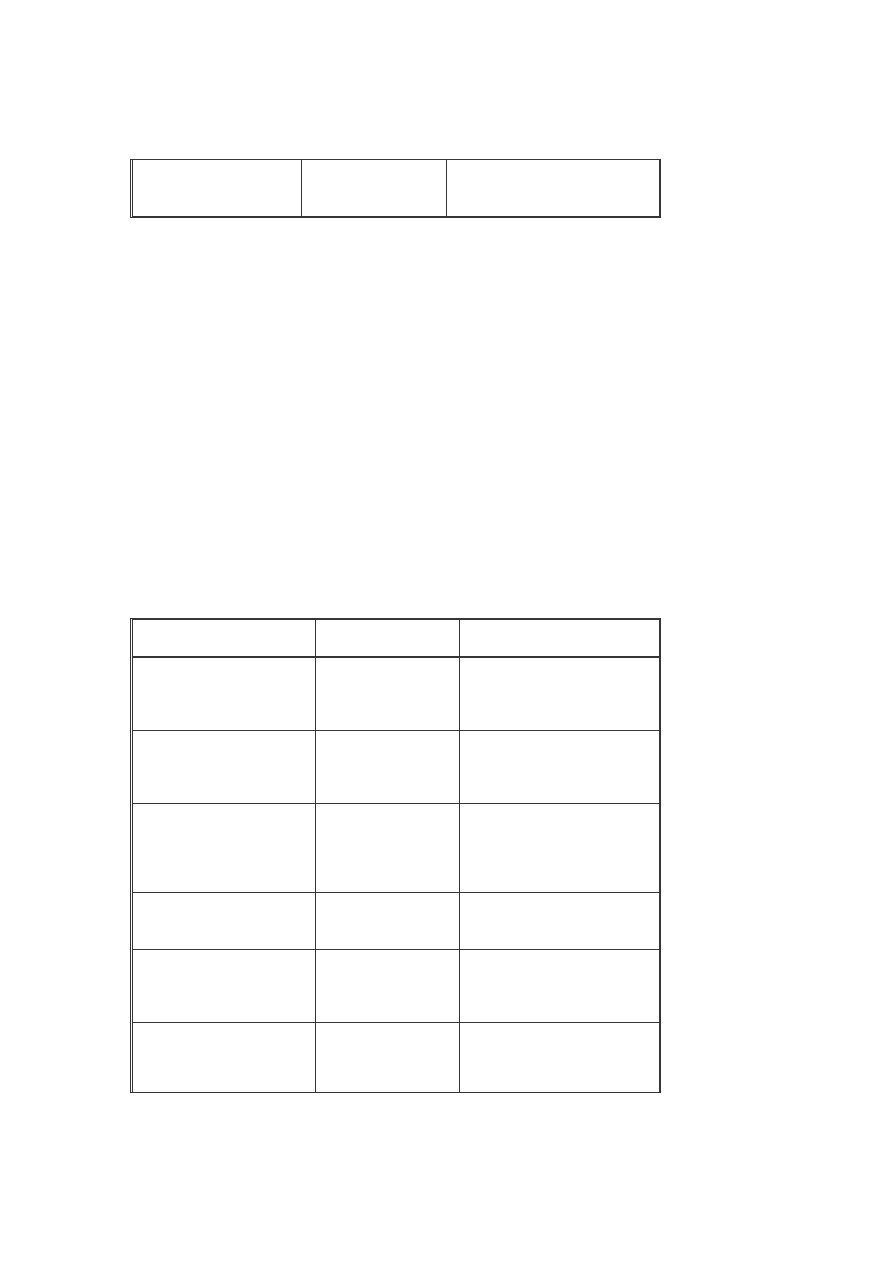

Rysunek 28. Schemat rozlicze w ramach faktoringu

1. Dostawca wybiera odbiorców do faktoringu.

2. Sprzeda odbywa si na dotychczasowych zasadach.

3. Kopia faktur jest przekazywana do Faktora.

4. Faktor udziela finansowania ( najcz ciej 80%) warto ci faktur brutto.

5. W dniu wymagalno ci odbiorcy płac za faktury do Faktora.

6. Faktor prowadzi konta rozliczeniowe odbiorców, monituje opó niaj cych si z płatno ciami.

ródło: opracowanie autora

Podstawy prawne faktoringu

Faktoring w Polsce nie jest uregulowany w Kodeksie Cywilnym ani adnym innym

akcie prawnym. Umowa faktoringu nale y do umów nie nazwanych, pomimo i zawiera

elementy charakterystyczne dla uregulowanych w kodeksie cywilnym umów przelewu

wierzytelno ci i sprzeda y. Nie budzi jednak w tpliwo ci dopuszczalno zawierania

w Polsce umów faktoringowych, wynikaj ca z ogólnej zasady swobody umów art.353

1 k.c.

Podstawowym elementem treci umowy faktoringowej stanowi zawsze przeniesienie

wierzytelnoci z majtku przedsibiorstwa - zbywcy do majtku faktora, oraz uzyskanie przez

faktora prawa do cigania wierzytelnoci z majtku dunika. Poza tym faktor zazwyczaj

zobowizuje si do spenienia na rzecz swojego klienta dodatkowych usug – czyli

zarzdzania wierzytelnociami lub przejcie ryzyka niewypacalnoci dunika, jak równie moe

wiadczy szerok gam usug o charakterze konsultingowym w zakresie ekonomiczno -

finansowym, marketingowym, podatkowym itp.

345

Poniewa w istocie faktoring opiera si na cesji wierzytelno ci, przy konstrukcji umowy

i ocenie jej skutków prawnych zastosowanie maj równie przepisy o przelewie

wierzytelno ci, tj. art. 509 - 516 k.c.

346

Funkcje faktoringu

Z mikroekonomicznego punktu widzenia faktoringu spełnia trzy funkcje:

1)

kredytow

Faktoring jest szczególna form finansowania działalno ci przedsi biorstw, polegaj c na

finansowaniu przez faktora cyklu rozliczeniowego transakcji poprzez przeniesienie

nale no ci – a wi c cz ciowym upłynnieniu elementów maj tku firmy, której efektem jest

dostarczenie firmie płynnych rodków. Faktorzy pełni funkcje kredytowe w wyniku

niezwłocznego dostarczania przedsi biorcom rodków pieni nych za dostarczony

dłu nikowi towar z tytułu umowy sprzeda y,

2)

del credere (tzw. gwarancyjn )

Sprzeda nale no ci nie tylko umo liwia wcze niejsze dysponowanie płynnymi rodkami,

ale jednocze nie przenosi ryzyko ich nieuzyskania na faktora. Przedsi biorstwo

zabezpiecza si wi c w ten sposób przed stratami maj tkowymi i zyskuje pewniejsz baz

dla zarz dzania swoimi finansami i płynno ci (wyst puje tylko przy faktoringu bez

regresu)

3)

usługow

Polega ona na tym, e obok podstawowej czynno ci nabycia wierzytelno ci przedmiotem

faktoringu mog by dodatkowe czynno ci o charakterze usługowym obejmuj ce np.:

(a) przeds dowe i s dowe dochodzenie nale no ci obj tych umow faktoringu;

(b) kierowanie upomnie do duników;

(c) okresowe sprawdzanie stanu wypacalnoci duników;

(d) prowadzenie ksi g handlowych i finansowych (rachunkowych) przedsi biorcy

;gromadzenie danych statystycznych niezb dnych dla prawidłowej działalno ci

przedsi biorstw;

(e) zbieranie informacji oraz danych maj cych znaczenie gospodarcze dla przedsi biorcy;

(f) rozwijanie działalno ci reklamowej na rzecz przedsi biorcy;

(g) składowanie towarów przedsi biorcy i dokonywanie ich segregacji;

(h) ubezpieczenie towarów nale cych do przedsi biorcy;

(i) oclenie towarów eksportowych lub sprowadzanych przez przedsi biorc zza granicy.

(j) wiadczenie usług składaj cych si na nowoczesny marketing;

(k) organizowanie agencji (krajowych i zagranicznych) przedsi biorstwa swego partnera;

(l) opracowywanie projektów rozwoju przedsi biorstwa oraz zdobywanie nowych rynków,

je li chodzi o zakupy surowców i sprzeda wyrobów gotowych;

(m) udzielanie przedsi biorcy zaliczek i kredytów na zaspokojenie roszcze

przedsi biorców wynikaj cych z umów dostawy, sprzeda y i umów o usługi, jakie

zawieraj oni ze swymi klientami.

Przedmiot faktoringu

Przedmiotem faktoringu s krótkoterminowe wierzytelno ci handlowe. Wierzytelno jest

uprawnieniem wierzyciela, wynikaj cym z danego zobowi zania. W brzmieniu art. 353 §

1 Kodeksu Cywilnego, zobowi zanie polega na tym, e „wierzyciel mo e da od dłu nika

wiadczenia, a dłu nik powinien wiadczenie spełni ”.

Mo na stwierdzi , e najwi ksz rol w obrocie gospodarczym maj wierzytelno ci,

powstałe z tytułu sprzeda y towarów i usług. W Polsce sprzeda jest regulowana

w Kodeksie Cywilnym (w art. 535), według którego sprzedawca zobowi zuje si

przenie na kupuj cego własno rzeczy i wyda mu rzecz, a kupuj cy zobowi zuje si

rzecz odebra i zapłaci sprzedawcy cen . Mo na zatem powiedzie , i wierzytelno ,

powstała z tytułu sprzeda y towarów i usług jest wierzytelno ci pieni n .

Faktorzy nabywaj z reguły wierzytelno ci krótkoterminowe - o terminach płatno ci

najcz ciej od 14 do 210 dni. Faktorzy nie s zainteresowani jednorazow transakcj ,

a raczej powtarzalno ci nabywania wierzytelno ci i dlatego te wierzytelno ci, które mog

by przedmiotem faktoringu musz spełnia okre lone kryteria:

1) musz by niewymagalne, czyli takie, których termin zapłaty nie zapadł,

2) nie podlega kompensatom,

3) musz by wolne od zastawu na rzecz osób trzecich b d by przedmiotem post powania

egzekucyjnego.

Umowy faktoringowe zawierane s zazwyczaj na okres 1 roku, z mo liwo ci ich

przedłu enia.

347

Podmioty faktoringu

W umowie faktoringowej bezpo rednio wyst puj dwa podmioty – dostawca i faktor,

lecz transakcja faktoringowa swoim działaniem po rednio obejmuje trzeci podmiot,

a raczej grup podmiotów – odbiorców dostawcy. Poni ej przedstawiona jest krótka

charakterystyka tych podmiotów.

1)

Przedsi biorca (dostawca)

Umowa faktoringu dochodzi do skutku pomi dzy okre lonym podmiotem, któremu

przysługuje pewna wierzytelno w stosunku do jego dłu nika, a instytucj (jednostk )

prowadz c działalno faktoringow . Ogólnie, podmiotem dokonuj cym przelewu

swych wierzytelno ci na faktora mo e by osoba fizyczna lub prawna wzgl dnie podmiot

nie b d cy osob prawn , ale maj cy zdolno prawn i zdolno do czynno ci

prawnych.

2)

Faktor

Instytucja, zobowi zana na mocy umowy faktoringowej do nabywania wierzytelno ci

handlowych dostawcy oraz do wykonywania dwóch z wy ej wymienionych funkcji.

Podmiotami zajmuj cymi si faktoringiem s :

(a) wyspecjalizowane spółki faktoringowe,

(b) instytucje bankowe,

(c) inne podmioty, rozwijaj ce odpowiedni działalno na tej płaszczy nie ycia

gospodarczego.

3)

Dłu nik (faktoringowy)

Podmiot zobowi zany do spełnienia wiadczenia w ramach stosunku obligacyjnego, jaki

ł czy go na pocz tku z wierzycielem (z przedsi biorc ), a po zawarciu umowy faktoringu

– z faktorem. Zgodnie z ogóln nauk o zobowi zaniach podmiot ten nazywany jest po

prostu dłu nikiem. W sferze obrotu gospodarczego dłu nikiem jest podmiot wyst puj cy

wzgl dem przedsi biorcy w charakterze odbiorcy towarów, kupuj cego lub usługobiorcy.

Ogólnie chodzi tu tak e o przedsi biorstwa produkcyjne, handlowe lub usługowe.

348

Rodzaje faktoringu

W literaturze przedmiotu mo na spotka si z wieloma kryteriami podziału faktoringu.

1) Najistotniejszy z nich to umiejscowienie ryzyka niewypłacalno ci dłu nika, czyli

odpowied na pytanie, kto ponosi konsekwencje finansowe, je li dłu nik nie zapłaci.

Stosuj c to kryterium, mo emy podzieli faktoring na:

(a)

faktoring z regresem (niewła ciwy, niepełny) – w tym przypadku klient przenosi na

faktora wierzytelno , ale ryzyko niewypłacalno ci odbiorcy (dłu nika) ponosi

w dalszym ci gu klient. Oznacza to tyle, e je eli dłu nik nie zapłaci, to faktor na

prawo regresu do klienta, który b dzie musiał zwróci faktorowi udzielone mu

finansowanie. Mog si tu rodzi obawy w ród przedsi biorstw, korzystaj cych

z faktoringu, e je eli dłu nik nie zapłaci, to oni b d zmuszeni do zwrotu pieni dzy.

Nie musi tak by – w zale no ci od procedur przyj tych w firmach faktoringowych i od

konstrukcji oferowanej przez faktorów usługi – faktor przeprowadza całe post powanie

ponaglaj ce dłu nika do zapłaty, i tylko w ostateczno ci korzysta z swojego prawa

regresu do klienta. Regres zreszt te nie musi oznacza fizycznego przelewu rodków

z konta klienta na konto faktora – faktor mo e skompensowa sobie niespłacon

nale no inn wierzytelno ci swojego klienta.

(b) faktoring bez regresu (wła ciwy, pełny) – polegaj cy na ostatecznym przeniesieniu

przez Klienta na Faktora wierzytelno ci. Ryzyko niewypłacalno ci w tym przypadku

w cało ci przechodzi na faktora (funkcja del credere) i nie przysługuje mu regres

w stosunku do klienta. Ten rodzaj faktoringu jest preferowany przez przedsi biorstwa,

poniewa maj oni pewno , e w przypadku braku spłaty od odbiorcy (dłu nika), nie

b d oni zmuszeni do zwrotu finansowania. W tym jednak przypadku, za przej cie

ryzyka, faktorzy pobieraj dodatkowe opłaty.

(c)

faktoring mieszany – faktor przejmuje ryzyko tylko do okre lonego poziomu

finansowania. Powy ej tego poziomu, przysługuje mu regres do klienta w przypadku

niezapłacenia przez dłu nika.

2) Kolejne kryterium podziału stanowi moment otrzymania rodków za sprzedan faktorowi

wierzytelno . Mo e to by w chwili wykupienia przez faktora przedstawionych

wierzytelno ci, b d w momencie pó niejszym (wchwili spłaty przez dłu nika, czy

w terminie wymagalno ci).

3) Według kryterium zasad informowania dłu nika o przeniesieniu wierzytelno ci, dzielimy

faktoring na:

(a)

faktoring jawny – bezpo rednio po podpisaniu umowy mi dzy faktorem i klientem,

odbiorca, zostaje o tym fakcie powiadomiony.

(b)

faktoring cichy (tajny) – odbiorca nie zostaje zawiadomiony o przej ciu wierzytelno ci

przez faktora. Stosowany bywa w przypadku obaw, e ujawnienie faktu korzystania

z faktoringu mo e wpłyn negatywnie na stosunki handlowe pomi dzy firm i jej

odbiorcami. Ta forma faktoringu jest rzadko stosowana, gdy obarczona jest bardzo

wysokim ryzykiem.

4) Według kryterium miejsca działalno ci podmiotów uczestnicz cych w transakcji,

rozró niamy:

(a)

faktoring krajowy

(b)

faktoring mi dzynarodowy

349

.

Faktoring mi dzynarodowy

Forma ta rozwin ła si wraz z dynamicznym wzrostem mi dzynarodowego obrotu

towarowego po drugiej wojnie wiatowej. Przedsi biorcy, eksportuj cy towary za granic

z jednej strony potrzebowali bie cego finansowania, aby sfinansowa długie kredyty

kupieckie (wydłu one terminy płatno ci), które byli zmuszeni stosowa na

konkurencyjnych rynkach zewn trznych, z drugiej strony potrzebowali zabezpieczenia

przed ryzykiem eksportowym – w szczególno ci przed ryzykiem braku zapłaty od

zagranicznego odbiorcy. Jednym narz dziem było ubezpieczenie eksportu, co jednak

rozwi zywało tylko problem zabezpieczenia. Inne tradycyjne formy jak akredytywa,

inkaso czy gwarancja bankowa s stosunkowo drogie, a ich ustanowienie jest stosunkowo

długim, sformalizowanym procesem, przypominaj cym udzielenie kredytu. Dlatego te

dobrym rozwi zaniem jest faktoring zagraniczny, który zaspokaja obie potrzeby

eksporterów – zapewnia bie ce finansowanie oraz zabezpiecza przed ryzykiem,

jednocze nie b d c instrumentem bardziej dost pnym.

Przy faktoringu zagranicznym mo na wyró ni :

–

faktoring eksportowy bezpo redni (wy-kup wierzytelno ci od krajowe-go eksportera

wobec podmiotu zagranicznego),

–

faktoring im-portowy bezpo redni (wykup wierzytelno ci od podmiotu za-granicznego

wobec krajowego importera), oraz,

–

system dwóch faktorów, w którym eksporter sprzedaje wierzytelno faktorowi maj cemu

siedzib w kraju eksportera (faktorowi eksportowemu), ten za zbywaj faktoro-wi z kraju

importera (faktorowi importowemu).

System dwóch faktorów jest obecnie najcz ciej stosowan form przeprowadzania

operacje faktoringowych w mi dzynarodowym obrocie gospodarczym. System dwóch

faktorów funkcjonuje w sposób, jak poni ej.

Zakładaj c, e eksporterem jest firma działaj ca na terenie Polski:

– Współpraca eksportera z importerem, odbywa si za po rednictwem dwóch firm

faktoringowych - jednej z kraju eksportera (zwan dalej faktorem eksportowym) a drugiej

z kraju importera (zwan dalej partnerem faktora).

– Eksporter wybiera odbiorców zagranicznych, których chce obj umow faktoringow

i przedstawia ich swojemu faktorowi (faktorowi eksportera).

– Sytuacja finansowa odbiorców i ich zdolno kredytowa jest weryfikowana i oceniana przez

partnera faktora w kraju tych odbiorców. Od tej oceny zale y wysoko limitu do jakiego faktor

eksportowy gotów jest finansowa eksportera.

– Nast pnym krokiem jest potwierdzenie przez partnera faktora przej cia ryzyka

niewypłacalno ci importera. W przypadku przej cia, partner faktora wyznacza limit do

wysoko ci, jakiego jest gotów to uczyni . Ryzyko niewypłacalno ci importera ponad

ustalony limit ponosi eksporter. Partner faktora mo e odmówi przej cia ryzyka

niewypłacalno ci eksportera i zobowi za si jedynie do prowadzenia działa

upominawczych i ponaglaj cych, ewentualnie prowadzenie dochodzenie niespłaconych

wierzytelno ci na drodze s dowej.

– Eksporter dokonuje transakcji sprzeda y według ogólnie przyj tych zasad, chyba, e

umowa dostawy stanowi inaczej, a wystawiane faktury musz zawiera informacje

o zawartej umowie faktoringu i obowi zku regulowania nale no ci na konto partnera

faktora.

– Przedstawione przez eksportera wierzytelno ci podlegaj formalnej weryfikacji i zostaj

zaakceptowane do finansowania przez faktora eksportera, który udziela finansowania

standardowo w wysoko ci 80% kwoty zaakceptowanych faktur.

– Gdy partner faktora nie przej ł ryzyka niewypłacalno ci importera, faktor eksportera

zachowuje prawo regresu do eksportera – w tym przypadku funkcja zabezpieczenia przed

ryzykiem jest ograniczona.

– W okre lonym dniu po terminie wymagalno ci zapłaty (najcz ciej 90 – 120 dni) partner

faktora za po rednictwem faktora eksportera – w granicach okre lonego limitu importera -

wypłaca eksporterowi 100% warto ci faktury.

Faktorzy na wiecie zrzeszeni s w dwie mi dzynarodowe organizacja faktoringowe –

FCI (Factors Chain International) oraz IFG (International Factors Group) i wiadcz

usługi faktoringu mi dzynarodowego w ramach stosunków partnerskich z zrzeszonymi

podmiotami. Istniej równie du e firmy faktoringowe, które maj swoje spółki zale ne

w wielu krajach na całym wiecie i oferuj swoim klientom rozliczenia mi dzynartodowe

w ramach swoich sieci. Do najwi kszych nale Heller, Eurofactor i inne.

Korzy ci z faktoringu

Faktoring, jako alternatywna do kredytu forma finansowania bie cej działalno ci

przedsi biorstw, ma wiele zalet:

(a) znacznie poprawia płynno przedsi biorstw w wyniku przedterminowego wpływu

nale no ci z tytułu dokonanej sprzeda y,

(b) jest dost pny równie dla firm, które nie kwalifikuj si do kredytu bankowego,

(c) nie wpływa on ujemnie na wiarygodno kredytow firmy, poprawia niektóre istotne

wska niki finansowe powoduj c, e firma mo e korzysta równie z kredytu bankowego

jako ródła finansowania,

(d) faktoring umo liwia wydłu enie terminów płatno ci dla odbiorców. Lepsze warunki

finansowe dla odbiorców (wydłu one terminy płatno ci) daj istotn przewag

konkurencyjn na rynku,

(e) pozwala na zmniejszenie kosztów administracyjnych i ksi gowych, gdy ci ar

dokładnego monitorowania i administrowania nale no ciami spada na faktora.

350

6.2.2 Forafiting

Forfaiting to kolejny instrument finansowania handlu zagranicznego. Jego konstrukcja

jest zbli ona do konstrukcji faktoringu i tak samo, jak przy faktoringu przedmiotem

transakcji s wierzytelno ci handlowe eksportera.

Definicja forfaitingu

Forfaiting polega na wykupie przez instytucja forfaitingow wierzytelno ci przed

terminem ich płatno ci przez dłu nika, i wypłaceniu eksporterowi nale nych rodków po

potr ceniu odsetek dyskontowych naliczonych od dnia zrealizowania skupu do dnia

przewidywanego wpływu płatno ci od dłu nika. Instytucja forfaitingowa, przejmuje

całkowicie ryzyko braku zapłaty od dłu nika, skupuj c wierzytelno bez regresu do

eksportera.

Podstawy prawne forfaitingu s takie same jak przy faktorignu – jest to umowa

nienazwana, dlatego tu równie maj zastosowanie podstawowe zasady dotyczce swobody umów

oraz cesji wierzytelnoci.

Przedmiot umowy forfaitingu

Przedmiotem umów forfaitingowych s wierzytelno ci handlowe rednioterminowe,

o terminie wymagalno ci od 180 dni do kilku (nawet 7) lat

351

. Wierzytelno ci te wyst puj

najcz ciej w postaci weksli własnych lub trasowanych odbiorcy, por czonych przez

bank. Ze wzgl du wysokie ryzyko transakcji, obok weksla wymagane s dodatkowe

zabezpieczenia, takie jak:

(a) akredytywa bankowa z odroczonym terminem płatno ci, cz sto potwierdzona przez bank

dokonuj cy transakcji forfaitingowej,

(b) gwarancja bankowa wystawiona przez bank, którego ryzyko jest okre lone i akceptowalne

przez instytucj forfaitingow .

Funkcje forfaitingu

Forfaiting spełnia w swojej modelowej dwie podstawowe funkcje:

(a)

kredytow – poniewa finansuje eksportera, dostarczaj c płynne rodki przed terminem

wymagalno ci wierzytelno ci handlowych,

(b)

gwarancyjn (del credere) – poniewa instytucja faktoringowa przyjmuje na siebie ryzyko

braku zapłaty od odbiorcy, zabezpieczaj c w ten sposób dostawc przed potencjaln strat .

Mo na stwierdzi , i w tym przypadku instytucja forfaitingowa zast puje ubezpieczyciela.

Podmioty oraz schemat transakcji forfaitingowej

W transakcji forfaitingowej wyst puj cztery podmioty:

1) Eksporter, czyli dostawca dóbr (towarów, usług, technologii i know-how), który przenosi

swoje wierzytelno ci handlowe na instytucj forfaitingow .

2) Instytucja forfaitingowa, która nabywa wierzytelno ci od eksportera i go finansuje.

3) Importer, czyli podmiot zobowi zany do zapłaty (do wykupu weksla).

4) Bank importera – por czaj cy weksle importera (otwieraj cy akredytyw ).

Nalenoci forfaitngowe stanowi przedmiot obrotu na rynku wtórnym. Mog by

odsprzedawane wielokrotnie, a sprzedawca zarabia na rónicach midzy cen nabycia a cen

sprzeday (wynikajc ze zwikszenia mary na pienidzu) oraz na odsetkach, zalenych od

okresu, przez jaki naleno pozostawaa w ksigach instytucji forfaitingowej

352

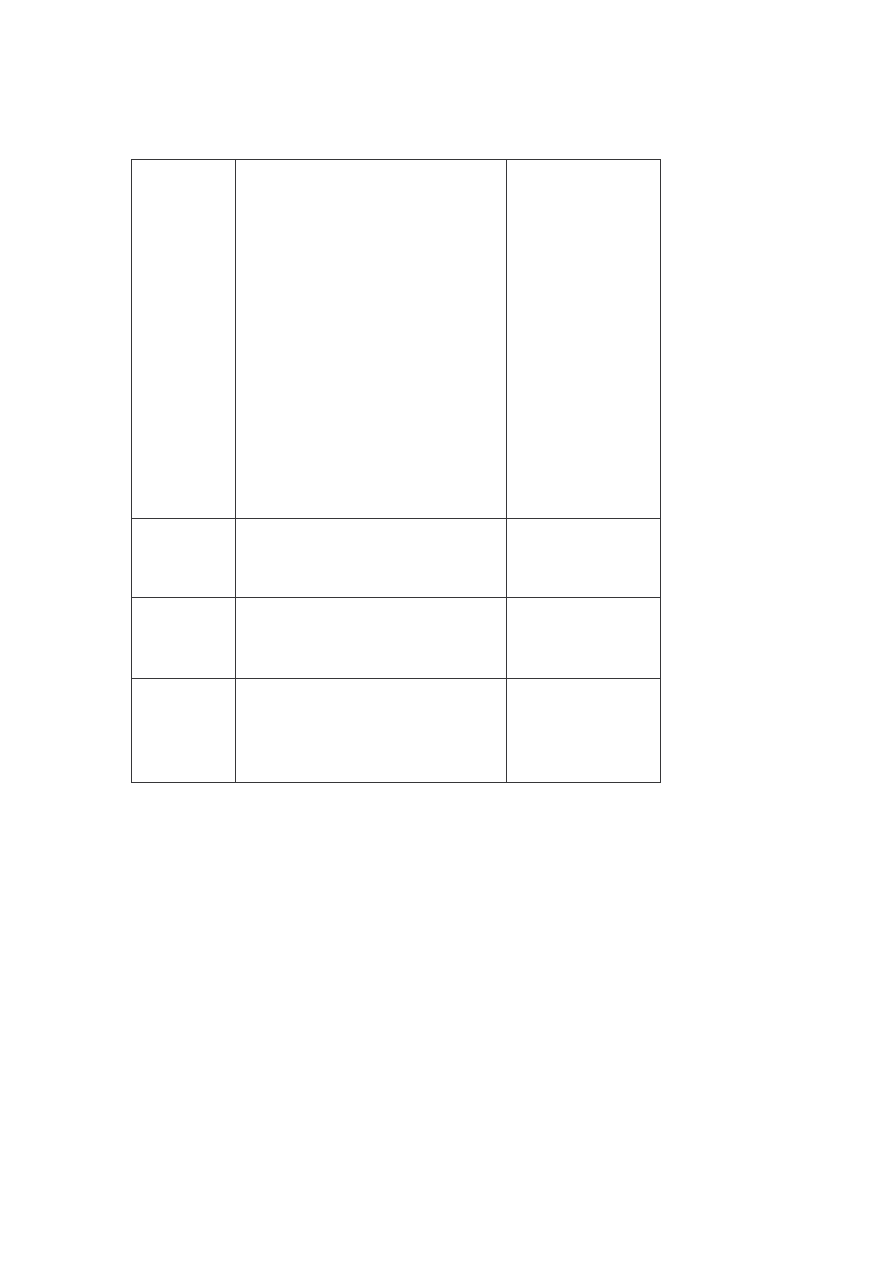

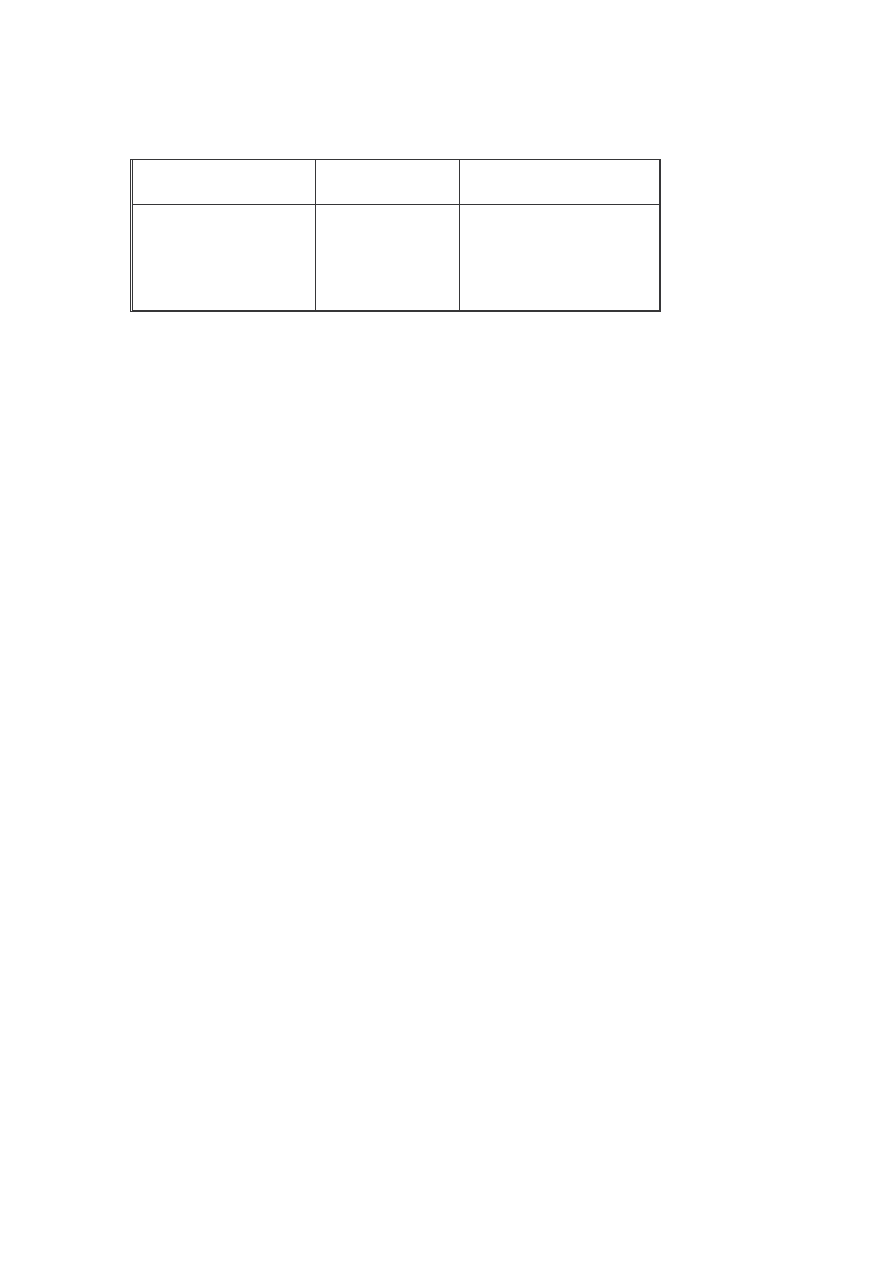

Rysunek 29. Schemat transakcji forfaitigowej.

* instytucja forfaitingowa mo e pochodzi z kraju trzeciego

1. Bank importera por cza weksel importera.

2. Importer płaci por czonym wekslem eksporterowi.

3a. Eksporter sprzedaje weksel instytucji forfaitingowej.

3b. Eksporter otrzymuje zapłat za weksel.

4a. Instytucja forfaitingowa przedstawia bankowi importera weksel do wykupu.

4b. Zapłata za weksel.

5. Uregulowanie zobowi za wobec swojego banku przez importera.

ródło: Opracowanie autora na podstawie Krzy kiewicz Z., 1993, op cit, s. 162

Rodzaje forfaitingu

1)

Tak jak przy faktoringu, równie przy forfaitingu pierwszym podstawowym

kryterium podziału jest umiejscowienie ryzyka braku spłaty od dłu nika. Rozró ni

mo na:

(a)

forfaiting bez regresu (prawidowy), gdzie ryzyko braku spaty od dunika ponosi

instytucja forfaitingowa

(b)

forfaiting z regresem (nieprawidłowy), gdy ryzyko braku zapłaty od odbiorcy

spoczywa w dalszym ci gu na dostawcy, a instytucja forfaitingowa mo e wyst pi do

niego o zwrot udzielonego finansowania

353

.

2) Kolejne kryterium podziału to zakres infomowania dłu nika:

(a) forfaiting otwarty (jawny) – gdy odbiorca jest poinformowany o fakcie nabycia

wierzytelno ci przez instytucj forfaitingow ,

(b) forfaiting ukryty (tajny) – gdy odbiorca nie wie o zmianie wierzyciela (w praktyce

bardzo rzadko wystpujca forma, ze wzgldu na bardzo wysokie ryzyko transakcji

tajnej)

354

.

3) Ze wzgl du na liczb podmiotów uczestnicz cych w transakcji mo na podzieli forfaiting

na:

(a)

bezpo redni – w tym przypadku w transakcji nie uczestniczy inna instytucja finansowa,

a cała transakcja jest realizowana tylko poprzez jedn instytucj forfaitingow ,

(b)

po redni – gdy instytucja forfaitingowa do rozlicze z odbiorc posługuje si inn

instytucj forfaitingow .

Koszty transakcji forfaitngowej

Jedn z podstawowych zalet forfaitingu jest mo liwo okre lenia jego kosztów z góry,

przed zawarciem transakcji eksportowej, co umo liwi eksporterowi przerzuci cało lub

cz

kosztów transakcji na importera, doliczaj c je do warto ci kontraktu. Do oblicze

u ywa si nast puj cego wzoru:

KWK = KE / 1- [KF x (LD:360)], gdzie

KWK – ko cowa warto kontraktu (powi kszona o koszty forfiatingu),

KE – kwota dla eksportera (jak eksporter chce uzyska przed terminem płatno ci od

instytucji forfaitingowej),

KF – koszt finansowania,

LD – liczba dni do terminu zapaty (termin patnoci)

355

.

Korzy ci dla podmiotów, korzystaj cych z forfaitingu

Podobnie jak faktoring, podstawow korzy ci dla korzystaj cego z tej usługi podmiotu

jest znaczna poprawa jego bie cej płynno ci. Forfaiting bowiem:

1) umo liwia popraw płynno ci Eksportera dzi ki wcze niejszemu otrzymaniu nale no ci za

dostarczony towar lub wykonan usług ,

2) eliminuje ryzyko handlowe np. ryzyko niewypłacalno ci importera,

3) daje mo liwo eksporterowi wydłu enie terminów płatno ci, uzyskuj c w ten sposób

przewag konkurencyjn ,

4) znacznie ogranicza ryzyko kursu walutowego – wyst puje ono tylko w okresie od dnia

zawarcia kontraktu handlowego do daty dyskontowania.

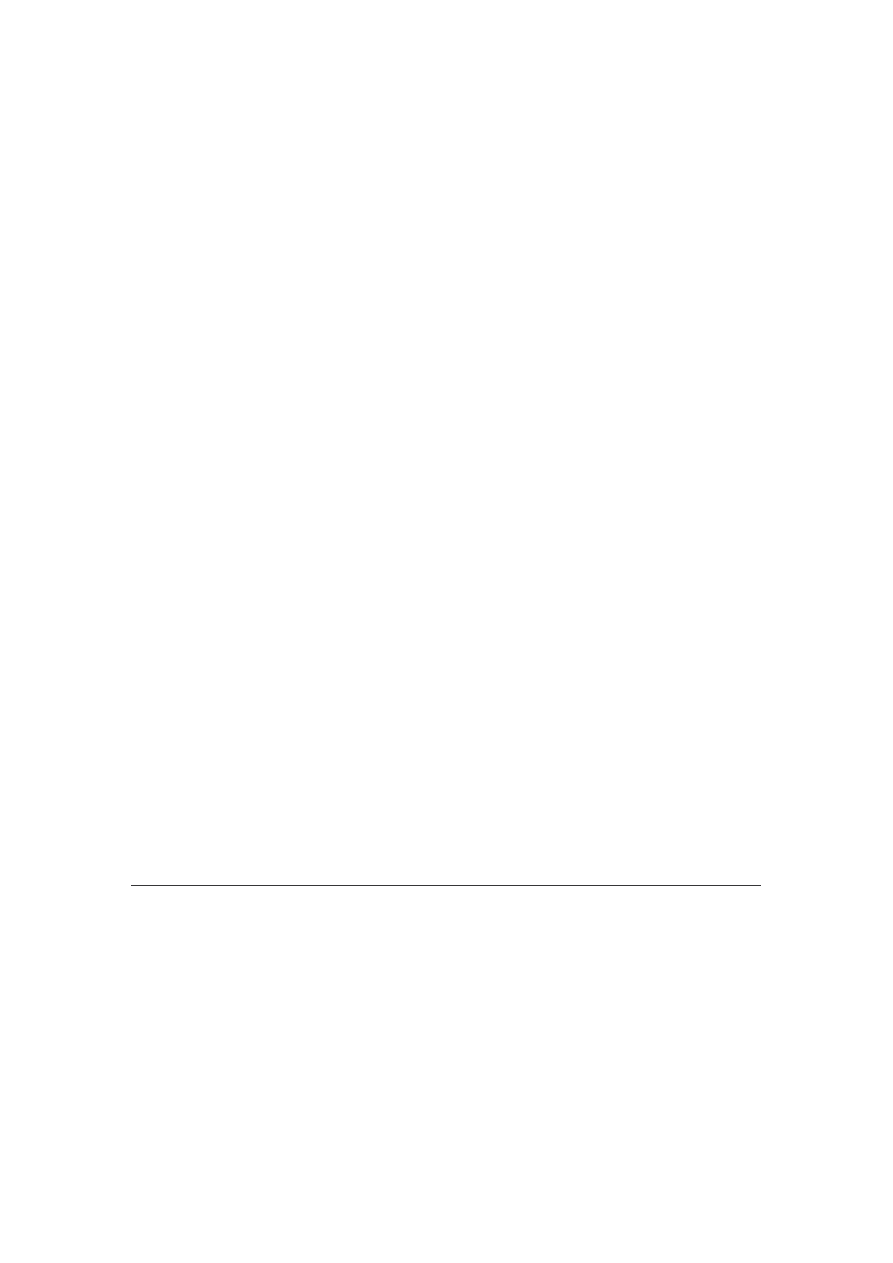

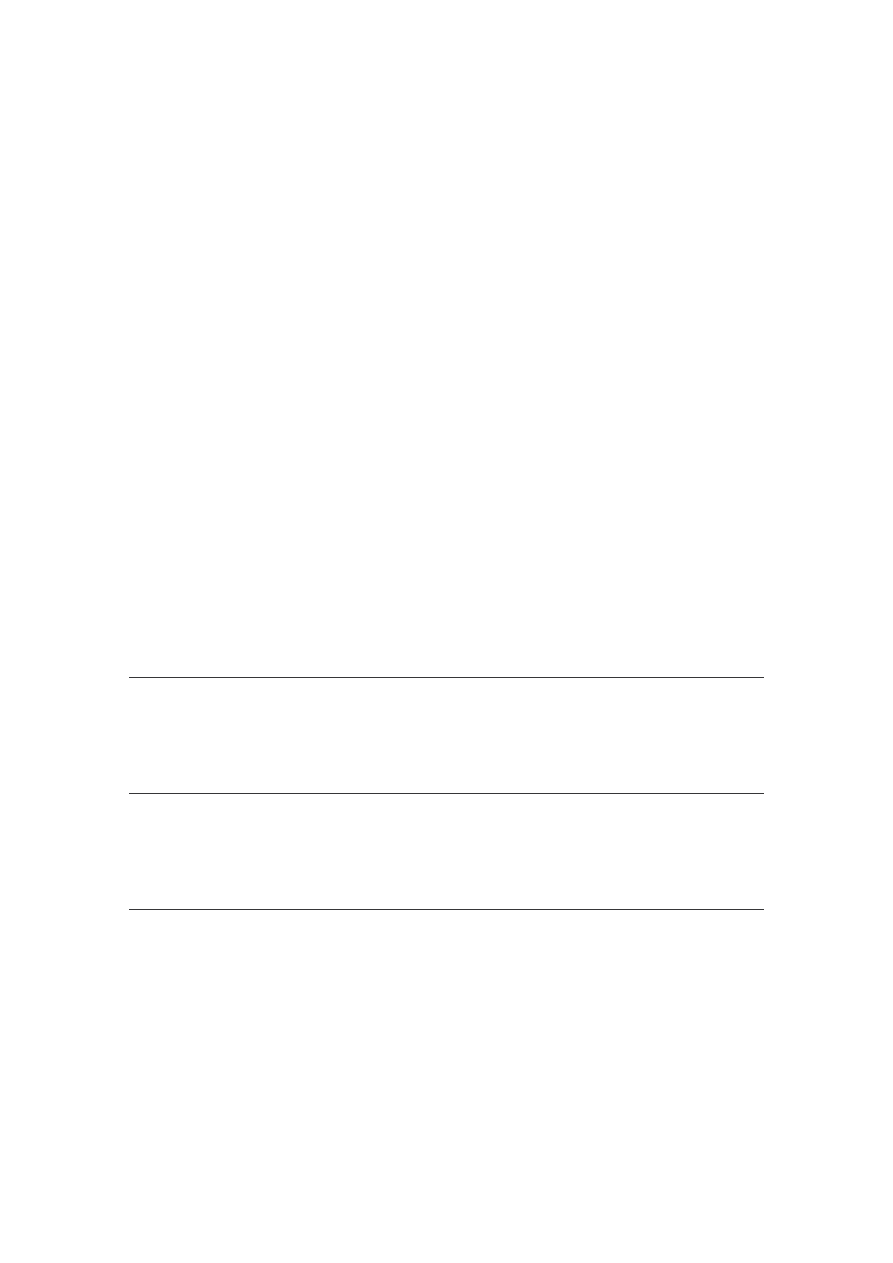

Tabela 7. Podstawowe ró nice pomi dzy faktoringiem a forfaitingiem.

FAKTORING

FORFAITING

Ryzyko

wypłacalno ci

dłu nika

Faktor mo e ponosi ryzyko wypłacalno ci

dłu nika. Ce-cha ta nie jest jednak

nierozerwalna z umow . Strony, bez zmiany

kwalifikacji umowy, mog zawiera tzw.

faktoring niepełny, na podstawie którego

przelew wierzytelno ci jest dokonywany, pod

warunkiem e dłu nik spełni w ter-minie

wiadczenie. W razie bezskutecznego upływu

termi-nu zapłaty wierzytelno „wraca” do lej

zbywcy.

Nierozerwalnym

elementem forfaitingu jest

to,

e

zbywca

wierzytelno ci nie ponosi

ryzyka braku spłaty od

dłu nika

Sprzeda

wierzytelno ci

jest

ostateczna - bez- regresu

Przedmiot

umowy

§.1 Wierzytelno ci pieni ne o krótko-i

rednioterminowej

zapłacie,

z

reguły

wynosz cej od 14 dni do 180 dni.

§2. Podstaw faktoringu jest stosunek ci gły,

ł cz cy strony umowy na okre lony czas, w

którym dostawca zobowi zuje si przelewa

na faktora równie wierzytelno ci przyszłe,

powstaj ce sukcesywnie wobec dane-go

dłu nika w czasie oznaczonym przez strony.

Nie jest wykluczone finansowanie jedne b d

kilka wierzytelno ci lecz nie jest to klasyczny

faktoring

§3.

Wierzytelno

wynikaj ce

przede

wszystkim z umów dostawy, sprzeda y oraz o

wiadczenie usług, powtarzalne, o stosunkowo

niewielkiej warto ci jednostkowej

§1.

Wierzytelno ci

rednio idługoterminowe;

odroczony

termin

płatno ci

nale no ci

wynosi rednio od 210 do

pi -ciu lat

§2. Jedna istniej ca

wierzytelno (lub pakiet

wierzytelno ci)

indywidualnie

ozna-czona.

§3.

Podstawowym

przedmiotem umowy s

wierzytelno- ci wekslowe,

mog wynika z eksportu

inwestycyjnego

o

znacznej warto ci

Zabezpieczenie

wierzytelno ci

Nie

jest

wymagane

zabezpieczenie

wierzytelno ci w ramach stosunku prawnego, z

którego ona powstała.

Reguł s wierzytelno ci

zabezpieczone,

Klienci

Faktoring jest adresowany do tzw. małego

biznesu,

powi zanego

powtarzalnymi

zobowi zaniami, których warto nie jest

znaczna.

Ukierunkowany

na

klientów zgrupy rednich i

du ych przedsi biorstw

Usługi

dodatkowe

Poza zbywaniem wierzytelno ci faktor

wiadczy na rzecz dostawcy usługi dodatkowe,

jak np. prowadzenie ksi g handlowych i

finansowych,

windykacj

i

monitoring

nale no ci

Z reguły nie wyst puj w

klasycznej

umowie

forfai-tingu.

ródło: Opracowanie autora na podstawie: Ignaczewski J., 2002, Gazeta Prawna, nr 17/2002

6.3 Nowe usługi z zakresu finansowania handlu zagranicznego

Ostatnie lata przyniosły cał gam nowych instrumentów słu cych do finansowania

handlu zagranicznego. Nale do nich:

pre-finansowanie eksportu,

ciche potwierdzenie,

finansowanie zakupów importowych.

Na nowe formy finansowania handlu zagranicznego wskazał w M. Kurzac

356

. Jedna z nich

jest

pre-finansowanie eksportu. Usługa ta polega na sfinansowaniu kredytem kontraktu

podpisanego przez uznanego (sprawdzonego przez bank) odbiorcy zagranicznego. Bank

finansuje od 80 do 90% warto ci takiego kontraktu przekazuj c rodki na okre lone cele

np. na zakup surowców, materiałów itd. Zabezpieczeniem jest cesja nale no ci z tak

finansowanego kontraktu, ale w specyficznych przypadkach (problemy finansowe

podmiotu realizuj cego kontrakt) bank finansuj cy mo e za da dodatkowych

zabezpiecze . Spłata kredytu nast puje z wpływów z tytułu kontraktu, które trafiaj na

specjalnie wydzielony rachunek rozliczeniowy klienta.

Kolejne dwie formy wspomagania przez banki handlu zagranicznego dotycz importu.

Ciche potwierdzenie (silent confirmation

357

), to nowy produkt bankowy, stosowany

zazwyczaj w przypadku nale no ci krótkoterminowych. Jest to specyficzna forma

gwarancji. Praktyka jej dotycz ca wywodzi si z ISP 98, Reguła 2.04.(a). Zawiera ona

zapis, e w tek cie standby istnieje osoba wyznaczona do dodania do niej potwierdzenia.

St d, skoro osoby, takiej nie wskazano, inny podmiot nie mo e by tzw. wyznaczonym

potwierdzaj cym zgodnie z regułami ISP 98. T wła nie praktyk okre la si mianem

„cichego potwierdzenia”. W ramach tej usługi banki podejmuj si zakupu dokumentów

wytworzonych zgodnie z akredytyw bez lub z ograniczeniami, nawet wtedy, gdy nie s

wyznaczone do potwierdzenia. Ta sytuacja zazwyczaj powstaje, gdy emitent standby nie

jest przygotowany do zaci gania dodatkowych zobowi za wobec potwierdzaj cego

z przyczyn ekonomicznych lub politycznych. Z tych samych powodów, beneficjent

standby pragnie doda zobowi zanie podj te przez bank lokalny

358

.

Polega ono na tym, e bank, nie b d cy ani bankiem eksportera, ani bankiem importera,

dodaje swoje potwierdzenie do zobowi zania odbiorcy lub jego banku. O zobowi zaniu

takim nie musz by powiadomieni zarówno bank eksportera, jak i on sam. Dzi ki temu

bank otwieraj cy akredytyw uzyskuje dodatkowe zabezpieczenie. Mo e ono

w przypadku renomowanych kontrahentów przyjmowa posta przej cia ryzyka

płatno ci w ramach wystawionej faktury, przy czym wymagane wówczas jest

dochowanie pisemnej formy potwierdzenia ilo ciowego i jako ciowego odbioru towaru.

Najcz ciej jest wykorzystywane, gdy zabezpieczeniem transakcji jest niepotwierdzona

akredytywa dokumentowa, weksel bez awalu b d zobowi zanie do terminowej zapłaty

odbiorcy zagranicznego

359

.

Kolejnym nowym produktem importowych tego zakresu jest

finansowanie zakupów

importowych. Jest to usługa przeznaczona dla małych i rednich firm (szczególnie

atrakcyjna dla firm zajmuj cych si handlem), które maj problem z zabezpieczeniem

kredytu, bowiem oprócz nale no ci nie posiadaj innych składników maj tkowych, b d

posiadaj je w wielko ci niewystarczaj cej do zabezpieczenia udzielanego kredytu.

Wówczas, podobnie do pre-finansowania eksportu, bank udziela firmie importuj cej

kredytu w wysoko ci 80-90% warto ci kontraktu, np. towarów do dalszej odsprzeda y.

Zabezpieczeniem jest cesja istniej cych lub przyszłych nale no ci z kontraktów od

uznanych przez bank kontrahentów. rodki ze sprzeda y, podobnie jak we

wzmiankowanej wcze niej formie, wpływaj na specjalny rachunek rozliczeniowy

importera, sk d nale ne raty i odsetki potr cane s przez finansuj cy bank

360

.

6.4 Rola pa stwa w finansowaniu handlu zagranicznego

Pa stwo jest jednym z tych podmiotów obrotu gospodarczego, które w szczególny

sposób jest zainteresowane wzrostem warto ci eksportu. St d polityka promocji eksportu

jest jednym z najwa niejszych elementów polityki gospodarczej. W jej ramach pa stwo

bezpo rednio czy te po rednio stara si ułatwi eksporterom pozyskiwanie mo liwie

najta szych rodków na sfinansowanie działalno ci eksportowej. Mog to by kredyty

eksportowe lub ubezpieczenie udzielonych przez banki kredytów eksportowych. Bardzo

cz sto w tym celu rz dy powołuj specjalne instytucje (agencje), które wykonuj t

funkcj . Mog tez zleca te zadania bankom komercyjnym czy te komercyjnym

instytucjom ubezpieczeniowym.

Nale y zwróci uwag , e dzi ki tego typu działaniom mog doj do skutku

przedsi wzi cia, które w innych warunkach ni miałyby szansy powodzenia np. ze

wzgl du na bardzo trudna sytuacj finansow podmiotu eksportuj cego i w wyniku tego

o słabej wiarygodno ci kredytowej. W przypadku działa agencji rz dowych czy innych

instytucji promuj cych w ten sposób eksport mo na spotka dwa podmioty obj te ich

wsparciem: eksportera i bank finansuj cy eksportera

361

.

Jednym z przykładów jest rednio- lub długoterminowy kredyt udzielany eksporterowi

(supplier’s credit)

362

. Jest to kredyt, na podstawie, którego dostawca (eksporter) mo e

udzieli odroczonej płatno ci importerowi. Wykorzystanie kredytu nast puje po wysyłce

towarów, zazwyczaj w drodze dyskonta weksli zagranicznych (rys. 30).

Drug spotykan form s ubezpieczenia kredytów udzielanych nabywcy (importerowi).

Kredyty udzielane nabywcy one bardzo cz sto stosowane w ramach importu

inwestycyjnego czy wykonywania projektu inwestycyjnego (np. budowy elektrowni)

zagranic . W jego ramach finansowane s nie tylko elementy ci le zwi zane

z eksportem (np. wyposa enia elektrowni), ale równie prace wykonywane w kraju

importera (np. monta ).

Rysunek 30. Schemat finansowania kredytem dostawcy.

1. Eksporter przekazuje importerowi towar z odroczon płatno ci w postaci weksla awalizowanego

1a. Przekazanie weksla do awalu i awal

2. Przekazanie awalizowanego weksla

3. Przedło enie weksla do dyskonta

4. Ubezpieczenie nale no ci

5. Dyskonto weksla

6. danie zapłaty

7. Zapłata

8. W razie braku zapłaty danie pokrycia strat

9. Pokrycie strat

ródło: Opracowanie autora na podstawie: Bednarczyk T.H., 2000, Instrumenty wspierania eksportu. Kredyty

i ubezpieczenia, Wyd. Naukowe PWN, Warszawa, s. 44

Beneficjentami tej usługi mog by zagraniczne instytucje publiczne, a tak e prywatne,

jednak pod warunkiem posiadania gwarancji rz dowych

363

. Schemat rozlicze w ramach

tej formy finansowania przedstawia rysunek 31.

W praktyce handlu zagranicznego coraz wa niejsz rol odgrywaj kredyty udzielane

z poł czenia rodków publicznych i prywatnych (tzw. mixed credits). S one udzielane

krajom najsłabiej rozwini tym i maj form kredytów wi zanych tzn. na zakup towarów

oraz usług w kraju kredytodawcy.

Rysunek 31. Schemat finansowania kredytem nabywcy.

1. Umowa kredytu dla banku importera

2. Umowa kredytu dla importera

2a. Je li umowa jest podpisana z bankiem eksportera pro ba o gwarancj lub awal

2b. Udzielenie gwarancji lub awalu

3. Ubezpieczenie kredytu

4. Przesłanie dokumentów z daniem zapłaty

5. Zapłata

6a. danie spłaty kredytu

6. Spłata kredytu

7. W razie odmowy spłaty kredytu danie pokrycia strat

8. Pokrycie strat

ródło: Opracowanie autora na podstawie: Bednarczyk T.H., 2000, Instrumenty wspierania eksportu. Kredyty

i ubezpieczenia, Wyd. Naukowe PWN, Warszawa, s. 45

Stanowi one element tzw. oficjalnej pomocy rozwojowej pa stw uprzemysłowionych

(OECD) dla tych wła nie pa stw

364

. Mo e mie ona charakter pomocy bilateralnej

i multilateralnej np. we współpracy z agendami Banku wiatowego, ONZ czy OECD.

Przykładowe pytania sprawdzaj ce

1. Jakie s formy finansowania kredytowego handlu zagranicznego?

2. Na czym polega kredyt w rachunku otwartym?

3. Na czym polega kredyt akceptacyjno-rembursowy?

4. Przedstaw i omów podstawowe elementy usługi faktoringu.

5. Jakie s podstawowe funkcje faktoringu?

6. Przedstaw, jakie wierzytelno ci mog by przedmiotem transakcji faktoringowej.

7. Przedstaw podmioty uczestnicz ce w transakcji faktoringowej oraz zakres ich funkcji.

8. Podział usług faktoringu – przestaw kryteria podziału i rodzaje faktoringu.

9. Faktoring zagraniczny – przedstaw podstawowe zało enia i zasady funkcjonowania.

10. Przedstaw, jakie s podstawowe korzy ci dla eksportera z transakcji forfai-tingowej.

11. Przestaw i omów podstawowe ró nice pomi dzy faktoringiem a forfaitingiem.

12. Jakie s nowe formy finansowania handlu zagranicznego?

13. Na czym polega ciche potwierdzenie?

14. Jaka jest rola pa stwa w finansowaniu handlu zagranicznego?

Rozdział 7

Cło, Prawa celne

i procedury celne

7.1. Co to jest cło?

7.2. Rodzaje ceł

7.3. Prawo celne

7.3.1. Podstawowe poj cia

7.3.2. Przeznaczenie celne i procedury celne

7.3.3. Rodzaje odpraw celnych

7.3.4. Warto celna

7.4. Skład celny

7.5. Wolne obszary celne i składy wolnocłowe

7.6. Dumping

7.6.1. Prawo antydumpingowe Unii Europejskiej

7.6.2. Ustalenie dumpingu

7.6.3. Ustalenie szkody

7.6.4. Post powanie antydumpingowe

Polska przyst puj c do Unii Europejskiej przyj ła przepisy celne obowi zuj ce na całym

obszarze Wspólnoty. Z dniem 1 maja 2004 r. nast piło zniesienie celnej granicy l dowej

mi dzy Polsk a Niemcami, Czechami, Słowacj i Litw . Unia jest obszarem, gdzie

pa stwa tworz uni celn i obowi zuje jedna Taryfa celna przygotowywana przez

Komisj Europejsk . Z dniem akcesji przestało obowi zywa w Polsce ustawa z dnia

9 stycznia 1997 r. Kodeks celny (z pó niejszymi zmianami). Jednocze nie przestaj

równie obowi zywa wszystkie akty wykonawcze wydane na podstawie kodeksu

celnego. B d natomiast obowi zywały:

1.

Rozporz dzenie Rady Nr 2913/92 z dnia 12 pa dziernika 1992r. ustanawiaj ce

Wspólnotowy Kodeks Celny (WKC);

2.

Rozporz dzenie Rady Nr 2545/93 z dnia 2 lipca 1993r. wprowadzaj ce Przepisy

Wykonawcze do Rozporz dzenia Rady Nr 2913/92;

3.

Rozporz dzenie Komisji Nr 2286/2003 z dnia 18 grudnia 2003r. zmieniaj ce

Rozporz dzenie Nr 2545/93 wprowadzaj ce Przepisy Wykonawcze;

4.

Rozporz dzenie Komisji (wydawane co roku) zmieniaj ce zał cznik do

Rozporz dzenia Rady Nr 2658/87 z dnia 23 lipca 1987r. w sprawie nomenklatury

taryfowej i statystycznej oraz Wspólnej Taryfy Celnej

5.

Rozporz dzenie Rady Nr 918/83 z dnia 28 marca 1983r. ustanawiaj ce

Wspólnotowy system zwolnie celnych;

6.

Konwencje mi dzynarodowe;

7.

Regulacje wprowadzaj ce rodki pozataryfowe.

Nale y jednak pami ta , e oprócz przepisów unijnych, w Polsce, podobnie jak jest to w

innych krajach członkowskich, nadal b d funkcjonowały regulacje krajowe w

szczególno ci odnosz ce si do kontroli celnej, wła ciwo ci organów celnych, ich

struktury i post powania celnego. Przepisy unijne daj bowiem szereg delegacji

pa stwom członkowskim umo liwiaj cych swobodne kształtowanie wybranych instytucji

celnych, pod warunkiem ich zgodno ci z prawem wspólnotowym. St d w przypadku

Polski dodatkowym aktem prawnym, który nale y wymieni jest Ustawa z dnia 19 marca

2004r. Prawo celne (Dz. U. Nr 68, poz. 622), oraz Ustawa z dnia 19 marca 2004 r.(Dz.

U. Nr 68, poz. 623) zawieraj ca przepisy wprowadzaj ce Ustaw – Prawo celne.

Zanim zaczniemy dalej rozwa a kwestie zwi zane z cłami i procedurami celnymi nale y

jeszcze przypomnie , e w zwi zku z przyst pieniem Polski do Unii Europejskiej w

obrocie handlowym pojawiły si obok poj import – eksport, dodatkowe tj. nabycie i

dostawa wewn trzwspólnotowa. To pierwsze w handlu z krajami członkowskimi

zast piło poj cie importu to drugie analogicznie poj cie eksportu.

365

7.1. Co to jest cło?

Cło jest narz dziem zagranicznej polityki ekonomicznej pa stwa (grupy pa stw, w

przypadku funkcjonowania unii celnej). Słu y do oddziaływania wył cznie na podmioty

uczestnicz ce bezpo rednio w stosunkach gospodarczych z zagranic . Jako cło rozumie

si opłaty nakładane przez pa stwo na towary przekraczaj ce jego granic celn . Cło jest

odpowiednikiem podatku zwi kszaj cego dochody bud etowe pa stw. Zatem od strony

prawnej i ekonomicznej

cło – to okre lony przez władz pa stwow lub organ

mi dzynarodowej organizacji gospodarczej (unii celnej), w akcie prawnym,

obowi zek opłacenia nale no ci za towar znajduj cy si w obrocie towarowym z

zagranic , a wprowadzany na dany obszar celny (pa stwa lub organizacji) albo te

z niego wyprowadzany.

1

Cło jest tak e najstarszym narz dziem zagranicznej polityki

handlowej pa stwa. Na pocz tku było ono powszechnie stosowane i stanowiło bardzo

istotne ródło dochodów bud etowych pa stw. W miar , jak nast pował rozwój handlu

zagranicznego znaczenie ceł powoli malało, pocz wszy od II wojny wiatowej notuje si

coraz mniejsze ich zastosowanie. Głównym zadaniem ceł była i aktualnie jest ochrona

wybranych przez pa stwo gał zi gospodarki narodowej. Zagraniczna polityka handlowa

pa stwa pozwala na ustalenie ceł na czas nieograniczony lub te ograniczenia mog mie

charakter sezonowy.

7.2. Rodzaje ceł

Ogólnie cła mo na sklasyfikowa według kilku kryteriów. Z punktu widzenia

zagranicznej polityki ekonomicznej wskaza mo na:

cła autonomiczne – nie s negocjowane z zagranic . Decyzj o ich wprowadzeniu

podejmuje wła ciwa władza w danym pa stwie bez adnych konsultacji z zagranic ;

cła umowne – cła uzgadniane z zagranic w umowach mi dzynarodowych. Najcz ciej

przyjmuj form umowy dwu- lub wielostronnej. Umowy takie okre laj poziom cła, jego

okres obowi zywania i rozpi to asortymentow . Z cłami umownymi zwi zane jest

poj cie „wi zania” ceł. Polega to na wzajemnym uzale nianiu poziomu i innych

elementów składowych taryfy celnej w danych krajach.

Nale y odnotowa , e współcze nie wi kszo pa stw na wiecie nale y do ró nego

rodzaju ugrupowa o charakterze integracyjnych b d s dodatkowo członkami

1

W. Czy owicz (red.) Prawo celne, Warszawa 2004r., s. 4

wiatowej Organizacji Handlu (WTO). St d rola ceł autonomicznych i mo liwo ich

stosowania jest w praktyce mocno ograniczona.

Rozpatruj c cła umowne pod wzgl dem wysoko ci stawki celnej wyró ni mo na:

cła minimalne – s stosowane w stosunku do krajów, które otrzymały tzw. klauzul

najwi kszego (najwy szego) uprzywilejowania (KNU). Klauzula ta, stosowana

pocz tkowo przez Stany Zjednoczone, a obecnie przez wszystkie pa stwa WTO,

zobowi zuje do traktowania partnera lub parterów tak samo, czyli nie gorzej ni

najbardziej uprzywilejowanego. Je eli kraj A posiada KNU z krajami B i C, to obni enie

ceł przez kraj A w stosunku do kraju B, jest automatycznie przenoszone na stosunki z

krajem C, i odwrotnie;

cła maksymalne – dotycz tych pa stw które nie uzyskały klauzuli najwi kszego

uprzywilejowania i s z zało enia wi ksze od ceł minimalnych.

Bardzo istotna kategoryzacja, to podział na cła preferencyjne i dyskryminacyjne:

cła preferencyjne – s to cła, które korzystniej traktuj kraj, nawet bardziej (lepiej) ni

wynika to z klauzuli najwi kszego uprzywilejowania. Cła tego rodzaju s stosowane przez

kraje, które nale do ugrupowa integracyjnych typu strefa wolnego handlu, unia celna

czy wspólny rynek(Zgodnie z zasadami WTO takie odst pstwa od ogólnie obowi zuj cej

zasady zwi zanej z KNU, nie stanowi naruszenia przepisów tej e organizacji);

cła dyskryminacyjne – w ramach tego rodzaju ceł wyró niamy:

a)

cła retorsyjne – traktowane jako odwet za niekorzystne działania, czy to na tle

politycznym, czy ekonomicznym w stosunku do danego kraju;

b)

cła wyrównawcze – maj na celu zniwelowa efekt subsydiowanie eksportera

zagranicznego;

c)

cła antydumpingowe – maj za zadanie ograniczy i wyrówna straty powstałe wyniku

sprzeda y towarów po cenach dumpingowych.

Według kierunku dokonywania obrotu mi dzynarodowego mo na dokona podziału na:

cła importowe – s nakładane w celu ochrony rynku wewn trznego przed konkurentami

zagranicznymi. Pa stwo mo e chcie zabezpieczy niektóre dziedziny, bran e swojego

rynku przed przedsi biorstwami zagranicznymi. Mog by tak e stosowane jako narz dzie

realizacji zagranicznej polityki ekonomicznej pa stwa poprzez dyskryminacje lub

preferencje niektórych partnerów zagranicznych.

cła eksportowe – rzadziej stosowane, wpływaj na ograniczenie eksportu. Stosuj c cła

eksportowe władza chce zniech ci kontrahentów do eksportu i jest to najcz ciej

spowodowane zły sytuacj ekonomiczn danego kraju. Z reguły tego rodzaju cła s

nakładane na towary deficytowe np. surowce. Inn przyczyn ich wprowadzenie mo e by

próba wymuszenia na przedsi biorstwach krajowych przetwarzania surowców i

eksportowania bardziej zło onych produktów. Czasem pa stwo posiada tak przewag

technologiczn lub dysponuje strategicznymi produktami (ropa naftowa, gaz ziemny), e

mo e sobie pozwoli na wprowadzenie ceł eksportowych, gdy i tak ma wiadomo , e

znajdzie nabywców na rynku wiatowym.

cła tranzytowe – aktualnie ju coraz rzadziej stosowane. S to cła nakładane na towary

przewo one przez terytorium danego kraju. Ich zaniechanie wi e si z tym, e pa stwa

nie chc ogranicza dodatkowych dochodów, jakie mog osi gn . S to zyski czerpane

np. z tytułu odpłatno ci za drogi (jednorazowe opłaty za przejazd przez Austri , Czechy),

udost pniania bazy noclegowej, paliwowej. Ustanowienie ceł tranzytowych mogłoby

spowodowa zmniejszenie nat enia w ruchu drogowym, a co za tym idzie spadek

dodatkowych korzy ci nie tylko dla bud etu pa stwa.

Natomiast według sposobu ustalania stawek celnych:

cła ad valorem (nazywane te warto ciowymi) – ustalane s od warto ci towaru, np. 15%

cło nakładano na importowane samochody;

cła ad spetiem (inaczej nazywane specyficzne, od ilo ci) – polegaj na ustalaniu warto ci

cła od jednostki fizycznej towaru, np. od tony, pary, sztuki – 5$ za ka d ton

importowanej ropy czy 1000$ za ka dy sprowadzony samochód;

cła kombinowane – ł cz w sobie cechy ceł warto ciowych i specyficznych, np. płaci si

10% od warto ci towaru i je eli przekroczona zostanie pewna ilo to nale y zapłaci

jeszcze 15$ za ton lub przy przywozie na polski obszar celny samochodów z UE 15% od

warto ci samochodu plus minimum 535,7 EUR/szt.

Powy ej został przedstawiony ogólny podział stawek celnych maj cych zastosowanie na

całym wiecie. Poni ej kilka aktualnych informacji dotycz cych Taryfy celnej

stosowanej w Polsce. W zwi zku z akcesj do Unii Europejskiej zastosowanie znalazła

Wspólna Taryfa Celna Unii Europejskiej (Common Customs Tariff – CCT) oraz jej

rozszerzona wersja – tzw. u ytkowa, czyli Zintegrowana Taryfa Celna Wspólnoty

Europejskiej (Integrated Tariff of the European Communiteies – TARIC). Obecnie w UE

obowi zuje Rozporz dzenie Komisji Nr 1719/2005 z dnia 27 pa dziernika 2005r.,

zmieniaj ce Rozporz dzenie Rady Nr 2658/87 w sprawie nomenklatury taryfowej i

statystycznej oraz wspólnej taryfy celnej. Taryfa ta obejmuje regulacje wynikaj ce ze

zobowi za UE wobec wiatowej Organizacji Handlu. Wspólnotowa taryfa celna

najcz ciej posługuje si stawkami konwencyjnymi, wynikaj cymi z porozumie

zawieranych na forum WTO. Obok nich stosowane s stawki

autonomiczne,

specyficzne stawki autonomiczne i preferencyjne stawki celne. Ka dy towar uj ty w

taryfie celnej jest oznaczony odpowiednim kodem cyfrowym. Nomenklatura taryfy celnej

została oparta na o miocyfrowej Scalonej Nomenklaturze (Combined Nomenclature –

CN). Ta jest natomiast rozszerzeniem Zharmonizowanego Systemu Oznaczania i

Kodowania Towarów (Harmonized Commodity Description and Coding System)

stosowanego i zalecanego przez Organizacj Narodów Zjednoczonych.

TARIC, czyli wspomniana ju Zintegrowana Taryfa Celna Wspólnoty Europejskiej

składa si z kolei z dziesi ciu znaków (chocia mo e zosta jeszcze bardziej

uszczegółowiona poprzez system kodów dodatkowych). Numeracja oparta jest bowiem

na Taryfie Celnej i Scalonej Nomenklaturze ale poprzedzonej dwoma dodatkowymi

znakami. TARIC pełni funkcj bazy informacyjnej zarówno o stawkach celnych, jak

równie stosowanych preferencjach taryfowych, kontyngentach, systemach zawiesze .

Informuje o stosowaniu ceł preferencyjnych, maj cych zastosowanie wzgl dem pa stw

rozwijaj cych si . Zawiera ponadto informacje o zastosowanych cłach wyrównawczych

b d antydumpingowych, opłatach wyrównawczych, zakazach eksportu lub importu oraz

ogranicze i zwrotów eksportowych

2

.

7.3. Prawo celne

Poznanie prawa celnego i procedur celnych wymaga sporego wysiłku. ródłami tego

prawa s bowiem zarówno akty prawa wspólnotowego, krajowego, jak równie

wynikaj cego z umów mi dzynarodowych, w szczególno ci zawieranych na forum

GATT/WTO

3

. Najwa niejszym aktem prawnym z punktu widzenia Polski jest obecnie

2

Handel zagraniczny. Organizacji i technika. (red.) Jan Rymarczyk, Warszawa 2005r., s. 276

3

Wobec nieudanej próby utworzenia organizacji do spraw handlu (Mi dzynarodowej Organizacji Handlu)

po II wojnie wiatowej, od 1948 roku w sprawach handlu wiatowego obowi zywało jedynie porozumienie

GATT (Genreal Agrement on Tariffs and Trade (Układ Ogólny w Sprawie Taryf Celnych i Handlu)

Wspólnotowy Kodeks Celny oraz uzupełniaj ce przepisy zawarte w polskiej ustawie

Prawo celne. Przepisy te reguluj zasady i tryb przywozu towarów na polski

(wspólnotowy) obszar celny i wywozu towarów z tego obszaru. Kodeks opisuje

wszystkie zwi zane z tym prawa i obowi zki osób, instytucji i organów celnych, które s

ci le zwi zane z obrotem zagranicznym. Przepisy WKC stosuje si w handlu mi dzy

Wspólnot i pa stwami trzecimi w sposób jednolity na całym obszarze celnym

Wspólnoty, który został zdefiniowany w art. 3. Wprowadzenie towaru na obszar celny

Wspólnoty nast puje z chwil faktycznego przywozu towaru na ten obszar, podobnie jak

wyprowadzenie, które nast puje z chwil jego faktycznego wywozu z tego obszaru.

Powoduje to z mocy prawa powstanie obowi zków i uprawnie przewidzianych w

przepisach prawa celnego.

7.3.1. Podstawowe poj cia

Przedstawienie podstawowych zasad i procedur celnych narzuca konieczno

wyja nienia kilku znacz cych poj . Nale do nich

4

:

-

organy celne – oznaczaj organy uprawnione, mi dzy innymi, do stosowania przepisów prawa

celnego;

-

urz d celny – oznacza ka dy urz d, w którym mog zosta dokonane, w cało ci lub w cz ci,

formalno ci przewidziane przepisami celnymi;

-

decyzja – oznacza ka d czynno administracyjn dotycz c prawa celnego, podj t przez

organ celny w indywidualnym przypadku, maj c skutki prawne w odniesieniu do jednej

lub kilku osób okre lonych lub mog cych zosta okre lonymi; okre lenie to obejmuje

mi dzy innymi wi

c informacj w rozumieniu art. 12;

-

status celny – oznacza okre lenie towaru jako towar wspólnotowy lub niewspólnotowy;

-

towar wspólnotowy – oznacza towar całkowicie uzyskany na obszarze celnym Wspólnoty,

zgodnie z warunkami, o których mowa w art. 23, bez udziału towarów przywiezionych z

podpisane w 1947 roku. Organizacj zajmuj c si handlem wiatowym, czyli wiatow Organizacj

Handlu (WTO World Trade Organization) utworzono dopiero w czasie Rundy Urugwajskiej (na spotkaniu

w Marakeszu, ko cz cym Rund Urugwajsk ) w 1994r. WTO zacz ła funkcjonowa od 1995 roku. W

czasie Rundy Urugwajskiej znowelizowane zostały równie zapisy GATT. St d na obecny system

(mi dzynarodowy) reguluj cy handel zagraniczny składaj si zarówno GATT 47 (chocia w bardzo

niewielkim zakresie), tzw. nowe GATT lub GATT 94 i statut organizacji WTO

4

Art. 4 Wspólnotowy Kodeks Celny, zob. M.Kołtuniak Prawo w handlu zagranicznym. Wybór

dokumentów i przepisów, Warszawa 2005r., s. 209-210

krajów lub terytoriów nieb d cych cz ci obszaru celnego Wspólnoty. Przywiezione z

pa stw lub terytoriów nieb d cych cz ci obszaru celnego Wspólnoty i dopuszczone do

obrotu oraz uzyskane lub wyprodukowane na obszarze celnym Wspólnoty wył cznie z

towarów, o których mowa wy ej.

-

dług celny – oznacza nało ony na osob obowi zek uiszczenia nale no ci celnych

przywozowych (dług celny w przywozie) lub nale no ci celnych wywozowych (dług celny w

wywozie), które stosuje si do towarów okre lonych zgodnie z obowi zuj cymi przepisami

wspólnotowymi.

-

nale no ci celne przywozowe – oznacza cła i opłaty o równowa nym skutku nale ne przy

przywozie towarów oraz opłaty przywozowe ustanowione w ramach wspólnej polityki

rolnej lub odr bnych przepisów maj cych zastosowanie do niektórych towarów uzyskanych

w wyniku przetwarzania produktów rolnych;

-

nale no ci celne wywozowe – oznaczaj cła i opłaty o równowa nym skutku nale ne przy

wywozie towarów oraz opłaty wywozowe ustanawiane w ramach wspólnej polityki rolnej;

-

dłu nik – oznacza ka d osob zobowi zan do zapłacenia kwoty długu celnego

-

dozór celny – oznacza ogólne działania prowadzone przez organy celne w celu zapewnienia

przestrzegania przepisów prawa celnego oraz w razie potrzeby, innych przepisów maj cych

zastosowanie do towarów znajduj cych si pod dozorem celnym;

-

kontrola celna – oznacza wykonywanie specjalnych czynno ci takich jak: weryfikacja towarów,

kontrola posiadania i autentyczno ci dokumentów, kontrola ksi gowo ci i innych

dokumentów przedsi biorstwa, kontrola rodków transportu, kontrola baga y i innych

towarów przewo onych przez osoby, prowadzenie dochodze w post powaniu

administracyjnym i innych podobnych czynno ci w celu zapewnienia przestrzegania

przepisów prawa celnego i, w razie potrzeby, innych przepisów maj cych zastosowanie w

odniesieniu do towarów znajduj cych si pod dozorem celnym;

-

zgłoszenie celne – oznacza czynno , poprzez któr osoba wyra a, w wymaganej formie i w

okre lony sposób, zamiar obj cia towaru okre lon procedur celn ;

-

zgłaszaj cy – oznacza osob , która dokonuje zgłoszenia celnego we własnym imieniu albo

osob , w której imieniu dokonywane jest zgłoszenie celne.

Kolejnym wa nym poj ciem jest warto celna towaru. Jest ona okre lana w celu

ustalenia kwoty wynikaj cej z długu celnego oraz innych nale no ci pobieranych przez

organ celny, jak równie stosowania rodków polityki handlowej. Warto celna towaru

jest potrzebna do naliczenia cła, które nale y zapłaci w zwi zku z przekraczaniem

granicy polskiego obszaru celnego. Aby móc ustali warto celn towaru nale y

rozró nia poj cia:

towary identyczne – „...towary wytworzone w tym samym kraju, b d ce takimi samymi

pod ka dym wzgl dem, wł czaj c cechy fizyczne i renom , jak posiadaj . Nieznaczne

ró nice w wygl dzie zewn trznym nie s przeszkod do uznania towarów za identyczne,

je li odpowiadaj one pod innym wzgl dem niniejszej definicji;”

372

towary podobne – „...towary wytworzone w tym samym kraju, które, nie b d c

podobnymi pod ka dym wzgl dem, posiadaj podobne cechy i skład materiałowy, co

pozwala im pełni te same funkcje i by towarami handlowo zamiennymi. Jako

towarów, znak towarowy i renoma, jak posiadaj , s czynnikami, które nale y

uwzgl dnia przy ustalaniu podobie stwa towarów;”

373

towary tego samego gatunku i rodzaju – „...towary zawieraj ce si w grupie lub zakresie

towarów wytwarzanych przez jedn gał przemysłu lub bran przemysłow i obejmuj ce

towary identyczne lub podobne.”

374

7.3.2. Przeznaczenie celne i procedury celne

Przeznaczenie celne towaru oznacza

- obj cie towaru procedur celn

- wprowadzenie towaru do wolnego obszaru celnego lub do składu wolnocłowego

- powrotny wywóz towaru poza obszar celny Wspólnoty

- zniszczenie towaru

- zrzeczenie si towaru na rzecz skarbu pa stwa

Najcz ciej w praktyce spotkamy si z obj ciem towaru okre lon procedur celn . WKC

przewiduje osiem procedur celnych:

- dopuszczenie do obrotu

- tranzyt

- skład celny

- uszlachetnianie czynne

- przetwarzanie pod kontrol celn

- odpraw czasow

- uszlachetnianie bierne

- wywóz

Zgłoszenie towaru do odpowiedniej procedury celnej mo e nast pi zarówno w formie

pisemnej, przy wykorzystaniu

formularzy SAD, jak równie z zastosowaniem systemu

elektronicznego przetwarzania danych i w niektórych sytuacjach w formie ustnej, je eli

w sposób dostateczny wyra a ono wol obj cia towarów okre lon procedur celn . Ze

wzgl du na charakter procedury celne mo na podzieli na procedury gospodarcze i

procedury zawieszaj ce. Do tych pierwszych zalicza si procedur składu celnego,

uszlachetniania czynnego, przetwarzania pod kontrol celn , odpraw czasow i

uszlachetnianie bierne. Do procedur zawieszaj cych zalicza si z kolei procedur

tranzytu zewn trznego, składu celnego, uszlachetniania czynnego z zastosowaniem

systemu zawiesze , przetwarzania pod kontrol celn oraz odpraw czasow .

Dopuszczenie do obrotu – czyli nadanie towarowi niewspólnotowemu statusu celnego

towaru wspólnotowego. Po spełnieniu wszystkich formalno ci a zwłaszcza dokonaniu

zgłoszenia celnego oraz zapłacenia cła i podatków mo na swobodnie dysponowa

towarem na wspólnotowym obszarze celnym (art. 79 WKC).

Wywóz – czyli wyprowadzenie towaru wspólnotowego poza wspólnotowy obszar celny.

Dług celny w wywozie powstaje w chwili wyprowadzenia poza wspólnotowy obszar

celny towaru podlegaj cego nale no ciom wywozowym oraz dokonania zgłoszenia

celnego (art. 161 WKC).

Tranzyt – prawo wspólnotowe wyró nia dwie formy tranzytu. Procedur tranzytu

wewn trznego i procedur tranzytu zewn trznego. Ta pierwsza jest stosowana głównie

wtedy, gdy towar wspólnotowy przemieszczany jest pomi dzy ró nymi punktami

znajduj cymi si na obszarze celnym Wspólnoty przez terytorium pa stwa trzeciego.

Towar taki nie traci swojego statusu celnego. Tranzyt zewn trzny jest stosowany głównie

w odniesieniu to towarów niewspólnotowych, które przemieszczane s w obr bie obszaru

celnego Wspólnoty. Towary takie nie podlegaj c w tym czasie nale no ciom

przywozowym i innym obci eniom ani nie stosuje si innych rodków polityki

handlowej (Art. 91-97 i 163-164 WKC). Procedura tranzytu dokonywana jest z

zastosowaniem dokumentu SAD oraz najcz ciej karnetu TIR lub ATA.

-

Skład celny – pozwala na składowanie towarów niekrajowych (niewspólnotowych),

które w czasie składowania nie podlegaj cłu ani ograniczeniom i zakazom okre lonym w

odr bnych przepisach, z wyj tkiem ogranicze i zakazów stosowanych do ochrony

porz dku lub bezpiecze stwa publicznego, obyczajowo ci, higieny lub zdrowia ludzi,

zwierz t i ro lin oraz ochrony rodowiska, a tak e towarów wspólnotowych, dla których

dokonano odpowiednich formalno ci celnych (art. 98-113 WKC).

-

Uszlachetnianie czynne – pozwala na poddanie na wspólnotowym obszarze celnym

jednemu lub wi kszej liczbie procesów uszlachetniania towarów niewspólnotowych.

Uszlachetnianie czynne w systemie zawiesze pozwala na przetwarzanie towarów

niewspólnotowych, przeznaczonych do powrotnego wywozu poza wspólnotowy obszar

celny w postaci produktów kompensacyjnych, bez obci ania tych towarów cłem lub

stosowania wobec nich rodków polityki handlowej. Uszlachetnianie czynne w systemie

ceł zwrotnych pozwala na przetwarzanie towarów wspólnotowych, dopuszczonych do

obrotu ze zwrotem lub umorzeniem cła nale nego do zapłacenia za takie towary, je eli

zostan one wywiezione poza wspólnotowy obszar celny w postaci produktów

kompensacyjnych (art. 114-129 WKC).

-

Uszlachetnianie bierne – pozwala na czasowy wywóz towarów wspólnotowych poza

obszar celny Wspólnoty, w celu poddania ich procesom uszlachetnienia oraz

dopuszczenia produktów powstałych w wyniku tych procesów do obrotu, z całkowitym

lub cz ciowym zwolnieniem z cła (art. 145-153 WKC).

- Przetwarzanie pod kontrol – umo liwia u ycie towarów niewspólnotowych na

obszarze celnym Wspólnoty w procesach zmieniaj cych ich rodzaj lub stan, bez

zastosowania wobec nich cła i rodków polityki handlowej oraz umo liwia dopuszczenie

produktów powstaj cych w takich procesach (produkty przetworzone) do obrotu, z

zastosowaniem wła ciwych dla nich nale no ci celnych przywozowych. Przetwarzanie

pod kontrol mo e by realizowane tylko w składzie celnym, składzie wolnocłowym lub

wolnym obszarze celnym (art. 130-136 WKC).

-

Odprawa czasowa – pozwala na wykorzystanie na wspólnotowym obszarze celnym

towarów niewspólnotowych przeznaczonych do powrotnego wywozu bez dokonywania

adnych zmian, z wyj tkiem zwykłego zu ycia wynikaj cego z u ywania tych towarów

zgodnie z ich przeznaczeniem, z całkowitym lub cz ciowym zwolnieniem z cła i bez

stosowania wobec nich rodków polityki handlowej. Odprawa czasowa zawsze musi

precyzowa , jak długo towary obj te t procedur mog si znajdowa na wspólnotowym

obszarze celnym, po którym to terminie musz zosta ponownie wywiezione lub musi im

zosta nadane inne przeznaczenie celne. Czas trwania tej procedury nie mo e

przekroczy dwóch lat (art. 137-144 WKC).

Zgłoszenie celne w formie pisemnej musi by dokonane na specjalnym formularzu. Jest

to

SAD – Single Administrative Document – Jednolity Dokument Administracyjny.

Dokument ten wszczyna post powanie celne na granicy i jest najwa niejszym

dokumentem odprawy celnej

5

. Od 15 lipca 2004r. obowi zuje instrukcja Ministerstwa

Finansów wypełniania i stosowania dokumentu SAD (wersja 1.7 z dnia 7 grudnia 2005).

- Formularz SAD – wszczyna post powanie celne i jest wypełniany w wypadku

dokonywania zgłoszenia celnego towaru lub towarów klasyfikowanych według jednego

kodu taryfy celnej, pochodz cych z jednego kraju, obj tych jedn stawk celn i jedn

stawk podatkow . W przypadku wi kszej liczby towarów, które podlegaj ró nym

re imom, nale y zastosowa

-

Zestaw SAD – wypełniany w wypadku zgłaszania towarów klasyfikowanych według

wi cej ni jednego kodu taryfy celnej lub pochodz cych z wi cej ni jednego kraju, lub

obj tych wi cej ni jedn stawk celn lub wi cej ni jedn stawk podatkow . Na

zestaw SAD składaj si w takiej sytuacji formularze SAD, o których mowa wy ej i

SAD-BIS, który słu y do wpisywania kolejnych stawek celnych, podatkowych i

kolejnych kodów celnych przy przywozie ró nych towarów z ró nych pa stw.

Zgłoszenia celnego nale y równie dokonywa na kilku odr bnych formularzach, w

przypadku, gdy warto towarów jest wyra ona w ró nych walutach. Po drugie, gdy ceny

towarów s ustalone na podstawie ró nych warunków dostawy, a tak e wtedy, gdy

towary obj te s ró nymi procedurami celnymi lub ich ilo przekracza 99.

Dokument SAD składa si z 9 wzorcowych kart, z których:

•

Karta 1 przeznaczona jest dla urz du celnego, w którym zło one zostało

zgłoszenie celne (wywóz towarów)

•

Karta 1A przeznaczona jest dla potwierdzenia wywozu towarów poza obszar

celny Wspólnoty (otrzymuje j eksporter, potwierdza ona dokonanie wywozu i

dzi ki temu stosuje si stawk podatku VAT 0%)

•

Karta 2 przeznaczona jest dla celów statystycznych (wywóz towarów)

•

Karta 3 przeznaczona jest dla zgłaszaj cego lub jego przedstawiciela, po

przyj ciu zgłoszenia przez organ celny (zwracana eksporterowi)

•

Karta 4 przeznaczona jest dla urz du celnego kraju przeznaczenia w czasie

procedury tranzytu

•

Karta 5 przeznaczona jest dla urz du celnego, w którym zostało zło one

zgłoszenie celne o obj ciu towaru procedur tranzytu, po po wiadczeniu

zako czenia procedury tranzytu

•

Karta 6 przeznaczona jest dla urz du celnego, w którym zło one zostało

zgłoszenie celne (przywóz towarów)

5

Szczegółowe kwestie zwi zane z wymogami stawianymi zgłoszeniom celnym reguluje rozporz dzenie

ministra finansów (Dz. U. z 2004r. Nr 94, poz. 902)

•

Karta 7 przeznaczona jest dla celów statystycznych (przywóz towarów)

•

Karta 8 przeznaczona jest dla zgłaszaj cego lub jego przedstawiciela, po

przyj ciu zgłoszenia przez organ celny (zwracana odbiorcy towarów –

importerowi).

•

W praktyce nie stosuje si formularzy lub zestawów SAD, jako zbioru pełnych

zestawów Kart. Przy wywozie najcz ciej zastosowanie znajd Karty 1, 1A, 2 i 3.

W procedurze tranzytu 1,4,5 i 7. Natomiast przy przywozie towarów na

wspólnotowy obszar celny Karty 6,7,8

7.3.3. Rodzaje odpraw celnych

Wyró niamy dwa typu odprawy celnej: odprawa celna czasowa i odprawa celna

ostateczna.

Odprawa celna ostateczna jest to najcz ciej spotykana procedura celna,

z któr ma do czynienia importer. Odprawa celna ostateczna wi e si z uregulowaniem

długu celnego, jaki powstaje w zwi zku z przekraczaniem granicy. Cło nale ne jest

płacone wg okre lonej taryfy celnej na podstawie SAD-u. Odprawa celna ostateczna

mo e by dokonana w urz dzie celnym na przej ciu granicznym lub w innym urz dzie