Artykuł pochodzi z czasopisma:

Zeszyty Metodyczne Rachunkowości

nr 20 (308) z dnia 2011-10-20

www.czasopismaksiegowych.pl

wydawca: Wydawnictwo Podatkowe GOFIN sp. z o.o. ul. Owocowa 8, 66-400 Gorzów Wlkp.

www.gofin.pl sklep internetowy: www.sklep.gofin.pl

Zmiana kwalifikacji umowy leasingu dla celów bilansowych - z operacyjnego na finansow y

1. Kiedy należy dokonać zmiany kwalifikacji umowy leasingu?

Na dzień rozpoczęcia leasingu dokonuje się zakwalifikowania zawartej umowy albo do leasingu finansowego, albo operacyjnego.

Dla celów rachunkowych umowa leasingu traktowana jest jako leasing finansowy wtedy, gdy spełnia przynajmniej jeden z warunków

określonych w art. 3 ust. 4 ustawy o rachunkowości. Jeśli jednak żaden z tych warunków nie jest spełniony, to leasing kwalifikowany

jest jako operacyjny.

Przy czym obowiązek kwalifikowania dla celów bilansowych umów leasingu spełniających kryteria określone w art. 3 ust. 4 ustawy

o rachunkowości do leasingu finansowego obejmuje bezwzględnie tych korzystających (leasingobiorców), których roczne

sprawozdania finansowe podlegają obowiązkowi badania. Natomiast korzystający, których sprawozdania finansowe nie podlegają

obowiązkowi corocznego badania, mogą do przyjętych w leasing środków trwałych, mimo że są one objęte umowami kwalifikującymi

leasing do finansowego dla celów bilansowych, stosować definicję leasingu wynikającą z ustaw o podatku dochodowym (art. 3 ust.

6 ustawy o rachunkowości). Oznacza to, że w takiej sytuacji leasing może być ujęty bilansowo i podatkowo jako leasing operacyjny,

nawet jeśli umowa leasingu spełnia kryteria uznania jej w świetle ustawy o rachunkowości za leasing finansowy. W takim przypadku

korzystający (leasingobiorca) przyjęte środki trwałe ujmuje jedynie w ewidencji pozabilansowej środków trwałych.

W tym roku nasza firma ma obowiązek poddać badaniu sprawozdanie finansowe i muszę przekwalifikować umowy

leasingowe z operacyjnych na finansowe. Jakich należy w związku z tym dokonać księgowań?

Naszym zdaniem - jednostka może nie ujawniać umowy leasingu w związku z wystąpieniem obowiązku poddania badaniu

sprawozdania finansowego - pod warunkiem jednak, że pozostała do rozliczenia wartość umowy jest nieistotna i nieujawnienie jej

w ewidencji księgowej nie będzie miało znaczącego wpływu na rzetelne i jasne przedstawienie sytuacji majątkowej i finansowej oraz

wyniku finansowego jednostki. W takim przypadku jednostka może nadal korzystać z uproszczenia i kwalifikować umowę leasingu

według zasad podatkowych, mimo wystąpienia obowiązku badania sprawozdania finansowego.

Jeśli jednak w ocenie jednostki nieujawnienie w księgach przedmiotu leasingu wpłynie istotnie na wynik jednostki, to wskazane jest,

aby dla celów bilansowych dokonać zmiany kwalifikacji umowy leasingu, co jest jednoznaczne ze zmianą zasad (polityki)

rachunkowości.

W przypadku gdy jednostka będzie zmuszona dokonać przekwalifikowania umowy z leasingu operacyjnego na finansowy, powinna

środki trwałe, będące przedmiotem umów leasingu, wprowadzić do ksiąg rachunkowych. Przy czym przed wprowadzeniem środka

trwałego do ewidencji, należy:

dokonać podziału miesięcznej raty leasingowej na część kapitałową i odsetkową,

ustalić stawkę amortyzacji dla tego środka trwałego.

Warto dodać, iż analogiczne wyjaśnienia zawarto w projekcie Krajowego Standardu Rachunkowości nr 7 "Zmiany zasad (polityki)

rachunkowości, wartości szacunkowych, poprawianie błędów, zdarzenia następujące po dniu bilansowym - ujęcie i prezentacja"

(KSR nr 7) w dziale III "Zasady (polityka) rachunkowości i jej zmiany". Zgodnie z punktem 3.11. tego projektu: "Jednostki, których

sprawozdanie finansowe nie podlega obowiązkowemu badaniu, mogą korzystać z przewidzianego w art. 3, ust. 6 ustawy

uproszczenia, polegającego na prawie kwalifikowania umów leasingu w sposób przewidziany w prawie podatkowym. W przypadku

utraty możliwości stosowania tego uproszczenia, jednostka może w dalszym ciągu stosować przepisy prawa podatkowego

w odniesieniu do już zawartych umów na dzień utraty zwolnienia, pod warunkiem, że różnice tym spowodowane nie zniekształcają

istotnie obrazu sytuacji majątkowej, finansowej oraz wyniku finansowego jednostki, lub takie przekształcenie jest praktycznie

niewykonalne. Jeżeli warunki te nie są spełnione, to należy dokonać przekwalifikowania uprzednio zawartych umów leasingu

i przekształcenia danych porównawczych (przekwalifikowanie uprzednio zawartych umów na umowy o leasing finansowy)."

www.czasopismaksiegowych.pl

http://www.czasopismaksiegowych.pl/11,2635,139751,zmiana-kwalifik...

1 z 5

2011-11-18 20:13

2. Podział opłaty podstawowej na część kapitałową i odsetkową

Jeżeli leasing jest podatkowo operacyjny, a księgowo finansowy, to zazwyczaj finansujący, fakturuje opłatę podstawową w jednej

kwocie. W takiej sytuacji jednostka (korzystający) powinna podzielić opłatę podstawową na część kapitałową i odsetkową. Część

odsetkowa opłaty podstawowej stanowi dla jednostki koszt finansowy, spowodowany obsługą kwoty wyłożonej przez finansującego

w celu udostępnienia jednostce przedmiotu leasingu. Natomiast część kapitałowa stanowi przypadającą na dany okres

sprawozdawczy spłatę zobowiązania wobec finansującego (por. pkt VI.4. Krajowego Standardu Rachunkowości nr 5 "Leasing,

najem i dzierżawa" - KSR nr 5).

Podział opłaty podstawowej na część kapitałową i odsetkową przeprowadza się stosując metodę wewnętrznej stopy zwrotu (IRR).

Jest to stopa dyskontowa, która zrównuje bieżącą wartość opłat leasingowych z wartością przedmiotu umowy leasingu. W praktyce

oblicza się ją za pomocą arkusza kalkulacyjnego. Opłatę wstępną i końcową zalicza się z reguły w całości do części kapitałowej.

KSR nr 5 dopuszcza stosowanie uproszczonych metod podziału opłaty leasingowej na część kapitałową i odsetkową. Może to być

np. metoda liniowa (równomierna) lub metoda sumy numerów. Wybrana metoda musi być przez jednostkę wskazana w polityce

rachunkowości, tak aby zachować porównywalność informacji zawartych w sprawozdaniach finansowych.

3. Ustalenie staw ki amortyzacyjnej przedmiotu leasingu

Odpisów amortyzacyjnych przedmiotu umowy leasingu finansowego dokonuje korzystający, stosując zasady określone w art. 32 i 33

ustawy o rachunkowości.

Jeżeli umowa nie przewiduje, że na moment zakończenia leasingu korzystający uzyska tytuł własności przedmiotu umowy (bez

dodatkowej opłaty lub za opłatę końcową), to dany składnik aktywów powinien zostać w całości zamortyzowany przez:

okres leasingu lub

okres użytkowania, jeżeli okres użytkowania byłby krótszy.

Natomiast w sytuacji, gdy umowa przewiduje, że korzystający uzyska tytuł własności przedmiotu leasingu (bez dodatkowej opłaty lub

za opłatę końcową), to składnik aktywów amortyzuje się przez okres jego ekonomicznej użyteczności, zgodnie z zasadami

amortyzacji (metoda, stawka) stosowanymi przez korzystającego do podobnych własnych składników aktywów (pkt VI.3 KSR nr 5).

4. Ewidencja księgowa skutków zmiany kwalifikacji umowy leasingu

Ujawnienia umowy leasingu dokonuje się w księgach rachunkowych tego roku, za który wystąpi, np. po raz pierwszy, obowiązek badania sprawozdania

finansowego. Należy tego dokonać najpóźniej na dzień bilansowy tego właśnie roku.

Naszym zdaniem skutki zmiany kwalifikacji umowy leasingu ujmuje się w księgach rachunkowych na koncie 82 "Rozliczenie wyniku finansowego" (w

analityce: Zysk/strata z lat ubiegłych).

Analogiczne zasady ewidencji wynikają z projektu KSR nr 7. Według projektu, w przypadku zmiany kwalifikacji umowy leasingu,

mamy do czynienia ze zmianą zasad (polityki) rachunkowości. W świetle bowiem pkt 3.12. KSR nr 7, zmiany zasad (polityki)

rachunkowości jednostka ujmuje m.in. w przypadku utraty prawa do stosowania uproszczeń wynikających z przepisów

o rachunkowości.

Zgodnie natomiast z punktem 3.13 projektu KSR nr 7 "(...) jednostka, wyjąwszy przypadki, gdy jest to praktycznie niewykonalne:

a) odnosi skutki zmiany przyjętych zasad (polityki) rachunkowości na kapitał (fundusz) własny, wykazując je jako

zysk (stratę) z lat ubiegłych lub inną pozycję kapitałów (funduszy) własnych, jeżeli tak stanowią przepisy

o rachunkowości;

b) przekształca retrospektywnie dane porównawcze w sprawozdaniu finansowym;

c) wykazuje skutki zmiany przyjętych zasad (polityki) rachunkowości jednostki w odpowiedniej pozycji zestawienia

zmian kapitału (funduszu) własnego, o ile zobowiązana jest do jego sporządzania."

Ewidencja księgowa związana ze zmianą kwalifikacji umowy leasingu może przebiegać w sposób przedstawiony na poniższym

przykładzie liczbowym.

www.czasopismaksiegowych.pl

http://www.czasopismaksiegowych.pl/11,2635,139751,zmiana-kwalifik...

2 z 5

2011-11-18 20:13

Przykład

I. Założenia:

1. Spółka zawarła w sierpniu 2010 r. umowę leasingu maszyny produkcyjnej, która dla celów podatkowych ma

charakter leasingu operacyjnego, a dla celów bilansowych - leasingu finansowego. Sprawozdanie finansowe

jednostki za 2010 r. nie podlegało obowiązkowi badania. Dlatego jednostka skorzystała z uproszczenia

i zakwalifikowała tę umowę dla celów bilansowych do leasingu operacyjnego.

2. Warunki umowy:

a) cena zakupu maszyny: 150.000 zł,

b) okres trwania umowy: 36 miesięcy,

c) opłata wstępna uiszczona jednorazowo w chwili zawarcia umowy: 19.764 zł (wartość netto:

16.200 zł + VAT 22%: 3.564 zł),

d) miesięczny czynsz leasingowy płatny w 35 ratach: (wartość netto: 4.300 zł + VAT),

e) po zakończeniu umowy leasingu leasingobiorcy przysługuje prawo do nabycia maszyny za cenę:

(wartość netto: 22.000 zł + VAT).

3. Do końca grudnia 2010 r. jednostka zarachowała w koszty bilansowe:

a) 5 rat leasingowych na łączną kwotę: 4.300 zł × 5 = 21.500 zł,

b) opłatę wstępną w kwocie: 16.200 zł : 36 m-cy × 5 m-cy = 2.250 zł.

4. Spółka ujmuje koszty tylko na kontach zespołu 4, a odpisów amortyzacyjnych od wartości początkowej środków

trwałych dokonuje począwszy od pierwszego miesiąca następującego po miesiącu, w którym te środki trwałe

wprowadzono do ewidencji.

5. Ustalono, iż okres ekonomicznej użyteczności maszyny w leasingu wynosi 7 lat i przyjęto dla niej 14% stawkę

amortyzacji.

6. Za 2011 r. jednostka ma obowiązek badania sprawozdania finansowego. Pozostała do rozliczenia wartość

umowy jest istotna z punktu widzenia rzetelnego przedstawienia sytuacji majątkowej i finansowej oraz wyniku

finansowego. Dlatego jednostka postanowiła środek trwały, będący przedmiotem zawartej w 2010 r. umowy

leasingowej, wprowadzić do ewidencji bilansowej. Środek trwały wprowadzono do ewidencji środków trwałych na

dzień 1 stycznia 2011 r. Ewidencja faktur VAT za czynsz leasingowy, począwszy od stycznia 2011 r., będzie

przebiegała na zasadach określonych w zakładowym planie kont jednostki dla leasingu finansowego - bilansowo,

a operacyjnego - podatkowo.

II. Wartości, które należy wprowadzić do ksiąg rachunkowych na dzień 1 stycznia 2011 r., w związku ze zmianą

kwalifikacji umowy leasingu:

1. Wartość początkowa środka trwałego: 150.000 zł.

2. Dotychczasowe umorzenie za okres od września 2010 r. do grudnia 2010 r.:

(150.000 zł × 14%) : 12 m-cy × 4 m-ce = 7.000 zł.

3. Podział opłaty leasingowej na część kapitałową i odsetkową - jednostka skorzystała z uproszczenia i zastosowała

metodę liniową (równomierną):

a) wartość ogółem opłat: 188.700 zł, w tym:

opłata wstępna: 16.200 zł,

35 rat po 4.300 zł, co stanowi kwotę: 150.500 zł,

wartość wykupu: 22.000 zł,

www.czasopismaksiegowych.pl

http://www.czasopismaksiegowych.pl/11,2635,139751,zmiana-kwalifik...

3 z 5

2011-11-18 20:13

b) odsetki: 188.700 zł - 150.000 zł = 38.700 zł,

c) miesięczna część odsetkowa: 38.700 zł : 35 rat = 1.105,71428 zł.

Ustalono, że pierwsza część wynosi: 1.105,86 zł, a pozostałe 34 części wynoszą: 1.105,71 zł, zatem

część odsetkowa za 2010 r. wynosi: 5.528,70 zł,

d) opłata wstępna i końcowa stanowią w całości spłatę części kapitałowej. Nierozliczona opłata

wstępna wynosi: 16.200 zł - 2.250 zł = 13.950 zł,

e) na dzień 1 stycznia 2011 r. pozostało do zapłaty w kwocie netto: 151.000 zł (30 rat po 4.300 zł +

wartość wykupu: 22.000 zł), w tym:

część kapitałowa: (3.194,29 zł × 30 rat) + 22.000 zł = 117.828,70 zł,

część odsetkowa: 1.105,71 zł × 30 rat = 33.171,30 zł.

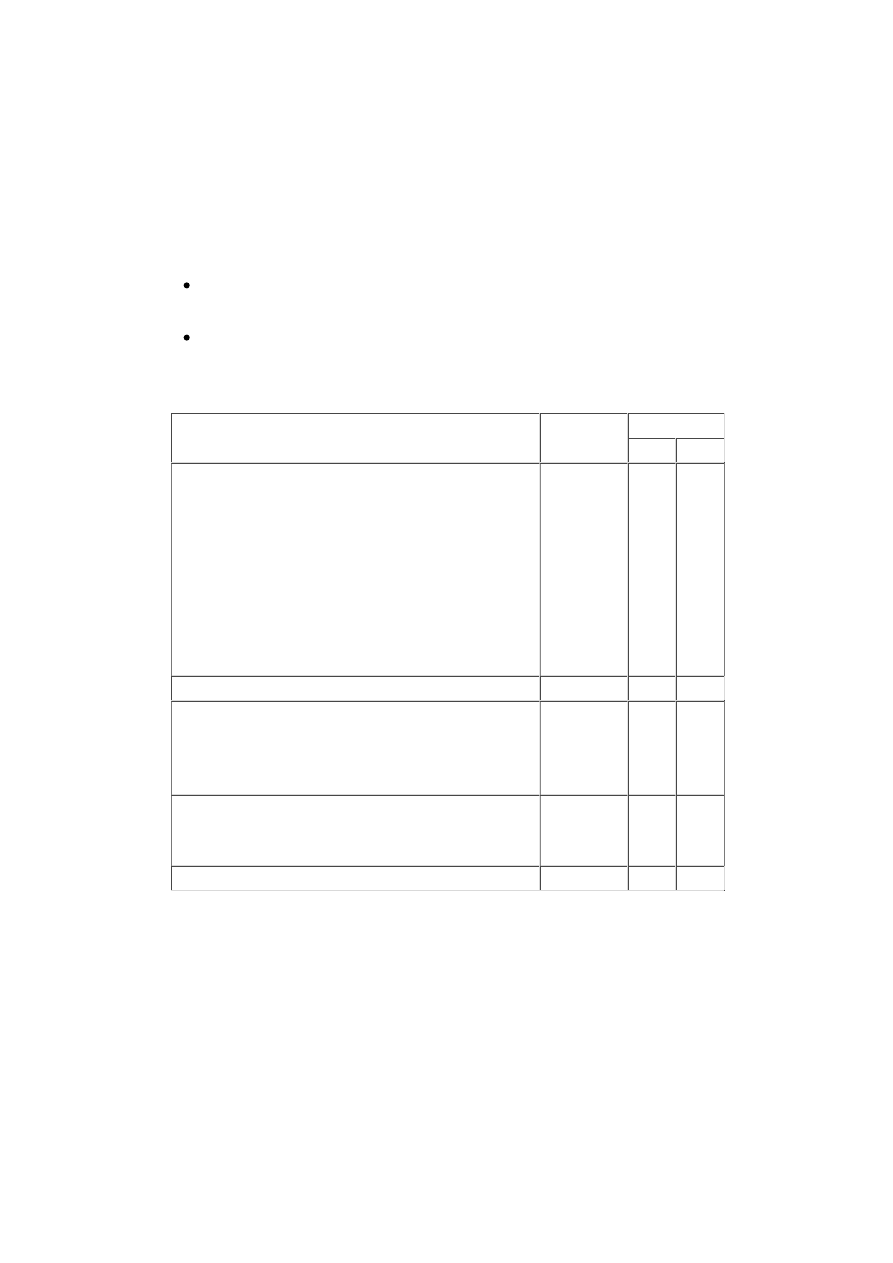

III. Dekretacja (zapisy w księgach stycznia 2011 r.):

Opis operacji

Kwota

Konto

Wn

Ma

1. OT - wprowadzenie środka trwałego do ewidencji bilansowej:

a) wartość początkowa środka trwałego

150.000,00 zł

01

b) dotychczasowe umorzenie

7.000,00 zł

07-1

c) rozrachunki z finansującym z tytułu

przedmiotu umowy

(część kapitałowa pozostała do spłaty)

117.828,70 zł

24-9/2

d) wyksięgowanie pozostałej do rozliczenia

opłaty wstępnej

13.950,00 zł

64

e) korekta wyniku finansowego

(różnica między sumą zapisów po stronie

Wn i Ma kont 01, 07, 24-9/2, 64)

11.221,30 zł

82

2. PK - amortyzacja za styczeń 2011 r.

1.750,00 zł

40-0

07-1

3. FV - z tytułu czynszu leasingowego:

a) wartość netto czynszu

4.300,00 zł

24-9/3

30

b) VAT podlegający rozliczeniu według stawki 23%

989,00 zł

22-1

30

c) kwota do zapłaty

5.289,00 zł

30

24-9/1

4. PK - rozliczenie opłaty leasingowej:

a) część kapitałowa

3.194,29 zł

24-9/2

24-9/3

b) część odsetkowa

1.105,71 zł

75-1

24-9/3

5. WB - zapłata czynszu leasingowego

5.289,00 zł

24-9/1

13-0

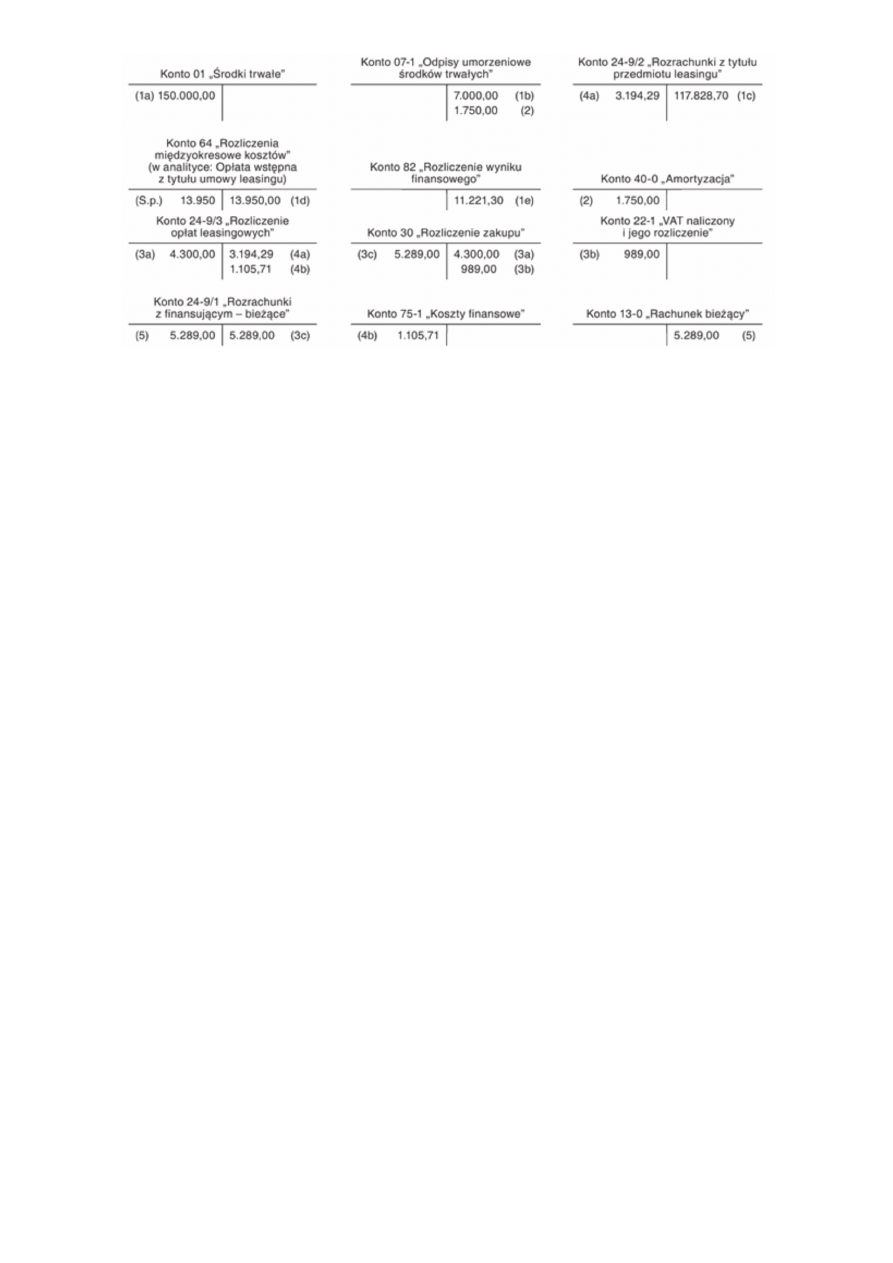

IV. Księgowania:

www.czasopismaksiegowych.pl

http://www.czasopismaksiegowych.pl/11,2635,139751,zmiana-kwalifik...

4 z 5

2011-11-18 20:13

www.czasopismaksiegowych.pl

http://www.czasopismaksiegowych.pl/11,2635,139751,zmiana-kwalifik...

5 z 5

2011-11-18 20:13

Wyszukiwarka

Podobne podstrony:

opodatkowanie stron umowy leasingu NSW3YKTZ5FWE4FK2OMV2CPY4IOKPE7GRFZZZLVY

Jak rozliczysz wydatki na eksploatację samochodu zastępczego używanego w ramach umowy leasingu

Sprzedaż samochodu wykupionego po zakończeniu umowy leasingu, Gazeta Podatkowa

01 Wykład?chy umowy leasinguid006

zmiana warunków umowy za porozum

zmiana warunków umowy 2

analiza umowy leasingu

Umowy leasingu w prawie bilansowym i podatkowym ebook

363 Wykup środka trwałego po zakończeniu trwania umowy leasingu finansowego

zmiana umowy o pracę IVRYZ6ZP5WPFPZY7G7SWSLQO4746C4RNOSO4ODQ

zal 4 do umowy wzor wniosku zmiana nr rachunku?nkowego

USTANIE I ZMIANA UMOWY O PRACĘ, NASZE materiały notatki

Prawo cywilne 6 Zobowiązania kontraktowe Zawarcie umowy, zastrzeżenia umowne, zmiana umowy pptx

Umowy terminowe po zmianach z 22 lutego 2016 r

Rekrutacja i Komisje Kwalifikacyjne

Prezentacja kwalifikacja testy

PawelCiszewski Zarzadzanie dostawcami i umowy SLA

Umowy cywilnoprawne w administracji (1)

Leasing prezentacja

więcej podobnych podstron