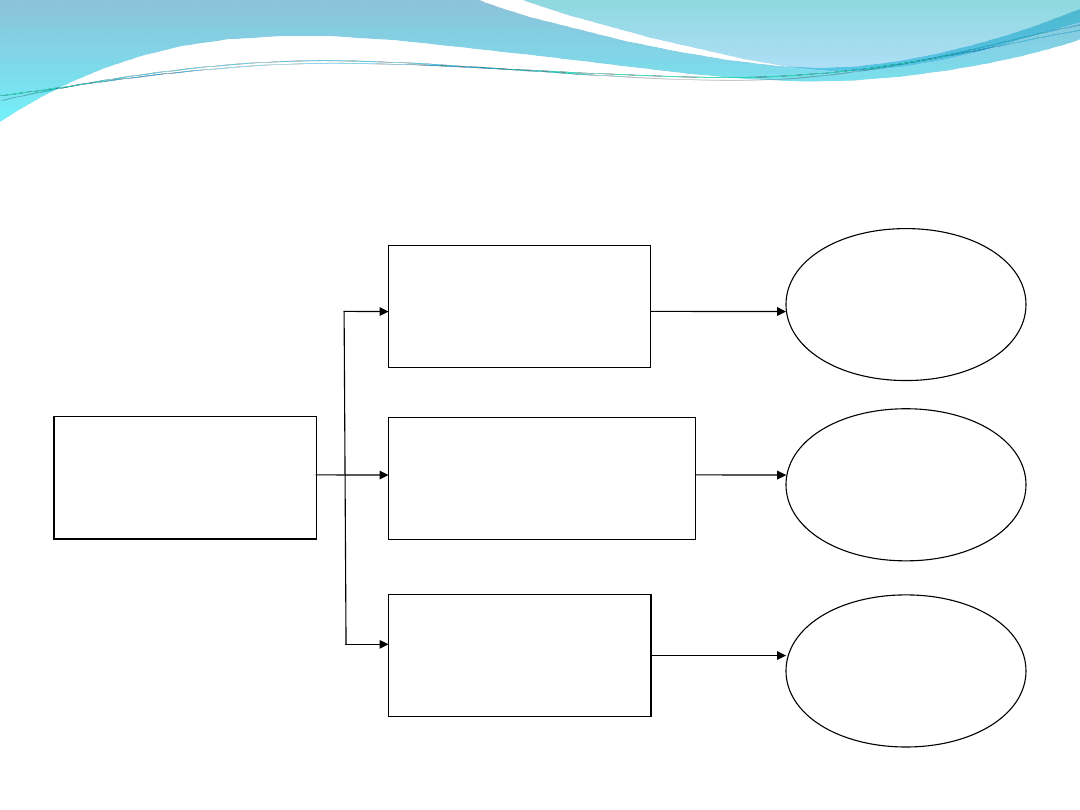

Kapitał

przedsiębiorstwa

Kapitał własny (equity),

Kapitał obcy (interest-bearing debt).

Źródła kapitału < źródła finansowania

przedsiębiorstwa

Źródła kapitału

1. Wewnętrzne źródło kapitału własnego:

Zysk zatrzymany

2. Zewnętrzne źródła kapitału własnego:

Emisja akcji/zwiększanie udziałów

3. Zewnętrzne źródła kapitału obcego:

Kredyty bankowe,

Emisja dłużnych papierów wartościowych,

Leasing finansowy

4. Zewnętrzne źródło kapitału

hybrydowego/zamiennego:

Emisja obligacji zamiennych i innych hybrydowych

papierów wartościowych.

Kapitał własny

Pozyskiwany ze źródeł wewnętrznych

(zysk zatrzymany),

Pozyskiwany ze źródeł zewnętrznych

(wpływy z emisji akcji lub zwiększenia

udziałów).

Kapitał obcy

Pozyskiwany wyłącznie ze źródeł

zewnętrznych (kredyty, pożyczki, wpływy

z emisji papierów dłużnych),

Kapitał hybrydowy – z instrumentów

hybrydowych, łączących cechy papierów

udziałowych i dłużnych (np. emisja

obligacji zamiennych na akcje),

Leasing finansowy (o charakterze

kapitałowym).

Zapotrzebowanie

przedsiębiorstwa ze źródeł

zewnętrznych - inwestycje

Wzrost zobowiązań operacyjnych,

zmieniających się proporcjonalnie do

planowanego przyrostu przychodów ze

sprzedaży (wzrost aktywów obrotowych),

Wykorzystanie nadwyżek środków

pieniężnych i krótkoterminowych aktywów

finansowych (jeśli zostały zgromadzone

we wcześniejszych okresach),

Przyrost kapitału własnego ze źródeł

wewnętrznych.

Podział zysku i

polityka wypłat

dywidend

Dostępność wewnętrznych źródeł kapitału

uwarunkowana jest rentownością działalności,

Wypracowanie dodatniego wyniku finansowego

daje potencjalne możliwości zwiększenia

kapitału własnego ze źródeł wewnętrznych,

W przypadku straty, zmniejszeniu ulega kapitał

własny,

Rekomendacje co do podziału zysku (na część

wypłacaną i zatrzymaną) przygotowuje zarząd,

a ostateczną decyzję podejmują właściciele

(udziałowcy, akcjonariusze).

Czynniki wypłat

dywidend

Preferencje właścicieli,

Różnice w opodatkowaniu wypłacanych dywidend i

realizowanych zysków kapitałowych,

Stabilność wypłat dywidend,

Regulacje prawne wpływające na podział zysku,

Płynność finansowa przedsiębiorstwa,

Rentowność planowanych przedsięwzięć

inwestycyjnych,

Potrzeby kapitałowe przedsiębiorstwa na

finansowanie inwestycji rozwojowych,

Dostępność źródeł kapitału,

Optymalizowanie struktury kapitału.

Kapitał

zainwestowany

Kapitał własny „+”

Kapitał obcy od którego

przedsiębiorstwo płaci zobowiązania.

To tzw. „kapitał bilansowy” – faktycznie

wpłacony przez inwestorów (wykazywany

w bilansie).

Kapitał

zainwestowany

Inwestowany przez właścicieli i

wierzycieli, którzy zagospodarowują w

ten sposób nadwyżki finansowe.

Właściciele i wierzyciele oczekują

realizacji stopy zwrotu z inwestycji

kapitałowych w przedsiębiorstwie.

Kapitał

zainwestowany

Kapitał własny „+”

Długoterminowe zobowiązania

oprocentowane „+”

Krótkoterminowe zobowiązania

oprocentowane „-”

Krótkoterminowe aktywa finansowe =

Kapitał zainwestowany w aktywa

operacyjne netto.

Aktywa operacyjne

netto

Aktywa trwałe „+”

Aktywa obrotowe „-”

Krótkoterminowe aktywa finansowe „-”

Zobowiązania operacyjne =

Aktywa operacyjne netto.

Etapy inwestowania

kapitału

I – inwestowanie kapitału przez

właścicieli i wierzycieli – finansowanie

działalności przedsiębiorstwa.

II – inwestowanie pozyskanego kapitału

w aktywa niezbędne do prowadzenia

przez nie działalności, czyli realizowanie

portfela inwestycji rzeczowych i

finansowych.

Rentowność kapitału

zainwestowanego

Podstawowy wskaźnik rentowności

kapitału w przedsiębiorstwie:

Stopa zwrotu z kapitału zainwestowanego

= zysk operacyjny netto po

opodatkowaniu/kapitał zainwestowany

Zysk operacyjny netto

po opodatkowaniu

(NOPAT)

To zysk wypracowany przez przedsiębiorstwo

na poziomie operacyjnym, po odjęciu kosztów

amortyzacji ale przed uwzględnieniem

odsetek (oprocentowania kapitału obcego)

oraz innych kosztów i przychodów

niezwiązanych z podstawową działalnością

operacyjną przedsiębiorstwa i po obliczeniu

skorygowanego opodatkowania

*)

.

*)

w naliczaniu podatku na tym poziomie tworzenia wyniku

finansowego nie bierze się pod uwagę np. możliwych do

uzyskania odsetkowych korzyści podatkowych.

Tworzenie i podział zysku

operacyjnego netto po

opodatkowaniu

Przychody ze sprzedaży netto

-

Koszty wytworzenia produktów

sprzedanych (w tym umorzenie środków

trwałych)

-

Koszty sprzedaży i koszty ogólnego

zarządu

= Zysk operacyjny netto

-

Skorygowany podatek dochodowy

=

Zysk operacyjny netto po opodatkowaniu

(NOPAT)

Tworzenie i podział zysku

operacyjnego netto po

opodatkowaniu cd.

Zysk operacyjny netto po opodatkowaniu

(NOPAT)

-

Koszty finansowe (płacone odsetki)

+ Przychody finansowe (otrzymane

odsetki i dywidendy)

+ Korzyści podatkowe z tytułu kosztów

finansowych netto

= Zysk netto

Zysk netto

-

Wypłacone dywidendy

= Zysk zatrzymany

Tworzenie i podział zysku

operacyjnego netto po

opodatkowaniu cd.

Podział zysku

operacyjnego

Zysk operacyjny

Odsetki

Podatek dochodowy

Zysk netto

Wierzyciele

Organy

skarbowe

Właściciele

Document Outline

- Slide 1

- Slide 2

- Slide 3

- Slide 4

- Slide 5

- Slide 6

- Slide 7

- Slide 8

- Slide 9

- Slide 10

- Slide 11

- Slide 12

- Slide 13

- Slide 14

- Slide 15

- Slide 16

- Slide 17

- Slide 18

Wyszukiwarka

Podobne podstrony:

4 FIR Źródła kapitału

7 FIR Struktura kapitału

FIR 6 Struktura kapitalu

źródła kapitałów oraz ich koszt w przedsiębiorstwie, finanse

6 FIR Koszt kapitału

Źródła kapitału

egz. rynek pieniężny i kapitałowy (6 str), FIR UE Katowice, SEMESTR IV, Rynki finansowe, pykaitakiet

więcej podobnych podstron