Aktywa operacyjne – wybrane

zagadnienia

Wartości niematerialne i prawne:

Franszyza

–

zorganizowany

system

kooperacyjnych powiązań pionowych między

samodzielnymi

w

sensie

prawnym

przedsiębiorstwami

na

bazie

umowy

o

charakterze ciągłym. System ten występuje na

rynku w sposób jednolity i charakteryzuje się

opartym

na

podziale

pracy,

programem

świadczeń, w którym uczestniczą partnerzy

działający w tym systemie oraz system

wytycznych i działań kontrolnych, które mają na

celu zapewnić działania zgodnie z celami

systemu.

• Franszyza jest umową cywilno prawną, na

podstawie której, farnszyzodawca za

ustaloną

odpłatnością,

przekazuje

franszyzobiorcy prawa do prowadzenia

działalności gospodarczej pod nazwą

firmową. Jednocześnie mając obowiązek

otoczyć franszyzobiorcę opieką i pomocą

w prowadzeniu tej działalności w sposób

zorganizowany i funkcjonujący w jego

firmie macierzystej.

• Pomoc ta sprowadza się do:

• 1) przeprowadzenia szkoleń fanszyzobiorcy i

jego pracowników,

• 2) konsultacji i doradztwa w prowadzeniu

działalności objętej franszyzą

• 3) kontrolowania przebiegu przedsięwzięcia

objętego umową franszyzy,

• 4) promowania i reklamowania działalności

związanej z marką farnszyzodawcy,

• 4) ciągłego doskonalenia działalności

prowadzonej pod firmową marką

• 5) wspierania farnszyzobiorcy w organizowaniu

sieci zakupów i sprzedaży na lokalnym rynku.

• Istnieją trzy główne typy współpracy

franchasingowych:

1) franchaising produkcyjny

2) franchaising dystrybucyjny

3) franchaising usługowy

W rachunkowości franszyza zaliczana jest do

aktywów operacyjnych, ponieważ spełnia

warunki kwalifikowania jej do tej grupy,

czyli wartości niematerialnych i prawnych,

ponieważ stanowi nabyte prawo.

• Wycena franszyzy na datę jego

nabycia oparta jest na cenie nabycia,

która obejmuje opłatę początkową

ustaloną przez franszyzodawcę i

pozwalającą

na

otwarcie

przedsiębiorstwa,

oraz

wszelkie

dodatkowe

koszty

związane

z

zawarciem umowy.

• Stałe

opłaty

dokonywane

przez

franszyzobiorcę są odnoszone na

bieżące koszty operacyjne.

WNiP - Koncesje

• Koncesja jest decyzją administracyjną, uprawniającą do

wykonywania określonej działalności gospodarczej w

sposób i na warunkach określonych przez organ

przyznający to prawo.

• Koncesje powinny dokładnie określać:

- rodzaj i sposób prowadzonej działalności objętej

koncesją,

- okres ważności, wraz ze wskazaniem terminu rozpoczęcia

działalności,

- przestrzeń,

- cel, zakres, rodzaj i harmonogram prac związanych z

koncesją

- inne np. bezpieczeństwo, ochrona środowiska

Wycena koncesji:

- opłaty wnoszone jednorazowo stanowią cenę

nabycia koncesji, która będzie amortyzowana przez

prawny okres jej ważności

opłaty ratalne - problem wyceny:

• 1) ratalne opłaty nie mogą wpływać na zwiększenie

wartości WNiP, ponieważ nie powodują zmiany

wartości użytkowej, a więc należałoby je traktować

jako obciążenia wyniku finansowego (niezgodne z

koncepcją rzetelnego i wiernego obrazu)

• 2) wg wartości godziwej (suma globalnych opłat

koncesyjnych), a wartość koncesji składałaby się z

bieżącego zobowiązania płatniczego i zobowiązań

odroczonych.

Wartość firmy

• Wyceniana jest w momencie kupna-

sprzedaży przedsiębiorstwa i dlatego

mówi się o tzw. nabytej wartości firmy.

Wartość firmy może być wykazywana w

księgach rachunkowych nabywcy.

• Wartość firmy można w rachunkowości

traktować jako (specyficzna cecha):

• 1) dodatnią lub ujemną wewnętrzną

wartość firmy

• 2) dodatnią lub ujemną nabytą wartość

firmy

• 3) dodatnią lub ujemną

skonsolidowaną wartość firmy

• Dodatnia wewnętrzna wartość firmy

jest kategorycznie zabroniona do

ewidencyjnego wykazywania przez

MSR, Dyrektywę IV UE ponieważ:

a) brak możliwości jej identyfikacji

b) brak możliwości precyzyjnego jej pomiaru

c) brak możliwości ustalenia

prawdopodobieństwa określenia

przyszłych korzyści

• Wewnętrzna wartość firmy może zmienić się w

nabytą wartość firmy w momencie, gdy pojawi

się aktywny rynek i jednostka staje się

przedmiotem obrotu na rynku kapitałowym i

jest nabyta przez inną jednostkę gospodarczą.

• Dodatnia nabyta wartość jest „dodatkowym”

aktywem trwałym i jest amortyzowana i

wykazywana w sprawozdaniach w malejącej z

czasem wartości księgowej.

• Dodatnia nabyta wartość jest amortyzowana

w liniowo w okresie 5-20 lat

• Ujemna wartość firmy jest traktowana

jako swoista darowizna i ujmowana jest

rozliczenia

miedzyokresowe

przychodów, co oznacza, że będzie ona

w ustalonym przedziale czasowym

wpływała na wynik finansowy nabywcy.

• Okres rozliczania ujemnej wartości firmy

jest najczęściej średnią ważoną okresu

ekonomicznej przydatności nabytych i

podlegających amortyzowaniu aktywów.

Skonsolidowana wartość

firmy

• Związana jest wyceną udziałów

jednostki dominującej i innych

jednostek wchodzących w skład tej

grupy.

• Wartość tę kreuje porównanie

udziałów z proporcjonalną do praw

własności częścią wartości godziwej

aktywów netto jednostek

powiązanych kapitałowo.

Dodatnia

wartość

firmy

jednostek

podporządkowanych jest wyliczana jako nadwyżka

ceny nabycia udziałów nad odpowiadającą im

częścią wartości godziwej aktywów netto jednostki

zależnej.

• Przykład: J

ednostka dominująca A nabyła 30% akcji

jednostki zależnej C za 15.000,-. Godziwa wartość czystego

majątku jednostki C na moment nabycia udziałów wynosiła

40.000,-. Wyliczenie dodatniej wartości firmy jest następujące:

• Cena nabycia udziałów

15.000,-

• Wartość godziwa praw własności do czystego majątku

jednostki C wynosi (30%x40.000,-)

12.000,-

• Dodatnia wartość firmy 3.000,-

Ujemna

wartość

firmy

jednostki

podporządkowanej ustalana jest jako nadwyżka

odpowiedniej części wartości godziwej aktywów

netto jednostki powiązanej z inwestorem nad ceną

nabycia udziałów w tej jednostce.

• Przykład:

J

ednostka dominująca A nabyła 30% akcji

jednostki zależnej C za 10.000,-. Godziwa wartość czystego

majątku jednostki C na moment nabycia udziałów wynosiła

40.000,-. Wyliczenie dodatniej wartości firmy jest następujące:

• Cena nabycia udziałów

10.000,-

• Wartość godziwa praw własności do czystego majątku

jednostki C wynosi (30%x40.000,-)

12.000,-

• Ujemna wartość firmy

-2.000,-

• Ujemną wartość firmy jednostek

podporządkowanych

tzw.

rezerwa

kapitałowa z konsolidacji, wykazuje się

w

pasywach

skonsolidowanego

bilansu.

Traktuje

się

ją

jako

międzyokresowe

rozliczenie

przychodów i wlicza się do bieżącego

wyniku grupy kapitałowej sukcesywnie

przez okres wyliczony jako średnio

ważony

czas

ekonomicznej

przydatności nabytych przez inwestora

i podlegających amortyzacji aktywów

jednostki powiązanej z nim kapitałowo.

Środki trwałe

• Mogą być zakupione, wytworzone we

własnym zakresie lub otrzymane, sposób

pozyskania środka powoduje zmiany w

wycenie dokonanej pierwotnie (wstępnej).

Przyczyny zmiany wartości początkowej

środków trwałych:

- trwała utrata wartości obiektu

- dokonanie przeszacowania wartości obiektu

- ulepszenie środków trwałych

- zużycie ( amortyzacja związana z

eksploatacją środków trwałych)

Trwała utrata wartości powoduje w księgach

rachunkowych tzw. odpis aktualizujący i oznacza:

- przeznaczenie obiektu do likwidacji

- wycofanie z użytkowania na skutek

nieprzydatności gospodarczej

- wystąpienie niekorzystnych zmian w zakresie

wykorzystania obiektu

• Przeszacowanie – w praktyce traktowane jest jako

alternatywny sposób ich bieżącej wyceny

bilansowej. Polega on na wycenie środków

trwałych w wartości godziwej – przeszacowanej

wykorzystując do tego celu formułę:

• Wb

t

– wartość bilansowa obiektu na dzień przeszacowania

• WG

t

– wartość godziwa podobnych lub takich samych obiektów na dzień

przeszacowania

• ∑Aw

t

– zakumulowana amortyzacja obiektu po przeszacowaniu

• ∑OA

t

– późniejsze zakumulowane odpisy aktualizujące z tytułu utraty

wartości

n

t

n

t

t

t

t

t

OA

Aw

WG

Wb

1

1

• Ulepszenia to przedsięwzięcia polegające

na przebudowie, rozbudowie, modernizacji,

rekonstrukcji i in. W wyniku których wartość

użytkowa środka trwałego jest wyższa od

pierwotnej.

Ulepszenie to nie remont, który należy

rozumieć

jako

przywrócenie

dawnej

zdolności użytkowej, nie powoduje on nigdy

wzrostu wartości, lecz obciąża koszty

bieżącej działalności.

Środki trwałe w budowie (inwestycja

rzeczowa)

• Inwestycja rzeczowa (operacyjna) to taka, w

wyniku której powstają nowe środki trwałe oraz

ulepszenia w istniejących już obiektach.

• Przedsięwzięcie inwestycyjne – to złożona

inwestycja rzeczowa, obejmująca tzw. inwestycję

podstawową jak i inwestycje towarzyszące.

• Zadanie inwestycyjne – to możliwa do wydzielenia

najmniejsza część przedsięwzięcia

inwestycyjnego, które po oddaniu do użytku może

być prawidłowo wykorzystywane, mimo, ze całe

przedsięwzięcie nie jest jeszcze zakończone

• Wycena środków trwałych w budowie

odbywa się według kosztów poniesionych

zarówno bezpośrednich jak i uzasadnionej

części kosztów pośrednich.

• Te ostatnie rozlicza się na poszczególne

obiekty inwentarzowe środków trwałych w

proporcji do ich kosztów bezpośrednich.

Przykład: zakończone zadanie inwestycyjne obejmuje

budowę

dwóch

budynków

mieszkalnych.

Koszty

bezpośrednie środków trwałych w budowie wynosiły:

- budynek A – 900.000,-

- budynek B – 650.000,-

• Koszty pośrednie dotyczące dokumentacji projektowej i

kosztorysowej oraz wywłaszczenia terenu pod budowę

wynosiły 310.000,-

• Rozwiązanie:

1. ustalenie narzutu

2. koszt wytworzenia

• Budynek A 1.080.000,-

• Budynek B 780.000,-

%

20

000

.

650

000

.

900

%

100

000

.

310

Leasing – kredyt rzeczowy

• Rodzaje: pośredni, bezpośredni,

• Finansowy i operacyjny („suchy”, „mokry”)

• Zwrotny

• Lewarowy

• Zerowy

• Z punktu widzenia rachunkowości wyróżnia

się:

a) leasing operacyjny

b) leasing finansowy

• Podstawą klasyfikacji jest stopień w jakim

ryzyko i korzyści związane z przedmiotem

umowy przypadają w udziale finansującemu i

korzystającemu.

• Ryzyko dotyczy m.in.: poniesienia straty

związanej z utratą przydatności technicznej,

zmianami warunków ekonomicznych

• Korzyści to oczekiwane zyski związane z jego

użytkowaniem

lub

zyski

związane

ze

wzrostem wartości. O klasyfikacji leasingu

decyduje treść ekonomiczna, a nie forma

prawna (realizacja zasady przewagi „formy

treści nad formą”)

• Jeżeli

w

umowie

następuje

przeniesienie w zasadzie całego ryzyka

i korzyści z tytułu użytkowania danego

aktywu na rzecz korzystającego –

leasing finansowy.

• Zgodnie z zapisami UoR (art. 3, ust. 4)

umowa musi spełniać przynajmniej

jeden z warunków:

1) przenosi własność przedmiotu na korzystającego po zakończeniu umowy,

2) zawiera prawo do nabycia jej przedmiotu przez korzystającego, po cenie

niższej od wartości rynkowej z dnia nabycia,

3) okres, na jaki została zawarta, odpowiada w przeważającej części

przewidywanemu okresowi ekonomicznej użyteczności środka trwałego lub

prawa majątkowego, przy czym nie może być on krótszy niż trzy czwarte

tego okresu.

4) suma opłat, pomniejszona o dyskonto, ustalona w dniu zawarcia umowy i

przypadająca do zapłaty w okresie jej obowiązywania, przekracza 90%

wartości rynkowej przedmiotu umowy na ten dzień,

5) zawiera przyrzeczenie finansującego do zawarcia z korzystającym kolejnej

umowy o oddanie w odpłatne używanie tego samego przedmiotu lub

przedłużenia umowy dotychczasowej, na warunkach korzystniejszych od

przewidzianych w dotychczasowej umowie,

6) przewiduje możliwość jej wypowiedzenia, z zastrzeżeniem, że wszelkie

powstałe z tego tytułu koszty i straty poniesione przez finansującego

pokrywa korzystający,

7) przedmiot umowy został dostosowany do indywidualnych potrzeb

korzystającego. Może on być używany przez korzystającego, bez

wprowadzania w nim istotnych zmian.

Leasing w sprawozdaniach

finansowych:

• Leasing finansowy:

Korzystający:

1. w pasywach bilansu jako zobowiązanie leasingowe

wykazuje całą zagregowaną kwotę płatności równą

wartości godziwej przedmiotu leasingu, z podziałem

na zobowiązania krótkoterminowe (płatności w

przyszłym roku obrotowym) oraz długoterminowe

(płatności w kolejnych latach)

2. w aktywach wykazuje wartość użytkowanego

przedmiotu leasingu

3. w rachunku zysków i strat w działalności operacyjnej

bieżącą amortyzację i inne koszty związane z

użytkowanym obiektem, a oprocentowanie kredytu

leasingowego – w kosztach finansowych.

Leasing finansowy – w sprawozdaniach cd.

• Finansujący:

1. W aktywach bilansu wykazuje

należności leasingowe z podziałem

na

krótkoterminowe

oraz

długoterminowe

2. W rachunku zysków i strat ujawnia

bieżące oprocentowanie leasingu

Leasing operacyjny – ujęcie

sprawozdawcze

• W rachunku zysków i strat płatności

rat leasingowych traktuje się jako

koszty operacyjne u korzystającego,

a przychody operacyjne u

finansującego.

Płatności leasingowe -

ustalanie

• gdzie: R

t

– rata płatności leasingowej

• C

t

– wartość przedmiotu leasingu

• p=- roczna stopa dyskontowa

• n – liczba lat płatności leasingowych.

p

p

p

PAD

PAD

C

R

n

p

n

p

n

t

t

)

1

(

1

1

)

1

(

Przykład: Umowa leasingu zawarta na 4 lata,

wartość godziwa obiektu wynosi 12.500,- a

oprocentowanie kredytu leasingowego 10%

,

3585

1

,

0

)

1

,

0

1

(

1

1

)

1

,

0

1

(

12500

4

t

R

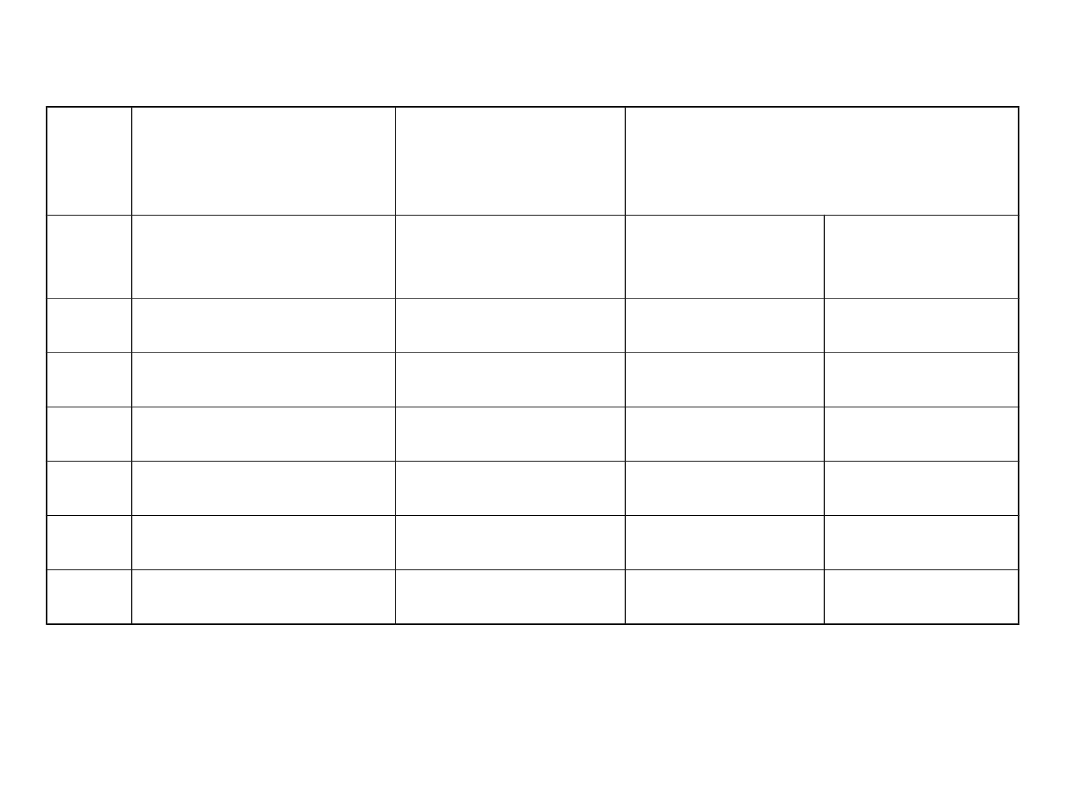

Rok

Roczne raty

płątnosci

leasingowych

Oprocentowani

e kredytu

leasingowego

Rozrachunki leasingowe

zmniejszeni

e

saldo

0

33585

-

-

12500

1

3585

-

3858

8912

2

3585

892

2693

6222

3

3585

622

2963

3259

4

3585

326

3259

14340

1840

12500

Obliczanie okresowego

ratalnego oprocentowania:

O

t

– oprocentowanie zawarte w racie płatności leasingowej

WO – globalna kwota oprocentowania leasingu

S

n

– suma rzędu cyfr

r

n

– liczba rat płatnosci leasingowych

n – liczba lat płatności

k – liczba rat płatnosci

k

n

S

r

S

WO

O

n

n

n

t

1

2

Przykład: umowa leasingowa obejmuje 4 lata i zawiera:

- sumę rat płatności leasingowych za ten okres, czyli

120.00

-wartość obiektu, czyli 80.000.

Rok

Roczne raty

płątnosci

leasingowych

Oprocentowani

e kredytu

leasingowego

Rozrachunki leasingowe

zmniejszeni

e

saldo

0

-

-

-

80.000

1

30.000

16.000

14.000

66.000

2

30.000

14.000

18.000

48.000

3

30.000

8.000

22.000

26.000

4

30.000

4.000

26.000

120.000

40.000

80.000

Document Outline

- Slide 1

- Slide 2

- Slide 3

- Slide 4

- Slide 5

- Slide 6

- Slide 7

- Slide 8

- Slide 9

- Slide 10

- Slide 11

- Slide 12

- Slide 13

- Slide 14

- Slide 15

- Slide 16

- Slide 17

- Slide 18

- Slide 19

- Slide 20

- Slide 21

- Slide 22

- Slide 23

- Slide 24

- Slide 25

- Slide 26

- Slide 27

- Slide 28

- Slide 29

- Slide 30

- Slide 31

- Slide 32

- Slide 33

- Slide 34

- Slide 35

Wyszukiwarka

Podobne podstrony:

AKTYWA PIENIĘŻNE KONSPEKT RF

Klasyfikacja aktywa pasywa

Aktywa i rezerwy z tytułu odroczonego podatku dochodowego

Jak zaprezentować aktywa zakupionej spółki

Działalność?nków inwestycyjnych w obszarze zarządzania aktywami klientów tekst

05c AKTYWA

Aktywator

ćw aktywacja grupa para wodna 2

BAD OPER 09 10(2)

Cwiczenia aktywa trwale

wzm oper 05, Inzynieria Materiałowa, I semestr, Elektrotechnika, elektrotechnika, Układy Elektronicz

Aktywa-kolokwium, Niezbędnik leśnika, WYDZIAŁ LEŚNY, Zarządzanie, Cwiczenia, ściągi

więcej podobnych podstron