Formy opodatkowania

działalności w Polsce

Opodatkowanie działalności

gospodarczej osób fzycznych

•

Zasady ogólne

– skala podatkowa 18%, 32%

•

Podatek wg jednolitej 19% stawki

•

Zryczałtowane formy

opodatkowania:

- Ryczałt od przychodów

ewidencjonowanych

- Karta podatkowa

Spółka cywilna i spółka osobowa

W spółce cywilnej osobami wykonującymi działalność gospodarczą

są

wspólnicy spółki

(to oni są przedsiębiorcami, a nie spółka) i to oni

rozliczają się z podatku dochodowego

od dochodu (przychodu

pomniejszonego o koszty)

z działalności uzyskanego w spółce.

W przypadku

osobowych spółek handlowych przedsiębiorcą jest

spółka

, a nie jej wspólnicy, jednak i tu

obowiązek zapłaty podatku

dochodowego też ciąży na wspólnikach

, a nie na spółce.

Wspólnicy takich spółek - podobnie

jak prowadzący działalność

gospodarczą indywidualnie, mają do

wyboru zasady ogólne, podatek

liniowy lub formy zryczałtowane. Z

tym że wybór ryczałtu bądź karty

podatkowej nie zawsze jest możliwy,

bowiem:

- ryczałt od przychodów

ewidencjonowanych mogą opłacać

tylko wspólnicy spółki cywilnej oraz

jawnej,

- kartę podatkową mogą płacić tylko

wspólnicy spółki cywilnej.

Spółka cywilna i spółka osobowa

Ci wspólnicy, którzy wybrali opodatkowanie według zasad ogólnych,

ustalają swój dochód w specyficzny sposób. Otóż, choć to oni są

podatnikami, najpierw

ustają dochód

spółki tak, jakby to ona płaciła

podatek. Dopiero tak uzyskany dochód (lub stratę)

dzielą między

siebie - proporcjonalnie do ich prawa udziału w zysku spółki

(np. jeśli

jest dwóch wspólników, z których jeden ma 30 proc., a drugi 70 proc.

udział w zysku, to proporcjonalnie 30 proc. dochodu tej spółki będzie

opodatkowane u pierwszego, a 70 proc. u drugiego wspólnika).

Podatkowa księga przychodów i rozchodów jest prowadzona dla

spółki

(a nie dla poszczególnych wspólników). Mogą ją jednak

prowadzić tylko spółki cywilne, jawne i partnerskie, których

przychody

są niższe niż 1 200 000 euro

. Spółka komandytowa i komandytowo-

akcyjna zawsze musi mieć pełną księgowość (księgi rachunkowe).

Spółka cywilna i spółka osobowa

Wspólnikiem w spółce osobowej (a

nawet w spółce cywilnej) może być też

osoba prawna (np. spółka z o.o. lub

akcyjna). Wówczas taki wspólnik

rozlicza się z podatku dochodowego od

osób prawnych, a jego dochód ustala

się proporcjonalnie do posiadanego

udziału. Spółka musi w takiej sytuacji

od początku prowadzić pełną

księgowość (bez względu na wysokość

osiąganych przychodów).

Zasady ogólne z zastosowaniem

skali podatkowej

Jest to podstawowa forma opodatkowania.

Ten, kto przed rozpoczęciem działalności lub do 20 stycznia roku

podatkowego nie złoży oświadczenia o zastosowanie

zryczałtowanych form opodatkowania albo oświadczenia o wyborze

opodatkowania według jednolitej 19% stawki podatku, musi

rozliczać się właśnie w ten sposób.

Podatek PIT płaci się od faktycznie uzyskanego dochodu.

Aby ustalić dochód, trzeba od przychodu z działalności

gospodarczej odjąć koszty jego uzyskania.

Przychody i koszty należy wykazywać w ewidencji, zwanej

podatkową księgą przychodów i rozchodów lub księgach

rachunkowych, prowadzonych zgodnie z przepisami o

rachunkowości (jeśli przychody za poprzedni rok podatkowy

wyniosły co najmniej równowartość 1 200 000 euro - prowadzenie

ksiąg rachunkowych jest obowiązkowe).

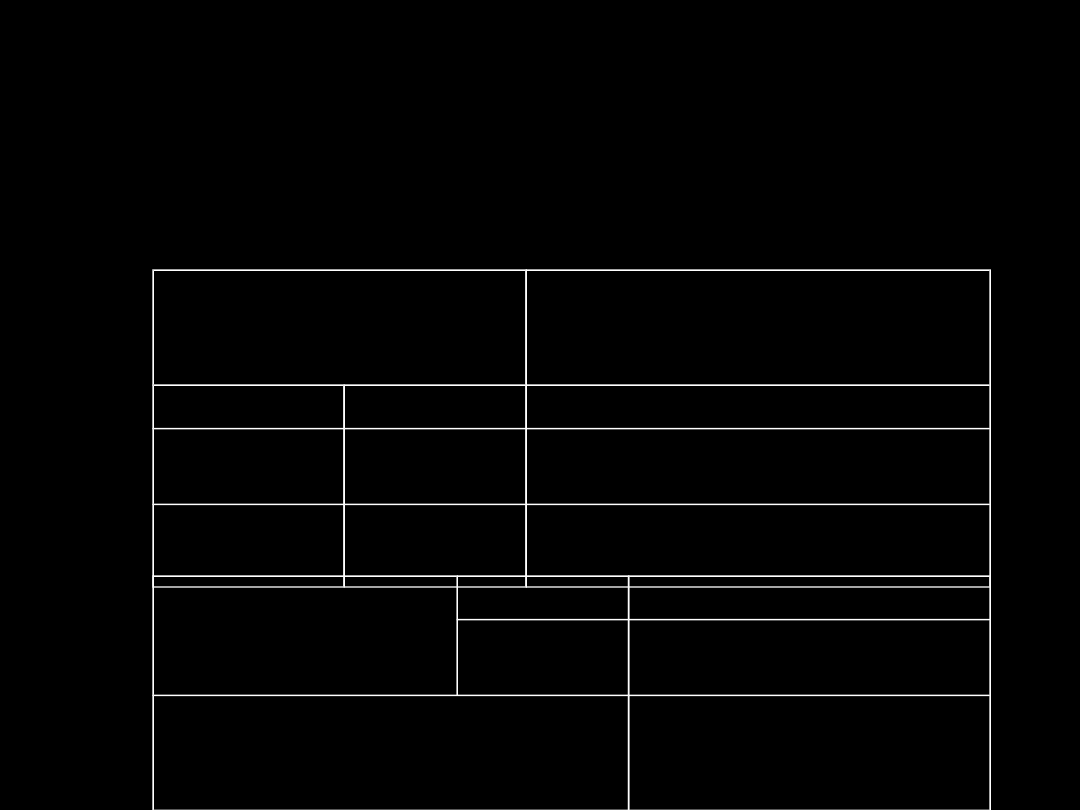

Podstawa

opodatkowania

w złotych

Podatek wynosi

ponad

do

85 528

18% minus kwota zmniejszająca

podatek 556 zł 02 gr

85 528

14 839 zł 02 gr + 32% nadwyżki

ponad 85 528 zł

Zasady ogólne z zastosowaniem

skali podatkowej

Skala podatkowa na 2010 r.

Kwota zmniejszająca

podatek

Miesięczna

46 zł 33 gr

Roczna

556 zł 02 gr

Roczny dochód niepowodujący

obowiązku zapłaty podatku

3091 zł

Podstawa

opodatkowania

w złotych

Podatek wynosi

ponad

do

85 528

18% minus kwota zmniejszająca

podatek 556 zł 02 gr

85 528

14 839 zł 02 gr + 32% nadwyżki

ponad 85 528 zł

Kwota zmniejszająca

podatek

Miesięczna

46 zł 33 gr

Roczna

556 zł 02 gr

Roczny dochód niepowodujący

obowiązku zapłaty podatku

3091 zł

Zasady ogólne z zastosowaniem

skali podatkowej

Rozliczając się na zasadach ogólnych trzeba

samodzielnie

obliczać miesięczną lub kwartalną zaliczkę na podatek

i wpłacać

ją do urzędu skarbowego, bez obowiązku składania deklaracji.

Obowiązek wpłacania zaliczki powstaje dopiero od miesiąca, w

którym dochód z działalności, pomniejszony o niektóre odliczenia

(m.in. zapłacone składki na ubezpieczenie społeczne),

przekroczył kwotę określoną w skali podatkowej powodującą

obowiązek zapłacenia podatku (w 2010 r. jest to

3091 zł

).

Po zakończeniu roku podatkowego należy złożyć do urzędu

skarbowego

zeznanie podatkowe

o wysokości osiągniętego

dochodu (poniesionej straty)

w terminie do 30 kwietnia roku

następnego (PIT-36).

W zeznaniu tym wykazuje się i sumuje również inne osiągnięte

dochody opodatkowane według skali podatkowej, np. ze stosunku

pracy, z emerytury, itp.

Podatek według jednolitej 19%

stawki

Do 20 stycznia roku podatkowego lub przed rozpoczęciem

działalności należy złożyć stosowne oświadczenie o wyborze

tego sposobu opodatkowania właściwemu naczelnikowi urzędu

skarbowego.

Podatek PIT w tej formie płaci się od faktycznie

uzyskanego dochodu.

Aby ustalić dochód, trzeba od

przychodu z działalności gospodarczej odjąć koszty jego

uzyskania.

Przychody i koszty należy wykazywać w ewidencji, zwanej

podatkową księgą przychodów i rozchodów lub księgach

rachunkowych, prowadzonych zgodnie z przepisami o

rachunkowości (jeśli przychody za poprzedni rok podatkowy

wyniosły co najmniej równowartość 1 200 000 euro -

prowadzenie ksiąg rachunkowych jest obowiązkowe).

Podatek według jednolitej 19%

stawki

Zaliczki płaci się miesięcznie lub kwartalnie, bez obowiązku

składania deklaracji.

Zaliczkę płaci się już za pierwszy miesiąc, w którym osiągnęło

się dochód. W tym wypadku, nie występuje – jak w przypadku

skali podatkowej – kwota niepowodująca obowiązku zapłacenia

podatku.

Osoba, która wybierze ten sposób opodatkowania, nie może

rozliczać się wspólnie z małżonkiem

, ani na zasadach

przewidzianych dla osób samotnie wychowujących dzieci,

korzystać z ulg innych niż odliczenie składek na ZUS i składki

zdrowotnej.

Ryczałt od przychodów

ewidencjonowanych

Ryczałt jest uproszczoną formą rozliczenia podatku

dochodowego.

Do 20 stycznia roku podatkowego lub przed rozpoczęciem

działalności należy złożyć stosowne oświadczenie o wyborze

tego sposobu opodatkowania właściwemu naczelnikowi urzędu

skarbowego.

Ryczałtowcami nie mogą zostać m.in. przedsiębiorcy

prowadzący apteki, lombardy, kantory, wykonujący niektóre

wolne zawody.

Kwota podatku należnego zależy od wielkości

przychodu, którego nie możemy pomniejszyć o żadne

koszty jego uzyskania.

Może się więc zdarzyć, że zapłaci się

podatek niezależnie od tego czy działalność będzie przynosiła

zyski, czy straty.

Ryczałt od przychodów

ewidencjonowanych

Wysokość stawek ryczałtu uzależniona jest od rodzaju

działalności. Przykładowo:

20%

od przychodów osiąganych z działalności w zakresie

określonych

wolnych zawodów.

Wolny zawód to działalność

gospodarcza

wykonywana osobiście przez

lekarzy, lekarzy

stomatologów, lekarzy weterynarii, techników dentystycznych,

felczerów, położne, pielęgniarki,

tłumaczy oraz nauczycieli

w

zakresie świadczenia usług edukacyjnych

polegających na udzielaniu lekcji na godziny, jeśli działalność

ta nie jest

wykonywana na rzecz osób prawnych oraz jednostek

organizacyjnych

nieposiadających osobowości prawnej albo na

rzecz osób fizycznych dla potrzeb prowadzonej przez nie

pozarolniczej działalności

gospodarczej, z tym że za osobiste

wykonywanie wolnego zawodu uważa się wykonywanie działalności

bez zatrudniania na podstawie umów o pracę, umów zlecenia, umów o

dzieło oraz innych umów o

podobnym charakterze osób, które

wykonują czynności związane z

istotą danego zawodu,

Ryczałt od przychodów

ewidencjonowanych

17%

od przychodów ze świadczenia niektórych usług

niematerialnych, m.in.

wynajmu samochodów osobowych,

hoteli, pośrednictwa w handlu hurtowym,

8,5%

od przychodów m.in.

z działalności usługowej

, w tym od

przychodów z działalności gastronomicznej w zakresie

sprzedaży napojów o zawartości alkoholu powyżej 1,5%,

5,5% od przychodów m.in.

z działalności wytwórczej

i budowlanej,

3%

od przychodów m.in. z działalności usługowej

w zakresie handlu oraz z działalności

gastronomicznej

, z wyjątkiem przychodów

ze sprzedaży napojów o zawartości powyżej 1,5% alkoholu.

Ryczałt od przychodów

ewidencjonowanych

Przy tej formie opodatkowania trzeba prowadzić

uproszczoną

księgowość

w postaci ewidencji przychodów i wykazywać w niej wszystkie

przychody

z prowadzonej działalności.

Ryczałt oblicza się samodzielnie i wpłaca co miesiąc (a w

określonych warunkach co kwartał) do urzędu skarbowego. W

trakcie roku nie wypełnia się żadnych deklaracji.

Po zakończeniu roku podatkowego składa się zeznanie o

wysokości uzyskanego przychodu i należnego ryczałtu w terminie

do końca stycznia roku następnego (PIT-28).

Uzyskany przychód

można pomniejszyć m.in. o zapłacone składki na ubezpieczenie

społeczne, darowizny, wydatki rehabilitacyjne, natomiast podatek

o zapłacone składki na ubezpieczenie zdrowotne, w wysokości

7,75% podstawy wymiaru tej składki.

Jeśli osiąga się też inne

dochody, to trzeba złożyć odrębne zeznanie.

Osoba, która wybierze ten sposób opodatkowania,

nie może

rozliczać się wspólnie z małżonkiem, ani na zasadach

przewidzianych dla osób samotnie wychowujących dzieci.

Nie

można też pomniejszyć podatku o ulgę na dzieci.

Karta podatkowa

Karta podatkowa przeznaczona jest dla

podatników prowadzących

ściśle określone rodzaje działalności gospodarczej usługowej,

wytwórczo-usługowej i handlowej wyłącznie na terytorium

Rzeczypospolitej Polskiej.

Przepisy dotyczące karty podatkowej szczegółowo określają też

zakres

i rozmiary poszczególnych rodzajów działalności oraz warunki, w

jakich dana działalność powinna być prowadzona, by możliwe było

opodatkowanie w tej formie. Możemy nią opodatkować m.in.

usługi

zegarmistrzowskie, usługi tapicerskie czy usługi krawieckie, handel

detaliczny, działalność gastronomiczną

(bez możliwości sprzedaży

napojów o zawartości alkoholu powyżej 1,5%), rozrywkową, usługi

transportowe (prowadzenie taksówki), wolne zawody.

Karta podatkowa

Aby rozliczać się w formie karty podatkowej, trzeba spełnić przede

wszystkim następujące warunki:

• prowadząc działalność

nie można korzystać z usług innych firm

(z

wyjątkiem usług specjalistycznych), a także zatrudniać osób na

umowę zlecenia i umowę o dzieło do wykonywania prac związanych

z naszą działalnością.

Można natomiast zatrudniać osoby na umowę

o pracę

. Trzeba tylko pamiętać o limitach zatrudnienia przy

poszczególnych rodzajach działalności,

•

współmałżonek nie może prowadzić działalności gospodarczej w

tym samym zakresie co my

. Dozwolone jest natomiast, aby

współmałżonek pracował razem z nami, ale nie może on posiadać

swojej firmy, której działalność jest taka sama jak nasza lub się z

nią pokrywa.

Karta podatkowa

Aby móc rozliczać się kartą podatkową, trzeba przed

rozpoczęciem działalności złożyć w urzędzie skarbowym wniosek o

opodatkowanie w tej formie (służy do tego specjalny druk PIT-16).

Urząd po jego rozpatrzeniu wydaje decyzję ustalającą wysokość

karty na dany rok.

Wysokość podatku zależy od:

• rodzaju i zakresu prowadzonej działalności,

• liczby zatrudnionych pracowników,

• liczby mieszkańców miejscowości, na terenie której

prowadzimy działalność.

Wysokość podatku nie zależy od wielkości uzyskanego przez nas

faktycznego przychodu (dochodu) z działalności. Podatek

wynikający

z decyzji musimy zapłacić,

nawet jeśli nie uzyskaliśmy w danym

miesiącu

w ogóle przychodu lub ponieśliśmy stratę.

Karta podatkowa

Ustaloną przez naczelnika urzędu skarbowego kwotę podatku

pomniejszoną o zapłaconą składkę na ubezpieczenie zdrowotne

w wysokości 7,75% podstawy wymiaru tej składki wpłaca się na

rachunek lub w kasie urzędu

do dnia 7 każdego miesiąca za

miesiąc ubiegły, a za grudzień – w terminie do 28 grudnia roku

podatkowego.

Jeżeli wybrało się kartę podatkową, to nie ma się prawa do

żadnych ulg i odliczeń, z wyjątkiem odliczenia od podatku

zapłaconej składki na ubezpieczenie zdrowotne.

Rozliczając się na zasadach karty podatkowej nie składa się

zeznania podatkowego, a zapłaconą i odliczoną kwotę składki na

ubezpieczenie zdrowotne wykazuje się w rocznej deklaracji (PIT-

16A). Deklarację tę należy złożyć w urzędzie skarbowym do 31

stycznia roku następnego.

Jeśli osiąga się też inne dochody, to trzeba złożyć odrębne

zeznanie.

Podsujmowując:

•Przy zastosowaniu skali podatkowej lub 19%

stawki, podatek płacimy od dochodu, tj.

różnicy

pomiędzy faktycznie uzyskanym przychodem

a kosztami jego uzyskania.

• Przy opodatkowaniu ryczałtem, koszty

uzyskania

przychodu nie mają wpływu na wysokość

naszego podatku.

• Przy opodatkowaniu kartą podatkową

na wysokość podatku nie ma wpływu ani

wysokość przychodu, ani koszty jego

uzyskania.

Spółka kapitałowa

Zyski osiągane przez przedsiębiorstwo

prowadzone w formie spółki kapitałowej są

opodatkowane

podatkiem dochodowym od osób

prawnych (CIT),

a

następnie opodatkowaniu

podlega wypłata dywidendy na rzecz udziałowców

czy akcjonariuszy (PIT)

. Wskutek tego faktyczne

opodatkowanie zysków z firmy prowadzonej w

formie spółki kapitałowej sięga blisko 40 proc.

Podatek dochodowy od osób

prawnych

Podatnikami tego podatku są wszelkie osoby prawne,

niezależnie od faktu w jaki sposób osobowość tę nabyły oraz

spółki kapitałowe w organizacji. Podmiotami tego podatku

mogą też być jednostki organizacyjne niemające osobowości

prawnej,

z wyjątkiem

spółek niemających osobowości prawnej

(np. spółek cywilnych, jawnych, partnerskich, komandytowych,

komandytowo-akcyjnych).

Specjalną kategorią podatników tego podatku są tzw.

podatkowe grupy kapitałowe – związki co najmniej 2 spółek

prawa handlowego posiadających osobowość prawną, które są

połączone ze sobą interesami kapitałowymi. Grupa kapitałowa,

aby być podatnikiem musi spełnić określone warunki.

Przy ustalaniu istnienia obowiązku podatkowego i jego zakresu

duże znaczenie ma stwierdzenie czy podatnik lub zarząd mają

swoją siedzibę na terytorium RP (tzw. rezydent).

Podatnicy

mający siedzibę lub zarząd na terytorium RP

podlegają

obowiązkowi podatkowemu od całości swoich dochodów, bez

względu na miejsce ich osiągania (jest to tzw.

nieograniczony

obowiązek podatkowy

).

Jeżeli podatnik

nie ma siedziby lub zarządu na terytorium RP

wówczas będzie on podlegał obowiązkowi podatkowemu tylko od

dochodów osiągniętych w RP (tzw.

ograniczony obowiązek

podatkowy

).

Podatek dochodowy od osób

prawnych

Przedmiotem

opodatkowania w podatku dochodowym od osób

prawnych jest

dochód bez względu na rodzaj źródeł przychodów

, z

jakich ten dochód został osiągnięty. Czasami przedmiotem

opodatkowania może być przychód.

Sytuacja taka będzie miała miejsce przy niektórych rodzajach

przychodów osiąganych na terytorium RP przez podatników

mających swe siedziby za granicą (np. przychody z tytułu praw

autorskich czy dywidend) oraz podmiotów krajowych (np. w

wypadku przychodów z tytułu dywidend i innych udziałów w

zyskach osób prawnych).

Dochód został w ustawie zdefiniowany jako nadwyżka sumy

przychodów nad kosztami ich uzyskania, osiągnięta w roku

podatkowym.

Przychodem są natomiast wszystkie otrzymane przez podatnika

pieniądze, wartości pieniężne (w tym również różnice kursowe

walut), wartość otrzymywanych nieodpłatnie świadczeń, wartość

przychodów w naturze, wartość umorzonych zobowiązań, wartość

zwróconych wierzytelności.

Podatek dochodowy od osób

prawnych

Podstawę opodatkowania stanowi osiągnięty

przez osobę prawną dochód (przychód

pomniejszony o koszty jego uzyskania) w

danym roku podatkowym

, z możliwością

dokonania pewnych odliczeń (m.in. z tytułu:

darowizn na rzecz organizacji pożytku publicznego

łącznie do wysokości nieprzekraczającej 10%; w

bankach w wysokości 20% kwoty umorzonych

kredytów (pożyczek) w związku z realizacją

programu restrukturyzacji; darowizn na cele kultu

religijnego łącznie do wysokości nieprzekraczającej

10% dochodu).

Podatek dochodowy od osób

prawnych

Stawka podatku od osób prawnych wynosi obecnie 19%.

Ustawa przewiduje też

50% stawkę sankcyjną

w przypadku

zaniżenia przez podmioty powiązane wysokości zobowiązania

podatkowego.

Rozliczenie podatku następuje po zakończeniu roku podatkowego.

Podatnicy składają wtedy

wstępne zeznanie podatkowe

o

wysokości osiągniętego dochodu (straty)

do końca trzeciego

miesiąca roku następnego

i w tym terminie wpłacić podatek

należny albo różnicę pomiędzy podatkiem należnym a sumą

wpłaconych zaliczek.

Zeznania o ostatecznej wysokości dochodu podatnicy są

obowiązani złożyć w terminie 10 dni od daty zatwierdzenia

rocznego sprawozdania, nie później jednak niż przed upływem

dziewięciu miesięcy od zakończenia roku podatkowego.

Podatnicy z reguły obowiązani są również do dołączenia do

zeznania rocznego bilansu i rachunku wyników wraz z opinią i

raportem audytora oraz odpis uchwały walnego zgromadzenia.

Podatek dochodowy od osób

prawnych

DZIĘKUJEMY ZA UWAGĘ

Maciej Maślanka Anna Sarzyńska Katarzyna

Pietrusiak

Document Outline

- Formy opodatkowania działalności w Polsce

- Opodatkowanie działalności gospodarczej osób fzycznych

- Slide 3

- Slide 4

- Slide 5

- Slide 6

- Slide 7

- Slide 8

- Slide 9

- Slide 10

- Slide 11

- Slide 12

- Slide 13

- Slide 14

- Slide 15

- Slide 16

- Slide 17

- Slide 18

- Slide 19

- Slide 20

- Slide 21

- Slide 22

- Slide 23

- Slide 24

- Slide 25

- Slide 26

- Slide 27

- Slide 28

- Slide 29

- Slide 30

- DZIĘKUJEMY ZA UWAGĘ

Wyszukiwarka

Podobne podstrony:

oo(1)

n oo

Spółka z oo i jawna

ArsLege umowa zbycia udziaw w spce z oo

Tropeolina oo

initial sound Oo

oo howto

bosch-rexroth-sp-z-oo-pompa-hydrauliczna-o-stalej-objetosci-roboczej-a2fo-274560

DDoommiinnoo oo zznnaakkaacchh Nieznany

n oo

4 BO 2 1 PP M M 1 oo Analityczne p s [v3]

Scheamt KAT A-D postÛpowania do wyk¦adu 6 ooÂ

Lista sprawdzajaca, Lista sprawdzaj?ca zakres zagadnie?, kt?re powinny by? rozwa?one przez inwestora

OO¦ technologia spalania odpadów

oo

5 BO 2 1 PP M M n oo Analityczne p s [v3]

OO w Biznesie druk1

172 00 ÇóÓáČąş¬« Ä âÓáşĘ ŹĘŽşąú« ČĘÓá

więcej podobnych podstron