1

PODATEK OD TOWARÓW I

USŁUG

W RACHUNKOWOŚCI

PODMIOTÓW GOSPODARCZYCH

2

PODATEK VAT

Obowiązuje w Polsce od 5 lipca 1993 r. (obecnie ustawa z 11

marca 2004 r)

Podatek pośredni, podstawą jego wymiaru jest przyrost wartości

towarów lub usług (opodatkowana jest nowowytworzona

wartość) w każdym stadium procesu produkcji i wymiany.

Ustawa o podatku VAT określa elementy tego podatku.

Podatek wielofazowy.

Nie powoduje kumulacji podatku (suma podatków płaconych

przez wszystkich podatników VAT stanowi podatek należny od

finalnej wartości towaru lub usługi przeznaczonej dla

konsumenta).

Nie powiększa wartości sprzedaży ani nie stanowi kosztu

działalności dla podatników VAT.

Uregulowania prawne

3

PODMIOT

OPODATKOWANI

A

wszyscy przedsiębiorcy osiągający przychód ze sprzedaży

(obrót) za poprzedni rok obrotowy (podatkowy) w wysokości

powyżej 150 000 PLN;

pozostali przedsiębiorcy, którzy osiągnęli obroty niższe niż ww.,

ale zgłaszają chęć pozostania podatnikiem VAT;

PRZEDMIOT

OPODATKOWANI

A

sprzedaż towarów, usług w obrocie krajowym (po przystąpieniu

Polski do Unii Europejskiej pojęcie „sprzedaży towarów"

zastąpione zostanie przez „dostawę towarów";

eksport i import towarów i usług;

przekazanie towarów i świadczenie usług na potrzeby osobiste

pracowników, reklamę i reprezentację;

darowizny towarów określone ustawą;

dostarczanie produktów rolnych w ramach kontraktacji;

PODSTAWA

OPODATKOWANI

A

obrót brutto (przychód ze sprzedaży łącznie z VAT

w handlu i gastronomii);

obrót netto (przychód ze sprzedaży bez podatku VAT);

STAWKI

PODATKOWE

23% - podstawowa;

8% - np. obuwie dla dzieci o numeracji do 23 cm (załącznik 3 do

ustawy);

5% - np. mleko płynne przetworzone (załącznik 1 do ustawy);

0% - np. eksport;

ZWOLNIENIA

PODATKOWE

przedmiotowe - przedsiębiorcy, którzy nie uiszczają podatku VAT,

np. świadczący usługi w zakresie edukacji (załącznik 2 do

ustawy);

podmiotowe - przedsiębiorcy, u których wartość sprzedaży

towarów, wartość eksportu towarów i usług nie przekroczyła

łącznie w poprzednim roku obrotowym (podatkowym) 150 000

PLN.

Elementy podatku VAT

4

UREGULOWANIA PRAWNE

5

Podatnicy podatku VAT

Dla

celów

opodatkowania

podatkiem

VAT

działalność

gospodarcza

obejmuje

wszelką

działalność

producentów,

handlowców lub usługodawców, w tym podmiotów pozyskujących

zasoby naturalne oraz rolników, a także osób wykonujących wolne

zawody, również wówczas, gdy czynność została wykonana

jednorazowo w okolicznościach wskazujących na zamiar

wykonywania czynności w sposób częstotliwy.

Działalność

gospodarcza

obejmuje

również

czynności

polegające

na

wykorzystywaniu

towarów

lub

wartości

niematerialnych i prawnych w sposób ciągły dla celów

zarobkowych (art.15).

6

Za wyjątkiem nie uznaje się czynności (art.15):

1) przychodów ze stosunku służbowego, stosunku pracy, pracy

nakładczej i spółdzielczego stosunku pracy,

2) wykonywanie przez osobę fizyczną umowy agencyjnej, umowy

zlecenia lub innej umowy oświadczenie usług,

3) umowy zlecenia lub umowy o dzieło, jeżeli z tytułu wykonania

tych czynności osoby te są związane ze zlecającym wykonanie

tych czynności prawymi więzami tworzącymi stosunek prawny

7

Podatnikami podatku VAT są:

1. Osoby prawne,

2. Jednostki organizacyjne nie mające osobowości prawnej,

3. Osoby

fizyczne

wykonujące

samodzielnie

działalność

gospodarczą, bez względu na cel lub rezultat tej działalności

4. Osoby fizyczne prowadzące wyłącznie gospodarstwo rolne, leśne

lub rybackie, jeżeli złożyły zgłoszenie rejestracyjne (art.15).

8

Podatnikami są również osoby prawne, jednostki

organizacyjne nie mające osobowości prawnej oraz osoby

fizyczne (art. 16):

1)na których ciąży obowiązek uiszczenia cła,

2)dokonujące wewnątrzwspólnotowego nabycia towarów,

3)będące usługobiorcami usług świadczonych przez podatników

posiadających siedzibę lub miejsce zamieszkania albo pobytu

poza terytorium kraju,

4)wykonujące inne czynności wymienione w normach prawa.

9

Czynności opodatkowane podatkiem VAT

Czynności opodatkowane podatkiem VAT (art. 5 ustawy o VAT.):

1. Odpłatna dostawa towarów i odpłatne świadczenie usług na

terytorium kraju,

2. Eksport towarów – potwierdzony przez urząd celny wyjścia

wywóz towarów z terytorium kraju poza terytorium Wspólnoty

w wykonywaniu czynności opodatkowanych podatkiem VAT,

3. Import towarów – przywóz towarów z terytorium państwa

trzeciego na terytorium kraju,

4. Wewnątrzwspólnotowe nabycie towarów za wynagrodzeniem

na terytorium kraju,

5. Wewnątrzwspólnotowa dostawa towarów.

10

Opodatkowaniu

podatkiem

VAT

podlegają

także

szczególne przypadki dostawy towarów i świadczenia

usług (art.7):

Odpłatne:

1. Wydanie towarów na podstawie umowy dzierżawy, najmu,

leasingu lub innej umowy o podobnym charakterze,

2. Wydanie towarów na podstawie umowy komisu,

3. Ustanowienie spółdzielczego prawa do lokalu mieszkalnego

4. Przeniesienie z nakazu organu władzy publicznej lub podmiotu

działającego w imieniu takiego organu lub przeniesienie z mocy

prawa własności towarów w zamian za odszkodowanie.

Nieodpłatne:

5. Przekazanie lub zużycie towarów oraz nieodpłatne świadczenie

usług na cele osobiste podatnika lub jego pracowników,

6. Wszelkie inne przekazanie towarów bez wynagrodzenia, w

szczególności darowizny

7. Towary własnej produkcji i towary, które po nabyciu nie były

przedmiotem dostawy towarów

11

Opodatkowaniu podatkiem VAT nie podlegają (art.5)

m.in.:

1. Transakcje zbycia przedsiębiorstwa lub zakładu (oddziału)

samodzielnie sporządzającego bilans,

2. Działalność w zakresie gier losowych, gier na automatach itp.

3. Przekazywane prezenty o małej wartości i próbki – o łącznej

wartości nie przekraczającej w roku podatkowym 50 zł dla

jednej osoby

12

Na potrzeby opodatkowania podatkiem VAT

towarami są rzeczy ruchome, wszelkie postacie

energii, budynki, budowle lub ich części, będące

przedmiotem

czynności

podlegających

opodatkowaniu

podatkiem

VAT,

które

są

wymienione w klasyfikacjach wydanych na

podstawie przepisów o statystyce publicznej, a

także grunty (art. 2, ust.1, pkt 6).

13

Przez świadczenie usług rozumie się każde świadczenie na

rzecz osoby fizycznej, osoby prawnej lub jednostki organizacyjnej

niemającej osobowości prawnej, które nie stanowi dostawy

towarów, w tym również (art. 8, ust.1):

1. Przeniesienie praw do wartości niematerialnych i prawnych, bez

względu na formę, w jakiej dokonano czynności prawnej,

2. Zobowiązanie do powstrzymania się od dokonania czynności

lub do tolerowania czynności lub sytuacji,

3. Świadczenie usług zgodnie z nakazem organu władzy publicznej

lub podmiotu działającego w jego imieniu lub nakazem

wynikającym z mocy prawa.

14

Opodatkowanie nieruchomości

15

Podstawa opodatkowania

Podstawą opodatkowania:

• kwota należna z tytułu sprzedaży pomniejszona o kwotę

należnego podatku.

• kwota, jaką nabywający jest obowiązany zapłacić.

Podstawa opodatkowania obejmuje:

• podatki, cła, opłaty i inne należności płacone w związku z

nabyciem towarów,

• wydatki dodatkowe, takie jak prowizje, koszty opakowania,

transportu oraz ubezpieczenia, pobierane przez dostawcę od

podatku dokonującego wewnątrzwspólnotowego nabycia.

Podstawa opodatkowania nie obejmuje:

• rabatów za zapłatę z góry,

• opustów i zwrotów kwot z tytułu dokonanego nabycia

udzielonych

podmiotowi

dokonującemu

wewnątrzwspólnotowego nabycia.

16

Stawki podatku

Podstawowa 23%.

Obniżone - 8% i 5%.

0%

17

Odliczenie podatku VAT

Kwotę podatku naliczonego stanowi (art. 86):

1. Suma kwot podatku określonych w fakturach otrzymanych przez

podatnika z tytułu nabycia towarów i usług,

2. Suma kwot wynikających z dokumentu celnego – w przypadku

importu towarów,

3. Kwota podatku należnego z tytułu importu usług,

4. Kwota podatku należnego od dostawy towarów, dla której

podatnikiem jest ich nabywca,

5. Kwota podatku należnego z tytułu wewnątrzwspólnotowego

nabycia towarów,

18

Wyjątki m.in.:

1. W przypadkach importu usług, wewnątrzwspólnotowego

nabycia towarów, dostawy towarów, dla której podatnikiem jest

ich nabywca,

2. W przypadku nabycia energii elektrycznej i cieplnej, gazu

przewodowego, świadczenia usług telekomunikacyjnych i

radiokomunikacyjnych oraz innych czynności wymieniowych w

ustawie - w rozliczeniu za okres, w którym przypada termin

płatności, – jeżeli faktura zawiera informację, jakiego okresu

dotyczy.

19

DOKUMENTOWANIE CZYNNOŚCI

OPODATKOWANYCH PODATKIEM VAT

20

Podstawowymi dokumentami związanymi z czynnościami

opodatkowanymi podatkiem VAT są:

1. faktury VAT,

2. faktury handlowe,

3. faktury VAT wewnętrzne,

4. faktury VAT korygujące,

5. faktury VAT korygujące wewnętrzne,

6. noty korygujące,

7. dokumenty celne SAD, Intrasat

8. inne dokumenty uznane przez prawo podatkowe.

21

Faktura VAT - podstawowy dokument potwierdzający sprzedaż

towaru lub wykonanie usługi,

Faktura VAT RR - faktura wystawiana dla rolników ryczałtowych

jako podatników VAT (obowiązuje od 4 września 2000 r.),

Faktura VAT - MP - faktura wystawiana przez małych podatników

stosujących kasową metodę rozliczeń z tytułu VAT (obowiązuje od 1

października 2002 r.),

Faktura VAT Komis - potwierdzająca sprzedaż towarów poprzez

umowę komisową. Wystawia ją komisant dokonujący sprzedaży.

Faktura wewnętrzna - wystawiana przez podatników VAT, a

potwierdzająca:

• świadczenie usług oraz przekazanie lub zużycie towarów na

potrzeby

reprezentacji i reklamy,

• przekazanie towarów na potrzeby osobiste podatnika,

wspólników,

udziałowców, akcjonariuszy, a także zatrudnionych,

• darowizny towarów,

• świadczenie usług przez pobranie należności.

Faktura VAT Korekta (faktura korygująca) - wystawiana w

sytuacji udzielenia po wystawieniu faktury rabatu, zwrotu towaru,

zwrotu kwot należnych, zwrotu zaliczek, przedpłat, zadatków lub

rat podlegających opodatkowaniu

,

22

Faktura zwana notą korygującą- wystawiana w sytuacji, gdy

nabywca towaru lub usługi otrzymał fakturę lub fakturę korygującą

zawierającą pomyłki dotyczące: informacji dotyczącej sprzedawcy

lub odbiorcy, oznaczenia towaru, usługi,

inne dokumenty, które mogą być fakturami:

• bilety jednorazowe, np. przy przewozie osób,

• dowody zapłaty za usługi radiokomunikacji przywoławczej,

• dokumenty dotyczące usług bankowych i ubezpieczeniowych

zwolnionych od podatku,

• dowody zapłaty za przejazdy płatnymi autostradami,

• rachunki wystawiane przez podatników nie zobowiązanych do

wystawiania faktur VAT,

• dokument handlowy - rozliczający umowę komisu lub inną

umowę, której przedmiotem jest eksport lub import towarów, np.

dokument celny - SAD.

Przedsiębiorcy

handlujący

z

krajami

UE

będący

podatnikami

VAT

zobowiązani

są

do

wypełniania

dokumentów

Intrastat

(dokumentów

wewnętrznego

systemu statystycznego UE).

23

ZASADY EWIDENCJI PODATKU VAT

24

Klasyfikacja czynności opodatkowanych podatkiem VAT

Opodatkowaniu podlega odpłatna dostawa towarów i

odpłatne świadczenie usług

Czynności zaliczane do odpłatnej dostawy towarów i odpłatnego

świadczenia usług, można podzielić na trzy grupy:

operacje sprzedaży – obejmują odpłatną dostawę towarów i

odpłatne świadczenie usług na terytorium kraju, eksport towarów

oraz wewnątrzwspólnotową dostawę towarów,

operacje zakupu – obejmują import towarów i usług oraz

wewnątrzwspólnotowe nabycie towarów,

inne operacje – w momencie powstania obowiązku podatkowego

nie są zaliczane do operacji sprzedaży lub zakupu; stanowią jednak

przeniesienie prawa do rozporządzania towarami jak właściciel (np.

wydanie towaru na podstawie umowy leasingu, komisu itp.) lub

przeniesienie prawa do wartości niematerialnych i prawnych,

zobowiązanie do powstrzymania się od dokonania czynności itp.

25

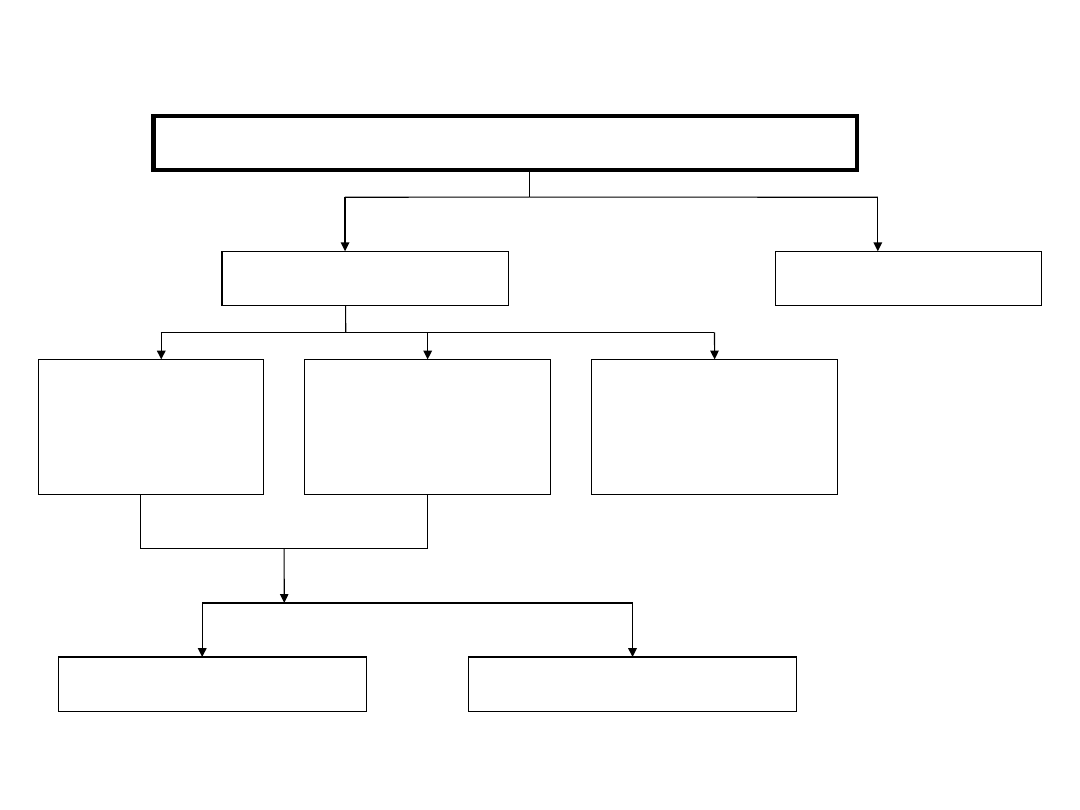

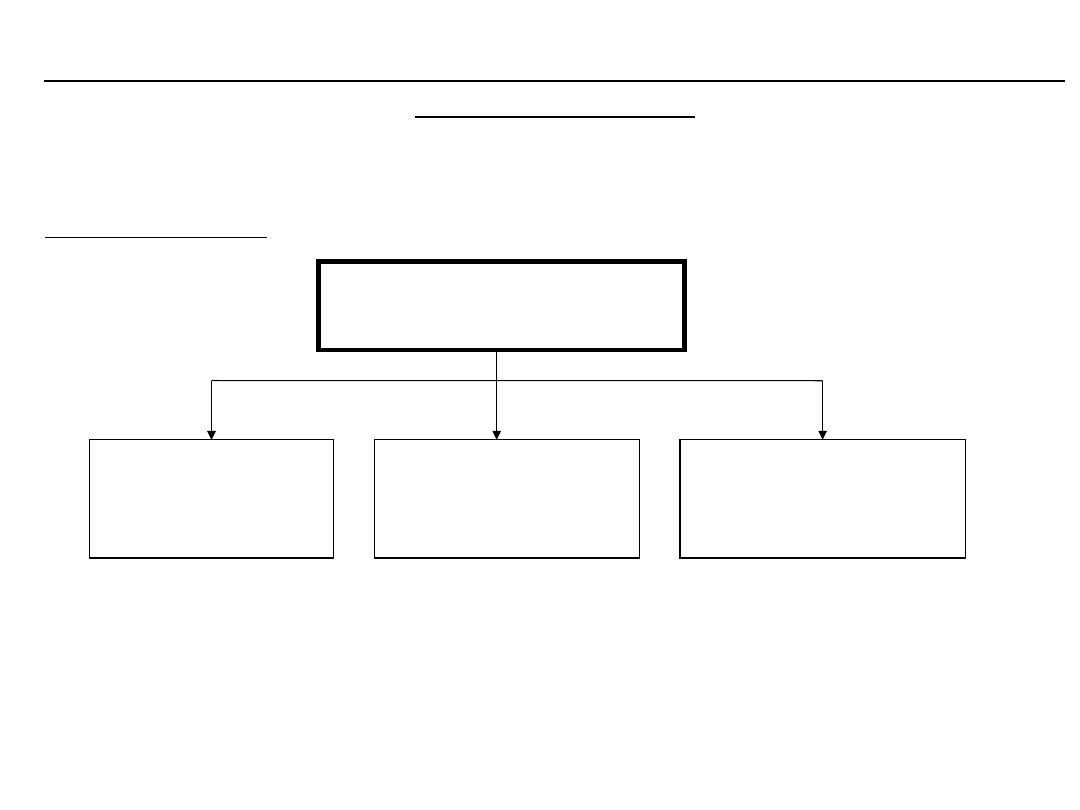

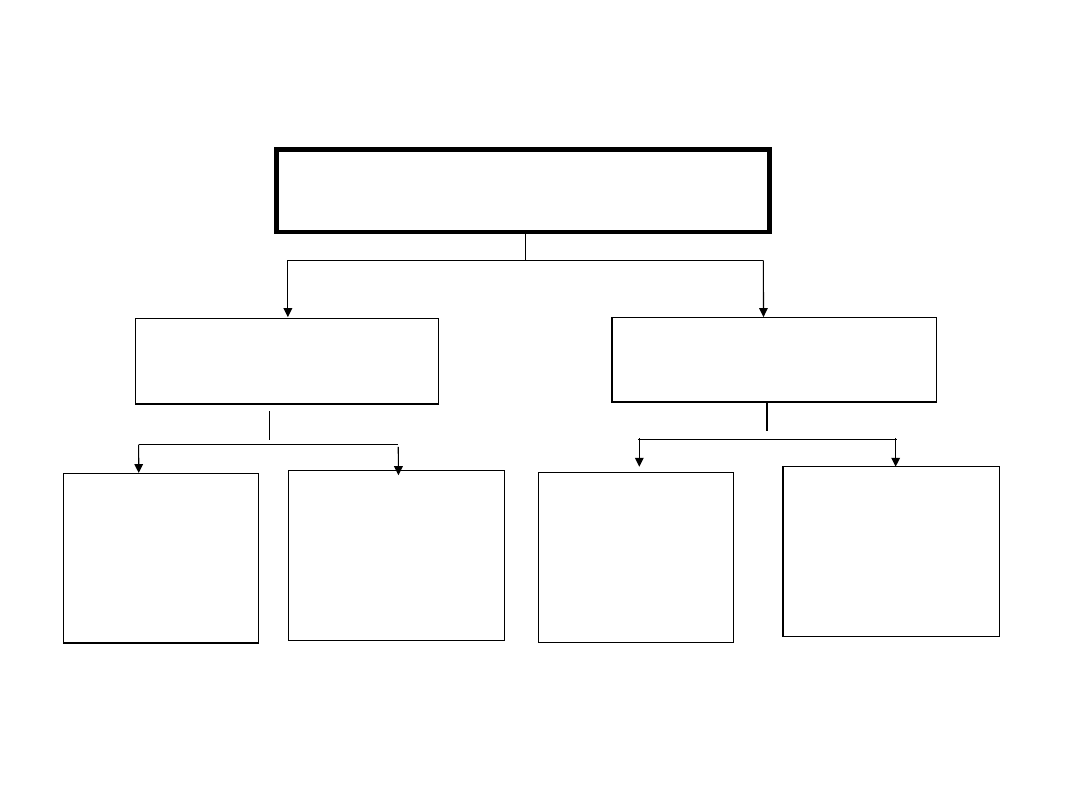

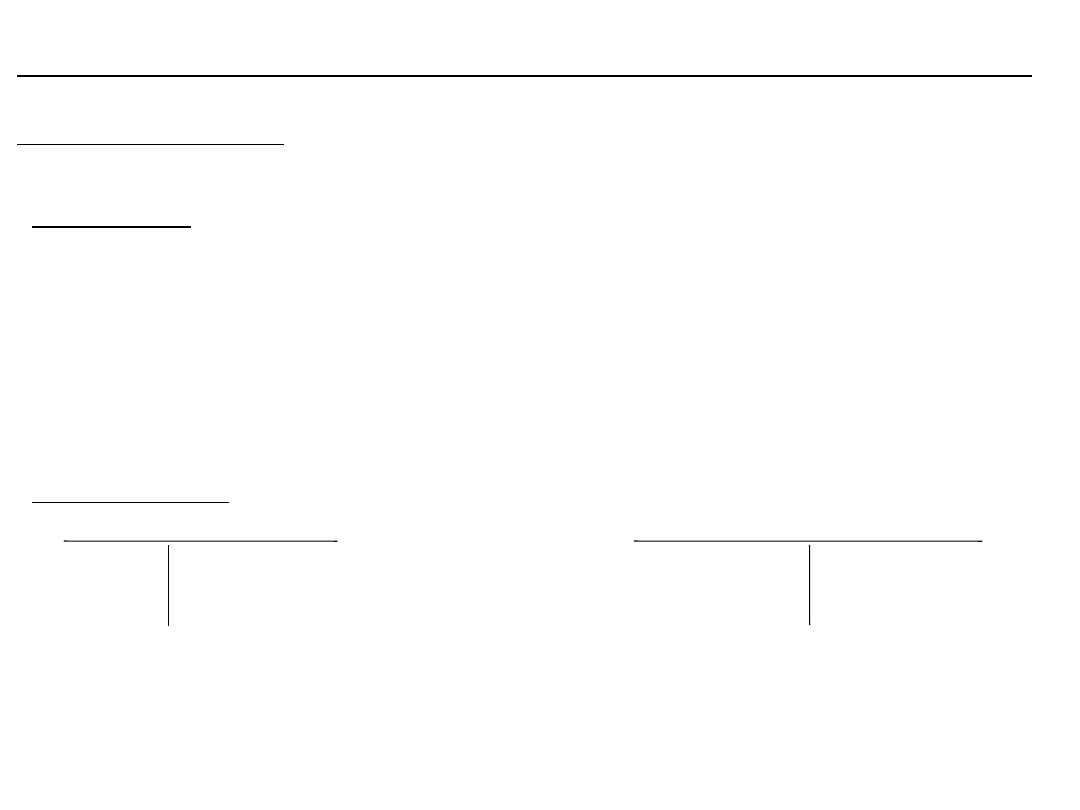

CZYNNOŚCI OPODATKOWANE PODATKIEM VAT

ODPŁATNE

NIEODPŁATNE

ODPŁATNA

DOSTAWA

TOWARÓW

ODPŁATNE

ŚWIADCZENIE

USŁUG

INNE

CZYNNOŚCI

SPRZEDAŻ

ZAKUP

Zakres opodatkowania podatkiem VAT

26

Zgodnie z kryteriami klasyfikacyjnymi stosowanymi w prawie

bilansowym wszystkie czynności podlegające opodatkowaniu

podatkiem VAT można podzielić na dwie grupy:

operacje sprzedaży,

pozostałe operacje.

Przez dostawę towarów rozumie się w przepisach o VAT także

wydanie towarów pomiędzy komitentem a komisantem, wydanie

towarów na podstawie umowy leasingu finansowego.

Do pozostałych operacji, które w świetle prawa bilansowego nie

są sprzedażą można zaliczyć:

1. import towarów,

2. import usług,

3. wewnątrzwspólnotowe

nabycie

towarów

za

wynagrodzeniem,

4. nieodpłatną dostawę towarów i nieodpłatne świadczenie

usług.

27

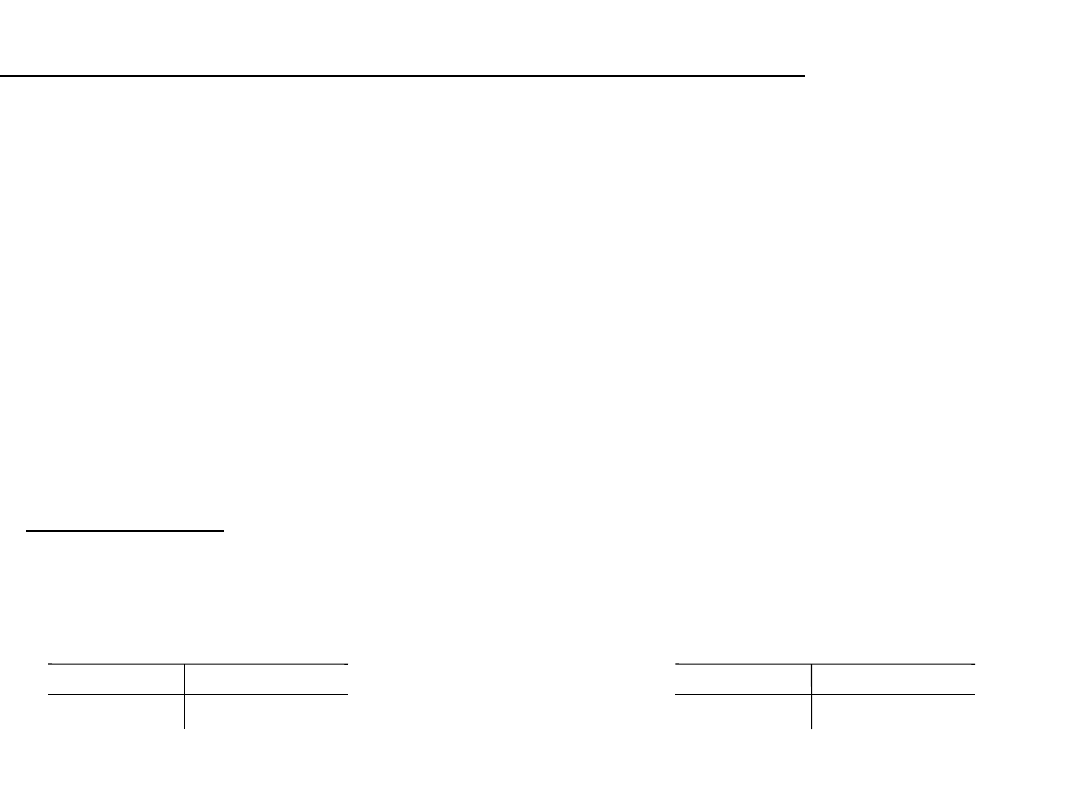

Szczegółowość ewidencji

Każdy rejestr zawiera dwie podstawowe grupy danych:

1. umożliwiające identyfikację kontrahentów (dostawców i

odbiorców)

2. liczbowe dotyczące podatku VAT, m.in. podstawę

opodatkowania, stawka podatku, kwota podatku.

Prawidłowe ujęcie w księgach rachunkowych i wykazanie w

sprawozdaniach

finansowych

podatku

VAT

wymaga

wprowadzenia do wykazu kont księgi głównej minimum

następujących kont:

Podatek VAT należny

Podatek VAT naliczony

Podatek VAT należny do rozliczenia

Podatek VAT naliczony do rozliczenia

Korekty VAT naliczonego

Rozrachunki publicznoprawne z tytułu podatku VAT

.

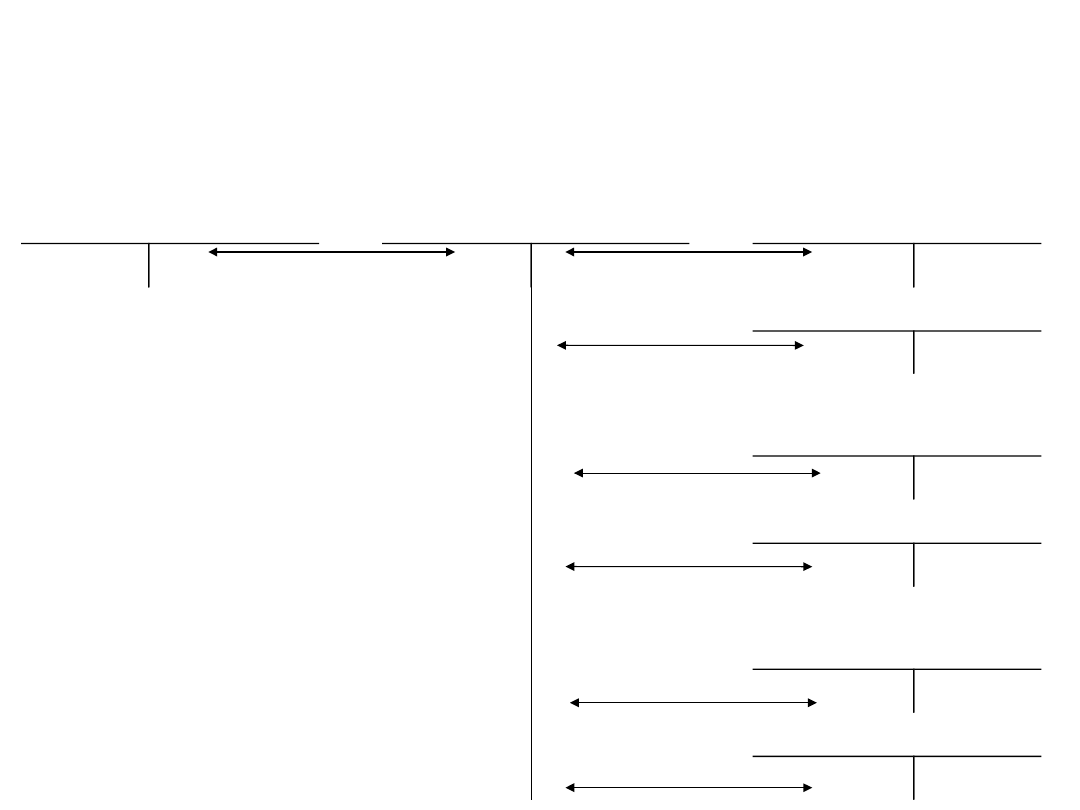

28

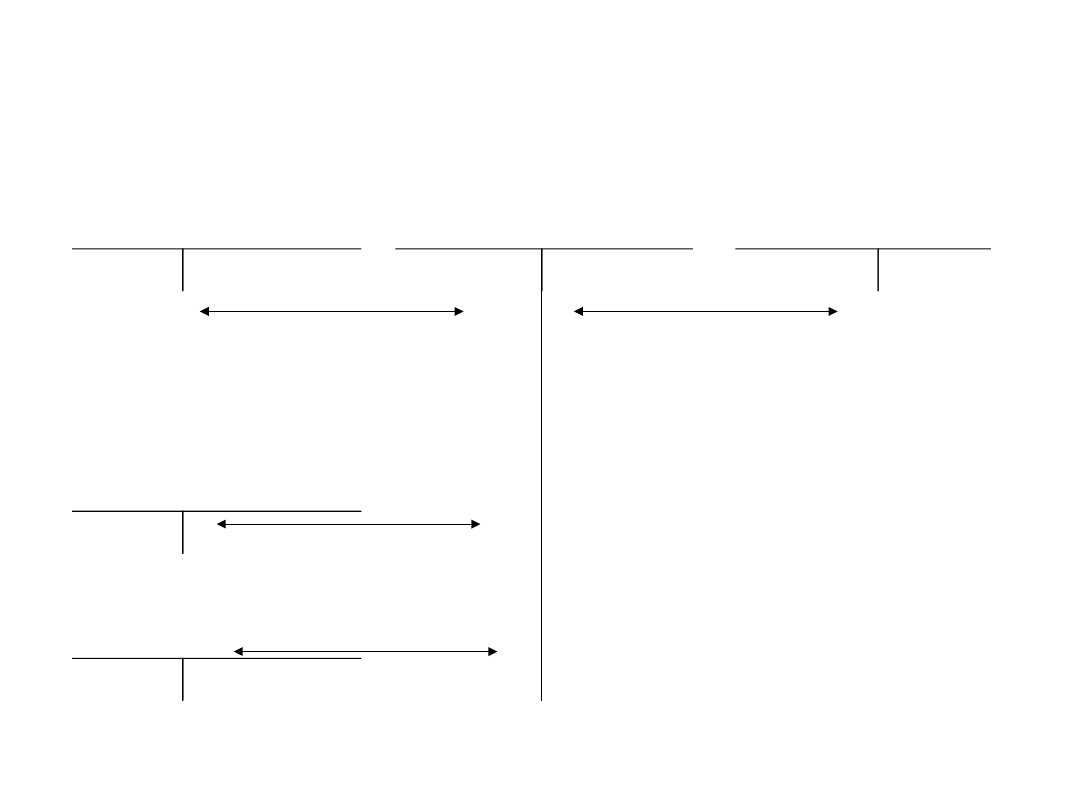

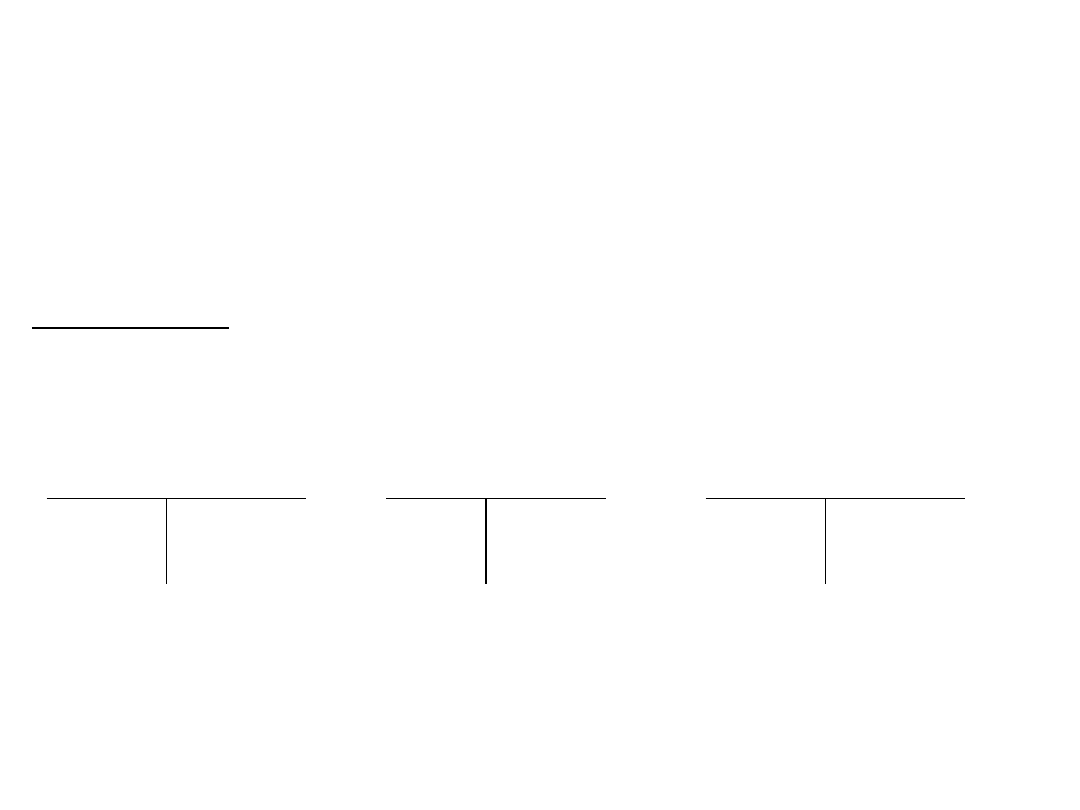

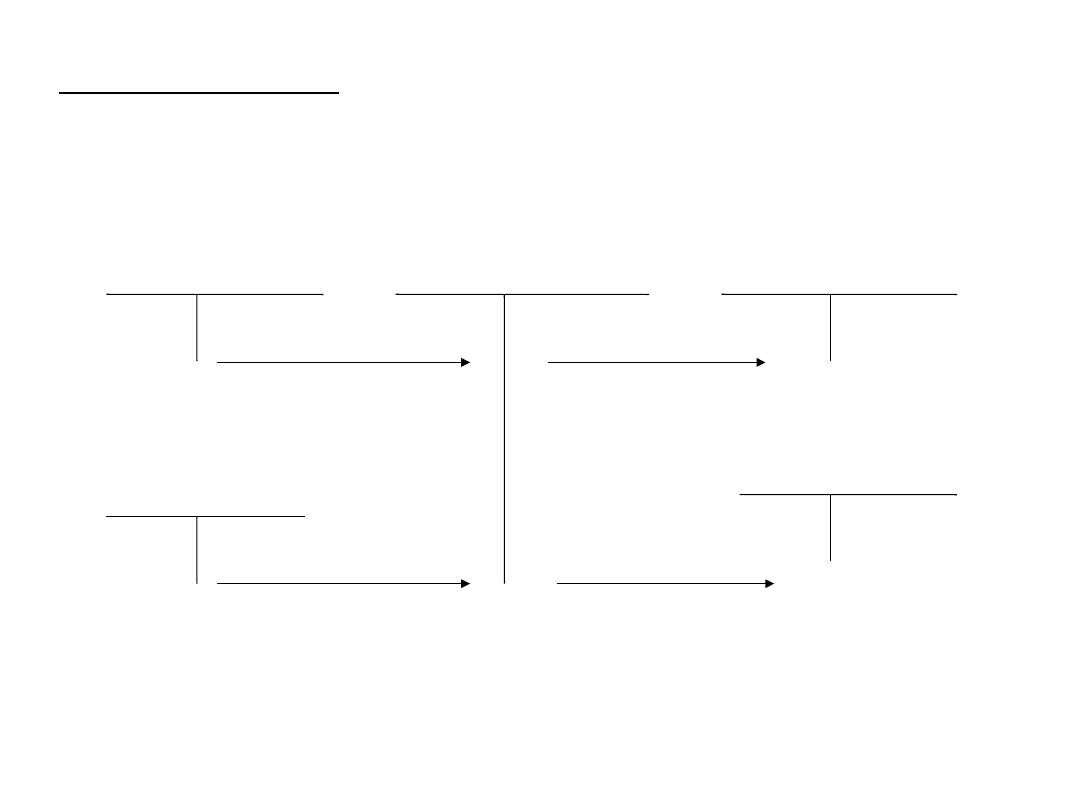

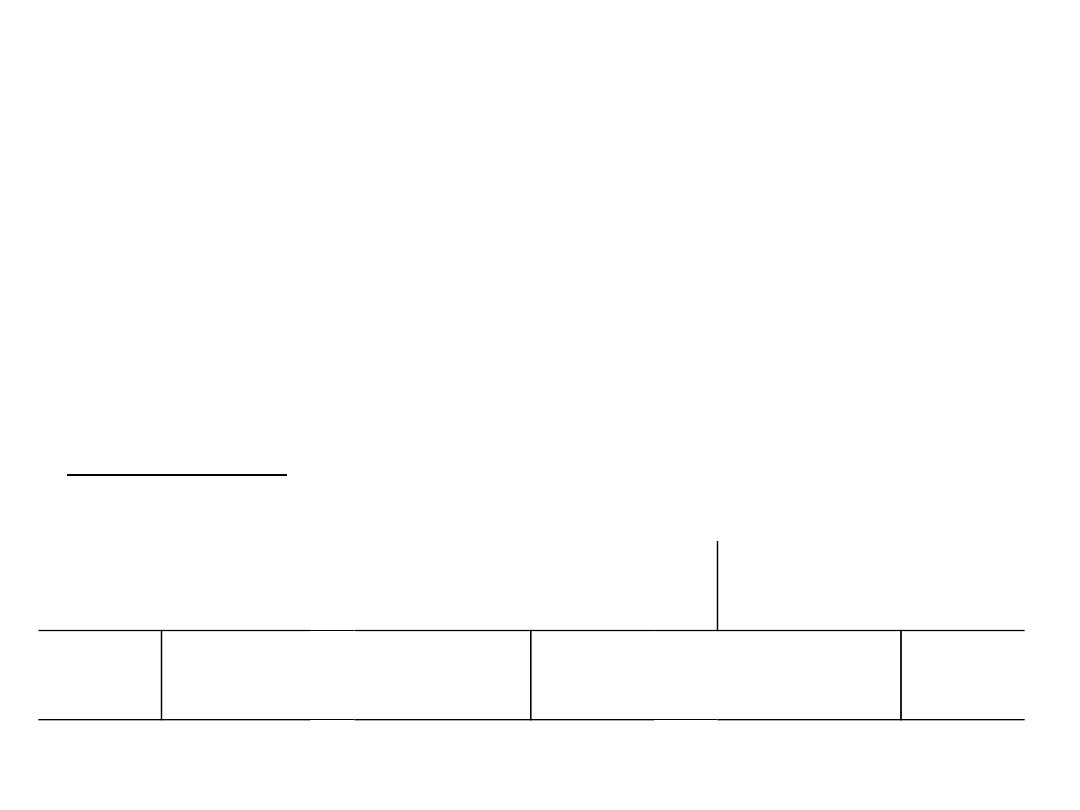

Rozrachunki

publiczno-prawne

z tytułu podatku

VAT

VAT należny

Rozrachunki z

odbiorcami

7

1

VAT naliczony

2

VAT naliczony do

rozliczenia

3

Podatki i opłaty

4

Pozostałe koszty

operacyjne

5

Różne aktywa

6

Schemat 1

29

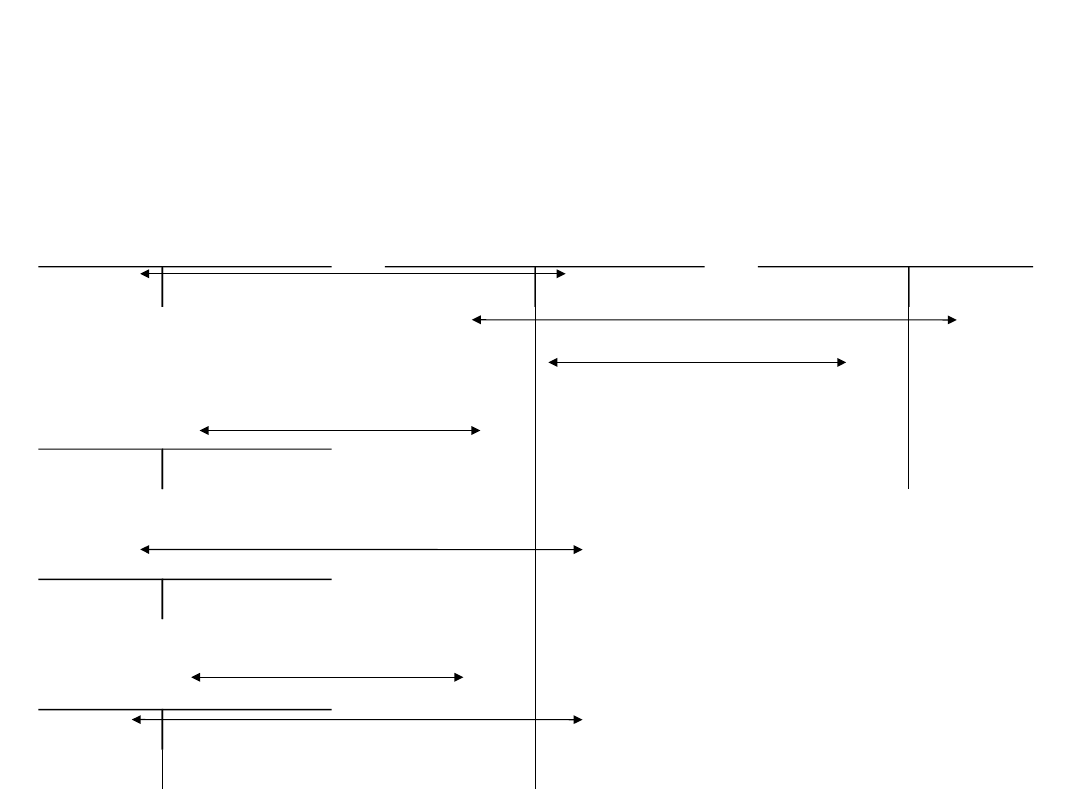

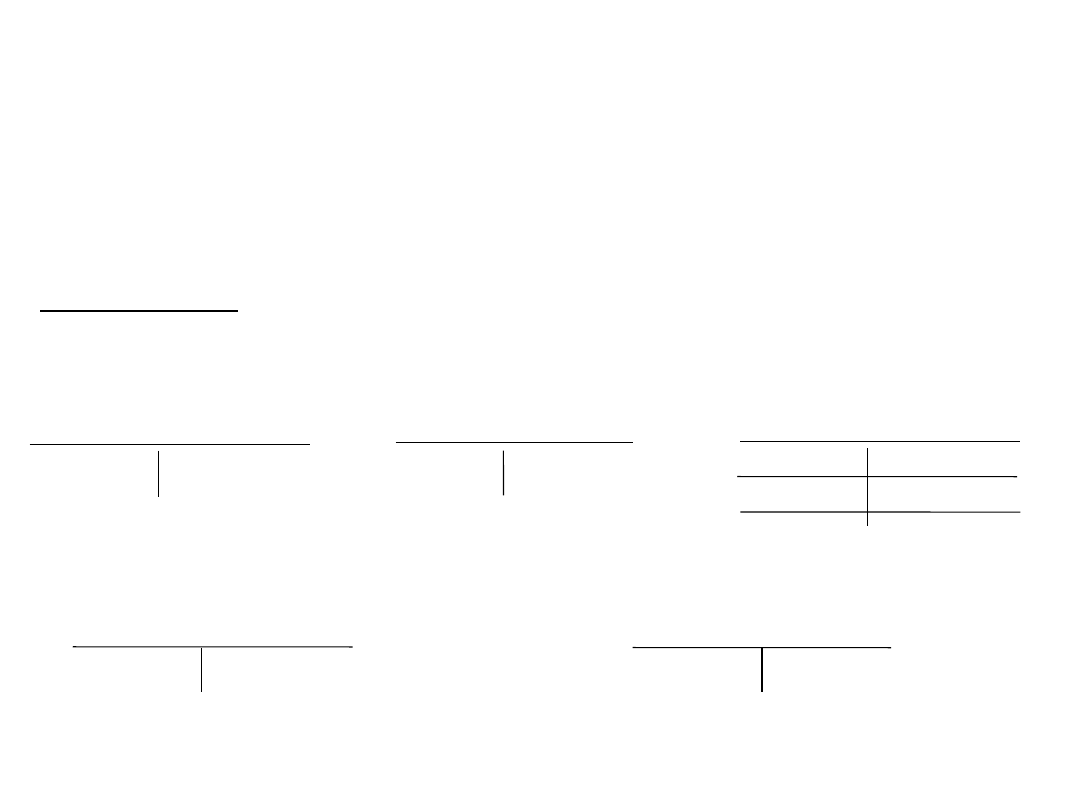

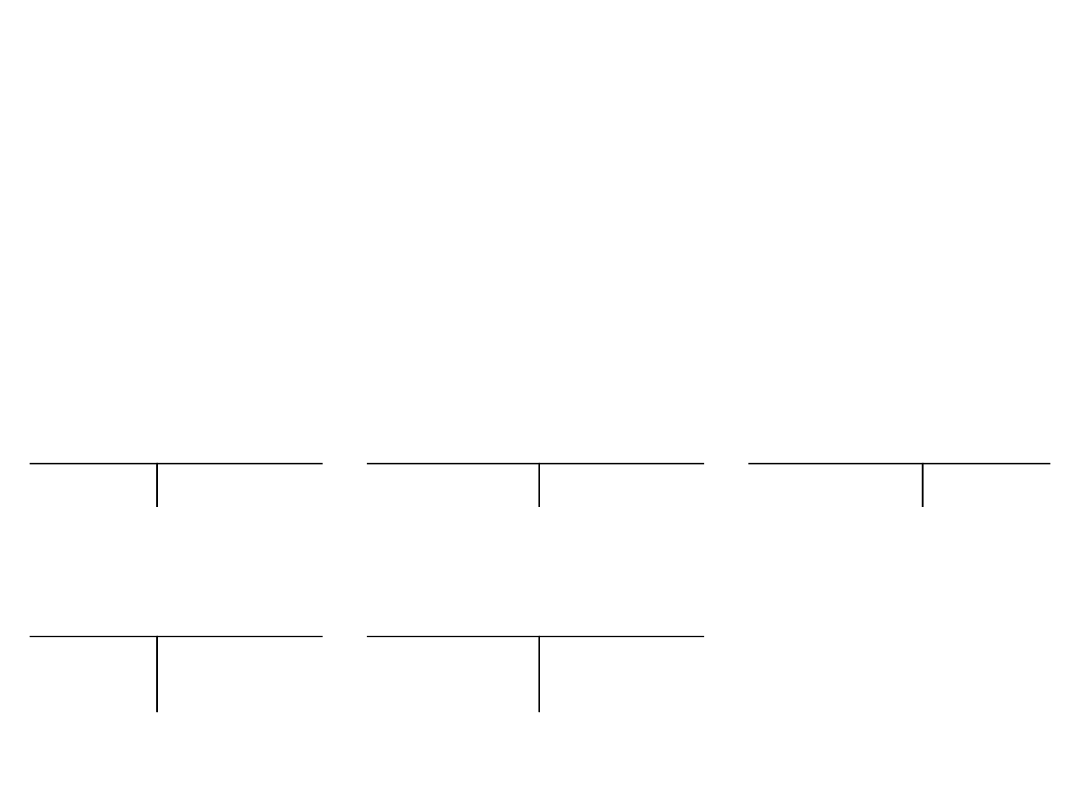

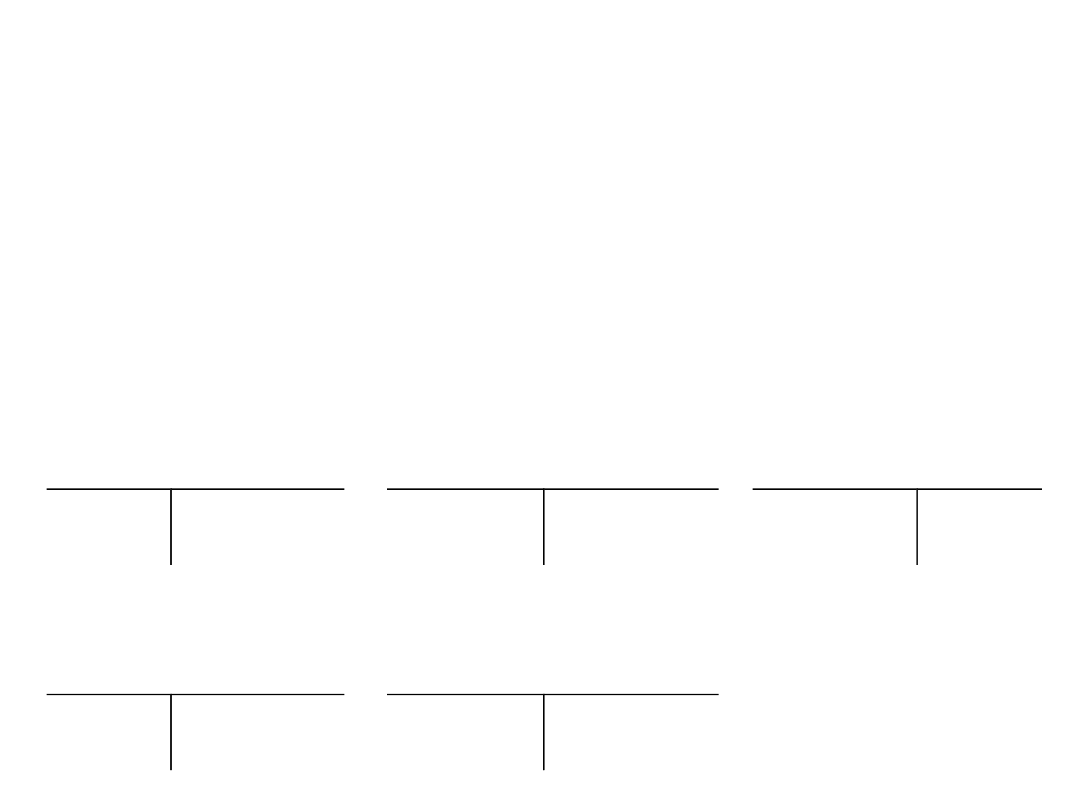

Rozrachunki z

dostawcami

VAT naliczony

Rozrachunki

publiczno-prawne z

tytułu podatku VAT

1

6

Rozrachunki

publicznoprawn

e z Urzędem

Celnym

2

Rozliczenie

zakupu

3

VAT naliczony

do rozliczenia

4

VAT należny

5

Schemat 2

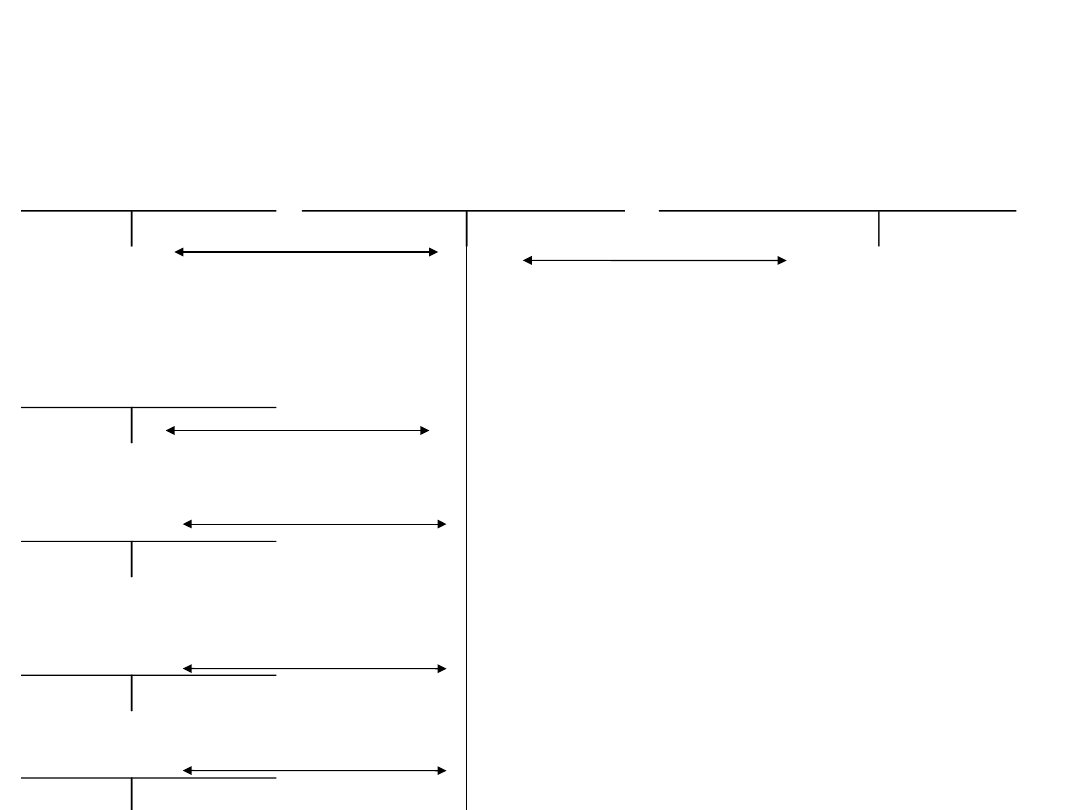

30

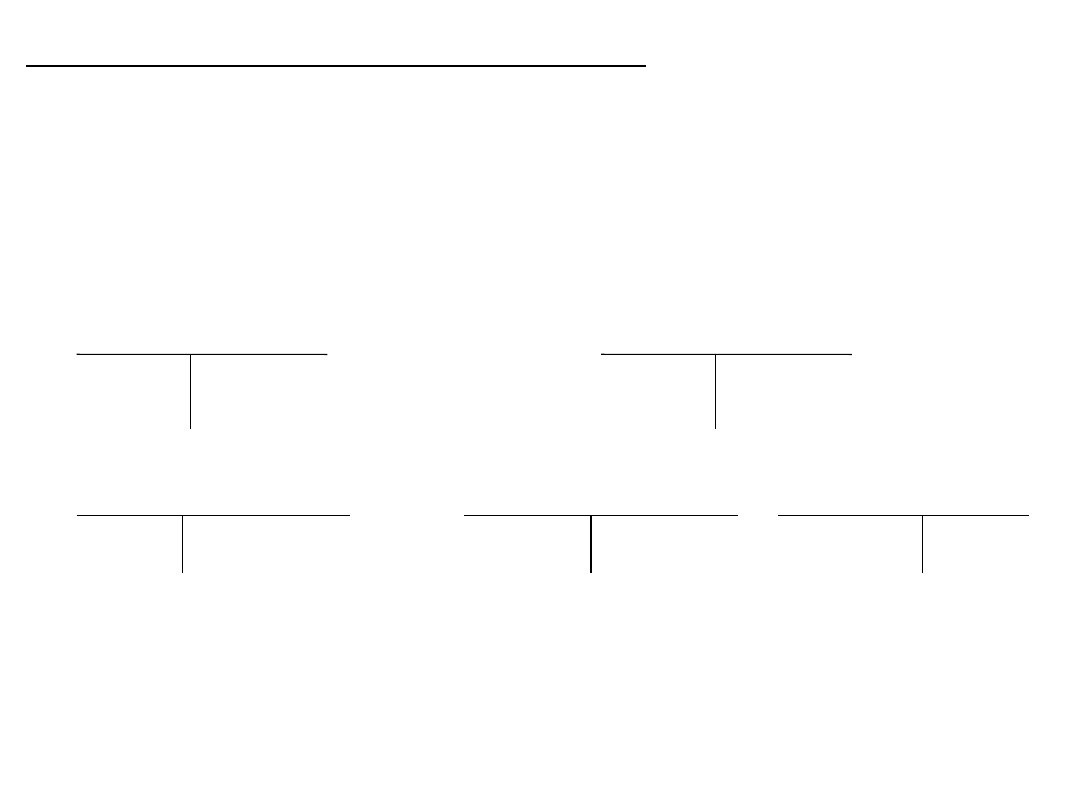

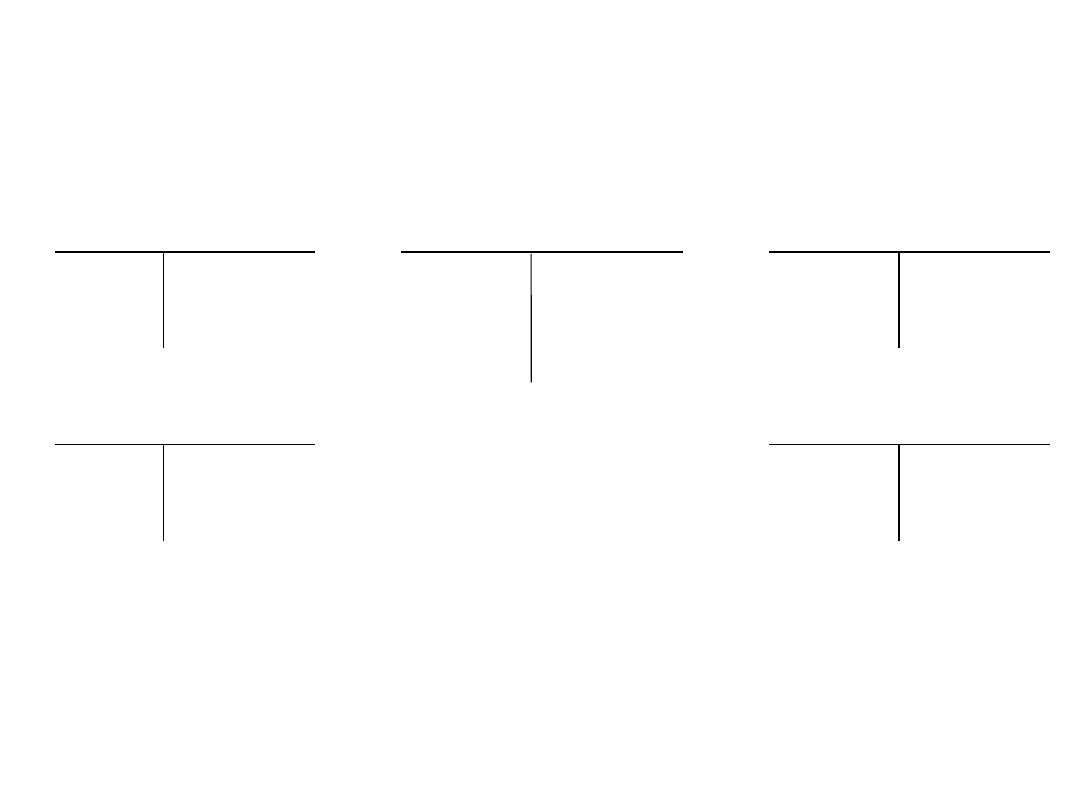

VAT należny

VAT należny do

rozliczenia

Rozrachunki z

odbiorcami

4

1

Podatki i opłaty

2

Różne aktywa

3

Schemat 3

Rozrachunki z

dostawcami

VAT naliczony do

rozliczenia

VAT naliczony

1

4

Rozrachunki

publicznoprawne

z Urzędem

Celnym

2

Rozliczenie

zakupu

3

31

Schemat 4

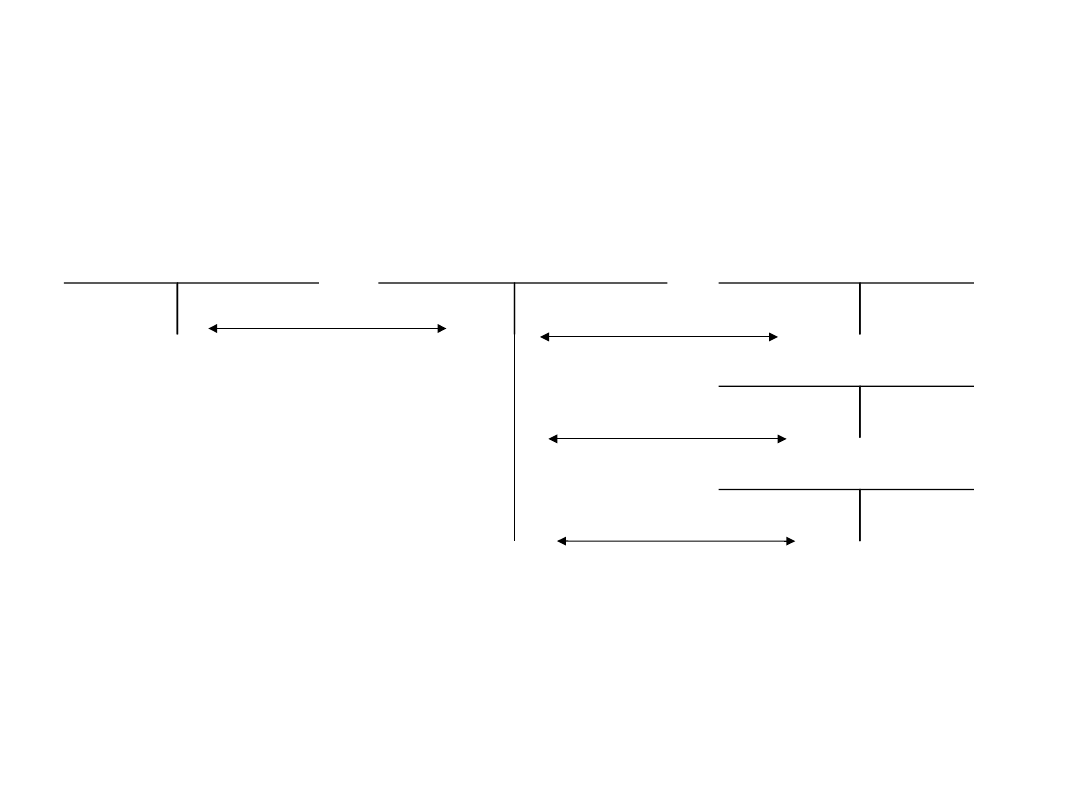

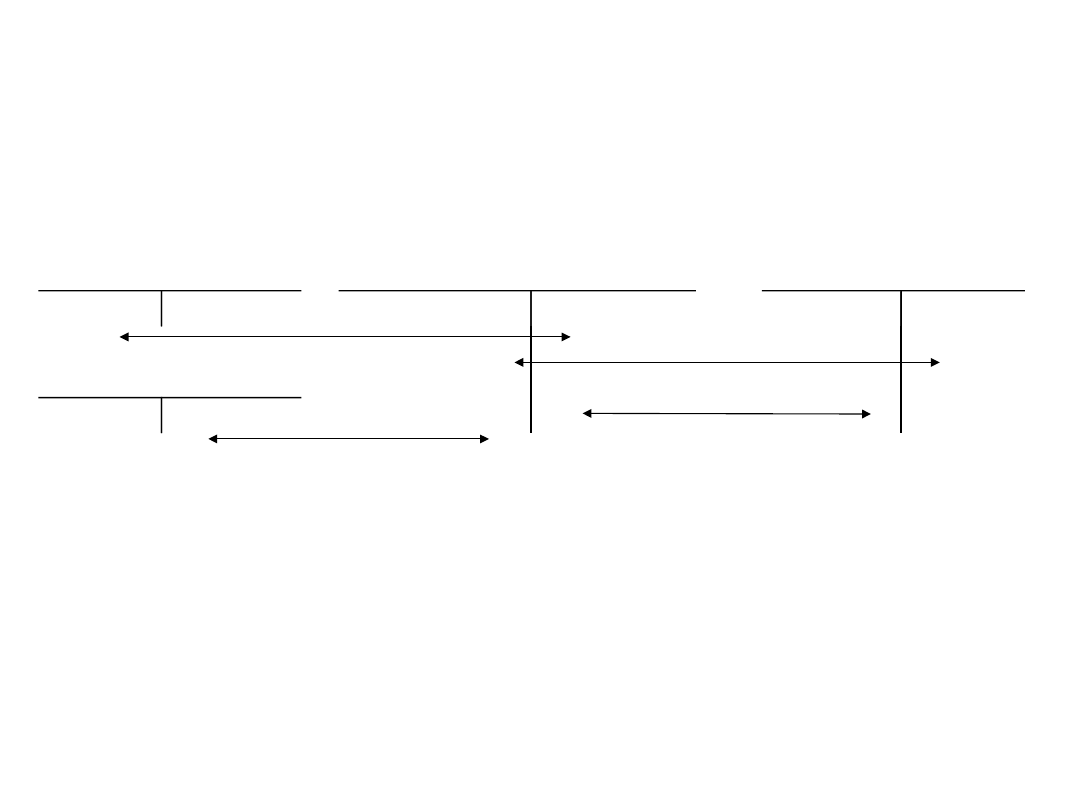

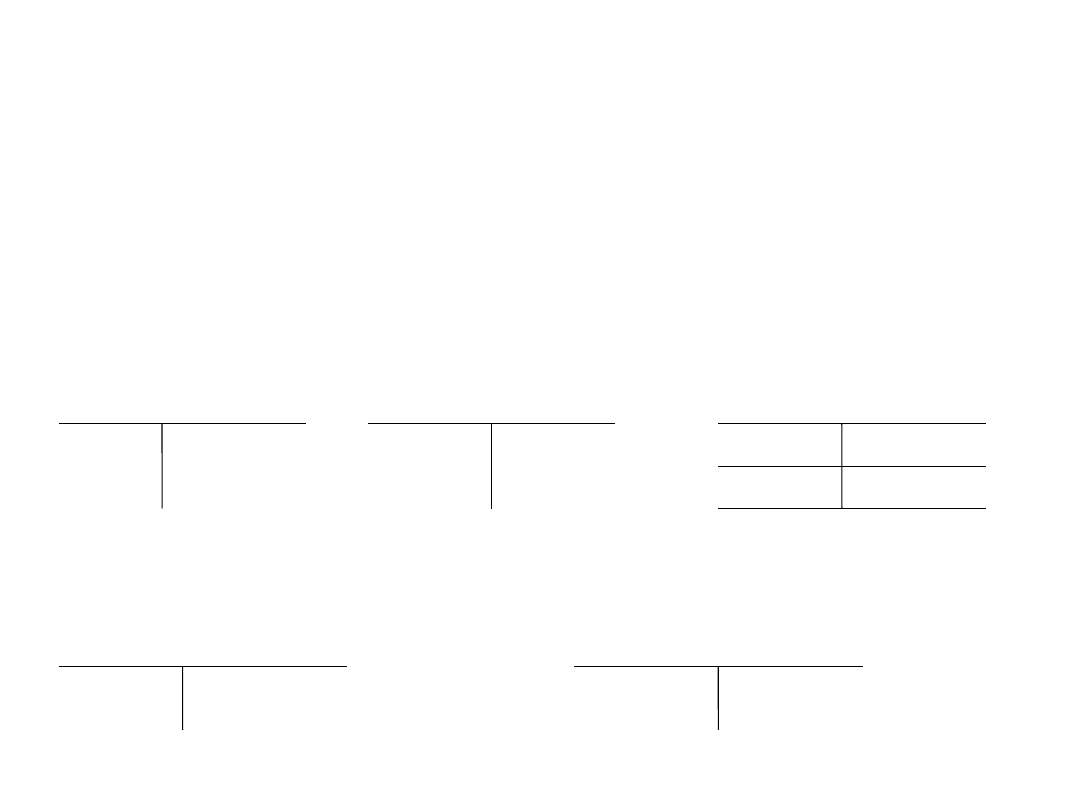

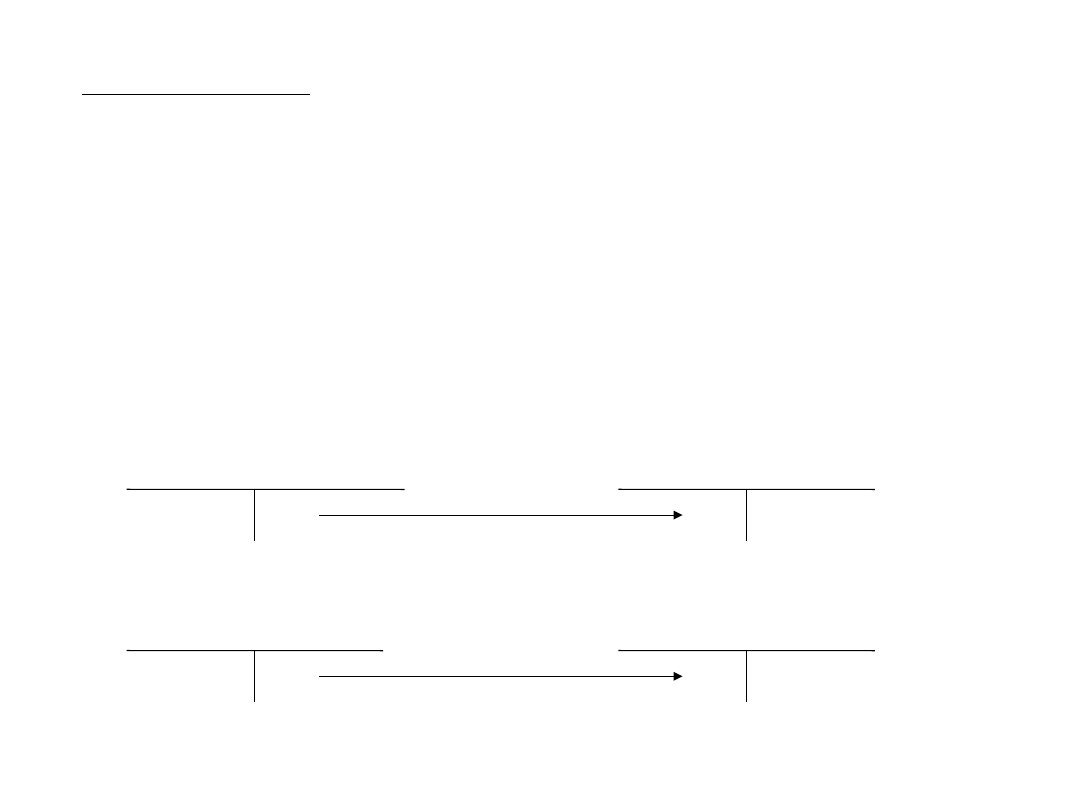

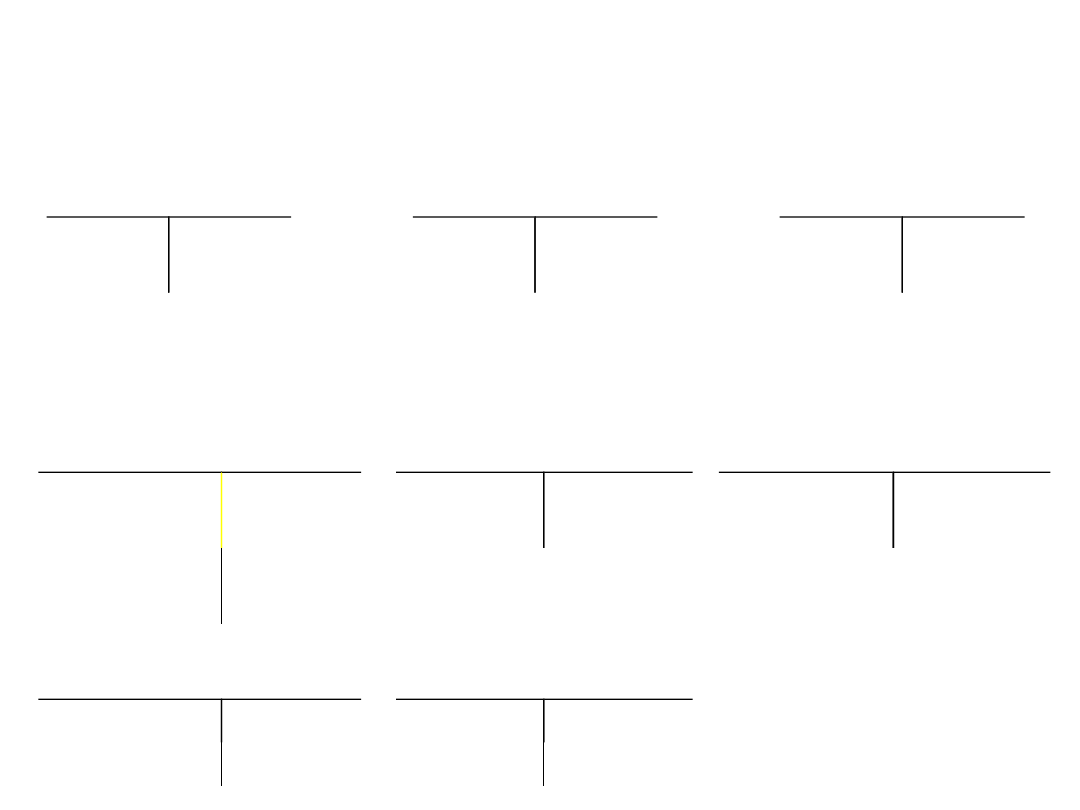

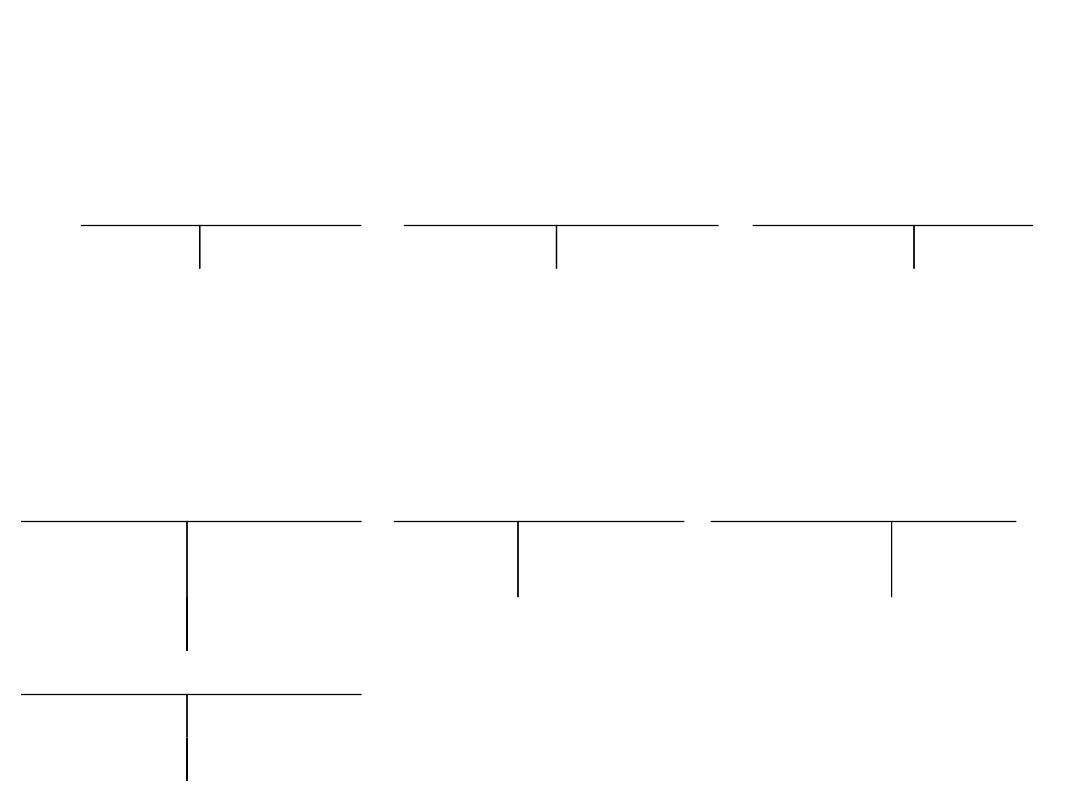

Pozostałe koszty

operacyjne

Korekty VAT

naliczonego

Rozrachunki

publicznoprawne

z tytułu podatku

VAT

1

6

Pozostałe

przychody

operacyjne

7

2

Podatki i opłaty

3

Różne aktywa

4

5

32

Schemat 5

VAT należny

Rozrachunki

publicznoprawne z

tytułu podatku VAT

Korekty VAT

naliczonego

1

3

VAT naliczony

4

2

33

Schemat 6

34

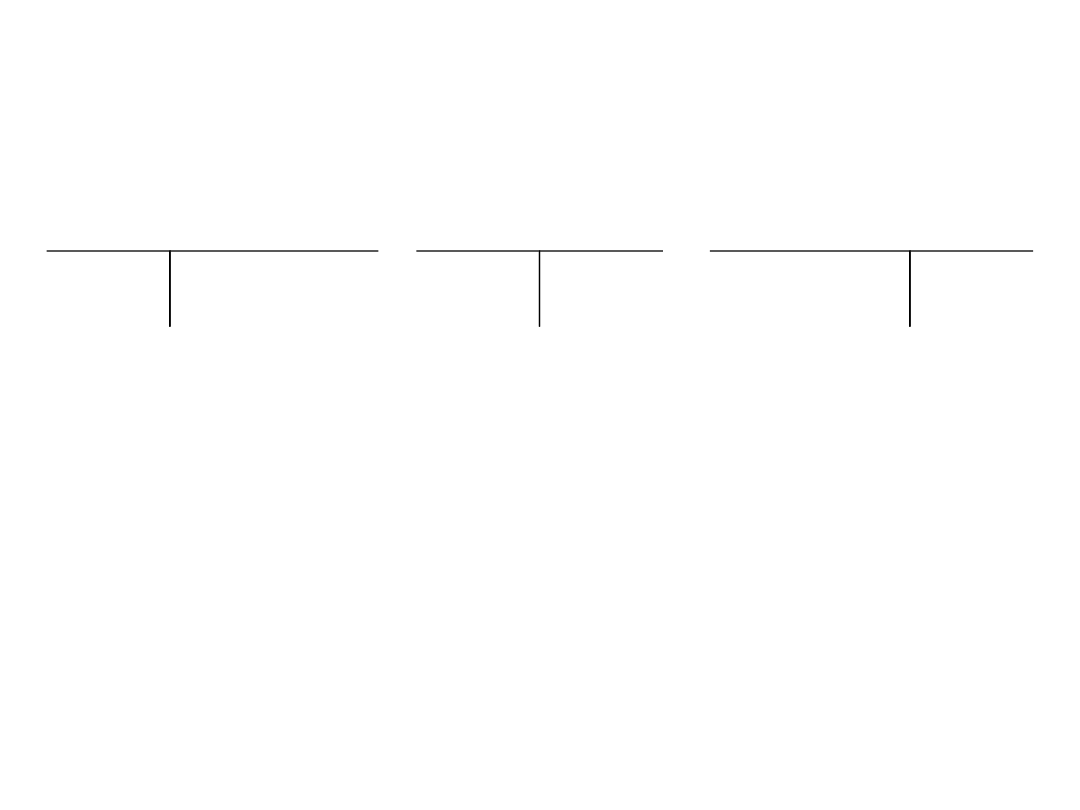

Odpłatna dostawa towarów i odpłatne świadczenie usług na

terytorium kraju

Zasady ogólne

OBRÓT

KRAJOWY

DOSTAWA

TOWARÓW

ŚWIADCZENIE

USŁUG

ZALICZKI,

DOTACJE

35

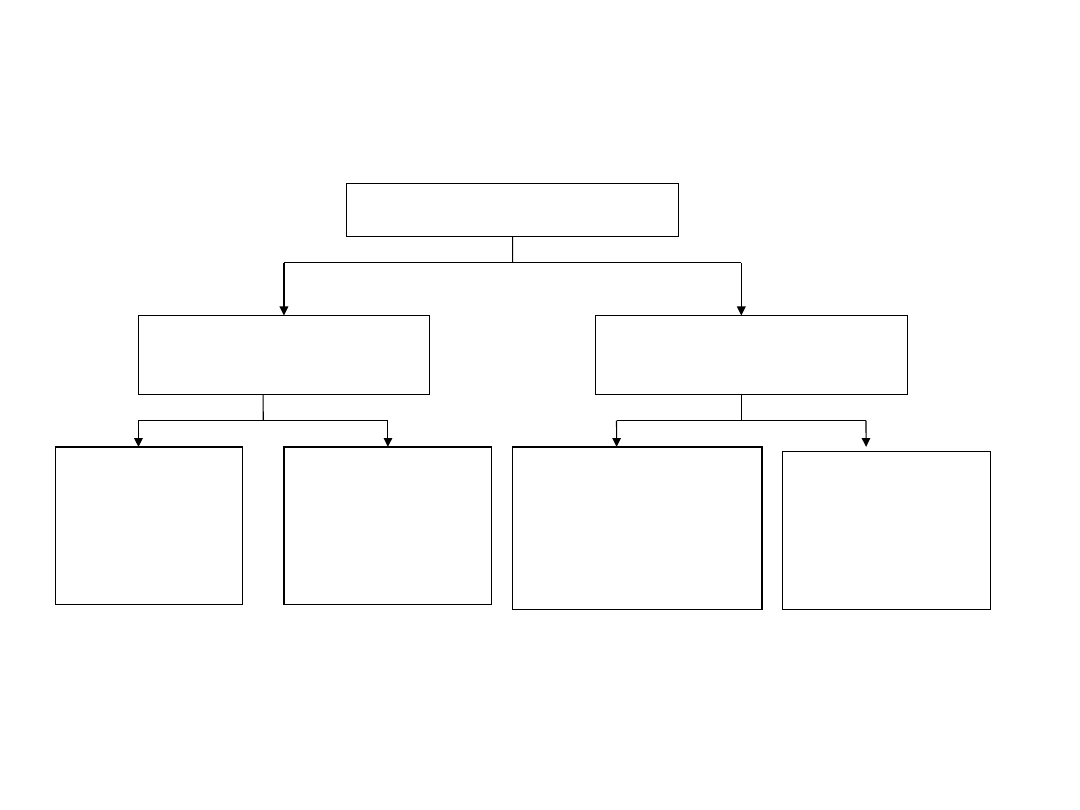

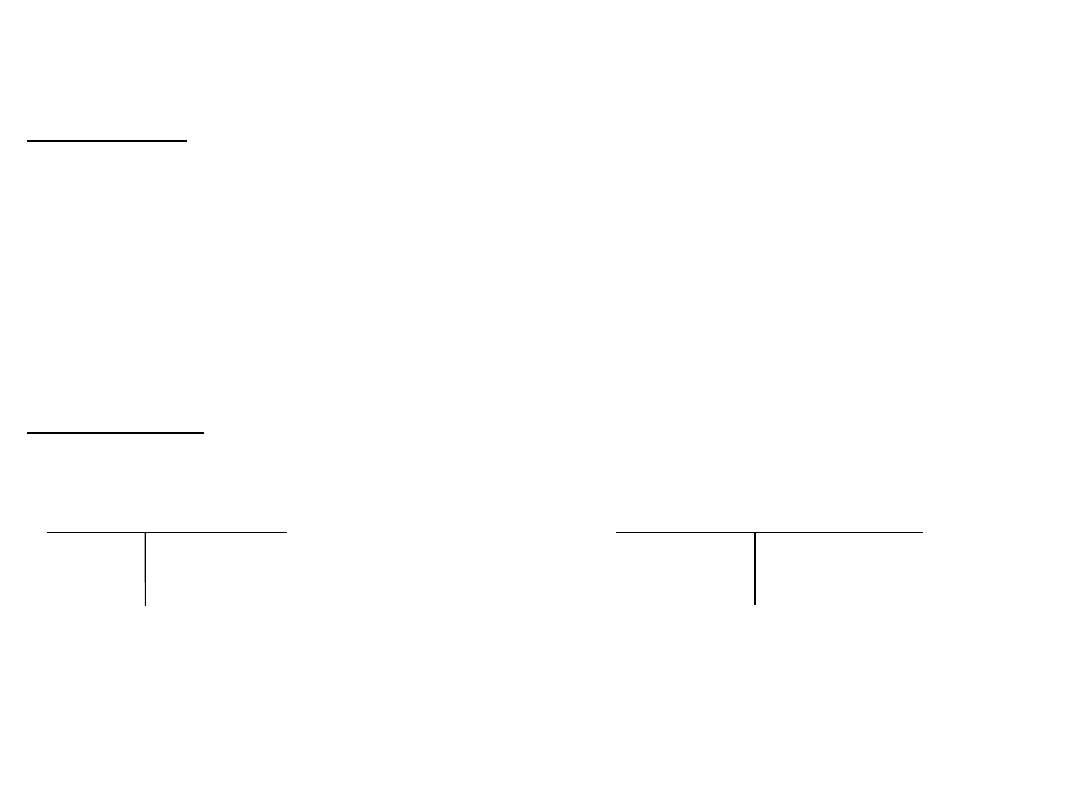

DOSTAWA TOWARÓW

ODPŁATNA

NIEODPŁATNA

SPRZEDAŻ

SZCZEGÓLN

E

PRZYPADKI

DOSTAWY

TOWARÓW

DAROWIZN

Y

INNE

PRZEKAZANI

E

36

ŚWIADCZENIE USŁUG

ODPŁATNE

NIEODPŁATNE

SPRZEDAŻ

SZCZEGÓLNE

PRZYPADKI

ŚWIADCZENI

A USŁUG

NA CELE

OSOBISTE

PODATNIKA LUB

JEGO

PRACOWNIKÓW

INNE

NIEODPŁATN

E

ŚWIADCZENI

E USŁUG

37

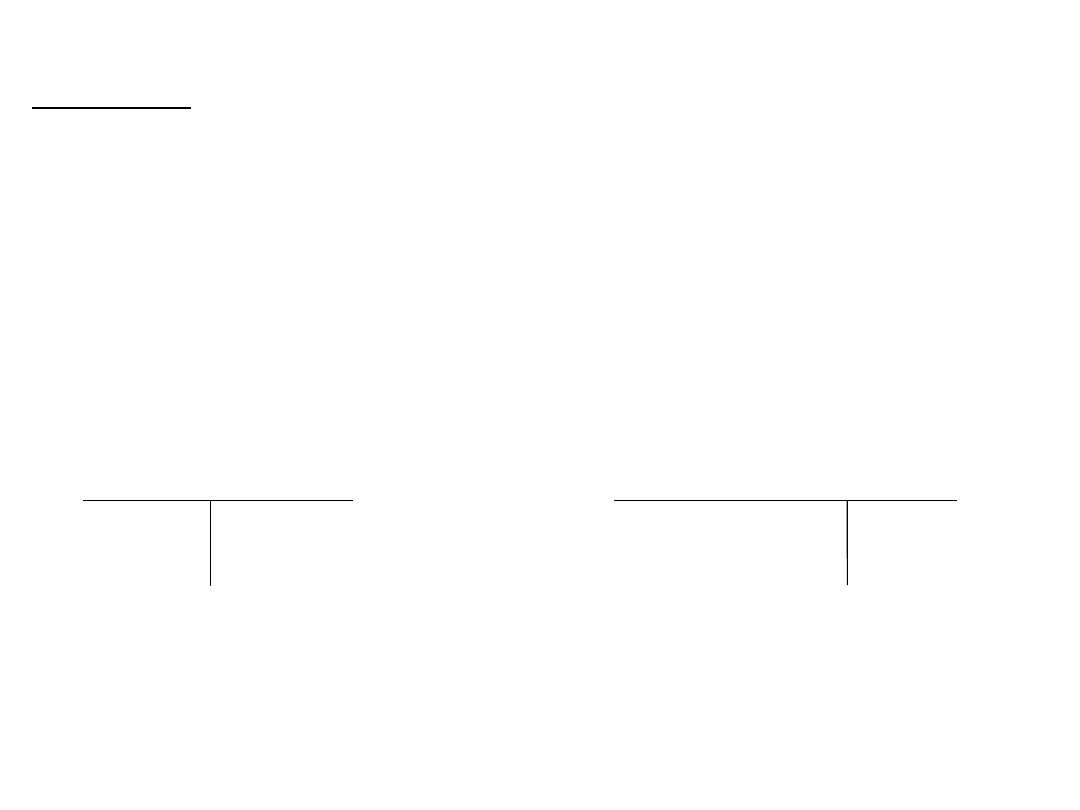

Ujęcie w księgach podatku należnego na podstawie

faktur wystawionych dla odbiorców krajowych:

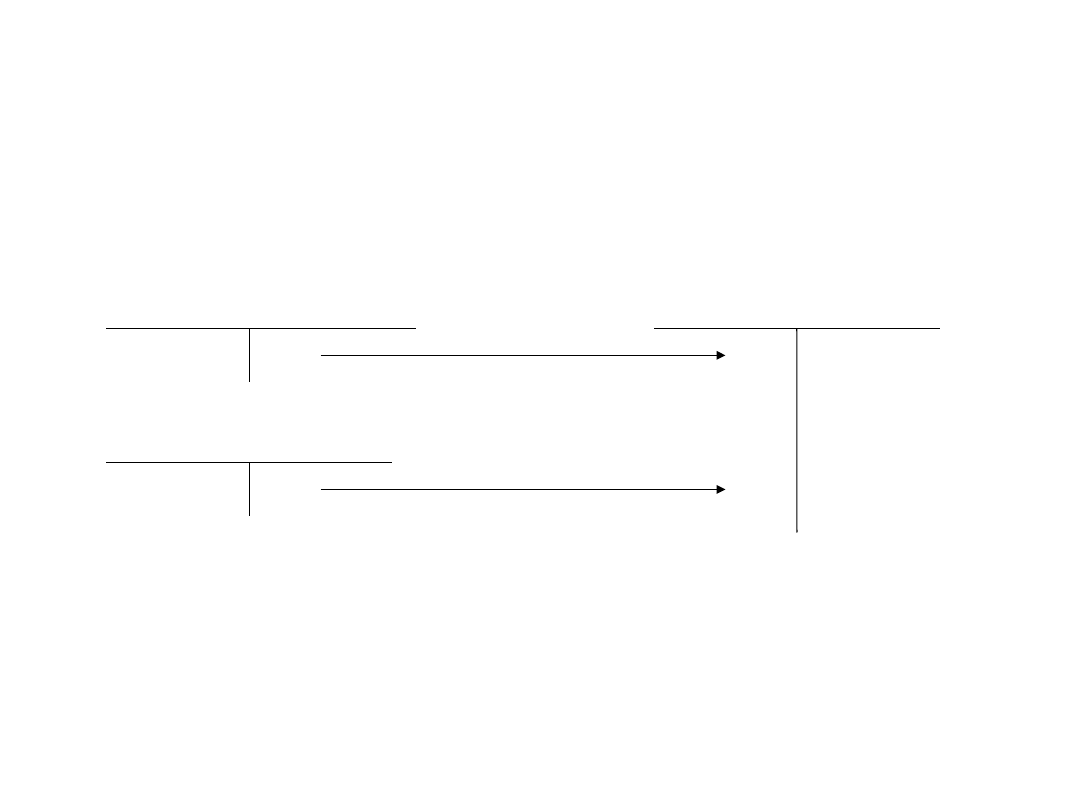

VAT należny Rozrachunki z

odbiorcami

Sprzedaż .....

Różne konta Rozrachunki z

dostawcami

VAT naliczony

38

39

Różnice czasowe między prawem bilansowym i podatkowym

w podatku VAT

Data powstania obowiązku podatkowego w VAT może zatem być

inna niż data powstania przychodu dla celów bilansowych. Wynika

to z:

1. prolongowanego terminu wystawienia faktury – nie później

niż w 7 dniu od dnia wydania towaru lub wykonania usługi

(obowiązek podatkowy powstaje w momencie wystawienia

faktury),

2. wprowadzenia

szczególnych

momentów

powstania

obowiązku podatkowego, np. obowiązek podatkowy powstaje

z chwilą otrzymania całości lub części zapłaty nie później niż 30

dnia od wydania towaru lub wykonania usługi, upływu terminu

płatności itp.

40

Przykład 1

W dniu 29 grudnia 2010 r. podatnik dokonał sprzedaży towarów

na kwotę netto 1.000, VAT 23%, fakturę VAT wystawił także 29

grudnia 2010 r. Dniem bilansowym jest 31 grudzień 2010 r.

Rozwiązanie:

Rok 2010

Rozrachunki z odbiorcami Sprzedaż towarów VAT

należny

1.230 1.000

230

41

Przykład 2

W dniu 29 grudnia 2010 r. podatnik dokonał sprzedaży towarów

na kwotę netto 1.000, VAT 23%, natomiast fakturę VAT wystawił w

dniu 4 stycznia 2011 r. Dniem bilansowym jest 31 grudzień 2010 r.

Rozwiązanie:

Rok 2010

Rozrachunki z odbiorcami Sprzedaż towarów VAT należny do

rozliczenia

1.230 1.000

230

SK) 230

Rok 2011

VAT należny do rozliczenia VAT należny

230 230 (SP) 230

42

Prawo do obniżenia podatku należnego o kwotę podatku

naliczonego obwarowane jest szeregiem warunków. Wśród nich są

takie, które powodują różnice czasowe pomiędzy momentem ujęcia

zakupu w księdze głównej i rejestrze zakupów, np.

1. obniżenie kwoty podatku należnego o podatek naliczony nie

wcześniej niż rozliczeniu za okres, w którym podatnik otrzymał

fakturę albo dokument celny, i nie później niż w rozliczeniu za okres

następny,

2. obniżenie kwoty podatku należnego nie może nastąpić

wcześniej niż w okresie nabycia prawa do rozporządzania towarem

jak właściciel lub z chwilą wykonania usługi,

3. w rozliczeniu za okres, w którym powstał obowiązek

podatkowy w podatku należnym u nabywcy odpowiednio od

importu usług lub wewnątrzwspólnotowego nabycia towarów lub od

dostawy towarów, dla której podatnikiem jest nabywca,

4. w rozliczeniu za okres, w którym przypada termin płatności,

jeżeli faktura zawiera informację, jakiego okresu dotyczy – w zakresie

czynności szczególnych wymienionych w ustawie, m.in. dostaw energii

elektrycznej,

cieplnej,

gazu

przewodowego,

usług

telekomunikacyjnych.

43

Rozwiązanie

Rok 2010

Rozrachunki z dostawcami Usługi obce VAT naliczony do

rozliczenia

3.690 3.000 690

660

(SK)

Rok 2011

VAT naliczony do rozliczenia VAT naliczony

(SP) 690 690 690

Przykład 3

W dniu 10 stycznia 2011 r. otrzymano fakturę VAT z tytułu

usługi wykonanej w grudniu 2010 r., związanej ze sprzedażą

opodatkowaną. Wartość netto faktury 3.000, VAT 23%.

44

Eksport towarów i wewnątrzwspólnotowa dostawa towarów

Eksport towarów

Przykład 4

W miesiącu grudniu 2010 r. wystawiono fakturę dla odbiorcy

mającego siedzibę w USA na kwotę 2.000 USD. W miesiącu

grudniu 2010 r. otrzymano także potwierdzenie wywozu towarów

poza terytorium Wspólnoty. Średni kurs NBP z dnia wystawienia

faktury wynosi 3,80 PLN/USD.

Rozwiązanie:

Sprzedaż .......... Rozrachunki z odbiorcami

zagranicznymi

7.600 (1) (1) 7.600

45

Przykład 5

W dniu 22 grudnia 2010 r. wystawiono fakturę dla odbiorcy

mającego siedzibę w USA na kwotę 2.000 USD. Potwierdzenie

wywozu towarów poza terytorium Wspólnoty otrzymano w 10

stycznia 2011 r. Urząd celny wyjścia potwierdził wywóz towarów

poza terytorium Wspólnoty w dniu 30 grudnia 2010 r. Średni kurs

NBP z dnia wystawienia faktury wynosił 2,80 PLN/USD.

Rozwiązanie:

Księgowanie w grudniu 2010 r.

Sprzedaż .......... Rozrachunki z odbiorcami

zagranicznymi

5.600 (1) (1) 5.600

Przykład 6

W dniu 30 grudnia 2010 r. wystawiono fakturę dla odbiorcy

mającego siedzibę w USA na kwotę 2.000 USD. Potwierdzenie

wywozu towarów poza terytorium Wspólnoty otrzymano w 10

lutego 2011 r. Urząd celny wyjścia potwierdził wywóz towarów

poza terytorium Wspólnoty w dniu 14 stycznia 2011 r. Średni kurs

NBP z dnia wystawienia faktury wynosił 2,80 PLN/USD.

Rozwiązanie:

Księgowanie w styczniu 2011 r.

Sprzedaż .......... Rozrachunki z odbiorcami

zagranicznymi

5.600 (1)

5.600 (1)

46

47

Wewnątrzwspólnotowa dostawa towarów

Wewnątrzwspólnotowa dostawa towarów podlega

opodatkowaniu według stawki 0%, pod warunkiem, że:

1. podatnik dokonał dostawy na rzecz nabywcy posiadającego

właściwy i ważny numer identyfikacyjny dla transakcji

wewnątrzwspólnotowych,

2. podatnik przed złożeniem deklaracji podatkowej za dany

miesiąc posiada w swojej dokumentacji dowody, że towary

będące przedmiotem wewnątrzwpólnotowej dostawy zostały

wywiezione z terytorium kraju i dostarczone do nabywcy na

terytorium państwa członkowskiego inne niż terytorium kraju.

Przykład 7

W miesiącu grudniu 2010 r. wystawiono fakturę dla odbiorcy

mającego siedzibę we Francji na kwotę 1.000 EURO. Odbiorca

francuski oraz dostawca polski posiadają właściwe i ważne

numery identyfikacyjne dla transakcji wewnątrzwspólnotowych,

które podano na fakturze stwierdzającej dostawę towarów. W

miesiącu grudniu 2010 r. otrzymano także od odbiorcy

francuskiego potwierdzenie odbioru towarów na terytorium

Francji. Dostawca otrzymał także inne dokumenty potwierdzające

przemieszczenie towarów z terytorium Polski na terytorium

Francji. Średni kurs NBP z dnia wystawienia faktury wynosi 3,90

PLN/EURO.

Rozwiązanie:

Sprzedaż .......... Rozrachunki z odbiorcami

zagranicznymi

3.900 (1) (1) 3.900

48

49

Pozostałe czynności opodatkowane podatkiem VAT

Do pozostałych czynności można zaliczyć, w zależności od sposobu

ewidencji podatku należnego:

1) nieodpłatną dostawę towarów (darowizny towarów) i

nieodpłatne świadczenie usług,

2) przekazanie przez podatnika towarów oraz świadczenie

usług na potrzeby osobiste podatnika oraz osób

związanych z podatnikiem,

3) wewnątrzwspólnotowe nabycie towarów

4) import towarów,

5) import usług,

6) przedpłaty, zaliczki, zadatki i raty,

Przykład 8

Wydano z magazynu w formie darowizny wyroby gotowe,

których koszt wytworzenia wynosi 500 zł, stawka podatku VAT

23%.

Rozwiązanie

Wyroby gotowe Pozostałe koszty

VAT należny

operacyjne

X 500 (1) (1) 500

115 (2)

(2) 115

Wartość przekazanej darowizny (także dla celów podatku

dochodowego) wynosi 615 zł.

50

Darowizny towarów i nieodpłatne świadczenie usług

51

Wewnątrzwspólnotowe nabycie towarów

Przykład 9

W grudniu 2010 roku podatnik podatku od wartości dodanej

otrzymał od kontrahenta niemieckiego zarejestrowanego na

potrzeby transakcji wewnątrzwspólnotowych dostawę materiałów

o wartości 5.000 EURO. Dostawca wystawił fakturę w dniu 4

stycznia 2011 r. Średni kurs NBP z dnia otrzymania dostawy

wynosi 3,80, natomiast z dnia wystawienia faktury 3,85 PLN.

Odbiorca wystawił fakturę wewnętrzną w dniu 4 stycznia 2011 r.

określając podstawę opodatkowania w kwocie 19.250 PLN,

podatek VAT według stawki podstawowej wynosi 4.235 PLN.

Rozwiązanie:

Księgowania w grudniu 2010 r.

Rozliczenie zakupu

materiałów Materiały

19.000 (1) (1) 19.000

(SK) 19.000

19.000 (SK)

52

Wewnątrzwspólnotowe nabycie towarów

Przykład 9

Księgowania w styczniu 2007 r.

Rozliczenie zakupu

materiałów Materiały

(1) 19.250 19.000 (SP) (SP) 19.000

250 (2) (2) 250

Rozrachunki z dostawcami

zagranicznymi VAT należny VAT

naliczony

19.250 (1) 4.235 (3)

(3) 4.235

Rozrachunki z dostawcami Rozliczenie zakupu ...

VAT naliczony

zagranicznymi

1 3

Rozrachunki z Urzędem Różne

konta

Celnym

2 4

53

Import towarów

54

Przykład 10

Przedsiębiorca zakupił od kontrahenta zagranicznego towary,

które

są

w całości związane ze sprzedażą opodatkowaną. Dostawca

zagraniczny wystawił fakturę na kwotę 10.000 USD. Z

dokumentów odprawy celnej wynikają następujące informacje:

- kurs USD 3,1000 zł

- wartość celna towarów wyrażona w PLN wynosi 31.000 zł

- cło 10% 3.100 zł

- podatek VAT 23% 7.843 zł

Zakupione towary przyjęto do magazynu wg ceny nabycia.

Rozwiązanie

Rozrachunki z dostawcami Rozliczenie zakupu

VAT naliczony

zagranicznymi towarów

31.000 (1) (1) 31.000 7.643 (3) (3)

7.843

(2) 10.943 34 100 (4)

Rozrachunki z Urzędem Towary

handlowe

10.943 (2) (4) 34

100

55

56

Import usług

Przez import usług rozumie się świadczenie usług, z tytułu

wykonania których podatnikiem jest usługobiorca usług

świadczonych przez podatników mających siedzibę lub

miejsce zamieszkania albo pobytu poza terytorium Polski.

Podatnikowi nie przysługuje prawo do odliczenia VAT – usługa

obciąża koszty działalności

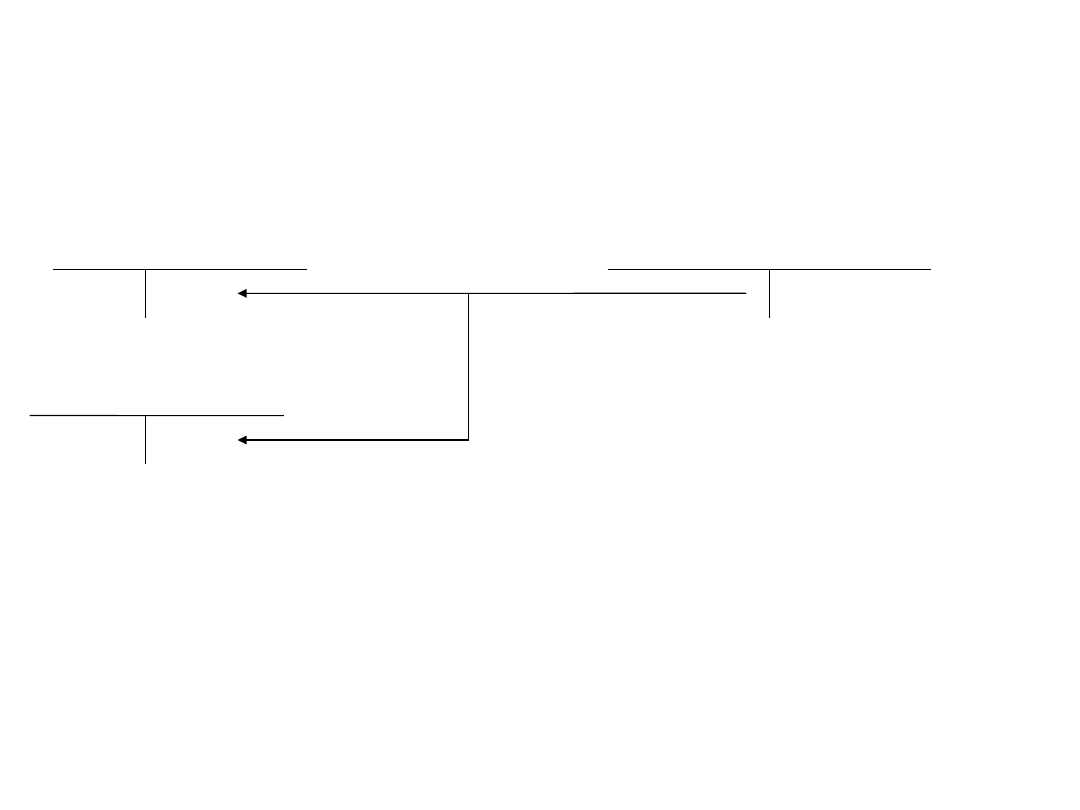

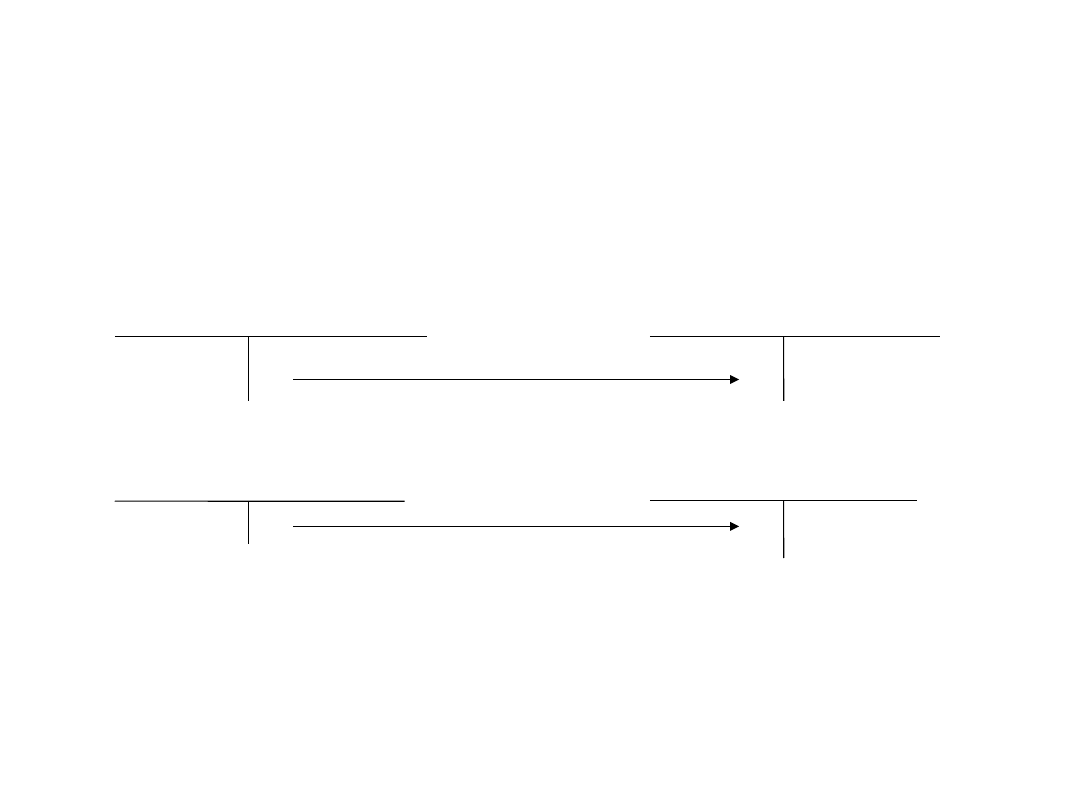

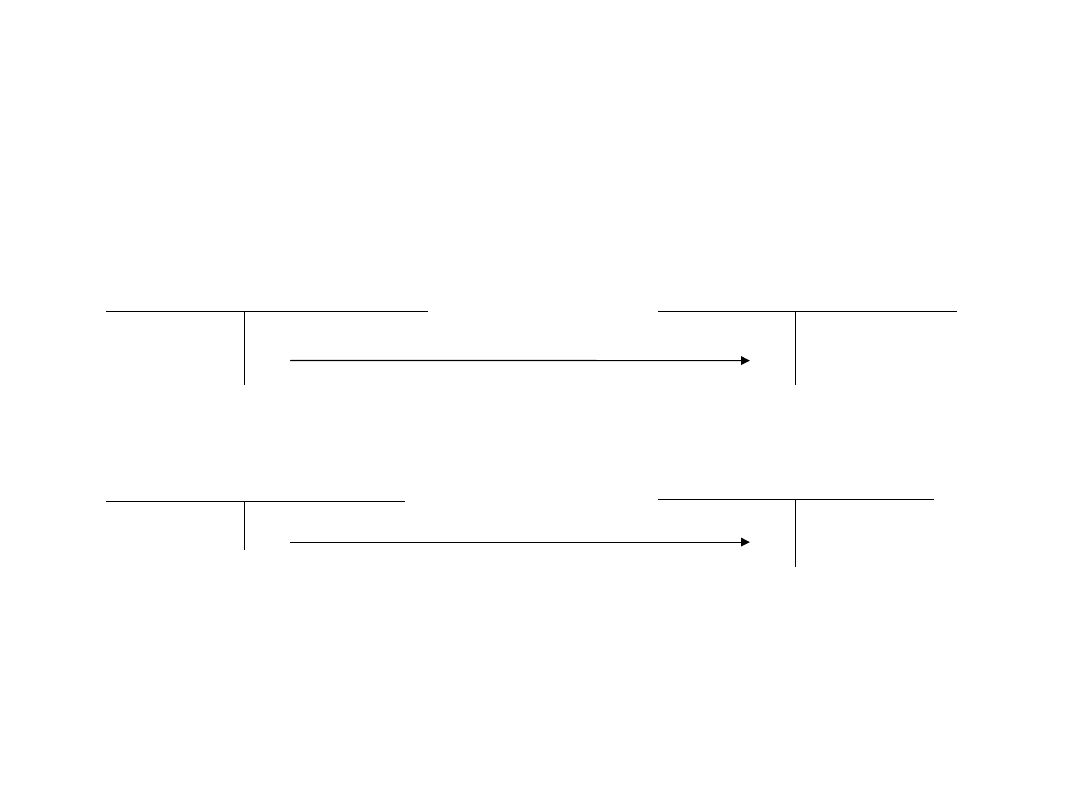

Rozrachunki z dostawcami

zagranicznymi Usługi obce

1

VAT należny Podatki i opłaty

2

57

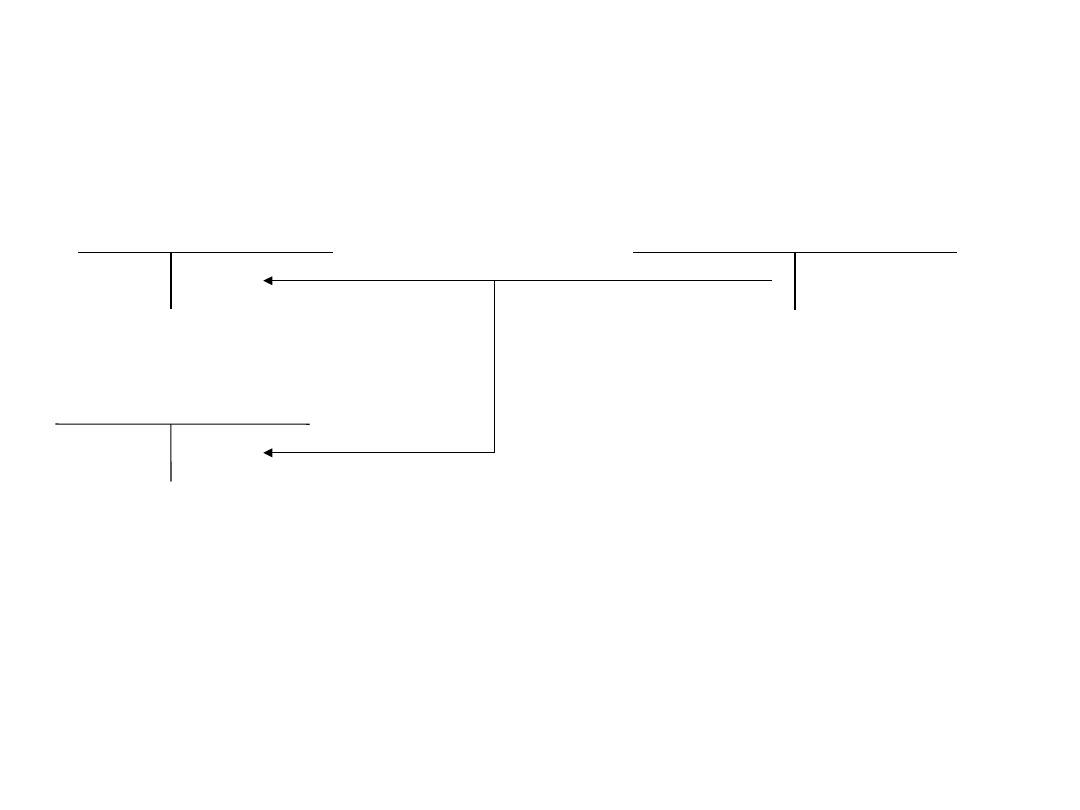

Podatnikowi przysługuje prawo do odliczenia podatku VAT –

usługa obciąża koszty działalności

Rozrachunki z dostawcami Usługi obce

zagranicznymi

1

VAT należny VAT

naliczony

2

58

Podatnikowi nie przysługuje prawo do odliczenia VAT – usługa

zwiększa wartość aktywów (np. Wartości niematerialne i

prawne)

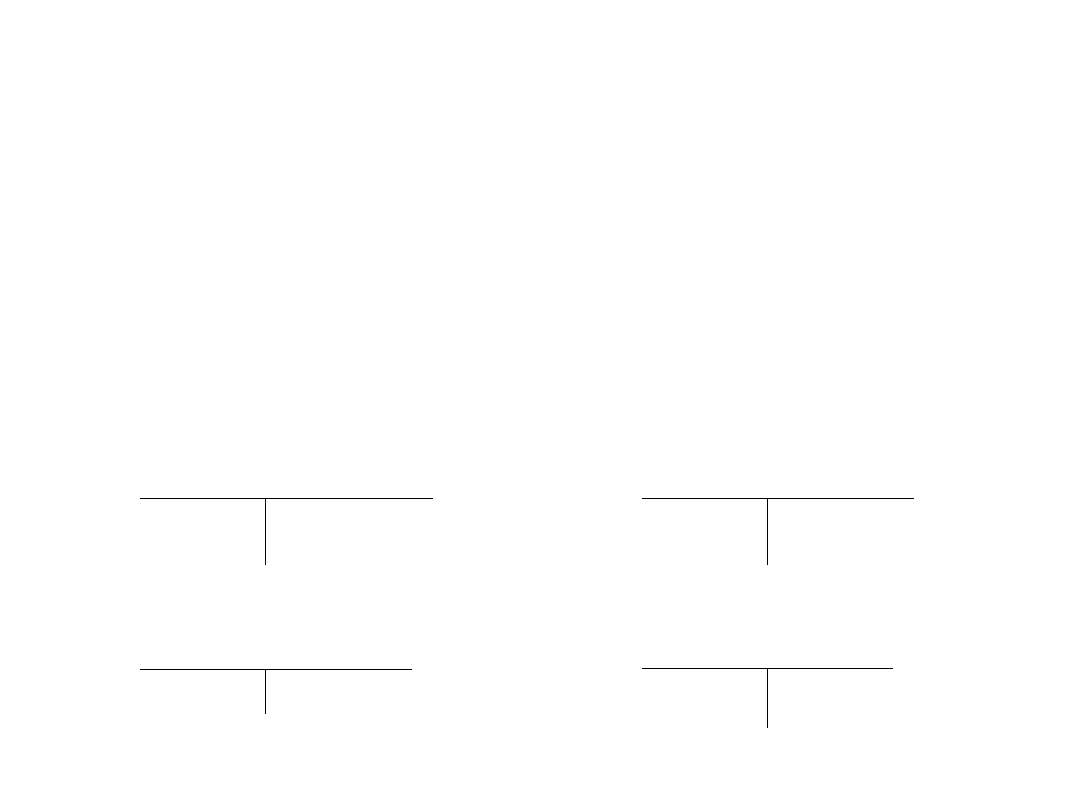

Rozrachunki z dostawcami Różne konta

aktywów

zagranicznymi

1

VAT należny

2

59

Podatnikowi przysługuje prawo do odliczenia podatku VAT –

usługa zwiększa wartość aktywów

Rozrachunki z dostawcami Różne konta

aktywów

zagranicznymi

1

VAT należny VAT

naliczony

2

60

Przykład 11

Niemiecka firma prawnicza udzieliła porady prawnej firmie

polskiej (podatnikowi podatku VAT w Polsce) wystawiając fakturę

na kwotę 500 EURO. Zgodnie z ustawą o podatku VAT miejscem

świadczenia usługi jest Polska, dlatego firma polska zobowiązana

jest wystawić fakturę wewnętrzną i naliczyć podatek VAT. Średni

kurs NBP z dnia wystawienia faktury wynosi 3,85. Nabyta usługa

obciąża bieżące koszty działalności i związana jest ze sprzedażą

opodatkowaną podatkiem VAT, a więc nabywcy przysługuje prawo

do odliczenia podatku VAT naliczonego.

Rozrachunki z dostawcami

Usługi obce

zagranicznymi

1.925 (1) (1) 1.925

VAT należny VAT

naliczony

442,75 (2) (2) 442,75

61

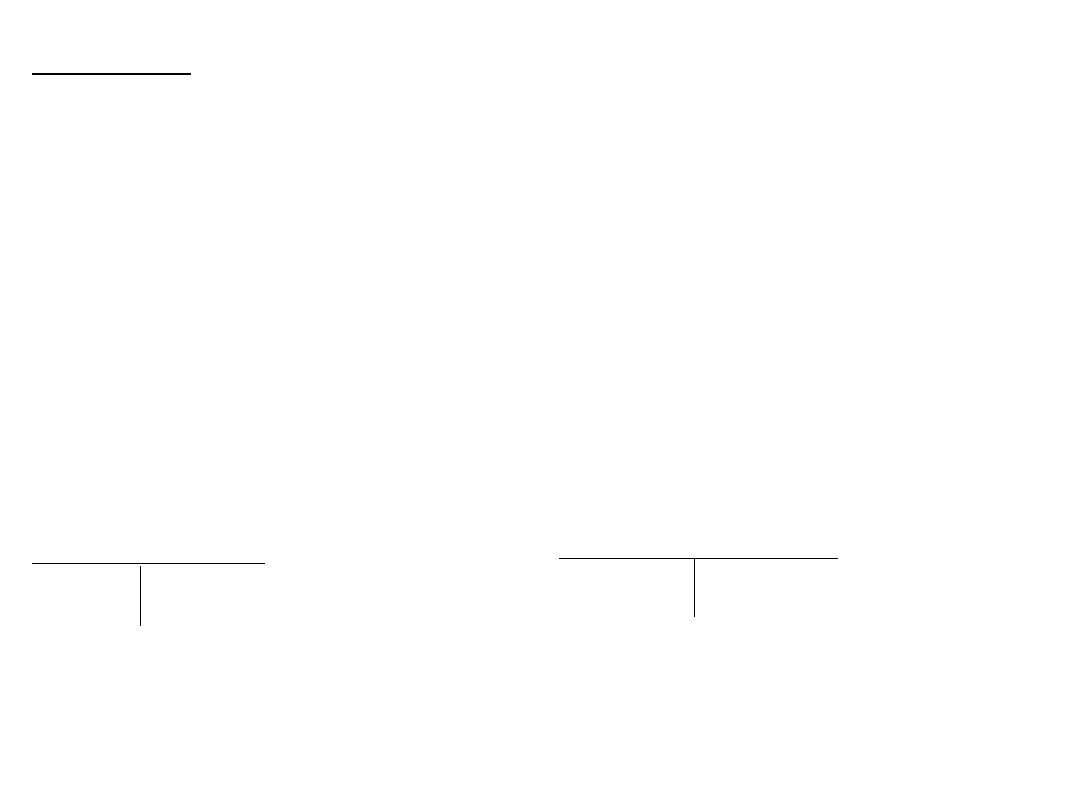

Zaliczki opodatkowane podatkiem VAT

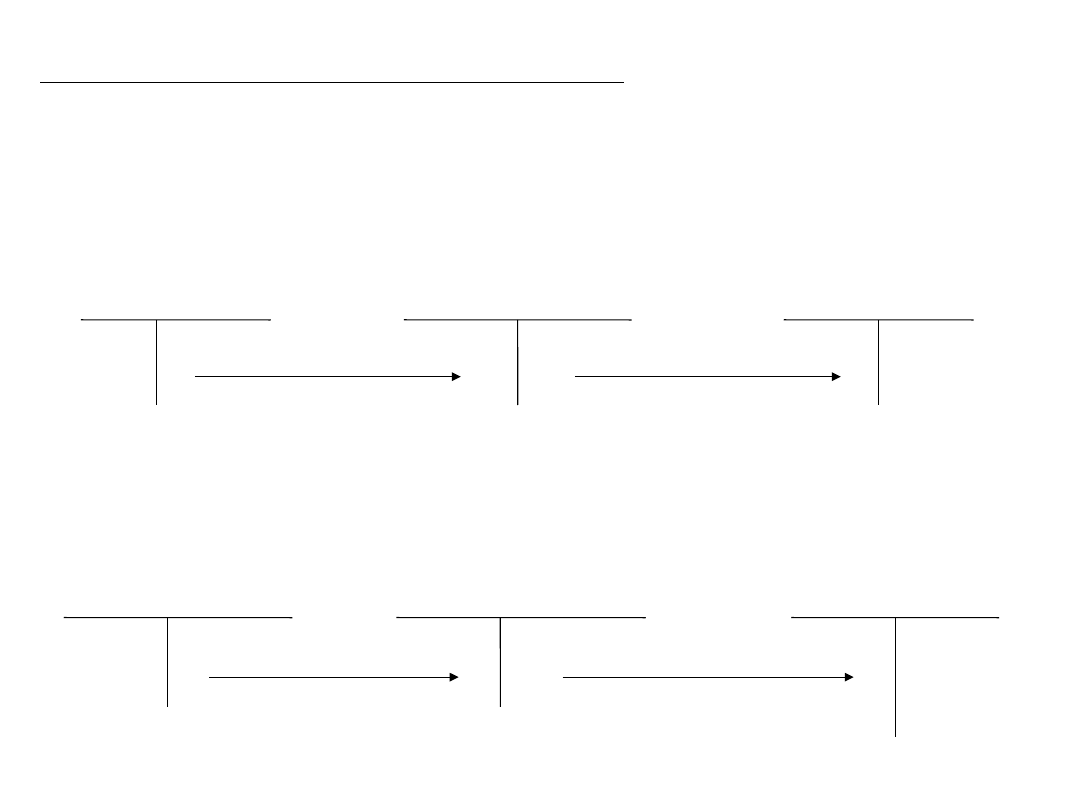

Na kontach księgi głównej

ewidencja zaliczek otrzymanych

może być ujęta następująco:

Rozrachunki z tytułu

Rachunek bankowy

VAT należny zaliczek

Kasa

2 1

W księgach rachunkowych

przekazane zaliczki

mogą być ujęte

następująco:

Rachunek bankowy Rozrachunki z tytułu

Kasa zaliczek

VAT naliczony

1 2

62

Ewidencja zakupu samochodów osobowych i

ciężarowych

Przykład 12

Spółka będąca podatnikiem podatku od towarów i usług zakupiła

w bieżącym miesiącu samochód osobowy. Wartość netto wynikająca

z faktury VAT wynosi 60.000, podatek VAT 13.800. Zakupiony

samochód zakwalifikowano do środków trwałych. W bieżącym i

poprzednim roku podatkowym nie wystąpiły czynności zwolnione z

opodatkowania podatkiem VAT.

Rozwiązanie:

Podatek VAT podlegający odliczeniu wynosi 5.000, natomiast

wartość początkowa środka trwałego 68.800.

Rozrachunki z

dostawcami

VAT naliczony

Środki trwałe

73.800

6.000

68.800

63

Korekty wartości dostawy towarów i świadczenia usług w

kraju

Korekta podatku VAT należnego u dostawcy oraz podatku

VAT naliczonego u odbiorcy może polegać na:

1) korektach in „+” (zwiększające obrót u dostawcy),

2) korektach in „-„ (zmniejszające obrót u dostawcy).

Udokumentowanie dokonania korekty wartości dostawy towarów i

świadczenia usług w kraju odbywa się poprzez wystawienie przez

dostawcę faktury korygującej.

Fakturę korygującą in „+” wystawia się:

− w przypadku podwyższenia ceny,

− w przypadku stwierdzenia pomyłki.

Nabywca jest uprawniony do podwyższenia kwoty podatku

naliczonego w rozliczeniu za miesiąc, w którym fakturę otrzymał.

Fakturę korygującą in „-„ wystawia się:

− w przypadku udzielenia rabatu,

− zwrotu towarów,

− zwrotu kwot nienależnych,

− zwrotu zaliczek, przedpłat itp.

64

Sprzedawca jest obowiązany posiadać potwierdzenie odbioru

faktury korygującej przez nabywcę.

Ujęcie faktur korygujących na kontach księgi głównej zależy od

terminu zaksięgowania źródłowej faktury VAT. Mogą wystąpić

dwa przypadki:

1) jeżeli fakturę korygująca ujmuje się w księdze głównej przed

zamknięciem ksiąg rachunkowych okresu w którym ujęto

fakturę źródłową, to księgowanie jest takie jak faktury

źródłowej; może nastąpić jednak zwiększenie lub zmniejszenie

odpowiednich zapisów na kontach księgi głównej,

2) jeżeli fakturę korygująca ujmuje się w księdze głównej po zamknięciu

ksiąg rachunkowych okresu w którym ujęto fakturę źródłową,

to

należy

rozważyć

możliwość

wystąpienia

błędu

podstawowego; jeżeli po dokonanej korekcie nie można uznać

sprawozdania finansowego za poprzedni okres za prawidłowe,

należy korektę ująć jako błąd podstawowy.

65

Przykład 13

W październiku 200X roku sprzedano wyroby gotowe, których

koszt wytworzenia wynosił 8.000, cena sprzedaży netto 10.000,

podatek VAT według stawki podstawowej. W listopadzie 200X

roku w wyniku uznanej reklamacji nastąpił zwrot towarów.

Odbiorca zakupione składniki majątkowe zaliczył do materiałów.

Rozwiązanie:

Księgowania u dostawcy w październiku 200X:

Rozrachunki z

odbiorcami

VAT należny

Sprzedaż

wyrobów

12.300

2.300

10.000

Wyroby gotowe

Koszt własny

sprzedaży

Sp)

X

8.000

8.000

66

Księgowania u nabywcy w październiku 200X

Rozrachunki z

dostawcami

VAT naliczony

Materiały

12.30

0

2.300

10.00

0

Księgowania u dostawcy w listopadzie 200X:

Rozrachunki z

odbiorcami

VAT należny

Sprzedaż wyrobów

Sp)

12.300

- 2.300

- 10.000

-

12.200

Wyroby gotowe

Koszt własny

sprzedaży

Sp) X

8.000

8.000

67

Księgowania u nabywcy w listopadzie 200X:

Rozrachunki z

dostawcami

VAT naliczony

Materiały

12.30

0

12.300

(Sp

2.300

Sp)

10.000

10.000

68

Przykład 14

W grudniu 200X roku sprzedano wyroby gotowe, których koszt

wytworzenia wynosił 8.000, cena sprzedaży netto 10.000,

podatek VAT według stawki podstawowej. W kwietniu 200X+1

roku w wyniku uznanej reklamacji nastąpił zwrot towarów.

Odbiorca zakupione składniki majątkowe zaliczył do materiałów.

Księgi rachunkowe za rok 200X u dostawcy i odbiorcy są

zamknięte.

Rozwiązanie:

Księgowania u dostawcy w grudniu 200X:

Rozrachunki z

odbiorcami

VAT należny

Sprzedaż

wyrobów

12.30

0

2.300

10.00

0

Wyroby gotowe

Koszt własny

sprzedaży

Sp)

X

8.000

8.000

69

Księgowania u nabywcy w grudniu 200X:

Rozrachunki z

dostawcami

VAT naliczony

Materiały

12.300

2.300

10.000

Księgowania u dostawcy w kwietniu 200X+1:

Rozrachunki z

odbiorcami

VAT należny

Rozliczenie

wyniku

finansowego

Sp)

12.300

12.300

2.300

10.000

8.000

Wyroby gotowe

Sp) X

8.000

70

Księgowania u nabywcy w kwietniu 200X+1:

Rozrachunki z

dostawcami

VAT naliczony

Materiały

12.30

0

12.300

(Sp

2.300

Sp) 10.000

10.00

0

71

Odliczanie częściowe podatku i korekta podatku

naliczonego

W przepisach o podatku VAT przyjęto generalną zasadę,

zgodnie z którą podatnikowi przysługuje prawo do

obniżenia kwoty podatku należnego o kwotę podatku

naliczonego jedynie w takim zakresie, w jakim nabyte

przez niego towary i usługi będę wykorzystywane do

wykonywania czynności opodatkowanych podatkiem VAT

(art. 86).

Dla potrzeb ustalenia proporcji do osiągniętego przez podatnika

obrotu nie wlicza się:

− obrotu uzyskanego z tytułu dostawy towarów, które na

podstawie przepisów o podatku dochodowym podatnik zaliczył

do środków trwałych podlegających amortyzacji i które używał

na potrzeby własnej działalności,

− obrotu uzyskanego z tytułu transakcji dotyczących

nieruchomości lub usług pośrednictwa finansowego

zwolnionych od podatku, w zakresie, w jakim czynności te

są wykonywane sporadycznie.

72

W przypadku gdy obliczona proporcja (udział obrotu osiągniętego

z tytułu czynności, w związku z którymi przysługiwało prawo do

obniżenia podatku, w całkowitym obrocie):

− przekroczyła 98% - podatnik ma prawo do obniżenia całej

kwoty podatku naliczonego,

− nie przekroczyła 2% - podatnik nie ma prawa do obniżenia

podatku naliczonego.

73

Okresowe rozliczenie podatku VAT

Na koniec miesiąca (z wyjątkiem małych podatników oraz

rolników rozliczających się na zasadach ogólnych) saldo podatku

VAT naliczonego i należnego należy przeksięgować na konto

rozrachunków publicznoprawnych z tytułu VAT.

Przy założeniu, że konto wykazuje saldo Ct stanowiące

nadwyżkę podatku należnego nad naliczonym, prezentacja

w bilansie nie budzi wątpliwości – są to „zobowiązania z

tytułu podatków”.

Saldo Dt konta, stanowiące nadwyżkę

podatku naliczonego nad należnym, może oznaczać:

−zwrot na rachunek bankowy podatnika – prezentacja salda w

bilansie

w pozycji „należności z tytułu podatków”,

−przeniesienie nadwyżki na miesiąc następny – prezentacja w

bilansie

w pozycji „należności z tytułu podatków” albo

„krótkoterminowe

rozliczenia międzyokresowe”.

74

Okresowe rozliczenie podatku VAT

Termin 60 dniowy jak i 180 dniowy, ulega skróceniu

odpowiednio do 25 dni lub 60 dni na umotywowany

wniosek podatnika, jeżeli kwoty podatku naliczonego

wynikają z:

−faktur dokumentujących kwoty należności, które

zostały

w

całości

zapłacone bezpośrednio podatnikowi będącemu wystawcą

faktury (płatność powinna być dokonana zgodnie z przepisami

o prowadzeniu działalności gospodarczej),

−dokumentów celnych i zostały przez podatnika zapłacone,

−wewnątrzwspólnotowego

nabycia

towarów

lub

importu

usług

lub

dostawy towarów, dla której podatnikiem jest ich nabywca,

jeżeli

w deklaracji podatkowej została wykazana kwota podatku

należnego od tych transakcji.

Generalnie nadwyżka podatku VAT naliczonego nad

należnym do przeniesienia na miesiąc następny nie

stanowi należności podatnika od urzędu skarbowego, lecz

prawo do obniżenia podatku należnego w następnym

miesiącu.

75

Zadania

76

Zadanie 1

Spółka „X” prowadzi działalność produkcyjno-handlową.

Sprzedawane produkty opodatkowane są stawkami VAT 23%

oraz 8% .

Na początek miesiąca saldo konta „Rozrachunki publiczno-

prawne z tytułu podatku VAT” wynosi 2.700 zł i oznacza

nadwyżkę podatku naliczonego nad należnym do przeniesienia

na następny miesiąc.

W bieżącym miesiącu miały miejsce następujące

operacje gospodarcze:

1. Otrzymano fakturę VAT za zakup materiałów do produkcji

wyrobów. Kwota netto faktury 20.000, VAT 23%. Faktura płatna

przelewem w ciągu 10 dni.

2. W wyniku złożonej reklamacji zwrócono dostawcy towary o

wartości

3.000.

Dostawca

uznał

reklamację,

odebrał

zareklamowane materiały oraz przekazał fakturę korygującą.

77

Zadanie 1

3. Wystawiono faktury VAT dotyczące sprzedaży wyrobów dla

odbiorców krajowych:

• ze stawką 23% o wartości netto 60.000,

• ze stawką 8% o wartości netto 20.000.

Koszt wytworzenia wydanych wyrobów gotowych wynosi 58.000.

4. Otrzymano faktury VAT ze stawką 23% dotyczące zakupu

towarów o wartości netto 50.000, które przyjęto do magazynu.

5. Otrzymano faktury VAT za rozmowy telefoniczne 1.000; zużytą

energię 4.000 oraz doradztwo prawne 1.000. Podane wartości

są kwotami netto. Termin płatności przypada w bieżącym

miesiącu.

6. Sprzedano wystawiając fakturę VAT towary o wartości netto

40.000,

których cena nabycia wynosi 30.000.

7. Otrzymano fakturę od kontrahenta zagranicznego (import)

dotyczącą

zakupu środka trwałego o wartości 2.000 USD. Dowód SAD

informuje o:

a) kurs USD wynosi 3,00 PLN,

b) cło 1.000

c) podatek VAT 1.320.

Środek trwały przyjęto do eksploatacji.

8. Wystawiono fakturę dla kontrahenta niemieckiego o wartości

5.000

EURO za sprzedane wyroby gotowe.

78

Zadanie 1 cd

W bieżącym miesiącu otrzymano dokumenty potwierdzające

dostawę towarów do magazynu odbiorcy. Średni kurs z dnia

wystawienia faktury wynosi 3,85 PLN.

9. Otrzymano fakturę od kontrahenta francuskiego wraz z dostawą

towarów. Wartość faktury 1.000 EURO. Fakturę wystawiono w

bieżącym miesiącu. Średni kurs NBP z dnia wystawienia faktury

wynosi

3,90 PLN. Dostawca jest podatnikiem podatku od wartości

dodanej

i

podał na fakturze handlowej swój numer identyfikacji

podatkowej.

Nabywca wystawił fakturę wewnętrzną podając podstawę

opodatkowania 3.900 oraz podatek VAT 897.

10. Przekazano w formie darowizny wyroby gotowe których koszt

wytworzenia wynosi 2.000, a cena sprzedaży 2.500, VAT 23%.

11.Przeksięgowano podatek należny i naliczony.

Zadania do wykonania:

Zaksięgować operacje gospodarcze.

Obliczyć dane niezbędne do sporządzenia deklaracji podatkowej.

79

Zadanie 2

Zaksięgować operacje gospodarcze dotyczące zaliczek jakie

miały miejsce w bieżącym okresie sprawozdawczy:

1. Otrzymano wyciąg bankowy informujący o:

a) przekazaniu zaliczki na zakup materiałów 6.100,

b) otrzymaniu zaliczki dotyczącej sprzedaży wyrobów 5.350.

2. Wystawiono fakturę VAT w związku z otrzymaną w op. 1b

zaliczką. Stawka 8%.

3. Otrzymano fakturę VAT ze stawką 23% dotyczącą zaliczki w op.

1a.

4. Wystawiono fakturę sprzedaży wyrobów ze stawką VAT 8%, na

którą otrzymano zaliczkę (op.1b). Wartość netto sprzedanych

wyrobów 8.000, natomiast koszt wytworzenia 7.000.

5. Otrzymano fakturę VAT wraz z dostawą towarów, na którą

przekazano zaliczkę (op. 1a). Wartość netto faktury 9.000.

80

Zadanie 3

Spółka z o.o. będąca podatnikiem podatku VAT prowadzi

działalność gospodarczą polegającą na sprzedaży wyrobów i

świadczeniu usług opodatkowanych podatkiem VAT.

W bieżącym miesiącu 200X roku miały miejsce następujące

zdarzenia gospodarcze:

1.Wystawiono faktury VAT dotyczące:

a) sprzedaży wyrobów gotowych opodatkowanych stawką

podstawową VAT o wartości netto 80.000,

b) sprzedaży usług opodatkowanych stawką 8% w kwocie

należnej od odbiorców 42.800,

c) sprzedaży wyrobów odbiorcy zagranicznemu w kwocie

10.000 USD. Sprzedane towary w obrocie krajowym

opodatkowane są stawką podstawową. Z dokumentów

celnych (SAD) wynika:

- kurs USD 4 PLN,

- potwierdzenie wywozu towaru poza terytorium Wspólnoty

d) przekazania w formie darowizny wyrobów opodatkowanych

stawką podstawową, których koszt wytworzenia wynosi

2.000 a cena sprzedaży netto 3.000.

81

Zadanie 3

2.Otrzymano faktury VAT dotyczące:

a)zakupu

materiałów,

które

przyjęto

do

magazynu

z

przeznaczeniem do produkcji wyrobów o wartości netto

100.000 i 23% podatku VAT,

b)zakupu samochodu dostawczego w wartości netto 80.000 i

podatku VAT ustalonym wg stawki podstawowej. Środek

trwały przyjęto do użytkowania,

c) zakupu usługi w kwocie zobowiązania 2.440 (w tym VAT 460).

Zakupione usługi związane są z poszukiwaniem rynków zbytu

na terenie kraju i poza granicami kraju,

d)zakupu materiałów o wartości netto 20.000 i podatku VAT

4.600. Z zafakturowanej dostawy otrzymano w bieżącym

miesiącu 80% materiałów, pozostałe otrzymano w miesiącu

następnym.

Z danych deklaracji VAT za poprzedni miesiąc wynika nadwyżka

podatku naliczonego nad należnym w kwocie 10.500 zł, która

przeniesiona została do rozliczenia w miesiącu bieżącym.

82

Zadanie 4

W miesiącu październiku 200X roku miały miejsce następujące

operacje gospodarcze:

1. Wystawiono faktury dotyczącą sprzedaży towarów ze stawką

23% o wartości netto 85.000.

2. Otrzymano faktury dotyczące zakupu towarów o wartości

50.000 ze stawką 23%.

3. Przyjęto do magazynu towary w cenie zakupu o łącznej wartości

45.000, w tym na kwotę 5.000 na podstawie faktur

wystawionych w poprzednim miesiącu. Przyjęte towary

opodatkowane są stawką podstawową.

Pozostałe towary przyjęto w miesiącu listopadzie 200X r.

4. Otrzymano w bieżącym miesiącu fakturę korygującą zakup

towarów w poprzednim miesiącu z tytułu udzielonego rabatu.

Wartość netto faktury korygującej wynosi 1.000 podatek VAT

23%.

5. W dniu 20 października otrzymano wpływ na rachunek bankowy

kwoty 9.760 z tytułu przedpłaty na dostawę towarów.

Zamówione towary opodatkowane są stawką podstawową.

Fakturę VAT wystawiono 23 października.

6. Otrzymano fakturę za usługi telekomunikacyjne o wartości netto

400. Termin płatności 4 listopada br.

83

Zadanie 4 cd

7. W dniu 28 października wystawiono fakturę o wartości netto

2.000 za wynajem pomieszczeń biurowych. Zgodnie z zawartą

umową zapłata powinna nastąpić do 31 października br. Wpływ

środków na rachunek bankowy nastąpił 3 listopada br.

8. Przyjęto do magazynu w dniu 4 listopada dostawę towarów.

Wynikająca z faktury wystawionej w dniu 29 października br.

przez dostawcę zagranicznego wartość dostawy wynosi 10.000

EURO. Średni kurs NBP w dniu 29 października wynosił 4,40,

natomiast w dniu 4 listopada 4,45. Podatek VAT w

wewnątrzwspólnotowym nabyciu towarów liczony jest wg stawki

podstawowej.

9. W dniu 29 października wysłano towary odbiorcy niemieckiemu.

Fakturę z tytułu wewnątrzwspólnotowej dostawy towarów

wystawiono w dniu 28 października br. Potwierdzenie odbioru

towarów otrzymano od odbiorcy w dniu 8 listopada br. Wartość

dostawy wynosi 20.000 EURO. Średni kurs NBP wynosił

odpowiednio: w dniu 28.10 – 4,43, w dniu 29.10 – 4,40, w dniu

8.11 – 4,47. W obrocie krajowym wydane towary opodatkowane

są stawką 22%.

84

Zadanie 4 cd

10.W dniu 22 października wydano z magazynu towary oraz

wystawiono fakturę z tytułu eksportu na kwotę 20.000 USD.

Urząd celny wyjścia potwierdził wywóz towarów poza terytorium

Wspólnoty w dniu 5 listopada br. Dokument SAD otrzymano w

dniu 10 listopada br. Z dokumentu celnego wynika kurs 3,60. W

obrocie krajowym wydane towary opodatkowane są stawką 23%.

Zadania do wykonania:

Zaksięgować na kontach księgi głównej podane operacje

gospodarcze w miesiącu październiku i listopadzie – kwalifikując

do odpowiedniego okresu sprawozdawczego.

Na podstawie podanych informacji obliczyć kwotę podatku

należnego i naliczonego w miesiącu październiku i listopadzie wg

ze szczegółowością podaną w poniższych tabelach:

85

Zadanie 5

Otrzymano fakturę importową wraz z dowodem SAD dotyczącą

zakupu środka trwałego. Z dokumentów tych wynika że:

• wartość celna równa cenie zakupu wynosi 30.000 USD

• kurs 3,50 USD

• cło 10%

• podatek akcyzowy 20%

• podatek VAT 23%.

Zadania do wykonania:

Ustalić kwotę podatku należnego i naliczonego do odliczenia oraz

wartość początkową środka trwałego przy założeniu, że:

wariant I - import dotyczy samochodu osobowego,

wariant II - import dotyczy maszyny produkcyjnej służącej

do wytwarzania wyrobów opodatkowanych podatkiem VAT,

importowana maszyna nie jest obciążona podatkiem akcyzowym.

86

Zadanie 6

Otrzymano dostawę wraz z fakturą od kontrahenta zagranicznego,

informującą o zakupie 400 szt. materiałów „X” wg jednostkowej

ceny zakupu 1,50 USD oraz 300 szt. materiałów „Y” wg

jednostkowej ceny zakupu 3,00 USD.

Z dokumentów odprawy celnej wynika, że wartość celna

materiałów wynosi 1.600 USD i wyceniona jest po kursie 2,95 (w

tym towar „X” 600 USD, towar „Y” 1.000 USD). Cło wynosi 20%,

VAT 23%.

Materiały przyjęto do magazynu wg ceny nabycia.

Zadania do wykonania:

Zaksięgować operacje związane z zakupem materiałów oraz

obliczyć kwotę podatku należnego i naliczonego podlegającego

odliczeniu przy założeniu, że:

wariant I - w poprzednim roku podatkowym miała miejsce

wyłącznie sprzedaż opodatkowana podatkiem VAT,

wariant II - w poprzednim roku podatkowym udział sprzedaży

opodatkowanej do sprzedaży ogółem wynosił 80%.

87

Zadanie 7

Podmiot gospodarczy „X” zarejestrowany jako podatnik VAT-UE,

dokonujący wyłącznie sprzedaży opodatkowanej podatkiem VAT,

nabył od dostawcy niemieckiego, zidentyfikowanego na potrzeby

transakcji wewnątrzwspólnotowych, nowy samochód osobowy o

wartości wynikającej z faktury 25.000 EURO. Firma „X” otrzymała

samochód w dniu 5 listopada, natomiast faktura została

wystawiona w dniu 3 listopada br. Średni kurs NBP w dniu 3

listopada wynosił 3,80, a w dniu 5 listopada 3,90.

Zadania do wykonania:

Obliczyć podstawę opodatkowania podatkiem VAT, kwotę podatku

należnego podlegającego wpłacie do Urzędu Skarbowego oraz

termin wpłaty podatku.

Obliczyć kwoty wartość początkową środka trwałego oraz

podstawę amortyzacji dla celów podatku dochodowego.

Zaksięgować podane operacje w miesiącu listopadzie 200X.

88

Zadanie 8

Spółka z o.o. LUX będąca płatnikiem i podatnikiem podatku

VAT prowadzi działalność gospodarczą polegającą na

sprzedaży usług opodatkowanych stawką 22% i zwolnionych z

opodatkowania podatkiem VAT.

W miesiącu grudniu roku 200X miały miejsce następujące

zdarzenia gospodarcze:

1. Wystawiono faktury VAT dotyczące:

a) sprzedaży opodatkowanych stawką podstawową VAT o

wartości netto 70.000,

b) sprzedaży usług zwolnionych z opodatkowania VAT w

kwocie należnej od odbiorców 30.000,

c) sprzedaży środka trwałego o wartości rynkowej netto

6.000, którego wartość początkowa wynosiła 15.000 a

dotychczasowe umorzenie 10.000. Sprzedany środek

trwały opodatkowany jest stawką podstawową VAT.

89

Zadanie 8 cd

2. Otrzymano faktury VAT dotyczące:

a) zakupu materiałów, które przyjęto do magazynu o wartości

netto 20.000 i 23% podatku VAT; materiały wykorzystywane są

przy realizacji usług opodatkowanych i zwolnionych z

opodatkowania podatkiem VAT,

b) zakupu od dostawcy krajowego samochodu osobowego w

wartości netto 50.000 i podatku VAT ustalonym wg stawki

podstawowej. Środek trwały przyjęto do użytkowania,

c) zakupu usługi w kwocie zobowiązania 36.600 (w tym VAT

6.600).

Zakupione usługi o wartości netto 15.000 związane są z

prowadzona przez firmę działalnością usługową opodatkowaną

a w pozostałej części z ogólnym funkcjonowaniem spółki,

d) zakupu materiałów o wartości netto 10.000 i podatku VAT

2.200. Materiały zostały przyjęte do magazynu w dniu 3

stycznia 200X+1 roku i związane są z działalnością usługową

opodatkowaną podatkiem VAT,

e) zakupu paliwa do napędu samochodów osobowych o wartości

netto 5.000, podatek VAT 1.100.

90

Zadanie 8 cd

4. W roku 200X-1 sprzedaż ogółem wyniosła 230.000, w tym:

a) z tytułu sprzedaży środka trwałego 30.000 netto, VAT 22%,

b) z tytułu sprzedaży usług opodatkowanych stawką

podstawową 150.000 netto,

c) z tytułu sprzedaży zwolnionej z opodatkowania podatkiem

VAT 50.000.

5. W deklaracji VAT za miesiąc listopad 200X roku nie wykazano

nadwyżki podatku naliczonego nad należnym do przeniesienia

następny miesiąc.

Do wykonania:

Na podstawie podanych informacji należy ustalić następujące

kwoty za miesiąc grudzień 200X roku:

91

Zadanie 9

W bieżącym okresie przedsiębiorstwo zakupiło 500 szt. towarów

handlowych po 52 zł/szt., otrzymując fakturę VAT ze stawką 23%.

Towary przyjęto do magazynu wg ceny nabycia. W danym okresie

sprzedano 400 szt. towarów po 60 zł/szt. Towary wydano

odbiorcom i wystawiono faktury VAT naliczając 23% VAT.

W wyniku reklamacji złożonych przez odbiorców przyjęto do

magazynu 50 szt. towarów oraz obniżono cenę 20 szt. towarów o 5

zł/szt., wystawiając faktury korygujące.

Ustalić w sposób księgowy wynik na sprzedaży towarów oraz

rozrachunki z tytułu podatku VAT.

92

Zadanie 10

W podmiocie gospodarczym miały miejsce następujące operacje

gospodarcze związane z reklamacją dostawy materiałów:

W roku obrotowym 200X:

1. Otrzymano fakturę od dostawcy za zakupione materiały o

wartości netto 30.000 plus 23% podatek VAT, które

wykorzystane

będą

do

produkcji

wyrobów

gotowych

opodatkowanych podatkiem VAT.

2. Fakturę opłacono przelewem bankowym.

3. W trakcie przyjmowania materiałów do magazynu stwierdzono

braki ilościowe o wartości netto 1.000 oraz materiały nie

odpowiadające normom jakościowym o wartości netto 5.000.

4. Materiały nie spełniające norm jakościowych zostały

postawione do dyspozycji dostawcy, pozostałe przyjęto do

magazynu wg ceny zakupu - wystawiając dokument PZ.

5. Wystawiono notę reklamacyjną, w której obciążono dostawcę z

tytułu braków ilościowych i jakościowych.

W roku 200X+1 – przed zamknięciem ksiąg za rok 200X:

6. Otrzymano od dostawcy informację o nie uznaniu naszej

reklamacji.

7. Sprawę skierowano na drogę postępowania sądowego.

8. Opłacono za pośrednictwem banku koszty postępowania

sądowego w kwocie 1.000.

93

Zadanie 10 cd

W roku 200X+1 – po zamknięciu ksiąg rachunkowych za rok

200X:

1. Przed sądem doszło do ugody, na mocy której:

a) dostawca uznał braki ilościowe,

b) w stosunku do braków jakościowych obniżona została cena

zakupu o 30%,

c) dostawca ponosi koszty sądowe,

d) dostawca zobowiązał się także do wpłaty kwoty 1.000

tytułem utraconych korzyści w związku z brakiem

materiałów.

2. Przyjęto do magazynu materiały o obniżonej cenie zakupu.

3. Otrzymano od dostawcy fakturę korygującą.

4. Otrzymano wpłatę na rachunek bankowy należnej kwoty od

dostawcy.

Zadania do wykonania:

5. Dokonać stosownych obliczeń oraz zaksięgować operacje

gospodarcze.

6. Dokonać rozliczenia podatku VAT w związku z reklamacją

materiałów.

7. Określić kwoty oraz pozycje sprawozdania finansowego

sporządzonego za rok 200X, w których ujęte będą skutki

reklamacji materiałów.

94

Oczekuję pytań

Dziękuję za uwagę

Document Outline

- Slide 1

- Slide 2

- Slide 3

- Slide 4

- Slide 5

- Slide 6

- Slide 7

- Slide 8

- Slide 9

- Slide 10

- Slide 11

- Slide 12

- Slide 13

- Slide 14

- Slide 15

- Slide 16

- Slide 17

- Slide 18

- Slide 19

- Slide 20

- Slide 21

- Slide 22

- Slide 23

- Slide 24

- Slide 25

- Slide 26

- Slide 27

- Slide 28

- Slide 29

- Slide 30

- Slide 31

- Slide 32

- Slide 33

- Slide 34

- Slide 35

- Slide 36

- Slide 37

- Slide 38

- Slide 39

- Slide 40

- Slide 41

- Slide 42

- Slide 43

- Slide 44

- Slide 45

- Slide 46

- Slide 47

- Slide 48

- Slide 49

- Slide 50

- Slide 51

- Slide 52

- Slide 53

- Slide 54

- Slide 55

- Slide 56

- Slide 57

- Slide 58

- Slide 59

- Slide 60

- Slide 61

- Slide 62

- Slide 63

- Slide 64

- Slide 65

- Slide 66

- Slide 67

- Slide 68

- Slide 69

- Slide 70

- Slide 71

- Slide 72

- Slide 73

- Slide 74

- Slide 75

- Slide 76

- Slide 77

- Slide 78

- Slide 79

- Slide 80

- Slide 81

- Slide 82

- Slide 83

- Slide 84

- Slide 85

- Slide 86

- Slide 87

- Slide 88

- Slide 89

- Slide 90

- Slide 91

- Slide 92

- Slide 93

- Slide 94

Wyszukiwarka

Podobne podstrony:

Temat 7 Podatek od towarów i usług VAT schematy i zadania

VAT, Podatek od towarów i usług VAT

Rachunkowość, 31, 31) Omów podatek od towarów i usług vat

PODATEK OD TOWARÓW I USŁUG VAT, PRACA BIUROWO KSIĘGOWA

Podatek od towarów i usług (VAT) a Unia

Podatek od towarów i usług VAT

W3 VAT podatek od towarów i usług

Podatek od towarów i usług (2)

Podatek od towarów i usług zmiany od 1 stycznia 2014

prawo finansowe, podatek od towarów i usług, PODATEK OD TOWARÓW I USŁUG

podatek od towarów i usług

Podatek od towarów i usług, Prawo finansowe(19)

Podatek od towarów i usług, Finanse publiczne i prawo podatkowe

podatek od towarów i usług, Rachununkowość

Podatek od towarów i usług, Finanse publiczne i prawo podatkowe

Podatek od towarow i uslug, Finansowe

ustawa - podatek od towarów usług itp.(23 str), Prawo Administracyjne, Gospodarcze i ogólna wiedza p

Podatek od towarów i usług

więcej podobnych podstron