POTENCJAŁ PODATKU OD

TOWARÓW I USŁUG W

ZAKRESIE STOSOWANIA

STRATEGII PODATKOWEJ

Wykonały:

Ciora Agata Miczka Kamila

Maroń Klaudia Sikora Paulina

Wieczorek Katarzyna

PODATEK OD TOWARÓW I USŁUG

PRZEDMIOT OPODATKOWANIA

Opodatkowaniu podatkiem od towarów i usług,

podlegają:

Odpłatna dostawa towarów i odpłatne świadczenie

usług na terytorium kraju

Eksport towarów

Import towarów na terytorium kraju

Wewnętrzwspólnotowe nabycie towarów za

wynagrodzeniem na terytorium kraju

Wewnątrzwspólnotowa dostawa towarów

/art. 5 ust. 1/

PODATEK OD TOWARÓW I USŁUG

Odpłatna dostawa towarów

przeniesienie prawa do rozporządzania towarami jako właściciel, a także

przeniesienie z nakazu organu władzy publicznej lub podmiotu działającego

w imieniu takiego organu lub przeniesienie z mocy prawa prawa własności

towarów w zamian za odszkodowanie

wydanie towarów na podstawie umowy dzierżawy, najmu, leasingu lub innej

umowy o podobnym charakterze zawartej na czas określony lub umowy

sprzedaży na warunkach odroczonej płatności, jeżeli umowa przewiduje, że

w następstwie normalnych zdarzeń przewidzianych tą umową lub z chwilą

zapłaty ostatniej raty prawo własności zostanie przeniesione

przekazanie lub zużycie towarów na cele osobiste podatnika lub jego

pracowników, w tym byłych pracowników, wspólników, udziałowców,

akcjonariuszy, członków spółdzielni i ich domowników, członków organów

stanowiących osób prawnych, członków stowarzyszenia,

wszelkie inne darowizny

PODATEK OD TOWARÓW I USŁUG

Odpłatna dostawa towarów

wydanie towarów na podstawie umowy komisu: między komitentem

a komisantem, jak również wydanie towarów przez komisanta osobie

trzeciej

wydanie towarów komitentowi przez komisanta na podstawie umowy

komisu, jeżeli komisant zobowiązany był do nabycia rzeczy na

rachunek komitenta

ustanowienie spółdzielczego lokatorskiego prawa do lokalu

mieszkalnego, ustanowienie spółdzielczego własnościowego prawa

do lokalu oraz przekształcenie spółdzielczego lokatorskiego prawa do

lokalu mieszkalnego na spółdzielcze własnościowe prawo do lokalu,

a także ustanowienie na rzecz członka spółdzielni mieszkaniowej

odrębnej własności lokalu mieszkalnego lub lokalu o innym

przeznaczeniu oraz przeniesienie na rzecz członka spółdzielni

własności lokalu lub własności domu jednorodzinnego;

oddanie gruntów w użytkowanie wieczyste

PODATEK OD TOWARÓW I USŁUG

Odpłatne świadczenie usług na terytorium kraju

każde świadczenie na rzecz osoby fizycznej, osoby

prawnej lub jednostki organizacyjnej niemającej

osobowości prawnej, które nie stanowi dostawy

towarów:

przeniesienie

praw

do

wartości

niematerialnych

i prawnych, bez względu na formę, w jakiej dokonano

czynności prawnej;

zobowiązanie do powstrzymania się od dokonania

czynności lub do tolerowania czynności lub sytuacji;

świadczenie usług zgodnie z nakazem organu władzy

publicznej lub podmiotu działającego w jego imieniu lub

nakazem wynikającym z mocy prawa

PODATEK OD TOWARÓW I USŁUG

Odpłatne świadczenie usług na terytorium kraju

użycie towarów stanowiących część przedsiębiorstwa podatnika do

celów innych niż działalność gospodarcza podatnika, w tym w

szczególności do celów osobistych podatnika lub jego pracowników, w

tym byłych pracowników, wspólników, udziałowców, akcjonariuszy,

członków spółdzielni i ich domowników, członków organów stanowiących

osób

prawnych,

członków

stowarzyszenia,

jeżeli

podatnikowi

przysługiwało, w całości lub w części, prawo do obniżenia kwoty podatku

należnego o kwotę podatku naliczonego z tytułu nabycia, importu lub

wytworzenia tych towarów lub ich części składowych;

nieodpłatne świadczenie usług na cele osobiste podatnika lub jego

pracowników, w tym byłych pracowników, wspólników, udziałowców,

akcjonariuszy, członków spółdzielni i ich domowników, członków

organów stanowiących osób prawnych, członków stowarzyszenia, oraz

wszelkie inne nieodpłatne świadczenie usług do celów innych niż

działalność gospodarcza podatnika.

PODATEK OD TOWARÓW I USŁUG

Wewnątrzwspólnotowe nabycie towarów za

wynagrodzeniem na terytorium kraju

nabycie prawa do rozporządzania jak właściciel towarami, które w wyniku dokonanej

dostawy są wysyłane lub transportowane na terytorium państwa członkowskiego inne

niż terytorium państwa członkowskiego rozpoczęcia wysyłki lub transportu przez

dokonującego dostawy, nabywcę towarów lub na ich rzecz.

rozumie się również przemieszczenie towarów przez podatnika podatku od wartości

dodanej lub na jego rzecz, należących do tego podatnika, z terytorium państwa

członkowskiego innego niż terytorium kraju na terytorium kraju, jeżeli towary te zostały

przez tego podatnika na terytorium tego innego państwa członkowskiego w ramach

prowadzonego przez niego przedsiębiorstwa wytworzone, wydobyte, nabyte, w tym

również w ramach wewnątrzwspólnotowego nabycia towarów, albo zaimportowane, i

towary te mają służyć działalności gospodarczej podatnika

ma zastosowanie również do przemieszczenia towarów przez siły zbrojne Państw-Stron

Traktatu Północnoatlantyckiego lub przez towarzyszący im personel cywilny z

terytorium państwa członkowskiego innego niż terytorium kraju na terytorium kraju, w

przypadku gdy towary nie zostały przez nich nabyte zgodnie ze szczególnymi zasadami

regulującymi opodatkowanie podatkiem od wartości dodanej na krajowym rynku

jednego z państw członkowskich dla sił zbrojnych Państw-Stron Traktatu

Północnoatlantyckiego, jeżeli import tych towarów nie mógłby korzystać ze zwolnienia

PODATEK OD TOWARÓW I USŁUG

Wewnątrzwspólnotowa dostawa towarów

wywóz towarów z terytorium kraju w wykonaniu czynności określonych

na terytorium państwa członkowskiego inne niż terytorium kraju

przemieszczenie przez podatnika lub na jego rzecz towarów należących

do jego przedsiębiorstwa z terytorium kraju na terytorium państwa

członkowskiego inne niż terytorium kraju, które zostały przez tego

podatnika na terytorium kraju w ramach prowadzonego przez niego

przedsiębiorstwa wytworzone, wydobyte, nabyte, w tym również w

ramach wewnątrzwspólnotowego nabycia towarów, albo sprowadzone na

terytorium kraju w ramach importu towarów, jeżeli mają służyć

działalności gospodarczej podatnika.

jeżeli dokonującym dostawy jest podatnik, u którego sprzedaż nie jest

zwolniona od podatku

występuje również wówczas, gdy dokonującymi dostawy towarów

określone podmioty, jeżeli przedmiotem dostawy są nowe środki

transportu

PODATEK OD TOWARÓW I USŁUG

PODMIOT OPODATKOWANIA

Podatnikiem są osoby prawne, jednostki

organizacyjne niemające osobowości

prawnej oraz osoby fizyczne, wykonujące

samodzielnie

działalność

gospodarczą, bez względu na cel lub

rezultat takiej działalności.

PODATEK OD TOWARÓW I USŁUG

Działalność gospodarcza obejmuje wszelką działalność

producentów, handlowców lub usługodawców, w tym

podmiotów pozyskujących zasoby naturalne oraz rolników, a

także działalność osób wykonujących wolne zawody.

Działalność gospodarcza obejmuje w szczególności

czynności polegające na wykorzystywaniu towarów lub

wartości niematerialnych i prawnych w sposób ciągły dla

celów zarobkowych

Podatnikami są również osoby prawne, jednostki organizacyjne

niemające osobowości prawnej oraz osoby fizyczne,

niebędące podatnikami, dokonujące okazjonalne

wewnątrzwspólnotowej dostawy nowych środków transportu.

PODATEK OD TOWARÓW I USŁUG

Przedstawiciel podatkowy

Podatnik, a którym mowa w art. 15, nieposiadający siedziby

działalności gospodarczej lub stałego miejsca prowadzenia

działalności gospodarczej na terytorium państwa

członkowskiego, podlegający obowiązkowi zarejestrowania

się jako podatnik VAT czynny, jest obowiązany ustanowić

przedstawiciela podatkowego.

Podatnik posiadający siedzibę działalności gospodarczej lub

stałe miejsce prowadzenia działalności gospodarczej na

terytorium państwa członkowskiego innym niż terytorium

kraju może ustanowić przedstawiciela podatkowego.

PODATEK OD TOWARÓW I USŁUG

Przedstawicielem podatkowym może być osoba fizyczna, osoba prawna lub

jednostka organizacyjna niemająca osobowości prawnej, jeżeli łącznie spełnia

następujące warunki:

Posiada siedzibę działalności gospodarczej na terytorium kraju

Jest zarejestrowany jako podatnik VAT czynny

Przez ostatnie 24 miesiące nie zalegała z wpłatami poszczególnych podatków

stanowiących dochód budżetu państwa, przekraczającymi odrębnie w każdym

podatku odpowiednio 3% kwoty należnych zobowiązań podatkowych w

poszczególnych podatkach

Przez ostatnie 24 miesiące osoba fizyczna będąca podatnikiem, a w przypadku

podatników niebędących osobami fizycznymi – osoba będąca wspólnikiem

spółki cywilnej lub handlowej niemającej osobowości prawnej, członkiem władz

zarządzających, głównym księgowym, nie został prawomocnie skazany na

mocy Kodeksu karno skarbowego, za popełnienie przestępstwa skarbowego

Jest uprawniony do zawodowego wykonywania doradztwa podatkowego

zgodnie z przepisami o doradztwie podatkowym lub do usługowego

sprawdzenia ksiąg rachunkowych zgodnie z przepisami o rachunkowości

PODATEK OD TOWARÓW I USŁUG

Przedstawiciel podatkowy wykonuje w imieniu

i na rzecz podatnika, dla którego został

ustanowiony:

Obowiązki tego podatnika w zakresie rozliczenia

podatku, w tym zakresie sporządzania deklaracji

podatkowych oraz informacji podsumowujących, oraz

w zakresie prowadzenia i przechowywania

dokumentacji , w tym ewidencji, n potrzeby podatku

Inne czynności wynikające z przepisów o podatku od

towarów i usług, jeżeli został do tego upoważniony w

umowie

PODATEK OD TOWARÓW I USŁUG

PODSTAWA OPODATKOWANIA

Podstawą opodatkowania,

jest wszystko, co stanowi

zapłatę, którą dokonujący

dostawy towarów lub

usługodawca otrzymał lub

ma otrzymać z tytułu sprzedaży od nabywcy,

usługobiorcy lub osoby trzeciej, włącznie z

otrzymanymi dotacjami, subwencjami i innymi

dopłatami o podobnym charakterze mającymi

bezpośredni wpływ na cenę towarów

dostarczanych lub usług świadczonych przez

podatnika.

PODATEK OD TOWARÓW I USŁUG

Podstawa opodatkowania obejmuje:

podatki, cła, opłaty i inne należności o podobnym charakterze, z

wyjątkiem kwoty podatku;

koszty dodatkowe, takie jak prowizje, koszty opakowania, transportu i

ubezpieczenia, pobierane przez dokonującego dostawy lub usługodawcę

od nabywcy lub usługobiorcy.

Podstawa opodatkowania nie obejmuje kwot:

stanowiących obniżkę cen w formie rabatu z tytułu wcześniejszej zapłaty;

udzielonych nabywcy lub usługobiorcy opustów i obniżek cen,

uwzględnionych w momencie sprzedaży; (podstawą opodatkowania jest

cena nabycia towarów lub towarów podobnych, a gdy nie ma ceny nabycia

- koszt wytworzenia, określone w momencie dostawy tych towarów

otrzymanych od nabywcy lub usługobiorcy jako zwrot udokumentowanych

wydatków poniesionych w imieniu i na rzecz nabywcy lub usługobiorcy i

ujmowanych przejściowo przez podatnika w prowadzonej przez niego

ewidencji na potrzeby podatku.

PODATEK OD TOWARÓW I USŁUG

Podstawę opodatkowania, obniża się:

kwoty udzielonych po dokonaniu sprzedaży

opustów i obniżek cen;

wartość zwróconych towarów i opakowań;

zwróconą nabywcy całość lub część zapłaty

otrzymaną przed dokonaniem sprzedaży,

jeżeli do niej nie doszło;

wartość zwróconych kwot dotacji, subwencji

i innych dopłat o podobnym charakterze,

PODATEK OD TOWARÓW I USŁUG

Do podstawy opodatkowania nie wlicza się wartości

opakowania, jeżeli podatnik dokonał dostawy towaru w

opakowaniu zwrotnym, pobierając kaucję za to opakowanie

lub określając taką kaucję w umowie dotyczącej dostawy

towaru.

W

przypadku

niezwrócenia

przez

nabywcę

opakowania, podstawę opodatkowania podwyższa się o

wartość tego opakowania:

w dniu następującym po dniu, w którym umowa przewidywała

zwrot opakowania - jeżeli tego opakowania nie zwrócono w

terminie określonym w umowie;

60. dnia od dnia wydania opakowania - jeżeli w umowie nie

określono terminu zwrotu tego opakowania.

Powyższe

przepisy

mają

również

zastosowanie

do

wewnątrzwspólnotowego nabycia towarów.

PODATEK OD TOWARÓW I USŁUG

Podstawą opodatkowania z tytułu importu towarów

jest wartość celna powiększona o należne cło. Jeżeli

przedmiotem importu są towary opodatkowane

podatkiem akcyzowym, podstawą opodatkowania

jest wartość celna powiększona o należne cło i

podatek akcyzowy.

Podstawy opodatkowania z tytułu importu usług nie

ustala się, w przypadku gdy wartość usługi została

wliczona

do

podstawy

opodatkowania

wewnątrzwspólnotowego nabycia towarów lub

wartość usługi, na podstawie odrębnych przepisów,

zwiększa wartość celną importowanego towaru.

PODATEK OD TOWARÓW I USŁUG

W przypadku gdy kwoty stosowane do określenia

podstawy opodatkowania są określone w walucie obcej,

przeliczenia na złote dokonuje się według kursu

średniego danej waluty obcej ogłoszonego przez

Narodowy Bank Polski na ostatni dzień roboczy

poprzedzający

dzień

powstania

obowiązku

podatkowego.

Podatnik

może

wybrać

sposób

przeliczania tych kwot na złote według ostatniego kursu

wymiany opublikowanego przez Europejski Bank

Centralny na ostatni dzień poprzedzający dzień

powstania obowiązku podatkowego; w takim przypadku

waluty inne niż euro przelicza się z zastosowaniem

kursu wymiany każdej z nich względem euro.

PODATEK OD TOWARÓW I USŁUG

W przypadku gdy między nabywcą a dokonującym dostawy towarów lub usługodawcą

istnieje związek (istnieje, gdy między kontrahentami lub osobami pełniącymi

u kontrahentów funkcje zarządzające, nadzorcze lub kontrolne zachodzą powiązania

o charakterze rodzinnym <małżeństwo, pokrewieństwo lub powinowactwo do drugiego

stopnia lub z tytułu przysposobienia, kapitałowym – gdy jeden z kontrahentów ma prawo

głosu wynoszące co najmniej 5% wszystkich praw głosu, lub dysponuje pośrednio lub

bezpośrednio takim prawem, majątkowym lub wynikające ze stosunku pracy. Związek ten

istnieje także, gdy którakolwiek z wymienionych osób łączy funkcje zarządzające,

nadzorcze lub kontrolne u kontrahentów –oraz w przypadku gdy wynagrodzenie jest:

niższe od wartości rynkowej, a nabywca towarów lub usług nie ma pełnego prawa do

obniżenia kwoty podatku należnego o kwotę podatku naliczonego

niższe od wartości rynkowej, a dokonujący dostawy towarów lub usługodawca nie ma

pełnego prawa do obniżenia kwoty podatku należnego o kwotę podatku naliczonego, a

dostawa towarów lub świadczenie usług są zwolnione od podatku,

wyższe od wartości rynkowej, a dokonujący dostawy towarów lub usługodawca nie ma

pełnego prawa do obniżenia kwoty podatku należnego o kwotę podatku naliczonego

Organ podatkowy określa podstawę opodatkowania zgodnie z wartością rynkową, jeżeli

okaże się, że związek ten miał wpływ na ustalenie wynagrodzenia z tytułu dostawy

towarów lub świadczenia usług.

PODATEK OD TOWARÓW I USŁUG

STAWKI

PODATKOWE

W okresie od

1 stycznia 2011

do 31 grudnia 2013 stawka podatku od

towarów

i usług wynosi 23%. z wyłączeniem

artykułów znajdujących się poniżej:

PODATEK OD TOWARÓW I USŁUG

8%.

owoce tropikalne i podzwrotnikowe,

owoce cytrusowe,

owoce ziarnkowe i pestkowe,

anyż, badian, kolendra, kmin,

kminek, koper i jagody jałowca,

surowe,

zwierzęta żywe i produkty

pochodzenia zwierzęcego z

wyłączeniem: wielbłądów i zwierząt

wielbłądowatych, wełny strzyżonej z

owiec i kóz, gadów żywych

hodowlanych w tym żółwi i węży,

sadzonki i nasiona drzew i krzewów

leśnych,

drewno opałowe,

ryby i pozostałe produkty rybactwa,

kreda i dolomit inny niż kalcynowany,

torf,

pieczywo świeże,

wyroby ciastkarskie i ciastka, świeże,

których data minimalnej trwałości

oznaczona zgodnie z odrębnymi

przepisami nie przekracza 45 dni,

makarony, pierogi, kluski i podobne

wyroby mączne,

gazety drukowane lub na nośnikach,

usługi weterynaryjne,

usługi związane z działalnością

obiektów sportowych,

usługi bibliotek, archiwów, muzeów

oraz pozostałe usługi w zakresie

kultury - wyłącznie w zakresie wstępu.

[zał. 3 do ustawy]

PODATEK OD TOWARÓW I USŁUG

5%

winogrona z wyłączeniem win

wyprodukowanych przez właściciela

winnicy,

orzechy laskowe i włoskie,

gałka muszkatołowa, kwiat

muszkatołowy i kardamon, surowe -

wyłącznie gałka muszkatołowa i kwiat

muszkatołowy,

zwierzęta żywe i produkty pochodzenia

zwierzęcego z wyłączeniem: jaj

wylęgowych, kokonów jedwabników

nadających się do motania, wosków

owadzich i spermacetów, włączając

rafinowane i barwione, embrionów

zwierzęcych do celów reprodukcyjnych,

produktów zwierzęcych niejadalnych,

gdzie indziej niesklasyfikowanych, skór

futerkowych surowych oraz skór i skórek

surowych, gdzie indziej

niesklasyfikowanych,

ryby, skorupiaki i mięczaki,

przetworzone i

zakonserwowane,

oleje i tłuszcze roślinne i

zwierzęce – wyłącznie

jadalne,

kuskus,

czasopisma specjalistyczne,

nuty w formie

wydrukowanej,

gotowe posiłki i dania, z

wyłączeniem produktów o

zawartości alkoholu powyżej

1,2% [zał. 10 do ustawy]

0 %

Wewnątrzwspólnotowa dostawa towarów,

pod warunkiem, że:

podatnik dokonał dostawy na rzecz

nabywcy posiadającego właściwy i

ważny numer identyfikacyjny dla

transakcji wewnątrzwspólnotowych,

nadany przez państwo członkowskie

właściwe dla nabywcy, zawierający

dwuliterowy kod stosowany dla podatku

od wartości dodanej

podatnik przed upływem terminu do

złożenia deklaracji podatkowej za dany

okres rozliczeniowy, posiada w swojej

dokumentacji dowody, że towary będące

przedmiotem wewnątrzwspólnotowej

dostawy zostały wywiezione z terytorium

kraju i dostarczone do nabywcy na

terytorium państwa członkowskiego inne

niż terytorium kraju;

podatnik składając deklarację

podatkową, w której wykazuje tę

dostawę towarów, jest zarejestrowany

jako podatnik VAT UE.

Ponadto:

W eksporcie towarów (rozumie się

przez to dostawę towarów

wysyłanych lub transportowanych z

terytorium kraju poza terytorium Unii

Europejskiej jeżeli wywóz towarów

poza terytorium Unii Europejskiej jest

potwierdzony przez urząd celny

określony w przepisach celnych )

-pod warunkiem że podatnik przed

upływem terminu do złożenia

deklaracji podatkowej za dany okres

rozliczeniowy otrzymał dokument

potwierdzający wywóz towaru poza

terytorium Unii Europejskiej;

8%

dostawa, budowa, remont,

modernizacja, termomodernizacja

lub przebudowa obiektów

budowlanych lub ich części

zaliczonych do budownictwa

objętego społecznym programem

mieszkaniowym;

Przez budownictwo objęte

społecznym programem

mieszkaniowym rozumie się obiekty

budownictwa mieszkaniowego lub

ich części, z wyłączeniem lokali

użytkowych, oraz lokale mieszkalne

w budynkach niemieszkalnych

sklasyfikowanych w Polskiej

Klasyfikacji Obiektów Budowlanych w

dziale 12, a także obiekty

sklasyfikowane w Polskiej Klasyfikacji

Obiektów Budowlanych w

klasie ex 1264 - wyłącznie

budynki instytucji ochrony

zdrowia świadczących usługi

zakwaterowania z opieką

lekarską i pielęgniarską,

zwłaszcza dla ludzi starszych

i niepełnosprawnych z

wyłączeniem budynków

mieszkalnych

jednorodzinnych o

powierzchni przekraczającej

300m

2

i lokali

mieszkaniowych, których

powierzchnia użytkowa

przekracza 150 m

2

PODATEK OD TOWARÓW I USŁUG

3%

Podatnik świadczący usługi

taksówek osobowych, z

wyłączeniem wynajmu

samochodów osobowych z

kierowcą, może wybrać

opodatkowanie tych usług w

formie ryczałtu według stawki

3%, po uprzednim pisemnym

zawiadomieniu naczelnika

urzędu skarbowego w

terminie do końca miesiąca

poprzedzającego okres, w

którym będzie stosował

ryczałt.

W przypadku świadczenia przez

podatnika usług, w tym w

zakresie handlu i gastronomii,

kwota podatku należnego może

być obliczana jako iloczyn

wartości dostawy i stawki:

Wysokość podatku należnego

(szczególne przypadki):

18,70% dla towarów i usług

objętych stawką podatku 23%,

7,41% dla towarów i usług

objętych stawką podatku 8%,

4,76% dla towarów i usług

objętych stawką podatku 5%

W przypadku, gdy relacja

państwowego długu

publicznego do produktu

krajowego brutto,

ogłoszona przez Ministra

Finansów, w terminie do

dnia 31 maja, w drodze

obwieszczenia, w

Dzienniku Urzędowym

Rzeczypospolitej Polskiej

"Monitor Polski",

przekracza 55%:

25%- dla towarów i usług

objętych stawką podatku

23%,

10% dla towarów i usług

objętych stawką podatku 8%

7% dla towarów i usług

objętych stawką podatku

5%,

6% dla towarów i usług

objętych stawką podatku

3%,

8% dla towarów i usług

objętych stawką podatku 7%

PODATEK OD TOWARÓW I USŁUG

DEKLARACJE PODATKOWE I ZASADY PŁATNOŚCI

Podatnicy, są zobowiązani składać w urzędzie skarbowym deklaracje

podatkowe za okresy miesięczne w terminie do 25 dnia miesiąca

następującego po każdym kolejnym miesiącu.

Mali podatnicy, którzy wybrali metodę kasową, składają w urzędzie

skarbowym deklaracje podatkowe za okresy kwartalne w terminie do 25

dnia miesiąca następującego po każdym kolejnym kwartale.

Podatnicy, inni niż podatnicy rozliczający się metoda kasową, mogą

również składać deklaracje podatkowej, takie jak mali podatnicy, po

uprzednim pisemnym zawiadomieniu naczelnika urzędu skarbowego,

najpóźniej do 25 dnia drugiego miesiąca kwartały, za który będzie po raz

pierwszy

złożona

kwartalna

deklaracja

podatkowa.

Podatnik

rozpoczynając w trakcie roku podatkowego wykonywanie czynności

podlegających opodatkowaniu dokonuje zawiadomienia, o którym mowa

z zdaniu pierwszym w terminie do 25 dnia miesiąca następującego

miesiąca, w którym rozpoczął wykonywanie tych czynności.

PODATEK OD TOWARÓW I USŁUG

Przepisów powyższych nie stosuje się jednak do podatników,

którzy w danym kwartale lub w poprzedzających go

czterech kwartałach dokonali dostawy towarów (np.

wyroby stałe ( rury przewodowe, rury okładzinowe,

przewody rurowe tkaniny, kraty, siatki i ogrodzenia z drutu

i żeliwa, stali lub miedzi, itp.), paliwa ( benzyna silnikowe,

oleje napędowe, oleje opałowe oraz oleje smarowe itp.),

pozostałe towary (złoto nieobrobione plastyczne lub w

postaci półproduktu, lub w postaci proszku)) chyba że

łączna wartość tych dostaw bez kwoty podatku nie

przekroczyła, w żadnym miesiącu z tych okresów kwoty

50 000zł, a jeżeli przekroczyła tę kwotę, nie przekroczyła

kwoty odpowiadającej 1% wartości ich sprzedaży bez

kwoty podatku.

PODATEK OD TOWARÓW I USŁUG

W przypadku gdy łączna wartość odstaw towarów, o których

mowa wyżej , bez kwoty podatku przekroczyła kwotę

50 000zł, są zobowiązani do składania deklaracji

podatkowych za okresy miesięczne począwszy od rozliczenia

za pierwszy miesiąc kwartału:

W którym przekroczono tę kwotę – jeżeli przekroczenie

kwoty nastąpiło w pierwszym lub drugim miesiącu kwartału,

w przypadku gdy przekroczenie kwoty nastąpiło w drugim

miesiącu kwartału, deklaracja za pierwszy miesiąc kwartału

jest składana w terminie do 25 dni miesiąca następującego

po drugim miesiącu kwartału

Następujący po kwartale, w którym przekroczono tę kwotę –

jeżeli przekroczenie kwoty nastąpiło w trzecim miesiącu

kwartału

PODATEK OD TOWARÓW I USŁUG

Podatnicy są obowiązani, bez wezwania naczelnika

urzędu skarbowego do obliczenia i wpłacenia

podatku za okresy miesięczne w terminie do 25

dnia miesiąca następującego po miesiącu, w

którym powstał obowiązek podatkowy, na rachunek

urzędu skarbowego.

Podatnicy, u których obowiązek składania deklaracji

podatkowych z okresy miesięczne, powstał w

drugim miesiącu kwartału, są obowiązani do

obliczenia i wpłacenia podatku za pierwszy miesiąc

kwartału w terminie do 25 dnia miesiąca

następującego po drugim miesięcy kwartału

PODATEK OD TOWARÓW I USŁUG

ZWOLNIENIE

W systemie podatkowym wiąże się z

brakiem zapłaty podatku. Co do zasady

jest to korzystne rozwiązanie dla

podatników, które zmniejsza ich

obciążenia publicznoprawne. Wyjątkiem

jest podatek od towarów i usług (VAT), w

którym zwolnienie może ostatecznie

prowadzić do wzrostu ostatecznej kwoty

podatku do zapłaty.

PODATEK OD TOWARÓW I USŁUG

Obowiązujące przepisy prawa podatkowego w zakresie opodatkowania

obrotu podatkiem od towarów i usług przewidują dwie formy zwolnienia

od tego ciężaru:

Zwolnienie przedmiotowe - polegające na wyłączeniu z opodatkowania

obrotu niektórymi towarami lub czynności ściśle określonych w ustawie.

Zwolnienia te określa art. 43 ustawy o podatku od towarów i

usług, wyróżniono tam m.in.:

dostawę złota dla Narodowego Banku Polskiego

dostawę krwi, osocza, ludzkich organów i mleka kobiecego

usługi zarządzania funduszami inwestycyjnymi, zbiorczymi portfelami

papierów wartościowych i otwartymi funduszami emerytalnymi

dostawę produktów rolnych pochodzących z własnej działalności rolniczej

usługi pomocy społecznej, edukacyjne, zakwaterowania, związane ze

sportem, kulturalne

usługi w zakresie opieki medycznej, usługi techników dentystycznych

PODATEK OD TOWARÓW I USŁUG

Dodatkowo art. 45 przedstawia zwolnienia z tytułu

importu towarów, są to m.in.:

zwolnienie importu rzeczy pochodzących ze spadków

zwolnienie importu towarów osób uczących się

zwolnienie dotyczące przedsiębiorców sprowadzających

majątek do Polski

zwolnienie od podatku importu produktów rolnych oraz

służących do uprawy ziemi i roślin

zwolnienie dotyczące importu odznaczeń, pucharów,

medali i podobnych przedmiotów

zwolnienie importu paliw w zbiornikach środków

transportu i innych towarów eksploatacyjnych

PODATEK OD TOWARÓW I USŁUG

Zwolnienie z VAT wynikać może zarówno z przepisów ustawy o VAT, jak i

rozporządzeń wykonawczych. O ile zwolnienia wskazane zwolnienia

znaleźć można bezpośrednio w ustawie, to istnieją również zwolnienia z

VAT wynikające z ustawy z dnia 31 grudnia 2013 r. w sprawie

zwolnień od podatku od towarów i usług oraz warunków

stosowania tych zwolnień (Dz. U. 2013, poz. 1722). Są to m.in.:

dzierżawa gruntów przeznaczonych na cele rolnicze;

usługi zarządzania nieruchomościami mieszkalnymi, świadczone na

zlecenie, z wyłączeniem wyceny nieruchomości mieszkalnych

usługi świadczone pomiędzy jednostkami budżetowymi,

samorządowymi zakładami budżetowymi, jednostkami budżetowymi i

samorządowymi zakładami budżetowymi

usługi w zakresie opieki medycznej, służące profilaktyce, zachowaniu,

ratowaniu, przywracaniu i poprawie zdrowia, oraz dostawę towarów i

świadczenie usług ściśle z tymi usługami związane, wykonywane przez

uczelnie medyczne

PODATEK OD TOWARÓW I USŁUG

Zwolnienie podmiotowe - polegające na

nieopodatkowaniu, według zasad określonych w

ustawie, podatników osiągających niskie obroty z

czynności podlegających opodatkowaniu podatkiem

VAT.

Zgodnie z art. 113 ustawy o podatku od towarów i

usług podstawowym warunkiem, by nie płacić VAT-

u, czyli uprawniającym do skorzystania z tzw.

zwolnienia ze względu na wartość sprzedaży

(tzw. podmiotowego), jest osiągnięcie w

poprzednim roku kwoty sprzedaży opodatkowanej

włącznie nie wyższej niż 150.000 zł.

PODATEK OD TOWARÓW I USŁUG

Oprócz zwolnień ustawa przewiduje także WYŁĄCZENIA.

Oznacza to że czynność taka nie powoduje żadnych

konsekwencji podatkowych a osoba, która je wykonuje

nie będzie z tego tytułu podatnikiem VAT. Zgodnie z

art. 6 ustawy o podatku od towarów i usług do

czynności takich należą:

Czynności, które nie mogą być przedmiotem prawnie

skutecznej umowy – związane z nielegalną działalnością

np. paserstwo, handel narkotykami, prostytucja

Zbycie przedsiębiorstwa lub jego zorganizowanej części

PRAWA WYBORU I ICH EKONOMICZNE SKUTKI DLA PRZEDSIĘBIORSTWA

Prawo wyboru zwolnienia

podatkowego

Prawo wyboru statusu małego

podatnika

Prawo wyboru okresu rozliczeń

PRAWO WYBORU ZWOLNIENIA

PODATKOWEGO

Gdy przedsiębiorca spełnia warunki do zwolnienia

podmiotowego ma możliwość zdecydowania, czy

chce z niego skorzystać.

Podatnik, który może korzystać ze zwolnienia

podmiotowego od VAT powinien przeanalizować, czy z

ekonomicznego punktu widzenia zwolnienie to będzie

dla niego korzystne. Przepisy o VAT podatnikom o

"niskich" obrotach (150.000 zł) dają możliwość wyboru

czy chcą być podatnikami zwolnionymi od VAT, czy też

wolą dokonać rejestracji jako podatnicy VAT czynni.

Należy w tej sytuacji przede wszystkim wziąć pod uwagę

odbiorców usług czy towarów oraz rodzaj prowadzonej

działalności gospodarczej i związane z nią koszty.

PRAWO WYBORU ZWOLNIENIA

PODATKOWEGO

Przeciwko wyborowi zwolnienia podmiotowego od VAT przemawia

przypadek, kiedy podatnik rozpoczynający działalność

gospodarczą zamierza dokonywać dużych zakupów

inwestycyjnych, gdyż jako podatnik niezarejestrowany na VAT nie

ma prawa do odliczenia tego podatku. Dodatkowo sytuacja ta

będzie miała także wpływ na podwyższenie kosztów jego

działalności.

Ponadto zwolnienie od VAT nie będzie korzystne w sytuacji, gdy

będziemy dokonywać sprzedaży towarów czy świadczyć usługi

opodatkowane stawką niższą niż 23%, czyli towary czy usługi

opodatkowane 8%, 5%, 0% stawką. Bowiem u tych podatników w

rozliczeniach miesięcznych (czy kwartalnych) w sytuacji kiedy nie

korzystaliby ze zwolnienia, występowałaby nadwyżka podatku

naliczonego nad należnym, a podatnik miałby prawo do

zadysponowania tej nadwyżki do zwrotu na rachunek bankowy.

PRAWO WYBORU ZWOLNIENIA

PODATKOWEGO

Zazwyczaj wybór zwolnienia podmiotowego jest korzystny, jeżeli

odbiorcami naszych produktów są osoby nieprowadzące działalności

gospodarczej czy podatnicy prowadzący działalność gospodarczą, ale

korzystający ze zwolnienia od VAT.

Jedną z zalet korzystania ze zwolnienia od VAT jest również ograniczenie

obowiązków związanych z dokumentacją podatkową, którą musi

prowadzić podatnik VAT czynny. Podatnik zwolniony nie musi składać

zgłoszenia rejestracyjnego w podatku VAT i ponosić kosztu opłaty

skarbowej związanej z rejestracją. Nie musi także prowadzić rejestru

zakupów VAT oraz szczegółowej ewidencji sprzedaży VAT, składać

deklaracji VAT (VAT-7 czy VAT-7K).

Należy jednak pamiętać, że ustawa o VAT na podatników zwolnionych

podmiotowo od VAT nakłada obowiązek prowadzenia ewidencji

sprzedaży, w celu ewentualnego ustalenia momentu przekroczenia limitu

obrotów i utraty prawa do zwolnienia z VAT. W ewidencji tej rejestruje się

sprzedaż za dany dzień, nie później jednak niż przed dokonaniem

sprzedaży w dniu następnym

PRAWO WYBORU ZWOLNIENIA

PODATKOWEGO

Za wyborem zwolnienia przemawia sytuacja gdy:

odbiorcami usług i towarów są osoby i firmy nie będące

płatnikami VAT

cena usługi zawiera w sobie mało kosztów

dostawcami półwyrobów i usług pomocniczych nie są płatnicy VAT

Przeciwko wyborowi zwolnienia przemawia

sytuacja, gdy:

przedsiębiorca świadczy usługi będące

przedmiotem ulg w podatku dochodowym

od osób fizycznych

cena usługi zawiera w sobie dużo kosztów

dostawcami półwyrobów i usług pomocniczych są płatnicy VAT

PRAWO WYBORU STATUSU MAŁEGO

PODATNIKA

Według postanowień przepisów ogólnych ustawy od

podatku od towarów i usług, mały podatnik to osoba lub

podmiot:

która w poprzednim roku podatkowym, osiągnęła

wartość sprzedaży - łącznie z kwotą podatku - nie

przekraczającą w złotych równowartości 1.200.000

euro.

która w poprzednim roku, prowadząc przedsiębiorstwo

maklerskie, zarządzając funduszami inwestycyjnymi,

będąc agentem, zleceniobiorcą lub inną osobą

świadczącą usługi w podobnym charakterze- nie

osiągnęła kwoty większej niż równowartość 45 000

euro.

PRAWO WYBORU STATUSU MAŁEGO

PODATNIKA

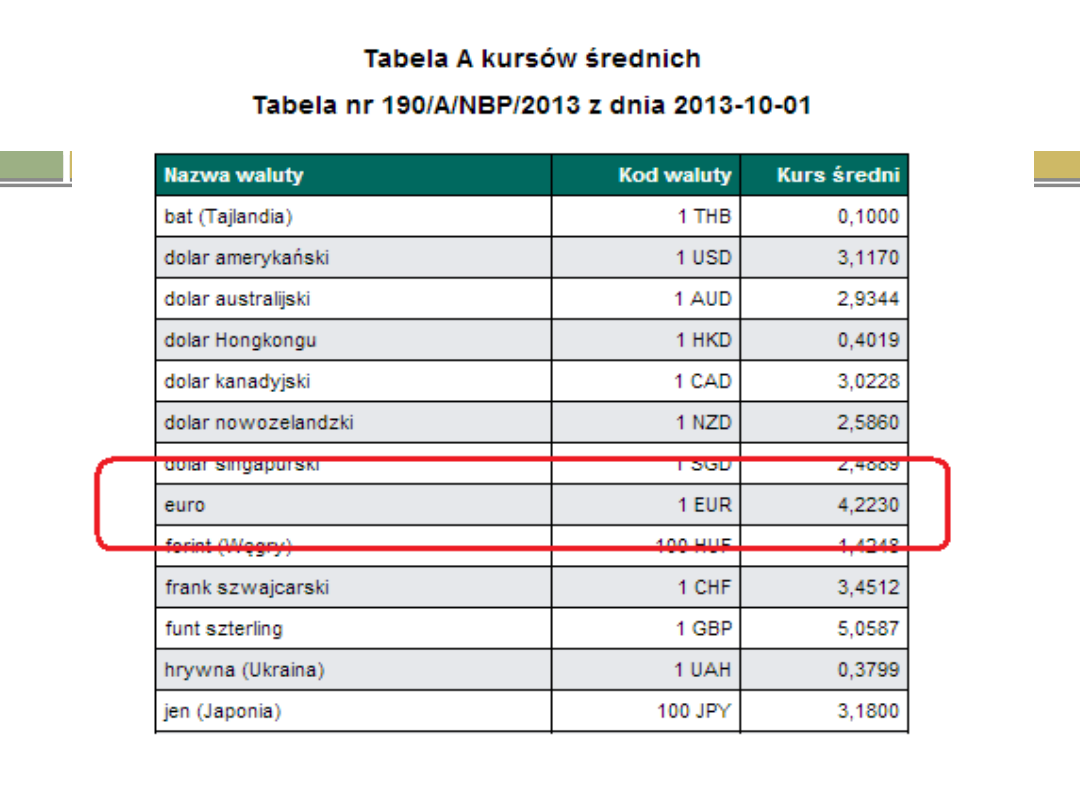

Należy przy tym podkreślić, że przeliczenie

kwot następuje na podstawie średniego

kursu euro, ogłaszanego przez Narodowy

Bank Polski w pierwszym dniu roboczym

miesiąca października poprzedniego roku

podatkowego. Przeliczona kwota ulega

ponadto zaokrągleniu do 1.000 zł.

PRAWO WYBORU STATUSU MAŁEGO

PODATNIKA

W roku 2014 zwiększy się limit sprzedaży,

ponieważ nastąpiło podwyższenie kursu

euro w stosunku do poprzedniego roku.

Na

podstawie

tabeli

NBP

nr

190/A/NBP/2013 z 1 października 2013

roku, kurs wyniósł 4,2230 zł. Nowy limit

uprawniający do otrzymania statusu

małego podatnika w przyszłym roku

wyniesie zatem:

LIMIT EURO

1 200 000

45 000

LIMIT PLN 2014

5 067 600=> 5 068

000

190 035=> 190 000

PRAWO WYBORU STATUSU MAŁEGO

PODATNIKA

Należy pamiętać, że nowy limit będzie

obowiązuje od początku następnego roku

i odnosił się do wysokości sprzedaży za

rok poprzedni, uzyskanej przez małych

podatników.

PRAWO WYBORU OKRESU ROZLICZEŃ

Początkujący przedsiębiorca może dokonać wyboru, czy chce być

podatnikiem VAT czy nie, o ile nie prowadzi działalności, która

to nakazuje (np. sprzedaż towarów akcyzowych – alkoholu,

papierosów, paliw). W przeciwnym razie taka konieczność

pojawia dopiero, gdy firma przekroczy roczny obrót w wysokości

150 tys. zł. Podatek VAT wliczony jest w cenę sprzedawanego

towaru lub wykonywanej usługi.

Przedsiębiorca wystawiając fakturę dodaje do kwoty netto

podatek VAT (według konkretnej stawki), a cały doliczony w ten

sposób podatek w danym okresie wpłaca do urzędu. Przed

zapłatą może jednak od niego odejmować VAT od zakupów

dokonanych w tym samym okresie. Tym sposobem

przedsiębiorca kupuje rzeczy na firmę nie płacąc za nie VAT. Jest

to możliwe pod warunkiem, że dany zakup wiąże się z

prowadzoną działalnością.

PRAWO WYBORU OKRESU ROZLICZEŃ

Rozliczanie VAT wiąże się z koniecznością

składania deklaracji VAT. Trzeba to robić

co miesiąc lub co kwartał (zależnie od

wyboru okresu rozliczania). Można to

zrobić:

osobiście w urzędzie bądź przez

wyznaczonego pełnomocnika,

pocztą tradycyjną,

w formie elektronicznej przez Internet

PRAWO WYBORU OKRESU ROZLICZEŃ

Deklarację VAT należy przekazać do urzędu

skarbowego do 25 dnia miesiąca następującego

po rozliczanym okresie. Jeśli przedsiębiorca

rozlicza się miesięcznie składa deklarację

Kiedy robi to kwartalnie składa VAT-7K (trzeba

posiadać status małego podatnika).

Firmy, które go nie posiadają statusu małego

podatnika (o tym później) również mogą składać

deklarację co kwartał (VAT-7D). miesiąc. Wówczas

nie jest istotne, że deklaracje składają kwartalnie

ale kwoty podatku muszą regulować co miesiąc.

PRAWO WYBORU OKRESU ROZLICZEŃ

MIESIĘCZNY OKRES ROZLICZANIA- na zasadach ogólnych

Podatnicy wybierający miesięczne rozliczanie podatku VAT

zobowiązani są do składania deklaracji VAT-7 w terminie do 25 dnia

miesiąca następującego po każdym kolejnym miesiącu.

Rozliczenie miesięczne może być korzystne, zwłaszcza jeśli chodzi

o przedsiębiorców, którzy występują o zwroty VAT-u. Termin zwrotu

podatku liczony jest od daty złożenia deklaracji, dlatego częstsze

rozliczanie się z urzędem skarbowym pozwala szybciej otrzymać

należną gotówkę.

Istotną kwestią jest także to, że kwartalne rozliczanie podatków

wymaga większej dyscypliny finansowej niż miesięczne, a

zwłaszcza uważnego i roztropnego planowania wydatków.

Przedsiębiorca bowiem musi co kwartał zgromadzić sporą sumę,

aby wpłacić ją na konto urzędu skarbowego. Rozliczenie miesięczne

może być pod tym względem łatwiejsze.

PRAWO WYBORU OKRESU ROZLICZEŃ

KWARTALNY OKRES ROZLICZANIA

Rozliczenie VAT z czynności powodujących

powstanie obowiązku podatkowego w

danym kwartale następuje po jego

zakończeniu. Sam wybór tej metody nie

ma znaczenia dla sposobu powstania

obowiązku podatkowego, poza małymi

podatnikami, którzy wybrali ponadto

kasową

metodę

rozliczenia

tego

podatku.

PRAWO WYBORU OKRESU ROZLICZEŃ

Konsekwencją przyjęcia takiego rozwiązania są przede

wszystkim zmiany w terminach składania deklaracji i wpłaty

podatku. Decyzja o wyborze kwartalnej metody rozliczenia VAT

powinna być przez podatnika przemyślana, bowiem po

dokonaniu takiego wyboru podatnik nie będzie miał możliwości

szybkiej zmiany formy opodatkowania. Pozostanie jedynie

możliwość rezygnacji z metody kwartalnej na zasadach

określonych w ustawie. Metoda kwartalnego rozliczenia

podatku jest korzystna dla podatników, u których występuje

stała nadwyżka podatku należnego nad podatkiem naliczonym

(opóźnienie wpłacania podatku), niekorzystna zaś dla

podatników mających stałą nadwyżkę podatku naliczonego

nad podatkiem należnym do zwrotu oraz dla podatników

dokonujących zakupów inwestycyjnych, które powodują

powstanie nadwyżki (opóźnienie zwrotu podatku).

PRAWO WYBORU OKRESU ROZLICZEŃ

Z pojęciem rozliczania kwartalnego oraz małego

podatnika ściśle wiąże się METODA KASOWA.

Polega ona na tym, że obowiązek podatkowy

powstaje z chwilą uregulowania całości lub części

należności, a nie, jak w przypadku pozostałych

podatników, z chwilą dostarczenia towaru lub

momentu wykonania usługi. Moment powstania

obowiązku podatkowego nie może być jednak

późniejszy niż 180 dni od daty wydania towaru

lub wykonania usługi. Jest to podstawowa różnica

pomiędzy metodą kasową, a memoriałową

PRAWO WYBORU OKRESU ROZLICZEŃ

Mały podatnik rozliczający się metodą kasową ma

również prawo odliczyć podatek naliczony od nabycia

towarów i usług. Możliwe jest to w momencie

uregulowania płatności względem sprzedawcy.

Od 2014 roku, odliczanie VAT przy wykorzystaniu metody

kasowej przez małego podatnika jest regulowane przez

art. 86 ust. 10e znowelizowanej ustawy o VAT. Prawo

do obniżenia podatku należnego o kwotę podatku

naliczonego w odniesieniu do nabytych towarów i

usług w okresie stosowania metody kasowej,

powstanie nie wcześniej, niż w rozliczeniu za okres, w

którym podatnik zapłacił za towary i usługi.

PRAWO WYBORU OKRESU ROZLICZEŃ

Zatem u podatników rozliczających VAT metodą

kasową prawo do odliczenia z faktur podatku

naliczonego powstaje od 1 stycznia 2014 roku, co

do zasady w rozliczeniu za okres rozliczeniowy, w

którym wystąpi ostatnie z 3 zdarzeń:

1) powstanie obowiązek podatkowy z tyt. Dostawy

towarów lub świadczenia usługi

2) podatnik korzystający z prawa do odliczenia

otrzyma fakturę

3) podatnik dokona zapłaty za nabyte towary lub

usługi

PRAWO WYBORU OKRESU ROZLICZEŃ

Dla podatników rozliczających VAT metodą kasową w roku 2014

istotny będzie także art. 86 ust. 11 ustawy mówiący, że jeżeli

podatnik nie dokonał obniżenia kwoty podatku w terminie wyżej

wskazanym, może obniżyć kwotę podatku należnego w deklaracji

podatkowej za jeden z dwóch następnych okresów rozliczeniowych

(obecnie uprawnienie to nie wynika wprost z przepisów).

Oczywiście, jeżeli w powyższych terminach z jakichś względów

podatnik nie odliczy podatku naliczonego, będzie mógł tego

dokonać przez korektę deklaracji za okres, w którym powstało

prawo do obniżenia kwoty podatku należnego, nie później jednak

niż w ciągu 5 lat, licząc od początku roku, w którym powstało

prawo do tego odliczenia (znowelizowany art. 86 ust. 13 ustawy).

Lepiej jest złożyć deklarację podatkową i później dokonać korekty niż

nie złożyć deklaracji w terminie, ponieważ wiążą się z tym sankcje.

PRAWO WYBORU OKRESU ROZLICZEŃ

Rezygnacja z metody kasowej lub utrata prawa do

metody kasowej (art. 3 ust. 4)

Podatnik, który wybrał metodę kasową (czy też

metodę kwartalną na zasadach ogólnych) może

zrezygnować z tego sposobu rozliczeń. Pozwala mu

na to przepis art. 21 ust. 3 ustawy o VAT. Jednak

będzie mógł to uczynić nie wcześniej niż po upływie

12 miesięcy, w czasie których rozliczał się metodą

kasową. Warunkiem rezygnacji jest pisemne

zawiadomienie naczelnika urzędu skarbowego

o tym fakcie, w terminie do końca kwartału,

w którym stosowana była metoda kasowa.

PRAWO WYBORU OKRESU ROZLICZEŃ

Nie ma przeszkód, aby mały podatnik, który

stosował kasową metodę rozliczenia VAT i

składał deklaracje za okresy kwartalne, po

rezygnacji ze stosowania metody kasowej

poprzestał

na

możliwości

składania

deklaracji za okresy kwartalne. Może to

jednak nastąpić po spełnieniu ustawowych

warunków (nadal jest małym podatnikiem

lub rolnikiem ryczałtowym i zawiadomił

naczelnika urzędu skarbowego).

PRAWO WYBORU OKRESU ROZLICZEŃ

Mały podatnik może również utracić prawo do

rozliczania podatku metodą kasową w sytuacji, gdy

limit uprawniający do otrzymania statusu małego

podatnika przekroczy równowartość 1.200.000 euro.

Punkt ten reguluje art. 21 ust. 4 ustawy, według której

mały podatnik traci prawo do rozliczenia podatku

metodą kasową, począwszy od rozliczenia za miesiąc

następujący po kwartale, w którym przekroczył kwotę

określoną w art 2 ust. 25. W tej sytuacji, zaczynając

od miesiąca następującego po kwartale, w którym

przekroczono wskazaną kwotę, deklaracje składane

przez podatnika odbywać się będą co miesiąc.

BIBLIOGRAFIA

1.

Ustawa z dnia 11 marca o podatku od towarów

i usług. Dz. U. 2004 Nr 54 poz. 535 wraz z póź,

zm.

2.

Ustawa o VAT, ustawa z dnia 31 grudnia 2013 r.

w sprawie zwolnień od podatku od towarów i

usług oraz warunków stosowania tych zwolnień

(Dz. U. 2013, poz. 1722).

3.

Vat 2014 po zmianach cz. 1 i 2. Dziennika

gazeta prawna

4.

H. Litwińczuk: Prawo podatkowe

przedsiębiorców.

Document Outline

- Slide 1

- PODATEK OD TOWARÓW I USŁUG

- PODATEK OD TOWARÓW I USŁUG

- PODATEK OD TOWARÓW I USŁUG

- PODATEK OD TOWARÓW I USŁUG

- PODATEK OD TOWARÓW I USŁUG

- PODATEK OD TOWARÓW I USŁUG

- PODATEK OD TOWARÓW I USŁUG

- PODATEK OD TOWARÓW I USŁUG

- PODATEK OD TOWARÓW I USŁUG

- PODATEK OD TOWARÓW I USŁUG

- PODATEK OD TOWARÓW I USŁUG

- PODATEK OD TOWARÓW I USŁUG

- PODATEK OD TOWARÓW I USŁUG

- PODATEK OD TOWARÓW I USŁUG

- PODATEK OD TOWARÓW I USŁUG

- PODATEK OD TOWARÓW I USŁUG

- PODATEK OD TOWARÓW I USŁUG

- PODATEK OD TOWARÓW I USŁUG

- PODATEK OD TOWARÓW I USŁUG

- PODATEK OD TOWARÓW I USŁUG

- PODATEK OD TOWARÓW I USŁUG

- PODATEK OD TOWARÓW I USŁUG

- Slide 24

- Slide 25

- PODATEK OD TOWARÓW I USŁUG

- Slide 27

- PODATEK OD TOWARÓW I USŁUG

- PODATEK OD TOWARÓW I USŁUG

- PODATEK OD TOWARÓW I USŁUG

- PODATEK OD TOWARÓW I USŁUG

- PODATEK OD TOWARÓW I USŁUG

- PODATEK OD TOWARÓW I USŁUG

- PODATEK OD TOWARÓW I USŁUG

- PODATEK OD TOWARÓW I USŁUG

- PODATEK OD TOWARÓW I USŁUG

- PODATEK OD TOWARÓW I USŁUG

- PRAWA WYBORU I ICH EKONOMICZNE SKUTKI DLA PRZEDSIĘBIORSTWA

- PRAWO WYBORU ZWOLNIENIA PODATKOWEGO

- PRAWO WYBORU ZWOLNIENIA PODATKOWEGO

- PRAWO WYBORU ZWOLNIENIA PODATKOWEGO

- PRAWO WYBORU ZWOLNIENIA PODATKOWEGO

- PRAWO WYBORU STATUSU MAŁEGO PODATNIKA

- PRAWO WYBORU STATUSU MAŁEGO PODATNIKA

- Slide 45

- PRAWO WYBORU STATUSU MAŁEGO PODATNIKA

- PRAWO WYBORU STATUSU MAŁEGO PODATNIKA

- PRAWO WYBORU OKRESU ROZLICZEŃ

- PRAWO WYBORU OKRESU ROZLICZEŃ

- PRAWO WYBORU OKRESU ROZLICZEŃ

- PRAWO WYBORU OKRESU ROZLICZEŃ

- PRAWO WYBORU OKRESU ROZLICZEŃ

- PRAWO WYBORU OKRESU ROZLICZEŃ

- PRAWO WYBORU OKRESU ROZLICZEŃ

- PRAWO WYBORU OKRESU ROZLICZEŃ

- PRAWO WYBORU OKRESU ROZLICZEŃ

- PRAWO WYBORU OKRESU ROZLICZEŃ

- PRAWO WYBORU OKRESU ROZLICZEŃ

- PRAWO WYBORU OKRESU ROZLICZEŃ

- PRAWO WYBORU OKRESU ROZLICZEŃ

- BIBLIOGRAFIA

Wyszukiwarka

Podobne podstrony:

263 Ustawa o podatku od towarów i usług

ROZLICZENIA Z TYTUŁU PODATKU OD TOWARÓW I USŁUG

Różnice kursowe a przepisy ustawy o podatku od towarów i usług

Ustawa o podatku od towarow i uslug, prawo podatkowe

USTAWA o podatku od towarów i usług

opodatkowanie leasingu podatkiem od towarów i usług NOUKHHO4MOEZAC2JIG3KAPUVEKIRXCHZCYPGARQ

263 Ustawa o podatku od towarów i usług

VAT 9 Deklaracja dla podatku od towarów i usług od importu usług lub dostawy dla której podatnikiem

ustawa o podatku od towarow i uslug 76 0

Podatek od towarów i usług, Finanse publiczne i prawo podatkowe

Podatek od towarów i usług, Finanse publiczne i prawo podatkowe

Podatek od towarów i usług (2)

Podatek od towarów i usług zmiany od 1 stycznia 2014

VAT, Podatek od towarów i usług VAT

prawo finansowe, podatek od towarów i usług, PODATEK OD TOWARÓW I USŁUG

podatek od towarów i usług

Podatek od towarów i usług, Prawo finansowe(19)

Rachunkowość, 31, 31) Omów podatek od towarów i usług vat

więcej podobnych podstron