SPIS TREÂCI

1. Rynek kapita∏owy ............................................................................................................................................ 1

2. Podstawowe instrumenty wyniku finansowego ............................................................................................ 2

3. Dzia∏alnoÊç inwestycyjna grupy Generali w Polsce ...................................................................................... 6

4. Ubezpieczenia spo∏eczne przed reformà ...................................................................................................... 7

5. Reforma ubezpieczeƒ spo∏ecznych w Polsce .............................................................................................. 9

6. Miejsce i rola ubezpieczeƒ w gospodarce .................................................................................................. 16

7. Definicje w ubezpieczeniach na ˝ycie.......................................................................................................... 17

8. Ubezpieczenia na ˝ycie ................................................................................................................................ 20

9. Rodzaje ubezpieczeƒ .................................................................................................................................... 22

1

Departament Szkoleƒ Sieci Sprzeda˝y

RYNEK KAPITA¸OWY

W codziennej pracy agenta ubezpieczeniowego

znajomoÊç finansów jest nieodzowna. Wprawdzie

zadaniem agenta ubezpieczeniowego nie jest

doradztwo finansowe, jednak˝e polisa

ubezpieczeniowa mo˝e byç jednym z instrumentów

finansowych. Oferowane klientom w ramach

ubezpieczenia fundusze inwestycyjne ró˝nià si´

sk∏adem portfeli inwestycyjnych, stopniem ryzyka,

a tym samym potencjalnà stopà zwrotu

z inwestycji. Dlatego te˝ znajomoÊç podstawowych

praw jakimi rzàdzi si´ rynek kapita∏owy jest tak

wa˝na w pracy agenta ubezpieczeniowego.

Podstawowym celem rynku kapita∏owego jest

umo˝liwienie ró˝nym podmiotom pozyskiwanie

Êrodków finansowych na dzia∏alnoÊç inwestycyjnà

zapewniajàcà dochody i zyski. Aby rynek

kapita∏owy nie by∏ nara˝ony na ró˝nego rodzaju

spekulacje paƒstwo przyj´∏o rol´ stró˝a i to w∏aÊnie

paƒstwo jest jednym z jego g∏ównych uczestników,

b´dàc jednoczeÊnie emitentem ró˝nego rodzaju

papierów wartoÊciowych. Paƒstwo tworzàc normy

prawne, rozwiàzania instytucjonalne oraz

procedury regulujàce publiczny obrót papierami

wartoÊciowymi zapewnia w ten sposób stabilny

rozwój gospodarczy.

Emitenci, inwestorzy i poÊrednicy tworzà

trzy podstawowe grupy uczestników rynku

kapita∏owego. Emitent to osoba prawna

wystawiajàca papiery wartoÊciowe we w∏asnym

imieniu w celu pozyskania kapita∏u. Inwestor to

osoba fizyczna lub prawna, która anga˝ujàc kapita∏

oczekuje zysków. PoÊrednik to zorganizowana,

wyspecjalizowana instytucja np. gie∏da papierów

wartoÊciowych, banki inwestycyjne, domy

maklerskie poÊredniczàce mi´dzy emitentem

a inwestorem.

Dokonujàc najprostszego podzia∏u rynek

kapita∏owy mo˝emy podzieliç na:

-

rynek pierwotny

-

rynek wtórny

Rynek pierwotny to sprzeda˝ papierów

wartoÊciowych przez emitenta. To w∏aÊnie na tym

rynku rozpoczyna si´ obrót papierami

wartoÊciowymi. Wyemitowane i sprzedane

w obrocie pierwotnym papiery wartoÊciowe

wprowadzone zostajà do obrotu wtórnego,

który dokonuje rynkowej wyceny kapita∏u.

Rodzaje obrotu na rynku wtórnym:

-

obrót gie∏dowy

-

regulowany obrót pozagie∏dowy

-

obrót na rynku prywatnym

Obrót gie∏dowy jest najbardziej bezpiecznym

i najlepiej zorganizowanym obrotem papierami

wartoÊciowymi. Odbywa si´ on na Gie∏dzie

Papierów WartoÊciowych w Warszawie pod

nadzorem Komisji Papierów WartoÊciowych i Gie∏d.

Charakteryzuje si´ publicznym charakterem obrotu

zgodnie z obowiàzujàcymi procedurami, a emitenci

muszà uzyskaç zgod´ na dopuszczenie do obrotu

publicznego.

Regulowany obrót pozagie∏dowy zyskuje coraz

wi´ksze znaczenie na rynku kapita∏owym, znajdujà

si´ na nim papiery wartoÊciowe tych emitentów,

którzy nie mogà bàdê nie chcà spe∏niaç tak du˝y

wymogów jakie stawia si´ przy dopuszczeniu

do obrotu gie∏dowego np. ma∏e spó∏ki akcyjne.

Rynek pozagie∏dowy jest jednak rynkiem

publicznym, a jego dzia∏alnoÊç regulujà stosowne

procedury i przepisy prawa. Transakcje na ryku

pozagie∏dowym przeprowadzane sà przez gie∏dy

elektroniczne lub domy maklerskie.

Zarówno obrót gie∏dowy jak i regulowany obrót

pozagie∏dowy papierami wartoÊciowymi odbywajà

si´ w sposób zdematerializowany. Papiery

wartoÊciowe dopuszczone do obrotu publicznego

istniejà wy∏àcznie jako elektroniczne zapisy na

rachunkach ich w∏aÊcicieli.

Obrót na rynku prywatnym jest najstarszà,

niezorganizowanà formà obrotu papierami

wartoÊciowymi, a transakcje dokonywane sà

w drodze bezpoÊrednich negocjacji.

Dzia∏alnoÊç inwestycyjnà towarzystw

ubezpieczeniowych reguluje Ustawa o Dzia∏alnoÊci

Ubezpieczeniowej (Dz.U.03.124.1151)

Art. 154 ustawy okreÊla nast´pujàce rodzaje

papierów wartoÊciowych jako dozwolone

do lokowania w nich Êrodków:

-

bony skarbowe

-

obligacje skarbowe

-

inne papiery wartoÊciowe emitowane przez

paƒstwo

-

obligacje gmin

-

po˝yczki zabezpieczone hipotecznie

-

nieruchomoÊci

-

akcje spó∏ek

-

depozyty bankowe

-

fundusze powiernicze

-

oraz inne za zgodà urz´du nadzorujàcego

Wst´p do ubezpieczeƒ

2

Departament Szkoleƒ Sieci Sprzeda˝y

PODSTAWOWE INSTRUMENTY RYNKU

FINANSOWEGO

Obligacje

Obligacja jest papierem d∏u˝nym stwierdzajàcym

fakt zaciàgni´cia d∏ugu przez emitenta obligacji

u jego nabywcy. W najcz´Êciej spotykanych

obligacjach d∏ug ten jest sp∏acany jako nale˝noÊç

pieni´˝na p∏atna w ÊciÊle okreÊlonych terminach

wraz z odsetkami, których sposób naliczania jest

okreÊlony w warunkach emisji obligacji.

Obligacja w przeciwieƒstwie do akcji nie ma

charakteru udzia∏owego. Nabywca obligacji nie jest

wi´c wspó∏w∏aÊcicielem cz´Êci majàtku

emitenta.

Ze wzgl´du na emitenta mo˝na wyró˝niç trzy typy

obligacji :

-

Obligacje Skarbu Paƒstwa

-

Obligacje gminne

-

Obligacje przedsi´biorstw

Obligacje skarbowe nale˝à

do najbezpieczniejszych papierów wartoÊciowych,

gdy˝ to Skarb Paƒstwa jest gwarantem ich wyp∏a-

calnoÊci. Rzàd za pomocà tych obligacji

finansuje deficyt bud˝etowy. Najcz´stszym

sposobem na sp∏at´ narastajàcego d∏ugu

publicznego jest po prostu emisja nowych obligacji.

W ten sposób Skarb Paƒstwa zyskuje Êrodki

potrzebne do wykupu poprzedniowyemitowanych

obligacji. Obligacje skarbowe jako jedyne

sà notowane na Gie∏dzie Papierów WartoÊciowych

w Warszawie, a zysk osiàgany z tych papierów jest

praktycznie pewny.

Obligacje gminne emitowane sà przez niektóre

gminy np. Ostrów Wielkopolski, Kraków, Wroc∏aw.

Z wp∏ywów z nich finansowane sà gminne

inwestycje.

Obligacje przedsi´biorstw. Dzi´ki nim podmioty

gospodarcze uzyskujà êród∏o d∏ugoterminowej

po˝yczki, nie tracàc ani nie ograniczajàc w ˝aden

sposób swojej samodzielnoÊci (co ma miejsce przy

emisji akcji). Emisja obligacji nie wp∏ywa na cen´

rynkowà akcji przedsi´biorstwa (podczas gdy

emisja nowych akcji powoduje spadek zysku

przypadajàcego na jednà akcj´), a odsetki wyp∏a-

cane obligatariuszom stanowià koszty uzyskania

przychodu.

Ceny obligacji

Cena nominalna to cena, od której naliczane sà

odsetki. Dla obligacji skarbowych rocznych

i trzyletnich wynosi 100 z∏, a dla obligacji

dwu, pi´cio i dziesi´cioletnich 1000 z∏. Po cenie

nominalnej powi´kszonej o naros∏e odsetki, emitent

wykupuje obligacje po up∏ywie terminu

okreÊlonego w obligacji.

Cena emisyjna, to cena po której kupujemy

obligacje od emitenta. Mo˝e byç ni˝sza jak

i wy˝sza od ceny nominalnej. Zale˝y to

od oprocentowania i przewidywanego

zainteresowania obligacjami oraz ewentualnych

dodatkowych korzyÊci jakie nabywca mo˝e

odnieÊç z tytu∏u ich posiadania.

Cena rynkowa (kurs gie∏dowy) jest ustalana na

codziennych sesjach gie∏dowych, jako wypadkowa

popytu i poda˝y notowanych na gie∏dzie obligacji.

Nie jest to cena, którà faktycznie p∏aci kupujàcy

i otrzymuje sprzedajàcy obligacje poniewa˝, nie

uwzgl´dnia ona naros∏ych odsetek w danym dniu.

Rodzaje obligacji skarbowych

Obligacje skarbowe notowane na warszawskiej

gie∏dzie mo˝emy podzieliç wed∏ug terminu

zapadalnoÊci, czyli daty ich wykupu na: roczne,

dwuletnie, trzyletnie, pi´cio i dziesi´cioletnie.

Drugi podzia∏ zwiàzany jest ze sposobem

rozliczania i wyp∏acania odsetek. Wed∏ug tego

kryterium mo˝emy wyró˝niç obligacje o sta∏ym

i zmiennym oprocentowaniu.

Obligacje o sta∏ym oprocentowaniu

Oprocentowanie tych obligacji jest z góry okreÊlone

i niezmienne przez ca∏y okres ˝ycia obligacji, a˝

do daty ich wykupu. W zale˝noÊci od daty wykupu

oprocentowanie wynosi od 6 do 14%, a odsetki

wyp∏acane sà corocznie. Kupno tych obligacji

zwiàzane jest z ryzykiem, ale tylko w przypadku

wzrostu inflacji.

Na warszawskiej gie∏dzie notowane sà serie

obligacji dwu, pi´cio i dziesi´cioletnich.

Obligacje o zmiennym oprocentowaniu

Do tej grupy nale˝à obligacje trzy i dziesi´cioletnie.

ZmiennoÊç oprocentowania oznacza, ˝e

w poszczególnych okresach ˝ycia obligacji czyli

w tzw. okresach odsetkowych oprocentowanie

obligacji mo˝e ulegaç zmianie w zale˝noÊci

od kszta∏towania si´ okreÊlonego wskaênika

finansowego np. inflacji.

Bony skarbowe

Bony skarbowe sà krótkoterminowymi papierami

wartoÊciowymi na okaziciela emitowanymi przez

Skarb Paƒstwa, w których emitent potwierdza

przyj´cie lokaty gotówkowej (zaciàga po˝yczk´)

i zobowiàzuje si´ do jej sp∏aty (wykupu bonów

skarbowych) w terminie krótszym ni˝ rok.

Wst´p do ubezpieczeƒ

3

Departament Szkoleƒ Sieci Sprzeda˝y

Zazwyczaj emitowane sà bony o terminach wykupu

13, 26 i 52 tygodnie. Nabywcami bonów sà

przede wszystkim firmy krajowe i zagraniczne,

cz´sto banki. Sprzeda˝ bonów w obrocie

pierwotnym dokonywana jest formie przetargów

organizowanych przez NBP.

Potencjalni inwestorzy sk∏adajà w NBP oferty kupna.

W ofertach podajà ile bonów i w jakich odcinkach

zamierzajà kupiç oraz cen´, jakà gotowi sà zap∏aciç

za ka˝de 100 z∏ wartoÊci nominalnej walorów. NBP

przyjmuje oferty zakupu, zawierajàce ceny nie

gorsze ni˝ wyznaczona przez Ministerstwo Finan-

sów maksymalna wysokoÊç dyskonta. Bony

skarbowe sà wi´c sprzedawane z dyskontem,

czyli poni˝ej wartoÊci nominalnej i sà

nieoprocentowane. WartoÊç nominalna jednego

bonu wynosi 10 000 z∏otych.

Pe∏nà kwot´ nominalnà inwestor otrzymuje

w momencie wykupu bonu skarbowego. Zanim

jednak nastàpi termin wykupu posiadacz bonu

mo˝e go odsprzedaç w obrocie wtórnym innemu

inwestorowi z wyjàtkiem NBP. Rynek wtórny

organizuje kilka specjalizujàcych si´ w tym banków.

Cen´ kupna i sprzeda˝y bonów skarbowych na

rynku wtórnym kszta∏tuje poda˝ i popyt na te

walory. Wyniki transakcji na rynku wtórnym

publikowane sà w prasie. Banki organizujàce rynek

wtórny zarabiajà na mar˝y mi´dzy wy˝szà cenà

sprzeda˝y a ni˝szà cenà skupu bonów.

Ceny bonów sà odzwierciedleniem

przewidywanego przez rynek pieni´˝ny poziomu

inflacji, dlatego mogà byç miarodajnym

odniesieniem dla okreÊlenia oprocentowania innych

instrumentów finansowych np. obligacji.

Commercial Papers

Commercial Papers to krótkoterminowe papiery

wartoÊciowe (o terminie wykupu krótszym ni˝ rok),

potwierdzajàce zad∏u˝enie ich emitenta wobec

nabywcy. CP majà zazwyczaj charakter weksla

i sà instrumentem dyskontowym, sprzedawanym za

poÊrednictwem banku - dealera, który nast´pnie

organizuje rynek wtórny tych papierów, w celu

zapewnienia p∏ynnoÊci inwestorów, którzy w ten

sposób zainwestowali swoje Êrodki finansowe.

CP sà formà pozyskiwania taƒszego (w stosunku

do kredytu bankowego) kapita∏u dla przed-

si´biorstwa. Na rynku Commercial Papers

z jednej strony spotykajà si´ przedsi´biorstwa

potrzebujàce kapita∏u, z drugiej zaÊ przed-

si´biorstwa posiadajàce wolne Êrodki, które mogà

byç zainwestowane. Emitent nie musi te˝ dos-

tosowywaç si´ do wymogów kredytowych banku,

wyst´pujàcego tu tylko w charakterze poÊrednika,

a nie udzielajàcego po˝yczki.

AtrakcyjnoÊç CP dla nabywców wynika z ich

wy˝szej rentownoÊci w porównanymi z (je˝eli

chodzi o termin wykupu) bonami skarbowymi.

Listy zastawne

List zastawny jest dokumentem po˝yczkowym

emitowanym przez specjalistyczne (hipoteczne)

banki. Banki sprzedajàc listy zastawne zdobywajà

kapita∏ przeznaczany nast´pnie na kredyty

hipoteczne, udzielane w∏aÊcicielom nieruchomoÊci

w zamian za wpis do ksi´gi wieczystej. RentownoÊç

listów zastawnych przewy˝sza zazwyczaj

rentownoÊç obligacji skarbowych o podobnym

okresie zapadalnoÊci.

Akcje

Ka˝da spó∏ka akcyjna jest w∏asnoÊcià

akcjonariuszy. Dokumentem stwierdzajàcym t´

w∏asnoÊç jest akcja. Ka˝dy posiadajàcy choçby

jednà akcj´ jest w∏aÊcicielem czàstki kapita∏u

akcyjnego spó∏ki.

Akcje notowane na gie∏dzie podlegajà nieustannej

wycenie przez rynek. Jej wynikiem sà codzienne

kursy gie∏dowe. Inwestorzy kupujàc akcje sàdzà,

˝e sà one niedowartoÊciowane (tanie), podczas gdy

inni w tym samym czasie sprzedajà akcje uwa˝ajàc,

˝e ceny akcji sà przewartoÊciowane i za chwil´

b´dà spadaç.

Zakup akcji dynamicznie rozwijajàcej si´ spó∏ki

z zamiarem sprzeda˝y ich w przysz∏oÊci po wy˝szej

cenie to podstawowy motyw jakim kieruje si´ ka˝dy

kupujàcy akcje inwestor. Ka˝dà akcj´ mo˝na

okreÊliç za pomocà pewnych wskaêników,

z których cz´Êç podaje si´ w notowaniach

gie∏dowych akcji umieszczonych w sprawozdaniach

z obrotu akcjami na gie∏dzie. Podstawowe wskaêniki

to:

WartoÊç nominalna akcji - jest to wartoÊci

okreÊlona w dokumencie potwierdzajàcym

wyemitowanie akcji.

WartoÊç rynkowa akcji - jest to rzeczywista

wartoÊç akcji tzn. jej cena na gie∏dzie.

WartoÊç ksi´gowa akcji - jest to wartoÊç aktywów

netto notowanej na gie∏dzie spó∏ki, zazwyczaj

majàca niewiele wspólnego z jej wartoÊcià rynkowà.

Wspó∏czynnik cena/zysk - jest to stosunek

wartoÊci rynkowej akcji do zysków przypadajàcych

na t´ akcj´, a jego wartoÊci sà podawane we

wszystkich notowaniach gie∏dowych.

Wst´p do ubezpieczeƒ

4

Departament Szkoleƒ Sieci Sprzeda˝y

Stopa dywidendy - jest to wielkoÊç dywidendy

przypadajàcej na jednà akcj´ podzielona przez

cen´ akcji.

Zabezpieczenie dywidendy- jest to iloraz

dochodów spó∏ki emitujàcej akcj´ do wielkoÊci

dywidendy. Wysoka wartoÊç tego wskaênika

oznacza zdolnoÊç firmy do wyp∏aty dywidendy.

Inne korzyÊci na jakie mo˝e liczyç akcjonariusz to

tzw. prawa majàtkowe. Nale˝y do nich prawo g∏osu

na Walnym Zgromadzeniu Akcjonariuszy Spó∏ki,

prawo do udzia∏u w zysku (dywidenda), prawo

poboru nowych akcji.

Prawo uczestniczenia w Walnym Zgromadzeniu

Akcjonariuszy (WZA)

Walne zgromadzenie jest najwy˝szym organem

w∏adzy w spó∏ce akcyjnej. Prawo do udzia∏u

w WZA oznacza prawo do g∏osu, a wi´c mo˝liwoÊç

wp∏ywania na najwa˝niejsze decyzje spó∏ki

dotyczàce kierunków jej rozwoju, wyboru w∏adz,

sposobu zagospodarowania czy podzia∏u zysku.

Waga tego g∏osu zale˝y o iloÊci posiadanych akcji.

Inwestorzy instytucjonalni posiadajàcy kilkadziesiàt

procent wszystkich akcji, majà decydujàcy wp∏yw

na los spó∏ki. G∏os drobnych inwestorów

indywidualnych jest zgo∏a symboliczny.

Prawo do udzia∏u w zyskach (dywidendy)

Prawo do udzia∏u w zyskach jest ÊciÊle powiàzane

z prawem do g∏osu na WZA, poniewa˝ tam

zapadajà decyzje o wyp∏acie dywidendy i jej

wysokoÊci. WysokoÊç dywidendy przypadajàcej na

ka˝dà akcj´ zale˝y od wielkoÊci wypracowanego

zysku i od tego jakà cz´Êç zysku WZA przeznaczy

na dywidend´. Zdarza si´, ˝e mimo osiàgni´cia

wysokich zysków, spó∏ka nie decyduje si´ na

wyp∏at´ zysku akcjonariuszom (w przypadku

wi´kszoÊci polskich spó∏ek ma to miejsce).

Wypracowany w ciàgu roku zysk przeznaczany jest

na inwestycje, co przyczynia si´ do dynamicznego

rozwoju spó∏ki w przysz∏oÊci. W przypadku

podj´cia decyzji o wyp∏acie dywidendy WZA

okreÊla termin nabycia prawa do dywidendy. Jest

to dzieƒ, w którym akcje muszà byç zapisane na

rachunku inwestycyjnym akcjonariusza, aby by∏ on

uprawniony do jej otrzymania. Wyp∏ata nast´puje

w terminie póêniejszym, okreÊlonym przez WZA.

Prawo poboru nowych akcji

Spó∏ki dla swojego dynamicznego rozwoju

potrzebujà ciàg∏ego dop∏ywu kapita∏u.

Te spoÊród nich, które notowane sà na gie∏dzie

pozyskujà ten kapita∏ poprzez emisj´ i sprzeda˝

nowych akcji. Prawo poboru oznacza przywilej

pierwszeƒstwa przy zakupie nowych akcji przez

akcjonariuszy, proporcjonalnie do liczby

posiadanych przez nich akcji. Wa˝nà cechà prawa

poboru jest to, ˝e mo˝e byç ono przedmiotem

obrotu gie∏dowego jako samodzielny papier

wartoÊciowy. Oznacza to, ˝e dotychczasowi

posiadacze akcji mogà zrezygnowaç z prawa

obj´cia nowych akcji, sprzedajàc to prawo na

gie∏dzie tym, którzy sà zainteresowani nabyciem

akcji pochodzàcych z nowej emisji.

Gie∏da Papierów WartoÊciowych

Gie∏da Papierów WartoÊciowych w Warszawie

zwana równie˝ gie∏dà warszawskà jest wtórnym

rynkiem akcji. Pierwsza sesja gie∏dy warszawskiej

odby∏a si´ 16 kwietnia 1991 roku. Poczàtkowo na

gie∏dzie notowane by∏y akcje tylko pi´ciu spó∏ek:

Tonsilu, Exbudu, Próchnika, Âlàskiej Fabryki Kabli

i KroÊnieƒskich Hut Szk∏a “ Krosno”, a sesje

gie∏dowe odbywa∏y si´ tylko raz w tygodniu.

W po∏owie 1992 na warszawskiej gie∏dzie notowane

by∏y ju˝ akcje 14 spó∏ek, dziÊ ponad dwustu. Mimo,

ze regulamin gie∏dy dopuszcza tak˝e obrót innymi

papierami wartoÊciowymi, w poczàtkach gie∏dy

obracano jedynie akcjami.

O dopuszczeniu papieru wartoÊciowego do obrotu

gie∏dowego decyduje Rada Gie∏dy (organ

nadzorczy gie∏dy liczàcy dwunastu cz∏onków)

na wniosek Zarzàdu Gie∏dy (organ wykonawczy

gie∏dy, w sk∏ad którego wchodzà prezes i dwóch

cz∏onków zarzàdu). Rada Gie∏dy mo˝e tak˝e

zawiesiç lub wykluczyç obrót akcjami notowanej na

gie∏dzie spó∏ki.

Istnieje kilka warunków dopuszczenia papierów

wartoÊciowych do obrotu gie∏dowego.

Podstawowym z nich jest dopuszczenie tych

papierów do obrotu publicznego przez Komisj´

Papierów WartoÊciowych i Gie∏d w oparciu

o informacje o emitencie zebrane w prospekcie

emisyjnym z∏o˝onym w KPWiG. Informacje te

dotyczà przede wszystkim iloÊci i wartoÊci

wprowadzanych do obrotu papierów i warunków

przeprowadzenia emisji, kondycji finansowej spó∏ki,

perspektyw jej rozwoju, dotychczasowych

akcjonariuszy i w∏adz spó∏ki. Dodatkowo ka˝dy

emitent jest zobowiàzany do przedstawiania

okresowych sprawozdaƒ z dzia∏alnoÊci firmy,

zawierajàcych tak˝e informacje dotyczàce akcji

(np. wysokoÊç wyp∏acanej dywidendy). Akcje

dopuszczone do obrotu publicznego zostajà

z∏o˝one w Krajowym Depozycie Papierów

WartoÊciowych. Oznacza to, ˝e obrót papierami

wartoÊciowymi jest zdematerializowany, a wszystkie

papiery istniejà w formie zapisów elektronicznych,

Wst´p do ubezpieczeƒ

5

Departament Szkoleƒ Sieci Sprzeda˝y

inwestorzy zaÊ otrzymujà z biur maklerskich

wyciàgi ze stanów swoich kont.

Uczestnikami gie∏dy warszawskiej sà tzw.

Cz∏onkowie gie∏dy czyli zatrudniajàce maklerów

wyspecjalizowane domy maklerskie. Cz∏onkowie

gie∏dy sà jednoczeÊnie jej akcjonariuszami. To

w∏aÊnie mi´dzy domami maklerskimi odbywajà si´

transakcje gie∏dowe. Inwestor zamierzajàcy kupiç

bàdê sprzedaç papiery wartoÊciowe na gie∏dzie

dokonuje tego w∏aÊnie za poÊrednictwem

licencjonowanych domów maklerskich.

Analiza fundamentalna

Analiza fundamentalna opiera si´ na trzech

regu∏ach: zmiany wielkoÊci popytu i poda˝y

odbijajà si´ na cenach akcji, zmiany cen akcji

podlegajà utrzymujàcym si´ przez d∏u˝szy czas

trendom, procesy gie∏dowe powtarzajà si´. Analiza

ta zak∏ada, ˝e zasadniczy wp∏yw na zjawiska

rynkowe majà procesy ekonomiczne wyst´pujàce

poza gie∏dà. FundamentaliÊci podejmujàc decyzje

o zakupie lub sprzeda˝y akcji kierujà si´ analizà

danych statystycznych, takich jak: bilans spó∏ki,

sprawozdanie bieg∏ych ksi´gowych, wyp∏aty

dywidendy, poziom p∏ac czy obroty spó∏ki. W celu

oszacowania koniunktury gospodarczej biorà

równie˝ pod uwag´ dane dotyczàce inflacji oraz

wysokoÊç stóp procentowych. FundamentaliÊci

kupujà akcje wówczas, gdy ceny kszta∏tujà si´

poni˝ej ich statystycznej wartoÊci.

Analiza techniczna

Analiza techniczna zak∏ada, ˝e zjawiska gie∏dowe

wyprzedzajà w czasie zjawiska ekonomiczne.

Technicy odrzucajà wszelkie dane statystyczne,

preferujàc analiz´ trendu rynku. Ich zdaniem cena

rynkowa akcji odzwierciedla nie jej cen´

„fundamentalnà“, ale g∏ównie irracjonalne nastroje

tysi´cy kupujàcych i sprzedajàcych akcje osób,

czyli czynniki wymykajàce si´ analizie

fundamentalnej. Zwolennicy analizy technicznej

twierdzà, ˝e bie˝àca, ustalana przez rynek cena

akcji odzwierciedla nie powszechnie znane dane

fundamentalne, ale te które sà przed ogó∏em

trzymane w tajemnicy. Ceny akcji majà tendencj´

do zwy˝ki lub zni˝ki i tendencje te sà

kontynuowane dopóty, dopóki nie nastàpi zmiana

w bilansie popytu i poda˝y. Istota analizy

technicznej sprowadza si´ wi´c do wyznaczenia

momentu, w którym taka zmiana nastàpi, aby

dokonaç wyprzedzajàcych wobec pozosta∏ych

inwestorów decyzji inwestycyjnych. Analiza

techniczna pos∏uguje si´ wyrafinowanym aparatem

matematycznym pozwalajàcym wyznaczaç ró˝ne

statystycznie obliczane wskaêniki u∏atwiajàce

przewidywanie trendów kszta∏towania si´ kursów.

Gie∏da odzwierciedla wi´c huÊtawk´ ludzkich emocji

i z tego punktu widzenia zarówno hoss´ jak i bess´

mo˝na podzieliç na trzy etapy.

Hossa

Pierwsza zwy˝ka cen akcji jest reakcjà na skrajne

niedowartoÊciowanie rynku, jest odreagowaniem

pesymizmu z ostatniej fazy bessy. Druga zwy˝ka

jest wynikiem rozpoznania przez analityków

korzystnych perspektyw finansowych na rynku.

Trzecia i ostatnia zwy˝ka jest wynikiem zbyt

optymistycznego dyskontowania przysz∏oÊci. Liczni

drobni inwestorzy kupujà spó∏ki emitujà nowe akcje,

a wiadomoÊci oko∏o rynkowe napawajà

optymizmem. Wi´kszoÊç ludzi zastanawia si´

co kupiç, zamiast powa˝nie zaczàç myÊleç

o sprzeda˝y.

Bessa

Pierwsza zni˝ka rozpoczyna si´ zbywaniem akcji

przez najbardziej wtajemniczonych. Druga zni˝ka,

nast´puje panika, poda˝ akcji zdecydowanie

przewy˝sza popyt. Trzecia zni˝ka, rozczarowanie,

„puszczajà nerwy” tym co kupili akcje podczas

paniki (liczàc na wzrost), jak i tym, którzy kupili je

znacznie wczeÊniej.

Wst´p do ubezpieczeƒ

DZIA¸ALNOÂå INWESTYCYJNA GRUPY

GENERALI W POLSCE

Inwestycje kapita∏owe w Grupie Generali w Polsce

zwiàzane sà z dwoma rodzajami prowadzonej dzi-

a∏alnoÊci: ubezpieczeniami na ˝ycie oraz

funduszem emerytalnym.

Dzia∏alnoÊcià inwestycyjnà zajmuje si´ w Generali

zespó∏ specjalistów, w którego sk∏ad wchodzà

doradcy inwestycyjni, zarzàdzajàcy oraz analitycy.

Podstawà efektywnego zarzàdzania aktywami jest

posiadanie szerokiej wiedzy na temat rynku

finansowego oraz odpowiednie dostosowanie

strategii inwestycyjnej do potrzeb i oczekiwaƒ

inwestorów. Zatrudnieni w Generali doradcy

inwestycyjni posiadajà t´ wiedz´, majà równie˝

wieloletnie doÊwiadczenie w podejmowaniu decyzji

inwestycyjnych.

Generali ˚ycie Towarzystwo Ubezpieczeƒ S.A.

tworzy nast´pujàce ubezpieczeniowe fundusze

kapita∏owe:

1.

Fundusz Agresywny - przeznaczony

dla klientów, którzy sà sk∏onni zaakceptowaç

wy˝sze ryzyko w oczekiwaniu na wi´kszy

potencjalny przychód z inwestycji. Âredni

udzia∏ akcji to ok. 80% wartoÊci portfela,

co oznacza i˝ jest to fundusz, którego wyniki sà

mocno uzale˝nione od koniunktury gie∏dowej.

Jego wyniki mogà znacznie si´ wahaç w

krótszych okresach czasu, dlatego te˝ nale˝y

je rozpatrywaç w d∏u˝szej perspektywie

(min. 2-3 lat lub d∏u˝ej).

2.

Fundusz Mieszany - rekomendowany

klientom, którzy akceptujà pewne ryzyko

zwiàzane z inwestycjami w akcje, ale którym

przede wszystkim zale˝y na stabilnym wzroÊcie

i zachowaniu wartoÊci zainwestowanych

Êrodków. Strategia tego funduszu przewiduje

maksymalne zaanga˝owanie w akcje do nieco

ponad 40% wartoÊci portfela, czyli jest to doÊç

konserwatywny fundusz zrównowa˝ony.

3.

Fundusz Obligacji - Êrodki klientów sà

inwestowane wy∏àcznie w bezpieczne d∏u˝ne

instrumenty finansowe, co zapewnia klientom

zachowanie wartoÊci inwestycji i ich ochron´

przed inflacjà. W sk∏ad funduszu wchodzà

instrumenty d∏u˝ne o d∏u˝szym

horyzoncie czasowym (2 - 10 lat), dlatego te˝

wyniki tego funduszu powinny byç

rozpatrywane w d∏u˝szym

przedziale czasowym.

4.

Fundusz Lokacyjny - Êrodki klientów

inwestowane sà tylko w bezpieczne d∏u˝ne

papiery wartoÊciowe o zdecydowanie krótszym

terminie zapadalnoÊci - do jednego roku.

W funduszu przewa˝ajà bony skarbowe,

commercial papers i krótkie obligacje

skarbowe. Fundusz powinien dawaç

krótkoterminowy zysk porównywalny z lokatà

bankowà.

Nale˝y podkreÊliç, ˝e stopa zwrotu

w poszczególnych funduszach jest ÊciÊle zwiàzana

z koniunkturà na rynku kapita∏owym, stopami

procentowymi, doborem instrumentów

znajdujàcych si´ w portfelu inwestycyjnym oraz

ryzykiem zale˝nym od rodzajów papierów wartoÊ-

ciowych, znajdujàcych si´ w danym portfelu.

Wst´p do ubezpieczeƒ

6

Departament Szkoleƒ Sieci Sprzeda˝y

7

Departament Szkoleƒ Sieci Sprzeda˝y

UBEZPIECZENIA SPO¸ECZNE PRZED

REFORMÑ

1.

Kryzys ubezpieczeƒ spo∏ecznych

Kryzys ubezpieczeƒ spo∏ecznych unaoczni∏ si´

z ca∏à mocà w latach dziewi´çdziesiàtych XX

stulecia. Obcià˝enia sk∏adkà „na ZUS”

systematycznie ros∏y poczàwszy od 25% w 1981

roku przez 38% w latach 1987-89 do 45% obecnie,

a mimo to Fundusz Ubezpieczeƒ Spo∏ecznych nie

by∏ samowystarczalny. Niezb´dne sta∏o si´ wi´c

dofinansowanie systemu emerytalnego z bud˝etu

paƒstwa. I tak obok sk∏adki „zusowskiej” tak˝e

cz´Êç naszych podatków przeznaczana jest na

zapewnienie nam niewielkich emerytur.

Poziom obcià˝eƒ Produktu Krajowego Brutto (PKB)

wydatkami na Êwiadczenia spo∏eczne przekracza

w Polsce 15%. Dla porównania w paƒstwach

o podobnym dochodzie na jednego mieszkaƒca

wskaênik ten nie przekracza 8%, a w krajach

Europy Zachodniej 11%.

2.

Przyczyny

Na taki stan rzeczy wp∏yw majà czynniki

demograficzne i polityczno-spo∏eczne.

Poprzedni system opiera∏ si´ na tzw. umowie

pokoleniowej. Spo∏eczeƒstwo traktowane jest

w niej jak wielka rodzina, w której pracujàce dzieci,

p∏acàc sk∏adki na ubezpieczenie spo∏eczne,

utrzymujà w ten sposób swoich, znajdujàcych si´

na emeryturze rodziców. Z pozoru wydaje si´, ˝e

system taki powinien dzia∏aç bez zarzutu, wszak

„dzieci” jest wi´cej ni˝ „rodziców”.

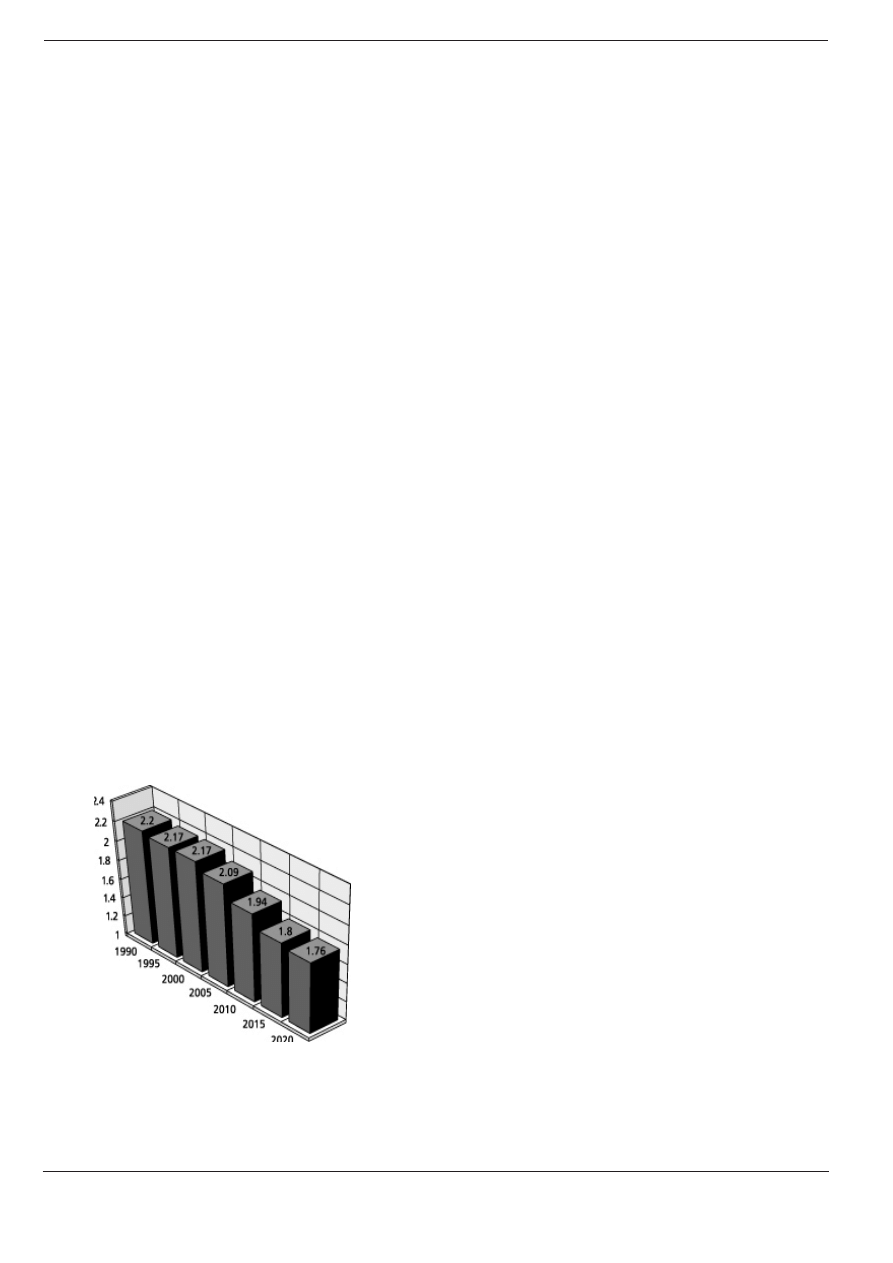

Liczba osób zdolnych do pracy, przypadajàcych na

jednego emeryta

èród∏o: Broszura informacyjna Biura Pe∏nomocnika

Rzàdu ds. Reformy Systemu Zabezpieczenia

Spo∏ecznego.

Jednak w ostatnich latach niebezpiecznie zosta∏a

zachwiana ró˝nica mi´dzy liczbà pracujàcych

a liczbà emerytów.

Powodów jest kilka.

•

Mamy (z czego nale˝y si´ cieszyç) coraz

zdrowsze spo∏eczeƒstwo. Coraz d∏u˝ej ˝yjemy,

w zwiàzku z tym jednak d∏u˝ej jesteÊmy

Êwiadczeniobiorcami. JednoczeÊnie w naszym

kraju rodzi si´ coraz mniej dzieci. Nasze

spo∏eczeƒstwo si´ starzeje!

•

Likwidacja wielu przedsi´biorstw paƒstwowych

oraz wzrost bezrobocia zmniejszy∏a liczb´ osób

czynnych zawodowo, a wi´c p∏acàcych sk∏adki

na ubezpieczenie spo∏eczne. Poza tym widmo

bezrobocia sk∏ania ludzi do szukania

sposobów szybszego przejÊcia na emerytur´.

Kryzys systemu ubezpieczeƒ spo∏ecznych

spowodowa∏a równie˝ sytuacja polityczno

- gospodarcza minionych lat. Wtedy to,

dla osiàgni´cia doraênych celów politycznych,

poszczególne rzàdy rozdawa∏y przywileje

emerytalne (dodatki, mo˝liwoÊç wczeÊniejszego

przejÊcia na emerytur´, deputaty) ró˝nym grupom

spo∏ecznym i zawodowym. Skoro dane zosta∏y

obietnice, paƒstwo musi si´ teraz z nich wywiàzaç.

OczywiÊcie robi to z wp∏acanych przez nas

sk∏adek. Zw∏aszcza nieuzasadniona mo˝liwoÊç

wczesnego przechodzenia na emerytur´,

spowodowa∏a znaczny wzrost liczby osób

uprawnionych do otrzymywania Êwiadczeƒ

emerytalnych.

3.

Krytyka starego systemu

NiewydolnoÊç finansowa i wysokie koszty

poprzedniego systemu emerytalnego nie sà jedynà

jego s∏abà stronà.

•

WczeÊniejszy system zabezpieczenia

emerytalnego by∏ bez wàtpienia

niesprawiedliwy. Oprócz wspomnianych

przywilejów emerytalnych na uwag´ zas∏uguje

fakt, ˝e sk∏adki odprowadzane by∏y od ca∏ych

dochodów, niezale˝nie od ich wysokoÊci, a

wyp∏acane Êwiadczenie nie mog∏o byç wi´ksze

od 2,5-krotnej Êredniej p∏acy.

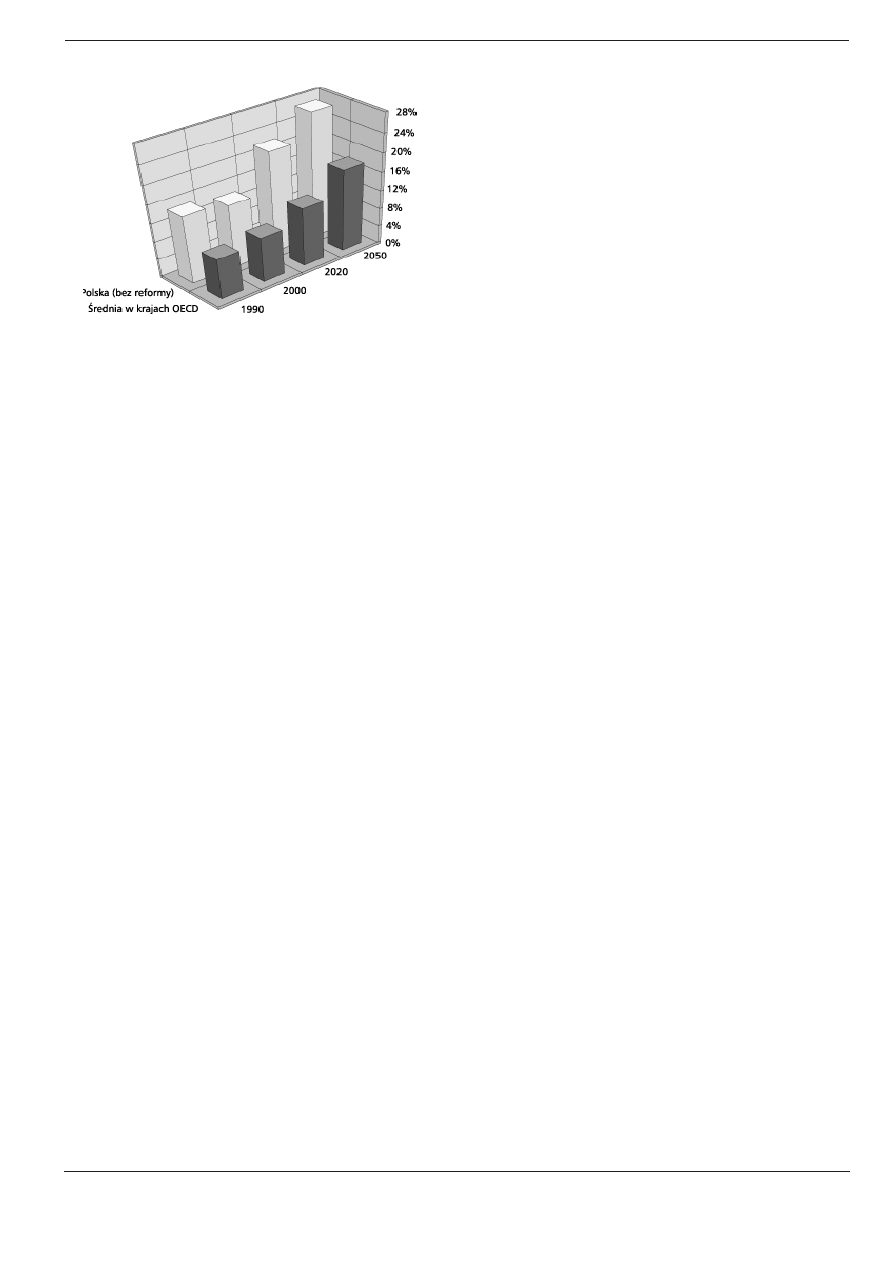

Prognoza OECD dotyczàca skali wydatków

z Produktu Krajowego Brutto na emerytury i renty

Wst´p do ubezpieczeƒ

èród∏o: Broszura informacyjna Biura Pe∏nomocnika

Rzàdu ds. Reformy Systemu Zabezpieczenia

Spo∏ecznego.

•

Poprzedni system emerytalny nie motywowa∏

ludzi do pozostawania czynnymi zawodowo.

WysokoÊç Êwiadczenia tylko w niewielkim

stopniu zale˝a∏a od sumy wp∏acanych sk∏adek

i sta˝u pracy.

•

Przepisy regulujàce emerytury by∏y

skomplikowane i niejasne, a na domiar z∏ego

cz´sto ulega∏y zmianom. Wprowadzano nowe

obcià˝enia w postaci naliczania sk∏adki

od umów zlecenia, rycza∏tów samochodowych,

nagród okolicznoÊciowych, sk∏adek na

ubezpieczenia ˝yciowe p∏aconych przez

pracodawców.

•

Stary system nie przyczynia∏ si´ tak˝e

do wzrostu gospodarczego kraju. Ogromne

kapita∏y pochodzàce ze sk∏adek zamiast byç

inwestowane i pomna˝ane zgodnie z regu∏ami

rynku kapita∏owego, by∏y w ca∏oÊci

„przejadane” przez rzesz´ emerytów

i administracj´ systemu.

•

Wysoka, czterdziestopi´cioprocentowa sk∏adka

na ubezpieczenie spo∏eczne, p∏acona

wy∏àcznie przez pracodawc´, zwi´ksza koszty

pracy, obni˝a dochody pracowników, os∏abia

konkurencyjnoÊç polskich przedsi´biorstw,

powodujàc ucieczk´ w szarà stref´.

'

Wst´p do ubezpieczeƒ

8

Departament Szkoleƒ Sieci Sprzeda˝y

REFORMA UBEZPIECZE¡

SPO¸ECZNYCH W POLSCE

1.

Zasady

Podane wy˝ej przyczyny wymusi∏y wi´c zmian´

systemu emerytalnego. Przed autorami reformy

emerytalnej stan´∏o zadanie stworzenia systemu

opartego na czterech za∏o˝eniach:

•

sprawiedliwoÊci (zniesienie przywilejów,

uzale˝nienie emerytury od zgromadzonych

Êrodków)

•

przejrzystoÊci (prosty, umo˝liwiajàcy ka˝demu

zorientowanie si´ co do wysokoÊci w∏asnej

emerytury)

•

stabilnoÊci (odporny na manipulacje

polityczne)

•

bezpieczeƒstwa (rozproszenie ryzyka poprzez

oparcie systemu na trzech ró˝nych co

do zasad bezpieczeƒstwa filarach)

Nowy system emerytalny sk∏ada si´ z trzech

segmentów nazywanych powszechnie filarami.

Pierwszy filar stanowi zmodyfikowany poprzedni

system oparty na umowie pokoleniowej. Drugi filar

tworzà otwarte fundusze emerytalne. Trzeci filar,

o charakterze dobrowolnym, opiera si´ na

istniejàcych ju˝ ubezpieczeniach na ˝ycie, a tak˝e

pracowniczych programach emerytalnych

uregulowanych w oddzielnej ustawie.

2.

„Nowy” ZUS i indywidualne konta

I filar reformy zosta∏ w swej zasadniczej cz´Êci

uregulowany w ustawie o systemie ubezpieczeƒ

spo∏ecznych. Ustawa okreÊla zasady

ubezpieczenia spo∏ecznego wszystkich grup

zawodowych z wyjàtkiem rolników indywidualnych.

I filar zosta∏ oparty na zreformowanym ZUS-ie. ZUS

jest nadal paƒstwowà jednostkà organizacyjnà

posiadajàcà osobowoÊç prawnà.

Prowadzi on indywidualne konta, na których jest

odnotowana ca∏a droga ˝ycia zawodowego

ka˝dego ubezpieczonego, wszystkie okresy

ubezpieczenia, wp∏aty sk∏adek, a tak˝e wyp∏aty

Êwiadczeƒ. ZUS ewidencjonuje równie˝ sk∏adki

przekazywane do II filaru.

Poniewa˝ I filar, tak jak stary system, oparty zosta∏

na zasadach umowy pokoleniowej „fizycznie”

pieniàdze nadal sà wyp∏acane obecnym emerytom,

jednak suma wp∏aconych sk∏adek b´dzie mog∏a

przez nas byç kontrolowana. Ka˝dy ubezpieczony

jest regularnie (dwa razy do roku) informowany

o stanie swojego konta, a tak˝e o tym, jaka b´dzie

wysokoÊç jego przysz∏ej emerytury w ró˝nych

momentach zakoƒczenia kariery zawodowej.

W chwili przejÊcia na emerytur´ stan konta pos∏u˝y

do obliczenia wysokoÊci Êwiadczenia.

3.

Fundusze

ZUS nadal zarzàdza Êrodkami zgromadzonymi

w Funduszu Ubezpieczeƒ Spo∏ecznych.

FUS, to z kolei fundusz celowy, powo∏any w celu

realizacji zadaƒ z zakresu ubezpieczenia

spo∏ecznego. W ramach FUS-u wyodr´bniono

nast´pujàce fundusze:

•

emerytalny

•

rentowy

•

chorobowy

•

fundusz przeznaczony na wyp∏aty z tytu∏u

wypadków przy pracy i chorób zawodowych

4.

Sk∏adka

Ka˝de ubezpieczenie: emerytalne, rentowe,

chorobowe i wypadkowe, ma odr´bnà sk∏adk´

ubezpieczeniowà przekazywanà na jeden

z wymienionych wy˝ej funduszy. Ubezpieczenie

emerytalne jest dodatkowo podzielone na sk∏adk´

zarzàdzanà przez ZUS i powszechne towarzystwa

emerytalne dzia∏ajàce w II filarze.

Suma sk∏adek wp∏acanych na poszczególne

fundusze nadal wynosi 45% wynagrodzenia.

Jednak poprzez tzw. ubruttowienie p∏ac, 23%

sk∏adki wp∏aca pracownik, a 22% pracodawca.

P∏atnikiem dopisanych do pensji pracownika 23%

jest pracodawca, dlatego pracownik „fizycznie”

tych pieni´dzy nie widzi. Ma jednak ÊwiadomoÊç,

ile co miesiàc odk∏ada na emerytur´. Ponadto

sk∏adka emerytalna jest pobierana nie od ca∏oÊci

wynagrodzenia w danym roku lecz od 30-krotnoÊci

Êredniej p∏acy krajowej. Po przekroczeniu tej kwoty,

a˝ do koƒca roku nie trzeba p∏aciç cz´Êci sk∏adki

na ubezpieczenie emerytalne i rentowe. Dochód

pracownika wzrasta zatem o sk∏adki na

ubezpieczenia p∏acone przez pracownika.

5.

Emerytura w I filarze

Zgodnie z ustawà o systemie ubezpieczeƒ

spo∏ecznych kobiety osiàgnà minimalny wiek

emerytalny po ukoƒczeniu 60 roku ˝ycia

a m´˝czyêni 65. Nie ma jednak obowiàzku

przechodzenia w tym wieku na emerytur´.

Je˝eli ktoÊ b´dzie chcia∏ i móg∏ pracowaç d∏u˝ej,

d∏u˝ej równie˝ b´dzie odk∏ada∏ sk∏adki na swojà

emerytur´.

9

Wst´p do ubezpieczeƒ

Departament Szkoleƒ Sieci Sprzeda˝y

Suma sk∏adek zarejestrowanych na koncie

pracownika po waloryzacji stanowi podstaw´

obliczenia wysokoÊci przysz∏ego Êwiadczenia

emerytalnego. Osobom, które rozpocz´∏y prac´

przed wejÊciem w ˝ycie reformy, do sumy

zarejestrowanych sk∏adek doliczaç si´ b´dzie tzw.

kapita∏ poczàtkowy. Ten kapita∏ to teoretyczna

wysokoÊç emerytury jakà otrzyma∏yby te osoby

gdyby w dniu wejÊcia w ˝ycie reformy naby∏y

uprawnienia emerytalne.

Kwota ostatecznie zgromadzona na koncie

ka˝dego pracownika to tzw. Mi´dzypokoleniowy

Kapita∏ Uprawnieƒ Emerytalnych (MKUE).

Do obliczenia wysokoÊci emerytury, oprócz

wysokoÊci MKUE, niezb´dna b´dzie tak˝e

statystyczna Êrednia oczekiwana d∏ugoÊç dalszego

˝ycia dla osób w okreÊlonym wieku. Emerytur´

w I filarze oblicza si´ w nast´pujàcy sposób:

Paƒstwo gwarantuje zarówno minimalnà wysokoÊç

emerytury, jak i to, ˝e b´dzie ona wyp∏acana

ubezpieczonemu do˝ywotnio.

Nale˝y jednak pami´taç, ˝e w przypadku Êmierci

ubezpieczonego przed osiàgni´ciem wieku

emerytalnego lub przed up∏ywem statystycznego

okresu do˝ycia, jego spadkobiercy nie b´dà mieli

prawa do reszty Êwiadczenia czy kwot

zgromadzonych na jego koncie w ZUS-ie.

MKUE jest bowiem wy∏àcznie kapita∏em uprawnieƒ,

nie reprezentujàcym fizycznie od∏o˝onych

pieni´dzy.

II filar

Reforma systemu emerytalnego mia∏a g∏ównie na

celu zmian´ sposobu finansowania Êwiadczeƒ

emerytalnych w przysz∏oÊci, poprzez utworzenie

kilku êróde∏ pochodzenia tych˝e Êwiadczeƒ

i upodobnienie systemu emerytalnego

do systemów ubezpieczeniowych.

Podstawowà ró˝nicà w porównaniu z poprzednim

systemem jest to, ˝e 20% sk∏adki wp∏ywajàcej

do ZUS-u przekazywane jest do prywatnie

zarzàdzanych instytucji kapita∏owych nazywanych

Otwartymi Funduszami Emerytalnymi (OFE). Ka˝dy

ubezpieczony sam dokona∏ wyboru funduszu,

do którego przekazywane sà jego sk∏adki.

W dalszym ciàgu pracodawca wp∏aca do ZUS-u

sk∏adk´ w wysokoÊci 45% pensji pracownika,

natomiast ZUS odpowiednià cz´Êç sk∏adki

do wskazanego przez nas OFE.

Wst´p do ubezpieczeƒ

10

Departament Szkoleƒ Sieci Sprzeda˝y

Êrednia oczekiwana

d∏ugoÊç dalszego ˝ycia

emerytura z I filaru = ----------------------------------

MKUE

Podzia∏ sk∏adki (po ubruttowieniu)

33,59% do 31.12.2007 r. 29,59% od 01.01.2008 r. p∏acy

pracownik - 15,70% do 31.12.2007 r. 13,70% od 01.01.2008 r.,

pracodawca - 17,89% do 31.12.2007 r. 15,89% od 01.01.2008 r.

fundusz emerytalny

19,52% p∏acy

pracownik/pracodawca

II filar

Otwart Fundusz

Emerytalny

7,3% p∏acy

ZUS

fundusz rentowy

10,00% do 31.12.2007 roku

6,00% od 01.01.2008 roku

pracownik/pracodawca

Emerytury w ZUS

(umowa pokoleniowa)

12,22% p∏acy

2,45% - fundusz chorobowy

1,62% - fundusz wypadkowy

Sk∏adki sà przeliczane na tzw. jednostki

rozrachunkowe i gromadzone na indywidualnych

rachunkach cz∏onków funduszy. OFE jest

zobligowany do inwestowania na rynku

kapita∏owym Êrodków pieni´˝nych zgromadzonych

na rachunkach. Dzia∏alnoÊç inwestycyjna funduszy

regulowana stosownymi przepisami jest ÊciÊle

kontrolowana przez odpowiednie organy paƒstwa.

Spodziewane skutki wprowadzanych zmian, w tym

g∏ównie stworzenie mo˝liwoÊci gromadzenia

oszcz´dnoÊci w funduszach kapita∏owych sà

nast´pujàce:

•

zmniejszy si´ wysokoÊç dotacji bud˝etowych

do wyp∏acanych emerytur,

•

przyspieszeniu ulegnie tempo wzrostu

gospodarczego,

•

zwi´kszy si´ popyt na papiery wartoÊciowe,

•

wzroÊnie stopa oszcz´dnoÊci, co pociàgnie za

sobà obni˝enie kosztów kredytów.

Z punktu widzenia uczestnika funduszu nowoÊcià

jest ÊwiadomoÊç, ˝e jego sk∏adki sà inwestowane

w papiery wartoÊciowe. Istotnà nowoÊcià jest te˝

mo˝liwoÊç wywierania wp∏ywu na to, co si´ dzieje

z jego pieni´dzmi (mo˝liwoÊç zmiany OFE), co

z kolei poszerza mo˝liwoÊç planowania

finansowego.

Fakt, i˝ wysokoÊç zarobków przez ca∏y okres pracy

b´dzie mieç bezpoÊredni wp∏yw na wysokoÊç

emerytury wyp∏acanej w przysz∏oÊci, staje si´

zach´tà do podnoszenia kwalifikacji zawodowych.

Uczestnictwo w II filarze

Ze wzgl´du na pewne uwarunkowania nowego

systemu (np. fakt, i˝ na zgromadzenie w ramach

funduszu emerytalnego Êrodków, które zapewnià

odpowiednià wysokoÊç Êwiadczenia potrzeba

okreÊlonego czasu) oraz dotychczasowe

zobowiàzania starego systemu nie ka˝dy pracujàcy

móg∏ uczestniczyç w II filarze. Uczestnictwo

w II filarze zale˝a∏o od wieku pracujàcego

w sposób nast´pujàcy:

•

osoby w wieku do 30. lat (tj. urodzone po

31.12.1968 r.) - obowiàzkowo wesz∏y

do zreformowanego systemu (I i II filar),

•

osoby w wieku od 31 do 50 lat (tj. urodzone po

31.12.1948 r., a przed 01.01.1969 r.) - mog∏y

same zadecydowaç, czy chcà otrzymywaç

emerytur´ tylko z I zreformowanego filaru, czy

z I i II filaru,

•

osoby powy˝ej 50 lat - b´dà otrzymywa∏y

emerytury zgodnie z dotychczasowymi

zasadami.

Nowe przepisy nie dotyczà osób, które nie

przekroczy∏y 50 roku ˝ycia, a uzyska∏y ju˝ prawo

do wczeÊniejszej emerytury lub mogà przejÊç na

wczeÊniejszà emerytur´ do roku 2006.

Bezpieczeƒstwo funduszy emerytalnych

Ustawa o funkcjonowaniu funduszy emerytalnych

przewiduje szereg zabezpieczeƒ majàcych na celu

ochron´ pieni´dzy ulokowanych przez cz∏onków na

kontach osobistych w otwartych funduszach

emerytalnych (OFE).

Powo∏any w maju 1998 roku Urzàd Nadzoru nad

Funduszami Ubezpieczeniowymi (obecnie Komisja

Nadzoru Finansowego) sprawuje kontrol´ nad

przestrzeganiem regulacji prawnych i polityki

inwestycyjnej w funduszach emerytalnych.

Ka˝dy ubezpieczony mo˝e sprawdziç stan swojego

konta w OFE oraz uzyskaç informacje o wysokoÊci

przysz∏ej emerytury. Pozwala to kontrolowaç wyniki

OFE.

W przypadku, gdy wyniki te nie b´dà

satysfakcjonujàce, istnieje mo˝liwoÊç zmiany OFE

bez dodatkowej op∏aty lub kary, o ile wczeÊniej

minà∏ ustawowo okreÊlony okres: dwa lata.

W przypadku Êmierci ubezpieczonego wskazana

przez niego osoba otrzyma zgromadzone w OFE

pieniàdze. Oznacza to, ˝e gromadzone przez lata

oszcz´dnoÊci mogà zabezpieczyç sytuacj´

materialnà ca∏ej rodziny.

Ludzie przyst´pujàcy do OFE majà prawo

oczekiwaç, ˝e paƒstwo zapewni ca∏kowite

bezpieczeƒstwo pieni´dzy oszcz´dzanych na

emerytur´.

Wychodzàc naprzeciw tym oczekiwaniom

stworzono wielostopniowy mechanizm

gwarantujàcy, nie tylko zgromadzone wk∏ady,

ale tak˝e minimalny, godziwy zysk.

Niedobór w otwartym funduszu b´dzie

wyst´powaç, gdy stopa zwrotu otwartego funduszu

emerytalnego za okres 36 miesi´cy b´dzie ni˝sza

od minimalnej wymaganej stopy zwrotu. Poj´cie to

oznacza zaÊ stop´ zwrotu ni˝szà o 50% lub o 4

punkty procentowe od tej Êredniej, w zale˝noÊci

od tego, która z tych wielkoÊci jest ni˝sza.

Je˝eli fundusz nie osiàgnie za okres 36 miesi´cy

stopy zwrotu na poziomie co najmniej minimalnej

wymaganej stopy zwrotu, oznacza to, ˝e

w funduszu wystàpi∏ niedobór, który wymaga

niezw∏ocznego pokrycia w sposób okreÊlony

w ustawie.

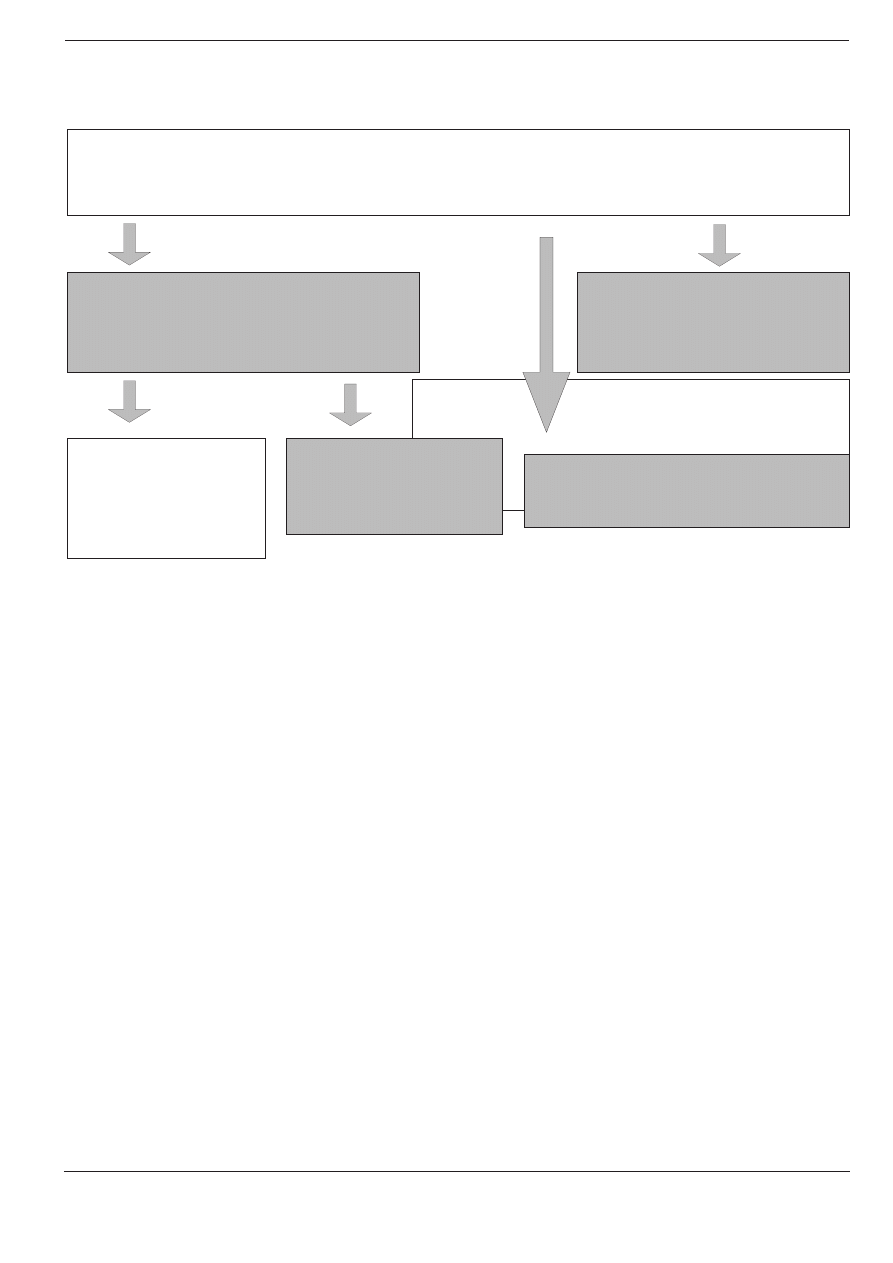

Przedstawiony poni˝ej schemat pokazuje jasno,

˝e nie istnieje praktycznie ˝adna mo˝liwoÊç

utracenia pieni´dzy wp∏acanych do OFE.

11

Wst´p do ubezpieczeƒ

Departament Szkoleƒ Sieci Sprzeda˝y

Co wi´cej, paƒstwo zagwarantowa∏o tak˝e

minimalny poziom zysków, jakich mo˝na

oczekiwaç od OFE.

Wst´p do ubezpieczeƒ

12

Departament Szkoleƒ Sieci Sprzeda˝y

System zabezpieczeƒ

REGULACJE PRAWNE

Ustawa z dnia 27 sierpnia 2003 r. o zmianie ustawy o organizacji

i funkcjonowaniu funduszy emerytalnych (Dz. U. z 2003 r. Nr 170 poz. 1651)

I Etap - pokrycie ze Êrodków rachunku rezerwowego

II Etap - pokrycie ze Êrodków zgromadzonych na rachunku cz´Êci dodatkowej

Funduszu Gwarancyjnego

III Etap - pokrycie ze Êrodków w∏asnych powszechnego towarzystwa

emerytalnego

IV Etap - pokrycie ze Êrodków zgromadzonych na rachunku cz´Êci podstawowej

Funduszu Gwarancyjnego

V Etap - uzupe∏nienie przez towarzystwa emerytalne cz´Êci podstawowej

Funduszu Gwarancyjnego Êrodkami pochodzàcymi z cz´Êci dodatkowej

Funduszu Gwarancyjnego

VI Etap - pokrycie przez skarb paƒstwa

VI Etap - pokrycie przez skarb paƒstwa

Instytucje zwiàzane z II filarem

II filar systemu ubezpieczeƒ spo∏ecznych posiada

okreÊlonà struktur´ funkcjonowania, majàcà

zapewniç w∏aÊciwà realizacj´ zadaƒ funduszy

emerytalnych.

Otwarty Fundusz Emerytalny (OFE) - tworzony

i zarzàdzany przez PTE, wpisany jest do rejestru

funduszy. Fundusz stanowi suma sk∏adek

wniesionych przez uczestników, a Êrodki

stanowiàce fundusz sà przechowywane przez

Depozytariusza. Fundusz jest osobà prawnà,

a przedmiotem jego dzia∏alnoÊci jest gromadzenie

Êrodków pieni´˝nych i ich lokowanie,

z przeznaczeniem na wyp∏at´ tych Êrodków

cz∏onkom funduszu po osiàgni´ciu przez nich

wieku emerytalnego.

Powszechne Towarzystwo Emerytalne (PTE) -

Spó∏ka Akcyjna, której wy∏àcznym przedmiotem

dzia∏alnoÊci jest tworzenie i zarzàdzanie OFE.

Towarzystwo i OFE majà obowiàzek dostarczania

Urz´dowi Nadzoru okresowych sprawozdaƒ oraz

bie˝àcych informacji dotyczàcych ich dzia∏alnoÊci

i sytuacji finansowej. OFE zgodnie z ustawà

publikuje prospekt informacyjny zawierajàcy wyniki

dzia∏alnoÊci inwestycyjnej oraz zatwierdzone

sprawozdanie finansowe funduszu, a dodatkowo

informuje uczestników funduszu o Êrodkach

zgromadzonych na ich rachunku i wartoÊci tych

Êrodków, terminach dokonywanych wp∏at i wyp∏at

transferowych oraz wynikach dzia∏alnoÊci

inwestycyjnej funduszu.

Depozytariusz - bank krajowy lub Krajowy Depozyt

Papierów WartoÊciowych, którego obowiàzkiem

jest przechowywanie aktywów funduszu oraz

nadzór nad zgodnoÊcià dzia∏alnoÊci inwestycyjnej

OFE z obowiàzujàcym prawem.

W przypadku wystàpienia dzia∏aƒ inwestycyjnych

PTE niezgodnych z prawem, Depozytariusz

odpowiada finansowo wobec uczestników

funduszu, ponadto ma ustawowy obowiàzek

poinformowaç o tym Komisj´ Nadzoru

Finansowego (KNF).

Zak∏ady Ubezpieczeƒ Emerytalnych - instytucje

uprawnione do wyp∏aty Êwiadczeƒ z II filaru.

Inwestycje Otwartych Funduszy Emerytalnych

Nadrz´dnym celem dzia∏aƒ inwestycyjnych

funduszu emerytalnego jest osiàgni´cie mo˝liwie

wysokiej rentownoÊci przy zachowaniu

bezpieczeƒstwa aktywów. Ustawa o organizacji

i funkcjonowaniu funduszy emerytalnych okreÊla

kategorie lokat oraz maksymalne procentowe

wartoÊci poszczególnych lokat w ca∏oÊci aktywów

funduszu emerytalnego i sà to m.in.:

•

obligacje, bony i inne papiery wartoÊciowe

emitowane przez Skarb Paƒstwa i Narodowy

Bank Polski oraz po˝yczki i kredyty udzielane

tym podmiotom,

•

obligacji i inne papiery wartoÊciowe

gwarantowane przez Skarb Paƒstwa

i Narodowy Bank Polski, a tak˝e depozyty,

po˝yczki i kredyty przez nie gwarantowane,

•

depozyty bankowe i bankowe papiery

wartoÊciowe,

•

akcje spó∏ek b´dàce w obrocie publicznym,

•

akcje narodowych funduszy inwestycyjnych,

•

papiery wartoÊciowe emitowane przez gminy,

zwiàzki komunalne lub sto∏eczne miasto

Warszawa.

Nie dopuszcza si´ lokowania aktywów OFE

w papierach wartoÊciowych emitowanych przez

zarzàdzajàce nim PTE, jego akcjonariuszy bàdê

podmioty z nim zwiàzane.

Âwiadczenia (emerytury) II filaru

Ka˝dy uczestnik II filaru w momencie przejÊcia na

emerytur´ b´dzie musia∏ zawrzeç umow´

z zak∏adem ubezpieczeƒ emerytalnych, do którego

zostanà przekazane Êrodki zgromadzone

w Otwartym Funduszu Emerytalnym. Wyp∏ata

emerytur z I i II filaru rozpocznie si´ jednoczeÊnie.

Umowa zawarta z zak∏adem emerytalnym jest

do˝ywotnia, a nasza przysz∏a emerytura,

w zale˝noÊci od naszego wyboru mo˝e byç wyp∏a-

cona w kilku wariantach :

•

emerytura indywidualna - wyp∏acana

do˝ywotnio;

•

emerytura indywidualna z gwarantowanym

okresem p∏atnoÊci (nie krótszym ni˝ 10 lat) -

wyp∏acana do˝ywotnio, a w razie Êmierci przed

up∏ywem okresu gwarantowanego, wyp∏acana

b´dzie osobom uposa˝onym;

•

emerytura ma∏˝eƒska - wyp∏acana do koƒca

˝ycia drugiego z ma∏˝onków, po Êmierci

pierwszego ze wspó∏ma∏˝onków umowa mo˝e

przewidywaç zmniejszenie Êwiadczenia

(nie wi´cej ni˝ 40%);

•

emerytura ma∏˝eƒska z gwarantowanym

okresem p∏atnoÊci (nie krótszym ni˝ 10 lat)

- w razie Êmierci obojga wspó∏ma∏˝onków

przed up∏ywem okresu gwarantowanego,

wyp∏acana b´dzie osobom uposa˝onym.

13

Wst´p do ubezpieczeƒ

Departament Szkoleƒ Sieci Sprzeda˝y

Z uwagi na fakt, ˝e Êrodki zgromadzone

w funduszu emerytalnym po zawarciu ma∏˝eƒstwa

traktowane sà jako cz´Êç ma∏˝eƒskiej wspólnoÊci

majàtkowej, wybór wersji wyp∏aty emerytury b´dzie

ograniczony. Na przyk∏ad zawarcie umowy

emerytury indywidualnej b´dzie wymaga∏o

wyra˝enia pisemnej zgody wspó∏ma∏˝onka

ubezpieczonego.

W razie Êmierci ubezpieczonego wspó∏ma∏˝onkowi

przys∏uguje prawo do po∏owy Êrodków

zgromadzonych na rachunku zmar∏ego, pozosta∏e

Êrodki przekazane b´dà osobom uposa˝onym

(wskazanym przez zmar∏ego), a w razie ich braku

wchodzà w sk∏ad spadku.

W przypadku rozwodu lub ustania wspólnoÊci

majàtkowej, podzia∏ Êrodków zgromadzonych na

rachunku odbywa si´ zgodnie z zasadami podzia∏u

majàtku wspólnego ma∏˝onków.

W obu przypadkach nale˝na cz´Êç Êrodków

zostanie przekazana na rachunek wspó∏ma∏˝onka

w jego funduszu (wp∏ata transferowa).

Kwestie podatkowe

Sk∏adki wp∏acane do I i II filaru nie podlegajà

opodatkowaniu. Opodatkowane b´dà wyp∏acane

Êwiadczenia (emerytury), a zaliczki na poczet

podatku dochodowego b´dà odprowadza∏y

odpowiednio ZUS i Zak∏ad Ubezpieczeƒ

Emerytalnych.

Przychody osiàgane przez Fundusz Emerytalny

z dzia∏alnoÊci inwestycyjnej oraz transfery

Êrodków na rachunek wspó∏ma∏˝onka

sà wolne od podatków. Nale˝noÊci wyp∏acane

ubezpieczonym na skutek Êmierci ubezpieczonego

sà obcià˝one podatkiem od spadków.

Prawne zasady funkcjonowania funduszy

emerytalnych

Informacje ogólne

28 sierpnia 1997 roku sejm uchwali∏ ustaw´

o organizacji i funkcjonowaniu funduszy

emerytalnych (Dz.U. nr 139 poz. 934 z dnia

20 listopada 1997r. ze zmianami wprowadzonych

ustawà z dnia 27 sierpnia 2003r. Dz. U z 2003 r.

Nr 170 poz. 1651).

Stanowi ona prawnà podstaw´ tzw. II filaru reformy

emerytalnej, okreÊla bowiem zasady tworzenia

i dzia∏ania funduszy emerytalnych w tym

obowiàzkowych otwartych funduszy emerytalnych.

Fundusze tworzone zgodnie z tà ustawà

posiadajà osobowoÊç prawnà, a przedmiotem ich

dzia∏alnoÊci jest gromadzenie Êrodków pieni´˝nych

i ich lokowanie, zgodnie z wymogami okreÊlonymi

w ustawie. Jak ka˝da osoba prawna tak i fundusze

emerytalne posiadajà swoje organy. Organem

funduszu jest Powszechne Towarzystwo

emerytalne, dzia∏ajàce w formie spó∏ki akcyjnej,

zatem organem osoby prawnej (funduszu) jest inna

osoba prawna (towarzystwo).

Towarzystwo tworzy fundusz oraz, jako jego organ,

zarzàdza nim i reprezentuje go w stosunkach

z osobami trzecimi. Towarzystwo reprezentuje

fundusz w taki sam sposób, jak reprezentuje

samego siebie. Oznacza to, ˝e je˝eli w statucie

towarzystwa jest okreÊlony sposób reprezentacji

towarzystwa (np. wskazane sà osoby w∏adne

do sk∏adania oÊwiadczeƒ woli lub podpisywania),

to ten sam sposób stosuje si´ równie˝

do reprezentacji funduszu.

Fundusz ma swojà siedzib´ tam, gdzie znajduje si´

siedziba towarzystwa.

Ustawa wyró˝nia dwa rodzaje funduszy

emerytalnych: Otwarte Fundusze Emerytalne

i Pracownicze Fundusze Emerytalne. Pracownicze

Fundusze Emerytalne sà jednym z czterech

sposobów uczestnictwa w III filarze reformy

emerytalnej i sà tworzone i zarzàdzane przez

pracownicze towarzystwa emerytalne powo∏ywane

przez pracodawców.

Czas trwania funduszu jest nieograniczony.

Charakterystyka podmiotów uczestniczàcych

w II filarze

Wst´p do ubezpieczeƒ

14

Departament Szkoleƒ Sieci Sprzeda˝y

15

Wst´p do ubezpieczeƒ

Departament Szkoleƒ Sieci Sprzeda˝y

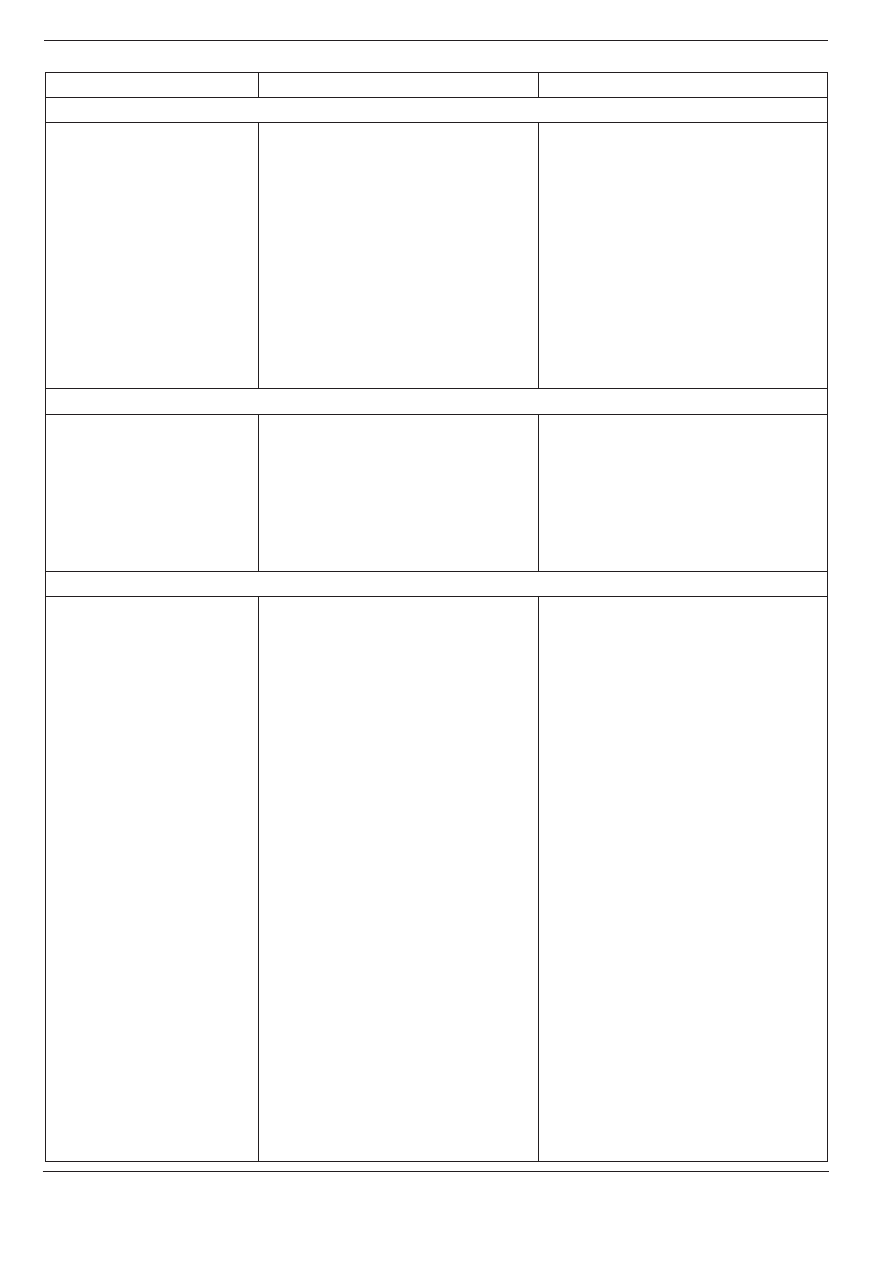

sposób organizacji

wymagane Êrodki

zadania

POWSZECHNE TOWARZYSTWO EMERYTALNE

Spó∏ka akcyjna

min. 4.000.000 EURO

• tworzenie funduszu

+

• odp∏atne zarzàdzanie funduszem

kapita∏ w∏asny min

• reprezentowanie funduszu wobec

2.000.000 EURO

osób trzecich

• przechowywanie i archiwizowanie

dokumentów i innych noÊników

informacji funduszu

• odpowiedzialnoÊç wobec

cz∏onków funduszu za wszelkie

szkody wywo∏ane niewykorzystaniem

lub nienale˝ytym wykonaniem swych

obowiàzków w zakresie zarzàdzania

funduszem lub jego reprezentacjà

OTWARTY FUNDUSZ EMERYTALNY

osoba prawna

rachunek rezerwowy w wysokoÊci

• gromadzenie Êrodków pieni´˝nych

1-3% aktywów funduszu

• lokowanie tych Êrodków z przeznaczeniem

na wyp∏at´ cz∏onkom funduszu

po osiàgni´ciu przez nich wieku

emerytalnego

• po zarejestrowaniu jest stronà umowy

z depozytariuszem

DEPOZYTARIUSZ

spó∏ka akcyjna

- bank krajowy w rozumieniu

min. 100.000.000 EURO

przechowywanie aktywów funduszu w

ustawy

Prawo bankowe

• tym m.in.:

- przeprowadzenie rejestru aktywów

funduszu

- kontrolowanie umów o nabywanie

i zdobywanie aktywów funduszu

- wykonywanie polecenia funduszu

w zakresie wyznaczonym prawem,

postanowieniami statutu, bez nara˝enia

aktywów funduszu

- zapewnia, aby aktywa funduszu by∏y

lokowane zgodnie z prawem oraz statutem

funduszu

- zapewnia terminowe rozliczanie umów

dotyczàcych aktywów funduszu i umów

z cz∏onkami

•przechowywanie i archiwizowanie

dokumentów i innych noÊników informacji,

zwiàzanych z wykonywaniem przez niego

zadaƒ depozytariusza (przez 50 lat

od chwili zakoƒczenia likwidacji funduszu)

• reprezentowanie funduszu w przypadku

cofni´cia przez KNF zezwolenia

na utworzenie funduszu.

• ma te˝ jeszcze szereg innych

szczególnych funkcji: prowadzi rejestr

cz∏onków, jest te˝ stronà umów

o cz∏onkostwo

16

Departament Szkoleƒ Sieci Sprzeda˝y

MIEJSCE I ROLA UBEZPIECZE¡

W GOSPODARCE

Najistotniejszym zadaniem ubezpieczeƒ jest

ochrona przed skutkami niepomyÊlnych zdarzeƒ

losowych. Ró˝nego rodzaju procesy gospodarcze

oraz otaczajàca nas rzeczywistoÊç funkcjonuje

w warunkach niepewnoÊci, które ÊciÊle si´ wià˝à

z wyst´powaniem rozmaitych zdarzeƒ losowych.

Zdarzenia losowe sà skutkiem istniejàcych

zagro˝eƒ, czyli ryzyk, których nie mo˝na uniknàç.

Najcz´Êciej stosowane w gospodarce rynkowej

sposoby zabezpieczenia przed negatywnymi

finansowo skutkami powsta∏ego ryzyka to:

•

indywidualne zgromadzenie Êrodków

finansowych,

•

przeniesienie tego ci´˝aru na inny podmiot

w gospodarce.

Praktyka wskazuje, i˝ bardziej ekonomicznà

i racjonalnà jest druga metoda.

Wyspecjalizowane instytucje zajmujà si´

∏agodzeniem negatywnych skutków zdarzeƒ

losowych. Mo˝liwe jest to dzi´ki ubezpieczeniom,

które rozk∏adajà ci´˝ar tego ∏agodzenia na wiele

jednostek, którym dane zdarzenia zagra˝ajà.

Dzi´ki temu mechanizmowi mo˝na uniknàç

problemu finansowego, zwiàzanego ze stratami

losowymi.

Ubezpieczyciel (zak∏ad ubezpieczeƒ)

przejmuje ryzyko od ubezpieczajàcego si´.

Ochrona ubezpieczeniowa jest jednym ze

sposobów redukowania ryzyka przez podmioty

gospodarcze. Zapewnia zmniejszenie ujemnych,

finansowych nast´pstw szkody losowej, stwarza

poczucie pewnoÊci oraz wi´kszego

bezpieczeƒstwa w podejmowaniu decyzji

obcià˝onych ryzykiem. Nabywanie polisy

ubezpieczeniowej pozwala przedsi´biorcy lub

osobie prywatnej na przeniesienie ryzyka na zak∏ad

ubezpieczeƒ, a wi´c zmniejsza koszty w∏asne.

Rezerwy pieni´˝ne, gromadzone przez zak∏ady

ubezpieczeƒ, przeznaczone sà na wyp∏at´

Êwiadczeƒ oraz odszkodowaƒ za straty

spowodowane zdarzeniami losowymi. Rezerwy

te tworzà fundusz ubezpieczeniowy. Zak∏ad

ubezpieczeƒ gromadzi tzw. rezerwy

techniczno-ubezpieczeniowe i zarzàdza nimi.

G∏ównym êród∏em tworzenia funduszy

ubezpieczeniowych sà sk∏adki wp∏acane przez

ubezpieczajàcych si´, osoby fizyczne i prawne,

których dobra materialne lub osobiste sà

zagro˝one ryzykiem szkód losowych.

Nadrz´dnym zadaniem ubezpieczeƒ w gospodarce

jest wi´c eliminowanie trosk i obaw zwiàzanych

z finansowymi skutkami zdarzeƒ losowych,

zarówno z punktu widzenia indywidualnego jak

i w skali gospodarki narodowej.

Wyrównanie skutków zdarzeƒ losowych polega

na dostarczeniu Êrodków, które pozwalajà na

odtworzenie zniszczonych sk∏adników majàtku

trwa∏ego (budynki, maszyny, urzàdzenia) oraz

na udzielaniu pomocy materialnej rodzinom lub

poszczególnym osobom, które zosta∏y

poszkodowane na skutek zdarzeƒ losowych.

W przypadku osób niepomyÊlne zdarzenia losowe

mogà wp∏ynàç na zdrowie, zdolnoÊç do pracy oraz

˝ycie cz∏owieka.

Tworzenie funduszy i rezerw przez zak∏ady

ubezpieczeƒ ma charakter pomocniczy w systemie

finansowym paƒstwa. Na system finansowy

paƒstwa sk∏adajà si´: ludnoÊç, przedsi´biorstwa,

bud˝et, banki i zak∏ady ubezpieczeƒ. Wszystkie

te ogniwa sà ze sobà nierozerwalnie zwiàzane

i stanowià jednà organicznà ca∏oÊç.

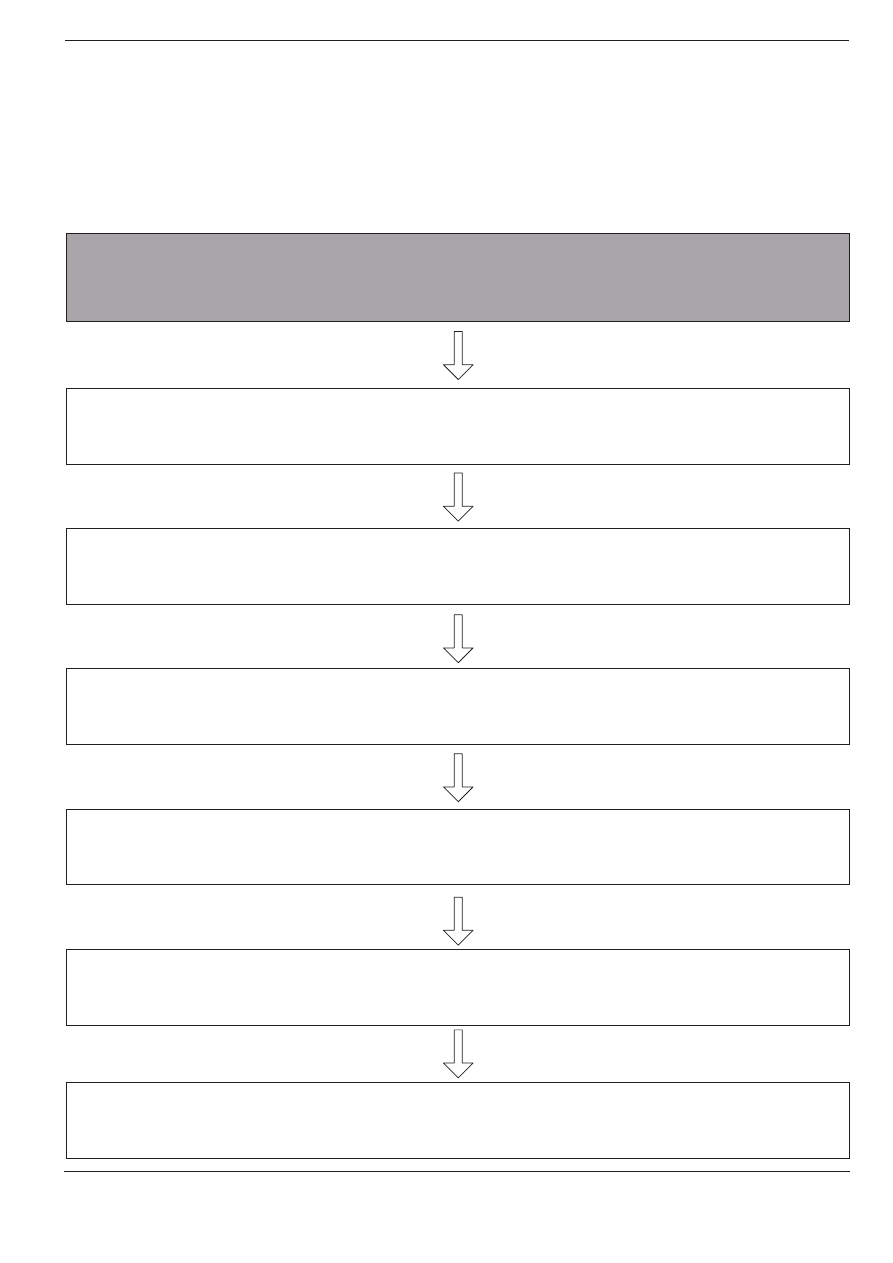

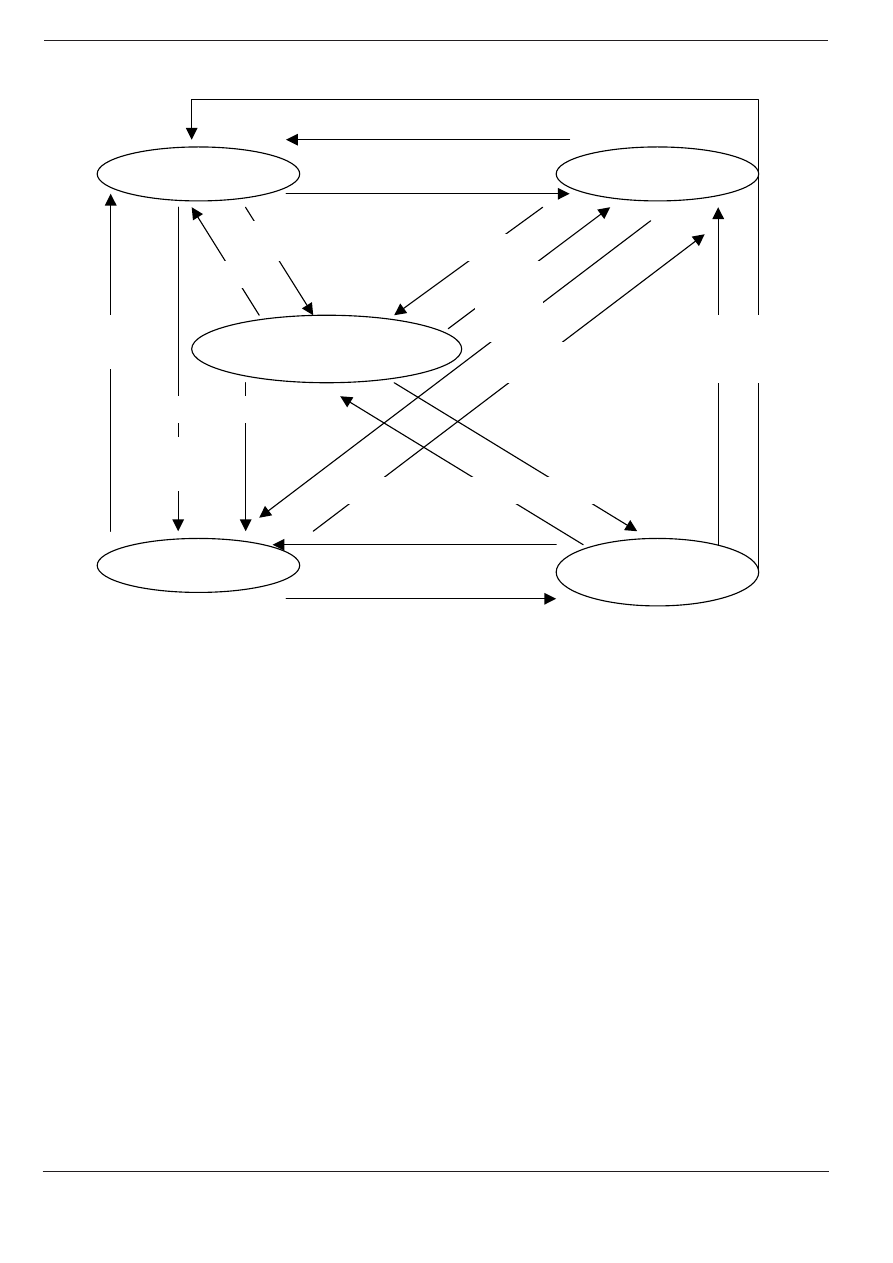

Przedstawiony schemat prezentuje zwiàzki

pomi´dzy poszczególnymi ogniwami systemu

finansowego paƒstwa.

Wst´p do ubezpieczeƒ

Kolejnà funkcjà ubezpieczeƒ dla gospodarki

narodowej jest przesuni´cie bie˝àcych wydatków

konsumpcyjnych ludnoÊci na okres póêniejszy.

Z jednej strony sà sk∏adki na ubezpieczenie,

które wp∏acajà klienci, co skutkuje zmniejszeniem

aktualnych wydatków na konsumpcj´, z drugiej zaÊ

odszkodowania lub Êwiadczenia wyp∏acane

klientom, którzy ponieÊli straty finansowe,

co skutkuje zakupem przedmiotów trwa∏ego

u˝ytkowania.

W ten sposób ubezpieczenia wp∏ywajà na

utrzymywanie równowagi rynkowej.

Ubezpieczenia odgrywajà równie˝ wa˝nà rol´

w dziedzinie prewencji czyli dzia∏alnoÊci

zapobiegawczej, majàcej na celu ochron´ majàtku

narodowego, jak równie˝ w∏asnoÊci grupowej,

indywidualnej oraz zdrowia i ˝ycia ludnoÊci.

Podstawowe funkcje ubezpieczeƒ mo˝na ujàç

w cztery grupy:

ochrona ubezpieczeniowa polegajàca

na wyrównaniu zak∏óceƒ losowych w procesach

spo∏eczno - gospodarczych kraju (funkcja

kompensacyjna), tworzenie funduszów i rezerw,

które mogà byç wykorzystane do zwi´kszenia

tempa rozwoju gospodarki rynkowej

(funkcja finansowa), zmniejszenie napi´ç na rynku

towarowo - pieni´˝nym (funkcja redystrybucyjna)

wp∏ywa na zmniejszenie liczby i wysokoÊci szkód

losowych (funkcja prewencyjna)

Wy˝ej wymienione funkcje ubezpieczeƒ Êwiadczà

niewàtpliwie o bardzo wa˝nej roli ubezpieczeƒ

w gospodarce. Sta∏y wzrost liczby ubezpieczeƒ

oraz zainteresowania tego typu ochronà przed

zagro˝eniami Êwiadczà o ciàg∏ym rozwoju bran˝y

ubezpieczeniowej.

DEFINICJE W UBEZPIECZENIACH NA

˚YCIE

Zdarzenie losowe musi nast´powaç niezale˝nie

lub wbrew woli osoby dotkni´tej skutkami tego

zdarzenia. Najbardziej znany jest podzia∏ na

zdarzenia wynikajàce z si∏ przyrody (kl´ski

˝ywio∏owe) i zdeterminowane czynnikiem ludzkim

(wypadki). W klasyfikacji tej wyró˝nia si´ podgrup´

wypadków losowych, zwanych nieszcz´Êliwymi

wypadkami, które powodujà ujemne nast´pstwa

w postaci naruszenia dóbr osobistych cz∏owieka

(˝ycia, zdrowia, zdolnoÊci do pracy),

17

Wst´p do ubezpieczeƒ

Departament Szkoleƒ Sieci Sprzeda˝y

%8')(7

=$.à'<

8%(=3,(&=(

/8'12û

35=('6,%,2567:$

BANKI

Podatki

3R*\F]NL]ZURW\ORNDW

/RNDW\]ZURW\SR*\F]HN

2GV]NRGRZDQLDLZLDGF]HQLD

6NáDGNLXEH]SLHF]HQLRZH

Podatki,

RSáDW\

Wynagrodzenia,

Lokaty,

obligacje,

akcje

Kredyty

Lokaty

wolnych

URGNyZ

2V]F]GQRFL

Zwrot

kredytów

Odszkodowania

$NFMHVNáDGNL

Kredyty

Renty,

stypendia

Podatki

Dotacje,

subwencje

Podstawowe cechy zdarzeƒ losowych:

•

wykazujà statystycznà prawid∏owoÊç

•

majà charakter masowy

•

cechujà si´ nadzwyczajnoÊcià

•

sà „losowe” w tym znaczeniu, ˝e z wielu

jednostek zagro˝onych ich wystàpieniem

zdarzenia te „dotykajà” tylko niektóre z nich

(nie wiadomo, w stosunku do jakich

podmiotów zdarzenia te si´ zrealizujà

w przysz∏oÊci)

Poj´cie ryzyka jest cz´sto uto˝samiane

z wszelkimi niebezpieczeƒstwami zagra˝ajàcymi

danym obiektom lub osobom. Poj´cie ryzyka

odnosi si´ do takich niebezpieczeƒstw, których

prawdopodobieƒstwo nastàpienia oraz oczekiwana

intensywnoÊç dzia∏ania mo˝na w jakiÊ sposób iloÊ-

ciowo oceniç. Ryzyko jest obiektywne, jeÊli êród∏em

jego istnienia sà fizyczne w∏aÊciwoÊci ubezpiec-

zonego obiektu (osoby). Natomiast ryzyko jest

subiektywne, jeÊli tkwi ono w osobie w∏aÊciciela

danego obiektu (w osobie ubezpieczonego) w jego

sposobie ˝ycia i charakterze.

Risk management mo˝na zdefiniowaç jako

szeroko poj´ty proces zarzàdzania ryzykiem.

Proces ten obejmuje nast´pujàce elementy:

1.

identyfikacj´ ryzyka

2.

ocen´ ryzyka (jakoÊciowà oraz iloÊciowà)

3.

selekcj´ ryzyk

4.

wybór metody zarzàdzania (kontroli)

5.

wdro˝enie wybranej metody kontroli

6.

ocen´ efektywnoÊci wykorzystanej metody

Ocena ryzyka w ubezpieczeniach na ˝ycie

(underwriting). Celem oceny ryzyka jest

przeciwdzia∏anie samoselekcji dokonywanej przez

osoby, które zamierzajà zawrzeç ubezpieczenie.

Brak dok∏adnej oceny wnioskodawcy i jego intencji

zawarcia ubezpieczenia musia∏oby prowadziç

do znacznego podwy˝szenia sk∏adki dla wszystkich

osób ubezpieczonych.

W procesie oceny ryzyka klienta zak∏ad

ubezpieczeƒ decyduje czy:

•

przyjàç do ubezpieczenia na zwyk∏ych

warunkach ubezpieczenia

•

przyjàç do ubezpieczenia na specjalnych

warunkach ubezpieczenia

•

odmówiç przyj´cia do ubezpieczenia

W procesie tym zak∏ad ubezpieczeƒ stara si´

uzyskaç niezb´dne informacje pozwalajàce na takà

ocen´. Pytania mogà zawieraç informacje o stanie

zdrowia (mogà byç oparte na szczegó∏owych

informacjach), tak˝e analiz´ warunków ˝ycia oraz

ocen´ finansowà.

Manipulowanie ryzykiem jest jednym z elementów

branych pod uwag´ w procesie zarzàdzania

ryzykiem.

Do metod manipulacji ryzykiem nale˝à:

•

unikanie ryzyka, które ma miejsce wtedy,

nast´puje odmowa akceptacji ryzyka

•

zatrzymanie ryzyka,

•

kontrola ryzyka polegajàca na zapobieganiu

strat oraz redukcji ich potencjalnych rozmiarów

•

transfer ryzyka

•

dzielenie ryzyka - roz∏o˝enie finansowych

skutków jego realizacji na grup´ (pool).

Przyk∏adem jest umowa ubezpieczenia,

reasekuracji, prowadzenie dzia∏alnoÊci w formie

spó∏ki

•

ubezpieczenie - najbardziej praktyczna metoda

manipulowania ryzykiem

Transfer ryzyka jest przeniesieniem go na inny

podmiot. S∏u˝à temu okreÊlone mechanizmy

prawne. Nale˝à do nich :umowa ubezpieczenia,

umowa przechowania, umowa o dozorowanie

obiektu.

Wycena ryzyka dla badania poziomu ryzyka

poddaje si´ ocenie:

•

cz´stotliwoÊç wyst´powania strat

•

potencjalnà wielkoÊç strat

•

wielkoÊç ryzyka ma odzwierciedlenie

w wysokoÊci stawki ubezpieczeniowej (zwanej

stopà sk∏adki)

•

sk∏adka liczona wg taryfowej stopy sk∏adki

sk∏ada si´ z:

•

sk∏adki netto

•

sk∏adki brutto, która stanowi sk∏adk´ netto

powi´kszonà o narzuty na pokrycie

kosztów zwiàzanych z funkcjonowaniem

zak∏adu ubezpieczeƒ

W ubezpieczeniach na ˝ycie sk∏adka netto sk∏ada

si´ z cz´Êci przekazywanej na ryzyko oraz cz´Êci

oszcz´dnoÊciowej.

Odszkodowanie ubezpieczeniowe mo˝e byç

ograniczone przez tzw. udzia∏ w∏asny

poszkodowanego (zmniejszenie odszkodowania

o okreÊlony treÊcià stosunku ubezpieczenia

procent odpowiadajàcy wysokoÊci udzia∏u) lub

przez franszyz´ (integralnà lub redukcyjnà).

Franszyza integralna wy∏àcza odszkodowanie

ubezpieczeniowe, gdy szkoda nie przekracza

okreÊlonego minimum.

Franszyza redukcyjna powoduje zmniejszenie

odszkodowania o oznaczonà sum´ lub procent

wartoÊci przedmiotu ubezpieczenia.

Wst´p do ubezpieczeƒ

18

Departament Szkoleƒ Sieci Sprzeda˝y

Sumy i wartoÊci ubezpieczenia W ubezpiecze-

niach majàtkowych stosowane sà dwa podstawowe

systemy okreÊlania wysokoÊci odszkodowania:

•

system proporcjonalnej odpowiedzialnoÊci

(zasada proporcji)

•

ubezpieczenia „na pierwsze ryzyko”

Suma ubezpieczenia mo˝e byç równa wartoÊci

ubezpieczonego mienia (stanowi wartoÊç

ubezpieczeniowà), mo˝e te˝ byç od niego wy˝sza

lub ni˝sza.

Z nadubezpieczeniem mamy do czynienia, kiedy

ustalona suma ubezpieczenia przewy˝sza

ekonomiczne skutki zdarzenia ubezpieczeniowego,

a niedoubezpieczenie wyst´puje, kiedy suma

ubezpieczenia jest ni˝sza ni˝ ekonomiczne skutki

zdarzenia ubezpieczeniowego.

Zasada proporcji ma zastosowanie zarówno

w przypadku zani˝enia przez Ubezpieczajàcego

wartoÊci pojedynczego Êrodka trwa∏ego, jak

i ∏àcznej wartoÊci danego rodzaju mienia

znajdujàcego si´ w miejscu ubezpieczenia.

W praktyce wykorzystuje si´ zasad´ proporcji

np. kiedy okreÊlona w polisie suma ubezpieczenia

dla mienia dotkni´tego szkodà jest ni˝sza

od wartoÊci tego mienia w dniu powstania szkody,

to odszkodowanie zmniejsza si´ w takiej proporcji,

w jakiej w dniu powstania szkody podana suma

ubezpieczenia pozostaje do faktycznej wartoÊci

tego mienia.

19

Wst´p do ubezpieczeƒ

Departament Szkoleƒ Sieci Sprzeda˝y

20

Departament Szkoleƒ Sieci Sprzeda˝y

UBEZPIECZENIA NA ˚YCIE

Przedmiotem umowy w ubezpieczeniach

˝yciowych jest ˝ycie, bàdê te˝ zdrowie osoby

ubezpieczonej. W myÊl umowy ubezpieczenia na

˝ycie zak∏ad ubezpieczeƒ jest zobowiàzany

do wyp∏aty nale˝nego Êwiadczenia,

a ubezpieczajàcy zobowiàzuje si´ do op∏acania

sk∏adki ubezpieczeniowej.

Stronami w umowie ubezpieczenia na ˝ycie sà:

Ubezpieczyciel, czyli zak∏ad ubezpieczeƒ oraz

Ubezpieczajàcy, czyli osoba zobowiàzana

do op∏acania sk∏adki wynikajàcej z zawartej umowy.

Ubezpieczony to osoba fizyczna, której ˝ycie jest

przedmiotem ubezpieczenia. Je˝eli klient sam

siebie ubezpiecza, wyst´puje jako ubezpieczajàcy

i ubezpieczony. Ubezpieczony ma prawo

do wyznaczenia osób uprawnionych do otrzymania

Êwiadczenia w przypadku jego Êmierci, czyli

Uposa˝onych oraz Uposa˝onych zast´pczych.

Uposa˝eni zast´pczy, sà to osoby uprawnione

do otrzymania Êwiadczenia w razie Êmierci

ubezpieczonego, w przypadku wczeÊniejszego

zgonu uposa˝onych g∏ównych.

Zawarta w umowie kwota, którà zak∏ad

ubezpieczeƒ wyp∏aci uposa˝onym w przypadku

wystàpienia zdarzenia ubezpieczeniowego

nazywana jest sumà ubezpieczenia.

Je˝eli klient postanowi zrezygnowaç z umowy

ubezpieczenia, zak∏ad ubezpieczeƒ wyp∏aci mu

wartoÊç wykupu, zwanà te˝ wartoÊcià

odstàpienia. W zale˝noÊci od rodzaju

ubezpieczenia b´dzie to cz´Êç lub ca∏oÊç

zebranego kapita∏u.

Nale˝y pami´taç, ˝e zdarzenie ubezpieczeniowe

jest ze swojej natury zawsze zdarzeniem losowym,

które charakteryzuje si´ trzema podstawowymi

cechami :

-

sta∏oÊcià w powtarzaniu si´ okreÊlonych

zdarzeƒ losowych w czasie, co oznacza,

˝e zdarzenia losowe podlegajà Prawu

Wielkich Liczb i mo˝na je opisaç

matematycznie za pomocà rachunku

prawdopodobieƒstwa

-

nadzwyczajnoÊcià polegajàcà na tym,

˝e zdarzenia losowe mimo, i˝ zagra˝ajà du˝ej

liczbie osób, to realizujà si´ tylko w stosunku

do nielicznych spoÊród nich (dla tych osób sà

zdarzenia losowe zdarzeniami

nadzwyczajnymi)

-

losowoÊcià rozumianà w taki sposób,

˝e mimo, i˝ na podstawie istniejàcych danych

statystycznych mo˝na okreÊliç ile razy

w okreÊlonym czasie nastàpi zdarzenie losowe,

to nie mo˝na jednak przewidzieç, które osoby

zostanà tym zdarzeniem dotkni´te.

Zak∏ad ubezpieczeƒ, analizujàc wniosek o zawarcie

umowy ubezpieczenia, dokonuje oceny ryzyka

ubezpieczeniowego, na które wp∏yw majà czynniki

medyczne oraz pozamedyczne.

Medyczne czynniki oceny ryzyka

ubezpieczeniowego

Wiek

Jest to podstawowy czynnik przy szacowaniu

ryzyka ubezpieczeniowego. Wraz z wiekiem

ubezpieczonego roÊnie prawdopodobieƒstwo

zgonu. Oceniajàc ryzyko wynikajàce z wieku osoby

ubezpieczonej zak∏ad ubezpieczeƒ korzysta z tablic

ÊmiertelnoÊci opracowywanych co pi´ç lat przez

G∏ówny Urzàd Statystyczny.

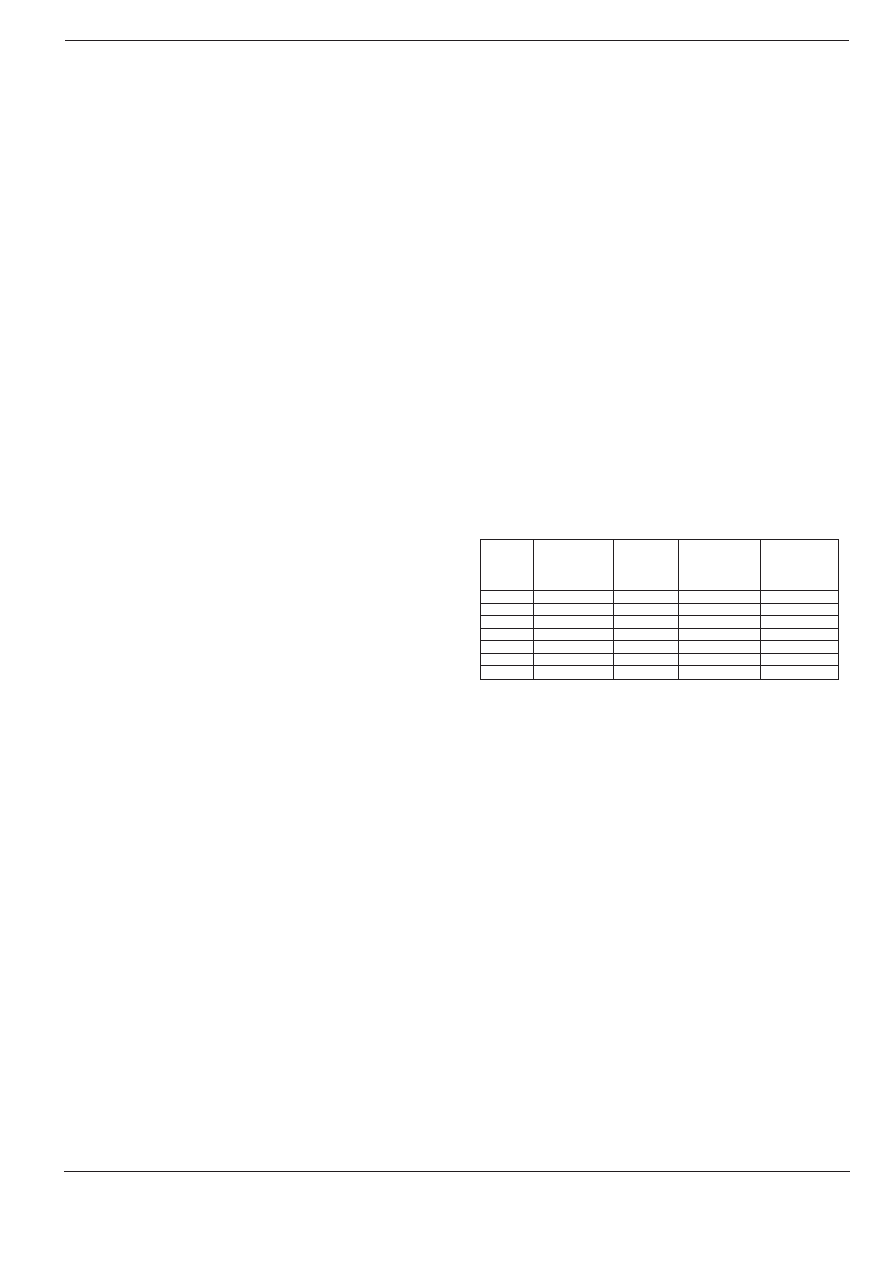

Rys.1 Tablice ÊmiertelnoÊci

Ryzyko ubezpieczeniowe wynikajàce z wieku

ubezpieczonego oblicza si´ wed∏ug wzoru:

Prawdopodobieƒstwo zgonu w ciàgu roku

x

suma ubezpieczenia

Przyk∏ad:

M´˝czyzna 35-cio letni wybierajàc sum´

ubezpieczenia w wysokoÊci 100 000 z∏otych

musia∏by zap∏aciç 322 z∏otych rocznie za ryzyko

ubezpieczeniowe.

P∏eç

Powszechnie wiadomo, ˝e kobiety ˝yjà znacznie

d∏u˝ej ni˝ m´˝czyêni. Wynika to m.in. z ochronnej

roli hormonów, które powodujà, ˝e kobiety

zdecydowanie rzadziej ni˝ m´˝czyêni zapadajà na

choroby zwiàzane z uk∏adem krà˝enia b´dàcymi

g∏ównà przyczynà zgonów. W Polsce Êrednia

Wiek

Liczba Liczba

Prawdopodo-

Prawdopodo-

do˝ywajàcych

zmar∏ych

bieƒstwo

bieƒstwo

prze˝ycia roku

zgonu

w ciàgu roku

35

95 079

306

0,99678

0,00322

36

94 773

333

0,99649

0,00351

37

94 440

362

0,99617

0,00383

38

94 078

392

0,99583

0,00417

39

93 686

426

0,99545

0,00455

40

93 260

462

0,99505

0,00495

41

92 798

500

0,99461

0,00539

Wst´p do ubezpieczeƒ

d∏ugoÊç ˝ycia kobiety wynosi blisko 76 lat, podczas

gdy m´˝czyêni ˝yjà Êrednio o 9 lat krócej. Oznacza

to, ˝e prawdopodobieƒstwo Êmierci 40-to letniego

m´˝czyzny jest równe prawdopodobieƒstwu zgonu

kobiety 50-cio letniej.

Wzrost i waga

Wi´kszoÊç towarzystw ubezpieczeniowych stosuje

tablice okreÊlajàce odchylenia od normy wagi

ubezpieczonego, które sà powiàzane z okreÊlonymi

przedzia∏ami wzrostu. Z regu∏y 15-to kilogramowa

nadwaga traktowana jest jako ryzyko standardowe,

natomiast nadwaga powy˝ej 20-tu kilogramów

oznacza wzrost ryzyka ubezpieczeniowego

o 33%. Istnieje zwiàzek pomi´dzy nadwagà,

a wyst´powaniem okreÊlonych chorób,

np. cukrzycà, nadciÊnieniem t´tniczym, czy innymi

chorobami uk∏adu krà˝enia.

Spo˝ycie alkoholu i tytoniu

Szacujàc ryzyko ubezpieczeniowe, zak∏ad

ubezpieczeƒ zwraca uwag´ na spo˝ycie przez

ubezpieczonego alkoholu i tytoniu. Wed∏ug

najnowszych badaƒ prawdopodobieƒstwo zgonu

46-cio letniego, niepalàcego m´˝czyzny jest takie

samo, jak 40 letniego palacza.

D∏ugotrwa∏e spo˝ywanie alkoholu negatywnie

oddzia∏ywuje na centralny uk∏ad nerwowy zwi´k-

szajàc ryzyko wypadków. Prowadzi równie˝ do

stanów zapalnych trzustki, marskoÊci wàtroby,

powodujàc dodatkowo ryzyko powstania

nowotworów.

CiÊnienie krwi

Jest to jeden z g∏ównych czynników przy ocenie

ryzyka medycznego. Wed∏ug Âwiatowej Organizacji

Zdrowia, w przypadku osób doros∏ych ciÊnienie

140/90 uznawane jest za norm´. CiÊnienie 160/95

uznawane jest za ewidentne nadciÊnienie,

zaÊ wszelkie stany poÊrednie traktuje si´ jako

nadciÊnienie graniczne. Przyj´te wartoÊci zmieniajà

si´ w zale˝noÊci od wieku.

Uwarunkowania genetyczne

Prawdopodobieƒstwo wystàpienia okreÊlonych

chorób jest dziedziczne. W zwiàzku z tym

wyst´powanie danych chorób (choroby uk∏adu

krà˝enia, cukrzyca, nowotwory, schorzenia nerek,

zaburzenia psychiczne) u rodziców lub rodzeƒstwa

ubezpieczonego wskazywaç mo˝e na zwi´kszone

ryzyko zapadni´cia na t´ chorob´. Stàd te˝

w ankietach medycznych znajdujà si´ pytania

dotyczàce chorób dziedzicznych.

Pozamedyczne czynniki oceny ryzyka

ubezpieczeniowego:

Zawód wykonywany

Ryzyko wystàpienia wypadku zwiàzane jest

z charakterem wykonywanej pracy. Im zawód

bardziej ryzykowny, tym ryzyko ubezpieczeniowe

jest wy˝sze, dlatego te˝ warunki pracy oraz jej

charakter majà istotny wp∏yw na ocen´ ryzyka.

W przypadku wykonywania niektórych zawodów

(np. pilotów) zak∏ady ubezpieczeƒ stosujà

szczegó∏owe specjalistyczne kwestionariusze

dok∏adnie okreÊlajàce zakres obowiàzków

i charakter pracy.

Hobby uprawianie sportów ekstremalnych

Bardzo cz´sto hobby zwiàzane jest z uprawianiem

sportów o podwy˝szonym stopniu ryzyka.

Do niebezpiecznych sportów zak∏ady ubezpieczeƒ

zaliczajà najcz´Êciej: speleologi´, alpinizm,

nurkowanie, lotnictwo, szybownictwo, lotniarstwo,

baloniarstwo, sporty motorowodne, wspinaczk´

ska∏kowà oraz wyÊcigi samochodowe

i motocyklowe.

Oceniajàc ryzyko ubezpieczyciel musi pami´taç,

˝e ubezpieczony uprawiajàcy sport nara˝ony jest

dodatkowo na szereg kontuzji i schorzeƒ,

co w konsekwencji mo˝e prowadziç do powstania

wielu groênych chorób. Dlatego te˝ towarzystwa

ubezpieczeniowe stosujà specjalistyczne

kwestionariusze pozwalajàce na bardzo wnikliwa

analiz´ ryzyka ubezpieczeniowego.

Podró˝e

Wp∏yw na ryzyko ubezpieczeniowe majà równie˝

podró˝e i to zarówno do krajów niestabilnych

politycznie (wojny), jak i do krajów zró˝nicowanych

klimatyczne, czy te˝ paƒstw obj´tych epidemià,

dlatego te˝ towarzystwa ubezpieczeniowe

oceniajàc ryzyko osób podró˝ujàcych

w wymienione rejony muszà si´ liczyç z wi´kszym

prawdopodobieƒstwem utraty zdrowia lub ˝ycia

ubezpieczonych.

21

Wst´p do ubezpieczeƒ

Departament Szkoleƒ Sieci Sprzeda˝y

RODZAJE UBEZPIECZE¡

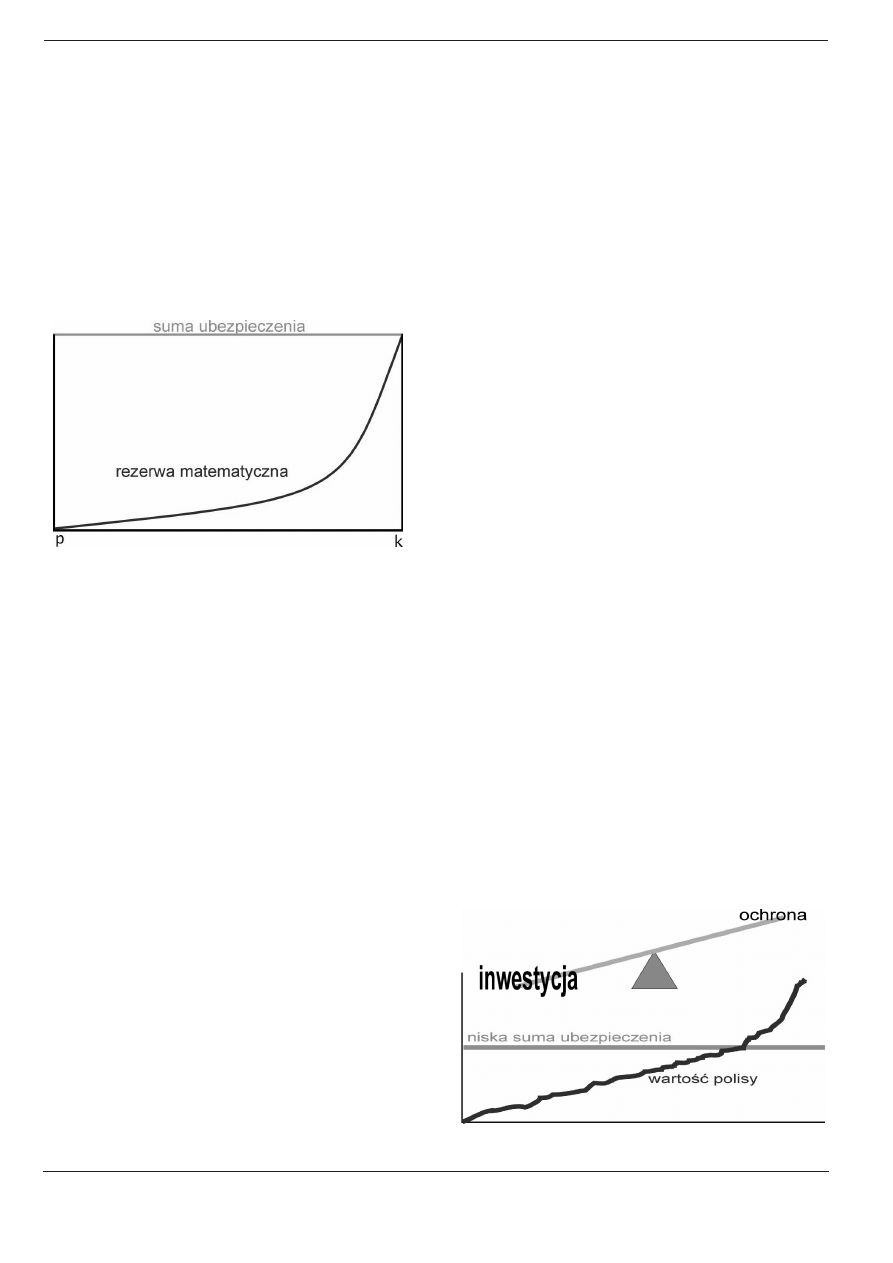

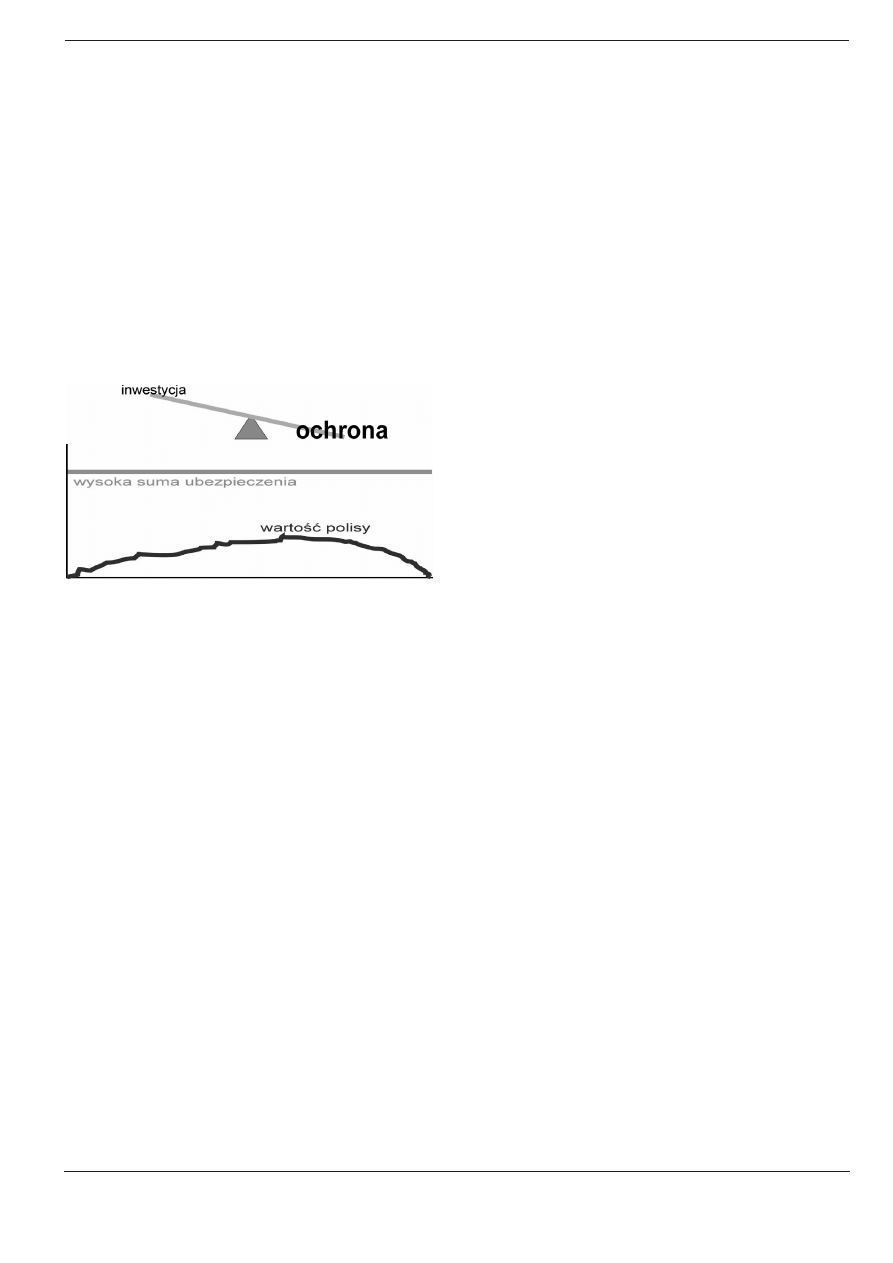

Najprostszy podzia∏ ubezpieczeƒ zwiàzany jest

z ich charakterem. Ubezpieczenia dzielimy wi´c

na ubezpieczenia o charakterze ochronnym

i charakterze oszcz´dnoÊciowym.

W ubezpieczeniach ochronnych wyp∏ata

Êwiadczenia nast´puje tylko w przypadku Êmierci

ubezpieczonego w okresie trwania umowy,

zaÊ w ubezpieczeniu oszcz´dnoÊciowym

Êwiadczenie wyp∏acane jest w dwóch przypadkach.

W przypadku Êmierci ubezpieczonego

w okresie trwania umowy i w przypadku do˝ycia

przez ubezpieczonego jej koƒca.

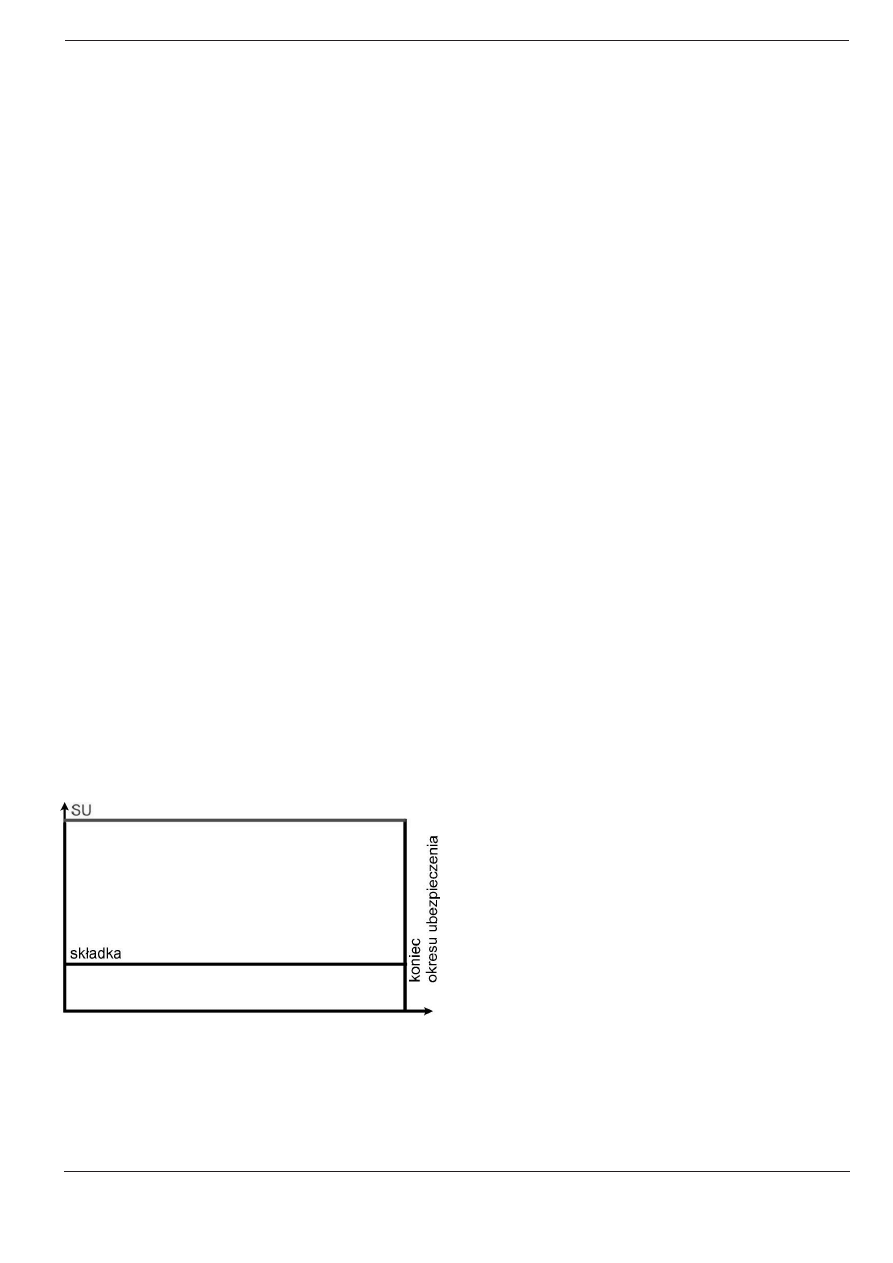

Ubezpieczenie terminowe

Ubezpieczenie terminowe jest klasycznym