Artykuł pochodzi z dodatku:

Podatkowa księga przychodów i rozchodów

Dodatek nr 6 do Biuletynu Informacyjnego dla Służb Ekonomiczno - Finansowych

nr 5 (688) z dnia 2010-02-10

www.czasopismaksiegowych.pl

wydawca: Wydawnictwo Podatkowe GOFIN sp. z o.o. ul. Owocowa 8, 66-400 Gorzów Wlkp.

www.gofin.pl sklep internetowy: www.sklep.gofin.pl

Ujęcie importu towarów handlowych

Prowadzę podatkową księgę przychodów i rozchodów. Dokonałem importu towarów. Kontrahent wystawił fakturę za

sprzedany towar w styczniu br., a towar wraz z dokumentem SAD otrzymałem w lutym br. Jak ująć powyższy zakup

w podatkowej księdze przychodów i rozchodów?

Z § 17 ust. 1 rozporządzenia Ministra Finansów z dnia 26 sierpnia 2003 r. wynika, że zakup materiałów podstawowych oraz

towarów handlowych musi być wpisany do księgi niezwłocznie po ich otrzymaniu, najpóźniej przed przekazaniem

do magazynu, przerobu lub sprzedaży.

Może jednak pojawić się problem, pod jaką datą wpisać zakup towarów handlowych w przypadku, gdy towar otrzymano

znacznie później niż kontrahent wystawił fakturę. Zgodnie bowiem z art. 22 ust. 6b ustawy o PDOF, za dzień poniesienia

kosztu uważa się dzień wystawienia faktury (rachunku) lub innego dowodu stanowiącego podstawę do zaksięgowania

(ujęcia) kosztu. Jednak w naszej ocenie, § 17 ust. 1 ww. rozporządzenia jest przepisem szczególnym w stosunku do art. 22

ust. 6b ustawy o PDOF, co oznacza, że zakup towarów handlowych (lub materiałów podstawowych) powinien być ujęty

w księdze przychodów i rozchodów pod datą ich otrzymania, bez względu na datę wystawienia lub otrzymania faktury

(patrz ppkt 1.1. str. 16 - Faktura wystawiona zanim podatnik otrzymał towar).

Jak ująć w podatkowej księdze pozostałe wydatki związane z importem?

Dokonując zakupu towaru od kontrahenta spoza Unii, podatnik zobowiązany jest do zapłaty cła i podatku VAT do urzędu

celnego (z pewnymi wyjątkami, gdy podatnik rozlicza VAT poprzez deklarację podatkową - szczegółowo na ten temat

pisaliśmy w Biuletynie Informacyjnym nr 18 z 20 czerwca 2009 r.). Pojawia się wówczas pytanie, w której kolumnie

podatkowej księgi przychodów i rozchodów wpisać powyższe wydatki.

Jeżeli podatnik dokonuje zakupu towarów handlowych, ich wartość w cenie zakupu ujmuje w podatkowej księdze przychodów

i rozchodów w kolumnie 10 "Zakup towarów handlowych i materiałów wg cen zakupu". Przez cenę zakupu należy rozumieć

cenę, jaką nabywca płaci za zakupione składniki majątku, pomniejszoną o podatek od towarów i usług, podlegający

odliczeniu zgodnie z odrębnymi przepisami, a przy imporcie powiększoną o należne cło, podatek akcyzowy oraz opłaty

celne dodatkowe, obniżoną o rabaty opusty, inne podobne obniżenia (§ 3 pkt 2 ww. rozporządzenia).

WAŻNE: Cło stanowi element ceny zakupu towarów handlowych i podlega zaewidencjonowaniu

w kolumnie 10 podatkowej księgi przychodów i rozchodów, na podstawie dokumentu SAD.

Natomiast VAT płacony do urzędu celnego w związku z dokonaniem importu towarów, podlega co do zasady odliczeniu,

dlatego też jego wartości nie należy ujmować w podatkowej księdze przychodów i rozchodów. Jeżeli jednak zakup nie byłby

związany z czynnościami opodatkowanymi, również zapłacony VAT, który nie przekształciłby się w podatek naliczony

podlegający odliczeniu, podlegałby zaewidencjonowaniu w podatkowej księdze przychodów i rozchodów w kolumnie 10.

Jeżeli w związku z importem towarów handlowych podatnik poniósł również inne wydatki, np. koszty transportu towaru,

ubezpieczenia, załadunku - wydatki te powinien ująć w podatkowej księdze przychodów i rozchodów w kolumnie 11 "Koszty

uboczne zakupu", pod datą ich poniesienia (wystawienia faktury, rachunku lub innego dokumentu).

Przykład

Podatnik dokonał importu towaru. Sprzedaż towaru kontrahent zagraniczny udokumentował fakturą z dnia 8 stycznia 2010 r. na kwotę

10.000 zł (w przeliczeniu na złote według średniego kursu NBP z dnia poprzedzającego dzień wystawienia faktury, tj. z 7 stycznia br.).

W związku z importem, podatnik poniósł wydatki:

transport towaru: 3.000 zł (faktura z 15 stycznia br.),

cło: 1.300 zł (SAD z 8 lutego br.),

VAT należny zapłacony do urzędu celnego: 2.860 zł.

Podatnik otrzymał fakturę za transport wraz z towarem i dokumentem SAD dnia 10 lutego br. W podatkowej księdze przychodów

i rozchodów podatnik dokonał następujących zapisów:

…

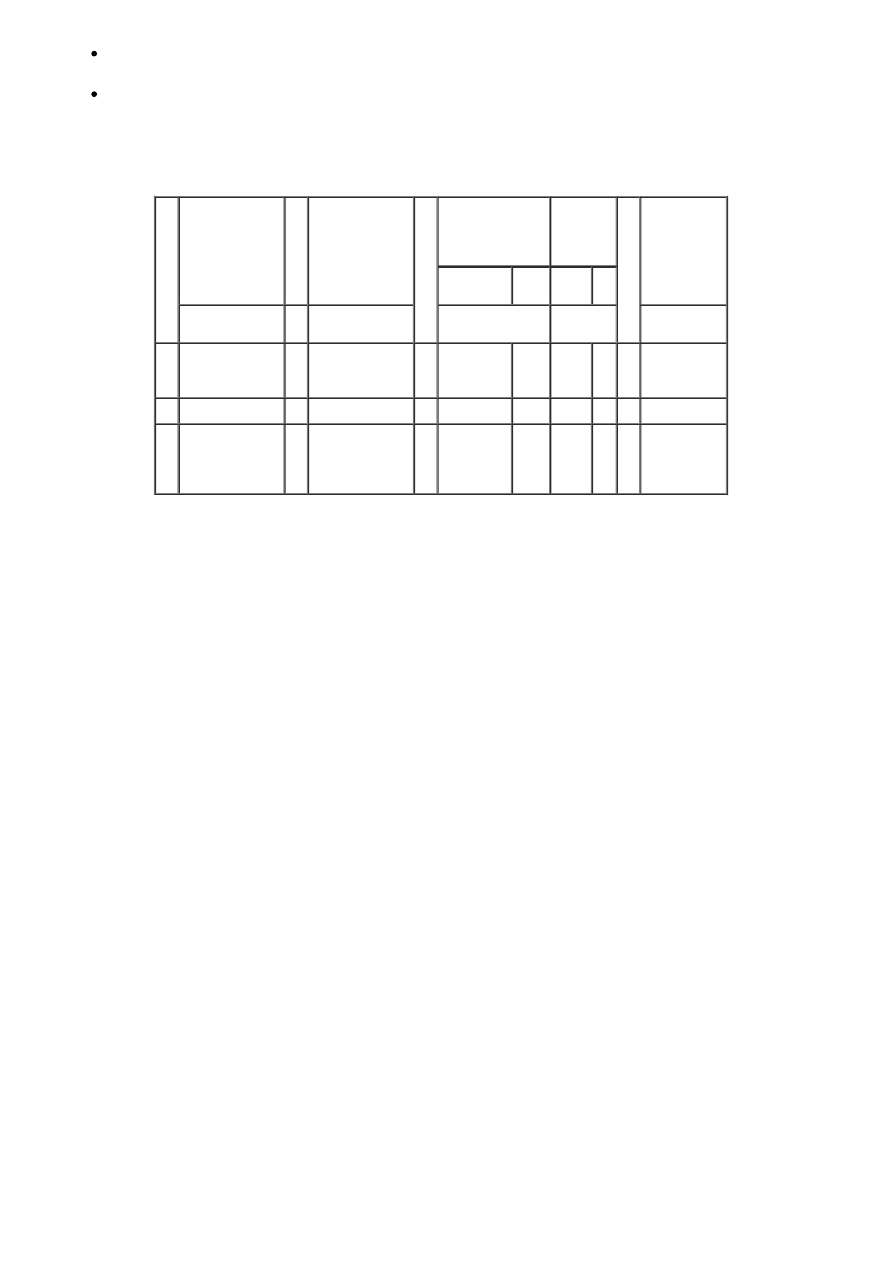

Data zdarzenia

gospodarczego

… Opis zdarzenia

gospodarczego

…

Zakup towarów

handlowych

i materiałów wg

cen zakupu

Koszty

uboczne

zakupu

…

Uwagi

zł

gr

zł

gr

2

6

10

11

16

15.01.2010 r.

Transport towaru

3.000 00

Fakturę

otrzymano 10

lutego 2010 r.

…

10.02.2010 r.

Zakup towaru

handlowego

11.300

00

Faktura

z 8.01.2010 r.

+ SAD

z 8.02.2010 r.

Ponieważ wpisanie kosztów transportu pod datą wystawienia faktury zaburzyło chronologię zapisów, podatnik umieścił w kolumnie 16

"Uwagi" informację o dacie otrzymania faktury.

Natomiast VAT od importu zapłacony do urzędu celnego podlega odliczeniu (poprzez deklarację VAT) i nie podlega ujęciu w podatkowej

księdze przychodów i rozchodów.

Wyszukiwarka

Podobne podstrony:

378 Import towarów i materiałów wycena i ujęcie w księgach rachunkowych

Import towarów przykład

Import towarów ewidencja w księgach rachunkowych

IMPORT TOWARŕW ewidencja, IMPORT TOWARÓW

IMPORT TOWARÓW ewidencja

Zagadnienia na towaroznawstwo handlowo celne, Studia, I o, rok III, sem VI, Towaroznawstwo handlowo-

IMPORT TOWARÓW ewidencja

Import towarów z Chin, Import z Chin

Import towarów wycena i ewidencja księgowa

TOWAROZNAWSTWO HANDLOWO koło II

Import towarów, ewidencja w księgach rachunkowych

Import towarów

Przedmiot MSG, Studia, I o, rok III, sem VI, Towaroznawstwo handlowo-celne

Import towar˘w-, Import towarów

Import towar˘w, Import towarów

Towaroznawstwo handlowo

Import towarów przykład

Import towarów ewidencja w księgach rachunkowych

więcej podobnych podstron