Tytuł prezentacji

Czy prawdopodobnym jest

światowe załamanie

gospodarcze?

Słowo wstępne

W prezentacji wykorzystano szerokie fragmenty publikacji

pt. „Raport o wojnie w Iraku”, Zespół Studiów i Analiz,

praca zbiorowa pod red. Tomasza Gabisia, Wrocław 2003, a

także informacje ogólnie dostępne w Internecie.

Bibliografia zamieszczona jest na końcu prezentacji.

Warszawa, 26.02.2007 r. (aktualizacja i poprawki:

11.09.2007 r.)

Geneza obecnego systemu

W czasie drugiej wojny światowej, gdy na wszystkich frontach

trwały jeszcze walki, w małej wiosce Bretton Woods w stanie New

Hampshire spotkali się amerykańscy i brytyjscy politycy i

ekonomiści, aby zaprojektować nowy powojenny porządek

monetarny. Zasadniczym elementem nowej koncepcji była

wymienialność dolara na złoto. Dolar miał w przyszłości służyć

innym krajom zamiast złota jako rezerwa walutowa. USA

zobowiązały się utrzymać stałą wartość parytetu złota do

dolara – kupować lub sprzedawać złoto po 35 dolarów za

uncję. Równocześnie miał obowiązywać stały parytet

innych walut w stosunku do dolara. W tym sensie inne

waluty świata były związane z rezerwami złota Stanów

Zjednoczonych.

Geneza obecnego systemu c.d.

Ponieważ banknoty dolarowe stały się odpowiednikiem

złota,

system

z

Bretton

Woods

był

systemem

niesymetrycznym. USA stojąc na jego straży nie były

zobligowane do przestrzegania jego reguł. Pozostawiał on

Stanom Zjednoczonym otwartą możliwość tworzenia

nowego pieniądza "z niczego". USA mogły w wymianie z

innymi państwami wydawać więcej pieniędzy niż realnie

miały.

(Każdy inny kraj, który chciał zaimportować określone dobra,

najpierw musiał coś wyeksportować – aby pozyskać złoto lub

równoważne mu dolary, które były niezbędne do zapłaty za

import. USA dolary swobodnie „drukowały” (w procesie kreacji

pieniądza) – słusznie zakładając, że nie nastąpi jednoczesne

żądanie zamiany ich na złoto, co pozwalało na wielokrotne

„pokrycie” tej samej ilości złota dodrukiem pieniędzy.)

Geneza obecnego systemu c.d.

System z Bretton Woods mógłby funkcjonować, gdyby USA

utrzymywały deficyty w bilansie płatniczym w pewnych

granicach. Dolar jako godny zaufania międzynarodowy środek

płatniczy, dodatkowo mający pokrycie w złocie, był bardzo

potrzebny dla rozwijającego się po wojnie handlu światowego.

Jednakże USA zaczęły wykorzystywać swoją przewagę.

W okresie prezydentury Johnsona i Nixona nałożyły się na siebie

dwa procesy - wielce kosztowna budowa tzw. Wielkiego

Społeczeństwa oraz wojna wietnamska (której koszty zwiększały,

i tak już wysokie, koszty zimnowojennych zbrojeń). W tym okresie

świat został zalany dolarami, które powstały z niczego (tzw. fiat

money).

Geneza obecnego systemu c.d.

Złoto wypływało z USA przez dwie dekady od początku lat 50. W

tym czasie amerykańskie rezerwy złota spadły z ponad 20

miliardów dolarów do 9 miliardów. Deficyty płatnicze USA i

rosnąca ilość dolarów w obiegu stale rosły, równolegle do

eskalacji wojny w Wietnamie. Cały świat zaczął współfinansować

wojnę wietnamską (i budowę Wielkiego Społeczeństwa). W końcu

lat 60-tych w Europie było 80 mld niechcianych dolarów

(eurodolary), których kraje europejskie chciały się pozbyć

wymieniając je w USA na złoto.

Geneza obecnego systemu c.d.

15 sierpnia 1971 roku, gdy system z Bretton Woods stał się nie do

utrzymania, prezydent Nixon zlikwidował parytet wymienialności

dolara na złoto, wprowadził kontrolę cen i płac oraz zdewaluował

wartość dolara o 7,9 % (uncja złota w cenie 38 USD). Jednocześnie

uwolnione zostały kursy walut.

De facto oznaczało to bankructwo USA – gdyż nie były one w

stanie wykupić własnej waluty. Dewaluacja oznaczała z kolei, iż w

ciągu 1 dnia posiadacze oszczędności w dolarach utracili ok. 8 %

swojego majątku, a uwolnienie kursu bez chęci (oraz możliwości)

wykupu waluty stwarzało przesłanki, iż realna wartość tych

oszczędności będzie nadal spadać.

Geneza obecnego systemu c.d.

Inne kraje próbowały się bronić przed tym posunięciem, m.in.

stosując analogiczne dewaluacje swoich walut, a także starając się

rozliczać transakcje wymiany międzynarodowej w walutach

lokalnych. Dolar pozostał jednak walutą światową, gdyż:

1.

Żaden inny kraj nie dysponował wystarczająco dużą i silną

gospodarką,

aby zapewnić podaż waluty wystarczającą do obsługi

światowego

handlu

(zbyt małe pokrycie w dobrach, jakie produkuje gospodarka

danego

kraju oznaczałoby, iż w sytuacji wahań napływu i odpływu

waluty

prowadziłoby to do zaburzeń w ilości pieniądza na rynku

wewnętrznym

tego kraju, a w konsekwencji do naprzemiennych, silnych

procesów

inflacyjnych i deflacyjnych – czyli destabilizacji gospodarki).

Geneza obecnego systemu c.d.

2.

W połowie lat 70-tych USA zawarły z Arabią Saudyjską tajne

porozumienie, na mocy którego zobowiązała się ona do

akceptowania

płatności za ropę wyłącznie w dolarach USA, a następnie

lokowania

nadwyżek petrodolarowych w obligacjach amerykańskich (pisze

o

tym

m.in. John Perkins w swojej książce „Hitman. Wyznania

ekonomisty

od

brudnej roboty” (ang.: „Confessions of an Economic Hit Man”)).

Standard sprzedaży ropy za dolary został przyjęty przez większość

krajów OPEC, co oznaczało, że każdy kraj nie posiadający

własnych zasobów ropy naftowej zmuszony był nabywać

oraz utrzymywać rezerwy dolarowe, aby następnie móc za

nie kupić ropę naftową.

Geneza obecnego systemu c.d.

Zerwanie z systemem walut mających pokrycie w złocie

oznaczało, iż po raz pierwszy w historii świat zaczął funkcjonować

w jednym systemie papierowego pieniądza bez pokrycia.

Otworzyło to na oścież wrota dla nieskrępowanej podaży

dolara.

Geneza obecnego systemu c.d.

W okresie Bretton Woods, czyli wówczas kiedy panował quasi-

parytet złota, światowe rezerwy walutowe wzrosły w latach

1949-69 o 50 %, zaś w latach 1980-2003 – o ponad 2000 %

(!).

Wzrost gospodarki światowej, czyli wartości wszystkich

transakcji, jakie zostały obsłużone przez pieniądz (zarówno przez

dolary, jak i waluty innych krajów) wyniósł w latach 1980-2000

ok. 70 %.

(dane: United Nations, Department of Economic and Social Affairs, wrzesień 2006 r.).

Nawet przy uwzględnieniu wad, jakie mają mierniki typu PKB (tu:

Produkt Światowy Brutto, PŚB), wyraźnym jest, iż wzrost

gospodarki światowej w latach 1980-2003 był wielokrotnie

mniejszy, niż wzrost podaży waluty światowej, jaką jest dolar USA

(poniżej 100 % vs. 2000 %).

Geneza obecnego systemu c.d.

Wzrost masy pieniądza ok. 10-krotnie przekraczający wzrost

wartości

zawartych

transakcji

(a

więc

pośrednio

ilości

wyprodukowanych dóbr) nie spowodował 10-krotnego spadku

wartości dolara, gdyż:

1.

Zwiększył się udział dolara w obsłudze transakcji gospodarczych

na

świecie – poprzez wypieranie innych walut w handlu

zagranicznym,

w

tym

przejęcie obsługi nieproporcjonalnie dużej części wzrostu PŚB.

2.

Olbrzymia ilość dolarów została zaabsorbowana przez rynki

finansowe

–

w postaci zakupów obligacji i akcji amerykańskich

przedsiębiorstw

oraz

rządu USA (inflacja wystąpiła przede wszystkim w sektorze

owych

„dóbr”

– ceny akcji oraz zadłużenie USA wzrosły w tym okresie

imponująco).

3.

Część podaży dolarów osiadła w bankach centralnych i

przedsiębiorstwach

(motyw transakcyjny nie pozwalał na reinwestowanie ich w

całości

na

rynkach finansowych) oraz została zatrzymana jako oszczędności

przez

osoby fizyczne (przechowywane poza systemem bankowym).

Geneza obecnego systemu c.d.

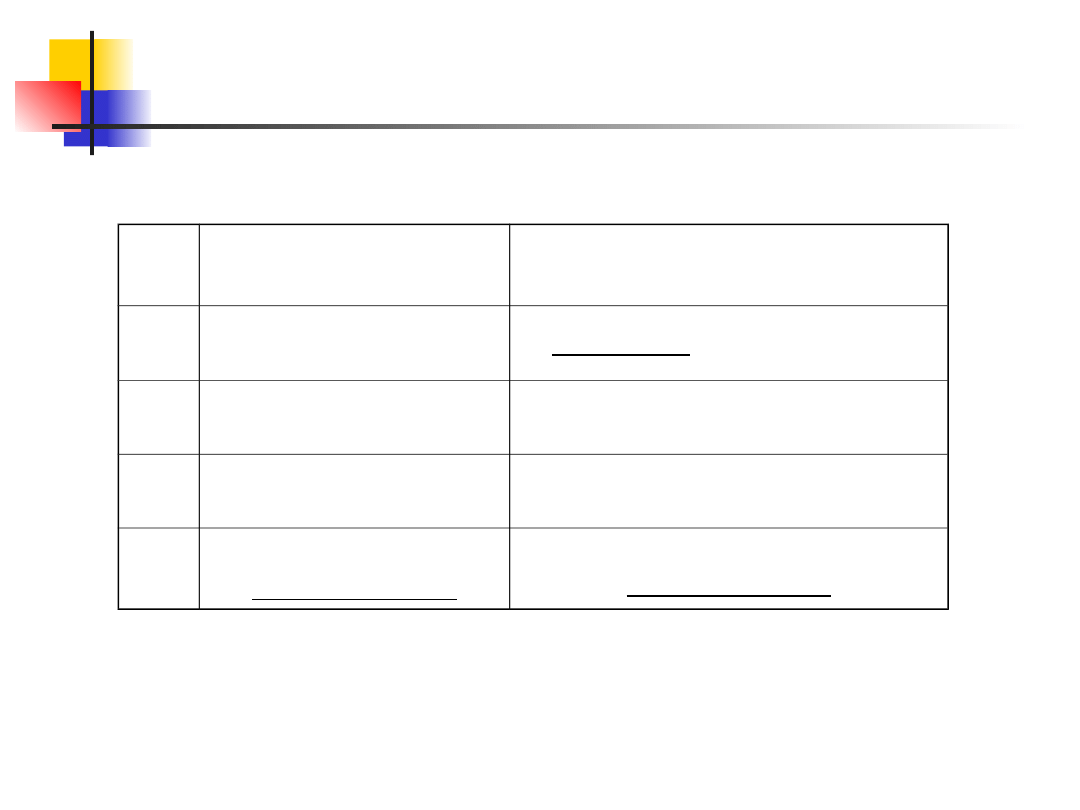

Źródło:

Rok

Dług publiczny

USA (rządowy)

Dług zewnętrzny USA

(rząd i podmioty prywatne)

198

0

930 mld USD

(33 % PKB)

Nadwyżka: (107 mld USD)

200

0

5 674 mld USD

2 300 mld USD

200

5

7 933 mld USD

8 828 mld USD

200

6

8 830 mld USD

(ok. 66,9 % PKB)

10 500 mld USD

(ok. 79,5 % PKB)

Konkurent do miana waluty

światowej

Aktywa światowego rynku finansowego wzrosły z 12 000

mld USD w 1980 r. do 118 000 mld USD w 2003 r. – o 2 544

% (!).

Nawet przy uwzględnieniu faktu, iż miernik PŚB uwzględnia już

wpływ inflacji*, wartość światowych aktywów finansowych

wzrosła ze 109 % PŚB w 1980 r. do 326 % PŚB w 2003 r.

Źródło: „Anatomia rynku finansowego”, magazyn CFO, numer 1/2005.

* w kontekście nadmiernej emisji pieniądza przez USA inflacja

występowała przede wszystkim w krajach, do których trafiały dolary –

zwiększały one w nich masę pieniężną, przy spadku ilości dóbr i usług

(które zostały wyeksportowane)

Konkurent do miana waluty

światowej

1 stycznia 1999 r. powstał blok gospodarczy o jednej walucie,

który,

w przypadku rozszerzenia go na pozostałe kraje (UE-25),

liczyłby o 2/3 więcej ludności niż USA (500 mln vs. 300

mln), a jego PKB byłby o ok. 10% wyższy niż PKB USA (14,5

bln USD vs. 13,2 bln USD w 2006 r.). Euroland jest

największą potęgą handlową na świecie – stąd pochodzi

1/6

światowego

eksportu

towarów

(18,3 % – na tle USA (13,8 %), Chin (10,5 %) i Japonii (8,2

%)*). Euro jako waluta dużego i gospodarczo równego USA bloku

gospodarczego, w którym panuje większa równowaga finansowa

niż w USA, stało się realną alternatywą dla dolara i wyzwaniem dla

jego dominacji.

* Źródło: Eurostat, dane dla UE-25 za 2005 r.

Skutki pojawienia się konkurenta

Wprowadzenie euro spowodowało dywersyfikację rezerw banków

centralnych (zamianę części dolarów na euro). Dolary

wyprzedawały również przedsiębiorstwa, które zdecydowały się

rozliczać eksport w euro.

Spowodowało to spadek wartości dolara, który miał bardzo

poważne konsekwencje:

inwestorzy posiadający obligacje denominowane w dolarach de

facto

tracili – gdyż stopa zwrotu w dolarach była mniejsza, niż

procentowy

spadek waluty,

utrata części zysków z inwestycji finansowych denominowanych

w

dolarach spowodowała zwiększenie wyprzedaży tych papierów

(w

celu

zakupu instrumentów finansowych denominowanych w innych

walutach

lub surowców), a także przyspieszyła zmianę struktury rezerw

przez

banki centralne – co dodatkowo pogłębiło spadek wartości

dolara,

Skutki pojawienia się konkurenta

c.d.

wymusiło to podwyższenie przez amerykański bank centralny

stopy

oprocentowania kredytów, która obecnie wynosi 5,75 %,

podczas

gdy

analogiczna stopa w Unii Europejskiej – 4,0 % (wysokość stóp

procentowych, jako zwrotu z inwestycji, musi być tym wyższa,

im

mniej

inwestor jest skłonny do inwestycji),

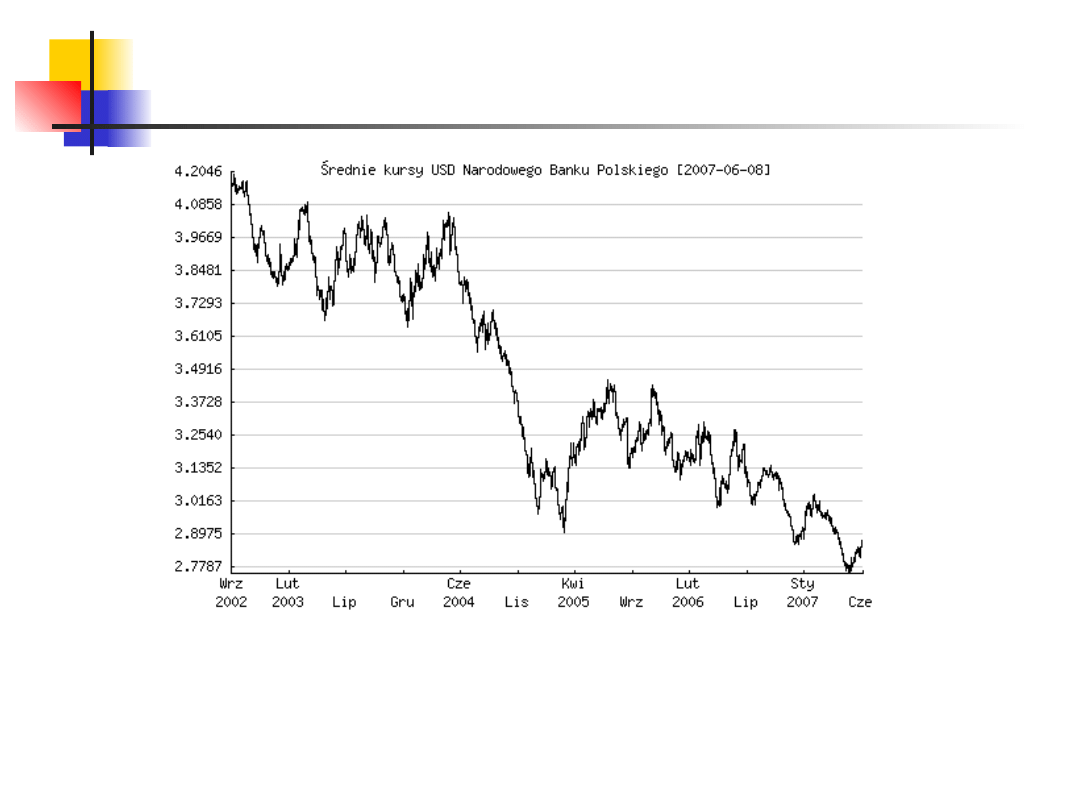

w ciągu ostatnich 12 miesięcy dolar spadł względem euro

o

ok. 10,4 % (!) (stan na 11.10.2007 r.), a w ciągu ostatnich 5

lat

–

o 40,3 % (dla EUR/USD=0,99 na 11.10.2002 r. oraz

EUR/USD=1,38

na

11.10.2007 r.).

Ponieważ tempo spadku dolara względem euro wydaje się

utrzymywać, istnieje możliwość wystąpienia efektu „kuli śnieżnej”

– minięcia punktu na krzywej spadku wartości tej waluty, za

którym następuje lawinowa wyprzedaż papierów wartościowych

przez spekulacyjne fundusze inwestycyjne – anonimowe i

pozostające poza kontrolą rządów (niemożność zawarcia

porozumienia w celu przeciwdziałania kryzysowi).

Skutki pojawienia się konkurenta

c.d.

Źródło: www.bankier.pl

Czy jesteśmy już w „punkcie bez powrotu”?

Skutki pojawienia się konkurenta

c.d.

Kilka faktów:

Bank Centralny Rosji zwiększył udział swoich rezerw w euro z 20

%

w

2002 r. do 40 % w 2006 r. oraz 45 % w styczniu 2007 r.

zmianę struktury rezerw zapowiedziały banki azjatyckie, w tym

Bank

Centralny Chin (obecnie posiada on ok. 75 % rezerw w

dolarach),

zmianę struktury rezerw w stronę zakupu euro rozpoczęły kraje-

-członkowie OPEC (w grudniu 2006 r. łączny udział euro w

zagranicznych

depozytach OPECu i Rosji wzrósł z 20 % do 22 %),

udział euro w światowych rezerwach wyniósł ok. 10 %

w 2002 r., 24,3 % w 2005 r., a w grudniu 2006 r. – ok. 33

%

(!)

(dla 2006 r. zgodnie z danymi Banku Rozrachunków

Międzynarodowych

w Bazylei, za: www.bloomberg.com).

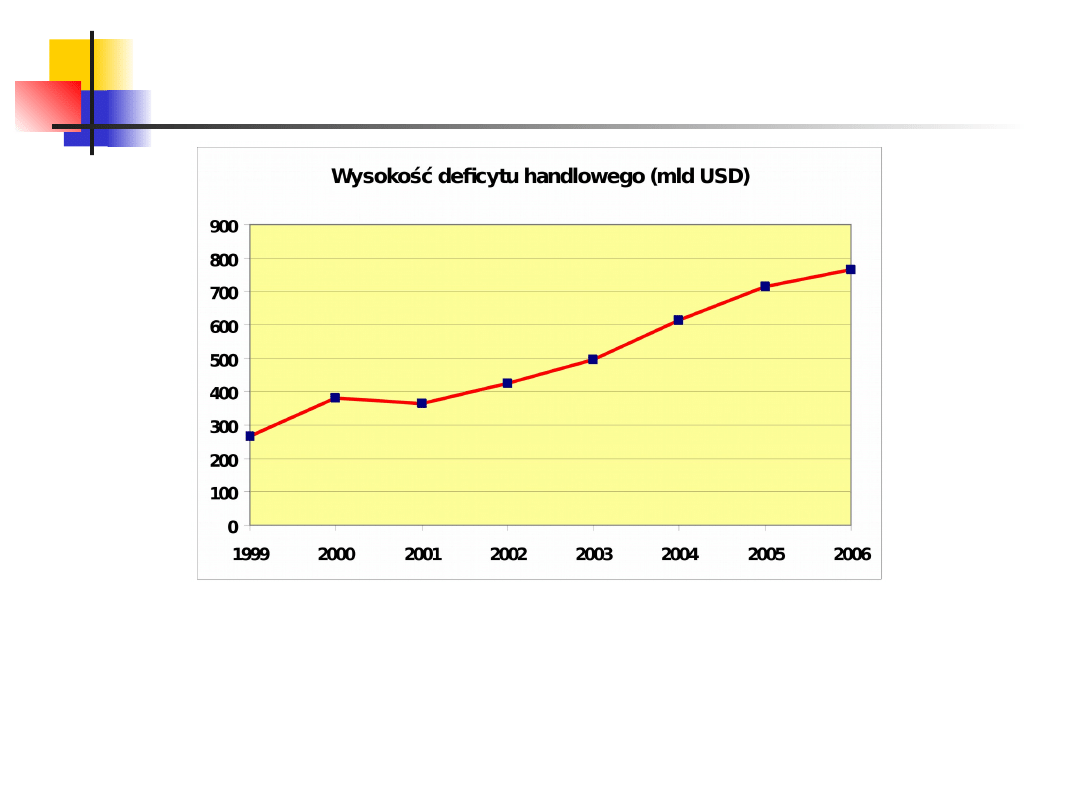

Niepokojące symptomy

Źródło: U.S. Census Bureau, Foreign Trade Division.

W miarę spadku wartości dolara, USA za tę samą kwotę mogą

zaimportować coraz mniejszą ilość dóbr. Niektóre pozycje importu, jak np.

ropa naftowa, są jednak stosunkowo „sztywne”. Silny wzrost jej cen, przy

znacznie wolniej wzrastającym eksporcie, powoduje pokrywanie jej

importu

dodatkową

emisją

pieniądza

(długiem)

– co można zaobserwować we wzroście deficytu handlowego.

Niepokojące symptomy

W marcu 2006 r. System Rezerwy Federalnej USA zaprzestał

publikacji danych o ilości pieniądza (dolarów) znajdującej się w

światowym

obiegu.

Zbiegło się to z ogłaszanym wcześniej terminem otwarcia

niezależnej giełdy surowcowej w Iranie (na wyspie Kish –

dotychczas nie została ona otwarta, choć przygotowana została

już niezbędna infrastruktura).

W tym miejscu należałoby opisać określone powiązania między

ropą naftową a dolarem…

Rola ropy naftowej

Obecnie istnieje 5 światowych giełd ropy naftowej, z których

najbardziej liczą się dwie z nich – w Londynie oraz Nowym Jorku.

Na wszystkich tych giełdach ropa kwotowana jest w dolarach – co

utrzymuje potrzebę posiadania tej waluty w związku z zakupem

surowców energetycznych.

Ewentualne kwotowanie cen w euro oraz związane z tym

zawieranie kontraktów w tej walucie pozwoliłoby na zniwelowanie

ryzyka kursowego dla Europejczyków i zmniejszenie rezerw

dolarowych. Oznaczałoby to również, iż strumień wyprzedawanych

dolarów może zamienić się w rwącą rzekę, która ostatecznie wróci

do USA i spowoduje tam załamanie gospodarcze (tylko ok. 3-4 %

dolarów w obiegu światowym ma pokrycie w złocie i

rezerwach walutowych posiadanych przez USA).

Rola ropy naftowej

Pierwszym, który zaakceptował płatności w euro za sprzedaż ropy

naftowej był Saddam Hussajn, który uczynił to w 2000 r. Po

interwencji wojskowej USA w Iraku w 2003 r. jednym z pierwszych

posunięć nowego rządu było przywrócenie sprzedaży irackiej ropy

za dolary.

W grudniu 2006 r. płatności za ropę w euro zażądał Iran,

dokonując

jednocześnie

konwersji

swoich

zagranicznych

depozytów na euro. Wspierany przez Wenezuelę, zgłosił on

również na forum OPEC wniosek, aby ropa sprzedawana była

przez kraje kartelu w euro.

W maju 2006 r., w przemówieniu na forum parlamentu prezydent

Federacji Rosyjskiej, Władimir Putin, ogłosił plany utworzenia w

Rosji niezależnej giełdy surowcowej, która miałaby rozliczać

płatności w rublach.

Rola ropy naftowej

Zgodnie z danymi przedstawianymi przez część petrogeologów,

znajdujemy się obecnie na tzw. szczycie (ang. peak) światowej

produkcji ropy naftowej. Obserwuje się gwałtowny spadek

wydobycia ropy naftowej m.in. ze złoża Cantarell w Meksyku,

spadki wydobycia notowane są również na Morzu Północnym, w

Norwegii oraz Wielkiej Brytanii. W opinii Matthew Simmonsa,

jednej z najbardziej znanych postaci świata energetycznego,

prędzej czy później ropa będzie kosztować ok. 300 dolarów za

baryłkę (według obecnego parytetu dolara,

).

Według niektórych prognoz, w tym Matthew Simmonsa,

silny wzrost cen ropy naftowej nastąpi w ciągu

najbliższych 12 – 24 miesięcy.

Rola ropy naftowej

Coraz wolniejszy przyrost wydobycia ropy naftowej, przy

dynamicznie rosnącym popycie, nieuchronnie doprowadzić musi –

przynajmniej w krótkim okresie – do wzrostu cen surowca. Jednak

nawet przejściowy, silny wzrost cen ropy – przy założeniu

zachowania ujemnej korelacji między zmianą wartości

dolara a zmianą ceny ropy naftowej – doprowadzić może do

lawinowej wyprzedaży dolarów.

Ponieważ rozpatrywany horyzont czasowy wzrostu cen ropy

naftowej jest bardzo krótki (kilka lat), nie wydaje się, aby

wprowadzenie nowych technologii było w stanie doprowadzić do

znaczącego

spadku

jej

zużycia.

W takiej sytuacji najbardziej prawdopodobne byłoby

powstanie silnych impulsów inflacyjnych i tzw. zniszczenie

popytu – co samo w sobie może wywołać chaos na rynkach

finansowych.

Rola ropy naftowej - podsumowanie

Podsumowując:

1.

Szybkie tempo spadku wartości dolara grozi „efektem kuli

śnieżnej”

na

rynkach finansowych.

2.

Kraje posiadające ropę naftową rozpoczęły wyprzedaż swoich

rezerw

dolarowych, a niektóre z nich akceptują już płatności w euro za

ropę.

3.

Rosja ogłosiła plan stworzenia giełdy surowcowej dla transakcji

spotowych, która spowodowałaby uwolnienie części dolarów

zaangażowanych w obsługę rozliczeń jej handlu surowcami z

Europą

(Rosja sprzedaje obecnie ok. 16 % światowej produkcji ropy

naftowej).

Są również plany utworzenia niezależnej giełdy surowcowej w

Iranie.

4.

Nieuchronnie wyczerpują się zasoby łatwo dostępnej ropy, co z

wysokim

prawdopodobieństwem oznacza wzrost jej cen w ciągu

najbliższych

kilku

lat (szacunki: 1-2 lata).

Możliwe scenariusze

Każdy z wymienionych scenariuszy wydaje się oznaczać

upadek dolara i gospodarki USA – przynajmniej w sytuacji

braku przedsięwzięcia określonych środków zaradczych.

Najprostszym, a jednocześnie najuczciwszym rozwiązaniem,

wydawałoby się być zwiększenie wolumenu eksportu USA

(obecnie import jest około dwukrotnie większy niż eksport). Jest to

jednak mało prawdopodobne – towary amerykańskie musiałyby

być

bardziej

konkurencyjne

od

chińskich.

Znalezienie

praktycznego rozwiązania, które pozwoliłoby na „wchłonięcie”

olbrzymiej masy dolarów, która na przestrzeni dziesięcioleci

została wyemitowana przez System Rezerwy Federalnej, jest

trudne. Pieniądze te stanowią przy tym olbrzymi nawis

inflacyjny, który – w sytuacji powrotu do sfery realnej –

spowodowałby hiperinflację w USA i zapewne na świecie

(ze względu na globalizację gospodarki).

Inicjatywa utworzenia AMERO

W tej sytuacji uwagę przykuwa inicjatywa utworzenia

nowej waluty krajów Ameryki Północnej o nazwie AMERO

(Kanady, USA i Meksyku).

Realizacja projektu wydaje się być w zaawansowanym stadium.

Podczas szczytu paktu północno-amerykańskiego NAFTA w Waco

w

Teksasie

(2004 r.) prezydenci USA i Meksyku oraz premier Kanady wyrazili

uznanie dla idei utworzenia wspólnej waluty, a o randze, jaką jej

nadali, wydaje się świadczyć natychmiastowe powołanie

inicjatywy rządowej „Północnoamerykańskie partnerstwo na rzecz

bezpieczeństwa i dobrobytu” (szczegóły na stronie:

).

W amerykańskiej prasie (np.

, 40 mln

odsłon

oraz

5 mln osób odwiedzających serwis w ciągu miesiąca) pojawia się

znacząca liczba publikacji, w których wprost stawiana jest teza, iż

AMERO JEST SPOSOBEM NA WYJŚCIE USA Z PRZYSZŁEGO

KRYZYSU DOLARA.

Inicjatywa utworzenia AMERO c.d.

Teoretycznie, umiejętnie „przeprowadzony” upadek waluty

amerykańskiej mógłby pozwolić USA „oddłużyć” państwo i

obywateli. Jednym z takich sposobów wydaje się być

zawieszenie wymienialności nowej waluty AMERO na stare

dolary (lub też uczynienie jej wymienialną po bardzo

niskim kursie i dopiero po pewnym czasie). Oczywiście,

spowodowałoby to krach – lecz teoretycznie mógłby on być dla

USA mniej dotkliwy, niż w sytuacji braku przyjęcia takiego

rozwiązania i pozwolenia, aby wracająca do USA rzeka dolarów

spowodowała hiperinflację i transfer poza granice kraju większości

majątku trwałego, który możnaby wywieźć.

Inicjatywa utworzenia AMERO c.d.

Dewaluacja dolara i brak przyjmowania do wykupu własnej waluty

jest jednak poważnym naruszeniem – zarówno relacji zaufania, jak

i

zapewne

prawa

międzynarodowego.

Oznacza

swoiste

„oszukanie” wszystkich krajów, które obecnie posiadają

oszczędności w dolarach (a stanowią one ok. 66 % światowych

oszczędności).

Na takie rozwiązanie może sobie pozwolić tylko kraj (lub

grupa krajów), które są w stanie wprowadzić częściową

autarkię – aby zredukować zależność od wymiany

zagranicznej, w tym od konieczności posiadania waluty

wymiennej. Obszar NAFTY wydaje się być takim obiektem –

posiada on większość surowców, poza surowcami

energetycznymi. Niezbędna byłaby również silna flota i armia,

aby

zapobiec

ewentualnym

próbom

„egzekwowania

sprawiedliwości” przez kraje, które nie przyjęłyby do wiadomości

odmowy skupu waluty.

Nowe spojrzenie na bieżące

wydarzenia

W tej sytuacji nowego znaczenia nabiera wzrost obecności

militarnej USA w Zatoce Perskiej (w tym plany ataku na Iran), a w

szczególności naciski na parlament Iraku, aby przyjął ustawę,

która gwarantowałaby koncernom brytyjskim i amerykańskim 30-

stoletnie kontrakty na eksploatację złóż ropy naftowej. Projekt tej

ustawy zakładał, iż koncerny te zatrzymywałyby dla siebie w

pierwszych latach 75 % zysków ze sprzedaży irackiej ropy

naftowej, jako „…sposób na doprowadzenie do odbudowy

zniszczonego przemysłu naftowego w Iraku.”

(źródło: www.wp.pl za

PAP).

Dla Iraku, którego gospodarka w ok. 70 %-ach zależy od ropy,

w praktyce mogłoby to jednak oznaczać zrzeczenie się

suwerenności

Nowe spojrzenie na bieżące

wydarzenia

Pomysły na złagodzenie skutków potencjalnego kryzysu

(dla Polski):

1.

W sytuacji silnej wyprzedaży obligacji skarbu państwa przy masowym

braku zainteresowania nową ofertą – wykup obligacji nowej emisji przez

NBP

(sfinansowanie

deficytu

budżetowego,

wymaga

zmiany

konstytucji).

2.

Rozwój platform wielostronnej wymiany barterowej, obsługiwanych

przez nieoprocentowane kupony (surogat waluty), niewymienialne poza

środowiskiem lokalnym.

3.

Rozwój energetyki geotermalnej – redukcja zależności od importu

surowców energetycznych oraz konieczności pozyskiwania dewiz.

4.

Podjęcie wydobycia rud tytanu w Suwalskim Masywie Anortozytowym –

jako surowca wymiennego w handlu zagranicznym w czasie kryzysu.

5.

Rozwój obszarów wiejskich, wspieranie rolnictwa o niskim stopniu

mechanizacji (ekologicznego).

6.

…

Bibliografia

Bibliografia:

1.

Raport o wojnie w Iraku, Zespół Studiów i Analiz, praca zbiorowa pod red.

Tomasza Gabisia, Wrocław 2003.

2.

Saeid Mahdavi, U.S. Net International Investment („Debt”) Position: A Review

of Some Major Issues, „Review of Business”, Spring 1993.

3.

S. Venkitaramanan, Dominance of the dollar, „Businessline”, 23.08.2002 r.

4.

Jak pomagałem zabijać kraje Trzeciego Świata, „Nowy Dziennik”, 10-

11.12.2005 r.

5.

Anatomia rynku finansowego, magazyn CFO, numer 1/2005.

6.

John Perkins, Hitman. Wyznania ekonomisty od brudnej roboty, Warszawa

2006.

7.

U.S. Census Bureau, Foreign Trade Division (www.census.gov)

8.

Eurostat (epp.eurostat.ec.europa.eu)

9.

www.bloomberg.com (Agnes Lovasz, Daniel Kruger, Venezuela, Oil…,

18.12.2006 r.)

10.

www.wikipedia.org oraz www.wikipedia.pl

11.

www.oilpeak.pl

12.

www.spp.gov

13.

www.worldnetdaily.com

14.

www.bankier.pl

Document Outline

- Slide 1

- Slide 2

- Slide 3

- Slide 4

- Slide 5

- Slide 6

- Slide 7

- Slide 8

- Slide 9

- Slide 10

- Slide 11

- Slide 12

- Slide 13

- Slide 14

- Slide 15

- Slide 16

- Slide 17

- Slide 18

- Slide 19

- Slide 20

- Slide 21

- Slide 22

- Slide 23

- Slide 24

- Slide 25

- Slide 26

- Slide 27

- Slide 28

- Slide 29

- Slide 30

- Slide 31

- Slide 32

- Slide 33

Wyszukiwarka

Podobne podstrony:

2 V 2004 Grozi nam światowy kryzys gospodarczy

czy grozi nam tyrania praw człowieka - plakat, Konferencje

Czy grozi nam bunt maszyn, PAMIĘTNIK

Czy grozi nam kosmiczna katastrofa

Czy grozi nam Matrix

199805 czy grozi nam kolejny kr

ssgpytgrI, Nauka, Światowy System Gospodarczy

Czy ateizm jest światopoglądem naukowym

ŚWIATOWY KRYZYS GOSPODARCZY

swiatowy rynek tur, Nauka, Światowy System Gospodarczy

Czy zabraknie nam wody

test z prawa-odp Czyĺowicz Gwardzišska, SGH, Prawo gospodarcze Gwardzińska

Czy grozi ci udział w małżeńskiej zdradzie, małżeństwo

ściąga SSG, Nauka, Światowy System Gospodarczy

istota światowego systemu gospodarczego (6 str), Ekonomia

Grozi nam zalew młodych magistrów, patologie społeczne

pytania opisowe na swiatowy, Nauka, Światowy System Gospodarczy

więcej podobnych podstron