Papiery warto艣ciowe notowane na CETO

Wst臋p

Obecnie w Polsce wt贸rny publiczny obr贸t papierami warto艣ciowymi organizuj膮 dwa rynki regulowane (dzia艂aj膮ce na podstawie Ustawy Prawo o publicznym obrocie papierami warto艣ciowymi): Gie艂da Paier贸w warto艣ciowych w Warszawie, prowadz膮ca obr贸t gie艂dowy i Centralna Tabela Ofert, prowadz膮ca rynek pozagie艂dowy. W zwi膮zku z konieczno艣ci膮 dostosowania prawa Rzeczypospolitej Polskiej do prawa obowi膮zuj膮cego w krajach Unii Europejskiej, zmieniona zosta艂a Ustawa Prawo o publicznym obrocie papierami warto艣ciowym, kt贸ra po nowelizacji w styczniu 2001 roku wprowadzi艂a nowy podzia艂 rynk贸w regulowanych, wydzielaj膮c: urz臋dowy rynek gie艂dowy, rynek nieurz臋dowy gie艂dowy oraz rynek nieurz臋dowy pozagie艂dowy. Pierwszy z nich podlega rozporz膮dzeniu Rady Ministr贸w. Dwa pozosta艂e stosuj膮 si臋 do postanowie艅 regulaminu obrotu obowi膮zuj膮cego na ka偶dym z nich, przy czym zauwa偶y膰 tu nale偶y, 偶e rynek nieurz臋dowy gie艂dowy w zasadzie jest jedynie zapisem w ustawie i dot膮d nie zosta艂 powo艂any.

W wi臋kszo艣ci kraj贸w o d艂ugiej tradycji obrotu papierami warto艣ciowymi powstanie scentralizowanych gie艂d by艂o raczej fina艂em ni偶 pocz膮tkiem rynku kapita艂owego. Poprzedza艂 je zazwyczaj obr贸t prowadzony bezpo艣rednio pomi臋dzy inwestorami lub biurami maklerskimi. Powstanie gie艂d nie odsun臋艂o w cie艅 tej metody obrotu. Na rozwini臋tych rynkach kapita艂owych obroty rynku pozagie艂dowego konkuruj膮 zazwyczaj z lokalnymi gie艂dami. Rynek pozagie艂dowy stanowi dzisiaj niezmiernie wa偶ny segment w wielu gospodarkach rynkowych na 艣wiecie. Jest on naturalnym uzupe艂nieniem rynk贸w gie艂dowych i daje szans臋 obrotu publicznego oraz pozyskiwania kapita艂u dla sp贸艂ek o ma艂ej i 艣redniej wielko艣ci, w kt贸rych g艂贸wnym kapita艂em jest innowacyjno艣膰, przedsi臋biorczo艣膰 i silna wizja sukcesu. W ten spos贸b tworzy艂y si臋 takie giganty jak Apple Computers, Microsoft, Intel i wiele innych, kt贸re znalaz艂y na rynku pozagie艂dowym inwestor贸w b臋d膮cych w stanie ponie艣膰 wy偶sze ryzyko w zamian za obietnic臋 wy偶szych zysk贸w. R贸wnie偶 i w Polsce nie zabraknie tego typu przedsi臋biorstw, kt贸re mog膮 nie spe艂nia膰 wymog贸w notowania na warszawskiej Gie艂dzie Papier贸w Warto艣ciowych, a dla kt贸rych naturalnym miejscem notowa艅 b臋dzie rynek pozagie艂dowy, kt贸remu po艣wi臋cona jest niniejsza praca. G艂贸wny cel pisania owej pracy to zapoznanie si臋 z zagadnieniem rynku pozagie艂dowego w Polce.

Podstawowe zasady funkcjonowania regulowanego rynku pozagie艂dowego w Polsce.

W Polsce podstawowe zasady funkcjonowania regulowanego rynku pozagie艂dowego okre艣la Ustawa Prawo o publicznym obrocie papierami warto艣ciowymi z 21 sierpnia 1997 ze zmianami w 2001 roku.

Rynek pozagie艂dowy mo偶e by膰 prowadzony wy艂膮cznie przez sp贸艂k臋 akcyjn膮, kt贸rej akcje mog膮 by膰 tylko imienne. Kapita艂 zak艂adowy sp贸艂ki prowadz膮cej rynek pozagie艂dowy musi wynosi膰 co najmniej 7.500.000 z艂.. Ponadto sp贸艂ka, o kt贸rej mowa, obowi膮zana jest emitowa膰 akcje w liczbie umo偶liwiaj膮cej ich nabywanie przez nast臋puj膮ce podmioty:

domy maklerskie,

banki,

zagraniczne osoby prawne,

towarzystwa funduszy inwestycyjnych,

zak艂ady ubezpiecze艅,

emitent贸w papier贸w warto艣ciowych dopuszczonych do publicznego obrotu.

W przypadku, gdy sp贸艂ka prowadz膮ca rynek pozagie艂dowy jest sp贸艂k膮 publiczn膮 wy偶ej wymienione zasady trac膮 moc prawn膮. Natomiast akcjonariusz sp贸艂ki jest uprawniony do wykonywania nie wi臋cej ni偶 10% og贸lnej liczby g艂os贸w na walnym zgromadzeniu. Ponadto akcjonariusze sp贸艂ki prowadz膮cej rynek pozagie艂dowy, b臋d膮cy emitentami papier贸w warto艣ciowych emitowanych na tym rynku, s膮 uprawnieni 艂膮cznie do wykonywania nie wi臋cej ni偶 25% og贸lnej liczby g艂os贸w na walnym zgromadzeniu. Warunek ten dotyczy tak偶e towarzystw funduszy powierniczych, towarzystw funduszy inwestycyjnych oraz towarzystw emerytalnych, 艂膮cznie z zak艂adami ubezpiecze艅.

Prowadzenie rynku pozagie艂dowego wymaga zezwolenia Komisji Papier贸w Warto艣ciowych i Gie艂d, wydanego na wniosek zainteresowanego podmiotu. Komisja rozpatruje wniosek w terminie 2 miesi臋cy od dnia jego z艂o偶enia. Komisja odmawia udzielenia zezwolenia na prowadzenie rynku pozagie艂dowego, gdy:

wniosek o wydanie zezwolenia nie spe艂nia okre艣lonych dla niego warunk贸w,

z przedstawionych danych wynika, 偶e podmiot wyst臋puj膮cy z wnioskiem prowadzi膰 b臋dzie dzia艂alno艣膰 w spos贸b nienale偶ycie zabezpieczaj膮cy interesy uczestnik贸w publicznego obrotu papierami warto艣ciowymi.

Rynki pozagie艂dowe na 艣wiecie i w Polsce.

Rynek pozagie艂dowy (over the counter market lub OTC-market, czyli handel „spoza kontuaru”) powsta艂 w Stanach Zjednoczonych (oko艂o 1871 r.), gdzie narodzi艂a si臋 r贸wnie偶 jego nazwa (OTC). Jednak偶e sw贸j rozw贸j zawdzi臋cza sp贸艂kom budowy dr贸g i innym sp贸艂kom przemys艂owym, kt贸re w latach 1920-1930 poprzez ten rynek zacz臋艂y zdobywa膰 (poprzez emisje pierwotne) kapita艂 na rozw贸j swojej dzia艂alno艣ci. Na tym rynku zacz臋to obraca膰 tak偶e obligacjami municypalnymi (miast i stan贸w). Rynek ten by艂 jednak chaotyczny i ma艂o przejrzysty, poniewa偶 z op贸藕nieniem dostarczano (przez pos艂a艅c贸w) informacje np. tabele kurs贸w. Dopiero rozw贸j sieci telefonicznej i telegraficznej umo偶liwi艂 ustalanie kurs贸w w szybszym ni偶 poprzednio terminie, co spowodowa艂o jego rozw贸j i wi臋ksza przejrzysto艣膰. Mo偶na powiedzie膰, i偶 do jego rozwoju przyczyni艂a si臋 konkurencja pomi臋dzy market makers (podmiot organizuj膮cy rynek, a wi臋c nabywaj膮cy i zbywaj膮cy walory na w艂asny rachunek - dom maklerski).

Dalsze uporz膮dkowanie tego rynku nast膮pi艂o w 1971 r., kiedy to w Stanach Zjednoczonych powsta艂 elektroniczny system obrotu pozagie艂dowego NASDAQ (National Association of Securities Dealers Quotations), a wi臋c zal膮偶ek gie艂dy

komputerowej. System ten zacz膮艂 najpierw dostarcza膰 informacji o kursach papier贸w warto艣ciowych, a nast臋pnie tak偶e o wysoko艣ci ich obrot贸w. W ci膮gu zaledwie kilku lat powsta艂 wysoce skomplikowany system informacji komputerowej, kt贸ry spowodowa艂 wzrost konkurencji market makers. Stali si臋 oni g艂贸wnymi podmiotami organizuj膮cymi ten rynek i zacz臋li pe艂ni膰 funkcj臋 centr贸w notowa艅. Do艣膰 powiedzie膰, i偶 po 10 latach istnienia, gie艂da komputerowa NASDAQ sta艂a si臋 trzecim rynkiem na 艣wiecie po gie艂dzie w Nowym Jorku i Tokio. Z czasem w systemie gie艂dy elektronicznej zacz臋to tak偶e notowa膰 zagraniczne papiery warto艣ciowe oraz ameryka艅skie kwity depozytowe ADR (American Depositary Receipts). Na koniec 1995 r. zanotowano 350 emisji akcji sp贸艂ek zagranicznych luba ameryka艅skich certfikat贸w depozytowych w/na NASDAQ, co stanowi ponad 5% 艂膮cznej liczby akcji notowanych w tym systemie (z polskich sp贸艂ek w/na NASDAQ s膮 notowane ADR Hestii). W marcu 1998 r. dla NASDAQ utworzono bezpo艣rednie 艂膮cze z Gie艂d膮 Papier贸w Warto艣ciowych w Singapurze, umo偶liwiaj膮ce 24-godzinne obroty handlowe na liniach Nowy Jork-Singapur, Singapur-Londyn, Londyn-Nowy Jork. W roku 1995 warto艣膰 dokonanych transakcji w/na NASDAQ wynosi艂a 2398 mld dol.. Warto艣膰 obrot贸w w/na NASDAQ przewy偶szy艂a obroty na gie艂dach londy艅skiej (700 mld dol.) oraz tokijskiej (873 mld dol.). W 1998 w systemie NASDAQ notowanych by艂o 5000 sp贸艂ek. W艣r贸d nich znane w 艣wiecie firmy sektora zaawansowanej technologii przetwarzania danych, jak Microsoft czy Intel, i zajmuj膮ce si臋 biotechnologi膮.

Z kolei w Wielkiej Brytanii wt贸rny obr贸t papierami warto艣ciowymi na rynku pozagie艂dowym zosta艂 zapocz膮tkowany w 1972 r. przez firm臋 Granville and Co. Celem jego stworzenia by艂o wyj艣cie naprzeciw potrzebom du偶ych sp贸艂ek, kt贸rych walory nie by艂y notowane na gie艂dzie oficjalnej, chc膮cych rozprowadzi膰 cz臋艣膰 swych akcji w艣r贸d stabilnych i d艂ugoterminowych inwestor贸w, ale bez nara偶ania si臋 na ryzyko skupienia wi臋kszych pakiet贸w akcji przez jednego inwestora, kt贸ry m贸g艂by przej膮膰 kontrol臋 nad sp贸艂k膮. Chodzi艂o te偶 o to, by sp贸艂ka mog艂a zgromadzi膰 kapita艂 w spos贸b dyskretny, czyli bez konieczno艣ci spe艂nienia wszystkich formalnych warunk贸w wymaganych do dopuszczenia jej walor贸w do notowa艅 na gie艂dzie oficjalnej. Dotyczy to sp贸艂ek, kt贸re nie chcia艂y by膰 przejrzyste dla konkurencji. Obecnie w wielkiej Brytanii uczestnicy rynku pozagie艂dowego pracuj膮 w og贸lnokrajowym zautomatyzowanym systemie SEAQ (Stock Exchange Automated Quotations System). Jest to system gie艂dy komputerowej, poprzez kt贸ry mo偶na sk艂ada膰 zlecenia kupna - sprzeda偶y przez ca艂膮 dob臋. Umo偶liwia on tak偶e przekazywanie niezb臋dnych informacji o akcjach, emitentach, wysoko艣ci obrot贸w, notowaniach. Mo偶na doda膰, i偶 sp贸艂ki notowane na rynku pozagie艂dowym w Wielkiej Brytanii to w wi臋kszo艣ci sp贸艂ki nowe, posiadaj膮ce zweryfikowane sprawozdania finansowe, ale za okres kr贸tszy ni偶 trzy lata. Mog膮 tam r贸wnie偶 funkcjonowa膰 sp贸艂ki, kt贸re z r贸偶nych powod贸w zosta艂y skre艣lone z listy uczestnik贸w gie艂dy oficjalnej. Do艣wiadczenia w Wielkiej Brytanii wskazuj膮, 偶e prawdziwie p艂ynny rynek pozagie艂dowy jest mo偶liwy utrzymania, ale przy odpowiedniej liczbie podmiot贸w podtrzymuj膮cych go, czyli market makers, kt贸re pe艂ni艂yby rol臋 mini-gie艂dy papier贸w warto艣ciowych.

Wzorem dla rynku pozagie艂dowego w Polsce by艂 ameryka艅ski rynek NASDAQ. Najbardziej modelowym rynkiem odniesienia dla CTO jest Alternative Investment Market (AIM)-ni偶szy segment rynku akcji London Stock Exchange. W okresie kilku lat swojego istnienia AIM osi膮gn膮艂 zdecydowany sukces i jako publiczny rynek papier贸w warto艣ciowych sektora MSP jest pozytywnym przyk艂adem do na艣ladowania w zakresie tworzenia nowoczesnej ifrastruktury takiego rynku. Niew膮tpliwie zaleta segmentu AIM - i w konsekwencji analogicznego segmentu rynku CeTO - jest otwarto艣膰 na reprezentant贸w wszystkich sektor贸w gospodarczych i brak jakichkolwiek wymog贸w co do wielko艣ci, wieku, czy aktualnych wynik贸w finansowych sp贸艂ki - emitenta.

Cechy rynku pozagie艂dowego w Polsce.

Regulowany rynek pozagie艂dowy w Polsce (CTO) zasadniczo r贸偶ni si臋 od mechanizm贸w wykszta艂conych przez warszawsk膮 Gie艂d臋 Papier贸w Warto艣ciowych w kilku punktach:

rynek CTO jest zdecentralizowany,

rynek CTO dzia艂a na zasadach zbli偶onych do obrotu w kantorach,

nad zachowaniem p艂ynno艣ci rynku ka偶dego papieru warto艣ciowego notowanego na CTO czuwa market-maker (organizator rynku),

akcjonariusze CeTO maj膮 prawo do dywidendy z zysku wypracowanego (na GPW akcjonariusze nie maj膮 prawa do udzia艂u w zyskach),

CeTO ma charakter samorz膮dowy, gdy偶 powsta艂a z inicjatywy oddolnej przedsi臋biorstw maklerskich.

Analizuj膮c rynek pozagie艂dowy mo偶na wskazac na jego pozytywne i negatywne cechy. Do pozytywnych niew膮tpliwie nale偶y zaliczy膰:

Relatywnie ta艅szy koszt emisji w stosunku do emisji publicznej, poniewa偶 sp贸艂ka sama mo偶e przygotowa膰 wiele informacji niezb臋dnych do przeprowadzenia emisji.

Mo偶liwo艣膰 gromadzenia kapita艂u. Szansa dost臋pu do kapita艂u dla sp贸艂ek stosunkowo m艂odych, innowacyjnych, a zarazem szko艂a przed ewentualnym udzia艂em w rynku publicznym. Sp贸艂ki takie na og贸艂 tworz膮 taniej miejsca pracy ni偶 sp贸艂ki stare.

Stosunkowo dobra wycena sp贸艂ki poszukuj膮cej kapita艂u i mniejsze ryzyko jej przej臋cia przez nieporz膮danych inwestor贸w. Dodatkowo istnienie market makers wp艂ywa stabilizuj膮co na notowania kurs贸w takiej sp贸艂ki.

Unikni臋cie badania sytuacji finansowej prze inwestor贸w instytucjonalnych i presji wymagaj膮cej prasy finansowej.

Jako cechy negatywne rynku pozagie艂dowego mo偶na wskaza膰:

Jego ni偶szy status i mo偶liwo艣膰 wyst膮pienia zak艂贸ce艅, zw艂aszcza w sytuacji, gdy dom maklerski (market maker) zawiesi dzia艂alno艣膰 albo nie b臋dzie w stanie honorowa膰 podawanych przez siebie cen i ilo艣ci oferowanych akcji.

Zak艂贸cenia w p艂ynno艣ci lub przejrzysto艣ci w odniesieniu do jakiego艣 waloru (np. braki w przekazywaniu inwestorom odpowiedniej informacji o emitencie) mo偶e doprowadzi膰 do masowej jego wyprzeda偶y i zani偶enia kursu.

CeTO jako organizator rynku pozagie艂dowego w Polsce.

W lutym 1996 roku 43 podmioty prowadz膮ce domy maklerskie powo艂a艂y sp贸艂k臋 akcyjn膮 Centralna Tabela Ofert, sformu艂owane zosta艂y tak偶e zasady dzia艂ania rynku. Zgodnie z nimi polski rynek pozagie艂dowy jest rynkiem zdecentralizowanym, na kt贸rym przedsi臋biorstwa maklerskie mog膮 zawiera膰 transakcje mi臋dzy sob膮 oraz bezpo艣rednio z klientami. Szczeg贸ln膮 cech膮 tego rynku jest istnienie tzw. podmiot贸w organizuj膮cych rynek, kt贸rych g艂贸wnym zadaniem jest podtrzymywanie p艂ynno艣ci walor贸w znajduj膮cych si臋 w obrocie.

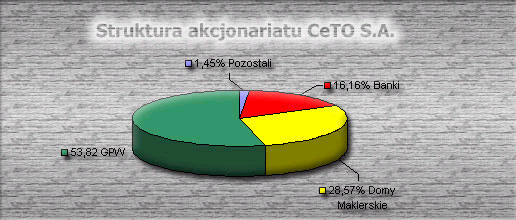

Rynek pozagie艂dowy CeTO jest ustawowo uregulowanym segmentem polskiego rynku kapita艂owego (Ustawa Prawo o publicznym obrocie papierami warto艣ciowymi). Pe艂ni rol臋 komplementarn膮 w stosunku do rynku Gie艂dy Papier贸w Warto艣ciowych w Warszawie, kt贸ra od listopada 2000 r. jest inwestorem strategicznym i g艂贸wnym akcjonariuszem sp贸艂ki. Rysunek nr 1 przedstawia struktur臋 akcjonariatu CeTO S.A.

Rysunek 1

殴r贸d艂o: www.ceto.pl, 29.05.2002.

Od dnia 16 stycznia 2001 r., tj. od chwili wej艣cia w 偶ycie znowelizowanej Ustawy

Prawo o Publicznym obrocie papierami warto艣ciowymi, Centralna Tabela Ofert sta艂a si臋 rynkiem nieurz臋dowym pozagie艂dowym. Nowela ustawy wprowadzi艂a bowiem nowy spos贸b podzia艂u publicznego rynku kapita艂owego, wyr贸偶niaj膮c rynek urz臋dowy oraz nieurz臋dowy gie艂dowy i pozagie艂dowy. Sp贸艂ka prowadz膮ca rynek pozagie艂dowy zobowi膮zana jest emitowa膰 akcje w liczbie umo偶liwiaj膮cej ich nabywanie przez uprawnione podmioty, do kt贸rych zalicza si臋 wy艂膮cznie:

domy maklerskie,

banki,

zagraniczne osoby prawne,

towarzystwa funduszy inwestycyjnych,

zak艂ady ubezpiecze艅,

emitenci papier贸w warto艣ciowych notowanych na rynku pozagie艂dowym.

Podstawowym zadaniem CeTO jest wspomaganie rozwoju firm z sektora ma艂ych i 艣rednich przedsi臋biorstw (MSP) poprzez zapewnienie im dost臋pu do szerokiej bazy inwestor贸w dzia艂aj膮cych na rynku publicznym, oraz tanich mechanizm贸w pozyskiwania kapita艂u.

Oferta CeTO jest szczeg贸lnie atrakcyjna dla m艂odych, dynamicznych firm, maj膮cych dobre perspektywy rozwoju, poszukuj膮cych 艣rodk贸w na rozszerzenie skali dzia艂alno艣ci i wzmocnienie pozycji rynkowej wobec konkurencji.

Zakres obowi膮zk贸w CeTO S.A. obejmuje:

Opracowywanie zasad i przepis贸w obowi膮zuj膮cych na regulowanym rynku pozagie艂dowym,

Egzekwowanie obowi膮zuj膮cych na rynku CeTO przepis贸w i zasad,

Nadz贸r nad prowadzonym obrotem, gwarantuj膮cy poziom i integralno艣膰 rynku,

Obs艂uga elektronicznego systemu obrotu,

Udost臋pnianie informacji o ofertach, notowaniach i transakcjach

papierami warto艣ciowymi, kt贸re s膮 przedmiotem obrotu na rynku pozagie艂dowym.

Nieurz臋dowy, regulowany rynek CeTO oferuje emitentom papier贸w warto艣ciowych istotne korzy艣ci, mi臋dzy innymi:

艁atwy dost臋p do rynku - nie istniej膮 wymogi okre艣laj膮ce minimaln膮 warto艣膰 kapita艂u akcyjnego i warto艣ci ksi臋gowej, liczby akcjonariuszy lub zysku sp贸艂ki w przypadku wprowadzenia sp贸艂ki na rynek powszechny. Obowi膮zuje rejestracyjny tryb wprowadzania akcji do obrotu, tzn. nie jest wymagana zgoda KPWiG (mo偶e ona jedynie po otrzymaniu zawiadomienia o emisji w okre艣lonym terminie zg艂osi膰 swoje zastrze偶enia).

Niski koszt wej艣cia i obecno艣ci na rynku - prospekt emisyjny wymagany przy wprowadzeniu sp贸艂ki na rynek CeTO jest dokumentem kr贸tszym i mniej kosztownym w opracowaniu, ni偶 wymagane na innych rynkach. Warto wzi膮膰 pod uwag臋 tak偶e skromne op艂aty za wprowadzenie emisji na CeTO, niskie op艂aty z tytu艂u notowa艅 i op艂aty transakcyjne.

Ni偶sze wymogi sprawozdawcze - obowi膮zki informacyjne s膮 dostosowane do specyfiki dzia艂alno艣ci sp贸艂ek z sektora MSP. Wymogi sprawozdawcze okre艣la Rada Nadzorcza CeTO i umieszcza w stosownym regulaminie.

路 Elastyczno艣膰 systemu obrotu - mo偶liwo艣膰 prowadzenia obrotu z dowolnego miejsca w Polsce oraz negocjowania transakcji przez strony uczestnicz膮ce w obrocie.Wy偶sza p艂ynno艣膰 - system, w kt贸rym dzia艂aj膮 podmioty organizuj膮ce rynek (tzw. market maker w biurze maklerskim) oraz brak kursu otwarcia (fixingu) zapewniaj膮 wy偶sz膮 p艂ynno艣膰 obrotu akcjami sp贸艂ek sektora MSP.

Korzystniejsze ceny - podwy偶szona p艂ynno艣膰 prowadzi do kszta艂towania korzystnych cen papier贸w warto艣ciowych.

Sp贸艂ka CeTO S.A. kieruje Centraln膮 Tabel膮 Ofert (CTO). Jest to zesp贸艂 urz膮dze艅 i 艣rodk贸w technicznych, s艂u偶膮cy gromadzeniu, przedstawianiu i udost臋pnianiu informacji o ofertach kupna i sprzeda偶y papier贸w warto艣ciowych, zawartych transakcjach oraz innych informacji zwi膮zanych z obrotem, a tak偶e zesp贸艂 os贸b i regulacji zapewniaj膮cych jego sprawne dzia艂anie.

Papiery warto艣ciowe dopuszczone do obrotu na CeTO.

Przedmiotem obrotu na CeTO s膮 papiery warto艣ciowe, kt贸re:

zosta艂y dopuszczone do publicznego obrotu,

ich zbywalno艣膰 nie jest ograniczona,

zosta艂y zarejestrowane w Krajowym Depozycie Papier贸w Warto艣ciowych S.A.,

zosta艂y wpisane do rejestru papier贸w warto艣ciowych dopuszczonych do regulowanego obrotu pozagie艂dowego, prowadzonego przez Centraln膮 Tabel臋 Ofert S.A.

Centralna Tabela Ofert posiada do艣wiadczenia w zakresie obrotu r贸偶norodnymi rodzajami instrument贸w tj.:

Akcje, kt贸re s膮 dokumentem oznaczaj膮cym prawo jej posiadacza do wsp贸艂w艂asno艣ci firmy, kt贸ra j膮 wyemitowa艂a, czyli sp贸艂ki akcyjnej. Osoba nabywaj膮ca akcje danej sp贸艂ki staje si臋 jej akcjonariuszem, czyli wsp贸艂w艂a艣cicielem jej maj膮tku, co oznacza, 偶e z tego tytu艂u ma okre艣lone prawo do uczestniczenia w podziale wypracowanego przez sp贸艂k臋 zysku oraz maj膮tku w przypadku jej likwidacji.

Obligacje - to wierzycielskie papiery warto艣ciowe emitowane przez osoby prawne w celu pozyskania 艣rodk贸w pieni臋偶nych dla finansowania okre艣lonych cel贸w. Wedle definicji zawartej w Ustawie z 29 czerwca 1995 roku o obligacjach, w art. 4 ust. 1 - "obligacja jest papierem warto艣ciowym emitowanym w serii, w kt贸rym emitent stwierdza, 偶e jest d艂u偶nikiem w艂a艣ciciela obligacji (obligatariusza) i zobowi膮zuje si臋 wobec niego do spe艂nienia okre艣lonego 艣wiadczenia."Emitent zobowi膮zuje si臋 na podstawie klauzul obligacyjnych do regulowania p艂atno艣ci odsetkowych okre艣lonych w dniu emisji papieru warto艣ciowego oraz do sp艂aty po偶yczki obligacyjnej w dniu jej wykupu, ewentualnie do spe艂nienia tak偶e 艣wiadczenia niepieni臋偶nego

Certyfikaty - jest to pisemny dokument o oficjalnym charakterze potwierdzaj膮cym (za艣wiadczaj膮cym) o dokonaniu wp艂aty, upowa偶niaj膮cym do odbioru udzielonej w ten spos贸b po偶yczki lub do odbioru waloru (akcji), na poczet nabycia kt贸rego wniesiono pieni膮dze.

Warranty. Formalnie warrant jest opcj膮, mo偶na go zatem traktowa膰 jako szczeg贸lny przypadek opcji. Ostatnio w rozumieniu potocznym wyr贸偶nia si臋 jednak osobno warrant i opcj臋, zw艂aszcza w odniesieniu do warrant贸w i opcji wyst臋puj膮cych na gie艂dach. Zasadnicza r贸znica mi臋dzy warrantem a opcj膮 polega na tym , 偶e warrant ma swego emitenta, kt贸ry gwarantuje r贸wnie偶 realizacj臋 prawa z niego wykonywanego (rozliczenie transakcji), natomiast w przypadku opcji trudno m贸wi膰 o ich emisji w klasycznym rozumieniu tego s艂owa, gdy偶 powstaje ona dopiero w momencie zawierania transakcji.

Kontrakty terminowe(futures contract). Jest to umowa mi臋dzy dwoma uczestnikami rynku, w kt贸rej jedna ze stron zobowi膮zuje si臋 sprzeda膰 a druga kupi膰 okre艣lon膮 liczb臋 instrumentu bazowego, czyli instrumentu b臋d膮cego przedmiotem transakcji, w 艣ci艣le okre艣lonym terminie w przysz艂o艣ci i po cenie ustalonej w momencie zawierania umowy. Instrumentem bazowym mo偶e by膰 w艂a艣ciwie dowolna warto艣膰 ekonomiczna, kt贸ra da si臋 wyliczy膰 w spos贸b nie budz膮cy w膮tpliwo艣ci. Najcz臋艣ciej s膮 to akcje, obligacje, indeksy gie艂dowe lub poziom st贸p procentowych.

W za艂o偶eniu rynek pozagie艂dowy przeznaczony jest dla tych papier贸w warto艣ciowych, kt贸re nie maja szans by膰 notowane na gie艂dzie. S膮 to np. obligacje emitowane przez gminy, akcje mniej renomowanych sp贸艂ek, nie spe艂niaj膮ce surowych warunk贸w dopuszczenia do obrotu gie艂dowego. Formalnie na rynek CTO mo偶na dopu艣ci膰 papiery warto艣ciowe, kt贸re zosta艂y dopuszczone do publicznego obrotu przez Komisj臋 Papier贸w Warto艣ciowych i Gie艂d. Pierwszym etapem jest wpisanie do rejestru papier贸w warto艣ciowych dopuszczonych do obrotu pozagie艂dowego, na co wyra偶a zgod臋 Rada sp贸艂ki CeTO S.A.. Na CTO obraca si臋 akcjami kilkudziesi臋ciu sp贸艂ek, obligacjami komunalnymi, obligacjami zamiennymi oraz skarbowymi a tak偶e prawami do akcji i warrantami. Wydaje si臋 jednak, 偶e podobnie jak w krajach rozwini臋tych, r贸wnie偶 w Polsce ten rynek b臋dzie zyskiwa艂 na znaczeniu.

Obr贸t papierami warto艣ciowymi na rynku CeTO w latach 1996-2001

Obr贸t na CeTO odbywa si臋 w trybie ci膮g艂ym, z wykorzystaniem komputer贸w po艂膮czonych z komputerem centralnym oraz telefon贸w, od poniedzia艂ku do pi膮tku, z wy艂膮czeniem dni wolnych od pracy, w godzinach 9.00-15.00. Uczestnikami obrotu s膮 podmioty prowadz膮ce dzia艂alno艣膰 maklersk膮, b臋d膮ce cz艂onkami CTO, kt贸re mog膮 dzia艂a膰 na rachunek w艂asny lub na rachunek klient贸w. Cz艂onek CTO prowadzi obr贸t na CTO poprzez swoich pe艂nomocnik贸w, nazywanych maklerami CTO.

W 2001 roku na CeTO ca艂kowity roczny obr贸t wyni贸s艂 314.191,91 tys. z艂 i by艂 55% ni偶szy w por贸wnaniu z obrotem z roku poprzedniego. 艢redni dzienny obr贸t (z wy艂膮czeniem transakcji pakietowych) wyni贸s艂 416,23 tys. z艂.

Tabela 1

Warto艣膰 obrot贸w na rynku CeTO w latach 1996-2001

Wyszczeg贸lnienie |

Rok 1996 |

Rok 1997 |

Rok 1998 |

Rok 1999 |

Rok 2000 |

Rok 2001 |

Rynek CeTO |

||||||

Warto艣膰 obrotu (tys. z艂) |

46.038,27 |

40.794,54 |

2.408.837,41 |

805.529,70 |

567.089,36 |

314.191,91 |

w tym: |

||||||

Warto艣膰 obrotu na CeTO (tys. z艂) |

46.038,27 |

29.744,44 |

2.300.785,59 |

647.970,68 |

371.919,15 |

104.057,80 |

Warto艣膰 obrotu znacznymi pakietami (tys. z艂) |

- |

11.050,11 |

108.051,82 |

157.559,03 |

195.170,21 |

210.134,11 |

艢rednia warto艣膰 obrotu na CeTO - w dniu obrotu (tys. z艂) |

3.069,22 |

118,98 |

9.203,14 |

2.591,88 |

1.487,68 |

416,23 |

殴r贸d艂o: www.ceto.pl, 30.05.2002

Obr贸t akcjami, obligacjami, warrantami, certyfikatami i kontraktami na rynku CeTO przedstawia tabela 2.

Tabela 2

Warto艣膰 obrot贸w akcjami, obligacjami, warrantami, certyfikatami i kontraktami na rynku CeTO w latach 1996-2001

Rynek akcji |

||||||

Wyszczeg贸lnienie |

Rok 1996 |

Rok 1997 |

Rok 1998 |

Rok 1999 |

Rok 2000 |

Rok 2001 |

Warto艣膰 obrotu og贸艂em (tys. z艂) |

46.038,27 |

27.928,07 |

208.118,38 |

325.938,34 |

436.242,19 |

103.132,59 |

w tym: |

||||||

Warto艣膰 obrotu na CeTO (tys. z艂) |

46.038,27 |

16.877,96 |

121.052,58 |

168.379,32 |

241.071,98 |

40.192,48 |

Warto艣膰 obrotu znacznymi pakietami (tys. z艂) |

- |

11.050,11 |

87.065,79 |

157.559,03 |

195.170,21 |

62.940,11 |

艢rednia warto艣膰 obrotu na CeTO - w dniu obrotu (tys. z艂) |

3.069,22 |

67,51 |

484,21 |

673,52 |

964,29 |

160,77 |

Warto艣膰 rynkowa sp贸艂ek (tys. z艂)*) |

109.884,30 |

148.614,00 |

491.668,50 |

449.622,90 |

290.431,00 |

231.709,70 |

Kapitalizacja rynku akcji (tys. z艂)*) |

62.330,20 |

129.116,56 |

375.152,30 |

322.563,61 |

275.327,74 |

192.770,98 |

Rynek obligacji |

||||||

Warto艣膰 obrotu og贸艂em (tys. z艂) |

- |

12.866,48 |

2.198.722,27 |

447.518,72 |

105.426,42 |

1.301,33 |

w tym: |

||||||

Warto艣膰 obrotu na CeTO (tys. z艂) |

- |

12.866,48 |

2.177.736,24 |

447.518,72 |

105.426,42 |

1.301,33 |

Warto艣膰 obrotu znacznymi pakietami (tys. z艂) |

- |

- |

20.986,03 |

- |

- |

- |

艢rednia warto艣膰 obrotu na CeTO - w dniu obrotu (tys. z艂) |

- |

51,47 |

8.710,94 |

1.790,07 |

421,71 |

5,21 |

Rynek warrant贸w |

||||||

Warto艣膰 obrotu (tys. z艂) |

- |

- |

1.996,77 |

32.029,24 |

24.104,08 |

- |

艢rednia warto艣膰 obrotu na CeTO - w dniu obrotu (tys. z艂) |

- |

- |

9,51 |

128,12 |

96,42 |

- |

Rynek certyfikat贸w |

||||||

Warto艣膰 obrotu (tys. z艂) |

- |

- |

- |

43,40 |

618,00 |

209.758,00 |

Rynek kontrakt贸w |

||||||

Warto艣膰 obrotu (tys. z艂) |

- |

- |

- |

- |

698,68 |

- |

艢rednia warto艣膰 obrotu na CeTO - w dniu obrotu (tys. z艂) |

- |

- |

- |

- |

2,79 |

- |

殴r贸d艂o: www.ceto.pl, 30.05.2002

W 2001 roku obr贸t na rynku akcji wyni贸s艂 103.132,59 tys. z艂 i by艂 to spadek o oko艂o 76% w por贸wnaniu z rokiem 2000, obr贸t na rynku obligacji wyni贸s艂 1.301,33 tys. z艂 i by艂 99% ni偶szy ni偶 w roku 2000 (w roku 2000 wyni贸s艂 105.426,42 tys. z艂). 艢redni dzienny obr贸t obligacjami wyni贸s艂 5,21 tys. z艂.

Na rynku warrant贸w zawarto w 2000 roku 2.545 transakcji, a warto艣膰 obrotu wynios艂a 24.104, 08 tys. z艂 i by艂a o 7,9 mln z艂 ni偶sza ni偶 w roku poprzednim. 艢redni dzienny obr贸t warrantami wyni贸s艂 96,42 tys. z艂.

Zako艅czenie

Tak jak Gie艂da Papier贸w Warto艣ciowych jest istotnym elementem polskiej gospodarki i bywa stawiana za wz贸r dobrze uregulowanego i rzetelnego rynku, tak rynek pozagie艂dowy CeTO nie odni贸s艂 sukcesu, rynek w dotychczasowym kszta艂cie po prostu poni贸s艂 pora偶k臋. Jest to rynek stale jeszcze s艂abo rozwini臋ty i chocia偶 zosta艂 stworzony na wz贸r pozagie艂dowego rynku ameryka艅skiego NASDAQ nie rozwija si臋 tak dynamicznie.

Szans膮 na lepsz膮 przysz艂o艣膰 Centralnej Tabeli Ofert ma by膰 nowy partner i g艂贸wny akcjonariusz. - Gie艂da Papier贸w Warto艣ciowych w Warszawie, po obj臋ciu nowej emisji posiada ok. 53% akcji CeTO. Wsp贸艂praca z GPW zaowocuje stworzeniem nowego rynku na kt贸rym zadebiutuj膮 m艂ode, dynamicznie rozwijaj膮ce si臋 przedsi臋biorstwa, poszukuj膮ce kapita艂u do dalszego rozwoju, obligacje komunalne, oraz obligacje przedsi臋biorstw, kt贸re wy艂膮czone s膮 z publicznego obrotu.

Ustawa z 21 sierpnia 1997 r. - Prawo o publicznym obrocie papierami warto艣ciowymi, tekst ujednolicony

po zmianie z 21 grudnia 2001 r., Stan prawny na 6 kwietnia 2002 roku.

W. D臋bski, Rynek finansowy i jego mechanizmy, Wydawnictwo Naukowe PWN S.A., Warszawa 2000,

s. 131

Frank K. Reilly, Keith C.Brown, Analiza inwestycji i zarz膮dzanie portfelem, Polskie Wydawnictwo

Ekonomiczne, Warszawa 2001, s. 183

www.ceto.pl. 29.05.2002

W. D臋bski, op. cit., s. 133

Gazeta Bankowa, 5-11 czerwca 2001, s.30

W. D臋bski, op. cit., s. 118

www.ceto.pl, 29.05.2002

Broszura Informacyjna, Instrumenty pochodne, Wydawnictwo oficjalne Gie艂dy Papier贸w Warto艣ciowych

w Warszawie, Warszawa 2001

www.kpwig.gov.pl, 30.05.2002

Wyszukiwarka

Podobne podstrony:

Papiery warto艣ciowe, akcje i obligacje (11 stron), Papier warto艣ciowy to dokument, z kt贸rego wynikaj

Papiery warto艣ciowe notowane na?TO (13 stron) VGCFUFY2QO2FVBSUSMFCZL2SIWBP7ZORPRCXQIQ

papiery warto艣ciowe notowane na CETO. (18 str)(1), Bankowo艣膰 i Finanse

Przedstawienie papier贸w warto艣ciowych notowanych na Gie艂dzie Papier贸w Warto艣ciowych w Warszawie

papiery wartosciowe notowane na gie艂dzie papierow wartosciow, Bankowo艣膰 i Finanse

Anna R贸偶alska Papiery warto艣ciowe notowane na GPW w Warszawie Charakterystyka

Gie艂da, Warszawska gie艂da papier贸w warto艣ciowych (11 stron), Historia

Papiery warto艣ciowe jako 藕r贸d艂o finansowania dzia艂alno艣ci gospodarczej (11 stron)

Skarbowe papiery warto艣ciowe jako element finans贸w publicznych (11 stron)

, ARESTRA, warszawska gie艂da papier贸w warto艣ciowych (11 stron)

Papiery warto艣ciowe, akcje, obligacje (9 stron) UEFNPR65VYNRSCWIHPYD2SKMEQKWZUDVSSZTNXA

Papiery warto艣ciowe (12 stron) JOD2MPGWDTC3WQSXZFQEQ6DUEBVKADT5CMK7TDA

Finanse publiczne Finanse lokalne emisja papier贸w warto艣ciowych (26 stron)

Gie艂da papier贸w warto艣ciowych jako rynek wt贸rny (61 stron)

Funkcjonowanie gie艂dy papier贸w warto艣ciowych (21 stron) WRKHM2SAOAT6XZF2D3YWLADJY7PQX6AD7M56KGY

wi臋cej podobnych podstron