PYTANIA Z PRZEDMIOTÓW PODSTAWOWYCH

Akcja i obligacja jako papier wartościowy

Akcja - zbywalny papier wartościowy o charakterze udziałowym emitowany przez spółki akcyjne lub komandytowo - akcyjne uosabiający udział w kapitale zakładowym emitenta oraz ogół praw i obowiązków wynikających z tytułu posiadania danej akcji

Prawa akcjonariuszy:

korporacyjne: prawo uczestnictwa w spółce (prawo do uczestniczenia w WZA, do przeglądania księgi akcyjnej, do przeglądania protokołów z posiedzeń WZA, do żądania odpisów sprawozdań prezentowanych na WZA, do zapoznania się z listą obecności na WZA); prawo uczestnictwa w WZA; prawo do głosu na WZA; prawa mniejszości: do zaskarżania uchwał WZA, do zwołania nadzwyczajnego WZA, do żądania przymusowego wykupu akcji; bierne prawo wyborcze; prawa wymienione w statucie spółki (np. wpływ na wybór członków organów władzy, wpływ na zasady zwoływania nadzwyczajnego WZA)

majątkowe: prawo do udziału w zysku rocznym (do dywidendy); prawo poboru akcji nowych emisji - pierwszeństwo w obejmowaniu nowych akcji; prawo do udziału w kwocie likwidacyjnej - prawo do części wartości majątku w przypadku likwidacji spółki

Rodzaje akcji:

ze względu na formę: postaci materialnej, postaci zdematerializowanej

ze względu na formę pokrycia równowartości akcji: pieniężne (gotówkowe), niepieniężne (aportowe)

ze względu na zakres uprawnień akcjonariusza: zwykłe, uprzywilejowane (co do głosu - 2 głosy; co do dywidendy - do 150%; co do udziału w kwocie likwidacyjnej)

inne: imienne i na okaziciela; blue chips - akcje pierwszorzędne renomowanych i znanych firm; złote - szczególne uprzywilejowanie (szczególne uprawnienia decyzyjne); nieme (milczące); groszowe - sprzedawane po niskiej cenie; śmieciowe - akcje firm upadających, często groszowe; użytkowe - wydawane akcjonariuszom w ciężar zysku w sytuacji gdy wcześniej spółka akcje umorzyła, nie maja wartości nominalnej, są imienne; objęte wspólnością - gdy akcjonariuszem jest więcej niż jedna osoba np. małżonkowie lub spółka cywilna; winkulowane - może zostać podpisana umowa dotycząca ograniczeń ich zbywania, np. nie można ich zbyć przez okres 5 lat

Cechy akcji:

wartość nominalna (z wyjątkiem użytkowych)

niepodzielność

brak odsetek od wniesionego kapitału

zbywalność

brak terminu wykupu

wysoki poziom ryzyka

Ceny akcji:

nominalna

emisyjna (wyższa lub równa nominalnej. Nadwyżka emisyjnej nad nominalną - agio, przenoszona na kapitał zapasowy)

rynkowa (wyższa lub niższa od nominalnej)

Obligacja - dłużny, długoterminowy papier wartościowy potwierdzający udzielenie przez nabywcę tego papieru pożyczki jego emitentowi. Emisja obligacji jest formą zaciągnięcia kredytu, kredytodawcą (obligatariuszem) jest posiadacz obligacji, zaś kredytobiorcą (dłużnikiem) jest emitent

Rodzaje obligacji:

ze względu na osobę nabywcy: na okaziciela, imienne

ze względu na postać: w postaci fizycznej (obligacja składa się z dwóch części: płaszcza obligacji i arkusza kuponowego, elementy składowe płaszcza to seria i numer obligacji, nazwa emitenta, wartość nominalna, stopa oprocentowania, termin wykupu); w postaci zdematerializowanej (zapis w Rejestrze Nabywców Obligacji)

ze względu na termin wykupu: krótkoterminowe; średnioterminowe; długoterminowe; wieczyste

ze względu na sposób oprocentowania: o stałym oprocentowaniu; o zmiennym oprocentowaniu; indeksowane; zerokuponowe

ze względu na rodzaj emitenta: skarbowe; komunalne; korporacyjne

ze względu na prawa i przywileje związane z zakupem: zwykłe; zamienne na akcje; z prawem poboru; z możliwością wcześniejszego wykupu przez emitenta

ze względu na zabezpieczenie: zabezpieczone; niezabezpieczone

Funkcje obligacji:

lokacyjna - występująca po stronie nabywcy, polega na możliwości lokowania wolnych środków finansowych w stosunkowo bezpieczny papier wartościowy

pożyczkowa - po stronie emitenta, oznacza możliwość uzyskania środków finansowych na dowolny cel (w przypadku obligacji komunalnych podanie celu jest obligatoryjne)

płatnicza - polega na możliwości regulowania zobowiązań w drodze przeniesienia własności obligacji

obiegowa - wynika z istoty obligacji jako papieru wartościowego (zbywalności)

gwarancyjna - polega na możliwości szybkiego dochodzenia przez obligatariusza roszczeń wynikających z obligacji

przyciągania kapitału - przy właściwie przeprowadzonej emisji pozyskuje się nie tylko kapitał ale także pobudza ludzi do kolejnych inwestycji

prywatyzacyjna - nabywca obligacji zyskuje prawa do ich zamiany na akcje przedsiębiorstw komunalnych lub inne składniki mienia

Elementy obligacji:

wartość nominalna - wielkość pożyczki, jaką zaciąga jej emitent, podlega spłacie w terminie zapadalności obligacji

cena emisyjna - cena, po której oferowane są obligacje w momencie rozpoczęcia sprzedaży, może być równa, wyższa lub niższa od wartości nominalnej. Obligacje mogą być zatem nabyte według nominału, z premią (jeśli cena emisyjna jest wyższa od nominału) lub z dyskontem (jeśli cena emisyjna jest niższa od nominału)

rynkowa wartość obligacji - bieżąca cena, po jakiej można kupić lub sprzedać obligacje, kształtują ją relacje popytu i podaży. Może to być cena czysta (bez narosłych odsetek) lub brudna (powiększona o narosłe odsetki)

cena zamiany - przy zamianie na kolejna serię obligacji

okres wykupu (termin zapadalności) - istnieje możliwość przedterminowego wykupu obligacji oszczędnościowych, nie wcześniej niż 1 miesiąc po dniu sprzedaży, nie później niż 1 miesiąc przed dniem wykupu

kupon odsetkowy - odsetki mogą być wypłacane po każdym okresie odsetkowym lub być kapitalizowane i wypłacane przy wykupie

Popyt, podaż i ich determinanty

Popyt jest relacją między ceną dobra (usługi) a jego ilością, którą konsumenci są skłonni i są w stanie nabyć w danym czasie, przy założeniu że wszystkie inne czynniki wpływające na popyt pozostają bez zmian. Wzrost ceny powoduje spadek popytu. Determinanty popytu:

Cena

Dochody kupujących

Poziom cen dóbr komplementarnych i substytucyjnych

Liczba nabywców, ich struktura wg wieku, płci, wykształcenia

Preferencje nabywców

Oczekiwania co do zmiany cen i dochodów w przyszłości

Sytuacja gospodarcza i polityczna kraju.

Podaż w ujęciu teoretycznym jest to relacja pomiędzy ilością dóbr i usług dostarczonych na rynek a ich cenami w określonym czasie. Wielkość podaży to konkretna ilość dóbr i usług, jakie producent jest w stanie wyprodukować i zaoferować do sprzedaży przy konkretnej cenie. Wzrost ceny powoduje wzrost podaży. Determinanty podaży:

Cena

Koszty produkcji

Przewidywania producentów co do zmiany cen i popytu w przyszłości

Interwencjonizm państwowy

Liczba przedsiębiorstw w branży

Warunki naturalne, czynniki losowe

Sezonowość produkcji

Rozmiary importu i eksportu

Realizowane inwestycje.

Cena równowagi rynkowej

Cena równowagi rynkowej jest to cena przy której dochodzi do zrównania wielkości popytu i podaży. Oznacza ona cenę satysfakcjonującą zarówno producenta jak i konsumenta. Konsumenci mogą nabyć wszystko, co chcieli, sprzedawcy zaś mogą sprzedać całość wytworzonych produktów. Przy cenie wyższej niż cena równowagi rynkowej powstaje nadwyżka podaży nad popytem, powoduje to konkurencję wśród sprzedawców i nacisk na obniżenie ceny. Przy cenie niższej niż cena równowagi rynkowej występuje nadwyżka popytu nad podażą, powoduje to konkurencję wśród nabywców i powoduje wzrost ceny. Ceny stale zmierzają do ceny równowagi rynkowej.

Ingerencja państwa w proces tworzenia cen

Elastyczność i jej rodzaje

Elastyczność mierzy siłę reakcji popytu/podaży na zmianę czynnika wpływającego na popyt/podaż

Rodzaje elastyczności:

elastyczność cenowa popytu

elastyczność mieszana popytu

elastyczność dochodowa

elastyczność cenowa podaży

Elastyczność cenowa popytu jest miarą wrażliwości wielkości popytu na dane dobro na zmianę ceny tego dobra.

Znajomość elastyczności cenowej popytu pozwala określić, czy z punktu widzenia przychodów sprzedawcy (wydatków konsumentów) opłaca się zmienić cenę, czy nie; a jeśli zmieniać, to czy cenę podnosić, czy obniżać. Czyli wiedząc, czy popyt na nasze dobro jest w danym momencie elastyczny czy nie, możemy przewidywać, jaki efekt dla przychodów producenta (sprzedawcy) wywoła zmiana ceny.

Elastyczność cenowa popytu na dane dobro zależy od wielu czynników. Najważniejsze z nich to: łatwość substytucji, udział w dochodzie wydatków na dane dobro, rodzaj dobra i czas.

Elastyczność cenową popytu mierzymy stosunkiem względnej zmiany wielkości popytu na dane dobro do względnej zmiany jego ceny. Możemy obliczać punktową lub przedziałową elastyczność cenową.

Punktową elastyczność cenową popytu obliczamy, korzystając z następującego wzoru:

,

gdzie: Qx - wielkość popytu na dobro x, ΔQx - zmiana wielkości popytu, Px - cena dobra x, ΔPx - zmiana ceny.

Na rozmiary popytu na dobro x wpływają także zmiany cen innych dóbr (np. cena dobra y - Py), które w stosunku do dobra x mogą być substytutami, dobrami komplementarnymi lub niezależnymi. Miernikiem relacji popytu na dobro x na zmianę ceny dobra y jest elastyczność mieszana popytu.

.

Jeżeli rozpatrujemy wpływ zmian dochodów kupujących na rozmiary popytu na dobro x wtedy miernikiem reakcji popytu jest elastyczność dochodowa.

Współczynnik elastyczności cenowej podaży ma następującą postać:

Równowaga konsumenta

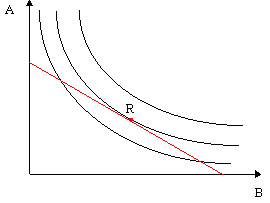

Równowaga konsumenta jest najkorzystniejszą (optymalną) sytuacją, w jakiej może znaleźć się konsument, dokonujący wyboru danych dóbr. Mówiąc o sytuacji optymalnej mamy oczywiście na myśli korzyści konsumenta - jest to więc najwyższy z możliwych poziom zadowolenia. W modelu tym zakłada się racjonalne działanie konsumenta, to znaczy dążenie do jak najlepszego wykorzystania dochodów. Punkt równowagi R konsumenta jest graficznie wyznaczany jako punkt styczności krzywej ograniczenia budżetowego i najwyższej do osiągnięcia krzywej obojętności.

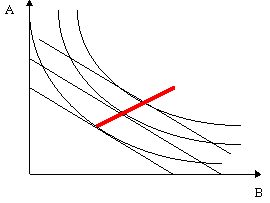

Jeśli dochód rośnie, krzywa ograniczenia budżetowego przesuwa się w prawo, a punkt równowagi konsumenta znajduje się na coraz wyższej krzywej obojętności. Łącząc te punkty linią otrzymamy w końcu ścieżkę wzrostu dochodu.

Powyższe rozważanie dotyczące przechodzenia na wyższą krzywą obojętności wraz z rosnącym dochodem jest prawdziwe w przypadku dóbr normalnych. W przypadku dóbr niższego rzędu sytuacja jest już inna: wraz ze wzrostem dochodu maleje zapotrzebowanie na nie.

Na rysunku obok mamy do czynienia z sytuacją, gdzie dobro B jest dobrem niższego rzędu, a dobro A jest dobrem normalnym.

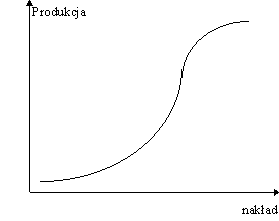

Funkcja produkcji

Funkcja produkcji to zależność między wielkością produkcji (w jednostkach fizycznych) a zastosowanymi w procesie produkcji nakładami (kapitału i pracy). Wykres tej funkcji jest zdeterminowany prawem malejących przychodów.

TP (Total production) - produkcja całkowita

TP=Q=f(N1,N2,N3,…,Nn), gdzie N - nakłady (praca, kapitał, ziemia)

Zależności, które wyraża funkcja produkcji mają charakter przyczynowo-skutkowy. Oznacza to, że przyczyną procesu produkcji są nakłady czynników (lub ich zmiany), natomiast skutkiem tego jest określona wielkość produkcji (lub jej zmiany).

Koszty i ich rodzaje

Koszty:

bezpośrednie; pośrednie;

prywatne (indywidualne) - związane z zakupem surowca, maszyn, energii, siły roboczej; społeczne - bezpośrednie i pośrednie straty poniesione przez osoby trzecie lub całe społeczeństwo w rezultacie działalności ekonomicznej poszczególnych producentów;

alternatywne - związane z utratą korzyści zastosowania danych zasobów w inne działalności gospodarczej;

rachunkowe - zapisywane w rachunkowości przedsiębiorstwa;

ekonomiczne - wartość wszystkich zasobów (czynników) użytych do produkcji. Wartość tę wyznacza koszt nakładów na te czynniki;

koszty w krótkim okresie czasu: koszty stałe całkowite (TFC - total fixed cost), koszty zmienne całkowite (TVC - total variable cost), koszty całkowite (total cost: TC=TFC+TVC), koszty przeciętne (stałe, zmienne, całkowite), koszty marginalne (MC - marginal cost);

koszty w długim okresie czasu: długookresowy koszt przeciętny (LRAC - long run average cost), długookresowy koszt marginalny (LRMC - long run marginal cost).

Koszty w krótkim okresie czasu:

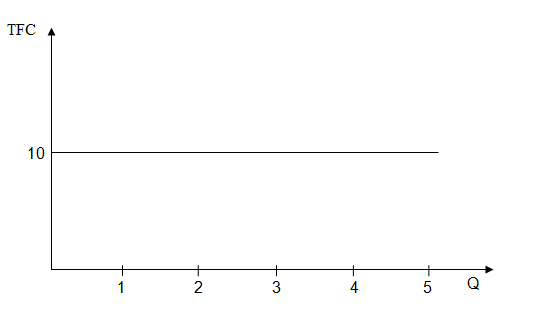

Koszty stałe całkowite (TFC)- ponoszone są przez przedsiębiorstwo niezależnie od wielkości produkcji, występują nawet wówczas, gdy produkcja wynosi zero.

Q - wielkość produkcji

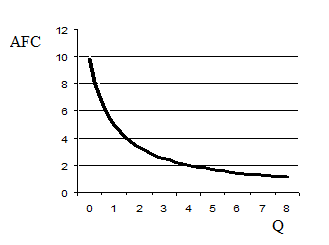

Koszty stałe przeciętne (AFC - average fixed cost) - nazywany też kosztem stałym jednostkowym, powstaje z podzielenia kosztu stałego całkowitego przez wielkość produkcji:

Koszt stały przeciętny zmniejsza się nieustannie wraz ze wzrostem rozmiarów produkcji. Oznacza to, że na każdy produkt przypada coraz mniejsza cząstka całkowitych kosztów stałych.

KSP nie osiąga wielkości równej zero. Nawet przy bardzo dużej produkcji na każdy wytworzony produkt przypada jakaś część kosztów stałych.

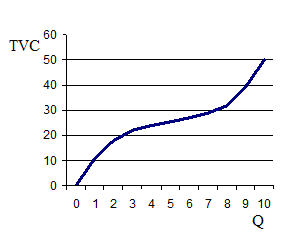

Koszty zmienne związane są z wykorzystaniem w procesie produkcji czynników zmiennych, których ilości wzrastają lub zmniejszają się w zależności od zmian rozmiarów produkcji. Koszt zmienny całkowity (TVC) rośnie w miarę zwiększania rozmiarów produkcji, przy czym tempo wzrostu kosztów jest nierównomierne. Początkowo koszt zmienny całkowity rośnie wolniej (przyrosty kosztu są malejące), następnie zaś, po przekroczeniu pewnego poziomu produkcji, zaczyna wzrastać szybciej (przyrosty kosztu są rosnące).

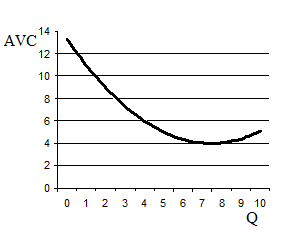

Koszt zmienny przeciętny (AVC) otrzymujemy dzieląc koszt zmienny całkowity przez wielkość produkcji:

Koszt zmienny przeciętny zmniejsza się wraz ze wzrostem produkcji a następnie, po przekroczeniu przez produkcję pewnej wielkości, zaczyna rosnąć.

Koszt całkowity produkcji jest sumą kosztów stałych całkowitych i kosztów zmiennych całkowitych.

TC=TFC+TVC

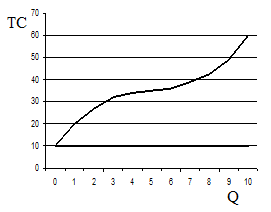

Krzywa kosztów całkowitych rozpoczyna się zawsze w punkcie krzywej kosztu całkowitego, w którym Q=0. Następnie krzywa kosztu całkowitego rośnie w identyczny sposób jak krzywa kosztu zmiennego całkowitego (TVC).

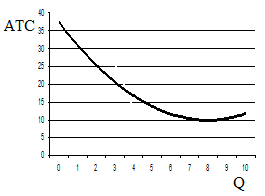

Koszt całkowity przeciętny (ATC) jest kosztem całkowitym

przypadającym na jednostkę produktu:

Krzywa KCP kształtuje się podobnie jak krzywa kosztu zmiennego przeciętnego, przy czym w stosunku do tej ostatniej jest przesunięta w górę.

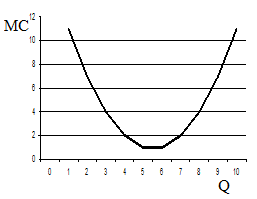

Koszt marginalny jest ważną kategorią ekonomiczną dla producenta pozwalającą ocenić rentowność decyzji dotyczące powiększenia produkcji o kolejną, dodatkową jednostkę.

Koszt marginalny (MC) jest to zmiana kosztu całkowitego (ΔTC) wynikającą z ze zmiany wielkości produkcji o dodatkową jednostkę (ΔQ).

Koszt marginalny w pierwszej fazie maleje, co wynika z tego, że początkowo produkcja kolejnych jednostek wyrobu jest związana z ponoszeniem relatywnie niewielkich nakładów czynników zmiennych. Po osiągnięciu minimum kosztu marginalnego konieczne jest ponoszenie coraz większych nakładów czynników zmiennych ze względu na ograniczone zasoby i wymogi technologiczne.

Koszty w długim okresie czasu:

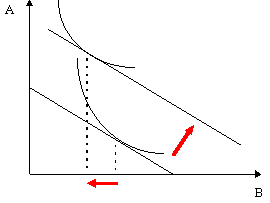

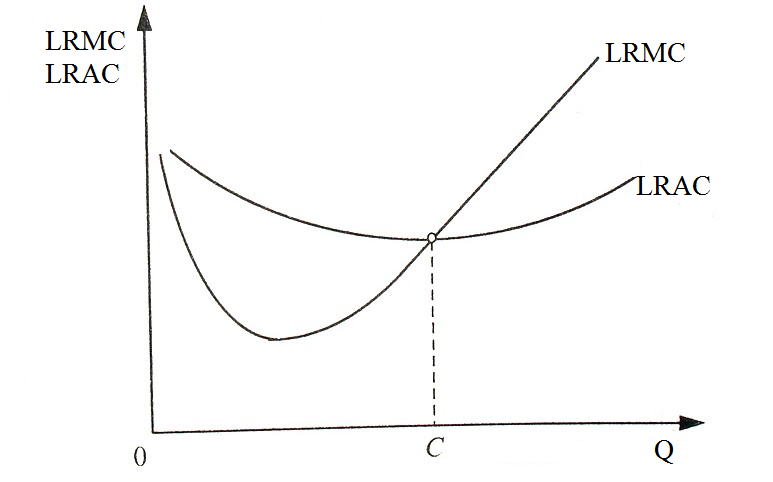

Długookresowe krzywa kosztów przeciętnych (LRAC) pokazuje najwydajniejszą metodę produkcji w długim okresie. LRAC osiąga swoje minimum przy wielkości produkcji 0C, potem zwiększanie wielkości produkcji doprowadzi do tego, że długookresowe koszty przeciętne zaczynają rosnąć.

Przy wielkości produkcji większej niż wielkość 0C firma ma koszty przeciętne wyższe niż przy produkcji mniejszej od 0C. Do czasu osiągnięcia wielkości produkcji 0C przedsiębiorstwo odnosi korzyści skali ponieważ długookresowe koszty przeciętne maleją w przedziale, w którym osiągane są korzyści ze skali produkcji. Wynika to z faktu, że zwiększanie nakładów daje ciągle rosnące przyrosty produkcji (przy stałych cenach czynników produkcji). Gdy zwiększa się rozmiar produkcji powoduje to wzrost długookresowych kosztów przeciętnych, firma napotyka niekorzyści skali, bo dalsze zwiększanie nakładów daje malejące przyrosty produkcji, zgodnie z prawem malejących przychodów. Wówczas długookresowa krzywa kosztów krańcowych (LRMC) rośnie gwałtownie ponad długookresową krzywą kosztów przeciętnych.

LRMC przecina LRAC w punkcie jej minimum, przy wielkości produkcji 0C. Punkt ten wyznacza najkorzystniejsze dla firmy warunki produkcji.

Równowaga firmy na rynku doskonałej konkurencji

Cechy modelu doskonałej konkurencji:

Duża liczba małych, niezależnych przedsiębiorstw oraz duża liczba nabywców;

Jednorodne (ujednolicone) wyroby u wszystkich sprzedawców - są substytutami;

Cena jest wynikiem gry sił rynkowych, kształtuje się pod wpływem zmian popytu i podaży. Pojedyncze firmy nie mają kontroli nad kształtowaniem się ceny wyrobu.

Przedsiębiorstwo znajduje się w stanie równowagi, jeśli przy danych kosztach produkcji i danej cenie rynkowej wytwarza wielkość produkcji maksymalizującą zysk. Producent jest „cenobiorcą”, nie może wpłynąć na cenę, może się do niej jedynie dostosować.

Swobodny przepływ kapitałów między różnymi dziedzinami produkcji - łatwość wejścia na rynek oraz wycofania się z niego;

Brak konkurencji niecenowej, opartej na reklamie, promocji czy zróżnicowaniu jakości produktu;

Doskonała informacja.

Przykłady rynków konkurencji doskonałej: rynek producentów zboża, owoców, warzyw.

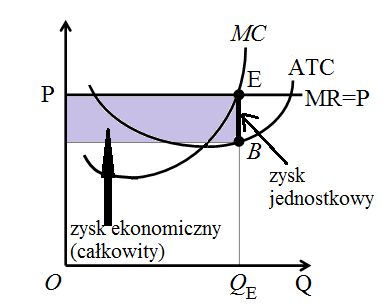

Równowaga w krótkim okresie:

Przedsiębiorstwo znajduje się w stanie równowagi, jeśli przy danych kosztach produkcji i danej cenie rynkowej wytwarza wielkość produkcji maksymalizującą zysk.

Warunkiem koniecznym maksymalizacji zysku jest zrównanie się P z MC, natomiast warunkiem wystarczającym jest to, aby MC był rosnący.

MC=MR

Wielkość produkcji maksymalizująca zysk wynosi QE. Równocześnie dla QE cena jest większa od kosztu całkowitego przeciętnego (P>ATC). Oznacza to, że zysk jednostkowy a także zysk całkowity jest dodatni. Punkt E jest punktem równowagi przedsiębiorstwa.

MR (marginal revenue) - przychód marginalny

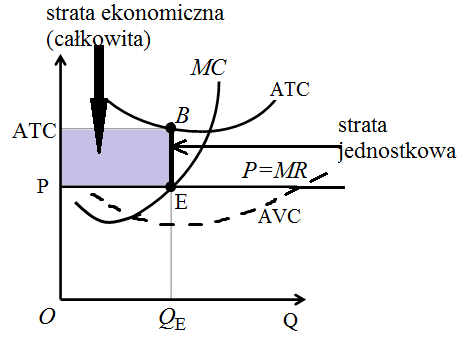

MC=MR

Wielkość produkcji maksymalizująca zysk wynosi QE. Jeżeli cena jest niższa od kosztu całkowitego przeciętnego, ale wyższa od kosztu zmiennego przeciętnego (AVC≤P<ATC), wytwarzając QE przedsiębiorstwo osiąga stratę, która jest mniejsza od kosztu całkowitego stałego (ATC). Punkt E jest punktem równowagi przedsiębiorstwa, a poziom produkcji QE minimalizuje stratę przedsiębiorstwa.

Jeżeli cena rynkowa spadnie poniżej kosztu zmiennego przeciętnego (P<AVC), każda wielkość produkcji większa od 0 przynosi stratę większą od kosztu stałego całkowitego. Równowaga przedsiębiorstwa nie znajduje się w punkcie E, lecz w punkcie, w którym produkcja wynosi zero (Q=0).

P=ATC

MC=MR=ATC

Przedsiębiorstwo osiąga zysk normalny (brak zysku ekonomicznego i straty ekonomicznej). Punkt E jest punktem równowagi przedsiębiorstwa.

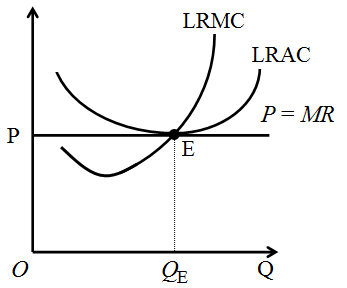

Równowaga w długim okresie:

P=LRAC

Przedsiębiorstwo osiąga zysk normalny; straty i zyski są niemożliwe - są przejściowe (występują w okresie krótkim)

Punkt E - punkt równowagi przedsiębiorstwa

Różnicowanie cen w monopolu

Różnicowanie cen w monopolu występuje wtedy, gdy monopolista sprzedaje to samo, jednorodne dobro po różnych cenach, różnym grupom odbiorców. Możliwość taka wynika z ujemnie nachylonej krzywej popytu monopolu, która wskazuje, że niektórzy odbiorcy są skłonni zapłacić wyższą cenę, aby zdobyć dane dobro.

Aby zróżnicowanie cen było możliwe i opłacalne, powinny być spełnione następujące warunki:

oddzielenie poszczególnych części rynku od siebie tak, aby dobra nie były odsprzedawane;

zróżnicowanie cenowe elastyczności popytu na dane dobro u różnych grup odbiorców;

możliwość wyodrębnienia poszczególnych grup odbiorców przy możliwie niskim koszcie takiej operacji.

Różnicowanie cen może być:

nieprawdziwe - firma nie ma dodatkowych zysków;

prawdziwe (np. jakość taka sama a cena wyższa):

doskonałe - firma stara się sprzedać dany produkt różnym klientom za możliwie maksymalną cenę;

niedoskonałe:

pionowe:

zróżnicowanie przestrzenne - inne ceny w mieście, inne na wsi;

zróżnicowanie czasowe - ceny sezonowe, nocne, dzienne;

zróżnicowanie osobowe - studenci, żołnierze, emeryci, itp.;

zróżnicowanie rzeczowe - w zależności od produktów i ich ilości.

poziome - rynki dla bogatych i dla biednych (cena będzie dużo wyższa niż jakość produktu).

Oligopol. Konkurencja oligopolistyczna

Założenia modelu oligopolu:

Współzależność podmiotów występujących na rynku - popyt na wyroby oligopolisty maleje w miarę wzrostu ceny, jednak cena osiągana przez każdą z firm działających na takim rynku zależy nie tylko od ilości wytwarzanych i sprzedawanych produktów, lecz także od działań konkurentów. Każda z firm, podejmując decyzje o cenach i produkcji, musi brać pod uwagę potencjalne decyzje rywali;

Na rynku jest wielu kupujących i niewielu sprzedających;

Nie występuje pełna swoboda wejścia na rynek: istnieją bariery ekonomiczne lub bariery technologiczne;

Produkty nie musza być jednorodne, jednak zazwyczaj są bliskimi substytutami;

Producenci i konsumenci mają pełną informację o rynku;

Cena jest względnie stabilna.

Przykłady oligopoli: rynek usług telefonii komórkowe i stacjonarnej, przemysł samochodowy, przemysł wyrobów tytoniowych, rynek pasażerskich przewozów lotniczych.

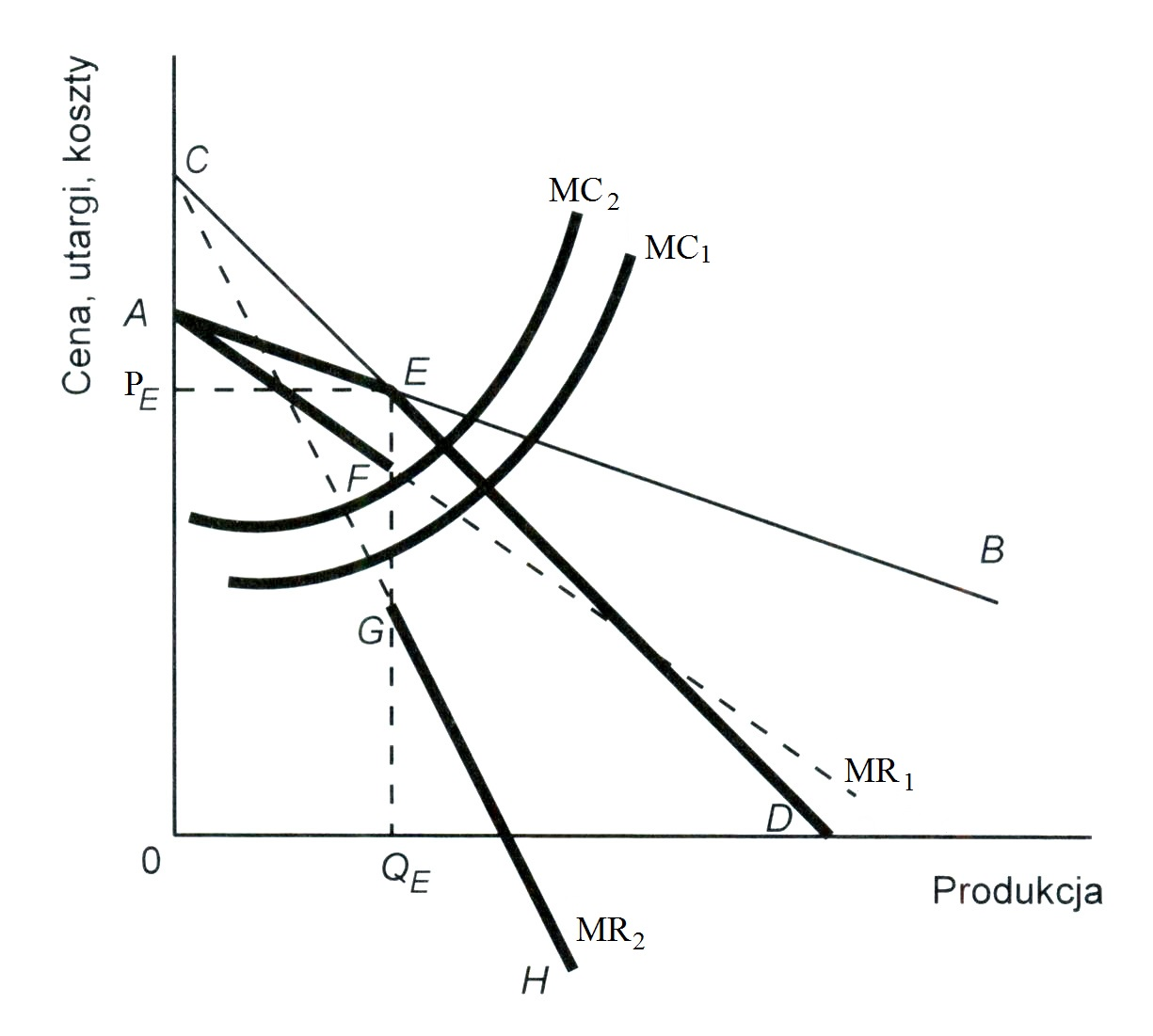

Model oligopolu P. Sweezy'ego - złamana krzywa popytu

W modelu zakłada się, że współzależność między oligopolistami polega na tym, iż jeśli jedno z przedsiębiorstw oligopolu podnosi cenę na swoje produkty, pozostali producenci nie podnoszą swoich cen (lub zwiększają je w mniejszym stopniu) w nadziei przyciągnięcia dodatkowych kupujących. Jeżeli jeden z oligopolistów obniża cenę, wówczas konkurenci także obniżają swoje ceny, chroniąc się przed utratą klientów. Przyjęcie tego założenia oznacza, że krzywa popytu przedsiębiorstwa (D) traci ciągłość (załamuje się). W rezultacie także krzywa przychodu marginalnego (MR) staje się nieciągła.

Przedsiębiorstwo napotyka dwie krzywe popytu, CD oraz AB. Krzywa CD odpowiada relacjom cena-wielkość sprzedaży w sytuacji, gdy wszystkie przedsiębiorstwa podnoszą lub obniżają swoje ceny. Krzywa AB wyznacza popyt na produkty przedsiębiorstwa wówczas, gdy tylko przedsiębiorstwo zmienia cenę swoich produktów, natomiast konkurenci nie zmieniają swoich cen. Na wykresie krzywe CD i AB przecinają się w punkcie E - PE i QE są wielkościami maksymalizującymi zysk przedsiębiorstwa.

Jeśli przedsiębiorstwo podniesie cenę powyżej PE wtedy, zgodnie z założeniami, konkurenci nie podnoszą cen na swoje produkty. Popyt na produkty przedsiębiorstwa spadnie znacząco. Właściwą krzywą popytu przedsiębiorstwa dla cen większych od PE jest AE.

W przypadku obniżenia ceny poniżej PE konkurenci także obniżają ceny swoich produktów i wzrost popytu na produkty przedsiębiorstwa jest stosunkowo niewielki (mniejszy, aniżeli wówczas gdyby konkurenci nie obniżyli swoich cen). Właściwą krzywą popytu dla cen mniejszych od PE jest ED.

Krzywa popytu przedsiębiorstwa oligopolistycznego przybiera postać załamanej krzywej AED. Odcinek AE jest bardziej elastyczny niż odcinek ED.

Krzywa przychodu marginalnego traci swoją ciągłość w punkcie załamania E (lub w punkcie QE wielkości sprzedaży przedsiębiorstwa). Krzywa MR1 odpowiada krzywej popytu AB, natomiast krzywa MR2 odpowiada krzywej popytu CD.

Dla przedsiębiorstwa oligopolistycznego znaczenie ma odcinek AE krzywej popytu AB, stąd odpowiedni przychód marginalny dotyczy jedynie odcinka AF. Dla wielkości większych od QE istotny jest odcinek ED krzywej popytu CD oraz odpowiedni odcinek krzywej MR2 - GH.

W granicach nieciągłego odcinka krzywej MR przedsiębiorstwo nie reaguje na wzrost kosztów marginalnych - ilość produkcji się nie zmienia, nie zmienia się też cena (występuje stabilność cen). Wyjaśnia to, dlaczego przedsiębiorstwa oligopolistyczne mogą nie zmieniać ceny pomimo, że koszty produkcji uległy zmianie.

Przywództwo cenowe

Jest to zjawisko polegające na tym, że jeśli jedno z przedsiębiorstw gałęzi podnosi lub obniża cenę sprzedaży, pozostali producenci robią to samo.

Wyróżnia się trzy rodzaje przywództwa cenowego:

Przywództwo firmy dominującej;

Przywództwo firmy o niskich kosztach;

Przywództwo barometryczne - gdy ceny narzuca ta firma, która najlepiej przeczuwa przyszłą sytuację na rynku.

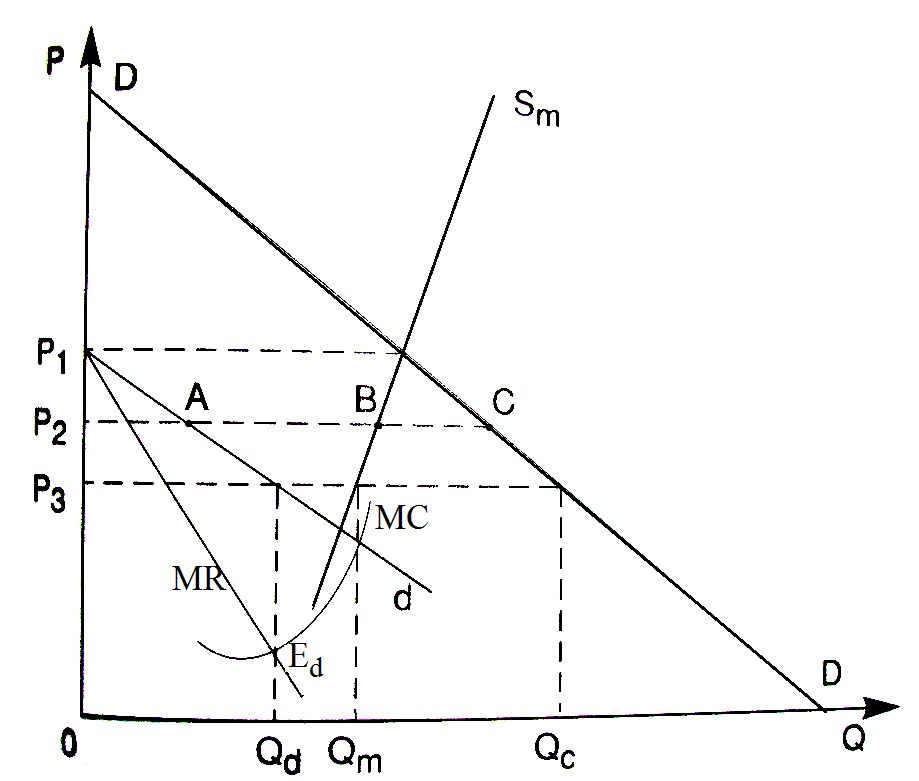

Przywództwo cenowe firmy dominującej

Przywództwo przedsiębiorstwa dominującego występuje wówczas, gdy znaczący udział produkcji jednego przedsiębiorstwa w całej gałęzi pozwala mu kontrolować ceny. Przedsiębiorstwo dominujące ustala cenę sprzedaży produktu i pozwala pozostałym przedsiębiorstwom sprzedawać po ustalonej cenie takie ilości, jakie zdolne są sprzedać. Pozostałe ilości sprzedaje firma dominująca.

Przedsiębiorstwa małe znajdują się w sytuacji konkurentów doskonałych.

Krzywa DD jest krzywą popytu rynkowego. Krzywa Sm jest krzywą podaży małych firm. Jeśli cena rynkowa wynosi P1, to popyt rynkowy równy jest podaży przedsiębiorstw a pozostająca wielkość popytu dla firmy dominującej wynosi zero.

Jeśli cena spada do P2, wielkość popytu rynkowego wynosi P2C a wielkość oferty małych firm wynosi P2B. Pozostaje nadwyżka popytu BC, pozostająca do dyspozycji firmy dominującej.

Krzywa P1d jest krzywą popytu firmy dominującej. Odpowiada jej krzywa przychodu marginalnego MR. Dana jest krzywa kosztu marginalnego firmy - MC. Przedsiębiorstwo dominujące maksymalizuje zysk w punkcie Ed (gdzie MR=MC). Firma wyznacza cenę na poziomie P3 i sprzedaje wielkość produkcji Qd. Wszystkie pozostałe przedsiębiorstwa sprzedają wielkość Qm. Globalna wielkość sprzedaży po cenie P3 odpowiada rozmiarom popytu rynkowego: Qc = Qd + Qm.

Przywództwo cenowe firmy o niskich kosztach

Przyjmuje się, że przedsiębiorstwa wytwarzają i sprzedają produkt jednorodny, dlatego krzywe popytu są jednakowe.

Krzywa dd jest krzywą popytu na produkty każdego z oligopolistów. MR jest przychodem marginalnym odpowiadającym danej krzywej popytu. Jeżeli koszty produkcji danej firmy wynoszą MC1, wówczas ceną maksymalizującą zysk jest P1. Oligopolista, którego koszty są niższe (MC2) wyznacza cenę maksymalizującą margines zysku na poziomie P2. Ponieważ produkty są jednorodne oligopolista o wyższych kosztach produkcji nie może sprzedawać swoich produktów po cenie wyższej od P2. Gdyby jednak sprzedawał, popyt na jego produkty spadnie do zera. Przedsiębiorstwo o wyższym koszcie może funkcjonować na rynku o ile cena wyznaczona przez przedsiębiorstwo o niższym koszcie przewyższa koszt przeciętny firmy o wyższym koszcie.

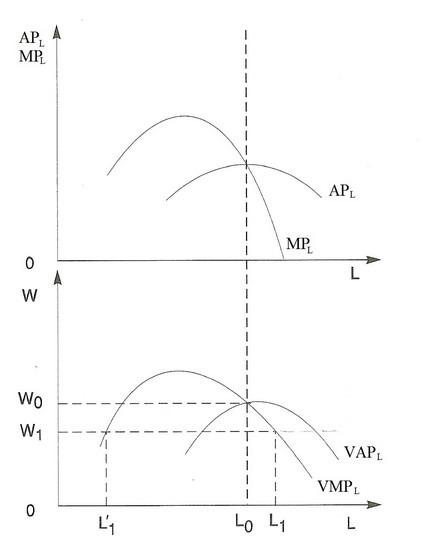

Równowaga firmy na rynku czynników produkcji

Pod uwagę bierze się czynnik pracy, przyjmując, że pozostałe czynniki (kapitał i ziemia) są stałe.

Doskonała konkurencja na rynku zbytu i zaopatrzenia

Marginalny produkt pracy to relacja przyrostu produkcji całkowitej do ilości zatrudnionych pracowników:

.

Przeciętny produkt pracy to relacja produkcji całkowitej do ilości zatrudnionych pracowników:

.

Zatrudnienie dodatkowego pracownika powoduje nie tylko przyrost produkcji, lecz wywiera także wpływ na przeciętną wielkość produkcji wszystkich zatrudnionych pracowników:

.

Tak więc MPL jest zawsze większy od APL zawsze, kiedy produkt przeciętny (APL) rośnie, natomiast MPL jest mniejszy od APL zawsze, kiedy APL spada.

Przyrost produkcji uzyskany dzięki zatrudnieniu dodatkowego pracownika (MPL) jest sprzedawany po danej cenie rynkowej (p). Mnożąc produkt marginalny pracy przez cenę sprzedaży produktu otrzymujemy wartość produktu marginalnego (VMPL). Mnożąc produkt przeciętny pracy przez ceną sprzedaży produktu otrzymujemy wartość produktu przeciętnego (VAPL).

Wartość produktu marginalnego VMPL oznacza dla przedsiębiorstwa przyrost przychodu związany z przyrostem zatrudnienia, czyli przychód marginalny otrzymywany z czynnika pracy. Wartość produktu przeciętnego VAPL stanowi przychód przypadający na jednego zatrudnionego.

Przedsiębiorstwo maksymalizujące zysk powinno zwiększać zatrudnienie czynnika zmiennego (czynnika pracy) aż do momentu zrównania się wartości produktu marginalnego czynnika z kosztem marginalnym czynnika. Jeśli przedsiębiorstwo kupuje czynnik pracy na rynku doskonale konkurencyjnym, wówczas koszt marginalny równy jest rynkowej cenie zakupu jednostki pracy, czyli płacy: MCL=w.

Optymalna wielkość zatrudnienia, która maksymalizuje zysk przedsiębiorstwa osiągana jest wówczas, gdy:

Jeśli płaca rynkowa wynosi w1, wówczas przedsiębiorstwo maksymalizujące zysk zatrudnia L1 pracowników (jednostek czynnika pracy). W przypadku zatrudnienia mniejszej ilości pracowników wartość produktu marginalnego jest większa od płacy (VMPL>w1). Oznacza to, że przychód jest większy od kosztu i zysk przedsiębiorstwa wzrasta. Zatrudnienie większe od L1 sprawia, że VMPL<w1. Przychód jest mniejszy od kosztu i dlatego zmniejszenie zatrudnienia (L) zwiększa zysk przedsiębiorstwa.

W warunkach konkurencji doskonałej przedsiębiorstwo maksymalizujące zysk powinno zwiększać zakup czynnika zmiennego, aż do momentu spełnienia warunków:

Warunek konieczny - zrównanie się VMPL czynnika z jego MCL (w);

Warunki wystarczające - krzywa VMP jest malejąca i położona poniżej krzywej VAPL w punkcie równości VMPL z MCL.

Wielkość zatrudnienia L' nie jest optymalną wielkością zatrudnienia, gdyż nie spełnia warunku wystarczającego - jest położona na rosnącym odcinku krzywej VMPL.

W punkcie przecięcia się krzywych VMPL i VAPL wielkość zatrudnienia wynosi L0, a płaca w0. W punkcie tym koszt całkowity pracy (L0*w0) pochłania cały przychód przedsiębiorstwa. Dla każdego L<L0 przychód przedsiębiorstwa jest mniejszy od kosztów zmiennych. W takim przypadku przedsiębiorstwo należy zamknąć.

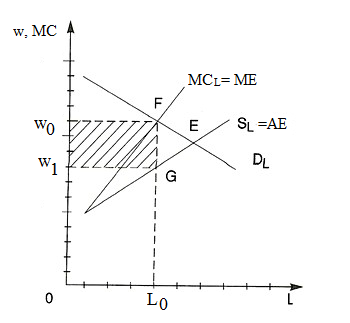

Doskonała konkurencja na rynku zbytu i niedoskonała na rynku zaopatrzenia (monopson)

Monopson oznacza sytuację, kiedy na rynku występuje jedyny kupujący dany produkt lub dany czynnik produkcji. Równocześnie przedsiębiorstwo to sprzedaje swoje produkty na rynkach konkurencyjnych.

Monopson, jako jedyne przedsiębiorstwo kupujące na rynku czynnik pracy, stwierdza, że krzywa podaży pracy ma nachylenie dodatnie. Oznacza to, że zwiększanie zatrudnienia pracowników wymaga zwiększania płacy.

Monopson zwiększa zatrudnienie, aż do momentu zrównania się kosztu marginalnego pracy z przychodem ze sprzedaży produktu marginalnego pracy:

, p - cena produktu

ME (Marginal Expenditure) - nakład krańcowy; przyrost TE (Total Expenditure) spowodowany wzrostem nakładu czynnika zmiennego o jednostkę.

AE (Average Expenditure) - nakład przeciętny.

Gdyby na rynku pracy nie występował monopson, wówczas płaca rynkowa i wielkość zatrudnienia wyznaczałyby punkt E, punkt przecięcia się popytu i podaży.

W sytuacji monopsonu wielkość zatrudnienia wyznacza punkt F, punkt w którym przedsiębiorstwo maksymalizuje zysk (MCL=VMPL). Monopson zatrudnia L0 pracowników, jednakże płaca nie jest wyznaczona przez punkt F (w0). Podaż pracy wskazuje, że dla zatrudnienia L0 pracowników wystarczy płaca w wysokości w1 (punkt G). Monopson, którego celem jest maksymalizacja zysku będzie płacił każdemu pracownikowi jedynie w1.

Warunek maksymalizacji zysku monopsonu spełniony w punkcie F wyznacza tylko wielkość zatrudnienia, nie wyznacza natomiast wysokości płacy. Faktyczna płaca, którą płaci monopson jest nie tylko mniejsza od VMPL, lecz także jest mniejsza od poziomu płacy rynku doskonale konkurencyjnego.

Optimum monopsonu znajduje się w punkcie F, gdzie MCL=VMPL. Monopson zatrudnia L0 pracowników, płacąc każdemu z nich w1. Równocześnie wartość produktu marginalnego pracy VMPL wynosi w0 i jest większa od płacy. Różnica przedstawiona na wykresie w postaci obszaru zakreskowanego, określana jest mianem wyzysku pracy przez monopson.

Metody liczenia Produktu Krajowego Brutto

PKB jest strumieniem nowych produktów w ciągu roku lub kwartału. Po uwzględnieniu skutków inflacji otrzymujemy realny PKB.

PKB liczymy 3 metodami:

Metoda sumowania wartości dodanej

Metoda wydatkowa - obliczamy wydatki na dobra i usługi różnych podmiotów gospodarczych

Metoda dochodowa -

Najszybsza jest metoda wydatkowa

Metoda wydatkowa:

Całkowite wydatki na dobra i usługi można rozłożyć na następujące składowe:

PKB= konsumpcja+ inwestycje + zakupy państwowe+ eksport netto (eksport minus import), używając symboli:

Y= C+ I +G +X, gdzie Y- produkt krajowy; C-konsumpcja; I-inwestycje; G- zakupy państwowe; X - eksport netto.

Metoda sumowania wartości dodanej:

Aby zapobiec kilkakrotnemu liczeniu tych samych pozycji oraz aby każdej gałęzi gospodarki można było przyporządkować część PKB wprowadzono pojęcie wartości dodanej. Wartość dodana jest to różnica między przychodem przedsiębiorstwa pochodzącym ze sprzedaży jego produktów, a sumą jaką musi ono zapłacić innym przedsiębiorstwom za zużyte przez siebie dobra pośrednie. Jest to zatem miara wartości, którą przedsiębiorstwo dodaje do każdego produktu na każdym etapie procesu produkcji. Wartość dodaną brutto korygujemy o podatki i dotacje do produkcji (cła i inne opłaty celne, podatek akcyzowy).

Metoda dochodowa - polega na sumowaniu dochodów pierwotnych osiąganych przez wszystkie sektory instytucjonalne gospodarki narodowej, czyli dochodów, które powstały w procesie wytwórczym: dochody otrzymane z tytułu pracy, dochody z tytułu posiadanego kapitału, dochody pierwotne państwa skorygowane o dotacje do produktów:

Dochody gospodarstw domowych z pracy (płace + inne dochody wypłacane z tytułu pracy - np. zasiłki, emerytury itp.).

Dochody z kapitału - np. zyski, czynsze, procenty - przedsiębiorstwa i gospodarstwa domowe.

Pośrednie podatki - np. VAT, akcyza - państwo.

Dochody netto obcokrajowców - dochody uzyskiwane w związku z wytwarzaniem dóbr i usług na terenie danego kraju minus dochody uzyskiwane przez obywateli danego kraju zagranicą.

Amortyzacja - wydatki na odtworzenie zużytego majątku trwałego.

Rola budżetu we wtórnym podziale PKB

Wtórny podział dochodu powstaje w wyniku redystrybucji dochodów, czyli zmiany struktury dochodów pierwotnych, poprzez dobrowolne i przymusowe mechanizmy tej redystrybucji; przymusowe- podatki i narzuty na wynagrodzenia, dobrowolne - oszczędności lokowane w sektorze finansowym, poprzez wpłaty na rzecz instytucji non- profit.

Dochody pierwotne powiększone o NX podlegają procesom podziału wtórnego, odbywa się to poprzez: system finansów publicznych, oraz system rynkowy. P{odział wtórny dokonywany jest przez praktyki monopolistyczne, system cen, podatki akcyzowe i VAT. Obowiązują ceny rynkowe, nie pokrywają się z cenami czynników wytwórczych.

Deformacja cyklu koniunkturalnego oraz jego przyczyny

Cykl koniunkturalny - proces zmian poziomu kategorii ekonomicznych dokonujących się w czasie i przebiegających w ściśle określonych etapach.

Cykl klasyczny składa się z 4 faz: kryzysu, depresji, ożywienia, rozkwitu.

Kryzys - kryzys nadprodukcji. Realizowane w fazie rozkwitu inwestycje zwiększają podaż. Dostosowujące procesy: spadek cen, nieopłacalność inwestycji w zapasy, przekazywanie zapasów na rynek, spadek zatrudnienia, płac, dochodów i popytu. Uruchamia się mechanizm mnożnikowy w drugim kierunku (spadek popytu o jednostkę powoduje spadek produkcji o więcej niż jednostkę) Podaż spada szybciej niż popyt. D<S

Depresja - dno, podaż zrównuje się z popytem przy niskim poziomie cen, produkcji, zatrudnienia i płac. Producenci podejmują działania modernizacyjne, wprowadzają nowe technologie, rośnie popyt inwestycyjny. D=S

Ożywienie - rosnące zapotrzebowanie na dobra inwestycyjne zwiększa im produkcję, a to uruchamia wzrost zatrudnienia, płac, dochodów i wzrost popytu konsumpcyjnego. D>S

Rozkwit - nadwyżka popytu nad podażą, wzrost cen zwiększa opłacalność produkcji, co stanowi impuls do wzrostu produkcji i zatrudnienia. W pełni są wykorzystane dotychczasowe zdolności wytwórcze, dlatego producenci decydują o realizacji inwestycji, które zwiększą potencjał wytwórczy. Rośnie popyt inwestycyjny, który uruchamia uruchamia mechanizm mnożnikowy (przyrost popytu o jednostkę powoduje przyrost produkcji o więcej niż jednostkę). Przedsiębiorstwo dokonuje inwestycji w majątek trwały i w zapasy. D>S

Cykl współczesny składa się z 2 faz: przyspieszonego rozwoju (ekspansja) i fazy niskiego rozwoju(recesji).

Przyczyny deformacji cyklu koniunkturalnego:

Zmiany w poziomie metod planowania - uznano planowanie (strategiczne) jako niezbędne narzędzie zarządzania. W cyklu klasycznym przedsiębiorcy niedokładnie przewidywali reakcje konsumentów i konkurentów, w cyklu zmodyfikowanym dostosowują swoje działania do innych.

Aktywna rola państwa - wprowadzenie interwencjonizmu państwowego (włączenie państwa do gospodarki) poprzez narzędzia polityki pieniężnej i monetarnej, poprzez politykę redystrybucyjną, transfery socjalne, organizację robót publicznych

Zdynamizowanie postępu technicznego - prowadzi do pojawienia się nowych dóbr i usług konsumpcyjnych, a tym samym do zużycia się moralnego dóbr konsumpcyjnych. Skraca się okres użytkowania trwałych dóbr konsumpcyjnych, pojawiają się produkty nowocześniejsze, które zastępują produkty sprawne fizycznie, lecz niesprawne z pkt. widzenia techniki. Rośnie popyt inwestycyjny (bardziej niż wynika to z potrzeb ludzi).

Globalizacja gospodarki światowej - włączenie się przedsiębiorstw do międzynarodowych procesów gospodarczych. Gdy w jednej części gospodarki światowej pojawia się nadwyżka popytu może być ona zaspokojona przez nadwyżkę podaży (produkcji) z innej części gospodarki światowej.

Rozwój rynków finansowych i instytucji tego rynku (FE, FI, OFE) - oszczędności gospodarstw domowych są przekształcane w popyt i inwestycyjny przez instytucje rynku finansowego.

Funkcja konsumpcji i oszczędności

Funkcja inwestycji

Narzędzia polityki fiskalnej

Polityka fiskalna wykorzystuje określone narzędzia, które możemy ująć w dwóch grupach:

I. Automatyczne stabilizatory koniunktury - to taki element dochodów i wydatków, który zmienia się automatycznie wraz ze zmianami poziomu aktywności gospodarczej kraju. Dostosowują popyt do produkcji w danej fazie cyklu koniunkturalnego (spłaszczają częściowo cykl koniunkturalny). Należą do nich np. podatek VAT (płacą go ostateczni odbiorcy, recesja powoduje kurczenie się popytu, maleje sprzedaż dóbr, maleją wpływy z VAT do budżetu, co oznacza, że maleją transakcje kupna sprzedaży itd.). Do głównych automatycznych stabilizatorów należą:

transfery socjalne - związane są z zasiłkami, zapomogami dla bezrobotnych, są to płatności na rzecz grup społecznych; częściowo są stałe (niezależne od przebiegu koniunktury, a tym samym podnoszą poziom popytu w gospodarce narodowej), częściowo zmienne (uzależnione od cyklu koniunkturalnego); w warunkach ekspansji gdzie dochody rosną, liczba bezrobotnych spada, a więc wydatki na transfery także spadają, czyli popyt generowany wydatkami publicznymi także spada; podczas recesji zwiększa się zakres wypłacanych zasiłków, zapomóg, a tym samym wydatki publiczne w formie transferów częściowo podnoszą popyt, rekompensując w ten sposób spadek popytu wynikający z recesji (spadek płac przeciętnych)

automatyczne zmiany we wpływach podatkowych - wykorzystanie progresywnej skali podatkowej sprawia, że w okresach ekspansji, gdzie obserwujemy zjawisko rosnących dochodów gospodarstw domowych, część podatników przechodzi do grup o wyższej skali podatkowej, a zatem obciążenia podatkowe w okresach ekspansji rosną (rosną szybciej niż dochody, a tym samym ogranicza się częściowo popyt, częściowo schładza gospodarkę - mnożnik podatkowy działa silniej); recesja, w której następuje spadek dochodów, wiąże się z faktem, że część podatników przechodzi do grup o niższych stawkach podatkowych, a tym samym dochody do dyspozycji obniżają się (obniżają się wolniej aniżeli dochody ogółem, czyli łatwiej dostosować popyt do spadającej produkcji - spada wolniej niż produkcja)

Skuteczność automatycznych stabilizatorów bywa podważana, chociaż brak jest wiarygodnych badań, wskazujących na ich zerową skuteczność. Dlatego też niektórzy politycy proponują ograniczenie ich roli na rzecz polityki dyskrecjonalnej.

II. Narzędzia aktywnej polityki fiskalnej:

wydatki na roboty publiczne - charakteryzują się ponoszeniem nakładów na realizację obiektów użyteczności publicznej np. budowa dróg, autostrad, mostów, regulacja cieków wodnych; tworzą one nowe miejsca pracy, kreują popyt na dobra inwestycyjne i pośrednio popyt na dobra konsumpcyjne, nie dostarczają podaży; roboty publiczne mają jednak jedną istotną wadę z punktu widzenia aktywnej polityki fiskalnej, a mianowicie to, że są realizowane w długim okresie (rozpoczęcie robót następuje w fazie recesji, ale wymagają one kontynuowania nawet w fazie ekspansji gospodarczej), mogą się przyczynić do przegrzania koniunktury; przerwanie prac pociąga za sobą zbyt duże koszty społeczne, dlatego też roboty publiczne można traktować jako działania zmierzające do podwyższenia ogólnego poziomu popytu (przejście na wyższy pułap popytu); ich uruchomienie powinno być dobrze zlokalizowanie w czasie

publiczne programy zatrudnienia - są to programy realizowane przez instytucje rządowe i samorządowe np. przygotowania do programu „pierwsza praca” w ramach strategii gospodarczej dla Polski; służą tworzeniu stanowisk pracy i wykonywaniu prac na rzecz całego społeczeństwa (dofinansowywanie stanowisk pracy z Urzędu Pracy)

programy aktywnych transferów socjalnych - różnią się od automatycznych stabilizatorów tym, że decyzje dotyczące zapomóg są podejmowane na bazie indywidualnej oceny każdego przypadku; część świadczeń dla bezrobotnych zastępowana jest świadczeniami z opieki zdrowotnej, ponieważ zasiłki dla bezrobotnych zniechęcają do podjęcia pracy, automatycznie obciążają budżet, a opieka zdrowotna ukierunkowuje swoją pomoc na tych, którym rzeczywiście się ona należy

zmienność stawek podatkowych - problem ich dostosowania do aktualnej sytuacji (w zależności od fazy cyklu koniunkturalnego - obniżane są gdy mamy do czynienia z recesją, a podwyższane są w fazie rozkwitu); jest to drażliwa kwestia z uwagi na to, że stawki podatkowe są jednym z najważniejszych parametrów ekonomicznych, który wpływa na decyzje inwestycyjne, programy rozwoju; ciągła zmienność stawek podatkowych wprowadza wyższy poziom ryzyka, co z kolei ogranicza zakres inwestycji i osłabia tendencje rozwojowe; z drugiej strony z uwagi na Konstytucję zmiany stawek podatkowych muszą być przeprowadzane z pewnym wyprzedzeniem czasowym - może się zdarzyć, że nie będą zgrane w czasie z procesami gospodarczymi

Motywy popytu na pieniądz

Motyw transakcyjny - wiąże się z potrzebą posiadania pieniądza do regulowania transakcji (przewidywanych). Przewidujemy wydatki konsumpcyjne, produkcyjne, a więc potrzebujemy określonej masy pieniądza dla zrealizowania tych transakcji.

Motyw przezornościowy - praktyka gospodarcza nie pozwala na pełną przewidywalność przyszłych transakcji (okazje, zmiana oczekiwań klientów). Koniecznym jest posiadanie rezerw pieniężnych, aby jeśli nastąpiłaby zmiana popytu, to żebyśmy byli w stanie zrealizować transakcje nieprzewidywalne (rezerwa pieniężna, która pozwoli nam na regulację płatności z nieprzewidywalnych transakcji; posiadanie rezerw, aby nie doszło do utraty płynności). A zatem z motywem transakcyjnym wiąże się motyw przezornościowy (transakcyjny - transakcje przewidywalne; przezornościowy - transakcje nieprzewidywalne).

Motyw spekulacyjny - wiąże się z tym, że dysponujemy określonym zasobem pieniężnym, który możemy ulokować w określonych papierach, które przyniosą nam dochód. Decydując się na lokaty, które przyniosą nam istotny dochód, to musimy się liczyć z ryzykiem, tak więc nazwa pieniądz spekulacyjny, ponieważ spekulujemy. Popyt na ten pieniądz determinowany jest przez analizę dochód-ryzyko (możemy osiągnąć dochód lub możemy stracić).

Jeżeli zwiększeniu ulegnie popyt na pieniądz transakcyjny, to będziemy mieli mniej pieniądza, który zaspokoi popyt spekulacyjny

Zależność między inflacją a bezrobociem

Dochody i wydatki budżetu państwa

Dochody budżetu państwa:

1. Dochody podatkowe

Podatki pośrednie (VAT, akcyza, od gier)

PIT, CIT

Podatek tonażowy

2. Dochody niepodatkowe

opłaty, które na mocy odrębnych ustaw nie są dochodami JST, funduszy celowych oraz innych jednostek sektora FP

cła

dywidendy

wpłaty z zysku NBP

dochody państwowych jb

dochody z najmu i dzierżawy oraz innych umów o podobnym charakterze składników majątku SP

wpłaty z zysków przedsiębiorstw państwowych oraz jednoosobowych spółek SP

odsetki od środków na rachunkach bankowych państwowych jb

odsetki od lokat terminowych

odsetki od udzielonych z budżetu państwa pożyczek zgromadzonych krajowych i zagranicznych

kary, grzywny, mandaty

spadki, zapisy i darowizny

inne dochody publiczne na rzecz SP.

Dochody ujęte w budżecie stanowią zbiór przewidywań, prognoz, nie mają charakteru wiążącego. Przychód nie jest dochodem.

Wydatki publiczne - wydatki przeznaczone na realizację zadań publicznych, dokonywane w celu zaspokojenia potrzeb zbiorowych i indywidualnych, których ranga jest na tyle wysoka, że władze publiczne decydują się na całkowite lub częściowe ich sfinansowanie ze środków publicznych. Są to np. subwencje dla jst, koszty obsługi długu publicznego, finansowanie dróg, składka do budżetu UE, wydatki majątkowe, dotacje dla podmiotów gospodarczych. Wydatki można podzielić wg różnych kryteriów.

Podział wydatków publicznych wg podstawowych grup ekonomicznych:

Dotacje i subwencje

Świadczenia na rzecz osób fizycznych

Wydatki bieżące jb

Wydatki majątkowe

Wydatki na obsługę długu SP

Wpłaty środków własnych Unii Europejskiej.

Rozchody publiczne nie są wydatkami (np. spłata otrzymanych pożyczek i kredytów, wykup papierów wartościowych, udzielone pożyczki i kredyty). Wydatki ujęte w budżecie stanowią nieprzekraczalny limit, nie można także zmieniać przeznaczenia tych środków.

Deficyt budżetowy, jego przyczyny i skutki

Deficyt budżetu państwa jest to ujemna różnica pomiędzy dochodami budżetu państwa a wydatkami budżetu państwa (wydatki > dochody). Przyczynami są:

po stronie wydatków:

większymi potrzebami w zakresie realizacji świadczeń i usług publicznych niż planowano,

stale wzrastającymi potrzebami społeczeństwa, oczekujących ich zaspokojenia przez jednostki sektora finansów publicznych,

koniecznością utrzymania infrastruktury publicznej w stanie umożliwiającym jej ciągłą eksploatację, co wymaga znacznych nakładów finansowych,

niechęcią obniżenia historycznie wysokich wydatków jałowych np. na angażowanie się w konflikty zbrojne, misje stabilizacyjne, które nie mają przekonywującego uzasadnienia,

brakiem akceptacji części społeczeństwa do przeprowadzenia reform w administracji publicznej mających na celu zmniejszenie liczby instytucji publicznych tj. urzędów, agencji wykonawczych, instytucji gospodarki budżetowej a na szczeblu lokalnym reorganizacji szkół, czy też placówek służby zdrowia, co utrudnia obniżenie wydatków bieżących,

- wzrostem kosztów istniejącego zadłużenia.

po stronie dochodów:

trudnością zrealizowania dochodów na założonym poziomie z dotychczasowych źródeł,

niską efektywnością ewentualnych nowych źródeł dochodów, tj. nowo nałożonych podatków w szczególności dochodowych, opłat m.in. ze względu na unikanie ich płacenia przez osoby prawne i fizyczne,

sprzedażą majątku po mniejszych cenach niż założono oraz zmniejszania się majątku, który można prywatyzować czy też sprzedać.

Skutki:

przyspieszenie procesów inflacyjnych poprzez wzrost podaży pieniądza

negatywny wpływ na saldo obrotów bieżących w bilansie płatniczym

niebezpieczeństwo tzw. pułapki zadłużeniowej w wyniku szybkiego narastania długu publicznego i kosztów jego obsługi

wyższe oprocentowanie w bankach (kredytu)

wyższe podatki.

Zadania jednostek samorządu terytorialnego

Zadania jednostek samorządu terytorialnego podzielić można na zadania własne i zadania zlecone. Zadania własne to te, których wykonywanie służy zaspokojeniu zbiorowych potrzeb własnych mieszkańców jst. Zadania te określone są przez ustawę, przy czym w przypadku gminy katalog zadań własnych ma charakter otwarty, zaś w przypadku powiatu i województwa - zamknięty: te jst nie mają innych zadań własnych do wykonania, niż te, które ustawa wyraźnie im powierzyła.

Zadania zlecone jst to natomiast te zadania, których wykonywanie leży w interesie nie tyle samych tylko mieszkańców jst, co raczej w interesie ogólnopaństwowym lub takie, które leżą w kompetencji innego podmiotu, lecz ich wykonywanie ze względów pragmatycznych zostało powierzone jst.

GMINA

do zakresu działania gminy należą wszystkie sprawy publiczne o znaczeniu lokalnym, niezastrzeżone dla innych podmiotów, które wiążą się z zaspokajaniem potrzeb zbiorowych wspólnoty, tj.:

zadania z zakresu infrastruktury technicznej: zarządzanie mieniem komunalnym; utrzymanie gminnych dróg, ulic, mostów, placów oraz organizacji ruchu drogowego; utrzymanie wodociągów, oczyszczenie ścieków komunalnych, zaopatrzenie w energię elektryczną i cieplną oraz gaz, utrzymanie zbiorowej komunikacji lokalnej; utrzymanie cmentarzy gminnych

zadania z zakresu infrastruktury społecznej: utrzymanie ośrodków pomocy społecznej i zakładów opiekuńczych; prowadzenie i utrzymanie szkół podstawowych; zakładanie i kierowanie działalnością przedszkoli; utrzymywanie żłobków; prowadzenie bibliotek gminnych i innych placówek upowszechniania kultury; budowa i utrzymanie urządzeń kultury fizycznej i turystyki (boiska, baseny, sale); utrzymanie targowisk i hal targowych; zadania z zakresu ochrony zdrowia (lecznictwo ambulatoryjne, programy polityki zdrowotnej, zwalczanie narkomani, alkoholizmu, itd.)

zadania w zakresie porządku i bezpieczeństwa publicznego: ochrona przeciwpożarowa i przeciwpowodziowa; utrzymanie zieleni komunalnej i zadrzewień; zapewnienie kobietom w ciąży opieki socjalnej, medycznej i prawnej

zadania w zakresie ładu przestrzennego, gospodarki nieruchomościami, ochrony środowiska i przyrody oraz gospodarki wodnej: zapewnienie warunków niezbędnych do ochrony środowiska przez odpadami, utrzymanie porządku i czystości; sporządzanie projektów założeń do miejscowych planów zagospodarowania przestrzennego; zarządzenie nieruchomościami komunalnymi

POWIAT

wydatki powiatu są przeznaczane przede wszystkim na określone ustawami zadania o charakterze ponadgminnym dotyczące:

infrastruktura techniczna: drogi powiatowe; gospodarka wodna na terenie powiatu; komunikacja w obrębie powiatu i koordynacja z sąsiadującymi powiatami

infrastruktura społecznau: szkoły (średnie), ponadgimnazjalne; szkoły podstawowe i gimnazja specjalne; szkoły artystyczne; poradnie psychologiczno-pedagogiczne; szpitale ogólne; domy pomocy społecznej; biblioteki i muzea powiatowe; teatry; powiatowe biura pracy

ład przestrzenny i ekologiczny: porządek i bezpieczeństwo publiczne na terenie powiatu; geodezja, kartografia i kataster; ochrona środowiska, usuwanie odpadów; zwalczanie klęsk żywiołowych na terenie powiatu; inne: rejestracja pojazdów, wydawanie praw jazdy, wydawanie pozwoleń na zatrudnienie cudzoziemców

WOJEWÓDZTWO

wykonuje zadania o charakterze wojewódzkim określone ustawami, w szczególności w zakresie:

infrastruktura techniczna: drogi wojewódzkie; gospodarka wodna w regionie, melioracja i utrzymanie urządzeń wodnych; komunikacja w obrębie województwa i koordynacja z sąsiednimi województwami

infrastruktura społeczna: szkoły średnie o znaczeniu regionalnym; ośrodki doszkalania nauczycieli; zawodowe szkoły wyższe; szpitale specjalistyczne; pomoc społeczna o zasiągu regionalnym; muzea, biblioteki, teatry i filharmonie o znaczeniu regionalnym; wojewódzkie biura pracy

inne: przygotowanie strategii rozwoju regionu; modernizacja terenów wiejskich; promowanie województwa; przyciąganie inwestorów

Dochody jednostek samorządu terytorialnego

Dochody jednostek samorządu terytorialnego - są to środki pieniężne pobierane i otrzymywane bezzwrotnie od podmioty gospodarczego, od osób fizycznych i z budżetu państwa.

Dochody własne sensu largo

Dochody własne sensu stricte (dochody z podatków i opłat samorządowych, wpływy z samoopodatkowania się mieszkańców gminy, dochody z majątku, dochody z prowadzonej działalności gospodarczej, dochody jb)

Udziały w podatkach państwowych (w PIT 51,19%, CIT 22,86%)

Subwencja ogólna

3. Dotacje celowe

Dochody jst można podzielić na dochody własne i transfery z budżetu państwa na rzecz jst.

W gminie do dochodów własnych zalicza się:

1. podatki: od nieruchomości, rolny, leśny, od środków transportowych, z karty podatkowej, od spadków i darowizn, od czynności cywilno-prawnych

2. opłaty: skarbowa, uzdrowiskowa, eksploatacyjna, miejscowa, od posiadania psów

3. dochody z majątku gmin

4. pozostałe:

a) spadki, zapisy i darowizny na rzecz gmin

b) dochody z kar pieniężnych i grzywien (określonych w odrębnych przepisach)

c) dochody uzyskiwane przez gminne jednostki budżetowe oraz wpłaty z zakładów budżetowych

d) odsetki od pożyczek, nieterminowo przekazanych należności, środków finansowych zgromadzonych na rachunkach bankowych

e) 5% dochodów uzyskiwanych na rzecz budżetu państwa w związku z realizacją zadań z zakresu administracji rządowej oraz innych zadań zleconych ustawami

f) inne

5. Udział we wpływach z podatków dochodowych stanowiących dochód budżetu państwa:

a) PIT 39,34%

b) CIT 6,71%

Do dochodów własnych powiatu zalicza się:

1. dochody z majątku oraz pozostałe dochody, w większości takie same jak gmin, w tym: 5% dochodów uzyskiwanych na rzecz budżetu państwa w związku z realizacją zadań z zakresu administracji rządowej oraz innych zadań zleconych ustawami oraz 25% dochodów z tytułu gospodarowania mieniem Skarbu Państwa

2. 5% wpływów z PIT

3. 1,4% wpływów z CIP

Dochody własne województwa to:

1. dochody z majątku oraz pozostałe dochody, w większości takie same jak gmin, w tym: 5% dochodów uzyskiwanych na rzecz budżetu państwa w związku z realizacją zadań z zakresu administracji rządowej oraz innych zadań zleconych ustawami

2. 1,6% wpływów z PIT

3. 15,9% wpływów z CIP

W ramach transferów z budżetu państwa występuje subwencja ogólna i dotacja celowa.

Subwencja składa się z trzech części:

część wyrównawcza składająca się z kwoty podstawowej i uzupełniającej

część oświatowa

część równoważąca w przypadku gmin i powiatów, a w przypadku województw jest to część regionalna

Funkcje i zadania NBP

Funkcje NBP:

Bank emisyjny - emituje pieniądz gotówkowy w formie banknotów i monet stanowiących prawnie gwarantowany środek płatniczy

Bank banków - nadzór nad operacjami banków realizowanymi w walucie krajowej i zagranicznej, regulowanie rozmiarów działalności kredytowej, dbałość o stabilność systemu bankowego, ustalanie regulacji ostrożnościowych

Bank państwa - obsługa kasowa budżetu państwa, usługi obsługi emisji papierów wartościowych emitowanych przez skarb państwa, pośrednictwo w finansowaniu deficytu budżetowego, obsługa zaciągniętych przez rząd kredytów zagranicznych, zarządzanie rezerwami dewizowymi państwa.

Cele działalności NBP

NBP odpowiada za wartość polskiego pieniądza

Podstawowym celem działalności NBP jest utrzymanie stabilnego poziomu cen, przy jednoczesnym wspieraniu polityki gospodarczej rządu, o ile nie ogranicza to podstawowego celu NBP

Rola i zadania Bankowego Funduszu Gwarancyjnego

Zadania BFG:

Podstawowymi zadaniami Funduszu są:

ochrona wkładów pieniężnych na rachunkach bankowych osób fizycznych oraz innych podmiotów, które powierzają pieniądze bankom jako instytucjom zaufania publicznego,

udzielanie pomocy finansowej bankom, które znalazły się w obliczu utraty wypłacalności i podejmują samodzielną sanację,

wspieranie procesów łączenia się banków zagrożonych z silnymi jednostkami bankowymi,

gromadzenie informacji oraz bieżąca i okresowa analiza rozwoju sytuacji finansowej banków ukierunkowana na podejmowanie inicjatyw oraz działań zapobiegających pogłębianiu się występujących zagrożeń.

Bankowy Fundusz Gwarancyjny udziela bankom zwrotnej pomocy finansowej w formie pożyczek, gwarancji i poręczeń z przeznaczeniem na :

usunięcie stanu niebezpieczeństwa niewypłacalności,

przejęcie przedsiębiorstwa bankowego, jego części lub połączenie banku z innym bankiem, jeżeli w banku przejmowanym powstało niebezpieczeństwo niewypłacalności - pomoc finansowa na ten cel może być udzielona przez Fundusz, o ile wniosek o udzielenie pomocy został złożony przed dokonaniem wpisu o przejęciu lub połączeniu we właściwym rejestrze sądowym,

nabycie udziałów albo akcji banku, w którym powstało niebezpieczeństwo niewypłacalności, przez nowych udziałowców lub akcjonariuszy.

Ustawa zezwala na udzielanie przez BFG pomocy finansowej na zasadach korzystniejszych od stosowanych przez banki. Fundusz może zatem udzielać pożyczek o mniejszym oprocentowaniu, pobierać mniejsze prowizje od udzielonych gwarancji i poręczeń, określać korzystne dla banków terminy spłat zobowiązań.

Bankowy Fundusz Gwarancyjny udziela pomocy finansowej ze środków funduszu pomocowego, tworzonego z obowiązkowych opłat rocznych wnoszonych przez wszystkie banki - podmioty objęte obowiązkowym systemem gwarantowania.

Wysokość gwarancji BFG:

jeśli kwota depozytów nie przekracza równowartości w złotych 50 000 euro - gwarantowana jest w całości,

w przypadku środków na rachunkach wspólnych (np. współmałżonków) limit gwarancji 50 000 euro dotyczy każdego ze współposiadaczy rachunku.

Struktura systemu bankowego w Polsce

System bankowy należy rozumieć jako ogół banków dopuszczonych do funkcjonowania w państwie, jak również zadania ustawowo przypisane ich poszczególnym rodzajom oraz związki między nimi.

W skład polskiego systemu bankowego wchodzą obecnie banki dwóch podstawowych typów:

1) banki komercyjne,

2) banki spółdzielcze.

ad 1) Podstawowym celem działania banków komercyjnych jest osiąganie maksymalnego zysku. Zgodnie z obowiązującymi ustawami, polskie banki komercyjne są obecnie samodzielnymi przedsiębiorstwami, prowadzącymi własną politykę w zakresie podstawowych operacji. Same ustalają założenia polityki depozytów i kredytów. Nie rozporządzenia, ale konkurencja i rachunek ekonomiczny określają wysokość ustalanych przez każdy bank stóp procentowych. W tych jednak dziedzinach, które mają bezpośredni wpływ na bezpieczeństwo systemu bankowego, nadzór bankowy ustanawia normy, które najczęściej mają negatywny wpływ na opłacalność operacji bankowych.

Najczęściej za podstawowe kryterium podziału banków komercyjnych przyjmuje się strukturę własności, wtedy banki komercyjne są dzielone na:

- banki o kapitale państwowym (tworzony w formie rozporządzenia Rady Ministrów, realizuje cele zlecone przez państwo, Bank Gospodarstwa Krajowego - podstawowy cel: wspieranie rządowych programów społeczno-gospodarczych oraz programów samorządności lokalnej i rozwoju regionalnego, realizowanych z wykorzystaniem środków publicznych)

- banki prywatne (akcyjne) - do tworzenia i działalność stosuje się przepisy kodeksu spółek handlowych, o ile przepisy Prawa bankowego nie stanowią inaczej

Banki komercyjne można również podzielić na:

- uniwersalne, czyli takie, które realizują wszystkie podstawowe operacje (gromadzenie środków, udzielanie kredytów, inwestycje na rynku finansowym, emisja papierów wartościowych, transakcje płatnicze)

- wyspecjalizowane, czyli koncentrujące się na określonych operacjach. Do banków komercyjnych należą banki hipoteczne, zgodnie z przepisami koncentrujące się na udzielaniu kredytów zabezpieczonych hipoteką na nieruchomości (bazują na listach zastawnych)

Banki komercyjne odgrywają kluczową rolę w polskim systemie bankowym.

Funkcje banku komercyjnego:

kredytowa (udzielanie kredytów),

płatnicza (realizowanie płatności np. przelewów),

lokacyjna/depozytowa (pozostała działalność banku: przyjmowanie depozytów, doradztwo finansowe, rozporządzanie aktywami).

ad 2) Drugą grupą banków są banki spółdzielcze. Dla tych banków podstawowym celem działalności jest zapewnienie właścicielom (spółdzielcom) dostępu do podstawowych produktów bankowych, a w szczególności do korzystnych kredytów (oferują swoim właścicielom lepsze warunki, np. atrakcyjne oprocentowanie). Wielkość osiąganego zysku ma oczywiście wpływ na realizację tego celu. Większość banków spółdzielczych jest bardzo mała.

Prawo nakazuje bankom spółdzielczym wejście w skład regionalnych banków zrzeszających. Bez zgody banków regionalnych bankom spółdzielczym nie wolno realizować innych operacji niż przyjmowanie depozytów i udzielanie kredytów.

Działają na podstawie ustaw: Prawo bankowe, Prawo spółdzielcze oraz Ustawy o funkcjonowaniu banków spółdzielczych, ich zrzeszaniu się i bankach zrzeszających.

Działalność:

-przyjmowanie wkładów pieniężnych

-prowadzenie bankowych rozliczeń

-udzielanie gwarancji bankowych i poręczeń

-nabywanie i zbywanie wierzytelności pieniężnych

wykonywanie określonych czynności obrotu dewizowego.

Rodzaje ubezpieczeń społecznych i gospodarczych

Istotą ubezpieczeń jest gromadzenie kapitału ze składek osób ubezpieczonych, przeznaczonego na łagodzenie skutków nieszczęśliwych wypadków. Nieszczęśliwy wypadek przy ubezpieczeniu musi być zdarzeniem przyszłym i niepewnym.

Ubezpieczenie - zobowiązanie zakładu ubezpieczeniowego, że w razie wystąpienia szkody u ubezpieczonego zrekompensuje ją w sposób finansowy.

1. Ubezpieczenia społeczne (gwarantuje je państwo, organem zarządzającym jest ZUS, KRUS, realizacja polityki socjalnej państwa: gwarancja minimum poziomu życia).

Należą do ubezpieczeń osobowych, obowiązkowych, związanych ze stosunkiem pracy. W ubezpieczeniach społecznych występują 3 podmioty; ubezpieczający, ubezpieczyciel, ubezpieczony. Ubezpieczycielem w tym przypadku jest ZUS (zakład ubezpieczeń społecznych). Składki na ubezpieczenie społeczne obejmują: ubezpieczenie chorobowe, wypadkowe, rentowe, emerytalne. Obowiązek zgłoszenia pracowników do ubezpieczenia ciąży na pracodawcy.

a) Ubezpieczenie emerytalne, stanowiące najważniejszą część systemu, na wypadek niezdolności do pracy spowodowanej starością. Płatnicy składek z tego tytułu zapewniają sobie dochody po osiągnięciu tak zwanego wieku emerytalnego, czyli 60 lat w przypadku kobiet i 65 lat w przypadku mężczyzn. (pracodawca: 9,76%, pracownik 9,76%; podstawa opodatkowania: dochód; składka odliczana od dochodu przy ustalaniu podatku dochodowego w kwocie płaconej przez pracownika)

b) Ubezpieczenie rentowe gwarantuje świadczenia w przypadku „trwałej” utraty zdolności do osiągania dochodu z pracy, bądź z tytułu śmierci żywiciela rodziny (wówczas mówimy o rencie rodzinnej). Pracodawca: 4,5%, pracownik 1,5%, podstawa opodatkowania: dochód; składka odliczana od dochodu przy ustalaniu podatku dochodowego w kwocie płaconej przez pracownika.

c) Ubezpieczenie chorobowe to świadczenie wypłacane pracownikowi z tytułu „tymczasowej” niezdolności do pracy spowodowanej chorobą, bądź koniecznością pójścia na urlop macierzyński (pracownik: 2,45%, podstawa opodatkowania: dochód; składka odliczana od dochodu przy ustalaniu podatku dochodowego w kwocie płaconej przez pracownika).

d) Ubezpieczenie wypadkowe opłacane z tytułu możliwości wystąpienia jakiegoś zdarzenia losowego w pracy, skutkujące niezdolnością do wykonywania pracy. O ile w trzech poprzednich wysokość składek ustalana jest na jednakowym poziomie stawek procentowych, tak w tym przypadku jest ono uzależnione od tego jaką pracę się wykonuje. Ponadto, płacone jest tylko przez pracodawcę, który wlicza to w koszt działalności.

2. Ubezpieczenia gospodarcze.

Są to ubezpieczenia prywatne, komercyjne, urynkowione, cena (składka) zależy m.in. od częstości zdarzeń losowych.

Ubezpieczenia gospodarcze można dzielić na różne sposoby i według różnych kryteriów. W piśmiennictwie dotyczącym tematyki ubezpieczeniowej stosuje się zazwyczaj cztery rodzaje kryteriów:

przedmiot ubezpieczenia - ubezpieczenia powstały, rozwijały się i nadal rozwijają, aby chronić nasze życie, zdrowie i majątek od różnego rodzaju ryzyka, które może im zagrażać. Możemy je wobec tego podzielić na majątkowe i osobowe.

a) Ub. majątkowe (przedmiot: życie, zdrowie, zdolność do pracy; podmiot: osoby fizyczne; szkoda ma charakter niewymierny; suma ubezpieczenia: swobodnie ustalana przez strony; czas: długookresowe). Ubezpieczenia majątkowe mogą dotyczyć:

-majątku rzeczowego i finansowego

-odpowiedzialności cywilnej-odpowiedzialność odszkodowawcza rozumiana jako prawny obowiązek naprawienia szkody czyli uszczerbku na majątku lub krzywdy wyrządzonej na dobrach osobistych (przywrócenie zniszczonej rzeczy do stanu pierwotnego lub pieniężne zadośćuczynienie). Obowiązek ten może spoczywać na sprawcy szkody (odpowiedzialność indywidualna) lub na ubezpieczycielu (odpowiedzialność ubezpieczeniowa). Ubezpieczenie OC ma uchronić poszkodowanego przed finansowymi konsekwencjami szkody osoby trzeciej. W ramach umowy ubezpieczyciel przejmuje na siebie ciężar wypłat ewentualnego odszkodowania dla poszkodowanego.

b) Ub. osobowe (przedmiot: ryzyko majątkowe; podmiot: osoby fizyczne i prawne; szkoda ma charakter wymierny w pieniądzu, suma ubezpieczenia ustalana na podstawie wartości przedmiotu ubezpieczenia; czas: krótkoterminowe)

-na życie - najbardziej rozpowszechnionym przedmiotem jest długość życia, wypadkiem ubezpieczeniowym jest śmierć lub dożycie określonego wieku, mogą być terminowe lub bezterminowe, np. tradycyjne na życie, posagowe i na zaopatrzenie dzieci, rentierskie

-od następstw nieszczęśliwych wypadków - w razie zajścia nieszczęśliwego wypadku zakład wypłaca świadczenie pieniężne uzależnione od stopnia utraty zdrowia

rodzaje zdarzeń objętych ochroną ubezpieczeniową - na tle tego kryterium można wyróżnić bardzo wiele rodzajów ubezpieczenia, tj. w zasadzie tyle, ile istnieje rodzajów ryzyka, od których zakłady ubezpieczeniowe ubezpieczają.

występowanie swobody lub jej brak w nawiązywaniu prawnego stosunku ubezpieczeniowego- biorąc pod uwagę kryterium swobody lub jej brak po stronie ubezpieczającego, ubezpieczenia gospodarcze dzielimy na dobrowolne i obowiązkowe.

ustawowy podział ubezpieczenia - nazwa tego podziału wiąże się z faktem, że jest on ściśle sprecyzowany w ustawie o działalności ubezpieczeniowej, a w szczególności w dołączonym do niej załączniku. Podział, według kryterium przedmiotowego, na dwa działy: ubezpieczenia na życie oraz pozostałe ubezpieczenia osobowe i majątkowe

Formy organizacyjno-prawne prowadzenia działalności gospodarczej w Polsce

Spółki prawa handlowego - osobowe, kapitałowe, spółka prawa cywilnego oraz działalność gospodarcza prowadzona przez osoby fizyczne.

Do spółek osobowych należą: spółka jawna, partnerska, komandytowa, komandytowo-akcyjna. Spółka osobowa może we własnym imieniu nabywać prawa, w tym własność nieruchomości i inne prawa rzeczowe, zaciągać zobowiązania, pozywać i być pozywana. Spółka osobowa prowadzi przedsiębiorstwo pod własną firmą.

Spółką jawną jest spółka osobowa, która prowadzi przedsiębiorstwo pod własną firmą, a nie jest inną spółką handlową. Firma spółki jawnej powinna zawierać nazwiska lub firmy (nazwy) wszystkich wspólników albo nazwisko albo firmę (nazwę) jednego albo kilku wspólników oraz dodatkowe oznaczenie "spółka jawna". Spółka jawna nie posiada osobowości prawnej. Posiada swój majątek, który stanowią wkłady wniesione do spółki oraz mienie nabyte przez spółkę w czasie jej istnienia. Powstanie spółki jawnej obejmuje 3 tryby:

1. w drodze umowy pomiędzy wspólnikami

2. w drodze fakultatywnego przekształcenia spółki cywilnej w jawną na podstawie art. 26 KSH

3. w drodze przekształcenia każdej spółki handlowej w jawną na podstawie art. 551 KSH.

Umowa spółki jawnej powinna być zawarta w formie pisemnej pod rygorem nieważności.

Każdy ze wspólników ma prawo i obowiązek prowadzenia spraw spółki jawnej bez dodatkowego wynagrodzenia. Prowadzenie spraw spółki nie może zostać powierzone osobom trzecim z wyłączeniem wspólników.

Spółka partnerska utworzona jest przez wspólników (partnerów) w celu wykonywania wolnego zawodu w spółce prowadzącej przedsiębiorstwo pod własną firmą. Spółka może być zawiązana w celu wykonywania więcej niż jednego wolnego zawodu. Partnerami w spółce mogą być wyłącznie osoby fizyczne, uprawnione do wykonywania wolnych zawodów: adwokata, aptekarza, architekta, inżyniera budownictwa, biegłego rewidenta, brokera ubezpieczeniowego, doradcy podatkowego, maklera papierów wartościowych, doradcy inwestycyjnego, księgowego, lekarza, lekarza dentysty, lekarza weterynarii, notariusza, pielęgniarki, położnej, radcy prawnego, rzecznika patentowego, rzeczoznawcy majątkowego i tłumacza przysięgłego. Wykonywanie wolnego zawodu w spółce może być uzależnione od spełnienia dodatkowych wymagań. Firma spółki partnerskiej powinna zawierać nazwisko co najmniej jednego partnera, dodatkowe oznaczenie "i partner" bądź "i partnerzy" albo "spółka partnerska" oraz określenie wolnego zawodu wykonywanego w spółce. Partner nie ponosi odpowiedzialności za zobowiązania spółki powstałe w związku z wykonywaniem przez pozostałych partnerów wolnego zawodu w spółce, jak również za zobowiązania spółki będące następstwem działań lub zaniechań osób zatrudnionych przez spółkę na podstawie umowy o pracę lub innego stosunku prawnego, które podlegały kierownictwu innego partnera przy świadczeniu usług związanych z przedmiotem działalności spółki. Umowa spółki może przewidywać, że jeden albo większa liczba partnerów godzą się na ponoszenie odpowiedzialności tak jak wspólnik spółki jawnej. Każdy partner ma prawo reprezentować spółkę samodzielnie, chyba że umowa spółki stanowi inaczej.

Spółką komandytową jest spółka osobowa mająca na celu prowadzenie przedsiębiorstwa pod własną firmą, w której wobec wierzycieli za zobowiązania spółki co najmniej jeden wspólnik odpowiada bez ograniczenia (komplementariusz), a odpowiedzialność co najmniej jednego wspólnika (komandytariusza) jest ograniczona. Firma spółki komandytowej powinna zawierać nazwisko jednego lub kilku komplementariuszy oraz dodatkowe oznaczenie "spółka komandytowa". Jeżeli komplementariuszem jest osoba prawna, firma spółki komandytowej powinna zawierać pełne brzmienie firmy (nazwy) tej osoby prawnej z dodatkowym oznaczeniem "spółka komandytowa". Nie wyklucza to zamieszczenia nazwiska komplementariusza, który jest osobą fizyczną. Nazwisko komandytariusza nie może być zamieszczane w firmie spółki. W przypadku zamieszczenia nazwiska lub firmy (nazwy) komandytariusza w firmie spółki, komandytariusz ten odpowiada wobec osób trzecich tak jak komplementariusz. Komandytariusz odpowiada za zobowiązania spółki wobec jej wierzycieli tylko do wysokości sumy komandytowej. Komandytariusz może reprezentować spółkę jedynie jako pełnomocnik. Umowa spółki powinna być zawarta na piśmie, w formie aktu notarialnego.

Spółką komandytowo-akcyjną jest spółka osobowa mająca na celu prowadzenie przedsiębiorstwa pod własną firmą, w której wobec wierzycieli za zobowiązania spółki co najmniej jeden wspólnik odpowiada bez ograniczenia (komplementariusz), a co najmniej jeden wspólnik jest akcjonariuszem. Kapitał zakładowy spółki komandytowo-akcyjnej powinien wynosić co najmniej 50.000 złotych. Firma spółki komandytowo-akcyjnej powinna zawierać nazwiska jednego lub kilku komplementariuszy oraz dodatkowe oznaczenie "spółka komandytowo-akcyjna". Akcjonariusz jest obowiązany jedynie do świadczeń określonych w statucie. Akcjonariusz nie odpowiada za zobowiązania spółki. Akcjonariusz może reprezentować spółkę jedynie jako pełnomocnik.

Do spółek kapitałowych należą: spółka akcyjna oraz z ograniczoną odpowiedzialnością. Za zobowiązania spółki kapitałowej w organizacji odpowiadają solidarnie spółka i osoby, które działały w jej imieniu. Wspólnik albo akcjonariusz spółki kapitałowej w organizacji odpowiada solidarnie z podmiotami, za jej zobowiązania do wartości wniesionego wkładu na pokrycie objętych udziałów lub akcji.

Spółka z ograniczoną odpowiedzialnością może być utworzona przez jedną albo więcej osób w każdym celu prawnie dopuszczalnym. Wspólnicy nie odpowiadają za zobowiązania spółki. Kapitał zakładowy spółki dzieli się na udziały o równej albo nierównej wartości nominalnej. Kapitał zakładowy spółki powinien wynosić co najmniej 5.000 złotych. Wartość nominalna udziału nie może być niższa niż 50 złotych. Firma spółki może być obrana dowolnie; powinna jednak zawierać dodatkowe oznaczenie "spółka z ograniczoną odpowiedzialnością". Spółka w organizacji jest reprezentowana przez zarząd albo pełnomocnika powołanego jednomyślną uchwałą wspólników. Do powstania spółki z ograniczoną odpowiedzialnością wymaga się:

1) zawarcia umowy spółki,

2) wniesienia przez wspólników wkładów na pokrycie całego kapitału zakładowego, a w razie objęcia udziału za cenę wyższą od wartości nominalnej, także wniesienia nadwyżki,

3) powołania zarządu,

4) ustanowienia rady nadzorczej lub komisji rewizyjnej, jeżeli wymaga tego ustawa lub umowa spółki,

5) wpisu do rejestru.

Spółka posiada osobowość prawną od momentu wpisu do rejestru sądowego.

Zawiązać spółkę akcyjną może jedna albo więcej osób. Spółka akcyjna nabywa osobowość prawną w chwili wpisania do rejestr przedsiębiorców prowadzonego przez Krajowy Rejestr Sądowy. Spółka akcyjna nie może być zawiązana wyłącznie przez jednoosobową spółkę z ograniczoną odpowiedzialnością. Statut spółki akcyjnej powinien być sporządzony w formie aktu notarialnego. Osoby podpisujące statut są założycielami spółki. Akcjonariusze są zobowiązani jedynie do świadczeń określonych w statucie. Akcjonariusze nie odpowiadają za zobowiązania spółki. Kapitał zakładowy spółki akcyjnej dzieli się na akcje o równej wartości nominalnej. Firma spółki może być obrana dowolnie; powinna zawierać dodatkowe oznaczenie "spółka akcyjna". Kapitał zakładowy spółki powinien wynosić co najmniej 100.000 złotych. Wartość nominalna akcji nie może być niższa niż 1 grosz. Akcje nie mogą być obejmowane poniżej ich wartości nominalnej.

Spółki kapitałowe mogą się łączyć między sobą oraz ze spółkami osobowymi; spółka osobowa nie może jednakże być spółką przejmującą albo spółką nowo zawiązaną. Umowa spółki wymaga formy pisemnej pod rygorem nieważności i powstaje z chwilą wpisu do KRS.

Spółka cywilna, także spółka prawa cywilnego - jeden z rodzajów umów znanych polskiemu prawu cywilnemu. W odróżnieniu od spółek prawa handlowego spółka cywilna nie posiada osobowości prawnej, nie stanowi jednostki organizacyjnej nie posiadającej osobowości prawnej jak spółki osobowe, lecz jest konstrukcją regulowaną przez prawo zobowiązań. Nie stanowi więc samodzielnego podmiotu prawa, podmiotami prawa pozostają wspólnicy spółki cywilnej. W związku z tym spółka cywilna nie ma własnego mienia - nabywane prawa i zaciągane zobowiązania wchodzą do wspólnego majątku wspólników, stanowiącego ich współwłasność (czy, będąc precyzyjnym, wspólność) łączną. Także wspólnicy, nie spółka, prowadzą ewentualne przedsiębiorstwo, które podlega rejestracji w Ewidencji Działalności Gospodarczej właściwego wójta, burmistrza, prezydenta miasta. To wspólnicy są przedsiębiorcami i to oni mają firmy (oznaczenia indywidualizujące przedsiębiorcę). Spółka cywilna nie może mieć firmy. Zawierając umowę wspólnicy zobowiązują się dążyć do osiągnięcia wspólnego celu gospodarczego, w sposób oznaczony, w szczególności poprzez wniesienie wkładu, przy czym nie musi to być działalność zarobkowa - dopuszczalne jest np. powołanie spółki w celu wspólnej budowy drogi. Umowa spółki powinna zostać zawarta na piśmie dla celów dowodowych. Istotą spółki cywilnej jest stałość jej składu osobowego, wobec czego wspólnik nie może rozporządzać udziałem w majątku wspólnym ani w jego składnikach (przynajmniej do rozwiązania spółki), utrudnione jest także wystąpienie ze spółki. Każdy ze wspólników jest zarówno zobowiązany, jak i uprawniony do reprezentowania spółki.

Osoba fizyczna wykonująca działalność gospodarczą lub indywidualny przedsiębiorca lub przedsiębiorstwo prywatne osoby fizycznej - jedna z form prowadzenia działalności gospodarczej w Polsce. Osoba fizyczna może rozpocząć prowadzenie działalności po uzyskaniu wpisu do Ewidencji Działalności Gospodarczej właściwego wójta, burmistrza, prezydenta miasta. Ponadto w niektórych przypadkach przedsiębiorca musi uzyskać zezwolenie lub koncesję oraz przedstawić dokumenty potwierdzające posiadanie wymaganych prawem kwalifikacji lub uprawnień do prowadzenia danej działalności. Z tej formy działalności gospodarczej nie mogą korzystać osoby prawne. Cechy pozytywne: najprostsza pod względem prawnym forma prowadzenia działalności gospodarczej, nie wymaga dużych nakładów finansowych, właściciel sam podejmuje wszystkie decyzje (co w niektórych przypadkach może okazać się wadą - przy braku doświadczenia, kontroli lub konsultacji np. ze wspólnikiem). Wady: płynność finansowa zależna od kapitału początkowego przedsiębiorcy, cały ciężar odpowiedzialności za organizację prowadzonego przedsięwzięcia spoczywa na właścicielu (kierownik jednostki w rozumieniu prawa podatkowego), przedsiębiorca odpowiada całym swoim majątkiem za podjęte zobowiązania publiczno- i cywilnoprawne.

Podstawowe zasady rachunkowości

Podstawowe zasady rachunkowości (inaczej nadrzędne zasady rachunkowości), zgodnie z którymi wszystkie jednostki są zobowiązane prowadzić rachunkowość. Zasady:

Wiernego obrazu - informacje dostarczane przez rachunkowość powinny odzwierciedlać prawdziwy i rzetelny obraz działalności jednostki gospodarczej, zobowiązuje do przedstawiania w sprawozdaniach finansowych informacji odzwierciedlających rzeczywistą sytuację majątkową i finansową firmy oraz jej wyniki finansowe, ponadto sprawozdania finansowe uzupełnia się dodatkowymi informacjami dla zachowania tej zasady. Aby zasada ta była spełniona muszą zostać spełnione wszystkie poniższe zasady

Kontynuacji działania - przyjęcie założenia, że dana jednostka gospodarcza będzie nadal prowadzić swoją działalność w dającej się przewidzieć przyszłości (najczęściej 12 miesięcy od dnia bilansowego). Jednocześnie zakłada się, że jednostka nie zamierza w istotny sposób ograniczać rozmiarów działalności. Zasada ta umożliwia ocenę sprawozdań finansowych. Nie ma zastosowania podczas likwidacji