Controllingowy system zarządzania projektami inwestycyjnymi

Rozwój wymaga inwestycji, te zaś kapitałów. Kapitały powinny być pomnażane w przedsiębiorstwie. Są one pomnażane jeśli inwestycje spełniają określone kryteria efektywnościowe, takie jak: IRR, MIRR, NPV, Baldwina, PI, okres zwrotu. Wzrost efektywności, którego środkiem są inwestycje umożliwia uzyskanie przewagi konkurencyjnej w stosunku do innych przedsiębiorstw funkcjonujących na rynku. Tak więc inwestycje powinny posiadać szczególną wagę w zarządzaniu przedsiębiorstwem. Dotychczas jednak w zarządzaniu projektami inwestycyjnymi, w szczególności w procesach ich selekcji, podejmuje się decyzje z zastosowaniem tradycyjnego podejścia. Wykażemy jego wady, a następnie rozważymy potrzeby i możliwości przyjęcia innych założeń metodycznych, związanych z kontrolingowym podejściem w zarządzaniu.

Tradycyjne podejście w zarządzaniu projektami inwestycyjnymi

Tradycyjne metody zarządzania projektami inwestycyjnymi funkcjonują na zasadzie sita. Na ich podstawie podejmuje się decyzje czy projekt przyjąć do realizacji, i wówczas staje się on przedsięwzięciem inwestycyjnym, czy odrzucić, to znaczy zrezygnować z jego realizacji (Rys. 1).

Rys. 1. Tradycyjny system zarządzania projektami inwestycyjnymi

Źródło: opracowanie własne.

Tradycyjny system zarządzania (Rys. 1) polega na tym, że:

projekt inwestycyjny opracowuje się tylko w jednym wariancie,

przyjęcie projektu do realizacji oznacza iż staje się on przedsięwzięciem inwestycyjnym.

odrzucenie projektu inwestycyjnego jest decyzją negatywną, sprawia bowiem, że wraz z nim rezygnuje się z realizacji celu, jakim jest na przykład wprowadzenie nowego (zmodernizowanego) wyrobu bądź technologii, przyrost zdolności produkcyjnej.

Tradycyjny system zarządzania nie jest właściwy i nie powinien być stosowany w praktyce z dwóch powodów. Pierwszy polega na tym , że w systemie tym ignoruje się występujący w procesach inwestycyjnych obszar wyboru ekonomicznego. Taki jednakże obszar występuje i dlatego powinien być uwzględniony w zarządzaniu. Można to uczynić przez budowanie projektów inwestycyjnych w sposób wariantowy. Drugi powód wyraża się w tym, że tradycyjny system powoduje, że traci się projekt w którym występują wprawdzie defekty ekonomiczne, które uwidaczniają się we wskaźnikach oceny, takich jak NPV, IRR, okres zwrotu, lecz można byłoby je usunąć pod wszakże warunkiem poszukiwania i rozpatrzenia innych możliwości jego realizacji. Poszukiwanie takich możliwości stanowić powinno istotę zarządzania współczesnym przedsiębiorstwem zmierzającym do uzyskania przewagi konkurencyjnej. Rezygnacja z poszukiwań jest przejawem przyjęcia biernej postawy w zarządzaniu. Zarządzanie, którego główną składową jest proces podejmowania decyzji, powinno posiadać kreatywny charakter. Efektywność ekonomiczna procesów inwestycyjnych powinna być modelowana (kształtowana) przez menedżerów. Ich rola nie powinna się sprowadzać do podejmowania decyzji zerojedynkowych (przyjąć - odrzucić projekt). Menedżerzy powinni natomiast poszukiwać alternatyw realizacyjnych projektu nie tylko w płaszczyźnie technicznej, lecz również w płaszczyźnie ekonomicznej i finansowej. Powinni także posiadać możliwości (narzędzia) oddziaływania na projekty inwestycyjne zmierzającego do usunięcia występujących w nich defektów ekonomicznych, powodujących obniżenie ich efektywności ekonomicznej w stosunku do ustalonych norm (wymagań) efektywnościowych. Oddziaływania te traktuje się jako realizację zasady sprzężenia zwrotnego w zarządzaniu. Odejście od tej zasady - z czym niejednokrotnie można spotkać się w praktyce - sprawia, że zarządzanie projektami inwestycyjnymi polega tylko na kalkulacji przewidywań, pozbawione jest działań o charakterze usprawniającym. Następstwem takiego podejścia w zarządzaniu jest częstokroć występowanie pozornej bariery braku możliwości realizacji projektów z powodów efektywnościowych. Możliwości takie są znacznie większe jeśli wariantuje się projekty inwestycyjne, a postawę wariantowania stanowią przesłanki określone w płaszczyźnie technicznej, ekonomicznej i finansowej. Mając to na uwadze sformułujmy założenia kontrolingowego systemu zarządzania projektami inwestycyjnymi (punkt 2).

Założenia kontrolingowego systemu zarządzania projektami inwestycyjnymi

Założenia proponowanego tutaj kontrolingowego systemu zarządzania dotyczą następujących zagadnień:

obszar wyboru ekonomicznego i technicznego,

wariantowanie projektów inwestycyjnych,

system identyfikacji kosztu,

rachunek marż i wyników,

rachunek cash flow,

kontrolingowy algorytm decyzyjny.

Rozważmy kolejno określone powyżej zagadnienia.

Obszar wyboru ekonomicznego

W kontrolingowym systemie zarządzania przyjmuje się, iż w projektowaniu inwestycji istnieje obszar wyboru ekonomicznego. Obszar ten określony jest przez następujące czynniki:

cele inwestowania. Dla uzyskania przez przedsiębiorstwo przewagi konkurencyjnej mogą one wyrażać się w:

- poprawie jakości produkcji,

- redukcji kosztów produkcji,

- przyroście wielkości produkcji.

relację substytucji czynników produkcji. Wyróżnia się:

- substytucję materiałową. Polega ona na zastępowaniu jednego materiału innym, użytecznym do wytwarzania danego wyrobu,

- substytucję pracy. Wyraża się ona w zastępowaniu pracy żywej pracą uprzedmiotowioną.

- substytucją kapitałową. Polega ona na zastępowaniu nakładów bieżących nakładami kapitałowymi [5, s.34].

W praktyce obserwuje się tendencję wzrostu liczby czynników substytucyjnych pod wpływem postępu technicznego. Rośnie więc zakres substytucji. Postęp techniczny powoduje „przełamywanie” relacji komplementarności na rzecz relacji substytucji. Substytucja czynników produkcji w pewnych warunkach może powodować zmiany w strukturze kosztów. Szczególnie istotne są tu zmiany zachodzące w układzie: koszty zmienne - koszty gotowości.

tendencje postępu technicznego. Postęp techniczny generuje wiele konkurencyjnych rozwiązań, które mogą być wdrożone w przedsiębiorstwie. Mogą się one różnić na przykład okresem użytkowania, poziomem jakości, wielkością nakładów na ich wdrożenie, kosztami eksploatacji i ich strukturą..

różnorodność metod amortyzowania majątku trwałego możliwych do stosowania w praktyce. Chodzi tu o metodę liniową (SLN), jak i metody degresywne (na przykład SYD, DB, DDB, VDB) [5]. Koszty amortyzacji, należące do kosztów gotowości, w przedsiębiorstwach przetwórczych mają wprawdzie niewielki udział w kosztach całkowitych, rzędu 3 - 4%, zarazem jednak są one ważnym składnikiem cash flow, w niektórych przedsiębiorstwach, rzędu 30 - 40%. Wpływają więc istotnie na płynność finansową przedsiębiorstwa [2]. Można wybrać taką metodę, by amortyzacja:

umożliwiała ograniczenie w zadanym odcinku czasu wielkości obciążeń podatkowych przedsiębiorstwa;

odwzorowywała zużycie fizyczne środków trwałych;

liczona na jednostkę produktu była wielkością stałą w zadanym odcinku czasu;

istotnie wpływała na płynność finansową przedsiębiorstwa w początkowym okresie eksploatacji majątku trwałego;

stwarzała możliwości odtwarzania zużytych ekonomicznie środków trwałych, przed datą ich zużycia fizycznego, przy częściowym użyciu innych środków na finansowanie (na przykład zysku).

różnorodność systemów wynagradzania. W procesach wynagradzania pracowników przedsiębiorstwa można zastosować systemy czasowe, akordowe, bonusowe, prowizyjne [7]. Wybór systemu płac jest zagadnieniem decyzyjnym w przedsiębiorstwie. Należy tu mieć na uwadze funkcję kosztową jak i funkcję motywacyjną płac. Można wybrać taki system, by stymulował on wzrost wydajności pracy, stwarzał zachęty do wzrostu kwalifikacji, zapewniał utrzymywanie jakości produkcji na poziomie wynikającym z norm technicznych, umożliwiał zachowanie odpowiednich relacji płacowych między grupami pracowników w przedsiębiorstwie.

mnogość systemów finansowania. Projekty inwestycyjne można finansować ze środków własnych, bądź środków własnych i kredytu, czy pożyczki. Można także zastosować metodę leasingu czy dzierżawy. Można wybrać taki system, by umożliwiał on wykorzystanie dźwigni operacyjnej i finansowej, utrzymywanie płynności finansowej, ograniczenie obciążeń finansowych z tytułu obsługi kapitału, ograniczenie ryzyka finansowego.

możliwość kształtowania struktury kapitału. Projekt inwestycyjny może być realizowany przy 3 typach struktury kapitału przedsiębiorstwa. Wyróżnia się strukturę A, B i C (Rys. 2).

Rys. 2. Struktury kapitału

Źródło: opracowanie własne.

Struktura A (Rys. 2) charakteryzuje się tym, że kapitał stały = wartości majątku trwałego. Pozostałą część majątku finansuje kapitał krótkoterminowy. W strukturze B kapitał stały jest większy od wartości majątku trwałego, co najwyżej jednak jest równy sumie wartości majątku trwałego i stałej części majątku obrotowego. W strukturze C kapitał stały jest większy od sumy wartości majątku trwałego i stałej części majątku obrotowego, a maksymalnie jest równy wartości całego majątku przedsiębiorstwa. Udział kapitału obcego w kapitale ogółem zależy od relacji między wartością wskaźnika ROE (rentowności kapitałów własnych), a stopą procentową. Jeśli krańcowa stopa procentowa jest mniejsza od wartości ROE, to przedsiębiorstwo powinno być zainteresowaniem kapitału obcego w finansowaniu projektu inwestycyjnego. Wpływa to bowiem pozytywnie na jego efektywność). Można ukształtować taką strukturę by:

- zapewniała ona płynność finansową przedsiębiorstwa,

- stwarzała warunki do zwrotu w określonym czasie kapitału obcego wraz z należnymi odsetkami,

- umożliwiała wzrost efektywności gospodarowania za pomocą mechanizmu dźwigni finansowej,

- stwarzała warunki do wdrażania nowych technik i technologii wytwarzania,

- umożliwiała stosowanie takich systemów sprzedaży, które pobudzają popyt na wyroby wytwarzane w przedsiębiorstwie.

możliwość kształtowania szybkości obrotu środków. Wpływa ona na wielkość zamrożenia środków, jak i koszty ich utrzymywania w przedsiębiorstwie, a w konsekwencji oddziałuje na wskaźniki rentowności. Dlatego w projektowaniu inwestycji szybkość obrotu należy ją traktować jako wielkość sterowaną za pomocą wskaźników rotacji. W sterowaniu szybkością obrotu brać pod uwagę potrzeby zapewnienia ciągłości produkcji i ograniczenia zamrożenia kapitału, a nadto możliwość pobudzania popytu za pomocą wskaźnika rotacji należności.

dynamikę cen produktów. Jest ona uwarunkowana z jednej strony relacjami z otoczeniem przedsiębiorstwa (stosunki rynkowe), a także jego zyskownością. Zważyć jednakże trzeba, iż cena jest kategorią rynkową. Każdy z producentów wpływa, lecz nie decyduje o jej poziomie. Wejście przez przedsiębiorstwo w konflikt z rynkiem w dziedzinie cen może tragicznie skończyć się dla niego. Próby poprawy rentowności przez wzrost cen są nader ryzykowne, mogą doprowadzić do odrzucenia produktu przez rynek, a przecież rynek jest szansą istnienia przedsiębiorstwa. Zagadnienie cen należy więc rozpatrzyć przy formułowaniu projektu inwestycyjnego.

możliwość kształtowania rozkładu nakładów inwestycyjnych w czasie. Mogą być one skupione, bądź rozłożone w czasie dla ograniczenia wielkości zamrożenia kapitałów. Rozkład nakładów wpływa na efektywność projektów inwestycyjnych.

transformację produktów. Realizacji inwestycji może powodować zmiany wielkości produkcji dotychczas wytwarzanych wyrobów. Z tego punktu widzenia wyróżnia się:

- transformacja pełną. Polega ona na uruchomieniu produkcji jednego wyrobu i rezygnacji z produkcji poprzednika tegoż wyrobu.

- transformację częściowa polega na tym, że wdraża się do produkcji jeden wyrób i zmniejsza się zarazem wielkość produkcji innego wyrobu [6, s.29-30]

Transformacja produktów występuje w przypadku inwestycji rozwojowych, których wynikiem są innowacje produktowe (nowe lub zmodernizowane wyroby).

Z powyższych ustaleń wynika, że w procesach inwestycyjnych istnieje obszar wyboru ekonomicznego. Decyzje podejmowane w tym obszarze wpływają na wielkość nakładów inwestycyjnych, koszty eksploatacji, wielkość zamrożenia kapitału, a w konsekwencji na efektywność ekonomiczną projektów inwestycyjnych. Na etapie projektowania inwestycji nie ma podstaw do ograniczania (zawężania) tego obszaru, aczkolwiek z takim zjawiskiem można spotkać się dość często w przedsiębiorstwach. Istnieje natomiast potrzeba wariantowania projektów inwestycyjnych w oparciu o określony obszar wyboru ekonomicznego. Wariantowanie w swojej istocie jest pewnym sposobem optymalizacji efektywności ekonomicznej projektu inwestycyjnego.

Wariantowanie projektów inwestycyjnych

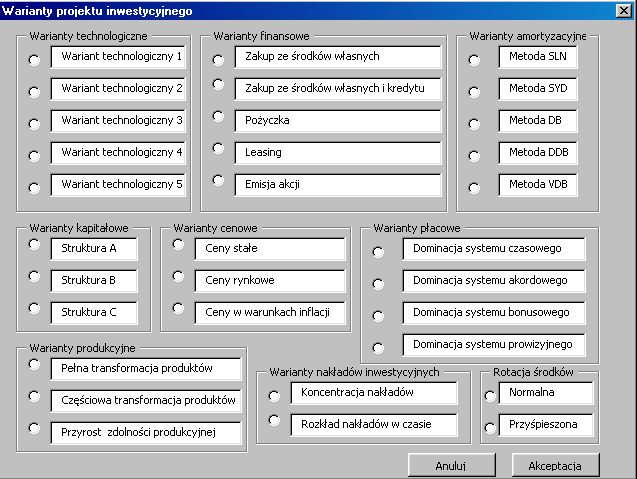

Decyzje inwestycyjne w przedsiębiorstwie powinny być podejmowane na podstawie analizy wielu wariantów projektu inwestycyjnego. Poszukiwanie i formułowanie tych wariantów oznacza, iż menedżerzy przedsiębiorstwa identyfikują różnorodne czynniki wpływające w konsekwencji na efektywność ekonomiczną projektu a przez to modelują (kształtują) procesy inwestycyjne (Rys. 3).

Rys. 3. Warianty ekonomiczne projektu inwestycyjnego

Źródło: opracowanie własne.

Podstawowym (wyjściowym) zagadnieniem w projektowaniu inwestycji jest sformułowanie wariantów technologicznych (Rys. 3). Zilustrujmy to zagadnienie na przykładzie rzeczywistego projektu inwestycyjnego z pewnego przedsiębiorstwa (Przykład 1)

Przykład 1. Warianty technologiczne projektu inwestycyjnego

Menedżerowie przedsiębiorstwa sformułowali następujące warianty technologiczne projektu inwestycyjnego:

- wariant 1 : zabudowa prasy filtracyjnej typu PF144 LAROX. Wariant ten polega na modernizacji technologii odwadniania koncentratu miedzi, w której zostanie wykorzystany zespół urządzeń do filtrowania koncentratu, przewidziany do pozyskania z importu. Podstawowym urządzeniem tej technologii jest filtr ciśnieniowy (1 szt.), osprzęt i urządzenie zasilające. Planowane nakłady inwestycyjne dla tego wariantu wynoszą 7.000 tys. zł.

- wariant 2 : rozbudowa istniejącej linii odwadniania koncentratu miedzi. Dla stanu istniejącego 3-pras filtracyjnych, zostanie rozbudowana prasa filtracyjna nr 1 do warunków produkcyjnych zbliżonych dla pras nr 2 i 3. W ten sposób zwiększy się zdolność odwadniania koncentratu całej linii. W wariancie tym ustalono nakłady inwestycyjne w wysokości 1 066 tyś zł.

- wariant 3: zabudowa prasy filtracyjnej typu PF134 LAROX. Planowane nakłady wynoszą 7494,5 tys. zł.

- wariant 4: zabudowa prasy filtracyjnej typu PF 132 LAROX, która wymaga nakładów inwestycyjnych w wysokości 6 000 tys. zł.

Każdy z określonych powyżej wariantów technologicznych jest możliwy do realizacji w sensie technicznym. Podstawą decyzji o wyborze wariantu powinny stanowić kryteria ekonomiczne.

Warianty amortyzacyjne sformułowano na podstawie funkcji finansowych arkusza kalkulacyjnego Excel. Są nimi: SLN, SYD, DB, DDB, VDB [1]. Dodajmy, że dotychczas w praktyce w większości przedsiębiorstw stosuje się metodę liniową (SLN). O popularności tej metody zadecydowały głównie względy obliczeniowe. Jest to bowiem „prosta” metoda, nie wymagająca skomplikowanych obliczeń. Upowszechnienie się techniki komputerowej stwarza obecnie znacznie szersze możliwości wykorzystania w praktyce innych metod amortyzowania. Możliwości te powinny być wykorzystywane w projektowaniu inwestycji.

Warianty struktury kapitału zostały określone w taki sposób by spełniona została złota zasada finansowa [2]. Głosi ona, że kapitał własny powinien być co najmniej równy wartości majątku trwałego.

Warianty płacowe formułuje się na zasadzie dominacji. W przedsiębiorstwie stosuje się zazwyczaj nie jeden system płac. Stosuje się natomiast wiele systemów, zróżnicowanych w poszczególnych jednostkach i stanowiskach organizacyjnych, zależnych od form organizacji produkcji. I tak na przykład w przypadku linii technologicznej o wymuszonym takcie stosuje się czasowy system płac. Stosuje się go również w przypadku pracy wymagającej szczególnej staranności wykonania. Te zagadnienia powinny być rozpatrzone przy formułowaniu wariantów płacowych projektu inwestycyjnego.

Warianty cenowe umożliwiają przeprowadzanie analizy wrażliwości mającej na celu ustalenie siły oddziaływania zmiennej wejściowej jaka jest cena, na zmiany wartości zmiennych wyjściowych (wskaźników efektywności). Do przeprowadzania takiej analizy jest użyteczna funkcja „scenariusze” arkusza kalkulacyjnego Excel.

Warianty nakładów inwestycyjnych dotyczące koncentracji bądź rozłożenia tychże nakładów w czasie umożliwiają poznanie siły oddziaływania czynnika czasu na efektywność projektu. Użyteczna w tym zakresie, podobnie jak w przypadku wariantów cenowych jest funkcja scenariusze arkusza kalkulacyjnego Excel.

Kluczowym zagadnieniem w projektowaniu inwestycji ma ustalenie wariantów finansowych. Warianty te nie ograniczają się wyłącznie do strony finansowej projektu, lecz również dotyczą aspektu własności. I tak na przykład wariant kredytowy jest wprawdzie gorszy od wariantu emisja akcji z uwagi na raty kapitałowe i odsetki, z drugiej jednakże strony nie narusza on dotychczas istniejących stosunków własności. W przypadku emisji akcji ma miejsce podział własności. Wielu inwestorów traktuje to jako podstawową wadę omawianego sposobu finansowania. Wady tej nie posiadają takie sposoby finansowania jak pozyskanie kredytu czy pożyczki. W projektowaniu inwestycji należy więc zważyć na skutki finansowe (koszty, rentowność), jak i na zmiany stosunków własności.

W przypadku wariantów produkcyjnych polegających na transformacji produktów (pełnej lub częściowej) w rachunku efektywności należy uwzględnić koszty utraconych korzyści.

Przy formułowaniu wariantów rotacji środków należy rozważyć takie zagadnienia jak:

- optymalna wielkość dostawy materiałów (surowców),

- cykl dostaw,

- system rozliczeń z dostawcami i odbiorcami.

- wiarygodność klientów.

Zagadnienia te stanowić powinny podstawę do ustalenia wskaźników rotacji środków obrotowych. Te zaś umożliwiają ustalenie prognozowanego kapitału obrotowego, którego przyrost w czasie traktowany jest jako element nakładów inwestycyjnych.

Biorąc pod uwagę liczbę poszczególnych, określonych powyżej wariantów, zważywszy przy tym, że nie wykluczają się one wzajemnie, dochodzimy do wniosku, że ogólna liczba wariantów projektu inwestycyjnego jest równa 54000. Jest ona równa iloczynowi liczby poszczególnych wariantów (5*5*5*3*3*4*3*2*2). Ogólna liczba wariantów tylko częściowo posiada symboliczny charakter. Nie zawsze bowiem w przypadku każdego projektu można wyróżnić na przykład 5 wariantów technologicznych. Obrazuje ona jednakże złożoność zagadnień projektowania inwestycji i rolę zarządzania z punktu widzenia efektywności projektu. Przemawia ona także za potrzebą odrzucenia tradycyjnego sposobu zarządzania projektami inwestycyjnymi. W zarządzaniu tymi projektami według koncepcji kontrolingowej istotnym zagadnieniem jest tylko wariantowanie projektów, lecz również budowa systemu identyfikacji kosztów oraz rachunku marż i wyników finansowych.

System identyfikacji kosztu

Zarządzanie projektami inwestycyjnymi według koncepcji kontrolingowej wymaga przede wszystkim ustalenia identyfikatorów kosztu (Tab. 1).

Tab. 1. Przykład identyfikatorów kosztu

Nośnik kosztu |

Miejsce powstania kosztu |

Rodzaj kosztu |

Typ kosztu |

Sfera działalności |

Rodzaj działalności |

Zachowanie kosztu |

Produkt A |

Centrum odpowiedzialności 1 |

Materiały |

Koszt bezpośredni |

Koszty zakupu |

Działalność podstawowa |

Koszt zmienny |

Produkt B |

Centrum odpowiedzialności 2 |

Energia |

Koszt pośredni |

Koszty produkcji |

Działalność pomocnicza |

Koszt gotowości |

Produkt C |

Centrum odpowiedzialności 3 |

Amortyzacja |

|

Koszty sprzedaży |

Działalność usługowa |

|

Zlecenie 1 |

Centrum odpowiedzialności 4 |

Usługi obce |

|

|

Działalność inwestycyjna |

|

Zlecenie 2 |

Centrum odpowiedzialności 5 |

Wynagrodzenia |

|

|

Działalność finansowa |

|

Zadanie 1 |

Centrum odpowiedzialności 6 |

Narzuty na wynagrodzenia |

|

|

|

|

Zadanie 2 |

Centrum odpowiedzialności 7 |

Podróże służbowe |

|

|

|

|

Zadanie 3 |

Centrum odpowiedzialności 8 |

Pozostałe koszty rodzajowe |

|

|

|

|

Źródło: opracowanie własne.

Identyfikatorami kosztu (Tab. 1) są: nośnik kosztu, miejsce powstania, rodzaj, typ kosztu, sfera i rodzaj działalności, zachowanie kosztu. Wprowadzone alfanumeryczne oznaczenia dotyczące nośnika i miejsca powstania kosztu mają umowny charakter. W przedsiębiorstwie opracowującym kontrolingowy system zarządzania projektami inwestycyjnymi należałoby je zastąpić odpowiednimi nazwami biorąc pod uwagę strukturę asortymentową produkcji i strukturę organizacyjną przedsiębiorstwa.

Koszty gotowości [9] są specyficzną grupą kosztów w podejściu kontrolingowym do zarządzania. Ponosi się je w przedsiębiorstwie by być przygotowanym do produkcji wyrobów. Są one niezależne od wielkości produkcji. Przykładowo są nim: koszty: utrzymania pomieszczeń, majątku trwałego, zapasów, zatrudnienia personelu. Koszty gotowości mogą jednakże wykazywać zmiany w czasie pod wpływem wielu czynników (Rys. 4).

Rys. 4. Czynniki wpływające na zmiany kosztów gotowości w czasie

Źródło: opracowanie własne.

Określone czynniki (Rys. 4) należy rozpatrywać w projektowaniu inwestycji. Chodzi tu przede wszystkim o zmiany w stanie w stanie zasobów, zmiany stawek (cen), a także zmiany warunków umownych, na przykład rezygnacja z dzierżawy na rzecz nabycia środków.

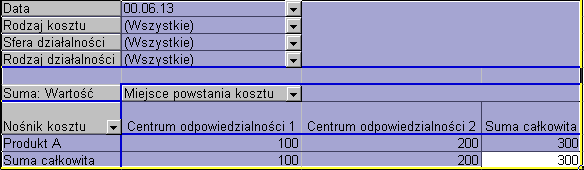

Określone identyfikatory kosztu stanowią podstawę do opracowania karty kosztu (Rys. 5).

Rys. 5. Przykład karty kosztu

Źródło: opracowanie własne.

Kartę kosztu (Rys. 5) zbudowano jako formularz za pomocą przybornika formantów arkusza kalkulacyjnego Excel, wersja 2000 [8, s.137 - 179]. Zasoby informacji przedstawione na karcie kosztu odpowiadają rzeczywistym potrzebom w zakresie zarządzania projektami inwestycyjnymi. Dla potrzeb zarządzania informacje zawarte w kartach kosztu powinny być grupowane i rozpatrywane w różnych przekrojach. Z tego punktu widzenia zasadnym jest zbudowanie tak zwanej tabeli przestawnej kosztów (Rys. 6).

Rys. 6

. Przykład tabeli przestawnej kosztów

Źródło: opracowanie własne.

Tabela przestawna kosztów (Rys. 6) została zbudowana za pomocą funkcji arkusza kalkulacyjnego Excel, zwanej „Raport tabeli przestawnej i wykresu przestawnego”, znajdującej się w opcji „Dane”. Dostarcza ona informacji w różnych przekrojach użytecznych dla potrzeb planowania, kontroli i sterowania projektami inwestycyjnymi.

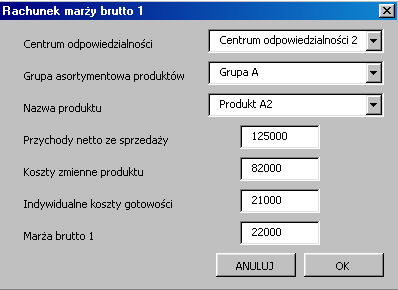

Rachunek marż i wyników

Kolejnym krokiem w projektowaniu inwestycji z zastosowaniem podejścia kontrolingowego jest ustalenie wyników finansowych. Umożliwia to rachunek marż brutto oraz rachunek wyników. Podstawowe znaczenie ma ustalenie marży brutto 1 (Rys. 7).

Rys. 7. Przykład rachunku marży brutto 1

Źródło: opracowanie własne.

Indywidualne koszty gotowości (Rys. 7) dotyczą określonego produktu. Są one w sposób naturalny przyporządkowane produktowi, nie zaś za pomocą kluczy podziałowych (drajwerów kosztowych). W tym rozumieniu indywidualne koszty gotowości stanowią 1 grupę kosztów gotowości. Drugą stanowią koszty gotowości grupy asortymentowej, a trzecią koszty gotowości centrum odpowiedzialności (Rys. 8).

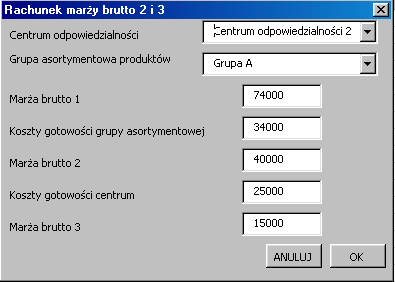

Rys. 8. Przykład rachunku marży 2 i 3

Źródło: opracowanie własne.

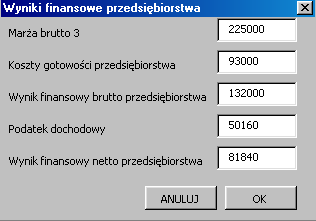

Marża brutto 2 (Rys. 8) jest różnicą między marżą brutto 1, dotyczącą grupy asortymentowej, a kosztami gotowości tejże grupy.Z kolei marża brutto 3 równa się marży brutto 2 pomniejszonej o koszty gotowosci centrum odpowiedzialności. Stanowi ona podstawę do ustalenia wyników finansowych przedsiębiorstwa jako całości (Rys. 9).

Rys. 9. Przykład wyników finansowych przedsiębiorstwa

Źródło: opracowanie własne.

Koszty gotowości przedsiębiorstwa (Rys. 9) obejmują na przykład płace pracowników komórek funkcjonalnych, koszty amortyzacji budynków administracyjnych.

Przedstawiony powyżej kontrolingowy rachunek marż oraz rachunek wyników mają ogólny charakter. Należy go skonkretyzować w odniesieniu do procesów inwestycyjnych. I tak na przykład jeśli projekt inwestycyjny dotyczy produktu wdrażanego w drodze transformacji pełnej, a koszty gotowości mają wyłącznie indywidualny charakter (grupa 1), to wynik finansowy brutto przedsiębiorstwa po zrealizowaniu inwestycji (WF1) oblicza się za pomocą wzoru:

WF1 = WF(B)0 + S(Ax)1 - KZ(Ax)1 - IKG(Ax)1

w którym:

0 - indeks okresu przed podjęciem inwestycji,

1 - indeks okresu po zrealizowaniu inwestycji,

B - grupa produktów wytwarzanych przed jak i po zrealizowaniu inwestycji,

AX - produkt wytwarzany w wyniku inwestycji, wchodzący do produkcji w miejsce dotychczas wytwarzanego wyrobu A,

S - wielkość sprzedaży,

KZ - całkowite koszty zmienne

IKG - indywidualne koszty gotowości.

Zwróćmy uwagę, że w obliczeniach wyniku finansowego brutto po zrealizowaniu inwestycji uwzględnia się wynik finansowy uzyskiwany na produktach oznaczonych tu jako B sprzed okresu inwestowania. Wprawdzie po zrealizowaniu inwestycji mogą wystąpić zmiany jego wielkości, na przykład wskutek wykorzystania istniejących rezerw, lecz nie są one wywołane inwestycjami i dlatego należy przyjąć podany powyżej wzór do obliczeń. Efektywność inwestycji nie powinna być bowiem uzależniona od bieżących (nieinwestycyjnych) decyzji dotyczących na przykład struktury asortymentowej produktów B.

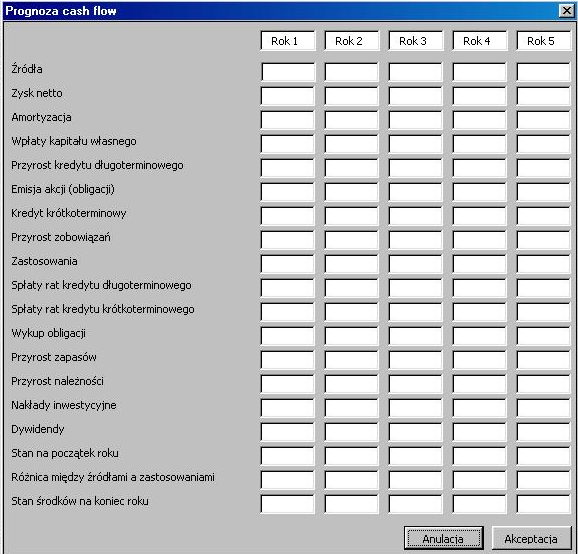

Cash flow

Wynik finansowy netto obliczony według zasad podanych w punkcie 1.4. nie stanowi podstawy decyzji inwestycyjnych. Stanowi ją natomiast prognoza przepływów pieniężnych (cash flow) ustalana za pomocą metody pośredniej (Rys. 10).

Rys. 10. Karta prognozy cash flow

Źródło: opracowanie własne.

Amortyzacja jako element cash flow (Rys. 10) dotyczy wszystkich obiektów majątku trwałego przedsiębiorstwa, nie zaś tylko uzyskanych w wyniku inwestycji. Zwróćmy ponadto uwagę, że żródła przychodów uwarunkowane są sposobem finansowania inwestycji.

Kryterium oceny projektu inwestycyjnego.

W zarządzaniu projektami inwestycyjnymi należy stosować wiele różnorodnych metod. Do głównych zalicza się: wskaźnik IRR, wskaźnik MIRR, wskaźnik NPV, wskaźnik okresu zwrotu, metodę Baldwina, metodę PI [4]. Charakteryzują się one tym, że:

wykorzystują pojęcie przepływów pieniężnych (termin angielski: cash flow). Wielkość przepływów pieniężnych jest podstawową miarą efektywności projektów inwestycyjnych. Obliczoną wielkość przepływów w poszczególnych okresach poddaje się następnie obróbce za pomocą rachunku oprocentowania bądź dyskonta celem doprowadzenia tych wielkości do porównywalności.Stwarza to możliwość przeprowadzania operacji arytmetycznych.

wartości wskaźników mają różne wymiary (%, jednostki pieniężne, czas),

mogą powodować różne uporządkowanie (hierarchię) projektów inwestycyjnych. Zagadnienie to według posiadanego przez autora rozpoznania nie stanowiło dotychczas przedmiotu pogłębionych badań i analiz. W praktyce natomiast stosuje się zasadę gradacji metod oceny. Za główną metodę uważa się zazwyczaj wskaźnik IRR. Stosowanie tej zasady w praktyce nie jest uzasadnione w sensie teoretycznym. Naszym zdaniem istnieje potrzeba podjęcia badań w tym zakresie, wspieranych doświadczeniami płynącymi z praktyki.

Kontrolingowy algorytm decyzyjny

Dotychczasowe prowadzone rozważania dotyczące wariantowania projektów, systemu identyfikacji kosztów, rachunku marż i wyników oraz metod oceny skłaniają do zbudowania kontrolingowego algorytmu decyzyjnego użytecznego w zarządzaniu projektami inwestycyjnymi (Rys. 11).

Rys. 11. Kontrolingowy algorytm decyzyjny

Źródło: opracowanie własne.

Kontrolingowy algorytm decyzyjny (Rys. 11) powinien wspierać twórców (projektantów) inwestycji. Projektu inwestycyjnego nie odrzuca się bynajmniej w przypadku stwierdzenia w nim defektów efektywnościowych, co jest - jak już wspomniano - charakterystyczne dla podejścia tradycyjnego. Poszukuje się natomiast możliwości usunięcia tychże defektów w drodze poszukiwań innych możliwości realizacyjnych inwestycji. Algorytm ten może być stosowany dla kolejnych wariantów projektu inwestycyjnego. Wariantowanie projektów inwestycyjnych wraz z poszukiwaniem nowych możliwości realizacyjnych sprawia, że kontrolingowe zarządzanie projektami inwestycyjnymi posiada twórczy, kreatywny charakter. Umożliwia zarazem ograniczenie ryzyka charakterystycznego w procesach inwestycyjnych przez przeprowadzanie analiz wrażliwości.

Algorytm decyzyjny wraz z określonymi uprzednio zasadami wariantowania, identyfikacji kosztów i rachunkiem marż i wyników, metodami oceny tworzą kontrolingowy system zarządzania projektami inwestycyjnymi. Oferuje się go do zastosowania w szczególnie w przedsiębiorstwach, których zarząd posiada ambicje rozwojowe. Wymaga on zastosowania techniki komputerowej do przeprowadzania skomplikowanych obliczeń i grupowania danych w różnych przekrojach. Poleca się stosowanie programu komputerowego - arkusza kalkulacyjnego Excel, którego możliwości częściowo przedstawiono w formie rysunków i tabel. Posiada on wiele zdefiniowanych funkcji finansowych takich jak: IRR, MIRR, NPV, SLN, SYD, DB, DDB, VDB, IPMT (do obliczeń rat kapitałowych), PPMT (do obliczeń odsetek od kapitału), scenariusze i szukaj wyniku. Umożliwia on także optymalizację decyzji za pomocą funkcji SOLVER, która wykorzystuje algorytm simplex.

Literatura

[1] Kuciński K., ABC... Excela, Edition 2000, Kraków 2000.

[2] Nahotko S., Analiza i decyzje finansowe w przedsiębiorstwie, OPO, Bydgoszcz 1998.

[3] Nahotko S., Diagnozowanie menedżerskie w zarządzaniu przedsiębiorstwem, OPO, Bydgoszcz 1996.

[4] Nahotko S., Efektywność i ryzyko w procesach innowacyjnych (modele i przykłady), OPO, Bydgoszcz 1996.

[5] Nahotko S., Systemy amortyzowania majątku trwałego w przedsiębiorstwie, OPO, Bydgoszcz 1999.

[6] Nahotko S., Rachunek ekonomiczny w modelowaniu efektywności procesów innowacyjnych w przedsiębiorstwie, Prace Naukowe Instytutu Organizacji i Zarządzania Politechniki Wrocławskiej, nr 62, seria: monografie, Wrocław 1992.

[7] Sekuła Z., Controlling personalny, część 1, Istota i przedmiot controllingu personalnego, OPO, Bydgoszcz 1999.

[8] Snarska A., Ćwiczenia z makropoleceń w Excelu, Mikom, Warszawa 2000.

[9] Szychta A., Nowe metody rachunku kosztów, Nowoczesna rachunkowość w zarządzaniu przedsiębiorstwami, Gazeta Gospodarcza, Nowa Europa z dnia 5 lutego 1996.

) Zagadnienie wpływu struktury kapitału na efektywność gospodarowania szeroko zostało przedstawione w pracy [3].

Wyszukiwarka

Podobne podstrony:

zarzadzanie projektem inwest

Ryzyko projektu inwestycyjnego (11 stron), V

Zarządzanie wartością przedsiębiorstwa (19 stron)

praca magisterska licencjacka Zarządzanie projektami inwestycyjnymi na przykładzie Gminy Sieprawx

PCM system zarzadzania projektami

Ryzyko projektu inwestycyjnego (11 stron)

Systemy automatycznej identyfikacji towarów (19 stron) MDENJK2JJNQC2CB3XA4B5UPEFFRNMTIGXQ76BRA

projekt firmy, Projekt przedsiębiorstwa (19 stron)

Ocena projektów inwestycyjnych (28 stron), I

Metody oceny wartości projektów inwestycyjnych (10 stron)

Zarządzanie Projektem Inwestycyjnym Cwicz 3

Zarządzanie projektami opracowanie wymaganych stron z literatury 1

Szlachcic Bogusław Pozyskiwanie informacji i controlling w systemie zarządzania kryzysowego w państw

Projektowanie systemow zarzadzania

Analiza Ryzyka w zarządzaniu projektami systemów

ZNACZENIE SYSTEMU OCEN PRAC, Zarządzanie projektami, Zarządzanie(1)

więcej podobnych podstron