Interpretacja wskaźników i linii studialnych

___________________________________________________________________________

Przewodnik po wskaźnikach

Wskaźniki i linie studialne dołączone do programu MetaStock, można podzielić na sześć kategorii. Intencją tego przewodnika jest pomoc w ulepszaniu systemów transakcyjnych. Mocne technicznie systemy transakcyjne powinny zawierać wskaźniki z kilku tych kategorii.

Wskaźniki trendu

Poniższe wskaźniki i linie studialne mogą być używane do oceny trendu. Trend jest terminem używanym do opisu trwałości ruchu cen w jednym kierunku.

Wskaźnik |

Twórca |

Informacja na stronie |

Aroon |

Chande |

492 |

Commodity Selection Index |

Wilder |

501 |

Dema |

Mulloy |

503 |

Directional Movement |

Wilder |

505 |

Forecast Oscillator |

Chande |

511 |

Linear Regression Indicator |

|

519 |

Linear Regression Slope |

|

520 |

Linear Regression Trendline |

|

521 |

MACD |

Appel |

522 |

Średnie ruchome (wszystkie metody) |

|

527 |

Parabolic SAR |

Wilder |

538 |

Perfomance |

|

538 |

Polarized Fractal Efficiency |

Hannula |

539 |

Price Oscillator |

|

542 |

Qstick Indicator |

Chande |

546 |

r-squared |

|

547 |

Raff Regression Channel |

Raff |

549 |

Standard Deviation Channel |

Equis |

557 |

Standard Error |

|

558 |

Standard Error Bands |

Equis (Andersen) |

559 |

Standard Error Channel |

Equis |

560 |

TEMA |

Mulloy |

565 |

Time Series Forecast |

|

567 |

Trendlines |

|

569 |

Vertical Horizontal Filter |

White |

572 |

Zig Zag |

Merril |

578 |

Wskaźniki zmienności

Wskaźnik |

Twórca |

Informacja na stronie |

Average True Range |

Wilder |

494 |

Bollinger Bands |

Bollinger |

494 |

Commodity Selection Index |

Wilder |

501 |

Średnie ruchome (zmienne) |

Chande |

529 |

ODDS™ Probability Cones |

Fishback |

533 |

Relative Volatility Index |

Dorsey |

554 |

Standard Deviation |

|

557 |

Standard Error Bands |

Equis (Andersen) |

559 |

Volatility, Chaikin's |

Chaikin |

573 |

Volatility, Option |

Bookstaber |

537 |

Wskaźniki impetu

Poniższe wskaźniki mogą być używane do określenia impetu. Impet jest ogólnym pojęciem używanym do opisu prędkości z jaką ceny poruszają się w danym okresie czasowym. Ogólnie, zmiany impetu określają skłonność do zmiany cen.

Wskaźnik |

Twórca |

Informacja na stronie |

Accumulation Swing Index |

Wilder |

492 |

Chande Momentum Oscillator |

Chande |

499 |

Commodity Channel Index |

Lambert |

500 |

Dynamic Momentum Index |

Chande |

506 |

Intraday Momentum Index |

Chande |

516 |

Linear Regression Slope |

|

520 |

MACD |

Appel |

522 |

Mass Index |

Dorsey |

524 |

Momentum Indicator |

|

526 |

Price Oscillator |

|

542 |

Price Rate-Of-Change |

Appel |

542 |

Random Walk Index |

Poulus |

549 |

Range Indicator |

Weinberg |

550 |

Relative Momentum Index |

Altman |

551 |

Relative Strenght Index |

Wilder |

553 |

Stochastic Momentum Index |

Blau |

561 |

Stochastic Oscillator |

Lane |

561 |

Swing Index |

Wilder |

564 |

Trix |

unknown |

571 |

Ultimate Oscillator |

Williams |

572 |

Williams' %R |

Williams |

577 |

Williams' Accumulation/Distribution |

Williams |

577 |

Wskaźniki cyklu

Poniższe wskaźniki i linie studialne mogą być używane do określania cykli. Dużo papierów wartościowych, szczególnie futures, mają tendencję do poruszania się w cyklach. Zmiany cen można często antycypować przy pomocy cyklicznych przedziałów.

Wskaźnik |

Twórca |

Informacja na stronie |

Linie cykli |

|

503 |

Detrended Price Oscillator |

|

505 |

Fibonacci Time Zones |

|

509 |

Fourier Transform |

|

511 |

MESA Sine Wave Indicator |

Ehlers |

525 |

Wskaźniki siły rynku

Poniższe wskaźniki mogą być używane do określenia siły rynku. Każdy z tych wskaźników włącza wolumen lub liczbę otwartych pozycji, które są podstawowymi składnikami, służącymi do miary siły rynku. Ogólnie, wyższy wolumen i/lub liczba otwartych pozycji wskazują większą liczbę uczestników i dlatego rynek jest silniejszy.

Wskaźnik |

Twórca |

Informacja na stronie |

Accumulation/Distribution |

Williams |

491 |

Demand Index |

Sibbet |

504 |

Chaikin Money Flow |

Chaikin |

498 |

Chaikin Oscillator |

Chaikin |

496 |

Ease of Movement |

Arms |

507 |

Herrick Payoff Index |

Herrick |

513 |

Klinger Oscillator |

Klinger |

517 |

Money Flow Index |

Quong/Soudack |

526 |

Średnia ruchoma (regulowana wolumenem) |

Arms |

530 |

Negative Volume Index |

Fosback |

532 |

On Balance Volume |

Granville |

534 |

Open Interest |

|

535 |

Positive Volume Index |

Fosback |

540 |

Price Volume Trend |

|

543 |

Trade Volume Index |

Equis (Slauson) |

568 |

Volume |

|

574 |

Volume Oscillator |

|

574 |

Volume Rate-Of-Change |

|

575 |

Wskaźniki wsparcia i oporu

Poniższe wskaźniki i linie studialne mogą być używane do określenia wsparcia i oporu. Występują one powszechnie, gdy ceny wielokrotnie poruszają się w górę lub w dół do pewnego poziomu i odwracają się. Ten fenomen jest nazywany wsparciem i oporem.

Wskaźnik |

Twórca |

Informacja na stronie |

Andrews'Pitchfork |

Andrews |

492 |

Envelope |

|

508 |

Fibonacci Arcs, Fans, Retracements |

|

509 |

Gann Lines, Fans, Grids |

Gann |

512 |

Projection Bands |

Widner |

544 |

Projection Oscillator |

Widner |

545 |

Quadrant Lines |

|

547 |

Speed Resistance Lines |

|

556 |

Tirone Levels |

Tirone |

567 |

Trendlines |

|

569 |

___________________________________________________________________________

Accumulation/Distribution

Składniki Accumulation/Distribution wyjaśnione są szczegółowo przy omówieniu Chaikin Oscillator (str. 496). Wzór tego wskaźnika wygląda następująco:

((((Close-Low)-(High-Close))/(High-Low))*Volume)+I

gdzie „I” oznacza wczorajszą wartość Accumulation/Distribution.

Więcej informacji o kreśleniu wskaźników, znajdziesz na str. 176. Więcej informacji o parametrach Accumulation/Distribution, znajdziesz na str. 191.

Interpretacja

Interpretacja Accumulation/Distribution jest bardzo podobna do interpretacji On Balance Volume (patrz str. 534), w którym wskaźnik wyświetla przepływ wolumenu do lub od papieru wartościowego. Omówienie Chaikin Oscillator (patrz str. 496) wyjaśnia zasadę działania Accumulation/Distribution.

Uwagi

Proszę nie mylić wskaźnika volume Accumulation/Distribution ze wskaźnikiem Williams' price Accumulation/Distribution (patrz str. 577).

Przykładowy wskaźnik (patrz str. 336) pokazuje jak obliczać linię Accumulation/Distribution.

___________________________________________________________________________

Accumulation Swing Index

Accumulation Swing Index jest skumulowanym Swing Index (patrz str. 564). Obliczanie, krok po kroku, wskaźnika Swing Index przedstawione jest w książce Wildera New Concepts In Technical Trading Systems (patrz str. 602).

Więcej informacji o kreśleniu wskaźników, znajdziesz na str. 176. Więcej informacji o parametrach Accumulation Swing Index, znajdziesz na str. 191.

Interpretacja

Przełamanie w górę jest sygnalizowane, gdy wartość Accumulation Swing Index przewyższa swój ostatni istotny punkt szczytowy. Przełamanie w dół jest sygnalizowane, gdy wartość Accumulation Swing Index spada poniżej ostatniego istotnego dołka.

Możesz potwierdzić przełamanie linii trendu, porównując Accumulation Swing Index do linii trendu na wykresie ceny. Fałszywe przełamanie jest sygnalizowane wtedy, gdy linia trendu narysowana na wykresie jest naruszona, ale podobna linia trendu narysowana na wskaźniku Accumulation Swing Index nie jest naruszona.

___________________________________________________________________________

Andrews' Pitchfork

Linia studialna Andrews' Pitchfork składa się z trzech równoległych linii. Linie rysowane są na podstawie trzech zaznaczonych punktów.

Te trzy linie trendu rysowane są w następujący sposób. Pierwsza linia trendu rozpoczyna się od lewego zaznaczonego punktu i jej przedłużenie znajduje się pomiędzy prawymi zaznaczonymi punktami. Ta linia jest linią wiodącą i można ją przesuwać. Druga i trzecia linii trendu rozpoczyna się od zaznaczonych punktów, znajdujących się po prawej stronie. Linie te są równoległe do linii pierwszej. Linie te są widłami pitchforka.

Więcej informacji o kreśleniu linii studialnych, znajdziesz na str. 224. Więcej informacji o parametrach Andrews' Pitchfork, znajdziesz na str. 235.

Interpretacja

Interpretacja tej linii studialnej następuje na podstawie zasad linii wsparcia i linii oporu (patrz str. 569)

___________________________________________________________________________

Aroon

Wskaźnik Aroon opracował Tushar Chande. W sanskrycie Aroon oznacza „światło wczesnego ranka” lub zmiana z nocy na dzień. Wskaźnik Aroon pozwala przewidzieć zmiany cen papieru wartościowego. Więcej informacji o wskaźniku Aroon znajdziesz w artykule napisanym przez Tushar Chande, w sierpniu 1995 r. w czasopiśmie Technical Analysis of Stocks & Commodities.

Te zmiany są przewidywane przez pomiar liczby okresów, które minęły począwszy od ostatniego x-okresowego maksimum i x-okresowego minimum. Dlatego też, wskaźnik Aroon składa się z dwóch wykresów; jeden mierzy liczbę okresów czasowych, począwszy od ostatniego x-okresowego maksimum (Aroon Up), a drugi mierzy liczbę okresów czasowych, począwszy od ostatniego x-okresowego minimum (Aroon Down).

Aktualnie narysowana wartość jest „stochastyczna” jak skala (patrz str. 561) o podziałce od 0 do 100. Przybiera wartość domyślną okresów czasowych 14 dni. Jeśli papier wartościowy utworzy nowe 14-dniowe maksimum, to Aroon Up=100. Gdy papier wartościowy utworzy nowe 14-dniowe minimum, to Aroon Down=100. Gdy papier wartościowy nie utworzy nowego maksimum w ciągu 14 dni, to Aroon Up=0. Gdy papier wartościowy nie utworzy nowego minimum w ciągu 14 dni, to Aroon Down=0.

Jak wyjaśniono w dziale dotyczącym wskaźnika VHF (patrz str. 572), odwiecznym problemem systemów transakcyjnych jest ich niezdolność do określenia, która strona rynku zdobywa przewagę. Trend, określany przez takie wskaźniki jak MACD i średnie ruchome, może być błędnie ustalany, gdy rynek wchodzi w fazę zastoju. Z drugiej strony, oscylatory wykupienia/wyprzedania (które są dobre podczas zastoju) są zbyt czułe podczas trendu, skutkiem czego przedwcześnie zamykają pozycję. Wskaźnik Aroon próbuje rozwiązać ten problem pomagając określić, kiedy trend lub wskaźniki wykupienia/wyprzedania mają szansę powodzenia.

Więcej informacji o kreśleniu wskaźników, znajdziesz na str. 176. Więcej informacji o parametrach wskaźnika Aroon, znajdziesz na str. 191.

Interpretacja

Są trzy podstawowe stany, które musisz śledzić, podczas interpretowania wskaźnika Aroon: ekstrema dla 0 i 100, równoległy ruch pomiędzy Aroon Up i Aroon Down oraz przecięcia pomiędzy Aroon Up i Aroon Down.

Ekstrema

Gdy linia Aroon Up dochodzi do 100, wskazuje to siłę. Jeśli Aroon Up pozostaje trwale pomiędzy 70 i 100, wskazuje to na nowy trend rosnący. Podobnie, gdy Aroon Down dochodzi do 100, wskazuje to potencjalną słabość. Jeśli Aroon Down pozostaje trwale pomiędzy 70 i 100, wskazuje to na nowy trend malejący.

Silny trend rosnący sygnalizowany jest wtedy, gdy linia Aroon Up trwale pozostaje pomiędzy 70 i 100, podczas gdy linia Aroon Down trwale pozostaje pomiędzy 0 i 30. Podobnie, silny trend malejący jest sygnalizowany, gdy linia Aroon Down trwale pozostaje pomiędzy 70 i 100, podczas gdy linia Aroon Up trwale pozostaje pomiędzy 0 i 30.

Ruch równoległy

Gdy linie Aroon Up i Aroon Down poruszają się równolegle względem siebie (są w przybliżeniu na tym samym poziomie) wskazuje to na konsolidację. Spodziewana jest raczej konsolidacja, aż zostanie wskazany kierunek ruchu za pomocą poziomu ekstremum lub przecięcia.

Przecięcie

Gdy linia Aroon Down przecina w górę linię Aroon Up, wskazuje to na potencjalną słabość. Spodziewany jest początek trendu malejącego. Gdy linia Aroon Up przecina w górę linię Aroon Down, wskazuje to na potencjalną siłę. Spodziewany jest początek trendu wzrostowego.

___________________________________________________________________________

Average True Range

Wskaźnik True Range zdefiniował Wilder. Wskaźnik ten uwzględnia:

odległość od dzisiejszego maksimum do dzisiejszego minimum,

odległość od wczorajszego zamknięcia do dzisiejszego maksimum,

odległość od wczorajszego zamknięcia do dzisiejszego minimum.

Average True Range jest po prostu średnią True Range z ostatnich x okresów czasowych (gdzie x jest definiowane przez użytkownika).

Więcej informacji o kreśleniu wskaźników, znajdziesz na str. 176. Więcej informacji o parametrach Average True Range, znajdziesz na str. 191.

Interpretacja

W swej książce New Concepts In Technical Trading Systems (patrz str. 602), Wilder zdefiniował system transakcyjny, który wykorzystywał Average True Range. Książka ta dostarcza także szczegółowych informacji dotyczących obliczania Average True Range i systemu transakcyjnego.

Average True Range także można interpretować używając tych samych technik, które używane są w innych wskaźnikach volatility. Dodatkowe informacje o interpretacji wskaźników volatility, znajdziesz na str. 557, w opisie dotyczącym wskaźnika Standard Deviation.

___________________________________________________________________________

Bollinger Bands

Bollinger Bands jest typem koperty (patrz str. 508), którą zdefiniował John Bollinger. Jednakże, podczas gdy koperty kreślone są ponad i pod średnią ruchomą wykorzystując stałą wartość procentową, to Bollinger Bands kreślone jest wykorzystując odchylenie standardowe.

Możesz odszukać poradę ekspercką o nazwie „Equis - Bollinger Bands”, która pomoże w interpretacji wskaźnika Bollinger Bands. Więcej informacji o poradach eksperckich, znajdziesz na str. 482.

Informacje o produktach i serwisie oferowanym przez Johna Bollingera znajdziesz, kontaktując się z Bollinger Capital Management pod numerem 1-310-798-8855.

Więcej informacji o kreśleniu wskaźników, znajdziesz na str. 176. Więcej informacji o parametrach wskaźnika Bollinger Bands, znajdziesz na str. 192.

Interpretacja

Gdy wyświetlasz Bollinger Bands w MetaStocku (patrz str. 192), zostaniesz poproszony o podanie liczby okresów czasowych wstęg oraz o podanie odchylenia standardowego pomiędzy wstęgami a średnią ruchomą. Bollinger rekomenduje wartość domyślną „20” dla okresów czasowych, „simple” dla metody obliczania średniej ruchomej i „2” dla odchylenia standardowego. Zwraca on uwagę, że okresy czasowe mniejsze od „10” nie są zbyt dobre.

MetaStock kreśli Bollinger Bands na wykresie papieru wartościowego lub na wykresie wskaźnika. Komentarz ten, dotyczy wstęg kreślonych na cenach zamknięcia. Ponieważ przestrzeń pomiędzy wstęgami Bollingera powstaje w wyniku odchylenia standardowego papieru wartościowego, wstęgi rozszerzają się, gdy papier wartościowy staje się bardziej zmienny. I odwrotnie, wstęgi zawężają się, gdy papier wartościowy staje się mniej zmienny.

Bollinger zwraca uwagę na następujące zachowania wstęgi Bollingera:

ostre zmiany cen mają tendencję do występowania poza wstęgą, jako odstępstwo od reguły,

gdy ceny wyjdą poza wstęgę, sugeruje to kontynuację trendu,

dołek/szczyt znajdujący się na zewnątrz wstęgi następujący po dołku/szczycie wewnątrz wstęgi nazywany jest sygnałem odwrócenia trendu,

ruch zapoczątkowany od jednej strony wstęgi ma tendencję do zmierzania w kierunku drugiej strony wstęgi; jest to pomocne w określeniu zasięgu ruchu cenowego.

Uwagi

Przykładowy wskaźnik (patrz str. 336) pokazuje sposób obliczania wstęgi Bollingera.

___________________________________________________________________________

Candlesticks, Japanese

Japończycy rozwinęli metodę analizy technicznej w 1600 r. w celu analizy kontraktów ryżowych. Ta technika nazywa się wykresami świecowymi.

Wykresy świecowe wyświetlają ceny otwarcia, maksimum, minimum i zamknięcia w formacie podobnym do współczesnych słupków. Artykuły napisane przez Steven Nison wyjaśniające wykresy świecowe, zostały opublikowane w Future Magazine, w grudniu 1989 r. i kwietniu 1990 r. Steve Nison także napisał książkę pod tytułem Japanese Candlestick Charting Techniques (patrz str. 601).

Możesz odszukać poradę ekspercką o nazwie „Equis - Candlesticks” służącą pomocą w interpretacji świec japońskich. Więcej informacji o poradach eksperckich, znajdziesz na str. 482.

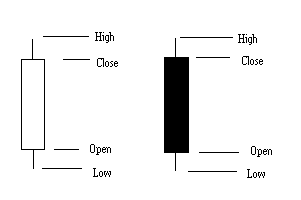

Poniższe ilustracje pokazują składniki dwóch typów świec:

Niektórych inwestorów przyciągają wykresy świecowe dzięki ich mistyce - być może one są „dawno zapomnianym sekretem Azji” analizy technicznej. Inni inwestorzy machają ręką na ich mistyczność. Nie zwracając uwagi na twoje odczucia o mistyczności wykresów świecowych, stanowczo zachęcamy do ich używania. Wykresy świecowe doskonale ilustrują pojęcia podaż/popyt określane za pomocą klasycznych teorii analizy technicznej.

WAŻNE:

Ponieważ świece wyświetlają wzajemne relacje pomiędzy cenami otwarcia, maksimum, minimum i zamknięcia, nie mogą być wyświetlane dla tych papierów wartościowych, które mają tylko cenę zamknięcia, albowiem nie były one planowane do wyświetlania papierów wartościowych, które nie mają cen otwarcia. Jeśli spróbujesz wyświetlić wykres świecowy papieru wartościowego nie posiadającego cen otwarcia, MetaStock będzie wykorzystywał cenę zamknięcia z poprzedniego dnia w miejsce brakującej aktualnej ceny otwarcia. Pamiętaj, że ta technika może tworzyć linie świecowe i formacje, które nie są prawidłowe (np. cena zamknięcia poprzedniego okresu może znajdować się poza aktualnym układem maksimum-minimum)

Więcej informacji o wykresach cen, znajdziesz na str. 147, str. 496, str. 508, str. 514, str. 516, str. 519, str. 539, str. 555 i str. 566.

Interpretacja

Szczegółowe informacje o różnych formacjach świecowych, znajdziesz na str. 305. Dobrym sposobem nauki o formacjach świecowych jest dołączenie do wykresu porady eksperckiej o nazwie „Equis - Candlesticks”.

___________________________________________________________________________

Candlevolume

Wykresy wolumenowe świecowe są jedynym w swoim rodzaju skrzyżowaniem metod wykresów Equivolume i wykresów świecowych. Świece wykresu wolumenowego świecowego posiadają cienie i biały/czarny korpus, co jest charakterystyczne dla wykresów świecowych, natomiast szerokości tych korpusów są zależne od wolumenu, co jest charakterystyczne dla wykresów Equivolume. Ta kombinacja daje znakomitą możliwość studiowania formacji świecowych w połączeniu z ich wolumenem.

Więcej informacji o wykresach cen, znajdziesz na str. 147, str. 495, str. 508, str. 514, str. 516, str. 519, str. 539, str. 555 i str. 566.

___________________________________________________________________________

Chaikin A/D Oscillator

Chaikin Oscillator utworzony jest przez odjęcie 10-okresowej wykładniczej średniej ruchomej linii Accumulation/Distribution (patrz str. 491) od 3-okresowej średniej ruchomej linii Accumulation/Distribution. Wzór obliczeniowy wygląda następująco:

mov(ad(),3,E)-mov(ad(),10,E)

Więcej informacji o kreśleniu wskaźników, znajdziesz na str. 176. Więcej informacji o parametrach Chaikin Oscillator, znajdziesz na str. 192.

Interpretacja

Poniższy artykuł o interpretacji wolumenu akumulacji/dystrybucji, napisał Marc Chaikin. Jest on przedrukowany za jego zgodą.

Techniczna analiza średniego kursu rynkowego i techniczna analiza akcji musi uwzględniać wolumen w porządku dającym fachowy, prawdziwy obraz istoty dynamiki danego rynku. Analiza wolumenu pomaga w identyfikowaniu istotnych sił i słabości, które są ukryte pod postacią ruchu cenowego. Bardzo często, dywergencja wolumenu w stosunku do ruchu ceny jest ważną wskazówką, o mającym miejsce odwróceniu. Jakiś czas, wolumen był zawsze traktowany przez techników jako ważny, ale jednocześnie mało skuteczny instrument, aż do czasu, gdy Joe Granville i Larry Williams, pod koniec lat sześćdziesiątych zaobserwowali, że śledzenie wolumenu w stosunku do ceny jest bardziej twórcze.

Przez wiele lat akceptowano, że wolumen wraz z ceną rosną i spadają razem, ale gdy ich wzajemne relacje zmieniają się, to ruch ceny prawdopodobnie sygnalizuje zmianę trendu. Koncepcja Granville wskaźnika OBV, który ocenia całkowity wolumen dnia wzrostowego jako akumulację oraz całkowity wolumen dnia malejącego jako dystrybucję, to przyzwoita koncepcja, ale zbyt prosta. Powód jest taki, że jest zbyt wiele szczytów i dołków w trendach krótkoterminowych i średnioterminowych, które OBV sygnalizuje jako ekstremum ceny. Jednakże, gdy linia OBV daje sygnał dywergencji w porównaniu z ekstremum ceny, to może to być doskonałym sygnałem technicznym i zazwyczaj oznacza odwrócenie trendu.

Na ten pomysł wpadł Larry Williams, który następnie rozwinął tę koncepcję. W celu określenia, czy w danym dniu była akumulacja czy też dystrybucja, Granville porównywał cenę zamknięcia do poprzedniej ceny zamknięcia, natomiast Williams porównywał cenę zamknięcia do ceny otwarcia. Williams utworzył skumulowaną linię, dodając procent całkowitego wolumenu do tej linii, gdy cena zamknięcia była wyższa niż cena otwarcia oraz odejmując procent całkowitego wolumenu, gdy cena zamknięcia była mniejsza niż cena otwarcia. Linia akumulacji/dystrybucji znakomicie ulepszyła rezultat klasycznego OBV, dzięki dywergencji wolumenu.

Następnie Williams wykonał dalszy krok w analizie Dow Jones Industrials, tworząc oscylator linii akumulacji/dystrybucji dla lepszego określenia sygnałów kupna i sprzedaży. Jednakże, na początku lat siedemdziesiątych, cena otwarcia akcji została wyeliminowana z gazet i wzór Williamsa stał się trudny do obliczenia bez wielu codziennych telefonów do maklera po notowania. Z tego powodu, utworzyłem Chaikin Oscillator, w którym cena otwarcia we wzorze Williamsa zastąpiona jest przez cenę średnią, i następnie wykonałem dalszy krok stosując oscylator do akcji i towarów. Chaikin Oscillator jest doskonałym narzędziem do generowania sygnałów kupna i sprzedaży, gdy porównujemy go z ruchem ceny. Sądzę, że jest on ważnym ulepszeniem wskaźnika Williamsa.

Stoją za tym trzy przesłanki. Pierwszą przesłanką jest to, że jeśli cena zamknięcia akcji lub rynku średniego znajduje się powyżej średniego punktu dnia (zdefiniowanego jako [maksimum+minimum]/2), to w tym dniu była akumulacja. Gdy cena zamknięcia akcji lub rynku średniego znajduje się w pobliżu maksimum, to akumulacja była silniejsza. I odwrotnie, gdy cena zamknięcia akcji była poniżej punktu średniego dnia, to w tym dniu była dystrybucja. Gdy cena zamknięcia akcji znajduje się w pobliżu minimum dnia, to oznacza silniejszą dystrybucję.

Drugą przesłanką jest to, że zdrowemu przyśpieszeniu towarzyszy rosnący wolumen i silna akumulacja. Ponieważ wolumen jest paliwem, które skupia w sobie siłę wzrostu, to gdy wzrostowi nie towarzyszy wzrost wolumenu, oznacza to mniejszą ilość dostępnego paliwa zdolnego ruszyć rynek do góry.

I odwrotnie, spadkom towarzyszy zazwyczaj mały wolumen, ale pod ich koniec jest paniczna likwidacja pozycji przez część inwestorów instytucjonalnych. Tak więc, przed ważnym dołkiem obserwujemy słupek z podwyższonym wolumenem i następny, ze zmniejszonym wolumenem i akumulacją.

Trzecią przesłanką jest to, że używając Chaikin Oscillator, można obserwować przepływ wolumenu na i poza rynek. Porównywanie tego przepływu do ruchu ceny może być pomocne przy identyfikowaniu szczytów i dołków, tak w trendach krótkoterminowych jak i w trendach średnioterminowych.

Ponieważ nie istnieje technika sprawdzająca się przez cały czas, w celu uniknięcia tego problemu sugeruję, aby używać tego oscylatora wraz z innymi wskaźnikami technicznymi. Ja, w celu określenia najlepszych sygnałów technicznych dla trendu krótkoterminowego i trendu średnioterminowego, wykorzystuję kopertę cenową (patrz str. 508) wokół 21-dniowej średniej ruchomej i jakiś oscylator wykupienia/wyprzedaży w połączeniu z Chaikin Oscillator.

Najważniejszy sygnał generowany przez Chaikin Oscillator występuje wtedy, gdy ceny osiągają nowe maksimum lub minimum, szczególnie podczas wykupienia lub wyprzedaży, a oscylator wykazuje brak przewyższenia swojego poprzednio wskazanego ekstremum, przybierając odwrotny kierunek.

Sygnały w kierunku trendu średnioterminowego są bardziej wiarygodne niż sygnały przeciwko trendowi.

Potwierdzone maksimum lub minimum oznacza, że nie ma żadnego dalszego ruchu cen w tym kierunku. Ja oceniam, że to jest nieprzypadkowe.

Drugim sposobem użycia Chaikin Oscillator jest obserwacja zmian kierunku oscylatora, jako sygnału kupna/sprzedaży, ale tylko w kierunku zgodnym z trendem. Na przykład, jeśli widzimy, że papier wartościowy znajduje się powyżej swej 90-dniowej średniej ruchomej w trendzie rosnącym, a oscylator, który przebywa w wartościach ujemnych zmienia swój kierunek, to jest to sygnał kupna tylko wtedy, gdy papier wartościowy znajduje się powyżej swej 90-dniowej średniej ruchomej - nigdy poniżej.

Gdy oscylator znajdując się w strefie wartości dodatnich zmienia swój kierunek, oznacza to sygnał sprzedaży, gdy cena znajduje się poniżej swej 90-dniowej średniej ruchomej.

<koniec artykułu Chaikina>

Uwagi

Zaawansowani użytkownicy mogą dokonać zmian w Chaikin Oscillator, zmieniając liczby „3” i „10” w poniższym wzorze (patrz str. 336).

mov(ad(),3,E)-mov(ad(),10,E)

Przykładowy wskaźnik (patrz str. 336) pokazuje sposób obliczania Chaikin Oscillator.

___________________________________________________________________________

Chaikin Money Flow

Podobnie jak popularny Chaikin A/D Oscillator, który utworzył Marc Chaikin, wskaźnik Chaikin Money Flow utworzony został na podstawie linii akumulacji/dystrybucji. Utworzony jest on przez sumowanie wartości linii akumulacji/dystrybucji dla 21 okresów i podzielenie przez sumę wolumenów w 21 okresach.

sum((((C-L)-(H-C))/(H-L))*V,21)/sum(V,21)

Interpretacja wskaźnika Chaikin Money Flow polega na założeniu, że sile rynku zazwyczaj towarzyszą ceny zamknięcia powyżej połowy dziennego zakresu zmian ceny przy zwiększonym wolumenie. I na odwrót, słabości rynku zazwyczaj towarzyszy cena zamknięcia poniżej połowy dziennego zakresu zmian ceny przy zwiększonym wolumenie.

Jeśli ceny ciągle zamykają się powyżej połowy dziennego zakresu zmian ceny przy zwiększonym wolumenie, to wskaźnik będzie dodatni (tj. powyżej linii zero). Wskazuje to, że rynek jest silny. I na odwrót, gdy ceny ciągle zamykają się poniżej połowy dziennego zakresu zmian ceny przy zwiększonym wolumenie, to wskaźnik będzie ujemny (tj. poniżej zera). To wskazuje, że rynek jest słaby.

Wskaźnik Chaikin Money Flow dostarcza wspaniałego potwierdzenia sygnałów przerwania linii trendu lub linii wsparcia/oporu. Na przykład, jeśli ceny papieru wartościowego penetrowały ostatnio, nachyloną w dół linię trendu (sygnalizując potencjalne odwrócenie trendu), powinieneś poczekać na potwierdzenie tego sygnału przez wskaźnik Chaikin Money Flow, który powinien przeciąć w górę linię zero. Może to wskazywać na odwrócenie trendu na rosnący.

Ważne są także dywergencje pomiędzy Chaikin Money Flow a cenami. Na przykład, jeśli ostatni szczyt wskaźnika jest mniejszy niż przedostatni szczyt, a ceny kontynuują wzrost, sygnalizuje to słabość.

___________________________________________________________________________

Chande Momentum Oscillator

Chande Momentum Oscillator (CMO) utworzył Tushar Chande. Naukowiec, wynalazca i twórca poważnych systemów transakcyjnych, Tushar Chande utworzył CMO w celu zdobycia tego, co nazywane jest „czysty impet ruchu”. Więcej informacji o CMO i innych wskaźnikach, znajdziesz w książce The New Technical Trader, którą napisali Tushar Chande i Stanley Kroll.

CMO jest bardzo podobny do innych oscylatorów, takich jak RSI, Stochastic, Rate-of-Change, itp. Jest on najbardziej podobny do RSI (który utworzył Welles Wilder). Różni się on w kilku miejscach:

wykorzystuje dane liczbowe dni rosnących i malejących w ułamku, skutkiem czego bezpośrednio mierzą impet ruchu,

obliczenia są prowadzone dla niegładzonych danych liczbowych; dlatego też, krótkoterminowe ekstrema impetu ceny nie są widoczne; jednakże w CMO można również stosować obliczenia danych gładzonych,

skala zawarta jest w granicach pomiędzy +100 i -100, co w przejrzysty sposób pozwala na obserwowanie zmian impetu w stosunku do poziomu 0; granica skali także pozwala dogodnie porównywać wartości dla różnych papierów wartościowych.

Możesz odszukać poradę ekspercką o nazwie „Equis - Chande Momentum Oscillator”, pomocną w interpretacji Chande Momentum Oscillator. Więcej informacji o kreśleniu wskaźników, znajdziesz na str. 482.

Więcej informacji o kreśleniu wskaźników, znajdziesz na str. 176. Więcej informacji o parametrach Chande Momentum Oscillator, znajdziesz na str. 193.

Interpretacja

CMO może być wykorzystywany na kilka sposobów.

Wykupienie/wyprzedanie

Podstawowym sposobem wykorzystania wskaźnika CMO jest obserwacja ekstremum wykupienia/wyprzedania. Jako ogólną regułę, Chande przyjmuje poziom +50, jako poziom wykupienia i -50, jako poziom wyprzedania. Przy poziomie +50, impet wzrostowy jest trzy razy większy od impetu malejącego. I na odwrót, przy poziomie -50, impet malejący jest trzy razy większy od impetu wzrostowego. Poziomy te odpowiadają poziomom 70/30 we wskaźniku RSI.

Możesz także ustalić reguły otwarcia/zamknięcia pozycji w zależności od poziomu wykupienia/wyprzedania, kreśląc średnią ruchomą na wskaźniku CMO. Na przykład, jeśli używasz domyślnie 20-okresowego CMO, 9-okresowa średnia ruchoma może być pożyteczną linią uruchamiającą sygnał. Sygnał kupna jest wtedy, gdy CMO przecina w górę 9-okresową linię sygnalną. Sygnał sprzedaży jest wtedy, gdy CMO przecina w dół 9-okresową linię sygnalną.

Linie trendu

Wskaźnik CMO (podobnie jak wskaźnik VHF, patrz str. 572), może być także używany do miary stopnia trendu papieru wartościowego. Wyższa wartość CMO, oznacza silniejszy trend. Mała wartość CMO pokazuje papier wartościowy w słabnącym trendzie.

CMO można wykorzystywać do określania reguł wejscia/wyjścia. Sygnał wejścia jest wtedy, gdy CMO jest wysoki, sygnał wyjścia jest wtedy, gdy CMO zaczyna maleć.

Dywergencja

Chociaż na ten temat nie ma informacji w książce, którą napisał Chande, można także obserwować dywergencje pomiędzy CMO a ceną, podobnie jak w innych wskaźnikach impetu. Zapoznaj się z opinią na temat dywergencji, przedstawioną w opisie interpretacji wskaźnika RSI (patrz str. 553).

Inne

Chociaż na ten temat nie ma informacji w książce, którą napisał Chande, możesz także obserwować formacje tworzące się na wykresie (głowa i ramiona, kliny rosnące, etc.), nieudane zwroty czy linie wsparcia/oporu. Zapoznaj się z opinią na ten temat, przedstawioną przy opisie interpretacji wskaźnika RSI (patrz str. 553).

___________________________________________________________________________

Commodity Channel Index

Commodity Channel Index oblicza najpierw różnicę pomiędzy średnią ceny towaru a średnią ze średnich w wybranym okresie czasowym. Ta różnica jest następnie porównywana do średniej różnicy w danym okresie czasowym (ten element towarów posiada właściwość zmienności). Wynik jest następnie jest mnożony przez stałą, dobraną tak, aby wskaźnik CCI zawarty był w „normalnych” granicach, tj. +/-100.

Pełne wyjaśnienie sposobu obliczania wskaźnika CCI nie jest celem tego podręcznika. Szczegółowe informacje o zawartości i interpretacji wskaźnika CCI, opublikowane zostały w czasopiśmie Commodities w październiku 1980 r. (teraz to czasopismo nosi nazwę Futures). Artykuł ten napisał Donald Lambert.

Wskaźnik CCI używany w starszej wersji programu MetaStock, nosił nazwę „CCI (EQUIS)”. „CCI (Standard)” jest najświeższą, zmodyfikowaną wersją, która jest zgodna z aktualną metodą obliczeniową autora. Interpretacja obydwu wskaźników jest identyczna.

Więcej informacji o kreśleniu wskaźników, znajdziesz na str. 176. Więcej informacji o parametrach wskaźnika CCI, znajdziesz na str. 193.

Interpretacja

Chociaż pierwotnie CCI był utworzony dla towarów, wskaźnik ten zachowuje się również dobrze na rynku akcji i funduszy inwestycyjnych.

Są dwie metody interpretacji wskaźnika CCI:

obserwowanie dywergencji;

popularną metodą analizy CCI jest obserwowanie dywergencji, polegającej na tworzeniu nowego szczytu przez papier wartościowy, podczas gdy CCI nie tworzy nowego szczytu; taka klasyczna dywergencja zazwyczaj poprzedza korektę ceny papieru wartościowego,

obserwowanie poziomu wykupienia/wyprzedania;

CCI oscyluje zazwyczaj w granicach +/-100; wyjście poza te granice, oznacza stan wykupienia/wyprzedania.

___________________________________________________________________________

Commodity Selection Index

CSI obliczany jest przy użyciu ADXR, składnika wskaźnika Directional Movement. Więcej informacji o obliczaniu i interpretacji wskaźnika CSI, znajdziesz w książce New Concepts in Technical Trading Systems (patrz str. 602).

Więcej informacji na temat kreślenia wskaźników, znajdziesz na str. 176. Więcej informacji o parametrach tego wskaźnika, znajdziesz na str. 194.

Interpretacja

Wysoka wartość CSI wskazuje, że towary są w silnym odwróceniu trendu i mają dużą zmienność. To odwrócenie trendu jest spowodowane przez parametr Directional Movement w obliczeniach - współczynnik zmienności Average True Range.

Podejściem Wildera jest handel towarami przy wysokiej wartości CSI (w stosunku do innych towarów). Ponieważ takie towary posiadają dużą zmienność, związku z tym dają potencjalną możliwość zarobienia „większych pieniędzy w krótkim okresie czasu”. Wysoka wartość CSI sugeruje odwrócenie trendu, co czyni łatwiejszym handel papierem wartościowym.

CSI zaprojektowany jest dla graczy krótkoterminowych, którzy są zdolni do ryzykownych zagrań skojarzonych z dużą zmiennością rynku.

___________________________________________________________________________

Correlation

Celem analizy współzależności jest mierzenie wzajemnych związków pomiędzy dwiema zmiennymi. Te wzajemne relacje nazywane są „współczynnikiem współzależności”.

Współczynnik współzależności zawarty jest w granicach pomiędzy ±1. Współczynnik o wartości +1 oznacza doskonałą pozytywną współzależność, a współczynnik o wartości -1 oznacza doskonałą negatywną współzależność. Dwie zmienne bez żadnych związków będą miały współczynnik równy zeru.

Więcej informacji o kreśleniu wskaźników, znajdziesz na str. 176. Więcej informacji o parametrach wskaźnika Correlation, znajdziesz na str. 194.

Interpretacja

Analiza współzależności dotyczy zmiennej „zależnej” i „niezależnej”. Analiza współzależności mierzy, czy zmiana zmiennej niezależnej spowoduje zmianę zmiennej zależnej.

Niski współczynnik współzależności (tj. ±0.10) sugeruje, że związek pomiędzy dwiema zmiennymi jest słaby lub nie istnieje. Wysoka współzależność wskazuje, że zmienna zależna (tj. cena papieru wartościowego) zmieni się, gdy zmieni się zmienna niezależna (tj. jakiś wskaźnik).

Kierunek zmian zmiennej zależnej zależny jest od znaku współczynnika współzależności. Jeśli współczynnik jest liczbą dodatnią, to zmienna zależna będzie poruszać się w tym samym kierunku, co zmienna niezależna. Jeśli współczynnik jest ujemny, to zmienna zależna będzie poruszać się w przeciwnym kierunku, niż zmienna niezależna.

Użyteczną właściwością analizy współzależności jest jej zdolność przepowiadania, ponieważ współczynnik współzależności pokazuje jak bardzo zmiana zmiennej niezależnej (tj. jakiegoś wskaźnika) spowoduje zmianę zmiennej zależnej (tj. ceny papieru wartościowego).

Wskaźnik Correlation może być używany na trzy sposoby:

do określania współzależności ceny papieru wartościowego do jakiegoś wskaźnika,

możesz mierzyć wzajemne relacje pomiędzy wskaźnikiem a ceną papieru wartościowego; wysoki dodatni współczynnik współzależności oznacza, że zmiana wskaźnika zazwyczaj przepowiada zmianę ceny papieru wartościowego; wysoki ujemny współczynnik współzależności (np. -0.7) oznacza, że zmiana ceny papieru wartościowego będzie odbywać się w kierunku przeciwnym do zmiany wartości wskaźnika; pamiętaj, że niska wartość współczynnika współzależności (np. 0.1) wskazuje, że wzajemnych relacji pomiędzy wartością wskaźnika a ceną papieru wartościowego, nie obserwuje się,

do określania współzależności pomiędzy dwoma papierami wartościowymi,

innym sposobem wykorzystania analizy współzależności jest mierzenie siły wzajemnych relacji pomiędzy dwoma papierami wartościowymi; często cena jednego papieru wartościowego „kieruje” lub przepowiada cenę innego papieru wartościowego; szczególnie jest to zauważalne na towarach; na przykład, współczynnik współzależności złota stojący w opozycji do dolara, pokazuje silną ujemną relację wzajemną; innymi słowy, wzrost dolara zazwyczaj wieści spadek ceny złota,

do określenia współzależności pomiędzy jednym współczynnikiem a drugim,

innym sposobem wykorzystania analizy współzależności jest pomiar siły wzajemnych relacji pomiędzy dwoma wskaźnikami; często ruch jednego wskaźnika „kieruje” lub przepowiada ruch innego wskaźnika; na przykład wskaźniki, których podstawą jest wolumen (tj. Chaikin Oscillator, Money Flow Index, itp.) mogą określić kierunek wskaźników, których podstawą jest impet (np. RSI, Stochastic, itp.).

___________________________________________________________________________

Cycle Lines

Cykle pozwalają przepowiedzieć rzeczywiste wydarzenia: migracje ptaków, przypływy, ruchy planet, itp. Analizy cykli możesz także użyć do przepowiadania zmian finansowych rynku, aczkolwiek nie zawsze ściśle z rzeczywistością.

Wiemy, że ceny są wypadkową ludzkich oczekiwań. Te oczekiwania zazwyczaj zmieniają się, przesuwając linie wsparcia/oporu (patrz str. 563) i powodując oscylowanie cen pomiędzy poziomami wykupienia i wyprzedania. Fluktuacje cen, są naturalnym procesem zmian oczekiwań ludzi i prowadzą do formacji cyklicznych.

Więcej informacji o kreśleniu linii studialnych, znajdziesz na str. 224. Więcej informacji o parametrach linii cykli, znajdziesz na str. 235.

Interpretacja

Oczywistym przykładem formacji cyklicznej jest wykres wskaźnika MESA Sine Wave. Aczkolwiek, ceny papieru wartościowego rzadko poruszają się w sposób możliwy do przewidzenia, nawet krótkie spojrzenie na wykresy wielu papierów wartościowych jest wystarczająca do stwierdzenia, że tworzą się układy cykliczne.

Program MetaStock posiada narzędzie Line Cycle, pozwalające na umieszczenie na wykresie równooddalonych od siebie linii pionowych. Ponieważ można kontrolować odległość pomiędzy liniami cyklu, można ustawić tak odległości pomiędzy liniami pionowymi, aby odpowiadały one wizualnej ocenie cykli wykresu. Jeśli przesuniesz prawy margines wykresu, linie cyklu będą widoczne także w przyszłości. Jest to pomocne w określeniu, kiedy wystąpi następny szczyt lub dołek.

___________________________________________________________________________

DEMA

DEMA jest jedynym w swoim rodzaju wskaźnikiem, który wymyślił Patrick Mulloy. Po raz pierwszy został on przedstawiony w grudniu 1994 r. w czasopiśmie Technical Analisys of Stocks & Commodities.

Jak Mulloy wyjaśnia w tym artykule:

„Średnie ruchome mają szkodliwe opóźnienie czasowe, które zwiększa się wraz z liczbą okresów czasowych średniej ruchomej. Rozwiązaniem jest zmodyfikowana wersja wykładniczego gładzenia, co zmniejsza opóźnienie czasowe”.

DEMA jest skrótem oznaczającym Double Exponential Moving Average. Jednakże, nazwa tej techniki gładzenia jest trochę myląca, ponieważ nie jest to prosta średnia ruchoma średniej ruchomej. DEMA zawiera wyjątkową w swoim rodzaju mieszaniną pojedynczej wykładniczej średniej ruchomej i podwójnej wykładniczej średniej ruchomej, co powoduje mniej pomyłek, niż każdy z tych dwóch składników z osobna.

Więcej informacji o kreśleniu wskaźników, znajdziesz na str. 176. Więcej informacji o parametrach wskaźnika DEMA, znajdziesz na str. 195.

Interpretacja

DEMA może być używany zamiast tradycyjnych średnich ruchomych. Można ten wskaźnik wykorzystać do gładzenia danych liczbowych ceny lub do gładzenia innych wskaźników. Wskaźnik ten można wykorzystać do gładzenia danych liczbowych ceny lub do gładzenia innych wskaźników. Pierwotnie Mulloy testował ten wskaźnik na MACD. Przez przypadek odkrył, że szybciej reagująca DEMA - gładzonego MACD, daje mniejszą ilość (ale bardziej zyskownych) sygnałów, niż tradycyjny 12/26 gładzony MACD. Do programu MetaStock dołączony jest wskaźnik o nazwie „MACD (DEMA - smoothed)”.

Ten sposób gładzenia, oczywiście nie jest ograniczony tylko do MACD. Możesz eksperymentować równie dobrze z innymi wskaźnikami.

Więcej informacji o TEMA, podobnej metodzie gładzenia, którą wymyślił Mulloy, znajdziesz na str. 565.

___________________________________________________________________________

Demand Index

Demand Index, który wymyślił James Sibbet, łączy cenę i wolumen w taki sposób, że jest on często wskaźnikiem sygnalnym zmiany ceny. Obliczenia prowadzone przez Demand Index są zbyt skomplikowane, aby je przedstawić w tym tekście. Do ręcznego obliczenia wymagany jest 21-kolumnowy arkusz obliczeniowy.

Program MetaStock wykorzystuje pewną odmianę pierwotnego wskaźnika Sibbeta, dlatego też Demand Index wyświetlany jest w „normalnej” skali osi Y. Wskaźnik autora kreślony jest w skali +0 na szczycie, 1 pośrodku i -0 na dole. Program MetaStock wykorzystuje skalę od +100 do -100. Pomimo różnej skali osi Y, wskaźnik jest obliczany dokładnie tak, jak zaproponował to jego autor.

Więcej informacji o kreśleniu wskaźników, znajdziesz na str. 176. Więcej informacji o parametrach wskaźnika Demand Index, znajdziesz na str. 195.

Interpretacja

Istnieje sześć „praw” dotyczących wskaźnika Demand Index:

dywergencja pomiędzy Demand Index a ceną w trendzie, sugeruje nadchodzącą słabość ceny,

ustanowienie nowego szczytu na wskaźniku zazwyczaj pociąga za sobą nowy szczyt ceny (wskaźnik spełnia rolę linii sygnalnej),

wyższa cena i jednocześnie niższy szczyt na wskaźniku zazwyczaj zbiega się z ważnym szczytem (wskaźnik spełnia rolę wskaźnika zgodności),

Demand Index znajdujący się około zera wskazuje zmianę trendu (wskaźnik spełnia rolę wskaźnika opóźnienia),

gdy Demand Index znajduje się w okolicy poziomu zero w dłuższym okresie czasu, sygnalizuje to dłuższy marazm,

długoterminowa dywergencja pomiędzy cenami a wskaźnikiem, wskazuje na ważny szczyt lub dołek.

___________________________________________________________________________

Detrended Price Oscillator

Detrended Price Oscillator (DPO) jest wskaźnikiem, który próbuje wyeliminować trend z cen. Ceny z wyeliminowanym trendem pozwalają na łatwiejszą identyfikację cykli i poziomów wykupienia/wyprzedania.

Obliczenia są bardzo proste: po prostu wycentruj x-okresową średnią ruchomą, przesuwając ją do tyłu o x/2+1 okresów. Taka centrowana średnia ruchoma jest następnie odejmowana od ceny zamknięcia. Rezultatem jest oscylator, który oscyluje w okolicach zera.

Ponieważ DPO jest przesunięty do tyłu o „x/2+1” okresów, ostatnie „x/2+1” okresy nie będą miały żadnej wartości.

Program MetaStock poprosi o wprowadzenie liczby okresów czasowych. Wprowadzona wartość powinna być zbliżona do długości cyklu, który chcesz zidentyfikować. Cykle dłuższe niż wprowadzona liczba okresów nie będą pokazane. Wartość domyślna wynosi 20.

Więcej informacji o kreśleniu wskaźników, znajdziesz na str. 176. Więcej informacji o parametrach Detrended Price Oscillator, znajdziesz na str. 195.

Interpretacja

Długoterminowe cykle składają się z serii krótkoterminowych cykli. Analiza tych krótkoterminowych składników długoterminowych cykli, może być pomocna w identyfikacji ważniejszych punktów odwrócenia cyklu długoterminowego. DPO jest pomocny w rozpoznawaniu podstawowych składników cyklicznych ruchu ceny.

W celu określenia długości cyklu, bardzo pomocnym jest dopasowanie linii cykli (patrz str. 501) do DPO.

___________________________________________________________________________

Directional Movement

Directional Movement System wymyślił J. Welles Wilder. Wskaźnik ten został dokładnie opisany w jego książce New Concepts in Technical Trading Systems (patrz str. 602). Program MetaStock oblicza i kreśli wszystkie pięć wskaźników, które wchodzą w skład Directional Movement System (tj. CSI, +DI, -DI, ADX i ADXR).

Program MetaStock oblicza także pokrewny wskaźnik, Commodity Selection Index (patrz str. 501).

Książka, którą napisał Wilder, daje kompletne instrukcje, krok po kroku (i przykłady), obliczania i interpretacji każdego z powyższych wskaźników.

Możesz odszukać poradę ekspercką o nazwie „Equis - Directional Movement”, która jest pomocna w interpretacji wskaźników Directional Movement. Więcej informacji o poradach eksperckich, znajdziesz na str. 482.

Więcej informacji o kreśleniu wskaźników, znajdziesz na str. 176. Więcej informacji o parametrach Directional Movement, znajdziesz na str. 196.

Interpretacja

Podstawowy system transakcyjny Directional Movement wymaga wykreślenia 14-okresowego +DI i 14-okresowego -DI w tym samym okienku wewnętrznym (patrz str. 187). Ulepszoną metodą wyświetlania tych wskaźników jest wykreślenie ich różnicy za pomocą poniższego wzoru:

pdi(14)-mdi(14)

Kupować należy wtedy, gdy +DI przecina w górę -DI (wzór pokazany powyżej, przyjmuje wartość większą od zera). Sprzedawać należy wtedy, gdy +DI spada poniżej -DI (wzór pokazany powyżej, przyjmuje wartość mniejszą od zera).

Te proste reguły transakcyjne są kwalifikowane jako „punkt ekstremum reguły”. Reguły te zostały tak sformułowane, aby zapobiec pomyłkom i zmniejszyć liczbę transakcji.

Punkt ekstremum reguły wymaga aby w dniu, w którym przecinają się +DI i -DI, zwrócić uwagę na „ekstremum ceny”. Jeśli posiadasz długą pozycję, to ekstremum ceny jest minimalną ceną w dniu, w którym te linie przecinają się. Jeśli posiadasz krótką pozycję, to ekstremum ceny jest najwyższą ceną w dniu, w którym te linie przecinają się.

Punkt ekstremum jest następnie używany jako sygnał, przy którym powinieneś dokonać transakcji. Na przykład, gdy posiadasz krótką pozycję, to po otrzymaniu sygnału kupna (+DI przecina w górę -DI) powinieneś najpierw poczekać, aż cena papieru wartościowego wzrośnie ponad punkt ekstremum (najwyższa cena w dniu, w którym przecięły się +DI i -DI). Jeśli cena nie przekroczy punktu ekstremum, powinieneś dalej trzymać krótką pozycję.

W swojej książce, Wilder zwraca uwagę, że taki system najlepiej sprawdza się dla tych papierów wartościowych, które mają wysoką wartość wskaźnika Commodity Selection Index (CSI). Uważa on, że „jako praktyczną zasadę należy przyjąć, że taki system będzie zyskowny na towarach, gdy wartość ADXR jest większa od 25; gdy ADXR spada poniżej 20, to nie należy używać tego systemu”.

___________________________________________________________________________

Dynamic Momentum Index

Dynamic Momentum Index (DMI) wymyślili Tushar Chande i Stanley Kroll. Wskaźnik ten jest szczegółowo opisany w ich książce The New Technical Trader.

DMI jest identyczny ze wskaźnikiem RSI (patrz str. 553), który wymyślił Welles Wilder, za wyjątkiem liczby okresów czasowych, która jest zmienna zamiast stała. Zmienność okresów czasowych wykorzystywanych w DMI jest regulowana na podstawie ostatniej zmienności cen. Im bardziej zmienne ceny, tym większa wrażliwość DMI na zmianę cen. Innymi słowy, DMI będzie wykorzystywać więcej okresów czasowych podczas spokojnego rynku i mniej, podczas aktywnego rynku. Maksymalna liczba okresów czasowych DMI może dochodzić do 30, a minimalna do 3. Metoda obliczania jest podobna do Variable Moving Average, którą wymyślił Tushar Chande (patrz str. 529).

Korzyścią z wykorzystywania zmiennej szerokości okresów czasowych podczas obliczania RSI jest to, że przezwyciężają ujemny efekt gładzenia, który często zaciemniają krótkoterminowe ruchy.

Współczynnik zmienności, wykorzystywany do regulowania okresów czasowych w DMI, bazuje na obliczeniach wykorzystujących 5-okresowe odchylenie standardowe i 10-okresową średnią odchylenia standardowego.

Więcej informacji o kreśleniu wskaźników, znajdziesz na str. 176. Więcej informacji o parametrach Dynamic Momentum Index, znajdziesz na str. 196.

Interpretacja

Chande poleca aby wykorzystywać DMI równie często jak RSI. Jednakże, ponieważ DMI jest bardziej czuły na dynamikę rynku, to często wcześniej, o jeden lub dwa dni, sygnalizuje wykupienie/wyprzedanie, niż RSI.

Podobnie jak RSI, obserwuj stany wykupienia (rynek niedźwiedzia) powyżej 70 i stany wyprzedania (rynek byka) poniżej 30. Jednakże, zanim zaczniesz przeprowadzać transakcje bazując na poziomach wykupienia/wyprzedania pokazywanych przez DMI lub inne wskaźniki wykupienia/wyprzedania, Chande poleca aby najpierw określić kierunek rynku, używając takich wskaźników, jak r-squared (patrz str. 547) lub CMO (patrz str. 499). Jeśli te wskaźniki sugerują, że nie ma trendu, to transakcje przeprowadzone na podstawie poziomów wykupienia/wyprzedania powinny dać najlepszy rezultat. Jeśli wskaźniki te sugerują, że rynek jest w trendzie, to możesz użyć DMI do transakcji zgodnej z trendem.

___________________________________________________________________________

Ease of Movement

Wskaźnik Ease of Movement wymyślił Richard W. Arms, Jr., najbardziej znany jako twórca popularnego Arms Index i metody wykresów Equivolume. Wskaźnik Ease of Movement jest pochodną metody wykresów Equivolume. Wskaźnik Ease of Movement dostarcza jedną wartość (dla każdego okresu czasowego) reprezentującą cenę i wolumen dla tego okresu. Oblicza on łatwość, z jaką poruszają się ceny. Im większy ruch ceny i większy wolumen, tym większa łatwość ruchu.

Ease of Movement (EMV) obliczany jest jak poniżej:

EMV=(Midpoint Move)/(Box Ratio)

gdzie:

Midpoint = (Today's High + Today's Low)/2 - (Yesterday's High + Yesterday's Low)/2

Box Ratio = (Volume (in 10,000s))/(High-Low)

Nieobrobiona wartość Ease of Movement jest zazwyczaj gładzona za pomocą średniej ruchomej.

Więcej informacji o kreśleniu wskaźników, znajdziesz na str. 176. Więcej informacji o parametrach Ease of Movement, znajdziesz na str. 196.

Interpretacja

Wskaźnik Ease of Movement daje sygnał kupna, gdy przecina w górę linię zero wskazując, że papier wartościowy łatwo porusza się w górę. Wskaźnik daje sygnał sprzedaży, gdy przecina w dół linię zero wskazując, że papier wartościowy z łatwością porusza się do dołu.

Duża wartość wskaźnika Ease of Movement, odpowiada dużej łatwości ruchu ceny w górę, podczas gdy mała wartość wskaźnika, odpowiada dużej łatwości ruchu cen w dół. Gdy ruch ceny jest mały przy dużym wolumenie, to wskaźnik Ease of Movement wynosi zero.

___________________________________________________________________________

Envelope

Koperta składa się z dwóch średnich ruchomych (patrz str. 527). Jedna średnia ruchoma przesunięta jest w górę, druga średnia ruchoma przesunięta jest w dół. Koperta jest kreślona dookoła wykresu ceny lub wskaźnika.

Więcej informacji o kreśleniu wskaźników, znajdziesz na str. 176. Więcej informacji o parametrach Envelope, znajdziesz na str. 197.

Interpretacja

Koperty określają dolną i górną granicę, pomiędzy którymi porusza się cena papieru wartościowego. Sygnał sprzedaży generowany jest wtedy, gdy cena papieru wartościowego dochodzi do górnej wstęgi, podczas gdy sygnał kupna generowany jest wtedy, gdy cena papieru wartościowego dochodzi do dolnej wstęgi. Optymalne przesunięcie procentowe zależy od zmienności cen papieru wartościowego - większa zmienność, większe przesunięcie procentowe.

Logiką stojąca za kopertami jest to, że zbyt zapaleni kupujący i sprzedający pchają cenę do ekstremów (tj. do górnej lub dolnej wstęgi), i w tym punkcie ceny często stabilizują się, a następnie poruszają się w kierunku bardziej realistycznych poziomów. Jest to bardzo podobne do interpretacji wstęgi Bollingera (patrz str. 494).

___________________________________________________________________________

Equivolume

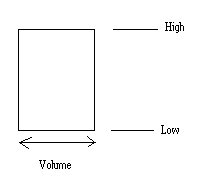

Wykresy Equivolume wymyślił Richard W. Arms, Jr., który opisał je w swojej książce Volume Cycles in the Stock Market (patrz str. 600). Equivolume przedstawiają wysoko pouczający obraz aktywności rynku akcji, futures i indeksów rynkowych.

Equivolume zerwał z innymi metodami wykresów, z ich oddzielnym uwypuklaniem wolumenu jako partnera ceny. Zamiast oddzielnego wyświetlania wolumenu w dolnej części wykresu, wolumen jest połączony z ceną i umieszczony w dwuwymiarowym, prostokątnym polu. Górną linię prostokąta stanowi cena maksymalna w danym okresie, dolną linię prostokąta stanowi cena minimalna w danym okresie. Szerokość prostokąta reprezentuje wolumen w danym okresie, co jest unikalną cechą wykresów Equivolume.

Szerokość prostokąta ustalana jest za pomocą normalizacji wartości wolumenu. Wolumen dla każdego indywidualnego pola jest normalizowany przez dzielenie aktualnego wolumenu w tym okresie, przez sumę wszystkich wolumenów wyświetlonych na wykresie. Dlatego, szerokość każdego pola Equivolume jest procentową wartością całkowitego wolumenu, którego wartość jest równoważna 100.

Poniższa ilustracja pokazuje składniki pola Equivolume:

W rezultacie, takie wykresy stanowią istotną nowość, w porównaniu z innymi metodami analitycznymi, a w owym czasie ważniejszą była analiza ruchu cen, niż wolumenu. Podsunęło to myśl, że każdy ruch jest funkcją liczby akcji lub kontraktów zmieniających ręce, zamiast minionego czasu.

Prawdopodobnie najlepszym podsumowaniem metody wykresów Equivolume są poniższe słowa: „Jeśli rynek chodzi jak zegarek, powinien być dzielony na akcje, nie na godziny”.

Więcej informacji o wykresach cen, znajdziesz na str. 147, str. 495, str. 496, str. 514, str. 516, str. 519, str. 539, str. 555 i str. 566.

Interpretacja

Kształt każdego pola Equivolume dostarcza obraz podaży i popytu na papierze wartościowym podczas określonego okresu. Krótkie i szerokie pola (tj. mała zmiana ceny w połączeniu z dużym wolumenem) skłania do patrzenia za punktem zwrotnym, podczas gdy wysokie i wąskie pola (tj. duża zmiana ceny w połączeniu z małym wolumenem) są bardziej możliwe do zaobserwowania podczas kontynuacji ruchu.

Szczególnie ważne są pola, które przebijają stary poziom wsparcia lub oporu (str. 563), ponieważ potrzeba „siły” do zrobienia wiarygodnego przebicia. „Pole siły” jest jedynym, którego tak wysokość jak i szerokość istotnie wzrasta. Brak szerokiego pola, mającego duży wolumen, stawia pod znakiem zapytania ważność przebicia.

Większy wolumen na szczycie lub na dole konsolidacji zapowiada, że prawdopodobnie później nastąpi większy ruch. Wolumen bezpośrednio zauważalny na wykresie Equivolume, obejmuje prawie całą szerokość konsolidacji.

W celu głębszego zrozumienia metody wykresów Equivolume, polecamy książkę Volume Cycles in the Stock Market, którą napisał jej twórca, Richard W. Arms, Jr. (patrz str. 600).

___________________________________________________________________________

Fibonacci Studies

Leonardo Fibonacci był znanym matematykiem, który urodził się we Włoszech około 1170 r. Krąży wieść, że Fibonacci odkrył wzajemną relację tego, co nazywamy liczbami Fibonacciego, podczas badania Wielkiej Piramidy w Gizeh, w Egipcie.

Liczby Fibonacciego są sekwencją liczb, w których każda następna liczba jest sumą dwóch poprzednich liczb:

1,1,2,3,5,8,13,21,34,55,89,144,233,377,610, itd.

Liczby te posiadają wiele intrygujących wzajemnych relacji między sobą, takich jak to, że każda dana liczba jest w przybliżeniu 1.618 razy większa od poprzedniej liczby i dana liczba jest w przybliżeniu 0.618 razy mniejsza od następnej liczby. Broszura Understanding Fibonacci Numbers, którą napisał Edward Dobson, zawiera wyczerpującą informację na temat wzajemnych relacji pomiędzy tymi liczbami.

Więcej informacji o kreśleniu linii studialnych, znajdziesz na str. 224. Patrz Fibonacci Arcs (str. 236), Fibonacci Fans (str. 237), Fibonacci Retracements (str. 237) i Fibonacci Time Zones (str. 238), gdzie znajdziesz więcej informacji na temat parametrów linii studialnych Fibonacciego.

Interpretacja

Program MetaStock posiada cztery linie studialne Fibonacciego: łuki, wachlarze, linie zniesienia i strefy czasowe.

Ogólna interpretacja linii studialnych Fibonacciego polega na przewidywania zmiany trendu, gdy ceny znajdą się niedaleko wykreślonej linii studialnej Fibonacciego.

Łuki

Obliczanie i interpretacja Fibonacci Arcs jest podobna do Fibonacci Fan Lines. Najpierw kreślona jest linia trendu pomiędzy dwoma punktami ekstremum. Następnie program MetaStock kreśli trzy łuki, centrowane w stosunku do drugiego punktu ekstremum, które przecinają nakreśloną linię trendu zgodnie z poziomami Fibonacciego, tj. 38.2%, 50% i 61,8%.

Interpretacja Fibonacci Arcs polega na obserwowaniu lub spodziewaniu się wsparcia i oporu, gdy ceny zbliżają się do łuków. Powszechną techniką jest równoczesne wyświetlenie Fibonacci Arcs i Fibonacci Fan Lines i spodziewanie się wsparcia/oporu w punktach przecięcia tych dwóch linii studialnych.

Punkty, w których łuki przecinają daną liczbową ceny będą różnić się w zależności od skalowania, ponieważ łuki kreślone są tak, aby zawsze ukazywały się w pełnym kształcie na ekranie komputera.

Wachlarze

Aby wyświetlić Fibonacci Fan Lines, najpierw kreślimy linię trendu pomiędzy dwoma punktami ekstremum. MetaStock następnie kreśli niewidoczną linię pionową przez drugi punkt ekstremum. Ta linia pionowa jest następnie dzielona na poziomy Fibonacciego, tj. 38.2%, 50.0% i 61.8%. W końcu kreślone są trzy linie trendu od pierwszego punktu ekstremum tak, aby przechodziły przez niewidoczną linię pionową, w miejscu wyznaczonych trzech poziomów Fibonacciego. (Ta technika jest podobna do metody używanej do obliczania Speed Resistance Lines, patrz str. 554).

Linie zniesienia

Aby wyświetlić Fibonacci Retracements, najpierw kreślimy linię trendu pomiędzy dwoma punktami ekstremum (tj. istotny dołek i szczyt). Po zaznaczeniu Fibonacci Retracements w menu Insert, zostanie wyświetlonych do dziewięciu linii poziomych, odpowiadających poziomom Fibonacciego, tj. 0.0%, 23.6%, 38.2%, 50.0%, 61.8%, 100%, 161.8%, 261.8% i 423.6%.

Po ważnym ruchu (w górę lub w dół), ceny często odbijają się i cofają do miejsca, z którego nastąpił ważny ruch. Tworzą się w ten sposób linie wsparcia/oporu, które bardzo często znajdują się w pobliżu poziomów Fibonacciego.

Strefy czasowe

Polecenie Fibonacci Time Zones wyświetla linie pionowe w odstępach, odpowiadających liczbom Fibonacciego, tj. 1, 2, 3, 5, 8, 13, 21, 34, itd. Interpretacja Fibonacci Time Zones polega na spodziewaniu się ważnej zmiany ceny w pobliżu linii pionowych.

___________________________________________________________________________

Forecast Oscillator

Forecast Oscillator jest rozwinięciem linearnej regresji, będącej podstawą wskaźników, które spopularyzował Tushar Chande. Forecast Oscillator kreśli procentową różnicę pomiędzy przewidywaną ceną (generowaną przez x-okresową linię linearnej regresji), a aktualną ceną. Oscylator jest większy od zera, gdy przewidywana cena jest większa niż cena aktualna. I na odwrót, oscylator jest mniejszy od zera, gdy przewidywana cena jest mniejsza od aktualnej ceny. W rzadkich przypadkach, gdy przewidywana cena i aktualna cena jest taka sama, oscylator wykreśli zero.

Więcej informacji o analizie linearnej regresji, znajdziesz na str. 521, str. 519 i str.567.

Interpretacja

Aktualne ceny, które są stale są poniżej spodziewanej ceny, sugerują ruch cen w dół. Podobnie, aktualne ceny, które stale są powyżej spodziewanej ceny, sugerują ruch cen w górę. Krótkoterminowi gracze powinni wykorzystywać krótsze okresy czasowe i być może bardziej łagodne normy dla wymaganej długości czasu ponad lub poniżej spodziewanej ceny. Gracze długoterminowi powinni wykorzystywać dłuższe okresy czasowe i być może ostre normy dla wymaganej długości czasu ponad lub poniżej spodziewanej ceny.

Chande sugeruje także kreślenie trzydniowej średniej ruchomej, będącej linią sygnalną Forecast Oscillator, do generowania wcześniejszych ostrzeżeń o zmianie trendu. Gdy oscylator przecina w dół linię sygnalną, sugeruje to niższe ceny. Gdy oscylator przecina w górę linię sygnalną, sugerowana jest wyższa cena.

___________________________________________________________________________

Fourier Transform

Pełne wyjaśnienie analizy Fouriera nie jest celem tego podręcznika. Więcej informacji znajdziesz w czasopiśmie Technical Analisys of Stocks & Commodities (TASC), tom I, numery 2, 4 i 7; tom II, numer 4; tom III, numery 2 i 7 (Understanding Cycles); tom IV, numer 6; tom V, numer 3 (In Search of the Cause of Cycles) i numer 5 (Cycles and Chart Patterns) oraz tom VI, numer 11 (Cycles).

Fourier Transform został pierwotnie wymyślony jako narzędzie inżynierskie do studiowania powtarzających się (cyklicznie) takich zjawisk jak wibracje muzycznych instrumentów strunowych lub skrzydeł samolotu podczas lotu.

Całościowa koncepcja analizy nazywana jest analizą spektralną. Fast Fourier Transform (FFT) jest skróconym obliczeniem, które oblicza w sekundach zamiast w minutach. FFT pomija fazę relacji wzajemnych i koncentruje się tylko na długości cyklu i amplitudzie (sile).

Korzyścią płynącą z FFT jest jej zdolność ekstrahowania dominującego cyklu (cykli) z serii danych liczbowych (tj. jakiegoś wskaźnika lub ceny papieru wartościowego).

FFT bazuje na założeniu, że każdą skończoną serię danych liczbowych w czasie, można rozłożyć na sinusoidalne fale. Każda sinusoidalna fala posiada określoną długość cyklu, amplitudę i jest wzajemnie powiązana z innymi falami sinusoidalnymi.

Problemy występują gdy zastosujemy analizę FFT do danych liczbowych cen papieru wartościowego, ponieważ FFT była zaprojektowana do analizy okresowych danych liczbowych, które nie są w trendzie (podczas gdy ceny papierów wartościowych mają tendencję do bycia w trendzie). Rozwiązano to oddzielając trend od danych liczbowych, używając linii trendu linearna regresja lub średnią ruchomą.

Dane liczbowe papieru wartościowego nie są w rzeczywistości okresowe, ponieważ papierami wartościowymi nie handluje się w weekendy i dni świąteczne. Program MetaStock usuwa ten brak ciągłości, przepuszczając dane liczbowe przez funkcję gładzenia, zwaną „hamming window”.

Więcej informacji o kreśleniu wskaźników, znajdziesz na str. 176. Więcej informacji o parametrach Fourier Transform, znajdziesz na str. 198.

Interpretacja

Jak przedstawiono na początku opisu Fourier Transform, pełna interpretacja analizy FFT nie jest celem tego podręcznika. Pozostała część tego opisu wyjaśnia sposób rozumienia opcji Interpreted, która jest dostępna przy wykreślaniu wskaźnika Fourier Transform, w okienku dialogowym Fourier Transform Properties.

Opcja Interpreted wyświetla wskaźnik, który pokazuje trzy dominujące długości cyklu i siłę relatywną (tj. relatywne amplitudy) cyklów.

Wskaźnik Fourier Transform dla tej opcji zawsze wyświetla znaczące cykle, poczynając od najważniejszego do mniej ważnego. Dłuższe przebywanie wskaźnika w wyznaczonej długości cyklu, oznacza bardziej dominujący cykl w analizowanych danych liczbowych.

Skoro znasz dominującą długość cyklu, możesz go wykorzystać jako parametr dla innych wskaźników. Dla średnich ruchomych wykorzystaj ½ długości cyklu jako optymalną liczbę okresów czasowych. Na przykład, jeśli wiesz, że papier wartościowy posiada 40-dniowy cykl, to możesz wykreślić 20-dniową średnią ruchomą.

___________________________________________________________________________

Gann Studies

W. D Gann (1878-1955) wymyślił szereg unikalnych technik do studiowania wykresów ceny. Techniki Ganna głównie wykorzystywały kąty geometryczne w połączeniu z czasem i ceną. Gann wierzył, że określone formacje geometryczne i kąty mają wyjątkowe cechy charakterystyczne, które można wykorzystać do przewidzenia ruchu ceny.

Cała technika Ganna wymaga używania na wykresach równych odstępów czasu i ceny, tak więc wzrost/postęp czasu o jednostkach 1x1 będą zawsze odpowiadać 45-stopniowemu kątowi.

Gann wierzył, że idealna równowaga pomiędzy czasem i ceną istnieje wtedy, gdy ceny wzrastają lub maleją o kąt 45 stopni w porównaniu do osi czasu. Jest to także nazywane kątem1x1 (tj. ceny wzrastają o jedną jednostkę w jednej jednostce czasu).

Więcej informacji o kreśleniu linii studialnych, znajdziesz na str. 224. Więcej informacji o parametrach linii studialnych Ganna, znajdziesz na str. 238.

Interpretacja

Kąty Ganna są kreślone pomiędzy ważnym dołkiem i szczytem (lub na odwrót) w postaci kilku kątów. Uważana przez Ganna za bardzo ważną linia trendu 1x1, oznacza rynek byka, jeśli ceny znajdują się powyżej tej linii trendu oraz rynek niedźwiedzia, jeśli ceny znajdują się poniżej. Gann czuł, że linia trendu 1x1 jest głównym wsparciem podczas trendu rosnącego i gdy zostanie naruszona, to oznacza ważne odwrócenie trendu. Gann zidentyfikował dziewięć ważnych kątów, wśród których kąt 1x1 jest najważniejszy.

1x8 - 82.5 stopni

1x4 - 75 stopni

1x3 - 71.25 stopni

1x2 - 63.75 stopni

1x1 - 45 stopni

2x1 - 26.25 stopni

3x1 - 18.75 stopni

4x1 - 15 stopni

8x1 - 7.5 stopni

Pamiętaj, że kolejne wartości wzrost/postęp czasu (tj. 1x1, 1x8, itd.) odpowiadają aktualnym kątom w stopniach oraz, że oś X i oś Y muszą mieć równe odstępy. Oznacza to, że jednostka osi X (tj. dzień, tydzień, miesiąc, itd.) musi mieć taką samą długość jak jednostka osi Y. Najprostszym sposobem do wykalibrowania wykresu jest upewnienie się, że kąt 1x1 daje 45 stopniowy kąt.

Gann zaobserwował, że każdy kąt może być wsparciem lub oporem, w zależności od trendu. Na przykład, podczas trendu rosnącego kąt 1x1 ma tendencję do bycia głównym wsparciem. Ważne odwrócenie jest sygnalizowane, gdy ceny spadną poniżej linii trendu o kącie 1x1. Według Ganna, należy spodziewać się, że ceny opadną do następnej linii trendu (tj. kąta 2x1).Innymi słowy, jeśli jakiś kąt zostaje przebity, należy spodziewać się, że ceny będą zmierzać do następnej kątowej linii trendu i tam nastąpi konsolidacja.

Gann rozwinął kilka technik studiowania ruchu rynku. Są to Gann Lines, Gann Fans oraz Gann Grids.

___________________________________________________________________________

Herrick Payoff Index

Herrick Payoff Index wykorzystywany jest do analizy kontraktów i towarów. Ponieważ ten wskaźnik wykorzystuje w obliczeniach liczbę otwartych pozycji, dane liczbowe papieru wartościowego muszą zawierać liczbę otwartych pozycji.

Zwięźle mówiąc, obliczenie wskaźnika Herrick Payoff Index wymaga obliczenia średniej ceny dla każdego dnia i następnie jej użycia do obliczenia różnic pomiędzy średnimi cenami w każdym dniu. Każdego dnia na rynek napływają pieniądze lub wypływają z niego. Na tej podstawie obliczana jest następnie wartość towaru, mnożąc zmianę średniej ceny przez dzienną zmianę wolumenu pieniądza w dolarach. Program MetaStock wykorzystuje dolar jako jednostkę postąpienia ruchu (wartość tego postąpienia w dolarach, jest ustalana przez użytkownika). Przepływ pieniądza ustalany jest jako zmiana liczby otwartych pozycji. Dzienna wartość tak ustalonego przepływu pieniądza jest następnie gładzona za pomocą wykładniczej średniej ruchomej.

Tak jak Harrick, dla większości towarów polecamy wprowadzenie liczby 100 jako postąpienia ruchu. Jedynym wyjątkiem jest srebro, dla którego wartość ta powinna wynosić 50.

Przed obliczeniem Herrick Payoff Index, zostaniesz poproszony o wprowadzenie stałej gładzenia znanej pod nazwą „stałej mnożenia”. Stała mnożenia jest częścią złożonego mechanizmu gładzenia. Jednakże, efekt jest podobny do gładzenia otrzymanego za pomocą średniej ruchomej. Na przykład, stała mnożenia równa 10, daje podobny rezultat co 10-okresowa średnia ruchoma.

Więcej informacji o kreśleniu wskaźników, znajdziesz na str. 176. Więcej informacji o parametrach wskaźnika Herrick Payoff Index, znajdziesz na str. 199.

Interpretacja

Interpretacja Herrick Payoff Index polega na wizualnym porównywaniu ruchu wskaźnika z ceną i śledzeniu dywergencji i konwergencji (rozbieżności i zbieżności). Przykładem dywergencji jest wzrost cen, podczas gdy wskaźnik maleje. Przykładem konwergencji jest spadek cen, podczas gdy wskaźnik rośnie.

Uwagi

Liczba otwartych pozycji jest zazwyczaj niedostępna dla najświeższych danych. Tak więc, jest to najbardziej krytyczny moment wskaźnika Herrick Payoff Index.

___________________________________________________________________________

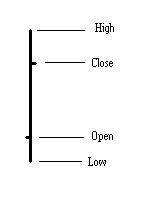

High/Low/Close Bar

Wykres słupkowy jest najbardziej popularnym sposobem wyświetlania cen papierów wartościowych. Wykres słupkowy kreśli pionowe słupki, gdzie każdy słupek reprezentuje ruch ceny w okresie czasu (tj. dzień, tydzień, miesiąc, itd.). Niewielkie kreski po lewej i prawej stronie słupka przedstawiają kolejno ceny otwarcia i zamknięcia. Szczyt słupka jest ceną maksymalną, a dół słupka jest ceną minimalną.

Więcej informacji o wykresach cen, znajdziesz na str. 147, str. 495, str. 496, str. 508, str. 516, str. 519, str. 539, str. 555 i str. 566.

Interpretacja

Wykresy słupkowe, wykorzystywane są do ukazywania ruchu cen papieru wartościowego w określonych okresach czasowych. Wskaźniki (patrz str. 176) i linie studialne (patrz str. 224) mogą być wyświetlane razem ze słupkami, w celu pomocy w określeniu przyszłego kierunku ceny papieru wartościowego.

___________________________________________________________________________

Inertia

Wskaźnik Inertia wymyślił Donald Dorsey. Po raz pierwszy został on przedstawiony w sierpniu 1995 r. w czasopiśmie Technical Analisys of Stocks & Commodities. Jest on następcą wskaźnika Relative Volatility Index (patrz str. 554), który również wymyślił Dorsey.

Dorsey wybrał nazwę „Inertia” ponieważ wskaźnik ten definiuje trend. Zapewnia on, że trend jest po prostu „widocznym efektem bezwładności”. Rynek wymaga znacznie więcej energii do odwrócenia trendu, niż do jego kontynuacji. Zatem trend jest miarą bezwładności.

W fizyce, bezwładność jest definiowana jako iloczyn masy i kierunku ruchu. Używając analizy technicznej do analizy cen papierów wartościowych, można łatwo zdefiniować kierunek ruchu. Jednakże, masę nie można już tak łatwo zdefiniować. Dorsey zapewnia, że „zmienność” może być najprostszą i najbardziej dokładną miarą bezwładności. Kierując się tą teorią, Dorsey wykorzystał Relative Volatility Index (RVI) jako podstawę wskaźnika trendu.

Wskaźnik Inertia jest po prostu gładzonym RVI. Mechanizmem gładzenia jest wskaźnik Linear Regression (patrz str. 519). RVI pomaga mierzyć ogólny kierunek zmian. Dorsey odkrył, że gładzenie RVI, daje dobry wskaźnik długoterminowego trendu.

Więcej informacji o kreśleniu wskaźników, znajdziesz na str. 176. Więcej informacji o parametrach wskaźnika Inertia, znajdziesz na str. 199.

Interpretacja

Jeśli wskaźnik Inertia jest większy od 50, to wskazywana jest dodatnia bezwładność. Długoterminowy trend jest rosnący i powinien taki pozostać tak długo, jak wskaźnik znajduje się powyżej 50. Jeśli wskaźnik jest poniżej 50, to bezwładność jest ujemna. Długoterminowy trend jest malejący i powinien takim pozostać tak długo, jak wskaźnik znajduje się poniżej 50.

___________________________________________________________________________

Intraday Momentum Index

Intraday Momentum Index wymyślił Tushar Chande. Jest on skrzyżowaniem pomiędzy RSI (patrz str. 553) a analizą świec japońskich (patrz str. 495). Więcej informacji na temat IMI, znajdziesz w książce The New Technical Trader, którą napisali Tushar Chande i Stanley Kroll.

Obliczanie wskaźnika IMI jest bardzo podobne do RSI, za wyjątkiem wykorzystywania wzajemnych relacji pomiędzy ceną otwarcia a ceną zamknięcia, w celu określenia czy jest dzień wzrostu, czy spadku. Jeśli cena zamknięcia znajduje się powyżej ceny otwarcia, to mamy do czynienia z dniem wzrostowym. Jeśli cena zamknięcia znajduje się poniżej ceny otwarcia, to mamy do czynienia z dniem spadkowym. Jest to powiązane z wykresami świecowymi. Dla tych, którzy są zorientowani w wykresach świecowych wystarczy wiedzieć, że IMI rozdziela czarne i białe świece oraz przeprowadza obliczenie RSI na podstawie korpusów świec.

Więcej informacji o kreśleniu wskaźników, znajdziesz na str. 176. Więcej informacji o parametrach wskaźnika Intraday Momentum Index, znajdziesz na str. 200.

Interpretacja

Wykupienie/wyprzedanie

Wartość wskaźnika powyżej 70 wskazuje na potencjalne wykupienie i przewidywane są niższe ceny. Wartość poniżej 30 wskazuje na potencjalne wyprzedanie i przewidywany jest wzrost ceny. Jak ze wszystkimi wskaźnikami wykupienia/wyprzedania, powinieneś najpierw określić kierunek rynku, zanim przeprowadzisz transakcję przy tych sygnałach. Do oceny kierunku rynku, mogą służyć takie wskaźniki jak VHF (patrz str. 572), CMO (patrz str. 499) i r-squared (patrz str. 547).

Dywergencje

Podstawową przesłanką stojącą za IMI jest to, że kierunek jej ruchu poprzedza ruch cen. Wypatruj dywergencji pomiędzy wskaźnikiem a ruchem cen. Jeśli cena zmierza do góry dołu), a wskaźnik IMI zmierza do dołu (góry), to oznacza, że nadciąga odwrócenie.

Potwierdzenie w świecach

IMI jest pomocny w potwierdzaniu formacji świecowych. Na przykład, przed zawarciem transakcji na podstawie wzrostowej formacji świecowej, takiej jak Engulfing Bullish Lines (patrz str. 311), powinieneś poczekać na potwierdzenie zwyżki przez IMI.

___________________________________________________________________________

Kagi

Uważa się, że wykresy Kagi powstały około 1870 r. w czasie gdy uruchomiona została japońska giełda. Wykresy Kagi przedstawił zachodowi Steve Nison (uznany autorytet metody wykresów świecowych). Wykresy Kagi wyświetlają serię połączonych pionowych linii, których grubość i kierunek zależą od ruchu ceny. Jeśli ceny zamknięcia kontynuują ruch zgodnie z kierunkiem wcześniejszej linii pionowej Kagi, to linia ta jest przedłużana. Jednakże, jeśli cena zamknięcia odwraca się o uprzednio zdefiniowaną wartość „odwrócenia”, kreślona jest nowa linia Kagi w następnej kolumnie, w kierunku przeciwnym. Interesującym aspektem wykresu Kagi jest to, że gdy ceny zamknięcia odpowiadają maksimum lub minimum poprzedniej kolumny, zmieniana jest grubość linii Kagi.

Aby narysować linię Kagi, należy porównać ceną zamknięcia do końcowego punktu ostatniej linii Kagi. Jeśli cena zmierza w tym samym kierunku co ostatnia linia Kagi, to linia ta jest przedłużana w tym samym kierunku, bez względu na to jak mały był ruch ceny. Jednakże, jeśli cena zamknięcia porusza się w kierunku przeciwnym o wielkość odwrócenia lub więcej (to może trwać przez wiele sesji), to kreślona jest mała linia pozioma do następnej kolumny oraz linia pionowa kontynuująca nową cenę zamknięcia. Jeśli cena zamknięcia porusza się kierunku przeciwnym niż aktualna kolumna o wielkość mniejszą niż wartość odwrócenia, to nie jest kreślona żadna linia.

Dodatkowo, jeśli cienka linia Kagi przewyższa ostatni punkt maksimum (na wykresie Kagi), linia staje się gruba. I odwrotnie, jeśli gruba linia Kagi opada poniżej minimalnego punktu, to linia ta staje się cienka.

Więcej informacji o wykresach ceny, znajdziesz na str. 147, str. 495, str. 496, str. 508, str. 514, str. 519, str. 539, str. 555 i str. 566.

Interpretacja

Wykresy Kagi są doskonałym sposobem oceny podaży i popytu na papierze wartościowym. Serie grubych linii pokazują, że popyt przewyższa podaż (wzrost cen); serie cienkich linii pokazują, że podaż przewyższa popyt (spadek cen); serie występujących na przemian grubych i cienkich linii pokazują, że rynek jest w stanie równowagi (tj. podaż jest równa popytowi).

Najbardziej podstawową techniką przeprowadzania transakcji na podstawie wykresów Kagi jest kupowanie, gdy linia Kagi zmienia się z cienkiej na grubą oraz sprzedaż, gdy linia Kagi zmienia się z grubej na cienką.

Sekwencja coraz wyższych szczytów i coraz wyższych dołków pokazuje, że jest rynek byka. Jako ogólną praktyczną zasadę należy przyjąć, że 8 do 10 coraz wyższych szczytów na wykresie Kagi często zbiega się z odwróceniem rynku (tj. nadciąga odwrócenie w dół). Natomiast, coraz niższe szczyty i coraz niższe dołki wskazują na słabość rynku.

Wskaźniki obliczane na podstawie wykresów Kagi, wykorzystują wszystkie dane liczbowe każdej kolumny i następnie wyświetlają średnią wartość wskaźnika dla tej kolumny.

Więcej szczegółowych informacji o metodzie wykresów Kagi, znajdzie w książce Beyond Candlesticks, którą napisał Steve Nison (patrz str. 601).

___________________________________________________________________________

Klinger Oscillator

Klinger Oscillator (KO) wymyślił Stephen J. Klinger. Poznając wcześniejsze analizy na temat wolumenu, takich uznanych techników analityków jak Joseph Granville, Larry Williams i Marc Chaikin, Klinger wymyślił wskaźnik pomocny w analizie krótkoterminowej i długoterminowej, którego podstawą jest wolumen.

KO pogodził dwa, na pozór sprzeczne cele: wystarczającą czułość do zasygnalizowania krótkoterminowych szczytów i dołków, a mimo to wystarczająco dokładny do ścisłego określenia długoterminowego przepływu pieniędzy do lub od papieru wartościowego.