MOŻLIWOŚCI WYSTĄPIENIA KRYZYSU WALUTOWEGO W POLSCE

PLAN REFERATU:

Kryzysy walutowe: mechanizm, skutki i przyczyny

Symptomy i zagrożenia

Prawdopodobieństwo wystąpienia kryzysu walutowego

KRYZYSY WALUTOWE: MECHANIZM, SKUTKI I PRZYCZYNY

Kryzys walutowy jest rezultatem nagłej i ostrej powszechnej utraty zaufania dla stabilności kursu walutowego danej waluty. Jeżeli taka utrata zaufania wystąpi następują wkrótce takie zdarzenia jak:

Odpływ kapitału krótkoterminowego zainwestowanego wcześniej w tym kraju,

Ucieczka rezydentów od waluty krajowej,

Spekulacyjny atak na walutę danego kraju, przeprowadzany głównie przez nierezydentów.

W sytuacji gdy kraj stosował przed kryzysem jakąkolwiek odmianę kursu stałego jego dalsza obrona wiąże się ze znacznym spadkiem rezerw walutowych aż do ich całkowitego wyczerpania w rezultacie nieuchronna staje się głęboka dewaluacja kursu walutowego lub zmiana mechanizmu jego ustalania. Jeżeli jednak co jest rzadkością władze walutowe stosowały kurs zmienny dochodzi do deprecjacji waluty a próba jego obrony za pomocą rezerw walutowych może okazać się nieskuteczna.

Kryzysy walutowe budzą tyle emocji przede wszystkim przez swoje tragiczne skutki. Znaczny spadek waluty krajowej powoduje zaostrzenie polityki ekonomicznej państwa i wzrost stop procentowych a następnie rozprzestrzenienie się kryzysu na inne rynki: papierów wartościowych, nieruchomości a w końcu kryzys przenosi się na sferę realną gospodarki stając się początkiem długotrwałej i głębokiej recesji. A przez to do zmniejszenia produkcji, wzrostu bezrobocia, które jest największą plagą towarzyszącą gospodarce rynkowej, podkopującej podstawy społecznego zaufania dla systemu gospodarczego opartego na prywatnej przedsiębiorczości i do instytucji demokratycznego państwa. To właśnie wysokie bezrobocie doprowadziło do władzy Hitlera. Tragiczne skutki ewentualnego kryzysu odczujemy wszyscy w mniejszym lub większym stopniu.

Istnieją trzy grupy modeli wyjaśniających występowanie kryzysów walutowych. Pierwsza grupa tych modeli powstała na przełomie lat osiemdziesiątych i dziewięćdziesiątych w związku z kryzysem w Argentynie i później Meksyku. Modele te zostały nazwane modelami pierwszej generacji albo modelami kanonicznymi. Wyjaśniały mechanizm powstawania kryzysu walutowego jako sprzeczność pomiędzy polityką stałego kursu walutowego z jednej strony i ekspansywną polityką makroekonomiczną z drugiej strony. W momencie gdy sprzeczność ta była zbyt zauważalna dla inwestorów lokujących kapitał krótkoterminowy w tym kraju następował natychmiastowy i opłakany w skutkach odpływ kapitałów spekulacyjnych.

Druga grupa modeli przyjmowała już o wiele większą elastyczność zarówno polityki fiskalnej jak i pieniężnej. Władze kraju mogły w sytuacji kryzysowej zastosować odpowiednio zaostrzoną politykę fiskalną i monetarną w celu przeciwdziałania kryzysowi. W takich okolicznościach jednak może również dojść do wybuchu kryzysu dzieje się to wtedy kiedy inwestorzy zagraniczni uznają że władze zdolne są poświęcić stabilność kursu w najbliższym okresie w celu osiągnięcia jakiegoś celu gospodarczego na przykład ożywienia gospodarki i zmniejszenia bezrobocia.

Trzecia grupa modeli wyjaśniała kryzysy walutowe w kontekście samospełniających się przepowiedni i oczekiwań biorąc pod uwagę czynniki psychologiczne.

Jednak wszystkie trzy grupy modeli do wyjaśniania kryzysów lat dziewięćdziesiątych nie miały dużego zastosowania. Dlatego później zaczęto doszukiwać się innych przyczyn występowania kryzysów, zwracano uwagę na słabości gospodarki i czynników mikroekonomicznych.

Jeżeli już dojdzie do kryzysu walutowego kluczową rolę w jego przebiegu odgrywają przepływy kapitału krótkoterminowego. Następuje wtedy odpływ kapitału zainwestowanego we wszelkiego rodzaju krajowe krótkoterminowe instrumenty finansowe takie jak lokaty bankowe, krótkoterminowe papiery wartościowe, instrumenty pochodne. Także inwestycje portfelowe które z założenia są długoterminowe mogą zostać równie łatwo wycofane i w praktyce tak się dzieje jeżeli dojdzie do poważniejszego kryzysu. Jednak zanim do niego dojdzie przepływy kapitału krótkoterminowego mają istotny wpływ na podatność danej gospodarki na kryzys walutowy. Ponieważ kapitały te równie łatwo mogą napłynąć i zostać wycofane ich znaczący napływ może budzić niepokój o stabilność danej waluty w najbliższym czasie. Taki sam niepokój może budzić wzrastające zadłużenie zagraniczne podmiotów krajowych, które powoduje zagrożenie kryzysem płynności. Żeby dobrze zorientować się w zagrożeniu jakie niesie ze sobą przepływ kapitałów krótkoterminowych w połączeniu z rosnącym zadłużeniem zagranicznym należy porównać te wielkości do wielkości oficjalnych rezerw walutowych. W ten sposób obliczyć można stopień zagrożenia kryzysem płynności, ocenić zdolność władz walutowych do obrony kursu waluty krajowej w razie wystąpienia kryzysu zaufania, ocenić prawdopodobieństwo pojawienia się problemów z finansowaniem deficytu obrotów bieżących.

W latach dziewięćdziesiątych kryzysy dotknęły przede wszystkim gospodarki wschodzące. Były to kolejno Meksyk w 1994 następnie Tajlandia, Czechy, Malezja, Indonezja, Filipiny, Korea Płd. w 1997, Rosja w 1998, Brazylia 1998-1999. Wśród tych kryzysów jedynie rosyjski można było wyjaśnić stosując teorię kryzysów walutowych. Pozostałe wykazywały wiele cech wspólnych:

Cechy wspólne kryzysów walutowych lat dziewięćdziesiątych:

Radykalne otwarcie gospodarki na wymianę międzynarodową

Stosowanie odmiany stałego kursu walutowego

Sukcesy w polityce gospodarczej powodujące napływ kapitału zagranicznego

Słabości instytucjonalne i strukturalne

Nieefektywne sektory bankowe

Poziom inflacji wyższy niż w krajach rozwiniętych

Relatywnie niska stopa oszczędności krajowych lub kapitałochłonność produkcji

Zła jakość publikowanych danych statystycznych o sytuacji finansowej państwa

Wszystkie te kraje dokonały radykalnego otwarcia swoich gospodarek zarówno w zakresie wymiany handlowej jak i kapitałowej. Władze walutowe w tych krajach stosowały mechanizm różnych odmian kursu stałego co było spowodowane walką z inflacją lub strategią wzrostu eksportu. Wszystkie te kraje w swoich politykach gospodarczych odnosiły niezaprzeczalne sukcesy i jako takie były uważane przez inwestorów z krajów wysokorozwiniętych. Osiągnięto w tych krajach wysokie tempo wzrostu gospodarczego, skutecznie obniżano inflację. Przez to gospodarki tych krajów były uważane za szczególnie atrakcyjne miejsce do lokowania kapitałów. Pomimo jednak tych wszystkich sukcesów nie wyeliminowano istotnych słabości instytucjonalnych i strukturalnych. Zjawiska te negatywnie rzutowały na międzynarodową konkurencyjność tych gospodarek w dłuższym okresie. Do niekorzystnych czynników zaliczyć też można słabości wynikające z nieefektywnego sektora bankowego tych gospodarek. Dało się to przede wszystkim zauważyć w sytuacji masowego napływu kapitału zagranicznego, prowadząc do dalekiej od doskonałości jego alokacji oraz do nadmiernej ekspansji kredytowej. Pomimo że kraje te skutecznie walczyły z inflacją jej poziom był jednak wyższy niż w krajach rozwiniętych. W celu obniżenia inflacji stosowano wysokie stopy procentowe a to w połączeniu z polityką stałych kursów walutowych tworzyło znaczną atrakcyjność tych gospodarek dla krótkoterminowego kapitału spekulacyjnego. Następną słabością cechującą wszystkie te gospodarki była niewystarczająca ilość oszczędności krajowych do sfinansowania rozwoju gospodarczego. Spowodowane to było przede wszystkim niską stopą oszczędności ale też znaczną kapitałochłonnością produkcji. Wymuszało to konieczność korzystania z zagranicznych oszczędności. W większości tych krajów dane statystyczne publikowane były zbyt późno, na przykład dane o gwałtownym spadku rezerw walutowych publikowane były dopiero kiedy osiągnęły poziom alarmujący. Powodowało to o wiele gwałtowniejsze reakcje inwestorów. Nawet jeżeli realizowano ambitne plany gospodarcze, zdarzały się poważne przypadki zaniedbań.

Wszystkie wymienione słabości stały się bardzo groźne w momencie otwierania się na wymianę międzynarodową, jednak pozostawały albo niezauważane, albo ignorowane zarówno przez inwestorów zagranicznych jak i władze krajowe.

Krajom tym przyszło dokonywać liberalizacji dewizowej w warunkach o wiele trudniejszych niż miało to miejsce w okresach wcześniejszych. Przede wszystkim spowodowała to globalizacja gospodarki światowej oraz zmiany charakteru rynków finansowych. Międzynarodowy rynek finansowy jest w stanie uruchomić w ciągu jednego dnia strumienie znacznie przekraczające możliwości wszystkich banków centralnych świata. Na rynkach tych nie działają jedynie banki komercyjne ale też nastawione wyłącznie na szybki zysk spekulacyjny fundusze inwestycyjne i hedgingowe, podejmujące znaczne ryzyko kierując się zyskiem.

W gospodarkach tych krajów stosowano strategię przyśpieszania wzrostu gospodarczego dzięki korzystaniu z oszczędności zagranicznych, okazało się to wysoce ryzykowne. Gospodarki te nastawione były na przyciąganie inwestycji rozwojowych, długoterminowych, ale prowadzona przez te kraje błędna polityka spowodowała znaczny napływ kapitałów krótkoterminowych przekraczający aktualne potrzeby i zdolności zaabsorbowania przez gospodarkę. Nadmiernie optymistyczne oceny stanu gospodarki tylko pogłębiały tę sytuację przyciągając kapitał spekulacyjny.

Warunku do wybuchu kryzysu były spełnione kiedy deficyt obrotów bieżących przekraczał poziom powszechnie uznany za bezpieczny czyli 5%-7% PKB, a suma krótkoterminowego zadłużenia walutowego w łatwo zbywalnych krajowych instrumentach finansowych zaczynała przekraczać poziom oficjalnych rezerw walutowych. Nie oznaczało to jednak kryzysu natychmiast, w zasadzie do jego wybuchy musiały zaistnieć pewne czynniki wewnętrzne takie jak na przykład spowolnienie wzrostu gospodarczego lub zewnętrzne - zarażenie się kryzysem w innym kraju. W większości krajów w których wystąpił kryzys walutowy w latach dziewięćdziesiątych ich kraje bezpośrednio przed wybuchem kryzysu nie podejmowały w ogóle działań lub popełniały błędy w polityce ekonomicznej.

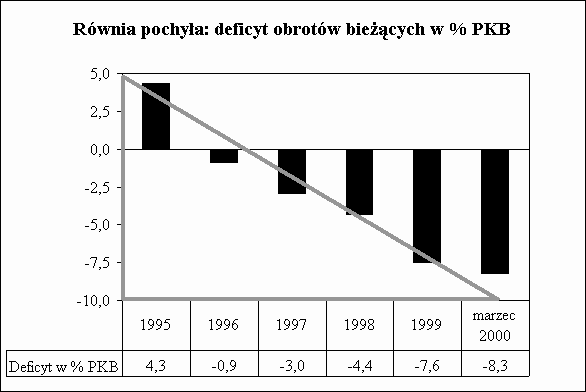

Polska gospodarka wykazywała przez całą minioną dekadę znaczną odporność na kryzysy walutowe. O zagrożeniu kryzysem walutowym zaczęto mówić dopiero od drugiej połowy 1999 r. pod wpływem osiągnięcia przez stale pogłębiający się deficyt obrotów bieżących rozmiarów powszechnie uważanych za niebezpieczne oraz pogorszenia się struktury jego finansowania.

Deficyt ten oznacza, w uproszczeniu, saldo wymiany towarów i wynagrodzenia za różnego typu usługi pomiędzy Polską a zagranicą. Jeśli saldo jest ujemne, oznacza to że więcej towarów i usług kupujemy, niż sprzedajemy, czyli wydajemy więcej niż zarabiamy. Porównajmy to do sytuacji gospodarstwa domowego. Co dzieje się w sytuacji, kiedy wydatki systematycznie przekraczają dochody? Na początku niewiele. Bierzemy po prostu kredyt bankowy i finansujemy nasze wydatki. Jeśli jednak z roku na rok bierzemy coraz większe pożyczki, prędzej czy później bank odmówi udzielenia nowego kredytu, a nasze gospodarstwo domowe będzie musiało drastycznie ograniczyć swój poziom życia, aby dostosować wydatki do dochodów oraz wygospodarować środki na spłatę narosłych kredytów.

Rosnący deficyt obrotów bieżących oznacza, że w coraz większym stopniu żyjemy wszyscy na kredyt. Skala tego zjawiska przekroczyła już granice bezpieczeństwa i grozi - zapewne za 2-3 lata - bardziej lub mniej ostrym kryzysem walutowym. Ponieważ nasze wydatki, zwłaszcza konsumpcyjne, są zbyt duże w stosunku do możliwości gospodarki, jedynie spowolnienie ich wzrostu może zahamować proces pogarszania się deficytu obrotów bieżących. Przy coraz mniejszej skuteczności w tym zakresie prowadzonej przez NBP polityki pieniężnej, jedynym narzędziem polityki gospodarczej zdolnym do przeciwdziałania niebezpiecznemu trendowi jest uporządkowanie finansów publicznych i zbilansowanie budżetu.

SYMPTOMY I ZAGROŻENIA

Dzisiaj będziemy się starać odpowiedzieć na pytanie: „Czy Polsce grozi kryzys gospodarczy?”

Splot pewnych zjawisk gospodarczych i politycznych powoduje narastanie trudnej do wytrzymania tendencji, która może doprowadzić albo do recesji już w przyszłym roku, albo za dwa, trzy lata do dużego makroekonomicznego kryzysu - czyli kombinacji skokowej dewaluacji złotego, silnego obniżenia wzrostu gospodarczego i wyższej inflacji.

Do najbardziej widocznych symptomów wpływających na pogorszenie się sytuacji ekonomicznej naszego kraju możemy zaliczyć:

Wysoki (7-8 proc. PKB) poziom deficytu obrotów bieżących bilansu płatniczego.

Topnienie od dwóch lat rezerw dewizowych (zmniejszyły się łącznie o 2 mld USD).

Rosnąca inflacja.

Rosnące bezrobocie.

Wysoki deficyt finansów publicznych.

Szybki wzrost wydatków budżetowych związanych ze spłatą zadłużenia i wejściem do Unii Europejskiej.

Zbyt miękka polityka fiskalna zmuszając Radę Polityki Pieniężnej do twardej polityki monetarnej.

Deficyt obrotów bieżących stale rośnie. Według danych opublikowanych 4 maja przez Narodowy Bank Polski, deficyt obrotów bieżących w pierwszym kwartale bieżącego roku wyniósł ponad 3,5 mld USD. Z danych NBP wynika też, że eksport do kwietnia był o 10 procent niższy niż przed rokiem, natomiast import wzrósł o 3,5 procenta. W stosunku do PKB deficyt obrotów bieżących osiągnął już niepokojący poziom 8 procent. Tak złe wyniki można w pewnym stopniu usprawiedliwić faktem, że na marzec bieżącego roku przypadła spłata odsetek od zagranicznego zadłużenia kraju. Jednak sytuacja w polskim handlu zagranicznym jest na tyle niepokojąca, że zwróciła na nią uwagę Komisja Europejska, która zaapelowała do rządu polskiego o zmniejszenie deficytu. Pewien wpływ na niekorzystne wyniki polskiego handlu zagranicznego ma utrzymujący się od dłuższego czasu bardzo wysoki poziom kursu złotego.

Do wysokiego deficytu przyczynia się także niska konkurencyjność polskich towarów na rynkach zagranicznych. Produkty eksportowane obecnie przez polskie firmy są mało zaawansowane technicznie. Potwierdzają to statystyki, według których sprzedaż produktów przemysłowych stanowi prawie połowę całości polskiego eksportu. Niskiej konkurencyjności polskich towarów na rynkach zagranicznych sprzyjają także wysokie podatki, obciążenia fiskalne i nieelastyczne prawo pracy. Coraz częściej słychać głosy przedsiębiorców, którzy skarżą się, że ich firmy nadmiernie obciążane są kosztami transformacji i reform społecznych.

Naszą sytuację pogarszają ponadto stosunkowo wysokie, w porównaniu np.: z krajami azjatyckimi koszty siły roboczej i obciążenia socjalne, co powoduje, ze Polska nie może konkurować z tymi krajami na rynkach surowcowych i towarów nisko przetworzonych. Towary te są poza tym bardzo wrażliwe na wahania koniunkturalne.

Kolejną przyczyną rosnącego deficytu obrotów bieżących jest zbyt wolny proces prywatyzacyjny. Spowolnienie tempa prywatyzacji oznacza utrzymywanie nieefektywnych przedsiębiorstw i rosnące koszty budżetowe. W ten sposób marnowane są pieniądze, które można by było przeznaczyć na promocję polskich towarów za granicą czy wsparcie dla najnowocześniejszych gałęzi przemysłu.

Taki deficyt sprawia, że topnieją nasze rezerwy dewizowe. Wystarczą one jeszcze najwyżej na dwa, trzy lata.

Następnym czynnikiem wpływającym niekorzystnie na naszą gospodarkę jest rosnąca inflacja. Rada Polityki Pieniężnej założyła, że w 2000 roku żywność nie będzie już szybko drożeć, a ponadto ustabilizuje się sytuacja na światowym rynku paliw. Inflację miały też hamować wyższe stopy procentowe i zyskujący na wartości złoty. Te oczekiwania nie sprawdziły się. Gdy w styczniu inflacja roczna przekroczyła 10 procent, RPP podniosła o punkt stopy procentowe, aby przeciwdziałać rosnącym oczekiwaniom inflacyjnym. Firmy spodziewając się wysokiej inflacji rocznej, już uwzględniły ją w swoich planach. Mówiąc wprost - zaplanowały na przykład wyższe płace, więc podnoszą ceny swoich produktów i usług, by na nie zarobić.

Walka z inflacją staje się coraz trudniejsza, ponieważ zbiegły się w czasie trzy czynniki: drożejące paliwa i żywność oraz dewaluacja złotego. Zwraca uwagę, że choć najbardziej znaczące dla inflacji są ceny żywności, które stanowią jedną trzecią tzw. koszyka cen (jest on podstawą do obliczania inflacji przez GUS), to kilkudziesięcioprocentowy wzrost cen paliw (formalnie stanowią one 2,8 procent koszyka) także ma istotny wpływ na wielkość inflacji. Wiadomo już, że nie spełniły się nadzieje, że po drastycznym wzroście cen paliw w 1999 r., w tym roku nastąpi ich spadek. W końcu stycznia i kwietnia rzeczywiście benzyna staniała, ale w maju było już inaczej - koszty importu ciągle rosły, a krajowe rafinerie z tygodnia na tydzień wprowadzały podwyżki. Na ubiegłoroczną podwyżkę wpłynęła w jednej piątej podwyżka cen paliw. W tym roku ta proporcja może być podobna. Wprawdzie Ministerstwo Finansów zaplanowało mniejszy wzrost akcyzy niż rok temu, nie spełniły się jednak założenia dotyczące światowych cen ropy i kursu dolara. Można przypuszczać, że w najbliższych miesiącach światowe ceny paliw nie ustabilizują się, a rynek będzie nerwowo reagował na każdą wypowiedź przedstawicieli kartelu OPEC. Polskie rafinerie ogłaszając w maju podwyżki cen paliw, uzasadniały ich konieczność przede wszystkim drożejącym dolarem. Rzeczywiście amerykańska waluta tylko w maju zyskała wobec złotego kilka procent.

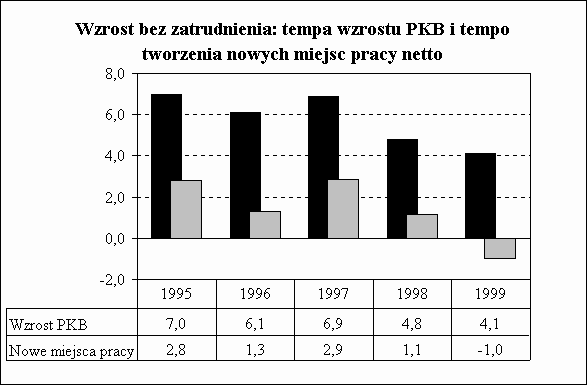

Następnym czynnikiem wpływającym niekorzystnie na naszą gospodarkę jest bezrobocie. Suma jawnego i ukrytego bezrobocia sięga dziś w Polsce 20 procent, a jednocześnie na rynku pracy pojawiają się liczne roczniki absolwentów - wyż demograficzny z lat 80. Szacuje się, że obniżenie jawnego i ukrytego bezrobocia o połowę wymagałoby utworzenia w najbliższych latach około 4 mln nowych miejsc pracy.

Gdy chodzi o deficyt budżetowy, to zwiększają go takie wydatki, jak wypłaty rekompensat dla pracowników sektora budżetowego i emerytów, którym nie podwyższano świadczeń w latach 1991-1992. Operacja potrwa pięć lat i pochłonie około 13 mld zł (pieniądze będą pochodzić z wpływów z prywatyzacji). Rekompensaty należą się 3,8 mln osób. Z wyliczeń resortu finansów wynika, że w 2000 roku otrzyma je przeszło pół miliona uprawnionych, na co budżet państwa będzie musiał wydać prawie 2 mld złotych. Potem wydatki będą rosły. Za dwa lata rekompensaty obejmą ponad 800 tys. Ludzi, którzy dostaną ponad 3,5 mld zł. Te pieniądze trafią na rynek, a zwiększona tak znacząco podaż pieniądza musi wpłynąć na inflację. Ponadto emeryci od 1. Czerwca otrzymali zwaloryzowane o 4,3 proc. Daje to przeciętnie tylko 34 zł podwyżki na osobę, lecz beneficjantów jest ponad 9 mln, co spowoduje, że na rynku znajdzie się w tym roku dodatkowo ok. 1,8 mld zł. Wyższe niż przewidywano są dopłaty do drugiego filaru ubezpieczeń społecznych. Budżet zakładał, że do tego filaru przystąpi około 6 mln osób w wieku od 30 do 50 lat. W rzeczywistości przystąpiło prawie 8 mln Polaków i w roku przyszłym zwiększą się wydatki związane z rosnącym bezrobociem. Przez ostatnie trzy lata budżet mógł zaoszczędzić na dotacjach do Funduszu Pracy, bo sytuacja na rynku pracy była korzystna. Obecnie fundusz obciążają dodatkowe wypłaty, a budżet państwa - większe dotacje. W tym roku dotacja budżetowa wynosi 700 mln zł, a za rok - dwa, trzy razy więcej.

Inną pozycją wydatków, która szybko będzie rosnąć, jest obsługa zadłużenia zagranicznego. W lata 90. Weszliśmy z 50 mld USD długu. Olbrzymim wysiłkiem gospodarczym i politycznym dług ten zredukowano do 33 mld USD, a koszty jego obsługi do akceptowanego przez gospodarkę poziomu, wynoszącego w ostatnich latach 2 mld USD rocznie. Od 2003 r. Koszt ten wzrośnie do 3 mld USD rocznie. Potem kwota ta będzie dalej rosnąć, by w roku 2008 osiągnąć maksimum - prawie 5 mld USD.

Tymczasem od przyszłego roku gwałtownie wzrosną wydatki na dostosowanie Polski do wymogów unijnych. Zgodnie z raportem rządowym w latach 2001 - 2002 w budżecie na ten cel trzeba będzie zagwarantować około 7 mld zł rocznie (w latach 1997 - 1999 niecałe 100 mln zł), a w latach 2003 - 2006 - 11 mld zł rocznie. Nie trzeba dodawać, że Polska musi koniecznie zdobyć te pieniądze, ponieważ od nich zależy nasze wejście do Unii Europejskiej.

Lista zdarzeń, które mogą zwiększyć zaproponowany w lipcu deficyt ekonomiczny na poziomie 1,6 proc. jest długa. Na czoło wysuwa się odrzucenie ostatnio przez Sejm nowelizacji ustawy o VAT, które oznacza spadek planowanych dochodów budżetu o 1-1,5 mld zł. Budżet będzie musiał oddać 500-700 mln zł samorządom, które w tym roku zadłużają się, aby sfinansować pożyczki dla nauczycieli. Na 1 mld zł szacowane są dodatkowe rekompensaty dla emerytów i rencistów z powodu wyższej inflacji w tym roku. To daje już ponad 4 mld zł dodatkowego, w porównaniu z planowanym w lipcu, niedoboru budżetowego. Przypuszcza się, że w 2001 roku planowany deficyt ekonomiczny będzie musiał wzrosnąć o 0,2-0,3 pkt. proc. W tej sytuacji pod znakiem zapytania staje możliwość obniżenia stóp procentowych w pierwszych miesiącach 2001 roku, którą wcześniej przewidywali analitycy. Taka prognoza brała pod uwagę poprawę sytuacji zewnętrznej, a więc spadek cen ropy naftowej, a także lepszą politykę państwa na tynku żywności. Teraz widać, że nawet jeśli ten optymistyczny scenariusz zrealizuje się, to w obniżce stóp procentowych może przeszkodzić zbyt luźna polityka fiskalna. W przyszłym roku możemy mieć do czynienia z bardzo niekorzystną kompozycją dwóch rodzajów polityki gospodarczej: łagodną polityką fiskalną i bardzo restrykcyjną polityką pieniężną. W reakcji na zwiększenie deficytu NBP utrzyma wysokie stopy procentowe mimo spadku tempa inflacji. A to oznacza, że Polska będzie kontynuować najbardziej kosztowną z możliwych politykę obniżania inflacji: kosztem spadku inwestycji i tempa wzrostu gospodarczego.

W Korei Południowej, gdzie w 1997 roku doszło do wielkiego kryzysu walutowego, niektóre symptomy były podobne. Tak samo jak i w Polsce występował deficyt handlowy, deficyt na rachunku obrotów bieżących, ponadto wzrosło zadłużenie zagraniczne, a zmalały rezerwy dewizowe. Wystąpiło także wypieranie produktów krajowych z rynków międzynarodowych. Wszystkie te czynniki doprowadziły w Korei do nadmiernego zadłużenia przedsiębiorstw, nierentownych inwestycji oraz olbrzymich strat. To z kolei spowodowało podważenie stabilności koreańskiego systemu finansowego. Rząd zmuszony został do ratowania upadających przedsiębiorstw i instytucji finansowych co doprowadziło do wycofania się inwestorów zagranicznych, spadku kursu wona, wzrostu stóp procentowych i kryzysu finansowego. Czy w Polsce może dojść do podobnej sytuacji?

Bardzo wiele zależy teraz od działania rządu. Odwlekanie trudnych decyzji raczej zwiększa niż zmniejsza ryzyko kryzysu. I nic to, że ekonomiści mówią raczej o „miękkim” niż o „twardym” kryzysie. Przyczyny „miękkiego” kryzysu są podobne jak w wypadku nagłego krachu, lecz sam kryzys jest rozłożony w czasie, nie przebiega w atmosferze paniki i chaosu. Ewentualny kryzys odczujemy wszyscy. Wzrost inflacji wymusza cięcia budżetowe, których ofiarą padają jednak w pierwszej kolejności emeryci, nauczyciele, służba zdrowia.

Ewentualny kryzys dotknie 10 mln dorosłych obywateli Polski. Nie tylko zresztą ich. Zapłaci także za niego wkraczająca w wiek dorosły młodzież. Mimo, że obecnie poziom wykształcenia jest najwyższy w historii naszego kraju (niemal co drugi nastolatek rozpoczyna studia wyższe), co trzeci poszukujący pracy nie będzie mógł jej znaleźć. Za kryzys zapłacą także ci, którym wysoka inflacja i stopy procentowe odbiorą resztki szans na stosunkowo tani kredyt, na przykład mieszkaniowy.

PRAWDOPODOBIEŃSTWO WYSTĄPIENIA KRYZYSU WALUTOWEGO

Poziom, jaki osiągnął już deficyt obrotów bieżących oraz pojawienie się deficytu bilansu płatniczego, stanowią realne przesłanki wystąpienia kryzysu walutowego w Polsce. Teoretycznie do kryzysu takiego dojść może w każdej chwili, w praktyce jednak prawdopodobieństwo takiego zdarzenia w ciągu kilku najbliższych miesięcy jest bardzo nieznaczne. Przesądza o tym wysoki poziom oficjalnych rezerw walutowych i to zarówno w wyrażeniu bezwzględnym, jak i przede wszystkim w relacji do krótkoterminowego zadłużenia walutowego oraz zasobu kapitału zagranicznego, który mógłby zostać w krótkim czasie wycofany z Polski. Tym samym nie występuje groźba kryzysu płynności, a uczestnicy rynku walutowego muszą się liczyć z możliwością, iż ewentualny atak spekulacyjny na polską walutę może się nie powieść, co radykalnie zmniejsza prawdopodobieństwo takiego ataku. Warto jednak pamiętać, iż w warunkach istotnej już podatności gospodarki na kryzys walutowy, do kryzysu walutowy, do kryzysu takiego może jednak dojść w przypadku wystąpienia pewnych szczególnych zdarzeń wewnętrznych (np. ostrego kryzysu politycznego) lub zewnętrznych (np. masowego odpływu kapitału ze wszystkich krajów „wschodzących”), a tym bardziej zbiegu takich zdarzeń.

Poważniej rysuje się zagrożenie kryzysem walutowym w średnim okresie. Mogłoby ono zmaterializować się zwłaszcza, jeśli w ciągu najbliższych miesięcy nie uległaby poprawie (a tym bardziej, gdyby wzrosła) stopa inflacji. Taka, dobrze znana z innych kryzysów, kombinacja stopniowo malejącego zaufania do polskiej waluty i gospodarki oraz bardzo wysokich stóp procentowych mogłaby w stosunkowo krótkim czasie doprowadzić do drastycznego pogorszenia się struktury napływającego kapitału zagranicznego ulokowanego w łatwo zbywalnych instrumentach złotowych do oficjalnych rezerw walutowych. Wtedy zaś wybuch kryzysu walutowego byłby kwestią czasu.

Istnieje jednak znaczna szansa, iż taki „czarny scenariusz” nie zrealizuje się, a to za sprawą najpierw płynnego kursu walutowego, a następnie poprawy przynajmniej niektórych czynników strukturalnych oddziałujących na saldo obrotów bieżących. Ponadto, przez zwiększenie ryzyka kursowego, może on ograniczyć napływ do Polski kapitału spekulacyjnego oraz skłonność polskich podmiotów do zadłużania się za granicą. W dalszej kolejności można oczekiwać wzrostu eksportu zarówno w wyniku postępującej poprawy koniunktury gospodarczej w Unii Europejskiej, jak i w coraz większej skali napływających do Polski zagranicznych inwestycji bezpośrednich, z których przynajmniej część lokuje się jednak w sektorze eksportowym. Wreszcie, w nieco odleglejszej perspektywie można liczyć na wzrost stopy oszczędności krajowych (przede wszystkim w następstwie realizacji reformy systemu emerytalnego) oraz postępy w restrukturyzacji gospodarki na szczeblu mikroekonomicznym.

Z kolei dla zrealizowania się tego optymistycznego scenariusza kluczowe znaczenie będzie miała jakość polityki gospodarczej, zwłaszcza w warunkach gdy (wobec praktycznie całkowitego już otwarcia polskiej gospodarki na przepływy kapitałowe) to de facto anonimowe siły globalnego rynku finansowego stały się decydującą instancją oceniającą jakość tej nowej polityki. Wiarygodność tej polityki musi być oparta na trwałych fundamentach, co wymaga konsekwentnego kontynuowania reform strukturalnych, a ponadto, ponieważ zaufanie nie jest nigdy dane raz na zawsze, polityka makroekonomiczna musi być spójna, konsekwentna i wiarygodna stale.

LITERATURA

Maciej Ćwikiewicz: „Nieefektywność zarządzania na poziomie mikro jako przyczyna kryzysu walutowego”; zeszyt nr 111; Warszawa, październik 2000.

Michał Zieliński: „Duszenie inflacji”; Wprost, 01.10.2000.

Stanisław Gomułka: „Zwykła recesja”; Wprost, 05.11.2000.

Leszek Balcerowicz: „Koło sukcesu”; Wprost, 19.11.2000.

Witold Orłowski „Witajcie w ciężkich czasach” Gazeta Wyborcza 31.05.2000.

Witold Małecki „Ryzyko kursu walutowego w Polsce” Gospodarka Narodowa 4/2000.

Andrzej Chmielewski, Marcin Makowiecki, „Między optymizmem a pesymizmem”, Nowe Życie Gospodarcze 08.10.2000.

Andrzej Chmielewski, Marek Misiak, „Debata przed Debatą”, Nowe Życie Gospodarcze 19.11.2000.

Paweł Tarnowski, „Złe idzie - czy grozi nam kryzys gospodarczy”, Rzeczpospolita 04.11.2000.

Andrzej Sopoćko, „Polak na wysokiej stopie”, Rzeczpospolita 04.11.2000.

Paweł Tarnowski, „Ciężkie stopy”, Rzeczpospolita 09.09.2000.

Joanna Solska, „ Na miękkich nogach”, Rzeczpospolita 25.11.2000.

Stanisław Gomułka, „ Zwykła recesja”, Wprost 05.11.2000.

Wacław Wilczyński, „Budżet Rzeczypospolitej”, Wprost 05.11.2000.

Michał Zieliński, „Duszenie inflacji”, Wprost 01.10.2000.

FOLIE:

KRYZYS 2001?

1. Wysoki (7-8 proc. PKB) poziom deficytu obrotów bieżących bilansu płatniczego.

2. Topnienie od dwóch lat rezerw dewizowych (zmniejszyły się łącznie o 2 mld USD).

3. Rosnąca inflacja.

4. Rosnące bezrobocie.

5. Wysoki deficyt finansów publicznych.

6. Szybki wzrost wydatków budżetowych związanych ze spłatą zadłużenia i wejściem do Unii Europejskiej.

7. Zbyt miękka polityka fiskalna zmuszając Radę Polityki Pieniężnej do twardej polityki monetarnej.

PODSTAWOWE WSKAŹNIKI MAKROEKONOMICZNE

W LATACH 1999 - 2001 (1)

|

Kwartał |

||||||||||||

Wyszczególnienie |

Jednostka |

1999 |

2000 |

I |

II |

III |

IV |

2001 |

I |

II |

III |

IV |

|

|

prognoza |

szacunek |

prognoza |

prognoza |

prognoza |

||||||||

PKB |

wzrost w proc. |

4,1 |

5,0 |

6,0 |

5,2 |

4,5 |

4,7 |

4,5 |

4,2 |

4,3 |

4,7 |

4,8 |

|

Wartość dodana w przemyśle |

wzrost w proc. |

4,6 |

7,5 |

10,1 |

9,4 |

6,4 |

4,7 |

5,5 |

5,2 |

5,0 |

5,7 |

6,2 |

|

Wartość dodana w budownictwie |

wzrost w proc. |

3,7 |

2,4 |

4,0 |

0,8 |

0.6 |

4,1 |

3,7 |

3,7 |

3,6 |

4,1 |

3,5 |

|

Popyt krajowy |

wzrost w proc. |

5,0 |

3,6 |

5,1 |

3,3 |

3,1 |

3,3 |

3,8 |

4,1 |

4,0 |

3,2 |

4,3 |

|

Spożycie indywidualne |

wzrost w proc. |

5,1 |

3,4 |

4,6 |

2,6 |

3,1 |

3,3 |

3,5 |

3,4 |

2,6 |

3,8 |

4,1 |

|

Spożycie publiczne |

wzrost w proc. |

1,1 |

2,4 |

1,2 |

1,2 |

4,2 |

3,0 |

-2,5 |

-0,2 |

-2,5 |

-3,5 |

-3,8 |

|

Inwestycje |

wzrost w proc. |

6,9 |

3,6 |

5,5 |

2,9 |

3,3 |

3,4 |

8,2 |

7,3 |

10,0 |

8,0 |

7,5 |

|

Eksport |

wzrost w proc. |

-1,5 |

16,0 |

20,6 |

24,4 |

11,6 |

9,0 |

9,4 |

8,0 |

9,0 |

9,8 |

11,0 |

|

Import |

wzrost w proc. |

1,5 |

10,1 |

16,7 |

13,5 |

7,7 |

4,2 |

4,7 |

4,1 |

4,4 |

4,8 |

5,4 |

|

Produkcja sprzedana przemysłu |

wzrost w proc. |

4,3 |

7,9 |

10,7 |

9,7 |

6,6 |

5,2 |

5,9 |

5,5 |

5,3 |

6,1 |

6,5 |

|

Podaż pien. (M2), nominalnie (k.o.) |

wzrost w proc. |

19,5 |

14,9 |

13,8 |

17,2# |

14,3 |

14,9 |

12,0 |

19,1 |

16,6 |

15,6 |

12,0 |

|

Podaż pien. (M2), realnie (k.o.) |

wzrost w proc. |

9,4 |

5,4 |

3,2 |

6,5# |

3,1 |

5,4 |

3,7 |

11,0 |

9,1 |

7,3 |

3,7 |

|

Podaż pien. (M2), nominalnie (k.o.) |

mld zł |

263,5 |

302,7 |

262,0 |

276,8# |

281,2* |

302,7 |

339,0 |

312,0 |

322,8 |

329,8 |

339,0 |

|

Wynik s. finansów publicznych |

proc. PKB |

-2,8 |

-2,6 |

X |

X |

X |

X |

-2,6 |

X |

X |

X |

X |

|

Dochody ludności do dyspozycji (real.) |

wzrost w proc. |

6,2 |

4,7 |

5,6 |

6,2 |

3,0 |

4,1 |

3,6 |

3,4 |

4,2 |

2,9 |

3,7 |

|

PODSTAWOWE WSKAŹNIKI MAKROEKONOMICZNE

W LATACH 1999 - 2001 (2)

Przeciętne wynagrodzenie w GN, brutto, realnie |

wzrost w proc. |

3,4 |

2,6 |

4,7 |

2,4 |

1,7 |

2,3 |

2,5 |

2,5 |

3,1 |

2,3 |

2,1 |

Przeciętne zatrudnienie w GN## |

wzrost w proc. |

-0,5 |

-0,7 |

-2,3 |

-0,6 |

0,3 |

-0,0 |

0,2 |

-0,1 |

0,1 |

0,0 |

0,8 |

Stopa bezrobocia rejestr. (k.o.) |

proc. |

12,7 |

14,3 |

13,9 |

13,5 |

14,0 |

14,3 |

14,4 |

14,5 |

14,5 |

14,1 |

14,4 |

Deflator PKB |

wzrost w proc. |

7,1 |

8,7 |

7,8 |

8,3 |

9,3 |

9,1 |

8,1 |

8,6 |

8,2 |

7,5 |

7,9 |

Indeks cen towarów i usług konsump. |

wzrost w proc. |

7,3 |

10,1 |

10,3 |

10,0 |

10,8 |

9,4 |

7,8 |

8,6 |

8,0 |

7,5 |

7,5 |

Indeks cen energii |

wzrost w proc. |

9,6 |

8,2 |

8,1 |

6,5 |

9,1 |

10,0 |

8,1 |

10,9 |

8,4 |

6,5 |

6,5 |

Stopa inwestycji |

proc. PKB |

26,2 |

25,8 |

18,1 |

22,7 |

25,1 |

35,5 |

25,3 |

18,6 |

22,3 |

24,8 |

33,6 |

Wolnorynkowy kurs dolara (średni) |

zł/USD |

3,96 |

4,4 |

4,11 |

4,38 |

4,39 |

4,6 |

4,5 |

4,4 |

4,4 |

4,5 |

4,5 |

Kurs euro (średni) |

zł/euro |

4,23 |

4,1 |

4,1 |

4,1 |

4,0 |

4,1 |

4,3 |

4,2 |

4,3 |

4,4 |

4,4 |

Źródła: GUS, NBP, IBnGR. Uwaga: k.o - stan na koniec okresu; X - brak porównywalnych danych; * - dane GUS, NBP; # - wielkości czyszczone z efektu końca czerwca; ## - dane dotyczą pełnej zbiorowości, nie obejmują resortu obrony narodowej oraz resortu spraw wewnętrznych i administracji;

PROGNOZA PODSTAWOWYCH WIELKOŚCI MAKROEKONOMICZNYCH

NA LATA 2000-2003

Prognoza podstawowych wielkości makroekonomicznych na lata 2000-2003 |

||||||||

|

Prognoza kwartalna na 2001 |

Prognoza roczna |

||||||

|

1kw01 |

2kw01 |

3kw01 |

4kw01 |

2000 |

2001 |

2002 |

2003 |

PKB |

4,1 |

4,8 |

4,9 |

4,6 |

4,7 |

4,6 |

4,5 |

4,2 |

Absorpcja krajowa |

3,6 |

4,3 |

4,3 |

4,4 |

2,9 |

4,1 |

4,4 |

4,1 |

Spożycie ogółem |

3,3 |

3,7 |

3,7 |

3,5 |

2,7 |

3,5 |

3,9 |

4,1 |

Indywidualne |

3,8 |

4,3 |

4,3 |

4,1 |

3,1 |

4,1 |

4,6 |

4,8 |

Rządowe |

1,2 |

1,2 |

1,2 |

1,2 |

1,0 |

1,2 |

1,2 |

1,0 |

Akumulacja |

4,8 |

6,4 |

6,0 |

5,9 |

3,7 |

5,9 |

5,6 |

4,2 |

Inwestycje |

4,8 |

6,6 |

6,2 |

6,0 |

3,5 |

6,0 |

5,7 |

4,3 |

Eksport |

10,9 |

10,6 |

10,2 |

9,3 |

19,8 |

10,3 |

7,4 |

7,3 |

Import |

8,5 |

8,5 |

8,0 |

7,8 |

11,3 |

8,2 |

6,7 |

6,7 |

Saldo w % |

-10,8 |

-10,7 |

-9,2 |

-13,1 |

-10,9 |

-9,9 |

-8,3 |

-8,0 |

Stopa bezrobocia, koniec okr. |

15,1 |

14,5 |

15,2 |

15,7 |

14,8 |

15,7 |

15,0 |

14,5 |

Ceny konsumpcyjne |

|

|

|

|

|

|

|

|

Wzrost 12-mies. |

8,3 |

7,4 |

6,9 |

6,9 |

8,8 |

6,9 |

6,1 |

5,8 |

Średnio- rocznie |

|

|

|

|

10,1 |

7,4 |

6,1 |

5,8 |

Ceny produkcji przem. |

|

|

|

|

|

|

|

|

Wzrost 12-mies. |

6,0 |

5,8 |

5,3 |

4,2 |

6,8 |

4,2 |

3,1 |

3,4 |

Średnio- rocznie |

|

|

|

|

7,7 |

5,3 |

2,5 |

3,1 |

Kursy walutowe |

|

|

|

|

|

|

|

|

PLN/USD, koniec okr. |

4,8302 |

4,7735 |

4,6096 |

4,4945 |

|

|

|

|

PLN/EUR, koniec okr. |

4,1891 |

4,1399 |

4,3685 |

4,4975 |

|

|

|

|

Dewaluacja PLN wobec koszyka |

|

|

|

|

1,2 |

6,5 |

4,8 |

4,5 |

Deficyt obrotów bieżących w relacji do PKB |

|

|

|

|

-7,2 |

-6,1 |

-6,1 |

-6,0 |

Deficyt budżetu państwa w relacji do PKB |

|

|

|

|

-2,0 |

-1,3 |

-1,7 |

-1,5 |

Dług publiczny w relacji do PKB |

|

|

|

|

41,2 |

38,7 |

38,7 |

39,3 |

źródło: Niezależny Ośrodek Badań Ekonomicznych

Kryzys walutowy: gwałtowny spadek zaufania do stabilności danej waluty.

Następują wtedy takie zjawiska jak:

Gwałtowny odpływ znacznej części kapitałów zagranicznych, które wcześniej napłynęły do takiego kraju.

Ucieczka rezydentów od waluty krajowej (w tym również w celu wcześniejszego nabycia walut zagranicznych potrzebnych do spłaty zaciągniętych kredytów dewizowych)

Spekulacyjny atak na walutę danego kraju, przeprowadzany głównie przez nierezydentów.

Kryzysy walutowe powodują wystąpienie:

Kryzysu bankowego (w następstwie gwałtownego odpływu kapitału zagranicznego, trudności w dostępie do zagranicznych źródeł finansowania oraz przede wszystkim, raptownego pogorszenia się wyników finansowych przedsiębiorstw na skutek spadku kursu waluty krajowej i wzrostu stóp procentowych)

Kryzysu na giełdach papierów wartościowych

Kryzysu na rynku nieruchomości

Kryzysu zadłużeniowego

Recesji w sferze realnej gospodarki

Cechy wspólne kryzysów walutowych lat dziewięćdziesiątych:

Radykalne otwarcie gospodarki na wymianę międzynarodową

Stosowanie odmiany stałego kursu walutowego

Sukcesy w polityce gospodarczej powodujące napływ kapitału zagranicznego

Słabości instytucjonalne i strukturalne

Nieefektywne sektory bankowe

Poziom inflacji wyższy niż w krajach rozwiniętych

Relatywnie niska stopa oszczędności krajowych lub kapitałochłonność produkcji

Zła jakość publikowanych danych statystycznych o sytuacji finansowej państwa

Poważne zaniechania przy realizowaniu programów reform gospodarczych

CZY MOŻEMY UNIKNĄĆ KRYZYSU ?

Utwardzenie polityki gospodarczej:

Zdecydowane cięcia w wydatkach budżetowych

Wzmocnienie dyscypliny ściągania podatków

Rozbicie monopoli

Szybkie dokończenie prywatyzacji

Przygotowanie się do obniżenia podatków

źródło: Witold M. Orłowski „Witajcie w ciężkich czasach”, Gazeta Wyborcza 31.05.2000

22

Kurs dzienny USD, 2000 r.

Euro 2000 r.

Wyszukiwarka

Podobne podstrony:

Postepowanie w przypadku uzyskania informacji o możliwości wystapienia aktu o cechach terrorystyczny

Kwestia możliwości wystąpienia państwa europejskiego z Unii Europejskiej nie jest jasno rozstrzygnię

3=zarządzanie kryzysowe w polsce

Kryzys w Polsce 2009, Studia, międzynarodowe rynki finansowe

218 225 Bezpieczeństwo narodowe i zarządzanie kryzysowe w Polsce w XXIw

system zarzadzania kryzysowego w polsce ppt

Zarządzanie Kryzysowe w Polsce

Za podstawowe przyczyny wystąpienia zjawiska?zrobocia w Polsce

SPECYFIKA WIELKIEGO KRYZYSU W POLSCE, 5

Możliwości leczenia SM w Polsce E Krzystanek

STRUKTURA ZARZĄDZANIA KRYZYSOWEGO W POLSCE

Postepowanie w przypadku uzyskania informacji o możliwości wystapienia aktu o cechach terrorystyczny

Anna Członkowska, Iwona Sarzyńska Długosz – Możliwości rehabilitacji poudarowej w Polsce

21 potrzeby energetyczne Polski i możliwość rozwoju EJ w Polsce

więcej podobnych podstron