Wartość pieniądza w czasie, kapitalizacja, dyskontowanie (graficznie, wzór);

Wykazać różnicę, renta należna i odroczona, wieczysta;

Składniki rynkowej stopy procentowej (wpływa inflacja, termin zapadalności, nominalna stopa %)

WARTOŚĆ PIENIĄDZA W CZASIE

Zmienna wartość pieniądza w czasie umożliwia nam porównywanie różnych wartości pieniądza w różnych czasie. Wynika ona z występowania zjawisk ekonomicznych tj. inflacja czy też zmiana stóp procentowych. To co posiadamy w chwili obecnej może więc zmienić wartość w przysłości. Ze zmianą wartości jest związane ryzyko, gdyż bez szczególowej analizy nie wiemy do końca czy pieniądz straci na wartości czy też zyska.

Narzędziami służącymi porównywaniu różnych kwot pieniężnych w czasie służą:

- Kapitalizacja - proces szukania wartości przyszłej wykorzystując narzędzie procesu składowanego,

- Dyskontowanie - proces odwrotny, szukanie wartości obecnej,

KAPITALIZACJA (co miesiąc są dopisywane odsetki od odsetek)

Kapitalizacja jest procesem szukania przyszłej wartości przypływających sum pieniężnych

Procent składany można obliczyć wg zależności,

(1+r)t

r - stopa procentowa

t - długość okresu inwestowania

ten wzór jest właściwy, gdy kapitalizacja odbywa się raz do roku.

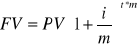

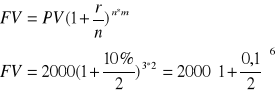

W przypadku inwestycji lokaty do roku ale realizowanej częściej ma zastosowanie następujący wzór:

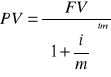

DYSKONTO

Dyskontowanie jest odwrotnością kapitalizacji, czyli szukaniem obecnej wartości przyszłych (oczekiwanych) dochodów

D=FV-P ![]()

![]()

Kapitalizacja częściej realizowana niż raz w roku

Instrument oznacza, że instrument kupowany jest po cenie niższej niż wartość jaką posiada, różnica stanowi dyskonto np. 100-95=5 -> dyskonto

Wielkości, parametry służące określaniu wartości pieniądza w czasie

1. Określenie wartości przyszłej

FV=PV(1+i)t

PV - wartość obecna (present value)

FV - future value

2. Określenie wartości obecnej

![]()

Renta to szereg równych płatności, równych kwot w równych odstępach czasu przez określony czas.

Wyróżniamy rentę:

zwykła, inaczej odroczoną, jest to płatność dokonywana na koniec każdego okresu

rentę należną - płatność dokonywana na początek okresu.

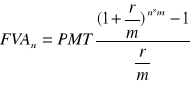

Wartość przyszłej renty

![]()

- wzór przy założeniu, że kapitalizacja mamy raz w roku

PMT - wielkość renty (kwotowa)

r - oprocentowanie

n - liczba lat, w których płatność jest stosowana

ten wzór stosujemy w przypadku obliczenia wartości przyszłej przepływu kwot systematycznie oszczędzanej.

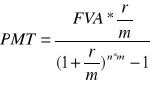

Wyznaczanie wielkości renty przy znajomości wartości przyszłej renty

![]()

RENTA WIECZYSTA

![]()

Wartość końcowa regularnych płatności

![]()

TV - wartość końcowa

Ct - płatność w roku „t”

n - liczba lat, w których dokonujemy płatności

t - konkretny rok

Składniki rynkowej stopy procentowej

Stopa procentowa to procentowy wskaźnik określający stosunek sumy płaconej za użytkowanie kapitału pieniężnego do wielkości tego kapitału, ustalony najczęściej w stosunku rocznym.

Wysokość stopy procentowej jest zależna od nominalnej stopy procentowej, inflacji, terminu zapadalności, ryzyka oraz celu pożyczki.

Nominalna stopa procentowa

K*=K+IP+LP+DRP+MRP

Za pomocą tych wszystkich znaków wyodrębniono kształtowanie nominalnej stopy procentowej.

K* - realna stopa procentowa jest charakterystyczna dla instrumentu wolnego od ryzyka przy założeniu, że inflacja będzie równa zero.

Poziom K* zależy od 2 czynników:

1) skłonności ludności do oszczędzania - jeśli skłonność do oszczędzania jest większa, wtedy mniejsza jest ilość pieniądza w obiegu,

2) dochodów, które zamierzają uzyskać pożyczkobiorcy - w zależności jakie dochody kredytobiorcy otrzymują mogą ustalić górny pułap stopy procentowej jaką chcą zapłacić za kredyt,

IP - premia inflacyjna - obejmuje swoim zakresem długość trwania ważności instrumentu obowiązującego do terminu zapadalności danego instrumentu względnie średnia wartość stopy inflacji w przyszłości

LP - premia płynności lub zbywalności. Instrument płynny, to znaczy że w dowolnym terminie możemy zamienić na gotówkę. Instrumenty charakteryzują się różną płynnością. O płynności danego instrumentu decyduje wiarygodność emitenta

DRP - premia dotyczy terminu zapadalności

MRP - parametr związany z niewypłacalnością emitentapremia za niewypłacalność emitenta. Największą wiarygodnością cieszą się instrumenty Skarbu Państwa.

Zapadalność - wymagana czy konieczna data wpłaty przez emitenta wartość waloru jego ostatecznemu posiadaczowi. Premia będzie miała tym większy wpływ im dłuższy jest okres ważności danego instrumentu.

Inne czynniki kształtujące poziom stóp procentowych:

I Polityka Banku Centralnego

Sterując obiegiem pieniądza(przepływ), bo ma wpływ na poziom inflacji

II Poziom zadłużenia deficytu budżetowego do narzędzi, które służą ograniczeniu deficytu należa:

- emisja papierów wartościowych Skarbu Państwa (emisja na otwartym rynku)

- zaciąganie pożyczek

III Bilans handlu zagranicznego

ma bardzo złożony wpływ na stopy procentowe, ni można określić czy eksport spowoduje wzrost czy spadek stopy procentowej

PRZYKŁADY PIENIĄDZ W CZASIE:

Dysponujemy kwotą 2000 zł

Dokonujemy lokaty na rachunku oprocentowany w skali roku na 10%. Ile uzyskasz z tej inwestycji po 3 latach jeżeli:

a) odsetki kapitalizowane są co pół roku

b) odsetki kapitalizowane są kwartalnie

ad a) PV= 2000 PLN

r=10% - odsetki

m=2 - kapitalizacja

n=3 (okres)

ad b) PV=2000 PLN

r= 10 %

m=4

n=3

Wartość uzyskana przyszła uzyskana w drugim etapie (b) jest wyższa od wartości (a), ponieważ ze wzrostem liczby okresów kapitalizacji rośnie wartość przyszła im częściej kapitalizowane odsetki tym wartość przyszła wyższa

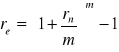

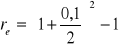

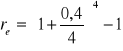

Oblicz dla obu przypadków efektywną stopę procentową

re - efektywna stopa procentowa

rn - nominalna stopa procentowa

m - wielkość określająca częstotliwość kapitalizowania odsetek

dla:

dla:

Dla większej częstotliwości kapitalizowanych odsetek, ta stopa procentowa (dla b) jest wyższa (większa)

PRZYKŁADY RENTY:

Zadanie:

Bank oferuję lokatę oprocentowaną wg stopy 10 % w skali roku, odsetki kapitalizowane są półrocznie. Oblicz wartość inwestycji, jeżeli dokonujesz systematycznych wpłat po 100 zł, co pół roku, przez okres 4 lat.

PMT=100 PLN

r=10% (oprocentowanie 10% przy 0.5 roku to 5%)

n=4

m=2

![]()

Zadanie:

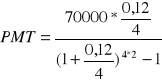

Chcemy za 2 lata kupić samochód o wartości 70.000. Ile powinniśmy wpłatać co kwartał, jeżeli lokata oprocentowana jest wg stopy 12 % w skali roku.

(Okres wpłaty jest równoznaczny z okresem kapitalizacji ZAWSZE)

PMT= ?

PVA= 70.000 PLN

r=12%

n=4

m=2

Wartość renty przybliżonej wartości bieżącej. Wzór umożliwia nam określenie wielkości raty spłaty kredytu

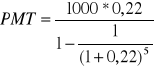

Bank oferuje kredyt oprocentowany na 22% (w skali roku) w wysokości 1000 zł. Kredyt należy zwrócić w ciągu 5 lat w równych ratach. Raty wpłacone są na koniec każdego okresu. Odsetki od kredytu kapitalizowane raz w roku. Oblicz wielkość raty.

PVA=1000 PLN

r=22%

m=1

n=5

Zadanie:

Ile zgromadzono na rachunku oprocentowanym wg stopy procentowej równej 10% w skali roku, przy rocznej kapitalizacji odsetek, gdy w 1 roku wpłacono 100

2 roku wpłacono 150

3 roku wpłacono 200

4 roku wpłacono 250

n=4

C1=100

C2=150

C3=250

C4=10%

Matematyka finansowa - kapitalizacja, dyskonto, renta

Matematyka finansowa - kapitalizacja, dyskonto, renta

Dziś

1

2

3

4

5

7

Wyszukiwarka

Podobne podstrony:

matma, uczelnia, matematyka finansowa

11-16 (ROZWIAZANIA DO ZADAN) matma, uczelnia, matematyka finansowa

matma egzamin 2007, uczelnia, matematyka finansowa

matma finansowa

matma Matematyka finansowa wzory 2

Matematyka+Finanse+Mikro, Matma

matma egzamin 2007, uczelnia, matematyka finansowa

matma finansowa

Matematyka finansowa, Wyklad 9 F

2011 06 20 matematyka finansowaid 27373

matematyka finansowa

MATEMATYKA FINANSOWA ĆWICZENIA 3 (25 03 2012)

Finanse - matematyka analityczna - kolokwium, STUDIA

matematyka finansowa zadania z wykladu

,matematyka finansowa, wzory i zadania Rachunek odsetek prostych

wzory matematyka finansowa

2001 03 24 matematyka finansowaid 21604

więcej podobnych podstron