FUNKCJE PIENIĄDZA

A. Miernik wartości na rynka wymiany pieniądz ujawnia się w postaci ceny, której miarą są narodowe (obecnie i międzynarodowe np. ecu) jednostki pieniężne. Jako środek (narzędzie) wymiany występował początkowo w formie pieniądza przedmiotowego (towaru), następnie monety, banknotu, pieniądza papierowego. Jest pewnym narzędziem pomiaru, wartości towaru i usług. Cena informuje odbiorcę towarów, ile jednostek pieniężnych trzeba zapłacić za nabycie określonego towaru lub świadczonej usługi - określonemu towarowi odpowiada określona liczba jednostek pieniężnych. Wartość względna (relatywna) np. l kg szynki (18 zł) odpowiada wartości 9 bochenków chleba (l chleb kosztuje 2 zł); chleb zdrożał na 3 zł tak więc szynka relatywne potaniała względem chleba.

B. Środek cyrkulacji (środek obiegowy) zarówno towary jak i pieniądze są w ciągłym ruchu. Pieniądz jako środek obiegu ułatwia wymianę towaru.

C. Środek nagromadzenia (tezauryzacji) służy do gromadzenia i przechowywania wartości (bogactwa) w postaci pieniężnej bądź kruszcowej (złoto). Pieniądz jest czasowo wycofywany z obiegu przez tych którzy go posiadają i tworzą się tzw. oszczędności. W skali ogólnokrajowej środki te występują w postaci rezerw.

D. Środek płatniczy (środek odroczonej płatności) ta funkcja pieniądza wiąże się x jogo zdolnością do regulowania różnych zobowiązań z tytułu zaciągniętego kredytu, płacenia należnego podatku, składki ZUS lub kary pieniężnej itp. Środkiem płatniczym staje się pieniądz z chwilą, gdy władza państwowa nada mu moc zwalniania z ekonomicznych zobowiązań. Jako środek płatniczy pieniądz rozwinął się w wielu nowych formach o charakterze bezgotówkowym np. weksli, czeków, a obecnie często w formie zapisów dokonywanych przez bank na kontach uczestników procesu likwidacji zobowiązań (pieniądz bankowy) w wyniku ich poleceń np. przelewy lub inne dyspozycje.

E. Pieniądz światowy pieniądz pełniący wyżej wymienione funkcje w skali międzynarodowej. Pieniądz obcy osłabia pieniądz krajowy. Pieniądz kraju o względnie silnej gospodarce - musi być stabilny; wymienialny na hme waluty w sposób nieograniczony; waluta w miarę rozproszona po całym świecie żeby móc nią, swobodnie dysponować np. S jest go dużo, a USA mają silną gospodarkę. Od 25 lat istnieją zmienne kursy walut

2. POPYT NA PIENIĄDZ I PODAŻ PIENIĄDZA

Motywy kształtujące popyt pieniądza:

1. motyw transakcyjny czyli konieczność posiadania pełnej gotówki na bieżące zakupy i płatności jeżeli nie można lub się nie chce tego załatwić przy pomocy obrotu bezgotówkowego - pieniądz jest potrzebny po to, aby móc zapłacić za potrzebne i pożądane przez nas towary i usługi;

2. motyw ostrożności (przezorności) czyli konieczność utrzymywania pewnych rezerw gotówki na nieprzewidziane, a konieczne wydatki lub bardzo atrakcyjne zakupy, a także ze względu na brak pewności uzyskania w pewnym czasie odpowiednie!! dochodów - ludzie chcą mieć nie tylko tyle pieniędzy ile im potrzeba na konkretny jeden towar lub usługę; zawsze chce się mieć jeszcze więcej, aby mieć jakieś zabezpieczenie;

3. motyw spekulacyjny (portfelowy) czyli konieczność posiadania pewne) sumy pieniądza gotówkowego np. na spekulacyjny zakup papierów wartościowych (z uwzględnieniem stopnia ryzyka lokaty w mniej lub bardziej bezpieczne walory) - ludzie są czasami niewolnikami określonych sytuacji - bo gdyby mieli w określonym czasie tyle a tyle pieniędzy to mogliby kupić coś o okazyjnej cenie.

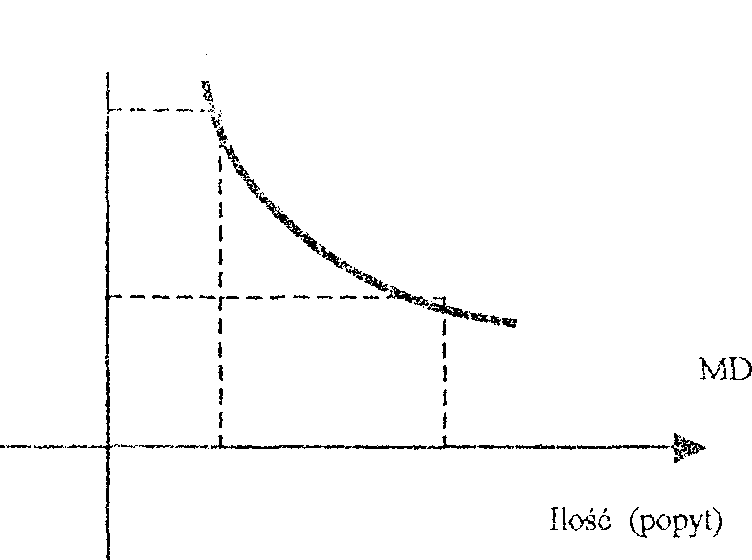

Popyt na pieniądz zależy od ceny.

MD - money demond

Stopa procentowa

Krzywa popytu ma tendencję spadkową. Natomiast zależność między popytem na pieniądz a stopą procentową jest odwrotnie proporcjonalna; im wyższa stopa procentowa tym mniejszy popyt na pieniądz i odwrotnie, im mniejsza stopa procentowa tym wyższy popyt na pieniądz np. większa stopa procentowa tym mniejsze zapotrzebowanie na kredyt.

II. Podaż pieniądza - to ilość pieniądza, która trafia na rynek i w gospodarce ilość pieniądza trafiającego na rynek uzależniona jest w głównej mierze od polityki prowadzonej przez Bank Centralny. Bowiem Bank Centralny dokonuje emisji pieniądza - podstawowa funkcja Banku Centralnego.

Agregaty pieniężne:

l. agregat Mo nazywany bazą monetarną albo zasób pieniądza wielkiej mocy. Mo jest to suma pieniądza gotówkowego poza kasami oraz depozyty w banku centralnym i banku komercyjnym (gotówka + wpłaty do-banku). Rezerwy obowiązkowe pewna część depozytu, którą uzyskały banki komercyjne od swoich klientów, które muszą przelać na nie oprocentowane konto w banku centralnym (pieniądze są zamrożone) - zapobieżenie nadmiernemu kredytowaniu.

2. agregat M1 jest to suma pieniądza gotówkowego poza kasami banku oraz depozyty przedsiębiorstw na rachunkach bieżących oraz środki na rachunkach ludności (KOR).

3. agregat M2 jest sumą agregatu Mi powiększona dodatkowo o inne depozyty krótkoterminowe np. wkłady na książeczkach oszczędnościowych.

4. agregat M3 jest to suma agregatu M^ oraz długoterminowe depozyty bankowe -• depozyty 3, 6 miesięczne oraz kilkuletnie.

5. agregat L oznacza określoną wielkość ekonomiczną; jest to suma agregat M.i oraz wartość papierów wartościowych - bonów skarbowych oraz obligacji skarbu państwa.

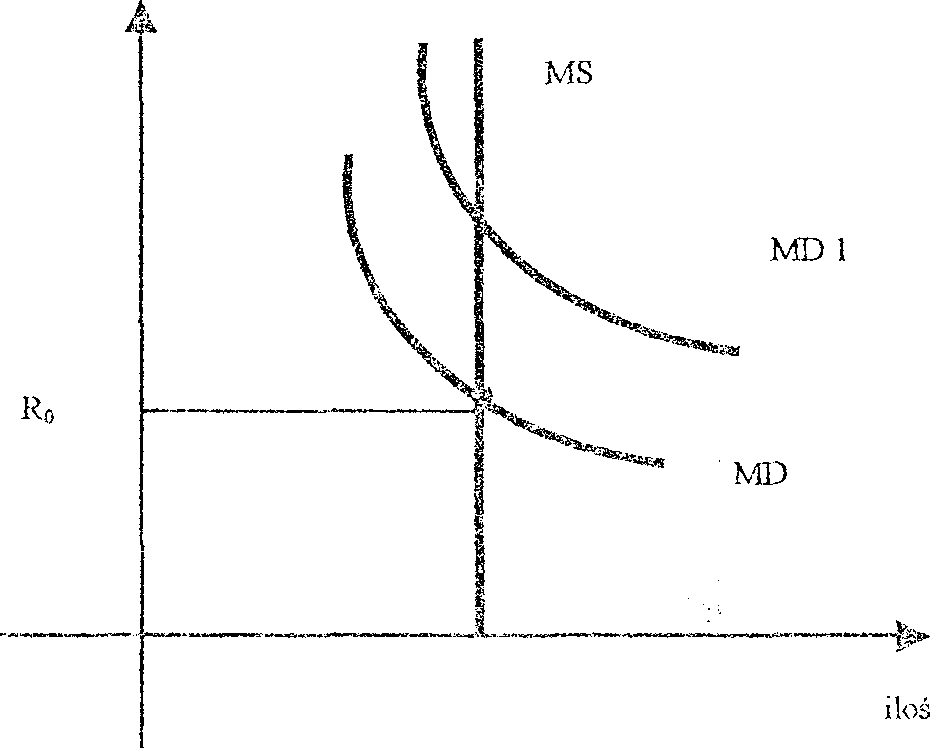

Krzywa podaży - podaż nie zależy od ceny pieniądza lecz od decyzji banku, centralnego.

MS - • money suppley

OBRAZ SZTYWNEJ PODAŻY NA PIENIĄDZ

Stopa procentowa

RO ceną równowagi będzie określona stopa procentowa

- punkt równowagi na rynku pieniężnym - zapotrzebowanie na. pieniądz pokryte jest odpowiednią ilością pieniądza

Jeżeli podaż MS nie zmieni się a popyt MD przesunie się do MD| to musi wzrosnąć stopa procentowa. Na zależność między popytem a stopą procentową można oddziaływać też podażą pieniądza przez bank centralny. Wówczas, im większa podaż tym mniejsza stopa procentowa i i-m mniejsza podaż tym większa stopa procentowa.. jest to jeden z głównych instrumentów polityki pieniężnej banku centralnego.

Z wieloletnich obserwacji i badań wynika kilka ważnych wniosków dotyczących popytu i podaży pieniądza:

1. Pieniądze są trzymane 7. uwagi na ich płynność. Zagregowany popyt na pieniądz rozpatrywany w wyrażeniu realnym nie stanowi popytu na pewną liczbę jednostek walutowych, lecz jest popytem na pewną wielkość siły nabywczej. Zagregowany popyt na pieniądz realny uzależniony jest ujemnie od alternatywnego kosztu trzymania pieniądza (mierzonego krajową stopą procentową), dodatnio zaś od wolumenu transakcji w gospodarce (mierzonego realnym produktem narodowym brutto).

Rynek pieniężny zJ-iajduje się w stanie równowagi, kiedy podaż pieniądza realnego (realna wartość masy pieniężnej) równa jest zagregowanemu popytowi na pieniądz realny. Przy danym poziomie cen w okresie krótkim zwiększenie podaży pieniądza obniża stopę procentową, a spadek podaży pieniądza podwyższa stopę procentową, Wzrost realnej produkcji podwyższa stopę procentową, natomiast spadek realnej produkcji ma skutek przeciwny.

Wzrost podaży pieniądza, poprzez obniżenie krajowej stopy procentowej powoduje deprecjację waluty krajowej na rynku dewizowym. Podobnie, spadek krajowej podaży pieniądza powoduje aprecjację waluty krajowej w stosunku do walut obcych.

Trwałe zmiany w podaży pieniądza, zmieniające długookresowy oczekiwany kurs waluty, powodują szybsze tempo zmian kursu walutowego i wywierają przez to silniejszy wpływ na rozmiary produkcji w okresie krótszym niż zmiany przejściowe. Jeśli gospodarka znajduje się w stanie pełnego zatrudnienia, trwałe powiększenie podaży pieniądza prowadzi do wzrostu poziomu cen, co w końcu odwraca skutek początkowej deprecjacji normalnego kursu walutowego. W okresie długim rozmiary produkcji powracają do poziomu wyjściowego i wszystkie ceny pieniężne rosną proporcjonalnie do powiększenia się podaży pieniądza.

Zakup aktywów dokonany przez bank centralny w rezultacie prowadzi automatycznie do powiększenia krajowej podaży pieniądza, natomiast każda sprzedaż aktywów przez bank centralny automatycznie powoduje zmniejszenie się podaży pieniądza.

Zasilanie banków komercyjnych przez bank centralny:

Bank centralny reguluje dopływem i odpływem pieniądza w instytucjach depozytowo -kredytowych.

Kredyt lombardowy - zaciąganie kredytów przez bank komercyjny w banku centralnym; bank komercyjny uzyskuje kredyt od banku centralnego pod zastaw papierów wartościowych; operacja kosztowa - oprocentowana.

Rezerwa obowiązkowa jaką muszą utrzymać banki komercyjne, wyznaczona jest przez Radę Polityki Pieniężnej NBP. Banki mogą utrzymywać wyższe rezerwy, ale nie mogą utrzymywać mniejszej niż wyznaczony jej poziom minimalny. Konieczność tworzenia obowiązkowej rezerwy finansowej wynika stąd, że banki komercyjne mają zdolność tworzenia dodatkowej siły nabywczej na rynku pieniężnym, co mogłoby w pewnych okresach kolidować z polityką banku centralnego. Jeśli np. wkłady w bankach komercyjnych wynoszą iączme 100 min złotych, a obowiązkowa rezerwa wynosi 10% czyli 10 min złotych, wówczas obniżenie obowiązkowej rezerwy tylko o 1.% zwalnia ł min złotych i umożliwia swobodne dysponowanie nią na działalność kredytową banków. Zwiększenie tej rezerwy z 10 do 11% jest równoczesne ze zmniejszeniem dopływu pieniądza do obiegu. Ta metoda jest powszechnie stosowanym instrumentem oddziaływania na rozmiary kredytów w skali kraju'.

Transakcje kredytowe kontrahenci nie płacą gotówką lecz wystawiają weksle (pieniądz kredytowy).

Dyskonto weksla to kupno przez bank weksla przed terminem jego wykupu (płatności). Za przeprowadzenie transakcji zamiany weksla na gotówkę bank pobiera odsetki dyskontowe, które nalicza za czas od daty zdyskontowania weksla do terminu jego płatności. Pobór przez bank dyskonta i ewentualnej prowizji związany jest z przejęciem ryzyka me wykupienia weksla w terminie przez, wystawcę lub trasata.

Redyskonto weksla przekazanie weksla przez bank komercyjny bankowi centralnemu w zamian za co bank komercyjne otrzymuje pewną sumę pieniędzy pomniejszoną o stopę redyskonta (zwykle jest ona ustalana na niższym poziomie niż stopa dyskontowa, co pozwala bankom na osiąganie zysku nawet w redyskoncie). Jest to powtórne dyskontowanie weksla. Stopa dyskontowa jest to stopa procentowa ustalana przez bank centralny przy udzielaniu pożyczek bankom komercyjnym. Jest to minimalna stopa pożyczkowa. Bank centralny jest kredytodawcą ostatniej instancji

Operacje otwartego rynku istota operacji otwartego rynku polega na zakupie lub sprzedaży papierów wartościowych przez bank centralny na otwartym .rynku giełdowym. W tych operacjach biorą udział banki komercyjne, banki inwestycyjne, instytucje ubezpieczeniowe i liczne jednostki fizyczne lub prawne, które pragną ulokować wolne środki w papierach wartościowych. Przedmiotem operacji otwartego rynku są z reguły krótkoterminowe obligacje państwowe; rzadziej bywają to weksle prywatne lub obligacje państwowe o długich terminach płatności. Wymienione papiery wartościowe lokowane są na rynku metodą dyskonta, czyli potrącania od nominalnej wartości kwoty odsetek za okres do dnia ich płatności. Wysokość stopy procentowej ustała bank centralny w zależności od koniunktury. Jeżeli bank centralny uzna, że na rynku jest za mało pieniądza to skupuje papiery wartościowe od banków komercyjnych i tym samym banki komercyjne są zasilane świeżym pieniądzem, a równocześnie zasilany jest rynek.

5

5

Wyszukiwarka

Podobne podstrony:

pieniądz makro, Bankowość i Finanse

funkcje pieniądza (2 str), Bankowość i Finanse

charakteryzacja podstawowych funkcji pieniądza ( 5 str), Bankowość i Finanse

istota i rola pieniądza (5 str), Bankowość i Finanse

teoretyczna konstrukcja miar podazy pieniadza(1), Bankowość i Finanse

rola pieniądza i systmu bankowegow gospodarce rynkowej (9 st, Bankowość i Finanse

wpływ pieniądza i systemu pieniężnego na współczesną gospoda(1), Bankowość i Finanse

pieniądz i bankowosc(1), Bankowość i Finanse

PIENIADZ I SYSTEM BANKOWY, Prawo finansowe

Bankowość i Finanse Istota pieniądza

fazy pieniądza w ujęciu historycznym (18 str), Bankowość i Finanse

funkcja pieniądza, Bankowość i Finanse

pochodzenie i funkcje pieniadza (10 str), Bankowość i Finanse

funkcje pieniądza (12 str)(1), Bankowość i Finanse

więcej podobnych podstron