Globalne rynki finansowe

Prof. dr hab. Jacek Karwowski

Literatura

Lutkowski K., Finanse międzynarodowe, PWN, Warszawa 2007, (rozdz.. 10,11)

Finanse międzynarodowe red. Bernaś, PWN,( rozdz. 1,7,8) - mam.

Roth P. , Rynki walutowe i pieniężne. Dom wydawniczy ABC warszawa 2000 (część I i III)

Najlepszy E., Zarządzanie finansami międzynarodowymi. Zadania z rozwiązaniami 2, PWE, Warszawa 2002 (rozdz:7,8,9,10) - mam

Dodatkowa

Chraboszczewska E. Orędzia Międzynarodowe rynki finansowe, SGH 2002

Ściągnąć ze strony zasady tworzenia bilansu płatniczego

Bilans Polski NBP (w statystyce) trzeba umieć

Egzamin 21-06-08 godz. 900 budynek P. - wszystkie 3 sale.

Wykład 1 01-03-08

Globalne rynki finansowe - pojęcie.

Instrumenty typowe dla GRF i ich zastosowanie:

FRA

eurocurrency

futures

options on eurocurrency futures

opcje na stopy procentowe

syndykaty eurokredytowe

Pojęcie i klasyfikacja Międzynarodowych Rynków Finansowych

MRF to miejsce, gdzie zawierane są transakcje pomiędzy podmiotami oferującymi nadwyżki finansowe i tymi które wykazują zapotrzebowanie finansowe. Wyróżnikiem tych rynków jest umiędzynarodowienie (internacjonalizacja) uczestników tego rynku, czyli fakt, że mają oni siedziby / miejsca zamieszkania w różnych krajach i lub używają waluty obcej. Często działają oni zatem w różnych systemach prawnych, gospodarczych, walutowych czy też kulturowych.

Rynki zagraniczne

Na rynkach zagranicznych nierezydentom stawiane są do dyspozycji instrumenty nominowane w walucie narodowej kapitałodawcy. Banki i inni pośrednicy finansowi działają w centrum finansowym kraju, którego waluta jest wykorzystywana w transakcjach. Podlegają też przepisom regulującym podobną działalność na rynku narodowym ( w relacjach z rezydentami)

Eurorynki

Eurorynki różnią się od rynków zagranicznych między innymi tym, że w transakcjach na nich wykorzystuje się waluty obce (z punktu widzenia kraju, w którym zawierana jest transakcja). Co ważniejsze jednak, następuje tam odseparowanie ryzyka walutowego związanego z daną walutą od przepisów regulujących (czytaj :ograniczających) rynek finansowy kraju, z którego waluta pochodzi.

Można też powiedzieć, że rynki eurowalutowe charakteryzują się tym, iż są na nich zawierana transakcje rozliczane następnie w innym kraju i jego walucie. Nie mają również bezpośredniego związku z gospodarką tego kraju. Stąd rozróżnienie między operacjami „onshore”, podlegającymi regulacjom wewnętrznym (w tym np. opodatkowaniu) oraz „offshore” w znacznym stopniu wyłączonymi spod tych ograniczeń.

Znaleźć kraj, który nie ma dostępu do morza i sąsiedzi też nie mają.

offshore onshore

Rynek offshore jest też rynkiem, który wyodrębnić jako miejsce dokonywania transakcji finansowych na zasadach korzystniejszych niż w krajach sąsiednich. Inaczej rzecz ujmując, może nawet trafniej, rynek na charakter offshore, jeśli inne kraje stwarzają warunki gorsze dla tych samych operacji.

Oazy podatkowe a centra offshore

Tym samym pojęcie centrum offshore jest nieco podobne do pojęcia oazy podatkowej (raju podatkowego). Faktycznie niektóre z centrów eurowalutowych to obszary tax haven, np. Hongkong, Singapur, Szwajcaria, Kajmany, Bahamy, Luksemburg. Bycie oazą sprzyja rozwojowi operacji finansowych w skali międzynarodowej. Jednak nie należy mylić obu rodzajów terytoriów. Bez wchodzenia w szczegóły definicyjne, tax haven stwarza przede wszystkim korzyści podatkowe, podczas gdy centrum eurowalutowe pozwala na dokonywanie operacji finansowych na warunkach innych niż dopuszczalne w obrocie „wewnętrznym”: korzyści z tych ostatnich nie muszą mieć charakteru podatkowego.

Globalne rynki finansowe

Eurorynki to pojedyncze centra finansowe, ale z drugiej strony sieć powiązań między nimi oraz innymi ważnymi centrami finansowymi jest tak ścisła, że bardziej poprawne byłoby mówienie o globalnym rynku finansowym, obejmującym wiele obszarów.

Tworzenie wkładów eurowalutowych

Punktem wyjścia niech będzie wkład dolarowy firmy amerykańskiej w banku nowojorskim. Jeśli ta firma dokona transferu środków poza USA, np. do Londynu (np. z powodu przeniesienia się do Wielkiej Brytanii ze względu na długoletni kontrakt) pojawi się nowy wkład w banku Londyńskim. Zobowiązanie banku amerykańskiego wobec firmy amerykańskiej wygaśnie, ale pojawi się za to wobec banku londyńskiego.

Gdy bank brytyjski postanowi udzielić kredytu na bazie przyjętego depozytu dolarowego, kredytobiorca być może przekaże uzyskane środki do innego banku, np. singapurskiego. Z p-ktu widzenia banku amerykańskiego………….

Rynki pieniężne

Transakcje na rynku pieniężnym polegają na pożyczaniu przez banki depozytów utrzymywanych w walutach obcych, tradycyjnie na krótkie okresy ( do roku), ale w rzeczywistości terminy są znacznie krótsze, od pieniądza jednodniowego do 3 miesięcy.

Podobnie jak na rynku wewnętrznym eurowalutowy rynek pieniężny służy wyrównywaniu pozycji płynności. Swoje przejściowe nadwyżki ubezpieczeniowe, fundusze inwestycyjne, fundusze emerytalne i one też zaciągają w razie potrzeby krótkoterminowe kredyty. Ponadto na eurorynku pieniężnym aktywne są Banki Centralne, instytucje państwowe, a także podmioty z krajów słabiej rozwiniętych, nie dysponujące narodowymi rynkami pozwalającymi na dokonanie przez nich pożądanych transakcji.

Rynki kredytowe

Na globalnych rynkach kredytowych znajdujemy dwa podstawowe rodzaje kredytów. Pierwszy to omówione wcześniej kredyty na rynku międzynarodowym. Jednak zasadnicze znaczenie dla dochodów banków mają kredyty udzielone ostatecznym kredytobiorcom, czyli firmom, rządom. Kredyty te mają z reguły charakter średnio i długoterminowy. Są refinansowane jednak często przez przyjmowanie krótkoterminowych wkładów. Charakteryzują się większym ryzykiem niespłacenia niż kredyty dla banków. Dlatego spread jest w tym przypadku wyższy niż na rynku międzybankowym. Służą głównie do finansowania handlu, ale również inwestycji. Ostatnio pojawił się popyt na wielkie kredyty związane z przejęciami i prywatyzacją.

Rynek obligacji międzynarodowych

Rynek obligacji zagranicznych i euroobligacji tworzą średnio i długoterminowe należności/zobowiązania występujące w postaci papierów wartościowych denominowanych w walucie krajowej oraz w walutach obcych banku Są tam pośrednikami między emitentami i inwestorami albo występują same jako emitenci.

Instrumenty na rynek offshore

Przewaga rynków offshore nad onshore przejawia się między innymi tym, że na pierwszych jest znacznie większy wybór instrumentów finansowych niż na rynkach wewnętrznych, gdzie państwo niekiedy nie zezwala na podejmowanie przez inwestorów zbyt dużego ryzyka, np. nie dopuszcza di krótkiej sprzedaży.

Instrumenty pojawiają się w dwojaki sposób

sami klienci wpadają na pomysł nowego instrumentu

jako wynik pracy zespołu w instytucji finansowej

Typowe operacje eurobanku:

tradycyjne transakcje walutowe oraz kupno i sprzedaż metali szlachetnych

przyjmowanie wkładów i udzielanie kredytów w walucie obcej i narodowej w relacjach z klientami zagranicznymi i krajowymi

uczestnictwo w syndykatach kredytowych służących między innymi fuzjom i przejęciom oraz finansowaniu handlu zagranicznego,

świadczenie usług związanych z obsługą handlu zagranicznego, jak przekazy zagraniczne, otwieranie akredytyw, inkaso dokumentowe, udzielanie gwarancji itp.

uczestnictwo w syndykatach służących emisji euroobligacji

zarządzanie środkami finansowymi powierzonymi przez klientów

obrót derywatami takimi jak: FRA, opcje walutowe, walutowe transakcje futures, swapy procentowe i walutowe, eurocurrency futures.

Wykład 2 02-03-08

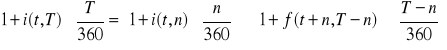

Implikowana przyszła stopa procentowa f. (implied forward rate)

gdzie i (a, b) to stopa procentowa instrumentu wyrażona jako ułamek dziesiętny, obowiązująca w czasie a, zaś

a+b to termin zapadalności instrumentu.

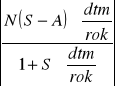

Forward Rate Agrement (FRA)

Jest to umowa między dwoma stronami, na mocy której sprzedający zobowiązuje się do zapłacenia kupującemu kwoty równoważącej zwiększony koszt zaciągania kredytu na kwotę N i na okres dtm dni (o ile stopa rynkowa S w ustalonym dniu będzie wyższa niż uzgodniona na A).

Jeśli A>S wówczas FRA musi zapłacić sprzedawcy FRA kwotę równoważącą. Tak więc kupujący FRA zapewnia sobie rekompensatę w przypadku, gdy stopa procentowa wzrośnie powyżej ustalonego poziomu - co może mieć dla niego znaczenie w sytuacji, gdy chce być w przyszłości kredytobiorcą. Z kolei sprzedający FRA zapewnia sobie wpłatę równoważącą spadek stopy rynkowej poniżej pewnego poziomu, czyli gwarantuje sobie określoną stopę dla przyszłej lokaty.

Opcje na stopę procentową Call na LIBOR

Kupujący opcję ma prawo do wyrównania do ustalonego poziomu (cena wykonania, strike rate) kosztu kredytu na określoną kwotę. Na przykład, jeśli w dniu wygaśnięcia opcji faktyczna stopa LIBOR na 3 miesiące będzie wyższa (10,5%) od ceny wykonania (9%), posiadacz opcji ja wykorzysta i otrzyma płatność od sprzedawcy opcji , po upływie 3 miesięcy:

![]()

0,25 = ¼ roku = 3 miesiące

Jeśli stopa faktyczna będzie niższa niż 9% opcja wygaśnie i nie będzie żadnej płatności.

Opcje amerykańskie i opcje europejskie - nauczyć się samej

Opcje na stopę procentową : Put na LIBOR

Kupujący opcję ma prawo do wyrównania opłacalności lokaty 3 miesięcznej do poziomu 8%, jeśli rynkowa stopa procentowa będzie w dniu wygaśnięcia opcji niższa. Jest to swego rodzaju gwarancja dokonywania lokaty według stopy co najmniej 8%.

Caplet, interest rate cap.

Caplet - opcja call na LIBOR kupiona w związku z zaciągniętym kredytem według zmiennej stopy procentowej na jeden okres.

Interest rate cap - to szereg opcji call na LIBOR kupionych w związku z zaciągnięciem kredytu według stopy zmiennej, która jest okresowo ustalana na kolejne okresy.

Floorlet, interest rate floor

Floorlet - opcja put na LIBOR sprzedana w związku z kredytem na 1 okres.

Interest rate floor - szereg opcji put sprzedanych w związku z kredytem na wiele okresów.

Collar

Długa pozycja call i krótka put przy czym strike rate dla put jest niższa niż dla call. Kwoty obu opcji oraz terminy wygaśnięcia są takie same. Collar zapewnia górną granicę oprocentowania kredytu, ale też eliminuje korzyści ze spadku stopy procentowej poniżej poziomu strike rate dla put. Gwarantuje maksymalny i minimalny koszt kredytowania.

interest pate collar |

Company pays |

||||||||||||

|

|

|

|

|

|

|

|

|

|

|

|

compensation |

|

|

|

|

|

|

|

|

|

|

|

|

|

payment |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

cap |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Floor |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Company pays |

|

|

|

|

|

|

|

|

|

|

|

|

|

compensation |

|

|

|

|

|

|

|

|

|

|

|

|

|

payment |

|

Eurodolar futures WWW.wgt.com.pl

Rodzaj zakładu, w którą stronę zmieni się cena futures, definiowana jako:

100 - (stopa procentowa LIBOR, w procentach, od eurodolarowych depozytów trzymiesięcznych z dostawą w przyszłości)

np. 100 - 10,36 = 89,64

Zajęcie długiej pozycji na giełdzie pociągnie za sobą zyski, jeśli cena wzrośnie, czyli gdy stopa procentowa spadnie. Oznacza to, że długa pozycja może służyć do zabezpieczania dochodów z przyszłych lokat (zaś krótka pozycja do zabezpieczania się przed wzrostem stopy procentowej, gdy planujemy zaciągnięcie kredytu).

89,65% - 89,64% = 0.01% 1 punkt procentowy

0.0001 x 1000000$ x ¼ = 25$

Opcions on eurodolar futures

Opcja put na kontrakt eurodolar futures daje nabywcy prawo, ale nie stwarza zobowiązania do zajęcia pozycji krótkiej na jeden kontrakt eurodolar futures na giełdzie (np. CME), po cenie otwarcia równej cenie opcyjnej. Płaci on za to wystawcy opcji premię (put premium), wyrażaną w punktach bazowych, z których każdy jest wart 25$ (np. premia 0,68 oznacza 68x25$=1700$).

Jeśli nabywca opcji ją wykorzysta, wystawca musi zająć pozycję długą na giełdzie. Opcje są typu amerykańskiego i wygasają w ostatnim dniu obrotu kontraktami

Opcje call: analogicznie

Swap procentowy (przykład)

Założenia:

Bank może zaciągnąć kredyt wg stałej stopy procentowej (11,5%) lub wg zmiennej (LIBOR).

Przedsiębiorstwo może zaciągnąć kredyt według stopy stałej (14%) lub zmiennej (LIBOR + 1 punkt procentowy).

Bank emituje obligacje na 11,5% a przedsiębiorstwo zaciąga kredyt wg stopy zmiennej (LIBOR + 1 punkt procentowy). Obie strony zawierają transakcję swapową.

Swap procentowy: notowania

Cena swapu to stała stopa procentowa, jaką kupujący swap będzie zobowiązany do zapłacenia kontrahentowi, który będzie płacić stopą zmienna (sprzedającemu swap). Notowania mają postać:

„9,00% fixe against six - month LIBOR flat”

albo „Tresury field plus 57 basis points against six-month LIBOR flat”

Ceny swapów są najczęściej podawane jako np „74-79”, co oznacza, że podmiot kwotujący jest gotowy kupić swapa i płacić drugiej stronie stałe oprocentowanie równe „punkt odniesienia (np. T-Bills, Fed Funds) +74 punkty bazowe” w zamian za oprocentowanie zmienne (np. LIBOR)

Z drugiej strony jest on skłonny sprzedać swapa i wówczas sam będzie płacić oprocentowanie zmienne, a otrzymywać stałe równe „punkt odniesienia +79 punktów bazowych”

Wybrane pozycje bilansowe eurobanku

Aktywa |

Pasywa |

Kredyty dla banków |

Pieniądz na żądanie |

kredyty dla banków |

Depozyty terminowe |

Kredyty dla firm i rządów |

Certyfikaty depozytowe |

|

Floating-rate notes |

Pasywa

Pieniądz na żądanie

Pieniądz na żądanie (call Money), to środki ulokowane w banku bez określenia terminu ich wycofania. Można je podjąć, w zależności od typu rachunku, albo jeszcze tego samego dnia, albo po upływie okresu wypowiedzenia (najczęściej od 2 do 7 dni). Jest to klasyczny instrument eurorynku pieniężnego. Stosują go duże firmy, banki, spółki inwestycyjne w celu zarządzania płynnością. Dzięki call money wolne środki finansowe są inwestowane i przynoszą pewne dochody, a jednocześnie są łatwo dostępne.

Depozyty terminowe

Depozyty terminowe (time deposits, TDs) są lokowane na okres od jednej nocy (overnight) do kilku lat, przy czym dominują terminy od 1 tygodnia do 6 miesięcy. Najbardziej rozpowszechnione są okresy okrągłe np. 1, 3, 6, 9 i 12 miesięcy. Znaczna ich część to depozyty lokowane w ramach private banking. Przynoszą one stały, (ale ustalany okresowo na nowo) procent, kształtujący się w warunkach wysokiej konkurencji. Odsetki są płacone w końcu okresu i mogą być na drodze umowy automatycznie reinwestowane. Rachunki są prowadzone w wielu walutach, także w ramach jednego konta. Najczęściej oprocentowanie nie podlega podatkowi dochodowemu. Z drugiej strony wkłady nie są ubezpieczone na wypadek upadłości banku, a jeśli już, to na małe kwoty.(kwoty depozytów są duże)

Wykład 3 12-04-08

Certyfikaty depozytowe (certificates of deposits)

Eurowalutowe certyfikaty depozytowe (CDs) są de facto zbywalnym poświadczeniem dokonania depozytu w banku w walucie innej niż waluta kraju - siedziby banku. CDs są najczęściej papierami wartościowymi na okaziciela i mogą być bez żadnych ograniczeń zbywalne. Stąd ożywiony rynek wtórny dla tych instrumentów.

Floating Rate Notes (FRNs) (Swego rodzaju obligacja)

Są dłużnymi papierami wartościowymi o zmiennym kuponie, którego wysokość jest równa sumie stopy referencyjnej (np. LIBOR) i stałego spread,u . Oprocentowanie jest ustalane w równych odstepach czasu (co kwartał, co pół roku). Kupon może mieć postać np trzy miesięcznych USD LIBOR + 0,20%. Ze względu na częste dopasowywanie oprocentowania do warunków rynkowych, wahania cen tych papierów wartościowych nie są znaczące. FRN są instrumentami średnioterminowymi, emituje się je na okres od trzech do pięciu lat.

Aktywa

Kredyty dla banków

Kredyty adresowane do innych eurobanków lub banków w weznych centrach finansowych poza obszarami eurowalutowymi wywodza się z rynku depozytów lokowanych na pieniężnym rynku eurowalutowym. Zawieranie transakcji odbywa się za posrednictweam telefonu i przypomina analogiczne operacje na rynku walutowym. Dealer kwotuje (podaje do wiadomości) stopę dla depozytów (bid) i kredytów (asked). Dzieki transakcjom na rynku pieniężnym eurobank oczywiście zarabia na różnicy oprocentowania, a ponadto ma możliwosć refinansowania kredytów udzielanych firmom i rządom. Obecnie coraz rzadsze.

Kredyty dla firm i rządów

Wyróznia sie dwa podstawowe rodzaje kredytów omawianego rodzaju.

Pierwszy (eurocurrency term loan) charakteryzuje się tym, że bank wypłaca w ustalonych z góry ratach (rzadziej jednorazowo) uzgodnione kwoty pieniężne. Po okresie karencji klient spałaca raty i odsetki, także według ustalonego scenariusza. Stopa prpcentowa jest stała dla kazdej raty (LIBOR lub inna stopa referencyjna plus marża) lub (razdziej) stała w całym okresier kredytowania.

Drugi rodzaj kredytu - to kredyt w rachunku bieżącym (revolving credit), dostępny dla klienta w ramach limitu ogólnego. Oprocentowanie nalicza sie tylko od faktycznie wykorzystanego kredytu, jednak pozostała część limitu jest obciążona premią za gotowość (connitment fee). Przedłużenie kredytowania (technika “roll-over”) powoduje zastosowanie nowej stawki do nowego okresu. Stopa procentowajest równa sumie zmieniającej się stopy bazowej (np LIBOR) i marży. Długość okresu, po którym następuje ustalenie nowej stopy procentowej jest przedmiotem neocjajcji. Najczęściej jest to 6 miesięcy.

Syndykaty kredytowe

Dla Globalnych rynków kredytowych charakterystyczne są syndykaty (konsorcja) bankowe. Około połowy kredytów udzielają właśnie konsorcja, składające się z 50 lub więcej banków pochodzących z różnych krajów. Udział kredytów syndykalnych w łącznym finansowaniu międzynarodowym ( z uwzględnieniem obligacji, instrumentów rynku pieniężnego i akcji) wynosi nie mniej niż 1/3.

(duże kredyty np. IBM - dywersyfikacja portfela branżowa, aby się pochwalić, że się udzielało kredytu- np w reklamie)

Koszty kredytu syndykalnego (inne niż oprocentowanie)

Koszt |

Typ |

Opis |

Arrangement fee |

Front-end |

Prowizja dla banku wiodącego oraz innych członków grupy zarządzającej. Zorganizowanie syndykatu nazywa się również praecipium. |

Legal fee |

Front-end |

Wynagrodzenie prawnika, zajmującego się syndykatem |

Underwriting fee |

Front-end |

Opłata za zobowiązania do zapewnienia finansowania na pierwszym etapie udzielania kredytu. |

Participation fee |

Front-end |

Prowizja za wyrażenie chęci przyłączenia się do syndykatu, zależna od kwoty zobowiązania. Na ogół tylko dla senior participants |

Facility fee |

Per annum |

Prowizja otrzymywana przez banki w zamian za postawienie środków do dyspozycji, bez względu na to, czy zostaną wykorzystane, czy nie |

Connitment fee |

Per annum |

Płatne od niewykorzystanej części kredytu |

Utilisation fee |

Per annum |

De facto część oprocentowania, formalnie prowizja za wykorzystanie kredytu - nie musi być publikowane. [dodatkowa opłata nie wykazywana - ukrywana przed publiką] |

Agency fee |

Per annum |

Wynagrodzenie Agenta |

Prepayment fee |

one-off |

Kara za wcześniejszą spłatę kredytu. |

Front-end - na początku

Per Annom - co roku, w ratach

one-off - jednorazowo na końcu.

Transferable loan facilities

Średnioterminowe eurokredyty, które ze względu na swoją konstrukcję mogą być przedmiotem obrotu wtórnego. Osiąga się to albo na drodze odpowiedniej umowy albo dzięki certyfikatom.

TLF umożliwiają zatem bankom stosunkowo łatwą sprzedaż należności na rynku w przypadku trudności z refinansowaniem.

Instrumenty rynków pieniężnych i kapitałowych

Na Globalnych rynkach kapitałowych występują dwa podstawowe rodzaje dłużnych papierów wartościowych:

papiery rynku pieniężnego

obligacje [dłuższe] i noty [średnioterminowe]

Obligacje i noty [trzeba się samemu nauczyć - odpowiedź 4-5 min ]

straight bonds zwykłe obligacje

zero bonds albo zero-coupon bonds zero kuponowe

floating rate note zmienne oprocentowanie

convertible bonds

dual - currency

euronotes średnioterminowe papiery dłużne

Euronotes facilities

Średnioterminowe umowy ( na 5 - 7 lat) przewidujące lokowanie przez bank euronot, w miarę zapotrzebowania przedsiębiorstwa na środki obce. Euronoty (euronotes) to zbywalne instrumenty dłużne, sprzedawane przez dłużnika z dyskontem, bedące zobowiązaniem do zwrotu wartości nominalnej i wpłaty odsetek, w terminach (zwykla) od 3 do 6 miesiecy. Jeśli sprzedaż euronot nie zakończy się powodzeniem, bank udziela partnerowi kredytu, na bazie roll-over.

Multiple Option Facilities

Umowy podobne do Euronote Facilities. Kredytobiorca ma przy tym prawo okresowo określać nie tylko wysokość, walutę i czas zapadalności długu, ale również rodzaj papieru wartościowego, które chce wyemitować (np. akcepty bankowe, euronoty, eutoobligacje).

Syndykaty obligacyjne

Koszty emisji obligacji (przykład)

Lead menager płaci kapitałobiorcy 975 $ za obligację wartości 1000 $.

Lead menager zbywa walory gwarantom po 960 $ zaś „sprzedawcom” po 985 $

1000 $ - 975 $ = 25 $ -> to 100% marży (spread, flotation cost)

1000 $ - 985 $ = 15 $ -> czyli 60% marży , stanowi opłata za sprzedaż (helling concession)

985 $ - 980 $ = 5 $ -> czyli 20% marży, stanowi opłata za gwarantowanie emisji (underwriting allowance)

980 $ - 075 $ = 5 $ -> czyli również 20% marży, pobiera lead menager za zarzadzanie emisją (management fee)

Porównanie obligacji z kredytem

nabywca obligacji nie ma wpływu na działalność podmiotu pozyskującego kapitał, w przypadku kredytu kredytodawca może zagwarantować sobie utrzymanie przez kredytobiorcę na odpowiednim poziomie wskaźników finansowych lub wymusić pewne zachowania

kredyty mają na ogół zmienną stopę procentową, euroobligacje mogą mieć zmienną i stałą ; dzięki stałej lepiej zabezpieczają przyszłe (znane) wpływy w tej walucie.

euroobligacje są z reguły emitowane na dłuższe okresy niż te, na które przyznawane są kredyty na rynku międzynarodowym i typowy okres wykupu euroobligacji to 5 - 7 lat, ale zdarzają się również papiery na 10 i 20 lat

wykorzystanie środków przyznanych w ramach kredytu może być bardzo elastyczne, co najwyżej niewykorzystane środki obciążone są pewną prowizją (ok. 0,5 % p.a.). Również wcześniejsza spłata jest możliwa. W przypadku obligacji do pożyczkobiorcy wpływa od razu całą suma, a terminy płatności na rzecz wierzycieli tylko z trudem dają się modyfikować.

Operacje powiernicze

Istotą operacji powierniczych jest przekazanie bankowi (lub innej instytucji) środków finansowych lub innych aktywów, by ten, we własnym imieniu, lecz wyłącznie na rachunek klienta, zarządzał nimi za granicą. W tym celu niezbędne jest podpisanie umowy powierniczej. Minimalna kwota, jaką w ten sposób można inwestować to np. w Szwajcarii 100.000 CHF, w Lienhlensteinie nieco więcej. Okres zarządzania aktywami jest uzgodniony w umowie. W Szwajcarii wynosi najczęściej od miesiąca do roku. Niekiedy moment zakończenia umowy nie jest określony.

Operacje powiernicze mają charakter pozabilansowy. Dochodem banku nie jest różnica oprocentowania depozytów, lecz prowizja.

Spółka celowa (SPV)

Special purpose entity (SPE) lub, zwłaszcza w Europie, Special purpose vehicle (SPV), to podmiot gospodarczy tworzony w celu realizacji określonego zadania, na ogół by wyodrębnić określony rodzaj ryzyka (np. ryzyko upadłości, podatkowe, regulacyjne).

SPV może należeć do jednego lub więcej podmiotów, w zależności od potrzeb oraz przepisów obowiązujących na danym terytorium. Często nie należy formalnie do podmiotu, który wyodrębnił i przekazał jej majątek.

Najważniejsze powody tworzenia SPV

Sekurytyzacja. Bank sprzedaje należności z tytułu kredytów do SPV, które z kolei emitują obligacje, których zabezpieczeniem są właśnie te kredyty. Pozwala to bankom zdywersyfikować ryzyko kredytowe i stopy procentowej pomiędzy większą liczbę inwestorów, zaś im samym - na świadomy wybór portfela aktywów.

Rozproszenie ryzyka Firmy wyodrębniają aktywa o określonym poziomie ryzyka i pozwalają inwestorom na podjęcie tego ryzyka w zamian za oczekiwane dochody z inwestycji.

Inżynieria finansowa SPV są często wykorzystywane do unikania podatków albo do manipulowania sprawozdaniami finansowymi (przykład Enron)

Kwestie regulacyjne SPV tworzy się niekiedy w celu obejścia przepisów regulujących działalność finansową (przykład: ominięcie restrykcji dotyczących narodowości podmiotów będących właścicielami pewnych aktywów)

Wykład 4 13-04-08

Konkurencyjność i przepisy prawa

Kiedy Intel i Hawlett - Packard rozpoczęły pracę nad nowym procesorem IA-64 (Iteeanium), utworzyły SPV, do której należało całe know-haw dotyczące procesora. Celem było uniemożliwienie konkurentom (np. AMD) dotarcia do nowej technologii na podstawie wcześniejszych umów.

Stopy referencyjne

Podstawowe stopy procentowe, które kształtują się jako ceny na Globalnych Rynkach Finansowych, są stopami o charakterze międzybankowym. Znaczenie stóp takich jak LIBOR nie ogranicza się bynajmniej do transakcji na rynkach pieniężnych. Używają ich banki, domy papierów wartościowych oraz inwestorzy, aby ustalić koszt pieniądza na rynku pieniężnym, kapitałowym, kredytowym i oraz derywatów na całym świecie. Stąd nazwa „stopy referencyjne”

Stopy referencyjne LIBOR

Najbardziej znaną stopą procentową tego rodzaju jest Londyński LIBOR (London Intrbank Offered Rate), stanowiący średnią cenę kredytu na rynku międzybankowym w Londynie. LIBOR zyskał na znaczeniu na początku lat 80. kiedy zaobserwowano rozwój kredytów syndykalnych i derywatów. Szacuje się, że ponad 20 % bankowych transakcji kredytowych i ponad 30 % transakcji walutowych jest dokonywanych w Londynie. Stąd popularność LIBOR

Definicja LIBOR

Oficjalnie „autorem” LIBOR jest The British Bankers Association (BBA), ale technicznie jego ustaleniem zajmuje się Reuters (Officjal fixing agent). LIBOR jest dostępny dla następujących walut:

funt brytyjski

dolar amerykański,

dolar kanadyjski,

dolar australijski,

euro

jen,

frank szwajcarski,

dolar nowozelandzki, korona duńska,

i korona szwedzka

Notowania dotyczą depozytów lokowanych na rynku Londyńskim między 1000 a 1100, o stosunkowo dużych rozmiarach, prostych i niezabezpieczonych. Transakcje oraz same banki podające dane muszą podlegać prawu Anglii i Wali. Stopy procentowe powinny btć podawane z precyzją nie mniejszą niż dwa miejsca po przecinku i nie większą niż pięć miejsc po przecinku.

[notowania a/360 to ilość dni/ilość dni w roku. Tylko funt ma notowania a/365

faktyczna dostawa w warunkach spot 2 dni, tylko wyjątkowo GBP - w dniu dzisiejszym.

LIBOR banki wchodzące w skład panelu euro

Euro (EUR) - 16 banków

LIBID - dla depozytów, LIBOR - dla kredytów]

LIBOR notowania

Notowania banków wchodzących w skład panelu są wykorzystywane w ten sposób, że Reuters odrzuca notowania najwyższe i najniższe (kwartyl górny i dolny), a pozostałe 50 % jest uśredniane i ogłaszane tuż przed godz. 1200 w południe.

LIBOR notowania 29.02.2008

Waluta |

1 T |

1 M |

2 M |

3 M |

6 M |

1 Rok |

USD |

3,14 |

3,11 |

3,07 |

|

|

|

EUR |

4,11 |

4,20 |

4,3 |

|

|

|

GBP |

5,35 |

5,59 |

5,68 |

|

|

|

GHF |

2,5 |

2,61 |

2,7 |

|

|

|

JPY |

0,61 |

0,86 |

0,89 |

|

|

|

CAO |

3,90 |

3,85 |

|

|

|

|

Podmioty informujące o LIBOR

Reuters (official fixing agent)

Thomson Financial

Telekurs

Bloomberg

Infotec

IDC

Quick

Class Editori

Proquote

Stopy referencyjne EURIBOR

Dla euro (€) oblicza się i wykorzystuje zarówno stopę LIBOR, ale również EURLIBOR (Euro Inferbank Offered Rate).

Panel banków codziennie dostarcza notowania stóp procentowych zaokrąglonych do dwóch miejsc po przecinku, przy czym stopy odnoszą się do kredytów udzielanych przez jeden prima bank innemu prima bank w strefie euro.

EURIBOR jest kwotowany dla dat spot (T + 2) zgodnie z konwencją act/360 i publikowany z trzema miejscami po przecinku. Banki należące do panelu dostarczają dane za okresy 1, 2, 3 tygodnie oraz od 1 do 12 miesięcy.

Inaczej niż w przypadku LIBOR, EURLIBOR wyznacza się po odrzuceniu tylko 15% górnych dolnych notowań.

EURIBOR

Jest wyznaczany przez 48 banków, głownie europejskich, 41 z nich pochodzi ze strefy euro (każdy kraj Unii Gospodarczej i Walutowej wyznacza co najmniej 1 bank), 3 z krajów, które być może przyjmą euro, a 4 z innych ważnych centrów finansowych (Japoński Bank of Tokio - Mitsubishi, amerykański Citibank, Chale, Szwajcarski UBS). Za obliczanie referencyjnej stopy procentowej dla euro odpowiadają Eyropean Banking Federation /FBE/ i Financial Market Association /ACI/.

EURLIBOR notowania - Bruksela

Waluta |

1 T |

1 M |

2 M |

3 M |

6 M |

1 Rok |

EUR |

4,11 |

4,20 |

4,29 |

4,38 |

4,38 |

4,38 |

Derywaty na rynkach finansowych

Obroty na rynku derywatów OTC mogą mieć charakter - rodzaj transakcji

walutowe

forward i swapy walutowe

swapy walutowo-procentowe

opcje

inne

procentowe

FRA

swapy

opcje

inne

Derywaty na rynkach kredytowych

Credit spread rorward

Umowa na podstawie której jedna strona wypłaca drugiej lub od niej otrzymuje płatność, której wysokość zależy od róznicy między spreadem występującym w momencie podpisywania umowy, a spreadem w chwili rozliczania. Spread może dotyczyć różnicy dochodowości dwóch aktywów finansowych.

[spread - różnica dochodów miedzy jednym papierem wartościowym a drugim. Inny w momencie podpisania a rozliczenia. Zabezpiecza się przed wzrostem dochodów papierów wartościowych]

Credit event / default swap

Umowa która zobowiązuje jedną stronę do dokonywania ustalonych okresowych płatności, zaś drugą - do wypłaty na rzecz pierwszej uzgodnionej kwoty, jeśli kredytobiorca nie będzie wywiązywał się ze swoich zobowiązań (lub ogólnie nastąpi ustalone pogorszenie jakości kredytu), w odniesieniu do aktywu referencyjnego w ustalonym czasie.

Total return swap

Umowa w której obie strony zobowiązuje się do wymiany całkowitych korzyści ekonomicznych związanych z danymi aktywami finansowymi (wszystkie płatności odsetek, opłat, aprecjacja lub deprecjacja) za odsetki liczone według zmiennej stopy procentowej (zwykle LIBOR plus spread odzwierciedlający wiarygodność kredytową i credit rating dłużnika oraz płynność aktywu)

credit spread option

Opcja, która daje prawo do żądania płatności jeśli spread , np. różnica dochodowości między dwoma aktywami finansowymi, zwiększy się ponad uzgodniony poziom (strike level) w uzgodnionym czasie.

Geneza rynków eurowalutowych i rozwój rynków globalnych.

[ Pierwsze rynki były już przed wojną w Szwajcarii

Przyczyny rozwoju:

upaństwowienie kanału sueskiego w 1956

brytyjsko -francusko-izraelski atak na Egipt

Działania władz brytyjskich

zabroniono udzielania kredytów w funtach poza blokiem sterlingowym (Banki, gdzie Bank Anglii utrzymywał rezerwy)

postanowiono udzielać kredytów w dolarach. Pojawiły się też wkłady w dolarach.

Władze amerykańskie

W 1958 wprowadzono wymienialność walut w Europie, wypływ dolarów amerykańskich przewyższa ich rezerwy złota. Aby to zahamować to:

pobierano podatek wyrównawczy 15 % obciążający odsetki od …………..

wprowadzono program ograniczenia kredytów zagranicznych (aby amerykańskie firmy działające w Europie nie otrzymywały kredytów od banków w Stanach)

regulation Q - zakazujący oprocentowania wkładów a”vista (do 29 dni ! ) i ustalający górną granicę oprocentowania lokat terminowych -> dolary były lokowane wobec tego w Londynie i tam były kredyty.

Inne przyczyny - Luksemburg do rozwoju centrum finansowego przyczynił się brak rezerwy obowiązkowej dla banków.

rozwój trendu, bilans płatniczy, kraje OPEC swoje nadwyżki dolarowe lokowały poza USA.

Co sprzyja rozwojowi Globalnych Rynków Finansowych

Na rynkach Eurowalutowych tradycyjnie są obecnie znani, wiarygodni kapitałobiorcy, partnerzy

na runku Eurowalutowym łatwo i wygodnie można zarządzać strukturą wkładów, kredytów i innych instrumentów (duża dostępność instrumentów)

wkłady eurowalutowe często nie są objęte systemem ubezpieczeń depozytów

Nadzwyczaj korzystne opodatkowanie lub inne zachęty obniżające koszty funkcjonowania

możliwość dokonywania oszustw podatkowych lub optymalizacji podatkowej z wykorzystaniem centrów offshore

wysokie obroty na rynkach eurowalutowych generowane przez wydzielone jednostki organizacyjne dużych instytucji finansowych, bazujące na infrastrukturze jednostki macierzystej. Jednostkowe koszty działania są więc stosunkowo niskie. Dzięki temu marża występująca na rynkach eurowalutowych może też być niższa

ochrona posiadanego majątku (aspekt bezpieczeństwa) również dzisiaj odgrywa kluczową rolę w decyzjach inwestycyjnych

zachowanie prywatności, czyli nie ujawnianie władzom i w ogóle komukolwiek informacji o posiadanym majątku, dochodach i wydatkach jest równie ważny jak ochrona majątku.

uproszczone i mało sformalizowane zasady zakładania firm również zachęcają do zainwestowania w centrach offshore. Są to spółki, których celem jest prowadzenie działalności gospodarczej, emisja obligacji lub akcji (lub pozyskiwanie kapitału w inny, bardziej skomplikowany sposób). Ze względu na brak opodatkowania i łatwość zakładania takich firm, cieszą się one dużym zainteresowaniem, zwłaszcza jako zarządzające funduszami inwestycyjnymi

łatwość zdobycia licencji bankowej może być istotna dla banku działającego onshore, który chce za łożyć bank w centrum offshore

elastyczna, ale nie fikcyjna regulacja rynków finansowych

wygodny bywa w centrach eurowalutowych brak wymogu fizycznej obecności na danym obszarze, mimo formalnego prowadzenia tam działalności

w krajach, które dysponują odpowiednimi instrumentami i tradycją, ważna może być swoboda prowadzenia działalności powierniczej

objęcie wszelkich operacji dokonywanych w centrum ścisłą (nigdy nie bezwzględną) tajemnicą

stabilna siła nabywcza lokalnej waluty (niekoniecznie musi ona być bez ograniczeń wymienialna),kluczowe znaczenie ma też możliwość wymiany walut obcych (dolarów na euro, jenów na franki szwajcarskie itd.) w instytucjach finansowych w danym centrum

zdrowa gospodarka, a w szczególności niska inflacja i nieznaczny deficyt budżetowy (jeśli nie nadwyżka) to warunek sine gua non rozwoju centrum offshore

sprawnie działający system telekomunikacyjny (szerzej: dobra infrastruktura)

11

Międzynarodowe rynki finansowe MRF

Rynki zagraniczne

Eurorynki

Międzynarodowe rynki finansowe MRF

Rynki zagraniczne

Eurorynki

Globalne rynki finansowe

1 mln $

1 mln $

A Firma P P

A Bank N P

A Firma P P

A Bank L P N

1 mln $

1 mln $

1 mln $

Globalne rynki finansowe

Rynki pieniężne

Rynki kredytowe

Rynki obligacji międzynarodowych

1 mln

t

t+n

t+T

n dni

T-n dni

3 miesiące

dtm, 6 miesięcy

dziś

data rozliczenia

dziś + 9 miesięcy

dziś

91

9%

Libor + 3 M

89,64

*

+ 25$

89,65

*

89,63

*

- 50$

LIBOR

Przedsiębiorstwo

Bank

11,5%

Wierzyciel oczekujący odsetek wg zmiennej stopy procentowej

Wierzyciel oczekujący odsetek wg stałej stopy procentowej

LIBOR+ 1 p%

12%

-(LIBOR+1%)-12%+LIBOR=-13%

-11,5%-LIBOR+12%=-LIBOR+0,5%

kredytobiorca

Bank wiodący

Banki zarządzające

Agent

Bank uczestniczący

Bank uczestniczący

Bank uczestniczący

Emitent

Grupa zarządzająca

Grupa sprzedająca

Gwaranci emisji

Fiscal agent lub i agent płatniczy

Inwestor

Inwestor

Inwestor

Wyszukiwarka

Podobne podstrony:

GRF wyklady, ue wrocław, semestr 3, globalne rynki finansowe

ZESTAW 4, ue wrocław, semestr 3, globalne rynki finansowe

ZESTAW 1, ue wrocław, semestr 3, globalne rynki finansowe

testy karwowski, ue wrocław, semestr 3, globalne rynki finansowe

ZESTAW 2, ue wrocław, semestr 3, globalne rynki finansowe

ZESTAW 3, ue wrocław, semestr 3, globalne rynki finansowe

test grf, ue wrocław, semestr 3, globalne rynki finansowe

scigagrf, ue wrocław, semestr 3, globalne rynki finansowe

1-1-1-SSF-2013-2014-kol1-calosciowe-niestacjonarne-wzor-do-poprawy, ue wrocław, semestr 3, Standardy

Egzamin-PP-poukladane-pytania-1, ue wrocław, semestr 1, Polityka pieniężna

PYTANIA 94-1 (1), ue wrocław, semestr 2, Rachunkowość zarządcza, testy

To co zapamietalem, FIR UE Katowice, SEMESTR IV, Rynki finansowe, Rynki Finansowe

Rynki finansowe - wykłady (2009) - II wersja, FIR UE Katowice, SEMESTR IV, Rynki finansowe, Rynki fi

egz. rynek pieniężny i kapitałowy (6 str), FIR UE Katowice, SEMESTR IV, Rynki finansowe, pykaitakiet

Wykład 3, FIR UE Katowice, SEMESTR IV, Finanse przedsiębiorstw, fp, Finanse przedsiębiostwa - wszyst

pyka egz, FIR UE Katowice, SEMESTR IV, Rynki finansowe, Rynki Finansowe

więcej podobnych podstron