Bankowość

26.IX.2011 - Wykład 1

Do czynności biernych - pierwsze kolokwium

Czynności czynne i pośredniczące - drugie kolokwium

Egzamin - całość i polityka banku centralnego

Referaty :

- Charakterystyka systemu bankowego w Polsce (Ostatnie 20 lat)

- Prawne formy zabezpieczające spłatę kredytów

- Akredytywa i In-caso

- Factoring, Forfighting, leasing

Ustawa Prawo bankowe - 29 sierpień 1997

Ustawa o narodowym banku polskim - 29 sierpień 1997

Ustawa o funduszu gwarancyjnym - 14 marzec 1994

System finansowy( Muszą działać przy pomocy prawa):

- instrumenty

- rynki

- instytucje

System finansowy - którego elementem są banki to mechanizm współtworzenia i przepływu siły nabywczej między nie finansowymi podmiotami. W skład systemu finansowego wchodzą : instytucje, rynki i instrumenty finansowe oraz normy określające zasady ich funkcjonowania ( szeroko pojęte prawo finansowe)

Banki kreują pieniądz

3.X.2011 - Wykład 2

Zasady funkcjonowania banków komercyjnych w gospodarce rynkowej:

Samodzielności

Samofinansowania

Komercjalizmu

Uniwersalizmu

Specjalizacji

Komercyjności

Koncesji

Ad 1. Bank jest pełnoprawnym uczestnikiem obrotu gospodarczego co oznacza że samodzielnie nabywa prawa, zaciąga zobowiązania i ponosi z tego tytułu ryzyko

Ad 2. Oznacza to, że bank wszelkie wydatki musi pokrywać z własnych przychodów

Ad 3. Oznacza że działalność bankowa jest nastawiona na maksymalizacje zysku co znajduje swoje odzwierciedlenie we wzroście wartości rynkowej banku.

Ad 4. Jednolity bank - Wyraża się ono w szerokiej gamie produktów i usług dzięki którym banki są w stanie obsłużyć klienta indywidualnego i instytucjonalnego. Uniwersalizm oznacza to, że oferowanie produktów które zaspokajają potrzeby standardowych klientów. Uniwersalizm można również rozumieć jako powszechne obowiązujące wszystkie działające na danym terenie banki, prawo bankowe, wyraża się to w uniwersalnych zasadach powoływania banków, prowadzenia przez nie działalności oraz sprawowania nad nimi nadzoru.

Ad 5. Zgodnie z tą zasadą banki koncentrują się na obsłudze wybranej grupy klientów albo oferowaniu wybranej grupy produktów. Może być:

Terytorialna

Branżowa

Operacyjna

Funkcjonalna

Przykłady : Banki hipotetyczne( Emitowane listy zastawne), inwestycyjne, kasy oszczędnościowo budowlane

Ad 6. Oferty

Ad 7. Koncesja - jest to akt administracyjny wydawany przez organ koncesyjny. Akt ten upoważnia koncesjonariusza do prowadzenia ściśle określonej działalności gospodarczej. Koncesjonowanie wprowadza się w przypadku działalności, które mają szczególne znaczenie ze względu na bezpieczeństwo państwa lub obywateli albo inny ważny interes publiczny.

Oznacza że są tworzone odpowiednie instytucje nadzoru które koncesje te wydają po spełnieniu odpowiednich kryteriów. Kryteria te są sformułowane w odpowiednich aktach prawnych

3.X.2011 - Wykład 3

Bank - to podmiot gospodarczy którego głównym przedmiotem działalności jest wykonywanie czynności bankowych, Są to instytucje tworzące pieniądz i handlujące nim ponadto banki przejmują szereg czynności finansowych od gospodarstw domowych i podmiotów gospodarczych a także dokonują transformacji ryzyka, terminów, wielkości środków pieniężnych i informacji.

Kreacja pieniądza

Wkład |

Rezerwa 10% |

Kredyt |

100 (pierwotny) |

10 |

90 |

90 (wtórny, pochodny) |

9 |

81 |

81 |

8,1 |

72,9 |

SUMA 1000 (podaż) |

100 |

900 |

Mnożnik bazy monetarnej - informuje on o maksymalnych możliwościach kreacji pieniądza przez sektor bankowy przy danych zasobach pieniądza banku centralnego innymi słowy mnożnik informuje o tym o ile zwiększy się podaż pieniądza w gospodarce jeżeli bank centralny zwiększy podaż swojego pieniądza o jednostkę

Podaż pieniądza= Gotówka + Depozyty na żądanie

Podaż pieniądza - gotówka i środki zdeponowane na rachunku awista

Baza monetarna (pieniądz wielkiej mocy, pieniądz banku centralnego) - jest to gotówka w obiegu + rezerwy banków komercyjnych w Banku Centralnym

G - wskaźnik gotówkowy który informuje o skłonnościach danego społeczeństwa do dokonywania rozliczeń w formie gotówkowej lub bezgotówkowej

Mnożnik bazy monetarnej jest ważnym parametrem makroekonomicznym przyjmującym wartości większe od 1. Jego poziom zależy od:

Wysokości rezerw banków komercyjnych

Skłonności płatniczych przedsiębiorstw i gosp. Domowych

Ryzyko

Bank (jest instytucją zaufania publicznego). Im wyższa stopa procentowa tym większe ryzyko

Kapitałodawca ponosi większe ryzyko

Terminy

Krótkie terminy są bardziej oblegane niżeli długie

Wielkości Sumy środków pieniężnych

Jest mało dużych przedsiębiorstw które potrzebują kredytów, a dużo jest ludności która ma małe zasoby.

Każdy człowiek (po kilka tysięcy)*liczba ludzi - przez pośrednictwo banku- kredyt np. dla kompanii węglowej

Transformacja informacji

Bank może szybko sprawdzić kto ma deficyt a nadwyżkę. (Czas to pieniądz)

Kapitałobiorca wie więcej. (ryzyko nadużycia)

Rola banku komercyjnego i centralnego w gospodarce rynkowej

Rola banku komercyjnego

Pośrednik

Płatnik(stałe zlecenia)

Gwarant - Bank udzielając gwarancji przejmuje na siebie ryzyko niewypłacalności klienta któremu udziela gwarancji. Popiera go tym samym w spłacaniu przez niego jego własnych zobowiązań

Agent (występuje w czyimś imieniu)

Instrument w realizacji polityki gospodarczej państwa

Rola banku centralnego

Bank emisyjny

Bank Banków

Bank Państwa

System bankowy - pojecie, modele i funkcje

System bankowy to: całokształt instytucji bankowych a także normy określające wzajemne powiązania między bankami i stosunki z otoczeniem. Normy te są ucieleśnione w szeroko pojętym prawie bankowym. Na poziom rozwoju systemu bankowego wpływa:

Rozwój systemu gospodarczego kraju

Przyjęte rozwiązania prawne

Tradycja przeprowadzania i rozliczania transakcji handlowych

Ze względu na różne rozwiązania prawne w zakresie prawa bankowego nie ma takich dwóch systemów bankowych. Mimo jednak tej różnorodności można dostrzec pewne cechy wspólne każdego systemu bankowego w szczególności zaś na kontynencie europejskim. Wyodrębnienie się banku centralnego jako jednostki zwierzchniej, wobec banków komercyjnych (zasada uniwersalizmu)

Funkcje systemu bankowego:

Emisyjna i regulacyjna - jest realizowana przez cały sektor bankowy w drodze kreacji pieniądza oraz przez Bank Centralny który pełniąc role nadrzędna wobec banków komercyjnych wpływa na ich potencjał kredytowy

Depozytowo-kredytowa - ujawnia się w bankach depozytowo komercyjnych w drodze przyjmowania depozytów ( lokat) i przekształcaniu ich w kredyty i pożyczki

Rozliczeniowa - znajduje swój wyraz w przeprowadzanych przez bank rozliczeniach pieniężnych w formie gotówkowej i bezgotówkowej na zlecenie klientów z wykorzystaniem rachunku bankowego.

Alokacyjna - umożliwia przepływ środków pieniężnych z mniej do bardziej efektywnych branż i podmiotów gospodarczych

Finansowo - doradcza - bank dzięki zatrudnianiu fachowej kadry może świadczyć usługi doradcze zabezpieczające interesy swoich klientów.

Stymulacyjna - sektor bankowy udzielając kredytów pobudza rozwój przedsiębiorczości

Modele systemów bankowych

Ze względu na:

1. Sposób organizacji systemów finansowych można wyodrębnić dwa modele sektora bankowego

Anglosaski - opiera się na funkcjonowaniu rynków finansowych funkcjonujące w tym modelu banki działają na zasadzie specjalizacji i są one reprezentowane głownie przez banki inwestycyjne, które zajmują się wszelkimi usługami finansowymi wykraczającymi po za tradycyjną działalność depozytowo-kredytową. Substytucja produktów depozytowo - kredytowych. Znaczenie banków komercyjnych jest ograniczone do bieżącej obsługi operacyjnej podmiotów gospodarczych.

Niemiecko-japoński - model ten zakłada pierwszorzędną pozycję banków komercyjnych w systemie finansowym. Banki funkcjonują na zasadzie uniwersalizmu dzięki czemu zaspakajają zarówno krótko jak i długo terminowy popyt na pieniądz.

(+) Zalety systemu anglosaskiego:

Nadanie kluczowej roli rynkom akcji i obligacji spółek

Sprzyjanie działaniu inwestorów instytucjonalnych

Pobudzanie innowacji finansowych

(-)Wady systemu anglosaskiego:

Oparcie się na anonimowym rynku papierów wartościowych

Nastawienie się na częste zmiany partnerów /właścicieli/ i skutki tego

Duża formalizacja transakcji

(+)Zalety systemu niemiecko - japońskiego:

Finansowanie podmiotów w oparciu o umowy kredytowe

Krzyżowanie udziałów kapitałowych

Stymulowanie powstawania silnych banków uniwersalnych

(-)Wady systemu niemiecko - japońskiego:

Niedostateczne rozszerzenie wachlarza instrumentów finansowych

Opóźnienia we wprowadzaniu innowacji

Mniejsza odporność na konkurencję instytucji parabankowych (przykład Kasy Grobelnego)

Podział systemu bankowego ze względu na obsługę podmiotu sfery realnej przez bank centralny

Jednoszczeblowy - Model ten jest typowy dla gosp.. centralnie planowanej. Występuje w niej tylko jeden bank (monobank) który realizuje rolę zarówno banku centralnego jak i banków komercyjnych. W modelu tym nie znajdują zastosowania zasady funkcjonowania banku.

Pośredni - W modelu tym obok banku centralnego występują banki komercyjne które pomimo że są odrębnymi jednostkami to ich samodzielność jest mocno ograniczona . W praktyce banki te działają jak oddziały banku centralnego zasady o których była mowa występują w sposób ułomny. Model ten występuje wówczas gdy jest widoczne przechodzenie z gospodarki centralnej do rynkowej.

Dwuszczeblowy - jest typowy dla gospodarki rynkowej. BC nie prowadzi bezpośredniej obsługi podmiotów sfery realnej tylko zajmuje się realizacją polityki monetarnej w skali makroekonomicznej. Podmioty sfery realnej są obsługiwane przez Banki komercyjne których potencjał kredytowy jest kontrolowany przez BC dzięki posiadanych instrumentów polityki pieniężnej.

Polityka ekspansywna - niska stopa procentowa kredytów, niska stopa procentowa depozytów

Polityka restrykcyjna - wysoka stopa procentowa kredytów, wysoka stopa procentowa depozytów

10.X.2011

Instrument w realizacji polityki gospodarczej państwa

BC dąży do tego by inflacja była na niskim oraz ustabilizowanym poziomie.

Ze względu na:

Strukturę organizacyjno-prawną w Polsce występują 3 rodzaje banków m.in.:

1.Banki państwowe (Bank gospodarstwa krajowego - jest przykładem banku apeksowego)

Bank państwowy może być utworzony przez Radę Ministrów w drodze rozporządzenia,

na wniosek ministra właściwego do spraw Skarbu Państwa zaopiniowany

przez Komisję Nadzoru Finansowego. (Art. 14)

Organami banku państwowego są rada nadzorcza i zarząd. (art. 15)

Bank apeksowy - bank działający na zasadzie pośrednictwa. Udziela on swoim klientom kredyty i pożyczki, jednocześnie pożyczając pieniądze z innych banków lub funduszy, udzielających tego samego typu kredyty i pożyczki.

2. Banki w formie spółki akcyjnej (67) -

10 największych banków w Polsce(suma bilansowa):

1. PKO BP (suma bilansowa 167239 mln zł)

2. Pekao SA (suma bilansowa 134090 mln zł)

3. BRE Bank (suma bilansowa 90042 mln zł)

4. ING Bank Śląski (suma bilansowa 64518 mln zł)

5. Bank Zachodni WBK (suma bilansowa 52035 mln zł)

5 największych banków ze względu na fundusze własne

1. Bank Pekao SA

2. PKO Bank Polski

3. Bank BPH

4. ING Bank śląski

5. Bank handlowy

Założycielami banku w formie spółki akcyjnej mogą być osoby prawne i osoby fizyczne, z tym że założycieli nie może być mniej niż 3. (art.13)

Funkcję organu nadzoru pełni w banku rada nadzorcza składająca się co najmniej

z pięciu osób fizycznych. Członków rady nadzorczej powołuje i odwołuje walne zgromadzenie.

Zarząd banku składa się co najmniej z trzech osób fizycznych powoływanych i

odwoływanych przez radę nadzorczą

Do utworzenia i działalności banku w formie spółki akcyjnej stosuje się przepisy

Kodeksu spółek handlowych.

Wnoszony przez założycieli banku kapitał założycielski, nie może być niższy od równowartości w złotych 5 000 000 euro

Kapitał może być w 15% aportem

Potrzebny jest wniosek o: utworzenie banku, oraz o rozpoczęcie działalności

3. Banki spółdzielcze(575) na początku 1633

Bankiem spółdzielczym jest bank będący spółdzielnią, Statut banku spółdzielczego pod rygorem nieważności powinien być sporządzony w formie aktu notarialnego.

Bank w formie spółki akcyjnej i bank spółdzielczy mogą być utworzone po uzyskaniu zezwolenia Komisji Nadzoru Finansowego.

Wnoszony przez założycieli banku kapitał założycielski, nie może być niższy od równowartości w złotych 1 000 000 euro

Potrzebnych 100 osób fizycznych - założycieli

Założycielem nie może być jednostka samorządu terytorialnego

17.X.2011

Zastosowanie matematyki finansowej do ustalania wysokości odsetek

Zad. Na rachunku bankowym ulokowano 100 zł na rok wiedząc że oprocentowanie jest stałe i wynosi 20% w skali roku. Wyznacz wartość kapitału po upływie tego roku

Kn = Ko + Ods

![]()

Stopa procentowa to wartość pieniądza w czasie wyrażona w procentach w stosunku rocznym

p.a. - per annum

0,01% - punkt bazowy

1% - punkt procentowy

Konwencja amerykańska / eurorynku

1)![]()

Konwencja brytyjska (Polskie Banki je stosuje)

2) ![]()

Konwencja kontynentalna

3) ![]()

Konwecja

4) ![]()

Kn = Ko + Ko![]()

![]()

m - ilość okresów kapitalizacji

Kn = Ko ![]()

- największe możliwe odsetki

![]()

- oprocentowanie efektywne

Gdy m=1 to stopa efektywna jest równa stopie nominalnej

Gdy m>1 to stopa efektywna jest większa niż stopa nominalna

![]()

- stopa efektywna

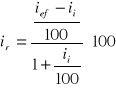

Wzór na stopę realną (uwzględnia inflację)

17.10.2011

CZYNNOŚCI BANKOWE

Czynności bankowe - pojęcia i rodzaje

Czynności bankowe to:

Wszelkie rodzaje usług i operacji świadczonych przez banki.

Stosunki umowne zachodzące między klientem a bankiem, w którym bank jest usługodawcą, a klient usługobiorcą

Czynności prawne jakie zachodzą między bankiem a klientem w rozumieniu kodeksu cywilnego

Ciąg procesów (czynności), których realizacja zapewnia sprzedaż i obsługę produktów bankowych

*czynności prawne - to czynności, które wywołują skutki prawne

Produkt bankowy - jednolity, wyraźnie wyodrębniony pod względem formalnym i cenowym składnik oferty banku

-niematerialny, samoistny zestaw właściwości, funkcji oraz przypisanych mu kanałów dostępu, zdefiniowany w celu zaspokojenia określonych potrzeb klientów i oferowany im jako spójna celów.

Cechy charakterystyczne czynności bankowych:

- stanowi działania typowe dla banków

- mają charakter masowy

- popyt na nie podlega wahaniom (kształtowanie się stopy procentowej)

- ich przedmiotem są z reguły transakcje pieniężne

- najczęściej są wykonywane przy wykorzystaniu rachunku bankowego

- występuje w formie niematerialnej (brak formy fizycznej)

- brak możliwości ich magazynowania

- wykonywane zgodnie z określonymi przedmiotami bankowymi

(ze względu na formę pieniądza)

Czynności bankowe

Gotówkowe Bezgotówkowe

(ze względu na zasięg terytorialny)

Czynności bankowe

Krajowe Zagraniczne

(ze względu na podmiot)

Czynności bankowe

Własne banki Klientów

(ze względu na strukturę organizacyjną banku)

Czynności bankowe

Międzybankowe Międzyoddziałowe

(ze względu na formę działania)

Czynności bankowe

Bierne Czynne Pośredniczące

(pasywne) (aktywne) (usługowe, agencyjne)

(ze względu na ustawowe wyliczenie)

Czynności bankowe

Sensu stricto Sensu largo

Czynności bierne (pasywne) - to czynności, w wyniku których bank zaciąga zobowiązania, czyli przyjmuje środki pieniężne z tytułem zwrotnym. Przyjmują one najczęściej postać różnego rodzaju lokat, emisji bankowych, różnego rodzaju papierów wartościowych oraz kredytów zaciąganych w baku centralnym.

Bank jest dłużnikiem, a ich ryzyko ponosi deponent.

Czynności czynne (aktywne) - w ramach tych czynności bank stara się ulokować w korzystnych przedsięwzięciach środki powierzone w ramach czynności bankowych. Są to przede wszystkim kredyty oraz pożyczki, a także factoring, leasing, forefighting.

Bank ponosi ryzyko związane z tymi czynnościami i jest wierzycielem.

Czynności pośredniczące - czynności wykonywane na zlecenie, ryzyko i koszt klienta. Są to czynności o charakterze ewidencyjno-rozliczeniowym (oferowane prowadzenie rachunków bankowych oraz przeprowadzanie rozliczeń pieniężnych) jak również o charakterze agencyjnym (bank jako agent).

Czynności

bankowe pozabankowe

sensu stricte sensu largo

Czynności sensu stricto - są to czynności zastrzeżone do wyłącznej kompetencji banków.

Czynności sensu largo - są to czynności, które oprócz banków mogą świadczyć inne podmioty gospodarcze. Jeśli natomiast, którakolwiek z tych czynności jest wykonywana przez bank to nabiera ona statusu czynności bankowej.

Czynności banku:

Rodzaje wkładów bankowych (kryteria):

1) Termin:

-wkłady na żądanie

-wkłady za wypowiedzeniem

-wkłady terminowe

2) Waluta:

-złotowe

-walutowe

3) Kraj pochodzenia deponenta:

-depozyty rezydentów (podmioty krajowe)

-depozyty nierezydentów (podmioty zagraniczne)

4) Dostępność:

-umiejscowione

-obiegowe

5) Zasady gwarantowania:

-depozyty, wkłady objęte gwarancją w pełnej kwocie

-depozyty objęte gwarancją do ustalonego limitu

-wkłady nie objęte gwarancjami

6) Ze względu na formułę oprocentowania:

-wkłady nieoprocentowane

-wkłady oprocentowane

a) stałe oprocentowanie

b) zmienne oprocentowanie

7) Ze względu na sposób naliczania odsetek:

-z kapitalizacją

-bez kapitalizacji

8) Ze względu na zasady dokumentowania:

-wkłady w formie bankowych papierów wartościowych

-wkłady udokumentowane w formie zapisu na rachunku bankowym

9) Przynależność sektora deponenta:

depozyty sektora niefinansowego

-klienci indywidualni

-klienci instytucjonalni

a)podmioty gospodarcze

b)podmioty sfery budżetowej

c)związki zawodowe

d)fundacje

e)organizacje religijne

depozyty sektora finansowego

-podmioty bankowe

a)bank centralny

b)banki komercyjne

-podmioty nie bankowe

a)towarzystwa ubezpieczeniowe

b)fundusze emerytalne i rentowe

c)organizacje zbiorowego lokowania w papiery wartościowe (np. fundusze

inwestycyjne, fundusze powiernicze)

Rachunki typu oszczędnościowego nie mogą być wykorzystywane do dokonywania rozliczeń związanych z prowadzeniem działalności gospodarczej. Można je wykorzystywać do rozliczeń związanych z prowadzeniem gospodarstw domowych.

Rachunki oszczędnościowe, oszczędnościowo-rozliczeniowe, terminowe lokat oszczędnościowych mogą być prowadzone wyłącznie dla:

- osób fizycznych

- szkolnych kas oszczędnościowych

- pracowniczych kas zapomogowo-oszczędnościowych

Rachunek bankowy może być prowadzony dla kilku osób fizycznych albo kilku jednostek samorządu terytorialnego (rachunek wspólny)

Rachunki oszczędnościowe mogą być rachunkami wspólnymi

W przypadku rachunku wspólnego prowadzonego dla osób fizycznych, o ile umowa rachunku bankowego nie stanowi inaczej:

- Każdy ze współposiadaczy rachunku może dysponować samodzielnie środkami pieniężnymi zgromadzonymi na rachunku

- Każdy ze współposiadaczy rachunku może w każdym czasie wypowiedzieć umowę ze skutkiem dla pozostałych współposiadaczy.

Wszystkie pieniądze na rachunkach oszczędnościowych (jednej osoby) są wolne od zajęcia (przez komornika) do wysokości trzykrotnego przeciętnego miesięcznego wynagrodzenia.

W przypadku śmierci posiadacza rachunku oszczędnościowego , sąsiedzi, rodzina może z tego rachunku pokryć koszty pogrzebu w wysokości nie przekraczającej koszty urządzenia pogrzebu

Bank gdy dowie się o śmierci posiadacza rachunku przelewa kwotę (na rach) ZUS-owi

Roszczenia z tytułu rachunków oszczędnościowych przedawniają się z upływem 10 lat i wszystkie rachunki oszczędnościowe są objęte gwarancjami Bankowego Funduszu Gwarancyjnego.

7.XI.2011

Depozyty miedzy bankowe (charakterystyka)

Depozyt - to pieniądz przyjęty z rynku (ewidencjonowane w pasywach)

Lokata - pieniądz zainwestowany (ewidencjonowane w aktywach)

Depozyty (lokaty międzybankowe) można podzielić na 2 grupy:

Depozyty terminowe - jest dokładnie określony czas trwania

Depozyty bezterminowe (za wypowiedzeniem)

Ad1.

Data waluty to dzień faktycznego transferu środków, który wynika z zawartego kontraktu. Data waluty nie musi się więc pokrywać z dniem zawarcia transakcji.

Rodzaje daty waluty:

- waluta dziś przypada na dzień zawarcia transakcji

- waluta jutro przypada na pierwszy dzień po dniu zawarcia transakcji

- waluta spot przypada na drugi dzień po dniu zawarcia transakcji (pojutrze)

- waluta termin przypada na dowolny dzień po walucie spot

(Oś czasu z walutami)

Depozyty terminowe dzielą się na:

- jednodniowe (OverNight., TommorowNext, SpotNext) - zaczynają się w walucie dziś, jutro itd. a kończą w następnych

- tygodniowe (trwają 1 lub 2 tygodnie)

1,2T(lub W)

1T(W) = SW - Spot Week

- miesięczne (1,2,3,6,9,12 M)

Stawki typu IBOR

BID kurs kupna, OFFER kurs sprzedaży

WIBID, WIBOR - średnia arytmetyczna z BID i OFFER (stawki z godz. 11:00) w Polsce

EURIBID, EURIBOR - w strefie Euro stawki na rynku Europejskim - wylicza Bruksela

LIBID, LIBOR - Funt, Euro, Dolar, Jen stawki inne niż na rynku w Euro - wylicza Londyn

Popołudniu liczy się stawki typu ONIA (16:00) - liczona średnia stopa ważona oprocentowania depozytów po których zostały zawarte w ciągu dnia rzeczywiste transakcje O/N

EONIA - w strefie euro

POLONIA - Polska

SONIA - Brytyjska

EURONIA - Londyn ale w Euro

Ad 2. Depozyty bezterminowe (za wypowiedzeniem) lokujemy pieniądze(bank próbuje zarobić na tych pieniądzach). Gdy chcemy pieniądze dajemy wypowiedzenie (CALL - 24h, 48h).

LOKATY DYNAMICZNE - lokaty terminowe w przypadku których oprocentowanie jest progresywne i przyrasta z okresu na okres w ich przypadku jest możliwość wcześniejszego wycofania depozytu jednak po stosunkowo niskim oprocentowaniu.

LOKATY RENTIERSKIE - to przykład lokaty terminowej z tym że:

1.w przypadku lokaty rentierskiej kwota wpłaty jest znacznie wyższa w porównaniu z klasyczną lokatą terminową

2. zakładane są na ogół na okresy nie krótsze niż 12 miesięcy

3. odsetki są wypłacane cyklicznie(co miesiąc, kwartał)

4. oprocentowanie tych lokat jest na ogół nieco niższe niż lokat tradycyjnych

LOKATO-FUNDUSZE(zakłada się na pół roku, rok)- przykład połączenia klasycznej lokaty bankowej z funduszem inwestycyjnym, kwota wpłacana do banku jest dzielona w różnych proporcjach. Jedna jest przeznacza na klasyczna lokatą bankową (atrakcyjnie oprocentowana) a druga jest przeznaczana na zakup jednostek uczestnictwa funduszu inwestycyjnego.

ISTOTA BANKOWEGO FUNDUSZU GWRANYCJNEGO - polski system gwarantowania depozytów

Celem systemu gwarantujący depozyty jest wypłata depozytów zgromadzonych na rachunkach bankowych w sytuacji gdy staną się one niedostępne w wyniku zawieszenia działalności banków. W Polsce decyzje o zawieszeniu podejmuje Komisja Nadzoru Finansowego. Systemu tego typu chroniąc depozyty przyczyniają się do wzrostu stabilności systemu bankowego.

Pierwsza tego typu instytucja powstała w USA w 1933r. jako konsekwencja wielkiego kryzysu lat 30.

Pierwsza europejska tego typu instytucja powstała w Niemczech w 1966r.

W Polsce BFG powstał na mocy ustawy o BFG z 1994r . Fundusz zaczął działać 17 Maja 1995. Aktualnie wszystkie Państwa Unijne są zobowiązane do tworzenia systemów gwarantujących depozyty na mocy dyrektywy z 1994r.

Funkcje BFG

Funkcja gwarancyjna - wypłata środków gwarantowanych w przypadku zawieszenia działalności banku.

Funkcja pomocowa - udzielanie zwrotnej pomocy finansowej bankom w celu przezwyciężenia kłopotów finansowych

Funkcja analityczna - sporządzania analiz sytuacji finansowej sektora bankowego

Przeczytać ustawy - Prawo bankowe art.89-92

Rozdział 7

Emisja bankowych papierów wartościowych

Art. 89.

1. Banki mogą emitować bankowe papiery wartościowe na warunkach podawanych

do publicznej wiadomości.

2. Bank informuje Komisję Nadzoru Finansowego o zamierzonym programie emisji

papierów wartościowych na 30 dni przed terminem emisji, wskazując warunki i

wartość programu emisji.

3. (uchylony).

Art. 90.

1. Bankowy papier wartościowy służy gromadzeniu przez banki środków pieniężnych

w złotych lub w innej walucie wymienialnej i zawiera w nazwie wyrazy

„bankowy papier wartościowy”, a jego treść obejmuje:

1) wartość nominalną,

2) zobowiązanie banku do:

a) naliczenia określonego oprocentowania według ustalonej stopy procentowej,

b) dokonania wypłaty oznaczonej kwoty osobie uprawnionej, w określonych

terminach; osoba uprawniona nie może żądać od banku wykupu

papieru przed upływem terminu, o ile treść papieru nie stanowi inaczej,

3) oznaczenie posiadacza papieru wartościowego, jeżeli jest to papier imienny,

lub adnotację, że jest to papier wartościowy na okaziciela,

4) zasady przenoszenia praw wynikających z papieru wartościowego,

5) numer papieru wartościowego i datę emisji,

6) podpisy osób upoważnionych do składania oświadczeń w zakresie praw

i obowiązków majątkowych banku.

2. Podpisy, o których mowa w ust. 1 pkt 6, mogą być odtwarzane mechanicznie.

3. W treści bankowego papieru wartościowego, jak również w podanej przez emitenta

do publicznej wiadomości informacji o warunkach emisji, nie mogą być

zamieszczane porównania z warunkami emisji papierów wartościowych innych

emitentów.

4. Banki mogą emitować bankowe papiery wartościowe, niemające formy dokumentu,

które są rejestrowane w depozycie prowadzonym przez bank emitujący te

papiery, Krajowy Depozyt Papierów Wartościowych S.A., spółkę, której Krajowy

Depozyt Papierów Wartościowych S.A. przekazał wykonywanie czynności z

zakresu zadań, o których mowa w art. 48 ust. 1 pkt 1 ustawy z dnia 29 lipca 2005

r. o obrocie instrumentami finansowymi, lub firmę inwestycyjną.

5. Jeżeli bankowy papier wartościowy nie ma formy dokumentu, wszystkie dane określone w ust. 1 powinny być zamieszczone w treści świadectwa depozytowego

albo innego dokumentu wydanego przez bank osobie uprawnionej.

6. Prawa z bankowych papierów wartościowych niemających formy dokumentu powstają

z chwilą zapisania ich po raz pierwszy na rachunku bankowych papierów

wartościowych i przysługują posiadaczowi tego rachunku.

7. Przeniesienie praw z bankowego papieru wartościowego emitowanego niemającego

formy dokumentu następuje z chwilą dokonania odpowiedniego zapisu na rachunku

bankowych papierów wartościowych w wyniku zawarcia umowy. Pożytki

z bankowych papierów wartościowych uzyskane przed dokonaniem zapisu

przypadają nabywcy, chyba że umowa stanowi inaczej.

8. Bankowe papiery wartościowe w formie zdematerializowanej mogą być również

rejestrowane, na podstawie umowy zawartej przez bank z Krajowym Depozytem

Papierów Wartościowych S.A. albo spółką, której Krajowy Depozyt Papierów

Wartościowych S.A. przekazał wykonywanie czynności z zakresu zadań, o których

mowa w art. 48 ust. 1 pkt 1 ustawy z dnia 29 lipca 2005 r. o obrocie instrumentami

finansowymi, w depozycie papierów wartościowych prowadzonym

zgodnie z przepisami tej ustawy. W takim przypadku do powstawania oraz przenoszenia

praw z bankowych papierów wartościowych stosuje się przepisy tej

ustawy dotyczące praw ze zdematerializowanych papierów wartościowych.

Art. 91.

Bank nie może udzielać kredytu lub pożyczki pieniężnej na kupno bankowych papierów

wartościowych emitowanych przez siebie.

Art. 92.

Do bankowych papierów wartościowych nie stosuje się przepisów ustawy, o której

mowa w art. 4 ust. 1 pkt 8.

Ćwiczenia 14.XI.2011

Bankowy Fundusz Gwarancyjny - istota i funkcje

Funkcje BFG:

Gwarancyjna

a) przedmiot gwarancji

- środki zgromadzone na rachunkach imiennych zarówno złotowych jak i walutowych

- środki pozyskane w inny sposób na który wystawiono dowody imienne

- środki jednego deponenta bez względu na liczbę zawartych umów (nie ma sensu zakładać w jednym banku różnych rachunków)

- trzeba mieć dowód imienny

b) czyje środki nie są objęte

- Skarbu państwa

- instytucji finansowych

- osób, które pełnią funkcje kierownictwa w budżecie

- osoby, które posiadają duży pakiet akcji

c) zakres gwarancji

- do wysokości włącznie z odsetkami naliczonymi do dnia spełnienia warunku gwarancji, zgodnie z oprocentowaniem w umowie niezależnie od terminu ich wymagalności (100000€ - równowartość w złotych)

- syndyk może nam oddać resztę pieniędzy

d) czas wypłaty środków gwarantowanych

- w przeciągu 30 dni od dnia ogłoszenia upadłości (może być wydłużone o 10 dni roboczych)

e) jak BFG gromadzi środki?

- każdy z banków jest zobowiązany tworzyć fundusz ochrony środków gwarantowanych podstawą tworzenia którego jest ta sama podstawa, którą się stosuje przy ustaleniu rezerw obowiązkowych. Środki składające się na ten fundusz banki są zobowiązane lokować w najbardziej bezpiecznych lokatach (np. skarbowe papiery wartościowe, bony pieniężne NBP, na rachunku BC)

Pomocowa

a) cel funkcji pomocowej

- zapobiegać bankructwu banku

b) instrumenty w ramach f. pomocowej

- poręczenie

- gwarancje

- pożyczki na warunkach korzystniejszych niż rynkowe

- nabywanie należności takiego banku, któremu grozi niebezpieczeństwo niewypłacalności

c) źródło finansowania f. pomocowej

- odrębny fundusz, tworzony jest z wypłacanych na rzecz funduszu do końca I kwartału każdego roku składek dokonywanych przez banki objęte systemem gwarantowania depozytów

d) kto może się starać o pomoc

- bank, któremu grozi upadłość

- dobrze prosperujący bank pod warunkiem, że za te środki pieniężne przejmie bank, któremu grozi bankructwo

Ustawa zapewnia dodatkowy uzupełniający system depozytów, w PL na razie nie funkcjonuje.

Na podstawie ustawy o NBP banki są zobowiązane tworzyć rezerwę obowiązkową.

Obowiązkiem tym objęte są wszystkie środki jakie bank gromadzi w ramach czynności biernych za wyjątkiem środków pozyskanych od innego banku.

Maksymalne stopy rezerwy obowiązkowej przewidziane w Polsce wynoszą:

30% od wkładów złotowych a vista (na żądanie)

20% od wkładów złotowych terminowych

Aktualnie stopa rezerwy obowiązkowej wynosi 3%, stawką zerową objęto środki pozyskane przez bank w ramach tzw. operacji repo.

Podstawą naliczenia rezerwy obowiązkowej jest średnia arytmetyczna z dziennych sald na rachunkach objętych obowiązkiem rezerwy obowiązkowej.

Po ustaleniu kwoty rezerwy obowiązkowej odejmuje się od niej równowartość 0,5mln €. Pozostałe środki przekazuje się na rachunek w banku centralnym. Środki te są oprocentowane wg stawki wynoszącej 0,9 stopy kredytu redyskontowego banku centralnego. Jeżeli bank utrzymuje rezerwę na poziomie niższym niż wymagany, płaci karne odsetki w wysokości dwukrotnej stawki oprocentowania kredytu lombardowego banku centralnego. W Polsce obowiązuje system rezerwy uśrednionej i opóźnionej.

System rezerwy opóźnionej polega na odprowadzeniu kwoty rezerwy obowiązkowej za dany miesiąc z miesięcznym poślizgiem.

System rezerwy uśrednionej polega natomiast na tym, że suma środków na rachunku rezerwy obowiązkowej musi być na poziomie nie mniejszym niż wymagany średnio w skali miesiąca.

Środki stanowiące rezerwę obowiązkową banki mogą wykorzystywać do rozliczeń pieniężnych.

Podstawa naliczenia rezerwy obowiązkowej stanowi również podstawę do ustalenia kwoty stanowiącej fundusz środków gwarantowanych.

Stopa rezerwy obowiązkowej w strefie euro wynosi 2% oraz 0% natomiast kwota potrącenia ryczałtowego wynosi tylko 100000€

Pierwotną funkcją (stopy) rezerwy obowiązkowej była funkcja gwarancyjna. Teraz wpływa na podaż pieniądza.

1

Wyszukiwarka

Podobne podstrony:

Akredytywa, UE ROND - UE KATOWICE, Rok 2 2011-2012, semestr 3, Bankowość, Wykłady Gradoń

Wykłady Ogrodnik - Ubezpieczenia, UE ROND - UE KATOWICE, Rok 2 2011-2012, semestr 4, Ubezpieczenia,

Ekonometria dr Barczak 16.06.08, UE ROND - UE KATOWICE, Rok 2 2011-2012, semestr 4, Ekonometria, Egz

Wzory 3 - Dłużne papiery wartościowe, UE ROND - UE KATOWICE, Rok 2 2011-2012, semestr 4, Rynki finan

Finanse publiczne ściąga, UE ROND - UE KATOWICE, Rok 2 2011-2012, semestr 3, Finanse publiczne

Ściąga ze wzorów, UE ROND - UE KATOWICE, Rok 2 2011-2012, semestr 3, Statystyka

wzory 2 - akcje, UE ROND - UE KATOWICE, Rok 2 2011-2012, semestr 4, Rynki finansowe

Wzory na 1 kolosa, UE ROND - UE KATOWICE, Rok 2 2011-2012, semestr 4, Finanse przedsiębiorstwa, Wykł

Wykłady Puszer 2012, UE ROND - UE KATOWICE, Rok 2 2011-2012, semestr 4, Rynki finansowe

Wykłady 2011 - Puszer inne, UE ROND - UE KATOWICE, Rok 2 2011-2012, semestr 4, Rynki finansowe

Wykłady część 1, UE ROND - UE KATOWICE, Rok 2 2011-2012, semestr 3, Rachunkowość Finansowa, Wykłady

Prawo Pracy (Wykłady) - Pliszkiewicz, UE ROND - UE KATOWICE, Rok 2 2011-2012, semestr 3, Prawo gospo

Wzory 1 - Instrumenty o charakterze dywidendy, UE ROND - UE KATOWICE, Rok 2 2011-2012, semestr 4, Ry

Zadania Szacowanie kosztu kapitału przedsiębiorstwa 2012, UE ROND - UE KATOWICE, Rok 2 2011-2012, se

Egzamin 2011 - Puszer, UE ROND - UE KATOWICE, Rok 2 2011-2012, semestr 4, Rynki finansowe

Wykłady 2011 - Puszer, UE ROND - UE KATOWICE, Rok 2 2011-2012, semestr 4, Rynki finansowe

więcej podobnych podstron