Zespół Szkół Nr 4 im. Tomasza Klenczara w Katowicach

Liceum Ekonomiczne

Praca dyplomowa

Temat pracy:

„Banki Spółdzielcze i ich rola w finansowaniu działalności gospodarczej”

Autor (autorzy):

Górowicz Marzena

Solowicz Barbara

Ocena pracy wraz z uzasadnieniem......................................................................

......................................................................................................................................................................................................................................................................................................................................................................................................

Przewodniczący

Promotor Komisji Egzaminacyjnej Dyrektor

.................................. ................................................. ..............................

mgr Damian Szmyt mgr inż. Grzegorz Kamiński mgr Roman Sacha

Katowice, kwiecień 2002

Spis Treści

Strona Wstęp

1. Banki Spółdzielcze w systemie bankowym kraju...............................................4

1.1. Pojęcie Banku Spółdzielczego...................................................................4

1.2. Rola i działalność banku............................................................................9

2. Rachunek bankowy..........................................................................................10

2.1. Otwarcie rachunku bankowego.....................................................................12

2.2. Obowiązki banku oraz posiadacza rachunku bankowego...........................14

2.3. Karta wzorów podpisów..........................................................................15

2.4. Karty płatnicze.........................................................................................17

2.5. Wyciągi....................................................................................................18

2.6. Oprocentowanie na rachunku bankowym....................................................19

Rachunki bankowe oraz formy rozliczeń za pomocą rachunków bankowych

w Banku Spółdzielczym w Tychach...................................................................................20

3.1. Rachunki bankowe...................................................................................20

3.2. Rozliczenia gotówkowe...........................................................................26

3.3. Rozliczenia bezgotówkowe.....................................................................29

4. Rola banku w finansowaniu działalności gospodarczej na lokalnym rynku...34

4.1. Rodzaje kredytów....................................................................................34

4.2. Lokaty......................................................................................................41

4.3. Zabezpieczenia.........................................................................................46 Zakończenie..........................................................................................................52

Bibliografia...........................................................................................................53 Spis tabel i wykresów...........................................................................................54

Załączniki.............................................................................................................55

Wstęp

Tematem naszej pracy są „Banki Spółdzielcze i ich rola w finansowaniu działalności gospodarczej”.

W pierwszym rozdziale poruszone zostały zagadnienia związane z działalnością Banku Spółdzielczego, z rolą jaką odgrywa ten bank w finansowaniu przedsiębiorstw oraz osób prywatnych.

Kolejny rozdział naszej pracy przedstawia pojęcie rachunku bankowego, zasady jego otwierania i prowadzenia.

W rozdziale trzecim omówione zostały rachunki bankowe oraz formy rozliczeń za pomocą rachunków na przykładzie Banku Spółdzielczego w Tychach.

Ostatni rozdział poświęcony jest ogólnej charakterystyce kredytów, zasad ich udzielania a także formy zabezpieczeń w celu ograniczenia ryzyka banku. Ponadto w rozdziale tym opisane zostały rodzaje lokat, ich oprocentowanie oraz warunki jakie trzeba spełnić aby zostać posiadaczem lokaty.

W naszej pracy wykorzystałyśmy różnorodną literaturę książkową oraz materiały źródłowe uzyskane w Banku Spółdzielczym w Tychach. Wszelkiego rodzaju informatory oraz broszury znacznie ułatwiły nam pisanie pracy a także pozwoliły dokładniej poznać i zrozumieć niektóre zagadnienia.

1. Banki Spółdzielcze w systemie bankowym kraju

1.1 Pojęcie banku spółdzielczego

Bank Spółdzielczy to instytucja finansowa kredytująca małe oraz średnie przedsiębiorstwa i udzielająca pożyczek osobom prywatnym. Banki spółdzielcze tworzą sieć samodzielnych jednostek z kapitałem różnej wysokości. Mają osobowość prawną, a ich działalność opiera się na zasadzie rozrachunku gospodarczego. Swym członkom i udziałowcom, którymi oprócz rolników są niewielkie przedsiębiorstwa produkcyjno - handlowe, udzielają kredytów pochodzących głównie ze środków depozytowych.

Banki spółdzielcze w Polsce mają tradycje sięgającą połowy XIX w. W czterdziestoleciu poprzedzającym I wojnę światową rozwinęły się banki ludowe skupione wokół Banku Związku Spółek Zarobkowych w Poznaniu ( zał. 1886 r.) oraz wiejskie spółdzielnie kredytowe związane z Centralną Kasą Spółek Rolniczych ( zał. 1909 r.), które później nazwano Kasami Stefczyka. W okresie międzywojennym działało kilka typów spółdzielni kredytowych będących instytucjami krótkoterminowego kredytu lokalnego. Po II wojnie światowej banki spółdzielcze działały jako gminne i miejskie spółdzielnie kredytowe a w 1957 r. powstał Centralny Związek Spółdzielni Oszczędnościowo - Pożyczkowych, który z bankiem Rolnym przekształcono w 1957 r. w Bank Gospodarki Żywnościowej, równocześnie spółdzielniom oszczędnościowo - pożyczkowym nadano nazwę „Banki Spółdzielcze”. Od 1982 r. bankom tym przywrócono zasady działania wynikające z prawa spółdzielczego, co dawało im ograniczoną wcześniej samodzielność. Obecnie podstawową jednostką operacyjną jest bank spółdzielczy, prowadzący samodzielną działalność zazwyczaj na obszarze gminy, w której znajduje się jego siedziba.

Na szczeblach regionalnym i krajowym osiągnięto koncentrację kapitałową i organizacyjną przez utworzenie zrzeszeń:

regionalnych w drodze zawarcia umowy zrzeszenia przez banki spółdzielcze, mające siedzibę na obszarze danego regionu, oraz przez bank pełniący funkcje banku regionalnego,

krajowego w drodze zawarcia umowy zrzeszenia przez banki regionalne i bank krajowy ( BGŻ). W wyniku porozumień powstał wzajemnie zależny układ organizacyjny, umożliwiający sporządzanie na szczeblu regionu skonsolidowanego bilansu oraz solidarną odpowiedzialność za zobowiązania. Banki Spółdzielcze zachowują osobowość prawną, ma ją także bank regionalny jako spółka akcyjna banków spółdzielczych. Bank Gospodarki Żywnościowej został przekształcony w spółkę akcyjną działającą pod firmą BGŻ S.A, której akcjonariuszami są banki spółdzielcze i skarb państwa.

Bank spółdzielczy może być utworzony w trybie określonym ustawą „Prawo Spółdzielcze”, za zezwoleniem Komisji Nadzoru Bankowego przy uwzględnieniu przepisów o restrukturyzacji banków spółdzielczych i BGŻ.

Historia Banku Spółdzielczego w Tychach

W czerwcu 2000 roku Bank Spółdzielczy w Tychach wkroczył w drugie stulecie swoich dziejów. W zakładaniu spółdzielczych placówek Polacy zaboru pruskiego korzystali z wypróbowanych wzorów niemieckich, gdzie prekursorami spółdzielczości bankowej byli Herman Schulze i Fryderyk W. Raiffeisen.

W okresie walki o podział Górnego Śląska, a więc w czasie powstań śląskich istniało na tym terenie 15 banków ludowych. Członkiem banku bądź kasy pożyczkowej mógł zostać każdy obywatel zdolny do działań prawnych po wypełnieniu i podpisaniu deklaracji oraz wniesieniu określonego udziału.

Z reprodukowanego dokumentu - rejestru sądowego dokonanego w Sądzie Grodzkim w Mikołowie - wynika, że w dniu 26 czerwca 1900 roku została zarejestrowana Tyska Kasa Pożyczkowa, stanowiąca spółdzielnię z nieograniczoną odpowiedzialnością z siedzibą w Tychach. Rejestr ten sporządzony w języku niemieckim, obecnie przechowywany jest w archiwum Sądu Rejonowego w Katowicach.

Naczelnym organem wykonawczym Tyskiej Kasy Pożyczkowej był zarząd składający się z sześciu osób. Na jego czele stał przewodniczący, a funkcję zastępcy pełnił wiceprzewodniczący. Najwyższym organem uchwałodawczym było zgromadzenie ogólne, które zatwierdzało wyniki działalności gospodarczej.

W dniu 26 lutego 1910 roku, dokonano zmiany nazwy spółdzielni na: Tyska Kasa Oszczędności i Pożyczek z nieograniczoną odpowiedzialnością z siedziba w Tychach. Na tym samym zebraniu zatwierdzano także nowy statut. W rok 1919 Tyska Kasa Oszczędności i Pożyczek wkroczyła w nowym klimacie politycznym, który wynikł z klęski Niemiec w I wojnie światowej i odrodzenia się państwa polskiego po 123 latach niewoli. W latach 1919-1921 członkowie Tyskiej Kasy Oszczędności i Pożyczek wszystkie siły poświęcili walce o przyłączenie Śląska do Polski. Ziemia tysko - pszczyńska była jednym z ważniejszych ośrodków ruchu powstańczego. Wśród działaczy powstańczych dominowali ludzie związani z Tyską Kasą Oszczędności i Pożyczek, tacy jak na przykład ojciec i trzech braci Krzyżowskich, Paweł Latusek, Ryszard Wydra i inni. Lata I wojny światowej oraz powstań śląskich nie sprzyjały rozwojowi takich instytucji jak spółdzielnie i kasy oszczędnościowe. Niepewność jutra, brak stałej pracy, straty wynikające z działań zbrojnych - to główne czynniki utrwalające stan wyczekiwania. Polska gospodarka zniszczona w czasie wojny borykała się z rozlicznymi kłopotami, które rzutowały na funkcjonowanie prawie wszystkich instytucji. Szczególnie negatywny wpływ na stabilizację życia gospodarczego wywierała inflacja, która wkrótce przerodziła się w hiperinflację. Dopiero rok 1924 i reformy Władysława Grabskiego poprawiły sytuację i stworzyły nadzieję na wyraźne postępy w stabilizacji gospodarki i życia politycznego. W odtworzonej Kronice Banku Spółdzielczego w Tychach znaleźć możemy następujący zapis:

„Najgorszy okres dla Kas Oszczędności i Pożyczek spółdzielni z nieograniczoną odpowiedzialnością był okres od 1924 roku, w którym na skutek silnej inflacji ogromna ich wielkość straciła niemal całe swoje mienie i zaprzestała swojej działalności. Powyższe wydarzenia poderwały zaufanie udziałowców i wkładów wskutek prawie całkowitego zdewaluowania zdeponowanych środków”.

Okazuje się, że w 1925 roku Kasy nie było stać nawet na opłacenie bilansu, który należało złożyć w Sądzie w Mikołowie i opublikować w prasie. Dopiero w dniu 22 maja 1927 roku odbyło się Walne Zebranie, na którym zatwierdzono nowy Statut opracowany na podstawie polskiej Ustawy o spółdzielniach z 29 października 1920 roku. Spółdzielnia przyjęła wówczas nazwę: Kasa Oszczędności i Pożyczek z nieograniczoną odpowiedzialnością z siedzibą w Tychach. W czasie tego zebrania ustalono również, że zarząd składać się będzie z 5 osób, a Rada nadzorcza z 7 osób. Terenem działania Kasy stały się Tychy wraz z przynależnymi do nich koloniami oraz Paprocany. Kolejne zebranie członków odbyło się w dniu 8 grudnia 1928 roku w lokalu Jana Drabika. W czasie tego zebrania wniesiono pewne poprawki do Statutu, polegające na poszerzeniu terenu działalności Kasy przez dodanie określenia, że swym zasięgiem obejmuje Tychy i okolice, oraz zmniejszono liczbę członków zarządu do 3, a Rady Nadzorczej do 6 osób. Z informacji zamieszczonej w „Rolniku Śląskim” 12 maja 1929 roku dowiadujemy się, że jej działalność koncentrowała się na:

przejmowaniu oszczędności z oprocentowaniem,

udzielaniu pożyczek na cele gospodarcze tylko członkom spółdzielni,

zbycie produktów rolnych i wyrobów wiejskiego przemysłu,

hurtowym nabywaniu artykułów gospodarczych i ich sprzedaży,

zakupie maszyn i urządzeń rolniczych oraz ich udostępnieniu za

odpłatnością,

gromadzeniu niepodzielnego majątku związkowego.

W sierpniu 1957 r. Zjazd Delegatów Kas Spółdzielczych powołał do życia Związek Spółdzielni Oszczędnościowo - Pożyczkowej (SOP). Była to centrala organizacyjno-rewizyjna. Ustawa z 13 kwietnia 1960 r. o prawie bankowym określiła statut SOP i jej zakres działalności oraz uprawniła do używania nazwy ,, bank'' z dodatkiem ,, spółdzielczy'' rzadziej ,,ludowy''. Trzeba przyznać, że dokonanie wówczas zmiany stworzyły szersze możliwości rozwoju SOP-ów. Znalazło to wyraz między innymi w pozyskiwaniu nowych członków. Jednym z powodów zwiększenia SOP-ów była zgoda ministra finansów na wprowadzenie książeczek oszczędnościowych obiegowych na podobnych zasadach jak w PKO. W marcu 1963 r. Zgromadzenie Przedstawicieli postanowiło zmienić dotychczasową nazwę na Bank Spółdzielczy. Bank Spółdzielczy w Tychach liczył wówczas już 815 członków. Od roku 1968 banki spółdzielcze zaprzestały kredytowania ludności miejskiej kredytem ratalnym, gdyż zadanie to przyjęła Obsługa Ratalnej Sprzedaży (ORS). Od tego czasu Bank Spółdzielczy zaczął spełniać swoje statutowe zadania, co wpłynęło na jego rozwój. W końcu 1974 r. miał już ponad 1700 członków.

W 1975 roku na podstawie ustawy o prawie bankowym wszystkie spółdzielnie oszczędnościowo-pożyczkowe uzyskały wspólną nazwę - banki spółdzielcze. W związku z nowymi warunkami oraz prawnymi regulacjami Bank Spółdzielczy od 1990 roku rozpoczął samodzielną działalność. Gdyż przestały obowiązywać ustalone odgórne stopy procentowe dla gromadzonych oszczędności i udzielanych kredytów. Zgodnie z regulacjami prawnymi z początku lat dziewięćdziesiątych Bank Spółdzielczy w Tychach jest spółdzielnią o nieograniczonej liczbie członków, prowadzącą samodzielnie swoją działalność. Gospodarczy Bank Południowo-Zachodni (GBPZ) pełni funkcję Banku Regionalnego. Po przeprowadzeniu centrali banku do budynku przy ulicy Damrota, dokonano w 1999 roku modernizacji w siedzibie Filii w Tychach przy ulicy Niepodległości 55. W czerwcu 2000 roku Bank Spółdzielczy w Tychach wkroczył w drugie stulecie dziejów osiągając najlepsze wyniki w swojej historii.

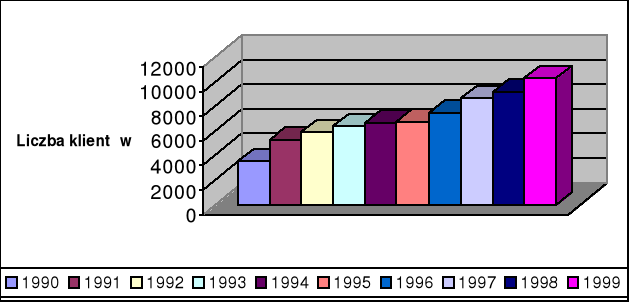

Wykres 1. Liczba klientów posiadających oszczędności w Banku Spółdzielczym

Źródło: Materiał udostępniony przez Bank Spółdzielczy w Tychach

1.2 Rola i działalność banku spółdzielczego

Obecnie rolę banków spółdzielczych można scharakteryzować następująco:

przyjmowanie zwrotnych wkładów pieniężnych (depozytów) w zamian za odsetki,

świadczenie usług finansowych związanych z obiegiem pieniądza jako środka cyrkulacji i środka płatniczego,

udzielanie kredytów dla przedsiębiorstw i osób fizycznych.

Początkowo składano depozyty w bankach kierując się przede wszystkim względami bezpieczeństwa. Z czasem odsetki uzyskiwane za pozostawienie pieniędzy do dyspozycji banku stały się głównym motywem przechowywania depozytów.

Duży wpływ na decyzje dotyczące deponowania oszczędności w bankach miało porównanie wysokości stopy procentowej ze stopą inflacji, czyli tempem wzrostu średniego poziomu cen w gospodarce. Jeżeli stopa procentowa przewyższa stopę inflacji otrzymamy dodatnią realną stopę procentową. W sytuacji odwrotnej mamy ujemną realną stopę procentową zniechęcającą do przechowywania oszczędności w banku, gdyż siła nabywcza zdeponowanych oszczędności obniża się.

Ważną rolą jest obsługa rozliczeń finansowych i obiegu pieniądza między różnymi podmiotami życia gospodarczego. Banki prowadzą rachunki bieżące dla przedsiębiorstw, instytucji i osób fizycznych, przeprowadzają rozliczenia między różnymi podmiotami krajowymi i zagranicznymi, regulują płatności oraz dokonują bezgotówkowych przelewów bankowych. W celu usprawnienia obsługi finansowej klientów wprowadza się książeczki czekowe i karty kredytowe.

Banki przyjmując depozyty i udzielając pożyczki występują w charakterze wyspecjalizowanych pośredników finansowych między oszczędzającymi a inwestorami. Udzielając kredytu bank ponosi ryzyko z ewentualnym brakiem możliwości spłaty kredytu wraz z należnymi odsetkami przez kredytobiorców.

2. Rachunek bankowy

Rachunek bankowy znany od dawna w praktyce bankowej jako specyficzny rodzaj umowy, wprowadzony został do polskiego systemu prawa cywilnego w 1964 r. W myśl postanowień kodeksu cywilnego Bank, który prowadzi rachunek bankowy, zobowiązuje się względem posiadacza rachunku (na czas oznaczony lub nie oznaczony) do pewnych obowiązków. Natomiast posiadacz rachunku bankowego zobowiązuje się do pewnych obowiązków względem banku. Prawa i obowiązki posiadacza rachunku bankowego i banku wynikające z umowy rachunku bankowego można podzielić na prawa i obowiązki o charakterze cywilnoprawnym - których można dochodzić na drodze sporu, oraz prawa i obowiązki o charakterze administracyjno - prawnym, których nie można dochodzić na drodze sporu, tylko strona uprawniona (bank) może zmusić posiadacza rachunku do przestrzegania przepisów w drodze postępowania administracyjnego, przed właściwą władzą lub w drodze sankcji bankowych.

Rachunek bankowy (zwany również kontem bankowym) służy do przechowywania środków pieniężnych w banku oraz do przeprowadzenia rozliczeń pieniężnych za jego pośrednictwem, a także wykazuje na bieżąco stan środków pieniężnych posiadanych w banku.

Istotną cechą rachunku bankowego jest to, że stanowi on ekonomiczną podstawę obrotu bezgotówkowego.

Rachunek bankowy stał się dla jednostek gospodarki uspołecznionej:

obowiązkową formą gromadzenia środków pieniężnych i dokonywania rozliczeń pieniężnych,

obowiązkową formą uczestniczenia w obrocie bezgotówkowym,

metodą sprawowania przez bank kontroli nad gospodarką pieniężną jednostek posiadających rachunki bankowe,

przymusową formą zabezpieczenia środków pieniężnych przed kradzieżą, pożarem itp..

Przez jednostki gospodarki uspołecznionej należy rozumieć:

urzędy, zakłady, instytucje i przedsiębiorstwa państwowe,

spółki, w których państwo, instytucje lub przedsiębiorstwa państwowe posiadają udział wynoszący, co najmniej 50 % kapitału zakładowego,

organizacje spółdzielcze,

organizacje polityczne, zawodowe i społeczne.

2.1 Otwarcie rachunku bankowego

Rachunek bankowy otwiera się i prowadzi odrębnie dla każdego klienta, który taki rachunek założył w banku. Wpłat na rachunki mogą dokonywać wszyscy (bez ograniczeń) z reguły robią to dłużnicy. Rachunek bankowy otwiera się na podstawie zawartej z klientem umowy. W umowie rachunku bankowego bank zobowiązuje się do przechowywania środków pieniężnych posiadacza rachunku oraz do przeprowadzenia na jego zlecenie rozliczeń pieniężnych. Polecenia wypłat z rachunku wykonywane są przez bank do wysokości salda dodatniego na rachunku (ze strony banku, saldem dodatnim jest saldo kredytowe “Ma”, a ze strony podmiotu gospodarczego saldo debetowe “Wn”). W przypadku braku pokrycia rachunku poza rachunkami kredytowymi saldo rachunku jest dodatnie (w ewidencji bankowej saldo kredytowe; w ewidencji posiadacza rachunku saldo debetowe). Istnieje jednak możliwość, za zgodą banku, zadłużenia się na tych rachunkach (przejście do salda ujemnego) do określonej kwoty. Saldo z zasady ujemne mają tylko rachunki kredytowe (w banku saldo debetowe, u kredytobiorcy saldo kredytowe), z których realizuje się polecenia wypłat do wysokości przyznanego kredytu. Wniosek o otwarcie rachunku bankowego powinien zawierać szereg ustaleń o charakterze formalno-prawnym. Podmioty gospodarcze poza przechowywaniem środków pieniężnych dokonują za pośrednictwem rachunków bankowych rozmaitych operacji rozliczeniowych, korzystają z kredytów, deponują lokaty terminowe i celowe i dlatego otwierają kilka rachunków bankowych o różnym charakterze. Otwarcie rachunku w walucie obcej w celu dokonywania rozliczeń dewizowych wymaga od wnioskodawcy udokumentowania określonych uprawnień wynikających z prawa dewizowego. Posiadacz rachunku (osoba fizyczna lub prawna) może swobodnie dysponować środkami zgromadzonymi na rachunku, ale na wniosek wierzycieli sąd może nakazać zablokowanie lub nawet zajęcie aktywów.

W trakcie wypłat bank zobowiązany jest sprawdzać podpisy ze złożonymi wcześniej wzorami - jest to jeden ze sposobów zabezpieczenia wkładów.

W ściśle określonych przypadkach bank może dokonać wypłat bez decyzji osób upoważnionych np. z tytułu odsetek od kredytów i opłat bankowych, zobowiązań wynikających z decyzji sądowych i administracyjnych. Również na żądanie organów sądowych, prokuratorskich i finansowych mogą być na rachunkach zablokowane określone kwoty środków pieniężnych, których posiadacz rachunku nie może rozdysponować.

Wniosek o otwarcie rachunku bankowego składany jest w dwóch jednobrzmiących egzemplarzach. Powinien on być podpisany przez osoby fizyczne występujące we własnym imieniu, bądź przez osoby upoważnione do składania oświadczeń w zakresie praw i obowiązków majątkowych w imieniu jednostki występującej o otwarcie rachunku bankowego. Osoby występujące w imieniu jednostki powinny złożyć swoje podpisy pod pieczęcią firmującą tę jednostkę.

Zakres uprawnień osób działających w imieniu jednostek występujących o otwarcie rachunku bieżącego w banku spółdzielczym ustala się na podstawie przedłożonych dokumentów:

wpisu do rejestru,

statutu,

aktu o powołaniu jednostki,

uchwały,

nominacji,

pełnomocnictwa.

Wniosek o otwarcie rachunku bankowego powinien być podpisany w obecności pracownika banku spółdzielczego, który zobowiązany jest sprawdzić tożsamość osób podpisujących wniosek z ich dowodami osobistymi. Nie jest to konieczne, jeżeli podpisy tych osób, cechy dowodów osobistych, oraz uprawnienie do podpisania wniosku były już wcześniej sprawdzone i wiadomo, że są aktualne.

W umowie rachunku określane są także inne warunki prowadzenia rachunku.

W niektórych bankach te pozostałe warunki mogą być określane w specjalnym regulaminie, który jest integralnym załącznikiem do umowy.

2.2 Obowiązki banku oraz posiadacza rachunku bankowego

Do najważniejszych obowiązków banku wynikających z zawartej umowy rachunku bankowego należą:

przechowywanie środków pieniężnych posiadacza rachunku,

zwrot przechowywanych środków pieniężnych na każde żądanie posiadacza rachunku bankowego,

dokonywanie rozliczeń pieniężnych na zlecenie posiadacza rachunku bankowego,

dokonywanie zapisów operacji na rachunku bankowym,

wysyłanie posiadaczowi rachunku bankowego wyciągu z rachunku z podaniem stanu (salda) środków pieniężnych na rachunku.

Do obowiązków posiadacza rachunku bankowego należy:

przestrzeganie przepisów o rozliczeniach pieniężnych oraz innych postanowień umownych,

zawiadomienie banku, w którym posiada rachunek, o każdej zmianie swego miejsca zamieszkania lub siedziby,

zgłoszenie bankowi niezgodności salda rachunku bankowego w ciągu czternastu dni od daty otrzymania wyciągu z rachunku,

gromadzenie swoich środków pieniężnych na rachunku bankowym.

2.3 Karta wzorów podpisów

Karta wzorów podpisów jest dla banku spółdzielczego dokumentem ustalającym osoby uprawnione do dysponowania środkami na rachunku bankowym, oraz służy do ewidencji wzorów podpisów.

Karta wzorów podpisów występuje w dwóch egzemplarzach (oryginał i kopia). Oryginał przeznaczony jest dla banku spółdzielczego prowadzącego rachunek bankowy, a kopia służy posiadaczowi rachunku do prowadzenia ewidencji osób upoważnionych do dysponowania środkami na rachunku oraz wzorów ich podpisów. Na karcie wzorów podpisów dwie kolumny oznaczone cyframi rzymskimi I i II przeznaczone są do wpisywania imion i nazwisk, stanowisk oraz wzorów podpisów osób upoważnionych do dysponowania środkami na rachunku bankowym. Osoba, której nie podano stanowiska, powinna być określona mianem “pełnomocnik”. Jeżeli na karcie wzorów podpisów zarówno w kolumnie I jak i w kolumnie II nie zostaną wypełnione wszystkie pozycje, należy je zakreślić tak, aby uniemożliwić późniejsze pisanie dodatkowych danych. Jeżeli posiadacz rachunku bankowego chce upoważnić do dysponowania środkami na jego rachunku tyle osób, że wzory ich podpisów nie mieszczą się na jednej stronie, może wypełnić dodatkową kartę z tym jednak, że pierwszą stronę tj. wniosek o otwarcie rachunku bankowego powinien opatrzyć odbitką pieczęci firmującej oraz podpisy osób uprawnionych do składania oświadczeń w zakresie praw i obowiązków w imieniu instytucji.

Karta wzorów podpisów złożona przez posiadacza rachunku bankowego w banku spółdzielczym jest ważna do czasu pisemnego odwołania podanych na niej osób upoważnionych do dysponowania środkami na rachunku bankowym. W zależności od charakteru prawnego jednostki, do wniosku o otwarcie rachunku bankowego poszczególne jednostki dołączają odpowiednie dokumenty.

Posiadacz rachunku powinien zawiadomić bank spółdzielczy, w którym posiada rachunek o wszystkich zmianach w dokumentacji złożonej przy otwieraniu rachunku bankowego. Powinien również zawiadomić bank o ewentualnym wygaśnięciu pełnomocnictw udzielonych do dysponowania środkami na rachunku bankowym. Złożona w banku karta wzorów podpisów osób upoważnionych do dysponowania środkami na rachunku bankowym jest ważna do czasu pisemnego zawiadomienia banku o odwołaniu tych osób ze stanowisk, z którymi uprawnienia te były związane, lub o cofnięciu czy też wygaśnięciu udzielonych pełnomocnictw. Po otrzymaniu zawiadomienia o utracie przez osoby wymienione w karcie wzorów podpisów uprawnień do dysponowania środkami na rachunku bankowym, bank umieszcza o tym adnotację na karcie wzorów, przekreślając jednocześnie imiona i nazwiska osób, które utraciły prawo dysponowania środkami na rachunku bankowym. Jeśli karty wzorów podpisów posiadały również placówki banku spółdzielczego, to właściwy bank spółdzielczy zobowiązany jest natychmiast zawiadomić o tym te placówki. Utrata uprawnień jednej lub więcej osób nie powoduje zmiany całej karty wzorów podpisów, jeśli pozostałe osoby, biorąc pod uwagę wymaganą liczbę podpisów, mogą prawidłowo dysponować środkami na rachunku bankowym. W przypadku utraty uprawnień do dysponowania środkami na rachunku bankowym przez wszystkie osoby, lub, gdy liczba osób jest nie wystarczająca do prawidłowego dysponowania środkami na rachunku bankowym zachodzi konieczność złożenia nowej karty wzorów podpisów. Posiadacz rachunku bankowego może do już posiadanej w banku karty zgłosić uzupełnienie na czas określony lub nie określony. Jeżeli uzupełnienie ma charakter trwały, to w okresie przejściowym można posługiwać się kilkoma kartami wzorów, jednakże ze względów porządkowych, należy zażądać od posiadacza rachunku złożenia w terminie możliwie najkrótszym nowej karty, zawierającej wszystkie osoby uprawnione do dysponowania środkami na rachunku bankowym. Pierwszą kartę wzorów podpisów nawet, jeśli została już unieważniona, bank przechowuje jako dokument otwarcia rachunku, łącznie z pozostałą dokumentacją do tego rachunku, gdyż zawiera ona na pierwszej stronie wniosek posiadacza rachunku o otwarcie rachunku bankowego. Wszystkie adnotacje dotyczące zmian w karcie wzorów mogą być dokonywane przez głównego księgowego banku, lub przez osobę przez niego do tego upoważnioną.

2.4 Karty płatnicze

Karta płatnicza wydawana przez bank stanowi niewielki prostokątny kawałek plastiku z wytłoczonymi i kodowanymi elektronicznie informacjami dotyczącymi posiadacza karty. Karta płatnicza służy do bezgotówkowego dokonywania płatności za towary, usługi i z tytułu innych zobowiązań oraz pobierania gotówki z banku, a często również z bankomatów. W celu dokonania płatności wystarczy okazać kartę i podpisać rachunek, zaś karty mogą być przy transakcji sprawdzane przez urządzenie dekodujące lub specjalne elektroniczne terminale.

Karty płatnicze mogą mieć charakter kart debetowych, kredytowych lub typu charge. Na podstawie kart debetowych można dokonywać płatności lub pobierać gotówkę tylko do wysokości stanu swego konta w banku, zaś karta kredytowa upoważnia do dokonywania transakcji do wysokości przyznanego przez bank kredytu, który musi być następnie spłacony. Tak, więc posiadacz karty kredytowej nie musi mieć rachunku bankowego. Karta typu charge zwana również kartą obciążeniową, podobnie jak karta kredytowa, może być stosowana do wysokości ustalonego przez bank limitu. Dług zaciągnięty przy jej użyciu musi być w całości spłacony bankowi na koniec okresu rozliczeniowego (np. raz w miesiącu lub kwartale) po otrzymaniu z banku określonego rozliczenia. Z takich kart najczęściej korzystają osoby prawne, czyli firmy i przedsiębiorstwa.

Karty płatnicze mogą być ważne tylko na terenie kraju, lub mogą mieć zasięg międzynarodowy. Do popularnych w Polsce kart, którymi można płacić również za granicą, mając rachunek w polskim banku, należą przykładowo karta VISA Classic przeznaczona dla osób fizycznych oraz VISA Business dla podmiotów gospodarczych.

2.5 Wyciągi

Banki spółdzielcze zobowiązane są do bieżącego wysyłania wyciągów z rachunków. Bank zobowiązany jest przy każdej zmianie stanu rachunku bankowego przesyłać jego posiadaczowi wyciąg z rachunku z ustaleniem salda, podaje się saldo początkowe, dokonane w danym dniu operacje i saldo końcowe. Posiadacz rachunku jest zobowiązany sprawdzić zapisy i obliczenie salda końcowego. Przy bardziej ożywionych obrotach na rachunku bankowym dokonuje się wiele zapisów w ciągu każdego dnia. W takich przypadkach nie sporządza się wyciągu dla każdej operacji z ustaleniem każdego salda, lecz wyciąg obejmujący wszystkie operacje z całego dnia i wyprowadza się saldo na koniec dnia. Do poszczególnych pozycji wyciągu powinny być dołączone dokumenty przeznaczone dla posiadacza rachunku. Przy realizacji czeków osób fizycznych Bank Spółdzielczy nie dołącza do wyciągu załączników, powinien natomiast podać na wyciągu numer zrealizowanych czeków. Wyciągi z rachunku wraz z dołączonymi dokumentami Bank Spółdzielczy wydaje posiadaczowi rachunku lub osobie przez niego na piśmie upoważnionej bądź wysyła je przez pocztę w terminach uzgodnionych z posiadaczem rachunku. Doręczania wyciągów może odbywać się również za pośrednictwem skrytek zainstalowanych w banku. Korzystający ze skrytek zobowiązani są złożyć w banku pisemne oświadczenie, że dokumenty dotyczące rachunków bankowych i korespondencję złożoną przez bank do skrytki uważają za dostarczoną.

2.6 Oprocentowanie na rachunku bankowym

Środki pieniężne i kredyty na rachunkach bankowych są oprocentowane, czyli banki płacą odsetki od zdeponowanych środków pieniężnych i pobierają odsetki od udzielonych kredytów. Generalną zasadą banków jest płacenie niższych odsetek od zdeponowanych na rachunkach środków pieniężnych niż pobierane od udzielanych kredytów. Różnica między odsetkami pobieranymi przez banki a płaconym stanowi podstawowy dochód banków.

W praktyce bankowej stosuje się różne metody obliczenia oraz zasady pobierania i wypłacania odsetek. Okres deponowania środków pieniężnych w banku i wykorzystania kredytu liczy się w dniach. Banki stosują dwie metody ich obliczania:

pierwsza metoda zakłada 360 dni w roku i po 30 dni w każdym miesiącu,

druga metoda zakłada 360 dni w roku, a w każdym miesiącu wg kalendarza.

Oprocentowanie środków na rachunkach bankowych trwa włącznie od następnego dnia kalendarzowego po dniu wpłaty do dnia dokonania wypłaty. Oprocentowanie lokat trwa stosownie do okresu zawarcia umowy. Odsetki od środków na rachunkach bankowych dopisuje się kwartalnie lub rocznie, przy lokatach krótszych od jednego roku po upływie ustalonego okresu.

3. Rachunki bankowe oraz formy rozliczeń za pomocą rachunków bankowych w Banku Spółdzielczym w Tychach

3.1 Rachunki bankowe

Rachunek bieżący koncentruje zazwyczaj całość operacji pieniężno - kredytowych wynikających z normalnej, codziennej działalności gospodarczej danej jednostki. Przeznaczony jest do ewidencji wpływów na ten rachunek, na przykład z tytułu wpłat własnych, przelewów należności, realizacji czeków rozrachunkowych, otrzymanych kredytów i pożyczek, oraz do ewidencji wypłat z rachunku, na przykład gotówki, spłaty zobowiązań, spłaty kredytów, przelewu podatków i składek ubezpieczeniowych oraz innych płatności bezgotówkowych. Za czynności spełniane w związku z prowadzeniem rachunku bieżącego bank pobiera prowizje lub opłaty.

Rachunki bieżące są rachunkami podstawowymi, prowadzonymi dla podmiotów gospodarczych. Rachunek bieżący może być umową zawartą między dwiema osobami prawnymi utrzymującymi stałe kontakty handlowe. Jednakże termin ten odnosi się głównie do metody rozliczeń księgowych stosowanej w relacji: klient - bank. Rachunek bieżący koncentruje zazwyczaj całość operacji pieniężno - kredytowych wynikających z normalnej, codziennej działalności gospodarczej.

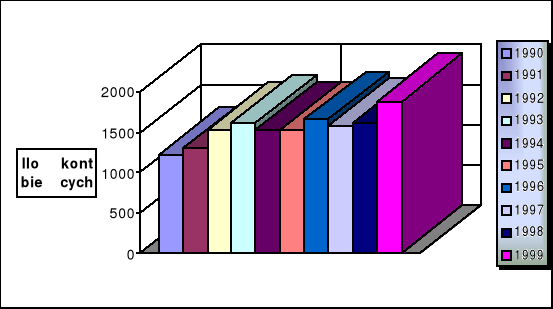

Wykres 2. Ilość kont bieżących

Źródło: Materiał udostępniony przez Bank Spółdzielczy w Tychach

Tabela 1. Konta bieżące w Banku Spółdzielczym w Tychach

Lata |

Wielkość wkładów przedsiębiorstw indywidualnych i spółdzielni w tysiącach PLN |

Ilość depozytariuszy przedsiębiorstw Indywidualnych i spółdzielni |

Wysokość wkładów innych podmiotów niefinansowych w tysiącach PLN |

Ilość depozytariuszy innych podmiotów niefinansowych |

Wysokość wkładów budżetów gmin w tysiącach PLN |

Ilość depozytariuszy budżetów gmin |

1990 |

646,35 |

965 |

412,54 |

220 |

- |

- |

1991 |

924,30 |

1.062 |

381,54 |

222 |

713,75 |

5 |

1992 |

2.108,42 |

1.230 |

520,63 |

238 |

608,86 |

4 |

1993 |

2.069,54 |

1.317 |

581,95 |

249 |

586,37 |

4 |

1994 |

4.507,22 |

1.280 |

733,69 |

223 |

1.249,46 |

4 |

1995 |

4.354,50 |

1.290 |

910,75 |

218 |

2.383,31 |

3 |

1996 |

3.802,46 |

1.396 |

1.016,67 |

211 |

2.548,11 |

3 |

1997 |

9.609,01 |

1.330 |

1.248,46 |

210 |

2.508,66 |

3 |

1998 |

8.238,23 |

1.363 |

1.228,50 |

204 |

2.345,00 |

3 |

1999 |

10.812,19 |

1.611 |

1.501,87 |

207 |

2.040,62 |

3 |

Źródło: Materiał udostępniony przez Bank Spółdzielczy w Tychach

Rachunki pomocnicze przeznaczone są do przeprowadzania przez podmiot gospodarczy rozliczeń w innych bankach niż bank, w którym prowadzony jest rachunek bieżący. Chociaż otwarcie rachunku pomocniczego nie wymaga zgody banku prowadzącego rachunek bieżący jednostki gospodarczej, to może on zastrzec w umowie obowiązek zawiadomienia go przez klienta o otwarciu rachunku pomocniczego. W Banku Spółdzielczym rachunki takie mogą być otwierane np. w celu dokonywania wypłat należności dostawcom produktów rolnych na zlecenie instytucji skupu, wypłat odszkodowań i świadczeń na zlecenie PZU, dokonywanie obsługi finansowej jednostek gospodarki uspołecznionej posiadających rachunki główne w oddziałach wojewódzkich Banku Gospodarki Żywnościowej .

Dokonuje się na nich określonych operacji, które nie mogą być przeprowadzone za pomocą rachunku bieżącego lub, które korzystniej jest przeprowadzić na innym rachunku. Np. inkaso należności za pobraniem pocztowym na rachunek pomocniczy prowadzony w PKO jest znacznie tańsze (mniejsze opłaty pobiera poczta),wypłaty wynagrodzeń w placówkach terenowych, wypłaty w skupie produktów rolnych, wypłaty zaliczek na wydatki administracyjno-gospodarcze.

Podmioty gospodarcze prowadzą dla swoich agend rachunki pomocnicze w bankach bliżej zlokalizowanych, np. sklepy odprowadzają tam utargi.

Rachunki lokat terminowych przeznaczone są do lokowania środków pieniężnych na z góry określony czas od miesiąca do dwóch lat (z możliwością przedłużenia tego okresu) w zamian za wyższe oprocentowanie. Korzystają z tych rachunków podmioty gospodarcze i ludność, wszyscy, którzy mają nadwyżki środków pieniężnych w walucie krajowej lub obcej. Oprocentowanie wkładów terminowych jest z reguły wyższe niż na rachunkach bieżących i zależy od czasu pozostawienia środków pieniężnych w banku.

Rachunki kredytowe przeznaczone są do wykorzystania przyznanych przez bank kredytów i ich spłaty. Na rachunku lokat terminowych jednostki gospodarcze, które obywają się bez pomocy kredytowej banku, gromadzą swoje wolne środki pieniężne. Otwarcie rachunku następuje zazwyczaj po dokonaniu pierwszej wpłaty na okres kilkumiesięczny czy kilkuroczny, określony zawartą z bankiem umową. Korzystają z nich przedsiębiorstwa zachęcone wyższym oprocentowaniem rachunków lokat terminowych od rachunków bieżących.

Rachunki czekowe i oszczędnościowo-rozliczeniowe prowadzone są przez niektóre banki (PKO, banki spółdzielcze) dla osób fizycznych. Na rachunki te powinny być dokonywane systematyczne wpłaty (przelew) z tytułu wynagrodzenia, emerytury lub renty. Z rachunków tych pobiera się gotówkę lub płaci za pomocą czeku, można także poleceniami przekazu (zapłaty) regulować inne zobowiązania.

Osoba ubiegająca się o otwarcie rachunku oszczędnościowo-rozliczeniowego składa we właściwym dla jego miejsca zamieszkania (siedziby) wniosek o otwarcie rachunku, używając do tego celu odpowiedniego formularza, który otrzymuje w banku spółdzielczym. Wniosek o otwarcie rachunku oszczędnościowo-rozliczeniowego powinien być wypełniony czytelnie (piórem, długopisem, a jeśli to jest możliwe - na maszynie). Należy podkreślić, że posiadacz rachunku oszczędnościowo-rozliczeniowego może upoważnić członka rodziny posiadającego pełną zdolność do czynności prawnych - do dysponowania tymi środkami na rachunku. Wniosek o otwarcie oszczędnościowo-rozliczeniowego rachunku powinien być podpisany przez zainteresowaną osobę (np. rolnika lub rzemieślnika, pełnomocnika zespołu rolników indywidualnych). Przed złożeniem podpisów pracownik banku spółdzielczego powinien osoby podpisujące wylegitymować, a cechy ich dowodów osobistych wpisać w odpowiedniej rubryce na karcie wzorów podpisów. Fakt złożenia podpisów w obecności upoważnionego pracownika banku spółdzielczego i sprawdzeniu dokumentacji rachunku oszczędnościowo-rozliczeniowego powinien być stwierdzony jego podpisem w miejscu na to przeznaczonym. Jeżeli posiadacz rachunku oszczędnościowo-rozliczeniowego zamierza wydawać dyspozycje ze swego rachunku nie tylko w banku spółdzielczym, w którym otworzył rachunek, ale również i w jego placówkach, wówczas powinien złożyć kartę wzorów podpisów w tylu egzemplarzach, w ilu placówkach będzie składał dyspozycje. Decyzję o otwarciu rachunku oszczędnościowo-rozliczeniowego podejmuje w banku spółdzielczym dyrektor, a w oddziałach osoba upoważniona przez dyrektora. O podjętej decyzji bank powinien zawiadomić wnioskodawcę w ciągu siedmiu dni od daty złożenia wniosku.

Po podjęciu pozytywnej decyzji posiadacz rachunku oszczędnościowo-rozliczeniowego powinien otrzymać w banku książeczkę czekową i ewentualnie książeczkę przelewową. Przed wydaniem książeczki czekowej wszystkie blankiety czekowe powinny być ostemplowane przez bank pieczęcią zawierającą nazwę, adres i numer rachunku bankowego placówki prowadzącej rachunek oszczędnościowo-rozliczeniowy. Ponadto na blankietach czekowych powinien być wpisany numer rachunku oraz imię i nazwisko jego posiadacza. Fakt wydania książki czekowej za pokwitowaniem odbioru oraz numery zawartych w niej blankietów czekowych należy odnotować na karcie analitycznej posiadacza rachunku oszczędnościowo-rozliczeniowego .

Posiadacz takiego rachunku otrzymuje w banku przepisy dla posiadaczy tych rachunków. Przyjęcie do wiadomości i stosowania otrzymanych przepisów posiadacz rachunku potwierdza swoim podpisem na wniosku o otwarcie rachunku.

Rachunki oszczędnościowo-rozliczeniowe służą ich posiadaczom do gromadzenia na nich środków pieniężnych oraz do dysponowania tymi środkami pieniężnymi zarówno w formie gotówkowej, jak i bezgotówkowej. Gromadzenie środków odbywa się przede wszystkim w drodze przekazywania należności z tytułu dostaw produktów rolnych oraz należności za wykonane dostawy, roboty i usługi. Ponadto na rachunki te mogą być zapisywane wpływy bezgotówkowe od innych instytucji oraz osób fizycznych z różnych tytułów. Poza tym na rachunki oszczędnościowo-rozliczeniowe mogą być również dokonywane wpłaty gotówkowe zarówno przez samych posiadaczy tych rachunków, jak i przez osoby trzecie. W ramach posiadanych środków na rachunku oszczędnościowo-rozliczeniowym posiadacz tego rachunku może wydawać dyspozycje za pomocą czeków gotówkowych, bezgotówkowych lub poleceń przelewu. Wszystkie dyspozycje wydane przez posiadacza rachunku muszą być podpisane zgodnie z wzorami podpisów złożonymi w banku. Czeki bezgotówkowe są stosowane przede wszystkim jako forma zapłaty za zakupione towary, świadczone usługi oraz służą do opłacenia zobowiązań podatkowych. Na czekach zrealizowanych w formie bezgotówkowej powinna być zamieszczona klauzula 'do rozrachunku', 'do rozliczenia', lub równoznaczna. Posiadacz rachunku oszczędnościowo-rozliczeniowego może wystawiać wyłącznie czeki imienne, to jest na osoby, które będą dokonywać zapłaty czekami lub podejmować na podstawie czeku gotówkę. Jeśli realizowane czeki nie znajdują częściowo lub całkowicie pokrycia w przyznanym kredycie czy w zgromadzonych środkach na rachunku, bank księguje kwotę nie mającą pokrycia bezpośrednio na koncie Kredyty przeterminowane. Bank, który przyjął czeki, a nie prowadzi rachunków - oszczędnościowo rozliczeniowych wystawców czeków, rozliczeń z tego tytułu dokonuje za pomocą polecenia pobrania w ciężar rachunków głównych banków prowadzących te rachunki wystawców czeków.

Zamknięcie rachunku oszczędnościowo-rozliczeniowego może nastąpić w ciągu 30 dni od daty złożenia na piśmie przez jedną ze stron, tzn. przez posiadacza rachunku lub banku, wypowiedzenia umowy rachunku oszczędnościowo - rozliczeniowego

Do powodów, na podstawie których bank może wypowiedzieć umowę, należy między innymi:

wystawienie czeku bez pokrycia ,

nie branie udziału w rozliczeniach bezgotówkowych z tytułu sprzedanych produktów rolnych, zrealizowanych dostaw, robót lub zamówień przez rzemieślników oraz zakupionych towarów i usług,

brak obrotów na rachunku przez okres 6 miesięcy,

zaprzestanie prowadzenia gospodarstwa lub zakładu,

niepodawanie na odwrocie czeku rodzaju zakupionego towaru, lub świadczonej usługi w przypadku realizacji czeku w ciężar kredytów przyznanych w ramach kont kredytów celowych,

nieprzestrzeganie innych przepisów dla posiadaczy rachunków oszczędnościowo-rozliczeniowych.

3.2 Rozliczenia gotówkowe

Rozliczenia gotówkowe polegające na przyjęciu wpłaty lub dokonaniu wypłaty, mogą być dokonane przez bank spółdzielczy na podstawie odpowiednich dowodów wpłat lub wypłat zgodnie z obowiązującymi przepisami. Za prawidłowy dowód gotówkowy możemy uważać taki dowód, który zawiera, co najmniej następujące elementy:

określenie rodzaju dokumentu lub jego nazwę,

datę sporządzenia (wystawienia) dokumentu, jeśli to wynika z treści formularza,

określenie stron biorących udział w rozliczeniu,

sumę wpłaty lub wypłaty,

ewentualne inne elementy przewidziane treścią formularza,

przy dowodach wypłaty - podpis osoby (osób) zlecającej wypłatę.

Dowód wpłaty KP

Przyjęcie gotówki przez bank spółdzielczy powinno być udokumentowane dowodem wpłaty, wystawionym na właściwym formularzu, w zależności od dokonywanej operacji.

Do najczęściej stosowanych w banku dowodów stosuje się:

wpłaty KP trzyczęściowy i czteroczęściowy,

dowód wypłaty KW,

kwit magazynowy.

Należności i zobowiązania mogą być regulowane gotówką, co określane jest mianem obrotu gotówkowego lub bez gotówki w tzw. obrocie bezgotówkowym. Za zapłatę gotówką uważa się wręczenie gotówki, czeku gotówkowego albo też przekazanie gotówki za pomocą przekazu pocztowego. Rozliczenia gotówkowe ograniczone są do rozliczeń z tytułu wynagrodzeń oraz do drobnych zakupów i opłat za usługi. Rozliczenia gotówkowe przeprowadza się za pomocą wystawienia czeku gotówkowego lub przez wpłacenie gotówki na rachunek wierzyciela.

Trzyczęściowy bankowy dowód wpłaty służy do dokonywania wpłat w banku na rzecz klientów posiadających rachunek bankowy w tym samym banku, w którym dokonywana jest wpłata. Bank bezpośrednio dokonuje rozliczenia z odbiorcą gotówki. Przeznaczenie poszczególnych egzemplarzy jest następujący:

oryginał przeznaczony jest dla banku, który przyjął gotówkę. Egzemplarz ten stanowi podstawę uznania rachunku bankowego klienta na rzecz, którego została dokonana wpłata,

pierwsza kopia przeznaczona jest dla wpłacającego gotówkę, jako potwierdzenie stanowiące pokwitowanie przyjęcia gotówki przez bank,

druga kopia przeznaczona jest dla odbiorcy gotówki tj. dla posiadacza rachunku bankowego na rzecz którego została dokonana wpłata. Egzemplarz ten służy jednocześnie jako zawiadomienie o uznaniu rachunku bankowego, przesyłane przez bank, przy wyciągu z rachunku.

Czteroczęściowy bankowy dowód wpłaty służy do dokonywania wpłat w banku na rzecz klientów posiadających rachunki bankowe w innych bankach.

Bank dokonuje rozliczenia z odbiorcą gotówki, na rzecz którego została wpłacona za pośrednictwem banku posiadacza rachunku bankowego.

Przeznaczenie poszczególnych egzemplarzy tego dowodu wpłaty jest następujące:

oryginał przeznaczony jest dla banku który przyjął gotówkę, jako dowód wpłaty na rachunek bankowy klienta w innym banku,

pierwsza kopia przeznaczona jest dla wpłacającego gotówkę, jako potwierdzenie stanowiące pokwitowanie przyjęcia gotówki przez bank,

druga kopia przeznaczona jest dla innego banku, w którym odbiorca gotówki posiada rachunek bankowy,

trzecia kopia przeznaczona jest dla odbiorcy gotówki, tj. dla posiadacza rachunku bankowego w innym banku, na rzecz którego została dokonana wpłata. Egzemplarz ten służy jednocześnie jako zaświadczenie o uznaniu rachunku bankowego przesyłane przez bank prowadzący rachunek bankowy klienta na rzecz którego została wpłacona gotówka.

Kwit magazynowy

Kwit magazynowy wystawiany przez instytucję, którą obsługuje kasowo bank, służy do przyjęcia przez bank wpłaty za sprzedany przez tę instytucję towar. Nabywca towaru otrzymuje z instytucji trzy egzemplarze kwitu które przedkłada w banku w celu uregulowania należności instytucji. Zgodnie z nadrukiem na poszczególnych egzemplarzach kwitu jeden z nich przeznaczony jest dla banku, który przyjął gotówkę, dwa pozostałe bank wręcza wpłacającemu (jeden - dla wpłacającego jako dowód wpłaty, drugi - dla instytucji przy odbiorze zakupionego towaru).

Dowód wypłaty KW

Dowód wypłaty KW służy do dokonywania wypłat. Dowód ten wystawiony jest w zasadzie w dwóch egzemplarzach z przeznaczeniem:

oryginał dla banku, który dokonał wypłaty,

kopia dla odbierającego gotówkę.

W uzasadnionych przypadkach dowód wypłaty KW może być wystawiany w innej liczbie egzemplarzy pod warunkiem, że jest to uregulowane szczególnymi przepisami.

3.3 Rozliczenia bezgotówkowe

Formy rozliczeń bezgotówkowych między jednostkami gospodarczymi powinny umożliwiać dostawcy oddziaływanie na terminowe regulowanie zobowiązań przez odbiorcę. Odbiorcy powinni zaś wpływać na należyte wywiązywanie się przez dostawcę z umownych świadczeń. Stosowane metody rozliczeń i oddziaływania uczestników tego procesu nie mogą wywołać nieprzewidzianego zadłużenia się, gdyż osłabiałoby to oddziaływanie mechanizmów rynkowych. Pogodzenie przytoczonych postulatów nie jest łatwe, ponieważ ich realizacja wywołuje sprzeczne tendencje. Na przykład trudno pogodzić szybkie otrzymywanie należności przez dostawcę z umożliwieniem odbiorcy sprawdzenia dostawcy pod względem jakościowym i ilościowym jeszcze przed dokonaniem zapłaty. Możemy wyróżnić następujące formy rozliczeń:

polecenie przelewu

polecenie zapłaty

czek rozrachunkowy

akredytywa

karty płatnicze

rozliczenia planowe

okresowe rozliczenia saldami

Charakterystyczne cechy rozliczeń transakcji skłaniają uczestników tych operacjach do wyboru określonej formy rozliczeń. Są one przeprowadzane głównie za pomocą polecenia przelewu lub czeku rozrachunkowego. Od kilku lat wzrasta popularność rozliczeń dokonywanych za pomocą kart płatniczych. Wśród instrumentów oddziaływania przez dostawcę na opieszałego dłużnika-odbiorcę można wymienić rozliczenia za pomocą akredytywy. W przyszłości można się spodziewać szerszego wykorzystania weksla w jego funkcji płatniczej. Obecnie pełni on przeważnie funkcję kredytową i gwarancyjną, a do dyskonta w bankach przedkładane są weksle najczęściej bezpośrednio przez remitentów, bez wykorzystania możliwości indosowania.

Polecenie przelewu jest najpopularniejszą i uniwersalną formą rozliczeń bezgotówkowych. W zasadzie wszystkie rodzaje rozliczeń można przeprowadzać w tej najprostszej i najwygodniejszej formie. Polega ona na wydaniu bankowi dyspozycji przelania określonej kwoty z rachunku bankowego płatnika na wskazany przez niego rachunek w dowolnym banku. Jest ono przydatne dla jednostek gospodarczych w rozliczeniach za dostawy towarów, świadczone usługi czy wykonane prace, a strony zawierające takie umowy mogą wprowadzić tę formę rozliczeń jako podstawową. Mogą z niego także korzystać wszystkie inne osoby prawne i fizyczne posiadające rachunek bankowy.

Bankowym dokumentem rozliczeniowym jest czteroodcinkowy formularz polecenia przelewu. Jeden egzemplarz zatrzymuje zleceniodawca jako dowód na dokonanie księgowania, które zmniejszyło saldo jego rachunku (oddział banku zleceniodawcy zachowuje jeden egzemplarz polecenia jako dowód, że dokonał przelewu w sposób żądany przez zleceniodawcę). Dwa egzemplarze zostają przesłane do banku właściwego dla odbiorcy przelewu. Jeden z nich zachowuje bank dla księgowania na rachunku odbiorcy, drugi zaś otrzymuje odbiorca przy wyciągu z rachunku, jako zawiadomienie o zaksięgowaniu przelewu na jego rachunku.

W treści polecenia przelewu, stosownie do nazwy, zleceniodawca poleca, aby oddział banku przelał z jego rachunku określoną kwotę pieniędzy na rzecz wskazanego odbiorcy, wymienia więc nazwę oraz numer rachunku bankowego odbiorcy, a także podaje skróconą informację o regulowanym zobowiązaniu (honorarium, numer faktury itp.). Dokument podpisują upoważnione osoby (które złożyły w banku wzory podpisów), podając przy tym datę. Jeżeli dłużnik składa jednorazowo więcej niż dwa polecenia przelewu bank może żądać od niego sporządzenia zbiorczego polecenia przelewu, podpisanego firmowo. Przyjęte przez oddział banku polecenie przelewu powinno być wykonane w tym samym dniu, a najpóźniej w następnym dniu roboczym po jego przyjęciu. Kwotą polecenia przelewu bank powinien niezwłocznie uznać rachunek adresata wierzyciela. Bank może jednak odmówić przyjęcia polecenia przelewu, które nie znajduje pokrycia na rachunku dłużnika. Inicjatorem rozliczeń poleceniem przelewu jest odbiorca, na ogół mniej zainteresowany terminową zapłatą niż dostawca. W dotychczasowej praktyce niektórzy dostawcy pobudzali inicjatywę odbiorców-dłużników, wystawiając zaadresowany na siebie dokument polecenia przelewu, który przekazywali łącznie z fakturą odbiorcy, aby ten, po podpisaniu otrzymanego dokumentu, złożył go w swoim oddziale banku. Obecnie niektóre banki wykonują polecenia przelewów między swoimi oddziałami w czasie rzeczywistym (natychmiast). Wówczas wystawiony przez zleceniodawcę papierowy dokument polecenia przelewu pozostaje w oddziale inicjującym rozliczenie.

Polecenie zapłaty jest dyspozycją płatniczą udzieloną bankowi przez wierzyciela, aby obciążył określoną kwotą rachunek bankowy dłużnika i uznał nią rachunek wierzyciela. Dyspozycja wierzyciela zawiera równocześnie jego zgodę na cofnięcie przez bank dokonanego rozliczenia (zapisów), gdyby dłużnik odwołał polecenie zapłaty. Przeprowadzenie rozliczeń w tej formie wymaga, aby wierzyciel i dłużnik mieli rachunki w bankach, które zawarły porozumienie o stosowaniu tej formy rozliczeń, a dłużnik wyraził zgodę na stosowanie przez wierzyciela poleceń zapłaty przy rozliczeniu określonych zobowiązań w umowach terminowych.

Czeki rozrachunkowe oznaczone napisem ,, tylko do rozrachunku'' albo nazwę formularza ,, czek rozrachunkowy'' służą do rozliczeń bezgotówkowych. Są one najwygodniejszą formą bezgotówkowego regulowania tych płatności, które muszą być pokryte natychmiast. Czek rozrachunkowy może być wystawiony w momencie ustalenia kwoty należności i wykorzystany do natychmiastowej zapłaty. Skraca to cykl rozliczeniowy, a w warunkach występowania zatorów płatniczych czeki rozrachunkowe mogą się przyczyniać do ich rozładowania. Ponieważ są one realizowane tylko do bezgotówkowych, używanie ich zamiast gotówki zwiększa bezpieczeństwo obrotu. Czeki rozrachunkowe są alternatywną formą rozliczeń w stosunku do polecenia przelewu. Odbiorca, po otrzymaniu towaru lub świadczenia płaci czekiem wręczając go wierzycielowi (dostawcy). Ten opatruje czek (na odwrocie) pieczątką firmową i podpisami, a następnie przedkłada go do realizacji bezpośrednio u trasata (banku wystawcy) lub w swoim banku, gdzie posiada rachunek. Ale uznanie rachunku posiadacza czeku następuje dopiero po uzyskaniu przez ten bank od trasata środków pieniężnych niezbędnych do wypłacenia kwoty czeku. Sposób realizacji czeku rozrachunkowego jest ograniczony w stosunku do czeku gotówkowego, który może być przedstawiony do zapłaty w każdym banku. Niemniej także czeki gotówkowe osób prawnych nie mogą być zastępczo honorowane, czyli natychmiast wypłacane w innym banku niż bank trasata. Wyjątek stanowią czeki osób fizycznych z rachunków oszczędnościowo-rozliczeniowych. Liczna grupa banków zawarła porozumienie, aby na zasadach wzajemności natychmiast realizować czeki, których trasatami są uczestnicy porozumienia. Po dokonaniu wypłaty gotówkowej lub bezgotówkowej czeku w banku nie będącym trasatem rozlicza się on z bankiem-trasatem, a ten obciąża rachunek wystawcy czeku. W zawieranych porozumieniach banki ustalają górną granicę kwot do jakich mogą zastępczo honorować czeki gotówkowe i czeki rozrachunkowe.

Rozliczenia planowe przeprowadza się wtedy, kiedy zobowiązania występują w wyniku świadczeń okresowych, a odbiorca przekazuje zobowiązania wynikające z wartości planowanych okresowo dostaw lub świadczonych usług jednorazowo w ustalonych w umowie okresach (np., co pięć dni, co dekada itp.).W dłuższym okresie, np., co miesiąc lub, co kwartał, następuje rozliczenie między faktycznie zrealizowanymi dostawami a dokonaną dotąd zapłatą. Ta forma rozliczeń może występować tylko między kontrahentami będącymi w stałych stosunkach handlowych, a darzącymi siebie wzajemnym zaufaniem.

Okresowe rozliczenia saldami są zinstytucjonalizowaną formą rozliczeń kompensacyjną, które mogą stosować kontrahenci wzajemnie świadczący sobie usługi, roboty i dostawy. Ponieważ występują oni wobec siebie w podwójnym charakterze (jako wierzyciel i dłużnik), okresowe rozliczenia saldami mogą znacznie uprościć procedurę rozrachunku, gdyż tylko jeden z uczestników będzie dokonywał rozliczenia w ustalonych odstępach czasu. Istota tej metody rozliczeń polega więc na zastąpieniu regulowania poszczególnych należności ewidencjonowaniem wzajemnych świadczeń i wyrównywaniem salda wzajemnych roszczeń. Okresowe porównanie i rozliczenie sald zastępuje wielokrotne i dwustronne rozrachunki. Znikome dotychczas stosowanie tej formy rozliczeń wynikało z trudności dobrania stale, wzajemnie świadczących sobie partnerów.

4. Rola banku w finansowaniu działalności gospodarczej na

lokalnym rynku

4.1 Rodzaje kredytów w Banku Spółdzielczym w Tychach.

Jak stanowi art. 69 ust. 1 prawa bankowego, przez umowę kredytu bank zobowiązuje się oddać do dyspozycji kredytobiorcy na czas oznaczony w umowie kwotę środków pieniężnych z przeznaczeniem na ustalony cel, a kredytobiorca zobowiązuje się do korzystania z niej na warunkach określonych w umowie, zwrotu kwoty wykorzystanego kredyty wraz z odsetkami w oznaczonych terminach spłaty oraz zapłaty prowizji od udzielonego kredytu.

Kredyt bankowy jest stosunkiem ekonomicznym między bankiem a kredytobiorcą. Ogólne zasady udzielania kredytów są zawarte w prawie bankowym, a szczegółowe zasady, obowiązujące w poszczególnych bankach, ujęte są ich regulaminami kredytowymi. Banki mogą udzielić także pożyczek. Pożyczka jest instytucją prawa cywilnego, a udzielającym pożyczki może być tylko właściciel pieniędzy. Banki udzielają kredytów przede wszystkim ze środków powierzonych im przez deponentów. Istotną cechą wyróżniającą kredyt jest określenie jego przeznaczenia, przy zapewnieniu bankowi prawa kontroli wykorzystania kredytu, a także prawa wypowiedzenia umowy, gdy jego wykorzystanie odbiega od warunków umowy. W operacji udzielenia kredytu bank nawiązuje z klientem stosunki umowne, a obie strony mają zagwarantowane prawa i obowiązki sprecyzowane w umowie kredytowej. Bank zobowiązuje się do udzielenia kredytu na określonych warunkach, a kredytobiorca zobowiązuje się dochować tych warunków, a także udostępnić bankowi niezbędne informacje, pozwalające na ocenę jego zdolności kredytowej i wyników działalności.

Umowa o kredyt bankowy ma charakter cywilnoprawny, ale pominięcie w kodeksie cywilnym umowy o kredyt bankowy przesunęło jej regulację do prawa bankowego. Umowa kredytowa powinna być zawsze zawierana pisemnie. Kredytobiorcę obowiązują ustalenia regulaminu kredytowego danego banku, regulujące szczegółowo warunki stosunku kredytowego. Umowa kredytowa określa cel przyznanego kredytu i zawiera oświadczenie, że kredytobiorca zobowiązuje się do wykorzystania kredytu zgodnie z przeznaczeniem. Przed zawarciem umowy kredytowej kredytobiorca składa w banku wniosek o przyznanie kredytu. Wniosek zawiera ekonomiczne uzasadnienie rodzaju i kwoty potrzebnego kredytu oraz okres jego trwania, ewentualnych rat spłaty. Formalne ograniczenia wysokości kredytu wynikają z prawa bankowego. Suma wierzytelności wynikająca z udzielonych kredytów i gwarancji oraz innych wierzytelności nie może przekroczyć w stosunkach z jednym podmiotem gospodarczym lub grupą podmiotów - 25% funduszy własnych banku.

W praktyce kredytobiorca często dostarcza bankowi dokumenty potwierdzające jego wiarygodność finansową. Należą do nich między innymi zaświadczenia urzędu skarbowego o nie zaleganiu ze zobowiązaniami podatkowymi i potwierdzające wynik finansowy, a także zaświadczenie ZUS.

Treść i forma umowy jest odpowiednio przystosowana do rodzaju zaciągniętego kredytu.

Schemat postępowania przy udzielaniu kredytu

Wniosek o kredyt Ocena możliwości i preferencji

Banku

Decyzja Nie (odmowa udzielenia kredytu)

Tak

Wstępna ocena kredytobiorcy

(informacje ogólne)

Decyzja Nie (odrzucenie wniosku kredytowego)

Tak

Analiza działalności kredytobiorcy:

sytuacja i struktura finansowa

zdolność kredytowa

efektywność kredytowanego przedsięwzięcia

Decyzja Nie (odrzucenie wniosku kredytowego)

Tak

Uzgodnienie szczegółowych warunków

umowy kredytowej (negocjacje)

Źródło: Izabella Heropolitańska „Kredyty, pożyczki i gwarancje bankowe” Warszawa 1999 str. 219

Kredyt w rachunku bieżącym

Kredyt taki jest przyznawany przez bank do określonej wysokości. Kredytobiorca może wykorzystać ten kredyt w zmiennej wielkości i w czasie dla siebie koniecznym. Wpływy na rachunek bieżący zmniejszają zadłużenie kredytobiorcy. Omawiany rodzaj kredytu jest wykorzystywany do finansowania działalności eksploatacyjnej przedsiębiorstw. Formalnie ma on charakter krótkoterminowy, faktycznie jest to często kredyt długoterminowy dzięki wielkości limitu zadłużenia na rachunku bieżącym. Zabezpieczenie tego kredytu jest tak zwana deklaracja negatywna (kredytobiorca nie będzie korzystał z kredytów w innym banku). Przy ustaleniu umowy o kredyt w rachunku bieżącym bank określa na ogół następujące warunki:

wysokość procentu,

prowizje od przekroczenia limitu zadłużenia,

prowizje od maksymalnego zadłużenia w miesiącu,

prowizje od przyznanego limitu,

prowizje od niewykorzystanego limitu,

prowizje od obrotu.

Operacje kredytowe można klasyfikować po względem płynności i metod udzielania kredytu, a także jego celu. W pierwszym wypadku decyduje termin, na jaki bank udziela kredytu, gdyż najbardziej płynne są kredyty krótkoterminowe.

Polskie banki, przyjmując to kryterium, rozróżniają w swych regulaminach następujące kredyty:

krótkoterminowe, udzielane na okres do 1 roku,

średnioterminowe z terminem spłaty od 1 roku do 3 lat,

długoterminowe z terminem spłaty powyżej 3 lat.

Terminy spłaty kredytu, jego wysokość i oprocentowanie stanowią przedmiot negocjacji pomiędzy kredytobiorcą a bankiem.

Kredyty mogą być udzielane dwiema metodami w rachunkach:

bieżącym (otwartym)

kredytowym (pożyczkowym)

Kredyty na działalność gospodarczą oraz kredyty dla rolników

Kredyty takie udzielane są wyłącznie przedsiębiorstwom na finansowanie działalności gospodarczej, tj. działalności wytwórczej, budowlanej, handlowej i usługowej prowadzonej w celach zarobkowych i na własny rachunek.

Kredyt na działalność gospodarczą może być wykorzystywany bądź na uruchomienie nowej działalności, bądź na jej racjonalizację. W efekcie prowadzi to do zwiększenia oferty rynkowej towarów i usług.

Kredyty na finansowanie działalności gospodarczej udzielane są jako:

obrotowe,

inwestycyjne,

na finansowanie przedsięwzięć inwestycyjnych.

Tabela 2. Kredyty na działalność gospodarczą oraz kredyty dla rolników wraz z

oprocentowaniem

Obrotowe i inwestycyjne do 1 roku |

17,0% - 21,5% |

Obrotowe i inwestycyjne powyżej 1 roku |

18,5% - 23,0% |

Obrotowe w linii odnawialnej |

20,5% - 21,5% |

W rachunku bieżącym |

18,5% - 20,5% |

Źródło: Materiał udostępniony przez Bank Spółdzielczy w Tychach. (dane z dnia 01.01.2002 r.)

Kredyty mieszkaniowe

Kredyty mieszkaniowe mogą być udzielane również przez kasy oszczędnościowo-budowlane, na warunkach określonych w ustawie z 5 czerwca 1997r. o kasach oszczędnościowo-budowlanych i wspieraniu przez państwo oszczędzania na cele mieszkaniowe. Ustawa ta wymaga, aby klient przed uzyskaniem kredytu zawarł z kasą umowę docelowego oszczędzania na cele mieszkaniowe.

W umowie tej określa się:

wysokość docelowej sumy umowy,

warunki oszczędzania,

warunki udzielania kredytu.

Kredyt hipotetyczny

Kredyt hipotetyczny jest to długoterminowy kredyt przeznaczony na finansowanie budownictwa mieszkaniowego oraz nabywanie domów, mieszkań, działek budowlanych i innych nieruchomości.

Kredyt 24h

Kredyt taki może zostać przyznany każdemu, kto ma stałe źródło dochodów. Jest przeznaczony zarówno dla klientów indywidualnych, jak i dla podmiotów gospodarczych. Od momentów przedstawienia wszystkich niezbędnych dokumentów, czas oczekiwania na kredyt wynosi 24 godziny.

Wysokość kredytu jest uzależniona od zdolności kredytowej klienta. Podstawą obliczenia zdolności kredytowej jest wysokość dochodów netto oraz liczba osób na utrzymaniu. Dla zwiększenia zdolności kredytowej, Bank daje możliwość łączenia dochodów współmałżonków. Maksymalna kwota kredytu 24h wynosi 10 tys. złotych.

Warunkiem przyznania tego kredytu jest:

udokumentowanie źródła i wysokości dochodów Kredytobiorcy i Poręczyciela (-li) z tytułu umowy o pracę, renty, emerytury lub z tytułu prowadzonej działalności gospodarczej,

uregulowany stosunek do służby wojskowej w przypadku mężczyzn do 28 roku życia,

zatrudnienie od minimum 6 miesięcy.

Maksymalny okres spłaty kredytu 24h wynosi 3 lata. Raty kredytu wraz z odsetkami spłaca się co miesiąc w terminach ustalonych w umowie kredytowej. Odsetki są malejące ponieważ spłata rat kredytu zmniejsza zadłużenie. Istnieje również możliwość wcześniejszej spłaty kredytu.

Tabela 3. Oprocentowanie kredytu 24h

Wyszczególnienie |

Nominalne |

Realne |

Do 1 roku |

21,90% |

11,86% |

Powyżej 1 roku do 2 lat |

22,50% |

11,72% |

Powyżej 2 lat do 3 lat |

23.50% |

12,08% |

Tabela 4. Oprocentowanie kredytów

Wyszczególnienie |

Nominalne |

Realne |

Kredyt w ROR |

18,50% |

− |

Kredyt zabezpieczony lokatą |

17,00% |

9,21% |

Tabela 5. Oprocentowanie kredytu inwestorskiego

Kredyt inwestorski |

Nominalne |

Realne |

Do 6 miesięcy |

19,00% |

− |

Powyżej 6 miesięcy do 12 miesięcy |

19,50% |

− |

Źródło: Materiał udostępniony przez Bank Spółdzielczy w Tychach (dane z dnia 01.01.2002 r.)

Tabela 6. Oprocentowanie kredytu samochodowego

Kredyt samochodowy |

Nominalne |

Realne |

Do 1 roku |

18,50% |

10,02% |

Powyżej 1 roku do 2 lat |

19,50% |

10,16% |

Powyżej 2 lat do 3 lat |

20,00% |

10,28% |

Powyżej 3 lat do 4 lat |

21,50% |

10,98% |

Powyżej 4 lat do 5 lat |

22,50% |

11,44% |

Źródło: Materiał udostępniony przez Bank Spółdzielczy w Tychach. (dane z dnia 01.01.2002 r.)

4.2 Rachunki lokat terminowych oszczędnościowych

Bank Spółdzielczy w Tychach prowadzi rachunki lokat:

terminowych o zmiennym oprocentowaniu,

terminowych o stałym oprocentowaniu.

Przez umowę rachunku lokat terminowych Bank zobowiązuje się wobec klienta do przechowywania jego wkładu pieniężnego co najmniej przez zadeklarowany okres i wypłacenia mu odsetek.

Osoba zgłaszająca otwarcie rachunku lokaty terminowej zobowiązana jest okazać dokument tożsamości pracownikowi banku, który wypisuje kartę ewidencyjną do rachunku oszczędnościowego opatrzonej klauzulą:

„Wkłady wnoszę na okres ... miesięcy ze zmiennym oprocentowaniem i kapitalizacją”, a dla wkładów terminowych o stałym oprocentowaniu: „ Wnoszę wkład na okres ... miesięcy ze stałym oprocentowaniem i przyjmuję warunki określone w regulaminie dotyczące lokat”.

Na dowód zawarcia umowy Bank wręcza klientowi dowód wpłaty zawierający: numer rachunku lokaty terminowej, określenie terminu wkładu, imię i nazwisko oraz adres klienta, datę oraz kwotę cyfrowo oraz słownie. Kasjer po przyjęciu gotówki potwierdza wpłatę stemplem kasowym.

Za początek okresu umownego przyjmuje się dzień wniesienia wkładu. Dla każdej wpłaty otwierany jest odrębny rachunek. Rachunek lokaty terminowej charakteryzuje się tym, że podjęcie wkładu z tego rachunku może nastąpić po upływie okresu zadeklarowania. Właściciel rachunku może złożyć dyspozycję dotyczącą dokonania przelewu lokaty lub należnych odsetek na wskazany przez siebie rachunek.

Rachunek lokaty terminowej ze zmiennym oprocentowaniem

Rachunek lokaty terminowej ze zmiennym oprocentowaniem zawierana jest na okres 1,3,6,9,12,24,36 miesięcy. Rachunki te oprocentowane są według zmiennej stopy procentowej, co oznacza, że oprocentowanie może być wyższe lub niższe aniżeli w dniu wniesienia wpłaty.

Tabela 7. Zmienne oprocentowanie na rachunkach lokat terminowych

Zmienne oprocentowanie |

Poniżej 20 tys. zł |

Od 20 tys. zł |

1 miesiąc |

8,60% |

9,10% |

3 miesiące |

8,90% |

9,50% |

6 miesięcy |

9,15% |

9,70% |

9 miesięcy |

9,40% |

10,10% |

12 miesięcy |

10,00% |

10,50% |

24 miesiące |

11,00% |

11,50% |

36 miesięcy |

11,20% |

11,70% |

Źródło: Materiał udostępniony przez Bank Spółdzielczy. (dane z dnia 01.01.2002 r.)

Odsetki naliczane za ostatni okres umowy mogą być pobrane w dowolnym czasie, jednak nie później niż przed upływem kolejnego terminu naliczania odsetek. Za niedotrzymanie terminu zawartego w umowie i wycofanie wkładu klient otrzymuje pomniejszone odsetki, których wysokość ustalana jest Uchwałami Zarządu i podawana do wiadomości klientów przez wywieszenie na tablicy ogłoszeń w lokalach banku.

Rachunek lokaty terminowej o stałym oprocentowaniu.

Rachunki lokat oprocentowane są według stałej stopy procentowej, tzn. wysokość oprocentowania nie ulega zmianie do końca zadeklarowanego terminu, i może być zawierana na okres 1,3,6 i 12 miesięcy. Wypłata odsetek następuje po zakończeniu okresu umownego Odsetki naliczane za ostatni okres umowny mogą być pobrane w .dowolnym czasie, jednak nie później niż przed upływem kolejnego terminu naliczania odsetek. Za niedotrzymanie terminu zawartego w umowie i wycofanie wkładu klient otrzymuje pomniejszone odsetki, których wysokość ustalana jest Uchwałami Zarządu i podawana do wiadomości klientów przez wywieszenie na tablicy ogłoszeń w lokalach banku.

Tabela 8. Stałe oprocentowanie na rachunkach lokat terminowych

Stałe oprocentowanie |

Poniżej 20 tys. zł |

Od 20 tys. zł |

1 miesiąc |

8,20% |

9,00% |

3 miesiące |

8,00% |

8,75% |

6 miesięcy |

7,80% * |

7,80% * |

12 miesięcy |

7,80% * |

7,80% * |

* Dotyczy tylko czynnych umów , niezależnie od wysokości wkładu

Źródło: Materiał udostępniony przez Bank Spółdzielczy (dane z dnia 01.01.2002 r.)

Lokata progresywna jest to lokata, której oprocentowanie wzrasta z każdym miesiącem przetrzymywania pieniędzy w Banku. Przy likwidacji lokaty wypłacane jest oprocentowanie za pełne przetrzymane miesiące wg przyjętego oprocentowania, a za dni ostatniego miesiąca wg oprocentowania miesiąca poprzedniego. Na przykład, jeśli klient chce zlikwidować rachunek w pierwszym miesiącu, otrzymał odsetki za przetrzymany okres wg oprocentowania dla lokat do jednego miesiąca. Jeśli likwidacja lokaty nastąpi w trzecim miesiącu, klient otrzyma za cały okres odsetki wg stopy procentowej lokat dwumiesięcznych. Jeśli likwidacja nastąpi w szóstym miesiącu, klient otrzyma odsetki za cały okres wg oprocentowania dla lokat pięciomiesięcznych.

Lokata może być zawierana maksymalnie na okres 12 miesięcy i nie jest odnawialna.

Rachunki lokat progresywnych oprocentowane są wg zmiennej stopy procentowej.

Odsetki są po okresie umownym.

Lokata Progresywna stwarza możliwość wycofania wkładu w dowolnym momencie wraz z należnymi odsetkami z czas trwania lokaty.

Minimalna wpłata dla Lokaty Progresywnej wynosi 5000 PLN.

Tabela 9. Lokata Progresywna - oprocentowanie zmienne

1 miesiąc |

1,50 % |

7 miesięcy |

8,70 % |

2 miesiące |

7,00 % |

8 miesięcy |

8,90 % |

3 miesiące |

7,10 % |

9 miesięcy |

9,10 % |

4 miesiące |

7,20 % |

10 miesięcy |

9,30 % |

5 miesięcy |

8,00 % |

11 miesięcy |

9,50 % |

6 miesięcy |

8,50 % |

12 miesięcy |

9,80 % |

Źródło: Materiał udostępniony przez Bank Spółdzielczy (dane z dnia 01.01.2002 r.)

Lokata Rentierska

Jest to lokata od której można pobierać odsetki co miesiąc w trakcie trwania okresu lokat. Może to być np. lokata dwunastomiesięczna z wypłatą odsetek co jeden miesiąc od daty otwarcia rachunku.

Lokaty Rentierski zawierane są na okresy 6-miesięczne oraz dwunastomiesięczne.

Odsetki są płatne miesięcznie.

Odsetki nie pobrane w terminie przez klienta są przekazywane na Konto Osobiste, lub odrębny rachunek a'vista.

Za niedotrzymanie terminu zawartego w umowie i wycofanie wkładu przed terminem, klient otrzymuje odsetki od zdeponowanego kapitału w wysokości określonej w Uchwale Zarządu Banku.

W przypadku zerwania umowy o Lokatę Rentierską z odsetkami płatnymi miesięcznie, Bank zwraca posiadaczowi rachunku kwotę depozytu pomniejszoną o wcześniej wypłacone odsetki.

Jeżeli w pierwszym dniu roboczym, po upływie zadeklarowanego okresu przechowywania wkładu, wkład nie zostanie podjęty, uważa się go za pozostawiony na taki sam okres, lecz na warunkach obowiązujących w dniu przedłużenia lokaty.

Minimalna wpłata dla Lokaty Rentierskiej wynosi 5000 PLN.

Tabela 10. Lokata Rentierska - oprocentowanie zmienne

6 miesięcy |

9,90 % |

12 miesięcy |

10,00 % |

Źródło: Materiał udostępniony przez Bank Spółdzielczy (dane z dnia 01.01.2002 r.)

4.3 Zabezpieczenia

Bank udzielając kredytu musi liczyć się z tym, że kredyt ten, wraz z przypadającymi od niego odsetkami, nie zostanie przez kredytobiorcę spłacony. Żeby zminimalizować ryzyko powstania takiej sytuacji, banki dokonują selekcji wśród podmiotów ubiegających się o kredyt, starając się wybrać tylko te, w odniesieniu do których ryzyko jest najmniejsze. Selekcja taka wymaga przeprowadzenia przez bank analizy sytuacji finansowej potencjalnego kredytobiorcy oraz zbadania realności i efektywności przedsięwzięcia proponowanego przez niego do kredytowania. Bank stara się w ten sposób upewnić, czy kredytowany projekt jest na tyle rentowny, że jego realizacja umożliwi spłatę kredytu wraz z odsetkami, a ponadto przyniesie określony zysk kredytobiorcy.

We współczesnych systemach bankowych powszechnie praktykowane jest także - w celu ograniczenia ryzyka banku - przyjmowanie różnych dodatkowych zabezpieczeń kredytów. W Polsce, zgodnie z ustawą Prawo bankowe, banki mogą żądać od kredytobiorców zabezpieczenia przewidzianego prawem cywilnym i wekslowym oraz zwyczajami przyjętymi we współpracy z bankami zagranicznym. Ustanowienie zabezpieczenia kredytu jest w zasadzie traktowane przez banki jako warunek jego udzielenia. Banki uznają za dopuszczalne odstąpienie od tego wymogu tylko w przypadkach wyjątkowych, kiedy bank ma pełne zaufanie do kredytobiorcy. Zabezpieczenie powinno obejmować nie tylko sam kredyt, ale także odsetki. Całkowity koszt ustanowionego zabezpieczenia spłaty kredytu ponosi kredytobiorca. Zabezpieczenie może być udzielone zarówno przez niego, jak i przez inny podmiot (np. członka rodziny, inną firmę), który, ze względu na stosunki łączące go z kredytobiorcą, może być tym zainteresowany. Udzielenie zabezpieczenia przez inne podmioty jest konieczne zwłaszcza wtedy, gdy sytuacja finansowa i majątkowa kredytobiorcy jest słaba.

Rodzaje zabezpieczeń. Występujące w praktyce zabezpieczenia kredytów bankowych można podzielić na dwie grupy:

zabezpieczenia rzeczowe, w przypadku których odpowiedzialność osoby udzielającej zabezpieczenia jest ograniczona do określonych przedmiotów majątkowych,

zabezpieczenia osobiste, z których wynika odpowiedzialność zabezpieczyciela całym jego majątkiem z tytułu udzielonego zabezpieczenia.

Zabezpieczenia rzeczowe. Hipoteka.

Należy do najstarszych form zabezpieczenia kredytu bankowego. Polega na obciążeniu nieruchomości prawem, na mocy którego bank, jako wierzyciel może dochodzić zaspokojenia z nieruchomości, bez względu na to, czyją stała się własnością, i z pierwszeństwem przed innymi wierzycielami osobistymi jej właściciela. W praktyce hipoteka jest realizowana poprzez dokonanie wpisu hipotecznego na rzecz banku w księdze wieczystej ( prowadzonej przez sądy rejonowe), założonej dla danej nieruchomości, która stanowi własność kredytobiorcy lub osoby trzeciej. Bank może zaspokoić się z obciążonej hipoteką nieruchomości, choćby własność nieruchomości przeszła na inną osobę (np. w drodze sprzedaży, zamiany lub dziedziczenia). Przed zaakceptowaniem hipoteki jako zabezpieczenia kredytu - banki na ogół żądają aktualnego odpisu z księgi wieczystej, zawierającego m.in. informacje, kto jest właścicielem nieruchomości oraz jakie są inne ewentualne obciążenia tej nieruchomości. Ponadto musi być dokonana wycena nieruchomości. Bank powierza na ogół to zadanie niezależnemu rzeczoznawcy. Hipoteką w świetle prawa polskiego, można obciążyć: całą nieruchomość, udział współwłaściciela we własności nieruchomości, użytkowanie wieczyste, własnościowe spółdzielcze prawo do lokalu mieszkalnego, spółdzielcze prawo do lokalu użytkowego, prawo do domu jednorodzinnego w spółdzielni mieszkaniowej, wierzytelność zabezpieczoną hipotecznie. Nieruchomości, ze względu na swoją dużą i trwałą wartość, szczególnie nadają się do zabezpieczenie długoterminowych kredytów inwestycyjnych. Akceptując hipotekę jako zabezpieczenie kredytu, banki muszą uwzględnić aktualną i przewidywaną koniunkturę na rynku nieruchomości oraz możliwości zdobycia określonego rodzaju nieruchomości (wiadomo np., że łatwiej jest sprzedać działkę budowlaną w dużym mieście, niż w regionie słabo zaludnionym). Banki zainteresowane są tym, aby hipoteka stwarzała realną możliwość zaspokojenia ich roszczeń w przypadku sprzedaży nieruchomości. Żądając więc, by jej wartość była odpowiednio wyższa od udzielonego kredytu wraz z odsetkami i kosztami ewentualnego postępowania egzekucyjnego. W praktyce bywa często tak, że banki udzielają kredytu do 50% wartości nieruchomości, na której ustanowiona jest hipoteka. W warunkach polskich, z punktu widzenia banku, słabością hipoteki jest to, że w praktyce suma obciążeń nieruchomości może przewyższać jej wartość. Przepisy zezwalają też na pierwszeństwo w zaspokojeniu z danej nieruchomości wierzytelności nieujawnionych wpisem do księgi w tym wierzytelności Skarbu Państwa. Zdarza się więc tak, że bank, mimo ustanowienia hipoteki, nie jest w stanie zaspokoić swoich roszczeń z tytułu udzielonego kredytu. Przewidując taką sytuację, bank przed udzieleniem kredytu może żądać dodatkowego zabezpieczenia.

Zastaw ogólny i rejestrowy zastaw bankowy.

Zastaw, podobnie jak hipoteka należy do tradycyjnych, o wielowiekowej historii, sposobów zabezpieczenia kredytów bankowych. Jest to ograniczone prawo rzeczowe, które może być ustanowione na rzeczach ruchomych i prawach.

Zastaw ogólny, jako zabezpieczenie kredytu, oznacza, że rzecz została wydana bankowi. W przypadku gdy przedmiot zastawu znajduje się w posiadaniu banku, to kredyt zabezpieczony zastawem nazywa się kredytem lombardowym. Prawo zastawu może być ustanowione w szczególności na parku maszynowym, towarach, półfabrykatach, produktach gotowych, pojazdach mechanicznych. Nie można go natomiast ustanowić na rzeczach o nie ustalonej wartości oraz na rzeczach łatwo psujących się. Zastaw może też być ustanowiony na prawach zbywalnych. W szczególności mogą to być:

papiery wartościowe (krajowe weksle własne i trasowane, czeki, obligacje, akcje, certyfikaty depozytowe ),

udziały w spółce z ograniczoną odpowiedzialnością,

wkłady na książeczkach oszczędnościowych, bony oszczędnościowe,

prawa w zakresie wynalazczości.

Na mocy zastawu bank może dochodzić zaspokojenia swej wierzytelności z rzeczy, bez względu na to, czyją stała się własnością, i z pierwszeństwem przed wierzycielami osobistymi właściciela rzeczy, z wyjątkiem tych, którym z mocy ustawy przysługuje pierwszeństwo szczególne. Pierwszeństwo to dotyczy w szczególności Skarbu Państwa, w związku z istnieniem zastawu ustawowego (powstającego z mocy ustawy o zobowiązaniach podatkowych). Zastawione ruchomości mogą być przez bank upłynnione w przypadku niespłacenia kredytu przez kredytobiorcę.