12.10.2010

T: Metody oceny kondycji finansowej przedsiębiorstw.

Wstępna ocena sprawozdań finansowych (jakościowa):

- wyciągnięcie wniosków ze sprawozdań, analiza wybranych pozycji bez liczenia wskaźników, porównanie danych w czasie; bardzo ogólna, niedokładna, ma charakter uzupełniający, bardzo użyteczna.

Metoda wskaźnikowa- za pomocą relacji dokonuje się oceny pewnych obszarów działalności przedsiębiorstwa:

Płynność- zdolność firmy do spłaty krótkoterminowych długów; jest traktowana priorytetowo wraz z zadłużeniem

Zadłużenie 9struktura kapitału)- udział kapitałów własnych i obcych w finansowaniu aktywów przedsiębiorstwa

Rentowność (zyskowność)- czy i na ile firma jest zdolna do generowania zysku; im ten wskaźnik jest wyższy, tym lepiej dla firmy

Aktywność (wskaźniki rotacji, sprawność działania)- w jaki sposób firma gospodaruje swoim majątkiem (na ile efektywnie); podlegają temu: zapasy, należności krótkoterminowe, zobowiązania i kapitał własny. Ocena wskaźnika zależy od rodzaju działalności. Cel- wykorzystać kapitały od innych firm, zobowiązania bieżące, nie dokładać kapitałów własnych.

Wskaźniki giełdowe, rynku kapitałowego- służą wyłącznie do oceny spółek giełdowych.

Metoda jest bardzo prosta, pozwala na porównanie firm między sobą, obszarów między sobą. Mają bardzo niezłą pojemność operacyjną (barierą jest waluta, dane czerpie się ze sprawozdań, które mogą mieć różną konstrukcję).

Metoda dyskryminacyjna (modele skoringowe)- metoda, która ma postać zwykle funkcji liniowej bądź innej (rzadziej), gdzie zmiennymi w modelach są wskaźniki finansowe. Modele dzielą się (p. geograficzny) na: europejskie, amerykańskie, japońskie. Nie należy stosować modeli, które powstały w jednym obszarze, w obszarze innym.

Altman- twórca pierwszych modeli; stworzył 3 modele: dla spółek giełdowych, ostatni model był ogólny.

Beaver- różni się od Altmana tym, że w zależności dla jakiej firmy, postać funkcji jest zawsze inny.

Podział rodzajowy modeli:

Jednoimienne- (tak naprawdę to nie modele;-)); to starannie wyselekcjonowane składniki uznane za najbardziej wrażliwe ( za najszybciej sygnalizujące bankructwo). Wskaźniki wrażliwe wybierane są wskutek porównania ich w dwóch grupach przedsiębiorstw: w grupie przedsiębiorstw zdrowych, w grupie przedsiębiorstw zagrożonych (chorych).

Wieloimienne- polega na tym, że z wyselekcjonowanych składników tworzy się model matematyczny, który ma zazwyczaj postać liniową, np. z=ax+by+c (1>z>1), a następnie określa się przedziały krytyczne ( jakiej grupie przedsiębiorstw znajduje się nasza firma).

Modele są łatwe w zastosowaniu, nie ma interpretacji.

Wady: potencjalny użytkownik nie wie, czy dany model jest prawidłowy do zastosowania w danym momencie (nie wie na jakiej próbie były badania, nie wie na ile zachowuje zdolność prognostyczną, z upływem czasu, każdy model powinien podlegać zmianom- traci na trafności; najpierw korygowane są wagi, potem zmienne, a potem cały model podlega zmianom).

Jakie wskaźniki stosowane są najczęściej?

Stany Zjednoczone:

- wskaźniki oparte na wartości firmy (w Polsce nie ma w ogóle)

- wskaźniki płynności i zadłużenia

- wskaźniki zarządzania aktywami

- wskaźniki rentowności

Polska:

- wskaźniki rentowności

- wskaźniki płynności i zadłużenia

- wskaźniki zarządzania aktywami

26.10.2010

Metoda punktowa (skoring bankowy)- stosowana jest w głównej mierze przez banki i inne instytucje finansowe. Metoda ma charakter ilościowo-jakościowy. Ocena jakościowa dotyczy pewnych parametrów przedsiębiorstwa, np. jakość kadry, uzależnienie firmy od odbiorców i dostawców, wiarygodność finansowa firmy. W wyniku dokonania oceny jakościowej, dłużnik otrzymuje określoną liczbę punktów. Część ilościowa to ocena kondycji finansowej firmy bieżącej, przyszłej, zabezpieczeń oraz projektu inwestycyjnego. Ocenie ilościowej podlega rachunek wyników, bilans, rachunek przepływów pieniężnych. Badana jest dynamika, struktura (ujęcie historyczne, prognoza). Ocenie ilościowej podlegają również wskaźniki (płynność, rentowność, sprawność działania, zadłużenie i obsługa zadłużenia). Obliczane są wskaźniki związane z oceną efektywności inwestycji, np. okres zwrotu nakładów inwestycyjnych, stopa zwrotu, NPV, IRR oraz w niektórych bankach- MIRR. Część ilościowa jest punktowana w ogólnej ocenie punktów, stanowi 70-80%. Elementem oceny ilościowej jest ocena zabezpieczeń. Zabezpieczenia wyceniane są metodą likwidacyjną.

Końcowa ocena polega na zsumowaniu punktów z oceny ilościowej, jakościowej oraz za zabezpieczenia i zakwalifikowaniu dłużnika do odpowiedniej grupy.

Klasy dzielą się na:

1a- najlepszy dłużnik, bank nie musi tworzyć żadnych zabezpieczeń, posiada niską marżę, niższe wymagania dotyczące zabezpieczeń

1b- bardzo dobra sytuacja finansowa, ale zdefiniowane są obszary ryzyka, dłużnik dostaje dobrą ofertę, ale gorszą niż 1a

2 klasa- przeciętna sytuacja finansowa, zdefiniowane obszary ryzyka, oferta średnia- standard

3 klasa- słaba kondycja finansowa, ryzyko wysoki, kredyt możliwy tylko przy zabezpieczeniu przez podmiot należący do klasy 1a, parametry są znacznie obniżone, bank zobligowany jest do tworzenia rezerw

4 klasa- nie ma możliwości otrzymania kredytu, nawet przy posiadaniu zabezpieczenia przez podmioty należące do klasy 1a

Rating:

Proces oceny firmy (szerokie ujęcie)

Wynik procesu oceny (wąskie ujęcie)

Niezależna ocena ryzyka podmiotu dokonywana przez wyspecjalizowane instytucje, czyli agencje ratingowe, np. Fitch Polska

Ocena polega na nadaniu symbolu literowego (z + lub -) od A do D na poziomie spekulacyjnym i od A do C na poziomie inwestycyjnym

Rating nadawany jest państwom, przedsiębiorcom, instytucjom finansowym, jednostkom samorządu terytorialnego, jednostkom zarządzającym aktywami, firmom leasingowym, pojedynczym emisjom, np. emisji obligacji

Ocenie podlega: otoczenie instytucjonalne i administracja, czynniki społeczno-ekonomiczne (makrogospodarka), wyniki finansowe ( w zależności od podmiotu, który podlega badaniu zakres badań jest różny; dla przedsiębiorstw badaniu podlegają przychody, ich struktura i zdolność do ich dywersyfikacji, umiejętność zarządzania firmą w przypadku utraty głównego źródła przychodu, zadłużenie i możliwości jego restrukturyzacji, płynność, odporność na kryzysy, metody upłynniania aktywów firmy), zarządzanie, w tym ocena jakości kadry zarządzającej (np. badane są kwalifikacje kadry, doświadczenie- w sytuacjach kryzysowych i efekt wyjścia z sytuacji kryzysowej)

Funkcje ratingu:

- funkcja cenotwórcza: poprzez zastosowanie ratingu dochodzi do wyceny firmy

- funkcja marketingowo-informacyjna- zwiększa wiarygodność finansową podmiotu, który poddaje się ratingowi; dostarcza informacji inwestorom; informacja nie ma charakteru szczegółowego

- funkcja racjonalizatorska- proces ratingu prowadzi do usprawnienia pewnych procesów decyzyjnych w różnych obszarach, np. zarządzania finansami, sprzedaży, produkcji itd.

- funkcja popularyzatorska- poprzez dokonywanie ratingów narzędzie zaczyna być popularne

16.11.2010

T: Metody wyceny wartości firmy.

Wartość firmy:

Definicja wg Ustawy o rachunkowości: to różnica między ceną nabycia danej jednostki a tzw. wartością godziwą przejętych aktywów netto.

Definicja: różnica między wartością rynkową a księgową

Definicja anglosaska: wartość firmy obejmuje inwentarz, reputację, relacje oraz przywileje handlowe.

Wartość firmy formalnie stanowi składnik wartości niematerialnych i prawnych (może być ujemna).

Kiedy firma dokonuje wyceny:

- kiedy firma wchodzi na giełdę

- kiedy następują transakcje przejęcia

- przy prywatyzacji

- przenoszenie praw własności

- zmiana formy prawnej

- kiedy firma stanowi zabezpieczenie

- z inicjatywy właściciela (firma chce znać swoją wartość)

Metody wyceny wartości firmy:

Metody majątkowe- podstawą wyceny firmy jest majątek, firma wg tej koncepcji jest warta tyle, ile posiada majątku

- metoda księgowa (majątkowa) prosta- wartość firmy utożsamiana jest z majątkiem firmy w sposób rachunkowy; w ujęciu brutto wartość firmy jest równa sumie bilansowej, a w ujęciu netto jest równa sumie bilansowej pomniejszonej o wymagalne zobowiązania;

- metoda księgowa skorygowana- polega na tym, że wartość netto koryguje się o pewne elementy, które mają doprowadzić wartość typowo księgową do rynkowej (użytkowej);

# korekta następuje:

> o różnice wynikające z zastosowania ustawowych składek amortyzacyjnych,

> o tzw. zobowiązania podporządkowane, które traktuje się jak kapitał własny (dodawane są do wartości firmy),

> o wartość majątku, który nabywany jest na mocy umów leasingu operacyjnego,

> o wyposażenie,

> o wartości, które charakteryzuje prawdopodobieństwo utraty (np. należności),

> o wycenę rynku ( szacunek występuje o przychody, wartość 3-10 krotności rocznych obrotów firmy)

- metoda likwidacyjna- stosowana głównie przez banki i instytucje finansowe (para bankowe), polega na wycenie aktywów (składników rzeczowych) zakładając ich natychmiastowe upłynnienie;

- metoda odtworzeniowa- stosowana głównie przez instytucje ubezpieczeniowe, wartość wyceniana jest na podstawie średnich stawek rynkowych z uwzględnieniem wieku danego składnika i jego parametrów użytkowych;

Metody dochodowe- wartość firmy kalkulowana jest w oparciu o zdolność do generowania zysków oraz wartość rezydualną; oparte są o wieloletnie prognozy (10-25 lat); wartość firmy kalkulowana jest w oparciu o jeden z następujących składników:

Dywidendę

Zysk netto

EVA

DCF (wolne przepływy)

Wybraną podstawę po przeprowadzeniu odpowiednich prognoz makro i mikro ekonomicznych dyskontujemy, a stopą dyskontową jest średnio ważony koszt kapitału. Wartość ta korygowana jest o zdyskontowaną wartość rezydualną. Wartość rezydualna ustalana jest na ostatni rok prognozy i jest to różnica między rynkową wartością majątku a księgową wartością zobowiązań.

Metoda porównawcza- zakłada, że najlepszym mechanizmem wyceny firmy jest rynek; wyceniane są wszystkie firmy, które nie są notowane w obrocie giełdowym; konieczne jest znalezienie spółki giełdowej o podobnych parametrach, czyli z tej samej branży, stosujących podobne technologie, zbliżonych asortymentowo itd. Następnym etapem w wycenie spółki jest znalezienie miar lub składników, za pomocą których spółki będą porównywane, przypisuje się im wagi, a następnie obliczany jest mnożnik. Wartość firmy wycenianej równa jest wartości rynkowej wzorca razy mnożnik.

Metody mieszane- polegają na dokonaniu wycen przynajmniej dwiema metodami, przypisaniu im wag i obliczeniu średniej z tych metod.

23.11.2010

T: Ocena płynności finansowej strategii zarządzania.

Płynność finansowa- zdolność do spłaty bieżących (krótkoterminowych) zobowiązań (ujęcie kapitałowe).

Płynność oznacza możliwość natychmiastowego zbycia aktywów (ujęcie majątkowe).

Inwestycje krótkoterminowe są najbardziej płynne.

Mierniki oceny płynności:

- wskaźniki płynności

- analiza struktury i dynamiki aktywów obrotowych i zobowiązań

- kapitał obrotowy netto (aktywa bieżące- zobowiązania bieżące; majątek trwały- kapitały stałe; kapitał stały to suma kapitałów obcych i własnych); kapitał obrotowy ujemny oznacza, że zobowiązania bieżące przewyższają aktywa bieżące oraz część majątku trwałego jest finansowana przez długi (utożsamiane ze złotą regułą)

- nadwyżka finansowa to kategoria ekonomiczna, pieniężna (wyrażona w pieniądzu); zysk netto + amortyzacja; EBIT * (1-T) +/- kapitału obrotowego - nakłady inwestycyjne związane z podstawową działalnością gospodarczą

- rachunek przepływów pieniężnych, który uznawany jest przez wiele instytucji za najważniejsze sprawozdanie w ocenie kondycji finansowej; składa się z 3 części:

1. Część operacyjna- wynik pieniężny, który jest zrealizowany na działalności operacyjnej; błędna ocena- kiedy firma się rozrasta lub kiedy się restrukturyzuje; składa się z takich kategorii jak zysk (strata) netto, amortyzacja, zmiana stanu należności, zmiana stanu zapasów, zmiana stanu zobowiązań krótkoterminowych i pozostałych aktywów (jeżeli występują); zmiana stanu zapasów to różnica stanu z początku roku do stanu z końca roku, zmiana stanu należności-przyrost należności oznacza spadek w rachunku przepływów pieniężnych, zmiana stanu zobowiązań- wzrost zobowiązań rok do roku oznacza przyrost środków pieniężnych (in plus),

2. Część inwestycyjna- obejmuje zarówno sprzedaż jak i zakup majątku trwałego; jak majątek jest kupowany to jest minus, jak jest sprzedawany to jest plus; cześć inwestycyjna dodatnia oznacza wyprzedaż majątku, co może oznaczać likwidację firmy,

3. Część finansowa- wszelkie informacje na temat zaciągniętych lub spłacanych pożyczek, wypłaty dla właścicieli i wpłaty właścicieli; wynik ujemny może oznaczać, że jest prowadzona regularnie spłata pożyczek i firma się nie zadłuża; wynik dodatni może oznaczać, że firma otrzymuje kredyty, właściciele dokonują regularnych wpłat.

Dwie dodatkowe części:

Stan środków pieniężnych na początek okresu,

Stan środków pieniężnych na koniec okresu- nie może być ujemny, dopuszczalne sytuacje to 0 lub +.

- wskaźniki oparte o nadwyżkę pieniężną (będą obowiązywać na egzaminie)

- cykl konwersji gotówki jest to różnica między cyklem operacyjnym a wskaźnikiem rotacji krótkoterminowych zobowiązań wyrażonym w dniach; cykl operacyjny jest to suma wskaźnika rotacji zapasów i rotacji należności wyrażonych w dniach; może być zerowy lub ujemny, lepiej jak jest minus, ponieważ oznacza to, że szybciej następują spływy niż nasze płatności zobowiązań wobec dostawców

Strategie zarządzania majątkiem obrotowym (płynnością)

strategia dynamiczna (agresywna) to strategia wysokiego ryzyka; każda złotówka posiadanego kapitału jest inwestowana; majątek obrotowy utrzymywany jest na minimalnym poziomie, ponieważ szkoda inwestować w zapas; nie ma nadwyżki środków pieniężnych lub jest minimalna; finansowanie jest za pośrednictwem kapitałów obcych, w szczególności krótkoterminowych; charakteryzuje się prawdopodobnie wysoką efektywnością, gdyż może firma źle zainwestować, przyszedł czas dekoniunktury

strategia zachowawcza- charakteryzuje się niskim ryzykiem, gdyż firmy bazują na kapitałach własnych (przewaga), wygenerowana jest nadwyżka finansowa, cechuje się bardzo wysoką płynnością, zyskowność jest niższa niż przeciętna dla branży, utrzymywane są wysokie stany zapasów i należności, kapitał obrotowy jest dodatni; wypełniona jest złota reguła bilansowa

strategia umiarkowana jest to kompromis między strategią zachowawczą a agresywną, średnie ryzyko, średnia nadwyżka; wypełniona reguła bilansowa drugiego stopnia; pojawia się przy zmianie strategii zachowawczej na agresywną, jest to moment przejściowy

Przy wyborze strategii uwzględnia się:

cykl koniunkturalny

branżę, w której firma działa

cykl (wiek) rozwoju przedsiębiorstwa (przedsiębiorstwo młode, na etapie dojrzałości itp.)

podejście do inwestycji, innowacji (polityka inwestycyjna)

politykę właścicielską (oznacza podejście właściciela do dysponowania nadwyżką)

7.12.2010

T: Przyczyny i ryzyko upadłości.

Upadłość- (ekonomicznie) równoznaczna niewypłacalnością przedsiębiorstwa; niemożność spłaty zobowiązań;(prawnie) pozbawienie praw właściciela do dysponowania i zarządzania swoim majątkiem na rzecz syndyka masy upadłościowej, którego obowiązkiem jest spieniężenie masy upadłościowej (wg ustalonych reguł-wynikają z prawa upadłościowego) i zaspokojenie roszczeń wierzycieli.

Podział przyczyn:

- makroekonomiczne, np. zanik popytu, uregulowania obcych rynków

- mikroekonomiczne, wynikają z błędnego zarządzania na poziomie operacyjnym, np. przerost zatrudnienia, przestarzała technologia

- finansowe: brak płynności (najczęstsza przyczyna upadłości przedsiębiorstw), brak źródeł finansowania, utrata wiarygodności finansowej

- niefinansowe: brak strategii rozwoju, brak tzw. scenariusza awaryjnego, błędna struktura organizacyjna, nieprawidłowa polityka właścicielska

Finansowe znamiona kryzysu:

- spadek sprzedaży

- pojawiają się straty (jeżeli nastąpi redukcja kosztów to kryzys można opóźnić)

- niewystarczające wpływy

- zalegające zapasy

- pojawia się problem z płynnością finansową

Rozwiązaniem jest wzrost zobowiązań- kapitał firmy zmniejsza się, bardzo często staje się ujemny, wartość firmy jest ujemna. Reakcją obronną jest wyprzedaż części majątku. Na etapie wyprzedaży majątku lepiej jest rozejrzeć się za inwestorem strategicznym, zaoferować firmę do przejęcia.

Wniosek o upadłość może wnieść właściciel lub wierzyciel. Można go złożyć wtedy, gdy dłużnik nie reguluje zobowiązań (opóźnienie przekracza 3 miesiące), a suma niewykonanych zobowiązań przekracza 10%. W procesie upadłości naznaczony jest przed ustaleniem wyroku sędzia komisarz, po ustaleniu wyroku pojawia się syndyk masowy. W procesie upadłości po stronie sądu i po stronie upadającego przedsiębiorstwa jest możliwość powołania biegłego do wyceny majątku. Przedsiębiorca ma prawo do pożytku wynikającego z zarządzania majątkiem, ma prawo wnieść wniosek o upadłość, ale z propozycją układu- nie nastąpi ogłoszenie upadłości, dłużnik i wierzyciele dochodzą do pewnego porozumienia, które polega na tym, że dłużnik jest zobowiązany do przedłożenia planu restrukturyzacji, natomiast wierzyciele obligują się do odroczenia terminów spłaty, anulowania odsetek, umorzenia części długu. Ten układ jest wyjściem awaryjnym dla obu stron.

Postępowanie układowe przebiega pod kontrolą nadzorcy finansowego, który otrzymuje wynagrodzenie. Dla dłużnika wszelkie koszty, które są związane z realizacją układu stanowią straty lub zyski nadzwyczajne.

Dłużnik będący w słabej kondycji finansowej może zwrócić się do sądu o przeprowadzenie (ustanowienie) postępowania naprawczego. Postępowanie naprawcze to zobowiązanie dłużnika do przeprowadzenia pewnych działań na poziomie operacyjnym swojej firmy, a sąd gwarantuje „ochronę” dłużnika. Jeżeli przedsiębiorca jest spółką notowaną na giełdzie sąd ma obowiązek powiadomić NBP, komisję (?), bankowy fundusz gwarancyjny.

Kolejność zaspokajania roszczeń:

Wyłączenie z masy upadłościowej majątku zabezpieczonego na czyjąkolwiek rzecz.

Świadczenia: alimentacyjne, na rzecz pracowników, funduszu pracy, funduszu gwarantowanych świadczeń pracowniczych.

Skarb Państwa- podatki opłaty, inne świadczenia na rzecz państwa.

Pozostali wierzyciele, których zobowiązania nie są w żaden sposób zabezpieczone.

Metody nadzorowania upadłości:

- analiza wskaźnikowa

- modele skoringowe

- analiza finansowa

- tzw. szybka metoda dla przeciętnego inwestora/deponenta: obserwowanie sumy bilansowej (spadek), kapitał własny (spadek), wynik finansowy (spadek), relacja krótkoterminowych zobowiązań do zbywalnych krótkoterminowych aktywów (jeżeli przekracza 2, to oznacza wzmożoną obserwację).

T: Różnice między wynikiem rachunkowym a podatkowym.

Wynik rachunkowy jest to różnica między przychodami a kosztami zdefiniowanymi na gruncie ustawy o rachunkowości.

Wynik podatkowy jest to różnica między przychodami a kosztami ustalonymi na gruncie ustaw podatkowych (ustawa o podatku dochodowym od osób fizycznych i ustawa o podatku dochodowym od osób prawnych).

Różnice między wynikiem podatkowym a rachunkowym mogą mieć charakter trwały- z upływem czasu różnica nie zostanie wyrównana; przejściowy- z upływem czasu różnica zostanie wyrównana.

21.12.2010

Celem systemu rachunkowego jest ustalenie różnych kategorii wyniku finansowego oraz księgowej wartości aktywów i pasywów. Cel ten osiągany jest w oparciu o realizowanie przepisów takich jak zasady rachunkowości, notowanie faktów księgowych, prowadzenie systemu księgowego, MSR (Międzynarodowe Standardy Rachunkowości), dyrektywy unijne.

Celem systemu podatkowego jest wyłącznie ustalenie dochodu z uwzględnieniem zasad fiskalnych, w tym ulg i obciążeń.

Różnica między systemem podatkowym a rachunkowym wynika z tego, że niektóre kategorie przychodów nie stanowią przychodów podatkowych i odwrotnie, oraz nie wszystkie koszty rachunkowe uznane są za podatkowe i odwrotnie. Część przychodów uznawana jest za osiągnięte, a część kosztów za poniesione w innym momencie i część dochodów wyłączona jest z podatków.

Przychody: prawo bilansowe (rachunkowe) dzieli przychody na:

- przychody podstawowe z działalności operacyjnej

- przychody z pozostałej działalności

- przychody z operacji finansowych

- zyski nadzwyczajne

Prawo podatkowe dzieli przychody na:

- wyłączone z opodatkowania, np. z działalności rolniczej i leśnej

- będące przedmiotem opodatkowania, czyli otrzymane pieniądze, nieodpłatne świadczenia, umorzone lub przedawnione zobowiązania, korekta rezerw bankowych i techniczno - ubezpieczeniowych, różnice kursowe.

Różnice w ujęciu przychodów dotyczą następujących składników:

- dotacji i subwencji (dopłat)

- pozostałych przychodów operacyjnych

- przychodów finansowych

W systemie rachunkowym przychody te traktowane są jako należne (udokumentowane), a w podatkowym jako otrzymane.

Koszty:

O charakterze sankcji - do różnic zalicza się:

- kary umowne

- odsetki od nieterminowych wpłaty budżetowych

- kary, opłaty i inne sankcje orzeczone w postępowaniu karnym, skarbowym, administracyjnym, wymierzone przez ZUS

- odszkodowania za wypadki przy pracy i choroby zawodowe

Wydatki uznane za nieuzasadnione przez ustawodawcę:

- darowizny i ofiary

- koszty reprezentacji i reklamy

- wydatki na używanie samochodów przez pracowników

- wydatki na działalność socjalną (ponad limit)

- dopłaty wnoszone do spółek

- składki na rzecz organizacji, gdzie przynależność nie jest obowiązkowa

Koszty związane z inwestycjami:

- aktualizacja wyceny środków trwałych

- straty majątku w części pokrytej amortyzacją

- nabycie udziałów, akcji, instrumentów pochodnych

- odsetki, prowizje, różnice kursowe związane z inwestycją

- zaniechane inwestycje

- odpisy amortyzacyjne i inne koszty związane z nabyciem samochodu osobowego od wartości powyżej 20 tys. euro

Koszty dotyczące rozrachunków:

- rezerwy (poza uzasadnionymi przypadkami)

- różnice kursowe

- straty wynikające z utraty przedpłat zaliczek w związku z niewykonaniem umowy

11.01.2011

T: Uproszczone formy opodatkowania.

Podatnicy nie przekraczający obrotu powyżej 800 000 euro nie muszą prowadzić ksiąg handlowych.

Wszystkie spółki kapitałowe, spółki non-profit, jednostki samorządu terytorialnego, banki, fundusze inwestycyjne i emerytalne, pozostałe instytucje finansowe, np. giełda, muszą prowadzić księgi kapitałowe.

Wymienione wyżej podmioty, poza jednostkami samorządu terytorialnego i osobami fizycznymi prowadzącymi działalność w formie przedsiębiorstwa, płacą podatek dochodowy od osób prawnych w wymiarze 18% i podlegają pod ustawę o podatku dochodowym od osób prawnych. Sposób prowadzenia księgowości dla wszystkich wyżej wymienionych podmiotów uregulowany jest w ustawie o rachunkowości.

Małe przedsiębiorstwa prowadzone przez osoby fizyczne, nie przekraczające limitu obrotów, mają do wyboru 3 formy opodatkowania:

zryczałtowane formy opodatkowania- ustawa regulująca to ustawa o zryczałtowanym podatku dochodowym; do tych form należy karta podatkowa, ryczałt od przychodów ewidencjonowanych;

Karta podatkowa- jest określana mianem ryczałtu kwotowego, stawka podatku określana jest na wniosek podatnika przez urząd skarbowy i zależy od rodzaju działalności, liczby zatrudnionych osób (limity), miejsca prowadzenia działalności. Podatnik nie prowadzi żadnej ewidencji, na żądanie klientów wystawia rachunki lub faktury.

Do największych wad tej formy opodatkowania zalicza się problem w ustaleniu i ocenie bieżącej zdolności kredytowej przez instytucje finansowe.

Ryczałt od przychodów ewidencjonowanych- podatnik zobligowany jest do prowadzenia ewidencji przychodów, dokonywania spisu z natury na koniec roku, składania rocznych zeznań do 31 stycznia następnego roku na formularzu PIT-28. Podatek zależny jest od rodzaju działalności i wynosi 3; 5,5; 8,5;17 i 20%., np. jak ktoś ma sklep bez alkoholu to płaci 3%, z alkoholem to 8,5%. Problemem jest ustalenie dochodu podatnika, a tym samym jego zdolności kredytowej.

księga przychodów i rozchodów- podatnik zobligowany jest do prowadzenia księgi przychodów i rozchodów, w której ewidencji podlegają przychody ze sprzedaży oraz pozostałe przychody oraz koszty (zakup towaru, wydatki związane z jego nabyciem, wynagrodzenia, pozostałe koszty). Podstawą opodatkowania jest więc dochód, od którego można zapłacić podatek na zasadach ogólnych (stawka 18 lub 32%- progresja podatkowa) lub w sposób liniowy (18% od dochodu- brak progresji podatkowej, brak ulg).

Obowiązki: prowadzenia ewidencji, sporządzania remanentu na koniec roku (remanent roczny wpływa na ustalenie kosztów zakupu towarów, materiałów, a tym samym na ustalenie podatku dochodowego, koszty w ujęciu rocznym liczone są w następujący sposób: remanent początkowy + koszty zakupu towarów - remanent końcowy). Podatnik jest zobligowany do składania rocznych zeznań podatkowych do 30 kwietnia następnego roku, prowadzenia ewidencji środków trwałych i wyposażenia.

T: Sekurytyzacja jako forma finansowania i sanacji.

Sekurytyzacja jest to forma finansowania polegająca na wydzieleniu puli aktywów o charakterze pieniężnym i ustalonych przepływach w celu ich odsprzedaży specjalnie utworzonej w tym celu spółce celowej SPV (w przypadku banków jest to fundusz), która dla sfinansowania kupna pożycza środki finansowe za pośrednictwem emisji papierów wartościowych i ich odsprzedaży inwestorom.

Sekurytyzacja jest to sposób poprawy bilansu i wskaźników finansowych (sposób na poprawę zarządzania operacyjnego w firmie).

Podmioty, które uczestniczą w transakcji:

- inicjator- jest nim przedsiębiorstwo, bank lub inna instytucja, która jest właścicielem aktywów; aktywa te muszą spełniać określone cechy, a najważniejszą z nich jest harmonogram spłat,

- SPV- spółka celowa lub fundusz- jest to podmiot powołany do przeprowadzenia transakcji, przejmuje wydzielone aktywa i pod ich zastaw emituje papiery wartościowe, które sprzedaje inwestorom, uzyskanymi wpływami zasila inicjatora; celem funkcjonowania spółki jest też wyłączenie lub ograniczenie ryzyka upadłości inicjatora. Spółki SPV siedzibę ustanawiają w kraju podatkowym,

- inwestor- nabywca papierów wartościowych, ponosi całkowite lub ograniczone ryzyko związane z zakupem papierów wartościowych,

- administrator- nadzoruje terminowość, jakość kredytową sekurytyzowanych aktywów, w razie pogorszenia się tej jakości uruchamia zabezpieczenia,

- powiernik- ponosi odpowiedzialność prawną za przyjmowanie i dokonywanie wypłat inwestorom,

- banki inwestycyjne- opracowanie struktury transakcji i jej przeprowadzenie,

- doradcy podatkowi i księgowi- badają konsekwencje finansowo- księgowe dla wszystkich stron transakcji uwzględniając specyfikę podatkową danego państwa,

- agencje ratingowe- służą temu, aby nadać rating papierom wartościowym,

- doradcy prawni- przygotowanie umów, wydają na życzenie opinie prawne na temat zabezpieczeń transakcji.

25.01.2011

Sekurytyzacja

Sekurytyzacja sprawdza się jako źródło finansowania firmy, gdy:

Grozi wyczerpanie innych źródeł finansowania

Koszt kapitału z innych źródeł bardzo zbyt wysoki

Istnieje ryzyko utraty lub utrata zdolności kredytowej

Istnieje duża pula drobnych aktywów

Można przewidzieć wartości sprzedaży (produktów i usług)

Co to jest sekurytyzacja?

Według opinii menedżerów Citibanku:

Sekurytyzacja to forma finansowania, w ramach której wydzielone i grupowane są aktywa generujące stałe i przewidywalne przepływy pieniężne w celu natychmiastowej zamiany ich na środki pieniężne za pośrednictwem emisji papierów dłużnych.

Wykup papierów dłużnych zabezpieczony jest tymi aktywami. Spłata papierów dłużnych następuje ze środków generowanych przez te aktywa. W związku z tym nie jest bezpośrednio uzależniona od sytuacji finansowej podmiotu sprzedającego aktywa. Uzyskane w ten sposób środki pieniężne mogą mieć dla inicjatora charakter finansowania pozabilansowego.

Według opinii menedżerów Allianz:

Sekurytyzacja (od angielskiego: security, czyli papier wartościowy) polega na zamianie niepłynnych aktywów (wierzytelności) na instrumenty rynku kapitałowego (krótkoterminowe papiery dłużne, obligacje). Sekurytyzacja wciąż jeszcze jest nowością na polskim rynku, ale od 20 lat powszechnie stosuje się ją w Stanach Zjednoczonych i krajach Unii Europejskiej. Ta technika finansowa to w pełni legalny, bezpieczny zarówno dla wierzyciela, jak i dłużnika sposób na zdobycie środków finansowych. Jest przy tym tańszy od tradycyjnego kredytu bankowego.

Według opinii menedżerów BRE:

Sekurytyzacja aktywów to technika zewnętrznego finansowania działalności przedsiębiorstwa, polegająca na przekształceniu przenaszalnych aktywów (wierzytelności pieniężnych) w zbywane na rynku papiery wartościowe, których wykup jest zabezpieczony przez owe aktywa (wierzytelności).

W opinii kadry zarządzającej banku:

Sekurytyzacja to źródło finansowania, ale jej nie popieram.

Umieszczenie jej w ofercie byłoby niszczeniem mojego najważniejszego produktu: kredytu

Kredyt czy sekurytyzacja?

Istota różnicy tkwi w podstawie wyznaczenia poziomu i kosztu finansowania: analiza kredytowa szuka słabych ogniw (kalkulacja ryzyk), sekurytyzacja buduje finansowanie wg mocnych punktów zaczepienia

Sekurytyzacja na świecie

Dostawcy mediów (od kablówki do wod-kan) należności lub przyszłe należności

Firmy leasingowe przyszłe płatności z tyt. umów leasingu

Banki spłaty udzielonych kredytów

Rząd USA przyszłe podatki, które ściągnie

Posiadacze nieruchomości czynsze

Pewien muzyk, właściciel praw do pokaźnej przyszłe tantiemy…

liczby przebojów

Sekurytyzacja w Polsce do dziś: pilotaże

3 programy w dystrybucji leków

hurtownie sekurytyzowały należności od szpitali, celem było zwiększenie możliwości finansowych

Pekao Leasing

trening

DTC Real Estate

dodatkowe finansowanie rozwoju

W trakcie przygotowywania: projekty bankowe

czyszczenie bilansów

TPS: dwa własne projekty

+ projekt dla MSG i + transfer z Pharmagu

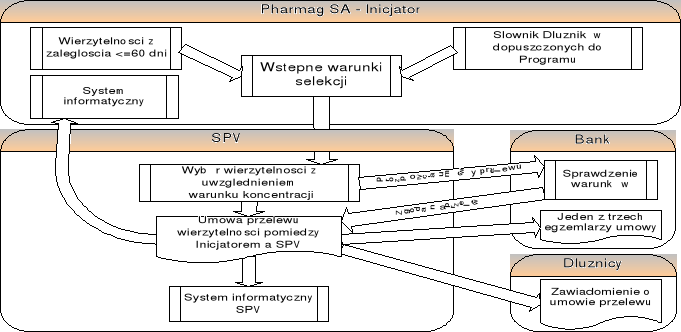

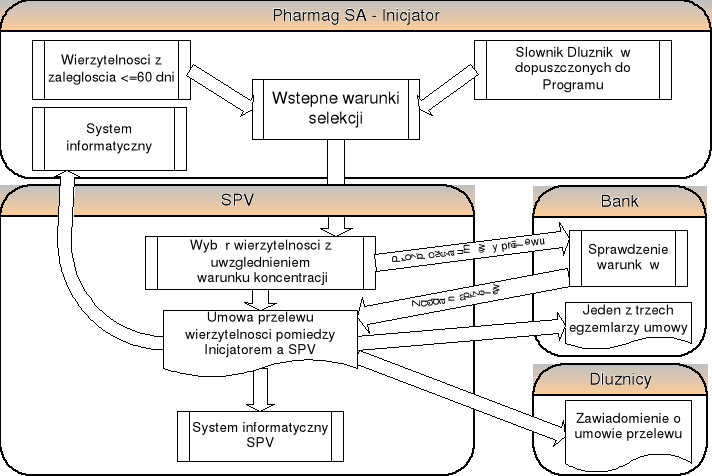

Przykład SPV jako wzmocnionego ogniwa w łańcuchu: (HM/Pharmag)

Ograniczenie działalności SPV:

zobowiązanie, że SPV nie będzie podejmowała działalności gospodarczej nie związanej z programem,

zobowiązanie, że SPV nie zaciągnie jakichkolwiek zobowiązań,

koszty ponoszone przez SPV muszą być zgodne z budżetem zatwierdzonym przez Bank.

Ograniczenia praw udziałowców i organów spółki:

zakaz dokonywania zmian w statucie SPV,

wyłączone prawo w zakresie podziału zysku.

Nadzór Banku nad rachunkiem bankowym SPV:

każdorazowa zgoda Banku na wypływ środków z rachunku;

weryfikowanie przez Bank nabywanych aktywów przez SPV.

Kilka definicji i ról w sekurytyzacji

Inicjator: podmiot inicjujący transakcję, którego aktywa mają podlegać sekurytyzacji.

SPV /SPE: spółka specjalnego przeznaczenia (Special Purpose Vehicle, Specjalny Podmiot Emisyjny) powołana specjalnie do realizacji programu. Spółka kupuje/przejmuje aktywa inicjatora i pod ich zastaw emituje papiery dłużne.

Serwiser: podmiot odpowiedzialny za administrowanie SPV oraz portfelem aktywów stanowiących zabezpieczenie programu (w tym windykacja wierzytelności).

Organizator: podmiot odpowiedzialny za przygotowanie transakcji programu sekurytyzacji (z reguły bank lub inny wyspecjalizowany podmiot)

Administrator: podmiot monitorujący realizowanie programu sekurytyzacji w celu utrzymania przez SPV płynności finansowej na obsługę zadłużenia z tytułu emisji obligacji. Jest to z reguły bank.

Agent emisji: podmiot świadczący usługi na rzecz SPV w zakresie przygotowania emisji papierów dłużnych. Bank.

Dealer: podmiot świadczący usługi na rzecz SPV w zakresie sprzedaży papierów dłużnych oraz dokonywania wszelkich rozliczeń z tego tytułu. Bank.

Depozytariusz: podmiot świadczący usługi na rzecz SPV w zakresie prowadzenia rachunku papierów dłużnych oraz obsługi transakcji tymi papierami w obrocie wtórnym. Bank.

Inwestorzy: podmioty nabywające papiery dłużne emitowane w ramach programu. Znajduje ich bank.

Podmiot udzielający zewnętrznego wsparcia kredytowego lub/i wsparcia płynnościowego: instytucja finansowa (bank) gwarantująca - w ramach określonych zasad - płynność finansową SPV poprzez np. podstawienie linii kredytowej, gwarancje nabycia pewnej puli papierów dłużnych

Agencja ratingowa: wyspecjalizowany podmiot analizujący strukturę transakcji i nadający jej odpowiedni rating.

Co to jest SPV?

Spółka celowa, special purpose vehicle (polska nazwa: specjalny podmiot emisyjny, SPE)

Bez historii, zatrudnienia, różnorodnej działalności

Kontrolowana przez wiarygodne i niezależne instytucje, nie mające żadnego interesu w podnoszeniu oceny spółki

SPV należy tak zbudować, aby nie niosło ryzyka upadłości

Nie wszystko jest proste w sekurytyzacji

Szczególna ochrona konsumentów

Transfery danych - aspekty prawne i informatyczne

Zbudowanie przejrzystych i jednoznacznych procedur

Wybór banku do obsługi

Zbudowanie puli aktywów dla programu sekurytyzacji

jeśli 1 firma ma za mało aktywów, to może doprosić do programu inne firmy

Zalety oferty:

dodatkowe źródło finansowania umożliwiające spółce zwiększenie swojej elastyczności finansowej;

optymalizacja bilansu i rachunku wyników spółki;

dywersyfikacja bazy inwestorów;

uwolnienie kapitału związanego z aktywami o niskiej stopie zwrotu”…

Poszukiwane korzyści dla MSG/PGNIG z sekurytyzacji

MSG:

niższe koszty kapitału

większa samodzielność działania

wsparcie cash managementu i generalnie procedur zarządzania sprzedażą

PGNIG:

alternatywa lub uzupełnienie dla ówczesnego drogiego Programu Euroobligacji (2003/2004)

wsparcie rozwoju spółek dystrybucyjnych

Banki uczestniczące w postępowaniu dla MSG

Ofertę złożyły:

BRE

BPH PBK

WestLB

Pekao SA

Handlowy

Oferty nie złożyły:

ING Śląski

Raiffeisen Bank

DRKW (Dresdner Bank)

Najważniejsze umowy Programu Sekurytyzacji

Umowa Programu Sekurytyzacji Wierzytelności

Umowa Podporządkowania

Umowa Emisji Obligacji

Ponadto 6 innych

Umowa Programu Sekurytyzacji Wierzytelności

Określała warunki związane z umowami przelewu wierzytelności z Pharmag S.A. do SPV, m.in.:

Koncentracja (max 5% jeden dłużnik)

Udział wierzytelności niewymagalnych (max 20%)

Umowa Podporządkowania

Ustalała, że SPV może spłacać zobowiązanie wobec Pharmag S.A. tylko za zgodą Banku

Pharmag S.A. - podporządkowany wierzyciel

SPV - podporządkowany dłużnik

Umowa Emisji Obligacji

Określała maksymalną wartość wyemitowanych i nie wykupionych obligacji oraz procedury związane z emisją.

Maksymalna wartość Programu 100 mln zł (ograniczona limitem gwarancji Banku do 38 mln zł)

Emisja niepubliczna (skierowana do mniej niż 300 inwestorów)

Obligacje dyskontowe emitowane na okres 3 miesięcy

Warunki emisji obligacji

PG - N/100 x PG + G > Y

PG - wartość Portfela Głównego

N - parametr nadzabezpieczenia (równy 20 na początku Programu i uzależniony od relacji wierzytelności przeterminowanych do PG, średniego WIBOR3M i stopy odsetek ustawowych)

G - saldo rachunku rozliczeniowego + lokaty

Y - wartość wyemitowanych i nie wykupionych obligacji + kredyt z wspierającej linii kredytowej

Przelewy wierzytelności z Pharmag SA do SPV

124 przelewy wierzytelności o łącznej wartości ponad 100 mln zł

Przed każdą umową przelewu - zgoda Banku

Wierzytelności musiały spełniać określone warunki:

Przeterminowanie max 60 dni

Tylko dłużników dopuszczonych do Programu i nie wyłączonych czasowo (z uwagi na przeterminowanie)

Koncentracja na dłużniku - max 5%

Niewymagalne - max 20%

Po umowie - zawiadomienia do dłużników

Zabezpieczenia dla obligatoriuszy

Należności SP ZOZ-ów tworzące dobrze zdywersyfikowany, o określonej strukturze przeterminowania Portfel Główny

Podporządkowane zadłużenie

Nadzabezpieczenie

Wspierająca linia kredytowa

Gwarancja nabycia obligacji

Wyrazem bezpieczeństwa był rating CP-1 przyznany przez agencję ratingową CERA SA

Przebieg Programu Sekurytyzacji

Portfel Główny i wartość wyemitowanych i nie wykupionych obligacji

Przykładowe raporty dla Banku

Raport 1 - stan Programu na koniec tygodnia

(co tydzień, w poniedziałek do godz. 12:00)Informacja o: środkach na rachunku, wartości Portfela Głównego, wierzytelności przeterminowanych, emisje zapadalne w ciągu 28 dni, 65% średnich miesięcznych wpływów, Lock Box

Raport 2 - wynik w danym miesiącu

(co miesiąc, 5 dni po zakończeniu miesiąca)

Informacja o zmianach Portfela Głównego w ciągu miesiąca, struktura przeterminowania, koncentracja, Lock Box

Raport 3 - lista wierzytelności w posiadaniu SPV

(okazjonalny, 3 dni przed emisją obligacji)Raport 8 - błędne płatności

(co tydzień, poniedziałek do godz. 12:00)

Informacja o środkach wpłaconych przez dłużników na konto Pharmag SA

Przebieg Programu Sekurytyzacji - umowa przelewu

Raporty w Programie

Lock Box (Współczynnik Inkasa Wierzytelności) - Warunek, którego spełnienie wymagane było w każdym dniu trwania Programu (jego spełnienie warunkowało przelewy środków z SPV do Pharmag S.A.)

Zobowiązania z tyt.obligacji zapadalnych w ciągu najbliższych 28 dni

minus gwarancja nabycia obligacji

minus wspierająca linia kredytowa

minus 0,65 x średnie miesięczne wpływy do SPV

Wynik musiał być mniejszy niż środki na rachunku rozliczeniowym

Założenia dla emisji obligacji

Obligacje dyskontowe

Termin do wykupu - 3 miesiące

Rentowność określana w oparciu o WIBOR 3M

Prowizja Banku z tytułu pełnienia funkcji Dealera, Agenta Płatniczego i Depozytariusza - 0,1 % p.a.

Obligacje dyskontowe

Termin do wykupu - 3 miesiące

Rentowność określana w oparciu o WIBOR 3M

Prowizja Banku z tytułu pełnienia funkcji Dealera, Agenta Płatniczego i Depozytariusza - 0,1 % p.a.

Przykład emisji obligacji

Nominalna wartość emisji 2.500.000 zł

Data emisji 2002-09-25

Data wykupu 2002-12-20

Liczba dni 86

Rentowność w skali roku 7,95 %

Cena emisyjna za 100 zł c.n. 98,1362

Prowizja banku 597,22

Uzyskana kwota 2.452.807,78 zł

Program Sekurytyzacji dla uczestników

Pharmag S.A. (Inicjator)

stworzył nowe, konkurencyjne kosztowo źródło finansowania swojego rozwoju

zredukował ryzyko związane z nieterminowością zapłat przez dłużników

poprawił strukturę bilansu

odłożył w czasie konieczność windykacji sądowej co mogło przyczynić się do wzrostu sprzedaży i udziału w rynku

Pharmag HM Spółka z o.o. (SPV)

osiągała zyski związane z różnicami w stopach, po jakich liczone były odsetki

Dłużnicy (Samodzielne Publiczne Zakłady Opieki Zdrowotnej)

mogli dalej kupować towar od Pharmag S.A.

mogli liczyć na bardziej tolerancyjne podejście do przekraczania przez nich terminów płatności

Bank (BRE BANK SA) i Agencja Ratingowa (CERA SA)

Bank otrzymywał wynagrodzenie za zaangażowanie i przejęcie części ryzyka.

Agencja Ratingowa - wykazała, że przyznany rating okazał się, pomimo wcześniejszego zakończenia Programu, właściwy

i Program Sekurytyzacji zainicjowany przez Pharmag S.A. zakończył się bez żadnych problemów.

Podsumowanie

Czas trwania - około 2 lata

Kapitał pozyskany na rynku - maksymalnie 30,8 mln zł

Koszt pozyskania kapitału obcego - WIBOR 3M + koszty organizacyjne

Poprawa struktury bilansu Pharmag S.A.

Sekurytyzacja jako narzędzie sanacji

Jak pomaga sekurytyzacja?

Stawia wysokie wymagania zarządcze

Wspiera Cash Management

Podpowiada w zakresie optymalizacji procesów rozliczeniowych i księgowych

Rozmowa z agencją ratingową - zawsze pouczająca…

Stałe liczenie kosztu kapitału

Wzmacnia potrzebę precyzyjniejszego prognozowana biznesu

Finansowanie typu mezzanine jest to kapitał, który ma charakter pośredni między kapitałem własnym a kapitałem obcym. Takie finansowanie polega na udzieleniu instytucji pożyczki z możliwością konwersji na kapitał własny (mogą być to obligacje zamienne na akcje, kredyty czy pożyczki podporządkowane, inne pożyczki zwrotne na innych warunkach niż tradycyjne).

Różnice pomiędzy finansowaniem typu mezzanine a tradycyjnym finansowaniem:

W trakcie kredytowania nie ma kosztów, kredytobiorca nie płaci odsetek ani innych kosztów, płaci je w odroczonym czasie, np. w momencie spłaty, albo poprzez zamianę kapitału właścicielskiego na wierzycielski.

Długi okres kredytowania.

Koszt finansowania jest bardziej zbliżony do kapitału własnego, jest wyższy od tradycyjnego finansowania. (16-30%)

Zabezpieczenie tylko części transakcji.

W transakcji uczestniczy aranżer (opiekun); jego zadaniem jest nadzór nad formalnościami transakcji, opieka nad firmą.

Korzyści:

Taka forma finansowania pozwala na przekształcenie niewielkich jednostek w duże.

Nie wymaga kapitału własnego ani rozwadniania kapitału własnego.

Poza źródłem finansowania firma otrzymuje opiekę, której by nie miała gdyby nie opiekun.

Wady:

Bardzo wysokie ryzyko.

Wysoki koszt (dla biorcy kapitału).

Brak zabezpieczenia (dla dawcy kapitału).

Może nastąpić częściowa utrata kontroli nad firmą.

Wyszukiwarka

Podobne podstrony:

Zarządzanie finansami przedsiębiorstw

Finanse przedsiębiorstw koszt kapitału 1 i 2

Finanse przedsiebiorstw wyklad Nieznany

Maastricht, studia, finanse przedsiębiorstwa

Analiza progu rentowności, ekonomia, 2 rok, Finanse przedsiębiorstwa, Finanse przedsiebiorstwa

sytuacja ekonomiczno finansowa przedsiebiorstw, Bankowość i Finanse

Finanse przedsiębiorstw(1), Uczelnia, Finanse przedsiębiorstw

System walutowy, studia, Finanse przedsiębiorstw

GRUPA I, TiR UAM II ROK, Finanse przedsiębiorstw

strategie finansowania przedsiębiorstw, [Finanse]

finanse przedsiaebiorstw 2311 107, Finanse przedsiębiorstwa UG

Pytania i odp Finanse Przedsiebiorstw(1), WZR UG, III semestr, Finanse przedsiębiorstw - dr Julia Ko

fpr-wyk3, FIR UE Katowice, SEMESTR IV, Finanse przedsiębiorstw, Finanse Przedsiębiorstwa

więcej podobnych podstron