Definicja finansów

Finansami przedsiębiorstwa określamy zjawiska ekonomiczne związane z gromadzeniem i wydatkowaniem środków pieniężnych na cele działalności gospodarczej firmy. W tym celu przedsiębiorstwo powinno prowadzić odpowiednią działalność organizacyjną, decyzyjną i kontrolną.

Finanse można rozpatrywać w różnych aspektach:

- funkcjonalny- jako procesy gromadzenia pieniądza oraz procesy jego wykorzystywania.

- podmiotowy- punkt widzenia podmiotowej i organizacyjnej struktury zarządzania tymi procesami.

- przedmiotowy- różne wyodrębnione sfery działalności przedsiębiorstwa np. działalność bieżąca, działalność rozwojowa, planowanie działań, finansowa analiza ich przebiegu.

Można także mówić o finansach firmy dziejących się wewnątrz przedsiębiorstwa, związanych z całą gospodarką (rynek kapitałowy, system bankowy) i w wymiarze międzynarodowym (międzynarodowe rynki finansowe).

Przedmiot zarządzania finansami

Zarządzanie finansami przedsiębiorstwa polega na pozyskiwaniu źródeł finansowania działalności firmy (kapitałów) oraz lokowaniu ich w składnikach majątkowych w sposób pozwalający na realizacje strategicznego celu, jakim jest maksymalizowanie korzyści przypadających udziałowcom (właścicielom) firmy (maksymalizacja wartości rynkowej przedsiębiorstwa). Proces zarządzania finansami sprowadza się do dwóch grup decyzji:

- decyzji inwestycyjnych- w wyniku których kształtowana jest struktura i wielkość aktywów niezbędnych do prowadzenia działalności gospodarczej

- decyzji finansowych- które dotyczą źródeł finansowania tych aktywów,

Historia zarządzania finansami

Pojęcie zarządzanie - management pojawiło się ok. 1900 roku, wprowadził je amerykański ekonomista Taylor. Podstawowe zasady zarządzania w praktyce jako pierwszy zastosował Henry Ford (taśma produkcyjna). Od 1950 r. na uczelniach amerykańskich zaczyna być wykładany przedmiot, który dzisiaj nazywamy zarządzaniem finansami. W Polsce pojęcie to pojawiło się po 1990 r., wcześniej taki termin nie istniał.

Przed 1920

Ograniczano się do kwestii jak zdobyć, skąd pozyskać środki finansowe na inwestycje. Zarządzanie finansami było traktowane w sposób bardzo instytucjonalny - jak pozyskać środki finansowe legalnie - aspekt instytucjonalno-prawny. Nie było specjalistów zajmujących się zarządzaniem finansami, zajmowali się tymi kwestiami prawnicy. Istniały już instytucje finansowe w postaci giełd (giełdy papierów wartościowych - akcje, obligacje). Rynek finansowy był mniej skomplikowany, jego regulacja była znacznie mniej doskonała niż dzisiaj. Normalne było korzystanie z informacji poufnych dla osiągnięcia własnych korzyści.

1929-1932 - Wielki Kryzys Gospodarczy

Główny problem - jak przeżyć? Pogłębiona zostaje analiza płynności firmy. Jaka musi być kondycja firmy, aby ta przetrwała na rynku. Analiza piramidalna (DuPont'a) - po raz pierwszy zastosowana została w koncernie DuPont. Jako instrument analizy finansowej pojawia się próg rentowności. Pojawia się również ekonometria.

II Wojna Światowa

Bardzo silnie rozwija się nauka badania operacyjne, powstają takie metody jak Simplex, algorytm transportowy. Jeśli chodzi o zarządzanie finansami to był to okres stracony, ponieważ brak jest zainteresowania efektywnością działań a jedynie ich skutecznością; nie liczono kosztów, ale patrzono na zwycięstwo, udoskonalano to, co dzisiaj nazywamy logistyką. Nie liczyły się koszty a jedynie szybkość, skuteczność.

Lata 50-te

Financial Management / Corporate Finance / Managerial Finance - pojęcie to pojawia się na początku lat 50tych i w latach 50-tych dotyczy pasywnej strony bilansu, czyli kwestii jak finansować firmę, aby koszt był jak najniższy (ile kapitału własnego, ile długu). Modigliani, Miller zajmują się strukturą finansowania aktywów. Pojawiają się metody oceny projektów inwestycyjnych, kwestia zmiany wartości pieniądza w czasie. W połowie lat 50-tych pojawia się również analiza portfelowa (Markowitz). Portfel inwestycji, który przy danym ryzyku daje maksymalną stopę zwrotu, lub zakładaną stopę zwrotu przy minimalnym ryzyku.

Lata 60-te

Analiza ekonomicznego zarządzania aktywami - optymalny stan zapasów, zarządzanie należnościami, zarządzanie gotówką, zarządzanie majątkiem trwałym; mogą to być aktywa w postaci pieniężnej - banki. Rozważana jest problematyka, co zrobić z zyskiem przedsiębiorstwa, jak go dzielić, pojawia się teoria i polityka dywidendy (ujmowana z punktu widzenia wpływu na wartość przedsiębiorstwa).

Lata 70-te

Od II Wojny Światowej do końca lat 60-tych nie istnieje problem inflacji (inflacja poniżej 1 punktu procentowego). W wyniku kryzysu energetycznego lat 73-74 pojawia się szok inflacyjny. Wynik inflacji należy uwzględnić w zarządzaniu finansami. Pojawia się pytanie jak zarządzać finansami w warunkach inflacji. Poza tym następuje pierwszy etap globalizacji i powstaje kolejny problem - jak radzić sobie z ryzykiem kursowym (powstają odpowiednie mechanizmy). W drugiej połowie lat 70-tych pojawiają się komputery, zaczyna się „era komputera”. Ma to ogromne znaczenia dla zarządzania finansami,

Lata 80-te

Komputery zastępują ludzi zajmujących się do tej pory liczeniem. Wyeliminowany zostaje z przedsiębiorstw średni szczebel pracowników. Planowanie finansowe, kreowanie przyszłości skraca się znacznie. Świat gospodarczy wraz z pojawieniem się komputerów przyspiesza.

Nasila się konkurencja, firmy są zmuszone obniżać koszty, aby utrzymać się na rynku Z deregulacji wynika globalizacja. Pojawia się pytanie - jak najtaniej produkować, firma nie obroni się przed otoczeniem, jeśli będzie ono od niej tańsze. Jednocześnie kończy się runda urugwajska GATT, cła na produkty przemysłowe nie mogą przekroczyć 3%. Każdy może produkować, ale sprzeda ten, kto wyprodukuje najtaniej produkt określonej jakości. Finanse staja się podstawową sprawą.

Lata 90-te

Rozszerzają się procesy globalizacji. Wpływ Internetu na zarządzanie finansami - Internet prowadzi do pogłębienia procesu konkurencji, przedsiębiorcy poszukują najtańszych źródeł surowca, siły roboczej, finansowania i tam lokują swoje firmy.

Akcje uprzywilejowane

Ze względu na różnicę uprawnień ,jakie posiada akcjonariusz ,akcje można podzielić na akcje zwykłe i akcje uprzywilejowane. Może wystąpić uprzywilejowanie co do:

głosu na WZA;

dywidendy;

podziału masy upadłościowej.

W Polsce akcja uprzywilejowana różni się od tych na świecie. Dają one wyłącznie pieniądze, bez prawa głosu. Dywidenda jest określona stosunkiem procentowym co do wartości akcji. Kolejną jej cechą jest fakt, że dochód wypłacany jest z zysku netto, przed dywidendą z akcji zwykłej. Jeśli firma nie generuje zysku, to nie ma dywidendy. Często mówi się, że akcje uprzywilejowane mają kumulacyjny charakter - niewypłacona dywidenda nie przepada, jest „odkładana” do momentu osiągnięcia zysku przez firmę - wtedy wypłaca się wszystkie zaległe dywidendy. Ponieważ ryzyko jest większe, to dywidenda uprzywilejowana jest wyższa od kuponu odsetkowego.

Właściciel akcji uprzywilejowanych korzysta z przywileju przy podziale masy upadłościowej spółki - oznacza to, że ma on pierwszeństwo przed akcjami zwykłymi.

Akcje uprzywilejowane mogą mieć również charakter partycypacyjny - w przypadku wysokich zysków mogą dodatkowo w nich uczestniczyć według ustalonych wcześniej zasad.

Akcja uprzywilejowana może mieć termin zapadłości - kiedy może być umorzona. W ciągu jej istnienia będzie wtedy tworzony fundusz umorzeniowy (z zysku netto) sinking fund, który służy umorzeniu takiej akcji.

Z akcją uprzywilejowaną może być też związana opcja call, czyli prawo emitenta do przedterminowego wykupu (gdy np. zysk jest bardzo duży i firma nie chce się nim dzielić z inwestorami).

Akcje uprzywilejowane nie są instrumentem powszechnym.

Zalety akcji uprzywilejowanych:

nie „rozrzedzają” kapitału akcyjnego (nie powodują utraty przewagi głosów przez dotychczasowych udziałowców);

ryzyko dla inwestorów jest mniejsze niż w przypadku akcji zwykłych;

jest to kapitał własny, a nie dług (udział długu w pasywach nie wzrasta);

jak nie ma zysków, nie wypłaca się na nie dywidendy.

Wady akcji uprzywilejowanych:

nie głosują;

dywidenda jest z zysku netto, czyli nie jest kosztem uzyskania przychodu (już jest po opodatkowaniu);

nie ma tarczy podatkowej.

Cechy obligacji

Posiada wartość nominalną (per value) najczęściej 1000 zł. Wartość nominalna to wartość, po jakiej obligacja zostanie wykupiona w terminie wykupu (zapadalności) przez emitenta. Emitent to ten, kto potrzebuje kredytu, ten, który emituje obligacje, reprezentuje popyt na środki pieniężne. Inwestor reprezentuje podaż.

Termin zapadalności to termin wykupu długu przez emitenta. Wykup może odbywać się poprzez emisję nowych obligacji (jeśli emitent jest wiarygodny).

Inwestor kupuje długoterminowe obligacje (powyżej 1 roku), aby zarobić. Zarobek ten nazywany jest kuponem odsetkowym. Poziom tego kuponu to kuponowa stopa odsetkowa.

Opcja (prawo) przedterminowego wykupu (call option) oznacza, że emitent gwarantuje sobie prawo do wykupu obligacji przed terminem jej zapadalności. Zawarta jest w przypadku obligacji o stałych dochodzie. Emitent boi się gwałtownej obniżki stóp procentowych, dlatego zawiera opcje przedterminowego wykupu. Emitent płaci prowizję za skorzystanie z opcji przedterminowego wykupu. Call price to cena obligacji przed terminem wykupu. Odsetki przeważnie równe są rocznemu dochodowi. Prowizja to zabezpieczenie przed ryzykiem spadku stóp procentowych.

cena emisyjna obligacji to cena, po jakiej obligacja jest sprzedawana na rynku pierwotnym. Może być wyższa, niższa lub równa nominałowi obligacji. Jeśli jest wyższa to rentowność jest niższa niż kupon odsetkowy. Obligacje z dyskontem (dyskontowe) występują, gdy cena emisyjna obligacji jest mniejsza od ceny nominalnej;

cena rynkowa obligacji to cena wynikająca z bieżącej relacji między popytem a podażą. Równa jest zdyskontowanym strumieniom gotówki generowanym przez obligacje. Jeżeli stopa procentowa wzrośnie, to wartość rynkowa obligacji spadnie.

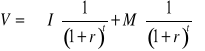

Model wyceny obligacji - zdyskontowany strumień odsetek i wartości nominalnej w terminie zapadalności:

gdzie:

V - wartość rynkowa obligacji I - odsetki

M - wartość nominalna r - stopa procentowa

Rentowność obligacji dla inwestora:

dochód z kuponu odsetkowego (odsetki) - interes yield lub current yield;

dochód kapitałowy (wartość rynkowa obligacji) - capital gain yield.

Podział obligacji

Obligacja jest to papier dłużny rynku kapitałowego, co oznacza, że jako dług ma termin wykupu dłuższy niż 1 rok.

Podział obligacji ze względu na różne kryteria

Kryterium emitenta - najważniejsze rodzaje obligacji:

obligacje skarbowe, emitowane przez Skarb Państwa; (i gwarantowane przez SP)

obligacje przedsiębiorstw; (nie maja gwarancji Skarbu Państwa)

obligacje komunalne (emitowane przez gminy, związki gmin, powiaty).

Kryterium oprocentowania - wyróżnia się:

obligacje o stałym oprocentowaniu- oprocentowanie jest znane i nie zmienia się przez cały czas do terminu wykupu)

obligacje o zmiennym oprocentowaniu - Ich oprocentowanie zależy od ustalonego wskaźnika (inflacji, stopy rentowności bonów skarbowych) w okresie poprzedzającym wypłatę odsetek.

obligacje zerokuponowe - Obligacje, od których nie są płacone odsetki, emitowane po cenie niższej niż nominalna, a wykupywane po cenie nominalnej

obligacje indeksowane- Celem ich jest zagwarantowanie posiadaczowi, realnej siły nabywczej wypłaconych odsetek oraz kwoty wydatkowanej na zakup obligacji. Wysokość odsetek oraz kwoty wykupu może być uzależniona od np. cen złota, wskaźnika wzrostu cen.

Bardziej złożone obligacje

Ostatnio na świecie pojawia się wiele bardziej złożonych rodzajów obligacji, np.:

obligacje zamienne - w tym przypadku właściciel ma prawo do zamiany obligacji na inny instrument finansowy, np. zamiana obligacji pewnej spółki na jej akcje;

obligacje z opcją wykupu na żądanie emitenta (call) - emitent ma prawo zażądać wykupu przed ustalonym terminem;

obligacje z opcją sprzedaży na żądanie właściciela (put) - właściciel ma prawo zażądać wykupu przed ustalonym terminem.

imienne- Wskazują imiennie ich właściciela.

na okaziciela - Właścicielem jest osoba, która je aktualnie posiada.

euroobligacje - Gwarantowane przez międzynarodowe konsorcjum banków i sprzedawane w innym kraju niż ten, w którego walucie emisja jest przeprowadzana.

zagraniczne - Gwarantowane przez konsorcjum złożone z banków danego kraju, sprzedawane w tym kraju, w jego walucie, ale przez podmiot zagraniczny.

obligacje śmieciowe (junk bonds) - są ryzykowne, bo nie mają zabezpieczenia. Aby je sprzedać, należy coś zaproponować (zazwyczaj obiecuje się wysokie zyski). Jest to instrument lat 80-tych. Służy jako narzędzie przejmowania firm. Polega to na tym: Firma giełdowa źle funkcjonuje, bo jest źle zarządzana, choć ma dobry rynek, ludzi, technologię. Pojawiają się ludzie, którzy wiedzą co z tym zrobić. Firma emituje obligacje śmieciowe, które kupują ci, którzy tą transakcję zaproponowali. Dochodzi do zamiany długu na udziały.

Obligacje zamienne na akcje

obligacje zamienne na akcje- to hybryda, twór mieszany akcji i obligacji. Mają cechy zarówno obligacji (do terminu zapadalności generują dochód odsetkowy dla inwestora), jak i akcji (w terminie zapadalności inwestor otrzymuje nie gotówkę, lecz jej równowartość w akcjach emitenta).

Obligacje zamienne mają niższe oprocentowanie kuponowe, ale w zamian za to oferują inwestorowi szansę na zysk kapitałowy.

Ryzyko inwestora tutaj to możliwość bankructwa spółki lub spadku cen akcji, a ryzyko emitenta to wzrost cen akcji w przyszłości. Jest to dobry instrument dla młodych, szybko rozwijających się firm (mają niski kupon odsetkowy).

Obligacje zamienne mają zazwyczaj dodatkowo opcję przedterminowego wykupu. Opcja ta umożliwia emitentowi wezwanie inwestorów do zamiany obligacji na akcje po określonym kursie.

Co wpływa na cenę akcji

Polska akcja zwykła ma trzy wartości:

nominalną - np. 1 akcja o nominale 10 zł; według tej wartości zapisuje się wartość kapitału akcyjnego;

emisyjną - dla nabywców na rynku pierwotnym; np. 12 zł - firma otrzymuje 12mln z emisji, a nadwyżkę 2mln ponad koszt akcyjny wpisujemy w kapitał zapasowy; różnica 2 zł na 1 akcję to tzw. agio;

rynkową - na rynku wtórnym.

Czynniki wpływające na wartość akcji:

Według teorii analizy fundamentalnej - wartość rynkowa akcji to zdyskontowany strumień dywidend, gdzie stopa dyskontowa (koszt kapitału, oczekiwana stopa zwrotu) składa się ze stopy bez ryzyka + premia za ryzyko:

![]()

Gdy dywidendy są sobie równe i stałe, to:

![]()

gdzie: r - oczekiwana stopa zwrotu

Gdy dywidendy rosną w stałym tempie g, to:

![]()

![]()

model Gordona

![]()

gdzie: ![]()

= DY g - dochód kapitałowy z tytułu przyrostu wartości akcji

W praktyce o wartości akcji świadczy współczynnik EPS i EPS/cena akcji

Polityka dywidendy

![]()

![]()

gdzie:

MV - wartość bieżąca akcji;

g - tempo przyrostu dywidendy, ale też tempo przyrostu akcji

Politykę dywidendą określa się jako decyzje rozstrzygające o tym, ile wygenerowanego przez firmę zysku wypłacić w postaci dywidendy, a ile zatrzymać w firmie i przeznaczyć na cele rozwojowe.

Zagadnienia

jaka część zysku będzie wypłacona akcjonariuszom firmy w postaci dywidendy.

określenie stabilnej stopy wzrostu dywidendy.

ustalenie kwoty dywidendy,

Podstawowy dylemat:

ile zysku przeznaczyć na dywidendy, a ile zatrzymać w firmie i przeznaczyć na potrzeby jej

dalszego rozwoju?

Trzy możliwości kształtowania decyzji dotyczących wypłaty dywidend:

1. Całość zysku przedsiębiorstwa przeznaczana jest na wypłatę dywidend.

2. Całość zysku przedsiębiorstwa przeznaczana jest na inwestycje.

3. Część zysku przedsiębiorstwa przeznaczana jest na wypłatę dywidend a część na inwestycje.

Optymalna polityka dywidend jest taką polityką, w której osiągnięta jest dokładna równowaga między bieżącymi dywidendami a przyszłym wzrostem cen akcji firmy

Teoria „wróbla w garści” Gordon i Lintner

Teoria ta jest odpowiedzią na teorię nieistotności dywidend MM. Przede wszystkim krytykuje ona założenie, że inwestorzy mają jednakowe preferencje wobec dywidend i zysków kapitałowych. Inwestorzy mogą być bowiem pewniejsi wypłaty dywidend niż zysków kapitałowych. Inwestorzy wyżej cenią 1 zł oczekiwanych dywidend od 1 zł zysków kapitałowych, ponieważ składnik stopy dochodu dywidend D1/P0 jest mnie ryzykowny niż składnik g w równaniu oczekiwanego dochodu całkowitego ks= (D1/P0) + g. Modigliani i Miller nazywali tą teorię teorią wróbla w garści ponieważ większość inwestorów ma i tak zamiar reinwestować swoje dywidendy w tej samej lub podobnej firmie.

Gordon, Lintner uważali, że wartość spółki jest tym większa, im więcej dochodu pochodzi z dywidendy. Wartość firmy osiągnie maksimum przy wysokiej stopie wypłat, zatem firma powinna ustalić wysoką stopę wypłat dywidend i oferować wysoką stopę dochodu z dywidendy dla maksymalizowania ceny akcji.

Przy wycenie akcji autorzy uwzględnili założenia:

- znane są przyszłe przychody pieniężne inwestora (długoterminowe),

- brak zewnętrznego dofinansowania spółki (kredyt, emisja nowych akcji),

- wymagana stopa zwrotu jest stała,

- spółka będzie istnieć w nieskończoność,

- brak podatków,

- stopa wzrostu spółki (g) jest stała,

- stopa zwrotu jest większa od stopy wzrostu spółki

- stała polityka dywidend.

Model M-M

Teoria nieistotności dywidend - M. Miller i F. Modigliani- MM.

Polityka dywidend nie ma wpływu na cenę akcji i na koszt kapitału. Polityka dywidend jest nieistotna. Wartość firmy zależy bardziej od jej polityki inwestycji w aktywa. To, w jaki sposób jest wypłacany dochód (czy jako wzrost wartości akcji, czy jako dywidenda) nie ma wpływu na wartość spółki. Wartość przedsiębiorstwa, a tym samym cena akcji, jest określana tylko przez siłę osiągnięcia zysku i ryzyko przedsiębiorstwa. WACC jest niezależny od struktury finansowania aktywów.

MM wykazali, że przy danym zestawie założeń, gdy firma wypłaca wyższe dywidendy, wówczas musi sprzedać więcej akcji nowym inwestorom i że wartość tych akcji jest równa wypłaconych dywidendom.

Założenia:

1. nie ma podatków od dochodów osobistych ani przedsiębiorstw,

2. nie występują koszty dywidendy (koszty sprzedaży akcji i koszty transakcyjne),

3. stopień dźwigni finansowej nie ma wpływu na koszt kapitału,

4. inwestorzy i dyrektorzy są racjonalni i mają tę samą informację o perspektywach firmy w

przyszłości,

5. podział zysków netto (na dywidendy i nie podzielone zyski) nie ma wpływu na koszt kapitału akcyjnego firmy,

6. polityka inwestycyjna jest niezależna od polityki dywidendy przedsiębiorstwa.

7. inwestorzy i menedżerowie dysponują takim samym zbiorem informacji (symetria informacyjna) dotyczących przyszłych możliwości inwestycyjnych.

Założenia te jednak nie są zbyt realistyczne.

Stosunek zarządu do dywidend

Zarząd powinien mieć na uwadze efekty polityki dywidendowej:

- efekt sygnalizacji- wypłacana dywidenda jest sygnałem (np. duża wypłacona dywidenda może świadczyć o mocnej kondycji firmy, choć z drugiej strony wg MM gdy wypłacamy dużą dywidendę to może to świadczyć to o tym, że nie mamy ciekawych projektów inwestycyjnych, nie mamy co zrobić z gotówką.

- asymetrii informacyjnej- powoduje konieczność ustalenia stabilnej polityki dywidendy. Chodzi o przejrzystość, bo inwestor ma mniej informacji o firmie niż zarząd. Zatem akcjonariusz posiadał informacje na podstawie komunikatów wysyłanych przez firmę.

W związku z tym wyróżniamy podstawowe polityki dywidendy:

1. stały udział dywidendy w zysku netto- np. % zysku netto. Pozorna sprawiedliwość gdyż niestabilność zysku przekłada się na niestabilność dywidendy. Jest to dość ryzykowna polityka.

2. niska, ale stała dywidenda- np. ileś zł na akcję. Jest to najbardziej stabilna polityka, mamy pewność tego, ile dostaniemy. Ryzyko niemożliwości wypłaty dywidendy jest niewielkie.

3. niska, stała dywidenda + premia w przypadku nadzwyczajnych zysków.

4. niska, ale stale rosnąca dywidenda, w stałym tempie. Z punktu widzenia inwestora dywidenda jest przewidywalna. Właściciel zmuszony jest z czasem do coraz większych wysiłków.

5. Może istnieć przypadek, gdy dywidendy nie są wypłacone a firma wykupuje własne akcje w celu ich umorzenia.

6. Istnieje również metoda dywidendy rezydualnej- czyli najpierw planujemy inwestycje jakie należy wykonać, uwzględniamy zapotrzebowanie finansowe.

Dywidenda jako wartość rezydualna

Polityka dywidendy rezydualnej występuje najczęściej. Dywidenda traktowana jest jako reszta. Najpierw załatwiamy wszystkie sprawy, a później, jeśli coś zostanie to wypłacamy dywidendy. Metoda dywidendy rezydualnej polega na tym, że najpierw planujemy inwestycje, jakie należy wykonać, uwzględniamy zapotrzebowania finansowe. Dywidenda wypłacana jest w stałym tempie i wielkości po uwzględnieniu potrzeb inwestycyjnych. Jeżeli dodatkowo pozostały wolne środki, to wypłaca się jeszcze premię. Pamiętać tu trzeba jednak, że należy wypłacać pewne minimum dywidend (przyzwyczajanie)

W krajach zachodnioeuropejskich dominuje tendencja, że maleje udział dywidendy w zyskach- powszechne jest długookresowe inwestowanie. W Polsce powszechniejsze jest krótkookresowe inwestowanie, zatem wypłaca się dywidendę. W Polsce dywidenda wypłacana jest raz do roku, w krajach anglosaskich- 2 razy do roku zaliczkowo plus dopłata.

Teorie dywidendy

Wyróżnia się trzy przeciwstawne teorie polityki dywidend:

• - teoria nieistotności dywidend,

• - teoria „wróbla w garści”,

• - teoria preferencji podatkowych.

Teoria preferencji podatkowych

Teoria ta wykształcona została w latach siedemdziesiątych w Stanach Zjednoczonych.

Podobnie jak w wielu innych krajach o rozwiniętych rynkach finansowych dywidenda traktowana jest jako dochód i podlega opodatkowaniu podatkiem dochodowym.

Przyczyny związane z opodatkowaniem, według których inwestorzy powinni preferować niskie wypłaty dywidend:

• w wielu krajach o rozwiniętych rynkach kapitałowych stopa podatku od dywidend jest wyższa niż stopa podatku od zysków kapitałowych,

• podatków od zysków kapitałowych nie płaci się dopóki akcje nie zostaną sprzedane, a wartość podatku zapłacona w przyszłości ma mniejszy efektywny koszt niż podatek zapłacony obecnie,

• w niektórych krajach podatku od zysków kapitałowych można nie płacić w ogóle, bowiem jeśli inwestor nie sprzeda akcji aż do śmierci (nie zrealizuje zysku), to jego spadkobiercy mogą podać wartość akcji z dnia zgonu jako podstawę obliczenia kosztów i w ten sposób uniknąć płacenia podatku od zysków kapitałowych.

2 rodzaje dochodów: d. kapitałowy i d. dywidendowy- wybiera się tą opcję, która jest obarczona niższym podatkiem. Polityka zarządzania dywidendą jest polityką zarządzania podatkami. W Polsce podatek dochodowy i dywidendowy wynosi 19%, ale dochód kapitałowy jest opodatkowany tylko wtedy, gdy jest realizowany. Podatek dywidendowy nie jest odroczony w czasie, bo podatek odprowadza się przy wypłacaniu dywidendy. Dywidenda kosztuje przedsiębiorstwo znacznie większą gotówkę brutto, bo opodatkowany jest najpierw zysk, a potem jeszcze dywidenda.

W jakich sytuacjach firmy wykupują swoje akcje

Jeśli firma jest dochodowa, cechuje się bardzo rentowną działalnością, może wykupić własne akcje, żeby nie wypłacać inwestorom określonych dywidend i nie dzielić się dochodami. Wycofuje się z giełdy.

Drugim przypadkiem jest wychodzenie z rynku, który staje się nieatrakcyjny, rezygnujemy z określonego segmentu rynku albo obszaru świata.

Wykup akcji własnych może służyć zmianie struktury kapitałów spółki w kierunku zwiększenia udziału kapitału obcego (długu) w finansowaniu jej działalności.

Wykup akcji własnych powinien być również rozpatrywany jako efektywna forma alokacji kapitału, zwłaszcza wobec braku możliwości realizacji projektów o dodatnim NPV.

Obrona przed wrogim przejęciem. Spółka może dokonywać wykupu akcji własnych, broniąc się przed wrogim przejęciem lub utrudniając je. Może to mieć miejsce wówczas, gdy wykup akcji odbywa się od akcjonariuszy, którzy wyceniają je relatywnie nisko. Potencjalne wrogie przejęcie (aby przejąć kontrolę nad spółką) stałoby się droższe, być może mniej opłacalne.

Pozytywny wpływ na obniżanie kosztów agencji ma przeznaczanie wolnej gotówki w celu wykupu akcji własnych. Menedżerowie, mimo nadzoru i kontroli akcjonariuszy, poprzez radę nadzorczą i uchwały walnych zgromadzeń akcjonariuszy często preferują własne cele i interesy w zarządzaniu firmą, w postaci m.in.: zwiększania jej rozmiarów i skali działalności, podejmowania nowych, często przekraczających dopuszczalny poziom ryzyka, przedsięwzięć inwestycyjnych, zamiast koncentrować się na podnoszeniu wartości dla akcjonariuszy.

Konsekwencje dla zarządu i dla właścicieli przy wykupie akcji własnych:

- spada podaż akcji na giełdzie

- wykup jest sygnałem dla inwestorów, że akcja jest niedoszacowana. Zarządy spółek posiadają głębsze informacje dotyczące ich wartości, a zatem będą zwolennikami odkupywania akcji wówczas, gdy są przeświadczeni, iż akcje są wyceniane przez rynek kapitałowy poniżej ich prawdziwej wartości

- rosną ceny akcji

- akcjonariusze będą niezadowoleni, że sprzedali akcję, a po transakcji ceny wzrosły. Zarząd będzie obwiniany o to, że nie udzielił istotnych informacji cennych dla funkcjonowania spółki.

- nigdy nie wiadomo, kto sprzeda akcje, może to zrobić ten, kto decyduje o układzie sił w spółce, w konsekwencji może się zmienić układ sił w firmie.

- regulacje prawne skupu akcji własnych są bardzo skomplikowane.

Problem agencji

Oddzielenie własności spółki kapitałowej od bezpośredniego zarządzania i kontroli nad nią powoduje tzw. koszty agencji. Pomiędzy menedżerami a akcjonariuszami występuje konflikt- akcjonariusze jako właściciele firmy, chcą, aby menedżerowie maksymalizowali wartość ich majątku. Menedżerowie, mimo nadzoru i kontroli akcjonariuszy, poprzez radę nadzorczą i uchwały walnych zgromadzeń akcjonariuszy często preferują własne cele i interesy w zarządzaniu firmą, w postaci m.in.: zwiększania jej rozmiarów i skali działalności, podejmowania nowych, często przekraczających dopuszczalny poziom ryzyka, przedsięwzięć inwestycyjnych, zamiast koncentrować się na podnoszeniu wartości dla akcjonariuszy.

W związku z tym akcjonariusze są gotowi ponieść pewne koszty, aby nadzorować działania menedżerów. Organem, który kontroluje działania zarządu w imieniu posiadaczy akcji jest właśnie rada nadzorcza. Skoro wierzyciel jest gorzej traktowany w miarę wzrostu udziału długu w finansowaniu, wierzyciel będzie domagał się większych odsetek z tytułu rosnącego ryzyka.

Dlaczego ryzyko portfela jest mniejsze niż ryzyko poza portfelem?

Portfel to zbiór różnych inwestycji tworzących pewną całość. Może mieć on charakter portfela papierów wartościowych, może dotyczyć inwestycji spółki (portfel inwestycji).

Ryzyko inwestycyjne jest to prawdopodobieństwo uzyskania dochodu innego niż oczekiwany. Rozkłady prawdopodobieństwa stanowią więc podstawę pomiaru ryzyka. W finansach możemy wyodrębnić ryzyko wyłączne, które określa ryzyko danego rodzaju aktywów utrzymywanego pojedynczo i ryzyko rynkowe, które określa efektywne ryzyko danego rodzaju aktywów utrzymywanych jako jeden ze składników dobrze zdywersyfikowanego portfela.

Łączenie akcji w portfele obniża ryzyko. Straty z jednej akcji mogą być rekompensowane przez zyski z innej. Niższe od oczekiwanych dochody z niektórych akcji będą rekompensowane przez wyższe od oczekiwanych dochody z innych akcji. Zatem rozsądni inwestorzy utrzymują raczej portfele niż pojedyncze akcje.

Ryzyko przy budowaniu portfela

Ryzyko portfela inwestycji zmniejsza się wraz z różnorodnością jego składników. Jednakże na podstawie ciągłych analiz sytuacji poszczególnych spółek i obserwacji rozwoju sytuacji na rynkach musimy podejmować decyzje o kupowaniu i sprzedawaniu konkretnych papierów wartościowych. Ryzyko przy budowaniu portfela wiąże się niedoskonałą efektywnością rynku a co za tym idzie opóźnieniami w reakcji na otrzymane informacje z rynku i niepełność tych informacji.

Ryzyko specyficzne a ryzyko systematyczne

Ryzyko specyficzne. Pochodzi z indywidualnych czynników właściwych dla przedsiębiorstwa. To ta zmienność oczekiwanych stóp zwrotu z papierów wartościowych, która wywołana jest specyficznymi czynnikami dla danej firmy czy branży o charakterze społeczno-ekonomicznym (np. czy mamy zarząd zły czy dobry; na ile zły, na ile dobry; czy majątek jest nowoczesny i niezawodny czy nie). Aby wyeliminować ryzyko specyficzne należy tworzyć portfel papierów wartościowych.

Ryzyko systematyczne. Jest takie same dla wszystkich przedsiębiorstw. To ta zmienność oczekiwanych stóp zwrotu z papierów wartościowych, która jest charakterystyczna dla wszystkich papierów wartościowych w tym samym czasie (np. polityka pieniężno-kredytowa BC; polityka podatkowa rządu; czynniki o charakterze koniunkturalnym; ceny powszechnie używanych surowców - energii, ropy naftowej; prawo pracy).

Czy inwestor otrzyma wynagrodzenie za ryzyko specyficzne?

Gdyby tak było, oznaczałoby to, że im głupiej zrobi, tym więcej zarobi. Nie ma nagrody za ryzyko specyficzne, bo budując portfel możemy je wyeliminować. Inwestor oczekuje wyłącznie wynagrodzenia za ryzyko systematyczne, czyli to, którego nie można uniknąć. W miarę wzrostu ilości akcji w portfelu maleje ryzyko specyficzne i zostaje ryzyko systematyczne.

Współczynnik korelacji między akcjami

Pomiędzy stopami zwrotu elementów znajdujących się w portfelu może występować korelacja. Ma to wpływ na ryzyko portfela. W praktyce gospodarczej nie zdarza się doskonała korelacja dodatnia i ujemna.

Ryzyka w portfelu nie uśrednia się. Następuje zjawisko redukcji ryzyka papierów, które w portfelu się znajdują. Im niższy poziom skorelowania tym większa redukcja.

Gdy q=1 korelacja jest doskonale dodatnia i wtedy ryzyko jest średnią ważoną ryzyk wyłącznych. Stopy dochodu z dwóch całkowicie dodatnio skorelowanych akcji rosłyby i malały jednocześnie. Zatem dywersyfikacja nie jest w stanie zredukować ryzyka.

Gdy q=-1 występuje doskonała korelacja ujemna. Możliwa jest całkowita redukcja ryzyka. (ryzyko całkowicie zdywersyfikowane) Trzeba tak zrobić, żeby jednego papieru w portfelu (z mniejszym ryzykiem) było dwa razy więcej niż tego, gdzie ryzyko jest większe.

Między tymi dwoma skrajnymi przypadkami łączenie akcji w portfel redukuje, ale nie eliminuje ryzyka towarzyszącego każdej pojedynczej akcji.

Strategie zarządzania kapitałem obrotowym

Kryteria |

Konserwatywna |

Str. dynamiczna |

Umiarkowana |

Stopień finansowania |

Większy, dodatni własny |

Mniejszy, ujemny własny kapitał obrotowy |

Przeciętny, zerowy |

Stopień finansowania |

Mniejszy, kredyty |

Większy, kredyty krótkoterminowe w pełni pokrywają majątek obrotowy i w części majątek trwały Kk>Mo |

Przeciętny, |

Koszty finansowania |

Wyższe |

Niższe |

Przeciętne |

Ryzyko finansowania |

mniejsze |

większe |

Umiarkowane |

Korzystanie z dźwigni |

mniejsze |

większe |

Umiarkowane |

Płynność finansowa:

|

Większa nadpłynność |

Mniejsza nadpłynność, wskaźnik płynności szybkiej <1 |

Przeciętna |

Zyskowność kapitału |

niższa |

wyższa |

Umiarkowana |

Strategia konserwatywna i agresywna

Strategia finansowania środków obrotowych oznacza przyjęcie określonej kompozycji źródeł ich pokrycia, na które mogą się składać bądź niemal wyłącznie kapitały stałe, bądź w odpowiednich proporcjach kapitały stałe i krótkoterminowe, albo wyłącznie kapitały krótkoterminowe.

Maksymalizacja udziału kapitałów stałych w finansowaniu środków obrotowych umacnia równowagę finansową firmy, ale korzystanie z kredytów długoterminowych wiąże się zazwyczaj z kosztami wyższych odsetek. Z kolei maksymalizacja pokrycia środków obrotowych krótkoterminowymi zobowiązaniami daje szansę wyższych zysków ale jednocześnie rośnie ryzyko pogorszenia lub utraty płynności płatniczej.

Strategia konserwatywna (tradycyjna, zachowawcza) zakłada, że kapitał stały firmy powinien odpowiadać wartości neto majątku trwałego powiększonej o maksymalne stany środków obrotowych. Ryzyko finansowe (płynności) sprowadza się niemal do zera. Jednak wpływa to także na obniżenie stopy zyskowności kapitałów własnych.

Oznacza, że w stosunku do bieżącej sprzedaży poziom MO jest wysoki; okres spływu należności jest długi; niska rotacja zapasów; wysoki stan gotówki. Dla przykładu: odbiorca mówi, że może zapłacić za towar dopiero w lutym nowego roku(a mamy np. grudzień 2005r.), nie ma tu większego problemu, bo zapasy zakładu są duże, dużo też jest gotówki w kasie (np. nie ma problemu z wypłatą wynagrodzeń pracownikom); proces produkcji nie musi być dokładnie skoordynowany.

Strategia agresywna (dynamiczna) zmierza do maksymalizacji zysków w relacji do kapitałów własnych, przewiduje iż kapitałami stałymi powinien być sfinansowany jedynie majątek trwały. Natomiast środki obrotowe finansuje się w całości zobowiązaniami krótkoterminowymi. Jest to strategia niebezpieczna pod względem utrzymania bieżącej płynności finansowej.

W tej strategii okresy spływu należności są krótkie; szybka rotacja zapasów; niski poziom gotówki w kasie. Firma eliminuje odbiorców, którzy mają długi okres regulowania należności. Bardzo aktywne jest zarządzanie gotówką. W kwestii zapasów stosowana jest zasada „just in time”. Proces produkcji jest tak zorganizowany, że jest skrócony tylko do pracy maszyn, jest bardzo skoordynowany z dostawą surowca i odbiorem wyrobów gotowych. MO jest niewielki w stosunku do sprzedaży - skutkiem jest niska płynność, ale również niskie są koszty finansowania MO. Dostawca jest jednostką dominująca w stosunku do odbiorcy, wymusza na nich szybkie regulowanie należności. Na dostawcach surowców wymuszamy dostawy dokładnie na czas i często finansują oni nasze zapasy (a nawet cały MO).

Zarządzanie kapitałem pracującym

Polityka kapitału obrotowego - podstawowe decyzje dotyczące: (1) docelowych wielkości każdej kategorii aktywów bieżących i (2) sposobów finansowania aktywów bieżących.

Podejście do kapitału obrotowego jest dwojakie:

kapitał obrotowy brutto = majątek obrotowy = aktywa obrotowe = aktywa bieżące = zapasy + należności krótkoterminowe + inwestycje krótkoterminowe + rozliczenia międzyokresowe czynne;

kapitał obrotowy netto (KON; NWC - Net Working Capital)= majątek obrotowy - zobowiązania bieżące.

Większość decyzji o charakterze finansowym (60 - 80%), to decyzje poświęcone zarządzaniu kapitałem obrotowym. Zarządzanie kapitałem obrotowym jest znacznie ważniejsze w małych firmach niż w dużych.

Efekt tarczy podatkowej

Efekt tarczy podatkowej powoduje, że przedsiębiorstwa wykorzystujące kapitał obcy mogą zmniejszyć swoje obciążenia podatkowe, gdyż oprocentowanie kapitału obcego zmniejsza podstawę opodatkowania. Jest to powód, dla którego przedsiębiorstwa decydują się na udział kapitałów obcych w strukturze finansowania działalności (mimo ryzyka finansowego i ryzyka utraty płynności) Efekt tarczy podatkowej powoduje zwiększenie wyniku finansowego przez przedsiębiorstwo w wyniku zmniejszonej kwoty podatku dochodowego, co jest wynikiem finansowania działalności gospodarczej nie tylko ze źródeł własnych ale i ze źródeł obcych. Obcy pieniądz podwyższa zyski i płacimy mniejszy podatek.

Przy obliczaniu kosztów kapitału należy uwzględnić, że w odróżnieniu do dywidend, które stanowią koszt kapitału własnego, wypłaty z tytułu oprocentowania długu zmniejszają podstawę opodatkowania firmy podatkiem dochodowym. Rzeczywisty koszt długu dla firmy jest więc wyznaczony przez stopę jego oprocentowania i krańcową stopę opodatkowania zysku. Również inwestując w obligacje korzysta się z efektu tarczy podatkowej gdyż koszty obligacji są wliczane do kosztów uzyskania przychodów.

Kredyt kupiecki

Należności firmy są głównie rezultatem odroczenia zapłaty przez odbiorcę i udzielenia mu kredytu zwanego kredytem kupieckim lub handlowym (bez pośrednictwa banku). Firma decyduje się na kredytowanie odbiorców z dwóch zasadniczych powodów: dążenie do wzrostu sprzedaży i zysków oraz sprostanie i przezwyciężanie konkurencji firm sprzedających na kredyt. Dzięki temu można poszerzyć krąg odbiorców o tych, którzy nie dysponują dostatecznymi zasobami pieniężnymi na zapłatę dostawy w momencie jej odbioru.

Udzielaniu kredytów odbiorcom towarzyszy konieczność sfinansowania wierzytelności do czasu jej zainkasowania, pojawia się dodatkowy koszt ich sfinansowania oraz ryzyko spłat w razie zwłoki w regulowaniu wierzytelności przez klientów lub ich niewypłacalności.

Kalkulacja opłacalności sprzedaży kredytowej powinna uwzględnić: wielkość oczekiwanego przyrostu sprzedaży, towarzyszący temu wzrost kosztów zmiennych, wzrost należności od odbiorców, koszt zaangażowania nowych kapitałów na sfinansowanie należności oraz na potencjalne straty w skutek opóźnień w płatnościach.

W praktyce istnieje potrzeba refinansowania udzielonych kredytów kupieckich krótkoterminowymi zobowiązaniami. Kredyt kupiecki nie jest w rzeczywistości kredytem darmowym, jak się przyjęło uważać, gdyż zazwyczaj wliczony jest w cenach zakupów produktów i towarów. Dlatego tez firmom, które spłacają należności przed terminem wymagalności oferowany jest upust.

Najczęściej stosowanym zapisem kredytu kupieckiego jest:

• 2/10 netto 30 ⇒ oznacza, że jeśli zapłacisz nam gotówką do 10 dnia po zakupie towaru, usługi, produktu to dostajesz skonto (upust) 2%. Jeśli nie zapłacisz w ciągu 10 dni to kredyt wydłuża się do 30 dni, ale nie możesz skorzystać już z upustu.

Zarządzanie należnościami

Zarządzanie należnościami to kilka podstawowych problemów:

jak duże mogą być należności;

komu sprzedawać na odroczone terminy płatności;

problem finansowania należności;

problem windykacji należności.

Analiza ryzyka kredytowego - komu sprzedać na odroczony termin płatności.

Na jakiej zasadzie oceniamy potencjalnego odbiorcę? - zasada ryzyka kredytowego odbiorcy (5C):

character - prawdopodobieństwo, że nasz odbiorca zechce honorować swoje zobowiązania. Jest to subiektywna ocena, czy ktoś zechce zapłacić czy nie (intuicja);

capacity - subiektywna ocena potencjalnego klient, czy będzie w stanie zapłacić swoje zobowiązania. Na podstawie przeszłości (płatności w przeszłości), a także na podstawie oceny firmy (warto odwiedzić odbiorcę i zobaczyć, jak funkcjonuje firma);

capital - sprowadza się do oceny za pomocą wskaźników finansowych firmy ze szczególnym zwróceniem uwagi na kapitał netto;

collateral - rodzaj zabezpieczenia. Jakie zabezpieczenie może przedstawić odbiorca. Najlepiej jak jest to weksel in blanco;

conditions - uwarunkowanie, okoliczności, w jakich funkcjonuje spółka. Chodzi o branżę, region, ogólną koniunkturę rynku.

Etapy zarządzania należnościami:

kalkulacja opłacalności sprzedaży kredytowej

określenie polityki kredytowania odbiorców

ustalenie kryteriów i metod oceny wiarygodności płatniczej klienta,

ustalenie sumy kredytu na którą firmę stać, zidentyfikowanie źródła finansowania udzielanych kredytów

metoda kontroli terminowości inkasa należności (monitoring)

zasady windykacji należności nieuregulowanych w terminie

Strategie udzielania kredytu odbiorcom możemy również podzielić na konserwatywną, agresywną i umiarkowaną.

Rozbieżność między rentownością a płynnością

Płynność finansowa - zdolność przedsiębiorstwa do terminowego regulowania bieżących zobowiązań. Mierzymy ją w ujęciu statycznym (na podstawie bilansu przedsiębiorstwa) lub dynamicznym (na podstawie rachunku przepływu środków pieniężnych)

Rentowność (zyskowność) - mierzymy ją zyskiem na podstawie rachunku zysków i strat.

W długim okresie czasu rentowność i płynność przedsiębiorstwa możemy uznać za jednakowo ważne. W krótkim okresie czasu jednak płynność ma decydujące znaczenie. Firma w krótkim okresie może nie być rentowna, ale musi generować dodatnie (nieujemne) przepływy pieniężne. Statystyki dowodzą, że znacznie więcej firm upada z powodu braku płynności niż z powodu rentowności. Nawet fakt wykazywania w sprawozdaniach finansowych rentowności przedsiębiorstwa nie świadczy o dostępie do gotówki. (strategia agresywna zarządzania kapitałem obrotowym) Z drugiej strony nadpłynność gotówkowa powoduje ponoszenie nieuzasadnionych kosztów i znacznie obniża rentowność. (strategia konserwatywna) Dlatego tak ważne jest bieżące analizowanie wskaźników płynności finansowej i rentowności.

Fuzje

Fuzja oznacza takie łączenie firm, w wyniku którego następuje pełna absorpcja jednej firmy przez drugą, następuje przejęcie zarówno aktywów, jak i pasywów. Po dokonaniu przejęcia firma przejmująca utrzymuje swą nazwę oraz osobowość prawną, natomiast firma przejmowana przestaje istnieć jako odrębny podmiot prawny.

Przejęcie jednej firmy przez drugą może być dokonane w dwojaki sposób: poprzez nabycie akcji firmy przejmowanej przez firmę przejmującą, lub poprzez nabycie całości lub części aktywów firmy przejmowanej przez firmę przejmującą.

Fuzje:

poziome - horyzontalne;

pionowe - wertykalne.

Dlaczego dochodzi do fuzji i przejęć? Bo 2+2≠4 (=5 albo nawet =6) - występuje zjawisko synergii. Fuzje są sensowne wówczas, gdy występuje zjawisko synergii. Synergia polega na tym, że współpraca buduje. Dwie firmy współdziałając są skuteczniejsze niż suma ich oddzielnych działań:

połączenie i fuzja powoduje, że dublowane komórki się likwiduje;

następuje przejęcie zarządu;

dywersyfikacja działalności - obniżanie ryzyka;

kupujemy firmę, bo ma dobre aktywa - zabezpieczenie aktywami;

poprawa jakości dochodów;

przyczyny o charakterze podatkowym - firma, która ma bardzo duże zyski kupuje firmę, która ma bardzo duże straty, a wówczas nie płaci podatku.

Amerykańskie fuzje są typu wrogiego, natomiast Europa charakteryzuje się fuzjami przyjemnymi.

Zjawisko rozcieńczenia wartości akcji

Zjawisko rozcieńczenia wartości akcji ma miejsce wtedy, gdy spółka decyduje się na dodatkową emisję akcji lub np. firma emituje obligacje zamienne na akcje. Na giełdzie pojawią się dodatkowe akcje z wymiany. W związku z tym akcje spadną na wartości, gdyż zwiększa się ilość akcji w obrocie i następuje zmniejszenie wskaźnika EPS.

Zysk na akcję określa wartość przedsiębiorstwa. Rosnący zysk → rosnąca wartość firmy.

Aby nie nastąpiło zjawisko rozcieńczenia akcji w przypadku ich dodatkowej emisji, wraz ze wzrostem ilości akcji o x% powinien nastąpić również taki sam wzrost zysku o x%.

Rozcieńczenie EPS↓

Rodzaje efektywności rynku

Efektywność Rynku (ang. market efficiency) jest to stopień, w jakim rynkowe ceny papierów wartościowych odzwierciedlają w sobie wszelkie dostępne informacje mogące mieć wpływ na ich wycenę.

Efektywność rynku możemy podzielić na: efektywność alokacyjną, transakcyjną i informacyjną. Oznacza ona zdolność inwestorów do szybkiego pozyskiwania informacji mających wpływ na wartość akcji notowanych na giełdzie oraz szybkiego reagowania na te informacje w postaci kupna bądź sprzedaży tych akcji.

Trzy formy efektywności:

słaba (weak) - ceny akcji zmieniają się tylko na podstawie napływu nowych informacji o spółce i jej zyskach. Inwestorzy nie antycypują przyszłych informacji, bazują tylko na bieżących, gdyż nowe informacje pojawiają się niespodziewanie i dotyczą nieprzewidzianych aspektów działalności spółki - oba czynniki są losowe. Zatem inwestorzy są tu bierni, nie przewidują tych informacji. Ceny akcji zmieniają się w sposób losowy i nie ma związku pomiędzy historycznymi cenami akcji a bieżącymi, nie da się wyprowadzić żadnego trendu;

półmocna (semi-strong) - testem na tę formę jest stwierdzenie, że istnieje możliwość antycypowania informacji na temat spółki, a ceny akcji reagują na tę antycypację, np. inwestorzy starają się przewidzieć przyszłe fuzje firm lub obniżki stóp procentowych;

mocna (strong) - w praktyce nie występuje. Nie ma tutaj żadnych uprzywilejowanych inwestorów w dziedzinie dostępu do informacji - jest ona w równym stopniu dostępna dla wszystkich. Ale to teoria. W praktyce występuje coś takiego, jak „insider trading” - pewne osoby otrzymują informacje niedostępne dla innych i dzięki temu nadmiernie się bogacą lub nie ponoszą strat. Taki proceder jest jednak karany.

Formy efektywności informacyjnej: efektywność słaba (analiza wykresów), efektywność półsilna (wszystkie publiczne informacje) i efektywność mocna (wszystkie publiczne i poufne informacje). Efektywność informacyjna to: doskonale poinformowani i racjonalni inwestorzy, zmiany kursów akcji są nieprzewidywalne, cena akcji odzwierciedla racjonalne oczekiwania rynku.

Założenia teorii rynku doskonale efektywnego: ceny papierów wartościowych odzwierciedlają wszystkie dostępne w danym momencie informacje; na zmianę informacji rynek zareaguje bez żadnych opóźnień W teorii zarówno koszt obrotu akcjami jak i koszt pozyskiwania informacji jest zerowy; ceny odzwierciedlają informacje tak długo, dopóki koszt uzyskania tych informacji nie przekroczy spodziewanych zysków (bądź strat) związanych z zajęciem właściwej pozycji.

WACC

Jednym z głównych problemów oceny projektów inwestycyjnych jest określenie optymalnej stopy zwrotu. Jeśli stopa zwrotu jest większa od kosztu kapitału, to firma ma dodatnie NPV. Aktywa powinny mieć rentowność operacyjną wyższą oczekiwana przez inwestorów stopa zwrotu, wtedy NPV>0.

WACC- średnioważony koszt kapitału jest średnim ważonym kosztem różnych rodzajów kapitału wykorzystywanego przez firmę. Jedno z jego zastosowań polega właśnie na ustalaniu kosztu alternatywnego wykorzystania kapitału do celów preliminowania inwestycji.

WACC = wke ⋅ rke + wkd ⋅ rkd

wke + wkd = 100%

Wartość firmy jest tym większa, im rentowność aktywów, mierzona zyskiem, jest większa od kosztu źródeł finansowania.

Kapitał własny i dług dają się zastępować, ale substytucja ta nie jest zupełna. Zawsze musi być i jedno i drugie. Powinniśmy dążyć do takiej struktury finansowania, aby było jak najwięcej tego, co tanie i jak najmniej tego, co drogie. Problem polega na tym, że zmiana udziału kapitału własnego w finansowaniu firmy wpływa na koszt finansowania. Jeśli struktura finansowania firmy się zmienia, to również zmienia się koszt kapitału (całego). Wszystkie analizy muszą w pełni uwzględniać wpływ podatków.

Koszty finansowania pasywów

Koszt kapitału, jaki powinien być użyty przy podejmowaniu decyzji o preliminowaniu wydatków inwestycyjnych, jest średnią ważoną różnych typów kapitału, z których korzysta firma; są to zazwyczaj dług, kapitał z akcji uprzywilejowanych i akcji zwykłych.

• Koszt długu jako składnika kapitału jest kosztem nowego długu po opodatkowaniu.

• Koszt uprzywilejowanego kapitału akcyjnego jako składnika kapitału oblicza się, dzieląc uprzywilejowaną dywidendę przez cenę emisyjną netto, przy czym cena emisyjna netto jest ceną, którą firma dostaje po potrąceniu kosztów sprzedaży

• Koszt zwykłego kapitału akcyjnego jest to koszt nie podzielonych zysków, gdy firma ma nie podzielone zyski, ale koszt kapitału akcyjnego staje się kosztem nowych akcji, gdy firma wyczerpie nie podzielone zyski.

• Koszt nowych akcji zwykłych jest wyższy od kosztu nie podzielonych zysków, ponieważ firma musi ponieść wydatki związane ze sprzedażą akcji..

• Wykres MCC określa w punkcie przecięcia z wykresem IOS koszt kapitału spółki, który jest stosowany do oceny preliminarzy wydatków kapitałowych na przeciętnie ryzykowne projekty.

Krzywa IOS i MCC

Krzywa IOS jest to krzywa możliwości inwestycyjnych firmy. Krzywa (IOS) jest to wykres przedstawiający na początku projekty o najwyższych stopach dochodu. Jest ona wykreślona dla każdego IRR projektu w porządku malejącym, w relacji do kwoty nowego kapitału potrzebnego do sfinansowania projektu.

Gdy przedsiębiorstwo próbuje pozyskać więcej pieniędzy na jakieś inwestycje, to wówczas okaże się w pewnym momencie, że koszt każdej kolejnej jednostki pieniężnej wzrośnie.

Stąd jako krańcowy koszt kapitału (MCC) określa się koszt ostatniej jednostki pieniężnej pozyskiwanego kapitału (ostatniej złotówki, ostatniego dolara, itp.). Gdy przedsiębiorstwo pozyskuje coraz więcej kapitału to koszt krańcowy rośnie. Wartość tę można obliczać przy pomocy następującego wzoru:

BPRE = (Niepodzielone zyski) / (Udział w strukturze kapitału)

Wzór ten określa całkowitą wielkość finansowania, jaką może osiągnąć spółka do momentu, gdy zostanie zmuszona do sprzedaży nowych akcji zwykłych. Wielkość BPRE nazywana jest punktem nieciągłości (w wykresie jaki można sporządzić dla MCC) dla nie podzielonych zysków.

Istnieją również inne punkty nieciągłości, np. dla zadłużenia:

BPDlug = (Wielkość długu) / (Udział w strukturze kapitału),

Wzór oznacza całkowitą wielkość zadłużenia, jakie spółka może wykorzystywać do momentu, gdy zostanie zmuszona do zaciągnięcia nowego zadłużenia.

Może wystąpić wiele punktów nieciągłości - zdarzenia te będą zawsze mieć miejsce, gdy wzrośnie koszt któregokolwiek ze składników kapitału. Ogólna postać wzoru dla punktu nieciągłości prezentuje się następująco:

Punkt nieciągłości = (Cała wielkość kapitału danego typu) / (Udział w strukturze kapitału)

Wykres MCC określa w punkcie przecięcia z wykresem IOS koszt kapitału spółki, który jest stosowany do oceny preliminarzy wydatków kapitałowych na przeciętnie ryzykowne projekty. WACC w punkcie, w którym krzywa możliwości inwestycyjnych (IOS) przecina się z krzywą MCC, jest określony jako "koszt kapitału spółki" - punkt ten przedstawia krańcowy koszt kapitału spółki .

Czynniki kształtujące stopy procentowe

Stopa procentowa-koszt wykorzystania obcego kapitału albo inaczej cena dysponowania pożyczonym kapitałem.

Czynniki makroekonomiczne mające wpływ na poziom stóp procentowych to:

polityka banku centralnego- główny cel BC to dbanie o siłę złotówki

popyt i podaż pieniądza

deficyt budżetowy i poziom długu publicznego- rosną stopy procentowe bo rośnie popyt na pieniądz

równowaga w handlu zagranicznym- gdy ma miejsce ujemny bilans, czyli więcej kupujemy niż sprzedajemy- rosną stopy

aktywność gospodarcza. - Podczas recesji krótkoterminowe stopy procentowe maleją silniej niż stopy długoterminowe.

polityka fiskalna- w razie utrzymywania wysokiego deficytu budżetowego konieczne jest pokrywanie go pieniądzem uzyskiwanym z dodatkowej emisji bonów i obligacji skarbowych- wymaga to zaproponowania wyższego oprocentowania takich walorów.

sytuacja na rynkach międzynarodowych

oczekiwana przyszła inflacja

Czynniki wpływające na wysokość pojedynczej stopy procentowej

spodziewany dochód od zainwestowanego kapitału,

preferencje czasowe dla konsumpcji inwestycyjnej

stopień ryzyka (premia za ryzyko)

kwota pożyczki

czas kredytowania

sposób naliczania odsetek

sytuacja finansowa dłużnika

zabezpieczenia spłaty kredytu oraz jego rodzaj

ryzyko kredytowania

Ryzyko stopy procentowej- im bardziej odległy termin zapadalności tym większe ryzyko, bo stopy procentowe mogą ulec zmianom lub spadkowi.

Ryzyko kredytowe- wiąże się z możliwością zaniechania spłat rat kapitałowych i odsetek

Teorie zmian stóp procentowych w czasie

Istnieją trzy podstawowe teorie wyjaśniające strukturę czasową stóp procentowych:

Teoria oczekiwań

Teoria preferencji płynności

Teoria segmentacji rynku

Teoria oczekiwań wychodzi z założenia, że długoterminowe stopy procentowe są średnią geometryczną oczekiwanych przyszłych krótkoterminowych stóp procentowych.

Teoria preferencji płynności. Podczas, gdy teoria oczekiwań implikuje płaską krzywą stopy dochodu, jeśli nie są oczekiwane zmiany stóp procentowych w przyszłości, to teoria preferencji płynności wyznacza rosnącą krzywą stopy dochodu, przy tych samych warunkach. Według tej teorii inwestorzy oczekują premii za ryzyko przy inwestycji w obligacje długoterminowe. Uważają oni, że inwestycja długoterminowa wiąże się z większą niepewnością niż krótkoterminowa, przy innych czynnikach niezmienionych.

Teoria segmentacji rynku. Według tej teorii niektórzy inwestorzy indywidualni i instytucjonalni preferują obligacje o określonym terminie wykupu, a stopy dochodu w poszczególnych segmentach rynku nie zależą od siebie. Fundusze emerytalne preferują inwestycje w obligacje długoterminowe ze względu na stabilną strukturę swoich aktywów długoterminowych. Banki zgłaszają popyt na obligacje krótkoterminowe, ze względu na dużą ilość krótkoterminowych depozytów, które posiadają. W wyniku tych działań, popyt i podaż na fundusze wyznacza kształt krzywej stopy dochodu w każdym segmencie rynku.

Czynniki wpływające na nominalne stopy procentowe

Na rynku istnieje wiele różnorodnych stóp procentowych. Poziom rynkowej stopy procentowej (lub nominalnej stopy, a także YTM przyjmowanej do wyliczania wartości obligacji) dla papieru wartościowego może być wyrażony równaniem:

Rynkowa stopa procentowa(r) = bazowa stopa procentowa(rr) + oczekiwana stopa inflacji(q)

+ premia za ryzyko(rp)

Bazowa stopa procentowa jest stopą, po której kapitał jest odtwarzany w gospodarce. Pożyczkodawcy kapitału oczekują, że zostanie im zrekompensowany wzrost inflacji, a więc wysokość realnej stopy procentowej powinna być zwiększona o oczekiwaną stopę inflacji. Ponadto na stopę zwrotu z obligacji wpływają różnego rodzaju czynniki ryzyka: ryzyko niedotrzymania warunków. Określa ryzyko bankructwa firmy, a przez to niezdolności do spłaty ustalonych odsetek, a nawet kapitału; ryzyko płynności. Określa sytuację, w której nabywca obligacji nie ma możliwości jej szybkiej sprzedaży po rozsądnej cenie. ryzyko stopy procentowej. Określa ryzyko zmiany ceny obligacji (szczególnie długoterminowych) spowodowane zmianą poziomu stóp procentowych. Na YTM wpływają także podatki i różne charakterystyki emisji.

Realna stopa procentowa

Poziom stopy procentowej ulega wahaniom w czasie. Na jej wysokość wpływa m.in. inflacja. Jeśli stopa procentowa przekracza poziom inflacji, to różnicę między tymi wielkościami określa się mianem dodatniej, realnej stopy. Zatem realna stopa procentowa, to stopa nominalna po wyeliminowaniu skutków inflacji.

dr= (d-i)*100/(100+i)

Realna stopa procentowa jest jednoznaczna z efektywną. Efektywna stopa % - kształtuje się po uwzględnieniu nie tylko skutków inflacji lecz również skutków opodatkowania. Uwzględnia w sobie sposób naliczania odsetek i mówi nam o ile rzeczywiście wzrośnie kwota lokaty na skutek kapitalizacji odsetek

Struktura finansowania sp. Czy istnieje optymalna struktura finansowania spółki?

Firmy zazwyczaj uwzględniają następujące czynniki, mające ważny, chociaż trudno mierzalny, wpływ na strukturę kapitału:

1. Stabilność sprzedaży. Firma, której sprzedaż jest względnie stabilna, może bezpiecznie zaciągnąć większy dług i ponosić większe stałe koszty niż spółka z niestabilną sprzedażą.

2. Struktura aktywów. Firmy, których aktywa nadają się do zabezpieczenia pożyczek, mają tendencję do szerszego korzystania z długu.

3. Dźwignia operacyjna. Przy pozostałych czynnikach takich samych, firma z mniejszą dźwignią operacyjną lepiej się nadaje do wykorzystania dźwigni finansowej.

4. Stopa wzrostu. Przy pozostałych czynnikach nie zmienionych, szybko rozwijające się firmy muszą opierać się w większym stopniu na kapitale zewnętrznym. A więc, szybko rozwijające się firmy mają tendencje do korzystania z długu w nieco większym stopniu niż firmy rozwijające się wolniej.

5. Zyskowność. Często się zdarza, że firmy z bardzo wysokimi stopami dochodu z inwestycji korzystają w ograniczonym stopniu z długu, po prostu nie potrzebują finansowania długiem. Ich wysokie stopy dochodu pozwalają na finansowanie większej części wydatków z nie podzielonych zysków.

6. Opodatkowanie. Odsetki zmniejszają podstawę opodatkowania i odliczenia te są najcenniejsze dla firm z wysokimi stawkami opodatkowania. A stąd, im wyższa stopa opodatkowania podatkiem od dochodów spółek, tym większa korzyść z długu.

7. Kontrola. Wpływ, jaki może mieć emitowanie pożyczek zamiast akcji na sprawowanie kontroli przez zarząd, oddziałuje na strukturę kapitału spółki. Jeżeli zarząd ma obecnie kontrolę nad głosami (ponad 50% akcji), ale nie jest w stanie kupić więcej akcji, może wybrać finansowanie długiem, a nie kapitałem akcyjnym.

8. Punkt widzenia zarządu. Ponieważ nikt nie może udowodnić, że jakaś struktura kapitału będzie prowadzić do wyższych cen akcji niż inna, zarząd może kierować się własnym zdaniem na temat właściwej struktury kapitału.

9. Poglądy agencji klasyfikacyjnych i kredytodawców. Niezależnie od własnych analiz zarządu co do właściwych stopni dźwigni dla ich firmy, poglądy agencji ocen klasyfikacyjnych i kredytodawców bez wątpienia wpływają często na decyzje dotyczące struktury finansowej.

10. Warunki rynkowe. Warunki na rynkach akcji i obligacji podlegają krótkookresowym i długookresowym zmianom, które poważnie ukierunkowują optymalną strukturę kapitałową firmy.

11. Wewnętrzne uwarunkowania firmy. Uwarunkowania wewnętrzne firmy mogą także mieć wpływ na docelową strukturę kapitału.

12. Elastyczność finansowa. Celem utrzymania elastyczności finansowej powinno być utrzymanie odpowiedniej rezerwowej zdolności pożyczkowej.

Formy aktywności rynku kapitałowego

Na rynku kapitałowym transakcje odbywają się w formie zakupu i sprzedaży papierów wartościowych charakteryzujących się w zasadzie niższą płynnością, większymi dochodami, ale też większym ryzykiem posiadania niż w przypadku instrumentów rynku pieniężnego. W operacjach na rynku kapitałowym następuje zamiana kapitału na papiery wartościowe. Są to:

akcje i obligacje,

inne papiery wartościowe wyemitowane na podstawie właściwych przepisów,

ale także:

zbywalne prawa majątkowe wynikające z papierów wartościowych, np. prawo poboru, prawo do dywidendy, prawo do otrzymania odsetek od obligacji,

inne zbywalne prawa majątkowe, których cena zależy bezpośrednio lub pośrednio od ceny papierów wartościowych -tzw. prawa pochodne (derywaty) w tym m.in. opcje, warranty, kontrakty terminowe.

Założenia CAPM

Wszyscy inwestorzy myślą w kategoriach pojedynczego okresu i wybierają portfele alternatywne na podstawie oczekiwanych stóp dochodu z każdego portfela i odchylenia standardowego tych stóp.

Wszyscy inwestorzy mogą wzajemnie sobie pożyczać nieograniczoną ilość pieniędzy według danej stopy procentowej wolnej od ryzyka.

Wszyscy inwestorzy jednakowo szacują wartości oczekiwane, odchylenia standardowe i korelacje stóp dochodu ze wszystkich akcji, inwestorzy mają jednorodne oczekiwania.

Wszystkie aktywa są doskonale podzielne i doskonale zbywalne według obowiązującej ceny.

Nie ma kosztów transakcyjnych.

Nie ma podatków.

Transakcje kupna i sprzedaży każdego pojedynczego inwestora nie mają wpływu na cenę akcji.

Liczba wszystkich aktywów jest dana i stała.

Późniejsze prace teoretyczne złagodziły wiele podstawowych założeń CAMP, ale zwykle dawały rezultaty spójne z teorią podstawową.

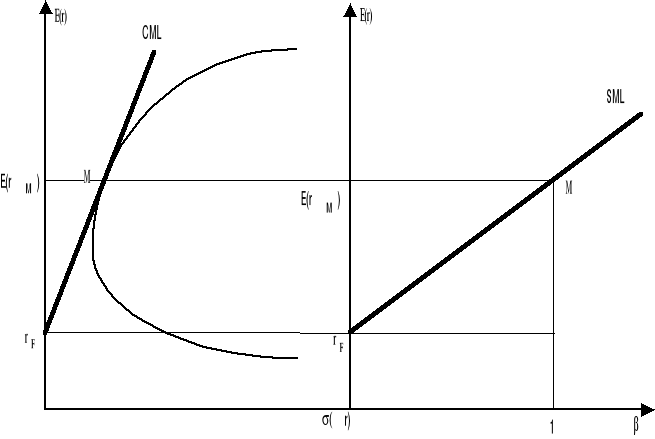

Model CAMP

Jest to model wyceny aktywów kapitałowych. Podaje on zależność między ryzykiem a wymaganą stopą dochodów z aktywów utrzymywanych w dobrze zdywersyfikowanych portfelach.

Podstawą tego modelu są dwie zależności:

• linia rynku kapitałowego (Capital Market Line)

• linia rynku papierów wartościowych (Security Market Line)

Podstawową różnicą pomiędzy obu liniami jest to, że CML dotyczy tylko portfeli efektywnych, a SML dotyczy wszystkich portfeli, w tym również pojedynczych papierów wartościowych, na rynku będącym w równowadze.

Zalety CAPM:

uniwersalna metodyka - ma zastosowanie do wszystkich rynków;

uniwersalna miara ryzyka;

model specyfikuje ryzyko, od którego należy nam się wynagrodzenie od ryzyka, od którego nie należy nam się wynagrodzenie;

standaryzuje ryzyko, co umożliwia ocenę porównawczą; ryzyko odnosi do ryzyka giełdy;

następuje translacja ryzyka na oczekiwaną stopę zwrotu - jak ma się ryzyko do oczekiwanej stopy zwrotu;

model jest weryfikowalny praktycznie.

Prosta CML- linia rynku kapitałowego.

Półprosta zaczynająca się w punkcie rF i przechodząca przez portfel M nazywa się linią rynku kapitałowego (capital market line, CML). Wszyscy inwestorzy w modelu CAPM zajmują pozycje na tej prostej inwestując w portfel M, dlatego posiadają taki sam portfel. Wagi poszczególnych walorów w portfelu m są takie same jak we wszystkich portfelach posiadanych przez inwestorów. Linia rynku kapitałowego ma następujące równanie:

![]()

gdzie: σ(rM) - odchylenie standardowe z portfela rynkowego.

Prosta SML

Prosta SML -linia rynku papierów wartościowych; prosta bezpieczeństwa rynkowego (security market line). Jeżeli stopa dochodu od danej akcji (j) leży poniżej prostej SML lokaty w tej akcji nie są bezpieczne, gdyż dochód z nich nie rekompensuje specyficznego ryzyka. Natomiast stopa dochodu od akcji (L) położona powyżej prostej SML wskazuje, że lokaty w akcjach (L) są bezpieczne, gdyż dochód rekompensuje ryzyko rynkowe i ryzyko specyficzne łącznie. Nachylenie prostej SML do osi odciętych zależy od ryzyka rynkowego a więc jest mniejsze w okresach dobrej i stabilnej koniunktury, większe w okresie wahań koniunkturalnych i związanej z tym zwiększonej niepewności co do dochodowości lokat w akcjach przedsiębiorstw.

R(x) = R(f) + [R(M) - R(f)] ∗ β → z linii SML = linia (rynku) papieru wartościowego

R(x)-jaką stopę zwrotu powinniśmy otrzymać z inwestycji w zależności od R(f) i R(M)- R(f)

R(f)- premia za przewidywaną inflację + czysta stopa procentowa

R(M) - R(f) - premia za ryzyko systematyczne

β < 1 - inwestycje mniej ryzykowne

β > 1 - inwestycje ryzykowne ( technologie nowoczesne)

Nachylenie SML odzwierciedla stopień niechęci ryzyka w gospodarce, im większa niechęć do ryzyka przeciętnego inwestora, tym większe nachylanie SML ([R(M) - R(f)]), wyższa premia za ryzyko z jakiegokolwiek papieru wartościowego, wyższa wymagana stopa dochodu z papierów wartościowych.

Współczynnik beta

Jest to współczynnik zaproponowany przez Williama Sharpe'a, mierzący ryzyko systematyczne akcji. Wartości beta informują nas o związkach pomiędzy zachowaniem się cen akcji w porównaniu do zachowań się wartości indeksów giełdowych. Określa zmianę kursów akcji w stosunku do zmiany indeksu.

Wartość bety |

Opis zachowania |

b<0 |

Akcja zachowuje się przeciwnie do zachowania rynku to znaczy na wzrost giełdy akcja reaguje spadkiem wartości |

b=0 |

Stopa zwrotu akcji nie zależy od sytuacji na rynku - oznacza to, że akcja jest pozbawiona ryzyka rynkowego. Taki parametr jest charakterystyczny dla obligacji rządowych bądź lokat bankowych. |

0<b<1 |

Walor defensywny - reaguje na zmiany giełdowe wolniej niż rynek. |

b=1 |

Akcja podlega z punktu widzenia statystyki dokładnie takim samym zmianom jak cała giełda (a konkretnie indeks opisujący rynek). |

b>1 |

Akcja agresywna. Wzrostowi giełdy towarzyszy szybszy wzrost wartości akcji. Jednocześnie jednak spadek na giełdzie jest wiązany z szybszym spadkiem tej akcji. |

Linia charakteryzująca akcje

Sharpe nazwał linię regresji linią charakteryzująca akcje. Linia charakteryzująca akcje pokazuje, jak bardzo wrażliwa jest akcja na zmianę WIG giełdowego. Współczynnik beta akcji jest współczynnikiem nachylenia jej linii charakterystycznej. Jest on wskaźnikiem wrażliwości rynku, ponieważ mierzy relatywną zmienność cen danej akcji w odniesieniu do cen przeciętnej akcji lub rynku.

![]()

Kształt linii charakterystycznej wyznacza głównie współczynnik β.

Spółki dojrzewając stają się mniej ryzykowne, ich reakcje na zmiany w otoczeniu są mniej widoczne. β bliższe 0 oznacza spokojne, niewielkie reakcje. W praktyce:

β > 1 ⇒ wszystkie nowoczesne technologie: spółki internetowe, elektronika;

β bardzo niskie ⇒ spółki o charakterze komunalnym; elektrownie; duże zdywersyfikowane podmioty.

β mierzy ryzyko systematyczne, tą część zmienności stopy zwrotu z danego papieru, która jest wspólna ze zmiennością giełdy (indeksem giełdy).

Jak tworzy się portfel agresywny

Portfel cechuje silna korelacja jego wartości z ogólną koniunkturą giełdową, duże wahania wartości aktywów i rzeczywistej stopy zwrotu oraz wysokie ryzyko, które jest uzasadnione dążeniem do maksymalizacji zysku. Ekspozycja na rynek akcji zawsze powinna zawierać się w przedziale 70-100% wartości portfela.

Portfel przeznaczony jest dla klientów o dużej skłonności do ryzyka, poszukujących atrakcyjnych form lokowania środków i akceptujących znaczne wahania stóp zwrotu w oczekiwaniu na długoterminowy ponadprzeciętny zysk. Portfel jest polecany klientom, jako uzupełnienie dla posiadanych innych bardziej bezpiecznych form lokowania wolnych środków. Strategia zakłada inwestowanie w akcje spółek giełdowych, wybieranych przede wszystkim według kryterium potencjalnej stopy zwrotu, również na podstawie krótkookresowych przesłanek wzrostu kursu akcji, oraz inwestowanie w spółki o mniejszej kapitalizacji lub o charakterze spekulacyjnym.

Ryzyko portfela akcji

Poszczególne papiery wartościowe wchodzące w skład portfela charakteryzują się konkretnym współczynnikiem beta (stopniem ryzyka). Portfel składający się z papierów wartościowych o niskim współczynniku beta, będzie również miał niski współczynnik beta, ponieważ współczynnik ten dla każdego zbioru papierów wartościowych jest średnią ważoną współczynników beta poszczególnych papierów wartościowych. Tak więc jeśli akcja o wysokim współczynniku beta jest dodana do portfela o przeciętnym ryzyku, to beta i w konsekwencji ryzyko portfela wzrośnie. I odwrotnie, jeśli akcja o niskim współczynniku beta jest dodana do portfela o przeciętnym ryzyku, współczynnik beta portfela i jego ryzyko się zmniejszy. Zatem współczynnik beta jest właściwą miara ryzyka akcji.

Ryzyko stopy na przykładzie obligacji

Realna stopa procentowa obligacji

k* = Nominalna stopa procentowa bez ryzyka, k* RF + Premia inflacyjna (IP) + Premia za ryzyko niewypłacalności (DRP) + Premia płynności (LP) + Premia za ryzyko terminu zapadalności (MRP)

Wyróżniamy trzy rodzaje ryzyka:

default risk - ryzyko, że nasz dłużnik nie zapłaci ani odsetek ani pożyczonej kwoty (ryzyko kredytowe). Problemem jest ocena poziomu tego ryzyka. Zajmują się tym wyspecjalizowane instytucje - agencje raitingowe (np. Standard and Poors, Moodys Investment). Agencje te za odpłatnością oceniają wiarygodność kredytową i “przylepiają” standard. Rodzaje: AAA - Coca Cola - oznacza +0,2-0,5% opłata za ryzyko; AA, A, BBB, BB, B, CCC, CC, C, DDD, DD, D. Odpowiednie oznaczenia ze znakiem „+” oznaczają tendencję wzrostową, natomiast ze znakiem „-„ tendencję ujemną.

ryzyko płynności - płynny aktyw daje się natychmiast zamienić na gotówkę bez straty właściwej na wartości rynkowej. Ryzyko płynności nie występuje przy 52-tygodniowych bonach skarbowych. Największe ryzyko płynności występuje przy aktywach niewystandaryzowanych, zindywidualizowanych, przy których nie występuje rynek wtórny. Tam, gdzie istnieje rynek wtórny, tam ryzyko jest mniejsze;

ryzyko terminu zapadalności - ryzyko polega tu na tym, że stopy procentowe mogą wzrosnąć. Termin zapadalności to termin wykupu obligacji, termin zakończenia inwestycji. Im dłuższy termin zapadalności, tym większe ryzyko wzrostu stóp procentowych. Aby zachęcić inwestorów, żeby się nie bali - daje się premię za ryzyko terminu zapadalności (2-3%).

ryzyko reinwestycji - odwrotne do ryzyka terminu zapadalności. Występuje w krótkim okresie czasu na rynku spekulacyjnym.

Jak liczymy ryzyko finansowe?

Ryzyko wiąże się z możliwością uzyskania dochodu odmiennego od zakładanego. Ryzyko finansowe dotyczy działalności instytucji finansowych, firm i prywatnych inwestorów. Wiąże się ono z nieoczekiwanymi zmianami przepływów pieniężnych, wynikających z aktywności na rynkach finansowych bądź działalności operacyjnej.

Ryzyko finansowe postrzegane jest w wielu aspektach, jednak najczęściej wyróżnia się następujące rodzaje ryzyka finansowego:

- ryzyko rynkowe- wiąże się ono ze zmianami wartości instrumentów finansowych, kursów walut, stóp procentowych, cen towarów,

- ryzyko kredytowe, kontrpartnera- spowodowane jest przez nierzetelność jednej ze stron kontraktu finansowego, handlowego,

- ryzyko operacyjne- dotyczy ono popełnionych błędów w działalności operacyjnej firmy, wynika głównie z wad wewnętrznych systemów oraz błędów spowodowanych przez człowieka,

- ryzyko płynności- wiąże się z niedużym wolumenem obrotu, a co za tym idzie trudnością zawarcia transakcji bez znacznego wpływu na cenę instrumentu, kontraktu,

- ryzyko prawne- wynika ze zmian regulacji prawnych, rachunkowych, podatkowych

Ryzyko finansowe - dźwignia finansowa.

Wysoki poziom zadłużenia firmy generuje ryzyko finansowe. Dźwignia finansowa jest to stosunek wartości rynkowej długu (+ akcje uprzywilejowane) do wartości rynkowej kapitału własnego.

Z jakich środków firma może sfinansować wzrost sprzedaży?

Źródłami finansowania firmy mogą być:

kapitał własny - najdroższe źródło finansowania;

kapitał długoterminowy - też kosztowne (bardziej niż krótkoterminowe)

zobowiązania krótkoterminowe i kredyt kupiecki - dobry wybór

Zobowiązania krótkoterminowe są najtańszym sposobem finansowania (gotówka, pożyczki krótkoterminowe, zbywalne papiery wartościowe, należności, zapasy, kredyt kupiecki).

Potencjał do wzrostu sprzedaży zależy jednak od prowadzonej przez firmę strategii zarządzania kapitałem obrotowym.

Sprzedaż jest mniejsza w strategii agresywnej, ale koszty też będą mniejsze (niż w polityce konserwatywnej).

Overcapacity (nadmierna zdolność produkcyjna) oznacza, że dzisiejszy sposób finansowania firmy daje możliwość wzrostu sprzedaży.

Overtrading oznacza, że mamy bardzo duży udział finansowania MO krótkoterminowymi źródłami finansowania i dalsze rozszerzenie kredytu krótkoterminowego nie jest możliwe.

Rodzaje portfeli

Portfelem mogą być:

zbiór projektów inwestycyjnych danej spółki

zbiór akcji lub obligacji konkretnego inwestora

I.

Portfele instrumentów dłużnych (obligacje)

Portfele instrumentów udziałowych (akcje)

Portfele mieszane

II.

Portfel zdominowany (agresywny)

Portfel dobrze zdywersyfikowany

III.

Portfel efektywny- zestaw akcji charakteryzujący się najniższym możliwym ryzykiem przy zadanym zysku bądź najwyższym możliwym zyskiem przy zadanym ryzyku. Krzywa efektywna jest to zbiór wszystkich takich najlepszych portfeli, wyznaczonych w tym przypadku właśnie z użyciem modelu Markowitza.

Portfel rynkowy- beta= 1, WIG

Model Modiglianie'go-Millera

W 1958r. Modigliani i Miller napisali pracę na temat kosztu finansowania firmy. Za tę pracę dostali Nobla.

Założenia modelu Modiglianie'go-Millera:

spółka wypłaca cały swój zysk w postaci dywidendy;

dźwignia finansowa spółki może się zmienić natychmiast w ten sposób, że jeśli chcemy zastąpić kapitał własny długiem, to emitujemy ten dług. I na odwrót - jeśli długu jest zbyt wiele, to możemy wyemitować akcje i spłacić dług. Nie występują tu koszty transakcyjne akcji;

oczekujemy, że dochody spółki pozostaną stałe w długim horyzoncie czasowym i wszyscy inwestorzy mają te same oczekiwania co do przyszłych dochodów - inwestycje w aktywa możemy traktować jak rentę wieczystą;

zysk operacyjny spółki pozostaje stały niezależnie od tego, jak spółka finansuje środki;

pomijamy podatek dochodowy od osób prawnych.

Model 1 - tradycyjny (intuicyjny)

Koszt kapitału własnego w finansowaniu firmy będzie rósł, bo:

w długu pojawiają się odsetki; w miarę wzrostu udziału długu w finansowaniu, coraz większą część zysków przeznaczamy na spłatę odsetek i mniej zostaje właścicielom - zmniejsza się dywidenda. Prawdopodobieństwo otrzymania dywidendy maleje i rośnie ryzyko, więc właściciele oczekują, że rentowność wzrośnie (rośnie ryzyko systematyczne, więc oczekiwana stopa zwrotu też rośnie) - koszt kapitału własnego rośnie;

im większy udział długu w finansowaniu przedsiębiorstwa, tym masa upadłościowa dla właściciela jest mniejsza. Ryzyko się zwiększa - koszt kapitału własnego rośnie.

Założenia modelu MM:

świat bez podatków. Nie ma więc tarczy podatkowej, więc koszt długu jest większy. Ale generalnie jest on niższy od kosztu kapitału własnego (czy podatki są, czy ich nie ma);

koszt długu jest niezależny od struktury finansowania, czyli WACC jest stały.

Wnioski z pierwszego modelu:

struktura finansowania aktywów może być zmienna i jest zmienna, a WACC jest stały, bo jest niezależny od struktury finansowania (gdy świat jest beż podatków).

Jednakże twierdzenie, że wartość firmy jest niezależna od struktury jej finansowania jest nieprawdą, co wykazała praktyka. Pierwsze co skrytykowano, to świat bez podatków.

Model 2 - po usunięciu założenia o świecie bez podatków:

Jeśli chodzi o koszt kapitału własnego, to nic się nie zmienia. Natomiast w przypadku kosztu kapitału obcego, korzystamy z tarczy podatkowej. Powoduje to, że nasuwa się wniosek, że całe aktywa powinny być finansowane długiem, bo jest on tani.

Drugi model sprowadzał finansowanie działalności długiem, co jest jednak niemożliwe, bo musi istnieć jakiś właściciel firmy (prawo na to nie pozwala). Model ten zakłada, że koszt kapitału obcego jest zawsze stały, więc ryzyko finansowania aktywów jest także zawsze takie samo, niezależnie od tego, czy finansuje się 10%, czy 90% aktywów. Tak jednak w rzeczywistości nie jest. /np. często w preliniarzu inwestycyjnym jest zapis, że jeśli właściciel chce wyemitować kolejne obligacje, to musi na to wyrazić zgodę pierwszy wierzyciel/

Klasyczne spojrzenie na WACC

Koszt długu do pewnego momentu nie wzrasta istotnie, później jednakże dość znacznie wzrasta. Przyczyny szybkiego wzrostu kosztów długu:

rośnie ryzyko bankructwa - im większy jest udział długu, tym ryzyko bankructwa jest większe;

koszty agencji - firma (zarząd) jest agentem właścicieli, czyli działa w imieniu i na rzecz właścicieli. Zarząd bierze pod uwagę interesy właścicieli, ale wierzyciele go nie obchodzą. Im większy będzie udział długu, tym wierzyciel będzie domagał się większych odsetek, gdyż ryzyko będzie większe (interesy wierzycieli będą w większym stopniu pomijane). Koszty agencji np. w sektorze bankowym ograniczane są przez oddzielne prawo - Prawo Bankowe.

Struktura kapitałowa finansowania działalności jest docelowa (optymalna), tam gdzie WACC jest najmniejszy. Uważa się, że optymalna struktura kapitału to:

→ 40 - 60% - kapitał własny,

→ 60 - 40% - kapitał obcy.

Jednakże struktura ta jest różna dla każdej branży, zależy ona od ryzyka branży.

W finansowaniu inwestycji będziemy starali się finansować ją w taki sposób, aby zachować optymalną strukturę kapitału.

Zalety finansowania firmy długiem:

odsetki korzystają z osłony podatkowej (stanowią koszt uzyskania przychodów i zmniejszają dochód do opodatkowania) - dywidendy nie;

posiadacze obligacji nie mają udziału w zyskach emitenta;

spłata długu następuje „tańszymi” pieniędzmi (inflacja);

nie następuje utrata kontroli nad firmą;

kapitał obcy może poprawić sytuację finansową przedsiębiorstwa, jego stabilność.

Wady finansowania długiem:

odsetki trzeba płacić zawsze;

dług trzeba spłacić w terminie zapadalności;

wysokie zadłużenie zwiększa ryzyko finansowe, co może zwiększyć koszty długu;

umowa obligacyjna może nałożyć na emitenta bardzo restrykcyjne warunki;

może nastąpić eskalacja zadłużenia (gdy źle oceni się przyszła kondycję firmy).

Korzystanie z obcych środków dłużnych jest uzasadnione, gdy:

koszt emisji obligacji jest niższy niż koszt pożyczki w banku;

przychody i zyski spółki są ustabilizowane (gwarancja spłaty długu) - najważniejsza jest tu stabilizacja gotówkowa;

ceny akcji w danym momencie są niskie (kolejna ich emisja się nie opłaca);

istnieje zagrożenie wrogim przejęciem;

spodziewana jest inflacja (dług spłaci się „tańszymi” pieniędzmi);

opodatkowanie jest wysokie (efektywny koszt długu jest niższy).

Analiza portfelowa metodą Markowitza

Teorię portfela sformułował w 1952 roku, późniejszy laureat Nagrody Nobla, Harry Markowitz. Rozwinął on teorię alokacji środków finansowych w warunkach niepewności, która zajmuje się optymalizowaniem inwestycji w zależności od spodziewanego zysku i ryzyka. Teorię konstrukcji krzywych portfeli inwestycyjnych Markowitz'a uprościł jego uczeń - William Sharp.

Korzystając z modelu Markowitza można wyznaczyć tzw. efektywny portfel inwestycyjny, który w sposób dalece prawdopodobny jest w stanie wyznaczyć portfel spółek, w których inwestowanie będzie opłacalne. Oczywiście wszystkie obliczenia muszą uwzględniać czynnik czasu, a co za tym idzie nie sprowadza się to do przeprowadzania ciągłej analizy rynku. Oczekiwane stopy zwrotu w inwestowane akcje muszą pozostać atrakcyjne dla inwestora, który oczekuje pokrycia własnych kosztów i osiągnięcia zakładanych zysków.

Posługując się modelem Markowitza można dokonać aktualnej oceny preferencji rynkowych. Na podstawie danych historycznych dotyczących kształtowania się stóp zwrotu z inwestycji w akcje, dalece prawdopodobnym jest wyznaczenie pakietu akcji spółek dla których w przyszłym okresie należy spodziewać się największego możliwego zysku, jaki zakłada inwestor giełdowy, przy ponoszeniu najmniejszego ryzyka, nieodzownego w inwestycjach na parkiecie.

Stopę zwrotu w okresie nas interesującym wyznaczyć można stosując wzór:

gdzie:

Pi(t) - cena i-tej akcji osiągnięta w t- okresie,

Pi(t-1) - cena i-tej akcji osiągnięta w (t-1)-okresie,

Di(t) - dywidenda wypłacona w (t-1)-okresie.

Koszt źródeł kapitału.

1. Koszt kapitału akcyjnego zwykłego jest stopą dyskontową stosowaną przez inwestorów wobec oczekiwanych dywidend do ceny rynkowej akcji zwykłych powiększoną o stałą stopę wzrostu dywidendy

Koszt kapitału akcyjnego zwykłego równy jest oczekiwanej stopie dochodu, jaką nabywcy mają nadzieję osiągnąć kupując akcje danej spółki