lastscan57

1.2.2.2.

Kredyt dyskontowy

Weksel spełnia istotne funkcje: kredytową, płatniczą i gwarancyjną, a także refinansową.

W funkcji płatniczej weksel jest wykorzystywany jako forma zapłaty, oznacza to udzielenie kredytu kupieckiego przez dostawcę. Sprzedający może wykorzystać weksel do zapłaty swemu dostawcy lub zdyskontować go w banku, otrzymując za niego pieniądz. Bank, który zdyskontował weksel, może skorzystać z możliwości /redyskontowania go w banku centralnym. )

Dzięki temu weksel:

■ umożliwia regulowanie zapłaty z opóźnieniem (funkcja płatnicza i kredytowa):

■ pozwala dostawcy otrzymać środki pieniężne poprzez sprzedaż weksla (funkcja kredytowa);

■ zabezpiecza zapłatę, dzięki odpowiednim podpisom na wekslu (funkcja gwarancyjna).

Ponadto bank. redyskontując zdyskontowany weksel, otrzymuje pieniądz banku centralnego (funkcja refinansowa).

Istnieją dwa rodzaje weksla:

1) własny (sola), w którym wystawca sam zobowiązuje się do zapłaty.

2) ciągniony (trasowany), w którym wystawca zleca wskazanej w wekslu osobie zapłacenie wymienionej w nim kwoty.

Przeniesienie praw płynących z weksla następuje w drodze indosu na inne osoby.

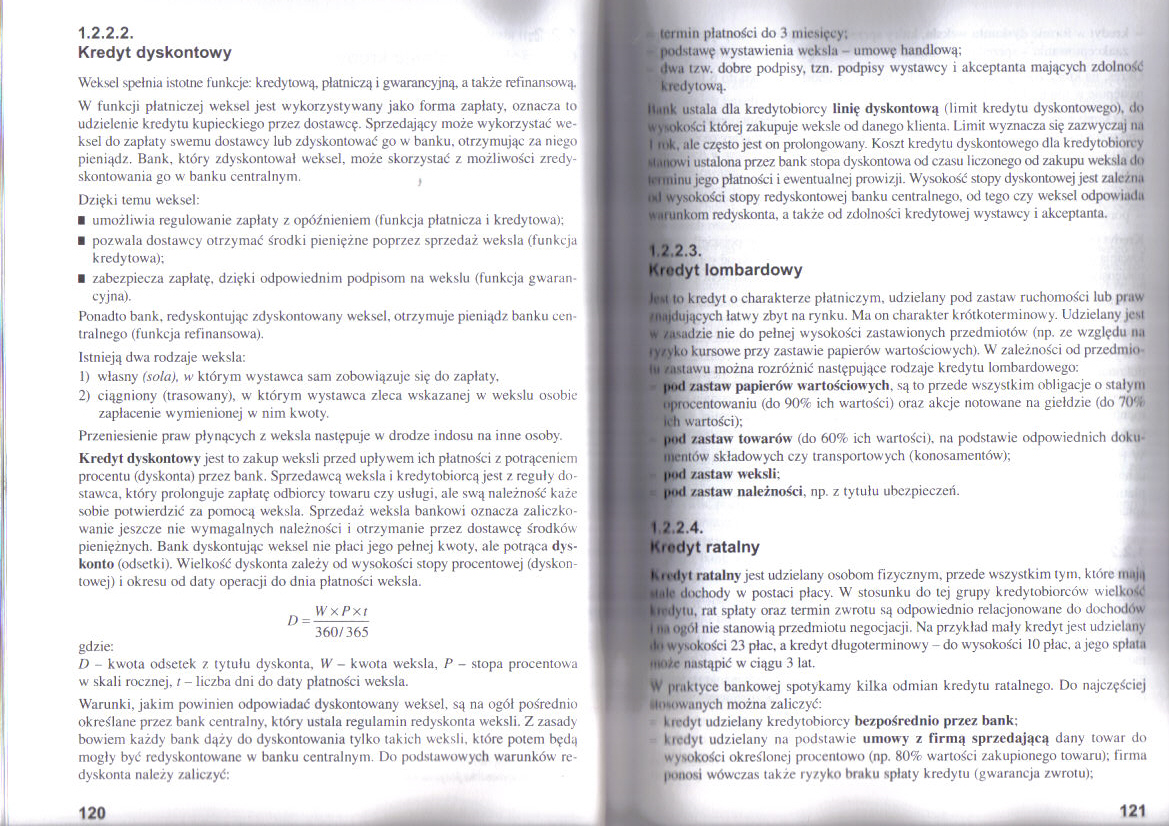

Kredyt dyskontowy jest to zakup weksli przed upływem ich płatności z potrąceniem procentu (dyskonta) przez bank. Sprzedawcą weksla i kredytobiorcą jest z reguły dostawca, który prolonguje zapłatę odbiorcy towaru czy usługi, ale swą należność każe sobie potwierdzić za pomocą weksla. Sprzedaż weksla bankowi oznacza zaliczkowanie jeszcze nic wymagalnych należności i otrzymanie przez dostawcę środków pieniężnych. Bank dyskontując weksel nie płaci jego pełnej kwoty, ale potrąca dyskonto (odsetki). Wielkość dyskonta zależy od wysokości stopy procentowej (dyskontowej) i okresu od daty operacji do dnia płatności weksla.

J}_ W x /J x r ~ 360/365

gdzie:

D - kwota odsetek z tytułu dyskonta, W - kwota weksla, P - stopa procentowa w skali rocznej. / - liczba dni do daty płatności weksla.

Warunki, jakim powinien odpowiadać dyskontowany weksel, są na ogół pośrednio określane przez bank centralny, który- ustala regulamin redyskonta weksli. Z zasady bow iem każdy bank dąży do dyskontowania tylko takich weksli, które potem będą mogły być redyskontowane w banku centralnym. Do podstawowych warunków redyskonta należy zaliczyć:

Irrmin płatności do 3 miesięcy;

» podstawę wystawienia weksla umowę handlową;

dwa t/w. dobre podpisy, t/n. podpisy wystawcy i akceptanta mających zdolność k ndytową.

Mank ustala dla kredytobiorcy linię dyskontową (limit kredytu dyskontowego), do Kyitokości której zakupuje weksle od danego klienta. I .imit wyznacza się zazwyczaj na I n»k, ale często jest on prolongowany. Koszt kredytu dyskontowego dla kredytobiorcy Klinów i ustalona przez bank stopa dyskontowa od czasu liczonego od zakupu weksla do piininu jego płatności i ewentualnej prowizji. Wysokość stopy dyskontowej jest zalczna ■I wysokości stopy redyskontowej banku centralnego, od tego czy weksel odpowiada WHiunkom redyskonta, a także od zdolności kredytowej wystawcy i akceptanta.

I 2.2.3.

Krodyt lombardowy

JtM to kredyt o charakterze płatniczym, udzielany pod zastaw ruchomości lub praw fnmdujących łatwy zbyt na rynku. Ma on charakter krótkoterminowy. Udzielany jest H^sad/ie nie do pełnej wysokości zastawionych przedmiotów (np. ze względu na ryz>ko kursowe przy zastawie papierów wartościowych). V\ zależności od przedmio-E} zastawu można rozróżnić następujące rodzaje kredytu lombardowego:

pod zastaw papierów wartościowych, są to przede wszystkim obligacje o stałym \ oprocentowaniu (do 90% ich wartości) oraz akcje notowane na giełdzie (do 70% r jlcłii wartości);

pod zastaw towarów (do 60% ich wartości), na podstawie odpowiednich doku-I niemów składowych czy transportowych (konosamentów); pod zastaw weksli:

pod zastaw należności, np. z tytułu ubezpieczeń.

I 2.2.4.

Krodyt ratalny

Htedyt ratalny jest udzielany osobom fizycznym, przede wszystkim tym, które ina|i| w il. dochody w postaci płacy. W stosunku do tej grupy kredytobiorców wielkość Srdytu, rat spłaty oraz termin zwrotu są odpowiednio relacjonowane do dochodów [na ogół nie stanowią przedmiotu negocjacji. Na przykład mały kredyt jest udzielany jpn wysokości 23 płac. a kredyt długoterminowy - do wysokości 10 płac. a jego spłata po/r nastąpić w ciągu 3 lat.

^ praktyce bankowej spotykamy kilka odmian kredytu ratalnego. Do najczęściej Musow anych można zaliczyć:

krodyt udzielany kredytobiorcy bezpośrednio przez bank; kredyt udzielany na podstawie umowy z firmą sprzedającą dany towar do wysokości określonej procentowo (np. 80% wartości zakupionego towaru); firma ponosi wówczas także ryzyko braku spłaty kredytu (gwarancja zwrotu);

121

Wyszukiwarka

Podobne podstrony:

Od redakcji Aby zbiór spełnił swoją funkcję - materiału pomocniczego gwarantującego prawidłowa

Fundusze poręczeń kredytowych pełnią istotną funkcję w lokalnej/regionalnej strukturze gospodarczej.

W edukacji ekologicznej młodzieży i dorosłych istotną funkcję spełniają czasopisma ekologiczne. W Po

27 (756) PODATK opłata spełnia istotną dln rynku obrotu nieruchomościami funkcję stabilizującą. W re

Białka zaliczane są do najważniejszych składników pokarmowych. Spełniają one szereg Istotnych funkcj

Białka zaliczane są do najważniejszych składników pokarmowych. Spełniają one szereg Istotnych funkcj

Image068 informacyjnych R i S, przerzutnik może spełniać trzy funkcje podczas wyzwalania go impulsem

img228 Lalki lubią porządek — my także Teren przy przedszkolu powinien spełniać kilka funkcji.

skanuj0037 (92) Rozdział 2.2 Systemy te spełniają swą funkcję (planowanie zapotrzebowania) poprzez b

więcej podobnych podstron