1

BANKOWOŚĆ ĆWICZENIA 2 18.11.2012

Banki komercyjne

Banki komercyjne to banki funkcjonuje na bazie prawa handlowego i bankowego na zasadzie

rozrachunku gospodarczego, czyli przychodami ze swojej działalności pokrywają koszty, ich

celem jest maksymalizacja zysku

Są to również instytucje zaufania publicznego, tzn. obracają nie swoimi pieniędzmi

(powierzonymi przez klientów), więc musza minimalizować ryzyko swojej działalności

Prawo handlowe przyznaje im status spółek akcyjnych zaś prawo bankowe specyficzne formy

organizacji i działania

Bankowy Fundusz Gwarancyjny (BFG)

którego misja jest ochrona osób powierzonych swoje środki

pieniężne bankom oraz działanie na rzecz bezpieczeństwa i stabilności systemu bankowego w Polsce3.

Powołany ustawą 14 grudnia 1994 roku o Bankowym Funduszu Gwarancyjnym w celu

niedopuszczenia do załamania finansowego grupy banków prywatnych oraz utraty zaufania klientów

do systemu bankowego podjęto prace nad stworzeniem systemu gwarantowania depozytów.

Główne zadania BFG:

gwarantowanie depozytów pieniężnych zgromadzonych w bankach w wysokości i zakresie

wskazanych w ustawie

udzielanie zwrotnej pomocy finansowej bankom i zagrożonej wypłacalności

Zgodnie z regulacjami UE kwota depozytów do równowartości w złotych 100 000 € (w 100%).

Nadzór bankowy

ma zapewnić bezpieczeństwo wkładów gromadzonych przez banki i zapewnić

stabilność sektora bankowego. Jest sprawowany przez bank centralny, Ministerstwo Finansów lub

organizację niezależna. Do zadań nadzoru bankowego należy niedopuszczanie do:

naruszenia prawa handlowego i innych przepisów prawnych obowiązujących banki

utraty płynności finansowej przez banki

takiego pogorszenia się rentowności banku, które groziłoby jego likwidacją

Urząd nadzoru bankowego ma prawo kontrolowania działalności banku, a w przypadku naruszenia

prawa bankowego lub niewypełnienia zobowiązana wobec klientów, może zastosować odpowiednie

działanie, aż do zawieszenia lub odwołania kierownictwa banku i postawienie go w stan likwidacji

Zewnętrzne formy ostrożnościowe uzgodnione przez Komitetu Bazylejski są tworzone i egzekwowane

przez system nadzorczy. Obejmują one:

minimum kapitałowe dla banków

Definiowanie składników kapitału

Ważenie ryzyka aktywów

ocenę zarządzania portfelami kredytowymi i rezerw celowych

kontrolę koncentracji (limity ostrożnościowe)

kontrole kredytów powiązanych

kontrolę ryzyka kraju

kontrolę ryzyka rynkowego (rezerwy, standardy)

ocenę kontroli wewnętrznej.

Nadzór bankowy w Polsce

Od 1 stycznia 2008 nadzór sprawuje Komisja Nadzoru Finansowego, organ wykonawczy to generalny

Inspektorat Nadzoru Bankowego.(decyzje i zadania wykonuje)

Celem nadzoru bankowego w Polsce jest zapewnienie:

bezpieczeństwa środków pieniężnych gromadzonych na rachunkach bankowych

zgodności działalności banków z przepisami ustawy prawo bankowe, ustawy o NBP, ze

statutem i decyzja o wydaniu zezwolenia na utworzenie banku.

2

Zakres podmiotowego oddziaływania nadzoru bankowego na banki prowadzące działalność w Polsce

ma charakter wąski. W efekcie poza zasięgiem nadzoru bankowego w Polsce pozostają parabanki, co

stawiaj jest w uprzywilejowanej pozycji konkurencyjnej.

Nadzór bankowy oddziałuje na polskie banki w następującym zakresie:

licencjonowanie działalności banku (określa warunki uzyskania licencji bankowej oraz

sprawuje kontrolę przepływu własności akcji)

zewnętrzne regulacje ostrożnościowe w Polsce; nadzór dotyczy następujących obszarów:

o

wysokość funduszy własnych

o

współczynnik wypłacalności

o limity koncentracji wierzytelności

o rezerwy ogólne

o rezerwy celowe

(-) Stabilność sektora bankowego w Polsce

stabilny system finansowy w istotny sposób wspiera realizację głównych celów banku

centralnego

utrzymania stabilnego poziomu cen, a przez to tworzenia podstaw do osiągnięcia

długookresowego wzrostu gospodarczego.

stabilność systemu finansowego jest rozumiana jako stan, w którym system finansowy pełni

swoje funkcje w sposób ciągły i efektywnym

(-) Sytuacja polskiego sektora bankowego w 2008 i 2009 roku pozostawała stabilna, jednak widoczny

był znaczny wzrost ryzyka wynikającego z ogromnych zaburzeń na globalnych rynkach finansowych,

prowadzących do ograniczenia płynności i wzrostu kosztu pozyskania pieniądza na rynku, silnego

osłabienia złotego oraz gwałtownego pogorszenia perspektyw wzrostu gospodarczego. Wpłynęło to na

pogorszenie sytuacji finansowej części kredytobiorców i doprowadziło do znacznego spadku zysków

banków. Dalszy rozwój tych zjawisk oraz ich skutki stawiają duże wyzwania przed sektorem

bankowym. W 2009 roku i 2010 roku nadzór nad sektorem bankowym stanął w obliczu konieczności

zapewnienia stabilności systemu w obliczu efektów kryzysu na rynkach finansowych. Pomimo silnego

pogorszenia wyników finansowych sytuacja sektora bankowego pozostała stabilna.

Bank jako specyficzne przedsiębiorstwo

bank jest specyficzną formą przedsiębiorstwa gdyż od tradycyjnych przedsiębiorstw rożni się

w sferze formalnoprawnej funkcjami pełnionymi w gospodarce, zasadami księgowości i

sprawozdawczości bankowej

specyfikacja banku wynika z podstawowego założenia, przyjętego w stosunku do banków w

XIX wieku; bankom nadaję się przywileje, ale również wprowadza się ograniczenia

bank jest uprawniony do wykonywania czynności bankowych, podlegających nadzorowi.

Swoją działalność prowadzi na podstawie licencji, która może być odebrana w przypadku nie

przestrzegania przepisów prawa

działalność bankowa reguluje głównie Prawo bankowe. Istotne znaczenie w reglamentowaniu

działalności banków mają zarzadzania i zalecenia nadzoru bankowego, które nie dotyczą

innych przedsiębiorstw

podobnie jak przedsiębiorstwa, banki ponoszą koszty, ale i osiągają przychody i zyski

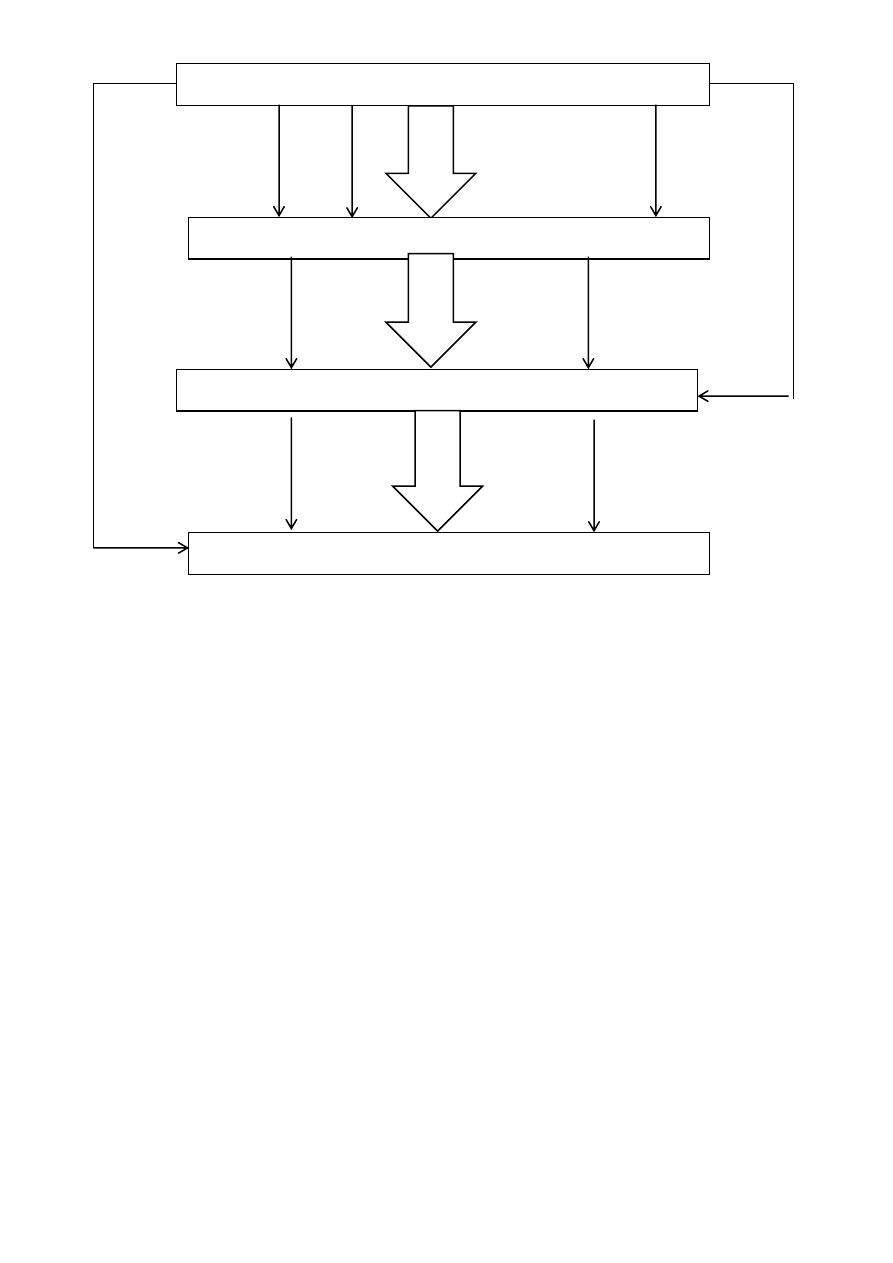

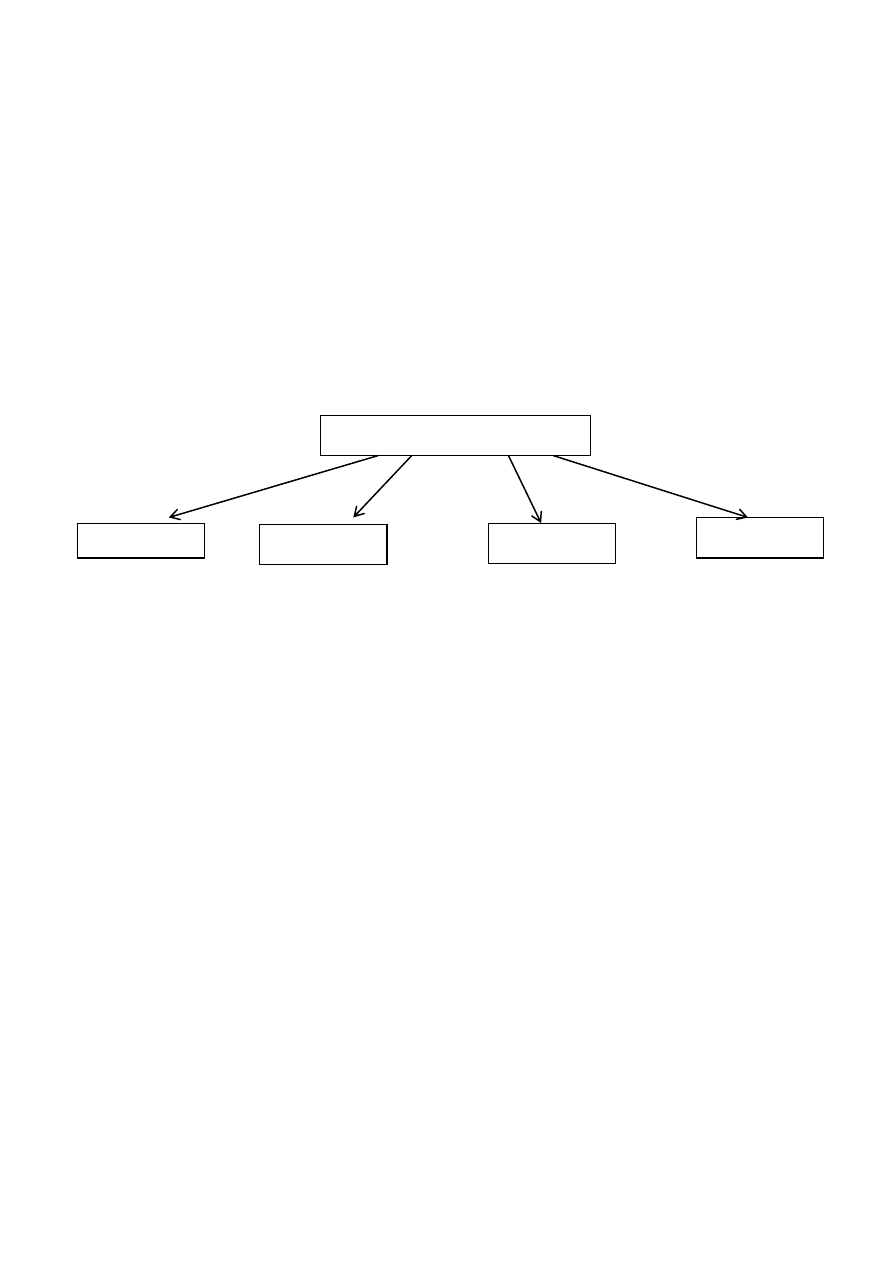

Struktura zarządzania bankiem jest złożona. Podstawowe decyzje są podejmowane przez

instytucje trzech typów:

walne zgromadzenie akcjonariuszy

radę nadzorczą banku

Zarząd

3

Zarządzanie bankiem

mianowanie i

sprawozdania nagrody

odwoływanie członków

NAGRODY

AUDYT

Kontrola

mianowanie i

odwołanie

członków

zarządzanie

mianowanie i

odwołanie

członków

Walne zgromadzenie akcjonariuszy

w jego skład wchodzą właściciele banku i tylko oni maja prawo głosu

najważniejsze zadania:

o

rozpatrzenie i zatwierdzenie sprawozdania z działalności spółki za ubiegły rok

o

podział zysku za ubiegły rok

o

udzielenie członkom organów kierowniczych (zarządu i rady nadzorczej) absolutorium

z wykonywania przez nich obowiązków

o wszystkie zmiany statut banku

o emisja nowych akcji

o

wybór rady nadzorczej

Rada nadzorcza banku

rada nadzorcza sprawuje stały nadzór nad działalnością we wszystkich dziedzinach jej

działalności

najważniejsza zadania

o

stała kontrola pracy banku, w tym kontrola sprawozdań finansowych i innych

dokumentów

o

mianowanie i odwoływanie członków zarządu

Zarząd

o

kieruje bieżącą działalnością banku

o podejmuje wszystkie istotne decyzje kadrowe

o

ustala wysokość oprocentowania depozytów, zasady oprocentowania kredytów i wysokość

prowizji bankowych

(-) Centrala i sieć terenowa banku

banki można podzielić na centrale i sieć placówek terenowych (siec bankowa, siec placówek)

centralna jest podzielona na depozyty i inne komórki organizacyjne, które pełnią funkcje

zarządcze np.

WALNE ZGROMADZENIE AKCJONARIUSZY

RADA NADZORCZA

ZARZĄD

CENTRALA I SIEĆ PLACÓWEK TERENOWYCH

4

Polityka kadrowa

podobnie jak tradycyjne przedsiębiorstwo banki zatrudniają pracowników i prowadza

tradycyjna politykę kadrową.

Przychody banku

większość zysków banku jest osiągana dzięki temu, że koszt pozyskania przez niego pieniędzy

jest znacznie mniejszy niż przychody z dokonywanych dzięki tym pieniądzom inwestycji

ważnym źródłem zysków banku są prowizje, czyli opłaty pobierane za czynności bankowe

w dużym uproszczeniu działalność banków można podzielić na kilka podstawowych dziedzin,

w stosunku do których używany jest termin „operacje bankowe”

Operacje bankowe dzielą się na:

operacje z klientami (m.in. operacje depozytowe i kredytowe)

operacje skarbowe (m.in. operacje związane z papierami wartościowymi i lokaty

międzybankowe)

inne typy operacji (m.in. operacje pośredniczące)

Inny podział operacji bankowych wyróżnia:

operacje należące do tzw. portfela bankowego (głownie operacje depozytowe i kredytowe)

operacje należące do tzw. portfela handlowego (operacje papierami wartościowymi obcymi,

lokaty międzybankowe znaczna część operacji pośredniczących)

Czynności bankowe

Czynności bankowe sensu stricto

Czynności bankowe sensu largo

- przyjmowanie wkładów pieniężnych płatnych

na żądanie lub z nadejściem oznaczonego

terminu oraz prowadzenie rachunków tych

wkładów

- prowadzenie innych rachunków bankowych

- udzielanie kredytów

- udzielanie i potwierdzanie gwarancji

bankowych oraz otwieranie i prowadzenie

akredytyw

- emitowanie bankowych papierów

wartościowych

- przeprowadzanie bankowych rozliczeń

pieniężnych

- wydawanie instrumentu pieniądza

elektronicznego

- wykonywanie czynności przewidzianych

wyłącznie dla banku w odrębnych ustawach

- udzielanie pożyczek pieniężnych

- operacje czekowe i wekslowe oraz operacje,

które przedmiotem są warranty

- wydawanie kart płatniczych oraz

wykonywanie operacji przy ich użyciu

- terminowe operacje finansowe

- nabywanie i zbywanie wierzytelności

pieniężnych

- przechowywanie przedmiotów i papierów

wartościowych oraz udostępnianie skrytek

sejfowych

- prowadzenie skupu i sprzedaży wartości

dewizowych

- udzielanie i potwierdzanie poręczeń

- wykonywanie czynności zleconych ,

związanych z emisja papierów wartościowych

- pośrednictwo w dokonywaniu przekazów

pieniężnych oraz rozliczeń w obrocie

dewizowym

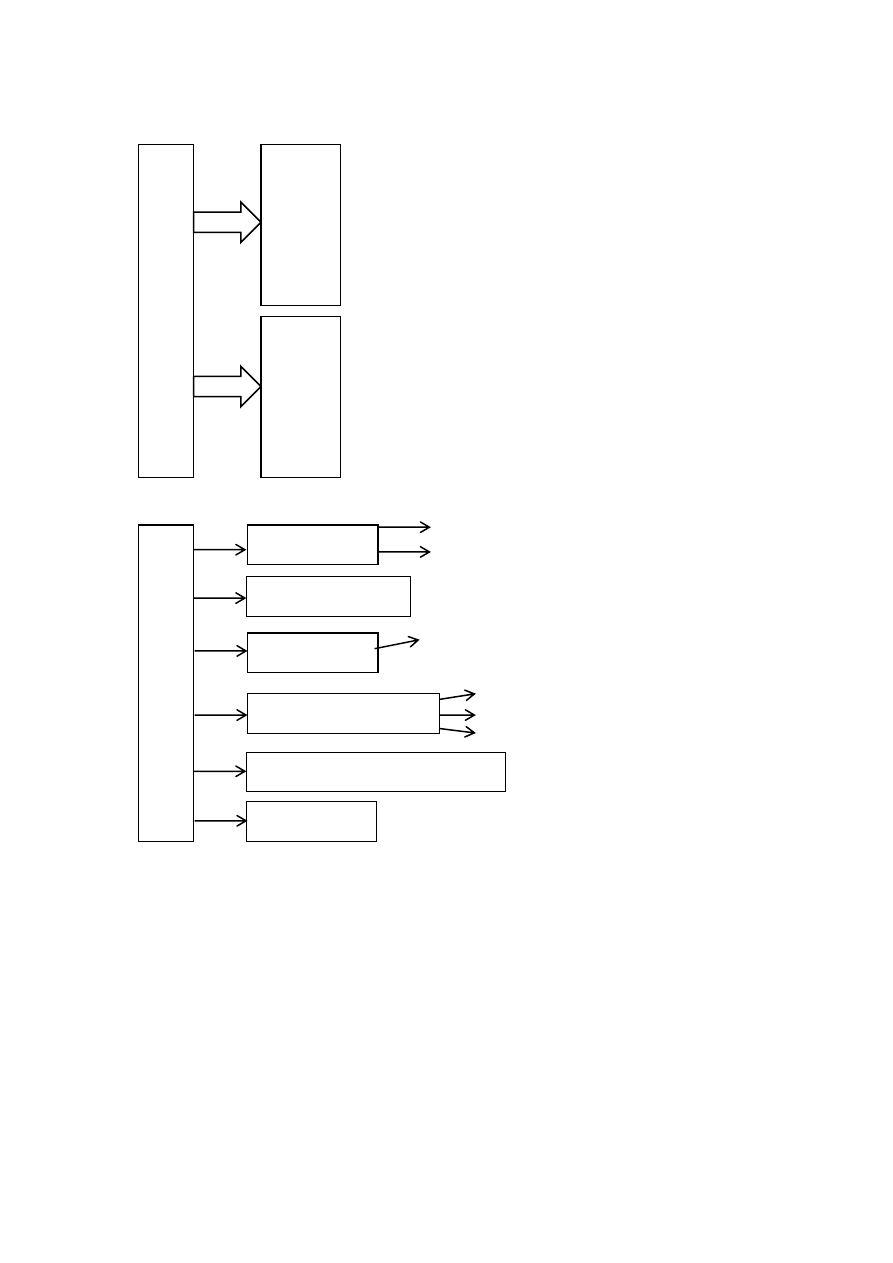

Produkty bankowe

Podstawowy podział wyróżnia:

produkty kredytowe

produkty depozytowe

produkty parabankowe

produkty rozliczeniowe

gwarancje bankowe

inne produkty bankowe (np. skup i sprzedaż walut obcych, wynajmowanie skrytek bankowych)

Produkty bankowe można podzielić na aktywne (dochodowe), pasywne (nie przynoszące dochodu) i

pośredniczące.

5

Bilans banku

Banki są zobowiązane do opracowania kilku bilansów, znacznie różniących się między sobą (np. dla

nadzoru bankowego, dla władz skarbowych, dla GUS i na własny użytek).

Pasywa banku komercyjnego

Aktywa banku komercyjnego

Gotówka w kasie

Środki w NBP

Należności od sektora niefinansowego

Należności od sektora budżetowego

Papiery wartościowe dłużne

Udziały i akcje

Inne papiery wartościowe

Polityka aktywów i pasywów

Polityka aktywów i pasywów polega na takim kształtowaniu ….

..…………………………………………………………………………………………………

………………………………………………………………………………………………….

Bank stara się tanio pozyskać pieniądze i zainwestować je w sposób najbardziej dochodowy,

pamiętając jednak cały czas o trzecim czynniku – ryzyku

Marketing bankowy

rosnąca konkurencja na rynku usług bankowych sprawia, że każdy nowoczesny bank musi

prowadzić marketing, a jego najważniejszym elementem jest opracowanie i wcielenie w życie

strategii produktu bankowego

marketing to jednak znacznie więcej, to także przygotowanie całościowej strategii działań

bankowych mających na celu stworzenie odpowiedniego obrazu banku, zapewnienie bankowi

zaufania i pozyskanie klientów

P

A

S

Y

W

A

K W

A Ł

P A

I S

T N

A Y

Ł

K

A O

P B

I C

T Y

A

Ł

Kapitał akcyjny

Kapitały zapasowe i rezerwowe

Niepodzielny zysk za ubiegłe lata

Zysk z roku bieżącego

Rezerwy celowe

Depozyty klientów

Zobowiązania wobec NBP i sektora

budżetowego

Lokaty międzybankowe bierne

Papiery wartościowe dłużne banku

Inne pasywa

A

K

T

Y

W

A

GOTÓWKA

ŚRODKI TRWAŁE

KREDYTY

PAPIERY WARTOŚCIOWE

LOKATY MIĘDZYBAKOWE CZYNNE

INNE AKTYWA

6

marketing oparty na kompleksowym ujęciu wszystkich czynników mających wpływ na

osiągniecie zamierzonego celu w postaci oddziaływania na docelowy rynek lub jego segmenty

nosi nazwę marketingu mix.

Można wyróżnić podstawowe segmenty marketingu bankowego:

segmentacja działań marketingowych

W odniesieniu do większości produktów promocja jest mało skuteczna, jeśli adresujemy ja do

ogółu ludności. Dlatego tez specjalności ds. marketingu prowadzą politykę działań

marketingowych stosownie do założenia celu. Skład segmentów rynku zależy od konkretnego

zadania postawionego przed nimi.

program marketingowy

Wstępem do opracowania dobrej strategii marketingowej jest przeprowadzenie odpowiednich

badań. Badanie jest przede wszystkim zapotrzebowanie klientów na produkty bankowe, te

istniejące i te, które mógłby wprowadzić.

Na podstawie przeprowadzonych badan tworzony jest program marketingowy, który jest stale

uzupełniany i przekształcony.

Istotnym elementem programu marketingowego jest wprowadzenie i wykorzystanie nowych

produktów. Podstawowym celem programu marketingowego jest przystosowanie banku do

wymagań i potrzeb obecnych i przyszłych klientów. W ramach takiego programu opracowuje

się nie tylko strategię promocji produktów przynoszących największe korzyści finansowe

bankowi, ale także i produktów, które wiążą z bankiem dobrych klientów lub przynoszą im

inne korzyści.

wizerunek banku

Tworzenie odpowiedniego wizerunku banku jest dokonywane przy użyciu szerokiego

wachlarza środków, m.in. przez reklamę prasową, radiowa i telewizyjną, ulotki reklamowe, itp.

Niektórzy uważają, że większe znaczeni ma parareklama, czyli doprowadzenie rożnymi

środkami do ukazywania się korzystnych artykułów, audycji telewizyjnych, itp. O banku.

Innym działaniem jest działalność dobroczynna (subwencjonowanie wydawnictw). Sponsoring

bankowy jest znacznie skuteczniejszy niż sponsoring innych przedsiębiorstw.

Wpływ na wizerunek banku ma sam wystrój lokali bankowych, sposób zachowania się

personelu, wprowadzenie przez bank produktów uważanych za najbardziej nowoczesne (np.

home banking)

Ostatecznym rezultatem tych działań jest wypracowanie obrazu banku solidnego,

wypłacalnego, a także nowoczesnego – takiemu bankowi znacznie łatwiej jest pozyskać

zarówno depozyty, jak klientów na kredyty.

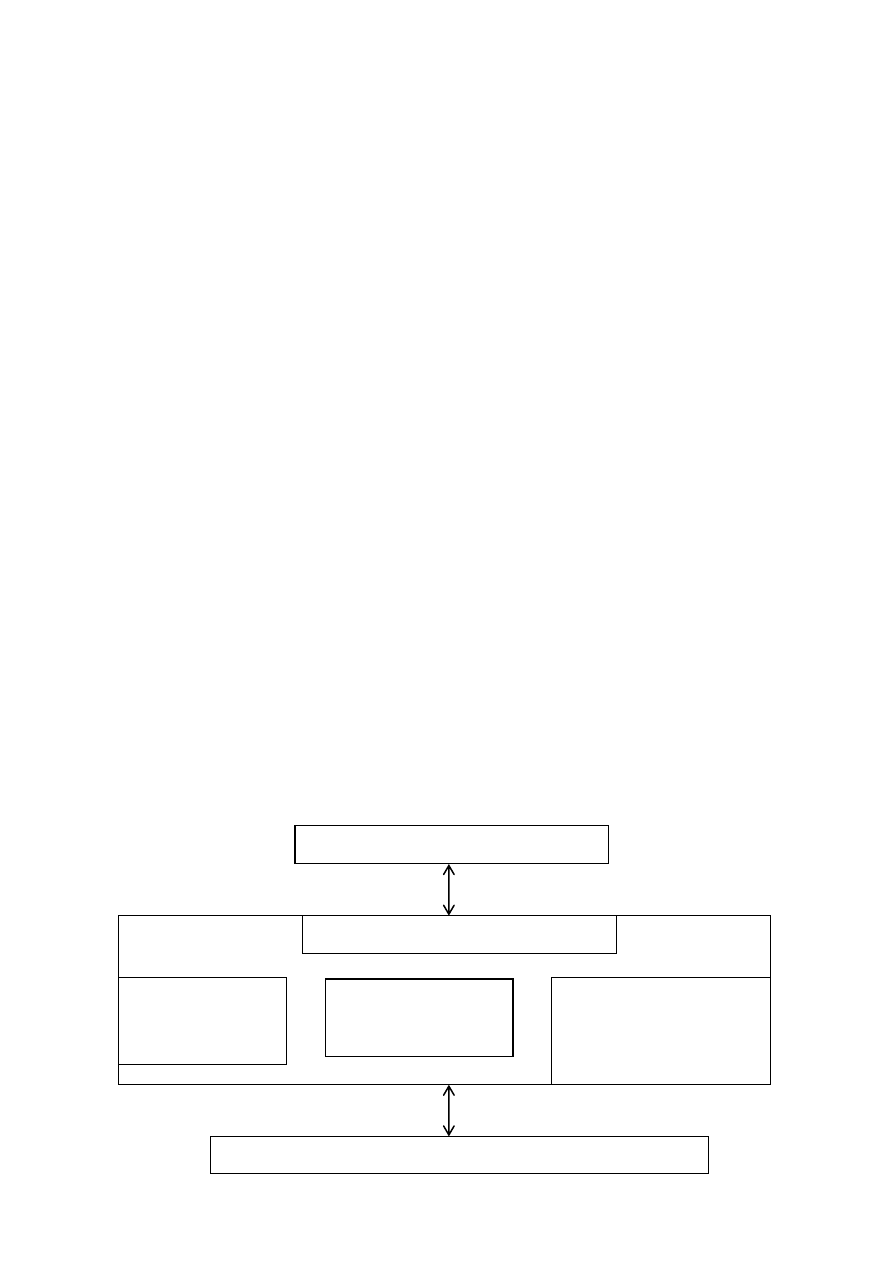

Istota i struktura koncepcji marketingu

Misja

struktura

zakres

działania

Proces w wąskim

znaczeniu

CELE BANKU

Strategie marketingowe

Orientacja na ofertę, osoby

(uniwersalna, specjalistyczna

paleta produktów)

Orientacja grupy

klientów

Orientacja

geograficzna

Zarządzanie instrumentami z zakresu polityki zbytu (marketing mix)

7

Strategie marketingowe

strategie marketingowe stanowią połączenie celów marketingowych z zespołem narzędzi

marketingowych (marketing mix)

zasadnicze można wyróżnić 3 strategie marketingu bankowego

o ukierunkowana na geograficzne rynki zbytu

- działanie na rynku lokalnym

- działanie na rynku regionalnym

- działanie na rynku ponadregionalnym/krajowym

- działanie na rynku europejskim/międzynarodowym

o

ukierunkowaną na klienta

- niezróżnicowana strategia obsługi klienta (obsługa wszystkich klientów na rynku)

- zróżnicowana strategia obsługi klienta (uwzględnienie potrzeb i preferencji)

poszczególnych grup docelowych

- skoncentrowana strategia obsługi klienta (koncentracja na wybranej grupie)

o

ukierunkowaną na produkt

Instrumenty marketingu bankowego

MARKETING MIX

Dystrybucja

Promocja

Cena

Produkt

- oferta

- jakośd

- funkcje

- usługi

dodatkowe

- metody kształtowania cen

- stopy procentowe

- prowizje i opłaty bankowe

- usługi dodatkowe

- popieranie reklamy

- sprzedaż osobista

- reklama

- public relations

- sponsoring

- lokalizacje

- kanały dystrybucji

- nowoczesne formy sprzedaży

Wyszukiwarka

Podobne podstrony:

FINANSE PRZEDSIĘBIORSTW ĆWICZENIA 4 (18 11 2012)

BANKOWOŚĆ ĆWICZENIA 1 (04 11 2012)

BANKOWOŚĆ ĆWICZENIA 3 (24 11 2012)

FINANSE PRZEDSIĘBIORSTW ĆWICZENIA 4 (18 11 2012)

5 Bankowość wykład 18.11.2008, STUDIA, Bankowość

BANKOWOŚĆ ĆWICZENIA 4 (09 12 2012)

18.11.2012, Bezpieczeństwo pracy przy urządzeniach pod ciśnieniem

Ćwiczenia, Ćwiczenia 5 – 18.11.2015

BANKOWOŚĆ WYKŁAD 4 (17 11 2012)

Finanse Przedsiębiorstw ćwiczenia 17 11 2012

Zumba 18.11.2012, BACHAMAS, Kronika 2012 2013

18.11.2012, BHP, semestr 3, Analiza i ocena zagrożeń

miażdżyca IHD 18 11 2012

BANKOWOŚC WYKŁAD 3 (03 11 2012)

FINANSE PRZEDSIĘBIORSTW ĆWICZENIA 3 (04 11 2012)

5 Bankowość wykład 18.11.2008, STUDIA, Bankowość

więcej podobnych podstron