Ekonomia sektora publicznego – wykład 2008

Ekonomia sektora publicznego: jak w sposób najbardziej efektywnie wydatkować środki?

Sektor publiczny to paleta różnych sektorów gospodarczych (np. budżet państwa, samorząd fundusze

celowe)

Definicja pierwsza:

•

Definicja Głównego Urzędu Statystycznego eksponuje ona udział sektora publicznego w życiu

gospodarczym (każda jedna transakcja z udziałem podmiotów)- to najszersze ujęcie tego sektora.

To zbiór wszystkich państwowych i komunalnych osób prawnych, ale także osób nie posiadających

osobowości prawnej jednostek organizacyjnych podległych organowi władzy publicznej (państwowym lub

samorządowym). Uświadomienie różnorodności podmiotów. W definicji tej nie ma jednej uniwersalnej

metody zarządzania. Zdefiniowanie problemu, pokazanie obecności państwa w gospodarce.

Definicja druga- znaczenie węższe ujęcie.

Za sektor uważa się stan własności Skarbu Państwa lub jednostek samorządu terytorialnego oraz

podmioty, które choć formalnie nie stanowią własności wymienionych osób prawnych to podlegają

władzy państwowej (niekomercyjne instytucje finansowane z podatków i innych środków o charakterze

podobnym ale także przedsiębiorstwa stanowiące w 50% własność Skarbu Państwa lub jednostek

samorządu terytorialnego nawet jeśli ich działalność ma ewidentnie charakter komercyjny.

Należy zatem ten zbiór zmniejszyć o banki, jednostki komercyjne. Ważne z punktu widzenia

ekonomizacji działań instytucji. Wyrzucenie instytucji, które działają w formie spółek prawa handlowego,

instytucji państwowych.

•

Definicja według '' Ustawy o finansach publicznych'' wymienia ona wprost obszary działania sektora

publicznego:

1. * organy władzy publicznej

* organy administracji rządowej

* organy kontroli państwowej

* organy ochrony prawa

* sądy i trybunały

* jednostki samorządu terytorialnego oraz ich związki

2. * jednostki budżetowe

* zakłady budżetowe

* gospodarstwa pomocnicze jednostek budżetowych

3. * fundusze celowe

4. * państwowe szkoły wyższe

5. *jednostki badawczo rozwojowe

6. *samodzielne publiczne zakłady opieki zdrowotnej

7. * państwowe i samorządowe instytucje kultury

8. *ZUS/KRUS i ich oddziały

10.Polska Akademia Nauk i jej jednostki organizacyjne

11. państwowe lub samorządowe jednostki prawne utworzone w odrębnych ustawach, wykonujących

zadania publiczne ( bez przedsiębiorstw, banków, spółek prawa handlowego)

ustawa o finansach publicznych

Główne kierunki funkcjonowania sektora publicznego z punktu widzenia racjonalizacji działań:

1) Sposób wykonywania kontroli w sektorze publicznym:

Organy uprawnione to parlament, NIK, RIO. Istnieją głosy za zlikwidowaniem instytucji

absolutorium- zastąpienie tego indywidualną odpowiedzialnością za stopień osiągania celów (to

dość duża słabość systemu)

2) Przekazywanie w ramach decentralizacji zadań adekwatnych środków do realizacji zadania.

Decentralizacja jest dobra sama w sobie, to próba standaryzowania; z reguły koszty a realizacja

zadań mijają się ze sobą, często samorząd dopłaca do zadań nałożonych przez rząd (subwencja jest

niewystarczająca).

Należy przeprowadzić parametryzację podstawowych wyznaczników kosztów i standaryzacja tych

1/33

kosztów (ile musimy mieć?)

3) Odpowiedzialność za realizację działań w sytuacji dekoniunktury.

Dekoniunktura to stagnacja lub ujemny przyrost. Należy zastanowić się , kto w takiej sytuacji

przejmuję realizacje działań przekazywanie to często pozbycie się problemu)

4) Zagwarantowanie jawności i przejrzystości.

W rzeczywistości nie ma pełnego odzwierciedlenia tej zasady. Jawność polega na tym ,ze

wiadomo jakie są zadania i w jaki sposób są realizowane, natomiast do utrzymania przejrzystości

zobligowany jest minister finansów tworząc zasady klasyfikacji dochodów i przychodów (tzw.

klasyfikacja budżetowa), a także podając jednolity plan kontroli dla administracji publicznej.

Zasady te nie zostały do końca spełnione, gdyż przeciętny obywatel nie umie odczytać tych

zapisów. Aby osiągnąć pełną przejrzystość i jawność należy zobiektywizować kryterium

społecznych dostępności. W tym momencie odchodzi się od klasyfikacji budżetowej , a stosuję się

program dochodowo - programowy.

5) Podniesienie efektywności wydatkowanych środków.

W obszarze alokacji i wydatkowania mówimy o tej efektywności.

Efektywność ogólna – to stosunek nakładu do efektu (zawsze z racjonalizacją wydatków) Efekt

dwóch kierunków działania:

●

zmniejszenie wydatków przy utrzymaniu określonej ilości produktów (minimalizacja nakładów)

●

maksymalizacja efektów przy określonych nakładach

Efektywność produkcji to nakład na jednostkę produktu.

Efektywność społeczna to wielkość nakładów do efektów społecznych (zwiększenie dostępności

do usługi) stoi w sprzeczności z efektywnością produkcji.

Należy zdefiniować optymalny poziom kosztów, a tym samym zdefiniować maksymalizację

korzyści.

Po stronie wydatków mówiąc o efektywności możliwe są do zastosowania różne typy budżetowe,

po stronie dochodów mamy:

-ekonomiczny pobór podatków

-oddziaływanie na podatki (jaki system podatkowy jest najbardziej wydajny)

Alokacja efektywna – efektywność w rozumieniu Pareto - występuję gdy istnieję pewien optymalny

rozkład środków gwarantujących maksymalizację zadań i minimalizację kosztów: to alokacja dóbr i usług

wraz z kosztami. Zapewnia ona taki rozkład korzyści i satysfakcji, który nazywamy optymalnym tzn, nie

da się dokonać zmiany czyli relokacji środków w inny sposób nie pogarszając sytuacji innych

uczestników gry rynkowej. Nie da się już poprawić niczyjej sytuacji.

Jest to stan bardzo trudny aby go otrzymać:

●

po stronie dochodu; efektywna stopa opodatkowania (nie ściąga zbyt wiele z rynku, żeby nie

zmniejszyć możliwości inwestowania)

●

po stronie wydatków; efektywność kosztowa: koszt jednostkowy usługi w danym roku

(odchylenia od posiadanego stanu kosztów)

6) Wprowadzanie pewnych elementów gry rynkowej do sektora publicznego.

Tak naprawdę rezygnacja z pewnych elementów gry rynkowej na rzecz sektora publicznego.

Istnieją trzy obszary, w których istnieją pewnie niesprawności, zatem mogą tu występować tylko

elementy sektora publicznego:

●

wyścig o pieniądze powinny wygrywać tylko podmioty jakościowo i cenowo najlepsze

●

ustalenie zasad zarządzania

●

model kontroli (podział ryzyka)

Te wszystkie sześć elementów pozwala stworzyć charakterystykę obszarów działania sektora

publicznego:

1. organy władzy publicznej:

●

podniesienie jakości i wydajności pracy sądów

●

resortowe wskaźniki (ile średnio trwa proces)

●

połączenie efektywności społecznej z podbudową kosztową

●

jednostki samorządu; lepsza organizacja,

2. jednostki budżetowe:

2/33

likwidacja gospodarstw pomocniczych, agend

podniesienie efektywności i wydajności pracy

zwiększenie samodzielności

3. fundusze celowe (np. NFZ)

obszar najbardziej krytykowany

istnieje ich zbyt dużo, tylko paręnaście z nich jest niezbędnych

ilość , kontrola, rodzaj zadań

powoływane są zawsze odrębnymi ustawami

uznaniowość nie musi służyć efektywności

niezwykły obszar nadużyć, poza kontrolą

4. państwowe szkoły wyższe

jest ok. 1000 finansowanych uczelni

niezwykle efektowny rynek

5. jednostki badawczo rozwojowe

podniesienie efektywności ( w rankingach międzynarodowych porównywanie się z najlepszymi)

kontrolowanie tego sektora na rynku

częściowa prywatyzacja zarządzania tą sferą

stopa zwrotu na nauce (płacenie naukowcą jeśli nakłady się zwrócą)

6. samodzielne publiczne zakłady opieki zdrowotnej

ustawa o samodzielnych publicznych zakładach opieki zdrowotnej

usamodzielnienie tych zakładów

samofinansowanie, ale w razie problemów organ założycielski musi się tym zająć

7. państwowe i samorządowe instytucje kultury

jest ich ok. 260 (dużych)

tę sferę również da się sprywatyzować, albo nawet zarabiać na kulturze np. Francja

kultura może być przemysłem

to źródło dochodów dające wzrost PKB

prywatyzacja na dwa sposoby:

-sprzedaż majątku i jego zagospodarowanie

- samego sposobu zarządzania

8. fundusze

dotyczy wszystkich funduszy (urzędy, izby)

analiza kosztów

zarządzanie efektywnością

-ilość wydatków (koszt obsługi jednej wydatkowanej złotówki)

- efektywność dochodowa

9. NFZ i jego oddziaływanie

10. Polska Akademia Nauk

te same założenia co w punkcie 4 i 5

popularyzacja polskiej nauki w świecie

stopa zwrotu na nauce

11. państwowe lub samorządowe jednostki

ustawa o gospodarce komunalnej z 1997r, organy utworzone dzięki tej ustawie

w 1990 roku nastąpiła komunalizacja mienia samorządy przejęły ich duża część

następnie zaczęto je sprzedawać; gdyż odezwały się głosy przeciwko działalności gospodarczej

samorządów

w latach 1992-1993 powrót samorządu do działalności gospodarczej

założenia ustawy:

-zdefiniowanie pojęcia gospodarstwa komunalnego- to prowadzone przez samorządy działania

wymienione w ustawach np. promocja, opieka zdrowotna itp. pod warunkiem użyteczności

publicznej

- mogą również wykraczać poza użyteczność publiczną, ale pod dwoma warunkami:

•

niezaspokojone potrzeby społeczności lokalnej (wystarczy zwykłe uzasadnienie)

3/33

•

informacja o poziomie bezrobocia (stopa bezrobocia)

możliwość tworzenia spółek jednostek samorządu terytorialnego – charakter zbiorowy

–

również działalność może być prowadzona gdy nie ma innej możliwości zagospodarowania mienia

(np. nie da się go zbyć po cenie rynkowej) ; można z niego utworzyć zakład lub zagospodarować

–

spółki prawa handlowego; działalność usługowa szkolna , promocyjna przyczyniająca się do rozwoju

–

można utworzyć każdy rodzaj przedsiębiorstwa (działania o znaczeniu regionalnym)

–

uteralne założenia

Podsumowanie

Wysoka różnorodność organizacyjna, różne rodzaje gospodarki (specyfikacja branży)

Opisanie działań racjonalizacji pozwala stworzyć system podatkowy i metody budżetowania.

Funkcje sektora publicznego:

♣ alokacyjna

✗

ma zapewnić efektywność całej gospodarki wobec niesprawności systemu rynkowego (zastąpić

pewien mechanizm rynkowej alokacji)

✗

ma zawsze charakter rzeczowy

✗

alokacja i redystrybucja są ze sobą ściśle związane

✗

związana jest z zadaniami publicznymi i społecznymi

✗

alokacja dóbr publicznych

- sensu stricto ''to dobra rzadkie”, bardzo ważne z punktu widzenia ekonomii (zasoby naturalne za

które państwo bieżę szczególną odpowiedzialność) i wytwory państwa czyli obronność,

dyplomacja, zarządzanie, bezpieczeństwo publiczne (są one niezbywalne)

W ramach alokacji są one dostarczane i chronione, trudno ustalić ich koszt jednostkowy.

Użyteczność dobra publicznego , czyli skłonność obywateli do nabywania tych usług jest raczej niska.

-sensu largo to znaczenie sensu stricto i ta część dóbr, które są finansowane ze środków publicznych

●

alokacja dóbr społecznych

Dobra te nadają się

4/33

dochody

bez względu na poziom

dochodów użyteczność

tych dóbr jest taka sama

użyteczność

dobra publicznego

cechy użyteczności

dobra publicznego

dochody

użyteczność rośnie wraz

ze spadkiem

dochodowości obywateli

(nauka, opieka

zdrowotna, społeczna)

użyteczności

dobra społecznego

cechy użyteczności

dobra społecznego

do redystrybucji, na rynku przez zastosowanie, mechanizmów rynkowych. Możemy ustalić ich koszt

jednostkowy, co pozwala na podjęcie racjonalnych decyzji.

Mechanizmy rynkowe rodzą pewne niesprawności, które powodują, że państwo musi próbować

oddziaływać na ten rynek:

✗

nadmierne zróżnicowanie dochodów, poszczególnych jednostek, które powodują ograniczenie

dostępności do poszczególnych dóbr np. oświata kultura a nawet zdrowie

ubóstwo w Polsce sięga nawet 40%, zastępowanie pewnych produktów innymi – dostępność jest

bardzo ważna.

✗

pełna swoboda wyboru obywatela- oznacza zamknięcie pewnych branż np. kultura

✗

przedsiębiorstwa prywatne, które dominują w gospodarce rynkowej – większy zysk i efektywność,

natomiast efekty uboczne ich działalności w większości pokrywa państwo np. ochrona środowiska

Podsumowanie

mechanizm rynkowy nie zawsze jest najlepszym rozwiązaniem.

♣ redystrybucyjna

✗

nazywana funkcją sprawiedliwości społecznej

✗

równość wobec nadmiernej dysproporcji dochodów (coraz większe rozwarstwienie)

✗

zniwelowanie pewnych dysproporcji pomiędzy dochodowością obywateli

✗

zniwelowanie pewnych dysproporcji pomiędzy dochodowością obywateli

✗

ma zawsze charakter finansowy dwojakiego rodzaju:

- gromadzenie dochodów od innych podmiotów

- przesuwanie siły nabywczej, pieniądza pomiędzy regionami, sferą materialną i nie materialną

budżetem a ludnością ( gospodarstwami domowymi) itp.

Ludzie najbogatsi a ludzie najbiedniejsi.

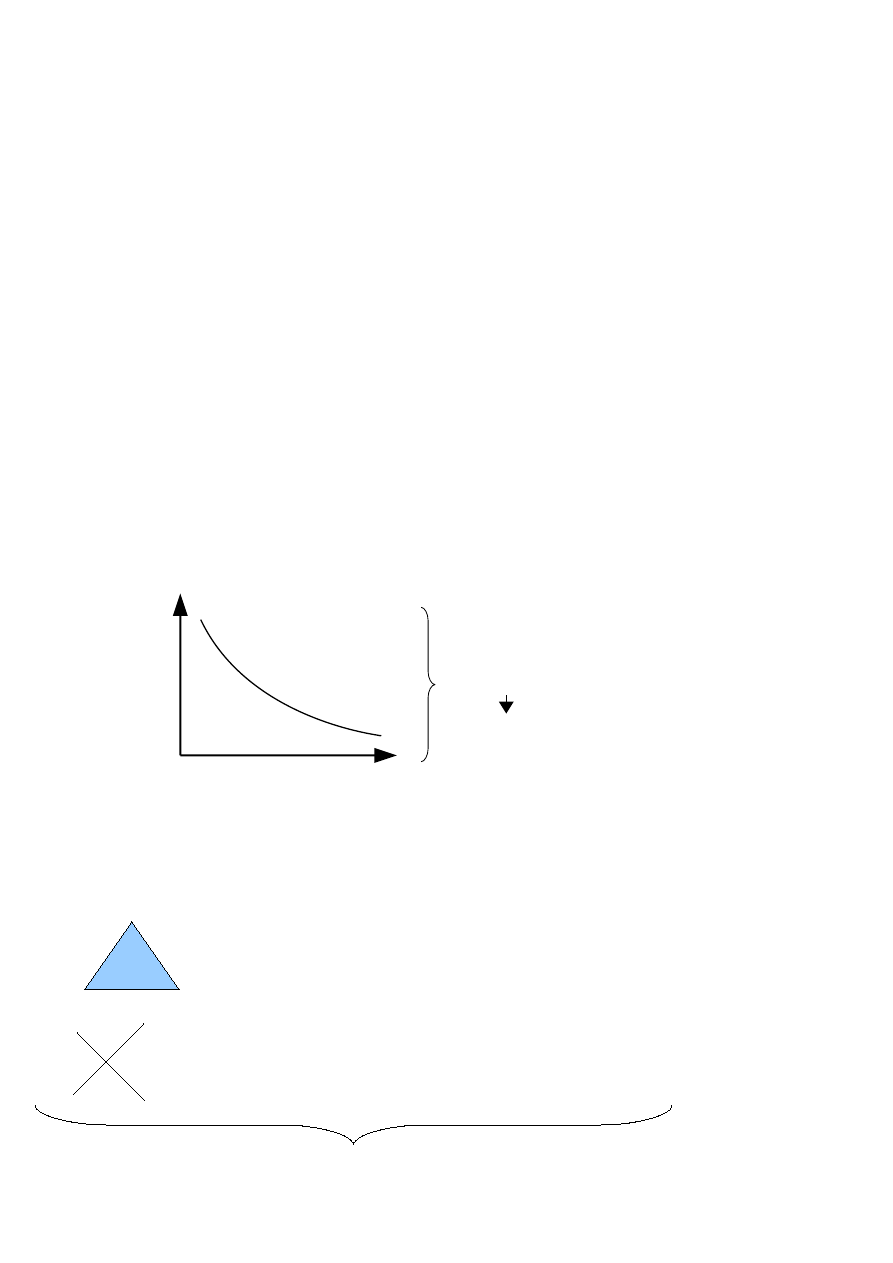

posiada kilka wymiarów:

1. przestrzenny

przesuwanie pieniądza między regionami (makro przestrzenny)

nie ma korelacji pomiędzy ilością środków a rozwojem, ważny jest np. współczynnik obywatelskości,

5/33

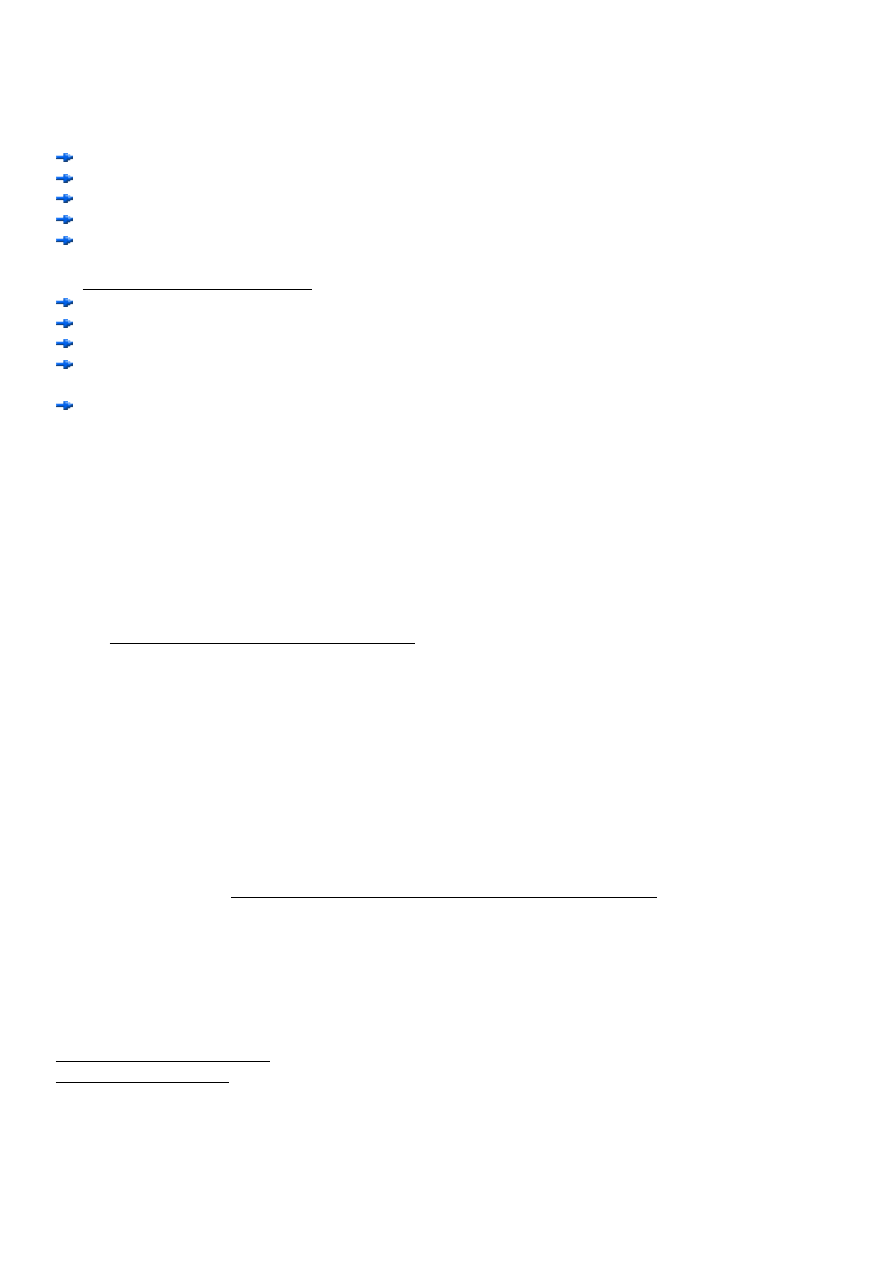

tzw. ''trójkąt'', UE powyżej

50% pieniędzy trafia na

rozwój tego regionu

Polska podział na 4 regiony

dochód

bogatsi

„cierpią”

ulgi

biedniejsi dostają więcej ulg

system ulgi

inwestycyjnych ,

dochodowych

dyskusje na

jakim poziomie

powinny być

podatki

kultura, współpraca – wsparcie i odpowiedź na pewne potrzeby

niektóre społeczeństwa rozwijają się zawsze, zatem ważny jest optymalny rozkład środków

Podsumowanie:

maksymalne wspieranie tylko tych którzy się rozwijają:

–

indywidualny

–

społeczny

–

ekonomiczny

Czyli zapewnienie, pewnych makroproporcji:

–

wielkość wydatków w stosunków do PKB

–

wielkość dochodów s stosunku do PKB

–

wydatkowanie inwestycji w wydatkowaniu ogółem

–

wydatkowanie bieżące w wydatkowaniu ogółem

–

wydatkowanie stałe w wydatkowaniu ogółem

sprzyja to kształtowaniu sytuacji dochodowej różnych grup.

poziom satysfakcji z konsumpcji określonego dobra

nie posługujemy się zyskiem lub stratą tylko korzyścią i wyrzeczeniem się społecznym

zawsze odpowiada się na dwa pytania:

- czy dajemy prymat sprawiedliwości, równości czyli polityka m.in. koalicji dwustronnej

- czy dajemy prymat wzrostowi efektywności gospodarowania ( w pierwszej kolejności nie

konsumpcja)

zasada zdolności podatkowej podatnika wg. Adama Smith'a, mówi, że wyższą zdolność

podatkową ma ten podatnik, który osiąga wyższe dochody.

♣ stabilizacyjna

➔

funkcja ta oddaje wszystko co może zrobić państwo

➔

zapewnienie stabilności gospodarczej, rynkowej, wobec jej cyklicznego funkcjonowania

➔

ma na celu umiejętne posługiwanie się instrumentem alokacji i redystrybucji aby nie zakłócać

wahań czyli cykli koniunkturalnych (przebieg tego procesu w czasie odbywa się z różnym

natężeniem; aktywności i zastój, które są stosowane zarówno w polityce fiskalnej jak i monetarnej)

➔

dla rozważań istotny jest popyt indywidualny i popyt łączny ( przy nierównomiernym przebiegu

procesów gospodarczych jest uzależniony od kształtowania efektywnego popytu pieniężnego na

dobra i usługi) sprawdzamy to we wzrostowej tendencji popytu

➔

w okresie spadku mamy do czynienia z tym, że większość kategorii ekonomicznych wykazuje

tendencje spadku

6/33

to wszystko odnosi się do SKŁONNOŚCI DO

OSZCZĘDZANIA I INWESTOWANIA

poziom bezrobocia

poziom stopy procentowej

podstawowymi środkami

oddziaływania na łączny popyt: poziom

zatrudnienia, stopy inflacji, stopy procentowe

saldo budżetu państwa,wielkość dochodów

budżetowych, wielkość wydatków

Instrument – Bank Centralny

polityka monetarna:

NBP oddziałuje głównie na:

-stopy procentowe

-stopy rezerw obowiązkowych

-repo

Instrument – RZĄD

polityka fiskalna,podatki,kredyty

wielkość i struktura dochodów budżetowych :

●

automatyczna stabilizacja koniunktury

wbudowana w system podatku dochodowego

●

dyskrecjonalne ( uznaniowe) regulowanie

poziomu opodatkowania podmiotów

zmiany stawek i struktury podatków, wydatków

●

zwłaszcza podatki inwestycyjne

Saldo budżetu:

- deficyt (korekta)

- dług publiczny (obsługa)

Nadmierny fiskalizm ogranicza zdolność oszczędzania przez gospodarstwa domowe.

Efektywny popyt podparty jest siłą nabywczą pieniądza.

PODSUMOWANIE FUNKCJI STABILIZACYJNEJ:

Prawo Solowa – dla każdego kroju poziom nachylenia wzrostu gospodarczego jest możliwy do

wyznaczenia.

Aby pobudzić wzrost konsumpcji powinna istnieć formuła inwestycyjna – kapitał ma mniejsze znaczenie

niż umiejętność zagospodarowania.

od 7% do 10% społeczeństwa ma umiejętność inwestowania

Wydatki rządowe czasem są ważne i dobre dla gospodarki.

Metody działań stabilizacyjnych w wybranych państwach Europy (z punktu widzenia cykli

koniunkturalnych):

Wielka Brytania:

Budżet tego państwa jest dość duży (podatki dochodowe -bezpośrednie) i VAT( podatek pośredni)

Dwa rodzaje instrumentów:

1.chronią niektóre grupy wydatków; utrzymanie na poziomie sztywnym:

-podatki socjalne (robotnicy, górnicy) – szczególnie w okresie dekoniunktury

- wydatki na obronę

oddziaływanie na wzrost gospodarczy poprzez inwestycje(to instrument najskuteczniejszy)

instrumenty przyśpieszające amortyzacje (określone środki trwałe amortyzują się szybciej)

pieniądz pozostaje w kieszeni podatników (pozytywnie na poziomie rentowności)

zastępowanie środków trwałych ( tzw. ''replacement'' – nowe środki i odpisywanie ulgi

inwestycyjnej)

Szwecja

posiada dwa najważniejsze instrumenty

-podatek od inwestycji ( w okresie ''boomu'' od każdej zainwestowanej korony 10% podatku)

pieniądze te trafiają na konto rezerw inwestycyjnych i stanowią ochronę przed dekoniunkturą

Niemcy

1967 r. ustawa o możliwości stosowania różnych instrumentów stabilizacyjnych gospodarkę –

ustawa ta daję duże uprawnienia ministrowi finansów.

ustawa ta przewiduję pakiet instrumentów propopytowych i antypopytowych (minister nie musi się

pytać o zgodę czy może je wykorzystać)

system rezerw koniunkturalnych, określona część pieniędzy wpływa na to konto- są one

uruchomione gdy trzeba ożywić gospodarkę – Bank Federalny

Instrumenty propopytowe ministra:

➔

w zakresie popytu indywidualnego

* zmniejszenie stawek podatku dochodowego ( w roku budżetowym) ; chwilowa obniżka dla osób

fizycznych i prawnych do wysokości 10%, również na okres do 1 roku ulg inwestycyjnych do

wysokości 7, 5 % kosztów inwestycyjnych

7/33

trzeba unikać tych miejsc

gospodarka rozwija się cyklicznie

amplituda wahań powinna być jak

najmniejsza!

* odstąpienie od standardowych zasad pobierania zaliczek na podatek dochodowy i dostosowanie

tych zaliczek do przewidywań podstawowego opodatkowania w aktualnym czasie (przy

zmieniającej się koniunkturze)

➔

w zakresie popytu zagregowanego

*uruchomienie rezerw koniunkturalnych lub inwestycyjnych

*przekwalifikowanie podatków inwestycyjnych średnio i długoterminowych na wydatki bieżące

* możliwość dla podmiotów sektora publicznego na zaciągania zobowiązań wyższych niż dostępne

➔

instrumenty antypopytowe ministra w zakresie popytu indywidualnego

*zwiększenie stawki na podatek dochodowy w danym roku budżetowym do wysokości 10%

* ograniczenie ulg inwestycyjnych

*zwiększenie zaliczek; popytu zmniejsza się (podatek dochodowy)

➔

w zakresie popytu zagregowanego

* ograniczenie możliwości zaciągania pożyczek przez podmioty prywatne.

* zobowiązanie do zdeponowania na rachunkach rezerw koniunkturalnych do wysokości 3,5%

wpływów w budżecie dochodowym

* uzależnienie możliwości zaciągania pożyczek od decyzji ministra

♣ bodźcowa

Przez system budżetowy rząd potrafi oddziaływać na gospodarkę; bezpośrednio na zachowanie

podmiotów rynku by wywołać określony skutek. np. cła

♣ fiskalna

Poprzez redystrybucję państwo przejmuje wpływy do budżetu.

♣ polityczna

To realne narzędzie do realizowania polityki, cechy alokacji i redystrybucji, fiskalna.

Podział zadań i modeli finansów publicznych; systemy (przyjęty model sektora publicznego jest

uzależniony od tego w jaki sposób ma miejsce podział i finansowanie funkcji państwa.

1. Model tradycyjny.

●

Znaczna część zadań jest realizowana przez państwo, zadanie niezbywalne, państwo nie jest w

stanie realizować ich inaczej jak przez swoje jednostki organizacyjne, np. obrona, bezpieczeństwo,

administracja, wymiar sprawiedliwości - są to wytwory państwowości.

●

Zadania zbywalne nie istnieją.

●

To system drogi, jego koszty stałego utrzymania są bardzo wysokie.

●

System mało elastyczny.

●

Nie promuje żadnych rozwiązań rynkowych.

●

Państwo tworzy dużą liczbę własnych jednostek które realizują zadania

2. Model nowoczesny

●

Znaczna część zadań państwa jest zbywalna (wszystkie te, które są finansowane albo z całości albo

z części finansów publicznych).

●

Państwo nie musi posiadać wykwalifikowanych pracowników.

●

Model tzw. australijski.

●

Niskie koszty stałe.

●

Duża elastyczność podejmowanych działań.

●

Promowanie rynku, pobudzenie niektórych gałęzi gospodarki.

●

Ważny element kontroli – prewencja jednostek zewnętrznych wykonujących zadania.

●

Bardzo efektywny.

8/33

W jaki sposób zbudować system podatkowy który jest wydajny i efektywny?

Cechy systemu podatkowego:

1) generalnie wyróżnia się powody dla których podatnicy nie chcą płacić podatków (wg. Gaudameta)

●

przyczyny moralne – niesprawiedliwość (uchylenie się od podatków)

●

czynniki polityczne – nie godzenie się ze sposobem zagospodarowania podatków

●

przyczyny ekonomiczne – sprzyjające lub nie sprzyjające okresy w gospodarce (kryzys,

bezrobocie, globalizacja nadmierny fiskalizm)

●

czynniki techniczne – skomplikowaność systemów podatkowych

gdy decydujemy o podatkach bierzemy poda uwagę zachowania podatnika.

Zasady podatkowe A.Smith'a (odnoszące się do Skarbu Państwa, podatnika):

1. pewność podatku (praworządności)

System podatkowy powinien być tak skonstruowany aby państwo było pewne co do wielkości

pozyskiwanych wpływów (czas/kwoty)

2. taniości podatku

Odnosi się do efektywności poboru podatku (pobór w sposób najtańszy dla państwa)

3. wydajność podatku (efektywności)

Podatek jest nawet gdy przy obniżającej się stawce podatkowej państwo może dostać większe

dochody, wpływa na wolumen.

4. zdolności podatkowej

Wyższą zdolność podatkową posiada ten, kto ma większe dochody (to oznacza, że powinien płacić

więcej).

Zasady podatkowe z punktu widzenia podatnika:

1. dogodności podatku

miejsce oraz czas i sposób poboru

2. praworządności

wszyscy równi wobec prawa

3. elastyczności podatku

w miarę wzrostu dochodów również rośnie kwota podatku.

PRAWA PODATKOWE

1.PRAWO ALFREDA WAGNERA

●

państwo wchodzi w coraz to nowe dziedziny życia publicznego a te w których już występuję

''eksploatuje' coraz bardziej efektownie

●

ekstensywne i intensywne wydatkowanie podatków

●

bezwzględne prawo stałego wzrostu wydatków publicznych (podatkowe prawo dla ograniczenia

sektora publicznego)

●

podniesienie podatków nie ma sensu!!! (np. Regan obniżył podatki i zlikwidował agendy rządowe,

czynnik moralny i polityczny)

2. KRZYWA LAFFERA

●

zastosowana do bezwzględnych wpływów sektora publicznego

9/33

●

uznaję się, iż istnieje granica pozyskiwania wpływów bezzwrotnych w punkcie W0P0 t0 oznacza

to, że istnieje pewna granica, którą wyznacza punkt to tzw. stawka optymalna opodatkowania,

którą jest trudno skwantyfikować (nie wiadomo czy to jest 11% czy 19%)

●

po przekroczeniu tej granicy nie zwiększamy wpływów; zmniejszają się czego przykładem jest

stawka t

2

(przekroczenie to powoduje każdorazowy spadek wpływów do budżetu)

●

skutki negatywne

- niezadowolenie społecznej

- pojawienie się zjawisk patologicznych (tzw. szara strefa)

- ucieczka kapitałów za granicę (płacenie podatków za granicą)

- skutki społeczne i ekonomiczne

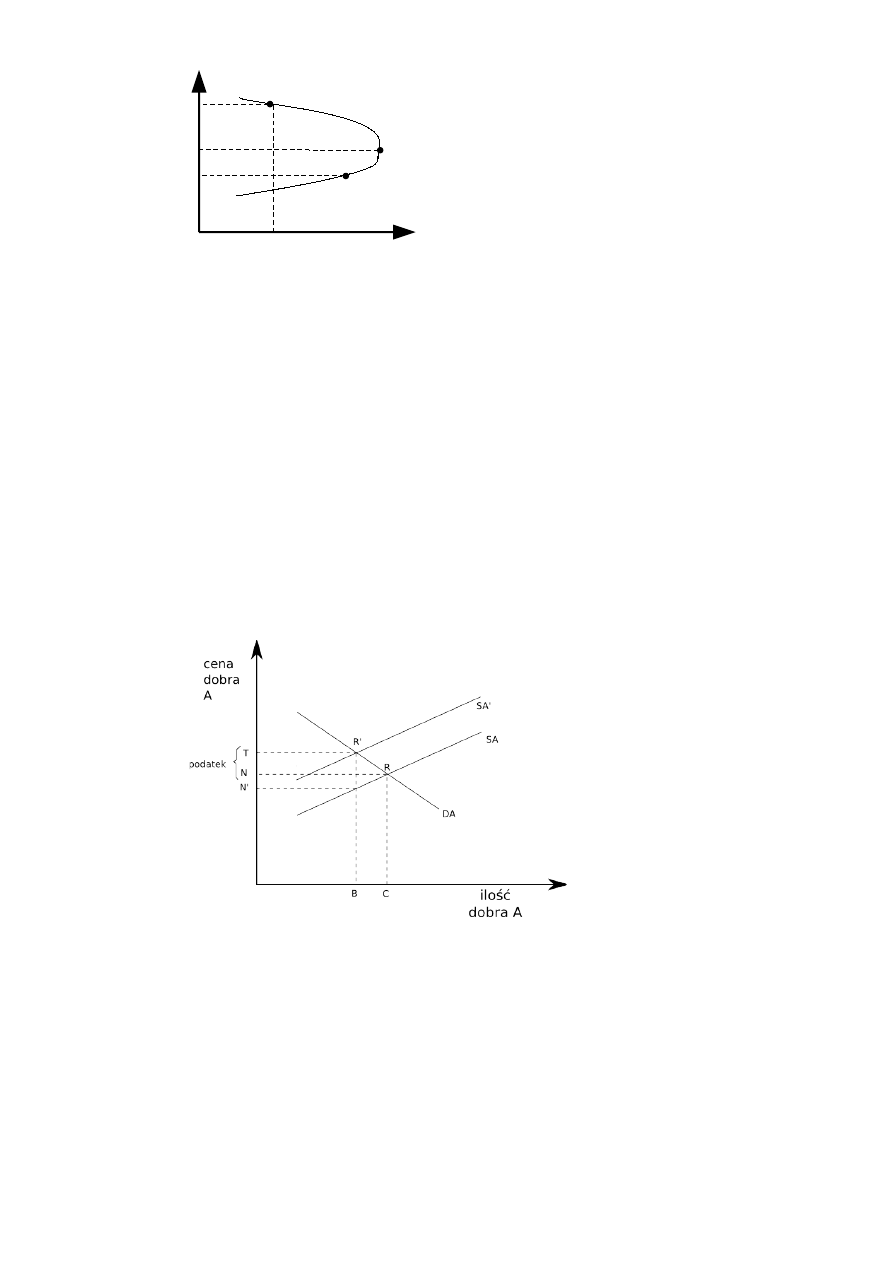

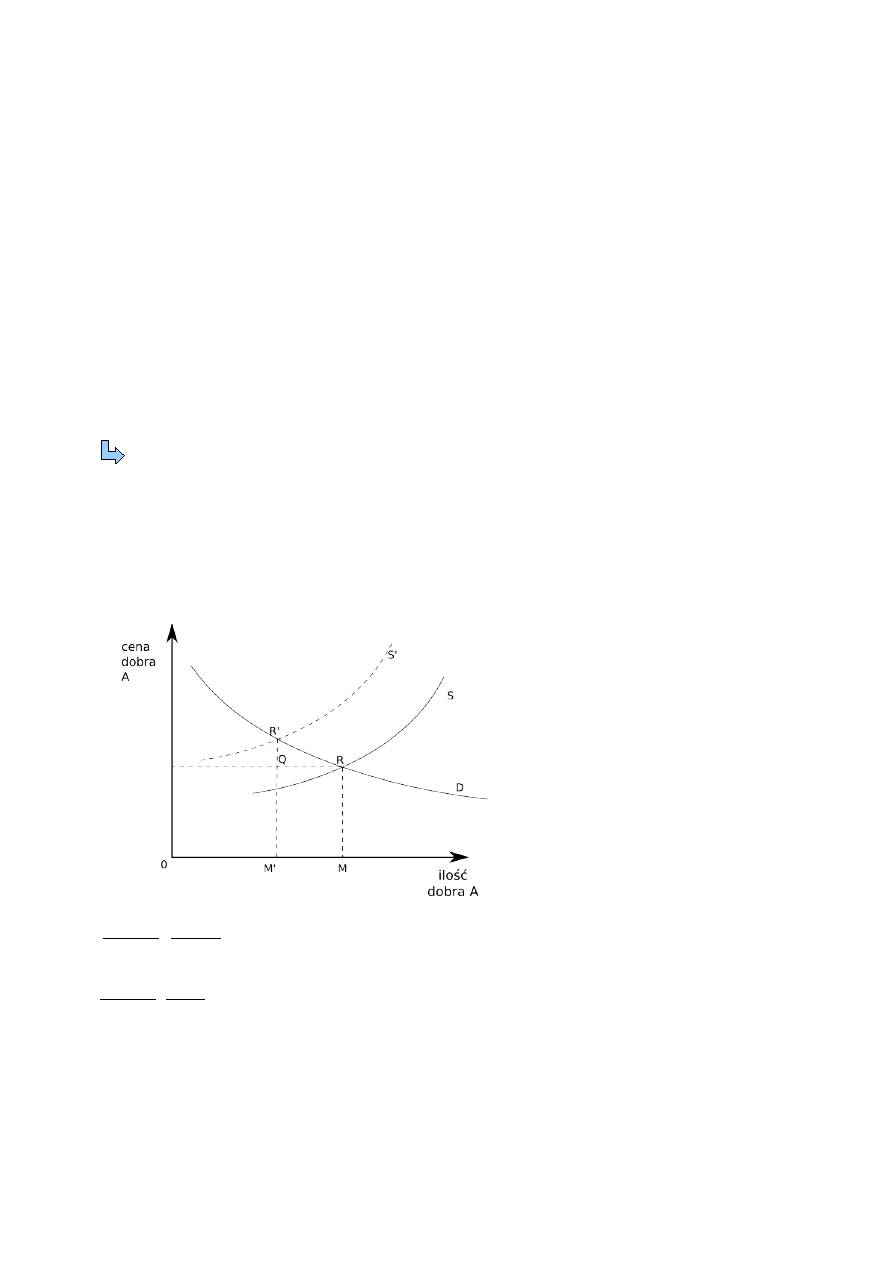

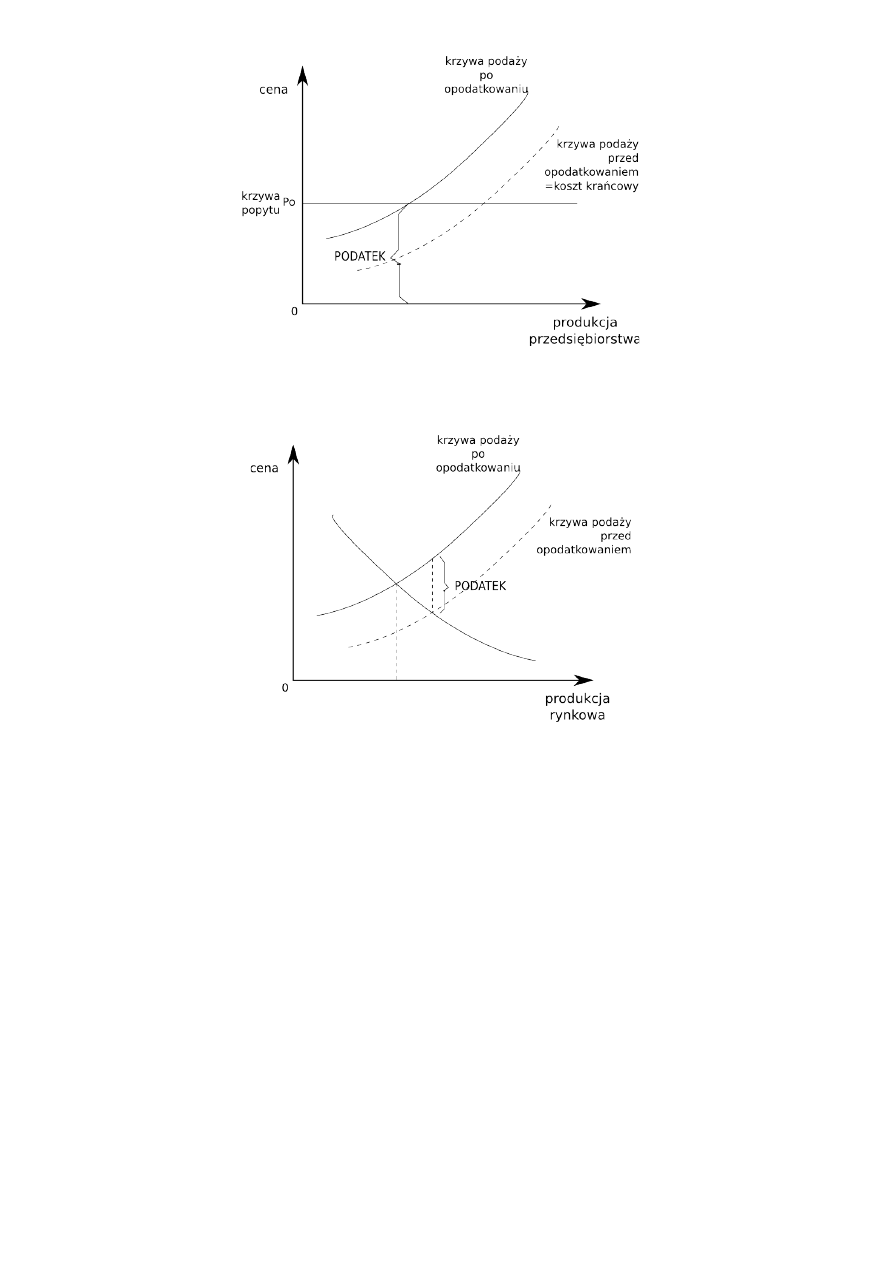

♠ Wpływ podatku na popyt i podaż na rynku dobra rynku A

SA - krzywa podaży

DA – krzywa popytu

R - punkt równowagi

ON – cena netto

OC – ilość dobra jaką kupi nabywca po cenie ON

NT - podatek

ZAŁOŻENIE: podatek jest płacony według stawki procentowej, dobro nie jest opodatkowane w

wyjściowej analizie.

●

stawki podatkowe mogą być zmienne (proporcjonalne i nieproporcjonalne) i stałe (od ceny brutto)

●

w konsekwencji nałożenia podatku maleje popyt i podaż na rynku dobra A

10/33

(t)

stopa

opodatkowania

jako procent

dochodów

wpływy podatkowe

W

2

P

2

W

1

P

1

W

0

P

0

t

2

t

0

t

1

●

tworzy się nowy punkt równowagi R'

●

rośnie cena brutto i spada cena netto (ON') do poziomu (ON)

●

nałożenie podatku wywołuje skutki dla producentów; spadek popytu i spadek sprzedaży netto –

podatek zwiększa cenę

Rozkład ciężarów pomiędzy nabywcę a sprzedawcę zależy od tego na jakim jest i na jakim rynku istnieje

ta zależność (zależy od siły nabywcy i sprzedawcy) np. rynek budowlany bardzo czuły

●

w takiej sytuacji małe przedsiębiorstwa nie mają możliwości przetrwania , bo narzucają marżę,

która nie pozwoli im się utrzymać po narzuceniu podatku.

●

przerzucanie części podatku na sprzedawcę i nabywcę – rozłożony zgodnie z prawem

przerzucalności podatku

PRAWO PRZERZUCALNOŚCI PODATKU

●

istnieje wówczas gdy ciężar podatkowy, który spoczywa na podatniku zostaje przerzucony w

części lub w całości na osoby trzecie

- zawsze w przypadku podatków pośrednich ( sześć kategorii wg. których dzielimy)

●

czy przedmiot podatku pokrywa się ze źródłem?

NIE

- są w całości przerzucalne

- z myślą,że zostaną przerzucone

- VAT, AKCYZA, CŁO

jednak również podatki bezpośrednie mogą być przerzucane w pełni na osoby trzecie np.

podatek dochodowy

Dwa rodzaje przerzucalności podatku:

●

''w przód'' gdy podatnik chcąc zrekompensować sobie ciężar podatku przerzuca ten podatek na

odbiorców dóbr i usług podnosząc cenę

●

"w tył" podatnik chcąc zrekompensować sobie ciężar podatku naciska swoich dostawców aby Ci

obniżyli ceny swoich towarów lub usług lub też obniża pensje swoim pracownikom (do 12,5 %

zwrotu na jednym pracowniku)

ed

=

MM '

OM

:

R ' Q

PM

elastyczność cenowa popytu

es

=

MM '

OM

:

QR

PM

elastyczność cenowa podaży

•

ciężar podatku rozłoży się pomiędzy:

- nabywcę (R'Q zapłacą nabywcy)

- producenta (QR zapłacą producenci)

proporcjonalnie w stosunku do elastyczności popytu

•

elastyczność podaży do popytu

•

rozkład jest możliwy gdy mamy do czynienia z doskonałą konkurencją

11/33

•

w przypadku monopoli / oligopoli istnieje zawsze tendencja do przerzucania ciężaru na nabywcę

R ' Q

QR

:

Es

Ed

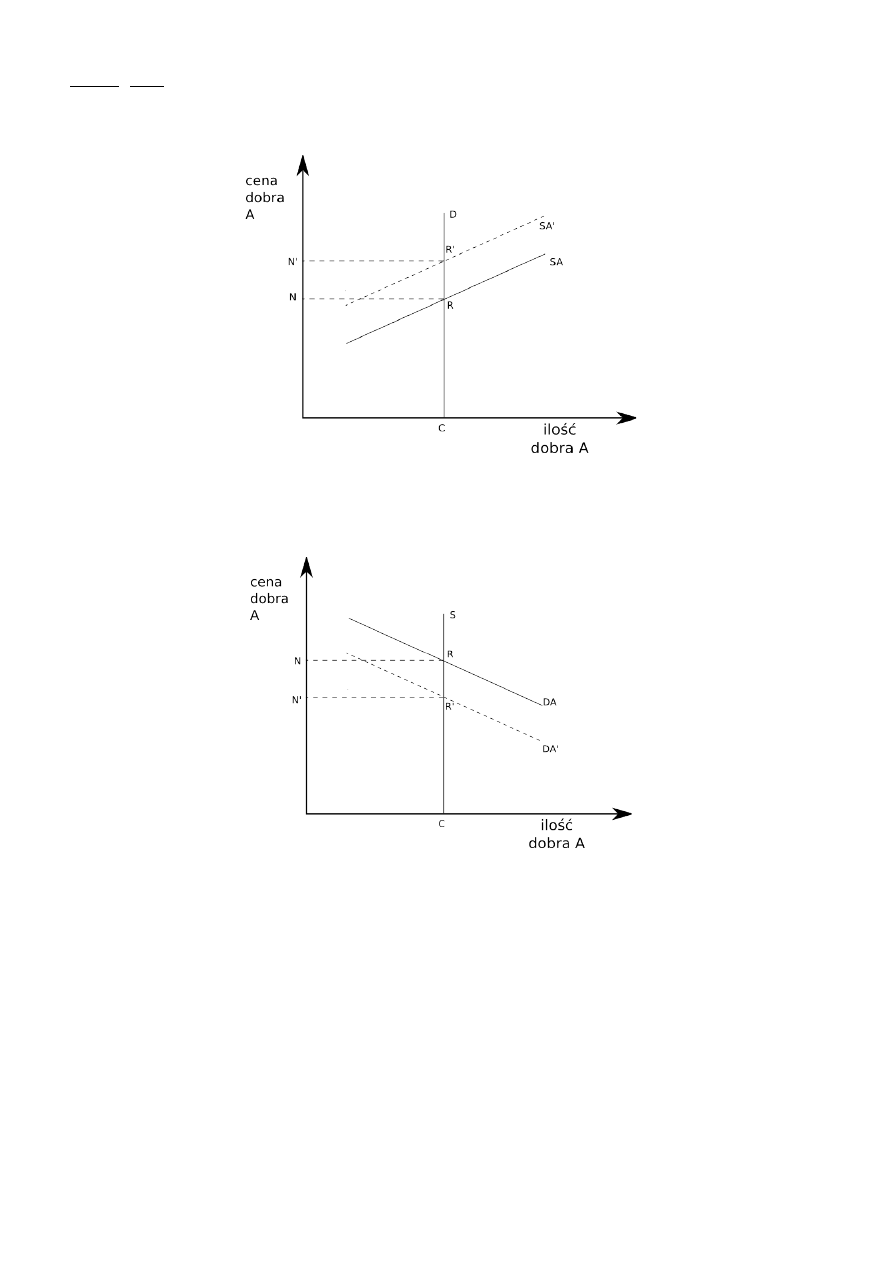

Popyt sztywny

Co będzie się działo z produkcją oraz ceną

•

przy sztywnym popycie cały ciężar podatku ponosi nabywca

Podaż sztywna, elastyczność podaży.

•

nałożenie podatku nie wywołuje zmiany ceny brutto dobra A

•

natomiast spada cena netto tego dobra o wielkość nałożonego podatku

Popyt i podaż nieskończenie elastyczne

Skutki nadmiernego opodatkowania przy elastycznym popycie.

12/33

Założenie: dobro A nie jest opodatkowane w wyjściowej analizie.

P - punkt równowagi

OP - cena

OC - ilość sprzedanych towarów po cenie OP

PP' podatek

PR - krzywa podaży

•

przy elastycznym popycie sprzedamy ilość OB przy cenie OP' i ustala się nowa cena równa E' wagi

•

dochody państwa odpowiadają prostokątowi PP' EG'

pełny ciężar produktu zostanie poniesiony przez nabywcę

•

GEE' oznacza zmniejszenie popytu i ograniczenie produkcji

dochód państwa został odkupiony stratą netto, która jest wyrazem nadmiernego obciążenia

podatkowego

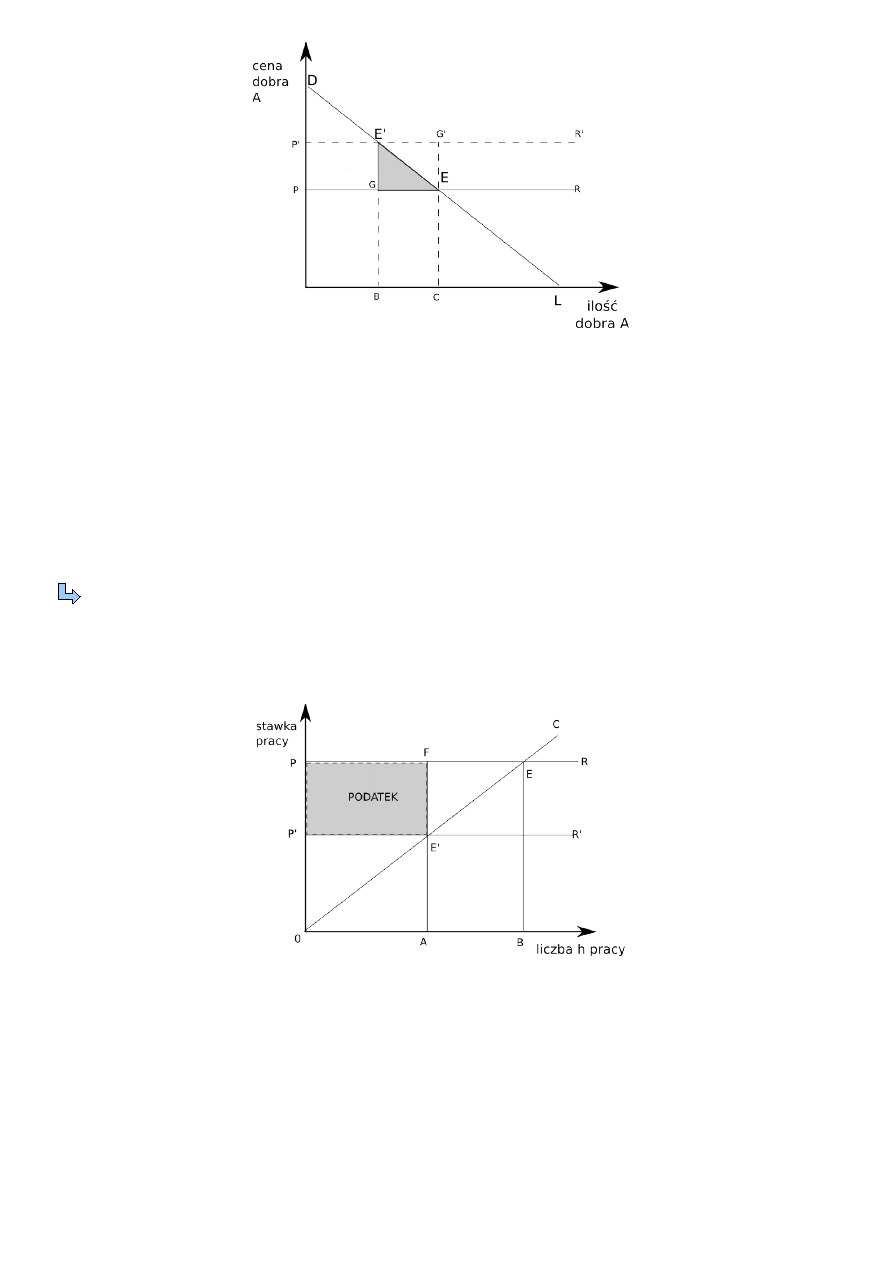

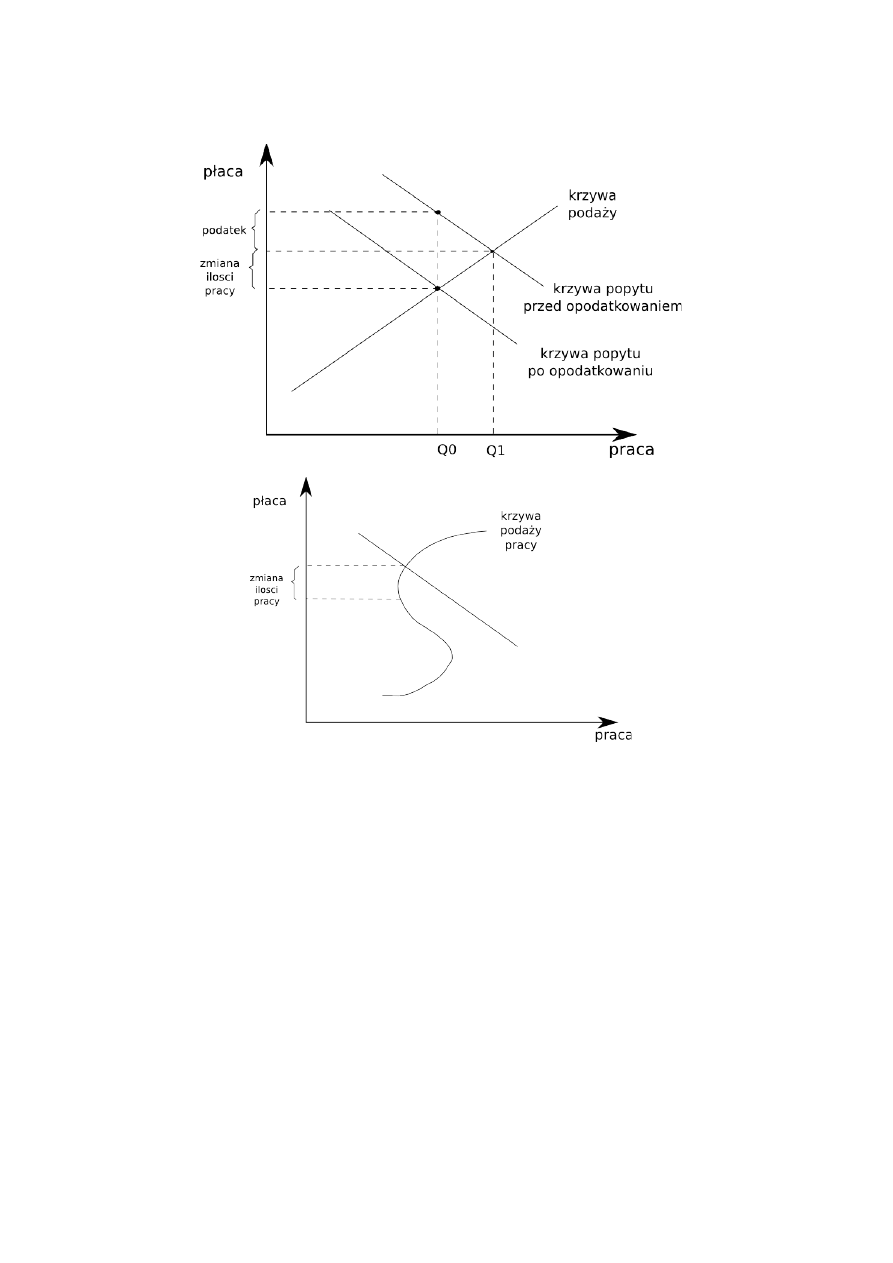

RYNEK PRACY

wpływ podatku od płacy na popyt, siłę roboczą i dochody pracowników

OC - podaż pracy

PR - krzywa popytu na pracę

OP - stawka płacy

OB - liczba godzin przed podatnikiem

E - punkt równowagi

OPEB - globalna wartość nakładu pracy

OPE - nadwyżka dla przedsiębiorstwa

OEB - wartość pracy

13/33

•

wprowadzony podatek zmienił proporcje podziału dochodów

•

PP' czyli podatek spowoduje wzrost dochodu państwa PP'E'F

•

obniżenie płacy netto do poziomu P'

•

OE'A spadek płac za wszystkie przepracowane godziny

•

zmniejszenie nadwyżki dla przedsiębiorstwa OC- PP'FE'

•

podatek wstecz ''konkurowanie wstecz marżą"

jak na rynku pracy zachowują się przedsiębiorcy -chcą utrzymać podaż - obniżenie ceny netto.

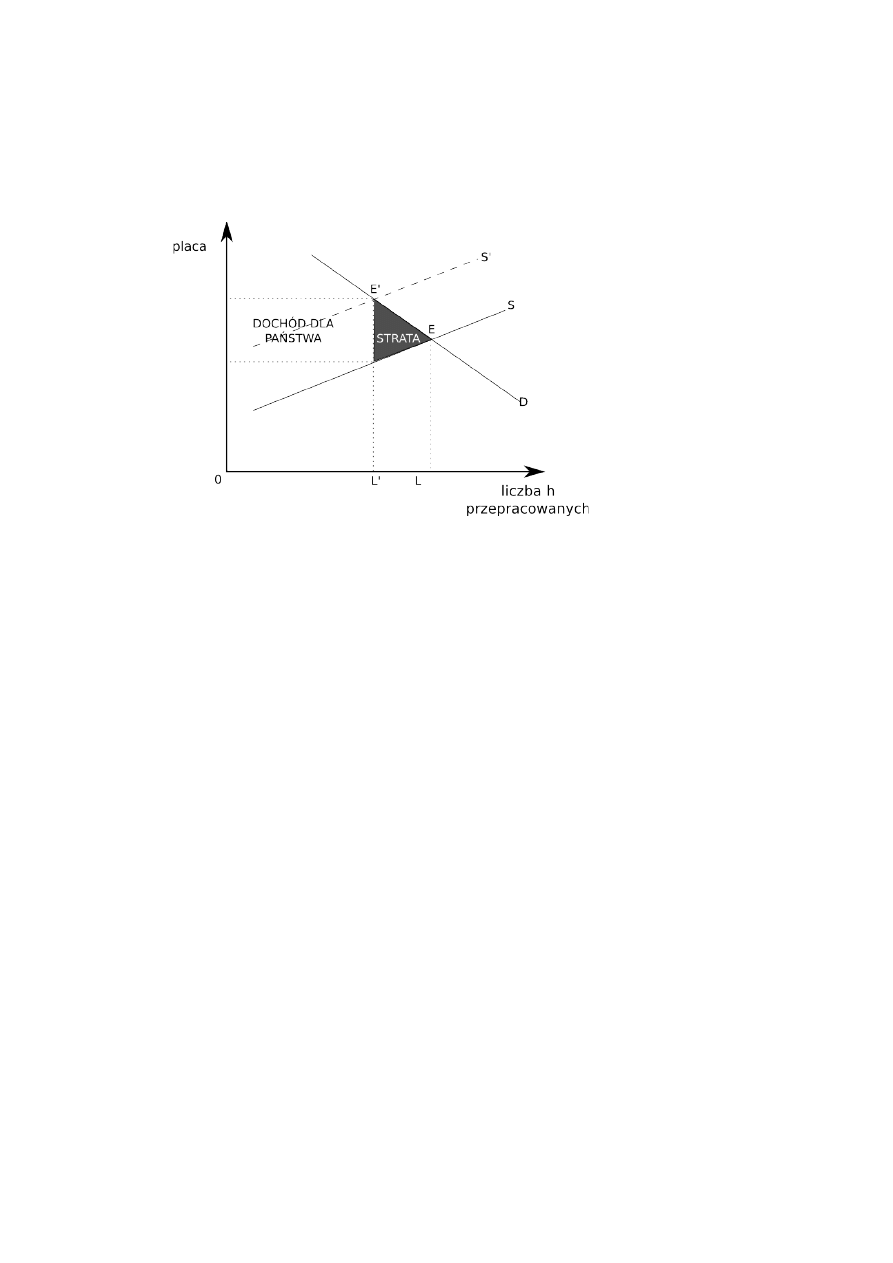

EFEKT SPUSTOSZENIA PODATKOWEGO

D – krzywa popytu na siłę roboczą

S – krzywa podaży na siłę roboczą

E'EA - strata (liczba nie wykorzystanych godzin pracy)

•

podatki mogą wpływać na stopień wykorzystania zasobów w gospodarce, a trójkąt to tzw. "spustoszenie

podatkowe" ( jego miarą jest różnica pomiędzy wartością krańcową jednej godziny pracy dla

przedsiębiorstwa a kosztem krańcowym jednej nie wykorzystanej godziny pracy przez

pracowników)

•

zniekształcenie wartości produktu krańcowego siły roboczej, w wyniku nałożenia podatku , cena pracy

sztucznie rośnie

•

przedsiębiorstwa stosują podwyższoną stawkę płacy: zawyżają wartość krańcową produktu

wytworzonego w ciągu 1 godziny pracy (wartość ta przekracza wartość krańcową jednej godziny

pracy pracownika zwolnionego w wyniku popytu na siłę roboczą

•

w ten sposób społeczeństwo pozbawione jest przyrostu krańcowego realnego produktu, który byłby

wytworzony gdyby nie nałożono podatku na pracę

•

mechanizm dostosowawczy ; część pracowników zostaję zwolniona; człowiek musi zacząć więcej

pracować: dostaję więcej płacy ale nie proporcjonalnie do nakładu

•

zniekształcenie produktu np. kosztu 10, 100, 1000 zł

•

część osób nie pracuje mimo ,że może; nie wykorzystuję się czynników produkcji (konkurencja na rynku

ceną)

•

realny produkt nie powstaje, zostaje zniekształcony

•

spustoszenie

CECHY DOBRYCH SYSTEMÓW PODATKOWYCH:

1.Efektywność ekonomiczna.

System podatkowy nie powinien kolidować z ekonomiczną alokacją

- efektywna alokacja zasobów (nie kolidowanie z tą alokacją)

- jeżeli nie występuję zawodność mechanizmu rynkowego to gospodarka w sposób automatyczny

efektywnie alokuje zasoby.

- z kolei informacje przekazywane za pomocą cen doprowadzą do efektywności produkcji i efektywności

wymiany odzwierciedlające strukturę popytu

- większość podatków prowadzi do zmian cen względnych ; to oznacza zniekształcenie sygnałów

14/33

cenowych

–

istotny jest stopień w jakim system podatkowy zniechęca do oszczędzania i do pracy oraz wpływa na

inne decyzje dotyczące konsumpcji i sprzedaży.

2.Prostota administracji:

prosty i względnie tani w zarządzaniu system .

Podatki a koszty administracji:

- koszty bezpośrednie/ koszty pośrednie

- istotną cechą jest tzw. elastyczność, która przejawia się w trzech obszarach (automatyczna

stabilizacja, ???, która przyda się gdy ceny rosną w okresach ekspansji połączonej z inflacją - zmniejsza

skuteczność dochodową podatku jako czynnika stabilizacji)

3. Elastyczność.

System powinien być w stanie łatwo reagować a nawet automatycznie na każde zmiany warunków

zagospodarowania.

4. Odpowiedzialność polityczna.

System musi być tak skontrolowany aby podatnicy mogli sprawdzić ile płacą i ocenić w jakim stopniu

system ten odzwierciedla ich preferencje

- przejrzystość (jasno określone)

- ale czasami państwo ukrywa koszty

5. Sprawiedliwość.

SKUTKI PODATKÓW:

•

BEHAWIORALNE

- wpływ na skłonność do podejmowania ryzyka

- alokacje zasobów przeznaczone na badania i rozwój

- długookresowe oddziaływania podatków (niektóre mogą tylko w krótkim czasie)

- długookresowa ścieżka rozwoju gospodarczego

- wielkość inwestycji i ich forma (skłonność do oszczędzania)

- wykorzystanie oszczędności krajowych

- determinują udział nakładów na budownictwo mieszkaniowe

- tempo wyczerpania się zasobów (podatki eksploatacyjne)

•

FINANSOWE

- forma i przedmiot transakcji np. ubezpieczenia zdrowotne(quasi podatki)

–

fundusz ubezpieczeń społecznych (emerytura)

15/33

nie jest to najlepsza

podstawa

opodatkowania

dochód jako podstawa

opodatkowania

lepszy np. podatek

od obrotu

nie wpływa na inwestycje

powodują wzrost PKB

POZIOMA

•

jednostki , które są identyczne pod

wszystkimi istotnymi względami

są traktowane tak samo

•

Adam Smith -na podstawie modelu

amerykańskiego (praworządność

np. podatkowa)

PIONOWA

•

zasada Smitha związana ze

zdolnością podatkową, wszyscy

obywatele, którzy mogą płacić

więcej powinni to robić.

•

problem:

- kogo powinny dotyczyć zasady

opodatkowania

- przepisy prawne (wydajność

podatkowa)

- o ile więcej mają płacić

-w realnym ujęciu z punktu widzenia podatnika wywierają skutki finansowe.

- przedmiot i formy transakcji

- dotyczy wypłacanych dywidend i zysków kapitałowych

- finansowa struktura przedsiębiorstw

(czy opłaca się wypłacić zysk czy kłaść nacisk na rozwój)

- jak finansować pożyczkę (inwestycje)?

•

ORGANIZACYJNE

- sposób zorganizowania gospodarki (sfera alokacji środków)

- uprzywilejowanie określonej formy prowadzącej działalność gospodarczą (spółka akcyjna, z.o.o.,

cywilna lub jednoosobowa forma prowadzenia działalności gospodarczej)

- samoopodatkowanie instytucji finansowych, które może mieć uprzywilejowanie podatkowe, co może

wpływać na zachowanie się firm na rynku.

Skutki podatków w sferze równowagi ogólnej:

- opodatkowanie odsetek może zmniejszyć procent oszczędności (spadek produkcyjności pracowników i

ich płac)

- opodatkowanie kapitału; zwiększa się dochodów z kapitału, wzrost nierówności dochodowej.

Efekt ogłoszenia informacji o podatku a kapitalizacja:

- efekt oddziaływania przekłada się na hasło ''stary podatek to dobry podatek''

- pewne problemy związane ze sprawiedliwością, natomiast samo oczekiwanie może wpływać na podaż

aktywów,

- gospodarka nie dostosowuje się natychmiast, często występują zniekształcenia (w długim okresie czasu

gdyż gospodarka może lepiej się przystosować do zmieniającej się sytuacji)

- ogłoszenie informacji o uruchomieniu aktywów w przyszłości prowadzi do niepewności, a przyszłe

podatki od aktywów zostają skapitalizowane do cen aktywów

- każdy system oddziałuje na zachowania podmiotów ekonomicznych

- podatek jest niewystarczający gdy jednostka lub przedsiębiorstwo nie może nic zrobić aby zmienić

wielkości swojego podatku (zwłaszcza podatki zryczałtowane lump sum-taxes)

- zniekształcenia te związane z podejmowanymi próbami zmniejszenia.

-podatki zryczałtowane; podatek ,który niezależnie od dochodu musi zapłacić jednostka, nie może ulec

zmianie (nie wprowadzamy gdy myślimy o realokacji zasobów)

--->są nieefektowne

-->lepsze są niezryczałtowane gdyż przynoszą dochody większe bez zmiany dobrobytu jednostki

- podatki korekcyjne ; jeżeli zawodność systemu rynkowego (alokacja jest nieefektowna) możemy

doprowadzając do skorygowania niektórych tendencji przez określone zachowanie bodźcowe

-->zwiększają dochody i prowadzą do efektywnej alokacji zasobów

Podatki korekcyjne a podwójna dywidenda (podwójne opodatkowanie np. sp.z.o.o.)

Podatki a koszty administracyjne:

1) Koszty bezpośrednie i pośrednie związane z poborem podatków.

2) Istotną cechą jest elastyczność która przejawia się w 3 obszarach.

- automatyczna stabilizacja (stabilizacja gdy ceny podczas regresji rosną. W okresie ekspansji

połączonej z inflacją ekspansja się zwiększa. Podatek dochodowy jako czynnik stabilizacji

koniunktury.

- występują pewne trudności polityczne

- odpowiedzialność polityczna (podatki przejrzyste ciężar jasno określony, ale czasami państwo

świadomie ukrywa , nie informuje o rozkładzie kosztów przez społeczeństwo.

Konsumpcja jako podstawa opodatkowania:

●

dochód odpowiada wkładowi jaki jednostka wnosi na rzecz społeczeństwa; to jest wartości jej

produktu ekonomicznego

●

jeśli jednostka wnosi coś; czy nie lepiej opodatkować konsumpcję a nie dochód.

●

z punktu widzenia sprawiedliwości bardziej adekwatne jest opodatkowanie nie tego co jednostka

16/33

wnosi do społeczeństwa, ale tergo co otrzymuje od niego.

dochód = konsumpcja

Y czyli dochód może być albo konsumowany albo oszczędzany.

C + S = Y C = Y – S

●

najważniejszą kwestią jest to czy oszczędności powinny podlegać opodatkowaniu czy nie :

- dywidendy

- odsetki

- zyski kapitałowe

- podatek ''Belki''

●

podatek od oszczędności to kara dla tych, którzy oszczędzają (to są ludzie roztropni)

Dochód jako podstawa opodatkowania:

–

znacząca różnica między konsumpcją a dochodem

–

miarą dochodu jest zdolność zaktualizowania dochodu osiągana przez daną osobę

–

wartość obecna dochodu

Y

=W

0

W

1

1

r

wzór na konsumpcję jako podstawy opodatkowania

C

=C

0

C

1

1

r

C

1

=W

1

W

0

−C

0

1rC

1

C

0

1rW

1

W

0

1r/:1r=C

1

C

0

=W

1

W

0

r – stopa procentowa

W

1

– wydatki z okresu pierwszego

Zdyskontowana wartość konsumpcji osoby w czasie jej życia jest równa zdyskontowanej wartości jej

dochodu, jeżeli Co oznacza konsumpcję jednostki w pierwszym okresie życia zawodowego a C

1

w

drugim, wówczas dostajemy : C

=C

0

C

1

1r

Jeżeli podstawą opodatkowania jest konsumpcja tzn. że C

1

wynosi W

1

+ ( W

0

– C

0

) ; po przekształceniu

otrzymujemy wyniki, który pokazuje zależność wydatków na konsumpcję w czasie.

Podejście do podatków od strony korzyści :

–

punktu widzenia filozofii państwa

–

podatek należy potraktować jako zapłatę za usługi

–

trzeba znaleźć sposób na wycenę tych wydatków, dla których ustalenie cen jednostkowych jest

niemożliwe

–

mogą prowadzić do zniekształceń w gospodarce ale zawsze wybiera się systemy

kombinacja cech decyduje o wyborze systemów podatkowych

–

powinny być efektywne w rozumieniu Parreto:

*przy danych narzędziach i informacjach dostępnych państwu ( w niczyjej sytuacji nie można

poprawić, nie pogarszając sytuacji innej grupy)

* stan prawie nie osiągalny aby zadowolić wszystkich

* funkcja dobrobytu społecznego w sposób jak najbardziej efektywny świadczyć usługi

odzwierciedla oceny społeczne dotyczące pewnych osób (odejście od różnych ocen lub sądów

wartościujących)

Dwie funkcje dobrobytu:

17/33

oszczędności

1. UTYLITARYSTYCZNA

- dobrobyt równa się sumie użyteczności dla wszystkich jednostek

- to przesłanka do opodatkowania progresywnego, zgodnie z tym podejściem należy porównywać

stratę użyteczności spowodowaną wzrostem podatku z przyrostem dochodów

- zmiana użyteczności i dochodów muszą być takie same dla wszystkich

2. ROLLSOWSK'A (Rose)

- dobrobyt równa się sumie użyteczności jednostki znajdującej się w najgorszym położeniu.

Rozkład obciążeń podatkowych odpowiada na pytanie; kto rzeczywiście płaci podatek; czyj realnie

dochód obniża się?

PODATEK DOCHODOWY

- w całości lub znacznej mierze przerzucalny

- jeżeli przedsiębiorstwa podnoszą ceny; podatki pozostają dla konsumentów większe

- na skutek podatku maleję popyt na pracę i płace obniżają się (częściowo ciężar ponoszony przez

pracowników)

- podatek zmniejsza atrakcyjność inwestycji w danym sektorze a to oznacza, że kapitał odpłynie co

spowoduje spadek stopy zwrotu kapitału, także w sektorze niekorporacyjnym

Wniosek: ciężar podatku od przedsiębiorstw ponosi kapitał jako całość a nie jego część zainwestowana w

sektor korporacyjny.

Sprawiedliwość nie zależy od tego na kogo podatek nałożymy lecz kto w rzeczywistości go zapłaci.

Sektor niekorporacyjny; sektor finansowy, gospodarstwo domowe( te sektory również cierpią z powodu

spustoszenia podatkowego)

Rozkład obciążeń podatkowych na rynkach doskonale konkurencyjnych.

PODATKI RÓWNOWAŻNE

●

to takie dla których występuje swoista symetria; dwa podobne wyglądające podatki mogą

prowadzić do dwóch skutków i odwrotnie -całkowicie odmienne podatki mogą prowadzić do

jednego skutku

●

cecha: przejrzystość: podatki skuteczne powinny być uzupełnione o cechę przejrzystości, co

pozwala ocenić cele nałożenia podatku i jego skutek (np. nałożenie quasi-podatku od ubezpieczeń

społecznych najczęściej nałożony na przedsiębiorstwo, ale ponosi je pracownik)

podatek rozłożony równo pomiędzy przedsiębiorstwo i pracownika, ale tak naprawdę to

pracownik ponosi

jedne z trudniejszych do obrony przy cesze przejrzystości

●

najważniejszy czynnik kształtujący krzywą popytu i podaży (tendencja sztywne – zero

elastyczności)

PODATKI NA PRZEDSIĘBIORSTWO

●

wpływ podatku od towaru na podaż

●

przy każdej cenie przedsiębiorstwo dostarczy mniejszą podaż

●

podatek zwiększa krańcowy koszt produkcji

18/33

t – podatek

Mc – marginalny koszt

–

cena niezbędna do osiągnięcia na rynku tej samej wielkości podaży jest większa od wartość podatku

Oddziaływanie podatku a równowaga rynkowa

–

podatek powoduje przesunięcie podaży w górę o wielkości podatku

–

prowadzi to do zmniejszenia ilości konsumowanego dobra i wzrostu ceny płaconej przez konsumenta

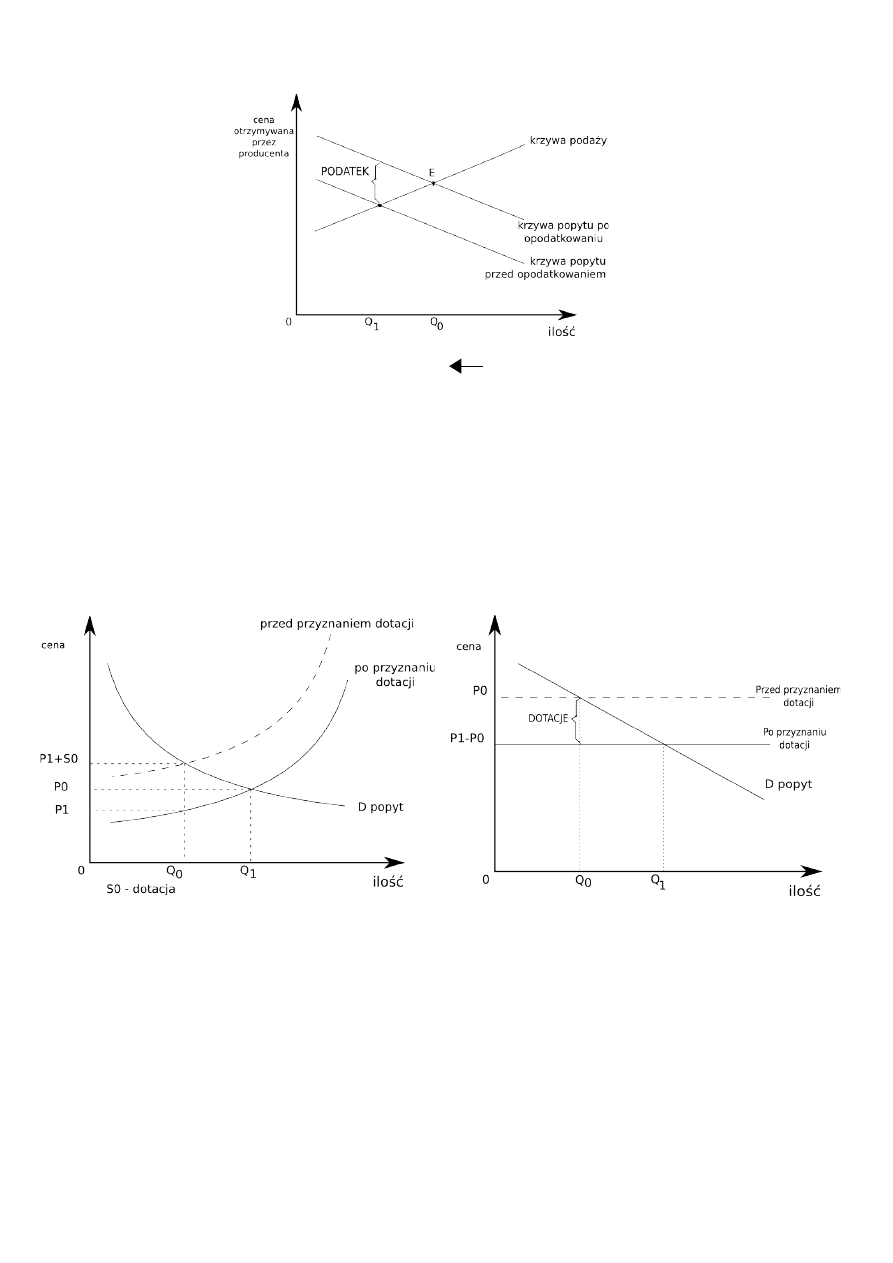

Czy ma znaczenie na kogo się przerzuca bądź nakłada podatki na konsumenta czy producenta?

19/33

Nie ma znaczenia na kogo narzucony podatek, skutki podatku można przedstawić zarówno jako

przesunięcie krzywej popytu w dół jak i przesunięcie w górę krzywej podaży

Q

1

Zmniejszenie nabywania towarów

W krótkim czasie czasu krzywa podaży jest względnie nieelastyczna do oznacza, że podaż zareaguje

nieznacznie, zaś silna będzie reakcja ceny. W krótkim okresie czasu większą część korzyści z dotacji

przejmą np. producenci żywności.

W długim okresie czasu kiedy ma rynek mogą wejść nowi producenci, krzywa podaży będzie względnie

elastyczna.

W długim okresie czasu dotację spowodują przesunięcie krzywej podaży w dół.

W nowym punkcie równowagi wytworzy się nowa cena.

W długim okresie czasu wszystkie korzyści – dotowania określonej branży uzyskają jednak konsumenci a

nie producenci.

S0 – dotacja

PODATKI AD WALORE

–

to podatki (mierzone od wartości) i podatki specyficzne

–

podatek od towarów; na rynkach doskonałej konkurencji podatek ad walorem, mający stały udział

procentowy w cenie (od wartości)

–

podatek specyficzny , będący stałą kwotą za jednostkę dobra

–

przynoszą one jednakowe dochody i mają taki sam wpływ na wielkość produkcji

20/33

Q

0

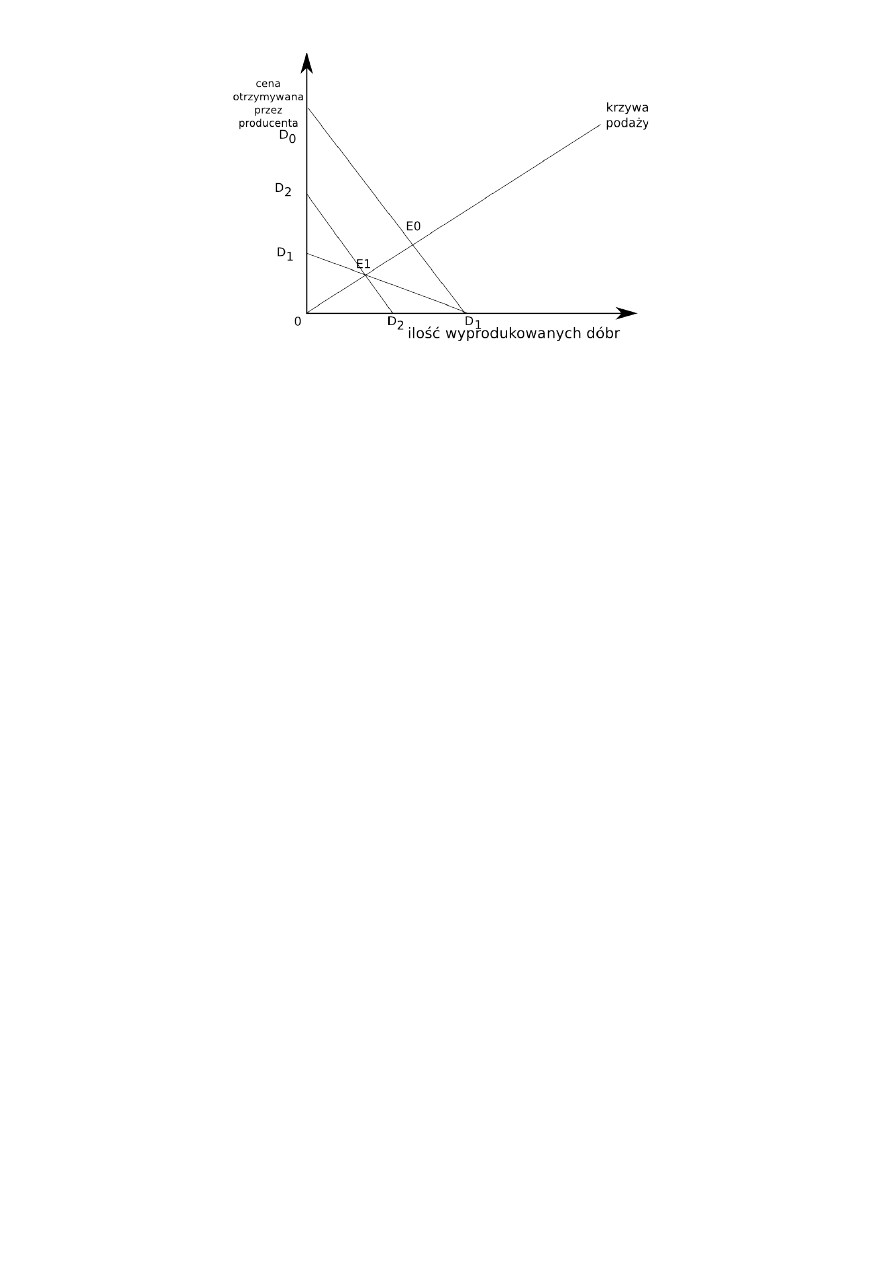

D1 – krzywa popytu przy podatku ad walore

D2 – krzywa popytu przy podatku specyficznym

E1 – równowaga, punkt przejścia krzywej popytu po opodatkowaniu D1 i krzywej podaży

–

krzywa popytu po podatku specyficznym D2 też przechodzi przez punkt E1, gdyż ma tę samą wartość.

Jaki podatek wybrać?

przy podatku o tej samej wielkości , w stanie równowagi E1 skala przesunięcia D2 jest identyczna

jak przesunięcia D1

w związku z tym odpowiadające równowadze wielkości produkcji, dochodu czy płacone przez

konsumentów i ceny otrzymywane przez przez producentów są takie same.

często łatwiej jest kontrolować ilość sprzedaży niż cenę

PODSUMOWANIE:

rozkład obciążeń podatkowych pokazuje kto w rzeczywistości płaci podatki i nie zależy od tego

kto fizycznie dokonuje płatności podatku.

nie ma znaczenia czy podatek jest na konsumentach czy producentach (nie ma znaczenia czy

składki na ubezpieczenia społeczne są płacone po połowie czy w całości przez albo pracownika

albo przedsiębiorcę)

na rynkach doskonale konkurencyjnych obciążenia wynikające z podatku ad walorem i

specyficznego są takie same.

Wpływ elastyczności popytu i podaży na obciążenia podatkowe:

1. Elastyczność popytu definiujemy jako procentowy stosunek zmiany ilości konsumowanego dobra

do procentowej zmiany jego ceny. Pozioma krzywa popytu w przypadku której mała obniżka ceny

powoduje ogromny wzrost popytu. To popyt nieskończenie elastyczny. Pionowa krzywa popytu

wcale się nie zmienia wraz obniżką ceny oznacza zerową elastyczność cenową popytu.

2. Elastyczność podaży definiujemy jako zmienny procentową zmianę podaży dobra do procentowej

zmiany jego ceny. Pionowa krzywa podaży w przypadku której podaż dobra wcale się nie zmienia

przy zmianie ceny oznacza elastyczność równą zero. Pozioma krzywa podaży oznacza

nieskończoną elastyczność (nachylenie krzywej podaży jest miarą elastyczności podaży)

3. Na rynkach doskonale konkurencyjnych rozkład obciążeń podatkowych zależy od elastyczności

(popytu i podaży)

PODSUMOWANIE

- podatek od towarów i usług wcale nie obciąża konsumentów gdy krzywa popytu jest doskonale

elastyczna a producentów gdy krzywa podaży jest doskonale nieelastyczna.

Opodatkowanie czynników produkcji (rynek pracy)

Opodatkowanie pracy:

●

prowadzi do obniżenia płacy i wielkości zatrudnienia

●

nie ma znaczenia czy podatek od pracy nałożony jest na konsumentów czy też na producentów –

rozkład obciążeń podatku jest takie samo przy czym w krótkim okresie czasu rynek nie osiągałby

równowagi

●

przedsiębiorstwo zajęłoby większość podatku przynależną na ubezpieczenia społeczne

21/33

●

kto w rzeczywistości płaci podatek zależy od elastyczności

●

podaż pracy nieelastyczna ; krzywa podaży prawie pionowa

●

większa część podatku zawsze pracownicy niezależnie od ustawowego określenia podmiotu

opodatkowania

•

jednak uznaję się ,że jest to parabola

•

najpierw efekt dochodowy

•

później efekt substytucyjny

•

ten rynek wcale nie reaguje proporcjonalnie

WNIOSKI:

●

gdy płaca rośnie powyżej poziomu , podaż pracy zmniejsza się

●

przy wyższych płacach występuje wyższy standard

●

pracownicy pracują mniej, wyższe place ograniczają podaż pracy

●

w takiej sytuacji opodatkowanie płacy może doprowadzić do większej obniżki stawki płac niż

wynosi podatek

●

gdy obniżenie płacy powoduję zwiększenie podaży płacy – zwiększenie obniżki płac

Opodatkowanie czynników produkcji o nieelastycznej podaży:

–

jeżeli elastyczność pracy lub dobra jest równa zero to podatek płacony jest przez dostawcę

–

podatki od czynników, są przerzucane w całości.

22/33

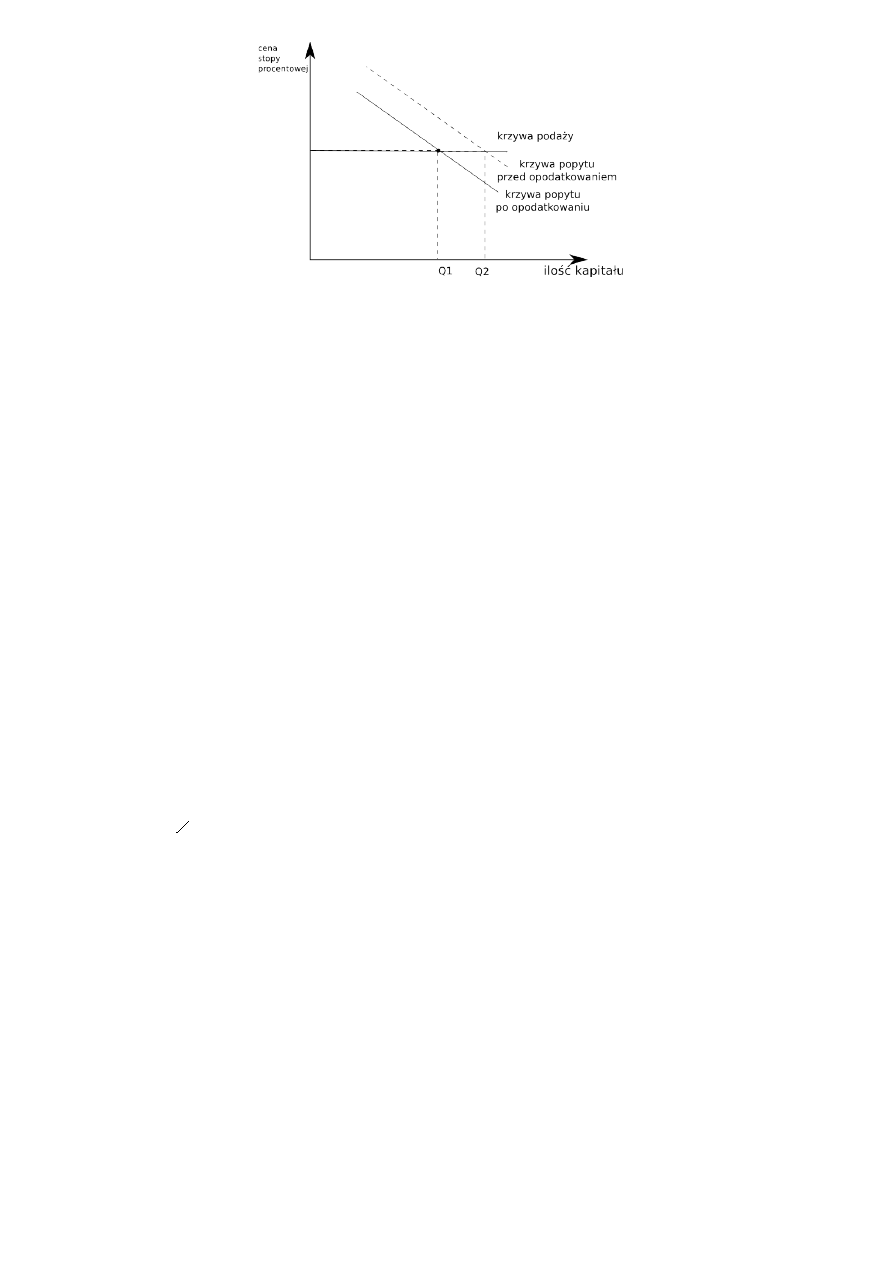

i – stopa procentowa (podniesienie po nałożeniu podatku

●

podaż kapitału w małym kraju wysoce elastyczna; na otwartym rynku musi przyjąć cenę

●

nie może skłonić kapitału do napływu jeśli oferuję stopę zwrotu niższą od rynkowej , może

uzyskać taką samą ilość kapitału jaką tylko może wchłonąć

●

gdy istnieje podatek od odsetek , odsetki płacone nie są równe odsetką otrzymywanym

●

właściciel kapitału musi dostać rynkową stopę procentową zwrotu bo inaczej nic nie może działać

STRONA WYDATKOWA – TYPY BUDŻETOWANIA

W celu racjonalizacji wydatków państwa wprowadzają różne metody budżetowania.

1. lime- item-budget

Budżet w układzie pozycji / liniowy / klasyfikacja tradycyjna / budżetowa.

cała działalność państwa i samorządu jest wtedy podzielona na niższe jednostki tzw. ''podziałki

klasyfikacji budżetowej, które są skupione według pewnych kryteriów głównie ekonomicznych

np. Polska (dochody , wydatki, przychody, rozchody)

- wysoka syntetyka informacji (dla potrzeb statystyki) brak możliwości pozyskiwania niektórych

kluczowych dla zarządzania informacji np. koszt jednostkowy usług, całkowity koszt zadania,

różne wskaźniki efektywności, wydajności

brak zasady celowości (niezwykła słabość)

odpowiada na pytanie co było, bądź co będzie zakupione ale nie po co.

wspólna dla wszystkich szczebli (budżetu państwa, samorządów, mikrobudżetów) a to oznacza, że

musi charakteryzować ją ogólność

podmiotowo przedmiotowo – podmiotowa klasyfikacja; na poziomie podziałki nie da się

jednoznacznie przypisać danej jednostce kosztów z podziałem na zadania (np. Bank Światowy ma

własne budżety)

rozwarstwienie między pojęciem kosztu a wydatku (koszty, zaksięgowane pieniądze), nakład to

wydatki + koszty rodzajowe

wydatek = koszt

aby uzyskać koszt jednostkowy to potrzebna jest cała analiza (centra kosztowe)

klasyfikacja ta jest dość słaba , poważnie ogranicza

to system rachunkowości systemowej ( a nie zarządczej)

zbudowany wg pewnych schematów

klasyfikacja budżetów układy

przedmiotowy

Grupuję się w jedną całość zwaną częścią budżetu, wszystkie dochody i wydatki , które służą

realizacji zadań określonego podmiotu tak jak określonego ministra innego urzędu centralnego,

NSA, SN lub odpowiadających im w terenie organów władzy państwowej (wojewodowie)

23/33

to zakup

nie

wiadomo

czy stanie

się kosztem

z reguły są

wyższe

Polska klasyfikacja to system mieszany.

XX – części budżetów

XXX – działy klasyfikacji budżetu (rolnictwo, zdrowie, opieka zdrowotna itp.)

zbieżne z europejską

XXXX – rozdział budżetowy, dział rozbudowany branżę

XXXX – paragraf budżetowy, źródła dochodów, kierunku wydatków, przychody, rozchody.

Zbliżenie się do układu rodzajowego kosztu poza skarbnikami i biegłymi księgowymi nikt nie zna

tego systemu.

1.

Klasyfikacje te są zewnętrznymi systemami państwa (nie da się ich porównywać) ; do 20011 Polska ma

przejść na inny system budżetowania.

–

do tego systemu tworzy się nowe systemy uzupełniające.

2. Budżet wykonania

–

liczył koszty jednostkowe przede wszystkim w obszarze usług materialnych (wyprowadzał wiele

standardów leczenie tych usług)

–

np. usługi wody kanalizacji, remontów dróg, normy techniczne, wydajność,jakościowe

–

równolegle nie wyprowadzał wielu standardów do usług społecznych (oświata, kultura)

–

podejście techniczne

3. Autority – Base- budgeting

–

funkcjonowanie danej jednostki, podstawowe funkcje

–

liczył koszty standaryzował je

–

podawał strukturę kosztów, wszystko było w ramach jednostki w ramach struktury organizacyjnej

silne przywiązanie do tej struktury (wada)

–

bardzo popularna metoda.

4. Budżet zerowy (zero- base- budgetin)

–

budżetowanie od zera; pustej , czystej kartki.

–

definiowanie kosztów, dla danej jednostki tak jak gdyby zaczynały działalność od początku

–

wydajność (krótkość ,szybkość)

–

wysoka adekwatność planowania od zmieniających sie warunków

–

silne uchwycenie cech indywidualnych danej jednostki ( vs układa podmiotowo- przedmiotowy)

–

możliwość uchwycenia zmian zakresu prawnego zadań i zmian w kapitale ludzkim

–

metoda dokładna

–

wymaga ogromnej wiedzy o działalności jednostki dla której jest tworzony

–

wymaga wykwalifikowanych kadr

–

system bardziej obrazowy

5. Budżet programowy

–

działalność państwa o samorządów (państwo i wszystkie podległe mu jednostki podzielone na

struktury programowe tzw. szersze struktury budżetowe o nazwie programy.

–

każdy program posiada menadżera programu, czas trwania, cele programu, koszty całkowite i

jednostkowe, szereg różnych wskaźników

–

programy nie są definiowane, z jednostek powstają struktury

–

geneza : ''ustawa o finansach publicznych'' – projekt

1. ochrona organu wykonawczego a nie ustawodawczego

2. 1961 r. powstanie budżetu programowego w USA

3. zmiana z tradycyjnego

4. odpowiedź na braki ustawodawstwa

24/33

Col – kredyty

Dt – debet

Kr – wynagrodzenie

układ memoriałowy

2.

24/kultura/75013/4001

układ kasowy

6. Budżet celów i efektywności

●

w dużym stopniu korzysta ze struktury , które zostały wypracowane przez budżet programowy

●

różnice zasadnicze sprowadzają się do filozofii zarządzania efektywnością

●

odbywa się ona za pomocą wybranych wskaźników efektywności:

- zarządzanie przez cele

- zarządzanie efektywnością

●

kaskadowy układ struktur programu jest najwyższą w hierarchii struktur

●

plan świadczenia usług – zadanie

●

na każdym poziomie budowanie wskaźników

●

oczekiwana zmiana stanu wynika z priorytetów (dotyczy sfery gospodarczej i społecznej)

●

koszt , który towarzyszy na każdym poziomie (odrębny)

●

plan świadczenia usług do planów zbliżony; zadania całkowicie inne

7. Budżet zadaniowy.

●

cała działalność państwa i samorządów zostaje podzielona na zorganizowane jednostki o nazwie

zadania

●

nie ma związku z zadaniami zdefiniowanymi w ustawie (nie pokrywa się)

to najmniejszy element jednostki w strukturze budżetu tzw. węższa struktura budżetowa , na

poziomie, której stykają się (zostają zbilansowane) cele i środki

●

każde zadanie ma nazwę, cel szczegółowy, zakres rzeczowy koordynatora (osoba odpowiedzialna

za zadania) wskaźniki efektywności

●

zarządzanie efektywnością

efektywność w tym najszerszym rozumieniu stosunek nakładów do efektów, odnoszenie do

różnych aspektów

●

efektywność sposób zarządzania jako całość w sektorze publicznym

trzy podstawowe obszary decyzyjne, dla których można definiować efektywność

●

wybór celów i zadań

wybór właściwy wiążę się z ryzykiem, ono zawsze istnieje, wybierając zadania można poprawić

parametry np. jakościowe (mimo to zadania nie są właściwe)

wybór świadomy , głęboka diagnoza

●

trzy obszary:

- obszar związany z wyborem ekonomicznych zasobów realizacji zadania

- w zasadzie istnieje jedna najlepsza droga osiągnięcia celu (ale tylko jedna)

- w sposób szczególny do analizy ekonomicznej – najważniejsze jest badanie stosunków jakości

- próba poszukania pewnych zależności

- obszar zdolności organizacyjnej do wykorzystywania zadań

- wielki obszar

- podnoszenie efektów organizacji aby można nią było prawidło zarządzać

- czy organizacja , w kształcie jakim powstała da radę realizować zadania? czy tworzyć już

podmioty działające bardziej efektywnie

Przy tworzeniu:

1. Zarządzanie strategiczne.

Umiejętność do definiowania celów strategicznych i przekładania ich na cele operacyjne.

2. Zarządzanie operacyjne.

Obszar na styku kompetencji (zarządzanie białymi plamami) na styku danych jednostek ,

departamentów itp.

Typowe myślenie procesowe – ciąg czynności chronologicznych , dzięki którym dla firmy

powstaje wartość np. zarządzanie jakością , produktywnością, definiowanie samych procesów.

3. Projektowanie stanowisk pracy.

Takie motywowanie aby pracownik był motywowany z misją przedsiębiorstwa (system

motywacyjny powiązany z wynikami pracy)

Różne są wzorce w życiu prywatnym ale w publicznym nie (jest zamknięty w niektórych

obszarach oceny)

25/33

DWA PODEJŚCIA DO SEKTORA PUBLICZNEGO

1. Postawa menadżera (strategiczna rola wizji samego programu strategicznego)

●

zarządzanie nakierowane na realizację celów

●

analiza kosztów oraz wskaźników efektywności

●

prawo wyznacza obowiązki , narzędzia ograniczenia (prawo to warunki)

●

np. ograniczenie dla długu 6% i deficytu PKB 60% (WUE) – to nie jest racjonalna norma; to

ograniczenie dla gospodarki np. czas oczekiwania na wydanie decyzji

●

wieloletni plan inwestycyjny i budżet to podstawowe narzędzie

●

stopień osiągnięcia celu!!

2. Postawa administratora

●

zarządzanie nakierowane na administrację

●

akty prawne, sposób realizacji zadań(problem rozstrzyga właściwa interpretacja)

●

świadczenie usługi blisko odbiorcy – lepszy sposób realizacji (szczeble najniższe)

●

sprawne administrowanie zastępuję planowanie strategii budżet jest wskaźnikowo według działów,

to podstawowa miara realizacji wydatków według planu

●

powstał jako odpowiedź na sytuację zastaną

Budżet zadaniowy działa tylko w formie określonej wymogami prawa bez planu zadań. Bieżąca polityka

budżetowa wyrażona niewielkimi zmianami proporcji pomiędzy działaniami klasyfikacji budżetowej.

CECHY BUDŻETÓW:

1. Ich struktura nie ewoluuje nie ma zmian znaczących.

2. Pewne wydatki stałe determinują decyzję budżetowe (20- 33% wydatki quasi-sztywne np.

emerytury) niezwykle mały poziom przeznaczony na rozwój

3. Przychód jest sztywny (mało elastyczny)

4. Państwom jest niezwykle trudno zmienić ten budżet.

5. Proces planowania budżetu silnie scentralizowany (niewiele osób planuje ten budżetowania)

6. Budżet domyka się w pewnych przedziałach.

7. Próba zmiany alokacji środków

8. Powielana z roku na rok struktura nie jest właściwa

9. Zmiana władzy; próba wywierania pewnych kryteriów (wywrócenie tej struktury)

10. W wydatkach bieżących budżetu brak było szczegółów określenia zadań do realizacji (nie ma tego

w polskim budżecie)

11. Brak danych danych o łącznych kosztach działań (rozliczanie zadań, brak rozliczania zadań

technicznych czy kosztów pośrednich)

12. Brak wskaźników efektywności wykonywania działań (mierników skuteczności)

13. Nie wystarcza koordynacja planowania finansowego np. budowanie koszyka usług komunalnych

(monopole) oprócz tego koszty jednostkowe, wydatki na mieszkańca – konsolidacja

14. Brak solidnego programu inwestycyjnego (pokazuje konkretne zadania i etapy tych zadań)

- budżet operacyjny

- budżet inwestycyjny

15. Brak podstawowych informacji dla skuteczności zarządzania (nie z punktu wydatkowania)

•

nowoczesne techniki zarządzania ; doprowadzają do stosowania budżetu zadaniowego.

Przesłanki wdrażania budżetu zadaniowego:

●

rosnące bieżące koszty utrzymania państwa i jednostek samorządu terytorialnego

●

obserwowany spadek poziomu wolnych środków zasilających budżet inwestycyjny.

Wolne środki to tzw. nadwyżka operacyjna brutto lub netto w budżecie równa dochodom minus wydatki

operacyjne.

netto- po spłacie odsetek

brutto- przed spłatą odsetek

26/33

●

podział działalności czy to państwo czy samorząd ma zorganizować i porównywać jednostki

rozliczeniowe czyli zadania; pozwala na lepsze monitorowanie wydatków ( szczególnie widoczne

w obszarach z rozproszoną strukturą organizacyjną np. zdrowie, edukacja, kultura itp.)

●

trudności państwa jak i samorządów z utrzymaniem odpowiedniej płynności finansowej

●

wiarygodne wyznaczanie minimalnego poziomu wydatków pozwala na określenie możliwości

spłaty długu i zarządzania deficytem (możliwość zaciągania zobowiązań)

BUDŻET ZADANIOWY to narzędzie zarządzania w sektorze publicznym ; to plan dochodów i

wydatków państwa lub jednostek samorządu terytorialnego przygotowany w taki sposób, że zanim

dochody lub wydatki zostaną zapisane w klasyfikacji budżetowej. Urząd przygotowuje w postaci

zadań szczegółowe, rzeczowe plany zamierzeń jakie mają zrealizować w nadchodzącym roku

budżetowym.

Cechy systemu budżetowego typu zadaniowego:

1. Konstrukcja budżetu odzwierciedla ustalone na dany rok oraz odpowiednio wcześniej przyjęte

priorytety typu zadaniowego. Wykorzystuje tzw. mechanizmy weryfikacji pomiędzy priorytetami

zadaniami i weryfikacją jest silna korelacja na poziomie środków finansowych.

Prawidłowy budżet pozwala odnaleźć priorytety i ich finansowania .Struktura finansowania priorytetów

po stronie finansowej.

2. Podstawą przygotowania projektu budżetowego są szczegółowe projekty zadań przygotowanych

według jednolitych zasad o łącznym koszcie równym sumie wydatków w klasyfikacji budżetowej.

Budżet zadaniowy wykracza poza strukturę organizacji a to oznacza ,że nie koniecznie na

poziomie jednostek organizacyjnych ma miejsce zbilansowanie kosztów zadań i wydatków

budżetowych.

- centra kosztowe (metoda cross- walking- budgeting) tzn. na poziomie jednostek organizacyjnych

nie da się zbilansować , ale na poziomie całego budżetu trzeba zbilansować

wyciąga się koszty związane z alokacją w poprzek klasyfikacją.

3. Jasno określone i sparametryzowane cele są podstawą do przyznawania środków.

- filozofia zarządzania przez cele

- wszystkie cele sparametryzwane ilościowo jaki wartościowo

- takie cele stanowią podstawę wyznaczania sposobów i ich realizacji zakresu rzeczowego

(decydują o koszcie całkowitym)

- najczęściej celem w zadaniach jest wzrost dochodów, jakości , dostępności (tak, długo jak będzie

pozytywna korelacja pomiędzy wskaźnikami i kosztami)

- pewien okres , że cel w tym ujęciu nie jest nadrzędny, celem w samym sobie , jest utrzymanie

jakości usługi z lat poprzednich.

- organizacja funkcjonuje, na maksymalnych obrotach (obniżenie kosztów)

- cele z zadaniami czysto administracyjnymi

- skrócenie czasu na wydawanie decyzji

- wzrost jakości obsługi mienia

- nie ma celów których nie dałoby sie sparametryzować.

4. Każde zadanie podsiada kalkulację kosztu całkowitego obejmującą zarówno składniki

bezpośrednie i pośrednie; ponadto charakteryzują go inne parametry:

- zakres rzeczowy

- plan działalności

- wskaźnik efektywności

W metodologii budżetu zadaniowego wyróżnia się kilka kryteriów podziału zadań budżetowych:

27/33

Priorytet

Zadania budżetowe

Klasyfikacja budżetowa

weryfikacja

●

zadania bieżące/ inwestycyjne / projekty specjalne ( w każdym roku są odejmowane od zadań

bieżących i inwestycyjnych- najczęściej jednorazowe- podniesienie jakości świadczonych usług.

Ten podział ma na celu zarządzanie strumieniami przepływów pieniężnych.

●

zadania nowe / kontynuowane ( z punktu widzenia funkcjonowania)

●

zadania bezpośrednie i pośrednie ( z punktu widzenia ekonomii)

ZADANIA BEZPOŚREDNIE zadanie , które służą zaspakajaniu bieżących , bezpośrednich

potrzeb obywateli (czy też mieszkańców) – związane z podstawowymi funkcjami państwa czy też

samorządu np. zapewnienie obronności, bezpieczeństwa, opieki zdrowotnej.

Konstrukcja składają się na nie zarówno wydatki bezpośrednie jak i te o charakterze pośrednim;

Koszty bezpośrednie są łatwo identyfikowane i łato je przypisać do zadania np. wydatki związane

z transportem, wynagrodzeniami.

Koszty pośrednie nie da sie ich w sposób prosty przypisać do zadania, na etapie rozliczenia

zadania o charakterze pośrednim są doliczane.

ZADANIA POŚREDNIE nie da się ich w sposób prosty przypisać do zadania, nie zaspokajają

bezpośrednich potrzeb mieszkańców ale realizacja tych zadań warunkuje możliwość wykonywania

zadań o charakterze bezpośrednim. Na koszty składają się zarówno wydatki o charakterze

bezpośrednim jak i takie, które zostają do zadania pośredniego zakwalifikowane (na wstępnym

etapie nie ma możliwości ich zagospodarowania)

Koszty związane z utrzymaniem stanowisk pracy, budynków (wynagrodzenia, zakup sprzętu

obsługa techniczna i administracyjna (koszty transportu).

ZADANIA WYDZIAŁOWE – gromadzą wydatki wspólne dla wszystkich zadań jakie są

wykonywane przez dany wydział, jednostkę lub departament; na etapie rozliczenia te koszty

zostają w pełni rozdysponowane do działań merytorycznych jednostki.

●

Koszty obsługi asystencko-sekretarskie (szkolenia, ryczałty)

ZADANIA TECHNICZNE- w większości odpowiadają układowi rodzajowemu kosztów: najważniejsza

informacja o płacach, transporcie, dokonywanych zakupach inwestycyjnych.

Na etapie rozliczania zadań który ma na celu uzyskanie kosztu całkowitego ma na celu:

●

jednorazowe rozliczenie zadań

Wszystkie zadania o charakterze pośrednim doliczone do zadań o charakterze bezpośrednim.

●

dwufazowe rozliczenie zadań

W pierwszej fazie rozliczenie zadań technicznych na pośrednie i wydziałowe.

W drugiej fazie rozliczenie zadań wydziałowych i pośrednich na zadania bezpośrednie.

wg, dwóch rodzajów kluczy:

1. etat kalkulacyjny

To taki parametr , który określa ilość potrzebnej do wykonania pracy aby zadanie mogło

zakończyć się sukcesem.

Etat kalkulacyjny = etat

To praca kilkunastu osób lub paradoksalnie jednej osoby – przeliczeniowy charakter pracy jaka

musi być wykonana. Niekoniecznie wymiar pracy kodeksowy.

To iloraz średniej jakości przepracowanych godzin w jednym roku budżetowym jednego

pracownika – urlopy * ilość pracowników : normy czasowe dla poszczególnych zadań

2. klucz wartościowy. To stosunek wartości zadania do wydatków ogółem budżetu ( w przypadku

rozliczeń zadań pośrednich a wydziałowych do budżetu tej jednostki)

KOSZT CAŁKOWITY – to suma wydatków bezpośrednich w zadaniu plus ta część kosztów

pośrednich jaka zostaje doliczona w procesie rozliczania zadań

Zakres rzeczowy zadania – to ilość i rodzaj pracy jaką trzeba wykonać w zadaniu np. techniki,

technologie, metody wykonywania zadań.

Harmonogram – zgodnie z wymogami ustawy o finansach publicznych jest wprowadzany na poziomie

każdego zadania; ma odpowiedzieć na pytanie jaka ilość środków będzie potrzebna do wykonania zadania.

Wskaźnik efektywności kosztowej – koszt jednostkowy zadania równy kosztowi całkowitemu.

28/33

Ile to kosztuje?W klasyfikacji budżetowej nie da się wyegzekwować kosztu całkowitego.

5. System księgowy umożliwia pozyskiwanie informacji o wykonanych zadaniach ( na każdym

etapie wykonywania budżetu). Jest przystosowany do układu zadaniowego ( w Polsce etap

planowania i wykonywania jest rozdzielony)-->pełna informacja z monitoringu i kontroli

6. Sprawozdawczość jest oparta na porównywaniu osiągniętych rezultatów na danym okresie z

poniesionymi nakładami. Wykracza poza sprawozdawczość typową (zderzenie nakładów i

efektów)-->wstęp do zarządzania efektywnością kosztową.

7. Istnieje możliwość delegowania odpowiedzialności na szczebel realizatorów poszczególnych

zadań.

W ramach przyjętych struktur lub utworzenie pewnych nowych struktur;

Zgodnie z ogólnie przyjętym nurtem w zarządzaniu, który polega na:

●

nadawanie pewnych przywilejów i kompetencji przy jednoczesnym nałożeniem różnych

obowiązków co powoduje wzrost wydajności pracy, efektywności, silniejsze związanie

wykonawcy zadania z misją

●

skrócenie czasu podejmowania decyzji, większa elastyczność, lepsza koordynacja, spłaszczenie

struktur organizacyjnych, podkreślenie odpowiedzialności– przypisana personalnie do jednej

osoby

●

Metodologia przewiduje powołanie koordynatora zadania, to jest osoby wyznaczonej w danej

strukturze organizacyjnej danej jednostki do której zadanie należy:

- planowanie

- monitoring i wykonanie

- koordynowanie pracy innych osób (związane bezpośrednio lub pośrednio)

- ma obowiązek sporządzania sprawozdania (rozliczenie efektów pracy)

Przywileje :

●

przenoszenie wydatków w ramach zadania i pomiędzy zadaniami

●

inicjowanie zmian na poziomie wyższym

●

inicjuje zamknięcie zadania

--->

Delegowanie odpowiedzialności ma na celu decentralizację procesu planowania na najniższym

szczeblu.

Decentralizacja wykonywania zadania.

Za jedno zadanie odpowiedzialna jest jedna osoba. Jedna osoba nie może być odpowiedzialna za

wszystkie zadania.

8. Konstrukcja budżetu i sposób jego prezentacji zapewniają należytą zrozumiałość jego

założeń w odniesieniu szerokiej grupy odbiorców (mieszkańcy , obywatele, organy

uchwałodawcze, grupy biznesowe.)

Dobry budżet to taki którego konstrukcja pozwala:

●

wypełnić funkcję zarządzania to znaczy odpowiedzieć na pytanie czy zostały osiągnięte cele

budżetowe i w jakim stopniu (realne narzędzia do oceny skuteczności działania )

●

wypełnić funkcję realizacji polityki finansowej państwa jak i samorządu (docelowy poziom

deficytu; to narzędzie elastyczności i dające się zarządzać)

●

wypełnić narzędzie komunikacji ( w Polsce zaniedbywane) budżet czytelny, zrozumiały, dostępny

dla przeciętnego mieszkańca, dostarczanie informacji do oceny kosztów jednostkowych.

9. Narzędzia i procedury , które mają na celu obiektywizację procesu zarządzania finansami

państwa albo samorządów.

Procedury czyli narzędzia budżetowe są integralną częścią systemu budżetowego (mogą być kompletne

czyli odnoszące się do planowania, wykonywania i oceny zadań lub odrębnie do planowania i odrębnie do

wykonywania itp.) Ważne jest czy mają charakter proceduralny, uniwersalny i odnoszą się do wszystkich

wydatków.

Obiektywizacja polega na posługiwaniu się powszechnie uznanymi parametrami przy podziale środków

na dysponentów i alokacja ma miejsce w oparciu na:

–

koszt jednostkowy usługi

–

koszt jednostkowy zadania

29/33

–

dochodowość projektów

–

możliwość pozyskania środków z zewnątrz

–

cechy , ważne dla mieszkańców parametry

Integralną częścią systemu budżetowego jest wprowadzenie instrukcji budżetowych.

Cechy instrukcji:

definiują sam etap i proces

podają definicję zadania

definiuje podmioty, które uczestniczą w procesie określania zakresu zadań

harmonogram prac

narzędzia formularzy (w formie formularzy)

W budżecie zadaniowym:

☻

karta zadania budżetowego

nazwa zadania, posiada unikalną nazwę; jednoznacznie określającą nie ma dwóch takich samych.

typ zadania (bieżący lub inwestycyjny)

cel szczegółowy; rezultat jaki chcemy osiągnąć poprzez realizację zadania

wykonujący zadanie ; zawsze jednostka umiejscowiona w strukturze budżetu; dodatkowo w

szczególności dla zadań inwestycyjnych – podajemy dysponenta środków

opis zadania

●

potrzeby globalne państwa/ samorządu

●

źródła informacji dotyczących potrzeb (określenie wiarygodności danych), raporty – dopuszcza się

również szacunek planisty (gdy czegoś nie wiadomo)

●

stopień realizacji potrzeb ( jak zarządzać)

●

Zakres rzeczowy zadania wraz z miernikami

●

zakres rzeczowy zadania wraz z zestawieniem dwóch lat; ilość i metody wykorzystywane w

realizacji zadania (parametryzownia kosztu całkowitego)

●

charakterystyka zadania - własne, zlecone z zakresu administracji państwowej, porozumienie,

kontynuowane

●

źródła finansowania zadań

☻

plan działania dla zadania budżetowego

Spełnia rolę biznes planu dla zadania

–

nazwa zadania

–

dla każdego zadania osoba odpowiedzialna

–

wyszczególnienie przedsięwzięć i planowanych zadań

–

każde zadanie rozbite na etapy (podetapy) czyli przedsięwzięcia / działania zgodne z procesem

dostarczania usługi (chronologicznie zapisane)

–

sposób realizacji:

SW- siły własne

Jako sposób realizacji są przypisywane do tych etapów i przedsięwzięć, które są wykonywane przez

pracowników administracji jest kalkulowany za pomocą roboczo- godziny (to jaki parametr techniczny

, który odpowiada na pytanie jakie koszty towarzyszą wykonywaniu określonych etapów zadania)

roboczo godzina

=

wszystkie koszty związane z utrzymaniem stanowisk pracy

liczba pracowników

Służy do oceny czy dany etap albo lepiej wykonywać siłami własnymi czy zlecić.

ZZ- zlecenie zewnętrzne

Typowe kontraktowe usługi (na zewnątrz)

Z – zakupy

Ilość razy cena poza siłami własnymi dodatkowo trzeba zakupić np. wyposażenie.

☻

zbiorcze zestawienie zadań

☻

karta sprawozdawcza

PARAMETRY;

Jednostka miary.

Produkt końcowy danego etapu lub przedsięwzięcia (da się zmierzyć produkt końcowy)

30/33

ILOŚĆ

może być bardzo różna.

Pewna średnioroczna; ale musi być minimalna (trzeba zejść na ten poziom najniższy)

PRACOCHŁONNOŚĆ JEDNOSTKOWA LUB KOSZT JEDNOSTKOWY

To parametr czasowy rozumiany jako norma czasu pracy przewidziana dla określonej jednostki miary.

PRACOCHŁONNOŚĆ CAŁKOWITA

to ilość * pracochłonność jednostkowa;

Całkowita kwota planowania jest to dla:

SW- pracochłonność całkowita * koszt h roboczej

ZZ – estymacja kwoty przeniesionej na zakontraktowanie usług

Z- ilość * średnia rynkowa cena dla dobra i usługi

ORIENTACJYNY TERMIN ROZPOCZĘCIA I ZAKOŃCZENIA

Ten moment , w którym na poziomie zadania dokonuje się określania potrzeb finansowych, podstawą do

budowy harmonogramu dochodów i wydatków

Klasyfikacja budżetowa określa osobę odpowiedzialną za wykonane przedsięwzięcia, jest koordynatorem.

Najważniejsze parametry wynikają z zadań:

–

liczba etatów kalkulacji

–

wskaźnik efektywności zadania

–

termin rozpoczęcia i zakończenia zadania (ważne dla zadań inwestycyjnych)

Porównanie budżetu tradycyjnego i zadaniowego (podstawowe obszary porównań)

1) Sposób planowania tradycyjny:

–

wnioski środki

–

przydział środków bez znajomości szczegółowych planów i skutków

–

planowanie zadania ma miejsce dopiero po zatwierdzeniu środków.

2) Sposób planowania zadaniowy:

–

dysponentowi zostaje przyznany limit środków

–

dysponent opracowuje szczegółowe plany zadań

–

przydział środków następuję po analizie i ocenie planów

–

każde zadanie jest rozliczane jako oddzielny projekt.

10. Decydenci powinni identyfikować się z celami reformy i udzielać jej potrzebnego wparcia.

–

cel ogólny - ochrona tożsamości kulturowych

–

cel szczegółowy - zorganizowanie wystaw galerii.

Każde zadanie posiada kalkulację kosztów całkowitych obejmującą składniki bezpośrednie i

pośrednie, charakteryzuje się ponadto :zakres rzeczowy, plan działania, wskaźniki efektywności.

Budżet celów i efektywności (zarządzanie przez celę i zarządzanie efektywnością.

Zarządzanie pod kontem wyników:

Budżetowanie to proces ustalania porządanych wyników, w odniesieniu do usług planowania, w jaki

sposób te wyniki osiągnąć, ustalania mierników wyników i oceny sprawozdawczości oraz wyników.