FINANSE I ANALIZA EKONOMICZNA W PRZEDSIĘBIORSTWIE

30

ROZLICZENIA MIĘDZYNARODOWE

Rozliczenia te prowadzone są głównie przez banki w formie rozliczeń bankowych, a tak-

ż

e za pomocą walut i dewiz.

Waluta to znaki pieniężne będące środkiem płatniczym w danym kraju (przy transak-

cjach gotówkowych).

Dewizy to należności zagraniczne płatne w formie czeku, weksla, inkasa lub akredytywy

(przy transakcjach bezgotówkowych).

Każda waluta i dewizy mają symbol cyfrowy oraz literowy.

Kurs dewiz i walut ogłaszają: NBP i banki komercyjne. Podstawowym kursem jest kurs NBP.

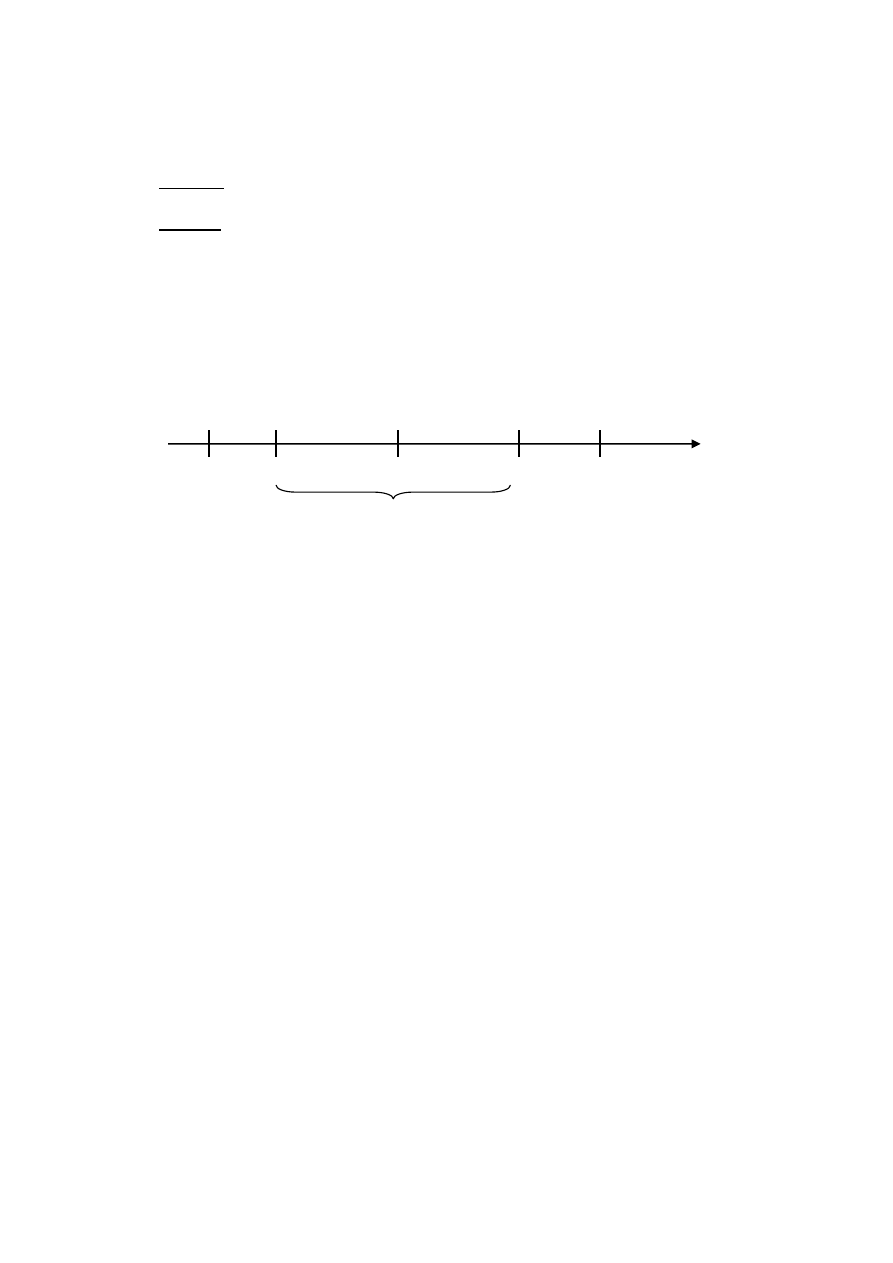

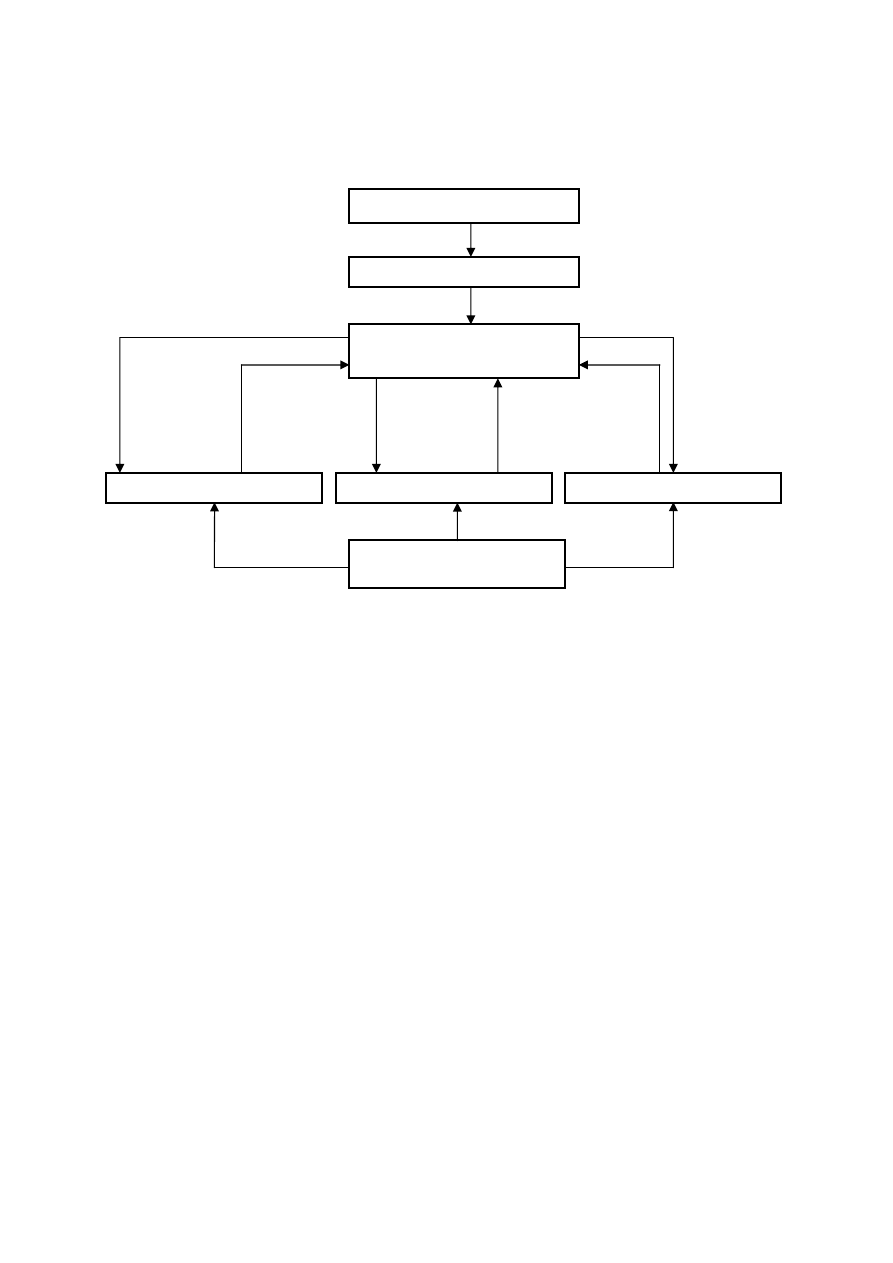

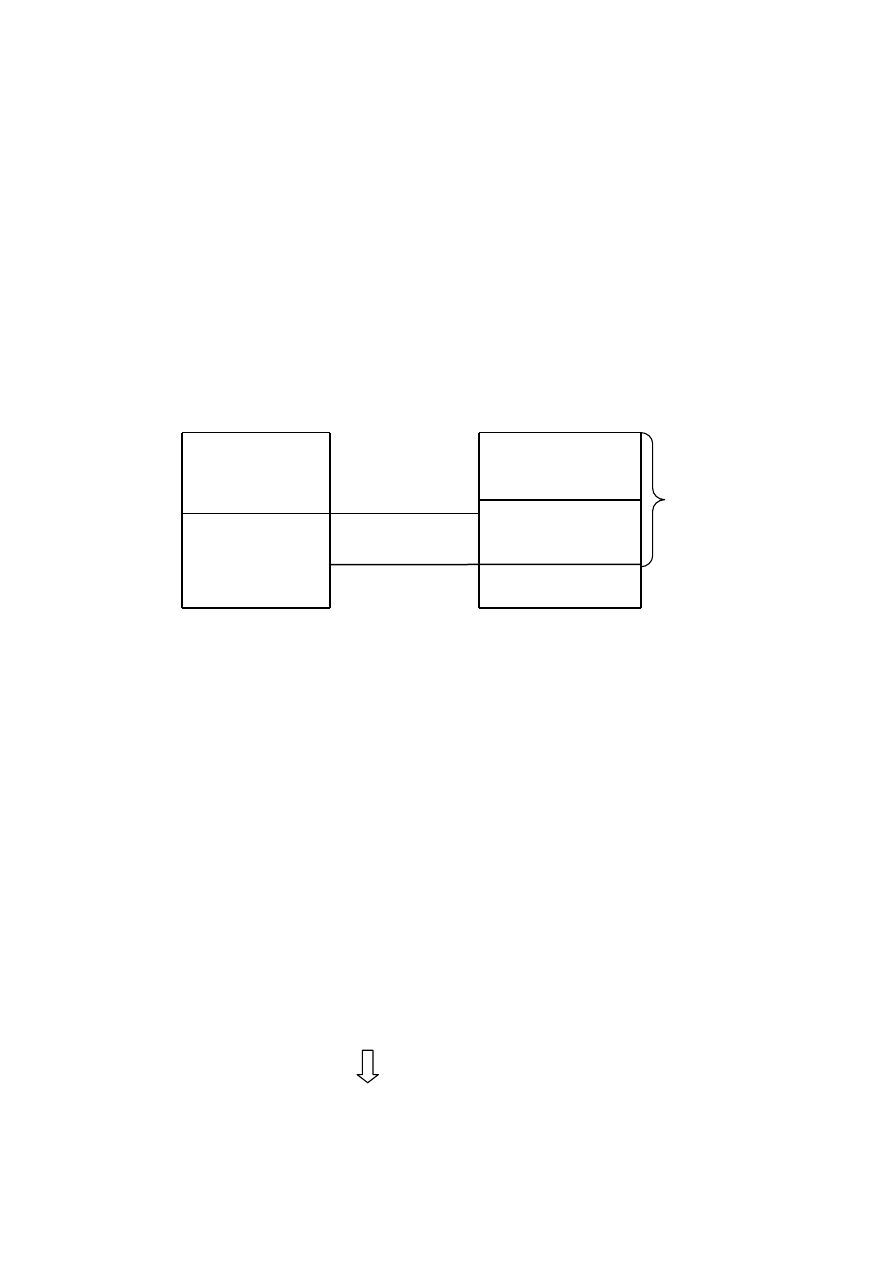

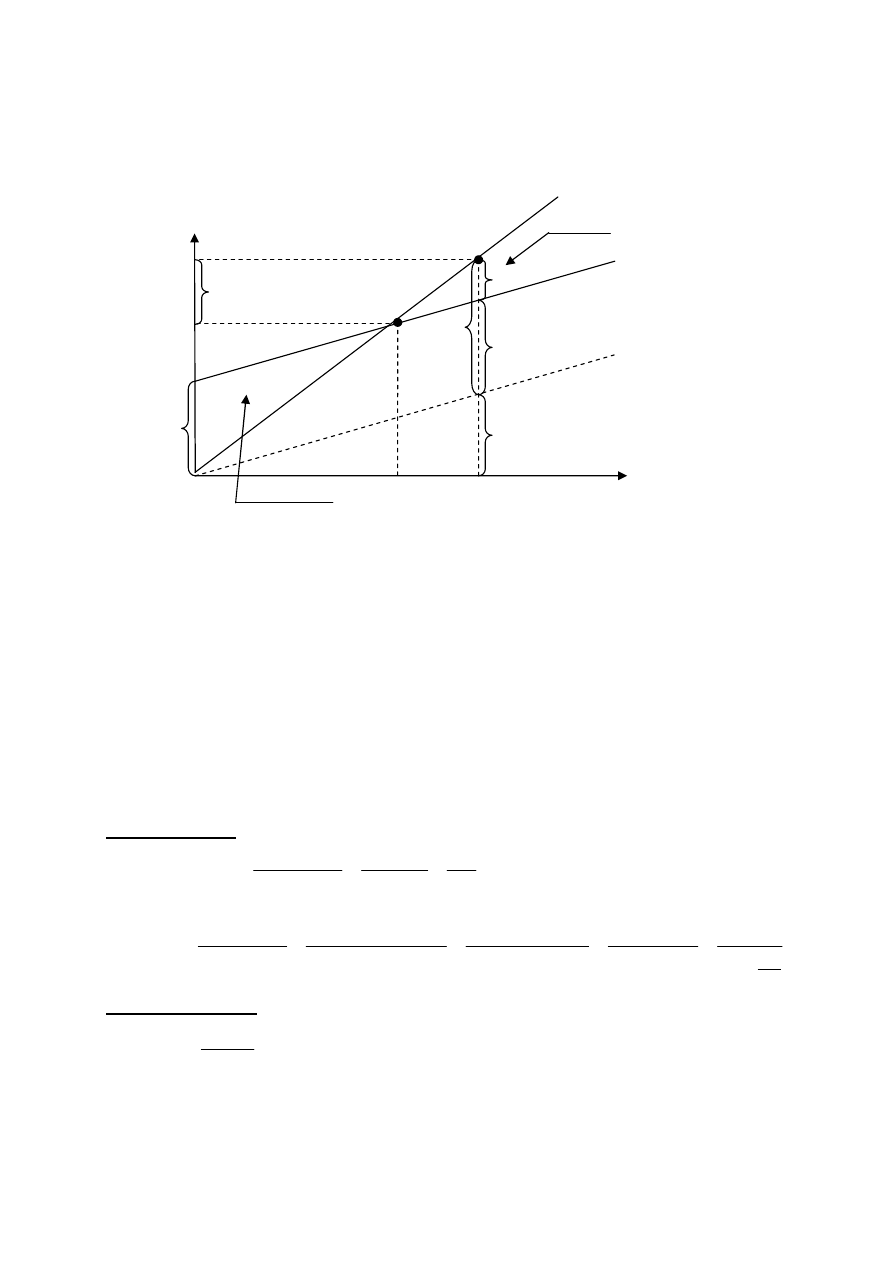

Dla każdej waluty (dewiz) NBP ogłasza 3 kursy, co ilustruje rysunek 8:

1)

kurs kupna – tj. cenę, którą bank płaci przy skupie waluty od podmiotów,

2)

kurs sprzedaży – tj. cenę, którą bank pobiera przy sprzedaży waluty podmiotom,

3)

kurs średni – wyliczany jako kurs przeciętny kursu kupna i sprzedaży w rozliczeniach we-

wnętrznych między bankami.

kursy kupna kurs średni kursy sprzedaży

PLN

Waluty Rozliczenia bezgotówkowe - Dewizy Waluty

MARśA (SPREAD)

Rys. 8. Ilustracja „widełek kursowych” dla walut obcych.

Kurs kupna jest niższy od kursu sprzedaży. Dla każdej waluty są odrębne kursy gotów-

kowe i bezgotówkowe. Oprócz kursów ogłaszanych przez banki istnieje kurs rynkowy (w kanto-

rach), wynika on z podaży i popytu na daną walutę.

Przy rozliczeniach z zagranicą występują różnego rodzaju ryzyka:

a)

ryzyko kursowe wynikające z potencjalnych możliwości powstania ujemnych różnic kur-

sowych,

b)

ryzyko wypłacalności (handlowe),

c)

ryzyko polityczne,

d)

ryzyko kulturowe – wynika ze specyfiki tradycji, przekonań religijnych.

Ryzyko kursowe jest najbardziej istotnym elementem przy transakcjach zagranicznych,

bowiem kursy walut ulegają ciągłej fluktuacji, wynikającej z aktualnej koniunktury gospodar-

czej, poziomu inflacji, czy też planowanego deficytu.

Kursy walut mają wielkie znaczenie w handlu zagranicznym, gdyż oddziałują na ceny

towarów i usług zarówno w imporcie jak i eksporcie. Wzrost kursu waluty danego kraju ekspor-

tera podraża import i czyni eksport bardziej opłacalnym, natomiast spadek kursu to potanienie

importu, ale także osłabienie i zmniejszenie opłacalności eksportu.

Wpływ na kursy walut może mieć bank centralny, poprzez interwencję na rynku waluto-

wym. Sprzedając rezerwy walutowe bank zwiększa podaż waluty, przez co obniża się jej kurs.

Różnice kursowe nie występują, jeżeli rozliczenia będą w tej samej walucie.

EURO (EUR) – wspólna waluta krajów Unii Europejskiej,

SDR (XDR) – waluta kreowana przez Międzynarodowy Fundusz Walutowy.

Funkcję walut międzynarodowych może pełnić silna waluta narodowa (np. USD). Ryzy-

ko kursowe związane ze zmianą kursu danej waluty pomiędzy dniem transakcji a dniem zapłaty

powoduje powstanie tzw. różnic kursowych:

a)

dodatnie – rozliczenia mają charakter należności (kurs rośnie), lub zobowiązań (kurs male-

je),

b)

ujemne – rozliczenia mają charakter należności (kurs maleje), lub zobowiązań (kurs ro-

ś

nie).

FINANSE I ANALIZA EKONOMICZNA W PRZEDSIĘBIORSTWIE

31

INSTRUMENTY REDYSTRYBUCJI BUDśETOWEJ

Instrumenty te służą do realizacji redystrybucyjnej funkcji finansów. Redystrybucja do-

chodów realizowana jest w głównej mierze poprzez system finansów publicznych, łącznie z sys-

temem ubezpieczeń społecznych. Obejmuje ona przepływy finansowe pomiędzy podmiotami

gospodarującymi i budżetem państwa związane z transferami budżetowymi. Celem funkcji redy-

strybucyjnej finansów jest zapewnienie każdej jednostce (gosp. domowemu) minimum docho-

dów na zaspokojenie podstawowych potrzeb konsumpcyjnych. Jest to tzw. minimum socjalne.

Instrumenty redystrybucji budżetowej dzielą się na 2 grupy:

1)

zobowiązania podmiotów gospodarujących wobec budżetu, obejmujące:

-

podatki,

-

opłaty,

-

składki na ubezpieczenia społeczne;

2)

płatności budżetu państwa wobec podmiotów gospodarujących, które obejmują:

-

emerytury,

-

renty,

-

zasiłki,

-

dotacje i subwencje.

PODATKI I OPŁATY

Podatki to nieodpłatne, przymusowe, bezzwrotne i pieniężne świadczenie o charakterze ogól-

nym nakładane jednostronnie przez państwo na podstawie decyzji centralnego lub terenowego

organu stanowiącego. Definicja opłaty jest zbliżona i dotyczy płatności za określone czynności

(opłaty administracyjne i skarbowe) oraz za korzystanie z mienia publicznego (opłaty targowi-

skowe, drogowe). Specyficzną formą podatku zbliżoną do opłaty są cła nakładane na towary

i usługi importowane.

Elementy konstrukcji podatku to:

1)

podmiot opodatkowania:

-

podatnik – podmiot zobowiązany do uiszczenia podatku,

-

płatnik – podmiot zobowiązany do naliczenia, pobrania i przekazania podatku;

2)

przedmiot opodatkowania:

-

przychód,

-

dochód,

-

majątek;

3)

podstawa opodatkowania – jest to wyrażona w pieniądzu wartość przedmiotów opodatkowa-

nia stanowiąca podstawę wymiaru podatku. Występują tu jednak odstępstwa.

4)

stawki podatkowe – współczynniki określające wysokość podatku w stosunku do podstawy

opodatkowania.

Sposób ustalania i odprowadzania podatku ustalają odpowiednie przepisy podatkowe

obejmujące ordynację podatkową oraz szczegółowe ustawy dotyczące poszczególnych podatków

wraz z aktami wykonawczymi.

Obowiązujący w Polsce system podatkowy obejmuje następujące podatki:

1)

podatek od towarów i usług (VAT),

2)

podatek akcyzowy,

3)

podatek dochodowy od osób prawnych (PDOP),

4)

podatek dochodowy od osób fizycznych (PDOF),

5)

zryczałtowane formy opodatkowania dotyczące działalności gospodarczej (karta podatkowa,

ryczałt ewidencjonowany),

6)

cła,

7)

podatek rolny,

8)

podatek leśny,

9)

podatek od nieruchomości,

FINANSE I ANALIZA EKONOMICZNA W PRZEDSIĘBIORSTWIE

32

10)

podatek od środków transportu,

11)

podatek od czynności cywilnoprawnych

12)

opłata od posiadania psów,

13)

podatek od spadków i darowizn,

14)

podatek od gier i zakładów wzajemnych,

15)

podatek od dochodów nieujawnionych.

Większość z podatków stanowi dochód budżetu państwa z wyjątkiem podatków lokal-

nych (od rolnego do spadków i darowizn) zasilających budżety samorządów lokalnych. Ponadto

do budżetów lokalnych odprowadzana jest część wpływów z PDOF i PDOP od podatników ma-

jących siedzibę (miejsce zamieszkanie) na terenie objętym danym szczeblem samorządu.

Opłaty mające charakter lokalny obejmują opłaty skarbowe, targowe, administracyjne

i eksploatacyjne za wydobywanie kopalin.

Konstrukcja podatku VAT

VAT należny (sprzedaż)

−

VAT naliczony (sprzedaż) = VAT do zapłaty do US

Stawki : 22 %, 7 %, 3 %, 0 % (np. przy eksporcie).

Składki ubezpieczeń społecznych i świadczenia społeczne

Składki te są związane z pozyskiwaniem środków na pokrycie wydatków o charakterze

transferów socjalnych.

Składki ubezpieczeń społecznych obejmują zobowiązania na rzecz:

1)

ZUS,

2)

Otwartych funduszy emerytalnych (OFE),

3)

Funduszu Pracy (FP),

4)

Funduszu gwarantowanych świadczeń pracowniczych (FGŚP),

5)

Państwowego funduszu rehabilitacji osób niepełnosprawnych (PFRON).

Ze środków ubezpieczenia społecznego finansowane są następujące świadczenia:

1)

Emerytury (z jednego lub więcej filarów – maksymalnie trzy),

2)

Renty inwalidzkie i rodzinne,

3)

Zasiłki dla bezrobotnych,

4)

Roszczenia pracownicze w razie niewypłacalności pracodawcy,

5)

Odszkodowania powypadkowe.

Zasiłki:

1)

chorobowe

2)

opiekuńcze

3)

macierzyńskie

4)

porodowe (zlikwidowane w roku 2002)

5)

wyrównawcze

6)

pogrzebowe

7)

wychowawcze

8)

rodzinne i pielęgnacyjne

Dotacje, subwencje i rezerwy budżetowe

Dotacje i subwencje to wyraz interwencjonizmu państwowego związanego z finansowa-

niem działalności nieprzynoszącej dochodów np. dotacje celowe na zadania zlecane gminom,

dotacje celowe na zadania własne gmin (dodatki mieszkaniowe itp.), dotacje dla spółdzielni

mieszkaniowych, dotacje dla górnictwa, PKP itd.

Rezerwy budżetowe dotyczą nieprzewidzianych wydatków lub zadań wynikających z

potrzeb ogólnospołecznych np. rezerwy na uzupełnienie subwencji dla gmin, jednoprocentowa

rezerwa ogólna budżetu, rozwój infrastruktury wiejskiej, ochrona środowiska, usuwanie skutków

powodzi itp.

FINANSE I ANALIZA EKONOMICZNA W PRZEDSIĘBIORSTWIE

33

OGÓLNE PROBLEMY FINANSÓW PRZEDSIĘBIORSTWA

DZIAŁALNOŚĆ GOSPODARCZA PRZEDSIĘBIORSTWA -

PODSTAWOWE INFORMACJE

Działalność gospodarcza związana jest z wykorzystywaniem czynników produkcyjnych.

Proces ten odbywa się w przedsiębiorstwie, które pozyskuje czynniki produkcyjne i przetwarza

je na produkty. Kupno, produkcja i sprzedaż odbywają się w warunkach rynkowych. Ponieważ

gospodarka rynkowa jest gospodarką pieniężną, gdzie pieniądz jest miernikiem wartości, toteż

przedsiębiorstwo w trakcie swojej działalności musi stale porównywać osiągane dochody pie-

niężne z ponoszonymi wydatkami bieżącymi i kapitałowymi. Mechanizm rynkowy pełni funkcję

weryfikacyjną i powoduje, że działalność gospodarcza powinna zapewnić przedsiębiorstwu zysk,

a właścicielom powierzającym kapitał oczekiwaną stopę zwrotu. Nowoczesne przedsiębiorstwo

powinno wykazywać się elastycznością we wszystkich dziedzinach swojej działalności. Warun-

kiem powodzenia i sukcesu w warunkach konkurencji jest bieżące śledzenie zmian dokonują-

cych się w strukturze dochodów i podejmowanie właściwych kierunków ekspansji gospodarczej.

Przedsiębiorstwo to wyodrębniona organizacyjnie jednostka zazwyczaj gospodarcza,

przemysłowa względnie handlowa, ale także zakład użyteczności publicznej. Ze względu na cel

działalności wprowadza się następujący podział:

a) przedsiębiorstwa nastawione na osiąganie zysku określane także mianem podmiotów gospo-

darczych (for profit),

b) przedsiębiorstwa typu not-for-profit (najczęściej jednostki użyteczności publicznej sektora

publicznego).

Niezależnie od realizowanych celów każde przedsiębiorstwo można uważać za jednostkę

gospodarującą, czyli zorganizowany podmiot gospodarujący (ZPG), który zobowiązany jest

do prowadzenia rachunkowości i podlega przepisom ustaw prawa podatkowego.

Zasadnicze znaczenie w warunkach gospodarki rynkowej mają przedsiębiorstwa prowa-

dzące działalność gospodarczą, których podstawowym zadaniem jest maksymalizacja osiągane-

go zysku i wzrost wartości przedsiębiorstwa.

Działalność gospodarcza obejmuje cztery podstawowe sfery:

1) działalność wytwórczą (produkcyjną),

2) działalność usługową,

3) działalność handlową,

4) działalność budowlaną.

Według stosowanego w Polsce nazewnictwa, działalnością gospodarczą (art. 2 ustawy z dnia

2 lipca 2004 r. o swobodzie działalności gospodarczej - Dz. U. Nr 173, poz. 1807) jest zarobko-

wa działalność wytwórcza, budowlana, handlowa, usługowa oraz poszukiwanie, rozpoznawanie

i wydobywanie kopalin ze złóż, a także działalność zawodowa, wykonywana w sposób zorgani-

zowany i ciągły. Art. 4 tej ustawy określa, że przedsiębiorcą jest:

1) osoba fizyczna,

2) osoba prawna,

3) jednostka organizacyjna niebędąca osobą prawną, której odrębna ustawa przyznaje zdolność

prawną,

wykonująca we własnym imieniu działalność gospodarczą.

Ze względu na formę organizacyjno-prawną przedsiębiorstwa wyróżnia się:

1) przedsiębiorstwa państwowe,

2) przedsiębiorstwa komunalne (samorządowe),

3 spółki prawa handlowego:

a) osobowe: spółki jawne, spółki partnerskie, spółki komandytowe, spółki komandytowo-

akcyjne,

b) kapitałowe: spółki z ograniczoną odpowiedzialnością, spółki akcyjne,

FINANSE I ANALIZA EKONOMICZNA W PRZEDSIĘBIORSTWIE

34

4) spółdzielnie,

5) spółki cywilne,

6) przedsiębiorstwa osób fizycznych prowadzących działalność gospodarczą.

W innym ujęciu (Art. 55

1

kodeksu cywilnego), przedsiębiorstwo to wyodrębniony zespół

składników materialnych i niematerialnych przeznaczonych do realizacji określonych zadań go-

spodarczych. Zespół ten obejmuje w szczególności następujące elementy:

1)

Firmę (nazwę),

2)

Znaki towarowe i inne oznaczenia indywidualizujące,

3)

Księgi handlowe (ewidencję rachunkową działalności gospodarczej),

4)

Nieruchomości, ruchomości a także produkty i materiały (majątek rzeczowy),

5)

Patenty, wzory użytkowe i zdobnicze (wartości niematerialne i prawne),

6)

Zobowiązania i obciążenia związane z prowadzeniem przedsiębiorstwa (długi),

7)

Wierzytelności (należności).

Uwzględniając elementy teorii organizacji przedsiębiorstwo (zorganizowany podmiot go-

spodarujący ZPG) to jednostka działania społecznego względnie świadomie koordynowana

o dość dobrze wyróżnionych granicach zmierzająca do określonego celu bądź zbioru celów. Mo-

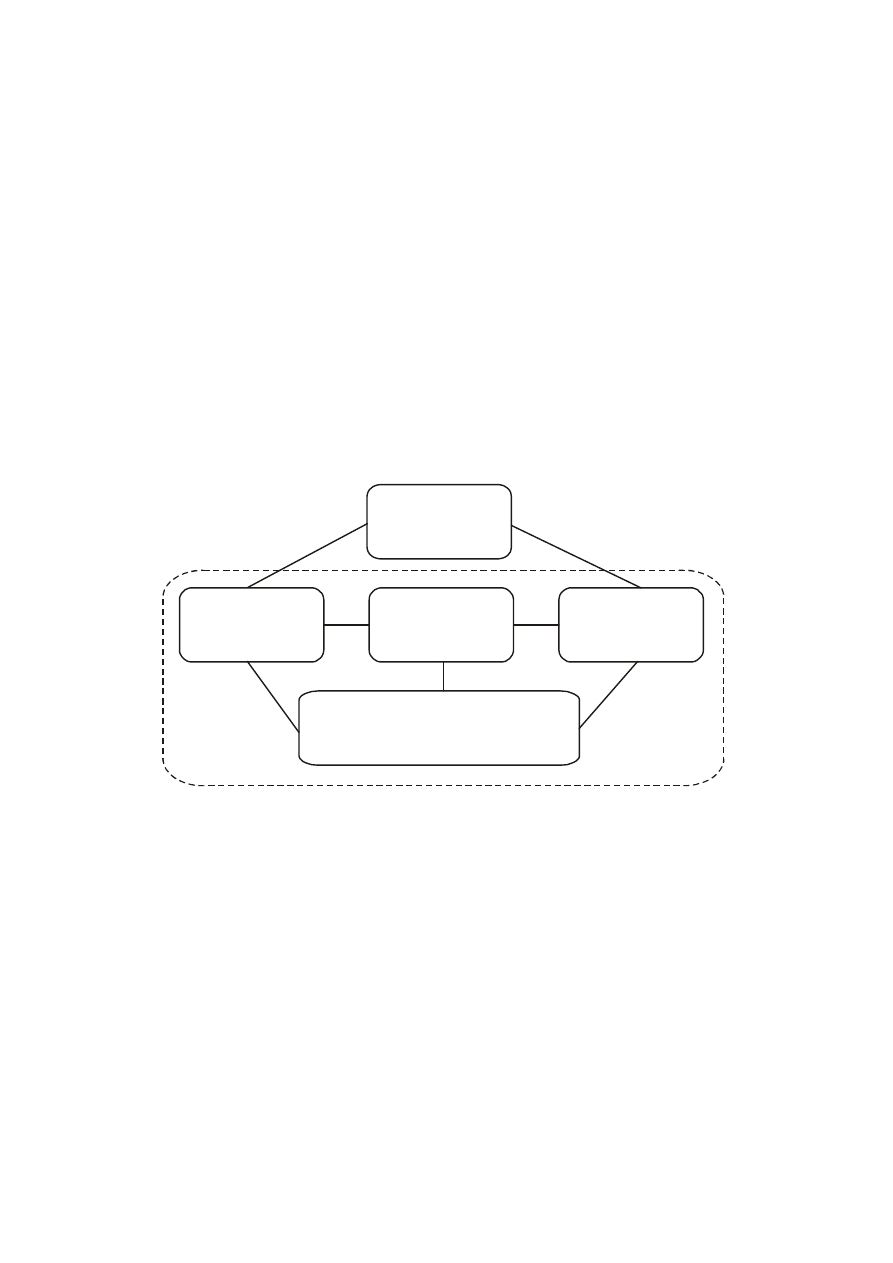

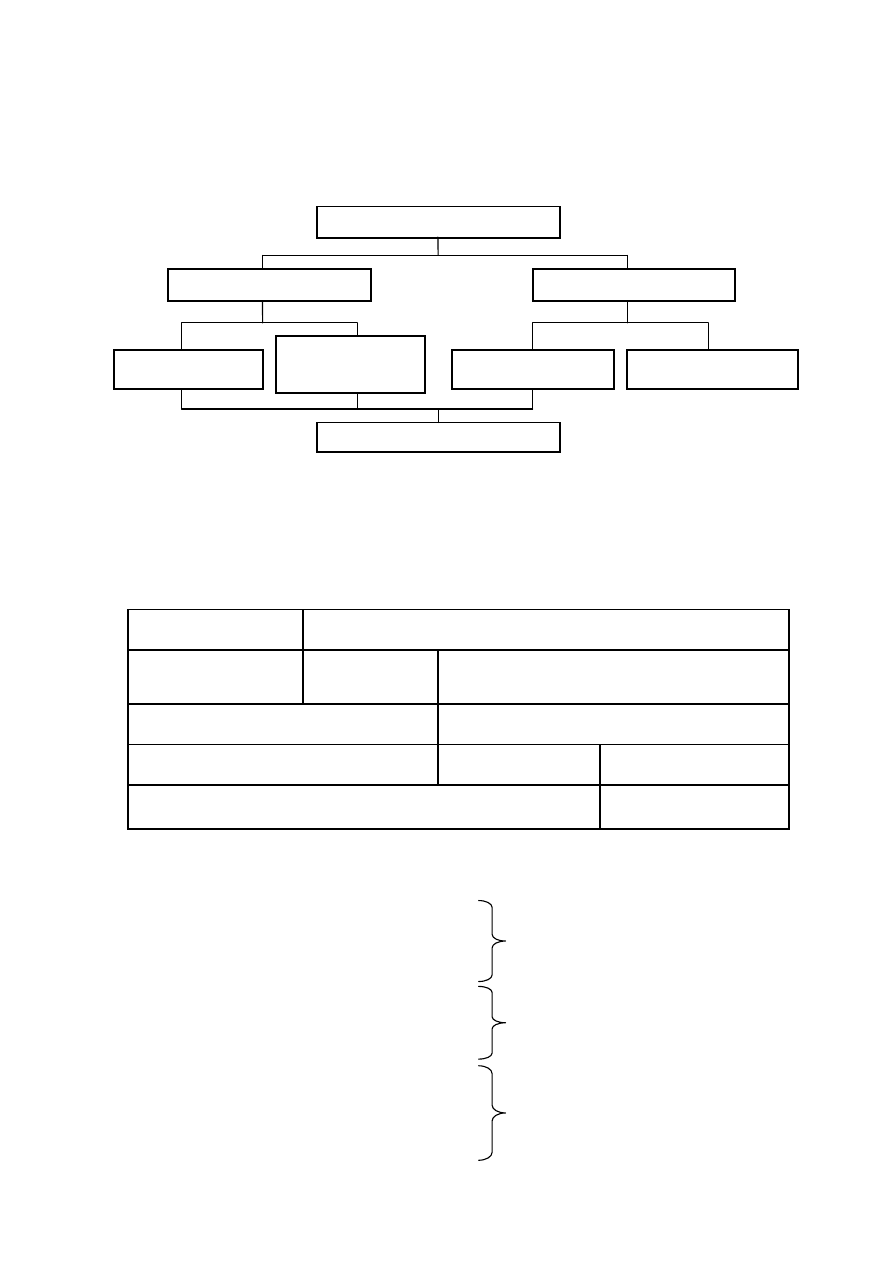

del Krzyżanowskiego ujmuje to w sposób przedstawiony na rysunku 9:

Cele

C

Kierowanie

K

Struktura

społeczna

SP

Struktura

organizacyjna

St O

Baza materialno-techniczna

MT

Otoczenie

OT

System

operacyjny

Rys. 9. Model Krzyżanowskiego ZPG (zorganizowanego podmiotu gospodarującego)

Przedsiębiorstwo jako ZPG dysponuje tzw. systemem operacyjnym obejmującym mają-

tek produkcyjny, zasoby ludzkie i posiadającym określoną strukturę organizacyjną. ZPG działa

w otoczeniu (OT), na które składają się środowisko naturalne i środowisko społeczne. Rezulta-

tem działalności ZPG są produkty mające zdolności zaspokajania potrzeb otoczenia. Produkty

to:

a) przedmioty (wyroby),

b) usługi.

Do działalności przedsiębiorstwa niezbędne są środki pieniężne pobierane z otoczenia, a

uzyskiwane w głównej mierze ze sprzedaży produktów. Dla prawidłowego funkcjonowania

przedsiębiorstwa potrzebna jest również nadwyżka zasobów na wejściu tzn. zachowanie formu-

ły:

zasoby We > produkty Wy

gdzie miarą jest pieniądz.

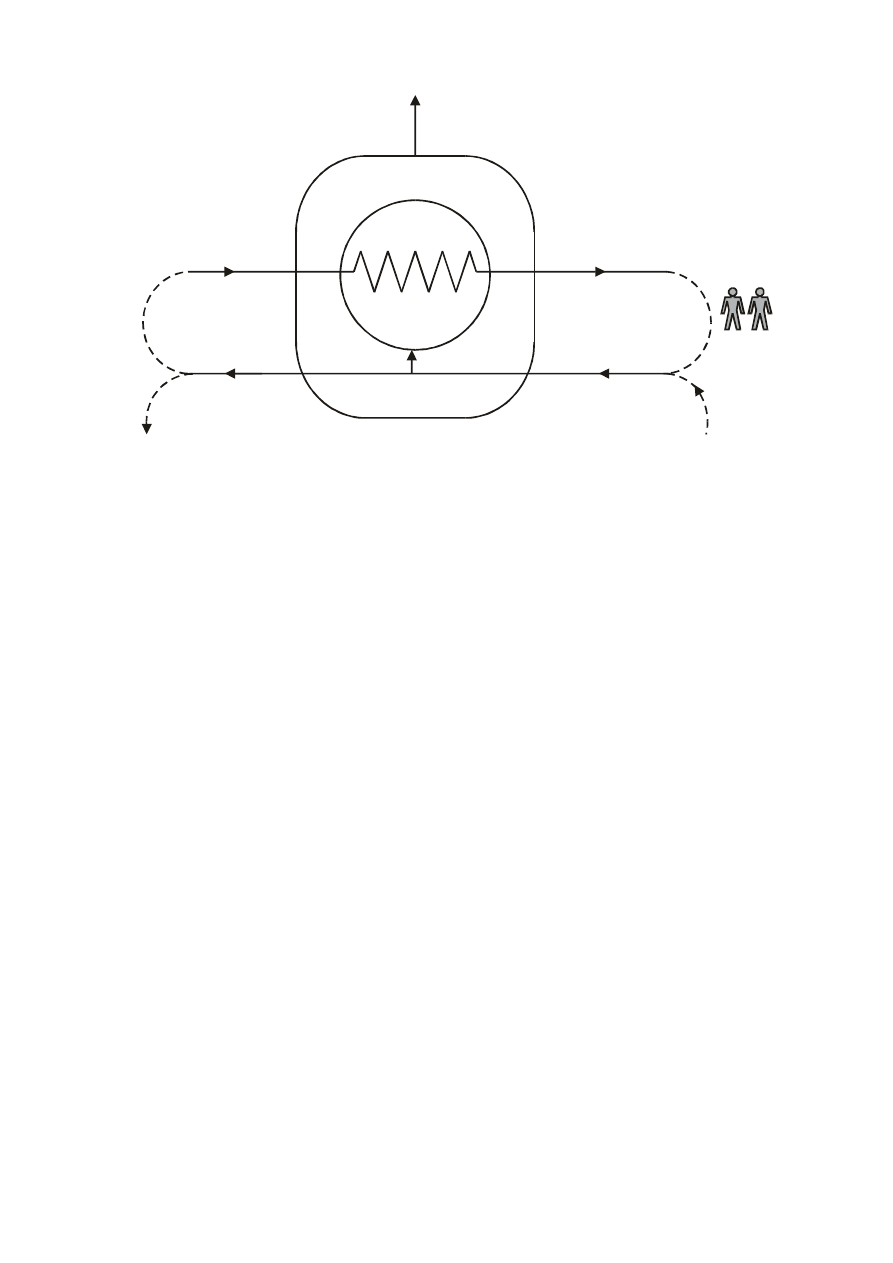

Związki przedsiębiorstwa z otoczeniem oraz jego działalność gospodarczą można przed-

stawić schematycznie w następujący sposób (rys. 10):

FINANSE I ANALIZA EKONOMICZNA W PRZEDSIĘBIORSTWIE

35

Otoczenie

OT

Przetwarzanie

System

operacyjny

Sprawozdania

finansowe i statystyczne

ZPG

Strumie

ń

rzeczy

Strumie

ń

pieni

ęż

ny

Spłata

zadłu

ż

enia

Działalno

ść

inwestycyjna

Działalno

ść

operacyjna

Działalno

ść

finansowa

Zasilanie

zewn

ę

trzne

Produkty

Klienci

Rys. 10. Miejsce ZPG w otoczeniu

Całość działalności gospodarczej przedsiębiorstwa obejmuje trzy zasadnicze sfery:

1) Działalność operacyjną (wytwarzanie produktów),

2) Działalność finansową (pozyskiwanie kapitałów i obsługa finansowa działalności operacyj-

nej - rozliczenia),

3) Działalność inwestycyjną (ulepszanie i rozwój systemu operacyjnego).

Działalność gospodarcza podlega okresowemu rozliczeniu. Okresem rozliczeniowym wg

ustawy o rachunkowości i przepisów podatkowych jest rok obrotowy będący najczęściej rokiem

kalendarzowym. Rok obrotowy kończy się sprawozdaniem finansowym dającym pełną informa-

cję o podmiocie.

SYSTEM FINANSOWY PRZEDSIĘBIORSTWA I ZARZĄDZANIE FINANSAMI

Dla prowadzenia działalności przedsiębiorstwo musi dysponować majątkiem trwałym,

którego dużą część stanowią aktywa materialne oraz nabywać potrzebne składniki majątku trwa-

łego mając na uwadze racjonalne ich wykorzystanie i profil prowadzonej działalności. W celu

sfinansowania tego majątku są potrzebne aktywa finansowe pozyskane poprzez różnorodne in-

strumenty finansowe, którymi są kredyty bankowe oraz papiery wartościowe takie jak akcje,

obligacje oraz krótkoterminowe papiery dłużne. Przebieg i sposób finansowania działalności

przedsiębiorstwa mają istotny wpływ na jego funkcjonowanie na rynku.

Finanse przedsiębiorstwa to ogół zjawisk i procesów pieniężnych zachodzących

w przedsiębiorstwie polegających na gromadzeniu (pozyskiwaniu) pieniądza oraz na jego wy-

datkowaniu na cele działalności gospodarczej.

Finanse przedsiębiorstw są jednym z ogniw systemu finansowego gospodarki i państwa,

który obejmuje system finansów publicznych, różne fundusze publiczne, system ubezpieczeń

majątkowych i osobowych, jak również rynki kapitałowe. Przedsiębiorstwa mają ścisłe powią-

zania z pozostałymi sektorami gospodarki, czemu odpowiadają określone przepływy pieniężne.

Szczególnie ważne dla finansów przedsiębiorstwa są powiązania rynkiem finansowym, będącym

ź

ródłem wszystkich źródeł finansowania, a zwłaszcza z rynkiem kapitałowym jako źródłem po-

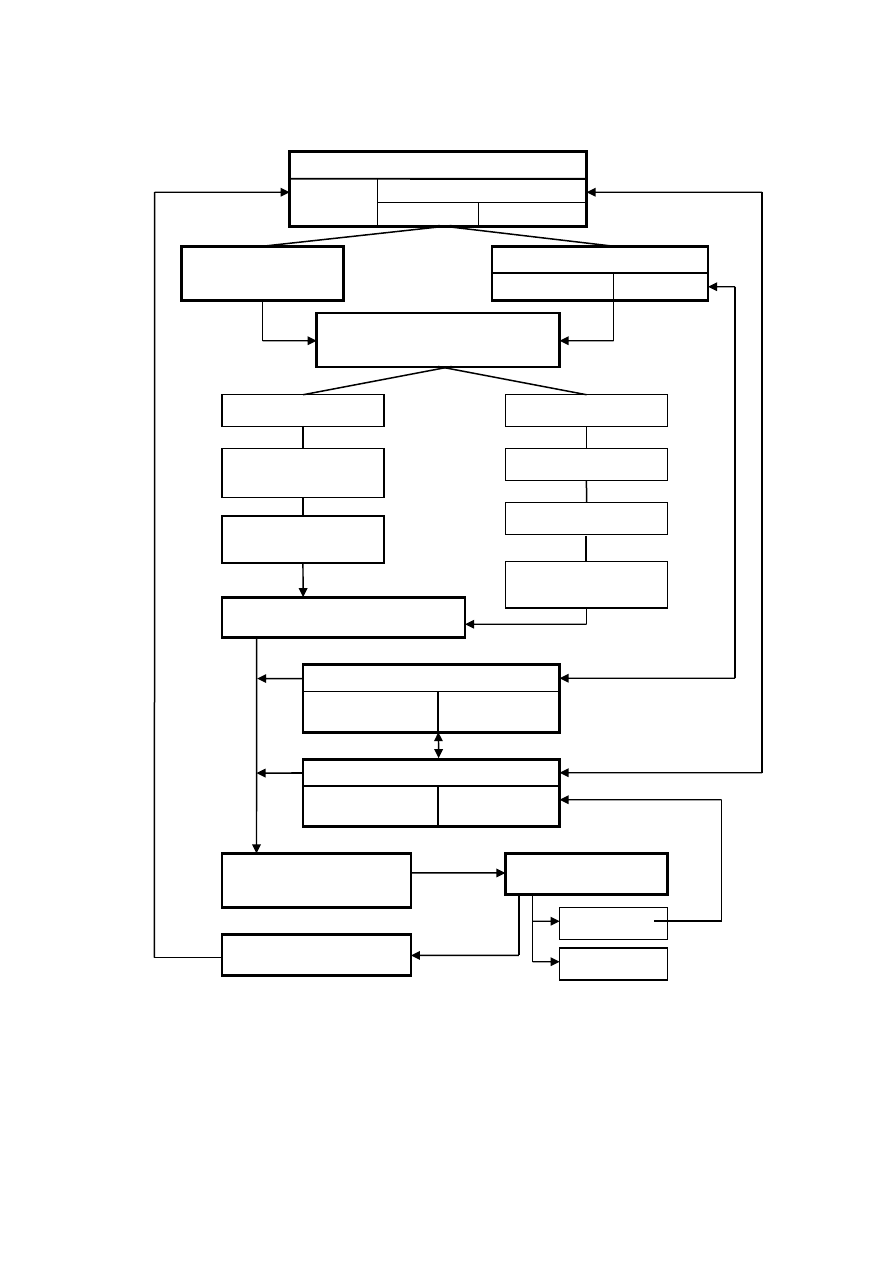

zyskiwania kapitału długoterminowego. Sposób powiązania finansów przedsiębiorstwa z oto-

czeniem przedstawiono na rysunku 11.

Istotne znaczenie dla finansów przedsiębiorstwa mają badania marketingowe oraz prze-

twarzanie otrzymanych informacji ekonomicznych i społecznych pod kątem preferencji nabyw-

ców, otoczenia konkurencyjnego, zagrożenia ze strony substytutów, sytuacji na rynkach zagra-

FINANSE I ANALIZA EKONOMICZNA W PRZEDSIĘBIORSTWIE

36

nicznych powiązanych z gospodarką krajową. To właśnie możliwości sprzedaży produktów

i usług, popyt wewnętrzny i możliwości eksportu mają decydujące znaczenie dla możliwości

funkcjonowania przedsiębiorstwa. Inne czynniki, takie jak koszt kapitału, wysokość podatków,

kursy walut, ceny energii mają pośredni wpływ na finanse przedsiębiorstwa.

Rys. 11. Powiązania finansów przedsiębiorstwa z otoczeniem.

Finanse przedsiębiorstwa jako wiodąca dziedzina jego działalności ściśle związana

z formułowaniem i realizowaniem strategii marketingowych tworzą pewien system zarządczy

zwany gospodarką finansową, której przedmiotem jest planowanie zasobów finansowych

w związku z działalnością operacyjną, finansową i inwestycyjną. W tym aspekcie można mówić

o systemie finansowym przedsiębiorstwa jako pojęciu szerszym w odniesieniu do finansów,

a który obejmuje operacje pieniężne, ich ewidencję, analizę oraz planowanie i prognozowanie

operacji finansowych. Gospodarka finansowa prowadzona w tym systemie powinna zapewnić

równowagę pomiędzy przychodami a wydatkami pieniężnymi. Przedmiotem szczególnego zain-

teresowania gospodarki finansowej przedsiębiorstwa są możliwości osiągania zysków przy moż-

liwie najniższych kosztach. Do źródeł dochodów można zaliczyć:

-

przychody ze sprzedaży produktów i usług,

-

dochody z operacji finansowych na rynku kapitałowym, pieniężnym i walutowym,

-

inwestycje i działania proefektywnościowe w zakresie podstawowej działalności,

-

wpływy z amortyzacji, sprzedaży i likwidacji środków trwałych,

-

działalność marketingową mająca na celu wzrost przychodów ze sprzedaży poprzez wcho-

dzenie na nowe rynki, dywersyfikację produkcji oraz ciągłe wprowadzanie innowacji.

Wyniki gospodarowania, uzyskiwane przez poszczególne podmioty gospodarcze, są

przede wszystkim uzależnione od jakości procesów zarządzania i wykorzystania zasobów przed-

siębiorstwa. Dotyczy to zwłaszcza umiejętnego zarządzania finansami firmy. Zarządzanie fi-

nansami jest procesem decyzyjnym podporządkowanym celowi głównemu, jakim jest maksyma-

lizacja korzyści i stanu posiadania właścicieli przedsiębiorstwa. Korzyści udziałowców realizo-

wane są w następującej formie:

- poprzez udział w zyskach firmy (wypłata dywidendy),

- w wyniku wzrostu wartości rynkowej firmy (przy wzroście wartości bieżącej udziałów po-

wyżej skali inflacji).

OTOCZENIE

BADANIA MARKENTIGOWE

Informacje

FINANSE

PRZEDSIĘBIORSTWA

RYNEK FINANSOWY

FINANSE PUBLICZNE

FINANSE UBEZPIECZEŃ

FINANSE

PAŃSTWA

transakcje,

opłaty,

lokaty

kapitał,

kredyty,

pożyczki

podatki,

opłaty

wydatki publiczne,

zasiłki, dotacje,

subwencje

składki

ubezpiecze-

niowe

i odszkodo-

wawcze

FINANSE I ANALIZA EKONOMICZNA W PRZEDSIĘBIORSTWIE

37

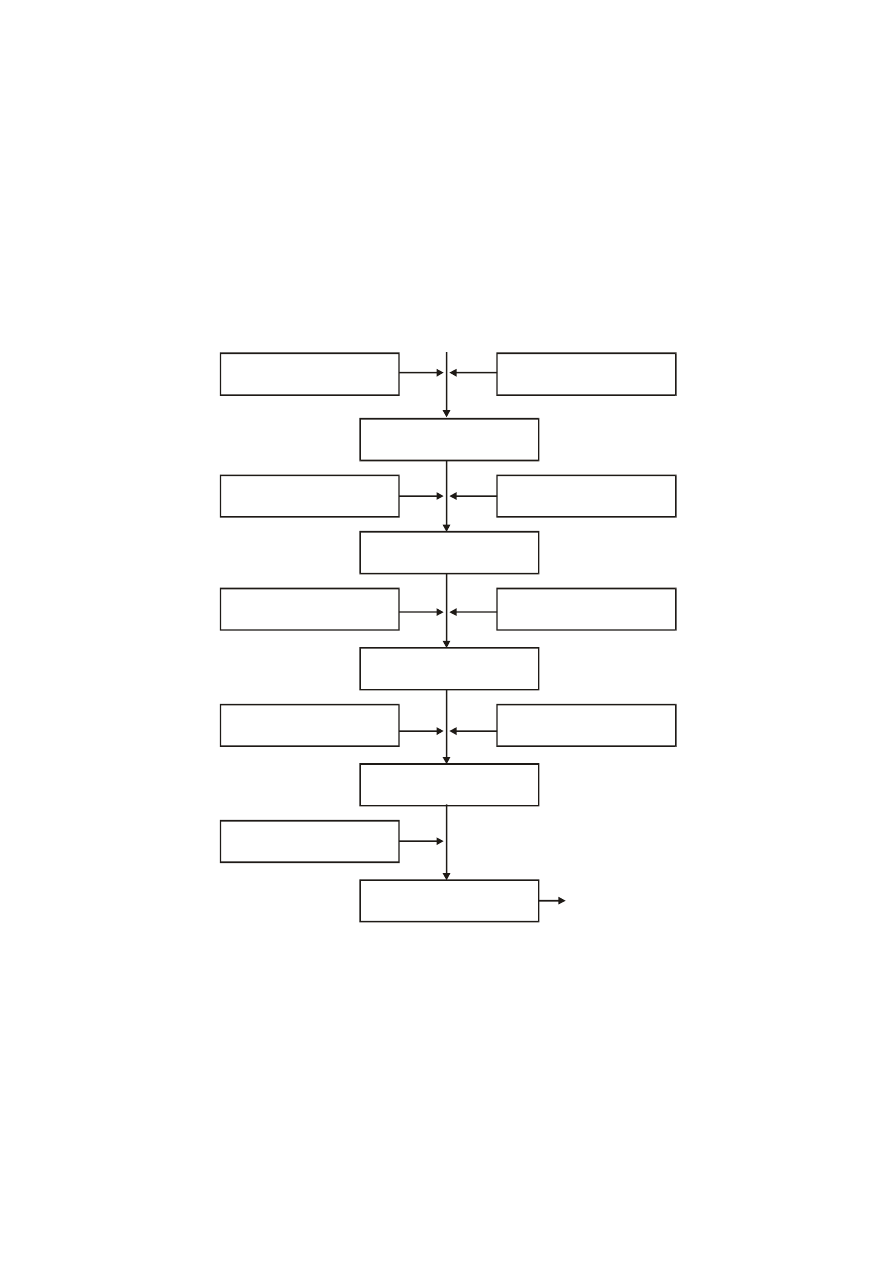

Zakres zarządzania finansami obrazuje schemat przepływu strumieni pieniężnych

w przedsiębiorstwie (rys. 12).

Opodatkowanie

przychodów

ze sprzeda

ż

y (VAT)

Straty i zyski nadzwyczajne

Podatek

dochodowy

Rys. 12. Obieg strumieni pieniężnych w przedsiębiorstwie.

Utworzenie przedsiębiorstwa i rozpoczęcie działalności gospodarczej wymaga pozyska-

nia funduszy. Mogą być to kapitały powierzone przedsiębiorstwu przez jego właścicieli (kapi-

tał własny), którzy liczą na przyszłe zyski lub środki udostępnione firmie na czas określony w

formie pożyczek i kredytów (kapitały obce) i wymagające zwrotu wraz z odsetkami. Kredyty

długoterminowe jako uzupełnienie kapitałów własnych wykorzystywane są na stworzenie trwa-

łego majątku produkcyjnego (wyposażenie w środki pracy tj. budynki, maszyny, urządzenia

techniczne, środki transportu, itd.), który jest zasadniczym elementem systemu operacyjnego

KAPITAŁY - PASYWA

WŁASNE

OBCE

Krótkoterminowe Długoterminowe

CZYNNIKI

PRODUKCJI

Działalno

ść

inwestycyjna

Inwestycje

Inwestycje

rzeczowe

finansowe

Zobowi

ą

zania

MAJ

Ą

TEK - AKTYWA

Obrotowy Trwały

DZIAŁALNO

ŚĆ

OPERACYJNA

Koszty działalno

ś

ci

operacyjnej

Wydatki

Nakłady

Produkcja w toku

Wyroby gotowe

Nale

ż

no

ś

ci

Przychody

ze sprzeda

ż

y

WYNIK OPERACYJNY

Działalno

ść

finansowa

Przychody Koszty

finansowe finansowe

ZYSK – PODSTAWA

OPODATKOWANIA

ZYSK NETTO

ZYSK ZATRZYMANY

Dywidendy

Nagrody

FINANSE I ANALIZA EKONOMICZNA W PRZEDSIĘBIORSTWIE

38

przedsiębiorstwa. W dalszej kolejności nabywane są składniki majątkowe zużywane bezpośred-

nio w pojedynczym procesie produkcyjnym. Są to przedmioty pracy w formie surowców i mate-

riałów zaliczane do aktywów bieżących (majątku obrotowego).

Jak już wspomniano całość działalności gospodarczej przedsiębiorstwa obejmuje trzy obsza-

ry:

1) działalność operacyjną - produkcyjną, usługową,

2) działalność inwestycyjną - utrzymywanie i powiększanie majątku produkcyjnego oraz lokaty

kapitałowe,

3) działalność finansową - pozyskiwanie kapitału i obsługa oraz zagospodarowywanie strumie-

ni pieniężnych przepływających przez przedsiębiorstwo.

Proces zarządzania finansami przedsiębiorstwa sprowadza się do konieczności podejmo-

wania dwóch grup decyzji:

a)

decyzji inwestycyjnych dotyczących wykorzystania kapitału i kształtowania struktury akty-

wów,

b)

decyzji finansowych polegających na zarządzaniu pozyskiwaniem kapitałów i rzutujących na

strukturę pasywów (źródeł finansowania).

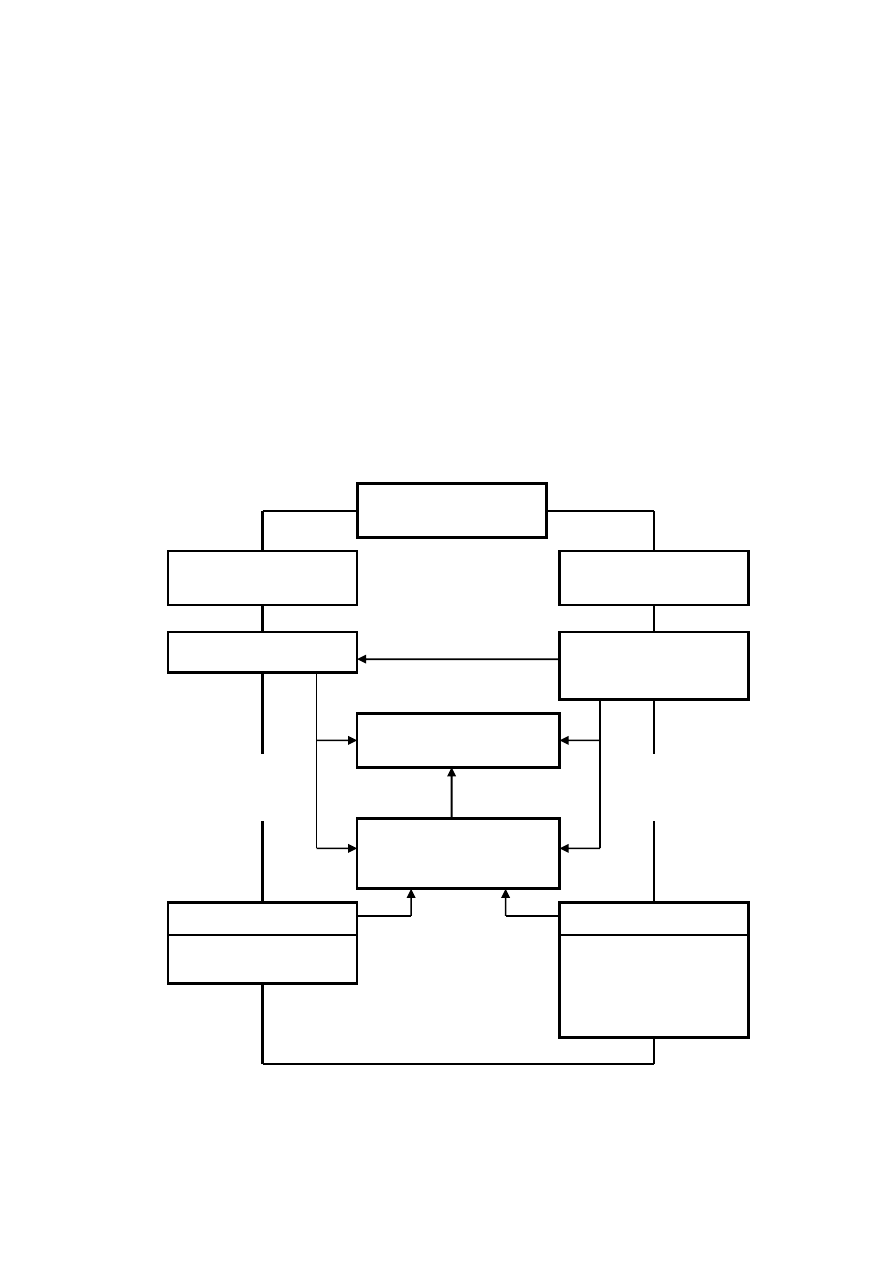

Te podstawy obszary decyzji w procesie zarządzania finansami ilustruje rysunek 13.

Kształtowanie

Kształtowanie

struktury

Podział zysku Polityka dywidendy struktury

maj

ą

tku

kapitału

Kształtowanie relacji pomi

ę

dzy

struktur

ą

maj

ą

tku i struktur

ą

kapitału

Rys. 13. Podstawowe obszary decyzji finansowych.

DECYZJE

FINANSOWE

WYKORZYSTANIE

MAJ

Ą

TKU

AKTYWA

Aktywa trwałe

Aktywa bie

żą

ce

POZYSKANIE

KAPITAŁU

FINANSOWANIE

- długookresowe

- krótkookresowe

BIE

śĄ

CA

DZIAŁALNO

ŚĆ

OPERACYJNA

PASYWA

Kapitały własne

Zobowi

ą

zania

długoterminowe

Zobowi

ą

zania

krótkoterminowe

ROZWÓJ

PRZEDSI

Ę

BIORSTWA

INWESTOWANIE

FINANSE I ANALIZA EKONOMICZNA W PRZEDSIĘBIORSTWIE

39

Analizując schemat podejmowania decyzji finansowych można sformułować następujące

podstawowe funkcje zarządzania finansami:

a)

kształtowanie poziomu i struktury majątku odpowiednio do wymogów działalności operacyj-

nej i kryteriów efektywnościowych,

b)

określanie kierunków i form inwestowania oraz ocena i wybór projektów inwestycyjnych

przewidzianych do realizacji,

c)

optymalizacja struktury kapitałowej z uwzględnieniem kosztu pozyskania kapitałów i alterna-

tywnych źródeł finansowania,

d)

prognozowanie i ocena przychodów oraz związanego z ich uzyskiwaniem ryzyka w działal-

ności przedsiębiorstwa,

e)

bieżąca analiza sytuacji majątkowej i finansowej przedsiębiorstwa, umożliwiająca ocenę

przebiegu działalności operacyjnej, inwestycyjnej i finansowej z przyjętymi założeniami,

f)

analiza pozycji rynkowej przedsiębiorstwa i ocena wpływu uwarunkowań zewnętrznych na

decyzje inwestycyjne i finansowe,

g)

formułowanie wniosków dla ustalenia polityki podziału wypracowanego zysku z uwzględnie-

niem celów strategicznych przedsiębiorstwa.

ZEWNĘTRZNE UWARUNKOWANIA DECYZJI FINANSOWYCH

Decyzje finansowe w przedsiębiorstwie podejmowane są w konkretnych realiach i po-

winny uwzględniać całokształt uwarunkowań zewnętrznych. W relacji przedsiębiorstwo - oto-

czenie wyróżnia się:

a) mikrootoczenie (otoczenie bliższe),

b) makrootoczenie (otoczenie dalsze).

Otoczenie bliższe stanowią:

- konkurenci w branży,

- kontrahenci – dostawcy i odbiorcy,

- lokalny rynek finansowy,

- lokalny rynek pracy,

- władze lokalne samorządowe.

Otoczenie bliższe jest odzwierciedleniem faktu, iż przedsiębiorstwo działa na określonym

rynku i w konkretnych warunkach terytorialnych. Dla podejmowania decyzji finansowych

szczególne znaczenie mają uwarunkowania związane z funkcjonowaniem przedsiębiorstwa

w określonym sektorze (branży) i wynikająca stąd konkurencja w obrębie rynku.

Z uwarunkowań makroekonomicznych najistotniejsze to:

- koniunktura gospodarcza,

- inflacja,

- polityka budżetowa (w tym fiskalna),

- polityka monetarna,

- interwencjonizm państwowy,

- sytuacja polityczna.

Koniunktura gospodarcza podlega cyklicznym wahaniom, przy czym długość cyklu i dy-

namika wahań kształtują się nieregularnie. Na cykl koniunkturalny składa się okres ożywienia

gospodarki, prowadzący do jej rozkwitu, a następnie zaczynają się pojawiać oznaki kryzysu

prowadzącego do przedłużającej się niekiedy depresji gospodarczej. Przezwyciężenie tej stagna-

cji pozwala na zapoczątkowanie ponownego ożywienia gospodarki i handlu. W okresie ożywie-

nia zalecane są przedsięwzięcia inwestycyjne i pozyskiwanie kapitałów z zewnątrz (emisja akcji,

zaciągnięcie kredytu). Natomiast w okresie spadku koniunktury i stagnacji należy zaniechać no-

wych inwestycji oraz wnikliwie sprawdzać wypłacalność kontrahentów korzystających z kredytu

kupieckiego (zakupy z odroczonym terminem płatności).

Inflacja związana z ogólnym wzrostem cen powoduje zmniejszenie siły nabywczej pie-

niądza. Toteż, gdy jest ona wysoka przedsiębiorstwo powinno przy podejmowaniu decyzji przy-

FINANSE I ANALIZA EKONOMICZNA W PRZEDSIĘBIORSTWIE

40

jąć taką strategię postępowania, aby nie dopuścić do spadku realnej wartości rynkowej firmy

(deprecjacji majątku i kapitałów), ale umożliwić realny wzrost zysków i nadwyżki finansowej.

Istotne znaczenie dla przedsiębiorstw mają założenia polityki budżetowej państwa. Przy

wysokim deficycie budżetowym występuje groźba zwiększenia obciążeń podatkowych (wyso-

kość stóp podatków pośrednich - VAT i akcyza oraz podatków dochodowych) i stawek celnych.

Finansowanie deficytu może odbywać się drogą emisji obligacji i bonów skarbowych, czemu

towarzyszy zazwyczaj wzrost ogólnej stopy procentowej.

Polityka monetarna państwa realizowana jest głównie za pośrednictwem banku central-

nego regulującego podaż i cenę pieniądza kredytowego poprzez zmiany stóp procentowych. Na-

tomiast interwencjonizm państwa objawia się poprzez różnego rodzaju ulgi podatkowe, kredyty

preferencyjne, stawki celne preferujące import i chroniące własny rynek oraz kształtowanie kur-

sów walut wpływające na opłacalność wymiany handlowej z zagranicą.

Ważnym działaniem w gospodarowaniu zasobami pieniężnymi w przedsiębiorstwie jest

rachunek ekonomiczny, biorący pod uwagę wartość pieniądza w czasie. Musi on uwzględniać

zakładaną stopę inflacji, jak również siłę krajowej waluty, gdyż ma to wpływ na siłę nabywczą

pieniądza, co z kolei ma wpływ na opłacalność sprzedaży w kraju i za granicą. W zależności od

skuteczności prowadzenia gospodarki finansowej przedsiębiorstwo zdobywa określoną pozycję

rynkową. W ten sposób wyraża się efektywność pracy przedsiębiorstwa, która jest nieustannie

weryfikowana na rynku – w takich zwłaszcza jego przekrojach jak: rynek towarów i usług, rynek

kapitałowy i rynek pracy.

Wpływ otoczenia sprawia, że podejmowanie decyzji finansowych w przedsiębiorstwie

związane jest z ryzykiem. Ryzyko oznacza, że rzeczywiste korzyści finansowe z danego przed-

sięwzięcia mogą okazać się mniejsze niż przewidywane w chwili podejmowania decyzji, a w

niesprzyjających okolicznościach mogą nawet wystąpić straty. Podstawowe rodzaje ryzyka to:

- ryzyko gospodarcze (zmniejszenie zbytu, bariery rynkowe, trendy gospodarcze, wahania

koniunktury i zagrożenie upadłością),

- ryzyko finansowe (wielkość inflacji, nadmierny poziom zadłużenia, ryzyko utraty płynno-

ś

ci finansowej, zmiany stóp procentowych, wahania kursów walut).

PLANOWANIE FINANSOWE W PRZEDSIĘBIORSTWIE

Podejmowanie decyzji finansowych wiąże się z wyborem różnych, alternatywnych roz-

wiązań. W procesie tym wykorzystywane są narzędzia sterowania finansami w postaci:

1) Analizy finansowej umożliwiającej ocenę zgodności przebiegu operacji finansowych wzglę-

dem przyjętych założeń i stanowiącej podstawę dla podejmowania decyzji przyszłościowych,

2) Planowania finansowego zapewniającego prawidłowe sterowanie procesami pieniężnymi.

Podstawy planowania finansowego obejmują:

-

ustalenie zakresu i elementów składowych planu finansowego.

-

przygotowanie preliminarza obrotów gotówkowych.

-

planowanie zysku;

-

wykorzystywanie dźwigni finansowej i operacyjnej.

MAJĄTEK I KAPITAŁY JEDNOSTEK GOSPODARCZYCH

Rachunkowość charakteryzuje metoda bilansowa polegająca na tym, że składniki mająt-

ku, czynniki produkcyjne i wszystkie zjawiska gospodarcze ujmowane są w danym podmiocie

dwustronnie. Przejawami jej stosowania są bilansowe zestawienia majątku oraz wyników finan-

sowych danej jednostki. W rachunkowości występują dwie formy bilansu:

• bilans majątkowy (księgowy) – zestawienie zasobów aktywów i pasywów w pewnym

momencie czasowym i określonej formie,

• bilans wyników (rachunek zysków i strat) – to zestawienie przychodów, dochodów ze

sprzedaży i poniesionych kosztów w pewnym okresie.

FINANSE I ANALIZA EKONOMICZNA W PRZEDSIĘBIORSTWIE

41

Bilans jest to syntetyczne, dwustronne zestawienie w ujęciu wartościowym stanu akty-

wów (majątku przedsiębiorstwa) i pasywów (źródeł finansowania tego majątku) sporządzone

w ściśle określonej formie na konkretny dzień zwany momentem bilansowym.

W aktywach bilansu stosowany jest przekrój rzeczowy, który polega na grupowaniu ma-

jątku według postaci jego występowania i funkcji, jaką spełnia. Aktywa (majątek) są ułożone

w bilansie według wzrastającej płynności tj. zdolności zamiany na środki pieniężne.

W pasywach bilansu przekrój finansowy ukazuje wartość tego majątku według źródeł je-

go pochodzenia tj. finansowania, określonych mianem kapitałów (funduszy). Układ pozycji bi-

lansu porządkuje pasywa według wzrastającego stopnia ich wymagalności, tj. malejących

terminów spłaty.

KONSTRUKCJA BILANSU PRZEDSIĘBIORSTWA

Forma dwustronnej tabeli ma podkreślać charakterystyczną cechę bilansu, tj. równowagę

pomiędzy zestawieniem aktywów i pasywów, co ilustruje poglądowo rysunek 14.

AKTYWA

=

PASYWA

Aktywa trwałe

Kapitały własne

A

t

KW

KS

Zobowi

ą

zania

Kapitał

Aktywa bie

żą

ce

KP długoterminowe stały

A

b

Kapitał pracuj

ą

cy

ZD

Zobow. krótkoterm.

ZK

Rys. 14. Struktura bilansu

Całość majątku przedsiębiorstwa (aktywa) dzieli się na:

1) Aktywa trwałe (A

t

) obejmujące te składniki, których okres użytkowania jest dłuższy niż jeden

rok (12 miesięcy) licząc od dnia bilansowego.

2) Aktywa bieżące - obrotowe (A

b

) obejmujące pozostałe składniki, które zużywają się lub

zmieniają swoją formę w okresie krótszym - zazwyczaj w jednym cyklu produkcyjnym.

Natomiast kapitały (pasywa) dzielą się na:

1) Kapitały własne (KW)

a) kapitały powierzone - wniesione do jednostki z chwilą jej założenia lub rozszerzenia dzia-

łalności,

b) kapitały samofinansowania - źródłem ich jest zysk zatrzymany.

2) Kapitały obce (KO)- zobowiązania

a) zobowiązania długoterminowe (ZD), których okres spłaty jest dłuższy niż 12 miesięcy li-

cząc od dnia bilansowego,

b) zobowiązania krótkoterminowe (ZK), których okres spłaty jest krótszy niż jeden rok zwa-

ne również pasywami bieżącymi (P

b

).

Po wprowadzeniu powyższych oznaczeń równanie równowagi bilansowej przyjmuje na-

stępującą postać:

A = P

A

t

+ A

b

= KW + ZD + ZK

przy czym:

KS = KW + ZD

(KS - kapitał stały – na dłużej związany z firmą)

KP = KS – A

t

= A

b

– P

b

(KP – kapitał pracujący).

FINANSE I ANALIZA EKONOMICZNA W PRZEDSIĘBIORSTWIE

42

ŹRÓDŁA I FORMY FINANSOWANIA PRZEDSIĘBIORSTWA

Kapitały przedsiębiorstwa dzielą się na dwie grupy (rys. 15):

-

kapitały własne;

-

kapitały obce.

Rys. 15. Podział kapitałów w przedsiębiorstwie

Sposób finansowania przedsiębiorstwa można rozpatrywać pod kątem różnych kryteriów

determinujących rodzaj finansowania. Najistotniejsze z nich to (rys. 16):

1. Kryterium pochodzenia kapitałów – finansowanie zewnętrzne i finansowanie wewnętrzne.

2. Kryterium czasowe – finansowanie długookresowe i finansowanie krótkookresowe.

3. Kryterium własności – finansowanie własne i finansowanie obce.

Rys. 16. Systematyka sposobów finansowania działalności przedsiębiorstwa

Podstawowe źródła kapitałów przedsiębiorstwa można ująć następująco:

1. Kapitał podstawowy (powierzony),

wpłaty udziałowców.

2. Emisja akcji (P

s

- k

ea

) × N

a

Kapitały własne KW

3. Zysk zatrzymany (ZN × WI)

4. Dopłaty do kapitału

5. Kredyty bankowe oraz pożyczki długookresowe

i średnioterminowe

Zobowiązania długoterminowe

6. Emisja obligacji

ZD

7. Leasing finansowy

8. Kredyty bankowe i pożyczki krótkoterminowe

9. Emisja krótkoterminowych papierów dłużnych

commercial papers, KWIT-y

Zobowiązania bieżące, krótkookresowe

10. Kredyt handlowy (weksle)

ZK

11. Zobowiązania bieżące

KAPITAŁY (PASYWA)

KAPITAŁY WŁASNE

KAPITAŁY OBCE

KAPITAŁ

PODSTAWOWY

KAPITAŁY -

ZAPASOWY

I REZERWOWE

ZOBOWIĄZANIA

DŁUGOTERMINOWE

ZOBOWIĄZANIA

KRÓTKOTERMINOWE

KAPITAŁ STAŁY

FINANSOWANIE

WEWNĘTRZNE

FINANSOWANIE ZEWNĘTRZNE

ZYSK ZATRZYMANY

KAPITAŁ ZAPASOWY

I REZERWOWE

KAPITAŁ

PODSTAWOWY

ZOBOWIĄZANIA

(DŁUGI)

FINANSOWANIE OBCE

FINANSOWANIE WŁASNE

KAPITAŁY WŁASNE

ZOBOWIĄZANIA

DŁUGOTERMINOWE

ZOBOWIĄZANIA

KRÓTKOTERMINOWE

FINANSOWANIE

KRÓTKOTERMINOWE

FINANSOWANIE DŁUGOTERMINOWE

KAPITAŁ STAŁY

FINANSE I ANALIZA EKONOMICZNA W PRZEDSIĘBIORSTWIE

43

WYNIK FINANSOWY I JEGO USTALANIE

Działalność gospodarcza podlega okresowemu rozliczeniu, przy czym okresem rozlicze-

niowym wg ustawy o rachunkowości i przepisów podatkowych jest rok obrotowy będący naj-

częściej rokiem kalendarzowym. Na koniec roku obrotowego sporządza się rachunek zysków

i strat poprzez zestawienie wszystkich przychodów i kosztów związanych z ich osiągnięciem

(zasada współmierności). Różnica przychodów i kosztów to wynik finansowy brutto (WFB),

przy czym:

- dodatni wynik finansowy to zysk,

- ujemny wynik finansowy to strata.

WFB =

ΣΣΣΣ

P -

ΣΣΣΣ

K

Dodatni wynik finansowy podlega opodatkowaniu podatkiem dochodowym od osób

prawnych lub fizycznych, zależnie od formy organizacyjno-prawnej jednostki gospodarczej.

Podstawę opodatkowania podatkiem dochodowym (POPD) ustala się korygując wynik finanso-

wy brutto o przychody zwolnione z podatku dochodowego, ulgi i odpisy (in minus) oraz o kosz-

ty, które zgodnie z przepisami ustawowymi nie stanowią kosztów uzyskania przychodów (in

plus).

WFB ⇒

⇒

⇒

⇒ POPD

W przypadku podmiotów gospodarczych mających osobowość prawną stawka podatku

dochodowego jest stała, zatem podatek dochodowy (PD) wyniesie:

PD = POPD × T

gdzie: T – stopa podatku dochodowego w jednostkach względnych.

Wynik finansowy brutto pomniejszony o podatek dochodowy to wynik finansowy netto –

zysk netto (ZN) wykazywany w pasywach bilansu w kapitałach własnych jako wynik finansowy

netto roku obrotowego.

ZN = WFB – PD

Przychody przedsiębiorstwo uzyskuje głównie ze sprzedaży produktów (wyrobów

i usług) oraz towarów.

Natomiast koszty ujmowane są w ewidencji księgowej najczęściej w układzie rodzajo-

wym w następującym stopniu szczegółowości:

-

zużycie materiałów i energii,

-

usługi obce (transportowe, remontowe, telekomunikacyjne, bankowe, komunalne, infor-

matyczne, obróbka obca itp.),

-

podatki i opłaty (podatek od nieruchomości, środków transportu, opłaty skarbowe, nota-

rialne itp.),

-

wynagrodzenia (brutto),

-

ś

wiadczenia na rzecz pracowników (składki na ZUS i fundusze emerytalne, odpisy na za-

kładowy fundusz świadczeń socjalnych, koszty szkoleń pracowników, środki BHP itp.),

-

amortyzacja (odpis w koszty stopniowego zużycia środków trwałych oraz wartości niema-

terialnych i prawnych),

-

pozostałe koszty rodzajowe (koszty podróży służbowych, także ryczałty za korzystanie z

samochodów prywatnych do celów służbowych, koszty reprezentacji i reklamy, inne

koszty rodzajowe).

Łącznie wszystkie powyższe koszty wyznaczają sumę kosztów rodzajowych (

ΣΣΣΣ

KR).

Koszty mogą być również grupowane w tzw. układzie kalkulacyjnym w podziale na:

FINANSE I ANALIZA EKONOMICZNA W PRZEDSIĘBIORSTWIE

44

-

koszty wytworzenia sprzedanych produktów,

-

koszty ogólnego zarządu,

-

koszty sprzedaży.

Suma powyższych kosztów daje tzw. koszt własny sprzedanych produktów (KWS).

Związek pomiędzy wielkościami kosztów w układach rodzajowym i kalkulacyjnym wyraża rela-

cja:

∆∆∆∆

SP =

ΣΣΣΣ

KR - KWS

gdzie:

∆

SP to zmiana stanu produktów (wzrost lub zmniejszenie).

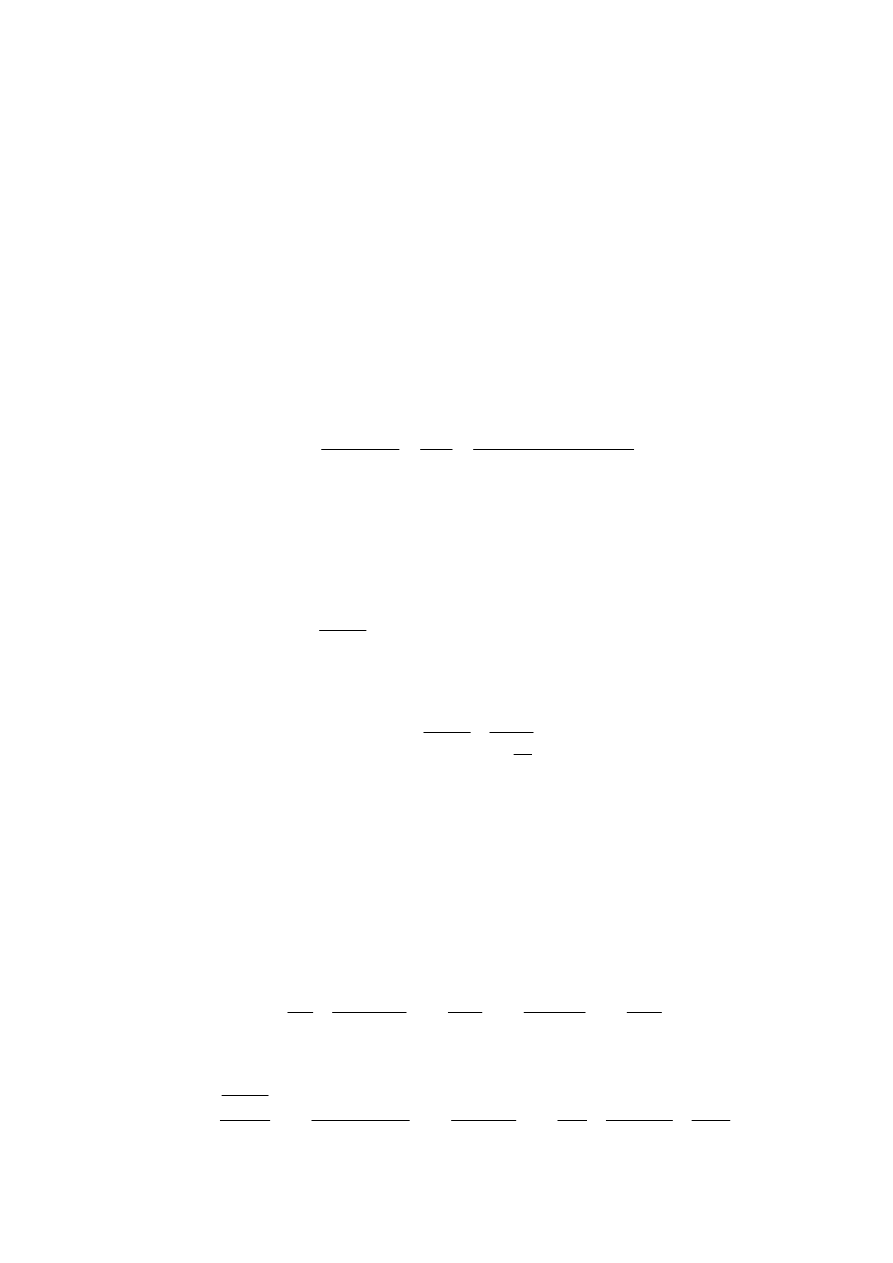

Wynik finansowy ustala się zestawiając przychody i koszty poszczególnych rodzajów

działalności, przy czym szczegółową procedurę przedstawia poniższy schemat (rys. 17):

Koszt własny sprzedanych

produktów i towarów

Przychody ze sprzedaży

+

_

Wynik ze sprzedaży

Pozostałe koszty

operacyjne

Pozostałe przychody

operacyjne

+

_

Wynik na działalności

operacyjnej

EBIT - angielski

ZO - zysk operacyjny

(polski)

Koszty finansowe

Przychody finansowe

+

_

Wynik na działalności

gospodarczej

Straty nadzwyczajne

Zyski nadzwyczajne

+

_

Wynik finansowy brutto

Podatek dochodowy

_

Wynik finansowy netto

do bilansu

(kapitały własne)

ZN - zysk netto

lub strata netto

(wynik ujemny)

Rys. 17. Procedura ustalania wyniku finansowego

Obowiązująca w Polsce ustawa o rachunkowości dopuszcza dwa warianty rachunku zy-

sków i strat:

-

wariant porównawczy (wg kosztów rodzajowych),

-

wariant kalkulacyjny (wg kosztów układu kalkulacyjnego).

Każdy z tych wariantów może być w dwu wersjach: tabelarycznej i drabinkowej. Sporzą-

dzany w rocznym sprawozdaniu finansowym wariant rachunku zysków i strat jednostka deklaru-

je w zakładowym planie kont (ZPK).

FINANSE I ANALIZA EKONOMICZNA W PRZEDSIĘBIORSTWIE

45

ANALIZA PROGU RENTOWNOŚCI

Ź

ródłem zysku w przedsiębiorstwie jest uzyskanie dodatniego wyniku finansowego ze

sprzedaży (produktów, usług, towarów), który następnie przekłada się kolejno na zysk operacyj-

ny, zysk na działalności gospodarczej, zysk brutto, aż do zysku netto.

Wielkość zysku ze sprzedaży można ująć przy zastosowaniu rachunku kosztów zmiennych

w następujący sposób:

KWS

S

Z

n

i

i

s

−

=

∑

=

1

gdzie:

Z

s

– zysk ze sprzedaży,

S

i

– przychody ze sprzedaży poszczególnych asortymentów,

KWS – koszt własny sprzedaży.

Wielkość kosztu własnego sprzedaży KWS przedstawia poniższa formuła:

∑

∑

=

=

+

+

=

+

=

n

i

zi

n

i

si

so

z

s

K

K

K

K

K

KWS

1

1

gdzie:

K

so

– koszty stałe ogólne,

K

si

– koszty stałe i - tego asortymentu.

Uwzględniając ceny poszczególnych wyrobów, jednostkowe koszty zmienne ich wytwo-

rzenia oraz ilości sprzedanych produktów można zapisać następujące związki:

i

i

i

Q

p

S

×

=

gdzie:

p

i

– cena i – tego wyrobu,

Q

i

– wielkość sprzedaży i – tego wyrobu.

i

zi

zi

Q

k

K

×

=

gdzie:

k

zi

– jednostkowy koszt zmienny i – tego wyrobu.

Wprowadzając powyższe związki uzyskuje się następującą formułę zysku ze sprzedaży:

∑

∑

∑

=

=

=

×

−

−

−

×

=

n

i

i

zi

n

i

si

so

n

i

i

i

s

Q

k

K

K

Q

p

Z

1

1

1

∑

∑

∑

=

=

=

−

−

×

−

×

=

n

i

si

so

n

i

i

zi

n

i

i

i

s

K

K

Q

k

Q

p

Z

1

1

1

ostatecznie:

(

)

∑

∑

=

=

−

−

×

−

=

n

i

si

so

n

i

i

zi

i

s

K

K

Q

k

p

Z

1

1

gdzie:

pi

zi

i

m

k

p

=

−

(jednostkowa marża brutto)

s

n

i

si

so

K

K

K

=

−

∑

=

1

(koszty stałe)

(

)

p

n

i

i

zi

i

M

Q

k

p

=

×

−

∑

=

1

(marża brutto)

Zatem zysk wyniesie:

Z

s

= M

p

- K

s

FINANSE I ANALIZA EKONOMICZNA W PRZEDSIĘBIORSTWIE

46

W ogólnym przypadku zagadnienie nie ma jednoznacznego rozwiązania, jeśli nie jest

znana struktura sprzedaży lub struktura kosztów stałych (chodzi o wyznaczenie granicznej mi-

nimalnej wielkości sprzedaży, przy której przedsiębiorstwo nie ma straty).

Przyjmując, że zysk ze sprzedaży przekłada się liczbowo na zysk operacyjny można go

opisać formułą:

s

n

i

i

pi

s

K

Q

m

ZO

Z

−

×

=

=

∑

=

1

Szczególnym przypadkiem tego równania jest sytuacja, gdy przedsiębiorstwo wytwarza

jeden wyrób. Zysk operacyjny opisuje wtedy formuła:

(

)

s

z

s

p

K

Q

k

p

K

Q

m

ZO

−

×

−

=

−

×

=

Powyższe równanie pozwala określić tak zwany próg rentowności i zaplanować zysk

oraz odpowiadającą mu wielkość produkcji i sprzedaży. Analiza taka nosi nazwę rachunku CVP

(cost – volumen – profit).

a

jednostkow

marża

brutto

marża

m

M

k

p

K

ZO

Q

p

p

z

s

x

x

=

=

−

+

=

Próg rentowności PR (BEP – Break Even Point) określa taką wielkość produkcji i sprze-

daży, przy której przedsiębiorstwo nie ponosi straty, ale nie ma też zysku.

Jednostkowa marża brutto oznacza nadwyżkę ceny sprzedaży wyrobu nad jego jednost-

kowym kosztem zmiennym (wytworzenia).

Dla progu rentowności ZO

x

= 0, zatem progową ilość produkcji PR

Q

określa wzór:

z

s

Q

k

p

K

PR

−

=

Wielkości tej odpowiada wartość sprzedaży zwana progiem rentowności wartościowym

PR

P

(przychodowym).

p

k

K

k

p

K

p

PR

p

PR

z

s

z

s

Q

P

−

=

−

×

=

×

=

1

Planowana wielkość sprzedaży Q

pl

powinna być większa od wartości granicznej. Zatem:

P

pl

Q

pl

PR

S

PR

Q

>

>

⇒

Nadwyżka wartości planowanej sprzedaży nad graniczną nosi nazwę bezwzględnej mar-

ży (strefy) bezpieczeństwa S

b

.

(

)

Q

pl

Q

pl

P

pl

b

PR

Q

p

PR

p

Q

p

PR

S

S

−

×

=

×

−

×

=

−

=

Odnosząc wartość strefy bezpieczeństwa bezwzględnej do wielkości sprzedaży planowa-

nej uzyskuje się strefę bezpieczeństwa względną.

pl

Q

pl

Q

pl

P

pl

P

pl

pl

b

w

Q

PR

Q

p

PR

p

S

PR

S

PR

S

S

S

s

−

=

×

×

−

=

−

=

−

=

=

1

1

1

Przekształcając dalej powyższą formułę można zapisać:

(

)

p

pl

p

s

p

p

s

pl

p

s

pl

z

s

pl

z

s

w

M

ZO

M

K

M

M

K

Q

m

K

Q

k

p

K

Q

k

p

K

s

=

−

=

−

=

×

−

=

×

−

−

=

−

−

=

1

1

1

1

FINANSE I ANALIZA EKONOMICZNA W PRZEDSIĘBIORSTWIE

47

INTERPRETACJA GRAFICZNA PROGU RENTOWNOŚCI

Graficzne ujęcie progu rentowności w oparciu o analizę CVP i rachunek kosztów zmien-

nych przedstawiono na rysunku 18.

S=p×Q

K, S

strefa zysku

S

pl

S

b

ZO

pl

K

c

=k

z

×Q+K

s

BEP

PR

P

M

p

K

s

K

s

K

z

strefa strat

PR

Q

Q

pl

Q

wielko

ść

sprzeda

ż

y

Rys. 18. Interpretacja graficzna progu rentowności

Na podstawie rysunku 18 można zauważyć, że słuszne są następujące zależności:

s

z

pl

c

pl

pl

K

K

S

K

S

ZO

−

−

=

−

=

p

z

pl

M

K

S

=

−

z

pl

p

s

pl

K

S

M

K

ZO

−

=

=

+

DŹWIGNIA OPERACYJNA

Dźwignia operacyjna jest miarą wykorzystania kosztów stałych w przedsiębiorstwie.

W ujęciu matematycznym stopień dźwigni operacyjnej można ująć w aspekcie:

-

statycznym,

-

dynamicznym.

Ujęcie statyczne:

ZO

M

K

M

M

K

K

S

K

S

d

DOL

p

s

p

p

s

z

z

o

=

−

=

−

−

−

=

=

lub

(

)

(

)

Q

K

m

m

K

Q

m

Q

m

K

Q

k

p

Q

k

p

K

Q

k

Q

p

Q

k

Q

p

K

K

S

K

S

d

s

p

p

s

p

p

s

z

z

s

z

z

s

z

z

o

−

=

−

×

×

=

−

×

−

×

−

=

−

×

−

×

×

−

×

=

−

−

−

=

Ujęcie dynamiczne:

%

%

S

ZO

d

o

∆

∆

=

przy czym S

∆

wynika z Q

∆

%

%

S

d

ZO

o

∆

×

=

∆

W ujęciu dynamicznym stopień dźwigni operacyjnej informuje o ile procent wzro-

śnie zysk operacyjny, jeśli wielkość sprzedaży wzrośnie o 1%.

Wyszukiwarka

Podobne podstrony:

Finanse i AE 1 id 171300 Nieznany

finanse test1 id 408967 Nieznany

Finanse ubezpieczycieli id 1721 Nieznany

Podstawy Finansow egz id 367161 Nieznany

Zrodla finansowania MSP id 1062 Nieznany

finanse publiczne id 171839 Nieznany

finanse artykuly id 172227 Nieznany

Finanse 1 wyklad id 171506 Nieznany

finanse publiczne 3 id 171856 Nieznany

Dyscyplina finans publ id 14572 Nieznany

FINANSE MIEDZYNARODOWE id 17165 Nieznany

finanse test2 id 408968 Nieznany

FINANSE I RACHUNKOWOSC id 17156 Nieznany

Analiza finansowa w5 id 60387 Nieznany (2)

analiza finansowa egzamin id 61 Nieznany (2)

Finanse NOTATKI! id 172236 Nieznany

@finanse publiczne id 38461 Nieznany

AE 3 id 52285 Nieznany (2)

więcej podobnych podstron