165

Księga przychodów i rozchodów

Podatkowa księga przychodów i rozchodów (KPiR) jest formą opo-

datkowania na zasadach ogólnych. Zakłada ona, że podatek należny

państwu stanowi określony procent wartości przychodów (warto-

ści sprzedaży) pomniejszonych o koszty związane z prowadzeniem

działalności. Zatem naliczany on jest od dochodu (przychód minus

koszty).

Stawki podatku dochodowego

2 rodzaje opodatkowania

Jeżeli przeczytałeś rozdział Formy opodatkowania, wiesz już, że masz

możliwość wyboru pomiędzy dwiema skalami podatkowymi. Możesz

wybrać podatek progresywny z 3-stopniową skalą 19, 30 i 40% podat-

ku, w zależności od wysokości dochodów. Wybór podatku progresyw-

nego pozwoli ci skorzystać ze wszystkich ulg oraz umożliwi opodatko-

wanie wspólnie ze współmałżonkiem.

Druga opcja to podatek liniowy – 19% niezależnie od wysokości do-

chodów. Wtedy jednak nie możesz odliczyć żadnych ulg, nie możesz

również rozliczać się wspólnie z małżonkiem. Jedyne co możesz odli-

czyć, poza kosztami uzyskania przychodów oczywiście, to strata z lat

ubiegłych, składki na ubezpieczenia społeczne oraz na Fundusz Pracy

(od przychodu) oraz składkę na ubezpieczenia zdrowotne (od podatku).

Poza tym nie przysługuje ci kwota wolna od podatku, czyli kwota do-

chodów nie podlegająca opodatkowaniu.

Podmioty, które wybrały uproszczoną formę płacenia zaliczek na po-

datek dochodowy, czyli płacenie co miesiąc 1/12 podatku od dochodów

wykazanych w deklaracji za rok poprzedzający rok ubiegły, odliczają

od zaliczki wyłącznie składkę na ubezpieczenie zdrowotne w wysoko-

ści 7,75% podstawy wymiaru składki.

166

Kwota wolna od podatku

Co roku Ministerstwo Finansów ogłasza kwotę wolną od podatku.

Jest to kwota dochodów, od której osoby fi zyczne nie płacą podatku.

W roku 2007 wynosi ona 3 013 zł. Oznacza to, że jeżeli twoje dochody

w danym roku podatkowym nie przekroczą tej kwoty, nie płacisz po-

datku dochodowego. Oczywiście życzymy ci, aby twoje dochody grubo

przekroczyły tę wartość.

Jeżeli twoje dochody przekroczą 3 013 zł, płacisz podatek od nadwyżki.

Załóżmy, że w danym roku zarobiłeś 10 000 zł. Nie płacisz wtedy po-

datku w wysokości 19% od 10 000 zł, lecz od 6 987 zł (10 000 – 3 013).

Oznacza to, że jesteś zwolniony z płacenia podatku w wys. 572,54 zł

w ciągu roku. Nieważne, czy twoje dochody wyniosą 10 000 czy 50 000 zł.

Kwota wolna od podatku, jest taka sama dla wszystkich. Wyjątkiem

są fi rmy, które wybrały podatek liniowy w wysokości 19%. Te fi rmy

płacą podatek od pierwszej złotówki dochodu.

Podatek progresywny

Podatek progresywny obejmuje progi podatkowe w wysokości 19, 30 i 40%.

Stawka 19% obowiązuje dopóty, dopóki twoje roczne dochody nie

przekroczą kwoty 43 405 zł. Później, do kwoty 85 528 zł obowiązuje

stawka 30%. Przy dochodach powyżej 85 528 zł stawka podatku to

40%. W poniższej tabeli przedstawiamy sposób wyliczania podatku:

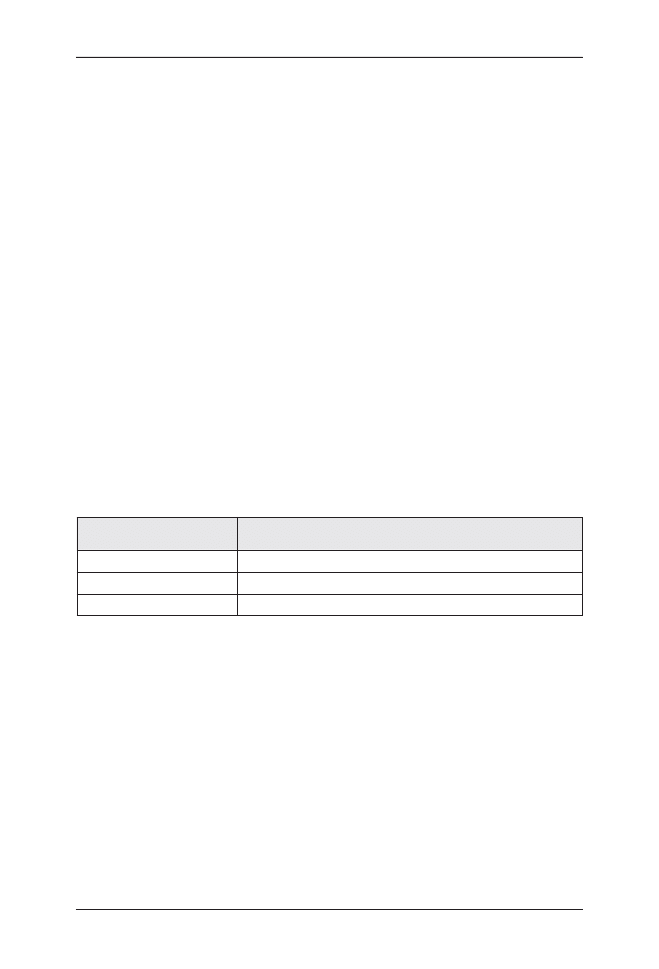

Dochód w złotych

Podatek w złotych

do 43 405

19% od kwoty dochodu minus 572,54 zł

43 405 do 85 528

7 674,41 + 30% od nadwyżki od kwoty ponad 43 405 zł

powyżej 85 528

20 311,31 + 40% nadwyżki od kwoty ponad 85 528 zł

Wyliczanie podatku

Poniższe przykłady obrazują sposób wyliczania podatku w przypadku

każdej stawki:

• Wariant 1: przypuśćmy, że twój dochód roczny wyniósł 28 000 zł,

zatem opodatkowany jest stawką 19%. Podatek obliczamy nastę-

pująco: 28 000 zł × 19% – 572,54 zł = 4 747,46 zł. Tę kwotę musisz

przekazać do urzędu skarbowego.

• Wariant 2: twój dochód roczny wyniósł 59 000 zł. Z tej kwoty 43 405 zł

jest opodatkowane stawką 19%, zatem podatek od tej kwoty zgod-

nie z tabelą wyniesie 7 674,41 zł. Teraz należy obliczyć nadwyżkę

powyżej kwoty 43 405 zł. Nadwyżka w stosunku do granicy docho-

du opodatkowanego stawką 19% wynosi 59 000 – 43 405 = 15 595 zł.

Ta nadwyżka jest opodatkowana stawką 30%, zatem podatek od

Rachunkowość

167

niej wyniesie 4 678,50 zł. Po dodaniu dwóch kwot podatku otrzyma-

my łączną wartość podatku do zapłaty, który wyniesie 12 352,91 zł

(7 674,41 + 4 678,50).

• Wariant 3: twój dochód roczny przekroczył granicę 85 528 zł i wyniósł

95 000 zł. Zgodnie z tabelą podatek wynosi 20 311,31 + 40% z nad-

wyżki ponad 85 528 zł. Nadwyżka ta to 9 472 zł, a 40% z tej kwoty

to 3 788,80 zł. Łączny podatek dochodowy wyniesie zatem 24 100,11 zł.

Przychody z najmu i dzierżawy

Dochody z najmu i dzierżawy uzyskiwane przez przedsiębiorcę rozli-

czającego się w formie księgi przychodów i rozchodów mogą być opo-

datkowane w dwojaki sposób:

• podatek ryczałtowy w wysokości 8,5% do granicy przychodów

w wysokości równowartości kwoty 4 000 EUR (w 2007 roku jest to

15 934 zł) i 20% od przychodów powyżej tej granicy

• podatek liniowy 19% lub progresywny według skali podatkowej

Podatek zryczałtowany

Jeżeli wybierzesz podatek zryczałtowany, nie ujmujesz przychodów

z najmu lub dzierżawy w księdze przychodów i rozchodów. Co miesiąc

natomiast obliczasz podatek od przychodów z najmu i wpłacasz go na

rachunek urzędu skarbowego. Po zakończeniu roku podatkowego wy-

kazujesz przychody z najmu i dzierżawy na osobnej deklaracji PIT-28.

Podatek liniowy lub progresywny

Jeżeli wybierzesz tę formę opodatkowania przychodów z najmu i dzier-

żawy, przychody te ujmujesz w księdze przychodów i rozchodów i trak-

tujesz je tak jak inne przychody z działalności gospodarczej.

Stawki podatku dochodowego

168

Dowody księgowe

Podatkowa księga przychodów i rozchodów pozwala na ewidencjono-

wanie sprzedaży i zakupów, czyli przychodów i rozchodów. Różnica

pomiędzy ich wartością to twój dochód, od którego należy zapłacić

podatek.

Zapisów w księdze dokonuje się na podstawie dowodów księgowych.

Dowodami księgowymi mogą być następujące dokumenty:

• faktury VAT

• faktury VAT korygujące

• rachunki

• paragony, raporty dobowe z kasy fi skalnej

• dowody i faktury wewnętrzne

• noty korygujące

• noty księgowe

• delegacje służbowe

• bilety

• dowody opłat pocztowych, bankowych, itp.

• dzienne lub miesięczne zestawienie sprzedaży

• umowy

Faktura VAT i faktura korygująca

Jakie informacje powinna zawierać faktura VAT i faktura korygująca,

opisaliśmy szczegółowo w rozdziale Procedury fakturowania.

Jeżeli masz kasę fi skalną drukującą paragony, a klient zamiast para-

gonu zażyczył sobie wystawienia faktury, paragon należy podpiąć pod

kopię faktury, która jest twoim dowodem księgowym.

Rachunek

Rachunki wystawiają podatnicy niebędący płatnikami podatku VAT.

Dane, które muszą znaleźć się na rachunku, są podobne jak w przy-

padku faktury VAT, z tym że nie podaje się tu stawek i kwot podatku

VAT.

Paragon

Obowiązek wystawiania paragonów fi skalnych (a więc i zakupu kasy

fiskalnej) mają między innymi te firmy, które są płatnikami VAT,

a wartość ich sprzedaży na rzecz osób nie prowadzących działalności

gospodarczej przekroczyła w danym roku podatkowym 20 000 zł.

Temat kasy fi skalnej poruszamy szczegółowo w rozdziale Rozliczanie

podatku VAT.

Rachunkowość

169

W przypadku wydatków, paragonami mogą być udokumentowane

tylko wydatki poniesione na zakup materiałów biurowych i środków

czystości.

Na paragonie musi widnieć data, nazwa sprzedającego,

ilość, cena i wartość towaru. Aby paragon mógł być uznany za dowód

księgowy, na jego odwrocie należy wpisać nazwę fi rmy i adres oraz

rodzaj zakupionego towaru. W przypadku poniesienia wydatku za

granicą, paragonem może być udokumentowany zakup paliwa.

Paragon nie stanowi dowodu księgowego dla celów odliczenia podat-

ku VAT. Podatek VAT można odliczyć wyłącznie na podstawie faktury.

Dowody wewnętrzne

Dowody wewnętrzne to wszystkie inne poza fakturami, rachunkami

i paragonami dokumenty potwierdzające wydatki. Dowodami takimi

można dokumentować między innymi następujące wydatki:

• wartość diet za czas podróży służbowej

• wydatki związane z opłatami za czynsz, energię elektryczną, te-

lefon, wodę, gaz i centralne ogrzewanie w części przypadającej na

działalność gospodarczą

• opłaty uiszczane znaczkami skarbowymi, opłaty sądowe i notarialne

• wydatki związane z parkowaniem samochodu (bilet z parkometru,

kupon, bilet jednorazowy itp.)

Dowód wewnętrzny obejmujący wartość diet należnych z tytułu podró-

ży służbowej musi zawierać twoje imię i nazwisko, cel podróży, nazwę

miejscowości docelowej, liczbę godzin i dni przebywania w podróży oraz

stawkę i wartość diet, które za ten okres przysługują. Dowód taki spo-

rządzić można na druku pod nazwą Delegacja, który możesz nabyć

w sklepie sprzedającym druki akcydensowe.

Nota korygująca

Nota korygująca to dokument, za pomocą którego można skorygować

pomyłki na fakturze nie związane z ilością, ceną, wartością, stawką

podatku VAT. Nota służy do korygowania błędów dotyczących na

przykład numeru NIP, danych sprzedającego lub kupującego, daty

sprzedaży czy wystawienia faktury itp. Nota musi być potwierdzona

podpisami zarówno sprzedającego, jak i kupującego. Mówimy o tym

szerzej w rozdziale Procedury fakturowania. Druk noty zakupisz

w sklepie z drukami akcydensowymi.

Dzienne i miesięczne zestawienie sprzedaży

Jeżeli wystawiasz każdego dnia większą ilość faktur, możesz sporządzać

dzienne zestawienia sprzedaży. Wtedy nie trzeba wpisywać do księgi

Dowody księgowe

170

wszystkich poszczególnych faktur, a jedynie zestawienie. O tym, jak

powinno wyglądać takie zestawienie, piszemy w podrozdziale dotyczą-

cym prowadzenia ewidencji przychodów w przypadku ryczałtowców.

Firmy będące płatnikami podatku VAT mają obowiązek prowadzenia

miesięcznych rejestrów sprzedaży i zakupu VAT. Taki rejestr jest rów-

nież dowodem księgowym, zatem sumy z rejestru można bezpośrednio

przenieść do księgi przychodów i rozchodów zamiast wyszczególnia-

nia wszystkich kolejnych faktur. Zarówno dzienne, jak i miesięczne

zestawienia i rejestry sprzedaży muszą być przechowywane jako

załączniki do księgi.

Raporty dobowe

Firmy rejestrujące sprzedaż przy użyciu kasy rejestrującej (fi skalnej)

mogą ewidencjonować raporty dobowe. Oznacza to, że jeżeli zamiast

paragonu twój klient poprosi o wystawienie faktury, nie musisz oprócz

raportu dobowego wpisywać do księgi tej faktury, ponieważ sprzedaż

ta udokumentowana jest już w raporcie. Kopię faktury należy podpiąć

pod raport.

Raporty dobowe składają się na zestawienie miesięczne raportów.

Takie zestawienie powinno zawierać numer kolejny wpisu, numer

unikatowy kasy fi skalnej, numery i daty kolejnych raportów dobo-

wych oraz łączną wartość sprzedaży pomniejszoną o podatek VAT

i ewentualnie zwroty towarów.

Zasady dokonywania zapisów w księdze

Rzetelnie i niewadliwie

Księga przychodów i rozchodów powinna być prowadzona rzetelnie

i niewadliwie. Tylko w tym przypadku może być ona uznana za dowód

w postępowaniu podatkowym. Rzetelnie oznacza tu zgodnie ze stanem

rzeczywistym, a niewadliwie – zgodnie z zasadami wynikającymi

z przepisów prawa.

Za rzetelną księgę uznaje się również taką, w której stwierdzono błę-

dy i pomyłki nie mające istotnego wpływu na wysokość podatku lub

które nie były wynikiem celowego działania podatnika. Takie błędy

i pomyłki akceptuje się, jeżeli:

• nie wpisane lub błędnie wpisane kwoty nie przekraczają łącznie

0,5% całkowitego przychodu w całym roku podatkowym lub do tego

dnia roku podatkowego, w którym urząd skarbowy je stwierdził

Rachunkowość

171

• są one związane z nieszczęśliwym wypadkiem lub innym zdarze-

niem losowym, które uniemożliwiło prowadzenie księgi

• spowodowały one podwyższenie podstawy opodatkowania

• podatnik dokonał korekty błędnych zapisów w księdze przed roz-

poczęciem kontroli przez urząd skarbowy

• są one skutkiem oczywistej pomyłki, a podatnik posiada na to dowody

Jeżeli zauważyłeś w księdze jakieś błędy, masz prawo je poprawić.

W tym celu należy skreślić dotychczasową treść i wpisać nową, ale

w taki sposób, aby zapis był czysty i czytelny. Przy poprawce należy

się podpisać oraz wpisać datę naniesienia poprawki. Poprawki powo-

dujące zmniejszenie przychodów lub kosztów dokonuje się ze znakiem

minus (-) lub kolorem czerwonym.

Inne zasady

Dokumenty potwierdzające zakup materiałów i towarów handlowych

powinny być wpisywane do księgi niezwłocznie po ich otrzymaniu,

a najpóźniej przed przekazaniem towarów do magazynu.

Zapisów obrazujących inne wydatki dokonuje się raz dziennie, nie

później niż przed rozpoczęciem działalności w dniu następnym.

Podobnie postępujemy z dokumentami potwierdzającymi przychody

– zapisujemy je codziennie. Jeżeli natomiast prowadzona jest ewiden-

cja sprzedaży (zestawienia dzienne i miesięczne), zapisów w księdze

można dokonywać na podstawie tej ewidencji na koniec każdego

miesiąca.

Firmy posiadające kasę fi skalną mogą dokonywać zapisów w księdze

przychodów na koniec miesiąca, a najpóźniej do dnia 20 następnego

miesiąca. Codzienne uzupełnianie księgi nie jest tu konieczne, ponie-

waż kasa na bieżąco ewidencjonuje sprzedaż i drukuje raporty dobowe.

Księga w komputerze

Prowadzenie księgi przychodów i rozchodów w komputerze obwarowane

jest kilkoma warunkami. Program, którego używasz, musi zapewniać

bezzwłoczny wgląd w treść dokonywanych zapisów oraz umożliwiać

wydrukowanie wszystkich zapisów w porządku chronologicznym,

zgodnie z wzorem księgi. Innym warunkiem jest przechowywanie za-

pisanych danych tak, by chronić je przed zniszczeniem przynajmniej

do czasu ich wydrukowania. Masz również obowiązek wydrukowania

zapisów najpóźniej do 20 dnia następnego miesiąca za miesiąc poprzedni.

Jeżeli twój program nie ma możliwości wydrukowania księgi w obowią-

zującej formie, musisz założyć księgę i co miesiąc wpisywać zsumowa-

ne w programie komputerowym zapisy.

Zasady dokonywania wpisów w księdze

172

Prowadzenie księgi

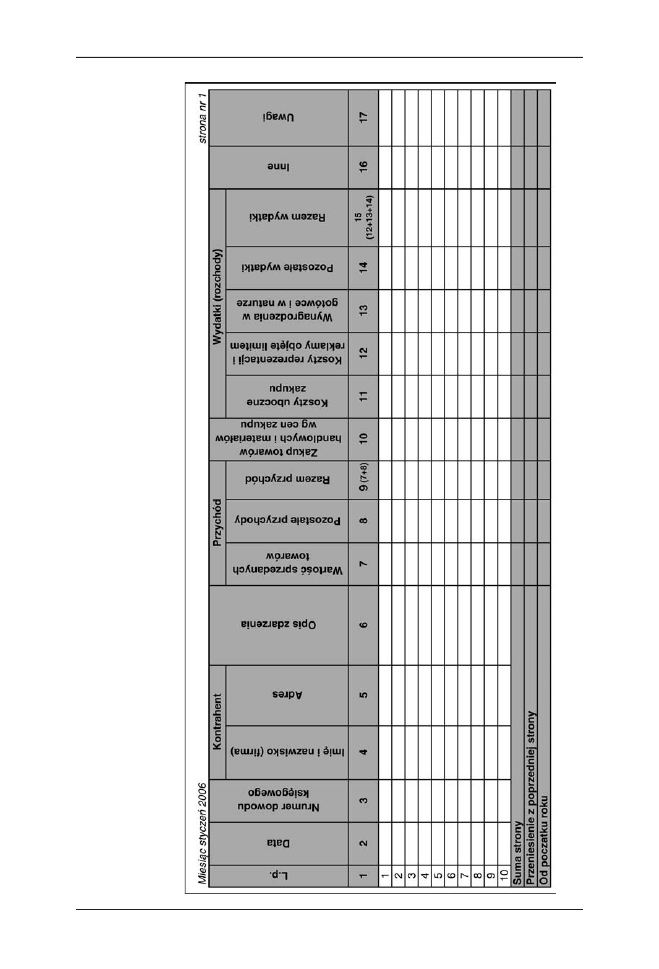

Księga przychodów i rozchodów składa się z trzech części. Pierwsza

część przeznaczona jest do opisu zdarzeń gospodarczych, druga do

wpisywania przychodu, a trzecia zawiera ewidencję zakupów i pozo-

stałych wydatków (rozchodów). Wzór księgi przychodów i rozchodów

zamieściliśmy na następnej stronie.

Część pierwsza księgi – opis zdarzeń

Do części pierwszej księgi zaliczamy kolumny od 1-6.

• kolumna 1 – tutaj wpisujesz kolejne numery zapisów

• kolumna 2 – tu wpisujesz datę dowodu księgowego (faktury, ra-

chunku, paragonu itp.)

• kolumna 3 – przeznaczona jest na wpisanie numeru faktury, ra-

chunku czy innego dowodu księgowego. Jeżeli dokonujesz zapisów

na podstawie dziennego zestawienia sprzedaży, wpisujesz numer

zestawienia.

• kolumna 4 – w niej zapisujesz nazwę kontrahenta, czyli albo do-

stawcę albo odbiorcę, z którym dokonałeś transakcji

• kolumna 5 – adres kontrahenta

• kolumna 6 – w kolumnie tej wpisujesz zwięźle rodzaj transakcji,

czyli na przykład sprzedaż towaru, zakup art. biurowych itp.

Zwróć uwagę, że jeśli zapisów dokonujesz na podstawie dziennych

zestawień sprzedaży czy kosztów, nie wypełniasz kolumn nr 4 i 5.

Druga część – księga przychodów

W księdze przychodów mamy 3 kolumny obrazujące sprzedaż.

• kolumna 7 – przeznaczona do zapisywania wartości sprzedanych

towarów handlowych lub usług na podstawie dowodów księgowych

• kolumna 8 – tutaj zapisujesz pozostałą sprzedaż. Kolumna ta dotyczy

sprzedaży innych rzeczy nie będących przedmiotem działalności twojej

fi rmy, takich jak środki trwałe, wyposażenie, przychody z umorzonych

zobowiązań, odsetki od środków na fi rmowym rachunku bankowym,

przychody z różnic kursowych itp.

• kolumna 9 – tu wpisujesz sumę wartości z kolumn 7 i 8

Trzecia część – księga rozchodów

Trzecią część księgi stanowią kolumny od 10 do 17 i obejmują one kosz-

ty uzyskania przychodu, czyli koszty zakupu towarów i materiałów

handlowych oraz pozostałe wydatki.

Rachunkowość

173

K

s

ię

g

a

p

rz

y

c

h

o

d

ów i r

o

zc

h

o

d

ó

w

Prowadzenie księgi

174

• kolumna 10 – służy do wpisywania zakupionych towarów han-

dlowych lub materiałów służących do ich produkcji. Pamiętaj, że

wpisujesz tu cenę zakupu towaru

• kolumna 11 – przeznaczona jest do wpisywania kosztów związa-

nych z zakupem, takich jak koszt transportu, załadunku, ubezpie-

czenia w drodze

• kolumna 12 – ta kolumna była w poprzednich latach przeznaczona

na koszty reprezentacji (np. obiad z klientem) i reklamy niepublicz-

nej. Kolumna ta obejmowała tylko wydatki na reprezentację i rekla-

mę limitowaną, które nie mogły przekroczyć 0,25% wartości obrotu

rocznie. Obecnie nie ma już takiego ograniczenia – wydatki na

reklamę można w całości zaliczyć do kosztów uzyskania przychodu.

Niestety nie można zaliczyć w koszty wydatków na reprezentację.

Piszemy o tym w dalszym ciągu tego rozdziału.

• kolumna 13 – w kolumnie tej ewidencjonuje się wynagrodzenia pra-

cowników, a także z tytułu umowy zlecenia czy umowy o dzieło

• kolumna 14 – pozostałe wydatki to czynsze, media, odsetki od

kredytów, zakup paliw, naprawy, remonty, amortyzacja środków

trwałych, składki na ubezpieczenia, wartość wyposażenia, zużycie

pojazdu, diety, ryczałty i inne wydatki

• kolumna 15 – tutaj sumujesz kolumny od 12 do 14

• kolumna 16 – w tej pozycji możesz wpisywać inne sprawy gospo-

darcze, na przykład wydatki odnoszące się do przychodów przy-

szłego miesiąca.

• kolumna 17 – w tej kolumnie możesz wpisywać uwagi dotyczące

różnych zapisów, przykładowo pobrane zaliczki i inne.

Na koniec miesiąca, po wpisaniu wszystkich przychodów i rozchodów,

wpisy należy podkreślić oraz zsumować dane znajdujące się w kolum-

nach 7-16. Po zakończeniu roku należy dokonać zestawienia rocznego

i zsumować przychody i rozchody za cały rok. Trzeba to zrobić na kolej-

nej stronie księgi wpisując w poszczególne pozycje wartości z wszyst-

kich miesięcy.

Rachunkowość

175

Przychody

Przychód to wartość sprzedawanych towarów handlowych i usług

oraz pozostała sprzedaż. Wcześniej w podrozdziale Przychody wymie-

niliśmy szczegółowo, jakie należności są uważane za przychody.

Przychody ze sprzedaży towarów i usług

Do wpisywania wartości przychodów ze sprzedaży towarów lub usług

służy kolumna nr 7. W tej kolumnie wpisujesz wszystkie należności ze

sprzedaży będącej przedmiotem działalności twojej fi rmy. Przedmiotem

tej działalności może być sprzedaż towarów lub usług. Przychodem są

kwoty należne, nawet jeżeli nie zostały one faktycznie otrzymane.

Datą uzyskania przychodu jest dzień wydania rzeczy, zbycia prawa

majątkowego lub wykonania usługi. Jeżeli jesteś podatnikiem VAT,

twoim przychodem są kwoty netto, czyli bez podatku VAT. Jeżeli nato-

miast nie jesteś podatnikiem VAT, przychodem są kwoty brutto.

Pozostałe przychody

Pozostałe przychody zapisujemy w kolumnie nr 8. Do pozostałych

przychodów zalicza się między innymi:

• przychody ze sprzedaży wyposażenia

• przychody ze sprzedaży środków trwałych

• dopłaty lub subwencje

• otrzymane kary umowne

• odsetki od środków na rachunku bankowym

• wartość umorzonych zobowiązań

• wartość zwróconych wierzytelności, które zostały odpisane jako

nieściągalne

• różnice kursowe

Koszty towarów i materiałów handlowych

Towary i materiały handlowe

W kolumnie nr 10 wpisujesz wartość zakupionych towarów i materiałów

handlowych. Warto wiedzieć, czym dokładnie są towary handlowe

i materiały, aby nie pomylić ich z pozostałymi kosztami zakupu.

Towary handlowe to wyroby przeznaczone do sprzedaży w stanie nie

przerobionym, czyli są to produkty gotowe. Natomiast materiały to

surowce, które służą do produkcji produktów gotowych.

Prowadzenie księgi

176

W kolumnie nr 10 wpisuje się również koszty opakowań tych towarów

i materiałów handlowych, jeżeli takowe ponosisz i jeżeli są one wyszcze-

gólnione na fakturze jako odrębny koszt.

Cena zakupu

Cenę zakupu towarów i materiałów handlowych stanowi cena, jaką

zapłaciłeś za dane produkty. Jeżeli produkty zakupione są za granicą,

cenę zakupu należy powiększyć o cło, podatek akcyzowy oraz opłaty

celne.

Ubytki naturalne

W trakcie przechowywania, transportu, załadunku i wyładunku ist-

nieje możliwość wystąpienia ubytków naturalnych, czyli zniszczenia

określonej części towaru czy materiałów handlowych. Takie ubytki

naturalne mogą być zaksięgowane jako strata i jako takie stanowią

koszt uzyskania przychodu. W tym celu należy sporządzić odpowiedni

dowód księgowy, w którym znajdzie się dokładny opis wielkości i war-

tości straty. Wartość straty wpisujemy w kolumnie nr 14 Pozostałe

wydatki.

Towar ubezpieczony

Jeżeli zakupywany przez ciebie towar jest ubezpieczony z tytułu tak

zwanego ubezpieczenia w drodze, również możesz stratę z tytułu

ubytków wpisać w kolumnie nr 14. Jest to jednak rozwiązanie czasowe

związane z faktem, że wypłata odszkodowań przez fi rmy ubezpiecze-

niowe z reguły trwa dość długo. Kiedy już otrzymasz takie odszko-

dowanie, należy cofnąć zapis poprzez zaznaczenie pozycji znakiem

minus (-) lub na czerwono.

Może zdarzyć się również tak, że otrzymasz odszkodowanie jedynie za

część utraconego towaru. Wtedy pozostałą część również możesz zaksię-

gować jako stratę na podstawie sporządzonego dowodu wewnętrznego.

Załóżmy, że zakupiłeś 100 par obuwia za łączną kwotę 3 000 zł netto. Zakup

wpisujesz w kolumnie nr 10 księgi rozchodów – zakup towarów. Podatek VAT

natomiast w kwocie 660 zł wpisujesz do ewidencji VAT i wykazujesz w de-

klaracji VAT jako naliczony.

Całość obuwia sprzedajesz następnie do sklepu obuwniczego. Towar wysy-

łasz za pośrednictwem fi rmy kurierskiej. W trakcie transportu część towaru

zostaje zniszczona. Otrzymujesz protokół szkody z fi rmy kurierskiej, z któ-

rego wynika, że zniszczeniu uległo 40 % obuwia. Szkoda zamyka się zatem

kwotą 1 200 zł.

Rachunkowość

177

Zapisy księgowe

Kwotę straty netto, czyli 1 200 zł, wpisujesz w kolumnie 14 księgi przychodów

i rozchodów (pozostałe wydatki). Jednocześnie musisz dokonać korekty za-

kupu tego towaru na czerwono (lub ze znakiem minus) w kolumnie 10 księgi

(zakup towarów) i odjąć od kwoty faktury zakupu tę samą kwotę, którą wpisałeś

w kolumnie 14. Czyli zakup, który wynosił 3 000 zł, pomniejszasz o 1 200 zł

straty.

Pamiętaj, że strata (ubytek naturalny) nie jest dodatkowym kosztem. Zapisy

w księdze to sprawa techniczna – strata nie powoduje zwiększenia kosztów.

Zapisy, których dokonujesz, powodują, że kwota straty zostaje przeniesiona

z miejsca zakupów do miejsca kosztów. Poza tym pozwalają skorygować

stany magazynowe o utracony towar.

Podatek VAT

Nie korygujesz zapisów w ewidencji zakupu VAT. Podatek VAT odliczyłeś już

wcześniej jako podatek naliczony. Zatem wystąpienie ubytku naturalnego nie

powoduje zmiany wcześniejszych zapisów w ewidencji zakupów VAT.

Ubezpieczenie

Jeżeli towar był ubezpieczony i otrzymasz odszkodowanie z fi rmy ubezpie-

czeniowej, najprościej będzie wpisać kwotę odszkodowania w kolumnie 8

(pozostałe przychody). Istnieje także druga metoda, według której pomniej-

sza się na czerwono kwotę straty zapisaną w kolumnie 14 (pozostałe wydat-

ki) księgi rozchodów o kwotę odszkodowania. Metoda pierwsza jest jednak

prostsza.

Podatek VAT w kwocie odszkodowania

Pozostaje jeszcze sprawa podatku VAT zawartego w odszkodowaniu. Jeżeli

opcja ubezpieczenia przewiduje wypłatę odszkodowania w kwocie netto,

kwotę tę wykazujesz po prostu w pozostałych przychodach. Jeżeli nato-

miast otrzymasz odszkodowanie z podatkiem VAT, wtedy dodatkowo trzeba

wykazać w deklaracji podatek VAT jako podatek należny.

Koszty uboczne zakupu

Koszty uboczne związane z zakupem to, jak już wspomnieliśmy po-

wyżej, koszty transportu, załadunku, wyładunku itp.

Transport obcy

Jeżeli koszt transportu towarów lub materiałów jest związany z usługą

fi rmy obcej, należy taki koszt udokumentować fakturą VAT lub rachun-

kiem i wpisać w kolumnie nr 11.

Prowadzenie księgi

178

Samochód w fi rmie

Wydatki związane z samochodem używanym w działalności gospo-

darczej wpisujemy do kolumny nr 14 Pozostałe wydatki.

Jakie wydatki można zaliczyć w koszty? Zależy to w dużej mierze od

tego, czy samochód jest osobowy czy ciężarowy oraz od tego, czy jest

w fi rmie środkiem trwałym, czy nie jest.

Samochód osobowy i ciężarowy

Rozróżnienie samochodu osobowego od ciężarowego jest bardzo ważne,

ponieważ warunkuje rodzaj wydatków, jakie można zaliczyć w koszty.

Samochód osobowy zgodnie z nową defi nicją wprowadzoną w 2007

roku to: pojazd samochodowy o dopuszczalnej masie całkowitej nie-

przekraczającej 3,5 tony, konstrukcyjnie przeznaczony do przewozu

nie więcej niż 9 osób łącznie z kierowcą, z wyjątkiem:

• pojazdu samochodowego mającego jeden rząd siedzeń, który od-

dzielony jest od części przeznaczonej do przewozu ładunków ścianą

lub trwałą przegrodą, klasyfi kowanego na podstawie przepisów

prawa o ruchu drogowym do podrodzaju: wielozadaniowy, van

• pojazdu samochodowego mającego więcej niż jeden rząd siedzeń,

które oddzielone są od części przeznaczonej do przewozu ładunków

ścianą lub trwałą przegrodą i u którego długość części przeznaczonej

do przewozu ładunków, mierzona po podłodze od najdalej wysunię-

tego punktu podłogi pozwalającego postawić pionową ścianę lub

trwałą przegrodę pomiędzy podłogą a sufi tem do tylnej krawędzi

podłogi, przekracza 50% długości pojazdu; dla obliczenia proporcji,

o której mowa w zdaniu poprzednim, długość pojazdu stanowi od-

ległość pomiędzy dolną krawędzią przedniej szyby pojazdu a tylną

krawędzią podłogi części pojazdu przeznaczonej do przewozu ła-

dunków, mierzona w linii poziomej wzdłuż pojazdu pomiędzy dolną

krawędzią przedniej szyby pojazdu a punktem wyprowadzonym w

pionie od tylnej krawędzi podłogi części pojazdu przeznaczonej do

przewozu ładunków

• pojazdu samochodowego, który ma otwartą część przeznaczoną do

przewozu ładunków

• pojazdu samochodowego, który posiada kabinę kierowcy i nadwozie

przeznaczone do przewozu ładunków jako konstrukcyjnie oddzielne

elementy pojazdu

• pojazdu samochodowego będącego pojazdem specjalnym w rozumie-

niu przepisów prawa o ruchu drogowym o przeznaczeniach wymie-

nionych w załączniku nr 9 do ustawy o podatku od towarów i usług

Rachunkowość

179

Samochody, które nie mieszczą się w defi nicji samochodu osobowego,

są uznawana za ciężarowe.

Dodatkowe badania techniczne

Samochód o dopuszczalnej masie całkowitej nieprzekraczającej 3,5 tony

może być uznany za ciężarowy na podstawie dodatkowego badania

technicznego. Takie badanie musi być przeprowadzone przez okręgową

stację kontroli pojazdów i potwierdzone wydaną przez tę stację zaświad-

czeniem. Poza tym adnotacja o spełnieniu wymogów musi znaleźć się

w dowodzie rejestracyjnym samochodu.

Kopię zaświadczenia należy dostarczyć do swojego urzędu skarbowe-

go w terminie 14 dni od jego otrzymania.

Różnice w skutkach podatkowych

W przeciwieństwie do samochodu ciężarowego, w przypadku samo-

chodu osobowego:

• nie można zaliczyć w koszty (dokonać odpisów amortyzacyjnych)

wartości samochodu przekraczającej 20 000 EUR. Euro przelicza

się na złote według kursu średniego ogłoszonego przez NBP w dniu

przekazania samochodu do użytkowania.

• nie można zaliczyć w koszty składki na ubezpieczenie zapłaconej

od wartości samochodu w części przekraczającej 20 000 EUR.

• nie można zaliczyć w koszty wydatków poniesionych w związku

z używaniem samochodu osobowego niewprowadzonego do ewiden-

cji środków trwałych w części przekraczającej tzw. kilometrówkę.

Piszemy o tym w dalszej części tego podrozdziału.

• nie można dokonywać amortyzacji z zastosowaniem metody degre-

sywnej

• nie można zastosować jednorazowej amortyzacji

Samochód w fi rmie

180

Samochód ciężarowy

Jeżeli sam ponosisz koszt transportu towarów, ponieważ przewozisz

je samochodem ciężarowym (posiadającym homologację), który jest

w fi rmie środkiem trwałym, wtedy koszty transportu ewidencjonujesz

na podstawie faktur za paliwo, remonty samochodu, części zamienne

itp. Do kosztów uzyskania przychodu zalicza się także polisa ubezpie-

czeniowa samochodu OC oraz AC i NW oraz odpisy amortyzacyjne.

Rodzaj wydatku

Jeżeli koszty związane z samochodem fi rmowym ponosisz wyłącznie

w związku z zakupem towarów i materiałów handlowych, wtedy wszyst-

kie je wpisujesz w kolumnie nr 11. Jeżeli jednak używasz samochodu

również w celu sprzedaży swoich towarów i trudno wyodrębnić, jaka

część kosztów leży po stronie zakupu, a jaka po stronie sprzedaży,

wtedy całe koszty możesz wpisać w kolumnie nr 14 Pozostałe wydatki.

Samochód osobowy

Jeżeli samochód osobowy został zakupiony dla potrzeb działalności

gospodarczej, należy go ująć w ewidencji środków trwałych. Odpisy

amortyzacyjne należy wpisać w kolumnie nr 14, podobnie jak inne

poniesione wydatki wynikające z faktur związanych z użytkowaniem

samochodu. Na fakturach musi widnieć jego numer rejestracyjny.

Jeśli natomiast używasz dla potrzeb fi rmy samochodu, który nie jest

środkiem trwałym w twojej fi rmie, wydatki związane z eksploatacją

samochodu obliczasz na podstawie tzw. ryczałtu samochodowego. Nale-

ży wtedy rejestrować ilość przebytych kilometrów w związku z dzia-

łalnością gospodarczą. Rejestr taki to ewidencja przebiegu pojazdu.

Samochód w ewidencji środków trwałych

W tej sytuacji co miesiąc dokonujesz amortyzacji samochodu, a odpisy

amortyzacyjne zaliczasz w koszty uzyskania przychodów. Dodatkowo

w koszty uzyskania przychodów możesz zaliczyć wydatki na paliwo,

naprawy samochodu itp. w kwocie brutto – jeżeli nie jesteś podatnikiem

VAT. Jeżeli jesteś podatnikiem VAT, kosztem będą faktury w kwocie

netto za naprawy samochodu, części, płyny uzupełniające, a podatek

VAT z tych faktur odliczasz od podatku należnego.

Faktury za paliwo w przypadku samochodu osobowego muszą być

w całości (z VAT-em) zaliczone w koszty uzyskania przychodu, ponie-

waż nie można odliczyć od nich podatku VAT.

Rachunkowość

181

Jeżeli wprowadzisz samochód do ewidencji środków trwałych, a po

jakimś czasie go sprzedasz, przychód z tej sprzedaży będzie opodat-

kowany. Oznacza to, że będziesz musiał zapłacić podatek dochodowy.

Jeżeli rozliczasz się na zasadzie ryczałtu od przychodów ewidencjono-

wanych, zapłacisz 3% podatku od przychodu ze sprzedaży samochodu.

Natomiast jeżeli rozliczasz się w formie księgi przychodów i rozcho-

dów, zapłacisz podatek liniowy lub według skali podatkowej.

Samochód niebędący środkiem trwałym

W przypadku używania dla potrzeb działalności gospodarczej samocho-

du niewprowadzonego do ewidencji środków trwałych należy prowa-

dzić ewidencję przebiegu pojazdu i na tej podstawie zaliczać w koszty

wydatki związane z użytkowaniem samochodu.

Prowadzenie ewidencji polega na rejestrowaniu przebytych kilometrów.

Za każdy kilometr przysługuje ryczałt (tzw. kilometrówka) w wysokości:

• 0,4894 zł dla samochodów o pojemności silnika do 900 cm³

• 0,7846 zł dla samochodów o pojemności silnika powyżej 900 cm³

Przebyte kilometry należy pomnożyć przez odpowiednią stawkę ryczał-

tu i tak wyliczoną kwotę ująć w księdze rozchodów. Jeżeli np. prze-

jedziesz w miesiącu 1 000 km samochodem o pojemności pow. 900 zł,

możesz zaliczyć w koszty 784,60 zł (1 000 × 0,7846).

W tym przypadku nie zaliczasz w koszty kwot wynikających z faktur

za naprawy samochodu, za paliwo, za płyny uzupełniające itp., ponie-

waż te koszy zawarte już są w „kilometrówce”.

Mimo naliczania kilometrówki musisz przechowywać wszystkie rachun-

ki za paliwo, za naprawy samochodu itp. Ilość kilometrów wpisana

w danym miesiącu do ewidencji przebiegu pojazdu przemnożona przez

stawkę ryczałtu nie może być większa niż wartość rachunków (faktur)

związanych z samochodem w tym miesiącu.

Jeśli kwota kilometrówki będzie przewyższać wartość rachunków,

należy ująć w kosztach wartość wynikającą z rachunków.

Ewidencja przebiegu pojazdu

W ewidencji przebiegu pojazdu zapisujesz ilość kilometrów przebytych

w związku z wykonywaną działalnością gospodarczą w rozbiciu na

trasę przejazdu każdego dnia. Ilość ta powinna zgadzać się ze wskaza-

niami licznika, mimo że nie wpisujesz tych wskazań do ewidencji.

Koszty wynikające z ewidencji przebiegu pojazdu wpisujesz do księgi

rozchodów w kolumnie 14 Pozostałe wydatki.

Samochód osobowy

Wyszukiwarka

Podobne podstrony:

podatkowa księga przychodów i rozchodów (19 stron) VVDJDRJ3Z4KS3XQJJ5VRP33ONNX3HK4Z44ZE6VQ

Podatkowa Księga Przychodów i Rozchodów (KPiR)

3,Podatkowa Ksiega Przychodow i Rozchodow PKPiR,630

ksiega przychodow i rozchodow 2

Księga przychodów i rozchodów w praktyce

Podatkowa księga przychodów i rozchodów, Ekonomia, Studia, II rok, Systemy podatkowe

księga przychodów i rozchodów(1), rachunkowosc

podatkowa ksiega przychodow i rozchodow, podatki

ksiega przychodow i rozchodow 1

podatkowa ksiega przychodow i rozchodow

Ksiega przychodow i rozchodow krok po kroku kpirkk

Podatkowa księga przychodów i rozchodów

02 podatkowa księga przychodów i rozchodów

Podatkowa Księga Przychodów i Rozchodów w praktyce

Podatkowa księga przychodów i rozchodów

podatkowa ksiega przychodow i rozchodow

więcej podobnych podstron