Modele

dyskryminacyjne

Kondycja finansowa przedsiębiorstwa

„Wszystkie szczęśliwe rodziny

są do siebie podobne,

każda nieszczęśliwa rodzina

jest nieszczęśliwa

na swój sposób”.

Lew Tołstoj Anna Karenina.

Oznaki pogarszającej się sytuacji przedsiębiorstwa

Oznaki pogarszającej się sytuacji przedsiębiorstwa

• Narastanie straty

• Systematyczny spadek przychodów ze sprzedaży

• Znaczne

zwiększenie

zapotrzebowania

na

zewnętrzne źródła finansowania, a przede

wszystkim problemy z ich obsługą

• Zwiększanie się zobowiązań wobec dostawców

• Ujemne przepływy CF z działalności operacyjnej

• Wyprzedaż składników aktywów trwałych

• Problemy z zakończeniem rozpoczętych inwestycji

• itp.

Uwarunkowania upadłości

(1)

Upadłość (bankructwo) przedsiębiorstwa

można rozpatrywać zarówno w aspekcie

prawnym, jak i ekonomicznym

Z punktu widzenia

ekonomii bankrutem jest

przedsiębiorstwo, które nie

jest w stanie regulować

swoich długów oraz wartość

jego majątku nie wystarcza

na pokrycie wszystkich

zobowiązań

W aspekcie prawnym

upadłość przedsiębiorstwa

następuje dopiero po

ogłoszeniu bankructwa przez

sąd.

Uwarunkowania upadłości

(2)

• Upadłość nie występuje nagle, poprzedzona jest

zwykle długotrwałym kryzysem w przedsiębiorstwie.

• Kryzys nie zawsze jednak prowadzi do upadłości.

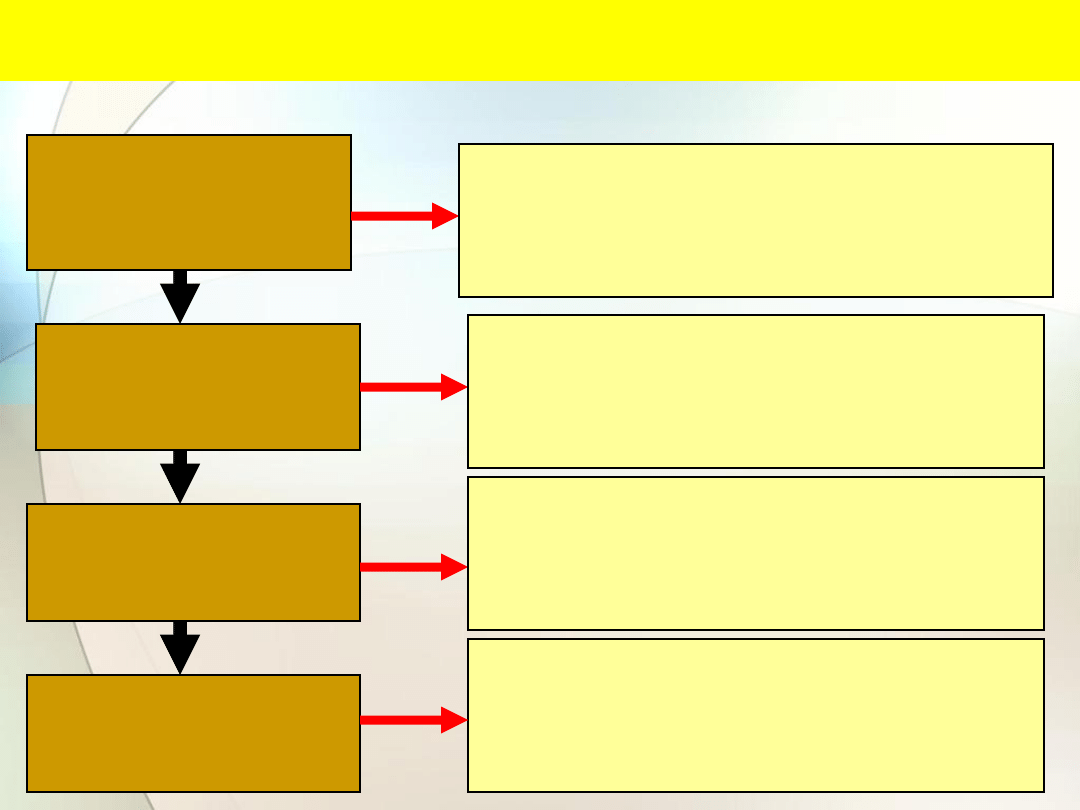

Proces powstawania kryzysu

rentowność

płynność

Spadek obrotów

Zmniejszenie liczby zamówień

Uwarunkowania upadłości

(3)

Kryzys o charakterze

strategicznym

•Malejący udział w rynku

•Spadek obrotów

•Niewykorzystanie zdolności produkcyjnych

•Ograniczenie inwestycji

Kryzys o charakterze

operacyjnym

•Ujemny wynik finansowy

•Ucieczka kadry

•Zwolnienia pracowników

•Zwiększone ryzyko kredytowe

Kryzys płynności

•Zmiana sposobów płatności

•Zatory płatnicze

•Likwidowanie dodatkowych świadczeń

•Wyprzedaż majątku

Niewypłacalność

•Wstrzymanie wypłat

•Nadmierne zadłużenie

•Wniosek o upadłość

•Wstrzymanie działalności

Przyczyny bankructw - podsumowanie

• Brak kapitału

• Brak kwalifikacji i

umiejętności

• Utrata rynku

• Zła kondycja ekonomiczna

• Brak płynności

• Nadmierne zadłużenie

• Brak planów finansowych

• Brak badań rynku

• Złe zarządzanie kapitałem

obrotowym

• Wysokie stopy procentowe

• Wzrost konkurencji

• Problemy rodzinne

• Recesja

• Upadłość innych

• Sezonowość sprzedaży

• Pogłoski o krytycznej sytuacji

przedsiębiorstwa

• Sprawy sądowe

wewnętrzne

zewnętrzne

Istota modelu dyskryminacyjnego

• Zmiennymi w modelu dyskryminacyjnym są

mierniki

(najczęściej

mające

postać

wskaźników finansowych)

• W modelach dyskryminacyjnych wykorzystuje

się najczęściej liniową funkcję dyskryminacyjną

będącą funkcją danej obserwacji

Z(X) = a

1

X

1

+a

2

X

2

+...+a

n

X

n

+a

0

(funkcja Fishera)

• Parametry „a” nazywane są współczynnikami

dyskryminującymi lub wagami

modele dyskryminacyjne

• Wielowymiarowa analiza dyskryminacyjna – MDA

(multiple discriminant analysis) jest techniką

statystyczną wykorzystywaną do klasyfikacji

danych do jednej z kilku wstępnie zdefiniowanych

grup, w zależności od obserwowanych cech

indywidualnych.

• Pierwszym krokiem jest określenie grup, np.

bankrutujący-niebankrutujący.

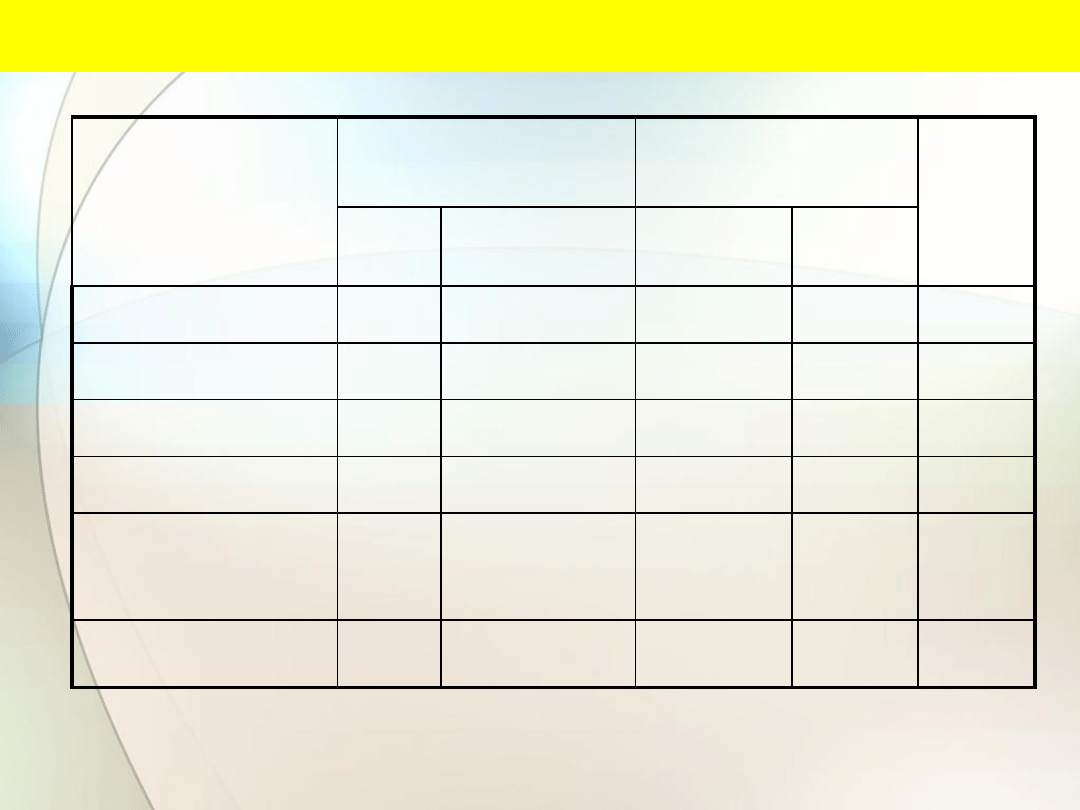

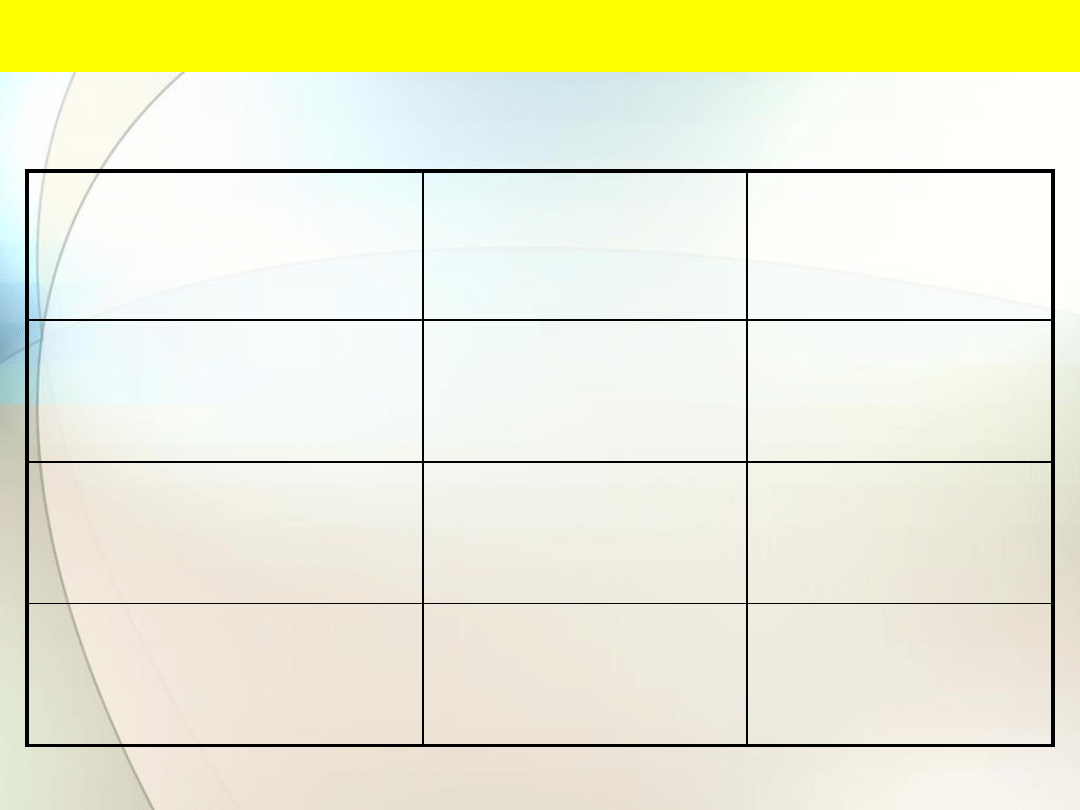

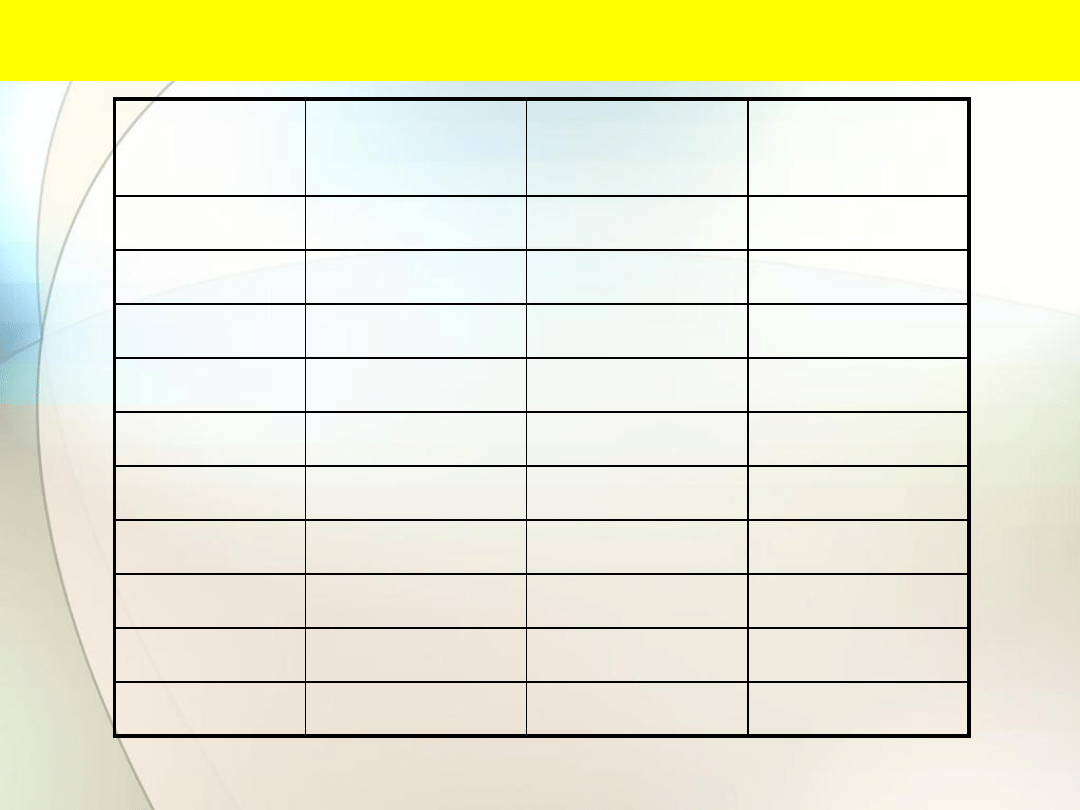

Wybrane modele dyskryminacyjne

Autorzy

Liczba

przedsiębiorstw

Lata

Liczba

lat

upadłe

o dobrej

kondycji

Początek Koniec

Beaver (1966)

79

79

1954

1964

10

Altman (1968)

33

33

1946

1965

19

Blum (1972)

115

115

1954

1968

14

Ohlson (1980)

105

2058

1970

1976

6

Piesse i Wood

(1992)

21

3

1973

1986

13

Hołda (2001)

40

40

1993

1996

3

Zalety systemów wczesnego ostrzegania

• Brak subiektywizmu (tzn. wszystkie czynniki są

mierzalne, a ich dobór jest weryfikowalny

statystycznie)

• Ograniczenie

liczby

wskaźników

do

najważniejszych, a w efekcie końcowym do

jednego wskaźnika globalnego.

• Prostota wykorzystania narzędzia

• Stosunkowo

wysoka

skuteczność

dla

homogenicznych (jednorodnych) danych

Wady systemów wczesnego ostrzegania

• Konieczność istnienia odmiennych systemów dla

różnych państw, branż, czy przedsiębiorstw

prowadzących różną sprawozdawczość (pełną lub

uproszczoną)

• Brak ujęcia dynamicznego

• Niemożność bycia jedynym i ostatecznym

miernikiem

oceny

kondycji

ekonomiczno-

finansowej przedsiębiorstw

• Oparcie analizy na danych historycznych

Model Altmana

(1)

1968

- dobór przedsiębiorstw według kryterium branży:

przedsiębiorstwa produkcyjne notowane na NYSE

Z = 1,2X

1

+1,4X

2

+3,3X

3

+0,6X

4

+1,0X

5

Gdzie:

X

1

= kapitał obrotowy netto/aktywa ogółem

X

2

= zysk skumulowany/aktywa ogółem

X

3

= EBIT/aktywa ogółem

X

4

= wartość rynkowa kapitału własnego/zobowiązania

ogółem

X

5

= przychody ze sprzedaży/aktywa ogółem

niepodzielony wynik finansowy, kapitał

rezerwowy, wartość wyemitowanych w

danym roku akcji, kapitał z aktualizacji

wyceny, wynik netto

Model Altmana

(2)

1984

Wersja dla przedsiębiorstw nie notowanych na giełdzie

Z = 0,717X

1

+0,847X

2

+3,107X

3

+0,42X

4

+0,998X

5

Gdzie:

X

1

= kapitał obrotowy netto/aktywa ogółem

X

2

= zysk skumulowany/aktywa ogółem

X

3

= EBIT/aktywa ogółem

X

4

= wartość księgowa kapitału

własnego/zobowiązania ogółem

X

5

= przychody ze sprzedaży/aktywa ogółem

Punkty odcięcia dla modelu z 1968 i 1984 r

.

Wyszczególnienie/

Prawdopodobieństwo

upadku

Wzór z 1968

Wzór z 1984

Niewielkie

2,99 i więcej

2,9 i więcej

Nieokreślone

(szara strefa)

1,81-2,99

1,23-2,9

Bardzo wysokie

1,8 lub mniej

1,23 i mniej

Model Altmana

(3)

Trzecia wersja równania (1993)

Z = 6,56X

1

+3,26X

2

+6,72X

3

+1,05X

4

Wartość Z

Prawdopodobieństwo upadku

1,10 lub mniej

Bardzo wysokie

1,11-2,59

Nieokreślone

(szara strefa)

2,6 i więcej

Niewielkie

Model Altmana

(4)

Trzecia’ wersja równania (2006)

Z = 3,25+6,56X

1

+3,26X

2

+6,72X

3

+1,05X

4

System scoringowy (EMS – emerging market score)

dla rynków wschodzących.

„Model ten oparty jest na profilach porównawczy

amerykańskich firm”.

„Rating nie jest w żaden sposób ograniczony tak zwanym

pułapem krajowym”

Źródło: E.I. Altman, E. Hotchkiss, Trudności finansowe

a upadłość firm, CeDeWu.pl, Warszawa 2007

Model Altmana

(5)

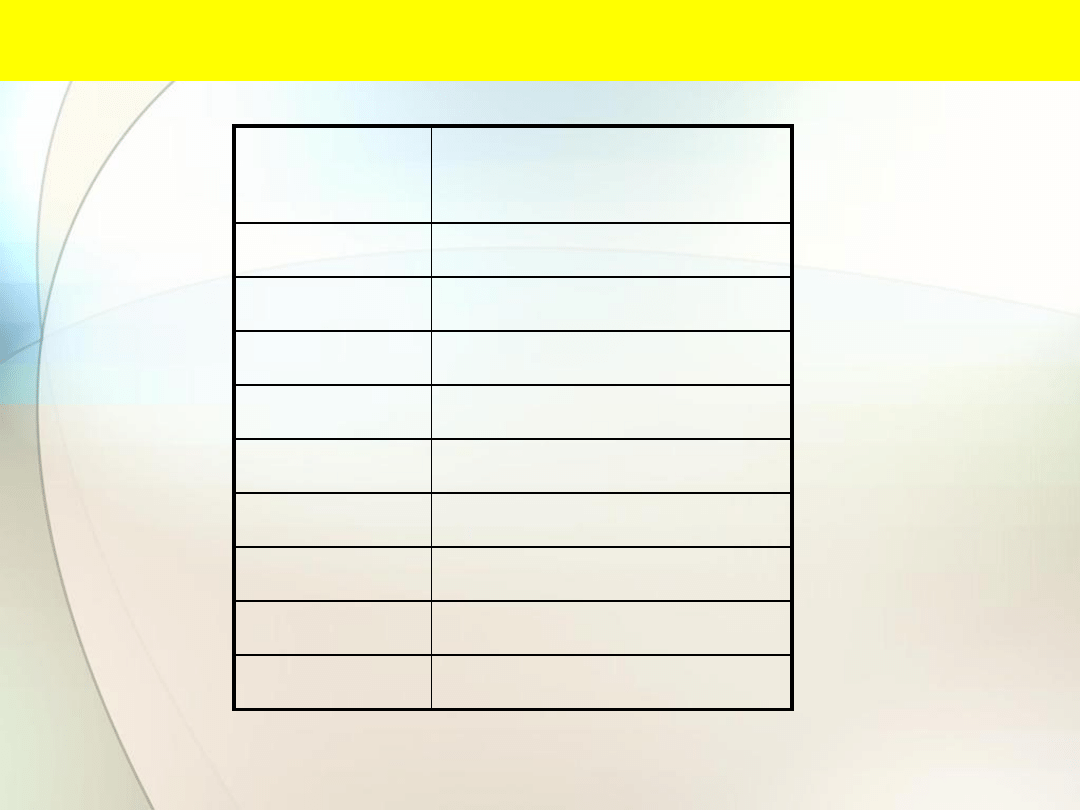

Rating

obligacji

Scoring dla

EM

Rating

obligacji

Scoring dla

EM

AAA

8,15

BB+

5,25

AA+

7,60

BB

4,95

AA

7,30

BB-

4,75

AA-

7,00

B+

4,50

A+

6,85

B

4,15

A

6,65

B-

3,75

A-

6,40

CCC+

3,20

BBB+

6,25

CCC

2,50

BBB

5,85

CCC-

1,75

BBB-

5,65

D

0,00

Wybrane poziomy prawdopodobieństwa niewypłacalności i

odpowiadające im klasy ryzyka kredytowego dla przedsiębiorstw w USA

Klasa

ratingu

Prawdopodobieństwo

w %

AAA

0,02

AA

0,03

A

0,07

BBB

0,18

BB

0,7

B

2,0

CCC

14,0

CC

17,0

D

20,0

Przykład 1

Model

2001

2002

2003

2004

D. Hadasik

1,31

1,23

1,30

1,48

D. Wierzba

0,18

0,19

0,41

0,90

A. Hołda

b.d.

1,61

1,94

2,40

E. Mączyńska, M.

Zawadzki

1,98

2,09

2,68

4,55

J. Gajdka, D. Stos

b.d.

-0,01

0,21

0,47

D. Appenzeller, K.

Szarzec

b.d.

0,16

0,54

1,17

„Model poznański“

1,50

1,14

2,11

3,67

PKN Orlen S.A.

Przykład 2

Model

2001

2002

2003

2004

D. Hadasik

b.d.

-0,35

-4,30

Upadłość

D. Wierzba

b.d.

-1,87

-4,92

Upadłość

A. Hołda

b.d.

1,24

0,88

Upadłość

E. Mączyńska, M.

Zawadzki

b.d.

-6,12

-12,84

Upadłość

J. Gajdka, D. Stos

b.d.

-1,86

-6,46

Upadłość

D. Appenzeller, K.

Szarzec

b.d.

-2,04

-4,32

Upadłość

„Model poznański“

-0,03

-4,58

-12,92

Upadłość

Howell S.A.

Wyszukiwarka

Podobne podstrony:

Analiza finansowa dyskryminacyj Nieznany (2)

analiza finansowa przedsiebiors Nieznany

Analiza finansowa przyczynowa i Nieznany (2)

Analiza finansowa dyskryminacyjne

Analiza finansowa dyskryminacyjne

Analiza finansowa dyskryminacyjne(1)

Analiza finansowa wskazniki cd Nieznany (2)

Cw Analiza finansowa bankow id Nieznany

Analiza Finansowa 3 id 60193 Nieznany (2)

Analiza finansowhga id 60398 Nieznany (2)

Analiza finansowa dzwignie id 6 Nieznany

DO KOLOKWIUM (ANALIZA FINANSOWA Nieznany

5 Analiza wyniku finansowego id Nieznany (2)

Analiza finansowa (34 strony) i Nieznany (2)

Analiza finansowa w5 id 60387 Nieznany (2)

analiza finansowa egzamin id 61 Nieznany (2)

więcej podobnych podstron