MESA

A ZAWIERANIE TRANSAKCJI

ZGODNIE Z CYKLAMI

RYNKOWYMI

Wydanie drugie

John F. Ehlers

John Wiley & Sons, Inc.

5

Spis treści

Rozdział 1

Dlaczego na rynku występują cykle

Rozdział 2

Podstawowe pojęcia dotyczące cykli

Rozdział 3

Zasady rządzące cyklami

Rozdział 4

Średnie ruchome

Rozdział 5

Funkcje impetu

Rozdział 6

Pomiar spektrum rynkowego

Rozdział 7

Opis MESA

Rozdział 8

Wskaźnik Sinewave

Rozdział 9

Chwilowa Linia Trendu

Rozdział 10 Dostrajanie standardowych wskaźników

Rozdział 11 Zawieranie transakcji zgodnie z Trybem Cyklu

Rozdział 12 Zyskowne systemy transakcyjne do gry na rynku kcji

Objaśnienia

Informacja

dodatkowa

Skorowidz

rzeczowy

Wstęp

1

Wstęp

Cykle

są wszechobecne. Otaczają nas w każdej skali, od atomu po galaktykę. Cykle są

naturalną odpowiedzią na zaburzenie. Gdy naprężysz gumową tasiemkę pomiędzy palcami,

naciągniesz ją z jednej strony i puścisz, to efektem drgań jest cykliczna oscylacja. Lub też,

jeśli wygniesz wystający poza krawędź biurka koniec linijki i zwolnisz go, linijka także

będzie oscylować. Są to proste przykłady cykli będących efektem zaburzeń.

Z

całą pewnością istnieje aż nadto dużo zaburzeń rynku i mamy wiele powodów

wierzyć, że cykle też tam występują. Oczywiście, cykle rynkowe nie występują przez cały

czas. One przychodzą i odchodzą. Cykle są jednym z kilku mierzalnych parametrów rynku.

Ponieważ cykle są efemeryczne, koniecznością jest ich pomiar za pomocą szybko

reagującego algorytmu, takiego jak Maximum Entropy Spectral Analysis (MESA). Aby

otrzymać wysoko rozdzielcze oszacowanie spektrum, MESA potrzebuje bardzo małą ilość

danych liczbowych. MESA ma swój początek jako środek przetwarzania informacji

sejsmicznych podczas poszukiwań złóż ropy naftowej.

Z teorii wymuszonej drogi przypadkowej, zwanej Spacerem Pijanego, dochodzimy do

konkluzji, że są dwa tryby rynku: Tryb Trendu i Tryb Cyklu. Za pomocą pomiaru cyklu

możemy zidentyfikować tryb rynku. Pomiar za pomocą MESA pozwala także tworzyć

wskaźniki pomagające zawierać transakcje z chirurgiczną precyzją. Rezultatem usuwania

składnika Cyklu Dominującego z ceny, pozostawiając Trend jako resztę, jest Chwilowa Linia

Trendu. Rysując fazę Cyklu Dominującego otrzymamy wskaźnik Sinewave. Jest to wspaniały

wskaźnik trybu cyklu, ponieważ w celu przewidzenia punktów zwrotnych cyklu, fazę można

sztucznie przyśpieszyć. W dodatku, faza nie ma tendencji do przyśpieszania gdy rynek jest w

Trybie Trendu, dzięki czemu unikamy błędnych sygnałów.

Rozdział 1 stanowi przegląd historii cykli i postępu w technice ich pomiaru. Rozdział

2 opisuje rozwiązania problemu Spaceru Pijanego. Te dwa rozwiązania, równanie Dyfuzji i

równanie Telegrafisty, są bezpośrednio związane z Trybem Trendu i Trybem Cyklu rynku.

Rozdział 3 omawia cechy charakterystyczne cykli, tj. częstotliwość, amplitudę i fazę.

Rozdział 4 omawiający średnie ruchome, opisuje nie tylko jak wykonywać gładzenie

ale również, dlaczego nie można uniknąć opóźnienia. Przedstawione są techniki pokazujące

jak chirurgicznie usunąć określone składniki cykliczne i minimalizować opóźnienie. Funkcje

impetu, omówione w Rozdziale 5, w przeciwieństwie do średnich ruchomych, dają

wyprzedzenie fazowe. Wyprzedzenie fazowe może często prowadzić do fałszywych

wniosków, ponieważ wskaźnik może błędnie przewidzieć rzeczywiste zachowanie rynku.

W Rozdziale 6 omówiono metody pomiaru cykli rynkowych oraz porównano je do

innych technik pomiarowych, tak jak szybka transformacja Fouriera (FFT). Omówienie jest

podobne do przedstawionego w książce Rocket Science for Traders i zawiera dodatkowo

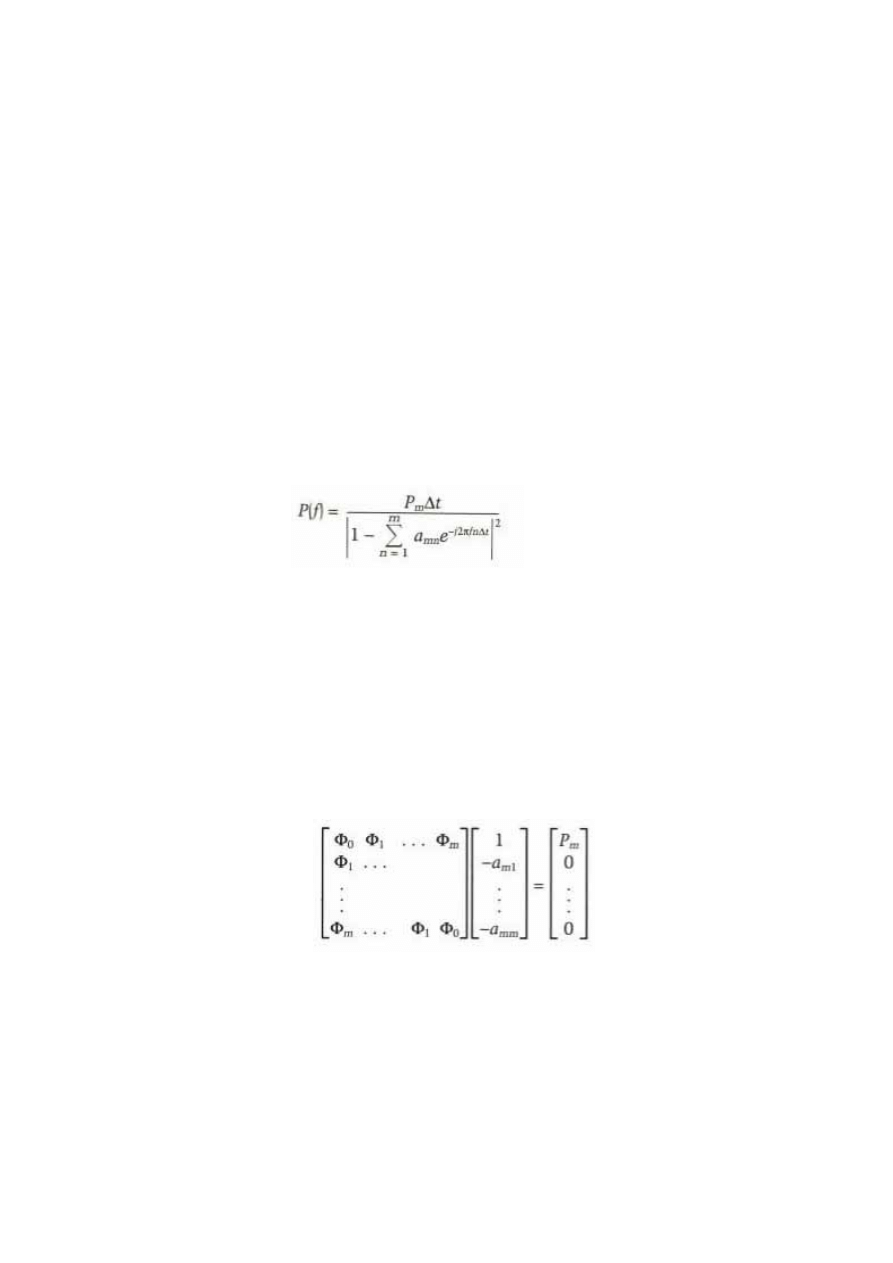

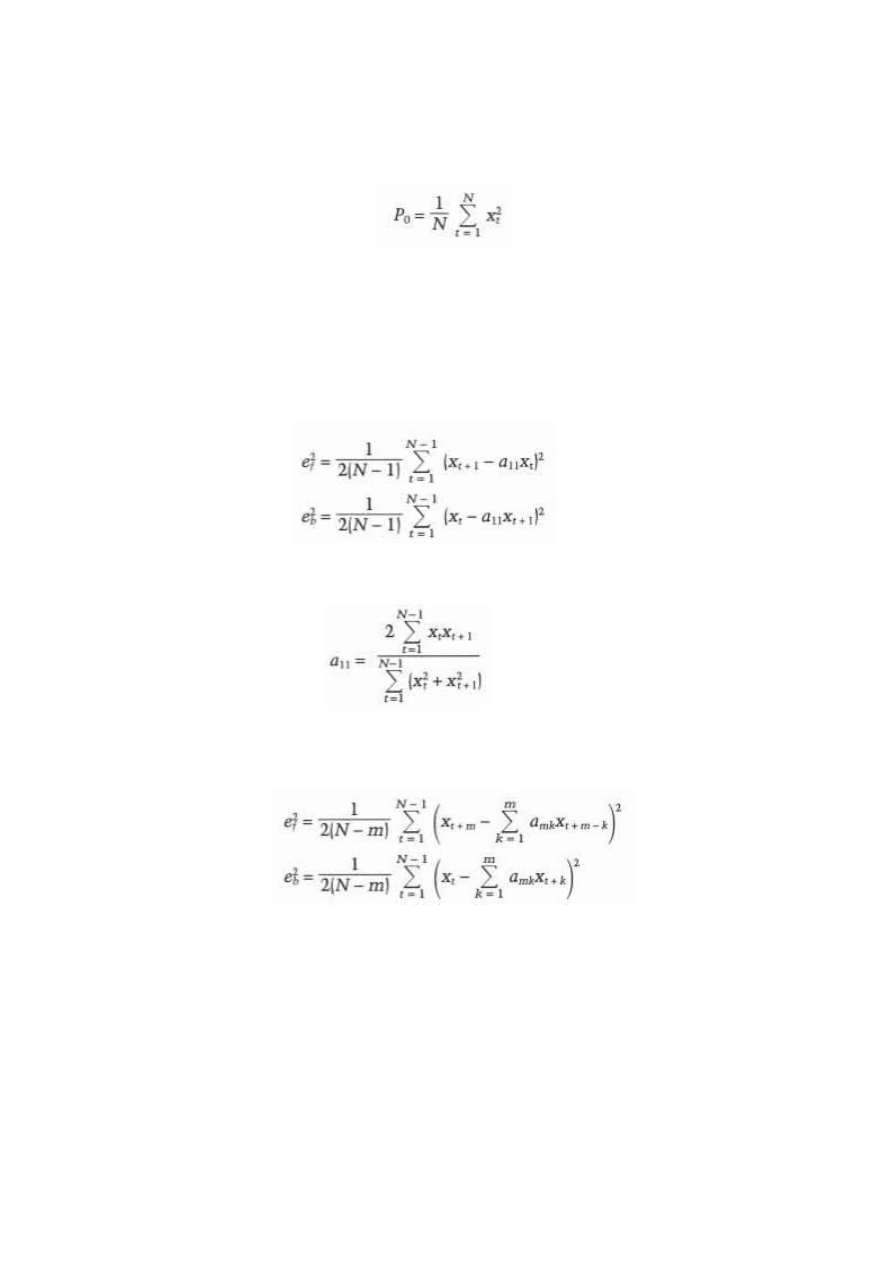

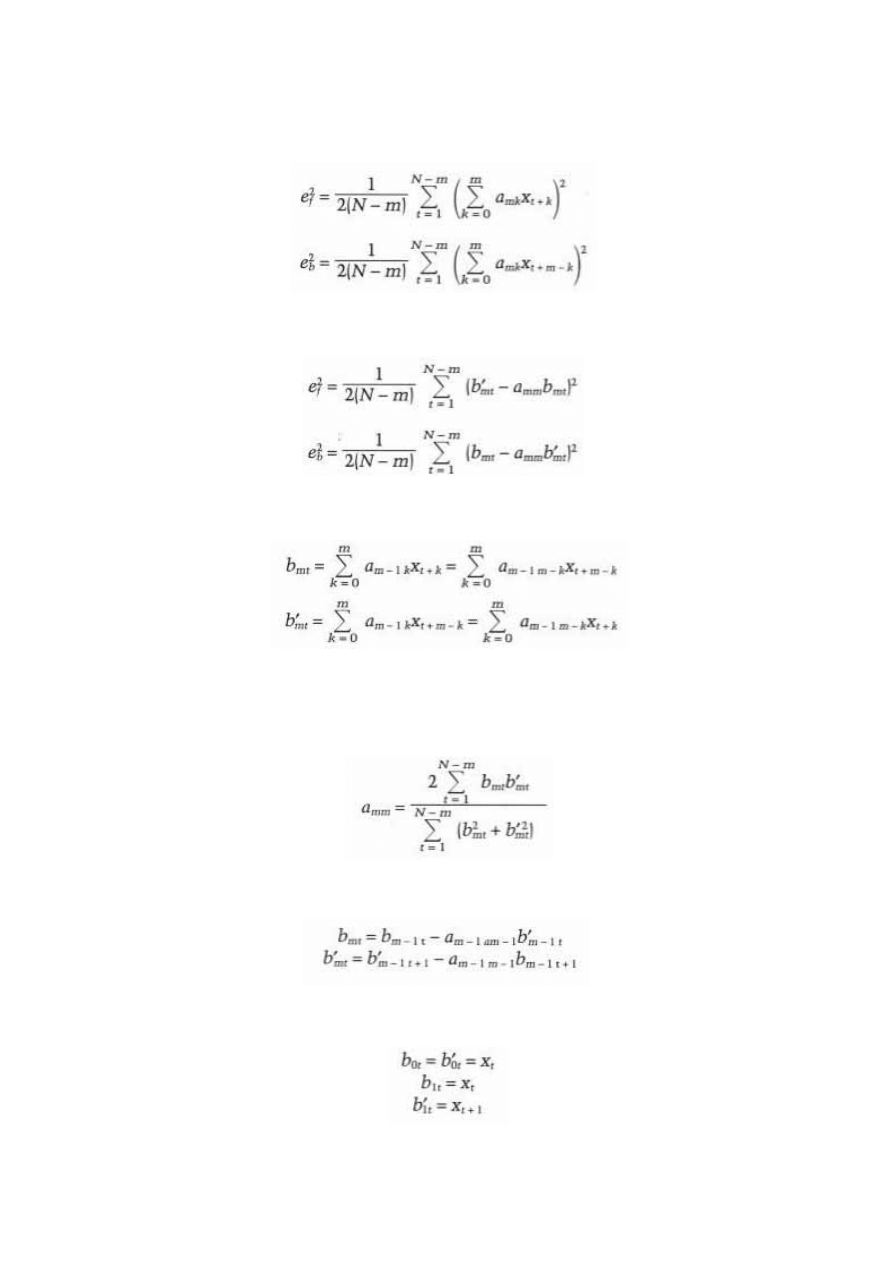

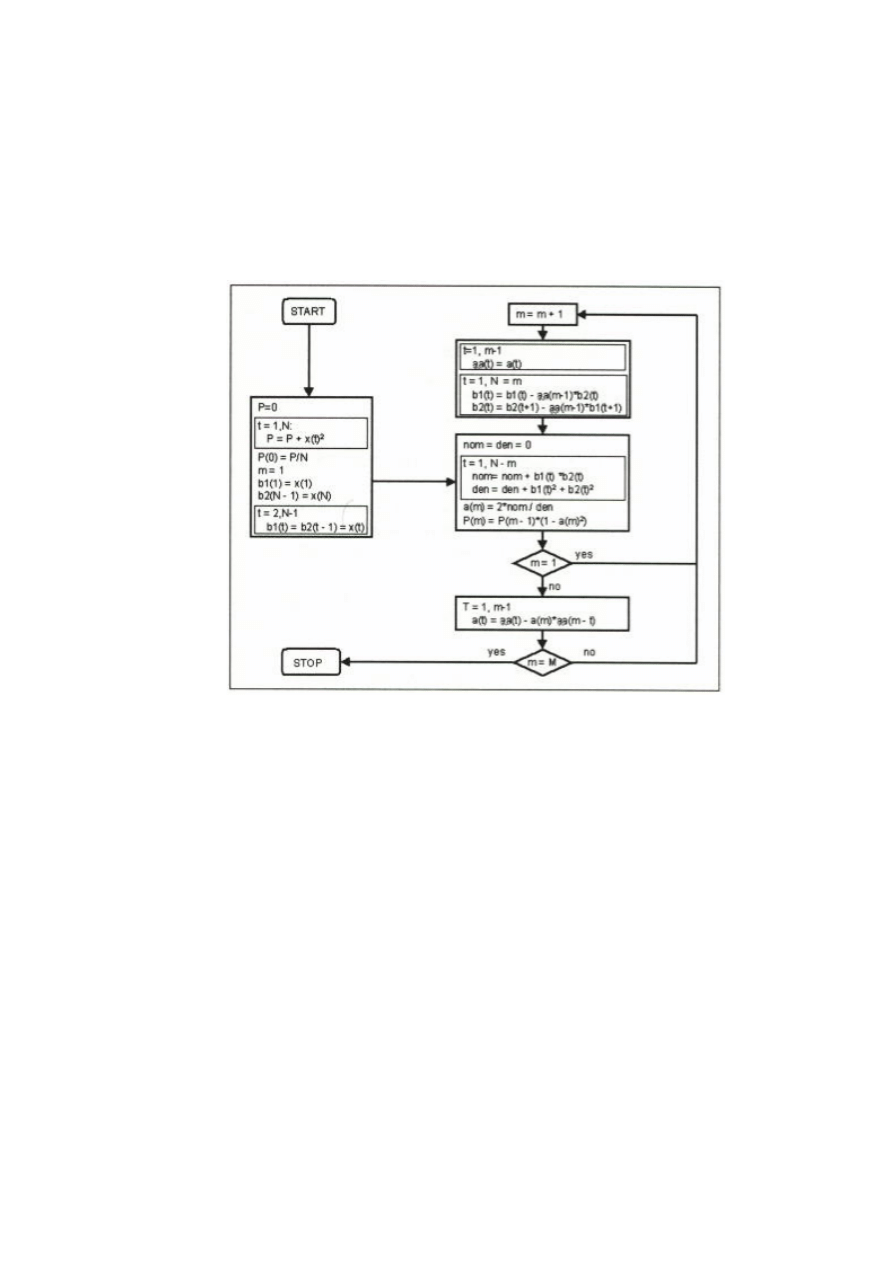

tabelą porównawczą. Algorytm MESA opisany jest w Rozdziale 7. Skoro cykl rynkowy jest

mierzalny, to pomierzony Cykl Dominujący może być stosowany do tworzenia nowych,

precyzyjnych technicznie wskaźników. Należą do nich Sinewave Indicator, opisany w

Rozdziale 8 oraz Chwilowa Linia Trendu, opisana w Rozdziale 9. Standardowe wskaźniki są

kombinacją funkcji impetu i średnich ruchomych, a zatem mogą być także ulepszone

dostosowując je do pomierzonego przy pomocy MESA Cyklu Dominującego. Sposoby

ulepszenia wskaźników Commodity Channel Index (CCI), Relative Strength Index (RSI) i

Stochastic, opisane są w Rozdziale 10. Zastosowano tam precyzyjną aplikację algorytmu

MESA, zamiast stosowanego do pomiaru cykli w książce Rocket Science for Traders,

algorytmu Hilbert Discriminator.

Wstęp

2

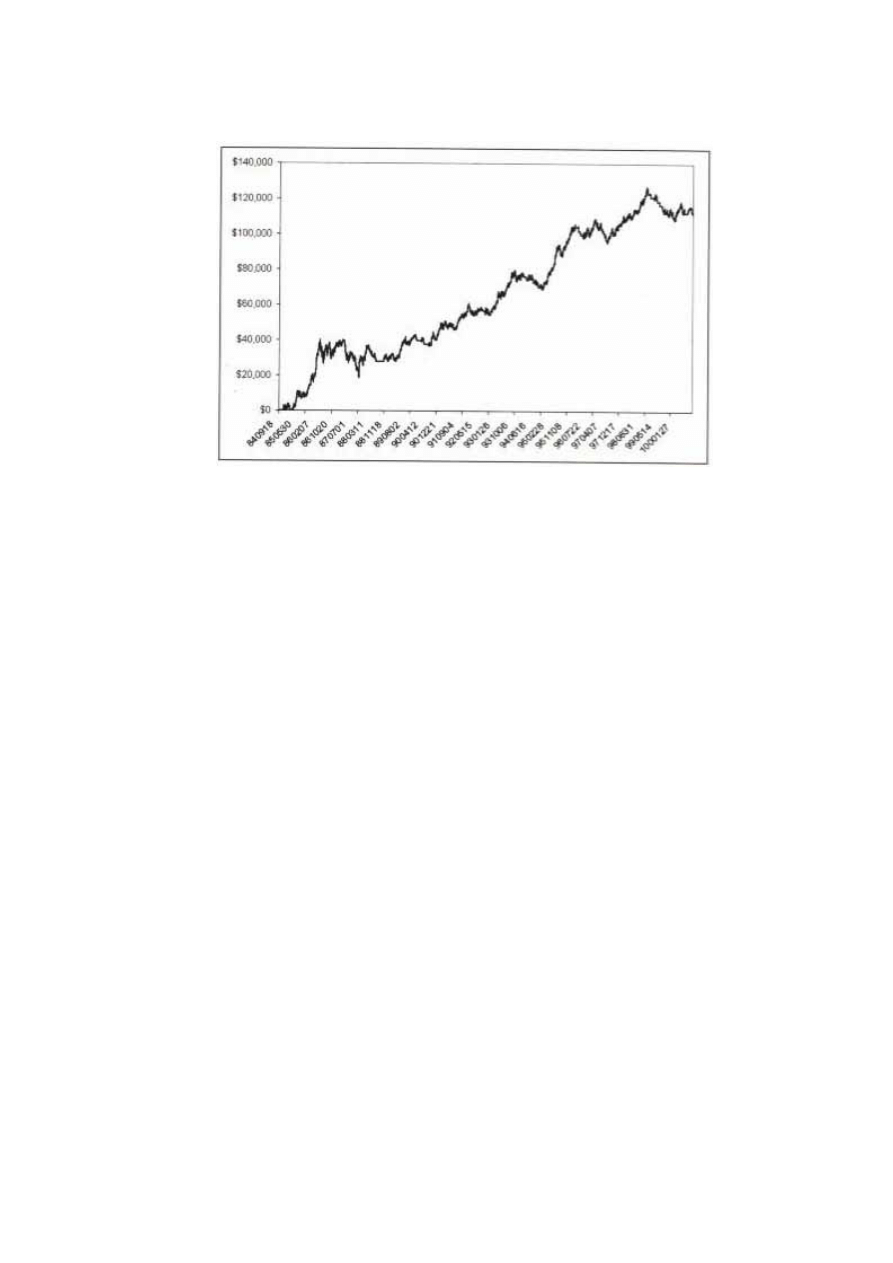

Stosując pomiar cykli za pomocą MESA, można także utworzyć wysoko efektywny

automatyczny system transakcyjny. Wysoko zyskowny system transakcyjny przedstawiony

jest w Rozdziale 11, który zawiera także szczegółowe omówienie kolejnych etapów tworzenia

takiego systemu, wraz z wynikami testowania i programem komputerowym do zastosowania

na twoim własnym komputerze. W Rozdziale 12 opisane są rynkowe systemy do gry na rynku

akcji, łącznie z programami komputerowymi do zastosowania.

Książka MESA a zawieranie transakcji zgodnie z cyklami rynkowymi obiecuje, że

zapozna ciebie z myśleniem o rynku w kategoriach częstotliwości i dodatkowo w

konwencjonalnej kategorii czasu. Ten nowy sposób myślenia prowadzi nie tylko do wysoko

efektywnych nowych wskaźników, ale może zapewnić ci przenikliwość w ocenie rynku, o

jakiej wcześniej mogłeś tylko marzyć.

JOHN F. EHLERS

Santa Barbara, California

styczeń 2002

Dlaczego na rynku występują cykle

9

Rozdział 1

Dlaczego na rynku występują cykle

Analiza techniczna rynku dlatego jest tak popularna, ponieważ rynek nie zawsze

przynosi korzyść. Dostrzegalne przypadki, które występują w formacjach wykresu, takie jak

podwójne szczyty i fale Elliotta, umożliwiają dokonywanie transakcji na podstawie analizy

technicznej. Cykle są jednym z tych dostrzegalnych przypadków, które występują i są

możliwe do zidentyfikowania przez bezpośredni pomiar. Zidentyfikowanie cykli nie wymaga

dużego doświadczenia czy systemu eksperckiego. Cykle mogą być mierzone bezpośrednio za

pomocą systemu mierzącego odległość pomiędzy kolejnymi dołkami lub za pomocą

specjalnego programu, takiego jak MESA.

Z

faktu,

że istnieją cykle nie wynika, że istnieją one przez cały czas. Cykle przychodzą

i odchodzą. Pozornie, czasem nawet dominują i przyćmiewają istniejące cykle.

Doświadczenie pokazuje, że cykle użyteczne do zawierania transakcji występują tylko przez

15 do 30 procent całego czasu. To w znacznym stopniu zgadza się z poglądem, wyrażonym

przez J. M. Hursta, że „23% całego ruchu ceny ma charakter oscylacyjny i możliwy do

przewidzenia”. Jest to analogiczne do problemu tradera podążającego za trendem, który

stwierdza, że rynek jest w trendzie tylko przez niewielki procent całego czasu.

Rys historyczny

Obserwacje cyklicznie powtarzających się zjawisk naturalnych, od zamierzchłych

czasów obserwowanych przez człowieka, stworzyły podwaliny podstawowych koncepcji

wykorzystywanych w dzisiejszych obliczeniach spektralnych. Na podstawie obserwacji

długości dnia, długości roku, zmian pór roku, faz księżyca oraz ruchów planet i gwiazd,

starożytne cywilizacje były w stanie projektować kalendarze i odmierzać czas. W szóstym

wieku przed naszą erą, Pitagoras odkrył wzajemne relacje pomiędzy wysokością dźwięków

muzycznych wytwarzanych przez napięte struny a liczbami, określającymi długości tych

strun. Wierzył, że istota harmonii związana jest z liczbami. Pitagoras rozszerzył to na ruch

ciał niebieskich, opisując ten ruch jako „muzyka ciał niebieskich”.

Matematyczne podstawy współczesnej analizy spektralnej stworzył Isaac Newton. W

siedemnastym wieku odkrył, że światło słoneczne przechodząc przez pryzmat szklany tworzy

kolorowe widmo. Stwierdził on, że każdy kolor odpowiada określonej długości fali światła

oraz, że białe światło słoneczne zawiera wszystkie długości fal. Jako termin naukowy,

opisujący widmo kolorów, wymyślił słowo spektrum.

W 1738 r. Daniel Bernoulli rozwiązał problem rozkładu fal drgającej struny

muzycznej. Później, w 1822 r. francuski inżynier Jean Baptiste Joseph Fourier rozszerzył to

odkrycie wykazując, że każdą funkcję można przedstawić w postaci ciągu nieskończonego,

składającego się sumowania funkcji sinus i cosinus. Takie matematyczne wyobrażenie, z

powodu harmonicznej relacji wzajemnej pomiędzy funkcjami sinus i cosinus, stało się znane

jako analiza harmoniczna. Na jego cześć, opis ten został nazwany transformacją Fouriera.

Punktem zwrotnym w teorii analizy spektralnej było opublikowanie w 1930 r. przez

Norberta Wienera, klasycznej rozprawy „Generalized Harmonic Analysis”. Wśród jego

zasług była precyzyjna definicja statystyczna autokorelacji i siły gęstości spektralnej dla

stacjonarnych procesów losowych. Użycie transformacji Fouriera, zamiast tradycyjnej analizy

Dlaczego na rynku występują cykle

10

serii Fouriera, umożliwiło Wienerowi zdefiniowanie spektrum widmowego zbioru

częstotliwości.

Pionierem

współczesnej doświadczalnej analizy spektralnej jest John Tukey. W 1949

r. stworzył on podwaliny obliczeń spektralnych, wykorzystując obliczenia korelacji

skończonych sekwencji czasowych. Zawdzięczamy jemu wiele pojęć współczesnych obliczeń

spektralnych (takich jak aliasing, okienkowanie, wybielanie, wygładzanie, gładzenie i

konwersja dziesiętna). W 1965 r., we współpracy z Jimem Cooleyem opisał on efektywny

algorytm obliczeniowy transformacji Fouriera. Jak to przedstawiłem w następnych

rozdziałach, ta szybka transformacja Fouriera (FFT) na nieszczęście nie jest dogodna do

analizy danych rynkowych.

Praca Johna Burga dała pierwszy impuls w obliczeniach spektralnych o dużej

rozdzielczości dla skończonych okresów czasowych. W swojej pracy doktorskiej z 1975 r.

opisał on swoje obliczenia spektralne o wysokiej rozdzielczości i nazwał je formalnie jako

maksymalna entropia. Podejście Burga zostało zastosowane w eksploracji złóż ropy naftowej

i gazu poprzez analizę fal sejsmicznych. Ten sposób podejścia został także zastosowany w

analizie technicznej rynków, ponieważ przeprowadzanie obliczeń spektralnych o wysokiej

rozdzielczości wymaga minimalnej ilości danych liczbowych. Jest to bardzo ważne, ponieważ

krótkoterminowe cykle rynkowe są zazwyczaj zmienne. Inną korzyścią z takiego podejścia

jest to, że metoda ta jest maksymalnie czuła na zakres zaznaczonych danych i nie jest

narażona na zniekształcenie z powodu efektów końcowych ostatnich danych liczbowych.

Wskaźnik MESA jest akronimem słów maximum entropy spectral analysis.

Co to jest cykl?

Definicja słownikowa cyklu jest następująca: „przedział przestrzeni lub czasu, w

którym całkowicie zachodzi jedna runda zjawiska, które powtarza się regularnie w tej samej

sekwencji”. Na rynku, bierzemy pod uwagę klasyczny cykl, istniejący gdy ceny poruszają się

od minimum, wzrastają stopniowo do maksimum w określonej długości czasu i następnie

stopniowo opadają z powrotem do poziomu minimum, w tym samym okresie czasu. Czas

wymagany do wypełnienia cyklu nazywany jest okresem cyklu lub długością cyklu.

Cykle z pewnością występują na rynku. Często mają one uzasadnienie fundamentalne.

Najbardziej oczywiste są zmiany sezonowe cen płodów rolnych (niższe w czasie zbiorów) lub

też, spadek realnych cen w zimie. Analitycy telewizyjni często mówią o stopie inflacji

„regulowanej sezonowo” przez rząd. Ale sezonowość jest szczególnym przypadkiem cyklu,

zawsze wynoszącego 12 miesięcy. Inne fundamentalnie uzasadnione cykle, mogą wynosić na

przykład 18 miesięcy dla hodowli bydła lub miesiąc dla raportu składowanych w chłodni tusz

wieprzowych.

Cykle gospodarcze nie są tak oczywiste, jednak one istnieją. Cykle gospodarcze

zmieniają się wraz ze stopą procentową. Rząd wyznacza cele wzrostu ekonomicznego na

podstawie swoich zdolności do utrzymania inflacji na rozsądnym poziomie. Z powodu zmian

podstawowych stóp procentowych ustalanych przez bank centralny, co powoduje napływ lub

odpływ pieniędzy z gospodarki, wzrost gospodarczy zwiększa się lub zmniejsza.

Zmniejszenie stóp procentowych dodaje odwagi gospodarce, zwiększanie ich powstrzymuje

ją. Nieuchronność kolejności tych procesów powoduje, że widzimy je jako cykle

gospodarcze. Chociaż w praktyce taki cykl może powtórzyć się za taką samą ilość lat,

dokładne powtórzenie okresu nie jest konieczne. Cykl gospodarczy jest ograniczany od góry

przez rząd (zazwyczaj 3 procent), co oznacza wzrost i od dołu (około –1 procent), który

wskazuje na recesję. Rozpiętość cyklu od +3 do –1 procent nazywana jest jego amplitudą.

Dlaczego na rynku występują cykle

11

Składniki rynku

Statystycy i ekonomiści zidentyfikowali cztery ważne cechy charakterystyczne ruchu

ceny. Wszystkie prognozy ceny i analizy zawierają każdy z poniższych elementów:

1. Trend lub tendencja kierunku ruchu w określonym okresie czasu.

2. Współczynnik sezonowości, wzorowany na kalendarzu.

3. Cykl (inny niż sezonowy), istniejący dzięki działaniom rządu, który przycinając przyszły

budżet opóźnia wzrost na początku, powodując spadek gospodarki.

4. Inne dziwne ruchy ceny, często zwane szumem.

Ponieważ obydwa punkty 2 i 3 są cyklami jest jasne, że cykle są ważną i uznaną

częścią wszystkich ruchów cen.

Gdy dokonujesz transakcji na podstawie cykli, głównym problemem jest mierzenie

czasu transakcji. Można wziąć pod uwagę ekstremum 54-letniego cyklu ekonomicznego

Kondratiewa (ale nie bezkrytycznie). Farmerzy bydła mogą preferować 18-miesięczny cykl

hodowlany, podczas gdy farmerzy uprawiający zboże prawdopodobnie zachowają rezerwę,

bazując na rocznych zbiorach. Spekulanci często wykorzystują krótkie (czasem bardzo

krótkie) ruchy cenowe.

Cykliczne zachowania cen są najbardziej popularne w teorii fal Elliota i ostatnich

opracowaniach Ganna. Jednakże, metody te posiadają duży element subiektywności w ich

interpretacji.

Krótkoterminowe cykle mogą istnieć nawet w obrębie zdefiniowanych 4 punktów

„szumu”. Pobieżne spojrzenie na prawie każdy wykres słupkowy pokazuje, w ujęciu

historycznym, że cykle krótkoterminowe przychodzą i odchodzą. Zdolność do wydzielenia i

wykorzystania takich zjawisk rynkowych jak cykle, wiąże się ze świadomością ich istnienia

oraz z dostępem do odpowiednich narzędzi. Metody, które potrafiły to ustalić, nie były

praktycznie stosowane aż do momentu, w którym zaczęto stosować komputery. Teraz te nowe

metody może stosować praktycznie każdy. Założenia tych krótkoterminowych cykli zostały

wyprowadzone z teorii błądzenia losowego i jej rozwinięcia, tak więc zajmując się cyklami w

obrębie 4 punktów, będziesz się czuć bardziej komfortowo.

Błądzenie losowe

Błądzenie rynku jest rezultatem działań dużej ilości graczy, kierujących się odmienną

motywacją zysku, straty, chciwości, strachu i zabawy; jest to skomplikowane w różnych

przedziałach czasowych. Dlatego też, ruch rynku może być analizowany w kategoriach

przypadkowych wartości zmiennych. Jedną z takich analiz jest błądzenie losowe. Wyobraź

sobie atom tlenu w plastikowym pudełku, zawierającym tylko powietrze. Do opisu drogi

atomu wykorzystywana jest teoria ruchów Browna. Zbiór tych ruchów można opisać jako

trójwymiarowe błądzenie losowe. Ponieważ następują po sobie kolejne ruchy przypadkowe,

to należy spodziewać się, że każda pozycja atomu w pudełku jest tak samo prawdopodobna

jak każda inna.

Do opisu ruchu rynku stosowana jest inna forma błądzenia losowego. Forma ta jest

dwuwymiarowym błądzeniem losowym, zwanym „Spacerem Pijanego”. Dwuwymiarowa

struktura jest stosowniejsza do rynku, ponieważ ceny mogą wzrastać lub spadać tylko w

jednym wymiarze. Inny wymiar, czas, może poruszać się tylko do przodu. Jest to podobne do

drogi opisanej za pomocą spaceru pijanego.

Dlaczego na rynku występują cykle

12

Równanie dyfuzji

Spacer Pijanego sformułowano przez uwzględnienie przypadkowego kroku albo w

prawo albo w lewo, na każdy krok do przodu. By zapewnić przypadkowość, decyzja o ruchu

w prawo lub w lewo, podejmowana jest na podstawie uczciwego rzutu monetą. Jeśli

wypadnie orzeł, to wykonywany jest ruch w prawo. Jeśli wypadnie reszka, to wykonywany

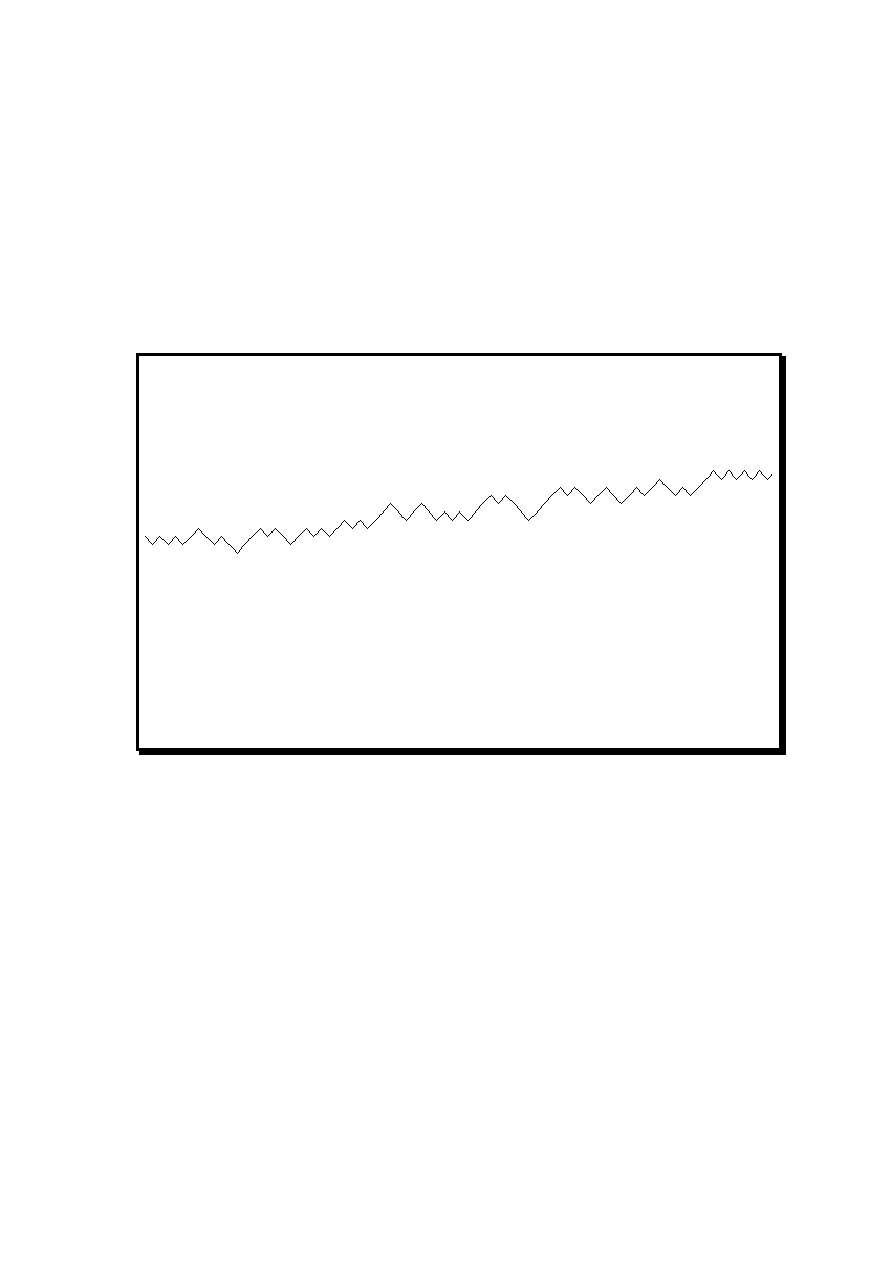

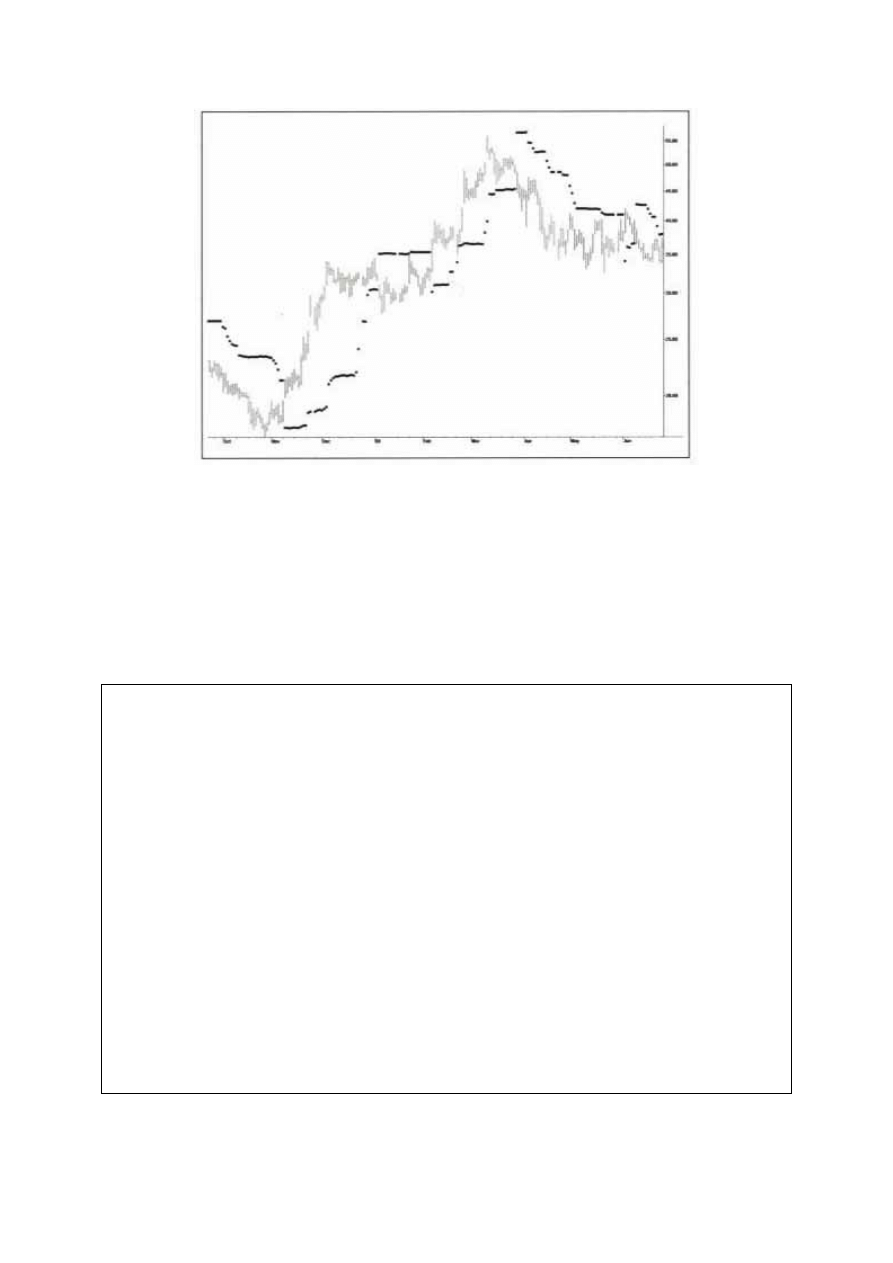

jest ruch w lewo. Obrazem tego jest przypadkowa droga, pokazana poniżej. Rys. 1.1

przedstawia generowaną przez komputer drogę, powstałą przy wykorzystaniu reguł Spaceru

Pijanego.

Rysunek 1.1 Droga błądzenia losowego. Kierunek jest zmienną losową.

Dla tego zbioru można napisać równanie różniczkowe, ponieważ jest to rozpiętość

zmian czasu w stosunku do rozpiętości zmian pozycji w dwóch wymiarach.

Dzięki wariacjom, do opisu tych powiązań wykorzystywane są równania różniczkowe.

Na przykład, zmianę odległości w stosunku do czasu, można wyrazić w milach na godzinę.

Prędkość w postaci równania różniczkowego, można napisać jako

V=dx/dt

Równanie to pokazuje, że prędkość to zmiana odległości w stosunku do czasu. Myśl o

d w sensie różnicy. Podobnie, przyśpieszenie jest zmianą prędkości w stosunku do czasu.

Równanie na przyśpieszenie to

a=dV/dt

Dlaczego na rynku występują cykle

13

Ponieważ prędkość jest zmianą odległości w stosunku do czasu, to możemy myśleć o

przyśpieszeniu jak o potędze kwadratowej zmian odległości w stosunku do czasu. Teraz

równanie przyśpieszenia można napisać jako

a=dV/dt=d²x/dt²

Matematycy

używają tych formatów, kiedy piszą równania różniczkowe. Rozwiązując

problem Spaceru Pijaka, równanie różniczkowe brzmi

dP/dt=D*d²P/dx²

gdzie P=pozycja w czasie i przestrzeni

D=stała dyfuzji

To

słynne równanie różniczkowe (przynajmniej wśród matematyków) znane jest jako

równanie dyfuzji. Inaczej mówiąc, to równanie stwierdza, że zmiana położenia w stosunku do

czasu jest proporcjonalna do drugiej potęgi rozpiętości zmian pozycji w stosunku do miejsca

zajmowanego w przestrzeni. Opisuje ono wiele naturalnych zjawisk (np. drogę srebrnej

łyżeczki gdy jest umieszczana w filiżance gorącej kawy). Lepszą analogią do drogi

pokonywanej przez rynek jest smuga dymu ulatniającego się z komina, opisana przez

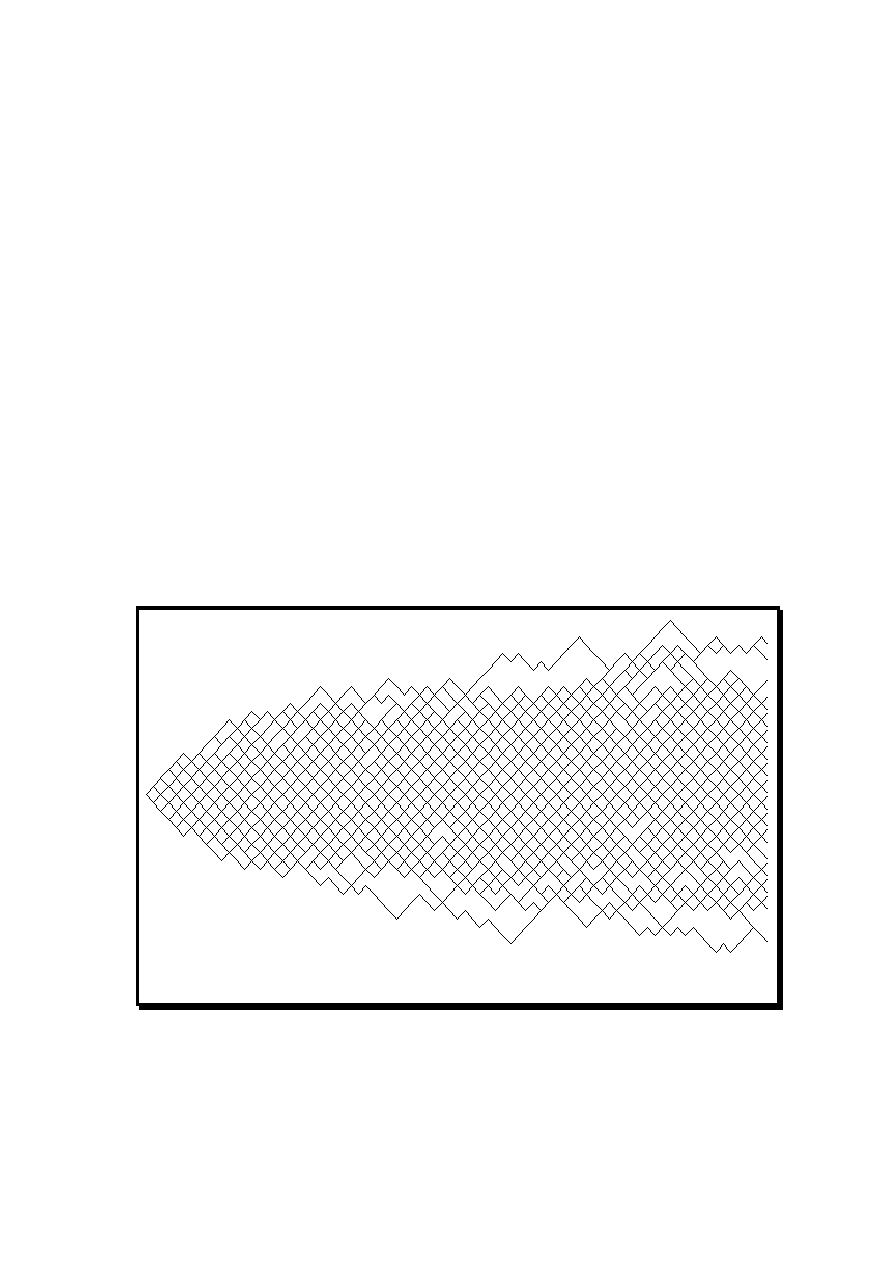

równanie różniczkowe. Rys. 1.2 pokazuje zbiór 100 kroków generowanych komputerowo,

obrazujących Spacer Pijanego przy pomocy równania dyfuzji. Używając wyobraźni, możesz

postrzegać Rys. 1.2 jako smugę dymu.

Rysunek 1.2 Drogi 100 błądzeń losowych nałożone na siebie. Kierunek jest zmienną losową.

Obraz ten przypomina smugę dymu na łagodnym wietrze. Smuga jest w przybliżeniu

stożkowata, rozszerzająca się w większej odległości od komina. Równanie dyfuzji opisuje

położenie pojedynczej cząstki dymu, a na Rys. 1.2 możesz zobaczyć położenie wszystkich

takich cząstek. Dzięki losowej naturze błądzenia, możesz ustalić najlepszą uśrednioną pozycję

Dlaczego na rynku występują cykle

14

dowolnej cząstki smugi. Oczywiście nie ma tam powikłanych cykli. Wiążąc smugę dymu z

rynkiem, ogólny kierunek może być określony za pomocą uśredniania losowego ceny. Jest to

oczywiście średnia ruchoma. Rozpoznaje ona trend z taką pewnością, jak rozpoznajesz strugę

smugi dymu na wietrze. Gauss, kilka wieków temu udowodnił, że taka średnia jest

najlepszym przybliżeniem oddającym rozkład losowy. Pamiętaj, że dokładność tego

przybliżenia zmniejsza się wraz z odległością smugi dymu od komina. Dlatego też, zdolność

średnich ruchomych do określenia trendu rynku w przyszłości, gwałtownie maleje.

Równanie telegrafisty

Przyjrzyjmy

się ponownie wzorowi matematycznemu problemu Spaceru Pijanego.

Tym razem, rezultat rzutu monetą będzie określał czy następny krok pijanego nastąpi w tym

samym kierunku co poprzedni krok, czy też zmieni kierunek na przeciwny do poprzedniego

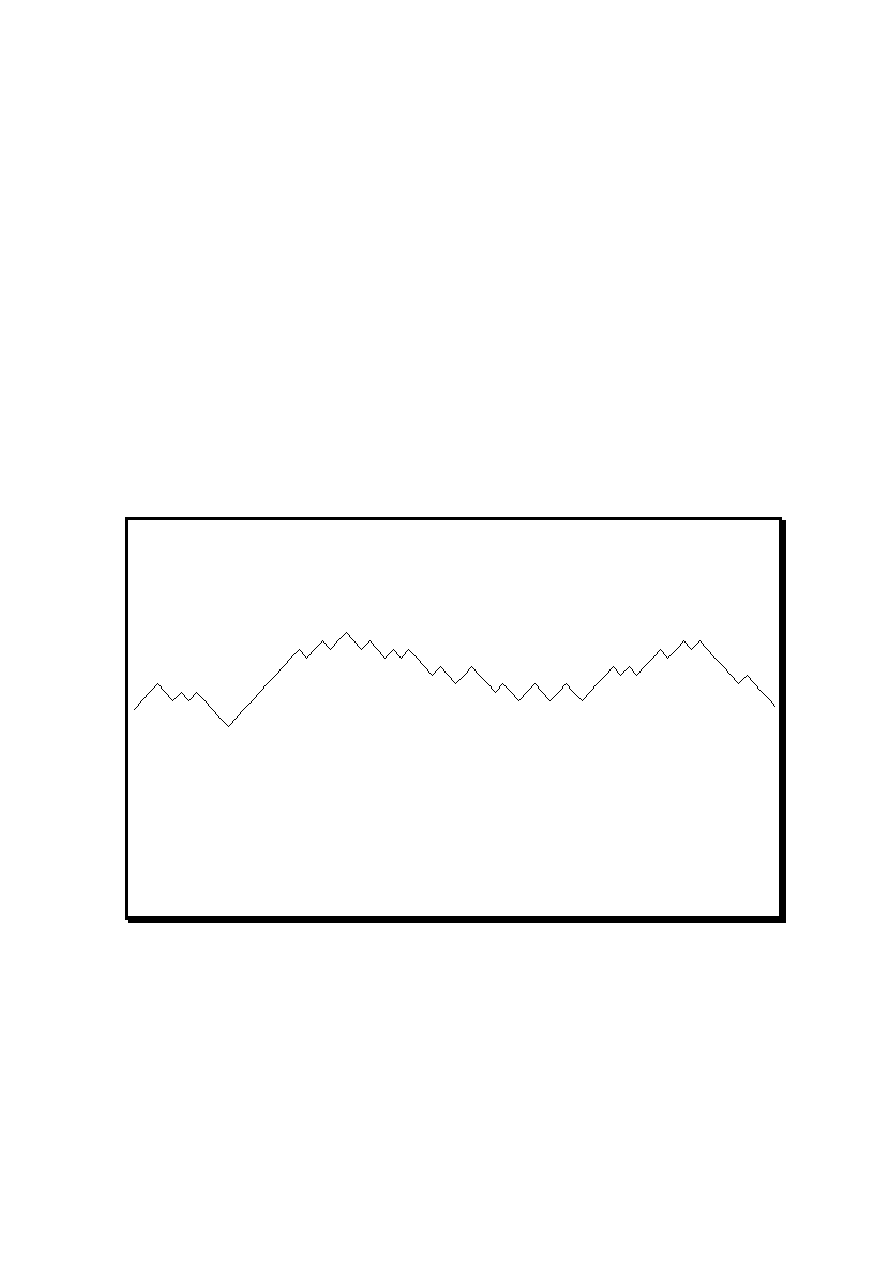

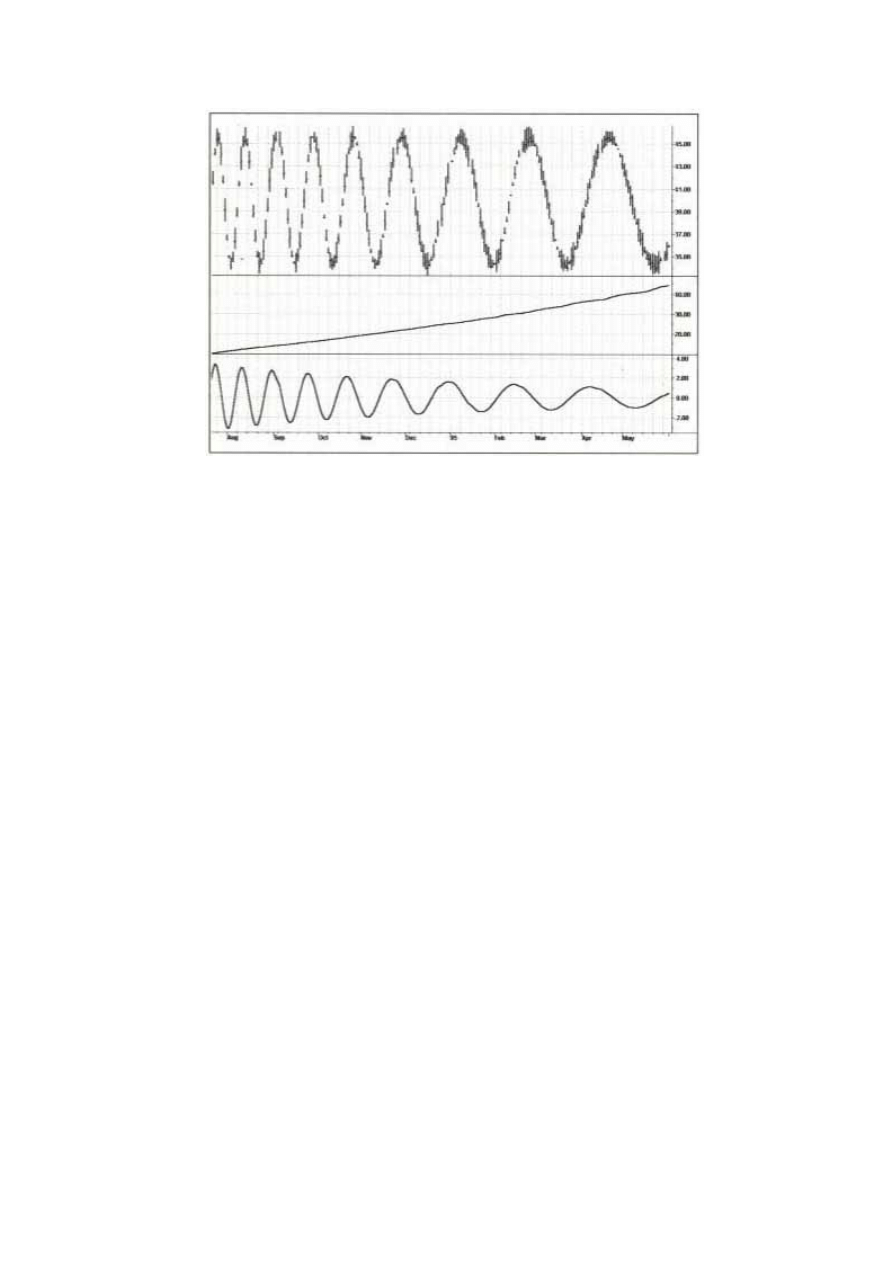

kroku. Tworzy to rozkład losowy jego impetu, a nie kierunku. Rys. 1.3 pokazuje generowaną

komputerowo drogę Spaceru Pijanego powstałą przy wykorzystaniu rozkładu losowego

impetu. Matematycy nazywają to Ciągłością Czasową Rozkładu Losowego (Continuous-Time

Random Walk), lub w skrócie CTRW. W tym przypadku, rozkład losowy jest impetem, a nie

jego kierunkiem.

Rysunek 1.3 Droga rozkładu losowego. Zmienna losowa jest impetem.

Przedstawiliśmy funkcję zmian pozycji w czasie. Gdy teraz wyrazimy tę pozycję w

postaci równania różniczkowego, otrzymamy

d²P/dt²+(1/T)*dP/dt=C*d²P/dx²

gdzie T i C są stałymi.

Jest to także znane równanie. Zwane jest ono Równaniem Telegrafisty ponieważ,

oprócz innych rzeczy, opisuje drogę fali elektrycznej w kablu telegraficznym. Pamiętaj, że

Dlaczego na rynku występują cykle

15

struktura Równania Telegrafisty jest identyczna do struktury równania dyfuzji za wyjątkiem

tego, że zawiera dodatkowy człon dla drugiej potęgi zmian pozycji w stosunku do czasu.

Równanie Telegrafisty opisuje także meandrowanie rzeki, zjawisko fizyczne, które możemy

porównać do rynku. Oglądając zdjęcia lotnicze możemy stwierdzić, że wszystkie rzeki na

świecie meandrują. To meandrowanie nie następuje z powodu niejednorodności gleby, ale z

powodu zasady zachowania energii. Można stwierdzić, że jednorodność gleby nie jest tym

czynnikiem, który powoduje meandrowanie rzeki, ponieważ inne cieki wodne, takie jak prądy

oceaniczne, także meandrują mimo, że przebywają w środowisku jednorodnym. Prądy

oceaniczne zachowują się niemal identycznie jak rzeki.

Każdy meander rzeki jest niezależny od innych meandrów, zachowując się losowo.

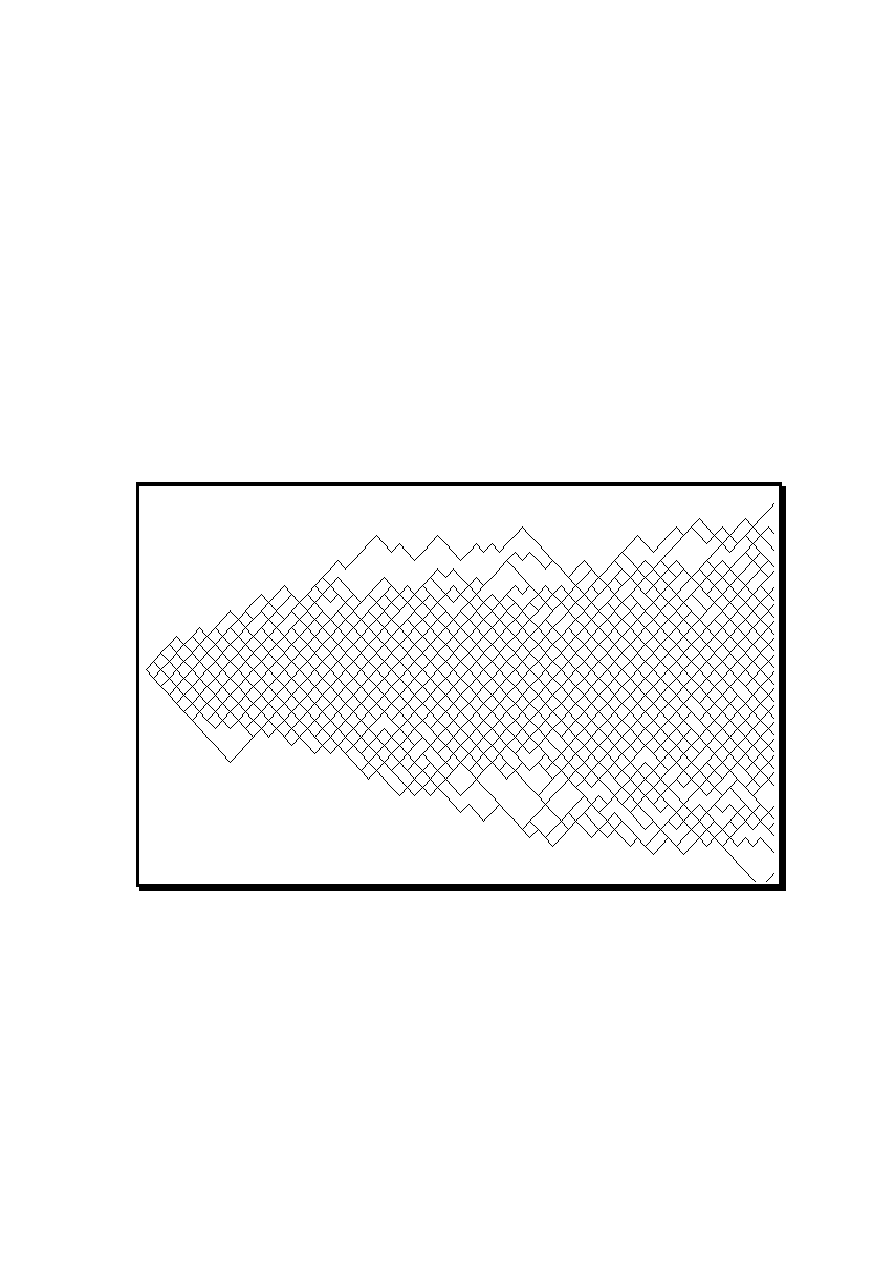

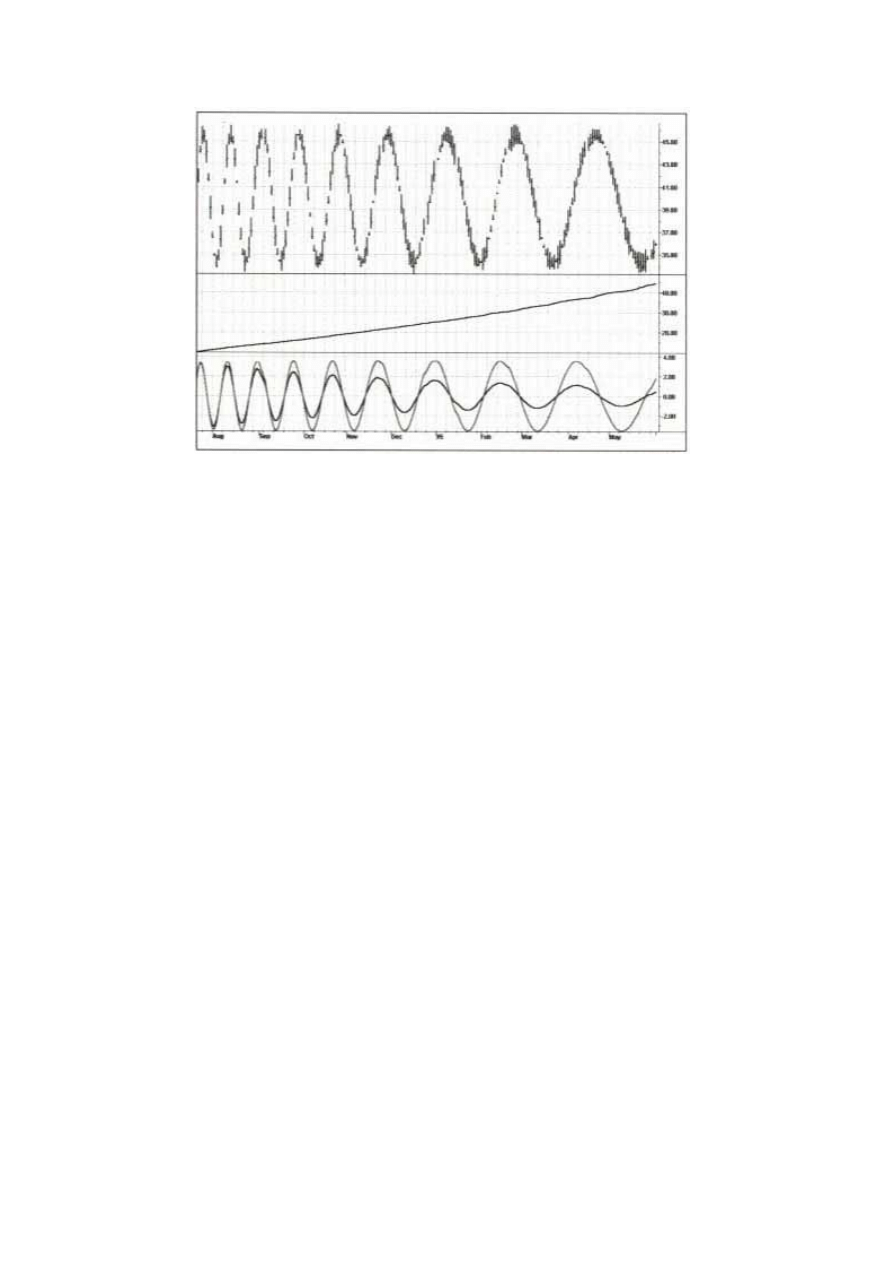

Jeśli przyjrzymy się meandrom wszystkich rzek, nakładając meandrujące rzeki na siebie, jak

w wielokrotnie naświetlonym zdjęciu, to przypadkowość meandrów staje się oczywista. Zbiór

z nałożonymi na siebie rzekami, będzie prawie taki sam jak przekrój smugi dymu. Rys. 1.4

przedstawia zbiór nałożonych na siebie, 100 kroków Spaceru Pijanego, gdzie zmienną losową

jest impet. Jeśli znajdujemy się w jakimś meandrze, to możemy mieć pewność, że znajdujemy

się w głównym nurcie rzeki. Jednakże, jest to krótkoterminowy związek logiczny i w

dłuższym okresie czasu jest on przypadkowy.

Rysunek 1.4 Drogi 100 błądzeń losowych nałożone na siebie. Zmienną losową jest impet.

Używając analogii można powiedzieć, że meandry rzeki są swoistego rodzaju

cyklami, które istnieją na rynku. Można mierzyć i wykorzystywać takie krótkoterminowe

cykle, jeśli będziemy świadomi tego, że przychodzą one i pozostają przez dłuższy czas.

Można poszerzyć tę analogię do zrozumienia, kiedy występują cykle

krótkoterminowe. Fizyczną przyczyną meandrowania rzeki jest to, że usiłuje ona przedrzeć

się do oceanu, stale rozlewając się. Stałe rozlewanie się wody wynika z zasady zachowania

energii. Jeśli prędkość wody rośnie, to szerokość rzeki zmniejsza się tak, aby przez

poprzeczny przekrój rzeki przepływała taka sama ilość wody w jednostce czasu, jak przy

rzece szerokiej. Szybszy przepływ wymaga większej energii kinetycznej i rzeka próbuje

zwolnić swój bieg, chcąc zmienić kierunek. Jednakże, nie można nagle zmienić kierunku

Dlaczego na rynku występują cykle

16

rzeki, z powodu impetu przepływu. Rezultatem jest meandrowanie. Tak więc, przyczyną

meandrowania jest opór, rozumiany jako energia. Powinniśmy myśleć o rynku w ten sam

sposób. Czas musi posuwać się naprzód, tak jak niewątpliwie rzeka musi wpadać do morza.

Stany wykupienia i wyprzedania wynikają z tego, że rynek próbuje zachować „energię”.

Energia ta pochodzi z emocji strachu i zachłanności wszystkich graczy.

Zasadę zachowania energii możesz przetestować na sobie. Wyobraź sobie pasek

papieru o długości 11 cali i szerokości 1 cala. Jeden koniec paska papieru uchwyć mocno

kciukiem i palcem wskazującym prawej dłoni. W ten sam sposób uchwyć drugi koniec paska

palcami lewej dłoni. Teraz porusz twoimi rękami razem. Taki ruch wkłada pewną energię do

paska papieru, a jego naturalna reakcja może przybrać kilka postaci. Postacie te są

determinowane warunkami granicznymi, które zostały przez ciebie wymuszone. Jeśli

obydwie ręce poruszają się do góry, odpowiedzią jest pojedynczy, skierowany ramionami ku

górze łuk, w przybliżeniu będący falą sinusoidalną. Jeśli obydwie ręce poruszają się do dołu,

odpowiedzią jest łuk skierowany ramionami ku dołowi. Jeśli jedna ręka porusza się do dołu, a

druga ręka porusza się do góry, to odpowiedzią paska papieru na włożoną energię jest w

przybliżeniu pełna fala sinusoidalna. Te cztery stany są naturalną odpowiedzią, wynikającą z

zasady zachowania energii. Możesz wypróbować inne paski papieru, ale efekt będzie zawsze

taki sam i zależny od narzuconych przez ciebie warunków granicznych.

Łącząc te teorie razem możemy stwierdzić, że rynek będzie przypadkowy, gdy

większość graczy będzie zastanawiać się „Czy rynek pójdzie do góry czy do dołu?”. W tym

przypadku, kierunek jest zmienną losową. Jeśli większość graczy będzie się zastanawiać „Czy

trend będzie kontynuowany?”, zmienna losowa jest impetem rynku i będzie występować cykl

krótkoterminowy. Trend zawsze tworzy cykle, ponieważ trend trwa, a gracze nadal będą się

zastanawiać czy trend będzie kontynuowany. Kierowanie się cyklami jest wiarygodną miarą

psychologii rzeszy graczy. Dlatego też, powinniśmy być zadowoleni ze zidentyfikowania

krótkoterminowych cykli, gdy tylko się pojawią.

Wnioski

Argumenty,

że na rynku istnieją cykle, pochodzą nie tylko z rozważań teoretycznych

lub z pomiaru kierunku, ale również mają swoje uzasadnienie w samej naturze zjawisk

fizycznych. Naturalną reakcją na każde zakłócenie fizyczne jest ruch korygujący. Jeśli

szarpniesz strunę gitary, to struna zacznie wibrować cyklicznie, wydając dźwięk.

Analogicznie, mamy wszelkie prawo spodziewać się, że rynek również zareaguje ruchem

cyklicznym na zakłócenia. To przewidywanie wzmocnione jest teorią błądzenia losowego,

która sugeruje, że czasami ceny rynkowe mogą być opisane za pomocą równania dyfuzji, a

czasem za pomocą Równania Telegrafisty.

Wyzwaniem dla graczy technicznych jest rozpoznanie, kiedy występują cykle

krótkoterminowe oraz ich logiczne i konsekwentne wykorzystanie, w celu osiągnięcia zysku.

W

następnych rozdziałach zdefiniuję podstawowe pojęcia dotyczące cykli oraz jak

manipulować nimi, aby nastroić funkcję impetu i funkcję średniej ruchomej, które to funkcje

są składnikami każdego rynkowego wskaźnika technicznego. Cykle podstawowe będą

odpowiadać tradycyjnym formacjom wykresu. Formacje te nabiorą dla ciebie nowego

znaczenia. Być może, ważniejszym będzie omówienie, kiedy wykorzystywać w transakcjach

cykle, a kiedy tego unikać.

Podstawowe pojęcia dotyczące cykli

17

Rozdział 2

Podstawowe pojęcia dotyczące cykli

Jedną z rzeczy, co do której zgadzają się technicy rynkowi jest to, że rynek jest

zmienny. Precyzyjne określenie tych zmian jest tematem nieustannych dyskusji. Każda

technika rynkowa, począwszy od klasycznych formacji wykresu, a skończywszy na falach

Elliotta, konstruuje uproszczony model rynku, opisując go przy pomocy parametrów modelu.

Parametry te są następnie dostosowywane do opisania aktualnego stanu rynku. Na tej

podstawie dokonuje się ekstrapolacji i wysnuwa wnioski o przyszłej aktywności rynku.

Analiza cykli jest jedną z takich technik.

Cykle

są uproszczonym, technicznym modelem rynku. Model ten jest co najmniej tak

złożony jak większość innych modeli, ponieważ kilka cykli może istnieć jednocześnie. Cykle

są często pomieszane z szumem, a wszystkie cykle przypływają i z czasem odpływają.

Podstawowym składnikiem cykli złożonych jest sinusoida. Sinusoida jest naturalnym cyklem

podstawowym, z kilku powodów:

1. Sinusoida jest matematycznie gładzonym kształtem fali, opisującej cykl i harmonię ruchu.

2. Bardziej skomplikowane kształty fal powstają w wyniku sumowania prostych fal

sinusoidalnych.

3. Fale sin i cos są niezależnym parametrem, ustalanym w zaawansowanych analizach,

takich jak transformacja Fouriera.

Tak jak w każdym innym modelu, musimy zdefiniować parametry składników,

stosowanych we wzorze logicznym tego modelu. Parametrami cyklu są częstotliwość, faza i

amplituda.

Częstotliwość

Cykl jest takim procesem, w którym obserwowany punkt powraca do swojego

pierwotnego położenia. Przykładem cyklu jest wahadło zegarowe. Wahadło buja się z taką

regularnością, że było przez wieki wykorzystywane jako wzorzec czasu w zegarach. Tak

więc, pierwszą cechą charakterystyczną cyklu jest częstotliwość. Ruch obrotowy silnika

samochodowego jest cykliczny. Jego częstotliwość jest liczbą obrotów na minutę

wykonywanych przez wał korbowy. Określenie 2000 RPM powinno być zrozumiałe dla

większości kierowców. RPM jest akronimem słów revolutions per minute (obroty na minutę).

Okres takiego cyklu, jak w przykładzie powyżej, wynosi 1/2000 minuty. Tak więc, okres

cyklu jest odwrotnością częstotliwości. Przy omawianiu zagadnień rynkowych, zwykle

będziemy posługiwać się ilością cykli przypadającą na jednostkę czasu, aniżeli terminem

częstotliwość. Na przykład, częstotliwość 10-dniowego cyklu wynosi 0.1 cyklu na dzień.

Pomyśl o korbowodzie silnika samochodowego. Możemy wyobrazić sobie cykl, jako

obraz wytwarzany przez obracającą się strzałkę lub wektor, przymocowany do korbowodu.

Taka strzałka nazywana jest fazorem. Cykl wypełni się, gdy koniec fazora wykona całkowity

obrót, powracając do punktu wyjścia. Na podstawie naszej obracającej się strzałki, możemy

utworzyć cykl podstawowy. Wyobraź sobie koniec strzałki rzucającej cień na oś pionową, tak

jak gdyby była ona oświetlona z jednej strony fleszami. Amplituda tego cienia rośnie i maleje

tak jak sinusoida.

Podstawowe pojęcia dotyczące cykli

18

Generatory

prądu zmiennego wytwarzające elektryczność, działają bardzo podobnie

jak nasz fazor. Miedziane kable w wirującym tworniku najpierw poruszają się równolegle do

linii sił pola magnetycznego, a następnie przecinają je wraz z obrotem twornika. Miedziane

kable przecinając pole magnetyczne wytwarzają przepływ prądu elektrycznego. W rezultacie

powstają fale napięcia i prądu mające kształt sinusoid. W Stanach Zjednoczonych

częstotliwość prądu zmiennego jest ujednolicona i wynosi 60 cykli na sekundę.

Częstotliwość jest wyjątkowo regularnym, mierzalnym parametrem cyklu. Prosta

sinusoida może mieć tylko jedną częstotliwość. Sinusoida jest funkcją podstawową, ponieważ

możemy utworzyć złożony kształt fali, dodając sinusoidy o różnych częstotliwościach, fazach

i amplitudach. Sinusoidę można opisać matematycznie za pomocą nieskończonego szeregu

potęgowego jako

gdzie ! oznacza silnię. To jest, 5!=1*2*3*4*5.

Uproszczony opis sinusoidy odpowiadający rozwinięciu szeregu potęgowego jest inną

postacią funkcji podstawowej.

Faza

Dla zrozumienia funkcji średniej ruchomej i funkcji impetu, ważnym jest poznanie

wzajemnych relacji pomiędzy nimi, a fazą cyklu podstawowego. Średnie ruchome powodują

opóźnienie fazowe, a impet powoduje wyprzedzenie fazowe. Pokażemy później jak te

wzajemne relacje zostały połączone w formę użytecznych wskaźników.

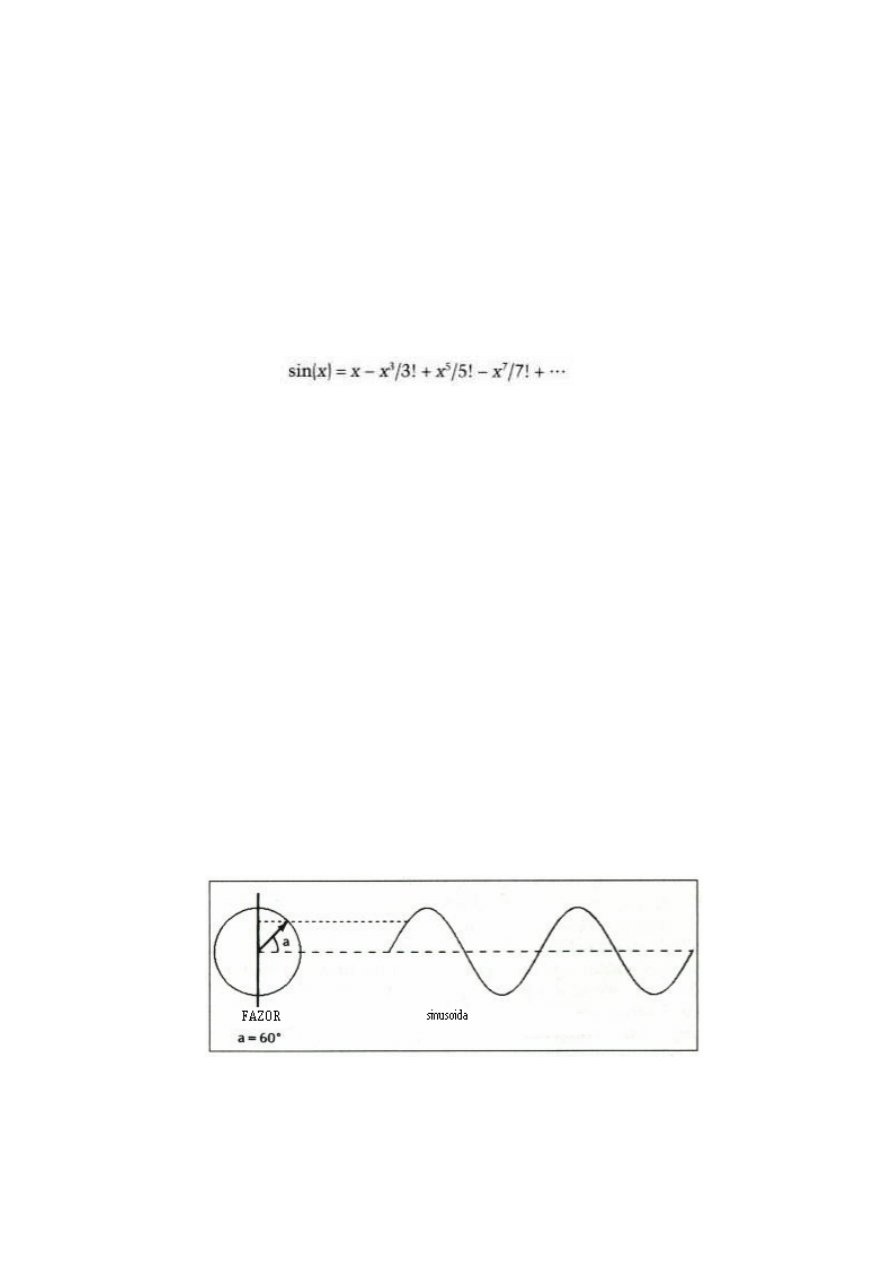

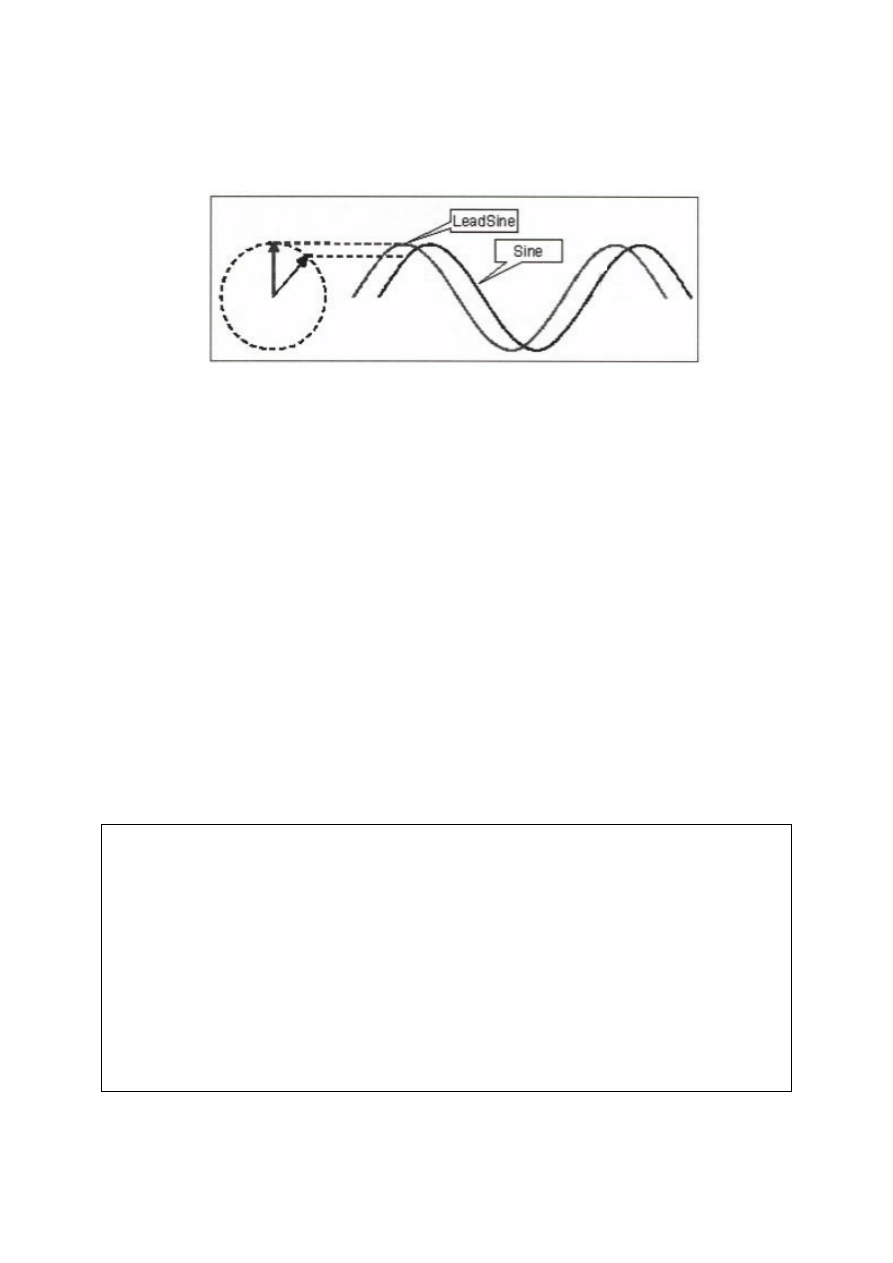

Wzajemna relacja pomiędzy fazorem a sinusoidą, pokazana jest na Rys. 2.1. W czasie

zero fazor znajduje się na prawo i amplituda sinusoidy wynosi zero. Fazor obraca się

odwrotnie do wskazówki zegara, więc z upływem czasu sinusoida szybko rośnie, osiągając

dodatnie maksimum. Maksimum zostaje osiągnięte, gdy fazor obróci się o 90 stopni w

stosunku do swojego pierwotnego położenia (tj. pionowo do góry). Po osiągnięciu

maksimum, fazor obraca się dalej do 180 stopni, w stosunku do pierwotnego położenia. Pełny

cykl zostanie wykreślony, gdy fazor powróci do swojego pierwotnego położenia. Dalszy

obrót fazora przeciwnie do ruchu wskazówki zegara, powoduje kreślenie następnych cykli.

Linia przerywana pokazuje wzajemną relację fazora i sinusoidy, gdy kąt fazowy zbliżony jest

do 60 stopni.

Rysunek 2.1 Związek fazora z sinusoidą

Podstawowe pojęcia dotyczące cykli

19

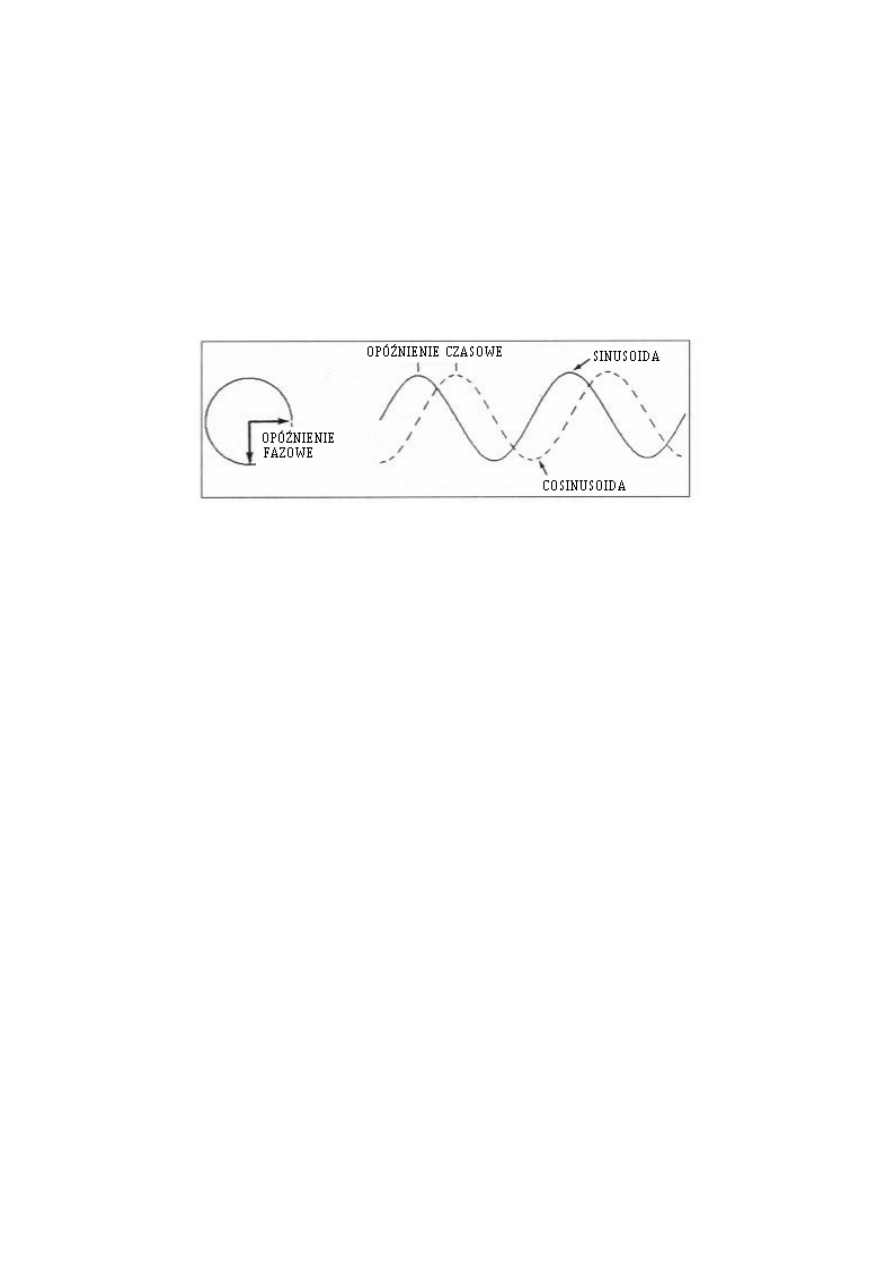

Innym przypadkiem funkcji podstawowej jest cosinusoida. Cosinusoida jest opóźnioną

w fazie o 90 stopni sinusoidą, tak jak to pokazano na Rys. 2.2. Tę cosinusoidę można

utworzyć przez opóźnienie fazora o 90 stopni w stosunku do pierwotnego fazora. Pamiętaj, że

gdy cosinusoida osiąga maksimum, sinusoida ma wartość zero, co odpowiada rozpętości

zmian w tym punkcie. Gdy wartość cosinusoidy zmienia się z ujemnej na dodatnią, to została

osiągnięta maksymalna rozpiętość zmian, która odpowiada maksymalnej amplitudzie

sinusoidy. Sinusoida ma swoją maksymalną ujemną wartość dokładnie wtedy, gdy

cosinusoida przecina zero z dodatniej do ujemnej wartości i jej ujemna rozpiętość zmian jest

maksymalna. Tak więc, Rys. 2.2 pokazuje jakościowo, że rozpiętość zmian ujemnej

cosinusoidy jest taka jak sinusoidy i rozpiętość zmian sinusoidy jest taka jak cosinusoidy.

Rysunek 2.2 Związek fazy z sinusoidą i cosinusoidą

Amplituda

Amplituda jest natężeniem, lub mocą, cyklu. Moc jest niezależna od częstotliwości i

fazy. Moc żarówki w twoim domu wynosi prawdopodobnie 60 watów. Liczba ta pokazuje

moc potrzebną do wytworzenia światła. Moc nie posiada kąta fazowego i jest niezależna od

60-cyklowego napięcia w przewodzie elektrycznym. W rzeczywistości, moc jest

proporcjonalna do kwadratu napięcia, zgodnie z prawem fizycznym zwanym prawem Ohma.

Fazor kwadratu napięcia oznacza, że napięcie jest mnożone przez siebie w tym samym

kierunku, bez względu na kąt fazowy. Tak więc, kąt fazowy nie ma znaczenia dla definicji

mocy.

Warto

odnotować, że moc jest proporcjonalna do kwadratu amplitudy jej fali. Jeśli

jedna fala jest 1.414 (pierwiastek kwadratowy z 2) razy większa od innej fali, to moc tej fali

jest dwukrotnie wyższa.

Moc

może się zmieniać w szerokim zakresie, a często chcemy na wykresie umieścić

sygnały o niskiej amplitudzie wraz z sygnałami o wysokiej amplitudzie. Jednym ze sposobów

aby to uczynić, jest przedstawienie mocy sygnałów w skali logarytmicznej, przez co

otrzymuje się kompresję amplitudy. Załóżmy, że podwójna moc w skali logarytmicznej

wynosi 0.3. Oznacza to, że sygnał o cztery razy większej mocy będzie wynosić w tej skali 0.6,

to jest dwa razy więcej od poprzedniej wartości (0.3). Gdy sygnał mocy jest 10 razy większy,

to w skali logarytmicznej będzie wynosić 1.0.

Moc

jest

często wyrażana w decybelach. Nazwa bel pochodzi od nazwiska Alexander

Graham Bell. Zajmował się on badaniem siły dźwięku, chcąc pomóc głuchym. Bel jest

logarytmem siły dźwięku. Przedrostek decy oznacza jedną dziesięciokrotność. Dlatego,

decybel jest jedną dziesiątą logarytmu siły dźwięku. Siła dźwięku może być większa lub

mniejsza od tej jednostki. Jeśli siła dźwięku jest mniejsza od jedności, znak logarytmu jest

ujemny. Na przykład, siła dźwięku wynosząca 0.5 jest równoważna –3dB, a siła dźwięku

wynosząca 0.01 jest równoważna –20dB. Pierwiastek kwadratowy amplitudy fali jest

Podstawowe pojęcia dotyczące cykli

20

proporcjonalny do mocy, tak więc możemy obliczyć, że –6dB oznacza amplitudę fali, która

wynosi połową amplitudy omawianej fali.

Dobrą praktyką w analizie spektralnej jest porównywanie amplitud wszystkich cyklów

z amplitudą najsilniejszego sygnału. Dlatego, najsilniejszy sygnał ma moc równą zero dB,

ponieważ jest on porównywany ze sobą (logarytm z 1 wynosi 0). Wszystkie inne sygnały

mają moc wyrażoną w decybelach o wartości ujemnej.

Zapamiętaj

• Sinusoida jest gładzoną postacią fali, opisującej cykl i harmonię ruchu.

• Częstotliwość jest pierwszym z parametrów cyklu. Częstotliwość jest odwrotnością

okresu. Okres cyklu mierzony jest od jednego punktu cyklu (na przykład doliny) do tego

samego punktu w następnym, kolejnym cyklu.

• Faza jest drugim parametrem cyklu. W obrębie jednego okresu cyklu faza wynosi 360

stopni. Kąt fazowy odpowiada pozycji w obrębie cyklu.

• Amplituda jest trzecim parametrem cyklu. Po prostu, amplituda jest wielkością fali cyklu.

Amplituda jest często mierzona w decybelach, w skali logarytmicznej.

Zasady rządzące cyklami

21

Rozdział 3

Zasady rządzące cyklami

Tradycyjna ocena wykresów jest techniką analityczną, która jest trudna do

opanowania, z powodu dużej ilości reguł związanych z formacjami wykresu. Wykresy są

trudne do opracowania i często wyglądają jak dzieło artystyczne. Piękno analizy cykli wynika

z tego, że uwzględniając wszystkie te reguły, opisuje ona ruch rynku w sposób jasny i

przejrzysty. Wystarczy zrozumieć, że cykliczność rynku jest rezultatem różnych kombinacji

cykli podstawowych i wszystko staje się jasne.

Wszystkie formacje wykresu rynkowego mogą być opisane przy wykorzystaniu tylko

trzech zasad rządzących cyklami:

1. Zasada proporcjonalności.

2. Zasada superpozycji.

3. Zasada rezonansu.

Zasada proporcjonalności

Zasada proporcjonalności stanowi po prostu, że amplitudy cyklu są proporcjonalne do

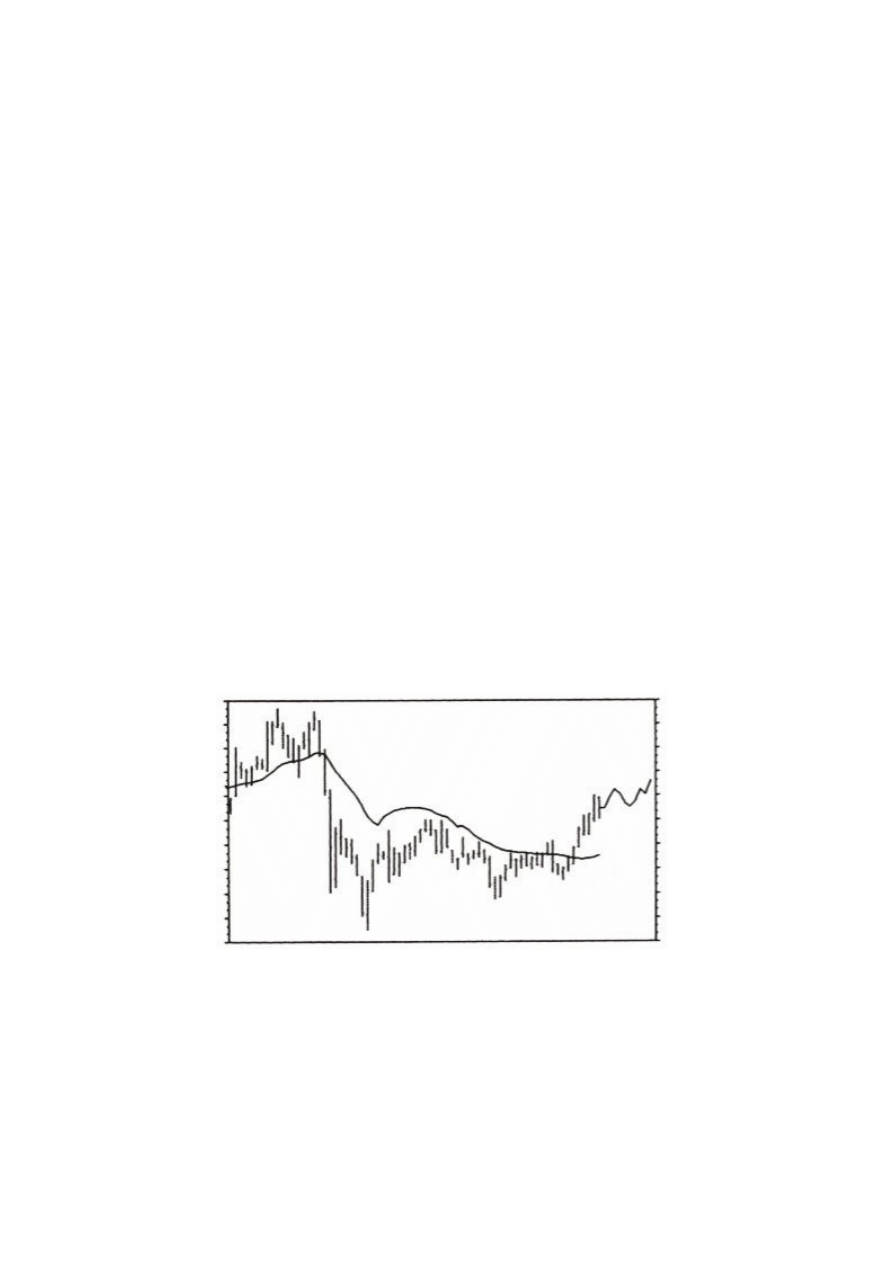

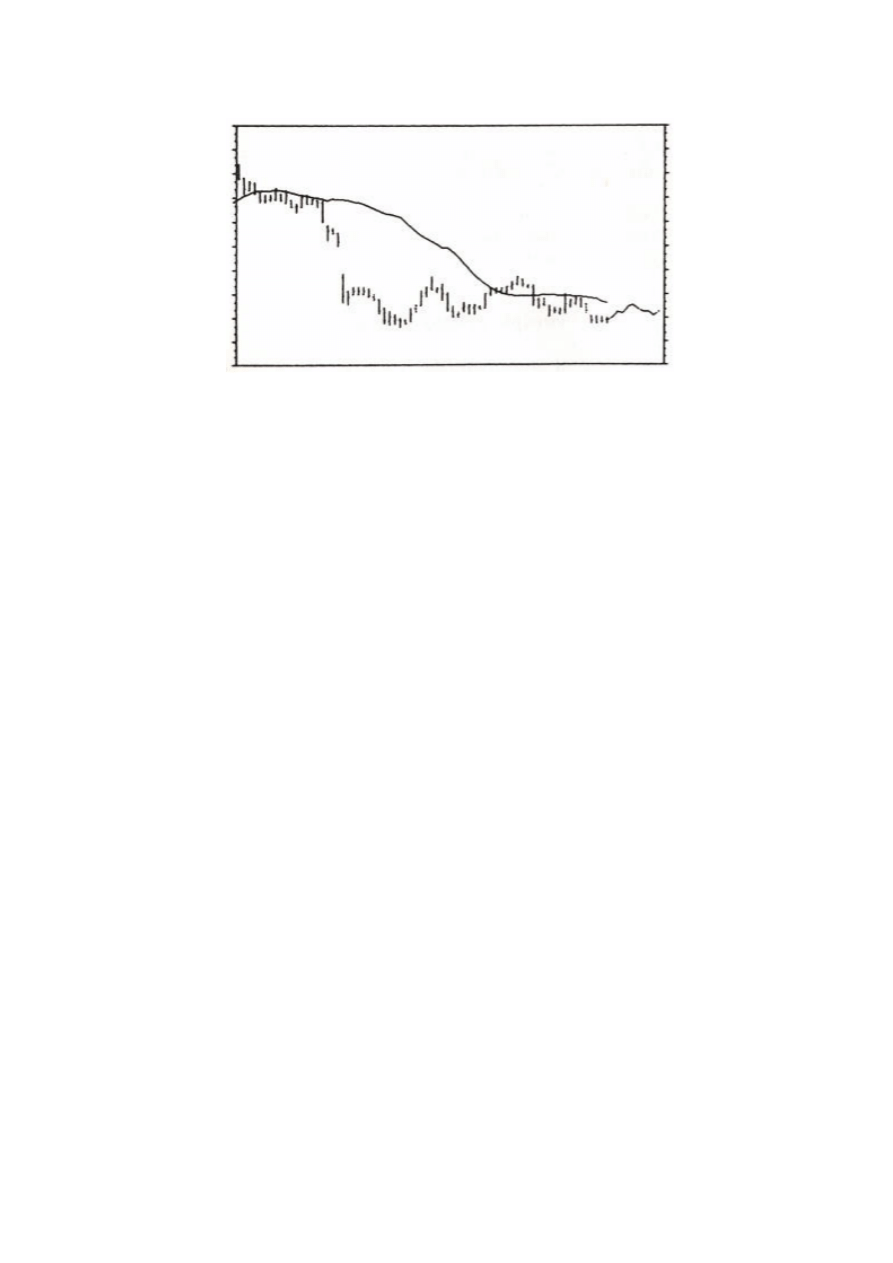

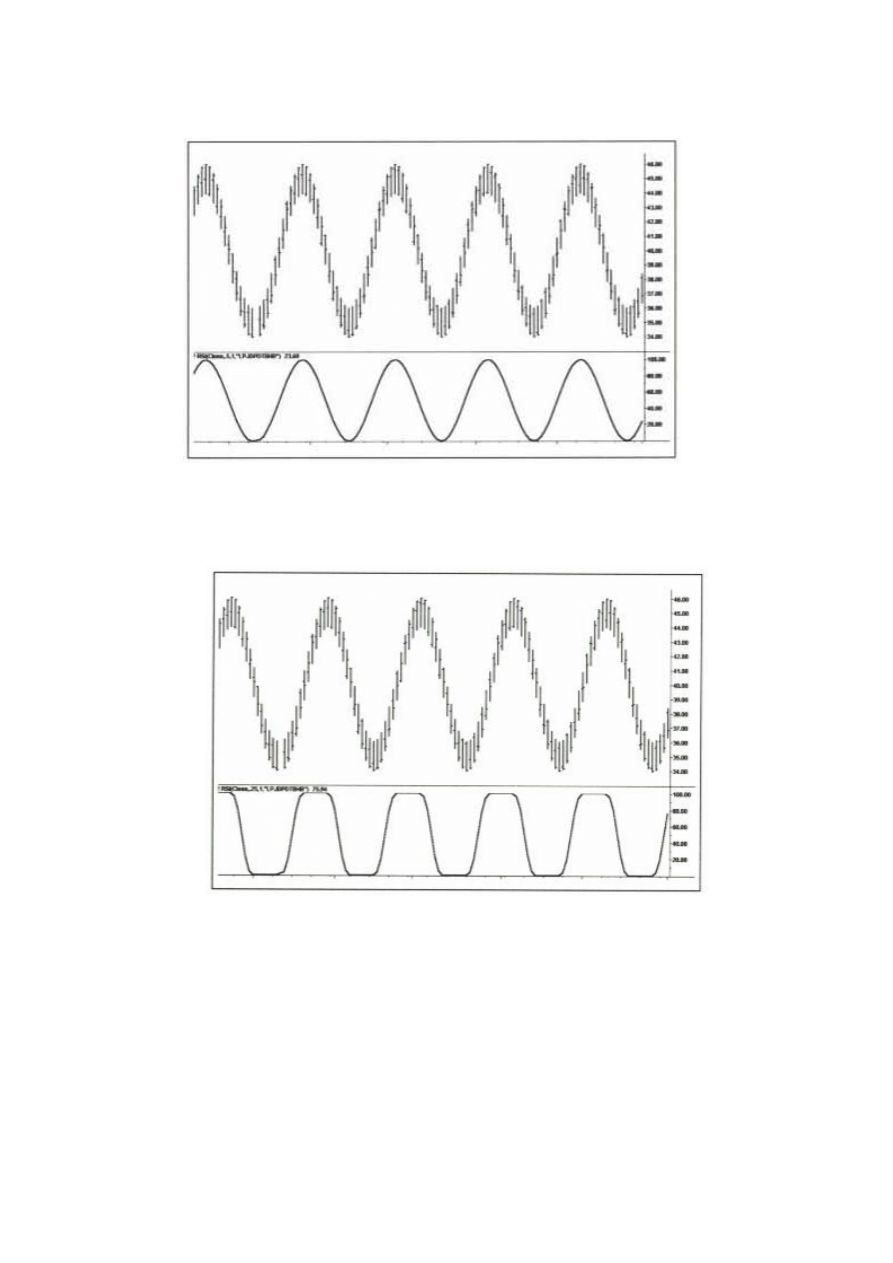

wybranej skali czasu. Rys. 3.1 i Rys. 3.2 przedstawiają wykresy słupkowe tego samego

papieru wartościowego z usuniętą skalą czasu i ceny. Który z nich jest wykresem

tygodniowym, a który wykresem dziennym?

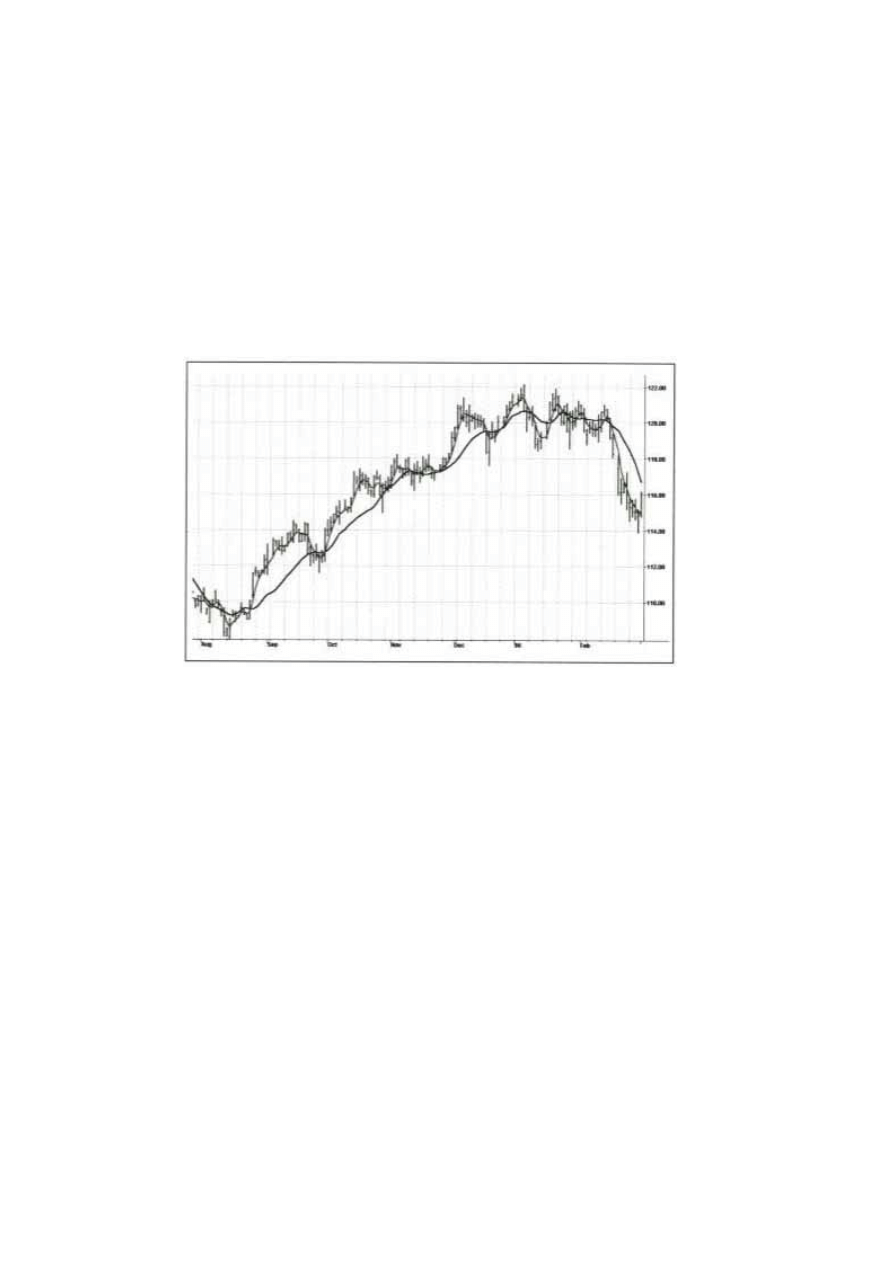

Rysunek 3.1 Wykres tygodniowy czy dzienny?

Z powodu zasady proporcjonalności, nie można na to łatwo odpowiedzieć, posługując

się tylko wizualnym oglądem. Ta zasada ma także zastosowanie jako ważna stała we

współczesnej matematyce fraktalnej.

Zasady rządzące cyklami

22

Rysunek 3.2 Wykres tygodniowy czy dzienny?

Innym sposobem przekonania się o działaniu zasady proporcjonalności jest przyjęcie

założenia, że tak nie jest i następnie przetestowanie wyniku. Załóżmy, że mamy do czynienia

z gwałtownym, powtarzającym się co godzinę rozkołysaniem, które znacznie przekracza

codzienną zmienność. Jeśli prawdą jest, że nie działa zasada proporcjonalności, to wykresy

dzienne miałyby uśrednioną poziomą linię, a dzienne rozpiętości wypełniłyby wykres. Tak

oczywiście nie jest, a więc założenie jest błędne, co potwierdza zasadę proporcjonalności.

Zasada superpozycji

Zasada superpozycji twierdzi, że można zbudować złożony kształt korzystając z

elementów podstawowych. Jeśli kiedyś patrzyłeś na fale wodne, to mogłeś zauważyć, że na

ich kształt wpływają inne fale, pochodzące z różnych źródeł. Na przykład, fale wywoływane

przez płynącą łódź łączą się z falami wywoływanymi przez wiatr.

Do utworzenia bardziej złożonych fal możemy wykorzystać cykle podstawowe.

Załóżmy, że rozpoczynamy od sinusoidy, której częstotliwość kątowa wynosi omega i

odejmujemy od niej inną sinusoidę, o częstotliwości dwukrotnie wyższej, ale o amplitudzie o

połowę mniejszej. Następnie dodajemy inną sinusoidę, o częstotliwości trzykrotnie większej i

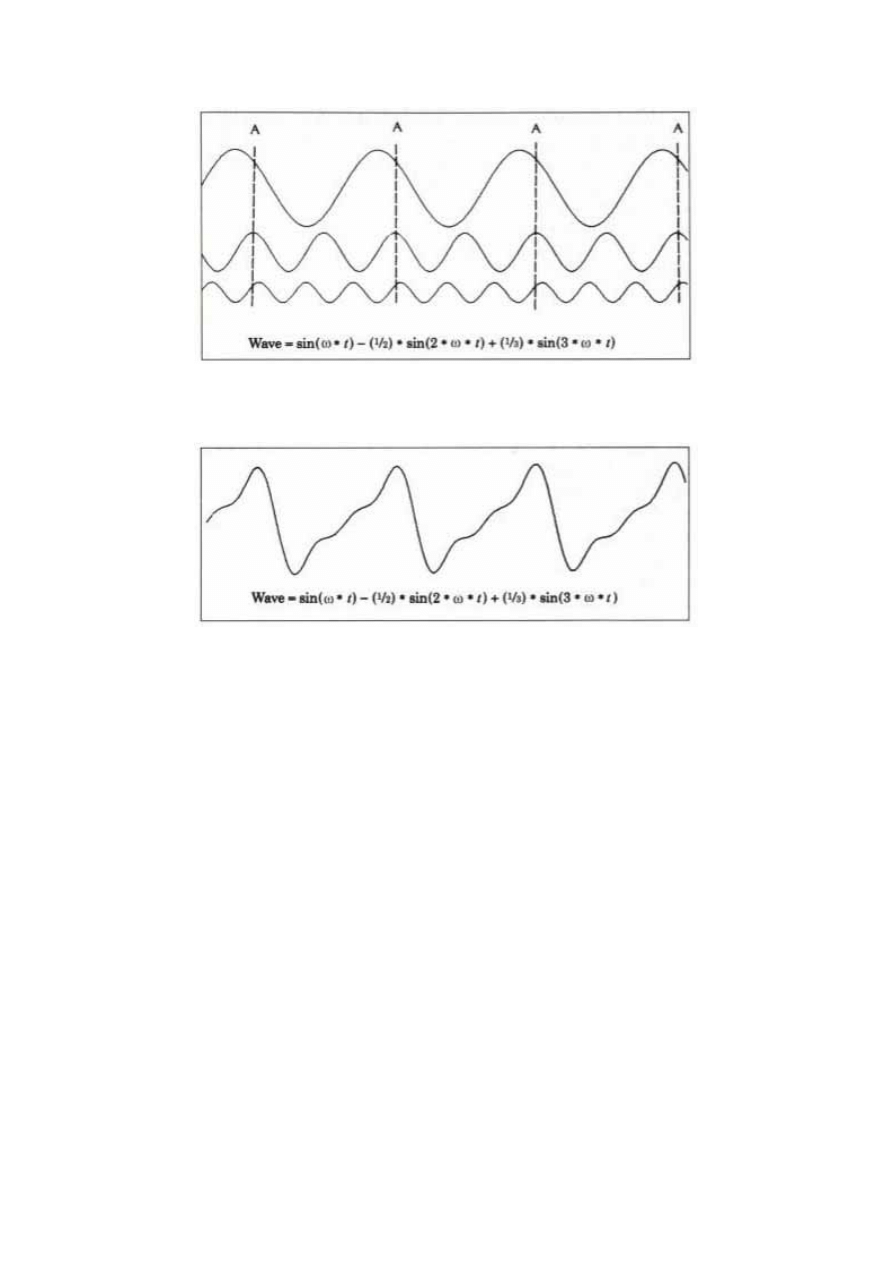

o amplitudzie trzykrotnie mniejszej, niż pierwsza sinusoida. Rys. 3.3 przedstawia trzy

podstawowe składniki, będące sinusoidami, natomiast Rys. 3.4 pokazuje rezultat końcowy,

będący falą złożoną. Podstawowe fale są prawie w takiej samej fazie w punkcie A, tworząc

maksimum fali złożonej. Fala złożona posiada taką samą częstotliwość jak pierwsza

sinusoida, ponieważ wszystkie składniki są harmonicznie związane ze sobą (ich

częstotliwości są wielokrotnością częstotliwości podstawowej). Złożona fala powtarza swój

cykl, wykonując następny.

Zasady rządzące cyklami

23

Rysunek 3.3 Pojedyncze składniki fali piłokształtnej

Rysunek 3.4 Piłokształtna fala powstała z trzech sinusoid podstawowych

Matematycznym wzorem opisującym złożoną falę, przedstawioną na Rys. 3.4 jest

Fala=sin(ω*t)-(½)*sin(2*ω*t)+(⅓)sin(3*ω*t)

gdzie ω = podstawowa częstotliwość kątowa

T = zmienna czasowa

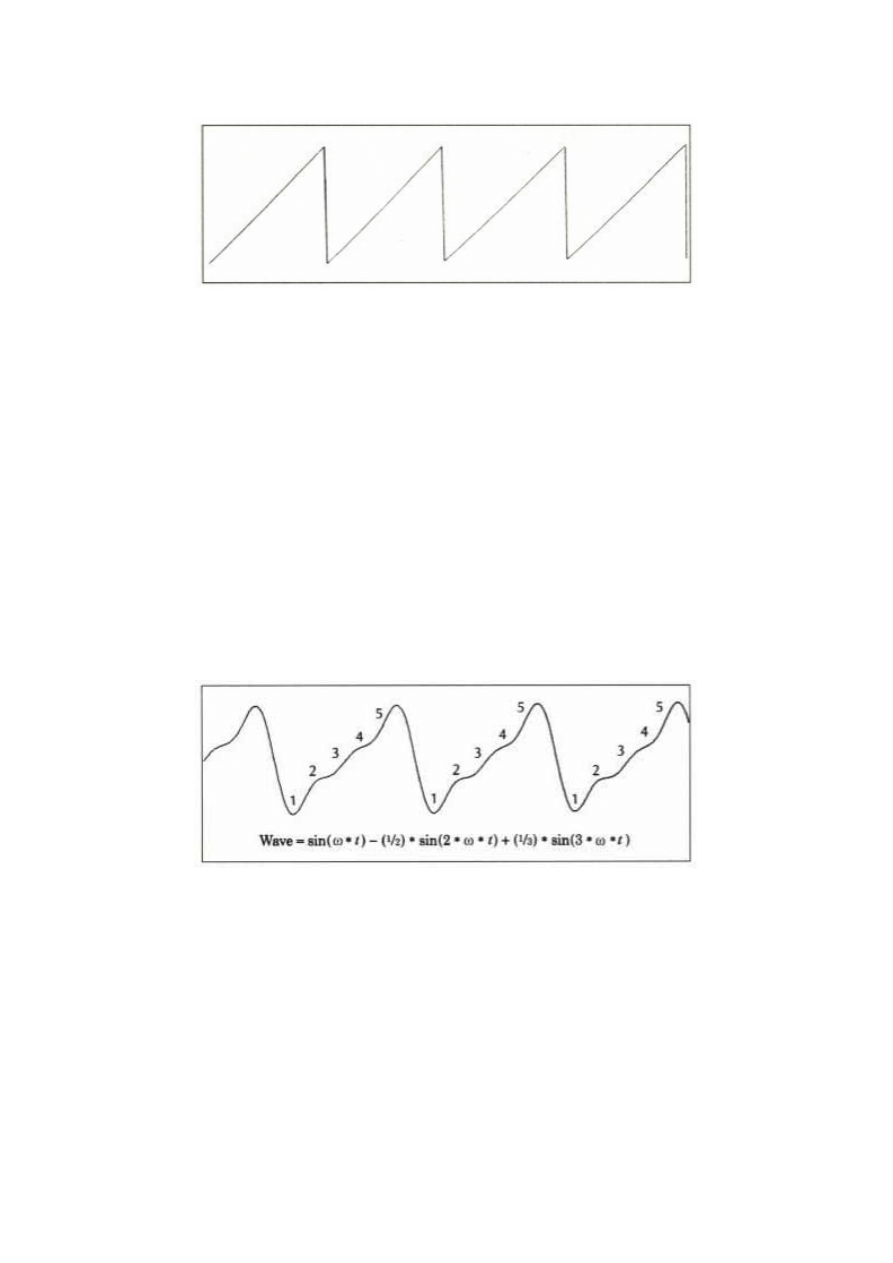

Możemy kontynuować dodawanie cykli podstawowych, wykorzystując tę sekwencję,

tj. dodając lub odejmując następne składowe harmoniczne o amplitudzie, która jest

odwrotnością jej liczby harmonicznej. Jeśli będziemy powtarzać tę czynność nieskończenie

wiele razy, to otrzymamy falę piłokształtną, pokazaną na Rys. 3.5. Taki nieskończony szereg

harmonicznych sinusoid, opisujący złożony kształt fali, zwany jest szeregiem Fouriera. W

przypadku fali piłokształtnej, będzie się ona składać tylko z dwóch prostych linii w jednym

cyklu.

Zasady rządzące cyklami

24

Rysunek 3.5 Doskonała fala piłokształtna (nieskończony szereg Fouriera)

Jest to niezaprzeczalnie łatwa analiza. Równania linii prostych zębów piły są

nieskomplikowane. Do opisania zębów piły za pomocą cykli służy nieskończony szereg

Fouriera. Odwrotnie, każda sinusoida może być opisana jako nieskończony szereg potęgowy,

czyniąc analizę niemożliwą do wykonania. Sedno tkwi w tym, że do analizy musimy zawsze

używać dobrego narzędzia. Jeśli chcemy w przybliżeniu opisać kształt fali za pomocą jej

mierzalnych cykli podstawowych, to cykle są prawidłowym narzędziem do tego.

Cykle podstawowe nie muszą być powiązane harmonicznie. Na przykład, typowe

biorytmy składają się z nałożenia 28, 30 i 32-dniowych sinusoid. Mistycy często

przywiązywali dużą wagę do superpozycji tych trzech nieharmonicznych sinusoid. Ukazujące

się formacje są wyjątkowo rzadkie, ponieważ powtarzają się tylko co około 10 lat. Wynika to

z tego, że najmniejsza liczbą całkowita, przez którą dzielą się bez reszty częstotliwości tych

sinusoid, wynosi około 10 lat (dokładnie 3360 dni).

Odnosząc się do rynku, przykładem fal złożonych jest teoria fal Elliotta, opisująca

rynek za pomocą pięciu fal. Na Rys. 3.6, będącym powtórzeniem Rys. 3.4, oznaczono pięć fal

opisujących rynek, zgodnie z teorią fal Elliotta.

Rysunek 3.6 Fale Elliotta tworzące falę piłokształtną, która powstała w wyniku nałożenia na siebie

trzech pierwszych fal, tworzących szereg Fouriera.

Spoglądając na rynek z tej perspektywy, zwolennicy teorii fal Elliotta mimo wszystko

uwzględniają zasadę proporcjonalności w swoich bardziej złożonych analizach. Ja preferuję

myślenie o rynku tylko w kategoriach mierzalnych cykli podstawowych.

Zasada rezonansu

Czy

patrzyłeś kiedyś na oscylowanie naciągniętej taśmy gumowej po jej szarpnięciu?

Czy obserwowałeś kiedyś linijkę, wystającą jednym końcem poza skraj biurka, po

wprowadzeniu jej w drgania? Są to dwa przykłady rezonansu. Punkty oscylują z

Zasady rządzące cyklami

25

częstotliwością determinowaną przez przyłożoną siłę i warunki graniczne. Maksymalne

wychylenie oscylacji może być opisane jako fala stojąca.

Gdy wrzucisz kamyk do stawu ze spokojną wodą, to wywołasz fale, które będą

rozchodzić się koliście, aż natrafią na jakiś obiekt, np. ścianę, po czym się odbiją. Tak samo

dzieje się z rezonansem. Wyginając linijkę, wkładasz w nią energię. Gdy zwolnisz koniec

linijki, fala zacznie poruszać się wzdłuż linijki, osiągając krawędź biurka. Ponieważ energia

nie może się rozładować, fala odbija się, powracając do punktu wyjścia, co powoduje drgania

końca linijki. Gdy fala powróci do końca linijki, a energia nie ulegnie rozładowaniu,

ponownie następuje ruch powrotny fali w kierunku krawędzi biurka. Zjawisko to będzie

powtarzać się i fala będzie przemieszczać się wzdłuż linijki tam i z powrotem. Poruszające się

tam i z powrotem fale łączą się, tworząc postać fali stojącej, którą możesz zaobserwować jako

maksymalne wychylenie linijki. Z tym samym efektem mamy do czynienia w naprężonej

taśmie gumowej z wyjątkiem tego, że maksymalne wychylenie występuje pośrodku,

ponieważ końce taśmy są przytrzymywane.

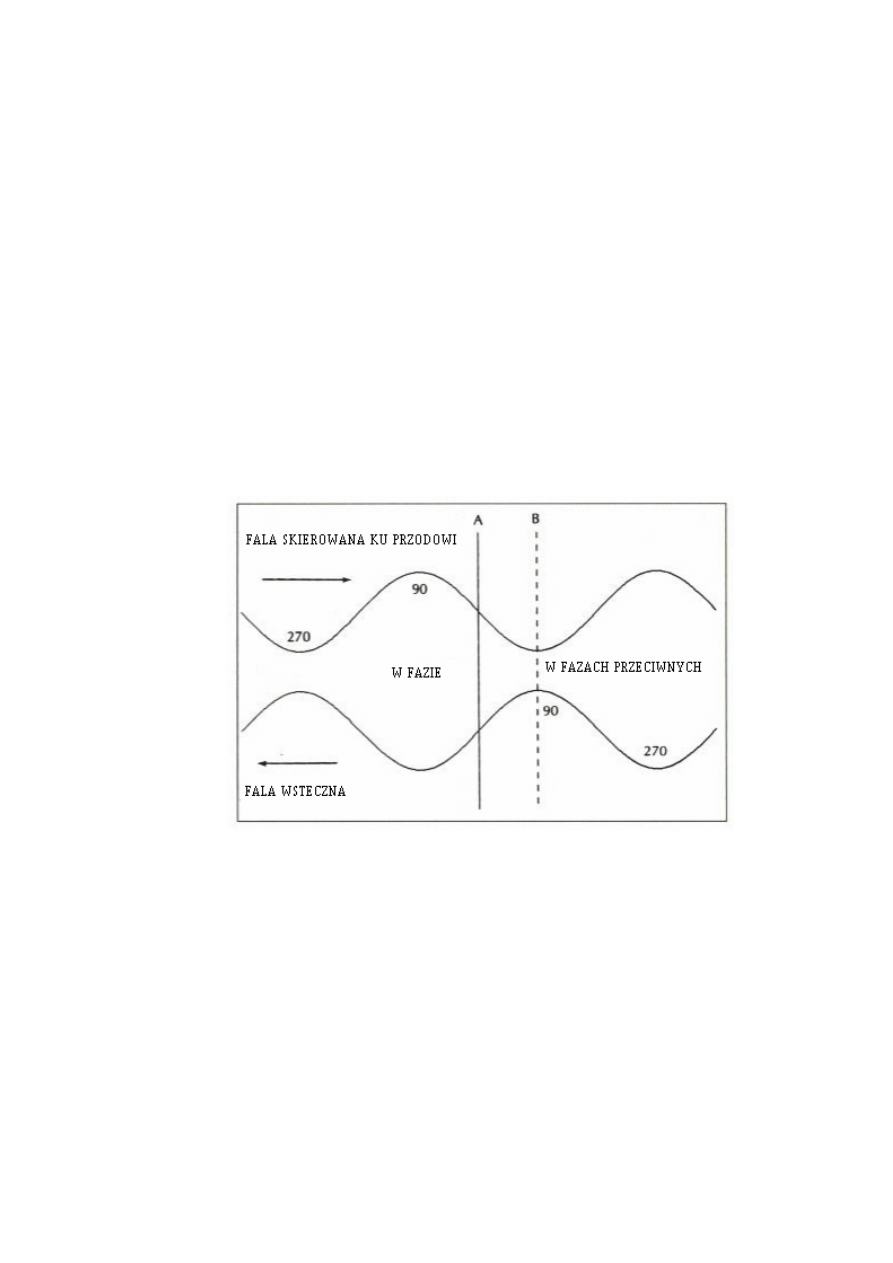

A teraz kilka słów o fali stojącej. Rys. 3.7 pokazuje falę poruszającą się do przodu

oraz falę powrotną. Oczywiście, fale te mają ten sam okres, ponieważ ich częstotliwości są

równe. Jak pokazano, dwie fale są w fazie w punkcie A oraz w fazach przeciwnych w punkcie

B.

Rysunek 3.7 Przemieszczanie się fal

Wyobraź sobie, że wraz upływem czasu, punkt położony na fali poruszającej się do

przodu, z położenia 90 stopni dochodzi do punktu A. Punkt położony przy 90 stopniach, na

fali powrotnej, dochodzi do zaznaczonego punktu A równocześnie z punktem położonym na

fali poruszającej się do przodu, co powoduje, że te dwie fale sumują się ze sobą w punkcie A.

Ponieważ obydwie fale dochodzące do punktu A są w tej samej fazie przez cały czas cyklu,

efekt dodawania jest niezależny od czasu. W dokładnie ten sam sposób fala poruszająca się do

przodu i fala powrotna zawsze są w przeciwnych fazach w punkcie B i te dwie fale znoszą się

wzajemnie niezależnie od czasu.

Tylko z jednego powodu fala stojąca z czasem wygasa. Wynika to z tego, że energia

włożona w linijkę lub w taśmę gumową zostaje stopniowo zamieniana na fale dźwiękowe

oraz jest rozpraszana na pokonywanie sił tarcia między cząsteczkami. Fale stojące

determinowane są przez przyłożoną siłę i narzucone warunki graniczne.

Zasady rządzące cyklami

26

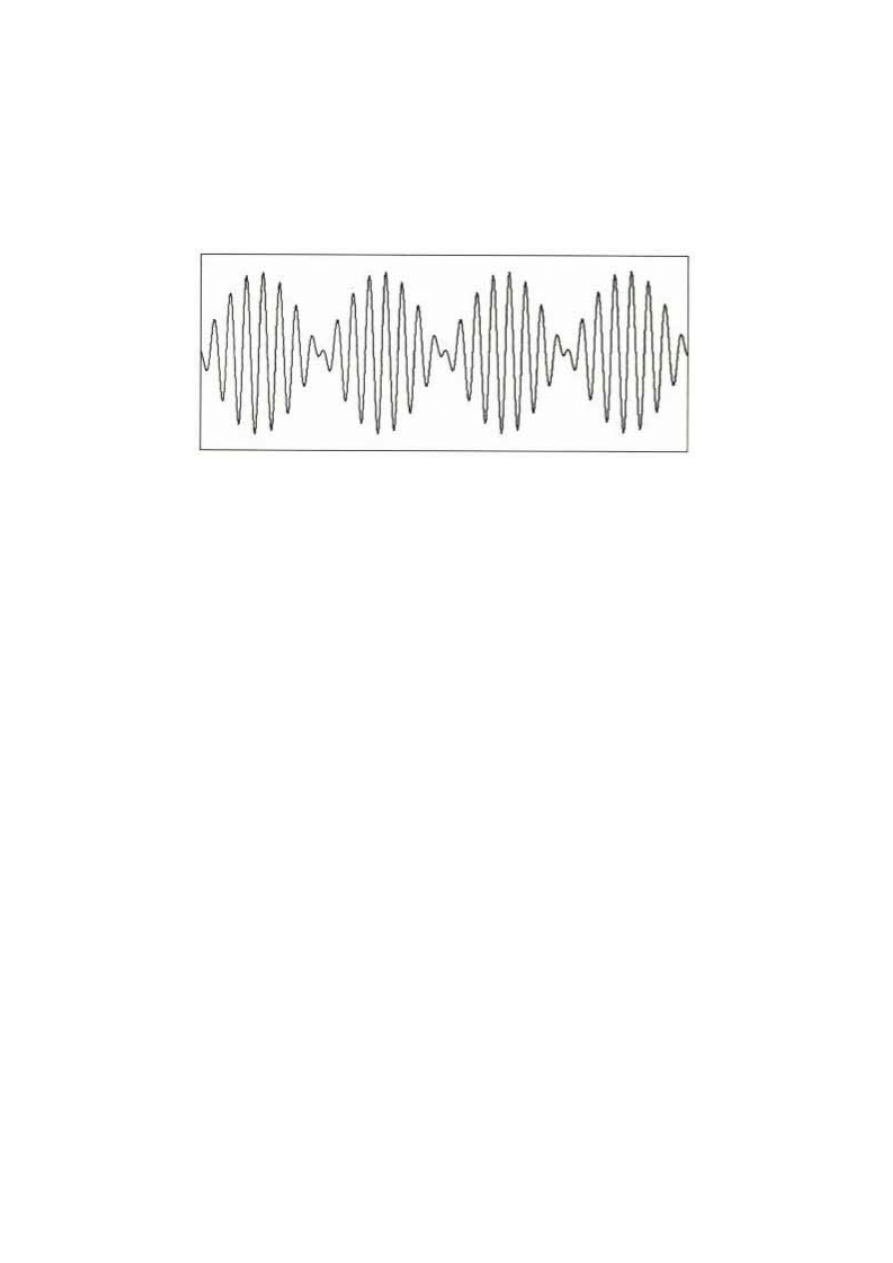

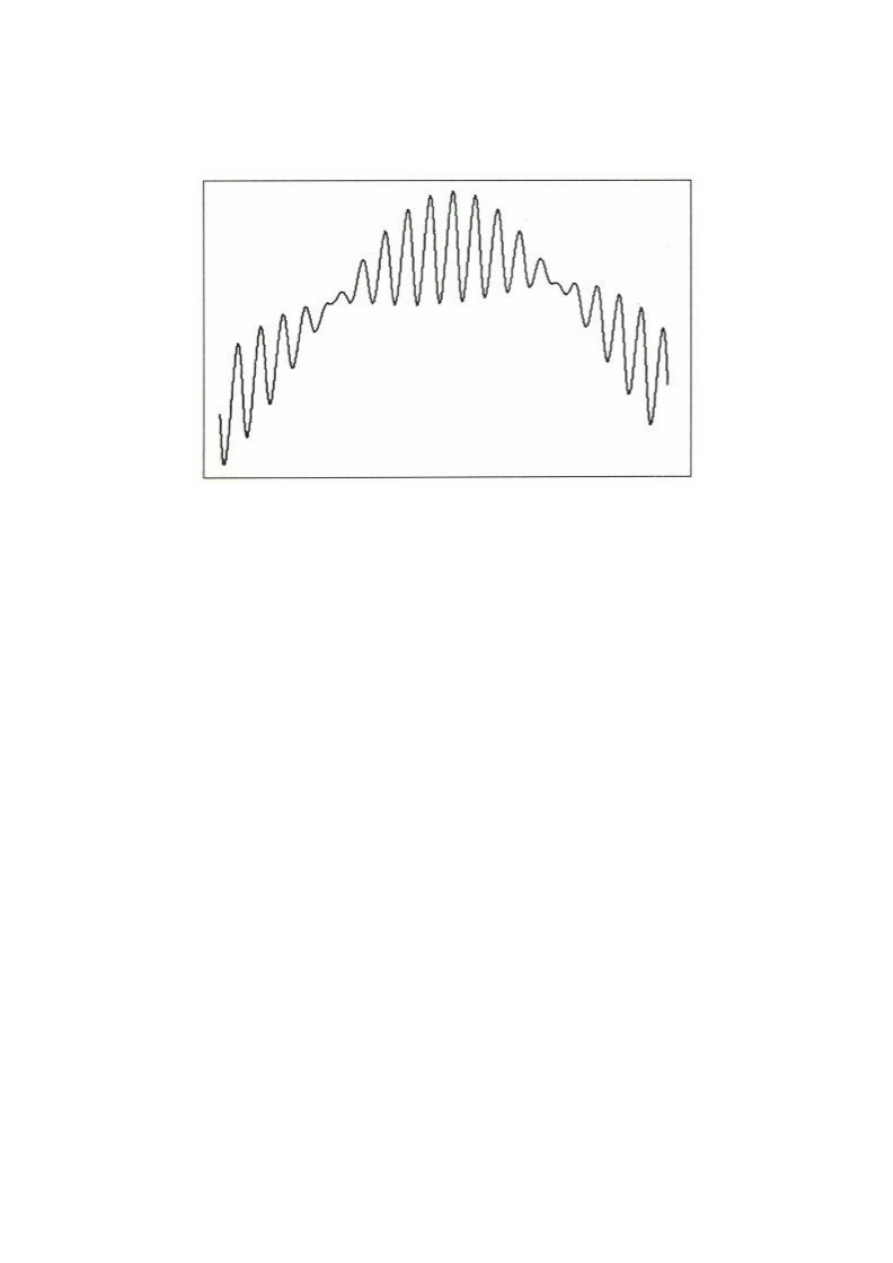

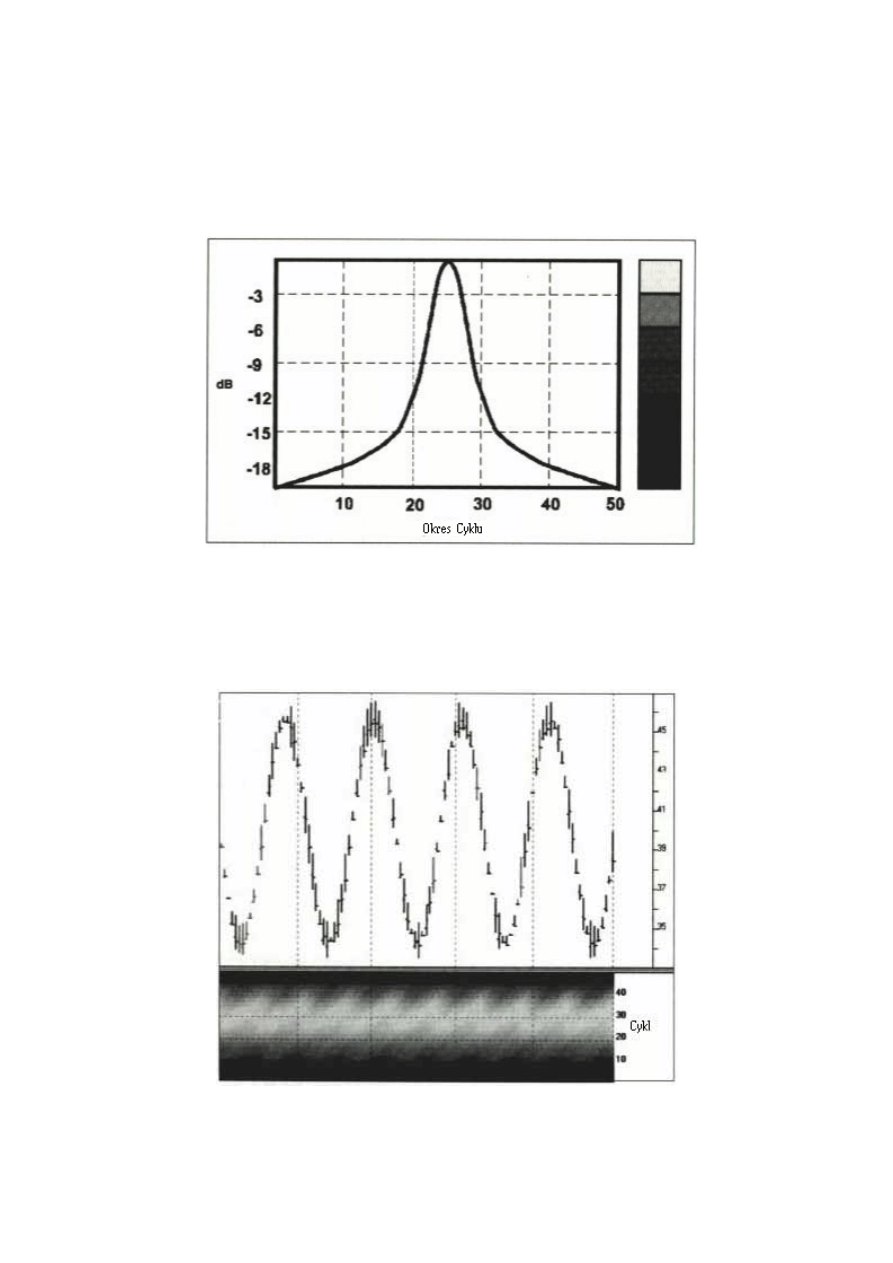

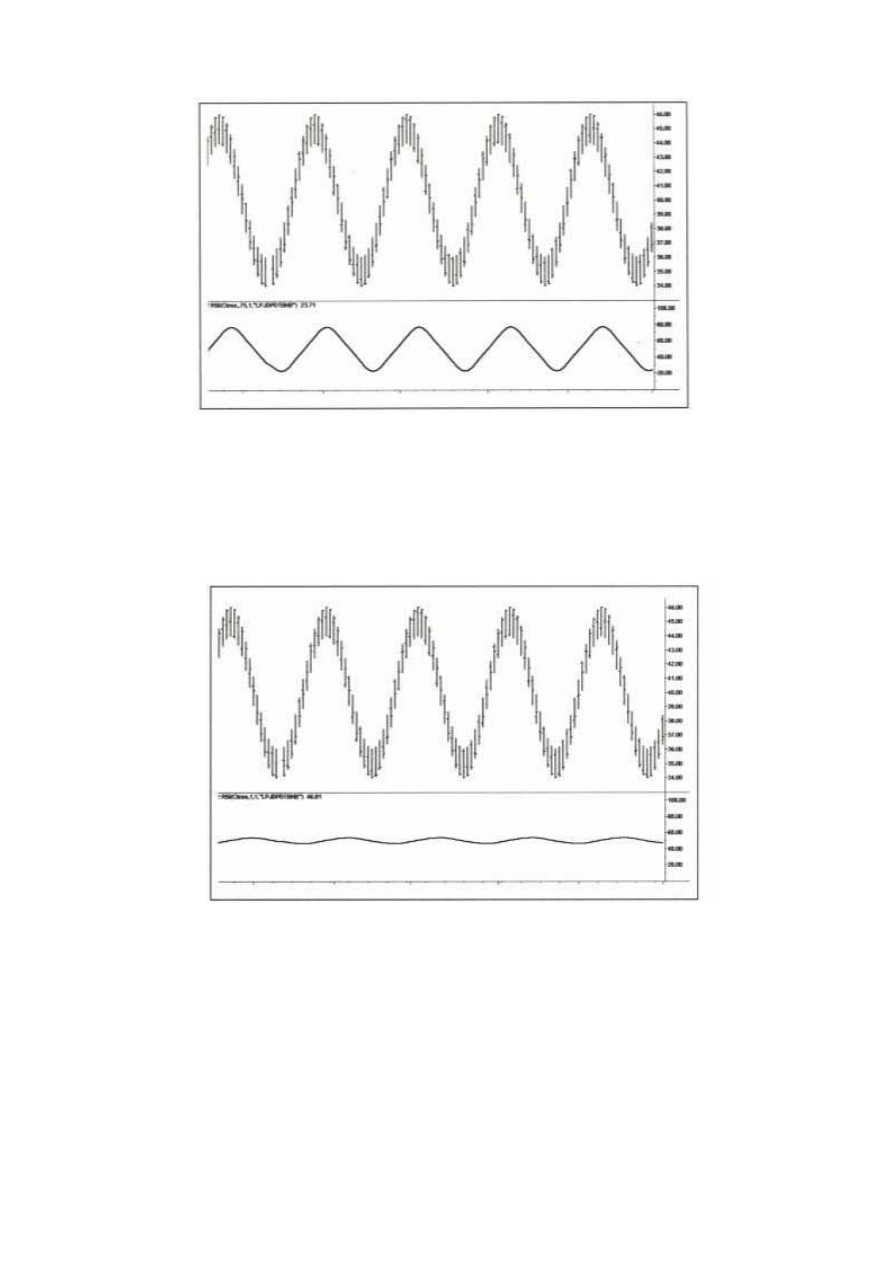

Rys. 3.8 przedstawia pewną falę stojącą, która jest rezultatem działania zasady

rezonansu. Obwiednia tej fali stojącej posiada niższą częstotliwość. Wyższa częstotliwość (w

tym przypadku) porusza się wewnątrz obwiedni tak jak fala, ponieważ nie podlega ona tym

samym warunkom granicznym jak częstotliwość fali stojącej. To jest, jej energia

przekazywana jest dalej lub absorbowana, a nie odbijana. W ten sposób, niższa częstotliwość

fali stojącej moduluje amplitudę wyższej częstotliwości.

Rysunek 3.8 Modulowanie za pomocą fali stojącej o niskiej częstotliwości.

Syntezowanie formacji wykresu

Używając tylko trzech zasad, tj. proporcjonalności, superpozycji i rezonansu, można

syntezować szeroki wachlarz formacji wykresu. Analiza jest odwrotną operacją do syntezy,

tak więc, jeśli zrozumiemy co to jest synteza, to mamy wszelkie dane aby zrozumieć techniki

i procedury analityczne. Podczas gdy synteza jest relatywnie łatwa, to analiza jest bardzo

trudna, ponieważ trzeba uwzględnić szeroki wachlarz powiązanych ze sobą parametrów.

Często przeprowadzamy analizę przyjmując uproszczone założenia i następnie testując je.

Kanały cenowe

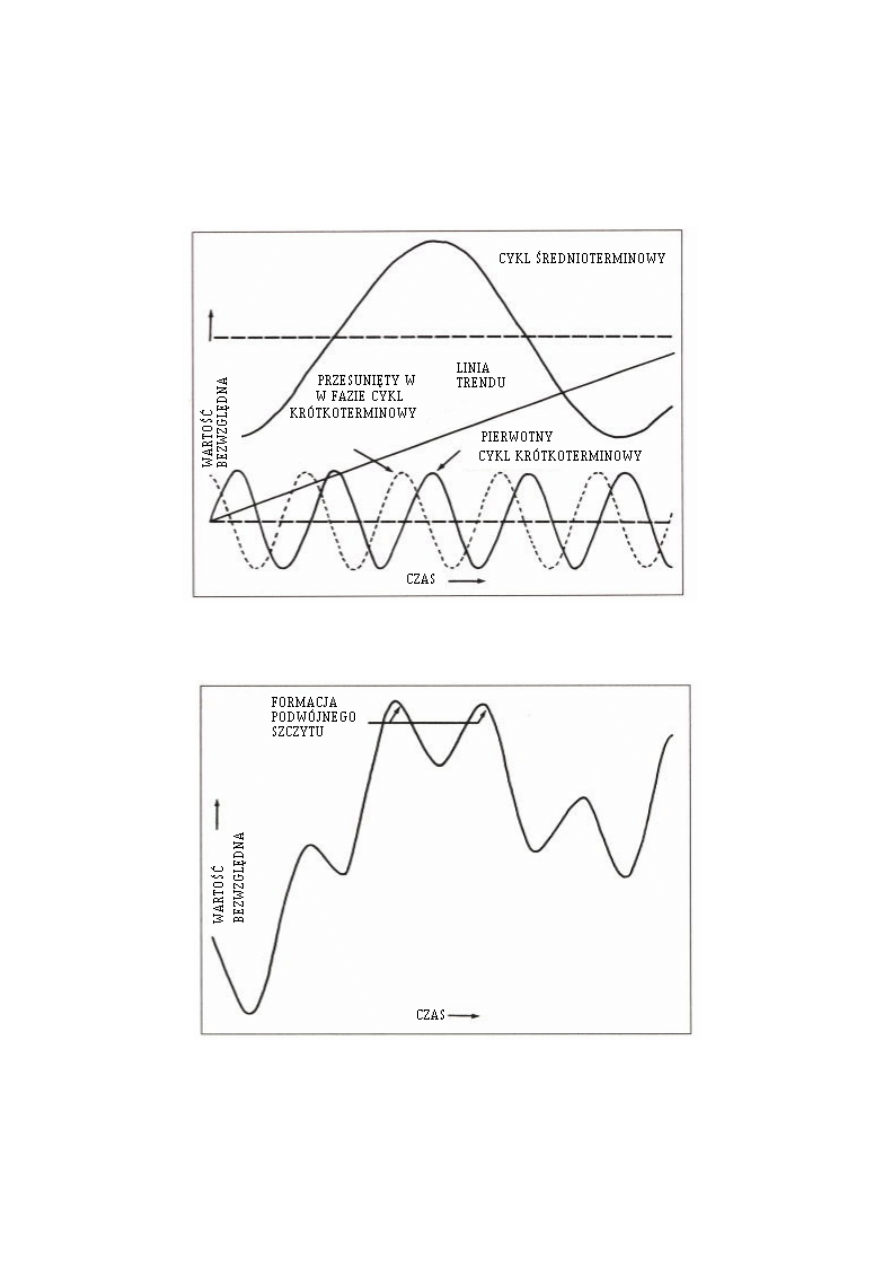

Kanały cenowe syntezuje się przy wykorzystaniu zasady proporcjonalności i zasady

superpozycji. Opieramy się na poniższych trzech składnikach:

1. Trend (część dużej amplitudy długiego cyklu).

2. Średnioterminowy cykl o średniej amplitudzie.

3. Krótkoterminowy cykl o małej amplitudzie.

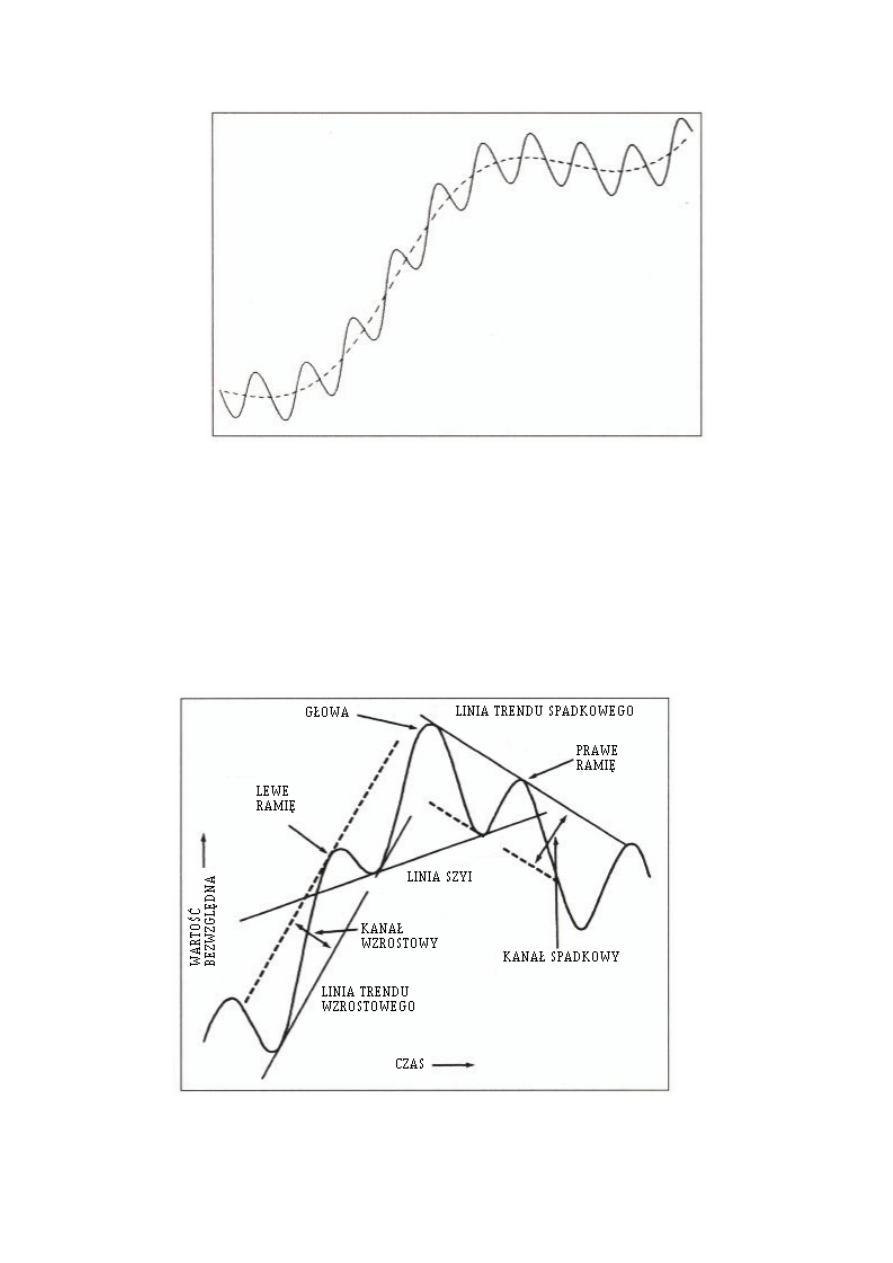

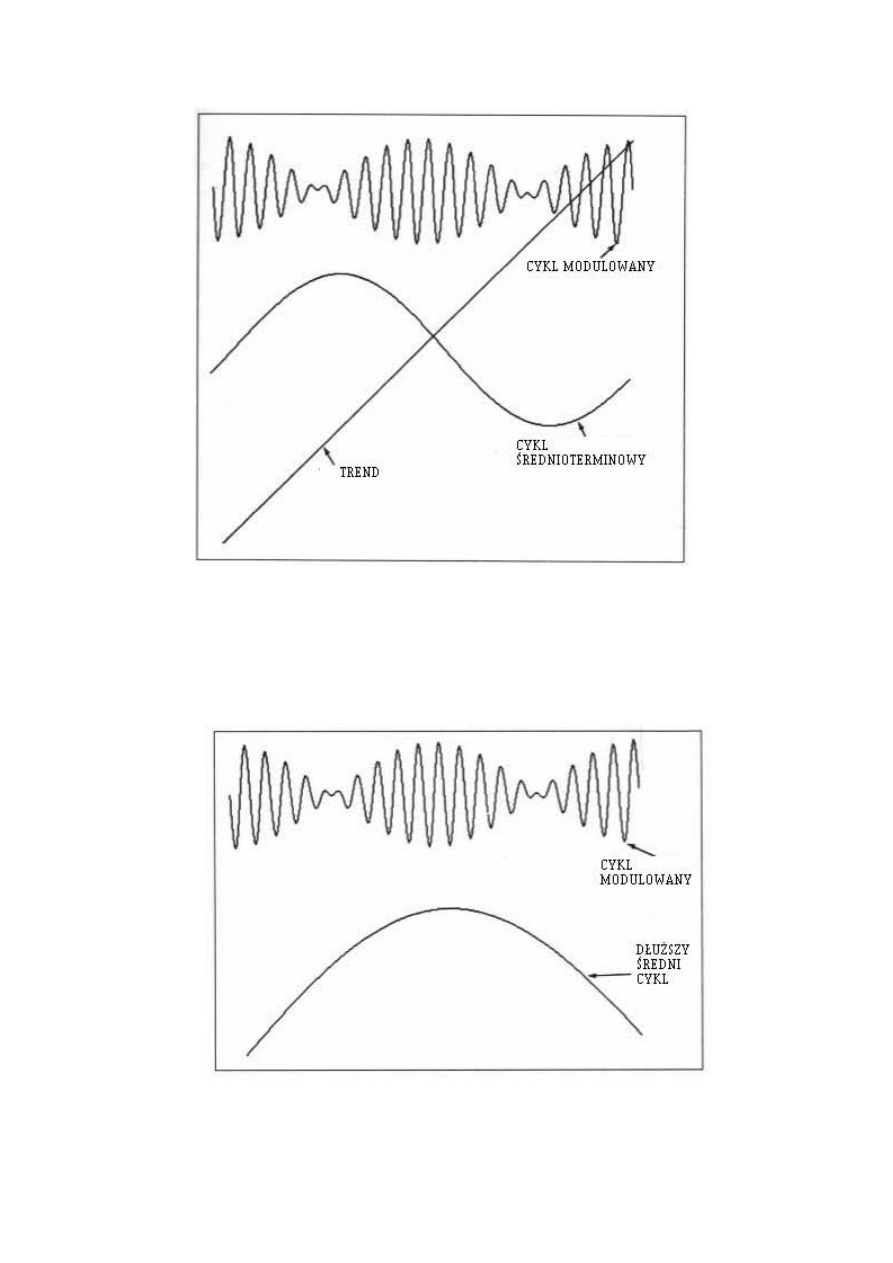

Gdy zsumujemy te trzy składniki, rezultatem będzie kształt fali pokazanej na Rys. 3.9.

Zasady rządzące cyklami

27

Rysunek 3.9 Zsyntezowany kanał cenowy.

Kanały cenowe to po prostu minima i maksima odchyleń krótkoterminowego cyklu,

połączone z innymi dwoma składnikami cyklicznymi. W tym przypadku „kanał” nie jest linią

prostą, lecz jest zakrzywiony przez cykl średnioterminowy.

Głowa i ramiona

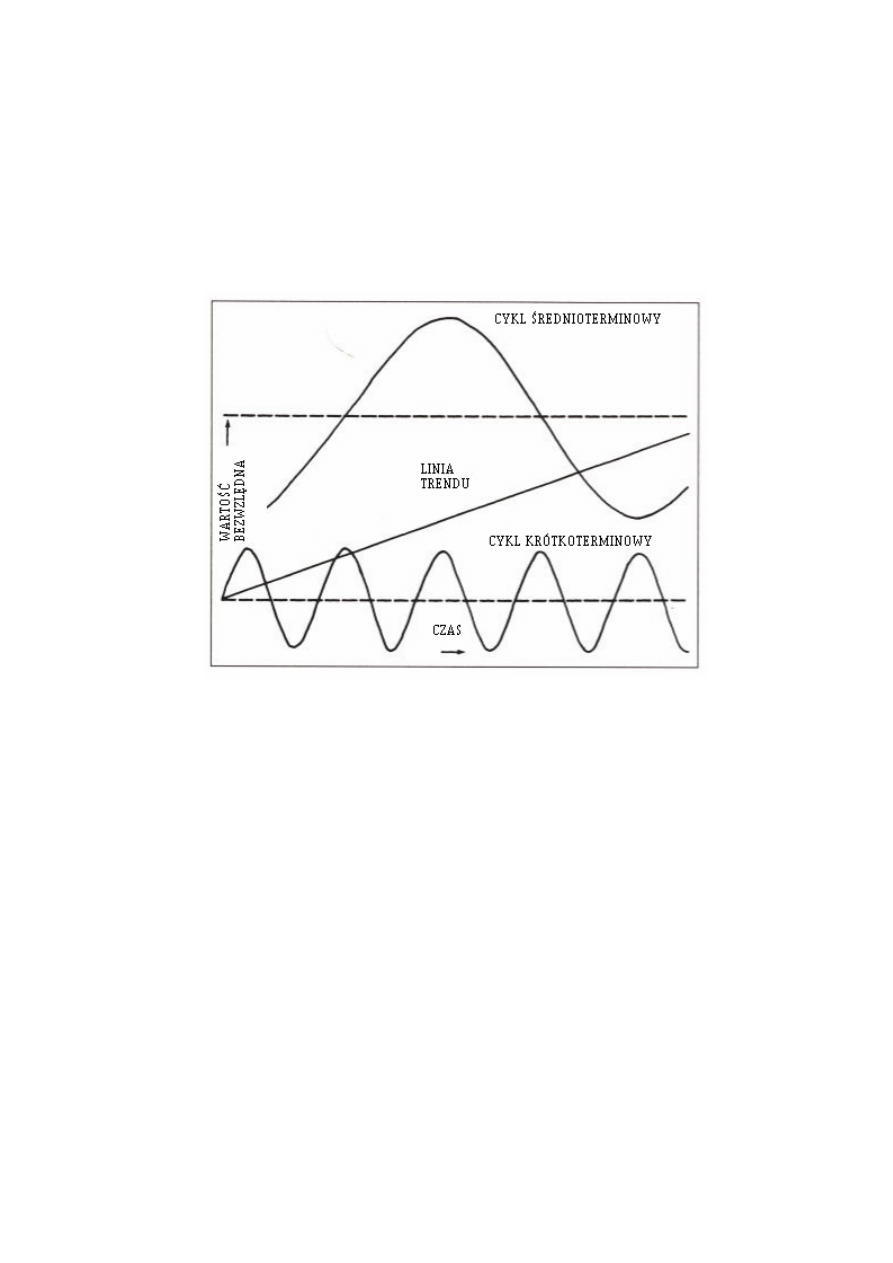

Jedną z formacji cieszących się szczególnym uznaniem jest klasyczna formacja głowy

i ramion, pokazana na Rys. 3.10.

Rysunek 3.10 Formacja głowy i ramion.

Zasady rządzące cyklami

28

Na rysunku pokazano wszystkie elementy wchodzące w skład tej formacji. Typowa

interpretacja powinna obejmować przebicie w dół linii wsparcia, potwierdzająca odwrócenie

trendu, który poprzednio został ustalony na podstawie linii trendu wzrostowego. Chociaż

należy wziąć pod uwagę możliwy ruch powrotny, formacja ta na ogół dobrze określa kierunek

nowego trendu.

Teraz popatrzmy jak można dokonać syntezy tej formacji. Rys. 3.11 pokazuje

podstawowe składniki tego złożonego kształtu fali.

Rysunek 3.11 Składniki cykliczne formacji głowa i ramiona.

Po

prostu,

wykorzystując zasadę superpozycji, dodajemy do siebie linię trendu (część

bardzo długiego cyklu), cykl średnioterminowy i cykl krótkoterminowy o częstotliwości

cztery razy większej, a o amplitudzie o połowę mniejszej. Krótkoterminowy cykl i

średnioterminowy cykl, będąc w tej samej fazie i tworząc jednocześnie szczyty, formują

głowę. Ramiona powstają przez dodawanie do siebie cyklu krótkoterminowego i

średnioterminowego w ich punkcie środkowym.

Znajomość składników cyklicznych czyni analizę łatwiejszą. Trend długoterminowy

można określić bezpośrednio. Trend średnioterminowy i jego punkt przebicia, określa średnią

długość cyklu. Krótkoterminowy cykl, określający najlepszy moment otwarcia pozycji,

ustalany jest na podstawie trendu średnioterminowego. Jest oczywiste, że

prawdopodobieństwo zyskownych transakcji jest największe, jeśli otwierasz pozycję na

podstawie cyklu krótkoterminowego w kierunku zgodnym z cyklem średnioterminowym. Nie

wolno zawierać transakcji, gdy te dwa cykle są przeciwstawne. Jest to wszystko co trzeba

wiedzieć. Nieskomplikowane reguły do nauczenia i zawieranie transakcji zgodnie z

mierzonymi cyklami.

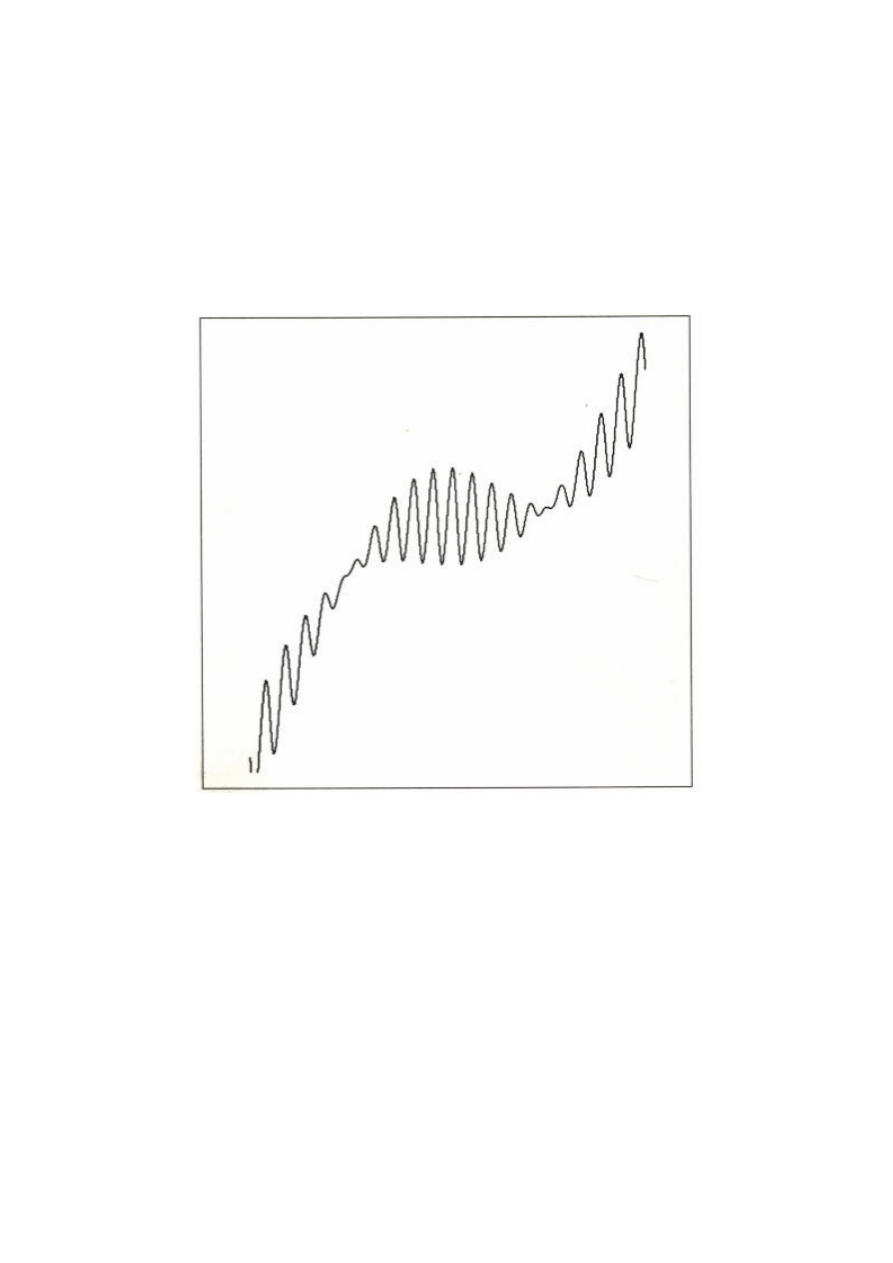

Podwójny szczyt

Co

się stanie z formacją wykresu, przedstawioną na Rys. 3.10, jeśli po prostu

przesuniemy o 120 stopni w lewo, fazę cyklu krótkoterminowego? Przypadek ten pokazuje

Rys. 3.12, gdzie pierwotna faza cyklu krótkoterminowego narysowana jest grubą linią, a

Zasady rządzące cyklami

29

przesunięta faza narysowana jest linią przerywaną. Teraz, odwołując się do zasady

superpozycji, dodajemy szczyty cyklu krótkoterminowego do cyklu średnioterminowego, po

obydwu stronach szczytu średnioterminowego. W efekcie otrzymamy formację podwójnego

szczytu, tak jak na Rys. 3.13.

Rysunek 3.12 Przesunięta faza cyklu krótkoterminowego.

Rysunek 3.13 Formacja podwójnego szczytu.

Wykorzystując analizę cykli i znając podstawowe składniki, nie zmieniamy naszej

strategii inwestycyjnej. Nadal otwieramy pozycję w punkcie zwrotnym cyklu

Zasady rządzące cyklami

30

krótkoterminowego w kierunku zgodnym z kierunkiem cyklu średnioterminowego. Nie

wymaga to żadnych nowych reguł do nauczenia i traktujemy formację podwójnego szczytu

dokładnie tak samo, jak formację głowa i ramiona.

Flagi i chorągiewki

Wszystkie te formacje wykresu charakteryzują się tym, że wstęga górna i wstęga dolna

koperty cenowej nie są równoległe do siebie, tak jak w tradycyjnych kanałach cenowych.

Typowa chorągiewka pokazana jest na Rys. 3.14.

Rysunek 3.14 Chorągiewka kontynuacji.

Typowa interpretacja formacji chorągiewki przyjmuje, że ruch ceny będzie

kontynuowany w tym samym kierunku, co przed uformowaniem chorągiewki. Może to być

prawdą lub nie. Wykorzystując cykle można szybko określić czy ruch ceny będzie

kontynuowany, czy też nastąpi odwrócenie.

Rys. 3.8 pokazuje nierównoległą kopertę cenową, powstałą w wyniku zasady

rezonansu. Jeśli teraz odwołamy się do zasady superpozycji i zasady proporcjonalności, to

możemy utworzyć formację chorągiewki, dodając trend, cykl średnioterminowy i cykl

krótkoterminowy modulowany przez średnią długość cyklu fali stojącej. Używając tych

składników otrzymujemy Rys. 3.15, a typowa interpretacja tej formacji uzyskuje

potwierdzenie i ruch ceny będzie kontynuowany.

Zasady rządzące cyklami

31

Rysunek 3.15 Podstawowe składniki formacji chorągiewki, przesądzające o kontynuowaniu ruchu

cenowego.

Jednakże, jeśli podwoimy szerokość i amplitudę średnioterminowego cyklu (zasada

proporcjonalności) oraz wyeliminujemy trend, to otrzymamy podstawowe składniki

chorągiewki, tak jak na Rys. 3.16.

Rysunek 3.16 Podstawowe składniki formacji chorągiewki, przesądzające o odwróceniu ceny.

Zasady rządzące cyklami

32

W tym przypadku, cena odwróci się po uformowaniu chorągiewki, ponieważ trend jest

zastąpiony przez mocniejszy cykl. W efekcie otrzymamy kształt, jak na Rys. 3.17.

Rysunek 3.17 Chorągiewka odwrócenia.

Nadal otrzymujemy ten sam kształt chorągiewki, jak na Rys. 3.14, ale odczytując

chorągiewkę pokazaną na Rys. 3.17 jako formację kontynuacji, popełnimy błąd. Jednak, gdy

znamy cykle podstawowe, można łatwo przewidzieć przyszły ruch ceny, pod koniec formacji

chorągiewki.

Informacja dodatkowa

Wzajemne

relacje

pomiędzy formacjami wykresu a cyklami mają tyle różnych

wariantów, że to co zostało przedstawione, może być tylko wprowadzeniem do tego tematu i

zasługuje na oddzielną książkę. Informacje przedstawione w tym rozdziale mają tylko

uświadomić ci, że takie wzajemne relacje istnieją i wykorzystywanie cykli stanowi istotną

pomoc w analizie formacji wykresu. W celu głębszego zapoznania się z tym zagadnieniem,

należy sięgnąć po literaturę uzupełniającą. Polecamy J. M. Hursta.

Zapamiętaj

• Cykl jest podstawą, na której można zbudować wszystkie formacje wykresu.

• Wszystkie formacje wykresu można opisać za pomocą tylko trzech zasad rządzących

cyklami. Są to:

1. Zasada proporcjonalności.

2. Zasada superpozycji.

3. Zasada rezonansu.

• Łatwiej pracować z cyklami podstawowymi, niż uczyć się na pamięć dużej liczby

formacji wykresu.

Średnie ruchome

33

Rozdział 4

Średnie ruchome

Średnie ruchome zwane są wygładzarkami danych liczbowych, ponieważ gładzenie

jest dokładnie tym, co one wyczyniają z kształtami fal. Usuwają one krótkoterminowe

zakrętasy w pierwotnych danych liczbowych. Pracując z cyklami wykorzystujemy zalety

chirurgicznej precyzji średnich ruchomych, a nie ich możliwość ogólnego gładzenia danych.

Krótkoterminowe zakrętasy tworzone są przez składniki o wyższej częstotliwości w fali

złożonej. Są one usuwane, ponieważ średnie ruchome działają jak dolnoprzepustowe filtry.

Dolnoprzepustowy filtr przepuszcza składniki o niskiej częstotliwości nie osłabiając ich,

natomiast blokuje przejście składników o wyższej częstotliwości. Nasza analiza opisuje jak

utworzyć i wykorzystywać w transakcjach filtry dolnoprzepustowe.

Zasadniczo

istnieją dwa rodzaje filtrów dolnoprzepustowych, tj. filtry Finite Impulse

Response (FIR) (Skończone Oddziaływanie Impulsowu) i filtry Infinite Impulse Response

(IIR) (Nieskończone Oddziaływanie Impulsu). Prosta średnia ruchoma (SMA) (Simple

Moving Average) należy do rodziny filtrów FIR. Filtry FIR dlatego tak są nazwane, ponieważ

gdy sygnałem wejściowym będzie krótki szpic, to w wyniku działania tego filtra, sygnał

wyjściowy pojawi się tylko dla ustawionej przepustowości okienka filtra FIR. Tak więc,

odpowiedź filtra na impuls jest skończona w czasie. Filtr IIR wykorzystuje obliczenia

rekursywne do uzyskania sygnału wyjściowego. To jest, aktualny sygnał wyjściowy jest

rezultatem nie tylko aktualnego sygnału wejściowego, ale także rezultatem poprzednio

obliczonych sygnałów wyjściowych. Ponieważ obliczenia są rekursywne, każdy sygnał

wejściowy jest teoretycznie na zawsze obecny w sygnale wyjściowym. Wykładnicza średnia

ruchoma (EMA) (Exponential Moving Average) należy do rodziny filtrów IIR.

Opóźnienie charakterystyczne dla filtrów jest prawdopodobnie największym

zmartwieniem graczy. Jest to znacznie ważniejsze przy przeprowadzaniu transakcji, niż sama

możliwość osiągnięcia gładzenia. Łatwo sprawdzić, że opóźnienie SMA jest w przybliżeniu

równe połowie przepustowości filtra. Ponieważ sygnał wyjściowy reprezentuje wartość bliską

horyzontalnego środka filtra, który ma szerokość N słupków, opóźnienie SMA wynosi

dokładnie (N-1)/2. Inżynierowie nazywają opóźnienie filtra opóźnieniem grupowym.

Rozgraniczają oni opóźnienie grupowe od opóźnienia fazowego. Aby najlepiej zobaczyć

różnice pomiędzy tymi różnymi opóźnieniami, musimy rozważyć prędkość fal. Wyobraźmy

sobie obraz fal oceanicznych zmierzających w stroną lądu, na plażę. Grupowa prędkość to

szybkość, z jaką fale przemieszczają się w kierunku prostopadłym do ruchu fal. Jeśli fale

uderzą w plażę pod jakimś ukośnym kątem, to prędkość fazowa jest szybkością, z jaką szczyt

fali przemieszcza się w dół do plaży. Przykładem filtra, funkcjonującego w rzeczywistym

świecie, jest osłona anteny radiolokatora w samolocie. Osłona anteny radiolokatora jest

przeźroczysta dla częstotliwości radaru, ale jest nieprzeźroczysta dla innych częstotliwości

radiowych. Tak więc, osłona anteny radiolokatora jest rodzajem filtra. Grupowa prędkość nie

może nigdy przekroczyć prędkości światła, ponieważ jest to prędkość przenoszenia energii. Z

drugiej strony, prędkość fazowa może być bardzo duża.

Średnie ruchome

34

Filtry FIR

Wracając do tradycyjnych rodzajów filtrów, rozważmy 2-słupkową SMA. Jasne jest, że

grupowe przesunięcie odpowiada środkowi filtra lub 0.5-słupkowemu przesunięciu.

Przesunięcie fazowe zmienia się liniowo wraz z częstotliwością. Przesunięcie fazowe wynosi

zero dla częstotliwości równej zeru i wzrasta do wartości pi dla kątowej próby częstotliwości.

Częstotliwość kątowa jest 2pi razy większa od rzeczywistej częstotliwości, ponieważ pełny

cykl ma 2pi radianów. Dana rynkowa jest daną próbkowaną, a teoria próby losowej stwierdza,

że musimy mieć co najmniej dwie próbki na cykl. Najwyższa z możliwych częstotliwości

nazywana jest częstotliwością Nyquista. Na przykład, częstotliwość Nyquista wynosi 0.5-

cykla na słupek. Ponieważ zazwyczaj myślimy w kategoriach okresów cykli, a nie jego

odwrotności, to okres Nyquista wynosi 2 słupki na cykl. Rezultaty systemów prób losowych

danych, często przedstawiane są w postaci normalizowanej do częstotliwości Nuquista. Na

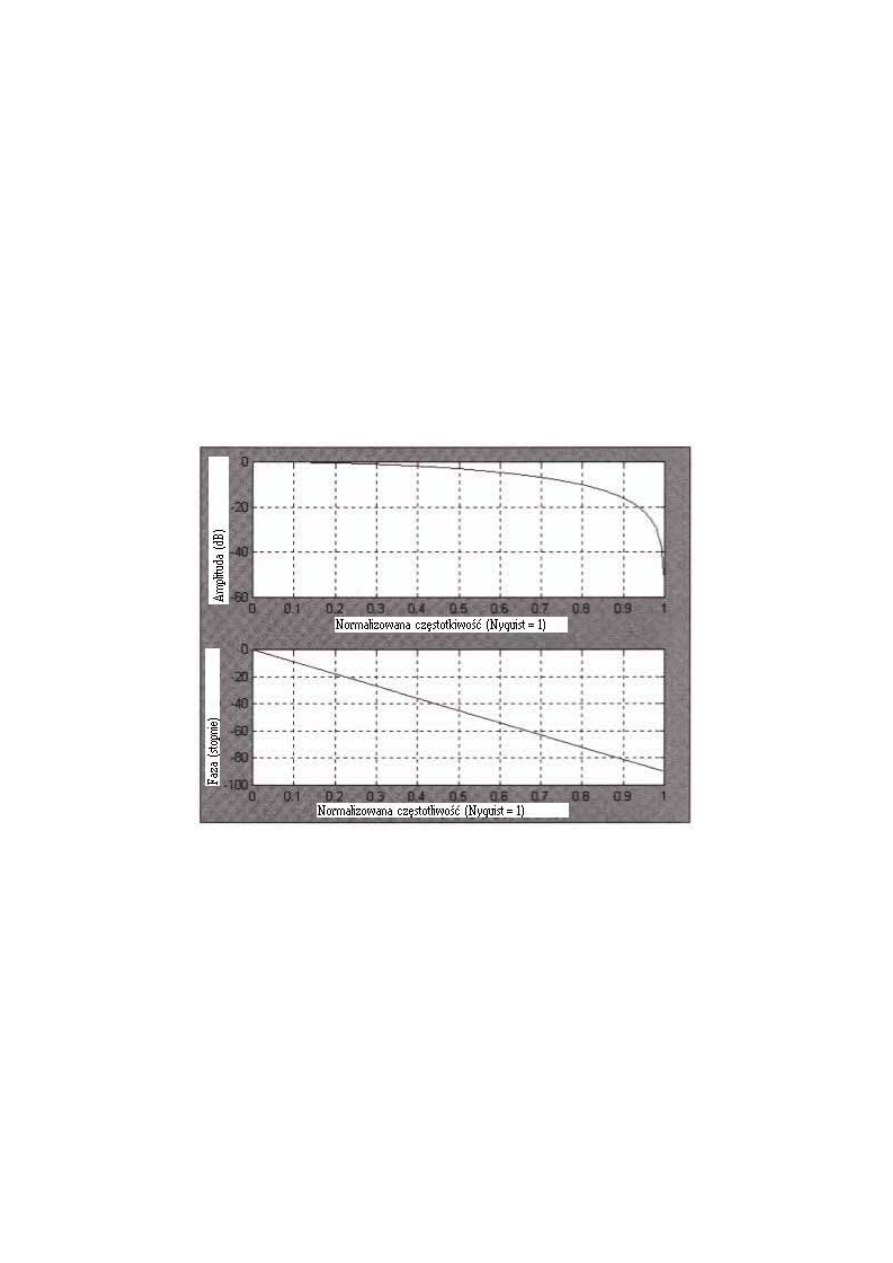

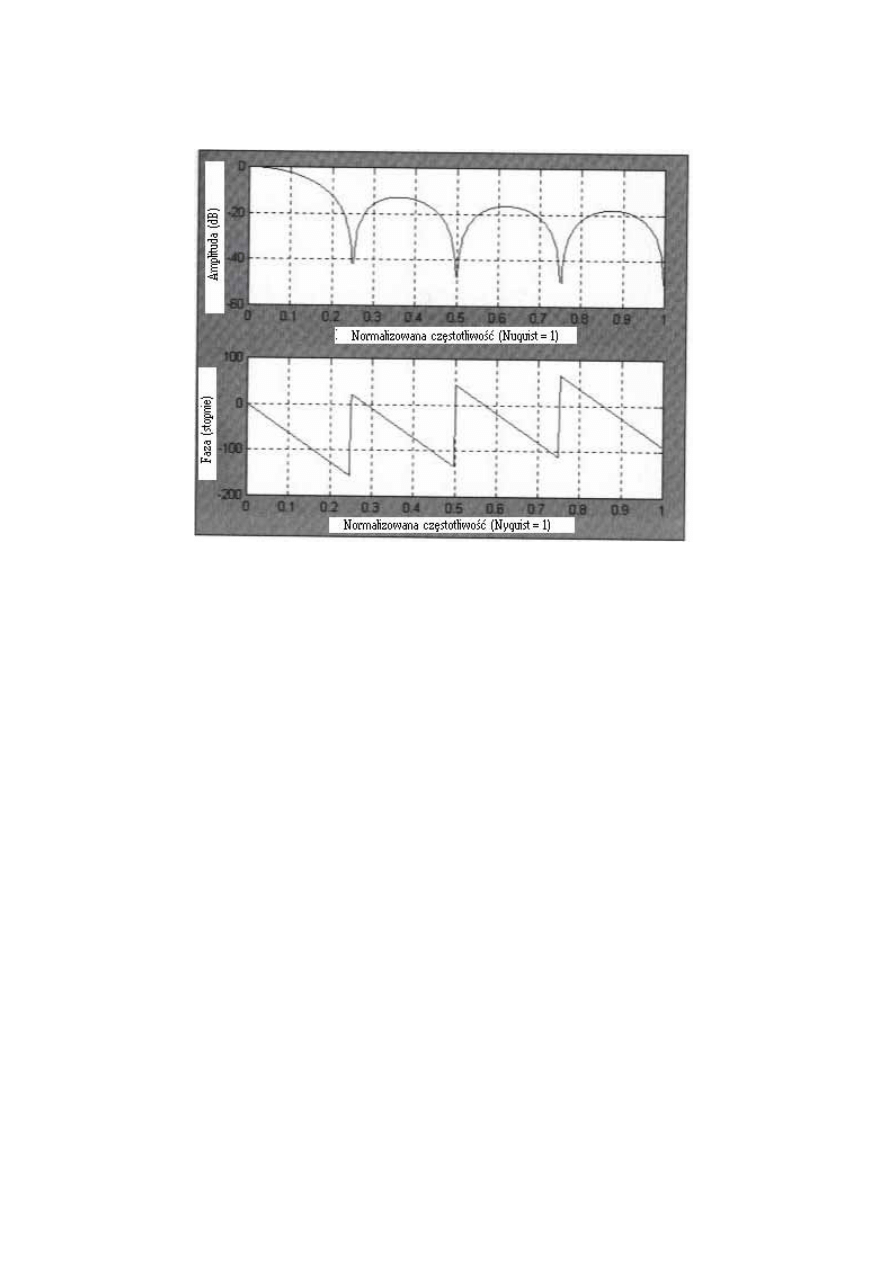

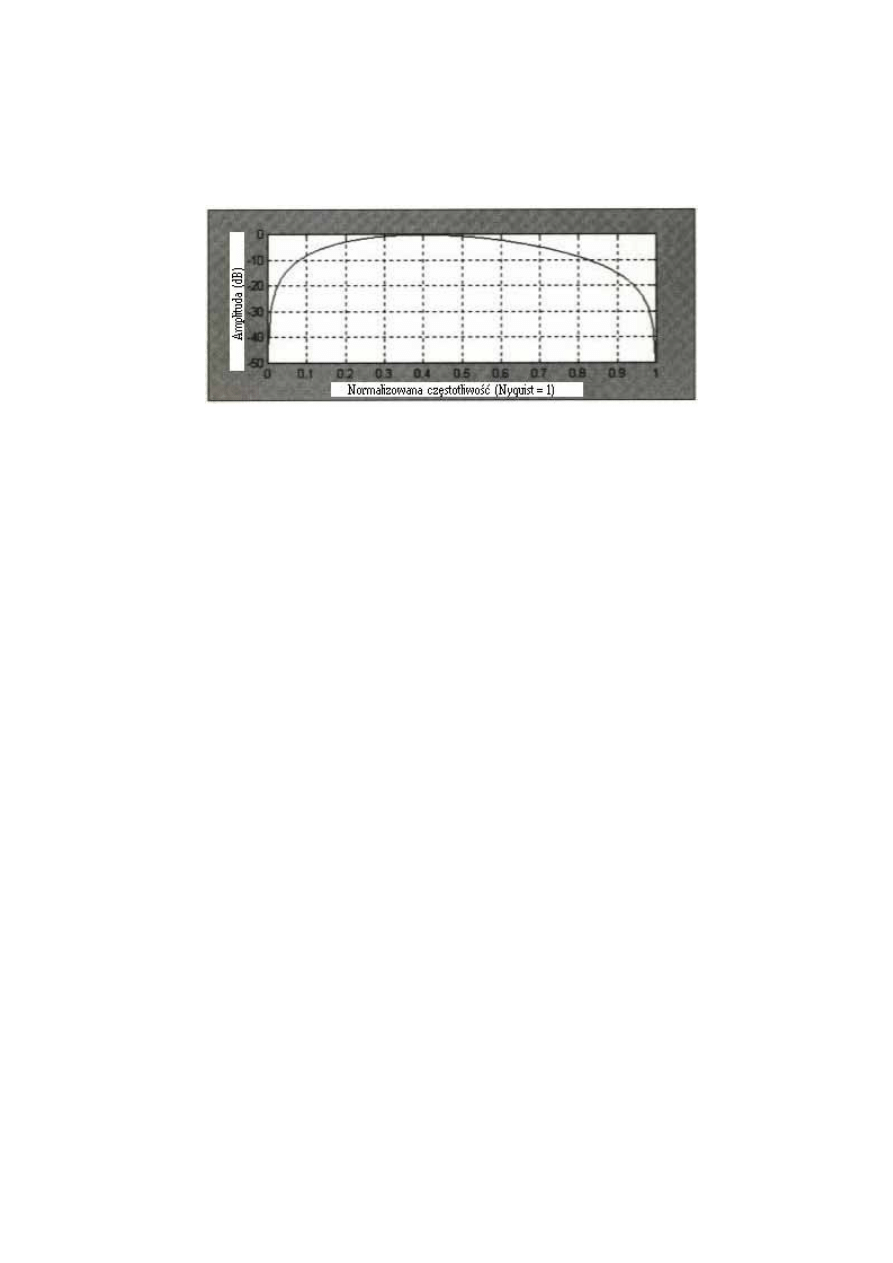

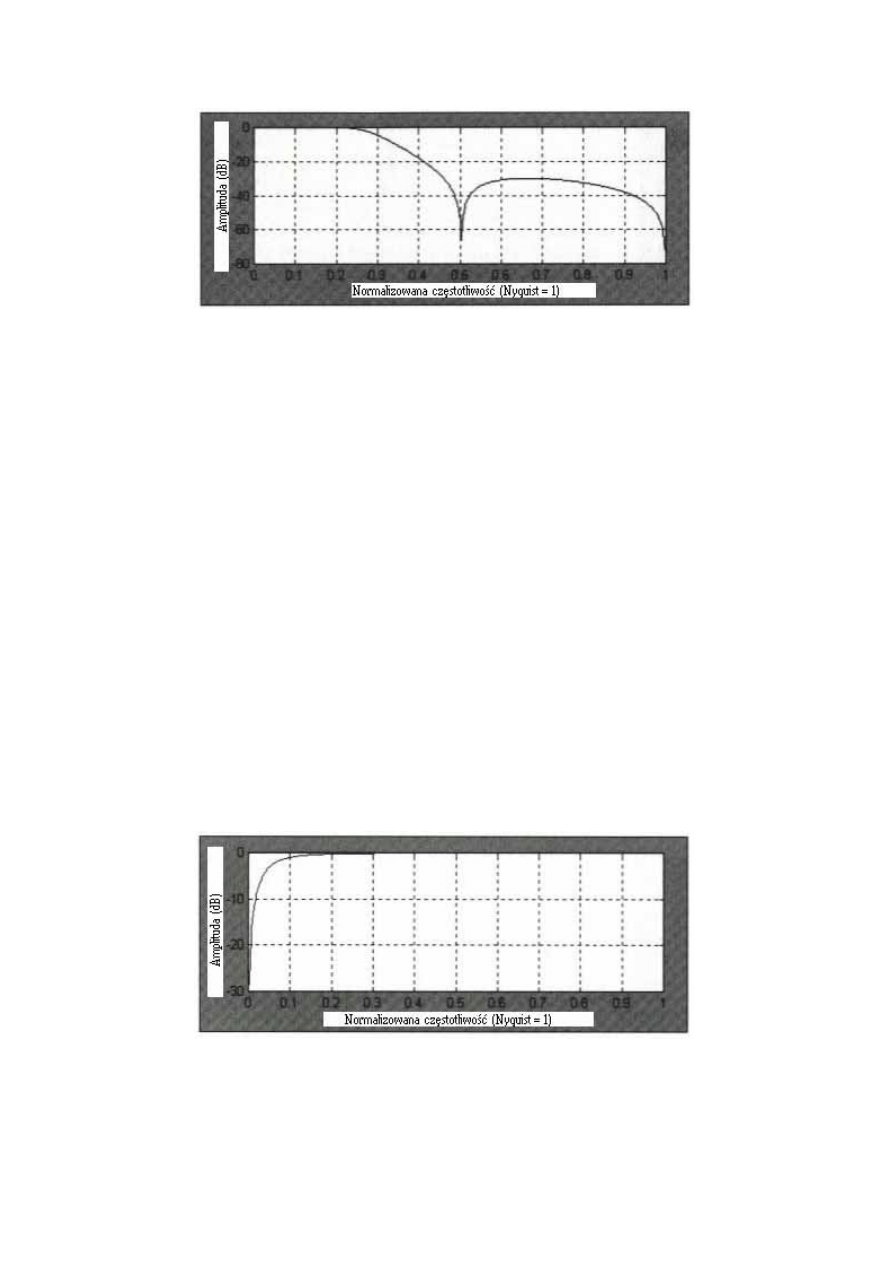

przykład, amplituda i faza danych wyjściowych 2-słupkowej SMA pokazane są na Rys. 4.1.

Amplituda filtra wyjściowego jest wykreślona w decybelach (20*log(amplituda fali)).

Rysunek 4.1 Amplituda i faza odpowiadająca 2-słupkowej SMA.

Rys. 4.1 pokazuje, że 2-słupkowy cykl jest prawie wyeliminowany, ponieważ dwie

próby na cykl średnio dają zero. Wykres fazy pokazuje fazę jako funkcję częstotliwości.

Okres cyklu jest obliczany jako dwa podzielone przez normalizowaną częstotliwość. Dlatego

normalizowana częstotliwość dla 5-słupkowego cyklu wynosi 0.25. Tak więc, 5-słupkowy

cykl doznaje 25-stopniowego opóźnienia fazowego w 2-słupkowej SMA. Podobnie, 3-

słupkowy cykl (normalizowana częstotliwość=0.667) ma 60-stopniowe opóźnienie fazowe.

Definicja opóźnienia grupowego to rozpiętość zmian fazy w stosunku do częstotliwości

kątowej. Rozpiętość zmian fazy 2-słupkowej SMA jest stała dla wszystkich częstotliwości.

Rozpiętość można obliczyć jako fazę, przy częstotliwości Nyquista (1/2*pi), podzieloną przez

kątową częstotliwość Nyquista=2*π*0.5. Przeprowadzając dzielenie zobaczymy, że grupowe

przesunięcie wynosi 0.5 słupka – dokładne opóźnienie wyciągniemy z opóźnienia (N-1)/2

Średnie ruchome

35

obliczonego z szerokości rozważanego filtra. To obliczenie opóźnienia jest bardziej

powszechną definicją opóźnienia, ponieważ ma zastosowanie również do filtrów IIR.

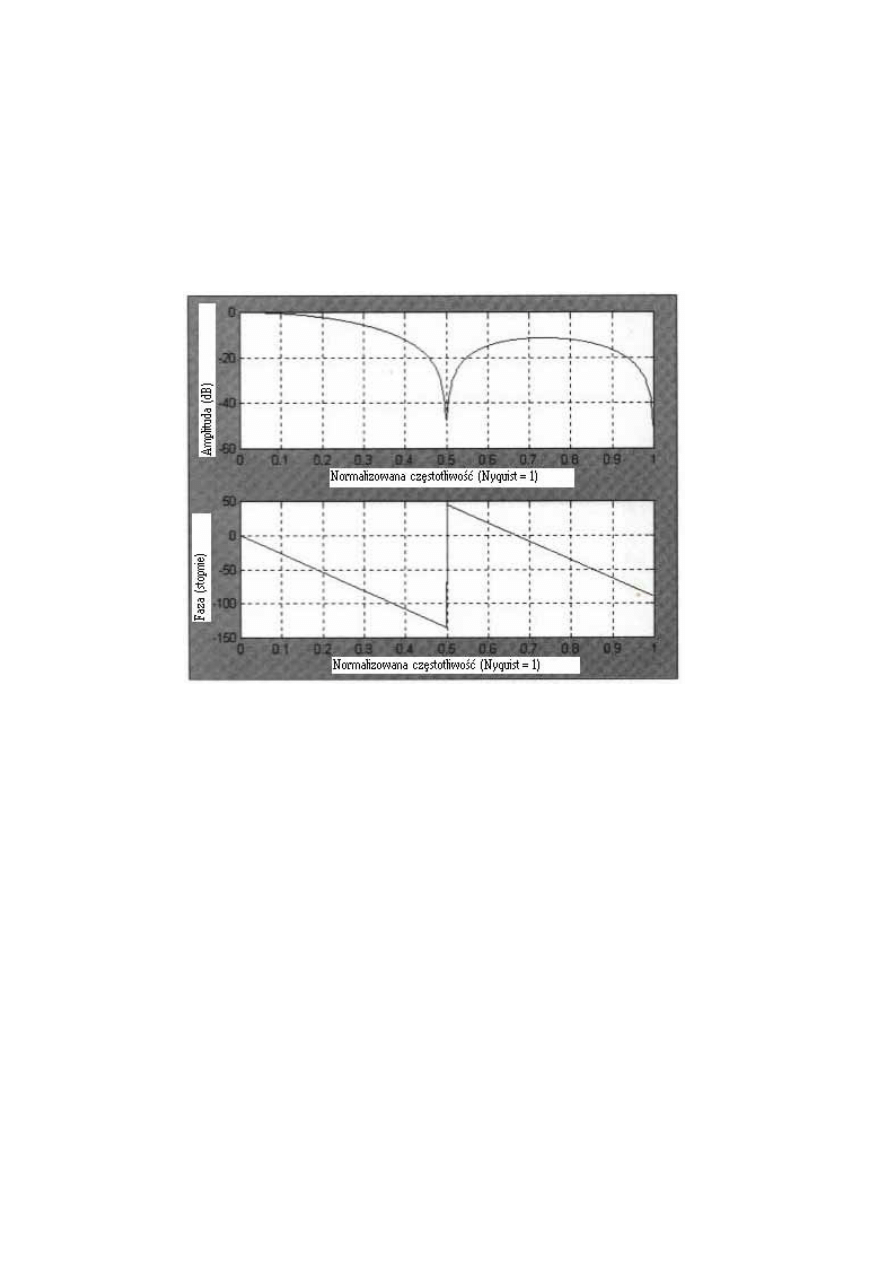

Rys. 4.2 pokazuje, że 2-słupkowy cykl i 4-słupkowy cykl są prawie wyeliminowane w

4-słupkowej SMA. Faza odpowiadająca filtrowi narysowana jest z 90-stopniową przerwą przy

amplitudzie o zerowej wartości, ale rozpiętość zmian fazy jest liniowa, za wyjątkiem

częstotliwości o dokładnie zerowej wartości. Całkowite przesunięcie fazowe wynosi (3*pi)/2

dla częstotliwości kątowej Nyquista wynoszącej pi, w rezultacie czego opóźnienia 1.5 słupka

są obliczane jako rozpiętość zmian fazy. Opóźnienie jest stałe dla wszystkich częstotliwości.

Rysunek 4.2 Amplituda i faza odpowiadająca 4-słupkowej SMA.

Podwajając ponownie szerokość SMA, zobaczymy opisaną na Rys. 4.3 8-słupkową

SMA. Wszystkie 2-, 8/3-, 4- i 8-słupkowe cykle usuwane są przez filtr, ponieważ każdy

odpowiada wielokrotności liczby całkowitej szerokości filtra. Całkowita liczba okresów cyklu

powoduje, że filtr uśrednia te cykle do zera. Całkowite przesunięcie fazowe przy

częstotliwości Nyquista wynoszącej (7*pi)/2 daje rezultat opóźnienia, chociaż filtr wynosi 3.5

słupków.

Średnie ruchome

36

Nyquista wynoszącej (7*pi)/2 daje rezultat opóźnienia, chociaż filtr wynosi 3.5 słupków.

Rysunek 4.3 Amplituda i faza odpowiadająca 8-słupkowej SMA.

Ważona średnia ruchoma (WMA) (Weighted Moving Average) jest filtrem FIR. Jest

ona podobna do SMA za wyjątkiem tego, że współczynniki filtra są ważone w odwrotnej

proporcji do danych liczbowych w filtrze oraz normalizowane są do sumy współczynników.

W zapisie EasyLanguage, [N] po zmiennej oznacza użycie zmiennej N słupków temu. Tak

więc WMA może napisana być jako

WMA=(4*Cena+3*Cena[1]+2*Cena[2]+Cena[3])/10

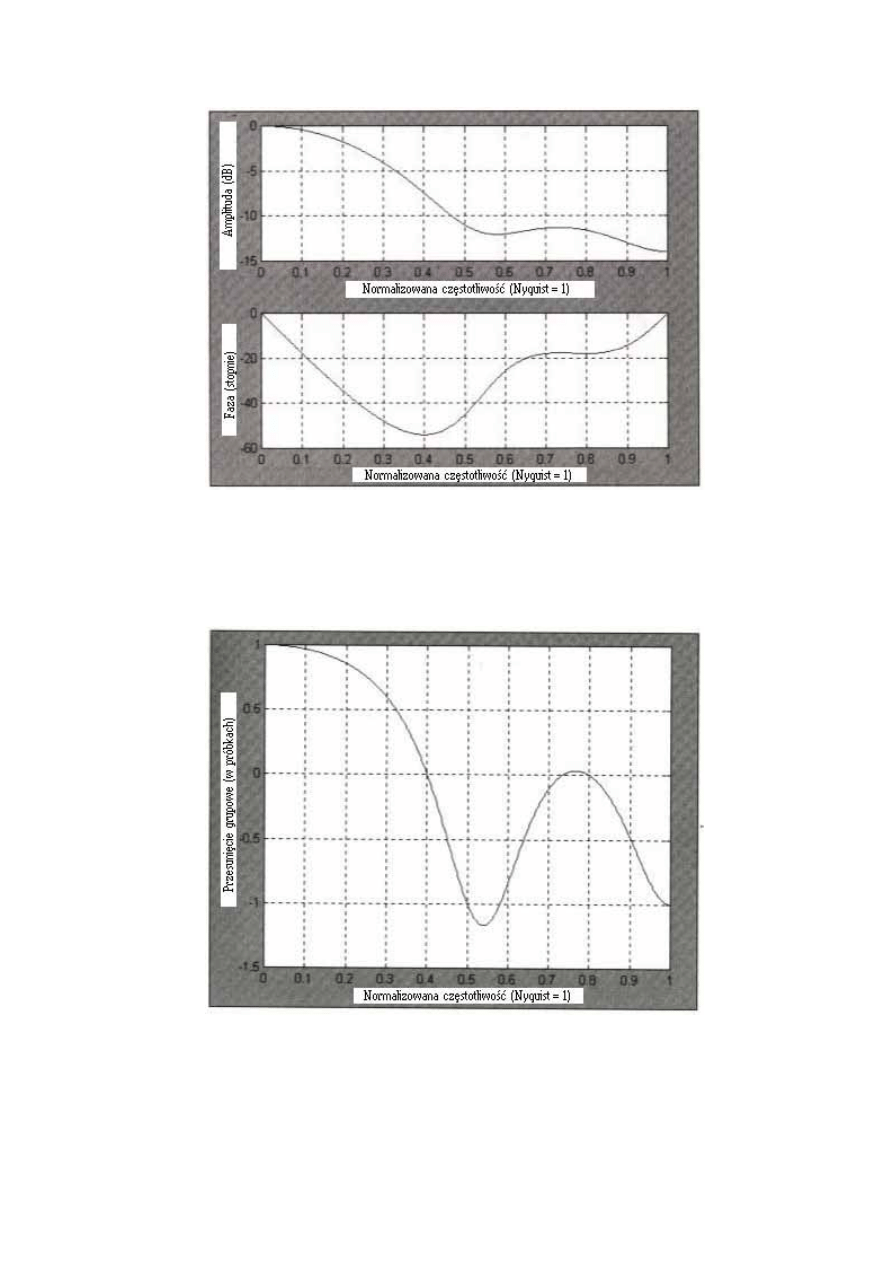

Częstotliwość i faza odpowiadające tej 4-słupkowej WMA pokazane są na Rys. 4.4.

Ponieważ WMA ma asymetrycznie ważone współczynniki, nie ma charakterystycznych

częstotliwości, ponieważ są one wycięte przez filtr.

Średnie ruchome

37

Rysunek 4.4 Amplituda i faza odpowiadająca 4-słupkowej WMA.

Dodatkowo, odpowiadająca faza nie jest liniowa co oznacza, że grupowe przesunięcie

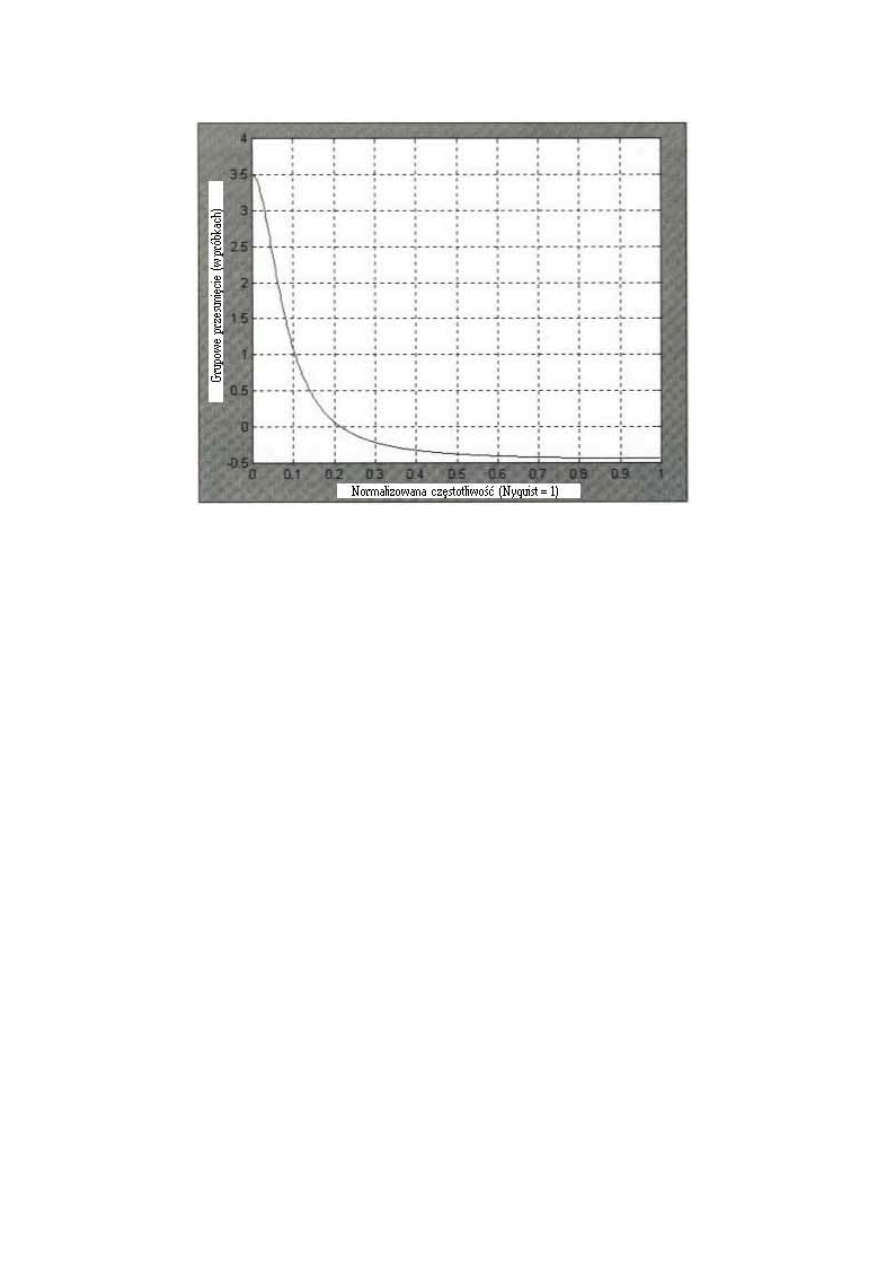

nie jest stałe dla wszystkich częstotliwości. Grupowe przesunięcie 4-słupkowej WMA

pokazane jest na Rys. 4.5.

Rysunek 4.5 Grupowe przesunięcie 4-słupkowej WMA.

Współczynniki WMA tworzą zarys trójkąta w poprzek szerokości filtra. Znaczące

opóźnienie niskiej częstotliwości filtra FIR może być porównane ze „środkiem ciężkości”

figury geometrycznej opisanej za pomocą współczynników filtra. Ponieważ figurą

Średnie ruchome

38

geometryczną współczynników WMA jest trójkąt, opóźnienie niskiej częstotliwości może być

opisane wyrażeniem (N-1)/3, ponieważ jest to środek ciężkości trójkąta. Tak więc, dla 4-

słupkowej WMA, opóźnienie niskiej częstotliwości wynosi dokładnie 1 słupek. Odpowiada to

dokładnie obliczonemu przesunięciu grupowemu niskiej częstotliwości pokazanemu na Rys.

4.5. Opóźnienie dla składników częstotliwości, które były osłabione nie ma nic wspólnego,

ponieważ ich amplituda jest mało porównywalna z ich wejściowymi amplitudami.

Niektóre symetryczne filtry FIR są interesujące dla graczy, ponieważ wycinają

określone składniki częstotliwości, które prawdopodobnie istnieją w danych rynkowych. Na

przykład, 4-słupkowy symetryczny filtr FIR posiada poniższe współczynniki:

FIR=(Cena+2*Cena[1]+2*Cena[2]+Cena[3])/6

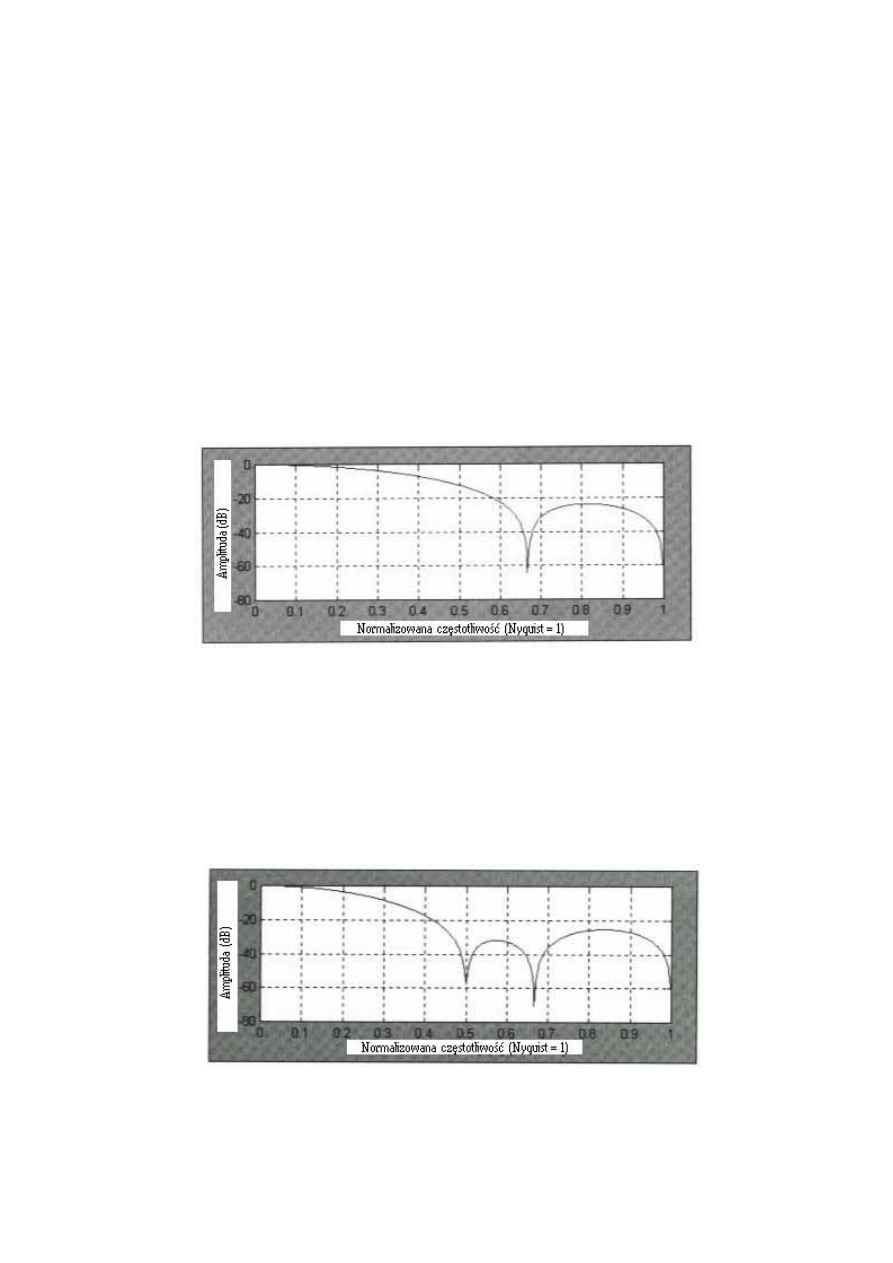

Ten filtr ma częstotliwość odpowiadającą częstotliwości pokazanej na Rys. 4.6. Ten

filtr wycina dokładnie 2- i 3-słupkowe cykle. Ma on opóźnienie 1.5 słupka dla wszystkich

częstotliwości.

Rysunek 4.6 Amplituda odpowiadająca symetrycznemu 4-słupkowemu filtrowi FIR.

Przenosząc to na 6-słupkowy symetryczny filtr FIR, współczynniki będą przedstawiać

się następująco:

FIR=( Cena+2*Cena[1]+3*Cena[2]+3*Cena[3]+2*Cena[4]+Cena[5])/12

Ten filtr posiada częstotliwość odpowiadającą częstotliwości pokazanej na Rys. 4.7.

Ten filtr wycina dokładnie 2-, 3- i 4-słupkowe cykle.

Rysunek 4.7 Amplituda odpowiadająca symetrycznemu 6-słupkowemu filtrowi FIR.

Średnie ruchome

39

Dodatkowo, wycinane okresy mają całkowitą liczbę słupków, filtr trwale osłabia składniki

częstotliwości pomiędzy tymi całkowitymi słupkami cykli. Ma on opóźnienie 2.5 słupka dla

wszystkich częstotliwości.

Filtry IIR

Filtry FIR, które omówiliśmy są nierekursywne. To jest, nie można używać

poprzednich obliczeń do obliczania aktualnej wartości średniej ruchomej. Filtry IIR

zasadniczo różnią się, ponieważ są one rekursywne. Wykładnicze średnie ruchome (EMA) są

najbardziej znane graczom. W EMA obliczenia wykorzystują część aktualnej ceny dodając ją

do innej części obliczonej 1 słupek temu. Pierwsza część, zazwyczaj zwana alfa, może

przybierać wartości pomiędzy zero i jeden. Te dwie części muszą w sumie wynosić jeden, tak

więc druga część musi przybrać wartość jeden minus alfa. Równanie obliczające EMA brzmi:

EMA=α*Cena+(1-α)*EMA[1]

EMA

staje

się średnią ruchomą krocząc od słupka do słupka, od lewej do prawej

strony, przez wszystkie dane liczbowe ceny. Ja zawsze zapisuję EMA w postaci pokazanego

kodu, aby mieć pewność, że suma α i (1-α) daje jeden. Jeśli te dwa składniki nie dają w sumie

jedności, to sygnał wyjściowy filtra jest błędny i może wzrosnąć wystarczająco dużo aby

spowodować zawieszenie pracy komputera.

Termin

wykładnicza opisuje sposób, w jaki EMA przemieszcza odpowiednie rozkłady

danych w amplitudzie w odniesieniu do pojedynczego sygnału wejściowego. Wyobraź sobie

przypadek, w którym ustalone dane liczbowe mają amplitudę 1/alfa dla pierwszego słupka i

amplitudę równą zeru dla każdego innego słupka. Gdy zastosuję EMA do tej danej, to

pierwszym sygnałem wyjściowym z filtra będzie jeden, ponieważ nie było żadnej poprzedniej

wartości EMA. W kolejnych obliczeniach, wartość ceny wynosi zero, a więc następne

obliczenia wymagają bardzo znacznych potęg (1-alfa). Tak więc, wyjściowa amplituda spada

wykładniczo wraz liczbą obliczeń.

Termin alfa jest zwykle odnoszony do długości SMA za pomocą poniższego wzoru:

α=2/(długość+1)

Ja

preferuję myślenie o alfa EMA w kategoriach opóźnienia, ponieważ opóźnienie

bezpośrednio oddziałuje na EMA w moim własnym systemie transakcyjnym. Ponieważ

opóźnienie jest prawie połową długości okienka SMA, to alfa może być obliczone jako:¹

α=1/(Opóźnienie+1)

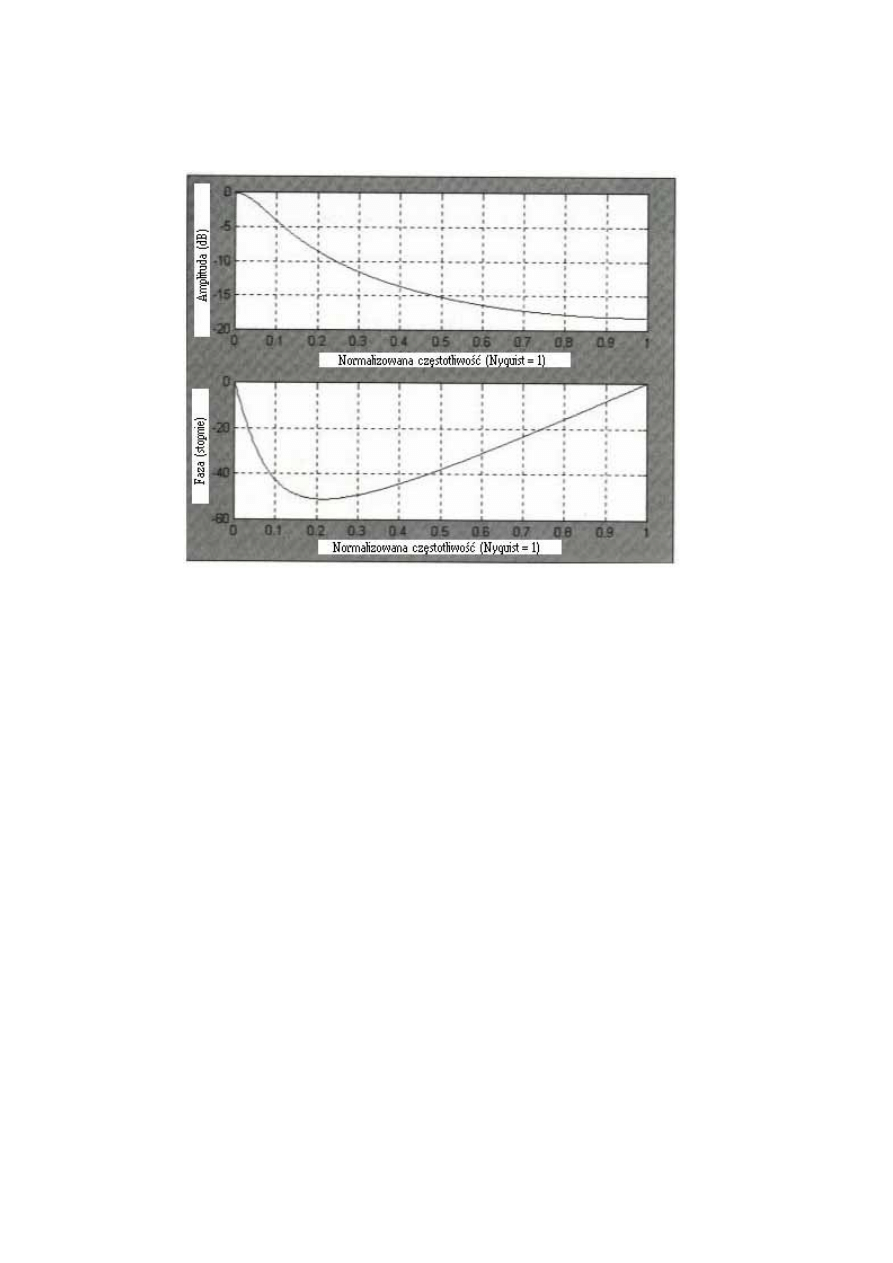

Równoważnikiem alfa w 8-słupkowej SMA jest 0.222. Faza i amplituda

odpowiadająca użytej wartości alfa pokazane są na Rys. 4.8. Można go porównać do

amplitudy i fazy odpowiadającej 8-słupkowej SMA na Rys. 4.3.

_____________

¹John F. Ehlers. Rocket Science for Traders. John Wiley & Sons, New York, 2001, p. 29.

Średnie ruchome

40

Rysunek 4.8 Amplituda i faza odpowiadająca EMA, której α=0.222.

Nie ma ostrych wycięć w odpowiedniej amplitudzie, ponieważ obliczenia rekursywne

wykluczają to. Przesunięcie fazowe jest nieliniowe z powodu tego, że grupowe przesunięcie

(opóźnienie) nie jest stałe dla wszystkich częstotliwości. Grupowe przesunięcie dla tej EMA

jest przedstawione na Rys. 4.9. Pamiętaj, że opóźnienie niskiej częstotliwości o 3.5 słupka jest

dokładnie takie samo jak opóźnienie równoważnej SMA, ale to opóźnienie spada gwałtownie

wraz ze wzrostem częstotliwości. Spadek opóźnienia wraz ze wzrostem częstotliwości jest

jedną z zasad wykorzystywanych w EMA porównywalnej z SMA.

Średnie ruchome

41

Rysunek 4.9 Grupowe przesunięcie odpowiadające EMA, której α=0.222.

Filtry nieliniowe

Filtry

posiadające idealne charakterystyki zwane są filtrami dopasowanymi. To jest,

ich odpowiedź jest dopasowana do kształtu i prawdopodobieństwa gęstości funkcji kształtów

fal obecnych w jej sygnale wejściowym. Każdy szum, który nie odpowiada spodziewanemu

kształtowi fali jest eliminowany. Oczywiście, jeśli znamy mniej więcej kształty fal

rynkowych nie ma potrzeby ich filtrowania. W dolnoprzepustowych filtrach przyjmujemy

podstawowe założenie, że żądane sygnały mają relatywnie niską częstotliwość, a szum ma

relatywnie wysoką częstotliwość. Tak więc, oddzielamy sygnały od szumu korzystając z ich

charakterystycznych częstotliwości. To założenie nie zawsze jest słuszne.

Wiemy,

że ceny mogą czasem gwałtownie zmieniać się. Te gwałtowne zmiany

oznaczają jakąś krótkotrwale występującą wysoką częstotliwość. Niektóre nieliniowe filtry

zostały zaprojektowane² do przechwycenia tych przypadków i dodatkowo jeszcze do

wyeliminowania szumów o wysokiej częstotliwości. Filtry Kaufman Adaptive Moving

Average (KAMA) i Variable Index Dynamic Average (VIDYA) wykonują to dzięki

przerobieniu alfa w EMA, stosownie do obserwowanej zmienności. Filtr Maximum Entropy

Spectral Analysis (MESA) Adaptive Moving Average (MAMA) przesuwa swoje pasmo

przepustowe stosownie do raptownych ruchów w mierzonej fazie. Filtr Ehlera jest filtrem

FIR, którego współczynniki obliczane są na podstawie ostrych zmian amplitudy w cenie.

Skoro cykle relatywnie powolnie zmieniają parametr w czasie, mierzenie MESA ma

na ogół niewielkie zastosowanie w filtrach nieliniowych. Dlatego, odsyłamy do innych prac,

gdzie są one omówione.

______________

²John F. Ehlers. Rocket Science for Traders. John Wiley & Sons, New York, 2001, Rozdziały 17 i 18.

Średnie ruchome

42

Zapamiętaj

Niezależnie od wzoru, celem średnich ruchomych jest gładzenie wejściowych danych

liczbowych. Ich użycie stanowi kompromis pomiędzy żądanym gładzeniem, a powstałym

opóźnieniem. Poniżej przedstawione są charakterystyki najbardziej popularnych średnich

ruchomych:

SMA

Przesunięcie wynosi (N-1)/2.

Pasmo Przepustowe Okresu wynosi 2*N.

Przesunięcie fazowe jest funkcją liniową szerokości okienka .

Poszczególne okresy ważne dla przeprowadzania transakcji mogą być wycięte za

pomocą symetrycznie ważonych współczynników.

WMA

Przesunięcie wynosi (N-1)/3.

Pasmo Przepustowe Okresu wynosi 2*N.

Daje najlepszy efekt filtrowania dla zadanej wielkości opóźnienia.

EMA

α=1/(Opóźnienie+1).

α=2/(N+1) gdy porównujemy do SMA.

α i (1-α) muszą zawsze dać w sumie jeden.

Pasmo Przepustowe Okresu wynosi -2α/ln(1-α)=4α/(α*(2+α)).

Funkcje impetu

43

Rozdział 5

Funkcje impetu

Faza

odpowiadająca filtrom, stosowana we wskaźnikach technicznych i systemach,

czasami prowadzi do nierealnych wniosków. Średnie ruchome wymagają sumowanych

danych liczbowych i są analogiczne do rachunków całkowych. Impety funkcji wymagają

różnic pomiędzy próbami danych liczbowych i dlatego są analogiczne do rachunku

różniczkowego. Zakładając, że mamy czystą postać fali sinusoidalnej, jej pochodną można

napisać jako:

d[Sin(ωt)]/dt=ωCos(ωt)=ωSin(ωt+90)

Innymi

słowy, rozpiętość zmian czystego cyklu jest dokładnie tym samym cyklem z

90-stopniowym wyprzedzeniem fazowym, pomnożonym przez stałą. Jeśli utworzymy

wyprzedzenie fazowe, to mamy sposób przewidzenia zwrotnego punktu na rynku. Możemy

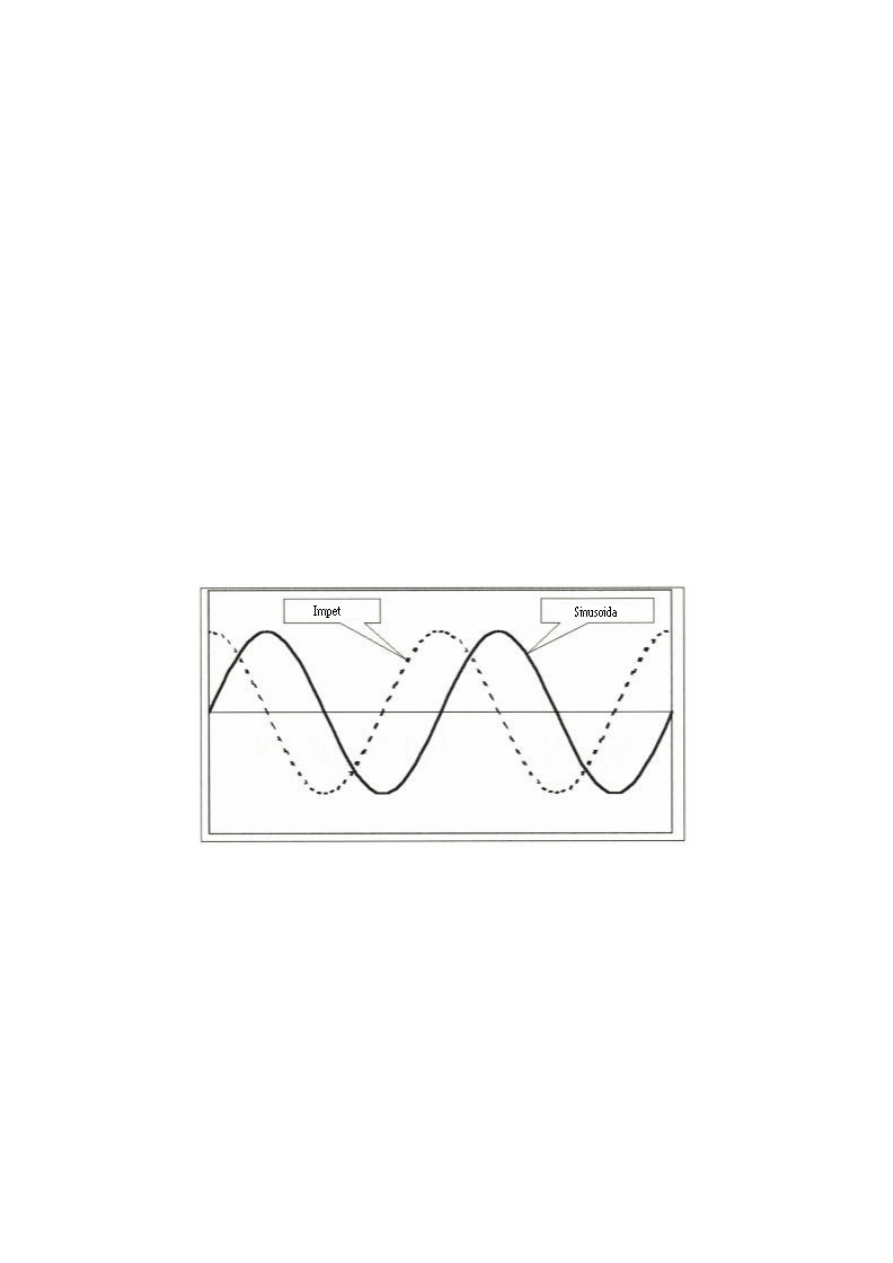

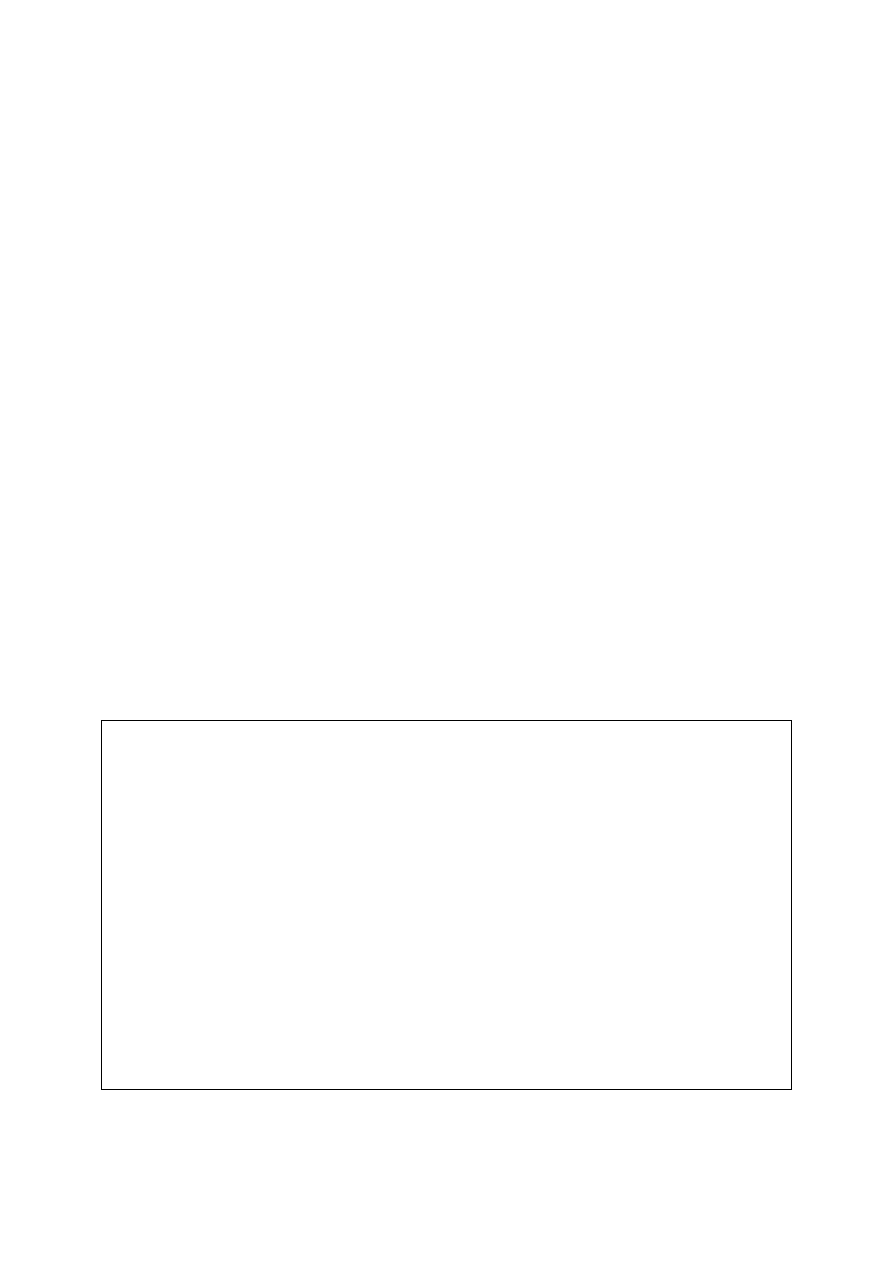

przedstawić impet w sposób graficzny, tak jak pokazano to na Rys. 5.1, gdzie pokazano impet

czystej sinusoidy.

Rysunek 5.1 Impet wyprzedzający czystą sinusoidę o 90 stopni.

Ponieważ impet jest kierunkiem zmian funkcji, to impet sinusoidy jest maksymalny

przy lewym brzegu rysunku 5.1, gdzie sinusoida przecina zero. Impet maleje wraz ze

wzrostem sinusoidy. Osiąga on zero w punkcie, w którym sinusoida posiada wierzchołek. Kąt

nachylenia sinusoidy w tym punkcie wynosi zero powodując, że impet wynosi zero.

Posuwając się na prawo, kąt nachylenia sinusoidy wzrasta w kierunku ujemnym powodując,

że impet osiąga swoje ujemne maksimum w chwili, gdy sinusoida ponownie przetnie zero.

Impet zaznaczony jest na Rys. 5.1 linią przerywaną. Ta linia przerywana posiada taką

charakterystykę, że osiąga wierzchołek o 90 stopni wcześniej niż sinusoida osiąga swój

wierzchołek i osiąga dno o 90 stopni przed sinusoidą.

Jeśli cena była sinusoidą, to powinniśmy łatwo wyciągnąć wniosek, że impet jest

wskaźnikiem wyprzedzającym. Ale jest to prawdą tylko w przypadku, gdy rynek jest w

Trybie Cyklu. Dlatego też, przed oznaczeniem wskaźnika przydatnego do określenia impetu,

Funkcje impetu

44

najpierw koniecznie należy zidentyfikować tryb rynku. Metody identyfikowania trybu rynku,

omówiono w Rozdziale 11.

Nie jestem w stanie powiedzieć ilu graczy pytało mnie, czy można utworzyć sygnał,

prawidłowo wskazujący przyszły ruch rynku na zaledwie 1 słupek wcześniej. Typowe pytanie

brzmi: ”Czy możesz dokładnie określić impet?”. W większości prostych przypadków impet

jest dokładnie 1-słupkową różnicą ceny. Impet jest jednak zdradliwy, ponieważ może dać

błędny sygnał odwrócenia rynku. Chociaż kusiło to wielu doświadczonych techników,

zaprojektowanie prawidłowego sygnału impetu, tak aby zawsze prawidłowo wskazywał punkt

zwrotny na rynku, jest niemożliwe.

Pierwsze równanie w tym rozdziale pokazuje, że amplituda impetu jest wprost

proporcjonalna do częstotliwości. Amplitudą jest omega (ω), która wynosi 2*π*częstotliwość.

Tego samego zjawiska spodziewamy się na rynku. Jeśli, z jednej strony, weźmiemy prostą

różnicę 2-słupkowego cyklu, który zmienia się pomiędzy +1 i –1, różnica będzie wartością

szczytową, czyli 2. Z drugiej strony, jeśli mamy 50-słupkowy cykl wahający się pomiędzy +1

i –1, to maksimum impetu będzie w przybliżeniu wynosić 2/25=0.08. Nie istnieje impet dla

niezwykle długich cykli, ponieważ zasadniczo nie ma on kierunku zmian, użytecznego dla

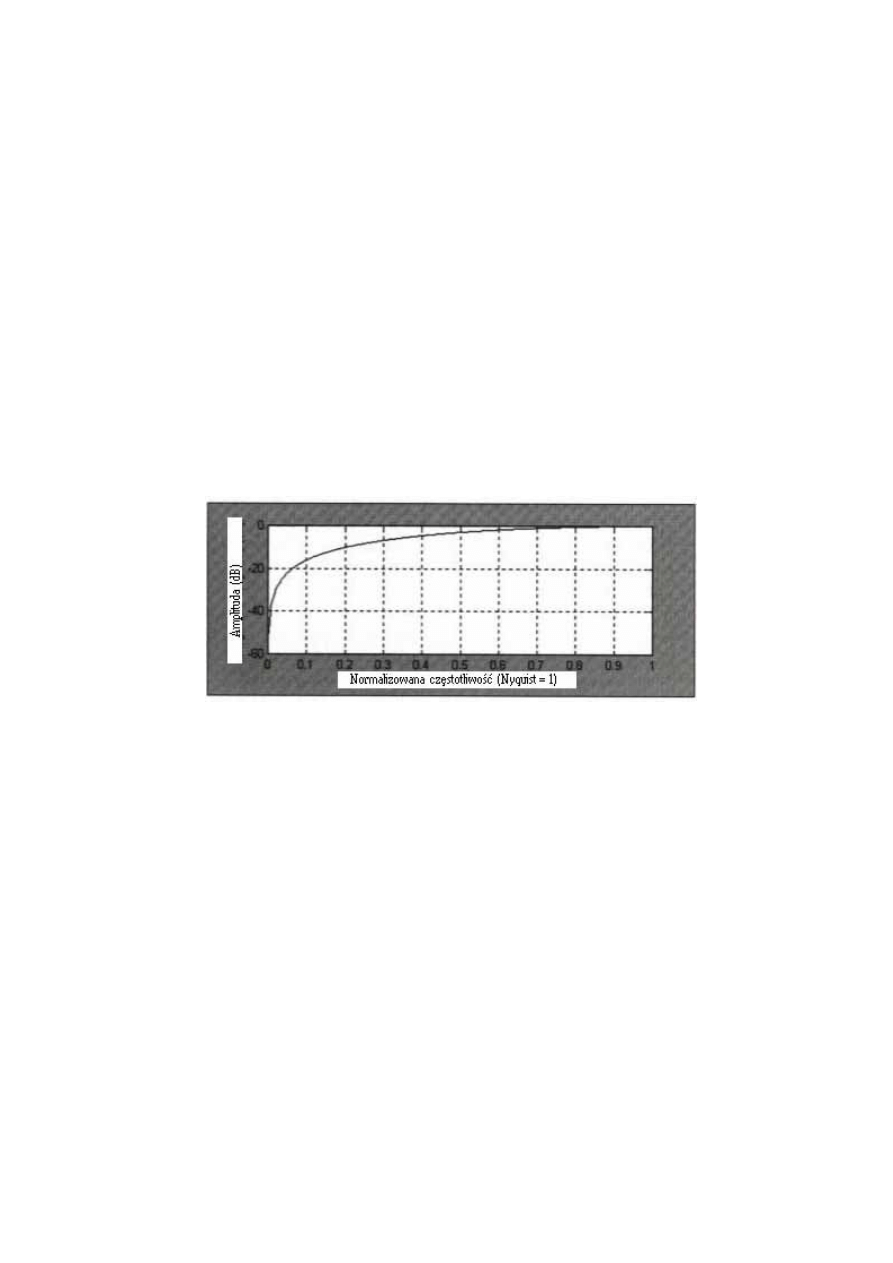

transakcji rynkowych. Częstotliwość odpowiadająca prostemu 1-słupkowemu impetowi

pokazana jest na Rys. 5.2.

Rysunek 5.2 Częstotliwość odpowiadająca prostemu impetowi.

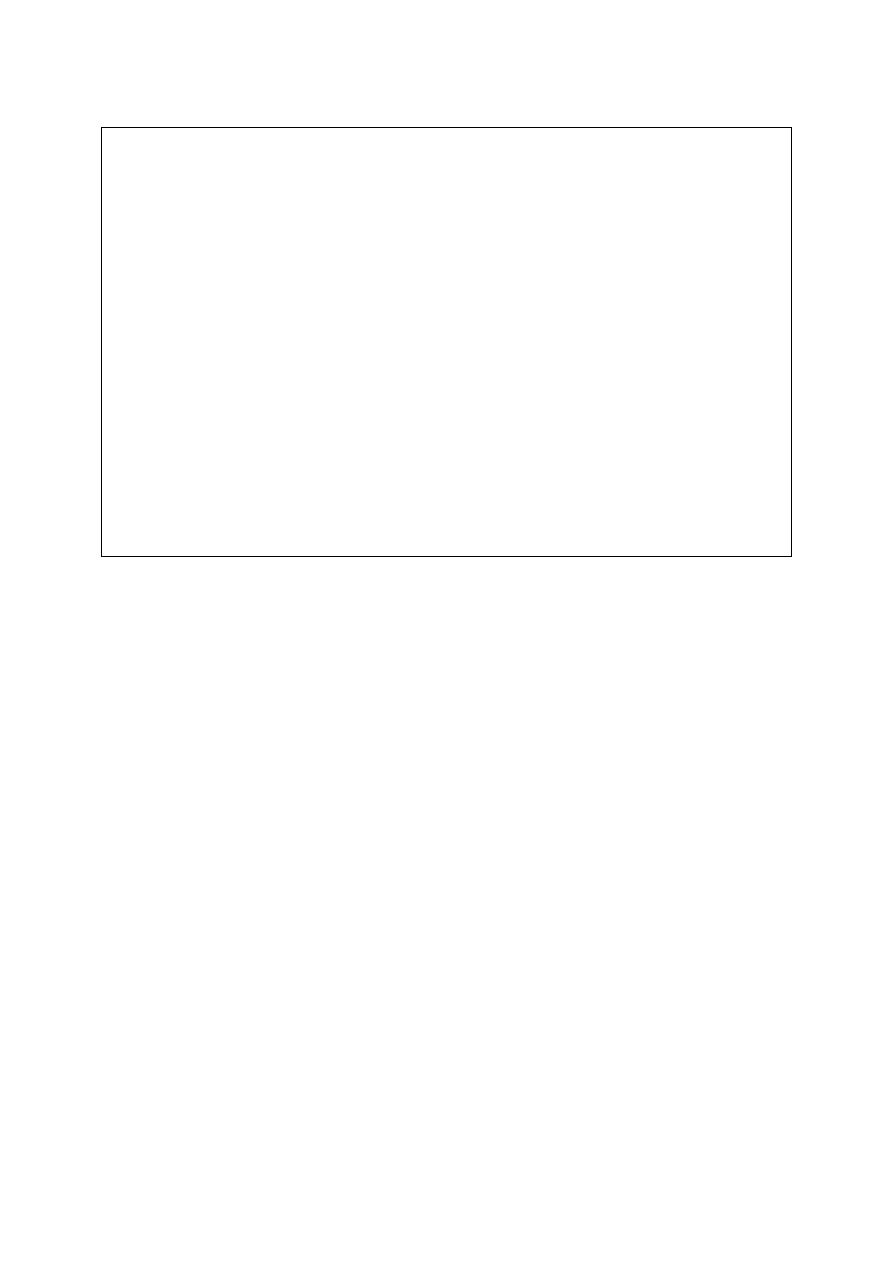

Rys. 5.2 pokazuje, że sygnał zerowej częstotliwości jest prawie całkowicie usunięty

przez filtr. Krótsze częstotliwości są usuwane w mniejszym stopniu. Na przykład, sygnał 10-

słupkowego cyklu ma normalizowaną częstotliwość wynoszącą 2/Okres=2/10=0.2 i jest

osłabiony tylko o około 10 dB. Sygnał 4-słupkowego cyklu (2/4=0.5 normalizowanej

częstotliwości) jest osłabiony tylko o około 3 dB. Ponieważ składniki o niskiej częstotliwości

są usuwane a przechodzą składniki o wyższych częstotliwościach, Rys. 5.2 sugeruje, że impet

może być wykorzystywany jako filtr usuwający trend. Jednakże, pasmo przepustowe jest zbyt

wąskie, aby przynosiło praktyczne korzyści. Praktycznie akceptowanym obcięciem

częstotliwości jest punkt połowy mocy lub też inaczej punkt –3 decybelowy. Nawiązując do

tych definicji, tylko cykle o okresie 4-słupkowym lub mniejszym będą przepuszczane przez

filtr. Tworząc szerszy filtr możemy spłaszczyć odpowiedni sygnał. Jednakże, jeśli

poszerzymy filtr, to równocześnie zwiększymy opóźnienie. Podobnie jak w prostej średniej

ruchomej (SMA), opóźnienie N-słupkowego impetu wynosi Opóźnienie=(N-1)/2. A zatem, 1-

słupkowe opóźnienie dla 3-słupkowego impetu wynosi [Opóźnienie=(3-1)/2=2/2=1]. 3-

słupkowy impet obliczany jest z następującego wzoru:

Mo=0.5*Cena-0.5*Cena[2]

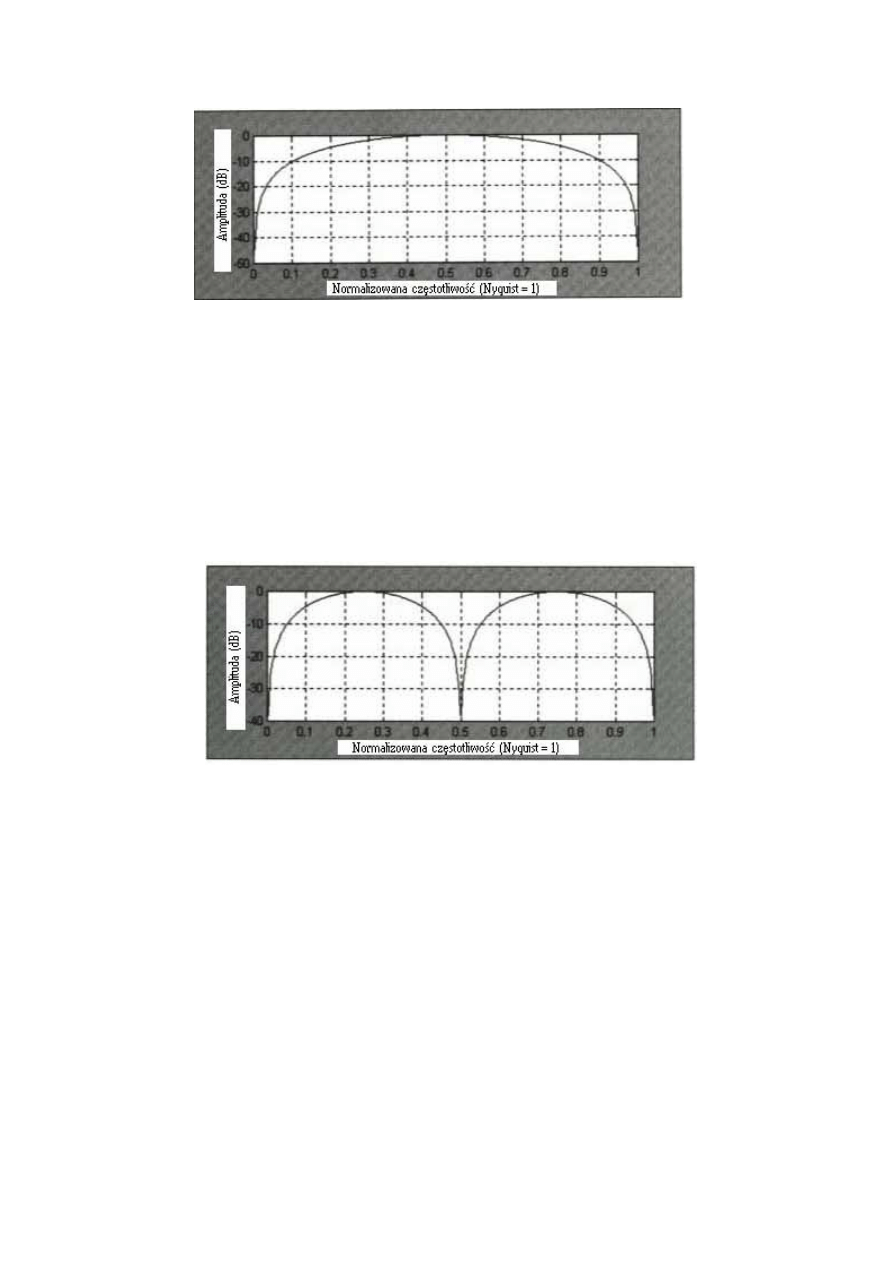

Częstotliwość odpowiadająca temu filtrowi pokazana jest na Rys. 5.3.

Funkcje impetu

45

Rysunek 5.3 3 słupkowy filtr oddzielający trend powoduje spłaszczenie częstotliwości i usunięcie 2-

słupkowych cykli.

W

przeciwieństwie do prostego impetu filtra na Rys. 5.2, z filtra przedstawionego na

Rys. 5.3 możemy odnieść dwie oczywiste korzyści. Pierwsza korzyść, to częstotliwość

odpowiadająca filtrowi jest bardziej spłaszczona. Na przykład, osłabienie przy

normalizowanej częstotliwości 0.1 (20-słupkowy cykl) wynosi tylko –10 dB zamiast w

przybliżeniu –17 dB, jak na Rys. 5.2. Drugą korzyścią jest to, że 2-słupkowy cykl (o

normalizowanej częstotliwości=1), jest prawie całkowicie wytłumiony. 2-słupkowy filtr jest

zawsze wytłumiony w filtrze impetu jeśli klasa filtra symetrycznego jest nieparzysta.

Jeśli kawałeczek jest dobry, to całość jest znacznie lepsza - być może.

Rysunek 5.4 5-słupkowy impet usuwa 2- i 4-słupkowe składniki cyklu.

Możemy spróbować spłaszczyć odpowiednią częstotliwość, używając 5-słupkowy

impet. Właściwym wzorem jest:

Mo=0.5*Cena-0.5*Cena[4]

Częstotliwość odpowiadająca temu 5-słupkowemu impetowi, pokazana jest na Rys.

5.4. Niestety, wprowadziliśmy inną częstotliwość wycięcia 4-słupkowego cyklu.

Zatrzymajmy się na chwilę i pomyślmy o tym. Widzimy, że to ma sens, ponieważ

odejmowanie danych liczbowych od 4-słupkowego cyklu 4 słupki temu będzie dokładnie

znosić każdy sygnał wejściowy w górnoprzepustowym filtrze.

Wycinanie

częstotliwości przedstawione na Rys. 5.4 może być wyeliminowane przez

utworzenie filtra mającego symetryczne współczynniki. Na przykład, jeśli napiszemy

równanie jako:

Mo=0.0909*Cena+0.4545*Cena[1]+0-0.4545*Cena[3]-0.0909*Cena[4]

Funkcje impetu

46

Otrzymamy

odpowiednią częstotliwość górnoprzepustową pokazaną na Rysunku 5.5.

Szybko dochodzimy do punktu przewężenia. Na przykład, tłumienie dla 20-słupkowego cyklu

wynosi od –5 dB na Rys. 5.4 do około –8 dB na Rys. 5.5. Dodatkowo, opóźnienie

górnoprzepustowego filtra wynosi 3 słupki.

Rysunek 5.5 Pasmo przepustowe częstotliwości odpowiadające 5-słupkowemu górnoprzepustowemu

filtrowi.

Zaletą 90-stopniowego wyprzedzenia fazowego, dzięki temu zróżnicowaniu, jest

szybki spadek z powodu przesunięcia grupowego. Całkowite opóźnienie fazowe jako funkcję

okresu cyklu, dzięki 3-słupkowemu opóźnieniu, można zapisać jako:

Opóźnienie Fazowe=360*3/Okres-90 stopni