Jan Mazurek, 2008-11-05 11:44

Dziś trudno jest zorientować się w gąszczu działających funduszy, który z nich jest najlepszy i

odpowiada naszym preferencjom. Problem staje się coraz większy, gdyż liczba funduszy z każdym

rokiem rośnie. W sukurs inwestorom przychodzą wskaźniki finansowe.

Ocenę

funduszy

można przeprowadzić przy pomocy wielu wskaźników stosowanych w analizie

finansowej, szczególnie

portfelowej

. Pozwalają one określić jakość zarządzania danym funduszem na tle

całego rynku lub danej grupy funduszy. Miarą sytuacji rynkowej jest benchmark.

Statuty

funduszy

wskazują niejednokrotnie benchmark, który zamierzają utrzymać w przyszłości. Należy zdawać sobie

sprawę, że nie jest to gwarancja osiągnięcia określonej stopy zwrotu. Benchmark może być pobity lub nie.

To pozwala na porównanie funduszy stosujących taką samą

politykę inwestycyjną

. Dla potencjalnych

inwestorów

wskaźniki stanowią cenne narzędzie wspomagające ich decyzje inwestycyjne.

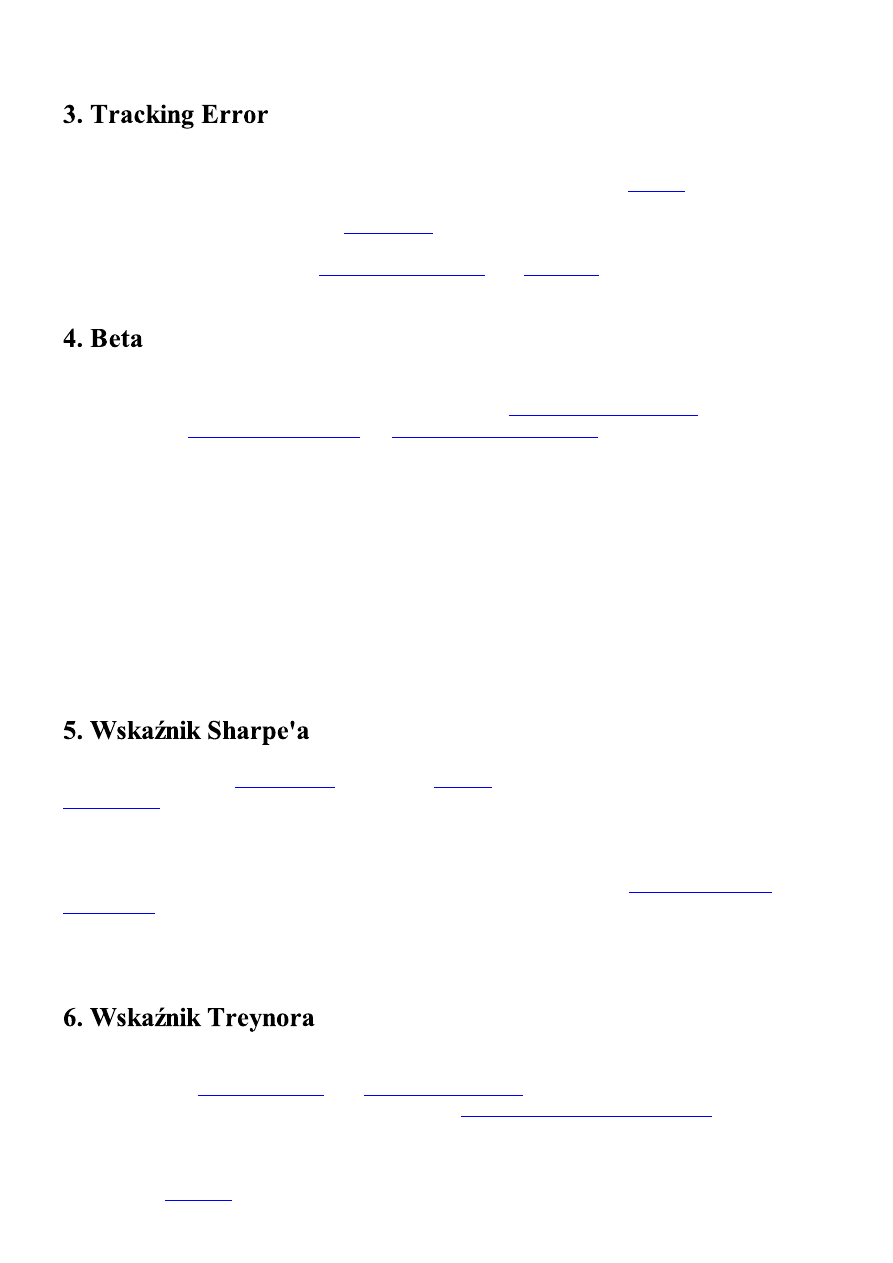

Wskaźnik Information Ratio (IR) jest jednym z najpopularniejszych wskaźników wykorzystywanych dla

porównania poziomu

ryzyka

różnych

funduszy inwestycyjnych

. Wyraża ona relację oczekiwanej

dodatkowej

stopy zwrotu

do ryzyka, mierzonego odchyleniem standardowym dodatkowych stóp zwrotu,

które to miary są związane z ocenianym funduszem. Dodatkowa stopa zwrotu stanowi nadwyżkę stopy

zwrotu funduszu ponad stopę zwrotu benchmarku, który obejmuje określoną grupę funduszy stosującą

taką samą politykę inwestycyjną. Oczekiwaną stopę zwrotu stanowi średnia arytmetyczna historycznych

dodatkowych stóp zwrotu.

gdzie:

Ri – stopa zwrotu z funduszu w okresie „i”

Rm – stopa zwrotu z benchmarku

n – ilość okresów branych do obliczeń

Wartości IR niższe od 0,50 należy uważać za niekorzystne. Dopiero po przekroczeniu 0,50 można mówić

o wyniku dobrym. Szczególnie korzystne są wartości wskaźnika powyżej 0,75.

Oceny jakości funduszy inwestycyjnych - Bankier.pl

http://www.bankier.pl/wiadomosci/print_multi.html?article_id=1858278

1 z 5

2009-08-27 19:45

Wskaźnik Tracking Error (TR) służy do oceny efektów zarządzania w porównaniu z benchmarkiem. Im

mniejsza jest wartość wskaźnika TR wyniki inwestycyjne osiągane przez dany

fundusz

są bardziej

zbliżone do wyników benchmarku – różnice są niewielkie. Przy konstrukcji tego wskaźnika uwzględnia się

odchylenie standardowe dodatkowych

stóp zwrotu

, stanowiących różnicę pomiędzy stopą zwrotu

funduszu i stopą zwrotu benchmarku. Benchmark może dotyczyć grupy funduszy inwestycyjnych

stosujących taką samą lub zbliżoną

politykę inwestycyjną

. Dla

inwestora

wskaźnik ten stanowi źródło

informacji o jakości zarządzania danym funduszem – umiejętności zarządzającego.

Beta jest wskaźnikiem obrazującym wrażliwość zmiany ceny danego instrumentu finansowego w

porównaniu ze zmianą przyjętego benchmarku. W przypadku

funduszy inwestycyjnych

mówimy o

zmianie wartości

jednostki uczestnictwa

lub

certyfikatu inwestycyjnego

. Wskaźnik beta może

przyjmować wartości dodatnie, jak również ujemne. Wartości dodatnie wskaźnika beta świadczą o tym, że

wartość tytułu uczestnictwa w funduszu inwestycyjnym zmienia się zgodnie z kierunkiem zmian

benchmarku.

Jeżeli wskaźnik beta jest równy jedności wówczas cena instrumentu finansowego zmienia się dokładnie

tak samo jak benchmark. Wartości z przedziału (0;1) mówią, że zmiany ceny instrumentu są wolniejsze niż

benchmarku. Na przykład dla beta=0,5 wzrost benchmarku o 8% skutkuje wzrostem ceny instrumentu o

4%. Jeżeli beta jest wyższy od jedności wówczas cena instrumentu zmienia się dynamiczniej niż

benchmark. Im wyższą wartość przyjmuje wskaźnik beta, tym bardziej ryzykowna jest rozpatrywana

inwestycja. Na przykład dla beta równego 1,2 przy spadku benchmarku o 10% wystąpi spadek wartości

tytułu uczestnictwa o 12%. Beta równe zero świadczy o braku wrażliwości danego funduszu na sytuację

rynkową. Jeżeli beta jest ujemny wówczas relacje zmian są odwrotne niż dla beta większego od zera.

Jest to popularna miara

oceny ryzyka

inwestycji w

fundusz

. Stanowi on relację przeciętnej dodatkowej

stopy zwrotu

do odchylenia standardowego dodatkowej stopy zwrotu będące pochodną ryzyka

całkowitego. Dodatkowa stopa zwrotu jest to nadwyżka zysku jaką daje dany fundusz ponad stopę wolną

od ryzyka. Wskaźnik ten pozwala wybrać fundusz o najwyższej stopie zwrotu przy minimalnym ryzyku –

dodatnia wartość wskaźnika. Jeżeli wskaźnik jest ujemny wówczas świadczy to, że zysk z funduszu jest

niższy niż rynkowa stopa wolna od ryzyka. Zazwyczaj przyjmuje się, że jest to

rentowność bonów

skarbowych

.

Różnica pomiędzy tym wskaźnikiem, a wskaźnikiem IR polega na tym, że w pierwszy odnosi się do stopy

zwrotu z benchmarku, a drugi do rentowności instrumentów pozbawionych ryzyka.

Wskaźnik Treynora uwzględnia dwa rodzaje ryzyka: wynikającego z ogólnej sytuacji na całym rynku

określane mianem

systematycznego

oraz

ryzyka specyficznego

charakterystycznego dla aktywów

znajdujących się w danym portfelu. Przy odpowiedniej

dywersyfikacji aktywów portfela

redukując

ryzyko niesystematyczne można obniżyć ryzyko całkowite do poziomu ryzyka systematycznego

(rynkowego).

W przypadku

funduszy

ryzyko systematyczne dotyczy całego rynku funduszy. Wskaźnik Treynor’a

Oceny jakości funduszy inwestycyjnych - Bankier.pl

http://www.bankier.pl/wiadomosci/print_multi.html?article_id=1858278

2 z 5

2009-08-27 19:45

pokazuje efektywność inwestycji w dany fundusz z uwzględnieniem ogólnego ryzyka rynku funduszy oraz

tego funduszu.

W konstrukcji tego wskaźnika wykorzystuje się wskaźnik beta, będący miarą ryzyka systematycznego –

związanego bezpośrednio z sytuacją na całym rynku funduszy inwestycyjnych. Odzwierciedla on

wrażliwość zmiany wartości instrumentu na zmiany benchmarku.

Wskaźnik Jensena stanowi modyfikację wskaźnika Treynora. Jako wartość dodaną przyjmuje się

odchylenie wartości

portfela

funduszu

od stanu równowagi.

Wykorzystuje się przy tym

model rynku kapitałowego (Capital Asset Pricing Model, „CAPM”)

.

Wskaźnik Jensena pozwala na określenie dodatkowej

stopy zwrotu

, jaką można osiągnąć przy

określonym

poziomie ryzyka

. Do obliczenia dodatkowej stopy zwrotu z inwestycji w dany fundusz

wykorzystuje się wskaźnik beta, mający odniesienie do rynkowej stopy zwrotu wszystkich funduszy . Dla

funduszy akcji

, do obliczania rynkowej stopy zwrotu wykorzystuje się zmiany wartości

indeksu

giełdowego

. Można również tworzyć inne modele odniesienia przy kalkulacji wskaźnika beta, które są

adekwatne do

polityki inwestycyjnej

danej grupy funduszy. Im wyższa wartość wskaźnika Jensena, tym

fundusz jest bardziej atrakcyjny, gdyż pozwala osiągnąć wyższą stopę zwrotu.

Odchylenie standardowe jest również wykorzystywane w określaniu

ryzyka

inwestycji na rynku

funduszy

inwestycyjnych

. Jak podstawowa miara ryzyka dostarcza cennych informacji, niezbędnych dla wyboru

funduszu, szczególnie przez osoby, które nie akceptują wysokiego ryzyka. Fundusze charakteryzujące się

wysokim odchyleniem standardowym są obarczone dużym ryzykiem inwestycyjnym. Jeżeli

inwestor

akceptuje zmianę wartości

jednostki uczestnictwa

w zakresie jednego odchylenia standardowego od

wartości średniej, wówczas prawdopodobieństwo, że założona stopa zwrotu będzie osiągnięta wynosi

64%. Dla podwójnego odchylenia standardowego prawdopodobieństwo takie wynosi 95% a dla

potrójnego 99%. Obliczanie odchylenia standardowego odbywa się na podstawie danych historycznych

zmian wartości tytułów uczestnictwa funduszu. Wartości odchylenia standardowego pozwalają na

porównanie ryzyka inwestycji w poszczególne fundusze.

Dla obliczeń tego wskaźnika bierze się po uwagę wartości tytułu uczestnictwa danego funduszu oraz

odpowiedniego benchmarku. Analizę rynku funduszy inwestycyjnych prowadzi w Polsce spółka Analizy-

Online. Wykorzystuje w tym celu indeksy IRFU oraz SAFU.

SAFU

Benchmarki SAFU są skonstruowany w oparciu o średnią arytmetyczną

stopę zwrotu funduszy

charakteryzujących się taką samą

polityką inwestycyjną

.

Nazwa benchmarków składa się z dwóch członów: skrót SAFU oraz oznaczenia nazwy grupy funduszy,

których dotyczy.

SAFU-AKP_MS akcji polskich małych i średnich spółek

SAFU-NIE_UN nieruchomości uniwersalne

SAFU-AKP_UN akcji polskich uniwersalne

Oceny jakości funduszy inwestycyjnych - Bankier.pl

http://www.bankier.pl/wiadomosci/print_multi.html?article_id=1858278

3 z 5

2009-08-27 19:45

SAFU-OKP_UN ochrony kapitału polskie uniwersalne

SAFU-AKP_XX akcji polskich pozostałe

SAFU-OKZ_UN ochrony kapitału zagraniczne uniwersalne

SAFU-AKPW_MS akcji polskich małych i średnich spółek (waluta)

SAFU-PDE_UN dłużne euro uniwersalne

SAFU-AKZ_EM akcji zagranicznych globalne rynki wschodzące

SAFU-PDEW_UN dłużne euro uniwersalne (waluta)

SAFU-AKZ_EU akcji zagranicznych europa rynki rozwinięte

SAFU-PDP_UN dłużne złotowe uniwersalne

SAFU-AKZ_GL akcji zagranicznych globalne rynki rozwinięte

SAFU-PDP_XX dłużne złotowe pozostałe

SAFU-AKZ_NE akcji zagranicznych Europa rynki wschodzące

SAFU-PDU_UN dłużne dolarowe uniwersalne

SAFU-AKZ_US akcji zagranicznych amerykańskie

SAFU-PDUW_UN dłużne dolarowe uniwersalne (waluta)

SAFU-AKZ_XX akcji zagranicznych pozostałe

SAFU-PDX_XX dłużne zagraniczne pozostałe

SAFU-AKZW_EM akcji zagranicznych globalne rynki wschodzące (waluta)

SAFU-PDXW_XX dłużne zagraniczne pozostałe (waluta)

SAFU-AKZW_EU akcji zagranicznych Europa rynki rozwinięte (waluta)

SAFU-RPP_UN gotówkowe i pieniężne uniwersalne

SAFU-AKZW_GL akcji zagranicznych globalne rynki rozwinięte (waluta)

SAFU-SEK_UN sekurytyzacyjne uniwersalne

SAFU-AKZW_NE akcji zagranicznych Europa rynki wschodzące (waluta)

SAFU-SWP_UN stabilnego wzrostu polskie uniwersalne

SAFU-AKZW_US akcji zagranicznych amerykańskie (waluta)

SAFU-SWP_XX stabilnego wzrostu polskie pozostałe

SAFU-AKZW_XX akcji zagranicznych pozostałe (waluta)

SAFU-SWZ_XX stabilnego wzrostu zagraniczne pozostałe

SAFU-MIP_UN mieszane polskie uniwersalne

SAFU-SWZW_XX stabilnego wzrostu zagraniczne pozostałe (waluta)

SAFU-MIP_XX mieszane polskie pozostałe

SAFU-MIPW_UN mieszane polskie uniwersalne (waluta)

SAFU-MIPW_XX mieszane polskie pozostałe (waluta)

SAFU-MIZ_NE mieszane zagraniczne Europa rynki wschodzące

SAFU-MIZ_XX mieszane zagraniczne pozostałe

SAFU-MIZW_XX mieszane zagraniczne pozostałe (waluta)

Źródło: Analizy Online

IRFU

Benchmark IRFU-akp jest skonstruowany w oparciu o

indeks

rynku

akcji

WIG

oraz subindeks

opisujący zachowanie się płynnej część portfela IBS-52. Jego konstrukcja oparta jest na średniej ważonej

strukturą

stopie zwrotu

subindeksów, których udziały wynoszą: 75% indeks WIG, 25% IRP WIBID 1M.

Benchmark IRFU-mip jest skonstruowany w oparciu o indeks rynku akcji WIG oraz indeks opisujący

sytuację na rynku polskich

obligacji skarbowych

IROS. Jego konstrukcja oparta jest na średniej ważonej

strukturą stopie zwrotu indeksów, których udziały wynoszą po 50%.

Benchmark IRFU-pdp jest skonstruowany w oparciu o indeks opisujący zachowanie się rynku polskich

obligacji skarbowych IROS, którego udział wynosi 100%.

Benchmark IRFU-rpp jest skonstruowany w oparciu o indeks opisujący sytuację na pieniężnym

IRP_WIBID_1M, którego udział wynosi 100%.

Oceny jakości funduszy inwestycyjnych - Bankier.pl

http://www.bankier.pl/wiadomosci/print_multi.html?article_id=1858278

4 z 5

2009-08-27 19:45

Jan Mazurek

Oceny jakości funduszy inwestycyjnych - Bankier.pl

http://www.bankier.pl/wiadomosci/print_multi.html?article_id=1858278

5 z 5

2009-08-27 19:45

Wyszukiwarka

Podobne podstrony:

41 Fundusze inwestycyjne

Fundusze inwestycyjne i emerytalne wykład 6 23 03 2015

Fundusze inwestycyjne i emerytalne wykład 9 20 04 2015

fundusze inwestycyjne

fundusze inwestycyjne w praktyce

Fundusze inwestycyjne 2

FIiE-13.03.2015, UEK FIR, licencjat, 6 semestr, fundusze inwestycyjne i emerytalne Kania

Fundusze inwestycyjne w praktyce

Fundusze inwestycyjne i emerytalne wykład 10 27 04 2015

Fundusze prezentacja, Finanse i rachunkowość ue katowice hasło 1234, podstawy inwestowania dr B J, p

Fundusze inwestycyjne i emerytalne

Fundusze inwestycyjne i emerytalne wykład 8 13 04 2015

fundusze inwestycyjn9

fundusz inwestycyjny (2 str), Finanse

FUNDUSZE INWESTYCYJNE, Materiały edukacyjne

fundusze inwestycyjne 3 praca magisterska(1) UYMTTILZPBSCJ5Z3EGYST4FKLGWUCEFGVHWPQTA

NAJG6, KRYTERIA OCENY JAKOSCI EKSPERYMENTU

więcej podobnych podstron