ANALIZA EKONOMICZNA

Istota analizy ekonomicznej

Warunki funkcjonowania przedsiębiorstw

Przedsiębiorstwa działają w zmieniających się warunkach:

•

rynkowych- nowe produkty, jakość, ceny, warunki konkurencyjne

•

technologicznych- nowe technologie

•

społecznych- zmieniające się podstawy ludzi (pracowników/ właścicieli)

•

innych

Konieczność zmian w firmie

krótki/ średni okres:

•

rozwiązywanie bieżących problemów, które zagrażają bytowi firmy

•

zatrzymanie i odwrócenie negatywnych tendencji- regres, stagnacja

•

ochrona wartościowych zasobów firmy

•

tworzenie narzędzi dla lepszego zarządzania (usprawnienia systemu zarządzania)

•

poprawa umiejętności

długi okres:

•

modernizacja firmy, np. nowa technologia

•

poprawa reputacji firmy

•

rozwój systemów marketingu, logistyki, sprzedaży itp.

•

optymalizacja procesów biznesowych

•

racjonalizacja oferowanych produktów (w tym usług)

•

utrzymanie i zatrudnianie wysokiej jakości specjalistów

Analiza- to metoda, która polega na dzieleniu danej całości na części, a następnie na rozpatrywaniu

każdej z nich osobno.

Analiza ekonomiczna- metoda badania zjawisk i procesów gospodarczych polegająca na ich podziale

na elementy składowe, wykrywaniu związków przyczynowych między nimi oraz identyfikacji przyczyn

zmian zachodzących w badanym obiekcie jako całości.

Rodzaje analiz:

•

kryterium przedmiotowe: makroekonomiczna, mikroekonomiczna

•

horyzont czasowy: ex post (analiza działań planowanych), operatywna (na bieżąco), ex ante

(wsteczna)

•

skutki i siła zmian: taktyczne, strategiczne (w tym wewnętrzne, zewnętrzne, zintegrowane)

•

analiza systemowa- badanie obiektów jako części składowych całości

•

analiza decyzyjna- przygotowanie informacji do podjęcia i realizacji decyzji

•

analiza funkcjonalna- bada zjawiska znajdujące się w obszarze odpowiedzialności danego

stanowiska pracy

•

analiza przestrzenna (mi

ędzyzakładowa)- porównania pomiędzy zakładami, wydziałami

firmy w zakresie np. kosztów jednostkowych

ANALIZA EKONOMICZNA

ANALIZA EKONOMICZNA

Teoria ekonomii a analiza ekonomiczna

Teoria ekonomii mówi, że system gospodarczy dąży do optimum wykorzystania zasobów.

W punkcie optimum gospodarka działa efektywnie, czyli:

•

występuje pełne wykorzystanie zasobów (w granicach narodowych)

•

wytwarzane są produkty, na które jest zapotrzebowanie (bez tworzenia niepotrzebnych

zapasów)

•

do ich wytworzenia jest używana właściwa kombinacja zasobów (wynikająca z cen

określonych przez społeczną gotowość do ich zapłacenia)

•

gospodarka rozwija się we właściwym tempie, tj. takim, które odzwierciedla preferencje

społeczne w ocenie dzisiejszej i przyszłej konsumpcji

•

istnieje ogólna zgodność, co do tego, że podział wytworzonego produktu jest sprawiedliwy

W punkcie optimum spełniającym wszystkie omówione wyżej warunki nie ma możliwości poprawienia

sytuacji żadnego z uczestników tego procesu bez pogorszenia sytuacji kogoś innego.

Jest to tzw. optimum Pareto.

Efektywność Kaldora-Hicksa:

•

jedna z metod oceny ekonomicznej efektywności alokacji zasobów,

•

jest rozwinięciem i uogólnieniem efektywności Pareta

•

rozwiązanie jest efektywne (prowadzi do wzrostu efektywności), gdy w wyniku jego

zastosowania jeden podmiot zyskuje wi

ęcej, niż traci inny, a jednocześnie istnieje

(przynajmniej teoretycznie) sposób kompensacji strat przez podmiot zyskujący na rzecz

podmiotu tracącego.

Każda alokacja efektywna w sensie Pareta jest efektywna również według kryterium Kaldora-Hicksa,

lecz nie każda sytuacja efektywna z punktu widzenia Kaldora-Hicksa jest efektywna w sensie Pareta.

przedsiębiorstwo

sektor/ branża

gospodarka

narodowa

projekt

Analiza techniczno-

organizacyjna

- poziom nowoczesności, postęp

techniczny

- wyposażenie w aktywa trwałe

- procesy zaopatrzenia w

materiały, magazynowanie

- analiza kształtowania zapasów

towarowych

- zasoby ludzkie

Analiza finansowa

- stan finansowy i majątkowy

- wyniki finansowe

- zachodzące procesy finansowe

Analiza ekonomiczno-

finansowa

przedsi

ębiorstwa

Przykład

Sytuacja wyjściowa:

Załóżmy, że z jednego litra mleka można wyprodukować jeden jogurt. Producenci skupują 50 litrów

mleka od rolników po administracyjnej cenie minimalnej wynoszącej 2 zł. Jogurty sprzedają natomiast

po 5 zł. Jakie są korzyści poszczególnych grup?

•

Rolnicy: 100 zł (2 zł x 50 litrów)

•

Producenci jogurtów: 150 zł (5 zł x 50 jogurtów - 100 zł koszt mleka)

Sytuacja 2:

Rząd rozważa zniesienie ceny minimalnej na mleko. Kalkulacje wskazują, że:

•

cena rynkowa mleka ukształtuje się na poziomie niższym, niż obecna cena minimalna - 1 zł;

•

producenci będą mieli mniejsze koszty produkcji i tym samym będą mogli obniżyć cenę

jogurtów, nie zmniejszając swoich zysków;

•

zgodnie z prawem popytu konsumenci zwiększą spożycie jogurtów w związku z ich niższą

ceną. Szacuje się, że obniżka ceny o 1 zł spowoduje wzrost popytu o 50%.

•

w związku z większym zapotrzebowaniem na jogurty producenci będą potrzebowali więcej

mleka, aby wyprodukować dodatkową ilość jogurtów.

•

Rolnicy: 75 zł (1 zł x 75 litrów)

•

Producenci jogurtów: 225 zł (4 zł x 75 jogurtów - 75 zł koszt mleka)

Sytuacja 3

Załóżmy, że rząd po zniesieniu ceny minimalnej wprowadzi podatek w wysoko

ści 0,5 zł od kubka

jogurtu i obciąży nim producentów.

Jak zmieni się sytuacja jeżeli rząd przeznaczy przychód na subsydia produkcyjne dla rolników i zakłada

się, że 20% transferowanej kwoty zostanie pochłonięta przez administrację.

•

Rolnicy: 105 zł (1 zł x 75 litrów + 30 zł subsydiów)

•

Producenci jogurtów: 187,5 zł (4 zł x 75 jogurtów - 75 zł kosztów mleka – 37,5 zł podatku)

Analiza ekonomiczna projektu

Analiza ekonomiczna – jest to analiza posługująca się wartościami ekonomicznymi, które

odzwierciedlają wartości, jakie społeczeństwo byłoby gotowe zapłacić za określone dobro lub usługę.

Mówiąc ogólnie, analiza ekonomiczna wycenia wszystkie czynniki zgodnie z ich wartością użytkową

lub kosztem alternatywnym dla społeczeństwa.

Analiza ekonomiczna projektu

•

ma na celu dokonanie oceny wkładu projektu we wzrost ekonomicznego dobrobytu regionu

lub kraju;

•

dokonuje się jej z punktu widzenia interesów całej ludności (regionu lub kraju), w

przeciwieństwie do analizy finansowej, która przyjmuje punkt widzenia właściciela, np.

obiektu infrastruktury.

Analiza ekonomiczna projektu

Dlaczego dokonuje się analizy ekonomicznej dla projektów?

•

nie tylko

nie tylko otoczenie wpływa na projekt

, ale także

, ale także projekt wpływa

w pewien sposób

w pewien sposób na

swoje otoczenie

(wpływ ten będzie na ogół tym większy, im większe są fizyczne rozmiary

(wpływ ten będzie na ogół tym większy, im większe są fizyczne rozmiary

projektu).

projektu).

•

gdyby gospodarka funkcjonowała w sposób doskonały, tak jak

gdyby gospodarka funkcjonowała w sposób doskonały, tak jak

opisuje to teoria doskonałej

opisuje to teoria doskonałej

konkurencji, wówczas efekty ekonomiczne projektu byłyby dokładnie takie same, jakie

konkurencji, wówczas efekty ekonomiczne projektu byłyby dokładnie takie same, jakie

zostały wyliczone i opisane w

zostały wyliczone i opisane w analizie finansowej

projektu.

projektu.

•

w rzeczywistości występuje wiele czynników powodujących, że

w rzeczywistości występuje wiele czynników powodujących, że

wpływ projektu na

wpływ projektu na

gospodarkę narodową bywa różny od tego, co zostało policzone w projekcie (różnice

gospodarkę narodową bywa różny od tego, co zostało policzone w projekcie (różnice

wynikają z zakłóceń występujących w gospodarce na skutek

wynikają z zakłóceń występujących w gospodarce na skutek niedoskonało

ści

jej

jej

mechanizmów

).

).

Przykład

Projekt - rewaloryzacja niewielkiego historycznego parku miejskiego (ok. 2ha)

Okres – październik-listopad 2007 r.

Cel bada

ń (analizy) – próba wyceny, korzyści ekonomicznych wynikających z rewaloryzacji parku

Wyniki:

•

oczekiwana chęć do zapłaty wynosi - ok. 8,49 PLN rocznie/os.

•

bieżąca wartość korzyści ekonomicznych - ok. 4,122 mln PLN,

•

bieżąca wartość kosztów ekonomicznych – ok. 1,138 mln PLN,

•

ekonomiczna efektywność przedsięwzięcia – NPV=

2,9 mln

PLN.

Przykład

Tama Trzech Przełomów- Chiny

•

Budowa rozpoczęła się w roku 1993, a została zakończona 20 maja 2006 roku.

•

Wielka Tama jest najdroższym pojedynczym projektem budowlanym na świecie. Koszt

przedsięwzięcia ocenia się na 37 mld USD.

Przykładowe korzyści:

•

Zapora pokryje jedną dziewiątą obecnego zapotrzebowania Chin na energię.

•

Będzie ona tania i czysta, zastąpi brudną z węgla, spadnie więc emisja zanieczyszczeń

przynosząc ulgę Chinom i światu.

•

Tama zapobiegnie też powodziom, które w ciągu ostatnich stu lat pochłonęły milion ludzi.

•

Dzięki śluzom statki morskie o nośności 10 tys. ton popłyną 2400 km w głąb lądu. Tani

transport przyciągnie inwestorów w głąb kraj - mówi rząd.

•

Ożywiła gospodarkę, stworzyła nowe miejsca pracy.

•

Chodzi też o dumę narodową. Tama ma być symbolem rosnącej potęgi Chin.

Analiza kosztów i korzy

ści

Analiza kosztów i korzy

ści(ang. cost-benefit

analysis)- służy do ustalenia, czy lub w jakiej

mierze dany projekt zasługuje na realizację z

publicznego lub społecznego punktu widzenia;

uwzględnia wszystkie zyski (korzyści) i straty

(koszty), niezależnie od tego, kto je ponosi.

Analiza efektywno

ści kosztowej

Analiza efektywno

ści kosztowej

(ang. cost-effectiveness analysis

(metoda minimalizacji kosztów) – jej

celem jest wskazanie projektu, który

zapewnia osiągnięcie danego efektu

przy możliwie najniższych kosztach;

Krytyka i przykładowe koszty:

•

Na początku lat 90. władze amerykańskie zleciły studium wykonalności projektu i odmówiły

gwarancji kredytowych swoim firmom. Również Bank Światowy nie chciał go finansować.

•

Naukowców szczególnie niepokoi szlam niesiony przez rzekę. Opada on na dno zbiornika, co

grozi jego zamuleniem. Ten muł może uszkodzić turbiny.

•

Geolodzy mówią, że dorzecze Jangcy jest aktywne sejsmicznie i olbrzymi zbiornik może

naruszyć równowagę skal. Ożywiły się też zbocza. Najgorsze byłoby nagłe osunięcie się do

wody dużej ilości ziemi. Trwa więc umacnianie brzegów betonem.

•

Tama zmieniła życie nad Jangcy w promieniu setek kilometrów. Pod wodą znalazły się setki

ś

wiątyń, napisów skalnych, stanowisk archeologicznych.

•

Przegrani to także 1,3 mln przesiedlonych mieszkańców zatopionych miast i wsi, których

sytuacja życiowa uległa raptownemu pogorszeniu. Niektórzy musieli ponownie wynosić się z

osiedli zbudowanych na osuwających się zboczach.

•

Ekolodzy podkreślają, że wielka rzeka to misterny ekosystem z delfinami słodkowodnymi,

chińskimi aligatorami i tysiącami innych gatunków fauny Jangcy, wśród których 57 jest

zagrożonych.

•

Do rzeki, którą niegdyś nazwano Szmaragdową ze względu na przejrzystość wody, spłynęły

toksyczne odpady nieusunięte z zatapianych fabryk, szpitali i cmentarzy. Jangcy zamieniła się

w trujący i śmierdzący ściek.

•

W Wenezueli w 1986 r. wybudowano wielką tamę na rzece Caroni, zwierzęta stłoczone na

zmniejszonej przestrzeni nie zdołały odtworzyć łańcucha pokarmowego, większość

miejscowych ssaków wyginęła w ciągu 15 lat, zaś muł niesiony przez rzekę zaczął niszczyć

turbiny!!!

Przykład:

Via Baltica- Dolina Rospudy- Polska

Przykładowe korzyści:

•

skrócony czas przejazdu samochodów,

•

teoretyczne zmniejszeni liczby wypadków,

•

zmniejszone natężenie ruchu w miastach znajdujących się na dotychczasowej trasie i

związane z tym korzyści. Mieszkańcy Augustowa chcą, by budowa ruszyła jak najszybciej.

Dziennie przez uzdrowisko przejeżdża ponad 4 tys. tirów do krajów bałtyckich. Niszczą

miasto, utrudniają życie.

Przykładowe koszty:

•

„Inwestycja spowoduje nieodwracalne skutki dla natury (…). To przedsięwzięcie będzie miało

katastrofalne skutki przyrodnicze dla całego regionu. Via Baltica przetnie naturalne korytarze

wędrówek dużych ssaków. Lokalne populacje wilków, rysi czy łosi zostaną odseparowane od

siebie we fragmentach swoich siedlisk” Prof. dr hab. Włodzimierz Jędrzejewski - Zakład

Badania Ssaków PAN w Białowieży

•

„Wbicie w warstwę torfu 123 pali zaburzy stosunki wodne. W kilka, kilkanaście lat wymrą

storczyki, m.in. rzadki w Europie miodokwiat krzyżowy. Znacznie szybciej znikną ptaki. W

strefie planowanej drogi, na długości ledwie pięciu kilometrów, jest aż 100 terytoriów ptaków

chronionych polskim i unijnym prawem. Wśród nich takie rzadkości, jak: głuszec, orlik

krzykliwy i bocian czarny’ - mówi Przemysław Chylarecki z Muzeum i Instytutu Zoologii

PAN.

•

„W wyniku inwestycji dojdzie do skażenia chemicznego 2,2 tys. ha terenu wzdłuż drogi. Ruch

pojazdów będzie emitował szkodliwe substancje pyłowe i gazowe(…). Prowadzone prace

i późniejsza eksploatacja drogi wywołają nieodwracalne zmiany terenu: odwodnienie,

zasolenie gleby, przemieszczenia mas ziemnych oraz zanieczyszczenia substancjami

ropopochodnymi.” z opracowania „Ekspresem do raju”, Mariusz Siłakowski, Pracownia

Architektury Żywej.

•

Drogowcy wykupili już działki. Jednak powrót do zarzuconego wariantu obwodnicy

Augustowa przebiegającej kilka kilometrów dalej na północny zachód od obecnie

proponowanego mógłby być tańszy, nawet z wykupem dodatkowych działek, bowiem sam tylko

półkilometrowy odcinek przez mokradła pochłonie 50 mln.

•

Budowa drogi to także zagrożenie dla rozwijającej się na tym obszarze agroturystyki.

Zniszczenie Zielonych Płuc Polski spowoduje zmniejszenie turystycznej atrakcyjności

regionu.

•

Polska sama będzie musiała finansować budowę, bo Komisja Europejska może nie dać

pieniędzy na ten wariant (natomiast na finansowanie inwestycji, które pozwalają ocalić

wartości ekologiczne, Komisja Europejska patrzy przychylnym okiem)

Przykład:

budowa obwodnicy wzdłuż zabytkowego miasta

Wpływy finansowe- brak

Wydatki finansowe:

•

nakłady inwestycyjne

•

koszty eksploatacji

Korzyści ekonomiczne:

•

spadek zanieczyszczenia środowiska, przez to oszczędności w remoncie zabytków

•

spadek zachorowań

•

wzrost atrakcyjności centrum miasta

•

wzrost atrakcyjności inwestycyjnych wzdłuż obwodnicy

•

spadek wypadków w mieście

Koszty ekonomiczne:

•

wzrost zanieczyszczeń środowiska

•

wycięcie lasu

•

spadek wartości nieruchomości

•

wzrost wypadków na obwodnicy

Inn

e przykłady:

•

Autostrada między Lilie a Brukselą - Francja – Belgia;

•

Elektrownia na Wodospadzie Podgórnej – Polska

•

Nadajniki na obserwatorium na Śnieżce – Polska

•

Droga dojazdowa do miejscowości Sokołowsko – Polska

Diagnoza a analiza ekonomiczna

Diagnostyka to umiejętność rozpoznawania rzeczywistego stanu badanych obiektów.

Diagnoza – stan rzeczy i ich tendencji rozwojowych, odpowiada na pytanie: jak jest ?

Zalety diagnozy ekonomicznej jako narzędzia poznawania rzeczywistości:

•

jest mniej zło

żona i czasochłonna niż analiza ekonomiczna,

•

pozwala na szybkie przygotowanie informacji do celów decyzyjnych (stan, wyniki, słabe

strony, mocne strony, szanse i zagrożenia),

•

pozwala identyfikować potencjalne przyczyny ewentualnych zakłóce

ń w badanym obiekcie,

a tym samym określić niezbędną terapię

Faza wst

ępna, polegająca na określeniu celu i

przedmiotu (obiektu, obszaru) badania

Co i po co badać?

Faza podstawowa, na którą składają się etapy:

1. identyfikacji (opisu) wszystkich faktów

dotyczących stanu istniejącego,

Jak jest?

2. krytycznej oraz konstruktywnej oceny i analizy

stanu istniejącego:

•

diagnoza przyczynowa,

•

diagnoza różnicowa,

•

diagnoza strategiczna,

•

diagnoza rozwoju,

Co funkcjonuje dobrze, a co niedomaga?

Dlaczego tak jest?

Jaki dystans dzieli nas od innych?

Jakie mamy szanse i co grozi nam ze strony

otoczenia?

Jak może być lepiej, jeśli wykorzystamy nasze

atuty oraz szanse?

Jak może być lepiej, jeśli zniwelujemy słabości i

zagrożenia?

3. projektowania wariantów (propozycji)

rozwiązań,

Co i jak konkretnie powinniśmy w tym zakresie

zrobić?

4. wyboru i uzasadnienia wariantu optymalnego,

Jakie podstawowe i dodatkowe efekty możemy

uzyskać po wdrożeniu zaproponowanych roz-

wiązań?

Faza ko

ńcowa, składająca się z etapów:

5. przygotowania warunków do wdrożenia i

wprowadzenia nowych rozwiązań do praktyki,

Jak wdrożyć projektowane rozwiązania aby

uzyskać zaplanowane efekty?

6. kontroli realizacji i analizy efektów

funkcjonowania nowych rozwiązań.

W jakim stopniu uzyskaliśmy (zrealizowaliśmy)

zaprojektowane efekty?

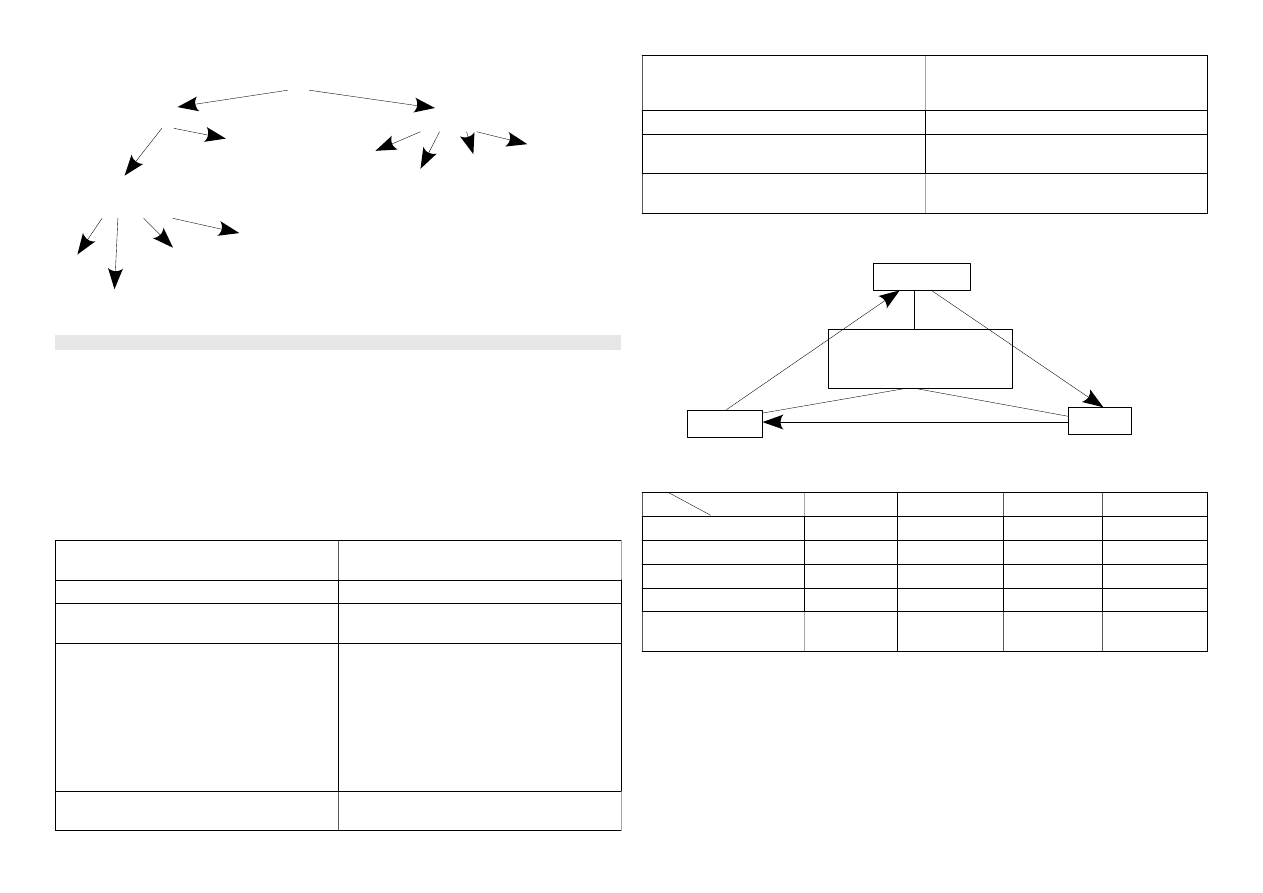

Ogólny schemat diagnostyki:

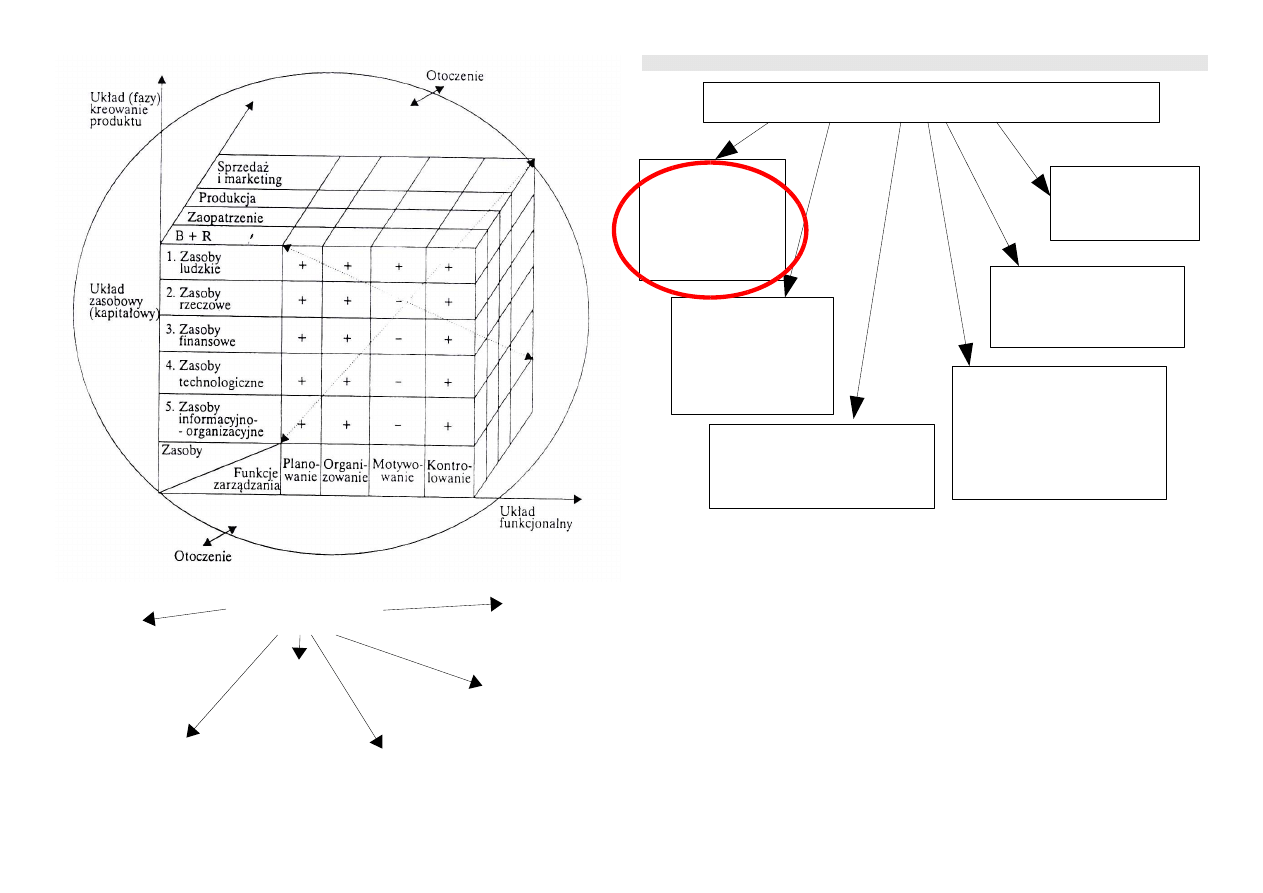

Obiektem diagnozy/analizy może być każda dziedzina działalności gospodarczej, każdy jej fragment

czy wycinek.

Zasoby funkcje zarządzania

Planowanie

Organizowanie

Motywowanie

Kontrolowanie

Zasoby ludzkie (personel)

+

+

+

+

Zasoby rzeczowe

+

+

-

+

Zasoby finansowe

+

+

-

+

Zasoby technologiczne

+

+

-

+

Zasoby informacyjno-

organizacyjne

+

+

-

+

Ź

ródła danych do analiz

wewnętrzne

zewnętrzne

GUS

prasa fachowa

rynek

internet

pozostała

sprawozdawczość i

dokumentacja w firmie

podstawowe

sprawozdania finansowe

bilans

rachunek

zysków i strat

rachunek

przepływów

pieniężnych

okresowe

sprawozdania

finansowe i inne

rejestrowanie

diagnoza

interwencja

identyfikatory stanu

(czynniki o istotnym wpływie

na funkcjonowanie obiektu)

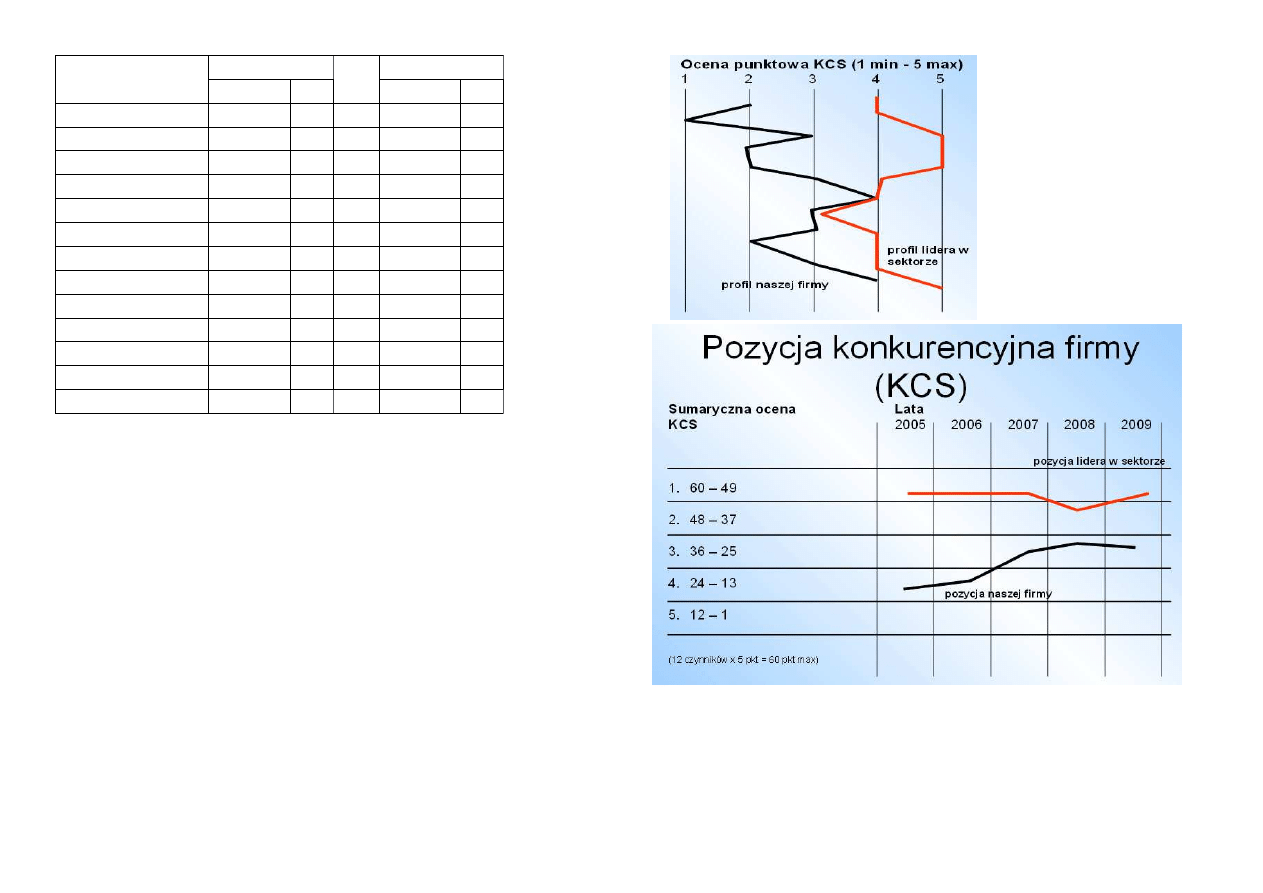

Analiza Kluczowych Czynników Sukcesu (KCS) – ĆW 1

Analiza KCS – to analiza zasobów i umiejętności przedsiębiorstwa, analiza mocnych i słabych stron za

pomocą listy KCS.

Analiza KCS – ograniczenie badań do grupy kryteriów najważniejszych (kluczowych) dla pozycji

konkurencyjnej i rozwoju przedsiębiorstwa.

Analiza KCS -

Analiza KCS -

le

ży u podstaw reguły „80-20”

le

ży u podstaw reguły „80-20”

Jako

ść analizy KCS zależy od odpowiedniego opracowania listy zasobów i umiejętności o

strategicznym znaczeniu dla danego sektora – Od jakich czynników zależy sukces przedsiębiorstwa w

sektorze (ew. segmencie rynku)?

Lider w sektorze w największym stopniu spełnia kryteria zawarte na liście KCS.

Zło

żoność analizy KCS:

Ustalenie KCS jest względnie proste w sektorach o małym zróżnicowaniu produktów i jednorodnych

grupach klientów.

Konieczność opracowania rożnych list KCS w przypadku sektora o wymiarze międzynarodowym, gdzie

istnieje wiele grup produktów kierowanych do różnych klientów.

Przykłady obszarów

(wymiarów)

dokonywania analiz/diagnoz

Rynek

(np. pozycja na

rynku, udział w

rynku, jego

dynamika,

działalność

marketingowa, itp.)

Organizacja działania

(np. kompetencje zarządu,

styl zarządzania, struktura

organizacyjna, kultura

organizacji, technologia, itp.)

Zasoby ludzkie

(np. wiedza i umiejętności

personelu, system motywacyjny,

system rekrutacji, itp.)

Przestrze

ń

(np. lokalizacja

przedsiębiorstwa, miejsce

funkcjonowania

przedsiębiorstwa, przestrzenne

rozmieszczenie

przedsiębiorstwa,

rozmieszczenia maszyn i

urządzeń, itp.)

Czas

(np. czas realizacji zamówienia,

czas poszczególnych

procesów, itp.)

Finanse

(np. struktura kapitału,

rentowność, płynność,

zyskowność, itp.)

Przykłady obszarów (wymiarów)

dokonywania analiz/diagnoz

Rynek

(

np. pozycja na

rynku, udział w

rynku, jego

dynamika,

działalność

marketingowa, itp.)

Organizacja działania

(np. kompetencje

zarządu, styl

zarządzania, struktura

organizacyjna, kultura

organizacji,

technologia, itp.)

Zasoby ludzkie

(np. wiedza i umiej

ętności personelu,

system motywacyjny, system

rekrutacji, itp.)

Przestrze

ń

(np. lokalizacja przedsi

ębiorstwa,

miejsce funkcjonowania

przedsi

ębiorstwa, przestrzenne

rozmieszczenie przedsi

ębiorstwa,

rozmieszczenia maszyn i

urz

ądzeń, itp.)

Czas

(np. czas realizacji

zamówienia, czas

poszczególnych procesów, itp.)

Finanse

(np. struktura kapitału,

rentowno

ść, płynność,

zyskowno

ść, itp.)

Przykładowe czynniki

1.

POZYCJA NA RYNKU, np.:

•

udział w rynku

•

dynamika wzrostu udziału w rynku

•

względny udział w rynku

2.

POZYCJA KOSZTOWA, np.:

•

struktura kosztów

•

koszt jednostkowy

•

relacja kosztów zmiennych i stałych

•

dynamika wybranych grup kosztów – na przykład B+R

3.

IMAGE FIRMY i jej obecność na rynku, np.:

•

rozpoznawalność marki/marek produktów

•

reputacja, opinia klientów

•

zaufanie, lojalność klientów

4.

POZIOM TECHNIKI I TECHNOLOGII, np.:

•

stan techniczny przedsiębiorstwa

•

umiejętności techniczne zatrudnionych

•

jakość produktów

•

konkurencyjność stosowanych technologii

•

wydatki na rozwój/zakup nowych technologii

5.

RENTOWNOŚĆ I MOŻLIWOŚCI INWESTOWANIA, np.:

•

rentowność

•

produktywność

•

standing finansowy

•

możliwości kredytowania działalności

6.

ORGANIZACJA I ZARZDZANIE, np.:

•

struktura organizacyjna

•

organizacja procesów

•

umiejętności kadry kierowniczej

•

kultura organizacyjna

•

jakość i realizacja strategii

Przykładowe KCS dla przemysłu:

1.

Odzieżowego:

•

Wzornictwo

•

Sieć sprzedaży

•

Niskie koszty wytwarzania

2.

Browarniczego:

•

Marketing

•

Sieć dystrybucji

•

Technologia warzenia

•

Moce przerobowe

Stworzenie listy KCS nie wystarcza do zdobycia przewagi konkurencyjnej – wskazuje jedynie na

jakich obszarach i problemach skoncentrowa

ć uwagę, doskonalić je i osiągać przewagę nad

konkurentami!!!

Faza

życia sektora a KCS

FAZA NARODZINY

ROZWÓJ

DOJRZAŁOŚĆ SCHYŁEK

KCS

Technologia i technika Udział w rynku

(obecność na rynku)

Efektywność

wytwarzania

Koszty

Metody post

ępowania przy tworzeniu listy KCS:

•

dwuetapowa:

◦

pierwszy etap to analiza przedsiębiorstwa według pełnej listy kryteriów (we wszystkich

obszarach), następnie sporządzenie listy słabych i mocnych stron firmy;

◦

drugi etap to skoncentrowanie uwagi na kluczowych czynnikach sukcesu i poddaniu ich

wnikliwej analizie;

•

jednoetapowa - określenie tylko listy KCS (lista musi być w miarę kompletna – uwzględnia

najważniejsze czynniki z głównych obszarów działania firmy).

Okre

ślenie punkt odniesienia i perspektywy czasowej - odpowiedzi na następujące pytania:

•

Kto i w jakim celu będzie dokonywał oceny firmy? - ocena powinna być dokonywana

wspólnie przez konsultantów oraz kadrę kierowniczą i specjalistów z ocenianego przedsię-

biorstwa

•

Z kim chcemy porównywać firmę?

Punktem odniesienia mogą być:

◦

konkurenci z sektora lub grupy strategicznej,

◦

idealne profile KCS (bardziej obiektywna ocena)

◦

Jaką przyjmuje się perspektywę czasową oceny? - perspektywa czasowa prognoz zależy

od przewidywanej przyszłości, dla której projektujemy strategię przedsiębiorstwa

Procedura analizy KCS:

1.

ułożenie listy kluczowych czynników sukcesu dla badanego sektora;

2.

określenie wag poszczególnych rozpatrywanych czynników sukcesu;

3.

zbadanie, czy w analizowanym przedsiębiorstwie każdy z kluczowych czynników sukcesu jest

słabą, czy mocną stroną, i wyrażenia tej oceny w sposób liczbowy;

4.

porównanie sumy ważonych ocen dla badanej firmy z oceną maksymalną i (lub) z ocenami

innych przedsiębiorstw z grupy strategicznej lub sektora.

Czynniki

Czynniki

Ocena

Ocena

Waga

Waga

Ocena warzona

Ocena warzona

Nasza

Nasza

firma

firma

Lider

Lider

Nasza

Nasza

firma

firma

Lider

Lider

Koszty działalności

2

4

0,13

0,26

0,52

Koszty działalności

1

4

0,15

0,15

0,6

Jakość pracy

3

5

0,05

0,15

0,25

Produktywność

2

5

0,05

0,1

0,25

Poziom technologiczny

2

5

0

0,18

0,45

Wykonanie plan. zysku

3

4

0,05

0,15

0,2

Kreatywność

4

4

0,09

0,36

0,36

Wydajność pracy

3

3

0,08

0,24

0,24

Stosunki międzyludzkie

3

4

0,06

0,18

0,24

Nowoczesność

2

4

0,07

0,14

0,28

Jakość wyrobów

3

4

0,11

0,33

0,44

Poziom organizacyjny

4

5

0,07

0,28

0,35

Suma

32

51

1

2,52

4,18

Profile strategiczne (KCS)

1.

Koszty działalności

2.

Udział w rynku

3.

Jakość pracy

4.

Produktywność

5.

Poziom technologiczny

6.

Wykonanie plan. Zysku

7.

Kreatywność

8.

Wydajność pracy

9.

Stosunki międzyludzkie

10. Nowoczesność

11. Jakość wyrobów

12. Poziom organizacyjny

Zadanie

Na podstawie posiadanej wiedzy, spróbuj przeprowadzić analizę KCS dla jednego z poniżej podanych

sektorów/rynków. Jeśli to możliwe analizę przeprowadź dla potencjalnych segmentów danego rynku.

Propozycje sektorów:

1.

Sektor motoryzacyjny (producent samochodów)

2.

Sieć hotelarska,

3.

Produkcja płytek ceramicznych,

4.

Produkcja odzieży sportowej,

5.

Własna propozycja - … ???

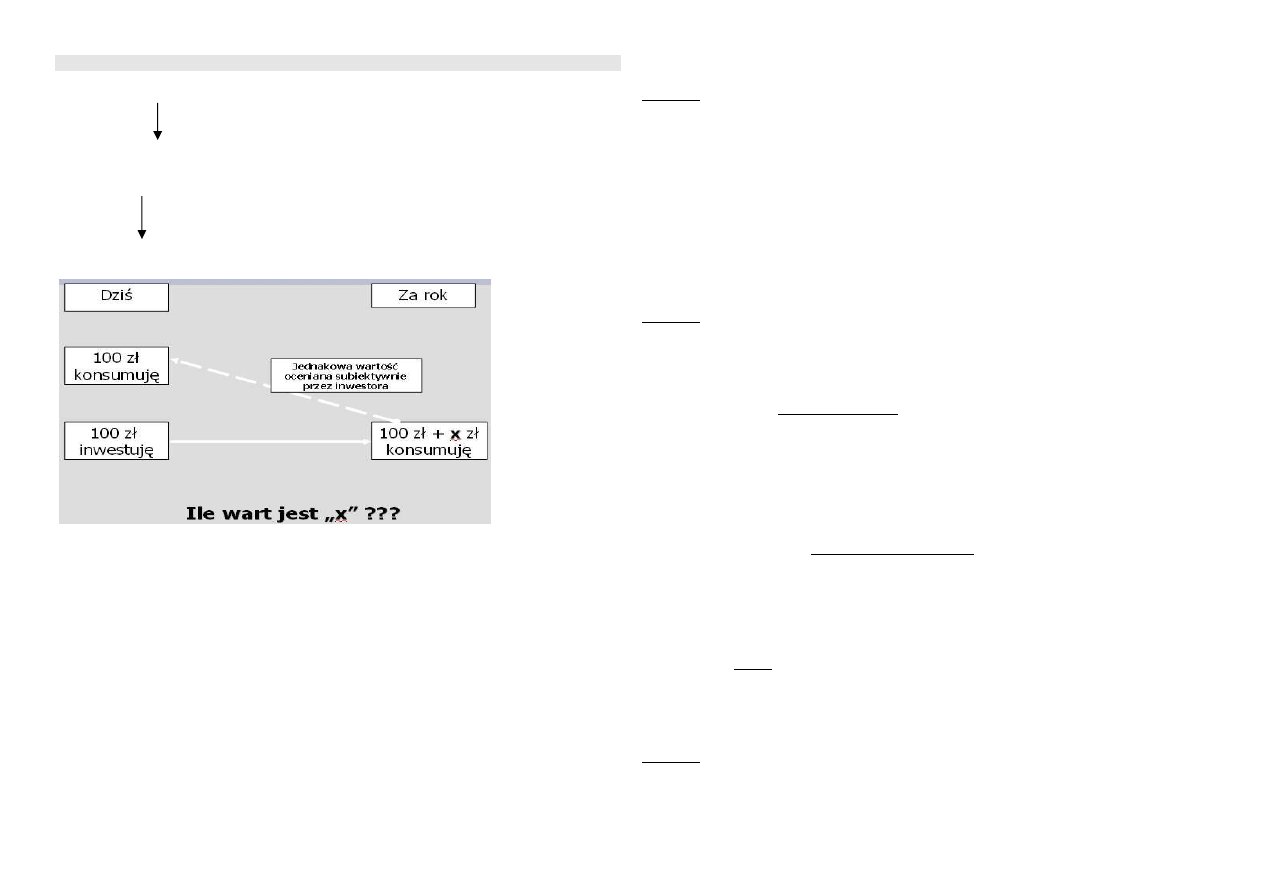

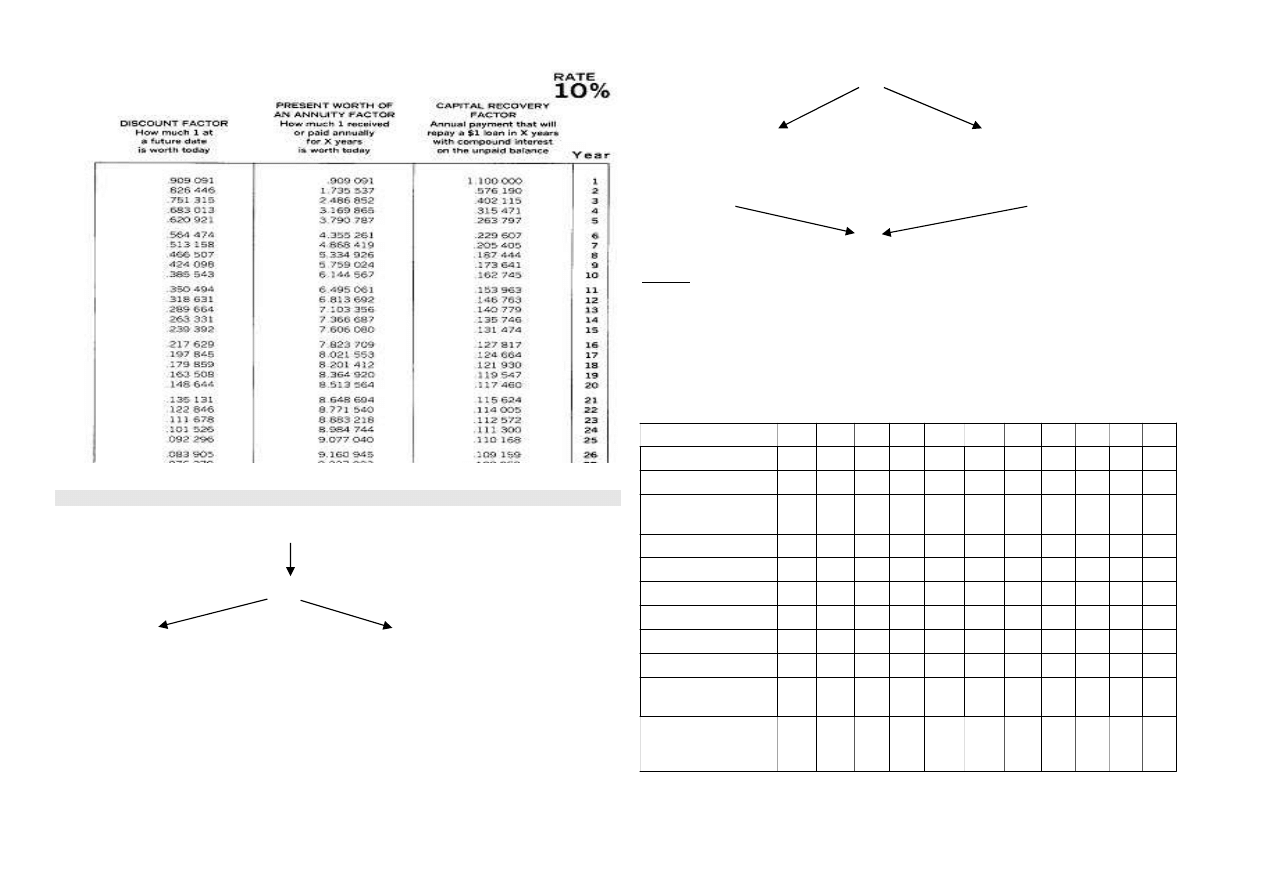

Zmienna wartość pieniądza w czasie – metody dyskontowe

Bieżąca i przyszła wartość pieniądza

100 zł (2009) > 100 zł (2010) > 100 zł (2011) .....

O ile mniej wart jest pieniądz za rok???

Ile chciałbym otrzymać za rok aby dzisiaj dobrowolnie zrezygnować z dysponowania kwotą 100

złotych?

Miar

ą oczekiwań, czyli tempa zmiany wartości pieniądza w czasie jest:

•

stopa procentowa (jeżeli chcemy obliczyć wartość przyszłą znanej wartości dzisiejszej)

•

stopa dyskontowa (jeżeli znamy kwotę przyszłą a chcemy ustalić jej wartość na dziś).

Mo

żliwe sytuacje dotyczące zmian wartości pieniądza w czasie:

•

wartość bieżąca (PV – present value) lub wartość przyszła (FV – future value)

•

wartość pojedynczej płatności lub wartość strumienia płatności

•

wartość strumienia jednolitych płatności (annuitety) lub wartość strumienia zmiennych

płatności

•

płatność jest dokonywana na początku lub na końcu okresu

•

rozliczanie (kapitalizacja) wartości może być dokonywane raz lub więcej razy w okresie roku.

•

obliczenia mogą być dokonywane przy stałej lub zmieniającej się z okresu na okres stopie

procentowej

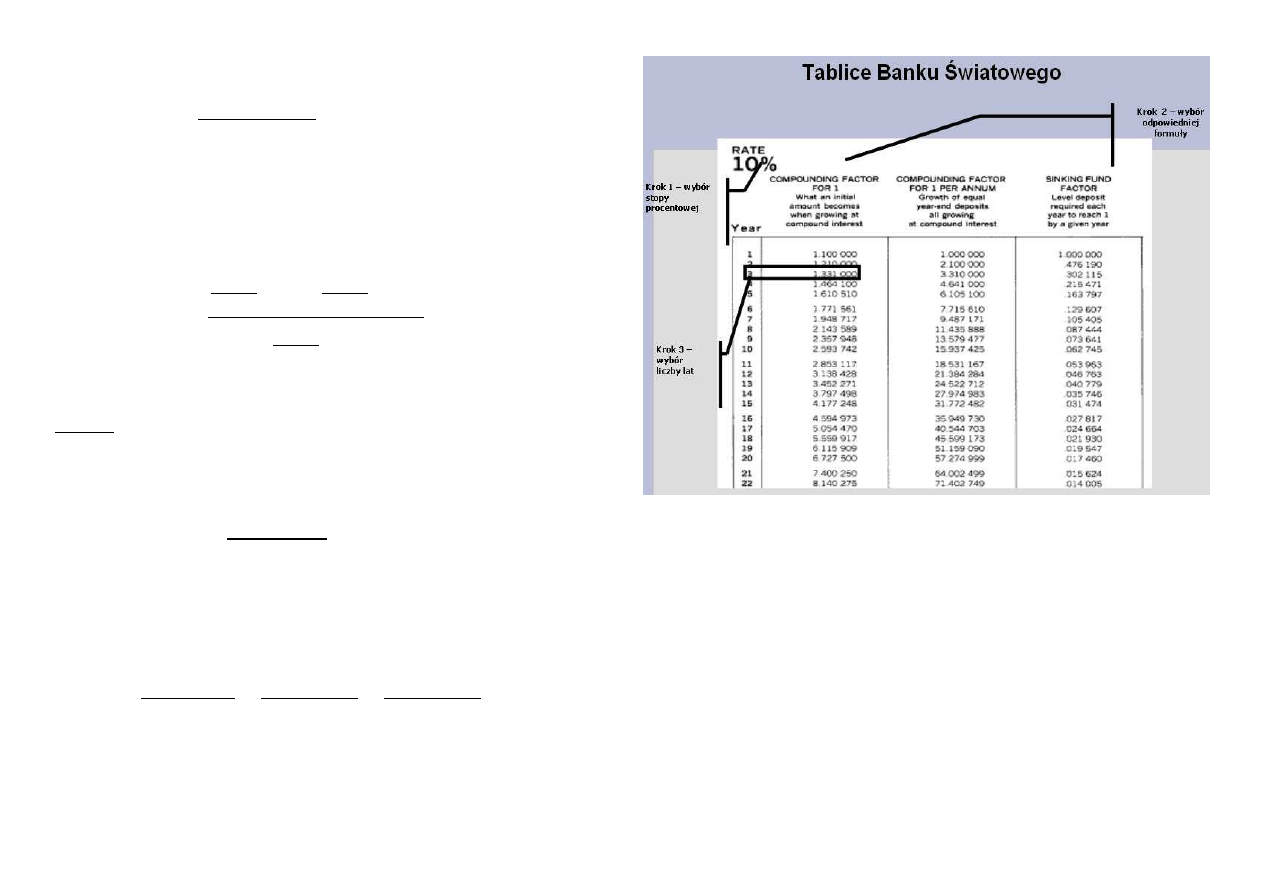

1.

Kalkulacja pojedynczej warto

ści przyszłej (np. wpłata pieniędzy do banku na kilka lat –

ustala się kwotę po upływie okresu lokaty)

Przykład 1

Ustal ile otrzymasz za trzy lata, wpłacając dzisiaj 1000 zł na lokatę oprocentowaną na 10% w skali

rocznej.

Aby rozwiązać to zadanie należy skorzystać z formuły:

FV = PV*(1+i)t

gdzie:

PV (wartość bieżąca) wynosi 1000 zł

i (stopa procentowa) wynosi 10%

t (okres) wynosi 3 lata

FV = 1000 * (1+0,1)3 = 1331 zł

2.

Liczenie warto

ści przyszłej stałych kwotowo okresowych wpłat na rachunek. Oczekiwana

kwota obejmować będzie zarówno sumę wpłat jak i zakumulowaną sumę odsetek od tych

wpłat, przy czym każdorazowo odsetki liczone są od powiększającej się kwoty.

Przykład 2

Przez najbliższe 4 lata zamierzasz na koniec każdego roku odkładać po 2000 zł na lokatę

oprocentowaną na 8% w skali roku. Ustal jaka kwota znajdzie się na rachunku po upływie tego okresu.

Aby rozwiązać to zadanie należy skorzystać z formuły:

gdzie:

A (stała płatnośc roczna) 2000 zł

i 8%

t 4 lata

Dla lepszego zrozumienia schematu liczenia

2000 * (1,08)3 = 2519,4

+ 2000 * (1,08)2 = 2332,8

+ 2000 * (1,08) = 2160

+ 2000 = 2000

9012,2

3.

Liczenie warto

ści raty annuitetowej przy znanej wartości bieżącej kapitału (np.

zaciągamy kredyt hipoteczny i ustalamy jaka będziemy płacić ratę obsługi kredytu przez

kolejne 30 lat);

Przykład 3

Zaciągnąłeś kredyt w wysokości 200 000 zł na okres 30 lat przy oprocentowaniu 12% w skali roku.

Jaka będzie wysokość stałej miesięcznej raty kredytowej.

(

)

i

i

A

FV

t

A

1

1

*

−

+

=

(

)

zł

FV

A

9012

08

,

0

1

08

,

0

1

*

2000

4

=

−

+

=

Aby rozwiązać to zadanie należy skorzystać z formuły:

gdzie:

PVA (bieżąca wartość kapitału, który ma zostać spłacony ratami annuitetowymi) 200 000 zł

i 12%

t 30 lat

m (liczba podokresów) wynosi 12 (tyle ile miesięcy w roku)

4.

Liczenie warto

ści bieżącej zmiennych przepływów pieniężnych, których spodziewamy się

w przyszło

ści – sytuacja występująca w przypadku inwestycji rzeczowych;

Przykład 4

W ciągu najbliższych trzech lata masz otrzymać na konto trzy wpłaty (na koniec każdego roku).

Pierwsza z nich wynosi 10 000, zaś każda następna ma być o 50% wyższa w stosunku do kwoty z roku

poprzedniego. Ustal jaka jest wartość dzisiejsza tych kwot przy stopie dyskontowej 10%.

Aby rozwiązać to zadanie należy skorzystać z formuły:

gdzie:

Zt (kwota z okresu t) w naszym przypadku odpowiednio: 10 000 zł, 15 000 zł i 22 500 zł.

i 10%

t = 1,2,3

Oznacza to, iż bieżąca wartość płatności to suma

9

9

091 zł + 12

091 zł + 12

397 zł + 16

397 zł + 16

905 zł = 38 393 zł.

905 zł = 38 393 zł.

zł

A

2057

1

12

12

,

0

1

12

12

,

0

1

*

12

12

,

0

*

200000

12

*

30

12

*

30

=

−

+

+

=

(

)

(

)

1

1

1

*

*

−

+

+

=

t

t

A

i

i

i

PV

A

(

)

t

t

n

t

Z

i

Z

PV

+

=

∑

=

1

0

(

) (

)

(

)

zł

PV

Z

38393

1

,

0

1

22500

1

,

0

1

15000

1

,

0

1

10000

3

2

1

=

+

+

+

+

+

=

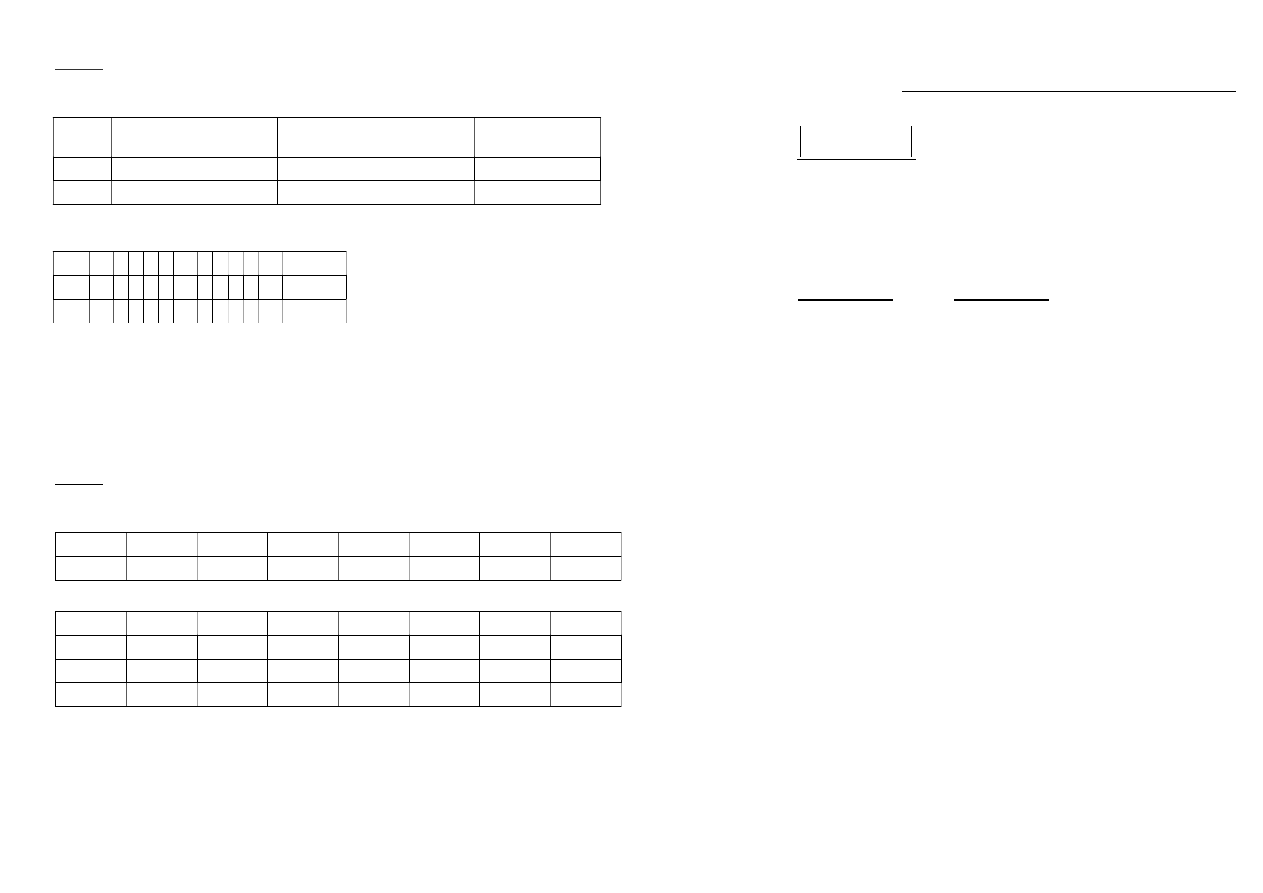

Analiza finansowa i ekonomiczna działalności rozwojowej (metody dyskontowe)

Analiza przepływów pieniężnych w rzeczowych projektach inwestycyjnych

ustalenie

opłacalno

ści

płynno

ści

Tablica (zestawienie) przepływów pieni

ężnych (cash-flow) - najważniejszy dla inwestora

dokumentem, za pomocą którego można ocenić opłacalność i płynności projektu

Wpływy

Wydatki

Przychody

Koszty

Przepływ pieniężny netto

Przykład

Inwestor zamierza rozpocząć działalność gospodarczą polegającą na zakupie sprzętu budowlanego,

który będzie wynajmowany. Koszt zakupu wynosi 5 milionów zł i będzie poniesiony w bieżącym roku.

Inwestor spodziewa się, iż sprzęt będzie wykorzystywany przez kolejne 10 lat przynosząc przychody

rzędu 1 milion zł. rocznie, przy czym koszt konserwacji i napraw szacowany jest na 0,2 miliona zł.

rocznie, a w piątym roku działalności wyniesie 0,4 miliona zł. Zakup sprzętu zostanie sfinansowany w

20% z kapitału własnego a 80% kredytu, który będzie spłacony w ciągu dziesięciu lat (rata kapitałowa

po 0,4 miliona zł). Stopa oprocentowania kredytu wynosi 10% w skali roku. Ustal płynność i

opłacalność projektu.

Rok

0

1

2

3

4

5

6

7

8

9

10

Wpływy

5,00

1,00

1,00 1,00 1,00

1,00

1,00

1,00 1,00 1,00 1,00

wpłata kredytu

4

wpłata kapitału

własnego

1

sprzedaż usług

1

1

1

1

1

1

1

1

1

1

Wydatki

5,00

1,00

0,96 0,92 0,88

1,04

0,80

0,76 0,72 0,68 0,64

inwestycja

5

koszty napraw

0,2

0,2

0,2

0,2

0,4

0,2

0,2

0,2

0,2

0,2

spłata rat kapitałowych

0,4

0,4

0,4

0,4

0,4

0,4

0,4

0,4

0,4

0,4

odsetki od kredytu

0,4

0,36 0,32 0,28

0,24

0,2

0,2

0,1

0,1

0,04

NCF (przepływy

pieniężne netto)

0,00

0,00

0,04 0,08 0,12

-0,04

0,20

0,24 0,28 0,32 0,36

CNCF (skumulowane

przepływy

pieniężne netto)

0,00

0,00

0,04 0,12 0,24

0,20

0,40

0,64 0,92 1,24 1,60

≠

≠

-

-

Rok

0

1

2

3

4

5

6

7

8

9

10

Wpływy

5,00

1,00

1,00

1,00

1,00

1,00

1,00

1,00

1,00

1,00

1,00

wpłata kredytu

4

wpłata kapitału własnego

1

sprzedaż usług

1

1

1

1

1

1

1

1

1

1

Wydatki

5,00

1,00

0,96

0,92

0,88

1,04

0,80

0,76

0,72

0,68

0,64

inwestycja

5

koszty napraw

0,2

0,2

0,2

0,2

0,4

0,2

0,2

0,2

0,2

0,2

spłata rat kapitałowych

0,4

0,4

0,4

0,4

0,4

0,4

0,4

0,4

0,4

0,4

odsetki od kredytu

0,4

0,36

0,32

0,28

0,24

0,2

0,2

0,1

0,1

0,04

NCF (przepływy pieniężne

netto)

0,00

0,00

0,04

0,08

0,12

-0,04 0,20

0,24

0,28

0,32

0,36

CNCF

(skumulowane

przepływy

pieniężne netto)

0,00

0,00

0,04

0,12

0,24

0,20

0,40

0,64

0,92

1,24

1,60

NPV = -0,21 IRR=9,02%

Aby rozwiązać to zadanie należy skorzystać z formuły NPV - warto

ść zaktualizowana netto (wartość

dzisiejsza netto):

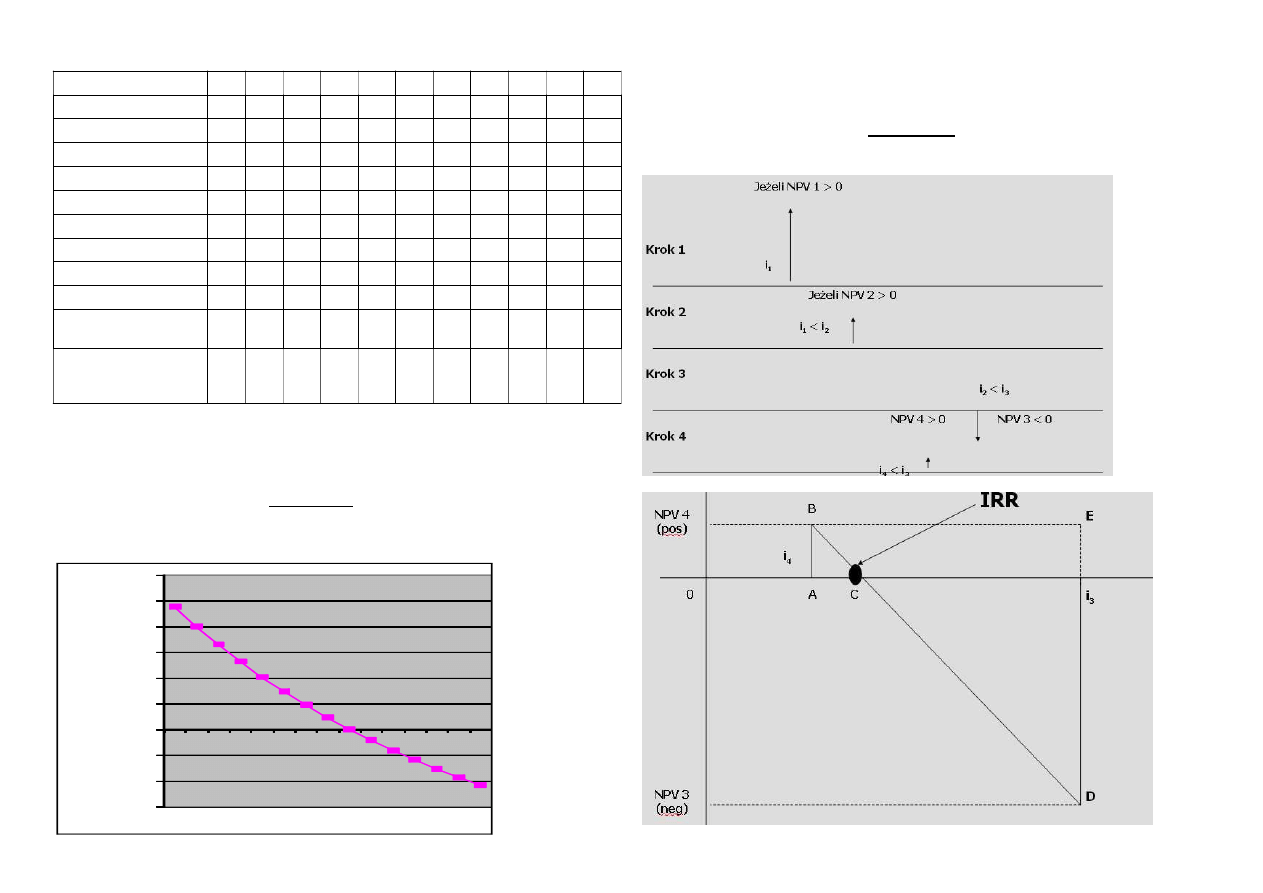

IRR

IRR (Internal Rate of Return) -

wewn

ętrzna stopa zwrotu

wewn

ętrzna stopa zwrotu (wewnętrzna stopa procentowa) - stopa

dyskontowa (aktualizacji) przepływów pieniądza projektu, która „zeruje” NPV

IRR = i dla którego

t

T

t

t

i

NCF

NPV

)

1

(

1

0

+

=

∑

=

-1,50

-1,00

-0,50

-

0,50

1,00

1,50

2,00

2,50

3,00

1%

2%

3%

4%

5%

6%

7%

8%

9%

10%

11%

12%

13%

14%

15%

NPV

stopa dyskontowa

0

)

1

(

1

0

=

+

=

∑

=

t

T

t

t

i

NCF

NPV

Przybli

żona wartość IRR dla danego projektu

gdzie:

ipos - wartość stopy procentowej dla, której NPV > 0

ineg - wartość stopy procentowej dla, której NPV < 0

NPVpos - wysokość NPV obliczona dla ipos (wartość dodatnia NPV)

NPVneg - wysokość NPV obliczona dla ineg (wartość ujemna NPV)

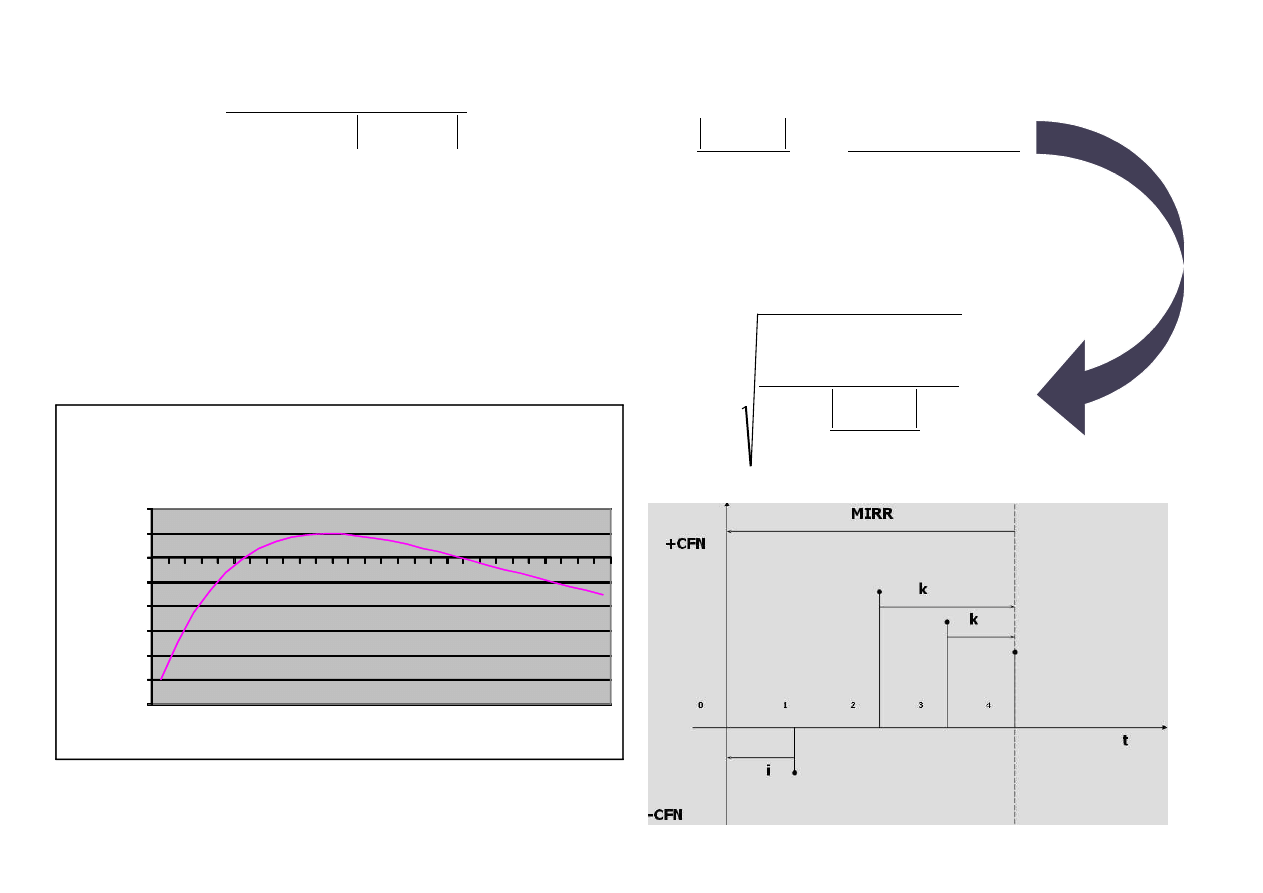

Szczególne przypadki analizy opłacalno

ści projektów rzeczowych

Problemy z IRR

Problem 1:

•

cash flow projektu będzie miał „nieregularny” profil.

•

cash flow może mieć więcej niż jedno rozwiązanie zerujące NPV – w trakcie trwania lub na

końcu projektu planowane są duże wydatki na dodatkowe inwestycje

Rozwi

ązanie problemu

Liczenie „zmodyfikowanego IRR” – MIRR - określenie takiej stopy, która zrówna wartość bieżącą

ujemnych przepływów pieniężnych netto z wartością przyszłą dodatnich przepływów netto projektu.

gdzie:

NCFt neg – ujemny przepływ netto projektu z okresu t,

NCFt pos – dodatni przepływ netto projektu z okresu t

i – stopa dyskontowa

k – stopa reinwestycji

n – liczba okresów „życia” projektu

(

)

neg

pos

pos

neg

pos

pos

NPV

NPV

i

i

NPV

IRR

i

+

−

⋅

+

=

-1,2

-1

-0,8

-0,6

-0,4

-0,2

0

0,2

0,4

0

0,02

0,04

0,06

0,08

0,1

0,12

0,14

0,16

0,18

0,2

0,22

0,24

0,26

NPV

stopa dyskontowa

NPV projektu z du

żą

negatywn

ą

warto

ś

ci

ą

rezydualn

ą

(

)

(

)

(

)

∑

∑

=

−

=

+

+

=

+

n

t

n

t

n

tpos

t

tneg

n

t

MIRR

k

NCF

i

NCF

0

0

1

1

1

( )

( )

n

n

t

t

tneg

n

t

t

n

tpos

i

NCF

k

NCF

MIRR

∑

∑

=

=

−

+

+

=

0

0

1

1

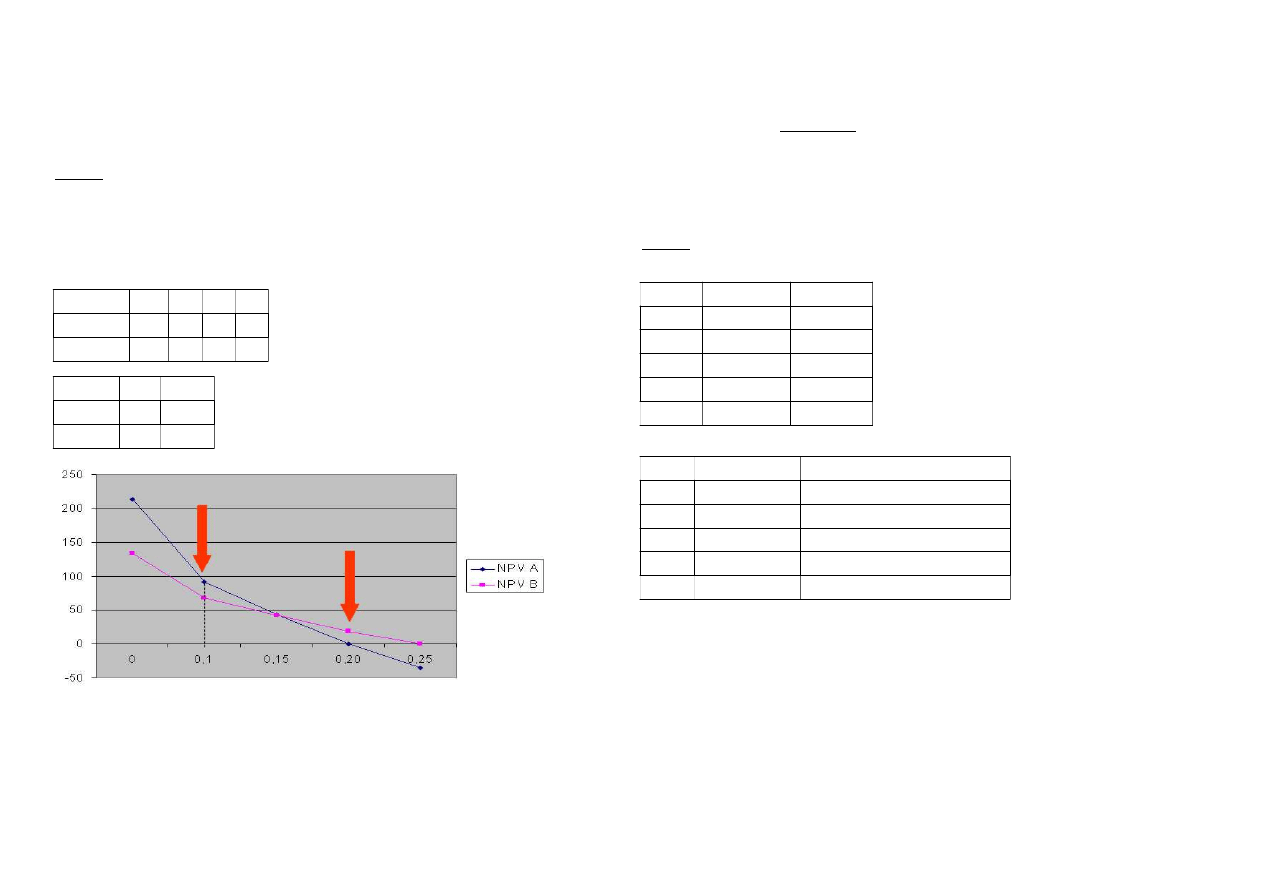

Problem 2:

Zastosowanie formuł IRR może dawać mylące informacje, kiedy niemożliwe jest reinwestowanie

oczekiwanych nadwyżek przy równie wysokiej opłacalności

Rozwi

ązanie problemu

–

w takiej sytuacji bezpieczniej opierać się na wskazaniach NPV lub MIRR

Przykład

Inwestor musi dokonać wyboru jednego z dwóch wzajemnie wykluczających się projektów A i B. Jest

to sytuacja, w której realizacja jednego z nich powoduje, że drugi nie będzie zrealizowany (np. dwie

wersje produkcji tego samego wyrobu – bardziej lub mniej pracochłonna).

Korzystając z poniższych danych dokonaj wyboru wariantu projektu, wiedząc, iż oczekiwana przez

inwestora stopa zwrotu wynosi 10%.

ROK

0

1

2

3

wariant A

-500

238

238

238

wariant B

-250

128

128

128

IRR

NPV

wariant A

20%

91,87 zł

wariant B

25%

68,32 zł

Problemy z NPV

Problem 1

alokacja dostępnych środków pieniężnych pomiędzy różne (nie koniecznie wykluczające się) projekty

przy ograniczonym budżecie (nie wystarczający na pokrycie wszystkich proponowanych projektów

inwestycyjnych) - ranking projektów zgodnie ze wskazaniami NPV nie pozwala na wybór właściwego

koszyka projektów.

Rozwi

ązanie problemu

-

- porównanie wskaźnika NPV do wartości bieżącej nakładów inwestycyjnych – obliczenie NPVR

(wskaźnika NPV)

gdzie:

NPVR – wskaźnik NPV

PVI – wartość bieżąca nakładów inwestycyjnych

Przykład

Dokonaj wyboru projektów wiedząc, że inwestor dysponuje budżetem o wartości 750 mln zł.

Projekt

NPV (mln zł)

PVI (mln zł)

A

7

50

B

11

100

C

20

200

D

50

400

E

70

750

Rozwi

ązanie

NPVR

Ranking NPVR

Skumulowana warto

ść projektów

0,14

A

50

0,13

D

450

0,11

B

550

0,10

C

750

0,09

E

1500

Problem 2

–

konieczności porównania opłacalności dwóch lub większej liczby projektów

charakteryzujących się różnymi okresami życia

Rozwi

ązanie problemu

zasymulować odtworzenie projektów o krótszym czasie życia, tak by osiągnąć równe okresy życia dla

wszystkich ocenianych inwestycji, a następnie ocenić je przy wykorzystaniu NPV;

lub

zrezygnować ze stosowania NVP na rzecz EAC, czyli średniorocznego odpowiednika kosztów.

PVI

NPV

NPVR

=

Przykład

Dokonaj wyboru projektu do realizacji rozbudowy infrastruktury spośród opcji A i B, przy

wykorzystaniu formuły NPV (stopa dyskontowa 10%)

Projekt

Nakłady inwestycyjne

(mln zł)

Roczne koszty utrzymania

(mln zł)

Cykl

życia (lata)

A

40

4

10

B

30

3

5

Rozwi

ązanie

Rok 0

1 2 3 4 5

6 7 8 9 10 NPV

A

40 4 4 4 4 4

4 4 4 4 4

64,58 zł

B

30 3 3 3 3 30 3 3 3 3 3

65,20 zł

Rozwiązanie bez wydłużania cyklu życia:

NPVA – 65 mln zł,

NPVB – 42 mln zł

Zdyskontowany okres zwrotu (Discounted Payback Period – DPP)

DPP – służy do ustalenia okresu po którym nastąpi pokrycie nakładów początkowych projektu

przyszłymi przepływami generowanymi przez przedsięwzięcie. Do podstawowych wad tego miernika

zalicza się brak informacji o stopie zwrotu z projektu.

Przykład

Ustal zdyskontowany okres zwrotu inwestycji, której przepływy prezentuje poniższa tabela. Do

obliczeń przyjmij 10% stopę dyskontową.

Rok

0

1

2

3

4

5

6

NCF

-1250

250

300

300

300

300

500

Rozwi

ązanie

Rok

0

1

2

3

4

5

6

NCF

-1250

250

300

300

300

300

500

DNCF

-1250

227,27

247,93

225,36

341,51

310,46

282,24

CDNCF

-1250

-1022,73

-774,79

-549,4

-207,89

102,57

384,81

gdzie:

DNCF – zdyskontowany CF netto

CDNCF – skumulowany zdyskontowany CF netto

U

ściślenie wyniku DPP

DPP

=Rok w którym pojawia się ostatniujemny CDNCF

Moduł z wartości ostatniego ujemnegoCDNCF

Wartość DNCF z okresu następującego po okresie ostatniego ujemnegoCDNCF

Wska

źnik korzyści/koszty (BCR)

BCR - ustala się jako stosunek zdyskontowanych korzyści do sumy zdyskontowanych kosztów

generowanych w całym okresie życia projektu.

gdzie:

B – korzyści projektu

C – koszty projektu.

roku

DPP

7

,

4

46

,

310

89

,

207

4

=

−

+

=

∑

∑

=

=

+

+

=

n

t

t

n

t

t

i

C

i

B

BCR

0

0

)

1

(

/

)

1

(

Wyszukiwarka

Podobne podstrony:

analiza ekonomiczna 2 3 4 id 60 Nieznany (2)

analiza notatki 3 id 559208 Nieznany (2)

analiza ilosciowa 6 id 60541 Nieznany (2)

Analiza struktury id 61534 Nieznany (2)

analiza ilosciowa 2 id 60539 Nieznany

Analiza czynnikowa id 59935 Nieznany (2)

Darfur analiza kryzysu id 13186 Nieznany

POLITYKA EKONOMICZNA1 id 371928 Nieznany

Analiza Finansowa 3 id 60193 Nieznany (2)

4 ekonometria 1 id 37565 Nieznany (2)

ekonomia 3 id 155731 Nieznany

Analiza finansowhga id 60398 Nieznany (2)

IMW W02 analiza stanow id 21233 Nieznany

Analiza ekonomiczna (33 strony) Nieznany (2)

Model ekonometryczny 5 id 30479 Nieznany

Analiza krancowa id 60743 Nieznany (2)

analiza skupien id 61367 Nieznany

9 ekonometria 1 id 48240 Nieznany (2)

Analiza termiczna id 61671 Nieznany (2)

więcej podobnych podstron