1

Wykład 1 i 2

Błędne praktyki leżące u podstaw kryzysu z 2008r.

1. Administracyjnie obniżono stopy procentowe celem pobudzenia rynku nieruchomości. Skutkowało

to powstaniem Bombla spekulacyjnego na rynku nieruchomości.

2. Zmniejszono wymagania formalne przy badaniu zdolności kredytowej. Kredyty subprime poniżej

standardu.(udzielane, gdy ktoś nie ma zdolności kredytowej)

3. Zakładano ciągły wzrost cen nieruchomości- mniejszą uwagę przykładano do badania zdolności

kredytowej.

4. Słaba weryfikacja wniosków kredytowych przedkładanych bankom przez doradców finansowych.

5. Sposób wynagradzania menedżerów zachęcał ich do maksymalizowania krótkoterminowych

wyników kosztem zwiększonego ryzyka w długim terminie.

Sekurytyzacja to emisja papierów wartościowych zabezpieczonych aktywami. W przypadku banków

aktywami były kredyty hipoteczne. Banki grupowały jednorodne kredyty (hipoteczne 20-letnia) i

transferowały je do spółek celowych, których zadaniem była emisja i obsługa ABSów(papiery wartościowe

zabezpieczone kredytami).

Rating shopping. Spółki celowe wybierały do oceny te agencje, które dawały najwyższe noty.

CDS- credit-default-swap- instrument finansowy służący zabezpieczeniu pozycji na długu w zamian za

roczną płatność ustalaną w punktach bazowych (210 pktPolska-21%). Wystawiający swapa zobowiązuje się

w przypadku wystąpienia zdarzenia kredytowego (niewypłacalności Polski) do nabycia od posiadacza

obligacji (polskich) tych papierów o wartości nominalnej.

Carry trade- to technika polegająca na pożyczaniu kapitału na rynku gdzie występuje niska stopa

procentowa i lokowaniu go w instrumenty dłużne na rynku gdzie występuje wyższa stopa zwrotu.

Dodatkowe zyski mogą być realizowane gdy nastąpi umocnienie waluty kraju z wyższą stopą.

Delewarowanie- to ogół działań wymuszanych przez sytuację oraz nadzór finansowy polegający na

zmniejszeniu akcji kredytowej bądź kwoty udzielanych kredytów.

W celu zabezpieczenia się przed konsekwencjami kryzysu finansowego wynikającego z niewypłacalności

państw:

Przeprowadzano stres testy wśród instytucji finansowych w celu sprawdzenia czy kapitały

własne będą w stanie pokryć symulowane straty na wielu inwestycjach (nietrafione kredyty

dla firm, obligacje niewypłacalnych państw). Zobowiązano banki do zwiększenia kapitałów

własnych poprzez zwiększenie emisji akcji bądź zatrzymanie zysków,

Zwiększono wysokość sumy gwarantowanej depozytów,

Zwiększono wymagany poziom współczynnika wypłacalności dla banków(kapitał

własny/aktywa),

Stworzono europejski system stabilności finansowej, którego celem jest zapewnienie

finansowania, po niskim koszcie, krajów dotkniętych atakiem kapitału spekulacyjnego.

LTV- relacja kredytu do wartości nieruchomości

SPV- spółka specjalnego przeznaczenia

2

Zależności między procesami finansowymi

Postępująca globalizacja, integracja oraz liberalizacja rynków finansowych, a także postęp technologiczny

powodują coraz silniejsze powiązania między rynkami finansowymi całego świata.

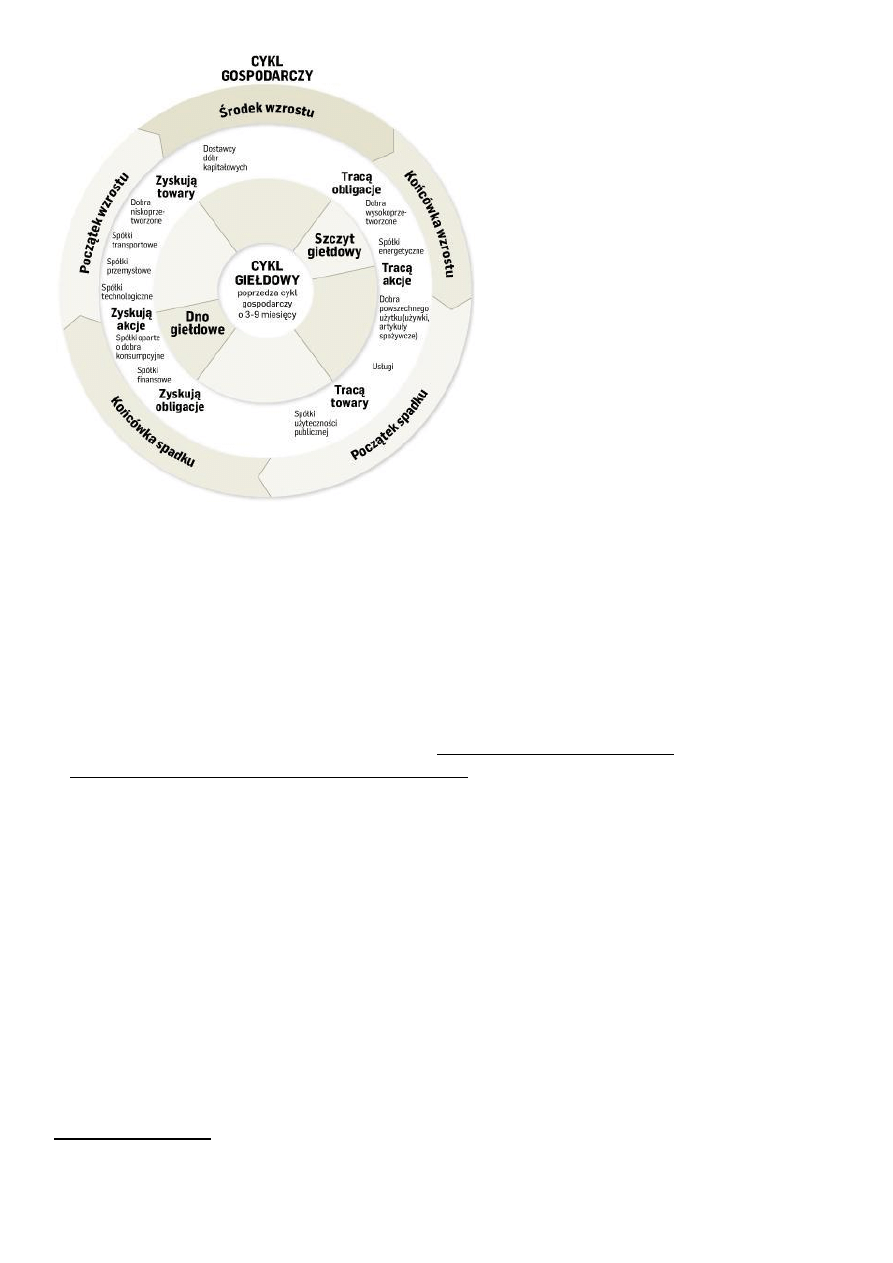

Między rynkami obligacji, akcji, surowców występują pewne zależności wynikające z cykliczności

procesów gospodarczych, polityki monetarnej oraz przepływów kapitału.

Wszystkie te rynki charakteryzują się pewną cyklicznością jednakże fazy cyklu są przesunięte na każdym z

tych rynków. Np. szczyt cyklu występuje najpierw na rynku obligacji, potem na rynku akcji i na końcu na

rynku surowcowym.

Informacje o powiązaniach między rynkami: walutowym, obligacji, akcji i surowców

Na podstawie rynku obligacji otrzymujemy wskazania o poziomie i kierunku zmian stóp procentowych,

co automatycznie ma wpływ na rynek akcji.

Tendencje panujące na rynku towarów pozwalają z kolei określić kierunek inflacji, od której zależą trendy

obligacji i poziom stóp procentowych.

Kurs dolara amerykańskiego w znacznym stopniu determinuje inflacje i automatycznie trendy na rynkach

towarowych.

3

Zależności między rynkami: walutowym, obligacji, akcji i surowców

Rynki obligacji i towarów zazwyczaj poruszają się w odmiennych kierunkach;

Dodatnia zależność między rynkiem obligacji i akcji;

Odwrotna zależność między rynkiem dolara amerykańskiego i rynkami towarowymi, w

szczególności rynkiem złota.

Można wyróżnić pewne prawidłowości, które dotyczą większości rynku choć nie wszystkich sektorów

notowanych na GPW w Warszawie.

Dodatni wpływ na rynek akcji ma różnica między rentownością długoterminowych obligacji skarbowych,

a rentownością krótkoterminowych bonów skarbowych- najczęściej jest to związane z łagodną polityką

pieniężną (zmniejszenie się tej różnicy i jej niska wartość prognozuje pogorszenie aktywności

gospodarczej).

Rynek surowcowy

Powierzchowna analiza wskazuje na dodatnią zależność między rynkiem akcji a rynkiem surowców.

Ceny surowców odzwierciedlają stan koniunktury w gospodarce światowej(podczas ożywienia ceny są

wysokie).

Z drugiej strony wysokie ceny surowców powodują wzrost kosztów przedsiębiorstw i ostatecznie redukcję

dochodu rozporządzalnego konsumentów. W efekcie duże wzrosty cen surowców powodują na ogół

spadki cen akcji na rynkach rozwiniętych.

GPW w Warszawie należy do rynków wschodzących, na których z reguły obserwuje się wzrosty cen akcji

pod wpływem wzrostu cen surowców, co wynika ze struktury bilansu handlowego.

Skład indeksu CRB:

4

Rolny: żywiec wołowy, żywiec wieprzowy, półtusze wieprzowe, kakao, kawa, cukier, kukurydza, owies,

pszenica, soja, śruta sojowa, olej sojowy, sok pomarańczowy (61,9%)

Energetyczny: ropa, olej opałowy (9,5%

Metale: złoto, platyna, srebro (14,3%)

Surowce przemysłowe: miedź, bawełna, tarcica (14,3%)

Rynek walutowy

Deprecjacja złotego poprawia konkurencyjność eksportu i bilans handlowy (taka sytuacja wystąpiła po

kryzysie finansowym w 2007 i 2008 roku) i wpływa w dłuższym okresie pozytywnie na rynek akcji.

W krótkim okresie wzrostowym na giełdzie towarzyszy jednak aprecjacja waluty co jest związane z

przepływem kapitału zagranicznego, którego część jest lokowana na GPW.

Kurs EUR/USD

Korzystniejsze jest umocnienie euro z uwagi na strukturę bilansu handlowego (większość importu

rozliczna jest w dolarze a większość eksportu w euro). Kura EUR/USD jest dodatnio skorelowany z

większością indeksów na rynku akcji.

Barometry koniunktury

Rynek akcji,

Różnica między rentownością długoterminowych obligacji skarbowych a rentownością

krótkoterminowych bonów skarbowych- ujemna różnica prognozuje pogorszenie aktywności

gospodarczej (struktura terminowa stóp procentowych. Krzywa dochodowości obligacji),

Różnic między rentownością obligacji przedsiębiorstw a rentownością obligacji rządowych (duża

różnica – pogorszenie aktywności),

Zmiany realnej podaży pieniądza,

Wskaźniki nastroju konsumentów i przedsiębiorców- wskaźnik koniunktury Instytutu Rozwoju

Gospodarczego.

Zmienne, które wyprzedzają PKB:

zapasy,

wykorzystanie możliwości produkcyjnych,

ceny akcji,

realna podaż pieniądza.

Zmienne, które są opóźnione względem PKB:

inflacja,

bezrobocie.

Zmienne, które zachowują się identycznie:

stopy procentowe.

Koniunktura na rynku akcji a procesy makroekonomiczne

W przypadku rynków akcji, które odgrywają istotne znaczenie w gospodarce (można to mierzyć za

pomocą np. wielkości kapitalizacji lub wielkością obrotów wszystkich spółek do wielkości PKB)

5

pomiędzy szerokimi indeksami akcji a wielkością produkcji ( a także wielkością PKB) powinna istnieć

długoterminowa zależność, którą można opisać za pomocą modeli kointegracji. Wynika to pośrednio

z modelu zdyskontowanych dywidend i założenia proporcjonalności dywidend do nominalnych zysków

i nominalnego produktu krajowego.

Stopy zwrotu z akcji są silnie dodatnio skorelowane z przyszłym tempem wzrostu produkcji

Dwie interpretacje:

1. Uczestnicy rynku na ogół trafnie przewidują przyszły stan aktywności gospodarczej i z tego powodu

kupują akcji, gdy oczekują poprawy sytuacji gospodarczej, a sprzedają, gdy przewidują jej

pogorszenie (ceny akcji wyprzedzają procesu realne w gospodarce średnio o pół roku).

2. Zmiany na rynku akcji wpływają na przyszły stan koniunktury gospodarczej i tym samym na realne

tempo zmian PKB. Wpływ poprzez efekt majątkowy, inwestycyjny i kredytowy.

Rynek akcji jest jednym z kanałów transmisji impulsów monetarnych, najbardziej na sektory

cykliczne ja budownictwo, chemia, handel detaliczny, branża samochodowa.

Kierunek oddziaływania podaży pieniądza na ceny akcji wyjaśniany jest za pomocą trzech

mechanizmów:

1. Zmiany agregatu pieniężnego mogą pozytywnie oddziaływać na cenny akcji poprzez swój wpływ na

aktywność gospodarczą.

2. Teoria portfela pieniężnego sugeruje dodatni związek z cenami akcji wynikający z faktu, że wzrost

podaży pieniądza powoduje zmianą portfela poprzez zakup aktywów finansowych, w tym akcji.

3. Zmiany podaży pieniądza mogą być związane z nieprzewidywalnym wzrostem inflacji oraz

niepewnością dotyczącą poziomu tego wskaźnika i poprzez to mogą negatywnie wpływać na ceny

akcji.

Wybrane metody badania zależności między procesami finansowymi

Jedna zmienna zależna

Analiza korelacji

Jednorównaniowy model regresji

Model zgodny

Model ADL

Jednorównaniowy model korekty błędem

Do wszystkich modeli można dodać model zmienności, np. GARCH.

Wiele zmiennych zależnych

Macierz korelacji (kowariancji)

Model VAR

Wektorowy model korekty błędem

Wielorównaniowe modele GARCH

Wielorównaniowe modele SV

Ruchoma macierz kowariancji

Metoda wyrównania wykładniczego dla macierzy kowariancji.

6

Wykład 5

22.03.2012

Przykładowe badania relacji dla polskiego rynku

Powiązanie cenowe na polskim rynku finansowym, T. Waściński (red.) , Dom wydawniczy Elipsa.

Warszawa 2010.

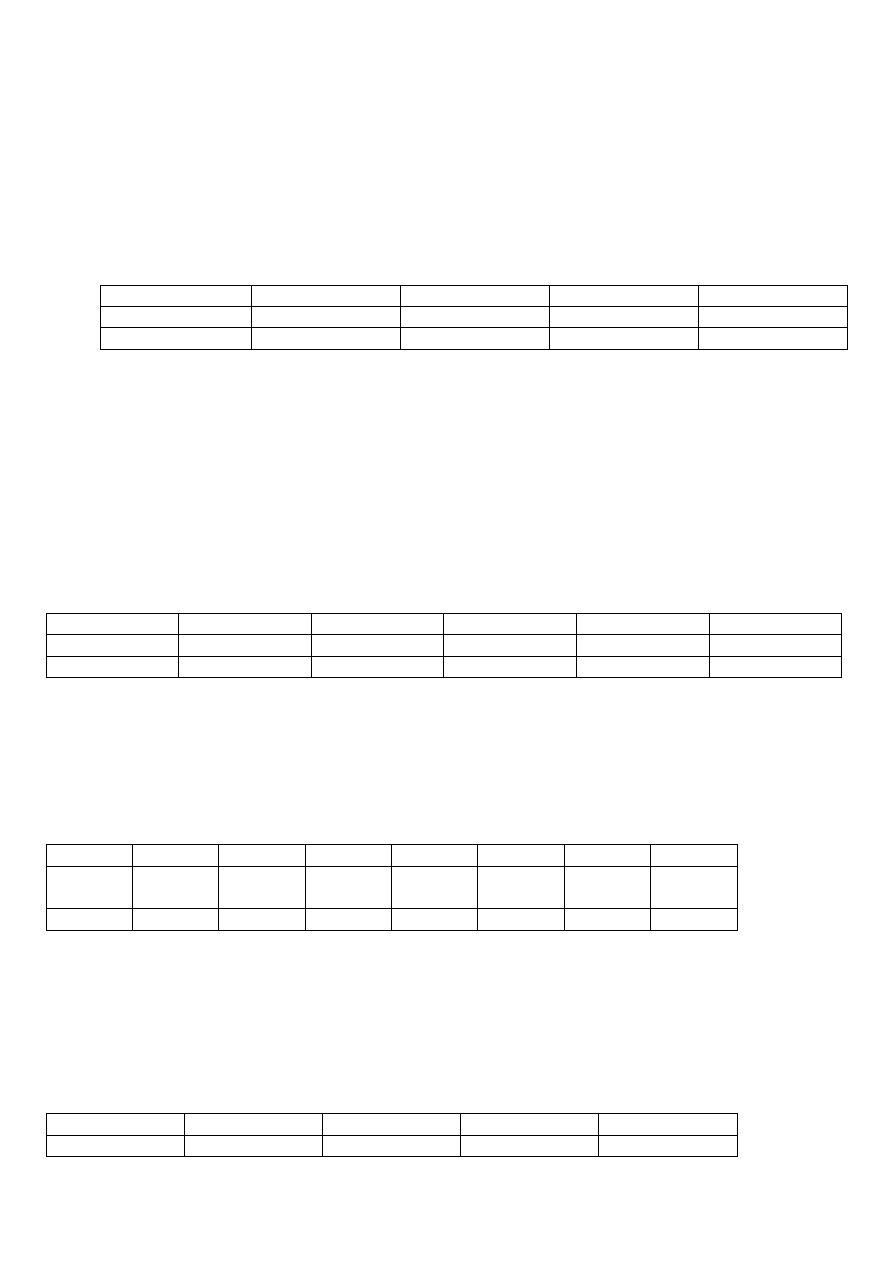

Ceny ropy a ceny akcji PKN w latach 2004-2008, dane tygodniowe

Pomiędzy logarytmami cen występowała koiintegracja

Model ECM, zmienna zależna pierwsze przyrosty logarytmu PKN

Zmienna

∆ Ln PKN(-1)

∆ ln ropa

∆ ln ropa(-1)

ECM(-1)

Ocena parametru

-0,0298

0,2102

-0,0156

-0,0659

P-value

0,6921

0,0199

0,8610

0,0096

Wzrost ceny ropy o jednostkę powoduje wzrost ceny akcji PKN o 0,2102.

Jeżeli ropa rośnie w danym tygodniu to cena akcji PKN rośnie w tym samym tygodniu o 0,2102.

Jak intepretujemy ECM? Z każdym tygodniem odchylenie od długookresowej równowagi jest redukowane o

6,59%, jeśli te ceny się rozjadą, jeżeli będzie jakiś szok, to z każdym tygodniem ta równowaga jest

redukowana o 6.59%, można sobie obliczyć np., że potrzeba około dwóch miesięcy, żeby zredukować

połowę odchylenie pomiędzy ceną akcji PKN a ceną ropy.

Zależność między stopa procentową q Polsce a stopą w USA i strefie euro, stopy tygodniowe, dane

tygodniowe w latach 2001-2009

Pomiędzy stopami występowała kointegracja.

Model ECM, zmienna zależna pierwsze przyrosty sto w Polsce, zmienna niezależna przyrosty stopy

procentowej w USA.

Zmienna

Const

∆ y(-1)

∆ y(-2)

∆ x

ECM(-1)

Ocena par.

-0,0086

-0,4719

-0,4328

0,2309

-0,0664

P-Value

0,0033

0,0000

0,0000

0,0006

0,0227

Wzrost stóp procentowych o jeden punkt procentowych tydzień wcześniej powoduje spadek stóp

procentowych w tygodniu bieżącym w USA o 0,4719 punktu procentowego.

∆x określa co się dzieje na bieżąco, tzn. wzrost stóp procentowych o jeden punkt procentowy w Polsce

powoduje w tym samym tygodniu bieżącym wzrost stóp procentowych w USA o 0,2309 punktu

procentowego.

Model ECM, zmienna zależna pierwsze przyrosty stóp w Polsce, zmienna niezależna przyrosty w strefie

euro.

Zmienna

Const.

Δy(-1)

Δy(-2)

Δx

Δx(t-1)

Δx(t-3)

ECM(-1)

Ocena

par.

-0,0084

-0,4633

-0,4002

0,1393

-0,1690

0,2226

-0,0719

P-value

0,0041

0,0000

0,0000

0,1983

0,1195

0,0391

0,0023

Nierównowaga jest redukowana o 7,2% pomiędzy euro, reakcja jest z opóźnieniem a bieżące

(krótkookresowe) zmiany nie są istotne.

Zależność między kursem złotego a euro, dane dzienne w okresie 1 maj 2005-2008.

Po wejściu Polski do UE kurs złotego jest silnie związany z kursem euro, wcześniej z kursem dolara.

Pomiędzy logarytmami kursów PLN/USD a EUR/USD występowała kointegracja.

Model ECM, zmienna zależna pierwsze przyrosty logarytmy PLN/USD, zmienna niezależna przyrosty

logarytmu EUR/USD

Zmienna

ΔlnY(-1)

Δlnx

Δlnx(-1)

ECM(-1)

Ocena par.

-0,0816

0,9690

0,3429

-0,0202

7

p-value

0,0047

0,0000

0,0000

0,0006

Podobne relacje zachodzą dla czeskiej korony i węgierskiego forinta.

Interpretacja: wzrost kursu EURO o jednostkę powoduje wzrost kursu złotego o 0,9690, jest także reakcja o

to co się stało dzień wcześniej.

Zależność pomiędzy indeksami wybranych akcji na świecie

Do badania przyjęto okres od 2 stycznia 1997 do 31 marca 2000 roku. Badano dzienne stopy zwrotu.

Tabele indeksów.

Wielorównaniowe modele GARCH

Ogólna postać wielorównaniowego modelu GARCH (Kraft i Engle, 1983), zwana postacią VECH

(niekiedy

VEC):

𝜀

𝑡

|𝜓

𝑡−1

~𝐷(0, 𝐻

𝑡

)

𝑣𝑒𝑐ℎ(𝐻

𝑡

) = 𝑊 +

𝐴

𝑖

𝑣𝑒𝑐ℎ 𝜀

𝑡−𝑖

𝜀

′

𝑡−𝑖

+

𝐵

𝑗

𝑣𝑒𝑐ℎ 𝐻

𝑡−𝑗

𝑝

𝑗 =1

𝑞

𝑖=1

,

Gdzie D(0, H

t

) oznacza określoną postac wielowymiarowej funkcji gęstości o wartościach oczekiwanych

równych zeru i macierzy kowariancji H

t

, wW jest wektorem parametrów o wymiarach N(N+1)/2x1, A

i

oraz

B

i

sa macierzami parametrów o wymiarach N(N+1)/2xN(N+1)/2, vech(.) to operator wektoryzacji macierzy.

Model BEKK (Baba, Engle, Kraft i Kroner, 1990)

𝐻

𝑡

= 𝐶𝐶

′

+ 𝐷

𝑖

𝜀

𝑡−𝑖

𝜀

𝑡−𝑖

𝑡

𝐷

𝑡

′

𝑞

𝑖=1

+ 𝐸

𝑗

𝐻

𝑡−𝑗

𝐸

𝑗

′

𝑝

𝑗 =1

Gdzie C, D

i

oraz E

i

są macierzami parametrów o wymiarach NxN, a macierz C jest macierzą trójkątną

Model stałych warunkowych współczynników korelacji (CCC, Bollerslev, 1990)

𝐻

𝑡

= 𝐷

𝑡

Γ

𝐷

𝑡

,

Gdzie D

t

oznacza macierz diagonalną o wymiarach NxN, której elementami są warunkowe odchylenia

standardowe opisane za pomocą dowolnych jednorównaniowych modeli GARCH, a Г jest macierzą stałych

warunkowych współczynników korelacji.

Model DCC (Engle, 2002)

𝐻

𝑡

= 𝐷

𝑡

𝑅

𝑡

𝐷

𝑡

,

𝑅

𝑡

= 𝑄

𝑡

∗

−1

𝑄

𝑡

𝑄

𝑡

∗

−1

,

𝑄

𝑡

= (1 −

𝛼

𝑖

𝑄

𝑖=1

−

𝛽

𝑗

)

𝑃

𝑗 =1

𝑆 +

𝛼

𝑖

𝑧

𝑡−𝑖

𝑧

′

𝑡−𝑖

+

𝛽

𝑗

𝑄

𝑡−𝑗

𝑃

𝑗 =1

𝑄

𝑖=1

,

Gdzie D

t

=diag(h

1t

1/2

,h

2t

1/2

, …, h

Nt

1/2

), warunkowe wariancję h

kt

opisane są za pomocą jednorównaniowych

modeli GARCH, z

t

to wektor standaryzowanych wartości ε

kt

, R

t

to macierz zmiennych w czasie

warunkowych współczynników korelacji dla z

t

, S oznacza bezwarunkową macierz kowariancji dla z

t

a Q

t

*

jest macierzą diagonalną, której elementami sa pierwiastki kwadratowe z elementów diagonalnych macierzy

Q

t

.

Przykład – zależność między WIG a DJIA.

Przykład – analiza tygodniowych stóp zwrotu – WIG a DJIA, NASDAQ.

Ruchoma macierz kowariancji

Podobnie jak w przypadku wariancji, macierz kowariancji może być szacowana na podstawie ostatnich k

obserwacji:

𝐻

𝑡+𝑠|𝑡𝑝

=

1

𝑘

𝜀

𝑖

𝜀′

𝑖

𝑡

𝑖=𝑡−𝑘+1

,

gdzie k jest stałą wygładzania.

8

Dla N aktywów formułę można zapisać jako:

𝜎

𝑥,𝑡+𝑠|𝑡𝑝

2

=

1

𝑘

𝜀

𝑥,𝑖

2

𝑡

𝑖=𝑡−𝑘+1

, dla x=1,2, ..., N

𝜎

𝑥𝑦 ,𝑡+𝑠|𝑡𝑝

=

1

𝑘

𝜀

𝑥,𝑖

𝜀

𝑦,𝑖

𝑡

𝑖=𝑡−𝑘+1

, dla

1 ≤ 𝑥 < 𝑦 ≤ 𝑁

Teoretycznie wartość stałej wygładzania mogą być różne dla różnych aktywów, jednakże ze względów

praktycznych stosuje się jedna wartość. Niestety nie wiadomo, przy jakich założeniach estymator jest

zgodnym estymatorem warunkowej macierzy kowariancji.

Model wyrównywania wykładniczego dla macierzy kowariancji – model EWMA

Prognozę macierzy kowariancji, konstruowaną na podstawie EWMA, można wyznaczyć na podstawie

formuły:

𝐻

𝑡+𝑠|𝑡𝑝

= 1 − 𝜆 𝜀

𝑡

𝜀

′

𝑡

+ 𝜆𝐻

𝑡𝑝

,

gdzie λ jest to parametr wygasania.

Formułę można również zapisać jako:

𝜎

𝑥,𝑡+𝑠|𝑡𝑝

2

= 1 − 𝜆 𝜀

𝑥,𝑡

2

+ 𝜆𝜎

𝑥,𝑡𝑝

2

, dla x=1,2, ..., N

𝜎

𝑥𝑦 ,𝑡+𝑠|𝑡𝑝

= 1 − 𝜆 𝜀

𝑥,𝑡

𝜀

𝑦,𝑡

+ 𝜆𝜎

𝑥𝑦 ,𝑡𝑝

, dla

1 ≤ 𝑥 < 𝑦 ≤ 𝑁

Wykład 6

Kryzys walutowy to utrata zaufania do stabilności waluty danego kraju i gwałtowny odpływ kapitału

zagranicznego i krajowego.

Kryzys walutowy jest często przyczyną kryzysu finansowego lub występuje wzajemnie przenikanie się

impulsów kryzysowych z rynku walutowego na rynki pieniężne, kapitałowe czy bankowe i odwrotnie.

Moim zdaniem kryzysy finansowe są immanentną cechą współczesnego systemu pieniężnego (pieniądza

fiducjarnego – waluta nie mająca oparcia w dobrach materialnych), niemniej jednak kryzysy są zwykle

związane z pewnymi błędami w polityce gospodarczej, które w różnych krajach są różne i mają swoją

specyfikę.

Można wyróżnić 3 grupy kryzysów walutowych:

I generacji

Przyczyna kryzysów była ekspansywna polityka fiskalna (deficyty budżetowe finansowane przez kredyty

banku centralnego) przy jednoczesnym utrzymywaniu stałego lub sztywnego kursu walutowego.

Prowadziło to do nadmiernego i niekontrolowanego zwiększania inflacji, a następnie problemów z

utrzymaniem kursu w określonym przedziale wahań (ataki spekulacyjne).

Występowały na przełomie lat 70 i 80 XX wieku w krajach Ameryki łacińskiej (Meksyk, Argentyna,

Brazylia).

II generacji

Kryzysy dotyczyły krajów należących do mechanizmu ERM (to jest taki mechanizm, kiedy kraj chce

przyjąć kurs EURO), który narzucał stosowanie kursu stałego z wąskim przedziałem wahań (±2,25%).

Bezpośrednią przyczyną były ataki spekulacyjne na walutę (np. fundusze Sorosa na funta).

Występowały w latach 1992-1993 w krajach Zachodniej Europy (Francja, Wielka Brytania).

III generacji

Główną przyczyną była słabość systemu bankowego (brak wewnętrznej kontroli, niewłaściwe zarządzanie)

nadmierna akcja kredytowa często bez odpowiednich zabezpieczeń, brak sprawnego nadzoru bankowego.

Sytuacja makroekonomiczna tych krajów była dobra, występowały nadwyżki budżetowe, niska inflacja.

Występowały w latach 1997-1998 w krajach azjatyckich (Malezja, Indonezja, Korea Południowa).

9

Jeżeli przyczyną kryzysu nie jest efekt zarażania lub reakcje stadne, to istnieje wiele sygnałów

ostrzegawczych o nadchodzącym kryzysie jak:

- przewartościowana waluta,

- rosnący poziom deficytu na rachunku obrotów bieżących,

- spowolnienie eksportu,

- silna ekspansja kredytowa,

- wzrost krótkoterminowego zadłużenia zagranicznego,

- spadek rezerw walutowych, wzrost inflacji,

- czasami wzrost stóp procentowych lub deficytu budżetowego (brak równowagi wewnętrznej).

Dodatkowym czynnikiem może być nieprzejrzysty rynek papierów wartościowych i nieruchomości.

Ataki spekulacyjne zaostrzają przebieg kryzysu.

Przebieg kryzysu walutowego: silna dewaluacja, skokowe obniżenie rezerw walutowych, rosnące stopy

procentowe.

Koszty kryzysu:

spadek kursu waluty krajowej, wzrost inflacji, wzrost stóp procentowych, obniżenie wiarygodności kraju na

międzynarodowym rynku finansowym – wzrost kosztów pozyskania kapitałów.

EFEKT ZARAŻANIA (CONTAGION)

Propagacja kryzysów i zjawisk szokowych była przedmiotem wielu badań i analiz. Po krachu

giełdowym w październiku 1987 r. zauważono, że w okresie kryzysu nastąpił dość znaczny wzrost korelacji

pomiędzy większością rynków akcji na świecie.

Znaczne spadki na giełdach: w Meksyku w grudniu 1994 r., w Hongkongu w październiku 1997 r.,

czy w Moskwie w sierpniu 1998 r., pokazały, że wzrost korelacji pomiędzy różnymi procesami

finansowymi (nie tylko na rynkach akcji, ale np. na rynkach obligacji czy rynku walutowym) jest

zjawiskiem charakterystycznym dla wielu kryzysów finansowych.

Ucieczkę kapitałów z krajów Ameryki Łacińskiej, wywołaną kryzysem walutowym w Meksyku,

nazwano „efektem tequili”. Podobny efekt w przypadku kryzysu w krajach

dalekiego Wschodu nazwano „grypą azjatycką”.

Istotny wzrost zależności pomiędzy różnymi rynkami finansowymi na świecie spowodowany

transmisją zjawisk szokowych jest określany w literaturze anglojęzycznej jako contagion, czyli zaraz lub

inaczej efekt zarażania.

W literaturze funkcjonuje co najmniej kilka różnych definicji pojęcia contagion:

W najbardziej ogólnym znaczeniu pod pojęciem efektu zarażania rozumie się

transmisje zjawisk szokowych pomiędzy krajami. Contagion nie musi dotyczyć okresu kryzysu, może

również występować w okresie dobrej koniunktury gospodarczej, jednakże najbardziej spektakularny

przebieg przybiera właśnie w okresie kryzysów.

W węższym znaczeniu contagion definiuje się jako transmisję zjawisk szokowych

pomiędzy krajami, której nie da się wyjaśnić poprzez powiązania fundamentalne (ang. Purecontagion lub

excess co-movement). Poprzez powiązania fundamentalne rozumie się tutaj rzeczywiste powiązania

finansowe, gospodarcze oraz polityczne.

Jeżeli zjawisko szokowe dotyka jednocześnie wielu krajów, to nie jest traktowane jako

purecontagion, ponieważ zjawisko szokowe jest wspólne dla kilku gospodarek. Na przykład wzrost

10

międzynarodowych stóp procentowych czy spadek międzynarodowego popytu może wpłynąć na

spowolnienie wzrostu gospodarczego w kilku krajach.

Jako efekt zarażania w węższym znaczeniu traktuje się wszystkie zjawiska, których nie potrafimy

zrozumieć lub wyjaśnić przez rzeczywiste powiązania finansowe, gospodarcze czy polityczne. Jest to

oczywista wada powyższej definicji. Najczęściej jako przyczynę występowania efektu zarażania w węższym

znaczeniu wymienia się zachowania stadne.

W najbardziej restrykcyjnym znaczeniu poprzez contagion rozumie się wzrost

korelacji pomiędzy procesami finansowymi obserwowanymi w różnych krajach w okresie kryzysu w

stosunku do korelacji występującej przed kryzysem.

Możliwe przyczyny występowania efektu zarażania:

Liberalizacja rynków finansowych i zwiększona mobilność kapitałów.

Kryzys w jednym kraju może ograniczyć płynność inwestorów i zmusić ich do przebudowy portfeli

oraz sprzedaży części aktywów w krajach niedotkniętych przez kryzys.

Sposób oceniania zarządzających funduszami może być często przyczyną naśladowania strategii

innych funduszy.

Strategie inwestycyjne funduszy.

Gwałtowane zmiany oczekiwań inwestorów.

Zachowania stadne.

Czynniki polityczne.

Np. dewaluacja w 1993 roku w Krajach Europejskiego Systemu Walutowego. Odstąpienie od przyjętych

ustaleń przez jeden kraj zmniejsza polityczne koszty podjęcia takiej decyzji przez inne kraje i prowadzi do

nagłych zmian w polityce gospodarczej.

W praktyce bardzo trudno jest określić relatywne znaczenie poszczególnych przyczyn. Po pierwsze,

dostępność informacji na temat niektórych kanałów transmisji jest bardzo ograniczona, po drugie, różne

kanały transmisji są ze sobą ściśle powiązane.

WYKŁAD 7 (5.04.2012r.)

Znaczenie efektu contagion

Zanik korzyści wynikających z międzynarodowej dywersyfikacji aktywów,

W wielu modelach dotyczących zachowania inwestorów zakłada się, że reakcje inwestorów są inne

po dużych spadkach cen. Zrozumienie zachowania inwestorów w okresach kryzysów jest kluczowe

w wyjaśnieniu międzynarodowej transmisji zjawisk szokowych.

Negatywny szok dotyczący jednego kraju może spowodować odpływ kapitału z innego kraju, nawet

jeśli sytuacja gospodarcza danego kraju jest dobra i handlowe powiązania pomiędzy tymi krajami są

ograniczone. Nawet krótkotrwały efekt mógłby doprowadzić do kryzysu finansowego w innym

kraju.

Zatem istnienie contagion uzasadniałoby interwencje międzynarodowych instytucji finansowych, jak na

przykład Międzynarodowego Funduszu Walutowego w celu stabilizacji przepływów finansowych.

Istnieje wiele metod testowania efektu zarażania:

Metody dotyczące stałości korelacji,

Metody, w których testuje się istotność lub stałość parametrów (modele regresji, modele VAR,

modele przełącznikowe czy modele GARCH),

Metody, w których bada się wpływ informacji z innych rynków zagranicznych.

11

Metody oparte na prawdopodobieństwie. Weryfikuje się wzrost prawdopodobieństwa

wystąpienia kryzysu po wybuchu kryzysu w innym kraju.

Metody dotyczące współwystępowania nietypowych stóp zwrotu (co-incidence of

extremereturns).

W analizach empirycznych najczęściej bada się stałość współczynników korelacji.

Stałość współczynników korelacji

Można badać efekt contagion w najbardziej restrykcyjnym znaczeniu i testować istotność wzrostu

współczynników korelacji w okresie kryzysu.

W większości prac dotyczących powiązań między rynkami akcji na świecie analizuje się korelacje

bezwarunkowe.

Boyer, Gibson i Loretan (1997), a także Forbes i Rigobon (2002) twierdzą, że testowanie stałości korelacji

na podstawie szacunków współczynników korelacji obliczonych dla różnych okresów może być mylące,

ponieważ mogła nastąpić zmiana wariancji.

W okresach kryzysów następuje znaczny wzrost zmienności stóp zwrotu, dlatego szacunki współczynników

korelacji są nieporównywalne z szacunkami uzyskanymi dla okresów przed kryzysem.

Forbes i Rigobon (1999) przedstawiają korekty współczynnika korelacji uwzględniającą zmianę wariancji.

Skorygowany współczynnik korelacji oblicza się według wzoru:

𝝆

𝑺

=

𝝆

𝑪

𝟏 + 𝜹[𝟏 − 𝝆

𝑪

𝟐

]

gdzie: δ=ζ

2

h

/ζ

2

t

-1,ζ

2

n

- oznaczają wariancje odpowiednio dla okresów o dużej i małej zmienności, ρ

c

to

nieskorygowany współczynnik korelacji obliczony dla okresu o większej zmienności.

Testując występowanie efektu contagion hipotezy można zapisać w następujący sposób:

H

0

: ρ

s=

ρ

H1: ρs>ρ

contagion

gdzie: ρ oznacza współczynnik korelacji dla okresu przed kryzysem.

Corsetti, Pericoli i Sbracia (2001) pokazują jednakże na podstawie modelu jednoczynnikowego, że formuła

(1) oznacza przyjęcie założenia, że stopy zwrotu w kraju będącym źródłem kryzysu są funkcją czynnika

globalnego i nie zależą od czynników lokalnych.

Rozważmy model:

𝑟

𝑖

= 𝛼

𝑖

+ 𝛾

𝑖

𝑓 + 𝜀

𝑖

𝑟

𝑗

= 𝛼

𝑗

+ 𝛾

𝑗

𝑓 + 𝜀

𝑗

r

i

oznacza stopy zwrotu dla indeksu rynku akcji w kraju i, r

j

to stopy zwrotu dla indeksu w kraju będącym

źródłem kryzysu, f czynnik globalny, α

i

, α

j

γ

i

, γ

j

parametry strukturalne, ε ,ε składniki losowe, które w tym

przypadku są odpowiedzialne za czynniki lokalne.

W celu testowania efektu contagion wyprowadza się współczynnik współzależności dany formułą:

Kazał nie przpisywać.

Testując występowanie efektu contagion hipotezy można zapisać w następujący sposób:

H

0

: ρ

c

=

ϕ

współzależność

H1: ρ

c

>ϕ

contagion

12

gdzie: ρ

c

oznacza współczynnik korelacji dla okresu kryzysu.

Poprzez efekt contagion rozumie się istotny wzrost współczynników korelacji po uwzględnieniu wpływu

czynnika globalnego.

Za czynnik globalny autorzy proponują przyjęcie „indeksu światowego” – indeksu dobrze

odzwierciedlającego zmiany na największych rynkach.

Jedną z podstawowych własności procesów finansowych jest zmienność warunkowych macierzy

kowariancji stóp zwrotu, stad analiza korelacji powinna również uwzględniać ten fakt empiryczny.

Poniżej zaproponowano nowy test efektu contagion oparty na modelu VAR i teście Tse (2000) na stałość

współczynników

korelacji

w

wielorównaniowym

modelu

GARCH.

Szacowany jest następujący model VAR-GARCH:

𝑟

1𝑡

= 𝑎

10

+ 𝑎

11

𝑟

1𝑡−1

+ 𝑏

11

𝑟

2𝑡−1

+ ⋯ + 𝑎

1𝑘

𝑟

1𝑡−𝑘

+ 𝑏

1𝑘

𝑟

2𝑡−𝑘

+ 𝜀

1𝑡

𝑟

2𝑡

= 𝑎

20

+ 𝑎

21

𝑟

1𝑡−1

+ 𝑏

21

𝑟

2𝑡−1

+ ⋯ + 𝑎

2𝑘

𝑟

1𝑡−𝑘

+ 𝑏

2𝑘

𝑟

2𝑡−𝑘

+ 𝜀

2𝑡

𝜀

𝑡

|𝜓

𝑡−1

~𝑁 0, 𝐻

𝑡

𝐻

𝑡

=

ℎ

11,𝑡

0

0

ℎ

22,𝑡

×

1 𝜌

𝜌 1 ×

ℎ

11,𝑡

0

0

ℎ

22,𝑡

Przyjęcie postaci modelu VAR ma na celuwyeliminowanie wpływu autokorelacji i krótkoterminowych

zależności pomiędzy badanymi stopami zwrotu.

Jako wielorównaniowy model GARCH przyjęto model stałych warunkowych współczynników korelacji

(patrz Bollerslev, 1990).

Hipoteza o stałości warunkowych współczynników korelacji jest weryfikowana za pomocą testu Tse.

Test ten nie wymaga estymacji modelu o zmieniających się współczynnikach korelacji i jest mocniejszy od

innych testów.

Jeżeli warunkowe współczynniki korelacji w wielorównaniowym modelu GARCH są stałe, to efekt

contagion nie występuje!

W przeciwnym wypadku, tzn. gdy warunkowe współczynniki korelacji zmieniają się w czasie, testuje się

stałość współczynników korelacji w następującym modelu:

𝑟

1𝑡

= 𝑎

10

+ 𝑎

11

𝑟

1𝑡−1

+ 𝑏

11

𝑟

2𝑡−1

+ ⋯ + 𝑎

1𝑘

𝑟

1𝑡−𝑘

+ 𝑏

1𝑘

𝑟

2𝑡−𝑘

+

𝑐

1

𝑟

𝐺𝑡

+ 𝜀

1𝑡

𝑟

2𝑡

= 𝑎

20

+ 𝑎

21

𝑟

1𝑡−1

+ 𝑏

21

𝑟

2𝑡−1

+ ⋯ + 𝑎

2𝑘

𝑟

1𝑡−𝑘

+ 𝑏

2𝑘

𝑟

2𝑡−𝑘

+

𝑐

2

𝑟

𝐺𝑡

+ 𝜀

2𝑡

𝜀

𝑡

|𝜓

𝑡−1

~𝑁 0, 𝐻

𝑡

𝐻

𝑡

=

ℎ

11,𝑡

0

0

ℎ

22,𝑡

×

1 𝜌

𝜌 1 ×

ℎ

11,𝑡

0

0

ℎ

22,𝑡

𝑟

𝐺𝑡

to stopa zwrotu dla czynnika globalnego.

Wprowadzenie do modelu

𝑟

𝐺𝑡

powoduje usunięcie wpływu czynnika globalnego.

Jeżeli hipoteza o stałości warunkowych współczynników korelacji zostanie odrzucona, to w badanym

okresie występuje efekt contagion.

13

Konstrukcja powyższego testu oznacza, że nie każda zmiana warunkowych współczynników korelacji musi

oznaczać występowanie efektu contagion.

Po pierwsze, zmiana korelacji może nie być istotna statystycznie, po drugie, może być wynikiem działania

czynnika globalnego.

Na przykład wzrost korelacji pomiędzy indeksami giełdowymi różnych rynków akcji na świecie

spowodowany zjawiskiem szokowym dotykającym jednocześnie większość gospodarek na świecie nie

będzie traktowany jako contagion.

Wyszukiwarka

Podobne podstrony:

all id 58191 Nieznany

Fiza all id 173772 Nieznany

all 2 id 58194 Nieznany

opracowanie moje all id 338287 Nieznany

All Lab MNT id 58214 Nieznany (2)

Abolicja podatkowa id 50334 Nieznany (2)

4 LIDER MENEDZER id 37733 Nieznany (2)

katechezy MB id 233498 Nieznany

metro sciaga id 296943 Nieznany

perf id 354744 Nieznany

interbase id 92028 Nieznany

Mbaku id 289860 Nieznany

Probiotyki antybiotyki id 66316 Nieznany

miedziowanie cz 2 id 113259 Nieznany

LTC1729 id 273494 Nieznany

D11B7AOver0400 id 130434 Nieznany

analiza ryzyka bio id 61320 Nieznany

pedagogika ogolna id 353595 Nieznany

więcej podobnych podstron