Prof. dr hab. Jan Kulig

Finanse międzynarodowe: konspekty i skrypt na V semestr studiów zaocznych I

stopnia (F i R),

w r. akad. 2013/14

Temat: Międzynarodowe organizacje finansowe (MOF)

wykłady 6-7

Treść i zakres wykładów:

1. Wprowadzenie - ogólne przesłanki i treść pojęcia międzynarodowej organizacji gospodarczej i

finansowej

;

funkcje i podział, cechy wiodące: wybrane aspekty teoretyczne i definicyjne.

2. Bank Rozrachunków Międzynarodowych (ang.: BIS, Bank for International Settlements): geneza;

organizacja; kierunki działalności; Polska w BIS.

3. Międzynarodowy Fundusz Walutowy (MFW; ang.: IMF, International Monetary Fund): geneza i istota

MFW - cele i funkcje; zasoby finansowe i działalność kredytowa; struktura organizacyjna i

członkostwo; współpraca Polski z MFW.

4. Międzynarodowy Bank Odbudowy i Rozwoju (BŚ: Bank Światowy; ang.: IBRD, International Bank for

Reconstruction and Development): Powstanie i cele Banku Światowego struktura organizacyjna

działalność kredytowa; Polska a Bank Światowy.

5. Wybrane, regionalne organizacje finansowe: Europejski Bank Odbudowy i Rozwoju (EBOR; ang.:

EBRD, European Bank for Re-construction and Development): Polska a EBOR; Europejski Bank

Inwestycyjny (EBI; ang.: EIB; European Investment Bank); współpraca Polski z Europejskim Bankiem

Inwestycyjnym.

Literatura:

Chrabonszczewska E., Międzynarodowe organizacje finansowe, Warszawa, 2006, wyd. SGH;

Kachniewski M., Waszkiewicz A., Finanse międzynarodowe, W-wa 2012, wyd. Open Links, r. 9, s.

172-215.

1

Wprowadzenie – ogólne przesłanki uzasadniające rolę MOF na

współczesnych rynkach

Nie ma obecnie kraju, który rozwijałby się całkowicie samodzielnie, gdzieś poza rynkiem

światowym. Wszystkie kraje, a w szczególności uboższe, odczuwają potrzebę

utrzymywania kontaktów w dziedzinie wymiany towarów, usług, kapitału, ludzi,

informacji, itd. Z powodu znacznego wzrostu ryzyka na międzynarodowych

rynkach kredytowych, wynika konieczność stosowania nadzoru nad tym rynkiem - i

szerzej pojętym - rynkiem finansowym, co w konsekwencji prowadzi do nasilania

się tendencji do konsolidacji tego nadzoru. Dlatego niezbędna jest współpraca

między bankami centralnymi i innymi krajowymi instytucjami gospodarczymi, a

międzynarodowymi organizacjami finansowymi.

Konieczna jest też jest pomoc najbardziej zadłużonym krajom oraz kontynuacja

wzmocnionych przedsięwzięć służących likwidacji ubóstwa. Należy nadal szkolić

dla tych bardzo biednych krajów - urzędników średniego i wyższego szczebla

zajmujących się zarządzaniem gospodarką narodową, programami jej rozwoju oraz

finansowaniem konkretnych projektów w dziedzinie np. irygacji czy też -

urbanizacji.

Bardzo przydatne jest również fachowe poradnictwo i szkolenie w zakresie

opracowywania

metod

i

środków

rozwiązywania

aktualnych

problemów

gospodarczych tych państw oraz poszczególnych dziedzin gospodarki. Konieczne jest

również prowadzenie badań w dziedzinie spraw gospodarczych i społecznych, których

wyniki służyłyby pomocą krajom rozwijającym się w formułowaniu i realizacji ich

polityki gospodarczej i społecznej.

2

Wprowadzenie c.d.

Kolejny, nowy i wielce doniosły kierunek działalności MOF to szczególnie istotna i

twórcza rola, jaką MOFy odegrały w procesie po-socjalistycznej

transformacji systemowej. W Europie Wsch. i Środkowej dotyczyło to szczególnie

Polski (nadmiernie zadłużonej na starcie do tego procesu). Przejście do gospodarki

rynkowej wymagało bowiem wdrożenia w życie dłuższego szeregu reform,

szczególnie utrudnionych, przy braku własnych zasobów finansowych. Zapewne, nie

byłoby to możliwie bez finansowego wsparcia zagranicy. Służyć temu miała właśnie

współpraca z MFW, Bankiem Światowym, EBOR oraz EBI. Pomoc kredytowa i

doradcza ze strony tychże organizacji ułatwiła Polsce przetrwanie, w latach 90-

tych, ciężkiego okresu przebudowy gospodarczo-ustrojowej.

Szczególnie istotne okazało się zakończenie renegocjacji polskiego zadłużenia z czasów

Gierkowskich (r. 1994). Równolegle, pomoc tychże organizacji przyczyniła się

wydatnie do przyspieszenia procesu dostosowań strukturalnych i instytucjonalnych,

mających w końcowym efekcie doprowadzić do akcesji Polski (i innych kandydatów)

do Unii Europejskiej. Wsparcie finansowe i instytucjonalno-szkoleniowe, jakie

otrzymała Polska w tym zakresie, pomogło szybciej osiągnąć standardy Unii.

Przyczyniło się tym samym do wcześniejszego rozpoczęcia negocjacji członkowskich,

doprowadzając w konsekwencji do podpisania traktatu akcesyjnego do UE, w

grudniu 2003 roku. Dzięki temu, 1 maja 2004 r. Polska stała się, jak powszechnie

wiadomo, prawowitym członkiem Unii Europejskiej. W traktacie zawarto ideę, iż

będzie ona nadal korzystać z funduszy pomocowych od organizacji światowych, gdyż

proces dostosowań do norm unijnych ma wymiar długookresowy, nadal trwa,

wymagając konsekwencji i wytrwałości. Warto dodatkowo mieć świadomość, iż w

akcie przystąpienia Polski (jak i innych ówczesnych kandydatów) zawarta jest nowa

klauzula, stwierdzająca mianowicie, iż kraj nasz staje się jednocześnie

członkiem EUGiW, ale - z tzw. derogacją.

3

Co się mieści w pojęciu międzynarodowej organizacji gospodarczej i

finansowej?

Wymienione powyżej we wstępie instytucje (jak i inne organizacje

międzynarodowe) są aktywnym podmiotem gospodarki światowej -

organizacjami państw lub banków centralnych. Powstały one w

wyniku wielostronnej umowy międzynarodowej dla wspierania

rozwoju gospodarczego i społecznego państw członkowskich

poprzez: udzielanie kredytów, gwarancji kredytowych, dokonywanie

inwestycji kapitałowych oraz doradztwo i pomoc szkoleniową. Do

najczęściej wymienianych instytucji finansowych zaliczyć bez zastrzeżeń

należy organizacje wymienione wyżej we wprowadzeniu.

Celem obecnych wywodów jest prezentacja oraz zwięzła ocena zagadnień

dotyczących: genezy, istoty, głównych zadań i celów powyższych,

wybranych organizacji finansowych. Uwzględniono też zwięźle

kwestie członkostwa Polski w poszczególnych, wymienionych

instytucjach. W tym celu przedstawimy wpierw teoretyczne założenia i

definicje dotyczące funkcjonowania międzynarodowej organizacji oraz jej

podstawowe funkcje, jakie spełniają w świecie, a także - ich klasyfikację.

W każdym z rozpatrywanych punktów dotyczących światowych instytucji

finansowych, uwzględniono w miarę możności ich wpływ na procesy

transformacji

gospodarki

polskiej

(głównie

-

okresu

lat

dziewięćdziesiątych). Definicje, jak również dane liczbowe do poniższego

wywodu zostały zasięgnięte z literatury przedmiotu, zwłaszcza - pozycji

[1] spisu literatury.

4

Wstępne aspekty teoretyczne, ustalenia definicyjne i pojęciowe.

Termin „organizacja” jest zazwyczaj wywodzony z dwóch słów: greckiego organon oraz

łacińskiego organum, z których pierwsze oznaczało narząd, a drugie - narzędzie.

Jednak najbliższy współczesnemu terminowi organizacja jest średniowieczny

łaciński termin: organisatio, przez który rozumiano urządzenie, układ, budowę

organizmu. W znaczeniu czynnościowym organizacja to proces porządkowania, a

więc podporządkowanie, urządzanie, zakładanie, układanie, regulowanie itd.

W znaczeniu atrybutowym organizacja to cecha przedmiotu (obiektu), którą nazywa się

zorganizowaniem, będąca skutkiem rozpatrywanego działania. W tym przypadku

zwraca się uwagę na ustrój złożonego przedmiotu, układ jego wewnętrznych

zależności, a więc to, co potocznie rozumiemy pod terminem: struktura. Łącznie

więc na pojęcie organizacji składa się (i) układ, budowa; (ii) zespół

wewnętrznych zależności, oraz w - znaczeniu przedmiotowym- (iii) sam jej

obiekt (cechujący się właśnie - zorganizowaniem).

W odniesieniu do sfery międzynarodowej termin organizacja jest stosowany, jak

wcześniej wskazano, we wszystkich trzech znaczeniach. Służy on do określenia

zarówno działań porządkujących i regulujących stosunki między państwami, jak

również - ich efektów. Jednak tylko nieliczne zabiegi organizacyjne stosowane w

stosunkach międzynarodowych dają rezultat w postaci utworzenia ściśle rozumianej

organizacji międzynarodowej. Organizacje międzynarodowe definiuje się zazwyczaj

w znaczeniu przedmiotowym, nawiązując do jednego z tradycyjnych,

socjologicznych ujęć organizacji społecznej jako: grupy celowej, zrzeszenia

zmierzającego do realizacji postawionych przed sobą zadań w sposób

zorganizowany.

5

Podstawowe funkcje

Za organizację międzynarodową uznaje się więc zwykle: celowy - wielostronny

związek państw, który nie tylko jest odpowiednio zorganizowany, ale i

właściwie zinstytucjonalizowany. Podstawę prawną organizacji stanowi jej

statut (czasem noszący nazwę konstytucji). Uznaje się, że organizacje

międzynarodowe funkcjonują wg trzech typów funkcji. Są to: (a) funkcje

regulacyjne, polegające na ustanawianiu norm i wzorców o charakterze

moralnym, politycznym, prawnym, mających odpowiednio kształtować

postępowanie uczestników stosunków międzynarodowych; (b) funkcje

kontrolne polegające na: ustalaniu stanu faktycznego oraz na konfrontowaniu

go z treścią norm i wzorców w celu przystosowania do nich postępowania

uczestników

stosunków

międzynarodowych;

c) funkcje operacyjne polegające na bezpośrednim świadczeniu przez

organizację różnych usług na podstawie jej własnych decyzji, za pomocą jej

zasobów.

Podstawowa rola organizacji międzynarodowych polega na wywieraniu

wpływu na swe środowisko, w tym – na postępowanie członków, na

zmieniające się sytuacje oraz na rozwój spraw należących do ich kompetencji.

W tym celu muszą one posiadać swoją osobowość, odrębną od prostej,

arytmetycznej sumy swych członków, Jest to warunek posiadania przez każdą

organizację podmiotowości prawnej. Posiadają także władzę wobec

swych członków - tym większą, im bardziej decyzje, które podejmują,

dotyczą żywotnych interesów państw członkowskich.

6

Typologia i klasyfikacja organizacji

Z punktu widzenia geograficznego zakresu działalności, wyróżniamy następujące trzy

typy organizacji.

(a). Pierwszy typ – to organizacje powszechne, otwarte dla wszystkich państw; w

praktyce członkostwo w tych organizacjach jest bliskie powszechności, ( w 1999 r.

stanowiły one około 14% wszystkich organizacji w świecie). Trafnym przykładem

organizacji powszechnych są organizacje tworzące system Narodów

Zjednoczonych, w tym:

Organizacja Narodów Zjednoczonych (ONZ), a w jej obrębie: Światowa Organizacja

Zdrowia (WHO); Organizacja do spraw Oświaty, Nauki i Kultury (UNESCO); Bank

Światowy (BŚ); Międzynarodowy Fundusz Walutowy (MFW); Międzynarodowa

Organizacja Pracy (MOP: najstarsza – bo powstała w r. 1919 – organizacja o

zasięgu międzynarodowym); Międzynarodowy Związek Telekomunikacyjny (ITU);

Powszechny Związek Pocztowy (UPU); Światowa Organizacja Meteorologiczna

(WMO); Organizacja do Spraw Wyżywienia i Rolnictwa (FAO); i in.

(b). Drugi typ – to organizacje regionalne, dostępne dla państw z określonego

regionu; w 1999 roku stanowiły one prawie 72% łącznej liczby wszystkich

zarejestrowanych organizacji. Są wśród nich między innymi: Rada Europy,

Organizacja Paktu Północnoatlantyckiego (NATO); Europejskie Stowarzyszenie

Wolnego Handlu (EFTA); Unii Zachodnioeuropejskiej (UZE); Organizacja

Bezpieczeństwa i Współpracy w Europie (OBWE); Organizacja Państw

Amerykańskich (OPA); Organizacje Jedności Afrykańskiej (OJA); Liga Państw

Arabskich (LPA); Stowarzyszenie Narodów Azji Południowo-Wschodniej (ang.:

ASEAN - Association of South-East Asian Nations).

7

Typologia organizacji… c. .d.

Kolejna grupa to organizacje niezwiązane z żadnym regionem, skupiające ograniczoną grupę

państw pochodzących z różnych kontynentów, na podstawie określonych kryteriów; w 1999 r.

stanowiły 14% łącznej liczby organizacji. Należą do nich m.in.: Organizacja Państw

Eksportujących Ropę Naftową (OPEC), czy Organizacja Współpracy Gospodarczej i Rozwoju

(OECD).

Biorąc za kryterium przedmiotowy zakres kompetencji, organizacje można podzielić na dwie grupy.

(i) Grupa pierwsza to organizacje wszechstronne (ogólne, uniwersalne), mające szeroki zakres

kompetencji, obejmujący różne sfery i dziedziny życia. Stanowią one nieliczną grupę organizacji,

a należą do niej przede wszystkim już wymienione: ONZ, OPA, OJA, LPA; z pewnym

zastrzeżeniem do grupy tej można też zaliczyć Wspólnotę Europejską, Radę Europy i OBWE.

(ii) Grupa druga to organizacje wyspecjalizowane (funkcjonalne), mające ograniczony zakres

kompetencji, pełniące specyficzne funkcje w określonym obszarze życia społecznego. Jest to

dominująca liczebnie grupa organizacji; ze względu na dziedziny życia w jakich działają te

organizacje, można wyodrębnić następujące ich podgrupy: organizacje gospodarcze (np. WTO,

IDA); UNIDO; organizacje polityczno-wojskowe: (NATO; UZE); organizacje działające w sferze

socjalnej: WHO; MOP; organizacje działające w dziedzinie kultury, w tym: UNESCO; organizacje

techniczne: UPU; ITU; Organizacja Międzynarodowego Lotnictwa Cywilnego (ICAO);

Międzynarodowa Organizacja Morska (IMO); WMO.

(iii) W literaturze przedmiotu wyróżnia się również organizacje integracyjne i organizacje

niemające takiego charakteru. Celem tych pierwszych jest inicjowanie i rozwiązywanie procesu

integracji w określonych dziedzinach, zazwyczaj wyłącznie, lub przede wszystkim w sferze

gospodarczej. Mają one z reguły zasięg regionalny, a większość z nich realizuje początkowe

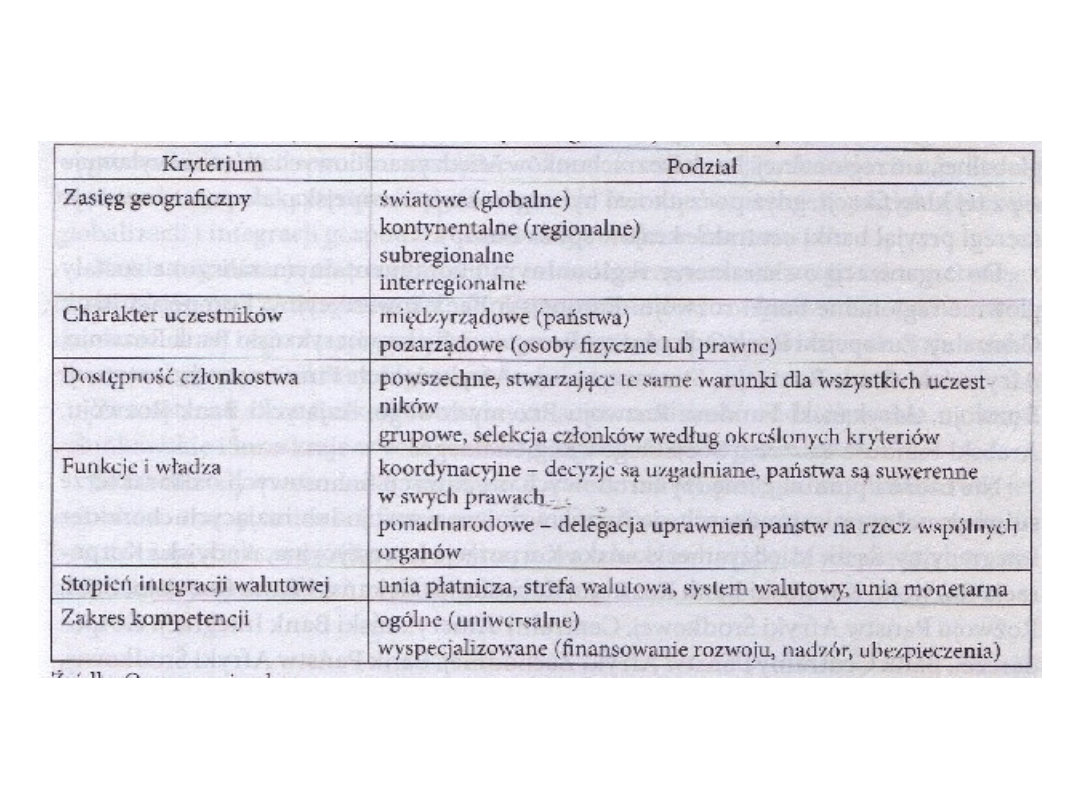

etapy integracji. Łączne zestawienie cech omówionych w tym punkcie zawiera poniższa Tablica

1.

8

Klasyfikacja międzynarodowych organizacji gospodarczych

(Źródło: E. Chrabonszczewska, 2006, str. 27)

9

Wstępna charakterystyka międzynarodowej instytucji/organizacji

finansowej (MOF).

Organizacje międzynarodowe powszechnie uznawane są za uczestników (tj. za

podmioty) stosunków międzynarodowych. Wynika to bowiem z tego, iż są one

całościami odrębnymi od państw członkowskich, dysponującymi autonomią w

stosunku do całej grupy. Decyzje i działania organizacji nie są zwykłą sumą

oczekiwań członków, lecz raczej - ich wypadkową, jak również skutkiem różnych

innych czynników, w tym politycznych i instytucjonalnych.

Organizacje międzynarodowe mogą również rozporządzać podmiotowością prawno-

międzynarodową. W porównaniu z państwami, podmiotowość ta ma jednakowoż

charakter pochodny, a jej zakres jest ograniczony i równocześnie odmienny w

każdej poszczególnej organizacji.

Reasumpcja: Międzynarodowa organizacja finansowa (MOF) jest to zatem

instytucja o zasięgu międzynarodowym pełniąca w gospodarce funkcję

podmiotu dokonującego operacji finansowych. Za podstawowe ich cele uznaje

się dokonywanie tych operacji w krajach swoich członków. Do jej założenia

niezbędny jest kapitał założycielski, który wpłacają państwa członkowskie danej

organizacji.

MOFy są wyspecjalizowanymi (tj. funkcjonalnymi) instytucjami, mającymi

ograniczony zakres kompetencji, pełniąc funkcje w określonym obszarze życia

społeczno-gospodarczego.

Organizacje te wspomagają swoich członków finansowo, poprzez udzielanie różnego

rodzaju pożyczek i kredytów. Doradzają też w prowadzeniu inwestycji, polityki

makroekonomicznej i innych sprawach finansowych. W dalszych rozważaniach

zostanie

szczegółowo

omówionych

pięć

MOF:

(i)

Bank

Rozrachunków

Międzynarodowych (BIS); (ii) Międzynarodowy Fundusz Walutowy; (iii) Bank

Światowy; (iv) Europejski Bank Odbudowy i Rozwoju (EBOR); oraz (v) Europejski

Bank Inwestycyjny.

10

Wstępna charakterystyka MOF - dokończenie

Istotna cechą organizacji jest jej wielostronny charakter, co oznacza, że w skład

danej organizacji muszą wchodzić co najmniej trzy państwa. Kolejną istotną

cechą jest posiadanie przez daną organizację stałych organów. Organizacja w

swym zasadniczym kształcie, w praktyce istnieje i funkcjonuje właśnie w formie

systemu stałych organów, które wspólnie realizują postawione przed nią cele.

W ich ramach przebiegają wszystkie procesy uzgadniania stanowisk i

podejmowania decyzji. To one, w ramach otrzymanych uprawnień,

reprezentują organizację na zewnątrz i działają w jej imieniu.

Rdzeń organizacji stanowią właśnie powyżej wzmiankowane stałe organy.

Powoływane są na czas określony lub długi, o ustalonym składzie i

kompetencjach; o stałych terminach posiedzeń; a przede wszystkim - z

przewidzianym mechanizmem podejmowania decyzji.

Oznacza to, że ich istnienie, funkcjonowanie i działanie zostały trwale

uregulowane przez odpowiednie systemy zasad, norm i wzorców działania,

uznanych przez państwa za wiążące. Za minimalne kryterium uznania związku

państw za organizację przyjmuje się zazwyczaj istnienie co najmniej - dwóch

organów: międzynarodowego organu plenarnego, zbierającego się regularnie,

oraz stałego sekretariatu. To właśnie powstanie i funkcjonowanie stałego

sekretariatu odróżnia organizację od konferencji ad hoc (lub serii konferencji),

których personel administracyjny nie działa między posiedzeniami.

Istotnym czynnikiem warunkującym zaliczenie związku państw w poczet

organizacji międzynarodowych jest również utworzenie jej na podstawie

umowy międzynarodowej będącej równocześnie statutem organizacji.

11

(ad i): Bank Rozrachunków Międzynarodowych (BRM; ang.: BIS – Bank

for International Settlements): geneza i kapitał

Jest to najstarszy ze wszystkich banków międzynarodowych, bowiem powstał w r.

1930, na konferencji w Hadze. Wśród organizacji międzynarodowych

zajmuje on miejsce wyjątkowe, z racji długoletniego doświadczenia i roli jaką

pełni - od początku do dziś – w międzynarodowym środowisku walutowym. Jego

pierwsze funkcje – to ułatwianie współpracy między bankami

centralnymi i organizowanie rozliczeń związanych z odszkodowaniami

wojennymi z czasów pierwszej wojnie światowej.

Podobnie jak wiele innych banków centralnych, BIS otrzymał prawną formę spółki z

kapitałem akcyjnym. Do założenia tej instytucji wykorzystano konwencję między

rządami: Niemiec, Belgii, Francji, Wielkiej Brytanii, Irlandii, Włoch, Japonii – a

rządem Szwajcarii. Zostały tym samym uznane zasady - niezbędne dla

uznania BIS za instytucję odpowiadającą wymogom prawnym (o których

była wyżej mowa).

Obok ww. porozumienia z Hagi, powołano także Trybunał Arbitrażowy, złożony z

pięciu członków: Belgii, Francji, Niemiec, Włoch i Wielkiej Brytanii. Kapitał BIS jako

spółki akcyjnej sięgający 1,5 mld franków w złocie, zgodnie ze statutem,

pochodził od akcjonariuszy złożonych z banków centralnych. W kolejnych

emisjach część kapitału akcyjnego została sprzedana osobom prywatnym (z

Belgii, Francji, USA). Sporo później (bo w r. 2001) zniesiono jednak posiadanie

akcji przez osoby prywatne, a całość tego typu akcji została wykupiona. Łączne

zasoby Banku składają się aktualnie z: kapitału zakładowego; rezerw; funduszy

pożyczonych i innych pasywów. Jednostką obrachunkową od początku był złoty

frank, a publikowane rezerwy wynosiły (na początku obecnego stulecia) 3,3 mld

złotych fr. szwajc. (fr = 0,29 grama czystego złota). Jednak od 1 kwietnia 2003 r. –

po 73 latach funkcjonowania BIS - złote franki zostały zastąpione przez SDRy.

12

Członkostwo; funkcje; organizacja BIS

Członkowie BIS to (obecnie) 50 banków centralnych, których przedstawiciele mają

prawo głosu na walnym zgromadzeniu. Wśród nich jest także Polska (i jeszcze

kilka krajów Europy Wschodniej i Centralnej). W 2000 r. udziałowcem BIS stał się

Europejski Bank Centralny [EBC]. Funkcja finansowa BIS polega na udzielaniu

krajom członkowskim pomocy finansowej w postaci: kredytów o ulgowym

oprocentowaniu; przyznawaniu dotacji, gwarancji, czy ubezpieczeń. Z punktu

widzenia krajów członkowskich – jest to najważniejsza z funkcji, szczególnie –

gdy kraj traci zdolność kredytową, a pomoc międzynarodowej organizacji stanowi

jedyne źródło finansowania potrzeb rozwojowych.

Siedzibą Banku jest Bazylea, z tym, że od 2001 r. BIS posiada przedstawicielstwa w

Hongkongu SAR (ang skrót: Special Autonomous Region; po pol.: specjalny region

autonomiczny, (wraz z sekretariatem), oraz w Meksyku. Najwyższą władzą Banku

jest Zgromadzenie Ogólne, składające się z przedstawicieli wszystkich krajów

członkowskich i zbierające się raz do roku. Przyjmuje ono: roczne sprawozdania

Banku; bilans i raporty audytorów; decyduje udziale dywidendy; wynagrodzeniu

dyrektorów, oraz udziela absolutorium Radzie Dyrektorów. Przykładowo, w 2001 r.

na Walnym Zgromadzeniu dokonano podziału zysku w kwocie 271 mln CHF, z

czego dywidendy wyniosły 48,6 mln CHF. (Przy okazji tego wydarzenia warto

podać, iż Polska otrzymała wówczas dywidendę w wysokości 2,88 mln CHF).

Rada Dyrektorów liczy 17 członków i składa się z 6 vice-dyrektorów pochodzących z

poszczególnych krajów członkowskich, oraz Urzędu Rezerwy Federalnej (FED) USA.

Każdy z nich mianuje jednego członka Rady Najwyższej – tej samej, co on

narodowości. Ponadto Statut przewiduje wybór nie więcej, niż dziewięciu

dodatkowych członków. Rada wyłania spośród siebie przewodniczącego, jego

zastępcę oraz trzech dyrektorów departamentów.

13

Działalność BIS

Przy BIS działają cztery komitety: Bazylejski Komitet Nadzoru Bankowego; Komitet Płatności i

Systemu Rozliczeń; Komitet Globalnego Systemu Finansowego; Komitet Rynków. BIS

gości również sekretariaty: Forum Stabilizacji Finansowej; Międzynarodowego Stowarzyszenia

Depozytów; Międzynarodowego Stowarzyszenia Nadzoru Ubezpieczeń.

Początki aktywnej roli BIS wiążą się, jak wspomniano na początku, z problematyką rozliczeń

odszkodowań wojennych za okres I wojny św. W czasach II wojny św., dzięki temu, iż znajdował się

na terytorium neutralnej Szwajcarii, BIS mógł podjąć szereg decyzji dotyczących krajów

członkowskich, mimo znacznego ograniczania jego działalności. Zabezpieczył m. in. wkłady

wpisane w księgach; pomagał również przelewać rezerwy w złocie do krajów zamorskich. Po

zakończeniu II wojny św., jego działalność znacznie się ożywiła i to na wielu kierunkach.

Przykładowo wyliczyć można następujące obszary działań: rozwój współpracy między bankami

centralnymi a organizacjami międzynarodowymi; pomoc finansowa dla banków

centralnych krajów członkowskich; prace badawcze i publikacje danych statystycznych

o wysokiej renomie; łączność i powiernictwo w stosunku do różnych organizacji

międzynarodowych i banków centralnych. BIS aktualnie jest miejscem spotkań gubernatorów

banków centralnych tworząc forum współpracy międzynarodowej dla organizacji finansowych. BIS

utworzył w 2001 r. Radę Konsultacyjną dla Azji i Pacyfiku.

Znacznym ułatwieniem dla ww. prac, konsultacji i pomocy jest wypracowanie głębokiej i

wszechstronnej bazy badawczej. Dzięki temu BIS stał się wysoko cenionym,

autorytatywnym centrum badań; szkoleń; wymiany danych; kształcenia kadr. Początki

późniejszego rozkwitu tej dziedziny aktywności przypadają na lata 1960-te, kiedy to popularności

nabrały tzw. euro-rynki i euro-waluty, (o których była poprzednio mowa). Operacje finansowe

szeroko rozgałęziły się w ówczesnych latach, wymykając się spod kontroli krajowych

regulacji i nadzoru władz odnośnych państw. Zakres prac i studiów BIS szybko ulegał

rozszerzaniu: na początku lat 1990-tych zaczęto publikować i systematyzować analizy związane

z tematyką transakcji poza-giełdowych (czyli znanych jako OTC, to znaczy, po ang.:

over-the-counter);

kredytów konsorcjalnych (tj. kredytów ze wspólnych źródeł, z udziałem szeregu

krajów - uczestników takich transakcji); globalnego rynku walutowego; zadłużenia i

oddłużania się krajów na różnych kontynentach świata. Sprzyjała temu de-regulacja

rynków finansowych, wzrost innowacyjności badań i analiz, oraz i tendencje

globalizacyjne w sferze finansowych transakcji różnego typu i na różnych

szczeblach.

Polska jest członkiem BIS od samego początku tj. podpisując w 1930 r.

konwencję jego utworzeniu. Nasze interesy reprezentuje w BIS Prezes NBP.

Mamy w nim swój rachunek nostro oraz lokaty terminowe w walutach

wymienialnych. Obecnie NBP posiada 8 tys. akcji BIS, od których otrzymuje

dywidendę. Już na początku programu stabilizacyjnego w 1989 r. uzyskaliśmy

krótkoterminowy kredyt mostowy (na kwotę 129 mln USD). W latach 1990-tych BIS

oferował pomoc szkoleniową i techniczną, a nasi pracownicy uczestniczyli w

szkoleniach nie tylko jako słuchacze, ale także – jako wykładowcy.

Najbardziej rozwinięta jest współpraca naszego NBP z: Bazylejskim Inspektoratem

Nadzoru Bankowego w dziedzinie zasad nadzoru; współpracy z organizacjami

finansowymi; dostosowań do wymogów Unii Europejskiej. Członkostwo NBP w BIS

zobowiązuje polski sektor bankowy do przestrzegania międzynarodowych

standardów, co skutkuje w zmniejszeniu ryzyka bankowego, podniesieniem jakości

jego usług, a także - w ograniczeniu dystansu między naszym systemem bankowym

a systemem UE. Dzięki naszemu członkostwu w BIS, NBP jest instytucją

budzącą zaufanie międzynarodowe i prestiż zagranicą.

15

Działalność… dokończenie. Polska w BIS

(ad ii): Międzynarodowy Fundusz Walutowy (MFW): geneza i istota

MFW

Idea utworzenia organizacji międzynarodowej, której zadaniem miała być stabilizacja

kursów walutowych oraz regulowanie zasad funkcjonowania międzynarodowego

rynku walutowego pojawiła się już w latach trzydziestych XX wieku.

John M. Keynes wysunął wówczas projekt utworzenia unii płatniczej, a następnie

międzynarodowych organizacji finansowych posługujących się wspólna jednostką

monetarną – zwaną bancorem, która miała zastąpić złoto i stać się

pieniądzem światowym. Pomysł ten jednak nie został zrealizowany. Ówczesny

kryzys gospodarczy skłonił państwa o gospodarce kapitalistycznej do powołania

organizacji międzynarodowej, mającej za zadanie przeciwdziałanie perturbacjom na

międzynarodowym rynku walutowym. Nad projektem jej statutu pracowano

równolegle (jeszcze podczas II wojny światowej) w dwóch odrębnych gremiach, i

dzięki nim przedstawiono dwa ważne studia: w Wielkiej Brytanii - był to plan J. M.

Keynesa, oraz w Stanach Zjednoczonych – plan ówczesnego sekretarza Skarbu

USA - White’a.

Plan Keynesa opierał się na konstrukcji unii clearingowej, w ramach której

wszystkim krajom zostałaby przyznana kwota równa 75% wartości średnich

rocznych obrotów handlowych. Była to koncepcja proponująca kreację pieniądza

międzynarodowego (o wyżej wymienionej nazwie: bancor), który zastąpiłby

złoto w roli pieniądza światowego i służył rozliczaniu bilansów płatniczych

krajów członkowskich. Sam bancor miał być określony jako pewna ilość złota, z

ustalonym parytetem pieniądza obiegowego w stosunku do kruszcu. Jednocześnie

zostałyby ustalone stałe parytety do nowej jednostki, tworząc tym samym

podstawy systemu stałych kursów walutowych. System ten dopuszczał

jednorazową dewaluację w wysokości nie przekraczającej 5%, a dewaluacje głębsze

musiałyby uzyskać zgodę unii clearingowej.

16

Plan Keynesa versus plan White’a – c.d.

Natomiast plan White'a opierał się na idei stworzenia międzynarodowego

funduszu strefy walutowej, tj. na idei opartej na założeniach przywrócenia

systemu dewizowo-złotego, w którym rolę pieniądza światowego

odgrywałyby - obok złota - wymienialne na złoto waluty narodowe.

Proponowane rozwiązanie zakładało utworzenie funduszu, który miał się

składać: w połowie z wkładów państw członkowskich płaconych, w zależności od

sytuacji gospodarczej: w 10-25% w złocie, oraz w 25-40% w walucie narodowej i

w połowie z kredytów. Kredyty walutowe - przeznaczone wyłącznie na pokrycie

deficytów bilansu płatniczego - mogłyby być udzielane do wysokości wkładu

członkowskiego danego kraju. Jeżeli natomiast jakiś kraj przekroczyłby swoją

kwotę, aby sfinansować własny deficyt bilansu płatniczego, to kredyt

walutowy mógł uzyskać tylko wówczas, gdy zobowiązał się do

poddania odpowiednim rygorom, prowadzącym do przywrócenia

równowagi w bilansie płatniczym.

Jeszcze w roku 1941 amerykański Departament Skarbu opracował memoriał na

temat

problemów

monetarnych

i

finansowych,

zalecając

założenie

międzynarodowego funduszu. Rok później na polecenie prezydenta USA

Franklina Delano Roosvelta wyłoniono komisję, której powierzono opracowanie

stosownej propozycji. W 1943 r. propozycję dotyczącą utworzenia

międzynarodowej organizacji walutowej przedstawiono ministrom finansów

krajów kapitalistycznych. Dyskusje tych ministrów doprowadziły do opracowania

wspólnego projektu powołania Międzynarodowego Funduszu Walutowego. W

dniach 1-22 lipca 1944 roku w Bretton Woods (w stanie New Hampshire) w

USA odbyła się konferencja założycielska MFW.

17

Główne treści decyzji z Bretton Woods

Sygnatariuszami MFW były 44 kraje świata. Statut MFW wszedł w życie 27 grudnia

1945 r. po ratyfikowaniu go przez 29 państw uczestniczących w konferencji

walutowej i dostarczających 80% kapitału zakładowego Międzynarodowego

Funduszu Walutowego. Sesja inauguracyjna już powołanego organu plenarnego

MFW odbyła się 8 marca 1946 roku, przy czym MFW zaczął funkcjonować

dopiero od 1 marca 1947 roku. W roku 1947 MFW popisał umowę z

Organizacją Narodów Zjednoczonych, stając się organizacją wyspecjalizowaną

systemu ONZ.

Na powyższej konferencji w Bretton Woods zwyciężyła więc ostatecznie

koncepcja White'a, w myśl której równowaga płatnicza krajów uczestniczących

miała być osiągana nie za pomocą ograniczania wymienialności walut i nie -

przez zdanie się na działanie wyłącznie mechanizmów rynkowych, jak

miało to miejsce w przypadku systemu waluty złotej, lecz - przez prowadzenie

odpowiedniej polityki gospodarczej, do czego zobowiązały się kraje, które

weszły w skład Funduszu.

System z Bretton Woods był tym samym pierwszym międzynarodowym

systemem walutowym, którego podstawę stanowiły następujące zasady:

- stabilność walutowa (dopuszczalne wahania kursów jedynie o +/- 1% od

kursu urzędowego);

-

wyznaczenie parytetu walut w złocie lub dolarach amerykańskich;

-

możliwość zmiany parytetu waluty, po uzgodnieniu z Funduszem, jedynie w

przypadku zaburzeń bilansu płatniczego.

18

Cele i funkcje MFW

Utworzenie MFW było rezultatem działań na rzecz ustanowienia nowego powojennego

ładu polityczno-gospodarczego i finansowego w gospodarce światowej. MFW

miał przeciwdziałać częstym zmianom parytetów walut oraz koordynować

współpracę w dziedzinie polityki walutowej. Powołanie MFW było więc częścią

szerszego programu zmierzającego do stworzenia trwałego pokoju po wojnie

światowej, opartego na zdrowych ekonomicznych i politycznych stosunkach

międzynarodowych. Ośrodkami tej współpracy miały być trzy organizacje

międzynarodowe: MFW, MBOiR oraz Międzynarodowa Organizacja Handlowa

(GATT/WTO). Na czele Międzynarodowego Funduszu Walutowego, od czasu jego

utworzenia, czyli od blisko 60 lat, zawsze stał Europejczyk, podczas gdy jego

„siostrzaną” instytucją - Bankiem Światowym - kieruje Amerykanin. [Jest tak nadal].

Cele MFW zostały określone w artykule I MFW, w postaci sześciu zadań, mających

stanowić wytyczne polityki i decyzji tej organizacji międzynarodowej. Są to

następujące zadania.

1). Popieranie międzynarodowej współpracy walutowej przez stałą instytucję wyposażoną

w aparat do konsultacji i współdziałanie w międzynarodowych sprawach walutowych.

2). Ułatwienie rozwoju i zrównoważonego wzrostu wymiany międzynarodowej,

przyczynianie się przez to do popierania i utrzymywania wysokiego poziomu

zatrudnienia i dochodu realnego oraz rozwijania zasobów produkcyjnych wszystkich

członków, jako naczelnych zadań polityki gospodarczej.

3).

Przyczynianie

się

do

utrzymania

stabilnych

walut,

utrzymanie

uporządkowanych stosunków walutowych między członkami i uniknięcie

deprecjacji

walut

w

celach

konkurencyjnych.

19

Cele … c.d.

4). Pomaganie w tworzeniu wielostronnego systemu regulowania zależności w

zakresie bieżących transakcji między członkami i w usuwaniu ograniczeń

dewizowych, które hamują wzrost handlu światowego.

5). Wzmocnienie zaufania do członków przez stawianie do ich dyspozycji środków

Funduszu, przy odpowiednim zabezpieczeniu i umożliwianiu im w ten sposób

korygowania szkodliwych odchyleń od ich bilansów płatniczych bez uciekania się do

środków oddziaływujących ujemnie na pomyślność gospodarki krajowej lub światowej.

6). Skracanie, zgodnie z powyższym, czasu trwania, i zmniejszenie stopnia, braku

równowagi w bilansie płatniczym członków w obrotach światowych.

Aby te cele osiągnąć, kraje członkowskie współpracujące z MFW oraz między sobą

zobowiązały się do:

- kierowania swoją polityką gospodarczą i finansową w taki sposób, aby utrzymany został

zrównoważony wzrost gospodarczy;

- popierania stabilizacji gospodarczej przez zapewnienie uporządkowanych warunków

gospodarczych i finansowych;

- unikania manipulowania kursem walutowym lub wykorzystania międzynarodowego

systemu walutowego do osiągania nieuzasadnionych korzyści konkurencyjnych do

innych krajów;

- stosowania polityki kursu zgodnie z zasadami określonymi w statucie MFW.

20

Cele i funkcje - kontynuacja

Rozwój handlu uzależniony jest również od wzajemnego zaufania do polityki

walutowej krajów. Za konieczne uznano zatem współdziałanie i konsultacje krajów

członkowskich w sprawach dotyczących ich polityki walutowej oraz uruchomienie

przez Fundusz międzynarodowej pomocy potrzebnej do stabilizowania kursów i

przywracania równowagi płatniczej.

Na tej podstawie MFW stał się centralną instytucją walutową świata wyposażoną

w trzy ważne funkcje (wymienione niżej na podstawie statutu, które uzupełnia

funkcja czwarta). Są to następujące funkcje.

1). Regulacyjna - stworzenie forum wielostronnych negocjacji i współpracy w

dziedzinie międzynarodowych stosunków walutowych.

2). Kontrolna - nadzorowanie przestrzegania przez kraje członkowskie

ustanowionych przez MFW reguł postępowania dotyczących polityki walutowej,

płatności międzynarodowych i wymienialności walut.

3). Operacyjna - dostarczanie krajom członkowskim środków finansowych w celu

umożliwienia przestrzegania reguł postępowania ustanowionych przez MFW, podczas

procesu wyrównywania lub utrzymywania nierównowagi bilansów płatniczych.

4). Konsultacyjna - nadzorowanie przez MFW uzgodnionych programów

dostosowawczych i wykorzystania kredytów zgodnie z ustalonymi wcześniej

celami.

Uznając, że przyjęte cele nie mogą być zrealizowane natychmiast, głównie za względu

na słabość gospodarczą krajów europejskich po wojnie, w Umowie o MFW

przewidywano okres przejściowy. Nie określano wprawdzie długości tego okresu,

ale ze sformułowań tego I artykułu wynikało, że spodziewano się zniesienia

podstawowych ograniczeń walutowych w krajach członkowskich w ciągu pięciu lat od

rozpoczęcia działalności MFW.

21

Cele i funkcje… c.d.

Każdy kraj członkowski ma swobodę ustalania reguł kursowych dla swej waluty. Jednakowoż, zgodnie ze

statutem, MFW sprawuje ścisły nadzór nad polityką kursową krajów członkowskich. W

ramach tego nadzoru odbywają się okresowe konsultacje z krajami członkowskimi dla uzyskania od

nich informacji ekonomicznych. Jest to niezbędne także w związku z funkcjami koordynacyjnymi

MFW w międzynarodowym systemie walutowym i międzynarodowej współpracy walutowej.

Sprawowany przez MFW nadzór nad polityką kursową krajów członkowskich uwzględnia głównie

potrzeby procesów dostosowawczych w zakresie bilansów płatniczych w skali całego

świata. MFW sprawuje ten nadzór nad polityką kursową krajów członkowskich poprzez poniższe

działania:

-

regularną analizę polityki gospodarczej każdego, pojedyńczego kraju członkowskiego na tle innych

krajów, również w powiązaniu z rozwojem gospodarczym, jaki ma miejsce w tych innych krajach, oraz

-

regularne dyskusje na temat sytuacji gospodarczej w świecie. Pozwala to Funduszowi ocenić politykę

gospodarczą i walutową krajów członkowskich oraz analizować rozwój całej gospodarki światowej.

Przystąpienie do MFW wymagało więc od krajów członkowskich zobowiązania się do długofalowych

ułatwień wymiany handlowej. Drogą do tego miało być uwielostronnienie rozliczeń, a zatem -

stopniowe znoszenie ograniczeń dewizowych i wprowadzanie wymienialności walut.

MFW uczestniczy w koordynacji polityki gospodarczej w skali międzynarodowej poprzez opracowania

dotyczące głównych wskaźników oraz średnioterminowych scenariuszy rozwoju gospodarczego. W

ramach prowadzonego nadzoru nad polityką kursową MFW odbywa regularne konsultacje (z reguły,

co rok) z krajami członkowskimi. Dokonuje wówczas analizy i oceny sytuacji gospodarczej krajów

członkowskich, polityki kursowej, fiskalnej, budżetowej oraz sytuacji w bilansie

płatniczym. Jak wspomniano wyżej, Fundusz zaczął działać w marcu 1947 roku. Jednakowoż,

wymienialność walut w wysoko rozwiniętych krajach Europy Zachodniej, a w związku z tym

rzeczywiste uwielostronnienie obrotów płatniczych, stało się faktem dopiero z końcem lat

pięćdziesiątych.

22

Zasoby finansowe i działalność kredytowa MFW

MFW uzyskuje środki finansowe na działalność z trzech źródeł. Pierwotnym źródłem są

składki państw członkowskich (tzw. kapitał zakładowy Funduszu). Każdy kraj

należący do MFW ma więc wyznaczony udział członkowski, którego wartość jest

wyrażona w specjalnych jednostkach zwanych SDR (od ang: Special Drawings Rights

– prawa specjalnych ciągnień).

Jest to „sztuczny” pieniądz rezerwowy funkcjonujący w obrębie MFW, gdzie kraje

członkowskie za własne waluty mogły nabywać ww. prawa ułatwiające

rozliczenia w wolnych walutach. Jest on wpłacany w chwili wstąpienia do

Funduszu. Wysokość udziału i sposób jego wpłaty określa Rada Gubernatorów,

podobnie jak kapitał zakładowy Funduszu niezbędny do działalności operacyjnej

MFW. Bez tych wkładów nie byłoby możliwe udzielanie pomocy krajom członkowskim.

Zasadnicze znaczenie kwot wnoszonych do działalności MFW jako kapitał

zakładowy, wynika z następujących przyczyn:

-

kwota stanowi podstawę zasobów finansowych MFW;

-

korzystanie z pomocy Funduszu jest określone proporcjonalnie do wysokości

kwoty każdego państwa członkowskiego;

-

przydziały SDR na rzecz krajów członkowskich są dokonywane proporcjonalnie

do ich wpłat do kapitału zakładowego Funduszu;

-

na podstawie wysokości kwoty jest obliczana liczba głosów poszczególnych

członków;

-

mianowani Dyrektorzy Wykonawczy pochodzą z państw posiadających najwyższe

kwoty.

23

Zasoby finansowe … c. d.

Każdy udział członkowski składa się z dwóch części: pierwszej, wpłaconej

Funduszowi w międzynarodowym aktywie rezerwowym, i drugiej, wpłaconej w

walucie własnego kraju członkowskiego. Obecnie wszystkie założycielskie

kraje członkowskie wpłacają ¼ udziału w SDR-ach lub wyznaczonych przez

Fundusz walutach pełniących funkcje walut rezerwowych. Natomiast nowi

uczestnicy wpłacają tę część udziału w wybranych przez MFW walutach innych

krajów członkowskich, za ich zgodą. Część udziałów, która ma być wpłacana w

zasobach rezerwowych, powinna być ustalana z uwzględnieniem średnich

(posiadanych przez Fundusz) wpłat w zasobach rezerwowych dotyczących krajów

członkowskich Funduszu oraz zasobów kraju ubiegającego się o członkostwo.

Wtórnym źródłem finansowania działalności MFW jest emisja własnego

środka płatniczego pod wymienioną już wyżej nazwą specjalnych praw

ciągnienia (ang. Special Drawings Rights - SDR). Począwszy od 1970 roku

uruchomiono

okresową

kreację

SDR,

tj.

wewnętrznego

pieniądza

międzynarodowego tworzonego przez MFW (który pełni rolę pieniądza

fiducjarnego – nie wymagającego żadnego pokrycia, lecz opartego na

zaufaniu, a jednocześnie - cieszącego się poparciem krajów członkowskich i

pełniącego podstawowe funkcje pieniądza międzynarodowego).

Współcześnie SDR-y na coraz większą skalę pełnią podstawowe funkcje

pieniądza międzynarodowego, tj. miernika wartości, środka płatniczego oraz

środka tezauryzacji w warunkach światowych. (Nie są one wszakże środkiem

cyrkulacji.) Dzieje się tak, mimo iż zmieniają się zasady ich kreacji i

wykorzystania. Są one tym niemniej nadal konsekwentnie podporządkowane

podstawowym regułom funkcjonowania MFW. Chociaż zmienia się m.in. bieżąca

wartość SDR, to przepisy regulujące funkcjonowanie MFW nadal stanowią o tym,

że cała j ewidencja Funduszu prowadzona jest w SDR-ach.

24

Zasoby finansowe MFW - dokończenie

Największą kwotę w MFW mają, rzecz zrozumiała, Stany Zjednoczone; w 2000 roku było to 38 mld

SDR (co wówczas dawało im około jednej piątej wszystkich głosów). Jeśli się weźmie pod

uwagę fakt, że główne decyzje w MFW zapadają większością 85% głosów, to oznacza to, że

USA dysponują w MFW tzw. ryglowaną większością głosów, (czyli: indywidualnym

prawem weta). Kraje wchodzące w skład Unii Europejskiej, jako blok, dysponują

również w MFW grupowym prawem weta. Ich łączna kwota w MFW wynosi bowiem ok. 25

mld SDR,( co daje im blisko 27% głosów).

Obok SDR-ów, do własnych zasobów wtórnych zaliczyć można również: dochody osiągane z lokat,

funduszów powierniczych oraz emisji obligacji. Własne zasoby MFW uzupełniane są, w razie

potrzeby, zasobami pożyczonymi. MFW zaciągał dotychczas pożyczki ze źródeł oficjalnych (tzn.

skarb państwa i banki centralne); ze Szwajcarii, oraz z Banku Rozrachunków

Międzynarodowych (BIS). Kwoty udziałowe członków stanowią podstawowe źródło

finansowe dla MFW. Niektórzy członkowie zobowiązali się do pożyczania od MFW

dodatkowych środków, kiedy występuje światowe zapotrzebowanie w międzynarodowym

systemie walutowym.

Poza powyższymi, istnieją dwa dodatkowe źródła uzupełniające:

-

Ogólne Porozumienie Pożyczkowe (ang.: General Arrangements to Borrow; GAB),

-

Nowe Porozumienie Pożyczkowe (New Arragments to Borrow; NAB).

W Ogólnym Porozumieniu 11 państw uprzemysłowionych (reprezentowanych przez ich banki

centralne) postanowiono pożyczyć Funduszowi wyszczególnione waluty krajowe; pożyczki te

oparte były na rynkowych stopach procentowych. Uruchomione zostały one w 1962 r., a

odnawiane - co 4 lub 5 lat. Kraje członkowskie Funduszu mogą uzyskiwać od niego

pomoc finansową tylko z powodu wystąpienia u nich niekorzystnej sytuacji

płatniczej, i to: czasowo, w celu rozwiązania problemów płatniczych zgodnie z

postanowieniami umowy.

25

Warunkowość pomocy MFW – jako „wierzyciela

ostatniej szansy

”

Podstawowym warunkiem otrzymania kredytu przez państwo będące w trudnej

sytuacji gospodarczej jest uprzednie uzgodnienie programu dostosowawczego

z MFW oraz jego efektywna realizacja. Przyznanie kredytu jest poprzedzone

odpowiednimi badaniami gospodarki kraju ubiegającego się o pomoc.

Badania te przeprowadzają eksperci Funduszu. Negocjacje są niezbędnymi

warunkami, których spełnienie jest konieczne dla udzielenia pomocy

kredytowej. Każda decyzja o przyznaniu kredytu obejmuje więc jednocześnie:

szczegółowo określone warunki, terminy przyznania kolejnych rat kredytu

oraz kryteria oceny realizacji programu dostosowawczego.

Państwa ubiegające się o pomoc Funduszu są zobligowane do przedstawienia

jego organom szczegółowych informacji obrazujących stan gospodarki. Eksperci

MFW następnie analizują bardzo dokładnie ten stan gospodarki. Na podstawie

przeprowadzonych

badań

są

formułowane

przez

Fundusz

programy

dostosowawcze zmierzające do uzdrowienia gospodarki oraz usunięcia trudności

płatniczych kraju. Wypłata kolejnych rat kredytu uzależniona jest od

pozytywnej oceny realizacji uzgodnionego programu dostosowawczego.

Pozytywna ocena Funduszu ma istotne, wręcz fundamentalne znaczenie dla gospodarki

zainteresowanego kraju. Chodzi tu bowiem nie tylko o cel bezpośredni, jakim jest

uzyskanie pomocy. Ważniejsze jest zwiększenie wiarygodności kredytobiorcy w

stosunkach międzynarodowych jako partnera handlowego oraz wzrost

zaufania do jego waluty. Wpływa to z kolei korzystnie na zwiększenie możliwości

zaciągania dalszych kredytów na międzynarodowym rynku kapitałowym, tym razem

już ponad MFW. Jest on więc swego rodzaju „klucznikiem” do tego rynku.

26

Warunkowość pomocy MFW - kontynuacja

Aktualnie, obok kredytu podstawowego, obowiązują następujące ułatwienia kredytowe,

(ang.: credit facilities) dostępne dla krajów członkowskich:

1. Promesy kredytowe,

2. Ułatwienia rozszerzone,

3. Polityka rozszerzonego dostępu,

4. Kompensacyjne i awaryjne ułatwienia finansowe,

5. Ułatwienia finansowe zapasów buforowych,

6. Ułatwienia dostosowań strukturalnych,

7. Wzmocnienie dostosowań strukturalnych,

8. Systemowe ułatwienia transformacyjne.

Wyżej wskazane ułatwienia są udzielane, poniekąd, na odmienne cele priorytetowe; są też

one nieco inaczej uwarunkowane. Typowy program warunkujący przyznanie kredytu

obejmuje w rezultacie następujące instrumenty polityki ekonomicznej:

-

redukcje deficytu budżetowego dla ograniczenia inflacji,

-

redukcje subsydiów dla nierentownych przedsiębiorstw sektora publicznego gospodarki,

-

radykalne kontrole wzrostu płac i świadczeń społecznych, liberalizację handlu

zagranicznego, a zwłaszcza redukcję ceł dla zwiększenia konkurencji na rynku krajowym

oraz wymuszenia pożądanych przekształceń restrukturyzacyjnych przedsiębiorstwa,

-

zapewnienie korzystnych warunków dla napływu inwestycji zagranicznych.

Szerszym rozwinięciem omawianej warunkowości jest tzw. Konsensus Waszyngtoński.

Streszcza go 10 punktów, o których była szeroko mowa w kursie GG, na poprzednim

semestrze.

•

27

Struktura organizacyjna i członkostwo w MFW

Wymienione środki zastosowane łącznie stwarzają warunki średniookresowej, a tym

bardziej długookresowej poprawy sytuacji gospodarczej kraju ubiegającego się o

pomoc.

Jednakże

wskazane

instrumenty,

zwłaszcza

krótkookresowe

powodują

konieczność ponoszenia przez społeczeństwo znacznych wyrzeczeń. Wyzwalają

bowiem i ujawniają rezerwy zbędnego zatrudnienia i tworzą wrażenie, że przyczyniają się do

wzrostu bezrobocia. Ich rygorystyczne stosowanie powoduje w rezultacie najczęściej ostry

sprzeciw społeczny, szczególnie - grup pracowników przedsiębiorstw pracujących

nieefektywnie, którym cofnięto dotacje (np. w sektorze publicznym). Stanowi to element

szerokich

socjologiczno-ekonomicznych

procesów

transformacji

gospodarki

kraju

przechodzącego do funkcjonowania w powiązaniu z rynkiem światowym.

Siedzibą MFW stał się – i pozostaje nadal - Waszyngton. Najwyższą decyzyjną władzą

Międzynarodowego Funduszu Walutowego jest Rada Gubernatorów. Rada Gubernatorów

składa się z krajowych gubernatorów i ich zastępców mianowanych przez kraje

członkowskie. Reprezentowane są w niej wszystkie państwa członkowskie tworzące tę

organizację. Gubernatorem jest minister finansów danego kraju członkowskiego, a jego

zastępcą - prezes Banku Centralnego. Do kompetencji Rady należą decyzje związane z:

-

członkostwem,

-

udziałami i parytetami walut,

-

współpracą z innymi organizacjami międzynarodowymi, podziałem czystego dochodu,

zatwierdzaniem zmiany statutu,

-

zajmowaniem się sprawami budżetowymi (w tym: zatwierdzaniem wysokości kredytów i ich

oprocentowania).

Rada pełni także funkcje nadzorcze w stosunku do Dyrekcji Wykonawczej, której może

przekazać wszystkie inne uprawnienia, poza wyżej wymienionymi. Organ ten spotyka się

rutynowo raz do roku, dokonując przeglądu sytuacji finansowej na rynku międzynarodowym.

Sesje nadzwyczajne mogą być zwoływane na życzenie 15 członków dysponujących 25%

głosów. Kworum stanowi 2/3 ilości głosów. Co trzecia sesja odbywać się ma w innym kraju

członkowskim, natomiast pozostałe przeprowadzane są w Waszyngtonie.

28

Struktura… - działalność operacyjna i członkostwo - kontynuacja

Działalnością operacyjną MFW zajmuje się również szereg departamentów i jednostek. Do

głównych organów należą: Sekretariat, Departamenty Regionalne, Departament

Prawny. W Departamentach Regionalnych analizuje się sytuację gospodarczą

poszczególnych regionów. Departamenty Funkcjonalne i Usług Specjalnych opracowują

procedury pomocy konkretnym krajom członkowskim i świadczą im pomoc. Zajmują

się również kształceniem nowych kadr w ramach kursów prowadzonych przez Instytut

MFW. D. Informacja i Łączność odpowiadają za kontakt i współpracę MFW z innymi

organizacjami lub regionami. Departament Usług Pomocniczych, w tym usługi

administracyjne, lingwistyczne, oraz Sekretariat - służą MFW jako całość.

Pierwotnymi członkami Międzynarodowego Funduszu Walutowego są państwa, które

podpisały jego statut na konferencji walutowo-finansowej w Bretton Woods

przed 1 grudnia 1945 r. Członkiem wtórnym MFW może natomiast zostać każde

autonomiczne państwo, które wyrazi gotowość i chęć uczestnictwa w MFW (złoży

akces, przyjmie pracowników Funduszu i dokona negocjacji członkowskich); które jest

w stanie sprostać i zaakceptować wymagania statutowe Funduszu oraz - zostanie

przyjęte na członka MFW (w tym - otrzyma co najmniej 85% ogólnej liczby głosów w

organie plenarnym – Radzie Gubernatorów).

Liczba krajów członkowskich MFW szybko wzrastała. Członkami założycielami było 41

państw (w tym, również Polska). W 1947 r. skład członkowski stanowiły 43 kraje, w

1960 r. - 69, a już 1969 roku MFW zrzeszał 115 państw; następnie w 1974 r. liczba ta

wzrosła do 126, w 1985 r. -148, w 1990 r. - 152, a w 1995 r. - 178, w 1999 r. członkami

MFW

było

już

182

państwa

świata.

29

Członkostwo w MFW – c.d.

Polska była, jak wspomniano poprzednio, jednym z krajów założycielskich

Funduszu. Jednak pod naciskiem ZSRR wystąpiła z MFW 14 marca 1950 roku;

nieco później wystąpiły również inne kraje (Czechosłowacja w 1954 roku oraz

Kuba w roku 1964).

W 1981 r. Polska zwróciła się z prośbą o ponowne przyjęcie do MFW, jednak za

względów politycznych jej rozpatrzenie zostało odłożone. Ponownie Polska stała

się członkiem MFW dopiero 12 czerwca 1986 roku.

Członkostwo w Funduszu daje możliwość korzystania z niżej oprocentowanych

kredytów niż w innych źródłach komercyjnych, przy jednoczesnym

skoncentrowaniu miejsca pobierania kredytu. W przypadku emisji SDR członek

uzyskuje możliwość otrzymania nieoprocentowanej i bezzwrotnej pożyczki.

Dodatkową zaletą przynależności do MFW jest podniesienie wiarygodności

kredytowej danego kraju na arenie międzynarodowej.

Każdy kraj członkowski zobowiązany jest do zgłoszenia przynależności do

wybranego fragmentu systemu walutowego i przestrzegania jego zasad,

informowania o bieżącej sytuacji gospodarczej w dziedzinie handlu panicznego,

bilansu płatniczego, rezerw dewizowych itp. Zobowiązany jest on również do

przedstawiania programów stabilizacyjnych i równoważenia bilansu płatniczego,

oraz przestrzegania wskazówek MFW.

30

Członkostwo - kontynuacja

Każdy członek MFW ma prawo do wystąpienia z organizacji w drodze

pisemnego zawiadomienia. Wystąpienie uzyskuje moc prawną w

momencie otrzymania zawiadomienia przez MFW. MFW może

również zawiesić kraj członkowski w jego prawach.

Zgodnie z postanowieniami statutowymi, kraj członkowski może

zostać wykluczony z organizacji, gdy nie dopełnia swych

obowiązków wynikających ze statutu. Jednak, przed podjęciem

jakichkolwiek

działań

w

kwestii

wykluczenia,

państwo

członkowskie powinno być poinformowane i mieć czas na

odniesienie się do danej sytuacji zarówno ustnie, jak i pisemnie.

Status MFW przewiduje, iż w większości decyzje podejmowane są

przez głosowanie ważone - odróżnia to MFW od innych organizacji

międzynarodowych. Głosowanie powyższe polega na tym, że

każde państwo członkowskie dysponuje nie jednym głosem, lecz

różną ich liczbą. Zasada przydziału głosów jest następująca:

każdy kraj członkowski posiada 250 głosów, a każdy kolejny głos

jest przyznawany za wpłatę do kapitału MFW kwoty 100 tys. SDR.

Największą liczbą głosów w MFW dysponują przede wszystkim

USA, a następnie - Japonia, Niemcy, Francja i Wielka Brytania.

31

Współpraca Polski z MFW

Polska, która uczestniczyła w konferencji w Bretton Woods, należała do grupy państw

założycielskich MFW. Na czele delegacji polskiej stał ówczesny minister skarbu

Ludwik Grosfeld. Dokument przystąpienia Polski do tej organizacji został złożony w

dniu 26 marca 1946 r. Kwota udziałowa Polski w 1946 r. wynosiła 125 mln USD, co

stanowiło 1,52% ogólnej kwoty kapitału własnego Funduszu. Suma, którą Polska

wpłacała na początku działalności funduszu, plasowała ją na dziesiątym miejscu

pod względem udziału poszczególnych państw w kapitale zakładowym Funduszu.

Niestety, współpraca między MFW a Polską nie układała się dobrze. Wynikało to

głównie z napiętej sytuacji politycznej w stosunkach międzynarodowych na

przełomie lat 1940. i 1950tych. Jedną z najważniejszych kwestii spornych w

stosunkach Polski z Funduszem należało ustalenie parytetu polskiej

jednostki pieniężnej, gdyż stanowiło to podstawowy warunek uzyskania

dostępu do kredytów MFW. Ponadto Polska w wyniku złej kondycji

gospodarczej po II wojnie światowej nie była w stanie wpłacić 25% swojej kwoty

udziałowej w złocie. W następstwie tych oraz wszystkich pozostałych,

niekorzystnych okoliczności Polska wystąpiła z Funduszu w marcu 1950 roku.

W latach 70-tych nastąpiła zmiana negatywnego stanowiska Polski wobec Funduszu.

Wiązało się to niewątpliwie z poprawą stosunków politycznych i handlowych na

linii Wschód - Zachód zachodzących w tym czasie. Jednakowoż, na początku lat

1980tych Polska znalazła się w obliczu gwałtownego kryzysu finansowego.

Zadłużenie Polski u wierzycieli zachodnich w 1971 roku wynosiło 1,14 mld USD,

natomiast do 1979 r. drastycznie wzrosło - o ponad 20 mld USD.

32

Polska w MFW - zadłużenie

Wskazana wysokość zadłużenia zagranicznego i problem jego obsługi

spowodował, że Polska zaczęła odczuwać coraz dotkliwiej potrzebę pomocy

na dużą skalę. Dnia 10 listopada 1981 r. Polska przedłożyła odpowiednim władzom

MFW oficjalny wniosek o ponowną akcesję. Ostatecznie, dopiero 12 czerwca 1996 r.

Polska po raz drugi została członkiem MFW. Kwota udziałowa wynosiła wówczas 680

mln SDR, jednak po ostatniej podwyżce (przed samą akcesją) kwot suma ta wzrosła do

988,5 mln SDR. Obecnie kwota udziałowa Polski jest najważniejszą spośród państw

byłego bloku wschodniego, które przystąpiły do Funduszu. Interesy Polski w MFW

reprezentowane są przez Ministra Finansów. Narodowy Bank Polski jest właścicielem tej

części wkładu naszego kraju w MFW, który wnoszony jest w walucie krajowej.

Po ponownym przyjęciu do MFW Polska nie została jednakowoż w sposób

automatyczny objęta kredytami Funduszu. Dopiero zmiany, jakie dokonały się w

Polsce r. na płaszczyźnie politycznej i gospodarczej w trakcie 1989 r. i później sprawiły,

że zasadniczo zmienił się klimat wzajemnych stosunków. Od tamtej pory Fundusz

zaczął odgrywać centralną rolę we wspieraniu wysiłków polskich w procesie

zmian gospodarczych i ekonomicznych. W ciągu lat 1990-tych Polska

podpisała cztery porozumienia z MFW o przyznaniu kredytów, m.in. na

reorganizację systemu gospodarczego i zmniejszenie deficytu płatniczego. Oprócz

wsparcia finansowego, Polska mogła skorzystać także z pomocy technicznej oraz

doradztwa w zakresie polityki makroekonomicznej. Poniżej przedstawiono szczegóły

kolejnych porozumień zawartych w ówczesnym okresie. Na tym najbliższym nam

przykładzie: własnego kraju jaskrawo widać, iż pomoc MFW ma silnie

uwarunkowany charakter. Gdy wcześniej uzgodnione warunki nie są spełnione – po

prostu nie dochodzi do wypłaty odnośnych rat. Na następnych slajdach

przedstawione są etapy odnośnych porozumień po upadku komunizmu.

33

Polska w MFW – oddłużanie: etapy

1

). Pierwsze porozumienie Polski z MFW zostało zatwierdzone 5 lutego 1990 r.

Dotyczyło ono wsparcia rządowego programu stabilizacyjnego. Poprzedzone było

wystosowaniem w grudniu 1989 r. do władz MFW listu intencyjnego (ang.: letter of

intent), który zawierał szczegóły programu gospodarczej stabilizacji w Polsce.

Uzgodniony program stał się podstawą do przyznania Polsce kredytu typu „promesy

kredytowej” w wysokości 545 mln SDR, tj. około 710 mln USD, na okres od lutego 1990

r. do marca 1991 r. Polska nie uzyskała jednak całej pożyczonej kwoty, gdyż nie była w

stanie sprostać warunkom umowy zawartej z Funduszem. Już na początku 1990 r.

nastąpił bowiem wyraźny wzrost cen, a następnie doszło do obniżenia się dochodów

ludności aż o 25%. PKB w całym 1990 r. był niższy o 12% w porównaniu z 1989 roku.

Zatem stan polskiego zadłużenia zagranicznego w walutach wymienialnych wzrósł pod

koniec 1990 roku o prawie 6 mln USD w porównaniu z końcem 1989 r. W wyniku

niekorzystnej oceny sytuacji gospodarczej Fundusz zawiesił wypłacanie kolejnych

transz kredytu. W rezultacie Polska wykorzystała zaledwie 345 mln z SDR z ogólnej,

wyżej wymienionej kwoty pożyczki.

2). Drugie porozumienie z MFW typu tzw. „ułatwienia rozszerzone”, zostało zawarte w

kwietniu 1991 r. na okres trzech lat. Wynosiło ono tym razem 1,8 mld SDR, (tj. około

2,5 mld USD). Aby uruchomić to porozumienie Polska musiała wystosować kolejny list

intencyjny oraz memorandum rządu polskiego omawiające program przekształceń

strukturalnych naszej gospodarki w latach 1991-1993. Kłopoty gospodarcze związane

m. in. ze zbyt szybkim narastaniem deficytu budżetowego w połowie 1991 roku,

spowodowały jednak, że MFW i tym razem wypłacił Polsce tylko 13% z ogólnej

sumy środków przewidzianych w ramach drugiego porozumienia.

34

Oddłużanie - kontynuacja

3) Trzecie porozumienie między Polską a MFW, typu: „promesy kredytowej”

zostało zawarte w marcu 1993 r. na okres 12 miesięcy. Przyznawało ono Polsce

kredyt w wysokości 476 mln SDR, (tj. około 655 mln USD). Część powyższej sumy

została przeznaczona na pokrycie redukcji zadłużenia Polski wobec banków

komercyjnych. Tym razem Polsce udało się wykorzystać pozostałe środki finansowe

do marca 1994 r., po stwierdzeniu wykonania przez Polskę kryteriów wykonawczych

na przebudowę systemu podatkowego i przyspieszenie procesu prywatyzacji.

4) Czwarte porozumienie z MFW, również typu „promesy kredytowej”, zostało

zatwierdzone w sierpniu 1994 r. Wysokość kredytu ustalono na sumę 545 mln SDR,

t(j. około 791 mln USD). Podobnie jak w przypadku trzeciego porozumienia,

otrzymane środki Polska przeznaczyła na finansowanie redukcji zadłużenia wobec

banków komercyjnych. W ramach powyższych porozumień Polska uzyskała kredyty

na łączną kwotę 1 237,4 mln SDR (1,8 mld USD). Całe zadłużenie wobec Funduszu

zostało spłacone przedterminowo w 1995 r.

Ogólnie rzecz biorąc, członkostwo Polski w MFW daje jej szereg korzyści: wymiernych i

niewymiernych. Do korzyści wymiernych należy korzystanie, jak wskazano, z

kredytów MFW i przydział SDR po wznowieniu ich dalszej kreacji. Do korzyści

niewymiernych z kolei zaliczyć należy włączenie Polski do międzynarodowego

systemu walutowego i międzynarodowej współpracy walutowej. Były to w

szczególności następujące elementy:

- uzyskanie dostępu do kredytów innych międzynarodowych organizacji finansowych;

- utworzenie Funduszu Stabilizacyjnego na zapewnienie wewnętrznej

wymienialności polskiego złotego;

35

Oddłużanie Polski wobec MFW - dokończenie

- uzgodnienie i przeprowadzenie redukcji i reorganizacji polskiego zadłużenia w

ramach porozumienia zawartego z tzw. Klubem Paryskim (obejmującego długi z

państwami);

- zawarcie umowy o redukcji polskiego zadłużenia wobec prywatnych banków komercyjnych

zgrupowanych w tzw. Klubie Londyńskim,

- przekształcenie Funduszu Stabilizacyjnego - w Fundusz Prywatyzacji Banków Polskich.

Ponadto, obowiązkiem Polski było dostarczanie do MFW wielu informacji ekonomicznych; odbywanie

corocznych konsultacji z tą instytucją; prowadzenie polityki walutowej, gospodarczej i finansowej, która

ma sprzyjać przywracaniu równowagi gospodarczej i płatniczej. Per saldo, Polska plasuje się w MFW

raczej na liście beneficjentw Funduszu, niż na liście państw, które wnoszą istotny wkład netto w jego

funkcjonowanie. Dla Polski współpraca z MFW miała istotne znaczenie nie tylko dla zmniejszenia

wysokości jej zadłużenia , ale – zwłaszcza dla poprawy międzynarodowej wiarygodności

finansowej.

Dzięki negocjacjom zmniejszającym wielkość tego długu Polska uzyskała bowiem ponownie dostęp do

międzynarodowego rynku kapitałowego i zagranicznych kredytów, np. Banku Światowego czy

Europejskiego Banku Inwestycyjnego. Władze polskie musiały jednak uwzględniać fakt, iż spłata

polskiego zadłużenia w ciągu następnych lat będzie stanowić ogromne obciążenie dla budżetu

państwa. W latach 1990-1999 Polska została objęta okresem przejściowym, w którym spłaty zadłużenia

ograniczono do minimum tak, aby nie spowalniać tempa transformacji gospodarczej w naszym kraju.

Od 2000 r. koszty obsługi długu zagranicznego stopniowo wzrastały. Były to poważne kwoty. Spłaty rat i

odsetek tylko z tytułu zadłużenia budżetu państwa w latach 2000-2009 wyniosły około 35 mld USD,

(wobec 16 mld USD w latach 1990-1999). Najwyższe płatności przypadały na lata 2007 i 2008, kiedy

średnio w roku Polska musiała przeznaczyć na ten cel po 5 mld USD. Ostateczny termin spłat łącznego

zadłużenia przypadł dopiero w końcu ubiegłego, 2012 r.

•

36

(

ad iii): World Bank - Międzynarodowy Bank Odbudowy

i Rozwoju

(MBOiR; Bank Światowy) - powstanie i cele

Międzynarodowy Bank Odbudowy i Rozwoju (Bank Światowy) jest kolejną z najważniejszych

międzynarodowych organizacji finansowych. Został powołany jednocześnie z MFW na

Monetarnej i Finansowej Konferencji w Bretton Woods, która odbyła się w dniach 1-22 lipca 1944

roku. Bank Światowy rozpoczął swoją działalność 25 czerwca 1946 roku.

Członkami Banku Światowego mogą być tylko kraje zrzeszone w Międzynarodowym

Funduszu Walutowym. Pierwotnymi członkami były 44 kraje, w tym również Polska i Kuba,

(które jednak wystąpiły z Banku Światowego z powodów gospodarczo-politycznych odpowiednio

w czerwcu 1950 i w listopadzie 1960). Początkowo członkiem organizacji była także

Czechosłowacja, która z powodu niewykonania swych zobowiązań wobec Banku Światowego

została w toku odpowiednich procedur wyłączona z członkostwa.

Celem Banku Światowego miało być skierowanie gospodarki światowej na właściwe,

rynkowe tory po II wojnie światowej. Stojące przed krajami potrzeby były ogromne,

dotycząc: odbudowy dróg i innych połączeń komunikacyjnych, systemów energetycznych i

innych podstawowych urządzeń infrastruktury gospodarki, zniszczonych wojną krajów Europy.

To zadanie zostało powierzone właśnie Międzynarodowemu Bankowi dla Odbudowy i Rozwoju.

Pierwszą formą pomocy dla krajów Europy Zachodniej stał się dobrze znany w Europie

amerykański Plan Marshalla. Następnie Bank Światowy przesunął kierunek swojej działalności

pomocowej na rozwijające się kraje Azji, Afryki i Ameryki Łacińskiej.

Założyciele Banku mieli na myśli uczynienie go instytucją globalną, której członkostwo

obejmowałoby w końcu wszystkie kraje świata. Wkrótce jednak po spotkaniach w Bretton Woods

stało się oczywiste, że duch międzynarodowej współpracy został wyparty przez rozłam

ideologiczny, dotyczący struktury systemów polityczno-ekonomicznych. Aczkolwiek Związek

Radziecki wysłał swoich delegatów do Bretton Woods, to jednak nie stał się on członkiem

założycielem Banku. Kraje znajdujące się w strefie jego wpływów, które były pierwotnymi

członkami Banku, wkrótce zmuszone zostały z niego wycofać się.

37

MBOiR - członkostwo

Spośród 45 członków założycieli, w 1947 r. były to: 32 to kraje europejskie i latynoskie.

W następnej dekadzie dołączyły również kraje azjatyckie, a w 1967 roku, po

uzyskaniu niepodległości - kraje afrykańskie; wówczas członkostwo Banku wyniosło

106 krajów. Obecnie (w roku 2011) liczba członków Banku Światowego wynosi 2008

krajów (włączając w to również od 1986 roku Polskę). Członkostwo w Banku

Światowym można podzielić na członkostwo pierwotne oraz wtórne. Pierwotni

członkowie to państwa, które podpisały Kartę Banku na konferencji

założycielskiej. W momencie powstania Bank liczył 45 członków. Do państw, które

miały największy udział w kapitale założycielskim należały: USA, Wielka Brytania,

Chiny, Francja, Indie, Kanada, Holandia, Belgia, Austria. Członkostwo nabyte

(wtórne) przypada państwom, które podpisały statut Banku w okresie późniejszym i

spełniły warunki określone przez tę organizację. Jak wspomniano wyżej, warunek

niezbędny do nabycia w nim członkostwa w Banku Światowym to przynależność do

MFW. Państwo, które chce nabyć członkostwo w Banku powinno podpisać umowę i

ratyfikować statut. O przyjęciu decyduje Rada Gubernatorów. Po uzyskaniu

członkostwa, kraj nowoprzyjęty musi wpłacić wyznaczony udział członkowski.

Zawieszenie państwa w prawach członkowskich jest rodzajem sankcji, którą stosuje się

w przypadku niewypełnienia przez nie zobowiązań wobec Banku. Sankcja ta jest

uruchamiana z reguły automatycznie wobec państwa, które zalega ze składką

członkowską za okres dwóch lat; jest ona związana z pozbawieniem go prawa do

głosowania. Decyzję o zawieszeniu podejmuje Rada Gubernatorów. Członkostwo

może zostać przywrócone po wpłaceniu zaległych składek, jednak nie później niż po

upływie jednego roku od zawieszenia.

38

MBOIR – warunki uczestnictwa

Spośród 45 członków założycieli, w 1947 r. były to 32 to kraje europejskie i latynoskie. W

następnej dekadzie dołączyły również kraje azjatyckie, a w 1967 roku, po uzyskaniu

niepodległości kraje afrykańskie - wówczas członkostwo Banku wyniosło 106 krajów. W

roku 2011 liczba członków Banku Światowego wyniosła 2008 krajów (włączając w to

również od 1986 roku Polskę). Członkostwo w Banku Światowym można podzielić na

członkostwo pierwotne oraz wtórne. Pierwotni członkowie to państwa, które podpisały

Kartę Banku na konferencji założycielskiej. W momencie powstania Bank liczył 45

członków. Do państw, które miały największy udział w kapitale założycielskim należały:

USA, Wielka Brytania, Chiny, Francja, Indie, Kanada, Holandia, Belgia, Austria.

Członkostwo nabyte (wtórne) przypada państwom, które podpisały statut Banku w

okresie późniejszym i spełniły warunki określone przez tę organizację.

Jak wspomniano wyżej, warunek niezbędny do nabycia członkostwa w Banku Światowym

stanowi przynależność do MFW. Państwo, które chce nabyć członkostwo powinno

podpisać umowę i ratyfikować statut. O przyjęciu decyduje Rada Gubernatorów. Po

uzyskaniu członkostwa, kraj nowoprzyjęty musi wpłacić wyznaczony udział członkowski.

Zawieszenie państwa w prawach członkowskich jest rodzajem sankcji, którą stosuje się

w przypadku niewypełnienia przez nie zobowiązań wobec Banku. Sankcja ta jest

uruchamiana z reguły automatycznie wobec państwa, które zalega ze składką

członkowską za okres dwóch lat i jest związana z pozbawieniem go prawa do

głosowania. Decyzję o zawieszeniu podejmuje Rada Gubernatorów. Członkostwo może

zostać przywrócone po wpłaceniu zaległych składek, jednak nie później niż po upływie

jednego roku od zawieszenia.

39

Uczestnictwo - kontynuacja

Po upływie tego terminu państwo takie automatycznie przestaje być

członkiem Banku. Utratę członkostwa w Banku powoduje również utrata

członkostwa w MFW. W pewnych sytuacjach Rada Gubernatorów

poprzez głosowanie, może podjąć decyzję o utrzymania w prawach

członkowskich MFW państwa, które utraciło status członka Banku

Światowego.

Każdy członek Banku ma prawo do wystąpienia z jego szeregów na własne

żądanie. Dokonuje się to poprzez wysłanie pisemnej informacji o

wystąpieniu z organizacji, wcześniej jednak musi uregulować wszystkie

zobowiązania finansowe wobec Banku, (jeśli takowe posiada).

Aktualnie priorytetowym celem powstania Banku jest wspieranie

rozwoju gospodarczego i ograniczenie ubóstwa w krajach

rozwijających się. Bank udziela kredytów w celu zmniejszenia

ubóstwa oraz finansowania inwestycji przyczyniających się do wzrostu

gospodarczego tych krajów. Inwestycje obejmują pomoc doraźną

realizowaną przez budowę dróg, elektrowni, szkół czy systemów

irygacyjnych, jak również dostarczanie pomocy merytorycznej i

doradztwa fachowego oraz organizowanie różnego rodzaju służb

szkolenia rolniczego, szkoleń nauczycieli, programów żywienia oraz

poprawy sytuacji dzieci i kobiet w krajach Trzeciego Świata .

40

Obszary działalności Banku Światowego

Najważniejsze dziedziny działalności Banku Światowego są następujące:

- odbudowa zniszczonych przez wojnę gospodarek krajów członkowskich;

- popieranie prywatnych inwestycji zagranicznych na terytorium krajów członkowskich;

- doprowadzenie do równowagi w wymianie międzynarodowej;

- rozwój przedsiębiorstw lokalnych poprzez dostarczanie im zagranicznych źródeł finansowania.

Do celów statutowych Banku, które zostały określone w Karcie Banku, należą następujące

zadania.

1. Pomoc w odbudowie i rozwoju państw członkowskich przez ułatwienie inwestycji, łącznie z

odbudową przedsiębiorstw zniszczonych podczas wojny i przystosowaniem produkcyjnych

możliwości do celów pokojowych oraz pobudzanie postępu gospodarczego w krajach mniej

rozwiniętych.

2. Popieranie prywatnych inwestycji zagranicznych za pomocą gwarancji albo udziałów w

pożyczkach i innych lokatach, dokonywanych przez prywatnych inwestorów. Natomiast, jeśli

nie dysponuje się kapitałem prywatnym na odpowiednich warunkach, Bank ma prawo

uzupełniać prywatne środki na inwestycje przez dofinansowanie przedsięwzięcia na

dogodnych warunkach z własnego kapitału i zgromadzonych funduszów oraz z innych

własnych środków.

3. Popieranie długofalowego zrównoważonego wzrostu międzynarodowej wymiany i utrzymanie

równowagi bilansów płatniczych przez zachęcanie do międzynarodowych inwestycji,

mających na celu rozwijanie zasobów produkcyjnych członków, co ma spowodować

podniesienie stopy życiowej i polepszenie warunków pracy w krajach członkowskich.

4. Koordynowanie własnych pożyczek ze środków uzyskanych od innych organizacji

międzynarodowych oraz dbanie o rozwój i finansowanie przedsiębiorstw lokalnych ze źródeł

zagranicznych

.

41

Cele Banku - ewolucja

Po ponad 50 latach działalności Banku doświadczenie potwierdziło słuszność

podstawowych jego celów. Jednak problemy, z którymi borykają się kraje wraz z

rozwojem gospodarczym i rozwojem nowych technologii zmieniły się. Dlatego też do

sfer zainteresowania Banku dołączyły nowe wyzwania, które są związane z:

1. inwestowaniem w ludzi, ze szczególnym naciskiem na ochronę zdrowia i edukację;

2. działaniami na rzecz ochrony środowiska naturalnego;

3. stymulowaniem rozwoju sektora prywatnego;

4. wzmacnianiem zdolności działania rządów różnych państw;

5. promowaniem pro-rynkowych reform gospodarczych.

Ostatnie konferencje ONZ inicjowane przez MBOiR (dotyczące w szczególności

Milenijnych Celów Rozwoju do 2015 r.), przyjęły szereg nowych zadań i

celów na XXI wiek. Bank Światowy pomaga je osiągnąć i będzie nadzorował ich

realizację w krajach, które współfinansuje. Celami tymi są w szczególności:

- zredukowanie do połowy liczby osób żyjących w skrajnym ubóstwie, do roku 2015;

- tworzenie uniwersalnego systemu edukacji podstawowej do 2015;

- osiągnięcie równości płci wśród uczniów w szkołach podstawowych i średnich do roku

2005;

- zmniejszenie śmiertelności noworodków i dzieci do 5 roku życia, oraz śmiertelności

urodzeń - o ¾ do roku 2015;

- wprowadzenie powszechnego dostępu do usług medycznych do roku 2015;

- obniżenie obecnego globalnego i krajowego zużycia zasobów naturalnych do roku

2015.

42

Cele - rekapitulacja

Międzynarodowy Bank Odbudowy i Rozwoju pomyślany został jako instytucja

koordynująca i kontrolująca działalność inwestycyjną w skali światowej, a tym

samym - gwarantująca możliwie najlepsze efekty gospodarcze, przyczyniające się

(przez oddziaływanie na inwestycje) do zrównoważonego i w miarę bezkonfliktowego

wzrostu wymiany międzynarodowej. Bank pośredniczy między instytucjami

finansowymi pożyczającymi swe kapitały a członkami korzystającymi z tych pożyczek.

Zgodnie ze statutem MBOiR oddziałuje na kierunki i charakter cyrkulacji kapitału

prywatnego.

Własne zasoby angażuje natomiast tylko w te inwestycje, które nie zdołają przyciągnąć

prywatnego kapitału (z powodu np. długiego cyklu inwestycyjnego czy niskiej

rentowności). Szczególnie ważne dla rozwoju gospodarczego inwestycje w dziedzinach

takich, jak: transport, łączność, rolnictwo, oświata, leśnictwo i in. – mogą tu liczyć na

priorytetową pomoc Banku, gdyż ich pomyślny rozwój stwarza jednocześnie warunki do

napływu kapitału prywatnego.

Należy także zaznaczyć, że pomimo iż Bank Światowy nie jest instytucją tworzącą

standardy odnośnie do pożądanych zmian systemowych, to jednak jego

doświadczenia okazały się pomocne przy wspieraniu realizacji procesu reform

w krajach rozwijających się. Bank Światowy pomagał MFW np. w tworzeniu Kodeksu

Dobrych Praktyk w dziedzinie Przejrzystości Skarbowej, a obecnie współpracuje przy

jego wprowadzaniu w życie. W ślad za tym opracowano szereg zasad instytucjonalnych,

które mogą przyczyniać się do prawidłowej realizacji reformy sektora publicznego i

stosowania metod dobrego zarządzania.

43

Grupa Banku Światowego obejmuje, oprócz samego Międzynarodowego Banku Odbudowy

i Rozwoju (ang.: International Bank for Re-construction and Development - IBRD), inne

afiliowane przy nim instytucje finansowe. Instytucje te udzielają kredytów i pożyczek dla

szerzonych w swoich kręgu państw. Do instytucji tych zaliczyć należy :

- Międzynarodowe Stowarzyszenie Rozwoju (International Development Association - IDA);

- Międzynarodową Korporację Finansową (International Finance Corporation - IFC);

- Wielostronną Agencję Gwarancji Inwestycyjnych (Multilateral Investment Guarantee

Agency - MIGA);

- Międzynarodowe Centrum dla Rozwiązywania Sporów Inwestycyjnych (International

Center for Settlement of Investment Disputes - ICSID).

Bank Światowy jest utworzony w formie spółki akcyjnej, gdzie liczba głosów jest

proprcjonalnie adekwatna do kapitału włożonego do MFW. Bank działa pod

kierownictwem Zarządu Gubernatorów. Każdy z krajów członkowskich Banku

reprezentowany jest przez jednego gubernatora, którym jest zwykle funkcjonariusz

rządowy szczebla ministerialnego.

Zarząd Gubernatorów przekazuje swoje uprawnienia mniejszemu gronu przedstawicieli -

Zarządowi Dyrektorów Wykonawczych, z siedzibą w Waszyngtonie. Zarząd

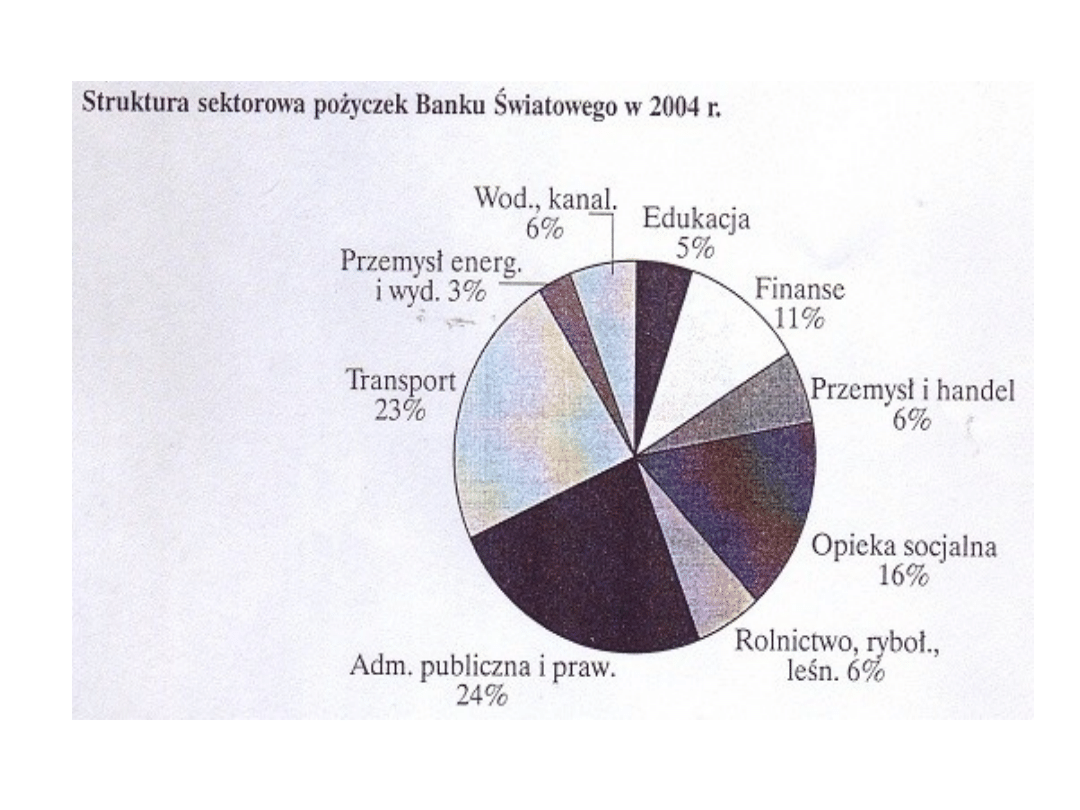

Dyrektorów Wykonawczych odpowiedzialny jest za politykę Banku Światowego w zakresie