Ryzyko w systemie

bankowym

Wykonały:

Justyna Rybarczyk

Aleksandra Krasoń

Co to takiego jest to ryzyko?

Otóż ryzyko jest nieodłącznym elementem

każdej działalności gospodarczej, oznacza jakąś

miarę/ocenę zagrożenia czy niebezpieczeństwa

wynikającego z prawdopodobnych zdarzeń od

nas niezależnych.

Nie da się go całkowicie wyeliminować. Można

je jedynie z dobrym skutkiem ograniczyć.

Wielkość ryzyka bankowego zależy od wielu wzajemnie

powiązanych

czynników. Większość z nich jest niezależna od działań banku. Są

to

między innymi:

• czynniki ogólnogospodarcze: polityka gospodarcza państwa,

polityka banku centralnego, stopa inflacji, zadłużenie budżetu,

kondycja ekonomiczna jednostek gospodarczych,

• czynniki społeczne: zachowania klientów banku, skłonność do

oszczędzania,

• czynniki polityczne: tendencje i wydarzenia mające wpływ na

sytuację społeczno-gospodarczą,

• czynniki demograficzne: struktura ludności, stopa bezrobocia,

• czynniki techniczne: stan infrastruktury.

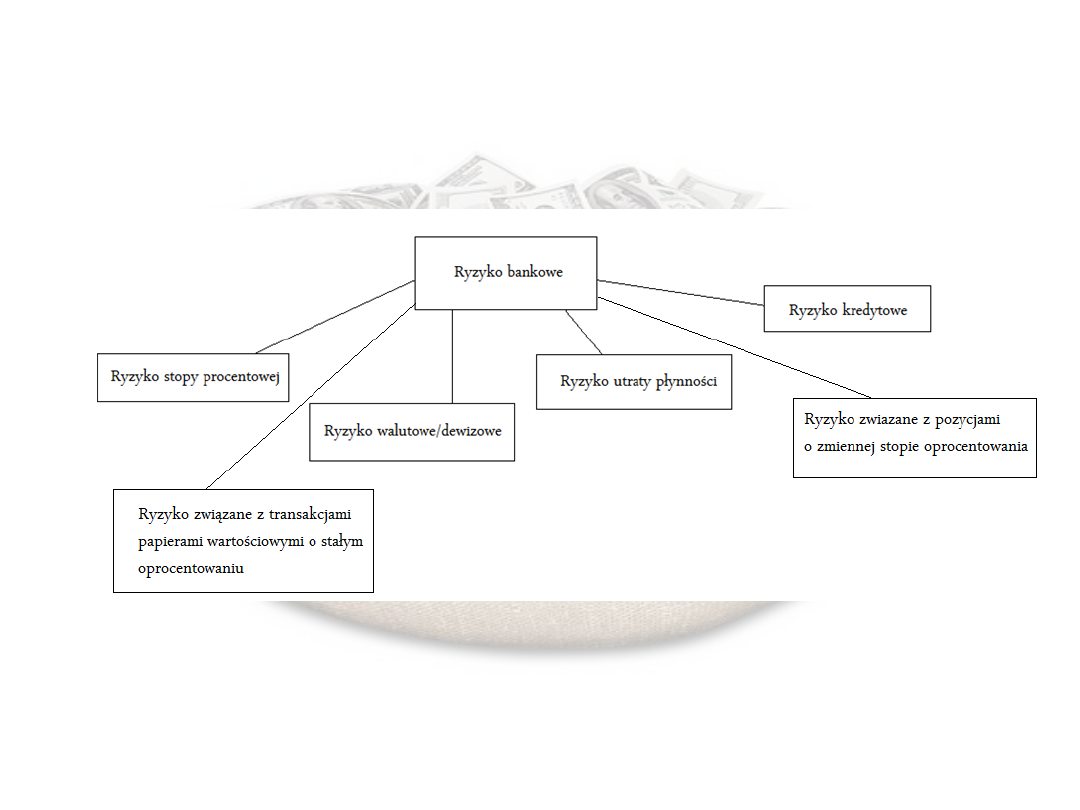

Podział ryzyka

Ryzyko stopy procentowej

ryzyko związane ze spadkiem wartości aktywów,

wzrostem zobowiązań lub negatywną zmianą wyniku

finansowego z powodu negatywnych zmian stóp

procentowych. Występuje m.in. w sytuacji, gdy

kredytobiorca wziął kredyt o oprocentowaniu stałym.

Wtedy gdy oprocentowanie kredytów wzrasta, bank

ponosi stratę. Natomiast w przypadku oprocentowania

zmiennego, wzrost stopy procentowej wpływa

niekorzystnie dla kredytobiorcy, ponieważ wraz ze

wzrostem oprocentowania wzrasta koszt kredytu.

Ryzyko walutowe/ dewizowe

jest związane z niekorzystnymi zmianami kursu dewiz, dlatego dotyczy tylko

kredytów zaciągniętych w obcych walutach. Ryzyko walutowe dotyczy

zarówno banku i kredytobiorcy. Wzrost kursu waluty, w której kredytobiorca

wziął kredyt, powoduje dla niego wzrost kosztów. Natomiast spadek kursu

waluty jest z kolei stratą dla banku. Kredytobiorca w każdej chwili może

zmienić walutę kredytu, co nazywa się przewalutowaniem. Zazwyczaj za tą czynność

niektóre banki pobierają prowizję. Bank w przypadku kredytów w walutach

zagranicznych zarabia na różnicach kursowych, tzw. spread. Polega to na tym, że bank

wypłaca kredyt po kursie kupna, natomiast po kursie wyższym, czyli po kursie

sprzedaży przyjmuje spłacane przez kredytobiorcę raty kredytu. Mimo że kredyt

w walutach zagranicznych wiąże się dla kredytobiorcy z ryzykiem walutowym, to

niektórzy wolą bardziej ten kredyt niż kredyt w złotych, ponieważ kredyt w złotych

wiąże się z wyższymi kosztami. WIBOR jest dużo wyższy niż LIBOR czy Euribor, dlatego

oprocentowanie kredytów w złotych jest z reguły dużo wyższe, niż kredytów

w walutach zagranicznych (szczególnie kredytów w euro i we frankach szwajcarskich).

Ryzyko utraty płynności

oznacza dla banku zagrożenie utraty zdolności do

regulowania swoich zobowiązań w terminie.

Powstaje w momencie, gdy wypłaty z banku są

wyższe i częstsze, niż wpłaty. Banki uniwersalne

ponoszą większe ryzyko utraty płynności, niż banki

hipoteczne, ponieważ w bankach uniwersalnych

deponenci w każdej chwili mogą wybrać pieniądze

z lokaty, nawet przed terminem jej zakończenia.

Natomiast w przypadku banków hipotecznych nie ma

możliwości przedterminowego wykupu listów

zastawnych.

Ryzyko kredytowe

dzieli się na aktywne i pasywne. Bank spostrzega aktywne ryzyko kredytowe

jako zagrożenie nieterminowej spłaty kredytu przez kredytobiorcę wraz

z odsetkami, prowizjami i innymi opłatami. Aby to ryzyko zmniejszyć każdy

bank, zanim udzieli kredytu, przeprowadza szczegółowe procedury

kredytowe. Natomiast pasywne ryzyko kredytowe spostrzegane jest przez

bank jako niebezpieczeństwo utraty możliwości udzielania kredytów

z powodu braku źródeł finansowania. Ryzyko kredytowe dzieli się również na

zewnętrzne i wewnętrzne. Zewnętrzne ryzyko kredytowe, jak sama nazwa

wskazuje, jest spowodowane czynnikami zewnętrznym m.in. inflacja, siły

natury, bezrobocie, skłonność kredytobiorców do spłaty zaciągniętych

zobowiązań. Bank nie ma wpływu na te czynniki zewnętrzne. Natomiast

wewnętrzne ryzyko kredytowe dotyczy wewnętrznej sytuacji zarządzania

bankiem m.in. słaba ocena ryzyka kredytowego, złe podejmowanie decyzji

kredytowych, niejasny podział odpowiedzialności.

Ryzyko związane z transakcjami papierami

wartościowymi o stałym oprocentowaniu

Występuje ono przede wszystkim w przypadku spadku

wartości papierów wartościowych posiadanych przez

bank. Wraz ze wzrostem stopy procentowej spada kurs

papierów wartościowych o stałym oprocentowaniu. Jeśli

jednak te papiery wartościowe nie muszą być z jakichś

względów sprzedane przed terminem ich wykupu,

wówczas nie występuje niebezpieczeństwo poniesienia

przez bank faktycznej straty, lecz raczej

niewykorzystanie

możliwych korzyści wynikających z ulokowania

posiadanych środków przy wyższej stopie procentowej.

Ryzyko związane z pozycjami

o zmiennej stopie oprocentowania

można zdefiniować jako niebezpieczeństwo zmniejszenia

różnicy między kwotą otrzymanych a płaconych odsetek

przy zmianach rynkowej stopy oprocentowania na skutek

zróżnicowanej elastyczności dopasowywania się do

nowych stawek oprocentowania różnych pozycji

bilansowych. W odniesieniu do pozycji o zmiennej stopie

procentowej elastyczność dopasowywania nie jest

ograniczana zawartymi umowami, jednak obserwuje się

również, że poszczególne pozycje bilansowe reagują

w zróżnicowanym stopniu i w różnym czasie na zmiany

rynkowej stopy oprocentowania.

Document Outline

- Slide 1

- Co to takiego jest to ryzyko?

- Slide 3

- Slide 4

- Ryzyko stopy procentowej

- Ryzyko walutowe/ dewizowe

- Ryzyko utraty płynności

- Ryzyko kredytowe

- Slide 9

- Ryzyko związane z pozycjami o zmiennej stopie oprocentowania

- Slide 11

Wyszukiwarka

Podobne podstrony:

1 System bankowy rondoid 9886 ppt

W5 pieniadz i system bankowy

Ia System bankowy i jego elementy

System bankowy w Polsce

WYKŁAD 1 SYSTEM BANKOWY

Pieniądz i współczesny system bankowy, Ekonomia, ekonomia

12. Pieniądz i system bankowy, Mikroekonomia mgr Grażyna Karwacka

system bankowy w Polsce (8 str)(1), Bankowość i Finanse

14 Pieniądz i system bankowy zadaniaid 15260

System bankowy Polski i UE, Bankowość

rodzaje i rola banków w polskim systemie bankowym (18 str), Bankowość i Finanse

analiza porownawcza systemow bankowych sc

banki, banki, Banki i systemy bankowe

Systemy bankowe wyklad z 29[1].03.2008 (poprawione), pliki zamawiane, edukacja

więcej podobnych podstron