2015-03-13

1

Rachunkowość – Instrumenty

finansowe

Dr Łukasz Górka

Katedra Rachunkowości Finansowej

Uniwersytet Ekonomiczny w Krakowie

Literatura podstawowa:

M. Frendzel, "Rachunkowość instrumentów finansowych w

świetle

regulacji

krajowych

i

międzynarodowych",

Stowarzyszenie Księgowych w Polsce, Warszawa 2010

Literatura uzupełniająca

A. Hellin, K. Drabikowska, H. Sztuczyńska, "Rachunkowość

instrumentów finansowych", BDO ODDK, Gdańsk 2005

P. Woźniak, R. Seredyński, "Rachunkowość zabezpieczeń",

Wydawnictwo ODDK, Gdańsk 2010

Forma zaliczenia przedmiotu:

Egzamin testowy z treści wykładów oraz zadania z ćwiczeń

W Polsce zagadnienie instrumentów finansowych uregulowane

zostało w następujących aktach prawnych:

• Ustawie z dnia 29 września 1994 roku o rachunkowości

• Rozporządzeniu Ministra Finansów z dnia 12 grudnia 2001 w

sprawie szczegółowych zasad uznawania, metod wyceny,

zakresu ujawniania i sposobu prezentacji instrumentów

finansowych (Dz.U. nr 149 poz. 1674 ze zm.)

Regulacje dotyczące instrumentów finansowych zawarte są także

w

Międzynarodowych

Standardach

Sprawozdawczości

Finansowej, które należy stosować zgodnie z art. 10 ust. 3 ustawy

w sprawach nieuregulowanych w polskich przepisach:

• MSSF 7 Instrumenty finansowe: ujawnianie informacji,

• MSSF 9 Instrumenty finansowe

• MSR 32 Instrumenty finansowe: prezentacja,

• MSR 39 Instrumenty finansowe: ujmowanie i wycena.

Zgodnie z regulacjami art. 3 ust. 1 pkt 23 ustawy przez

instrument finansowy rozumie się kontrakt, który powoduje

powstanie aktywów

finansowych

u

jednej

ze

stron

i zobowiązania finansowego albo instrumentu kapitałowego u

drugiej ze stron pod warunkiem, że z kontraktu zawartego

między dwiema lub więcej stronami jednoznacznie wynikają

skutki gospodarcze, bez względu na to, czy wykonanie praw lub

zobowiązań

wynikających

z

kontraktu

ma

charakter

bezwarunkowy albo warunkowy. Z definicji tej ustawowo

wyłączone zostały:

• rezerwy i aktywa z tytułu odroczonego podatku

dochodowego,

• umowy o gwarancje finansowe, które ustalają wykonanie

obowiązków z tytułu udzielonej gwarancji, w formie

zapłacenia kwot odpowiadających stratom poniesionym przez

beneficjenta na skutek niespłacenia wierzytelności przez

dłużnika w wymaganym terminie,

• umowy o przeniesienie praw z papierów wartościowych w

okresie pomiędzy terminem zawarcia i rozliczenia transakcji,

gdy wykonanie tych umów wymaga wydania papierów

wartościowych w określonym terminie, również wtedy, gdy

przeniesienie tych praw następuje w formie zapisu na

rachunku papierów wartościowych, prowadzonym przez

podmiot upoważniony na podstawie odrębnych przepisów,

• aktywa i zobowiązania z tytułu programów, z których wynikają

udziały pracowników oraz innych osób związanych z jednostką

w jej kapitałach, lub w kapitałach innej jednostki z grupy

kapitałowej, do której należy jednostka,

• umowy połączenia spółek, z których wynikają obowiązki

określone w art. 44b ust. 9.

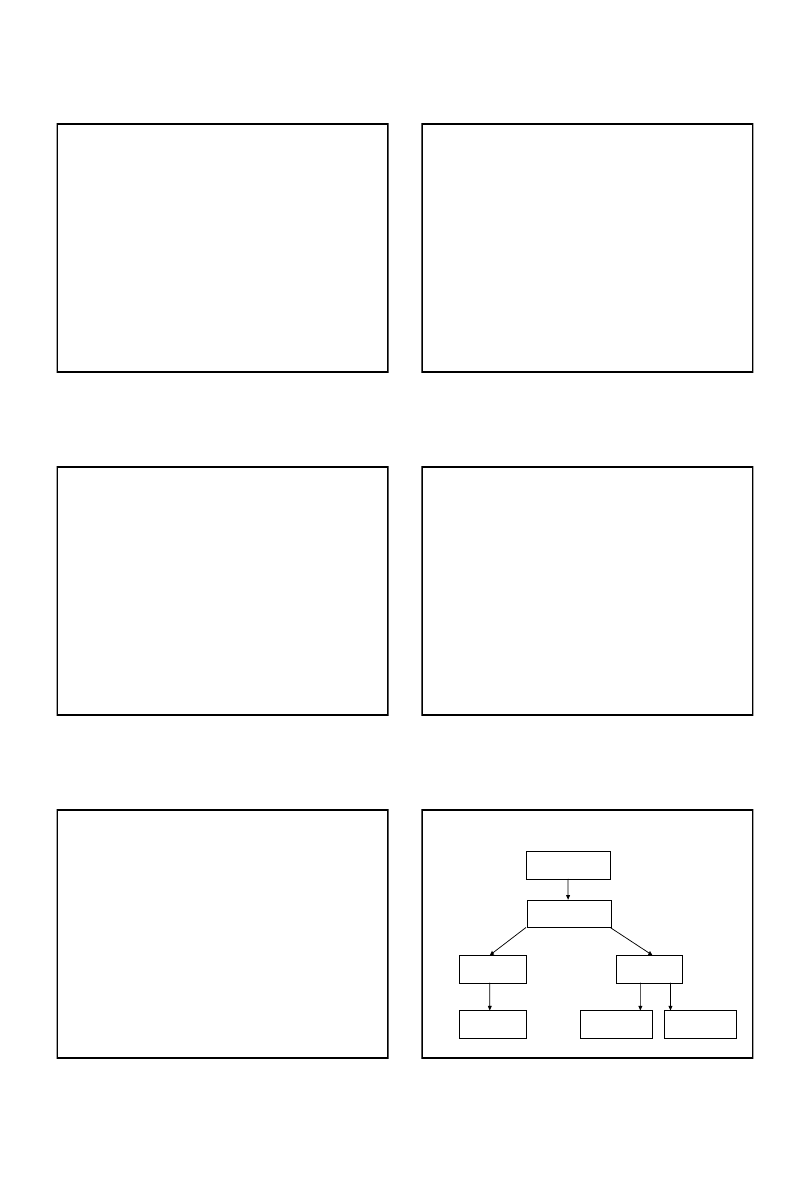

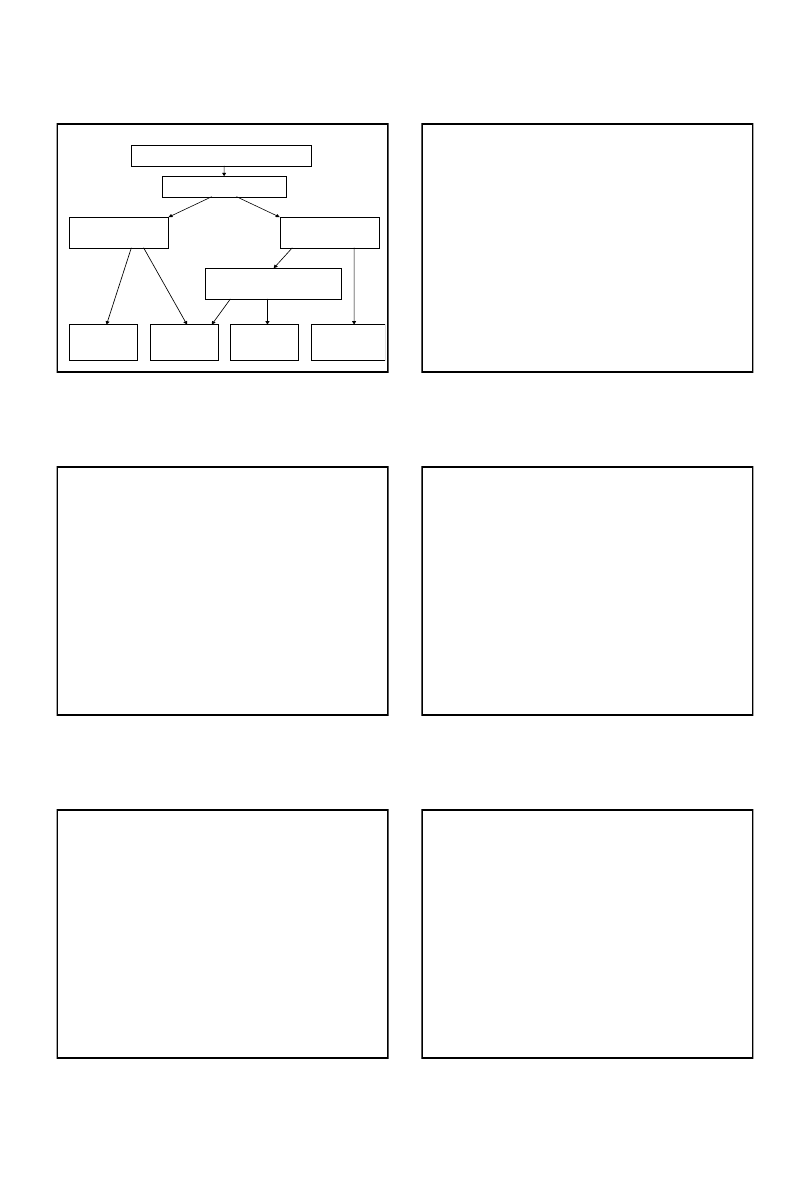

Schemat 1 Instrument finansowy w sprawozdaniu finansowym

INSTRUMENT

FINANSOWY

BILANS

AKTYWA

PASYWA

AKTYWA

FINANSOWE

INSTRUMENT

KAPITAŁOWY

ZOBOWIĄZANIE

FINANSOWE

I STRONA

KONTRAKTU

II STRONA

KONTRAKTU

2015-03-13

2

Aktywa finansowe to:

• aktywa pieniężne, czyli aktywa w formie krajowych środków

płatniczych, walut obcych i dewiz; do aktywów pieniężnych

zalicza się również inne aktywa finansowe, w tym

w szczególności naliczone odsetki od aktywów finansowych,

• instrumenty kapitałowe wyemitowane przez inne jednostki,

• wynikające z kontraktu prawo do otrzymania aktywów

pieniężnych

lub

prawo do

wymiany

instrumentów

finansowych z inną jednostką na korzystnych warunkach.

Aktywa pieniężne zdefiniować można na podstawie Prawa

dewizowego jako:

• krajowe środki płatnicze tj. znaki pieniężne (banknoty i

monety) będące w kraju prawnym środkiem płatniczym, a

także wycofane z obiegu, lecz podlegające wymianie oraz

papiery wartościowe i inne dokumenty, pełniące funkcję

środka płatniczego, wystawione w walucie polskiej,

• waluty obce czyli znaki pieniężne (banknoty i monety) będące

poza krajem prawnym środkiem płatniczym, a także wycofane

z obiegu, lecz podlegające wymianie; na równi z walutami

obcymi traktuje się wymienialne rozrachunkowe jednostki

pieniężne stosowane w rozliczeniach międzynarodowych, w

szczególności jednostkę rozrachunkową Międzynarodowego

Funduszu Walutowego (SDR),

• dewizy czyli papiery wartościowe i inne dokumenty pełniące

funkcję środka płatniczego, wystawione w walutach obcych.

Inne aktywa finansowe obejmują:

• bony skarbowe emitowane przez Skarb Państwa,

• bony pieniężne Narodowego Banku Polskiego,

• bony lokacyjne emitowane poza systemem bankowym przez

jednostki.

Do instrumentów kapitałowych zaliczać należy:

• udziały w spółkach z ograniczoną odpowiedzialnością,

• akcje w spółkach akcyjnych lub komandytowo-akcyjnych,

• prawa do akcji, czyli papier wartościowy, z którego wynika

uprawnienie do otrzymania, nie mających formy dokumentu,

akcji nowej emisji spółki publicznej, powstające z chwilą

dokonania przydziału tych akcji i wygasające z chwilą

zarejestrowania akcji w depozycie papierów wartościowych

albo z dniem uprawomocnienia się postanowienia sądu

rejestrowego odmawiającego wpisu podwyższenia kapitału

zakładowego do rejestru przedsiębiorców,

• warranty subskrypcyjne lub emisyjne na akcje – to szczególne

prawo poboru czyli dokument emitowany przez spółkę

akcyjną, w którym zobowiązuje się ona do sprzedaży

określonej ilości akcji własnych przyszłej emisji w określonym

terminie i po z góry ustalonej cenie,

• kwity depozytowe czyli papiery wartościowe wystawione

przez instytucję finansową z siedzibą na terytorium państwa

członkowskiego lub innego państwa należącego do OECD poza

terytorium Rzeczypospolitej Polskiej w związku z papierami

wartościowymi dopuszczonymi do obrotu na rynku

regulowanym na terytorium Rzeczypospolitej Polskiej albo

papierami wartościowymi wyemitowanymi poza tym

terytorium, albo na terytorium Rzeczypospolitej Polskiej w

związku z papierami wartościowymi wyemitowanymi poza

tym terytorium, będącymi przedmiotem obrotu na

zagranicznym rynku regulowanym w państwie członkowskim

lub w państwie należącym do OECD – w którym

inkorporowane jest prawo do zamiany tego papieru

wartościowego na określone papiery wartościowe we

wskazanej w warunkach emisji proporcji, przejście na

właściciela tego papieru wartościowego praw majątkowych

stanowiących pożytki z papierów wartościowych lub ich

równowartości oraz, w przypadku akcji – możliwość wydania

przez właściciela tego papieru wartościowego jego emitentowi

wiążącej dyspozycji co do sposobu głosowania na walnym

zgromadzeniu.

Prawa do otrzymania aktywów pieniężnych lub prawa do

wymiany instrumentów finansowych z inną jednostką na

korzystnych warunkach obejmują:

• instrumenty finansowe dłużne, do których należą m.in.

obligacje będące papierami wartościowym emitowanym w

serii, w którym emitent stwierdza, że jest dłużnikiem

właściciela obligacji (obligatariusza) i zobowiązuje się wobec

niego do spełnienia określonego świadczenia,

• instrumenty związane z funduszami inwestycyjnymi w postaci

jednostek

inwestycyjnych

i

certyfikaty

inwestycyjne

reprezentujące prawa majątkowe uczestników funduszu

inwestycyjnego,

• instrumenty pochodne, które zgodnie z rozporządzeniem

zdefiniować można jako instrumenty finansowe, których

wartość jest zależna od zmiany wartości instrumentu

bazowego, to jest określonej stopy procentowej, ceny papieru

wartościowego lub towaru, kursu wymiany walut, indeksu cen

lub stóp, oceny wiarygodności kredytowej lub indeksu

kredytowego albo innej podobnej wielkości, których nabycie

nie powoduje poniesienia żadnych wydatków początkowych

albo wartość netto tych wydatków jest niska w porównaniu do

wartości innych rodzajów kontraktów, których cena podobnie

zależy od zmiany warunków rynkowych, zaś rozliczenie nastąpi

w przyszłości,

• instrumenty złożone to kontrakty składające się z instrumentu

kapitałowego

oraz

zobowiązania

finansowego

lub

zobowiązania o innym charakterze.

2015-03-13

3

Do instrumentów pochodnych zaliczyć należy w szczególności:

• kontrakt forward, czyli umowę nakładająca na jedną stronę

obowiązek dostarczenia, a na drugą - odbioru aktywów o

określonej ilości, w określonym terminie w przyszłości i po

określonej cenie, ustalonej w momencie zawierania kontraktu,

• kontrakt futures, czyli umowę o określonej standardowej

charakterystyce, będąca przedmiotem obrotu w obrocie

regulowanym, nakładająca na jedną stronę obowiązek

dostarczenia, a na drugą - odbioru aktywów o określonej

ilości, w określonym terminie w przyszłości i po określonej

cenie, ustalonej w momencie zawierania kontraktu,

• opcja czyli kontrakt, w wyniku którego jednostka nabywa

prawo kupna - opcja kupna (call) lub sprzedaży - opcja

sprzedaży (put) aktywów podstawowych po określonej z góry

cenie i w określonym czasie, aktywami podstawowymi mogą

być: towary, waluty, akcje, stopy procentowe,

• kontrakt swap, czyli umowa zamiany przyszłych płatności na

warunkach z góry określonych przez strony, podstawowe

rodzaje swapów to: swap odsetkowy, swap walutowy, swap

walutowo-odsetkowy, swap towarowy, swap indeksowy.

Przykładami instrumentów złożonych mogą być:

• obligacja zamienna na akcje,

• umowy, z których należne kwoty są indeksowane (np. do

kursu wymiany waluty obcej, wskaźnika inflacji),

• wbudowane instrumenty pochodne, czyli wynikające z

zawartej umowy warunki powodujące, że część lub całość

przepływów pieniężnych uzyskiwanych z umowy zmienia się w

sposób podobny do tego, jaki powodowałby samodzielnie

instrument pochodny.

Instrument kapitałowy to kontrakt, z którego wynika prawo do

majątku

jednostki,

pozostałego

po

zaspokojeniu

lub

zabezpieczeniu wszystkich wierzycieli, a także zobowiązanie się

jednostki do wyemitowania lub dostarczenia własnych

instrumentów kapitałowych, a w szczególności udziały, opcje na

akcje własne lub warranty.

Zobowiązanie finansowe to zobowiązanie jednostki do wydania

aktywów finansowych albo do wymiany instrumentu

finansowego z inną jednostką, na niekorzystnych warunkach.

Typowe zobowiązania finansowe to: wyemitowane dłużne

papiery wartościowe (obligacje), zaciągnięte pożyczki lub

kredyty, odsetki naliczone do zapłacenia, zobowiązania z tytułu

kontraktów, których przedmiotem są towary, gdy następuje

wyłącznie rozliczenie pieniężne bez fizycznej dostawy towarów.

Przykłady instrumentów finansowych:

Zdecyduj czy dany składnik będzie zaliczony do instrumentów

finansowych firmy ABC:

• Umowa gwarancji na naprawę produktów

• Zakup akcji firmy X

• Zamówienie na dostawę towarów z firmy Z

• Zakup obligacji wyemitowanych przez Skarb Państwa

• Wyemitowanie obligacji przez jednostkę ABC

• Kontrakt forward na zakup materiałów który jednostka

zamierza rozliczyć pieniężnie

• Kontrakt forward na zakup materiałów który zakłada ich

fizyczną dostawę

ZASADY KLASYFIKACJI

INSTRUMENTÓW FINANSOWYCH

Ustawa o rachunkowości dla celów sporządzania bilansu

wymaga podziału posiadanych aktywów finansowych na długo

(powyżej roku) i krótkoterminowe (do roku), dotyczące jednostek

powiązanych lub pozostałych oraz dodatkowo na:

• udziały i akcje,

• inne papiery wartościowe,

• udzielone pożyczki,

• inne aktywa finansowe.

2015-03-13

4

Zupełnie odmiennie klasyfikuje instrumenty finansowe na dzień

ich wprowadzenia do ksiąg rachunkowych Rozporządzenie.

Zgodnie z jego zapisami dla aktywów mogą to być:

• aktywa finansowe przeznaczone do obrotu do których zalicza

się aktywa nabyte w celu osiągnięcia korzyści ekonomicznych

wynikających z krótkoterminowych zmian cen oraz wahań

innych czynników rynkowych albo krótkiego czasu trwania

nabytego instrumentu, a także inne aktywa finansowe, bez

względu na zamiary, jakimi kierowano się przy zawieraniu

kontraktu, jeżeli stanowią one składnik portfela podobnych

aktywów

finansowych,

co

do

którego

jest

duże

prawdopodobieństwo

realizacji

w

krótkim

terminie

zakładanych

korzyści

ekonomicznych;

do

aktywów

finansowych przeznaczonych do obrotu zalicza się pochodne

instrumenty finansowe, z wyjątkiem przypadku, gdy jednostka

uznaje zawarte kontrakty za instrumenty zabezpieczające;

• pożyczki udzielone i należności własne do których zalicza się

niezależnie od terminu ich wymagalności (zapłaty), aktywa

finansowe powstałe na skutek wydania bezpośrednio drugiej

stronie kontraktu środków pieniężnych, pod warunkiem że

zawarty

kontrakt

spełnia

wymagania

instrumentu

finansowego określone w ustawie; do pożyczek udzielonych i

należności własnych zalicza się także obligacje i inne dłużne

instrumenty finansowe nabyte w zamian za wydane

bezpośrednio drugiej stronie kontraktu środki pieniężne, jeżeli

z zawartego kontraktu jednoznacznie wynika, że zbywający nie

utracił kontroli nad wydanymi instrumentami finansowymi; do

pozycji tej nie należy zaliczać nabytych pożyczek ani

należności, a także wpłat dokonanych przez jednostkę celem

nabycia instrumentów kapitałowych nowych emisji, również

wtedy, gdy nabycie następuje w pierwszej ofercie publicznej

lub w obrocie pierwotnym, a w przypadku praw do akcji -

także w obrocie wtórnym,

• aktywa finansowe utrzymywane do terminu wymagalności

obejmujące niezakwalifikowane do pożyczek udzielonych i

należności własnych aktywa finansowe, dla których zawarte

kontrakty ustalają termin wymagalności spłaty wartości

nominalnej oraz określają prawo do otrzymania w ustalonych

terminach

korzyści

ekonomicznych,

na

przykład

oprocentowania, w stałej lub możliwej do ustalenia kwocie,

pod warunkiem że jednostka zamierza i może utrzymać te

aktywa do czasu, gdy staną się one wymagalne; do aktywów

utrzymywanych do terminu wymagalności można zaliczyć

także nabyte dłużne instrumenty finansowe z opcją sprzedaży

(put) lub opcją kupna (call), które odpowiednio dają stronom

kontraktu prawo wykupu instrumentu przed upływem

terminu wymagalności, pod warunkiem że jednostka -

pomimo posiadania opcji sprzedaży - zamierza i może

utrzymać instrument do terminu wymagalności, a w

przypadku opcji kupna związanej z instrumentem kwoty

otrzymane od emitenta we wcześniejszym terminie nie będą

istotnie odbiegały od wartości tego instrumentu wynikającej z

ksiąg rachunkowych;

• aktywa finansowe dostępne do sprzedaży to pozostałe

aktywa finansowe, nie spełniające warunków zaliczenia do

wyżej wymienionych kategorii.

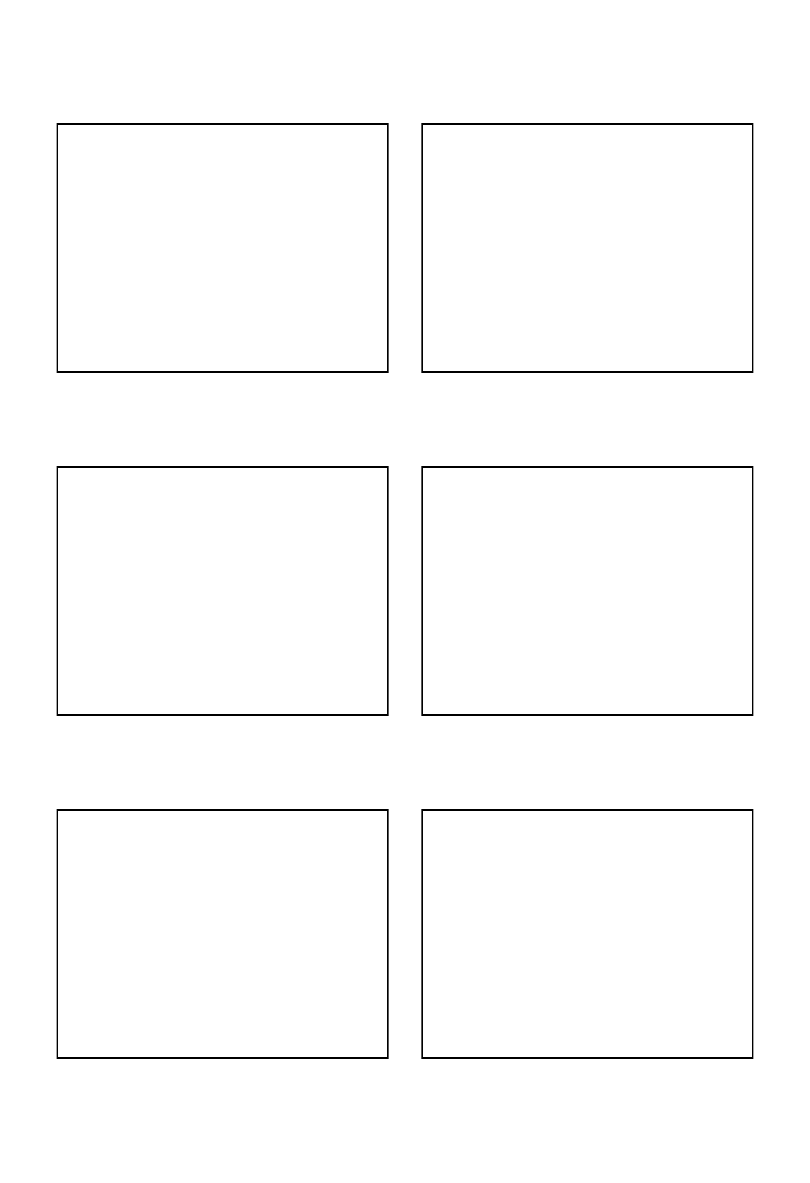

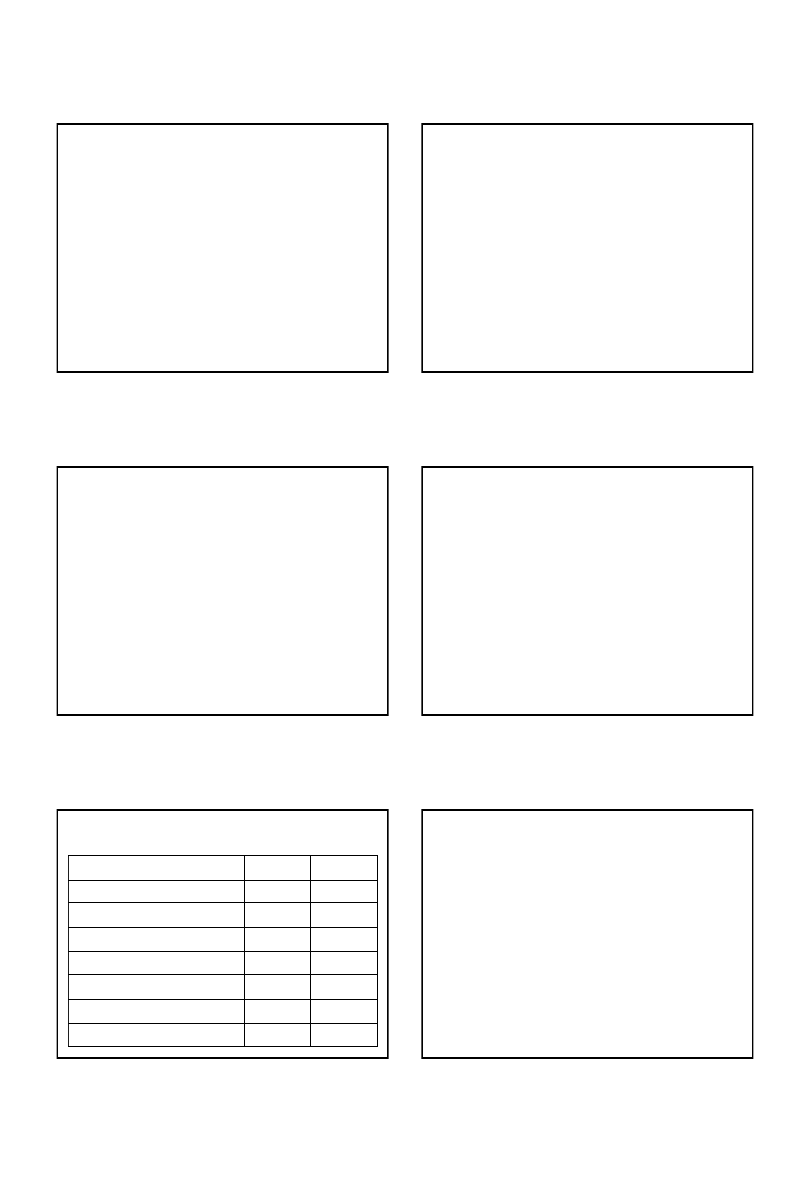

Schemat 2 Zasady kwalifikacji instrumentów kapitałowych

Instrumenty

kapitałowe

Czy osiągnięcie planowanych korzyści

ekonomicznych, bądź sprzedaż nastąpi

w okresie do 1 roku?

Aktywa finansowe

przeznaczone do obrotu

Aktywa finansowe

dostępne do sprzedaży

TAK

NIE

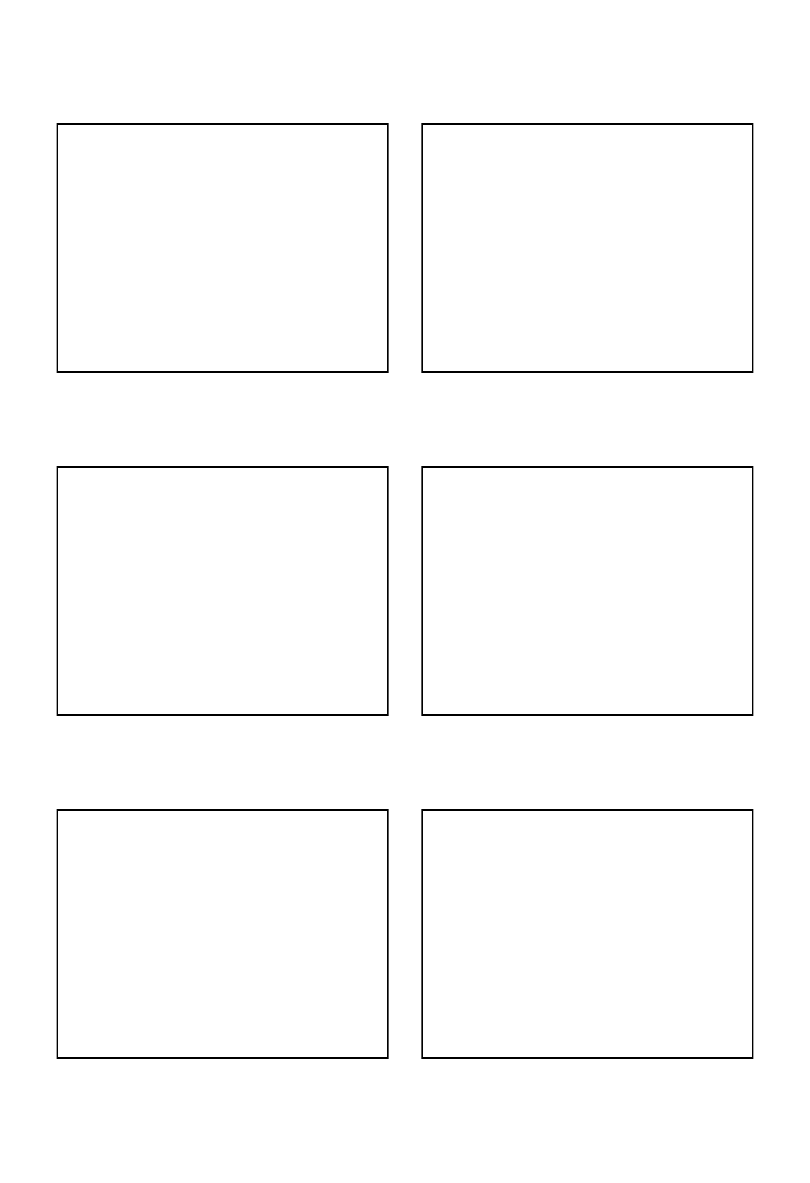

Schemat 3 Zasady kwalifikacji instrumentów pochodnych

Instrumenty

pochodne

Instrumenty przeznaczone

do obrotu

Instrumenty

zabezpieczające

Aktywa finansowe

przeznaczone do obrotu

Zobowiązania finansowe

przeznaczone do obrotu

2015-03-13

5

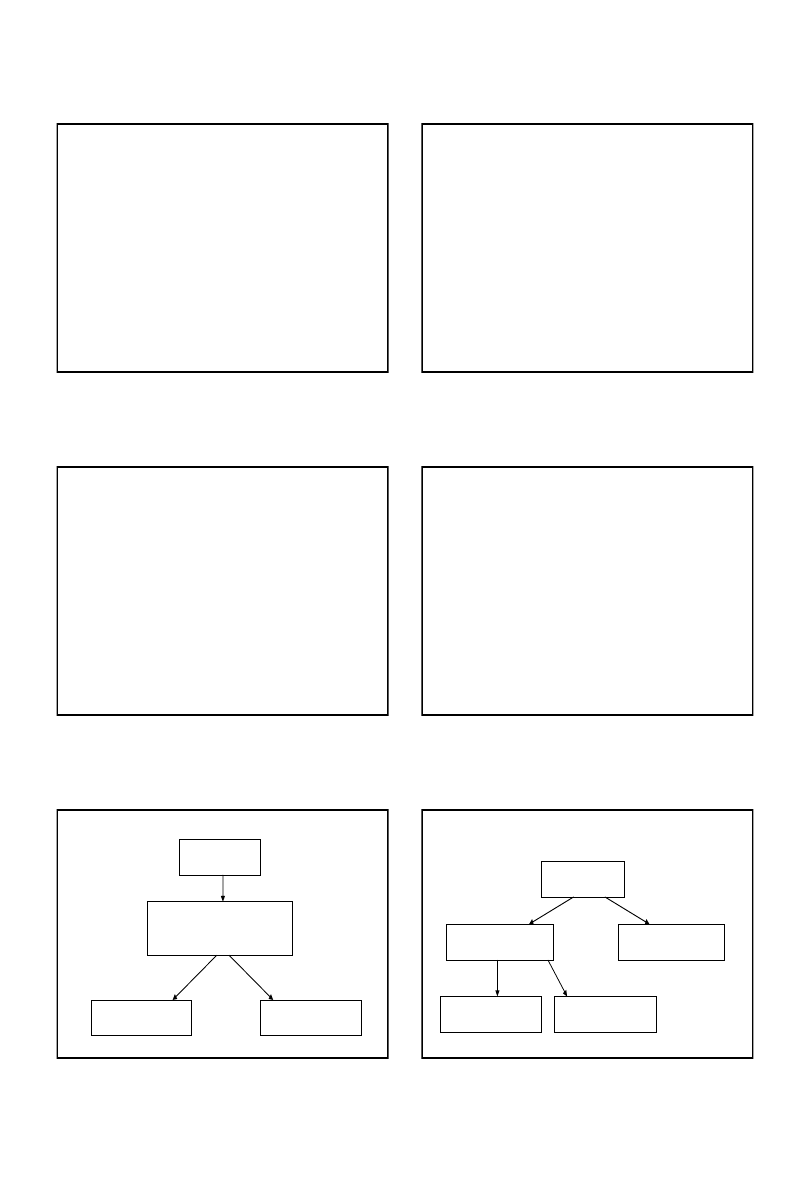

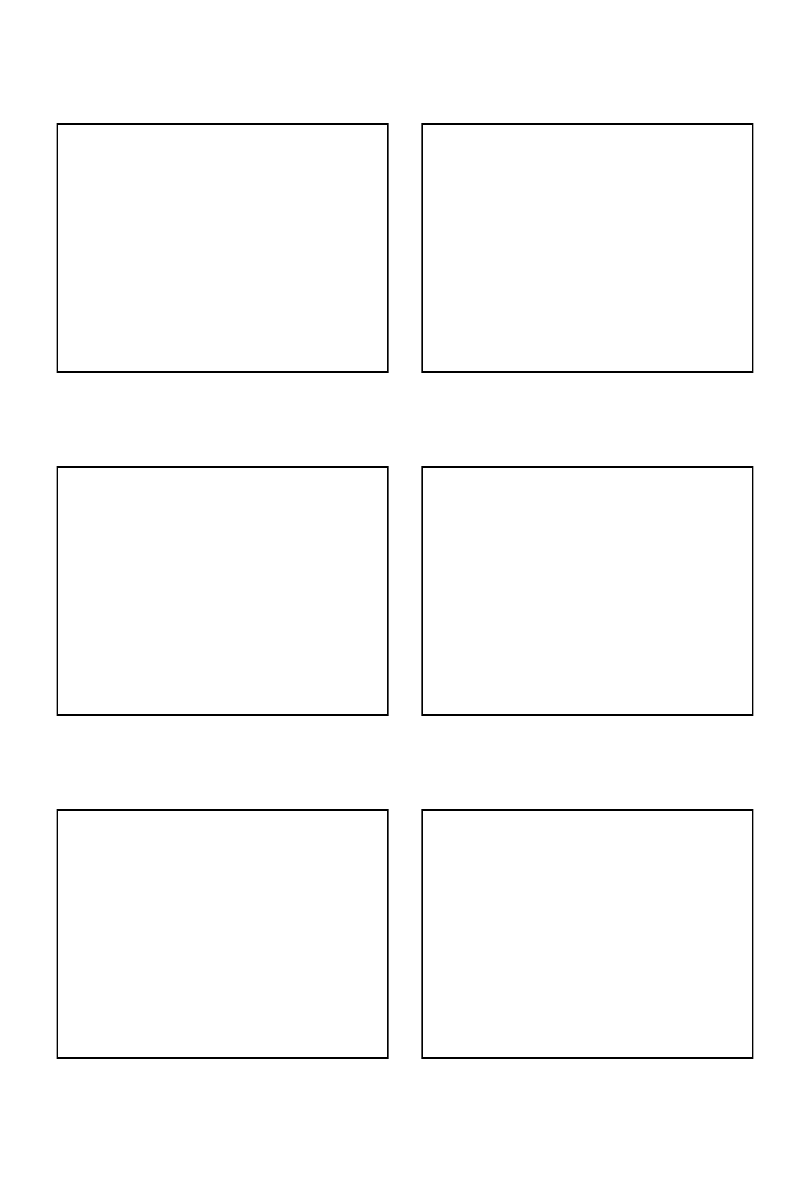

Schemat 4 Zasady kwalifikacji instrumentów finansowych (z wyłączeniem kapitałowych

i pochodnych)

Instrumenty finansowe

(z wyłączeniem kapitałowych i pochodnych)

Czy przekazano środki pieniężne

bezpośrednio wystawcy?

Czy planowana jest

sprzedaż w krótkim

terminie (do 3 miesięcy)?

Czy planowane i możliwe

jest utrzymywanie do

terminu wymagalności?

TAK

NIE

Czy osiągnięcie planowanych

korzyści ekonomicznych lub

wygaśnięcie nastąpi w ciągu 1 roku?

Pożyczki

udzielone i

należności

własne

Aktywa finansowe

utrzymywane do

terminu

wymagalności

Aktywa

finansowe

dostępne do

sprzedaży

Aktywa

finansowe

przeznaczone do

obrotu

NIE

NIE

TAK

TAK

TAK

NIE

Zobowiązania

finansowe

zgodnie

z

rozporządzeniem

zakwalifikować można do: zobowiązań przeznaczonych do

obrotu – obejmujących pochodne instrumenty finansowe o

ujemnej wartości godziwej lub zobowiązania do dostarczenia

pożyczonych papierów wartościowych oraz innych instrumentów

finansowych, w przypadku zawarcia przez jednostkę umowy

krótkiej, oraz innych zobowiązań finansowych – czyli takich,

które nie klasyfikują się do wyżej wymienionych, jako przykład

wskazać można gwarancję.

Jak zatem wykazano zasady kwalifikacji instrumentów

finansowych według ustawy i rozporządzenia są odmienne.

Szczegółowa ewidencja jednostki gospodarczej powinna pozwolić

na prawidłowe sklasyfikowanie posiadanych instrumentów

finansowych zarówno na potrzeby sporządzenia bilansu (w

układzie wymaganym przez ustawę) jak i informacji dodatkowej

(w układzie wymaganym w rozporządzeniu).

Dokonaj klasyfikacji następujących instrumentów finansowych

zgodnie z Rozporządzeniem:

• Akcja którą zamierzamy utrzymywać 1,5 roku,

• Obligacja wyemitowana przez naszą jednostkę,

• Obligacja nabyta bezpośrednio od Skarbu Państwa

przeznaczona do sprzedaży do 3 miesięcy,

• Obligacja nabyta na GPW którą zamierzamy utrzymywać do

terminu wymagalności,

• Kontrakt forward zabezpieczający kurs EUR,

• Kontrakt forward na kurs EUR nabyty w celu osiągnięcia

korzyści ekonomicznych,

• Nabyta opcja na akcje do sprzedaży za 3 miesiące,

• Udzielona pożyczka z terminem spłaty 1 rok, środki

przekazano bezpośrednio zaciągającemu.

Zasady wyceny

instrumentów finansowych

Zasady wyceny instrumentów finansowych na dzień

wprowadzenia do ksiąg rachunkowych

Zasady wyceny instrumentów finansowych na dzień ich

wprowadzenia do ksiąg rachunkowych wynikające z ustawy

zawarto w art. 35 ust. 1, zgodnie z którym nabyte lub powstałe

aktywa finansowe oraz inne inwestycje ujmuje się w księgach

rachunkowych na dzień ich nabycia albo powstania, według ceny

nabycia albo ceny zakupu, jeżeli koszty przeprowadzenia i

rozliczenia transakcji nie są istotne. Należy zwrócić uwagę, że

ustawa nie precyzuje, co uważa się za koszty istotne, stąd

należałoby posiłkować się tutaj Założeniami Koncepcyjnymi do

Międzynarodowych Standardów Rachunkowości.

Zapisy rozporządzenia określają zasady wyceny aktywów

finansowych wprowadzanych do ksiąg rachunkowych na dzień

zawarcia kontraktu jako cenę nabycia, to jest wartość godziwą

poniesionych wydatków lub przekazanych w zamian innych

składników majątkowych, zaś zobowiązania finansowe jako

wartość godziwą uzyskanej kwoty lub wartości otrzymanych

innych składników majątkowych. Przy ustalaniu wartości

godziwej na ten dzień uwzględnia się poniesione przez jednostkę

koszty transakcji. Koszty transakcji to koszty poniesione

bezpośrednio w związku z przeniesieniem, nabyciem lub zbyciem

aktywów finansowych oraz zobowiązań finansowych. Zalicza się

do nich w szczególności prowizje maklerskie, w tym za

pośrednictwo w nabywaniu lub zbywaniu instrumentów

finansowych, opłaty giełdowe i inne nałożone przez uprawnione

instytucje w związku z zawarciem transakcji, prowizje za

doradztwo, podatki i opłaty wynikające z obowiązujących

przepisów.

2015-03-13

6

Momentem wprowadzenia do ksiąg aktywów finansowych jest w

zasadzie data zawarcia kontraktu, jednak zgodnie z § 4 ust. 3

rozporządzenia aktywa finansowe nabyte w wyniku transakcji

dokonanych w obrocie regulowanym wprowadza się do ksiąg

rachunkowych, w zależności od przyjętej przez jednostkę

metody, pod datą zawarcia transakcji albo na dzień rozliczenia

transakcji. Wybrana przez jednostkę metoda ma zastosowanie

również w przypadku sprzedaży aktywów finansowych w obrocie

regulowanym.

Jak zatem wykazano powyżej zasady wyceny instrumentów

finansowych na dzień wprowadzenia do ksiąg rachunkowych

zawarte w ustawie i rozporządzeniu są zbieżne.

Zasady

wyceny

bilansowej

dotyczące

instrumentów

finansowych wynikające z ustawy określono w art. 28 ust. 1 pkt

3 i 5, zgodnie z którymi wycenia się:

• udziały, akcje oraz inne inwestycje (poza nieruchomościami

inwestycyjnymi i wartościami niematerialnymi i prawnymi)

zaliczone do aktywów trwałych - według ceny nabycia,

pomniejszonej o odpisy z tytułu trwałej utraty wartości lub

według wartości godziwej albo skorygowanej ceny nabycia,

jeżeli dla danego składnika aktywów został określony termin

wymagalności; wartość w cenie nabycia można przeszacować

do wartości w cenie rynkowej, a różnicę z przeszacowania

rozliczyć na kapitał z aktualizacji wyceny; przy czym ustawa

dopuszcza jedynie tworzenie dodatniego kapitału z aktualizacji

wyceny w przeciwieństwie do zapisów MSR i Rozporządzenia

dopuszczających ujmowanie w tym kapitale zarówno zysków

jak i strat,

• inwestycje krótkoterminowe - według ceny (wartości)

rynkowej albo według ceny nabycia lub ceny (wartości)

rynkowej, zależnie od tego, która z nich jest niższa, albo

według skorygowanej ceny nabycia - jeżeli dla danego

składnika aktywów został określony termin wymagalności,

a krótkoterminowe inwestycje, dla których nie istnieje

aktywny rynek w inny sposób określonej wartości godziwej.

Zasady

wyceny

bilansowej

dotyczące

instrumentów

finansowych wynikające z rozporządzenia określono w § 14-16:

• aktywa finansowe, w tym zaliczone do aktywów instrumenty

pochodne, wycenia się nie później niż na koniec okresu

sprawozdawczego, w wiarygodnie ustalonej wartości godziwej

bez jej pomniejszania o koszty transakcji, jakie jednostka

poniosłaby, zbywając te aktywa lub wyłączając je z ksiąg

rachunkowych z innych przyczyn, chyba że wysokość tych

kosztów byłaby znacząca.

Zasady określone powyżej nie dotyczą jednak:

• pożyczek udzielonych i należności własnych, których jednostka

nie przeznacza do sprzedaży,

• aktywów

finansowych

utrzymywanych

do

terminu

wymagalności,

• składników aktywów finansowych, dla których nie istnieje

cena rynkowa ustalona w aktywnym obrocie regulowanym

albo których wartość godziwa nie może być ustalona w inny

wiarygodny sposób,

• składników aktywów finansowych objętych zabezpieczeniem

(pozycji zabezpieczanych).

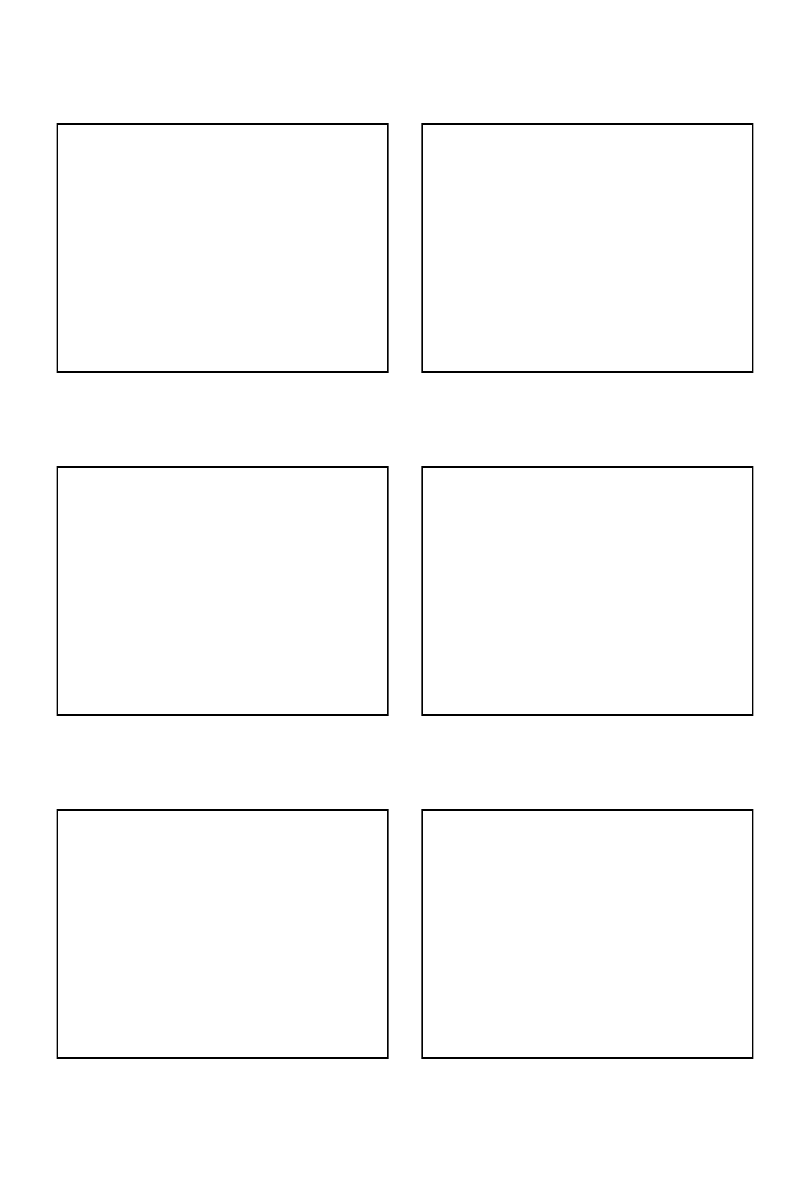

Tabela 1 Zasady wyceny bilansowej instrumentów finansowych zgodnie

z rozporządzeniem Ministra Finansów

Zasady wyceny

w wartości

godziwej

w skorygowanej

cenie nabycia

Aktywa finansowe przeznaczone do obrotu

X

Pożyczki udzielone i należności własne

(nie dostępne do sprzedaży)

X

Aktywa finansowe utrzymywane do terminu

wymagalności

X

Aktywa finansowe dostępne do sprzedaży

X

Inne aktywa finansowe dla których nie można

ustalić wiarygodnie określonej wartości godziwej

X

Zobowiązania finansowe przeznaczone do obrotu

oraz instrumenty pochodne

X

Pozostałe zobowiązania finansowe

X

Wartość godziwa zgodnie z postanowieniami ustawy to kwota,

za jaką dany składnik aktywów mógłby zostać wymieniony, a

zobowiązanie uregulowane na warunkach transakcji rynkowej,

pomiędzy zainteresowanymi i dobrze poinformowanymi,

niepowiązanymi

ze

sobą

stronami.

Wartość

godziwą

instrumentów finansowych znajdujących się w obrocie na

aktywnym rynku stanowi cena rynkowa pomniejszona o koszty

związane z przeprowadzeniem transakcji, gdyby ich wysokość

była znacząca. Cenę rynkową aktywów finansowych posiadanych

przez jednostkę oraz zobowiązań finansowych, które jednostka

zamierza zaciągnąć, stanowi zgłoszona na rynku bieżąca oferta

kupna, natomiast cenę rynkową aktywów finansowych, które

jednostka zamierza nabyć, oraz zaciągniętych zobowiązań

finansowych stanowi zgłoszona na rynek bieżąca oferta

sprzedaży. Rozporządzenie nie precyzuje pojęcia wartości

godziwej.

2015-03-13

7

Zgodnie z postanowieniami § 15 rozporządzenia za wiarygodną

uznaje się wartość godziwą ustaloną w szczególności drogą:

• wyceny instrumentu finansowego po cenie ustalonej w

aktywnym obrocie regulowanym, jeśli informacje o tej cenie

są ogólnie dostępne,

• oszacowania dłużnych instrumentów finansowych przez

wyspecjalizowaną, niezależną jednostkę świadczącą tego

rodzaju usługi, przy czym możliwe jest rzetelne oszacowanie

przepływów pieniężnych związanych z tymi instrumentami,

• zastosowania właściwego modelu wyceny instrumentu

finansowego, a wprowadzone do tego modelu dane

wejściowe pochodzą z aktywnego obrotu regulowanego,

• oszacowania ceny instrumentu finansowego, dla którego nie

istnieje aktywny obrót regulowany, na podstawie publicznie

ogłoszonej, notowanej w aktywnym obrocie regulowanym

ceny nie różniącego się istotnie, podobnego instrumentu

finansowego, albo cen składników złożonego instrumentu

finansowego,

• oszacowania ceny instrumentu finansowego za pomocą

metod estymacji powszechnie uznanych za poprawne.

Skorygowana cena nabycia (zamortyzowany koszt) aktywów

finansowych i zobowiązań finansowych to cena nabycia, w jakiej

składnik aktywów finansowych lub zobowiązań finansowych

został po raz pierwszy wprowadzony do ksiąg rachunkowych

(wartość początkowa), pomniejszona o spłaty wartości

nominalnej (kapitału podstawowego), odpowiednio skorygowana

o skumulowaną kwotę zdyskontowanej różnicy między wartością

początkową składnika i jego wartością w terminie wymagalności,

wyliczona za pomocą efektywnej stopy procentowej, a także

pomniejszona o odpisy aktualizujące wartość. Efektywna stopa

procentowa

to

stopa,

za

pomocą

której

następuje

zdyskontowanie do bieżącej wartości związanych z instrumentem

finansowym przyszłych przepływów pieniężnych oczekiwanych w

okresie do terminu wymagalności, a w przypadku instrumentów

o zmiennej stopie procentowej - do terminu następnego

oszacowania przez rynek poziomu odniesienia.

Efektywna stopa procentowa stanowi wewnętrzną stopę zwrotu

składnika aktywów lub zobowiązania finansowego za dany okres.

Przy wyliczeniu skumulowanej kwoty dyskonta aktywów

finansowych i zobowiązań finansowych za pomocą efektywnej

stopy procentowej uwzględnia się wszelkie opłaty płacone lub

otrzymywane przez strony kontraktu. Efektywna stopa

procentowa może być obecnie ustalana bardzo łatwo

z zastosowaniem arkusza kalkulacyjnego (np. formuła IRR w

Excelu), co znacznie ułatwia jej wykorzystanie do ustalenia

skorygowanej ceny nabycia aktywów lub zobowiązań

finansowych.

Przykład Wycena pożyczki

Jednostka udzieliła 31 grudnia 2011 r. swojemu dostawcy

pożyczkę w wysokości 600.000 zł na okres 3 lat. Oprocentowanie

pożyczki jest stałe i wynosi 10% w skali roku, a spłaty rat

następują corocznie w wysokości 200.000 zł. W momencie

udzielenia pożyczki pobrana została prowizja w wysokości 1,5%.

Należy wskazać zasady wyceny na koniec poszczególnych

okresów sprawozdawczych. IRR wynosi 10,88839077%

Przykład Wycena pożyczki

Jednostka udzieliła 31 grudnia 2011 r. swojemu dostawcy

pożyczkę w wysokości 600.000 zł na okres 5 lat. Oprocentowanie

pożyczki jest stałe i wynosi 10% w skali roku, a spłaty rat

następują corocznie w wysokości 120.000 zł. W momencie

udzielenia pożyczki pobrana została prowizja w wysokości 1,5%.

Należy wskazać zasady wyceny na koniec poszczególnych

okresów sprawozdawczych. IRR wynosi 10,62800630%

Skutki okresowej wyceny dokonane zgodnie z rozporządzeniem

zalicza się odpowiednio do:

• przychodów i kosztów finansowych okresu w którym nastąpiło

przeszacowanie – dla aktywów finansowych, w tym

instrumentów pochodnych, oraz zobowiązań finansowych

zakwalifikowanych do kategorii przeznaczonych do obrotu, a

także aktywów i zobowiązań finansowych wycenianych w

wysokości skorygowanej ceny nabycia (zarówno odpisy

dyskonta lub premii a także pozostałe różnice w wycenie),

• kapitału z aktualizacji wyceny lub przychodów i kosztów

okresu w którym nastąpiło przeszacowanie zgodnie z

wyborem dokonanym przez jednostkę – dla aktywów

finansowych zakwalifikowanych do kategorii dostępnych do

sprzedaży i wycenianych w wartości godziwej (będących

zatem składnikiem aktywów trwałych jednostki).

2015-03-13

8

Wyrażone w walutach obcych aktywa finansowe i zobowiązania

finansowe wycenia się w sposób określony w art. 30 ust. 1- 3

ustawy, a więc po obowiązującym na ten dzień średnim kursie

NBP ustalonym dla danej waluty. Różnice kursowe powstałe na

dzień wyceny aktywów i zobowiązań finansowych ujmuje się w

księgach rachunkowych według następujących zasad:

• w kapitale z aktualizacji wyceny – dla aktywów finansowych

dostępnych

do

sprzedaży

z

wyłączeniem

aktywów

pieniężnych, jeżeli jednostka przyjęła taką zasadę dla potrzeb

wyceny okresowej; pamiętać należy iż ustawa nie przewiduje

możliwości tworzenia ujemnego kapitału z aktualizacji wyceny,

której skutki odnosić należy wtedy do kosztów finansowych,

• w przychodach i kosztach finansowych – dla pozostałych

aktywów lub zobowiązań finansowych, wraz z aktywami

pieniężnymi.

Na dzień, w którym jednostka utraciła kontrolę nad składnikiem

aktywów finansowych, jego wartość wyłącza się w części lub

całości z ksiąg rachunkowych. Utrata kontroli następuje wtedy,

gdy wynikające z zawartego kontraktu prawa do korzyści

ekonomicznych zostały zrealizowane, wygasły albo jednostka

zrzekła się tych praw. Nie stanowi utraty kontroli przez jednostkę

wydanie lub sprzedaż aktywów finansowych, jeżeli jednostka:

1) ma prawo do odkupu takich aktywów lub jako pierwsza może

odmówić odkupu, a cena różni się od wartości godziwej aktywów

na dzień odkupu, albo aktywa takie nie są łatwo dostępne na

rynku,

2) ma prawo i jest zobowiązana do odkupu lub umorzenia

wydanych aktywów, na warunkach zapewniających innej

jednostce (przyjmującej aktywa) zwrot w wysokości, jaką

jednostka

ta

mogłaby

uzyskać,

udzielając

pożyczki

zabezpieczonej przyjętymi aktywami,

3) zawarła kontrakt swap, w wyniku którego ponosi zasadnicze

ryzyko kredytowe i zachowuje prawo do zasadniczej części

korzyści ekonomicznych związanych z wydanymi aktywami, jakby

była ich posiadaczem, w zamian za zobowiązanie się do zapłaty

na rzecz jednostki przyjmującej aktywa kwoty określonej w

kontrakcie; jeżeli przedmiotem takiego kontraktu są aktywa

łatwo dostępne na rynku, to uznaje się, że nastąpiła utrata

kontroli,

4) ponosi zasadnicze ryzyko związane z wydanymi aktywami,

jakby była ich posiadaczem, w wyniku wystawienia

bezwarunkowej opcji sprzedaży (put) tych aktywów, a aktywa

takie nie są łatwo dostępne na rynku.

Zobowiązanie finansowe wyłącza się z ksiąg rachunkowych w

całości lub części na dzień, w którym jednostka spełniła w całości

lub części wynikające z zawartego kontraktu świadczenie, została

ze świadczenia zgodnie z obowiązującym prawem zwolniona albo

zobowiązanie uległo przedawnieniu.

Nie stanowi spełnienia w całości lub części zobowiązania ani

zwolnienia z zobowiązania finansowego zawarcie umowy z osobą

trzecią zobowiązującą się do spełnienia całości lub części

świadczenia wobec wierzyciela ze środków przekazywanych przez

jednostkę, z zastrzeżeniem ust. 3.

Jednostkę uznaje się za zwolnioną z zobowiązania finansowego w

całości lub części, jeżeli zawarła - za zgodą wierzyciela - ważną

prawnie umowę z osobą trzecią, w której osoba trzecia

zobowiązała się do przejęcia długu odpowiednio w całości lub

części.

Decydując o wycenie instrumentów finansowych trudno nie

wspomnieć o utracie wartości. Trwała utrata wartości zachodzi

wtedy, gdy istnieje duże prawdopodobieństwo, że kontrolowany

przez jednostkę składnik aktywów nie przyniesie w przyszłości w

znaczącej części lub w całości przewidywanych korzyści

ekonomicznych, co uzasadnia dokonanie odpisu aktualizującego

doprowadzającego wartość składnika aktywów wynikającą z

ksiąg rachunkowych do ceny sprzedaży netto, a w przypadku jej

braku - do ustalonej w inny sposób wartości godziwej. Odpisy

aktualizujące wartość składnika aktywów finansowych lub

portfela podobnych składników aktywów finansowych ustala się

w przypadku wyceny aktywów finansowych:

• w skorygowanej cenie nabycia – jako różnicę między wartością

tych aktywów wynikającą z ksiąg rachunkowych na dzień

wyceny i możliwą do odzyskania kwotą; kwotę możliwą do

odzyskania stanowi bieżąca wartość przyszłych przepływów

pieniężnych oczekiwanych przez

jednostkę, zdyskontowana za pomocą efektywnej stopy

procentowej, którą jednostka stosowała dotychczas,

wyceniając przeszacowywany składnik aktywów finansowych

lub portfel podobnych składników aktywów finansowych,

• w wartości godziwej – jako różnicę między ceną nabycia

składnika aktywów i jego wartością godziwą ustaloną na dzień

wyceny, z tym że przez wartość godziwą dłużnych

instrumentów finansowych na dzień wyceny rozumie się

bieżącą

wartość

przyszłych

przepływów

pieniężnych

oczekiwanych przez jednostkę zdyskontowaną za pomocą

bieżącej rynkowej stopy procentowej stosowanej do

podobnych instrumentów finansowych. Stratę skumulowaną

do tego dnia ujętą w kapitale (funduszu) z aktualizacji wyceny

zalicza się do kosztów finansowych w kwocie nie mniejszej niż

wynosi odpis, pomniejszony o część bezpośrednio zaliczoną

do kosztów finansowych,

2015-03-13

9

• w cenie nabycia lub kwocie wymaganej zapłaty – jako różnicę

między wartością składnika aktywów wynikającą z ksiąg

rachunkowych i bieżącą wartością przyszłych przepływów

pieniężnych oczekiwanych przez jednostkę, zdyskontowaną za

pomocą bieżącej rynkowej stopy procentowej stosowanej do

podobnych instrumentów finansowych.

Zasady prezentacji w sprawozdaniu finansowym

Jednostka sporządzająca sprawozdanie finansowe prezentuje w

bilansie instrumenty finansowe w podziale na długoterminowe i

krótkoterminowe.

Wartości aktywów finansowych i zobowiązań finansowych w

bilansie kompensuje się ze sobą i wykazuje w wartości (kwocie)

netto, jeżeli jednostka:

1) posiada ważny prawnie tytuł do kompensaty określonych

aktywów i zobowiązań finansowych oraz

2) zamierza rozliczyć transakcję w wartości netto poddanych

kompensacie składników aktywów i zobowiązań finansowych lub

jednocześnie takie składniki aktywów wyłączyć z ksiąg

rachunkowych, a zobowiązanie finansowe rozliczyć.

W bilansie wykazuje się:

1) skutki przeszacowania aktywów finansowych, odpisy

aktualizujące ich wartość, jak również związane z tymi aktywami

nabyte kupony odsetkowe i przychody odsetkowe, o których

mowa w § 25 ust. 1 - w pozycjach, do których zakwalifikowano

aktywa finansowe,

2) skutki przeszacowania zobowiązań finansowych, odpisy

amortyzacyjne oraz koszty odsetkowe związane z tymi

zobowiązaniami - w pozycjach, do których zakwalifikowano

zobowiązania finansowe.

W rachunku zysków i strat wykazuje się:

1) skutki przeszacowania aktywów finansowych, odpisy

aktualizujące ich wartość oraz przychody odsetkowe, o których

mowa w § 25 ust. 1, które zalicza się do przychodów lub kosztów

finansowych:

a) w przypadku aktywów wycenianych w skorygowanej cenie

nabycia - jako przychody lub koszty z tytułu odsetek,

b) w przypadku aktywów finansowych wycenianych w wartości

godziwej lub cenie nabycia - jako przychody lub koszty z tytułu

aktualizacji wartości inwestycji,

2) skutki przeszacowania zobowiązań finansowych zaliczonych do

kategorii przeznaczonych do obrotu, w tym koszty odsetkowe

oraz wynik z operacji, o którym mowa w § 18 ust. 4 - jako

przychody lub koszty z tytułu aktualizacji wartości inwestycji; w

pozostałych przypadkach wykazuje się je jako przychody lub

koszty z tytułu odsetek.

Wyniki ze sprzedaży oraz inne zyski i straty, w tym także

odniesione na kapitał (fundusz) z aktualizacji wyceny, ustalone na

dzień wyłączenia z ksiąg rachunkowych aktywów finansowych

zaliczonych do kategorii dostępnych do sprzedaży, wykazuje się

w rachunku zysków i strat odpowiednio jako zysk lub stratę ze

zbycia inwestycji.

Wyniki ze sprzedaży oraz inne zyski i straty ustalone na dzień

wyłączenia z ksiąg rachunkowych aktywów finansowych

zaliczonych do kategorii przeznaczonych do obrotu wykazuje się

w rachunku zysków i strat odpowiednio jako zysk lub stratę ze

zbycia inwestycji.

Zapisy dotyczące zasad wyceny instrumentów finansowych

zawarte w ustawie i rozporządzaniu nie są niestety jednolite.

Różnice wynikają z:

• różnych kryteriów kwalifikacji, które w ustawie podzielone są

na długo- i krótkoterminowe, zaś w rozporządzeniu podział

przebiega według celu inwestowania,

• zapisów ustawy które pozostawiają jednostce wybór czy

wyceniać instrumenty finansowe w cenie nabycia (kwocie

wymaganej zapłaty) nie wyższej od ceny rynkowej, a więc

z uwzględnieniem skutków utraty wartości, ale bez możliwości

ujmowania przyrostu tej wartości, lub też według wartości

godziwej (jedynie dla instrumentów zaliczonych do aktywów

trwałych) z możliwością ujęcia zarówno przyrostu jak i utraty

wartości;

2015-03-13

10

zapisy rozporządzenia nie dają jednostce prawa wyboru

metody wyceny (poza wyjątkiem – aktywami dostępnymi do

sprzedaży), zgodnie z zapisami rozporządzenia wyceny

dokonać należy w wartości godziwej, zaś w przypadku

niemożności jej ustalenia w skorygowanej cenie nabycia,

• możliwości tworzenia ujemnego kapitału z aktualizacji wyceny

zgodnie z rozporządzeniem, co jest niedopuszczalne w

ustawie,

• zapisów ustawy w których nie przewidziano obowiązku

dyskontowania należności i zobowiązań, zaś rozporządzenie

zawiera taką dyspozycję w odniesieniu do nie wycenianych w

wartości godziwej instrumentów finansowych innych niż

instrumenty kapitałowe.

Nasuwa się więc pytanie – które zasady wyceny powinny

stosować jednostki gospodarcze. W odpowiedzi pomocne są

zapisy § 2 ust. 2 rozporządzenia, zgodnie z którym przepisów

tego aktu, mogą nie stosować jednostki, których sprawozdania

finansowe nie podlegają obowiązkowemu badaniu zgodnie z art.

64 ust. 1 ustawy, jeżeli nie wywiera to istotnie ujemnego wpływu

na sytuację majątkową i finansową oraz wynik finansowy

jednostki. Wszystkie pozostałe podmioty powinny w kwestiach

spornych stosować zapisy rozporządzenia, co wynika z zasady

uchylania zasad ogólnych przez zasady szczegółowe (lex specialis

derogat legi generali).

Instrumenty zabezpieczające

Zgodnie z § 29 Rozporządzenia Instrumentem zabezpieczającym

może być każdy instrument pochodny, jeżeli jego wartość

godziwą można wiarygodnie ustalić. Nie mogą stanowić

instrumentów zabezpieczających wystawione przez jednostkę

opcje, z wyjątkiem tych, które wystawiono w celu zamknięcia

pozycji nabytych opcji, w tym wbudowanych w inny instrument

finansowy.

Aktywa finansowe lub zobowiązania finansowe, niebędące

instrumentami

pochodnymi,

mogą

być

instrumentem

zabezpieczającym wyłącznie wtedy, gdy służą zabezpieczeniu

ryzyka zmiany kursu walut, zaś ich wartość godziwą można

wiarygodnie ustalić. Jeżeli ustalenie wartości godziwej takich

aktywów lub zobowiązań finansowych nie jest możliwe, lecz są

one wyrażone w walucie obcej, to można uznać je za

instrumenty zabezpieczające ryzyko zmiany kursu walut, jeżeli ich

składnik walutowy można wiarygodnie wycenić.

Za instrument zabezpieczający ryzyko zmiany kursu walut można

uznać aktywa finansowe zaliczone do kategorii utrzymywanych

do terminu wymagalności, wyceniane w skorygowanej cenie

nabycia. Pojedynczy instrument zabezpieczający można uznać za

zabezpieczenie przed więcej niż jednym z rodzajów ryzyka

związanego z tą samą pozycją zabezpieczaną, jeżeli każdy z tych

rodzajów ryzyka może być zidentyfikowany, możliwy do ustalenia

jest związek między instrumentem zabezpieczającym i każdym z

rodzajów zabezpieczanego ryzyka, a efektywność zabezpieczenia

każdego rodzaju ryzyka można wiarygodnie zmierzyć. Za

instrument zabezpieczający można uznać określoną przez

jednostkę część wybranych aktywów lub zobowiązań, albo

określoną część wybranego składnika aktywów lub zobowiązań,

spełniających wymagania określone w niniejszym rozdziale. Nie

mogą stanowić instrumentu zabezpieczającego aktywa lub

zobowiązania, jeżeli miałyby one służyć zabezpieczeniu

przejściowo tylko przez pewien okres ich posiadania.

Przed rozpoczęciem zabezpieczenia jednostka sporządza

dokumentację, obejmującą co najmniej:

1) określenie celu i strategii zarządzania ryzykiem,

2)

identyfikację

instrumentu

zabezpieczającego

oraz

zabezpieczanych przez ten instrument: składników aktywów lub

pasywów, uprawdopodobnionego przyszłego zobowiązania albo

planowanej transakcji,

3) charakterystykę ryzyka związanego z zabezpieczaną pozycją,

uprawdopodobnionym przyszłym zobowiązaniem lub planowaną

transakcją,

4) okres zabezpieczania,

5) opis wybranej metody pomiaru efektywności zabezpieczenia

zmian wartości godziwej lub przepływów pieniężnych pozycji

zabezpieczanej związanych z określonym rodzajem ryzyka.

2015-03-13

11

Poziom efektywności zabezpieczenia ustala się z uwzględnieniem

wartości pieniądza w czasie. Poziom efektywności uznaje się za

wysoki wtedy, gdy w myśl przyjętych założeń przez cały okres

zabezpieczenia niemal cała kwota zmian wartości godziwej

zabezpieczanej pozycji lub związanych z nią przepływów

pieniężnych zostaje skompensowana zmianami wartości

godziwej

lub

przepływów

pieniężnych

instrumentu

zabezpieczającego,

a

rzeczywiście

osiągnięty

poziom

efektywności zabezpieczenia mieści się w przedziale od 80% do

125%.

Jednym z ryzyk związanych z finansowaniem działalności

gospodarczej są niekorzystne zmiany kursu walutowego w

przypadku spłaty zobowiązań wyrażonych w walucie obcej.

Możliwe jest tu wykorzystanie nowego typu instrumentów

finansowych nazywanych instrumentami pochodnymi, dzięki

którym firma może zagwarantować sobie poziom kursu

walutowego, po jakim spłacać będzie kredyt lub pożyczkę

denominowaną w walucie obcej. Instrument pochodny

stosowany w takim przypadku nazywa się kontraktem forward i

pozwala na ustalenie w dniu zaciągania pożyczki lub w innym dla

nas dogodnym momencie kursu walutowego na dzień spłaty.

Zaleta takiego kontraktu polega na tym, że już w momencie

zaciągania kredytu można określić w walucie polskiej wydatek,

jaki poniesiemy w przyszłości.

Dokonując zabezpieczenia wykorzystujemy kontrakt forward w

celach ochronnych. Możliwe jest jednak także spekulowanie na

zmianach kursu waluty. Każda bowiem transakcja na

instrumentach pochodnych (w tym forward) ma dwie strony

kontraktu: podmiot zabezpieczający się oraz podmiot, który

podejmuje ryzyko licząc na korzystne dla siebie zmiany kursu

walut. Zawierając kontrakt forward należy mieć na uwadze, że

możemy uzyskać zysk, jak i ponieść stratę w zależności od

poziomu kursu waluty w przyszłości. Kurs walutowy może

bowiem ukształtować się odmiennie od przewidywań

zabezpieczającego się. W takim przypadku ponosi on stratę.

Jeżeli natomiast przewidywania co do poziomu kursu

w przyszłości sprawdzą się, zapłacimy np. za walutę znacznie

mniej niż wynosić będzie cena rynkowa (zapłacimy cenę ustaloną

w kontrakcie).

Przykład Wycena zawartego kontraktu na walutę EUR

Jednostka gospodarcza 1 sierpnia 2010r. zaciągnęło w banku "A" pożyczkę walutową na kwotę

1.000.000 EUR. Kurs euro w dniu zaciągnięcia pożyczki wyniósł 4,500 zł/EUR. Spłatę ustalono na

1 maja 2011 r. Jednostka obawiała się niekorzystnych dla siebie zmian kursu walutowego (spadek

wartości złotego) i aby zabezpieczyć wartość godziwą zobowiązania z tytułu pożyczki zawarło

z bankiem "B" kontrakt "forward na walutę". Bank "B" zaproponował, iż w dniu 1 maja 2011r., tj.

w momencie spłaty pożyczki walutowej do banku "A", sprzeda jednostce 1.000.000 EUR po kursie

4,580 zł/EUR. Kurs walutowy spot w dniu zawarcia kontraktu forward wynosił 4,560 zł/EUR. Aby

zabezpieczyć wykonanie kontraktu przez jednostkę gospodarczą (zakup 1.000.000 EUR) bank

zażądał wpłaty 8% depozytu gwarancyjnego od wartości kontraktu. Termin zawarcia transakcji

forward wyznaczono na 1 września 2010r.

Kursy spot i terminowe w kontrakcie forward

Data

Kurs spot

Kurs terminowy na 01.05.2011

01.09.2010

4,5600

4,5800

31.12.2010

4,5820

4,6000

01.05.2011

4,6200

-

Dokumentacja kontraktu forward

w przedsiębiorstwie

(zabezpieczający się):

1. Cel i strategia zarządzania ryzykiem - zabezpieczenie się przed

niekorzystną zmianą kursu walutowego polegającą na obniżeniu

wartości złotego w stosunku do euro, w której wyrażona jest

kwota pożyczki. Pożyczka walutowa wynosi 1.000.000 EUR,

termin spłaty zobowiązania 1 maja 2011 r. Strategia zarządzania

ryzykiem polega na zawarciu walutowej transakcji terminowej

typu forward z bankiem "B" na kwotę 1.000.000 EUR z terminem

sprzedaży waluty 1 maja 2011 r.

2. Instrument zabezpieczający - walutowa transakcja terminowa

typu forward zawarta z bankiem "B" na zakup 1.000.000 EUR z

terminem dostawy 1 maja 2011 r. według kursu terminowego

4,580 zł/EUR.

3. Pozycja zabezpieczana - to pożyczka walutowa otrzymana od

banku "A" w kwocie 1.000.000 EUR z terminem spłaty 1 maja

2011 r. (umowa pożyczki z dnia 1 sierpnia 2010 r.).

4. Charakterystyka ryzyka - ryzyko walutowe (spadek wartości

złotego w stosunku do euro na moment spłaty pożyczki).

5. Okres zabezpieczenia - 8 miesięcy, tj. od 1 września 2010 r. do

1 maja 2011 r.

6. Metoda pomiaru efektywności zabezpieczenia - zmiana

wartości godziwej kontraktu forward.

Wyszukiwarka

Podobne podstrony:

Zadania dla studentów instrumenty finansowe, STUDIA UE Katowice, semestr I mgr, materiały od gr. 7,

Instrumenty finansowe (2), Studia, Rynki Finansowe, RF 2012

ZRF wyklad instrumenty finansowe

Wykłady Instrumenty finansowe

WYKŁAD FINANSE, Studia, ZiIP, SEMESTR IV, semestr IV zaoczny, Finanse

Rynki Finansowe 2, Wyższa Szkoła Bankowa w Poznaniu, Studia licencjackie - Zarządzanie - Zarządzanie

5 INSTRUMENTY ANALIZY FINANSOWEJ, STUDIA, studia II stopień, 1 semestr MSU FiR 2011 2012, Analiza Sp

WYKŁADY. PRAWO FINANSOWE. (104 STRON), PRAWO, STUDIA, PRAWO FINANSOWE

Wykl10Zad, wisisz, wydzial informatyki, studia zaoczne inzynierskie, przetwarzanie obrazow, wyklad

Rynki Finansowe 4, Wyższa Szkoła Bankowa w Poznaniu, Studia licencjackie - Zarządzanie - Zarządzanie

Rynki Finansowe 3, Wyższa Szkoła Bankowa w Poznaniu, Studia licencjackie - Zarządzanie - Zarządzanie

pp program wykladu zaoczne 03, wisisz, wydzial informatyki, studia zaoczne inzynierskie, podstawy pr

notatek-pl-Analiza sprawozda+ä finansowych, Studia UEK Kraków Zarządzanie zaoczne, Analiza sprawozda

Instrumenty pochodne (5), Studia, Rynki Finansowe, RF 2012

wyklady z c, wisisz, wydzial informatyki, studia zaoczne inzynierskie, podstawy programowania

Przykłady instrumenty, STUDIA, UW II stopień, UW MSFRiU I rok, II semestr, Rach instrumentów finan

Strategie finansowe przedsiębiorstw - Problemy egzaminacyjne studia zaoczne, Studia UE Katowice FiR,

03 Instrukcje, wisisz, wydzial informatyki, studia zaoczne inzynierskie, jezyk java

więcej podobnych podstron