Robert Stępień

Rachunkowość i Zarządzanie Finansami III rok

Finanse Samorządów Terytorialnych

Szczecin 2008

Strona 12 z 19

Opłata od posiadania psów

Do końca roku 2007 obowiązywał w Polsce podatek od posiadania psów lecz z początkiem roku 2008 został on

zastąpiony przez opłatę. Zasady naliczania, pobierania tej opłaty, zwolnienia z niej są w zasadzie identyczne jak to miało

miejsce dla podatku od posiadania psów. Główną różnicą pomiędzy podatkiem a opłatą od posiadania psów jest to, że

podatek miał charakter obligatoryjny, natomiast opłata fakultatywny, tzn. gmina może ale nie musi pobierać opłaty.

Zmiana ta jest odpowiedzią na postulaty wielu gmin, które w obliczu bardzo słabej ściągalności podatku chciały

zaprzestać jego poboru, jednak z uwagi na jego obligatoryjność nie mogły tego uczynić.

Podmiot opłaty

Obowiązek wnoszenia opłaty od posiadania psów ciąży na osobach fizycznych posiadających psa.

Nie pobiera się opłaty:

1.

pod warunkiem wzajemności - od członków personelu przedstawicielstw dyplomatycznych i urzędów

konsularnych oraz innych osób zrównanych z nimi na podstawie ustaw, umów lub zwyczajów

międzynarodowych, jeżeli nie są obywatelami polskimi i nie mają miejsca pobytu stałego na terytorium

Rzeczypospolitej Polskiej,

2.

z tytułu posiadania psa przez osobę o znacznym stopniu niepełnosprawności – od jednego psa (ustawa nie mówi,

ż

e musi to być pies szkolony w zakresie pomocy osobie niepełnosprawnej – więc może to być zwykły fafik rasy

cundel bury

6

)

3.

od osób w wieku powyżej 65 lat prowadzących samodzielnie gospodarstwo domowe – od jednego psa,

4.

od podatników podatku rolnego – z tytułu posiadania nie więcej niż dwóch psów.

Stawka opłaty

Wysokość opłaty ustala Rada gminy uchwale, przy czym w roku 2009 nie może ona przekroczyć od jednego psa 104,20

zł rocznie (w 2007 obowiązywała maksymalna stawka podatku od posiadania psów w wysokości 53,69 zł). Rada gminy

ustala również zasady ustalania i terminy płatności opłaty. Ponadto może wprowadzić w drodze uchwały inne niż

wymienione w ustawie zwolnienia przedmiotowe z opłaty od posiadania psów, np. dla osób, które nabyły psa ze

schroniska dla zwierząt. lub psów poddanych wszczepieniu elektronicznego implantu-identyfikatora itp.

Jak zaznaczono powyżej, opłata pobierana jest od posiadaczy psów, kwestia własności nie jest brana pod uwagę. Z tego

powodu przedsiębiorstwa nie płacą opłaty, lecz płaci ją konkretna osoba fizyczna, która opiekuje się psem – ustawodawca

zakłada, że każdy pies ma swego ‘pana’.

Ponadto próby uniknięcia obowiązku wnoszenia opłaty poprzez wskazywanie, że właścicielem psa trzymanego w mieście

jest osoba zwolniona (np. mieszkaniec wsi) są skazane na porażkę – to posiadacz, a nie właściciel powinien płacić opłatę,

zatem istotne jest gdzie pies przebywa na stałe, a nie na kogo jest zarejestrowany.

Podatek od spadków i darowizn

Podatek od spadków i darowizn jest podatkiem budzącym kontrowersje wśród ekonomistów i samych podatników.

Zasady jego pobierania powodują uszczuplanie majątku podatnika, co wydaje się zbyt daleko idącym fiskalizmem

państwa, zwłaszcza gdy rości sobie ono prawa do części majątku przekazywanego np. dzieciom przez rodziców.

Niedawne zmiany przepisów wprowadzone dzięki staraniom minister finansów Zyty Gilowskiej, która podzielała

obiekcje co do tego podatku, pozwalają na szczęście uniknąć opodatkowania majątku przekazywanego członkom

najbliższej rodziny. Zostanie to wyjaśnione nieco później, najpierw:

Przedmiot opodatkowania:

•

nabycie własności rzeczy znajdujących się na terytorium Rzeczypospolitej Polskiej lub praw majątkowych

wykonywanych na terytorium Rzeczypospolitej Polskiej, tytułem:

o

spadku

o

darowizny

6

Czytaj „kandel bery”

Robert Stępień

Rachunkowość i Zarządzanie Finansami III rok

Finanse Samorządów Terytorialnych

Szczecin 2008

Strona 13 z 19

o

zasiedzenia

o

nieodpłatnego zniesienia współwłasności

o

zachowku, jeżeli uprawniony nie uzyskał go w postaci uczynionej przez spadkodawcę darowizny lub w

postaci powołania do spadku albo w postaci zapisu

•

nabycie praw do wkładu oszczędnościowego na podstawie dyspozycji wkładcy na wypadek jego śmierci

•

nabycie jednostek uczestnictwa na podstawie dyspozycji uczestnika funduszu inwestycyjnego otwartego albo

specjalistycznego funduszu inwestycyjnego otwartego na wypadek jego śmierci

•

nabycie własności rzeczy znajdujących się za granicą lub praw majątkowych wykonywanych za granicą, jeżeli w

chwili otwarcia spadku lub zawarcia umowy darowizny nabywca był obywatelem polskim lub miał miejsce

stałego pobytu na terytorium Rzeczypospolitej Polskiej.

Przepis zawarty w ostatnim punkcie zakłada, że podatek powinien zapłacić np. człowiek, który w dzieciństwie wyjechał z

rodzicami zagranicę i mieszkając tam przez całe życie nie zrzekł się obywatelstwa polskiego. Nawet jeśli od momentu

wyjazdu w dzieciństwie nie był ani razu w Polsce, nawet jeśli nie posługuje się językiem polskim, nawet jeśli nie do

końca się orientuje, na którym kontynencie leży Polska – w razie gdyby któreś z rodziców zmarło – przepisy ustawy

nakazują mu zapłacić w Polsce podatek od dziedziczonego majątku.

Co więcej – obcokrajowiec, który ma wspólnego z Polską tylko to, że tutaj pracuje i zameldował się na pobyt stały – w

razie gdyby coś odziedziczył po krewnym mieszkającym za granicą – także musiałby zapłacić w Polsce podatek.

Podatnikami podatku od spadków i darowizn są osoby fizyczne, które nabyły własność rzeczy i prawa majątkowe w

sposób wskazany powyżej.

Podstawą opodatkowania jest tzw. czysta wartość nabytych rzeczy lub praw, tzn. wartość pomniejszona o ciężary i długi

obciążające te rzeczy i prawa. Np. jeśli spadkodawca zaciągnął za życia kredyt to jego spadkobiercy pomniejszają wartość

odziedziczonego spadku o wartość zadłużenia. Do długów i ciężarów zalicza się również koszty leczenia i opieki w czasie

ostatniej choroby spadkodawcy, jeżeli nie zostały pokryte za jego życia i z jego majątku, koszty pogrzebu spadkodawcy,

łącznie z nagrobkiem, w takim zakresie, w jakim koszty te odpowiadają zwyczajom przyjętym w danym środowisku,

jeżeli nie zostały pokryte z majątku spadkodawcy, z zasiłku pogrzebowego lub nie zostały zwrócone w innej formie, oraz

koszty postępowania spadkowego, wynagrodzenie wykonawcy testamentu, obowiązki wykonania zapisów i poleceń

zamieszczonych w testamencie, wypłaty z tytułu zachowku oraz inne obowiązki wynikające z przepisów Kodeksu

cywilnego dotyczących spadków.

Wyliczoną w ten sposób wartość pomniejsza się o kwotę wolną, której wysokość zależy od grupy podatkowej. W

zależności od stopnia pokrewieństwa między spadkodawcą lub darczyńcą a spadkobiercą lub osobą obdarowaną określa

się trzy grupy podatkowe.

Do poszczególnych grup podatkowych zalicza się:

1) do grupy I – małżonka, zstępnych, wstępnych, pasierba, zięcia, synową, rodzeństwo, ojczyma, macochę i teściów;

2) do grupy II – zstępnych rodzeństwa, rodzeństwo rodziców, zstępnych i małżonków pasierbów, małżonków rodzeństwa

i rodzeństwo małżonków, małżonków rodzeństwa małżonków, małżonków innych zstępnych;

3) do grupy III – innych nabywców.

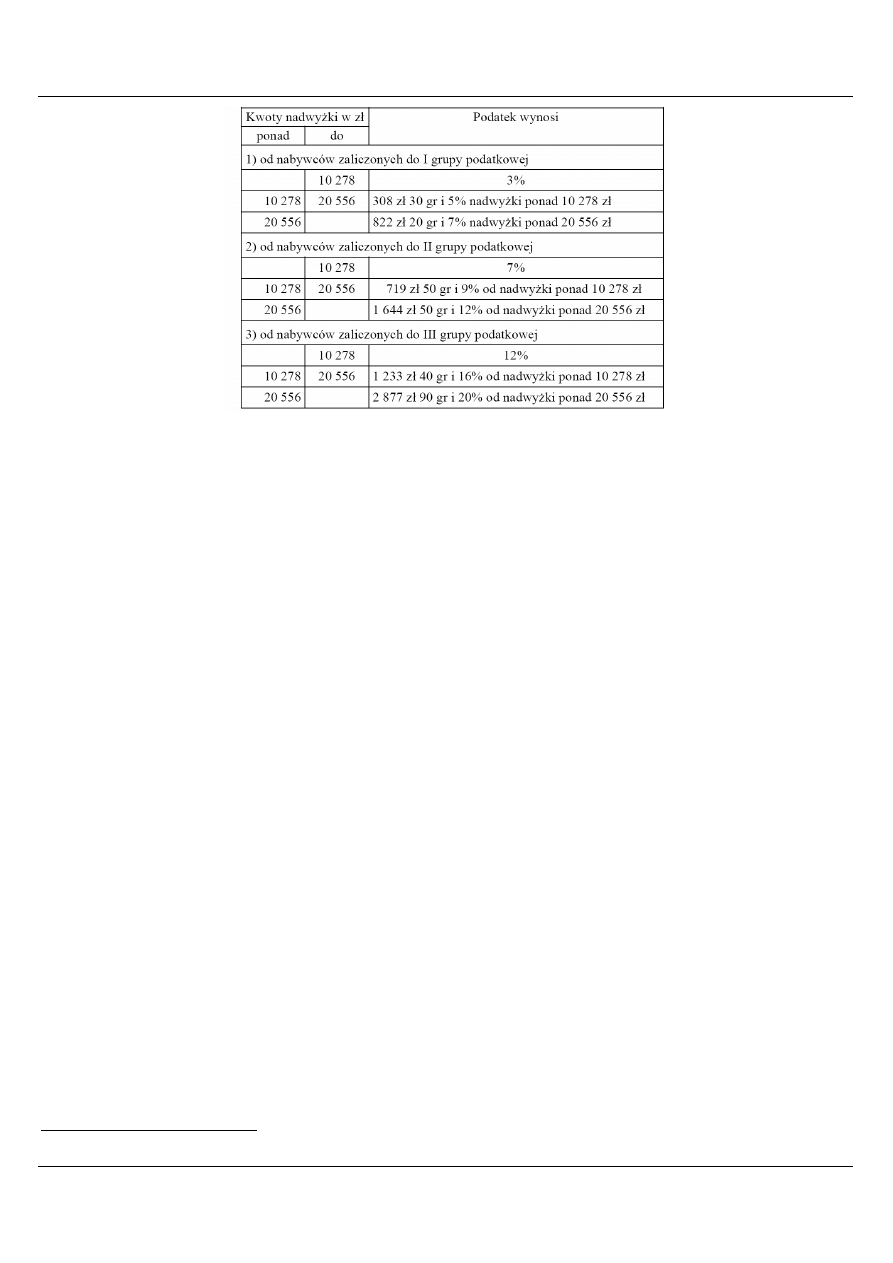

Stawka podatku również zależy od grupy podatkowej oraz od wartości nabytych rzeczy i praw. Minimalna stawka wynosi

3%, maksymalna 20%. Najniższa stawka dotyczy podmiotów znajdujących się w pierwszej grupie podatkowej,

obejmującej najbliższych krewnych (m.in. rodzice, małżonkowie, dzieci)

Ponadto stosuje się kwoty wolne od podatku – w pierwszej grupie podatkowej kwota wolna wynosi 9637 zł, a w trzeciej

grupie podatkowej, obejmujące osoby niespokrewnione z darczyńcą/spadkodawcą wynosi ona 4902 zł. Należy przy tym

pamiętać, że na potrzeby określania obowiązku podatkowego sumuje się wartość wszystkich rzeczy nabytych w ciągu

ostatnich pięciu lat. Szczegóły zawarto w poniższej tabeli:

Robert Stępień

Rachunkowość i Zarządzanie Finansami III rok

Finanse Samorządów Terytorialnych

Szczecin 2008

Strona 14 z 19

Niektóre zwolnienia z podatku obowiązujące od 1 stycznia 2007 r.

Od 1 stycznia 2007r. weszły w życie przepisy, na mocy których od podatku od spadków i darowizn zwalnia się nabycie

własności rzeczy lub praw majątkowych przez najbliższych krewnych: małżonka, zstępnych, wstępnych, pasierba,

rodzeństwo, ojczyma i macochę, pod warunkiem, że:

- W terminie sześciu miesięcy od dnia powstania obowiązku podatkowego zgłoszą nabycie własności rzeczy lub praw

majątkowych właściwemu naczelnikowi urzędu skarbowego, a w przypadku nabycia w drodze dziedziczenia w terminie

sześciu miesięcy od dnia uprawomocnienia się orzeczenia sądu stwierdzającego nabycie spadku,

- udokumentują – w przypadku gdy przedmiotem nabycia tytułem darowizny lub polecenia darczyńcy są środki pieniężne

– ich otrzymanie dowodem przekazania na rachunek bankowy lub przekazem pocztowym.

7

Niedopełnienie powyższych obowiązków powoduje konieczność zapłaty podatku na zasadach ogólnych.

Podatek od czynności cywilno-prawnych (PCC)

Podatek od czynności cywilno-prawnych jest najmłodszym polskim podatkiem. Zaczął on obowiązywać od 1 stycznia

2001 roku, zastępując opłatę skarbową pobieraną przedtem za dokonywanie czynności cywilnoprawnych.

Przedmiot opodatkowania:

•

czynności cywilnoprawne (umowy):

o

umowy sprzedaży oraz zamiany rzeczy i praw majątkowych,

o

umowy pożyczki,

o

umowy darowizny - w części dotyczącej przejęcia przez obdarowanego długów i ciężarów albo zobowiązań

darczyńcy,

o

umowy dożywocia oraz ustanowienia odpłatnej renty,

o

umowy o dział spadku oraz umowy o zniesienie współwłasności - w części dotyczącej spłat lub dopłat,

7

Termin 6-miesięczny obowiązuje od 1 stycznia 2009 r., przed tą datą obowiązuje termin jednego miesiąca

Robert Stępień

Rachunkowość i Zarządzanie Finansami III rok

Finanse Samorządów Terytorialnych

Szczecin 2008

Strona 15 z 19

o

umowy majątkowe małżeńskie,

o

ustanowienie hipoteki,

o

ustanowienie odpłatnego użytkowania, w tym nieprawidłowego, oraz odpłatnej służebności,

o

umowy depozytu nieprawidłowego,

o

umowy spółki (akty założycielskie);

•

zmiany tych umów

•

orzeczenia sądów i ugody, jeżeli wywołują one takie same skutki prawne, jak podlegające opodatkowaniu

czynności cywilnoprawne.

Podatnikami podatku od czynności cywilnoprawnych są osoby fizyczne, osoby prawne i jednostki organizacyjne nie

mające osobowości prawnej, będące stronami czynności cywilnoprawnych.

Płatnikami podatku od czynności cywilnoprawnych są:

•

notariusze - od czynności cywilnoprawnych dokonywanych w formie aktu notarialnego

•

nabywcy rzeczy - od umów sprzedaży, jeżeli nabywca kupuje te rzeczy do przerobu lub do dalszej sprzedaży.

Podstawa opodatkowania i stawki podatku określone są odrębnie dla każdej czynności. Maksymalna procentowa

stawka podatku wynosi 2%, a kwotowa - 38 zł.

Z podatku zwalnia się m.in.:

- czynności, w których jedna ze stron jest płatnikiem podatku VAT (dlatego nie płacimy PCC kupując towary w sklepie)

- sprzedaż, jeżeli wartość przedmiotu nie przekracza 1000 zł,

- pożyczki, jeżeli suma pożyczek otrzymanych od jednego podmiotu w ciągu kolejnych 12 miesięcy nie przekracza kwoty

1000 zł,

- pod warunkiem wzajemności – państwa obce,

- jednostki budżetowe, szkoły i różnego rodzaju organizacje pożytku publicznego.

Podatek od środków transportowych

Przedmiot podatku

Opodatkowaniu podatkiem od środków transportowych podlegają:

1) samochody ciężarowe o dopuszczalnej masie całkowitej powyżej 3,5 ton

2) ciągniki siodłowe i balastowe przystosowane do używania łącznie z naczepą lub przyczepą o dopuszczalnej

masie całkowitej zespołu pojazdów od 3,5 ton

3) przyczepy i naczepy, które łącznie z pojazdem silnikowym posiadają dopuszczalną masę całkowitą powyżej

7 ton, z wyjątkiem związanych wyłącznie z działalnością rolniczą prowadzoną przez podatnika podatku

rolnego,

4) autobusy.

Podmiot podatku

1. Obowiązek podatkowy w zakresie podatku od środków transportowych ciąży na osobach fizycznych i

osobach prawnych będących właścicielami środków transportowych.

2. Jeżeli środek transportowy stanowi współwłasność dwóch lub więcej osób fizycznych lub prawnych,

obowiązek podatkowy w zakresie podatku od środków transportowych ciąży solidarnie na wszystkich

współwłaścicielach.

Robert Stępień

Rachunkowość i Zarządzanie Finansami III rok

Finanse Samorządów Terytorialnych

Szczecin 2008

Strona 16 z 19

Stawka podatku

Rada gminy określa wysokość stawek podatku od środków transportowych w drodze uchwały, z tym, że roczna

stawka podatku od jednego środka transportowego nie może przekroczyć określonego przez Ministra Finansów

poziomu. Wysokość podatku zależy od rodzaju, przeznaczenia pojazdu, jego maksymalnej dopuszczalnej masy

całkowitej maksymalnej liczby pasażerów autobusu i liczby osi pojazdu.

Zwalnia się od podatku od środków transportowych:

1) pod warunkiem wzajemności - środki transportowe będące w posiadaniu przedstawicielstw

dyplomatycznych, urzędów konsularnych i innych misji zagranicznych, korzystających z przywilejów i

immunitetów na podstawie ustaw, umów lub zwyczajów międzynarodowych, oraz członków ich personelu, jak

również innych osób zrównanych z nimi, jeżeli nie są obywatelami polskimi i nie mają miejsca pobytu stałego

na terytorium Rzeczypospolitej Polskiej,

2) środki transportowe stanowiące zapasy mobilizacyjne, pojazdy specjalne oraz pojazdy używane do celów

specjalnych w rozumieniu przepisów o ruchu drogowym,

3) pojazdy zabytkowe, w rozumieniu przepisów o ruchu drogowym.

Rada gminy może wprowadzić inne zwolnienia przedmiotowe.

Wyszukiwarka

Podobne podstrony:

Zwrotne zrodla finansowania jednostek samorzadu terytorialnego

JST2, FiR UG LSN, 5 semestr, Finanse samorządu terytorialnego, FINANSE JEDNOSTEK SAMORZĄDU TERYTORIA

finanse jednostek samorządu terytorialnego (19 str)(1), Bankowość i Finanse

Finanse JST, Finanse Jednostek Samorządu Terytorialnego(1)

NEWFinanse JST, Finanse Jednostek Samorządu Terytorialnego

finanse jednostek samorządu terytorialnego (19 str), Finanse Jednostek Samorządu Terytorialnego(1)

brakujące z JST, Finanse Jednostek Samorządu Terytorialnego(1)

Zwrotne źródła finansowania jednostek samorządu terytorialnego-ściąga(1), nauka, ekonomia, EKONOMIA

Finanse jednostek samorządu terytorialnego(2)

F I N A N S E P U B L I C Z N E GWSH, Finanse+publiczne+FIR, Finanse jednostek samorządu terytorialn

Budżet JST (22 strony), Finanse Jednostek samorządu terytorjalnego

E MIODUCHOWSKA JAROSZEWICZ OCENA SYTUACJI FINANSOWEJ JEDNOSTKI SAMORZĄDU TERYTORIALNEGO Z WYKORZYST

M Jastrzębska Finanse jednostek samorządu terytorialnego

Nowe rozwiazania w zakresie finansow jednostek samorzadu terytorialnego (2)

Zmiany zasad prowadzenia gospodarki finansowej przez jednostki samorządu terytorialnego w

więcej podobnych podstron