1

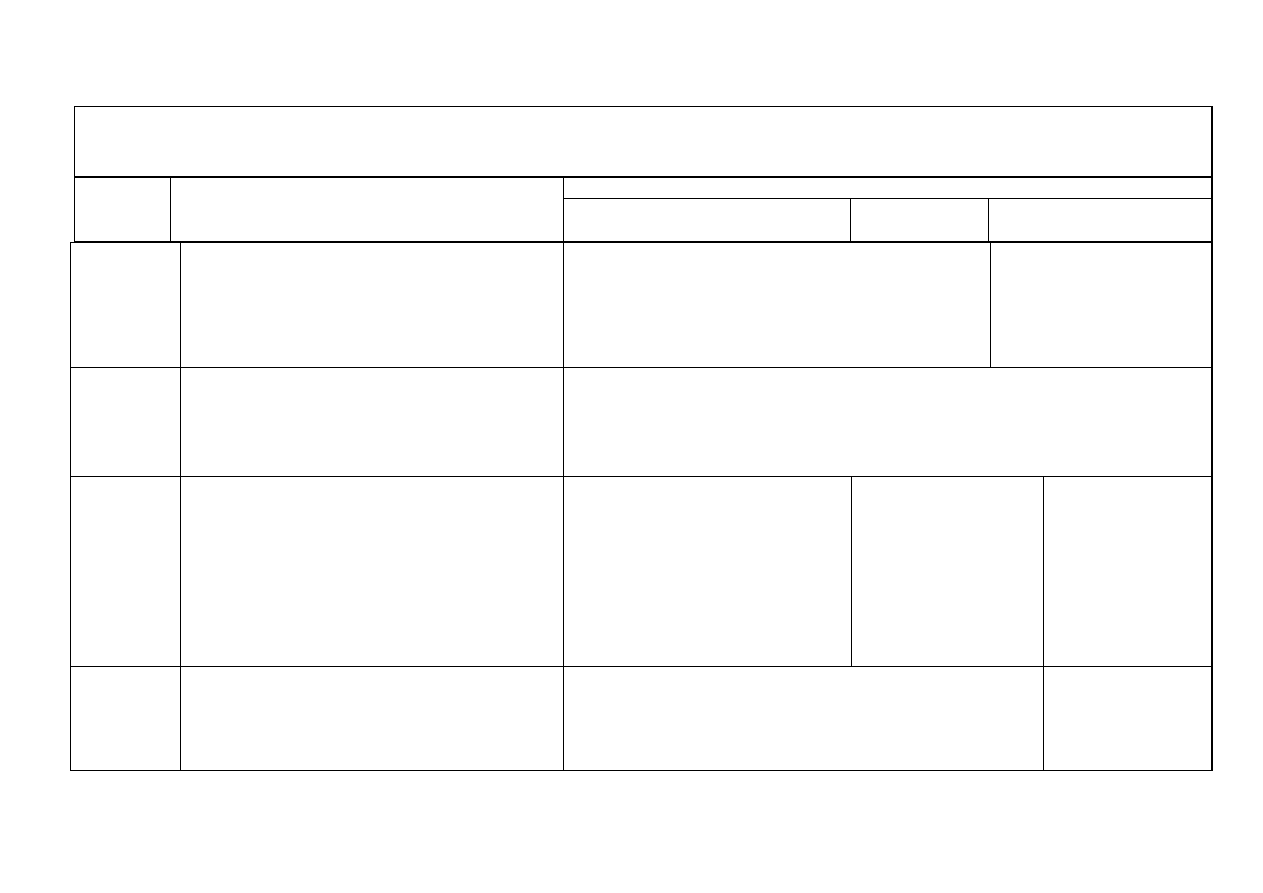

Podstawa opodatkowania i stawki podatkowe w podatku od nieruchomości

w krajach UE

Kraj

Podstawa opodatkowania

Stawki podatkowe

Nieruchomości

zabudowane

Nieruchomości

niezabudowane

Tereny rolne i leśne

Austria Wartość jednostkowa nieruchomości (wycena w

oparciu o przepisy ustawy o ustaleniu wartości)

Ustawowe stawki od 0,05% do 0,2%. Maksymalna

stawka ustalona przez gminy może być 4,2 razy wyższa.

Dla niezabudowanych gruntów, łącznie z

niezabudowanymi gruntami zakładów produkcyjnych

podatek jest pobierany wg stawek, ale od wartości

przekraczającej 200t s. ATS (62,44 tys. PLN).

Ustawowe stawki od 0,16 do

0,2, maksymalna stawka

ustalona przez gminy może

być 5 razy wyższa.

Belgia

Dochód katastralny – średni roczny dochód netto

[rzeczywisty dochód z nieruchomości (brutto)

pomniejszy o ryczałtowe koszty konserwacji,

napraw i (40%)] wg cen roku służącego jako baza

obliczeniowa

Stawki podatkowe ustalane są przez regiony:

• od 1,25% do 2,5% (stawka podstawowa)

• od 0,8 do 1,6 dla mieszkań socjalnych

• Dodatkowe podatki gruntowe nakładane przez władze prowincji i gmin

zwiększają obciążenia do 58% dochodu katastralnego (średnio 30-40%)

Dania

• Wartość nieruchomości (oszacowana

„publicznie” przez „polityczne”,

trzyosobowe komisje

• Tereny rolnicze i leśne wycenione są wg

zdolności do generowania przychodów

• budynki mieszkalne 0,1% do

wartości. 1,242.700 PLN i

0,3% nadwyżki

• nie płaci się podatku od

gruntu, na którym stoi

budynek

• budynki 1%

• grunty

użytkowane od

gospodarczo

od 0,6 do

2,4% na rzecz

gminy, 1% na

rzecz

województwa

• od 0,6% do

2,4% na

rzecz gminy

• 1% na rzecz

województ

wa

Finlandia Wartość nieruchomości (wycena w oparciu o

wytyczne Ministerstwa Finansów – nie ma relacji

do cen rynkowych)

Stawka podstawowa od 0,2% do 1%: dla budynków

mieszkalnych od 0,1 do 0,5% (stałe miejsce zamieszkania).

Samorząd może określać odrębne stawki specjalne np.: drugie

miejsce zamieszkania stawka wyższa maksymalnie o 0,6%

stawki dla stałego zamieszkania.

Zwolnione

2

Max stawka dla elektrowni 1,4%, elektrowni jądrowych 2,2%.

Dla budynków organizacji nie przynoszących dochodu gminy

mogą zdecydować o zastosowaniu najniższej stawki 0,2% aż do

0%.

Francja Wartość katastralna (czynszowa) stanowiąca

równowartość hipotetycznego dochodu z

nieruchomości wynajętej w normalnych

warunkach.

(nie odbiegających od przeciętnych).

Wartość ta stanowi dla podatków lokalnych bazę

do określenia podstawy do opodatkowania.

Katastralna wartość czynszowa wyliczona w

wyniku zastosowania następujących metod:

- porównawcza,

- oszacowania bezpośredniego,

- czynszu rzeczywistego,

- ksiąg rachunkowych

podlega następnie aktualizacji lub rewaloryzacji.

Związane to jest z koniecznością jej urealnienia z

uwagi na to, że ustalenie wartości czynszowej

następuje według systemu klasyfikacyjnego z roku

1970 dla nieruchomości zabudowanych oraz z roku

1961 dla nieruchomości niezabudowanych. Inaczej

mówiąc nowy budynek wycenia się metodą

porównawczą, tak jak by istniał w 1970r., szukając

odpowiedniego mu budynku wzorcowego, aby

ostatecznie zakwalifikować go do odpowiedniej

kategorii.

• 20% dochodu w podatku

gruntowym od

nieruchomości

zabudowanych

• 15-16% dochodu w podatku

od zamieszkania

• 20% dochodu w

podatku

gruntowym od

nieruchomości

niezabudowan

ych (dotyczy

również

gruntów)

• Brak danych

dotyczących

stawek w

podatku

gruntowym od

nieruchomości

niezabudowan

ych (z

wyłączeniem

gruntów

objętych

podatkiem

gruntowym od

zabudowań)

Brak danych

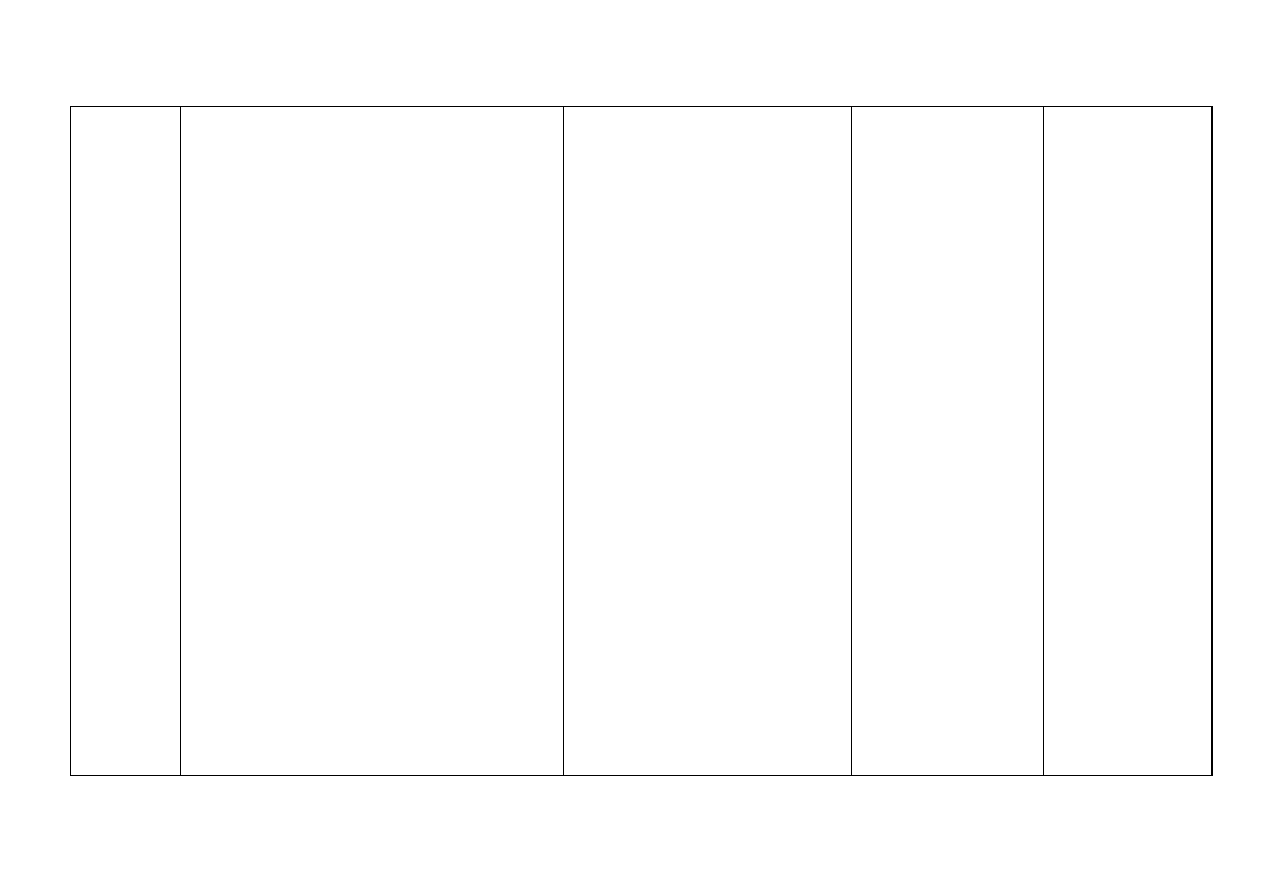

3

Aktualizacja polega na pomnożeniu ustalonej

wcześniej wartości czynszowej danej

nieruchomości przez współczynnik aktualizacji,

ustalony odrębnie dla każdego departamentu.

Rewaloryzacja, to kolejny etap obliczeń, w

którym zaktualizowana wartość czynszową mnoży

się przez współczynnik waloryzacji, który ustalany

jest na poziomie całego kraju w stosunku do

średniego wzrostu czynszu w danym roku.

Ostatnim etapem ustalenia podstawy

opodatkowania jest wyliczenie tzw. dochodu

netto, który stanowi odpowiedni procent

czynszowej wartości katastralnej, w zależności od

rodzaju podatku:

Podatek od nieruchomości:

- od nieruchomości niezabudowanych – 80%

- od nieruchomości zabudowanych - 50 %

Lokalne podatki lokalowe:

- od lokali mieszkalnych - 100%

- od lokali użytkowych:

- 100% wartości katastralnej lub

18% zysku

lub 10% globalnego dochodu

- dla przedsiębiorstw stosowane są odliczenia

zmniejszające podstawę opodatkowania np. w

wysokości 16% dla przedsiębiorstw.

Przewidziane są wakacje podatkowe dla

nieruchomości przebudowanych i nowo

wybudowanych pod wynajem

4

Grecja Obiektywna

wartość nieruchomości

0,025 % do 0,035 %

Hiszpania Wartość nieruchomości (ustalana przez władze

lokalne na podstawie tabel cen i weryfikowana co

10 lat, a co rocznie korygowana wskaźnikami

wynikającymi z przepisów około budżetowych

Podstawowe stawki: 0,4 % dla nieruchomości miejskich

0,3 % dla nieruchomości wiejskich

Władze lokalne mogą podwyższać stawki maksymalnie do 1,1 %.

W przypadku występowania określonych okoliczności gminy mogą podwyższyć stawki

jeszcze o 0,15 %

Holandia Wartość nieruchomości ustalana jest przy tzw.

masowej taksacji co 4 lata

od 0,2 % do 0,5 %

Irlandia Powierzchnia

nieruchomości – 1 stopa

2

( w

Dublinie i w większych miastach), na pozostałych

terenach – 1m

2

od 0,5 do 1 GBP

Nie ma podatku rolnego i

leśnego

Luksemburg Wartość jednostkowa nieruchomości

• Stawka od 0,7 - 1 % X współczynnik od 1 do 8

• Dla posiadłości rolnych współczynnik wynosi od 1 do 5

Niemcy

wartość nieruchomości w starych landach ustalona

wg wartości na rok 1964 w nowych landach na rok

1935: dla nieruchomości w nowych landach

powstałych po 1991 r. tzw. wartość zastępcza

ustalona w oparciu o ustawę o szacowaniu

Współczynniki:

• Dla nieruchomości w starych landach id 0,26% do

0,35%

• Dla nieruchomości w nowych landach od 0,5% do

1%.

0,6%

Gminy ustalają ostateczne stawki będące 3,4 – 6 krotnością w/w współczynników.

Portugalia

Wartość hipoteczna nieruchomości ustalona

zgodnie z tzw. Kodeksem Szacunkowym.

od 0,8% do 1%.

0,8%

5

Szwecja

• ok. 75% wartości rynkowej danej

nieruchomości

Stawki podstawowe:

• 1,7% - domy

jednorodzinne z

przynależną działką,

niezabudowane działki

budowlane,

przeznaczone pod

zabudowę

jednorodzinną lub

wielorodzinną,

mieszkania

własnościowe w

budynkach

wielorodzinnych

• 1% - inne niż powyższe

lokale własnościowe

w budynkach

wielorodzinnych

Stawki ulgowe:

• 0% - przez 5 lat, jeżeli

dom jednorodzinny

ukończony został w

1991 r. lub później:

0,85% przez 5

kolejnych lat

• Jeżeli dom

jednorodzinny

ukończony został w

1990r. lub wcześniej

możliwe jest

uzyskanie ulgi w

0,5% dla budynków

prze-

Nie podlegają:

• Grunty rolne

• Grunty leśne

• Budynki

gospodarcze

6

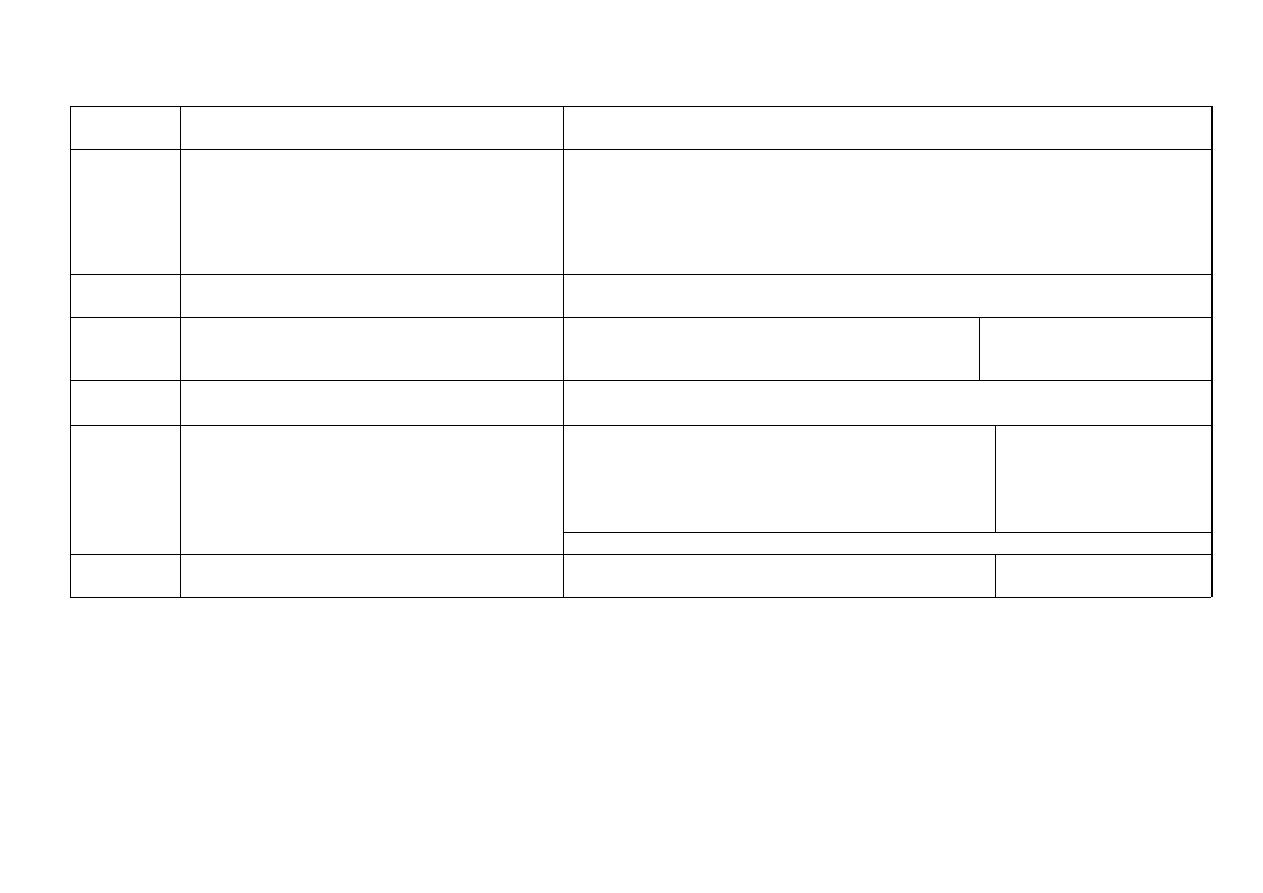

Szwecja c.d.

w latach 1997-2001, obniżka

wynosi odpowiednio 80%,

60%, 40% i 20% ulgi uzyskanej

w 1997r.

• 0,85% - jeżeli w domu

jednorodzinnym na

terenie rolniczym

znajduje się od 3 do

10 mieszkań i rok

ukończenia przypada

na lata 1989 – 90

• 0% - przez 5 lat jeżeli

dom wielorodzinny

ukończony został w

1991r. lub później;

0.85% - przez kolejne

5 lat.

7

Wielka

Brytania

• Rynkowa wartość nieruchomości – dla

nieruchomości przeznaczonych do

zamieszkania

• Wartość referencyjna (wartość rocznego

dochodu z wynajęcia nieruchomości na

wolnym rynku) – dla nieruchomości o

przeznaczeniu handlowym

• 8 klas zaszeregowania

nieruchomości

(przedziałów wartości

bazujących na

rynkowej cenie

nieruchomości z

1.04.1991r. różnych

dla poszczególnych

regionów Wielkiej

Brytanii)

• tzw. wskaźniki

proporcjonalności dla

poszczególnych klas

od 6 do 18 (ustalone

przez władze

centralne)

• władze gminy ustalają

stawki podatku

wykorzystując w/w

klasy zaszeregowania i

wskaźniki

proporcjonalności,

ustalając stawkę dla 1

klasy zaszeregowania

określają w ten sposób

strukturę stawek dla

wszystkich

przedziałów

nieruchomości

Współczynniki

przeliczeniowe ustalane

co roku (ich wzrost do

roku poprzedniego nie

może być wyższy niż

wskaźnik inflacji), np.

w roku 1997/1998

współczynniki (po

przeliczeniu na

procenty) wynosiły

47,4% w Anglii, 46,5%

w Szwecji, 42,9% w

Walii wartości

referencyjnej

nieruchomości.

8

Włochy

• wartość nieruchomości

Podatek od nieruchomości jest łączony z podatkiem od osób fizycznych i płacony jest

razem z podatkiem dochodowym. Stawki podatkowe są stawkami obowiązującymi przy

podatku dochodowym od osób fizycznych, (18,5% - 45,5% w zależności od podziałów

dochodu podlegającego opodatkowaniu). Dla nieruchomości nie będących terenami

stawki dla gmin wynoszą od 0,03% do 0,08%.

Wyszukiwarka

Podobne podstrony:

metody wyceny masowej Hopfer

Metody wyceny wartości firmy

Metody wyceny nieruchomości

Metody wyceny wartości firmy (wykłady)

Metody wyceny zasobów i walorów środowiska, Szkoła, Gospodarka a środowisko, Ćwiczenia, Dodatkowe in

Metody wyceny, METODY WYCENY PROJEKTÓW GOSPODARCZYCH

2014 03 30 Metody Wyceny Przedsiębiorstw ćwiczenia zadanieid 28536

Fw materialy do plikosekcji, KONSOLID, METODY WYCENY LOKAT DŁUGOOKRESOWYCH

Metody wyceny przedsiębiorstw

Jakie są metody wyceny aktywów i pasywów, RACHUNKOWOŚĆ

Metody wyceny wartości firmy 201213

Metody wyceny srodowiska

metody wyceny projektów gospodarczych (30 str), Ekonomia, ekonomia

metody wyceny akcji (24 str), Bankowość i Finanse

więcej podobnych podstron