Anna Pawelec

Bancassurance

– współpraca zakładów ubezpieczeń i banków

Spis treści

1. Tendencje na światowym rynku finansowym........................................................................ 2

2. Bancassurance ........................................................................................................................ 3

2.1 Rodzaje powiązań ............................................................................................................ 3

2.2 Czynniki niezbędne do osiągnięcia sukcesu bancassurance ............................................ 4

2.3 Korzyści osiągane dzięki bancassurance.......................................................................... 6

2.4 Zagrożenia związane z bancassurance ............................................................................. 7

2.5 Bancassurance na świecie – historia i rozwój .................................................................. 9

3.1 Hiszpania........................................................................................................................ 11

3.2 Polska ............................................................................................................................. 15

4. Podsumowanie ..................................................................................................................... 18

5. Bibliografia........................................................................................................................... 19

Anna Pawelec – Bancassurance – współpraca zakładów ubezpieczeń i banków

1. Tendencje na światowym rynku finansowym

Pojęcie bancassurance pochodzi z języka francuskiego i oznacza współpracę banków i

zakładów ubezpieczeń. Tworzenie związków bankowo-ubezpieczeniowych jest efektem

ogólnych tendencji występujących na rynkach finansowych.

Jednym z najważniejszych procesów jest globalizacja, czyli tworzenie się i

rozbudowywanie międzynarodowych powiązań między gospodarkami różnych krajów,

polegające na coraz silniejszej wymianie handlowej, przepływie kapitału, technologii i

informacji, integracji gospodarek (np. wprowadzenie wspólnej waluty w Unii Europejskiej).

W wyniku globalizacji następuje tworzenie się międzynarodowych koncernów finansowych.

Kolejną istotną cechą jest liberalizacja i deregulacja polegająca na stopniowym

znoszeniu przez władze poszczególnych państw ograniczeń w funkcjonowaniu rynku

finansowego oraz stopniowe ograniczanie możliwości wpływania państwa na działalność

przedsiębiorstw. Dzięki liberalizacji usługi wcześniej zarezerwowane tylko dla jednego typu

przedsiębiorstw (np. banków) mogą być świadczone także przez inne podmioty. W efekcie

tych procesów (deregulacji i liberalizacji) znoszony jest zakaz łączenia działalności bankowej

i ubezpieczeniowej. Przykładem mogą być uregulowania prawne w Stanach Zjednoczonych.

Od 1933 do 1999 roku obowiązywał Glass-Steagall Act, który zezwalał bankom na

prowadzenie działalności tylko w zakresie określonej w tej ustawie. Ustawa ta miała chronić

przed podejmowaniem przez banki nadmiernego ryzyka, ale oznaczało to także zakaz

łączenia działalności bankowej i ubezpieczeniowej.

W 1999 roku weszła w życie ustawa o

reformie systemu bankowego w Stanach Zjednoczonych, która zezwoliła na łączenie obu

typów aktywności.

Istotnym elementem wpływającym na kształtowanie się międzynarodowego rynku

finansowego jest także rosnąca konkurencja. Banki coraz silniej konkurują nie tylko z innymi

bankami, ale także z innymi instytucjami finansowymi, które dzięki liberalizacji przepisów

świadczą usługi substytucyjne do usług bankowych. Ponadto silna konkurencja zmusza banki

do zmniejszania marży - banki dywersyfikują swoją działalność oraz szukają nowych źródeł

przychodów. Jedną z takich możliwości jest związek z zakładem ubezpieczeń.

Kolejnym, niemniej istotnym elementem jest fakt, że klienci stają się coraz bardziej

wymagający. Rośnie świadomość i wiedza na temat rynku finansowego, coraz łatwiej

uzyskać i porównać informacje o różnych instytucjach oferujących podobne produkty. Ze

względu na korzystanie z usług pośredników spada lojalność klientów i przywiązanie do

konkretniej instytucji finansowej. Na rynku występuje tzw. tendencja one-stop-shopping,

która oznacza, że klient chce uzyskać w jednym miejscu kompleksową obsługę.

Wymienione tendencje występujące na światowym rynku finansowym powodują

konsolidację usług finansowych i powstawanie światowych konglomeratów lub pojedynczych

spółek o zasięgu globalnym.

Opisane tendencje przyczyniają się do powstania i rozwoju współpracy bankowo -

ubezpieczeniowej. Najogólniej można je określić terminem Allfinanz.

Poniższy schemat pokazuje relacje między odmianami allfinanz.

1

M. Gorczyńska, G. Szustak, Bancassurance jako forma wzmocnienia konkurencyjności banków i

ubezpieczycieli w dobie globalizacji, [w] red. L. Pawłowicz, Ubezpieczenia wobec procesów globalizacji,

Gdańsk-Jurata 2003.

2

R. Pajewska, Współdziałanie banków i instytucji ubezpieczeniowych w Polsce, [w:] red. M.Romanowska, M.

Trocki, Przedsiębiorstwo partnerskie, Warszawa 2002.

- 2 -

Anna Pawelec – Bancassurance – współpraca zakładów ubezpieczeń i banków

(oferowanie wielu różnych usług

działalności ubezpieczeniowej o inne

Powyższy podział jest umowny, bardzo często pojęcia bancassurance, allfinanz i

financial services są używane zamiennie na określenie współpracy kilku instytucji

finansowych.

2. Bancassurance

2.1 Rodzaje powiązań

Można wyróżnić 3 główne formy związków bankowo-ubezpieczeniowych w formie

bancassurance:

1) Bankowy captive ubezpieczeniowy - zakład ubezpieczeń jest własnością banku, a jego

produkty są oferowane w placówkach banku, przy czym zakład ubezpieczeń może

zostać utworzony lub przejęty przez bank

2) Spółka bankowo - ubezpieczeniowa, w której bank posiada większościowy kapitał -

produkty są oferowane nie tylko poprzez kanały dystrybucyjne banku, ale także przez

kanały dystrybucji zakładu ubezpieczeń (agentów, brokerów, centra obsługi

telefonicznej (tzw call-center)

3) Porozumienie banku z zakładem ubezpieczeń, gdzie obie instytucje należą do jednego

holdingu lub podpisały umowę o współpracy

4) Zakład ubezpieczeń posiada udziały w banku, lub bank jest własnością tego

ubezpieczyciela

W krajach Unii Europejskiej rynek bancassurance (pod względem powiązań między

obiema instytucjami) jest zróżnicowany: we Francji i Belgii banki posiadają własne filie w

postaci zakładów ubezpieczeń, ubezpieczeń, w Wielkiej Brytanii dominują umowy o

dystrybucję bez łączenia kapitałowego, a w Szwecji towarzystwa ubezpieczeń zakładają

3

M. Ślipierski, Bancassurance w Unii Europejskiej i w Polsce, Warszawa 2001.

- 3 -

Anna Pawelec – Bancassurance – współpraca zakładów ubezpieczeń i banków

własne banki, natomiast w Niemczech niektóre banki (Citibank, Deutsche Bank) posiadają

własne firmy ubezpieczeniowe, pozostałe banki wybierają bezkapitałową formę współpracy

(umowa o wzajemnej dystrybucji produktów).

Natomiast w Polsce przeważają powiązania

kapitałowe.

Zgodnie z badaniami przeprowadzonymi przez Datamonitor w 1997 roku, prawie

połowa największych banków w Europie miało własną spółkę ubezpieczeniową, a około 25%

tworzyło alians z zakładem ubezpieczeń.

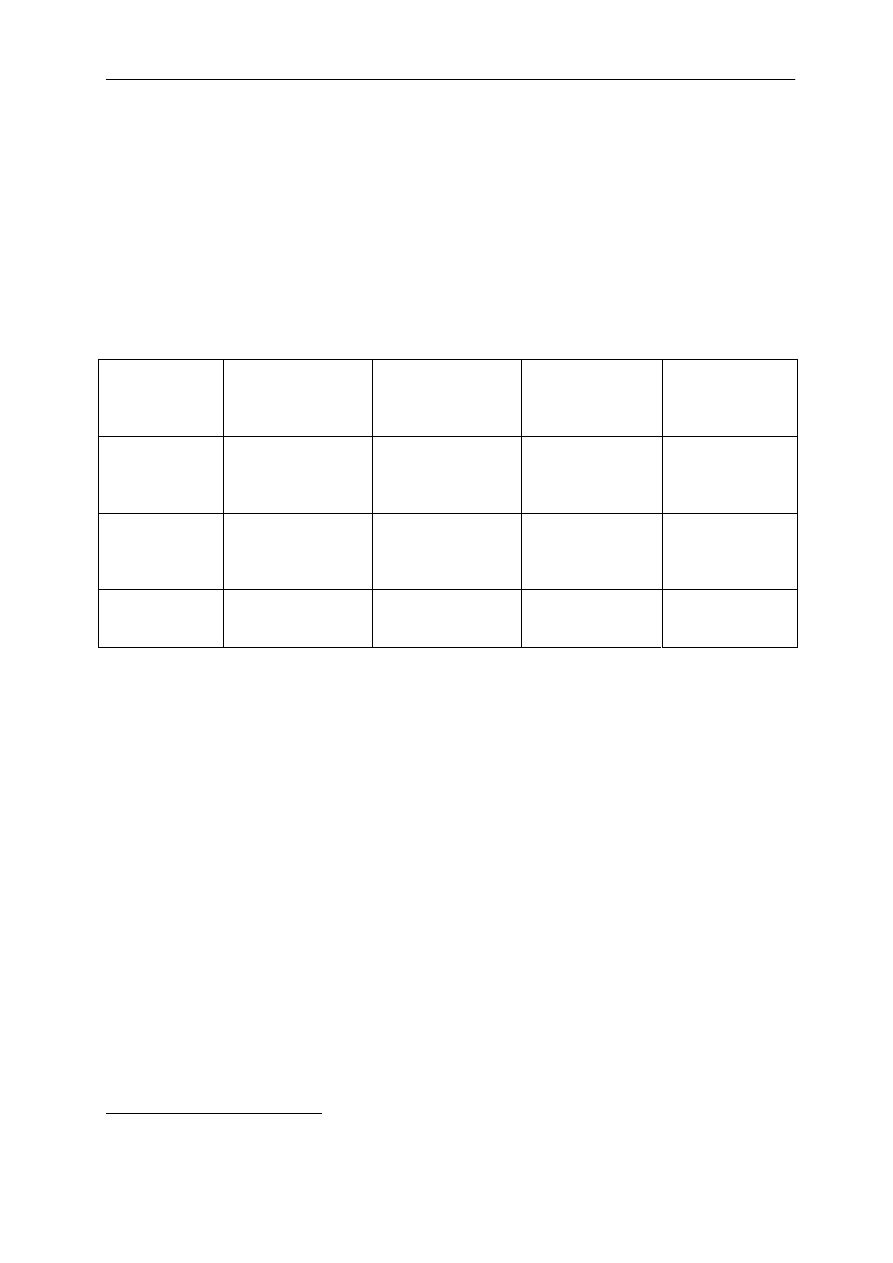

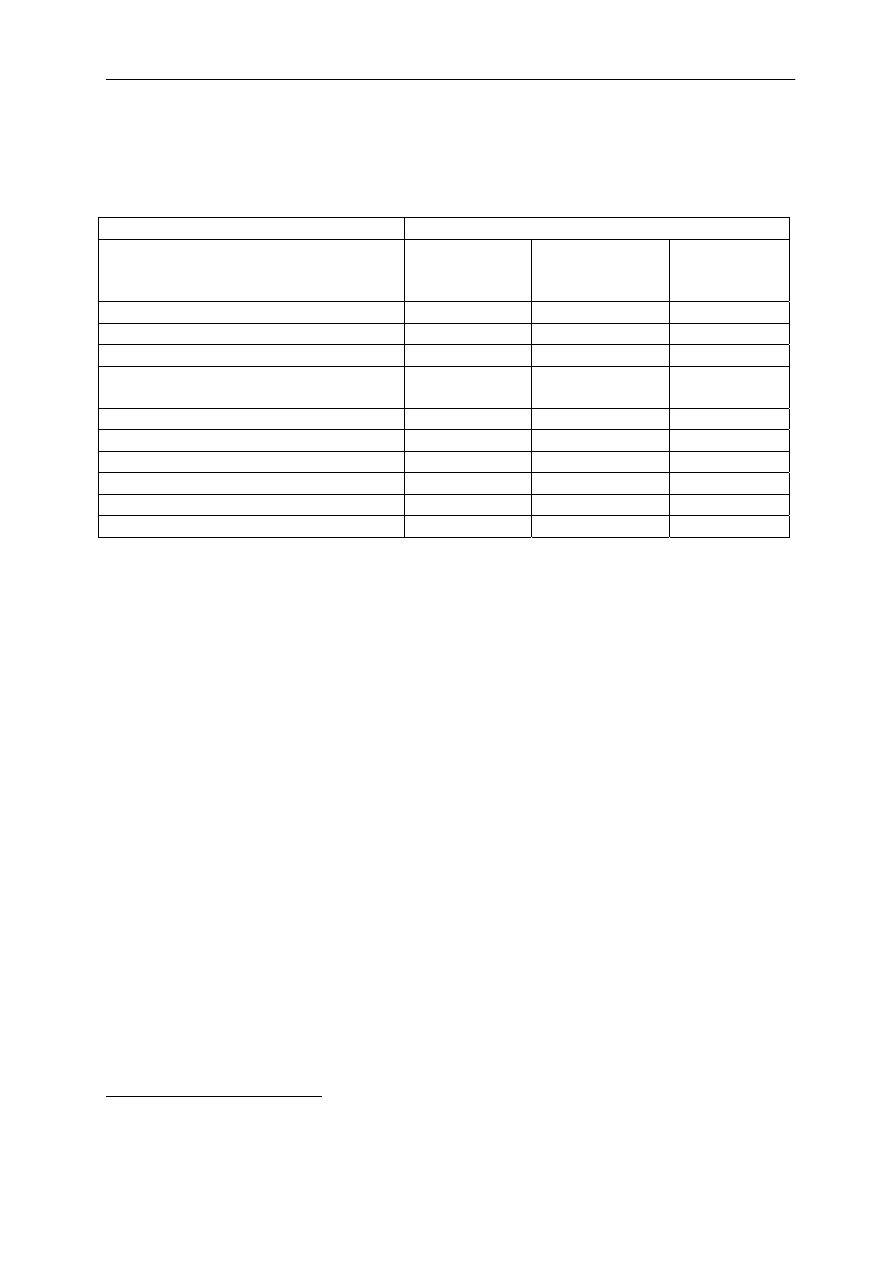

Przykłady powiązań sektora ubezpieczeniowego i bankowego w Unii Europejskiej

przedstawia poniższa tabela.

Tabela 1. Przykłady powiązań między bankami i zakładami ubezpieczeń w UE

Joint venture

Przejęcie

ubezpieczyciela

przez bank

Przejęcie banku

przez

ubezpieczyciela

Bank

kontrolowany

przez

ubezpieczyciela

Ubezpieczyciel

kontrolowany

przez bank

Allianz/

Dresdner Bank

Groupe Victoire/

Compagne

Financiers de Suez

GAN/Credit

Industrial et

Commercial

Lambert

Baltica/Baltica

Bank

Cardiff/

Campagnie

Agricole

Tryg/Unibank Hessen

Nassauische/

Hesseische

Landensbank

Aachener und

Muenchener Bank

fuer

Gemeinwirtschaft

Topdanmark/

Topdanmark Bank

Lloyds Abbey

Life/Lloyds Bank

Commercial

Union/Midland

Bank

BBL

Life/Banque

Bruxelles

Źródło: R. Pajewska, Bancassurance w Unii Europejskiej, [w:] red. J. Monkiewicz, Ubezpieczenia w Unii

Europejskiej, Warszawa 2002.

2.2 Czynniki niezbędne do osiągnięcia sukcesu bancassurance

Aby zakład ubezpieczeń osiągnął cel swojej współpracy z bankiem (np.finansowy),

tworząc alians z bankiem, musi prawidłowo przeprowadzić 5 etapów:

1) Dobór partnera

2) Przygotowanie obu przedsiębiorstw do współpracy (pracownicy, bazy danych system

informatyczny.)

3) Opracowanie wspólnej oferty

4) Marketing i sprzedaż produktów

5) Nadzór i kontrola działania

Pierwszym krokiem jest wybór właściwego partnera do współpracy. Z punktu

widzenia zakładu ubezpieczeń i prowadzenia wspólnej działalności z bankiem bardzo ważna

jest reputacja banku, pozycja rynkowa, lojalność klientów. Istotna jest także liczba oddziałów

i klientów banku, a także skłonność klientów do nabywania nowych produktów. Mała

skłonność do innowacyjności może doprowadzić do tego, że wybiorą oni bank „tradycyjny”.

4

R. Pajewska, Bancassurance w Unii Europejskiej, [w:] red. J. Monkiewicz, Ubezpieczenia w Unii Europejskiej,

Warszawa 2002.

- 4 -

Anna Pawelec – Bancassurance – współpraca zakładów ubezpieczeń i banków

Bardzo ważnym elementem jest ogólny wizerunek banków i zakładów ubezpieczeń w

społeczeństwie. Wykorzystano to m.in. w Hiszpanii, gdzie w 1985 przeprowadzono badanie

dotyczące wizerunku banków, kas oszczędnościowych i zakładów ubezpieczeń w

społeczeństwie (tabela 2)

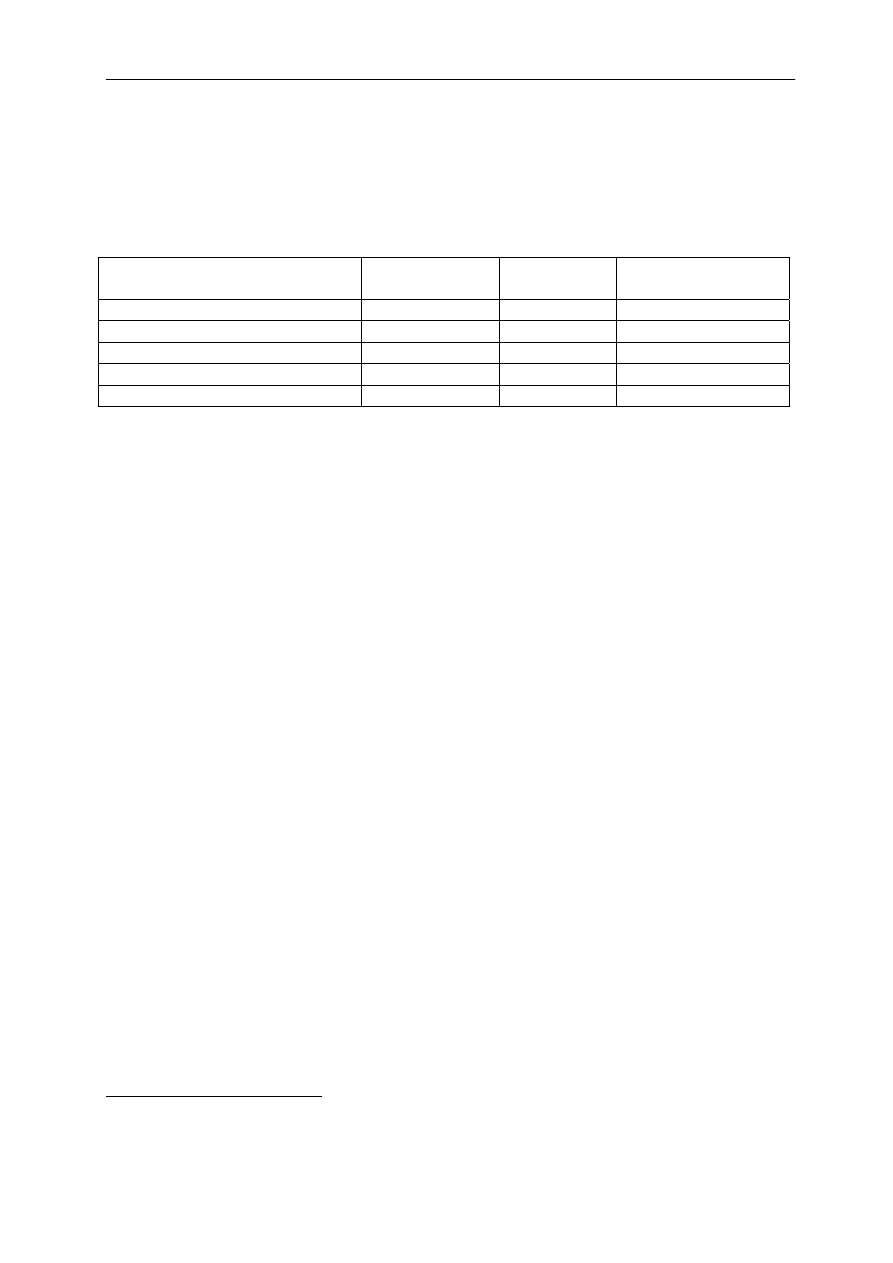

Tabela 2. Porównanie wizerunku banków, kas oszczędnościowych i zakładów ubezpieczeń w

Hiszpanii

KASY

BANKI

ZAKŁADY

UBEZPIECZEŃ

Są bezpieczne

54% 27%

8%

Lepiej inwestują środki

44% 28%

4%

Są szybsze

45% 31%

7%

Udzielają lepszych informacji

37% 25% 10%

Lepiej traktują klientów

40% 23%

9%

Źródło: ICEA

Wyniki ankiety pokazały, jak dużym zaufaniem cieszą się kasy i banki. Zakłady

ubezpieczeń były postrzegane jako przedsiębiorstwa mało bezpieczne, źle inwestujące i

gorzej traktujące klientów niż banki i kasy. Między innymi dlatego zdecydowano się na

wykorzystanie banków i kas dla potrzeb zakładów ubezpieczeń. Ankieta nie została

powtórzona, ale obecnie bancassurance jest w Hiszpanii bardzo rozpowszechnioną formą

współpracy.

Kolejnym etapem jest przygotowanie obu firm i jej pracowników do współpracy oraz

opracowanie wspólnych produktów. Na tym etapie przygotowania do współpracy należy

starannie określić potrzeby klientów. Jednym z możliwych do zastosowania narzędzi jest

CRM (Customer Relation Management – zarządzanie relacjami z klientami). Przygotowane

produkty powinny być wystandaryzowane, aby maksymalnie uprościć ich zawarcie. W

zasadzie są to te same ubezpieczenia oferowane „tradycyjnymi” sposobami przez agentów

ubezpieczeniowych, ale nie zawierają tylu opcji do wyboru przez klienta. Dlatego banki, które

dopiero rozpoczynają współpracę w ramach bancassurance z reguły rozpoczynają oferując

klientom ubezpieczenia emerytalne, ubezpieczenie karty płatniczej, czy ubezpieczenie

mieszkania lub domu w przypadku kredytów hipotecznych. Standaryzacja produktów

pozwala na usprawnienie obsługi i o obniżenie kosztów związanych z procesem zawarcia

umowy i oceny ryzyka.

Zasadniczo można wyróżnić trzy grupy produktów oferowanych przez banki: gdy

produkty bankowe i ubezpieczeniowe są od siebie niezależne (np. ubezpieczenie OC), gdy

ubezpieczenia są komplementarne (np. ubezpieczenie mieszkania będącego zabezpieczeniem

kredytu hipotecznego, ubezpieczenie kart płatniczych). Trzecią grupę stanowią produkty

substytucyjne (np. ubezpieczenia z funduszem inwestycyjnym). Z reguły najlepsze wyniki

obie firmy otrzymują oferując produkty wysoce komplementarne. W przypadku produktów,

które nie są (lub są w niewielkim stopniu) uzupełniające się, klient powinien być zachęcany, a

nie zmuszany do ich nabycia. W przypadku takich produktów ważne jest, aby produkt

bankowy był popularny wśród klientów – wysoki wolumen sprzedaży danego produktu daje

5

Juan Fernandez Palacios, Rynek ubezpieczeń na życie w Hiszpanii. Seminario Sobre el Seguro de Vida,

Seminarium zorganizowane przez Komisję Nadzoru Ubezpieczeń i Funduszy Emerytalnych, Warszawa 22-26

marca 2004.

- 5 -

Anna Pawelec – Bancassurance – współpraca zakładów ubezpieczeń i banków

większe prawdopodobieństwo nabywania także produktu ubezpieczeniowego.

ubezpieczeniowe sprzedawane w bankach powinny być nie tylko standardowe, ale także

masowe. To usprawni i przyspieszy obsługę klientów, oraz zapewni odpowiedni wolumen

sprzedaży.

Wspomniana standaryzacja produktu jest ważna nie tylko z punktu widzenia klienta

(szybkość obsługi, prostota zawarcia), ale także ze względu na pracowników. Nie są oni

agentami zakładu ubezpieczeń i standaryzacja ułatwi im zawarcie umowy ubezpieczenia z

klientem. Właściwe przygotowanie pracowników pozwoli ich zmotywować i zapewni, że

będą oni odpowiednio profesjonalnie obsługiwać klientów chcących zawrzeć umowę

ubezpieczenia lub dowiedzieć się o produktach oferowanych przez bank. Istotnym elementem

jest podnoszenie kwalifikacji pracowników – zarówno wiedzy o produktach, jak i z zakresu

psychologii kontaktów z klientem. Należy także pamiętać o zastosowaniu odpowiedniego

sposobu wynagradzania pracowników. Banki powinny zastosować system prowizyjny tak, by

motywował do sprzedaży produktów ubezpieczeniowych.

Bardzo ważnym elementem przygotowania przedsiębiorstw do współpracy jest

integracja technologiczna i informatyczna. Pracownicy banków powinni mieć to samo

narzędzie do sprzedaży produktów bankowych i ubezpieczeniowych (np.on-line), co pozwoli

wyeliminować konieczność szukania przez pracownika odpowiedniego formularza wniosku o

ubezpieczenie. Ponadto należy zorganizować komórkę, która będzie odpowiedzialna za

wsparcie techniczne i doradztwo dla pracowników banku (help-desk).

Zarówno banki, jak i zakłady ubezpieczeń powinny wspólnie wykorzystać swoje bazy

danych o klientach, aby dokonać właściwej segmentacji klientów

Po wprowadzeniu oferty bancassurance należy monitorować przebieg współpracy. Nie

może być ona traktowana marginalnie, ani przez osoby zarządzające, ani przez pracowników.

Do zadań takiej komórki należy nadzór nad sprzedażą i obsługą posprzedażową,

przygotowywanie nowych produktów bankowo-ubezpieczeniowych oraz monitorowanie

systemów motywacji pracowników.

2.3 Korzyści osiągane dzięki bancassurance

Potencjalne korzyści, jakie mogą osiągnąć oba przedsiębiorstwa oraz klient są

następujące:

• Wzrost sprzedaży produktów. Dla zakładu ubezpieczeń bank jest jednym z

pośredników ubezpieczeniowych i wzrost sprzedaży produktów ubezpieczeniowych

jest bardzo szybko zauważalny. Chociaż zakład ubezpieczeń wypłaca bankowi

prowizję sprzedażową (np. Warta wypłaca Kredyt Bankowi prowizję taką, jak

pośrednikom o najwyższej skuteczności), to dzięki usprawnieniu i automatyzacji

sprzedaży obserwuje się spadek kosztów. Banki mają zwykle bardziej rozbudowaną

sieć placówek niż zakłady ubezpieczeń, a także cieszą się większym zaufaniem

klientów.

6

M. Swacha-Lech, Czynniki warunkujące osiągnięcie sukcesu przez firmę ubezpieczeniową w zakresie realizacji

strategii bancassurance, [w:] Inwestycje finansowe i ubezpieczenia – tendencje światowe a polski rynek, red. K.

Jajuga, W. Ronka-Chmielowiec. Prace naukowe Akademii Ekonomicznej we Wrocławiu nr 991, 2003.

7

Juan Fernández Palacios, Bankowość ubezpieczeniowa w Hiszpanii. Seminaro sobre el seguro de Vida,

Seminarium zorganizowana przez KNUiFE, Warszawa 22-26 marca 2004.

- 6 -

Anna Pawelec – Bancassurance – współpraca zakładów ubezpieczeń i banków

• Zmniejszenie kosztów działalności. Koszty są zmniejszane głównie dzięki

efektywnemu wykorzystaniu nowego kanału dystrybucji oraz przez uproszczenie i

wystandaryzowanie produktów ubezpieczeniowych oferowanych przez banki.

Tworząc związek bankowo-ubezpieczeniowy obie firmy ponoszą koszty wdrożenia

bancassurance, jednak koszty te rozkładają się na obie instytucje i stanowią mniejsze

obciążenie niż gdyby były ponoszone tylko przez jednego z partnerów.

• Zmniejszenie kosztów nie powinno odbywać się poprzez pozbywanie się agentów.

• Spadek cen. Jest to możliwe w sytuacji, gdy spadną koszty, ale jednocześnie będzie

przeprowadzony prawidłowy underwriting, aby uniknąć przyjmowania zbyt dużego

ryzyka przez zakład ubezpieczeń.

• Większa stabilność finansowa. Dzięki połączeniu się firm w grupę kapitałową, suma

bilansowa wzrasta, co zwiększa stabilność finansową przedsiębiorstw wchodzących w

jej skład. Ponadto straty spowodowane przez jedną ze spółek mogą być pokryte przez

drugą. Partnerzy mają możliwość wspólnego inwestowania, co zwiększa zyski z

inwestycji.

• Zróżnicowanie źródeł przychodów powoduje zwiększenie stabilności, zmniejszenie

ryzyka prowadzenia działalności przez obu partnerów.

• Wzajemne wykorzystanie baz danych klientów. Jest to szczególnie przydatne dla

zakładu ubezpieczeń, który może prowadzić skuteczniejszą segmentację klientów.

Ponadto oferowanie klientowi banku dodatkowej usługi wiąże go silniej z daną

instytucją

• Wzrost atrakcyjności oferty - klient może kupić więcej usług w jednym miejscu. Ma to

szczególne znaczenie np. w przypadku ubezpieczenia kredytu, kiedy wykupienie

polisy u ubezpieczyciela współpracującego z bankiem jest tylko formalnością i

znaczenie skraca czas rozpatrywania wniosku kredytowego. Wpływa to także

korzystnie na świadomość ubezpieczeniową klientów w zakresie usług finansowych

• Minimalizacja i transfer ryzyka dla banków – zakłady ubezpieczeń dysponują lepszą

informacją dotyczącą stanu zdrowia klienta, co może być istotne w przypadku

długoterminowych kredytów. Ponadto ubezpieczenie np. kredytów pozwala na

transfer ryzyka spłaty kredytu do zakładu ubezpieczeń a Bank nie ponosi kosztów

windykacji długu.

• Podnoszenie kwalifikacji pracowników zarówno banku, jak i zakładu ubezpieczeń

• Dla banku korzystne może być to, że agenci ubezpieczeniowi, oferujący także

produkty bankowe mogą dotrzeć tam, gdzie bankowi nie opłaca się otwierać swoich

placówek (np. małe miasta, czy wsie).

2.4 Zagrożenia związane z bancassurance

Przygotowując obie instytucje do rozpoczęcia współpracy w zakresie bancassurance, a

także kontrolując tą usługę, mogą wystąpić następujące trudności:

8

R. Pajewska, Współdziałanie banków i instytucji ubezpieczeniowych, op.cit.

9

M. Śliperski, Bancassurance w Unii…, op.cit.

- 7 -

Anna Pawelec – Bancassurance – współpraca zakładów ubezpieczeń i banków

• Niewłaściwe metody rekrutacji i szkoleń pracowników bankowych i/lub agentów

ubezpieczeniowych – w efekcie pracownicy będą niewłaściwie zmotywowani i

przeszkoleni.

• Niewłaściwe zasady wynagradzania i motywowania pracowników.

• Negatywne nastawienie wobec zmian lub wobec ubezpieczeń, co wynika często ze

złej informacji lub motywacji.

• Brak zaangażowania kierownictwa banku lub zakładu ubezpieczeń (np. gdy

wprowadzenie bancassurance było wymuszone przez akcjonariuszy).

• Trudności w zarządzaniu - mogą powstać problemy z ustaleniem strategii

marketingowej, określeniem zasad podziału zysku itp.

• Niewłaściwe, niedostateczne lub niespójne działania marketingowe.

• Niedostateczne wykorzystanie baz danych, kanałów dystrybucji.

• Konflikty strategiczne.

• Naruszenie tajemnicy bankowej lub ubezpieczeniowej (niekontrolowany przepływ

informacji, niewłaściwe zabezpieczenia baz danych).

• Różnice kulturowe.

• Wysokie koszty początkowe - obie firmy muszą dostosować rozwiązania

informatyczne, technologiczne, przeszkolić pracowników. Ponadto trzeba ponieść

koszty marketingowe.

Oprócz wymienionych trudności, mogą pojawić się także następujące zagrożenia dla

skuteczności współpracy i osiągnięcia zamierzonych celów:

• Ryzyko niewłaściwych procedur kredytowych w sytuacji wzajemnego finansowania

się banku i firmy ubezpieczeniowej.

• Ryzyko defraudacji zewnętrznych środków kredytowych.

• Przedstawianie wyników finansowych skonsolidowanych, bez podziału na

poszczególne firmy.

• Ryzyko dwukrotnego wykorzystania tych samych kapitałów przez bank i firmę

ubezpieczeniową (double gearing).

• Groźba niewłaściwego underwritingu i przyjmowania nadmiernego ryzyka do

ubezpieczenia. Jeżeli klienci przestaną spłacać kredyt i płacić składki na

ubezpieczenie, to obie instytucje mogą zostać zagrożone.

• Podwójne szacowanie kosztu ryzyka - obie instytucje badają to samo ryzyko.

• Groźba przejęcia przez przedsiębiorstwo silniejsze kapitałowo.

• Ryzyko utraty dobrego imienia - może być spowodowane niewłaściwą jakością usług

oferowanych przez partnera, ale także niedostatecznymi kwalifikacjami pracowników.

10

R. Pajewska, Współdziałanie banków.., op.cit.

- 8 -

Anna Pawelec – Bancassurance – współpraca zakładów ubezpieczeń i banków

• Zmniejszenie sprzedaży produktów tradycyjnych.

• Zbyt szybka sprzedaż produktów ubezpieczeniowych w stosunku do posiadanych

kapitałów własnych. Zakład ubezpieczeń jest zobowiązany do tworzenia rezerw

techniczno-ubezpieczeniowych na pokrycie bieżących i przyszłych zobowiązań, jakie

mogą wynikać z umów ubezpieczeniowych. Jeżeli rezerwy techniczno-

ubezpieczeniowe rosną zbyt szybko, kapitały własne mogą okazać się

niewystarczające, co wpłynie negatywnie na wynik finansowy.

• Zmniejszenie lojalności klientów - w przypadku klientów lojalnych wobec jednej

firmy ubezpieczeniowej nakłanianie go do nabycia produktu innej firmy może

spowodować utratę tego klienta.

• Zagrożenie działania niezgodnie z prawem – np. naruszenie tajemnicy bankowej i

ubezpieczeniowej, przepisów o zwalczaniu nieuczciwej konkurencji, ustawy o

ochronie danych osobowych.

• Dla klienta zagrożeniem może być to, że w przypadku bankructwa konglomeratu traci

oszczędności zgromadzone zarówno w banku, jak i dzięki produktom

ubezpieczeniowym.

Spodziewane wyniki mogą różnić się od wyników rzeczywiście osiągniętych także ze

względu na fakt, że zwykle oczekuje się szybkiego wzrostu oszczędności, jednak efekty

synergii mogą pojawić się po długim czasie, przy czym początkowe koszty są bardzo

wysokie. Poza tym redukcja kosztów może powstać (chociaż nie powinna) kosztem redukcji

etatów, co także może wiązać się z dodatkowymi kosztami.

2.5 Bancassurance na świecie – historia i rozwój

Pierwsze związki bankowo-ubezpieczeniowe zaczęły powstawać w latach 60,

początkowo we Francji i Anglii, potem także w Holandii, Belgii, Niemczech. Następnie

bancassurance zaczął upowszechniać się także w krajach basenu Morza Śródziemnego -

Włoszech, Hiszpanii, Grecji, oraz pozostałych krajach europejskich, głównie w Portugalii,

Irlandii, Luksemburgu oraz krajach Skandynawskich.

Obecnie ponad połowa wartości składek ubezpieczeniowych w Austrii, Hiszpanii,

Portugalii i Szwecji jest zbierana dzięki produktom bancassurance.

W Norwegii, Belgii i

Włoszech udział składek zebranych dzięki temu kanałowi dystrybucji wynosi ok. 30%. W

samej Holandii grupa ING sprzedaje 1/5 ubezpieczeń życiowych drogą bancassurance

Bancassurance jest popularną formą współpracy także w Stanach Zjednoczonych, 96%

największych banków (z aktywami przekraczającymi 10 miliardów dolarów) było

zaangażowanych we współpracę typu bancassurance.

Dla rozwoju bancassurance bardzo duże znaczenie ma to, jak bardzo rozbudowana jest

sieć bankowa. Im mniejsza liczba mieszkańców przypadająca na jedną placówkę, tym

większa możliwość zainteresowania klienta produktem. Badania wskazują, że klient odwiedza

oddział banku średnio 1 raz w miesiącu, a spotkania z agentem ubezpieczeniowym są o wiele

rzadsze.

11

M. Ślipierski, Bancassurance w.., op.cit.

12

M. Sitek, Bancassurance daleko od Europy, „Prawo i gospodarka”, 2000, nr 62.

13

Juan Fernández Palacios, Bankowość ubezpieczeniowa w Hiszpanii, Konferencja KNUiFE, Warszawa 22-26

Marca 2004.

- 9 -

Anna Pawelec – Bancassurance – współpraca zakładów ubezpieczeń i banków

Tabela 3 pokazuje, jak zmieniała się liczba osób przypadająca na jedną placówkę

banku we Francji, Niemczech, Włoszech, Hiszpanii i Holandii. W Hiszpanii liczba oddziałów

jest największa – jest to jeden z krajów europejskich, w których bancassurance jest

najbardziej rozwinięty.

Tabela 3 Liczba mieszkańców przypadająca na placówkę bankową w Europie w latach 1992-1997

Kraj

1992

1993 1994 1995 1996 1997 Zmiana

w proc

Francja

2240

2255 2277 2280 2292 2297 0,4

Niemcy

1632

1643 1666 1682 1822 1850 2,5

Włochy

2735

2592 2474 2464 2352 2277 -3,6

Holandia

2046

2123 2313 2333 2369 2453 3,7

Hiszpania 1112

1122 1113 1093 1070 1048 -1,2

Źródło: Datamonitor

Pod względem przychodów z bancassurance, rynek europejski jest bardzo

skoncentrowany - 10 największych firm zbiera ponad 50% wszystkich składek

ubezpieczeniowych. Największe znaczenie ma sprzedaż ubezpieczeń na życie i emerytalnych

- w 7 krajach europejskich banki mają dominujący udział w sprzedaży tych ubezpieczeń.

Szacuje się, że we Francji w 1997 roku 55% nowych polis na życie sprzedane poprzez kanał

bankowy.

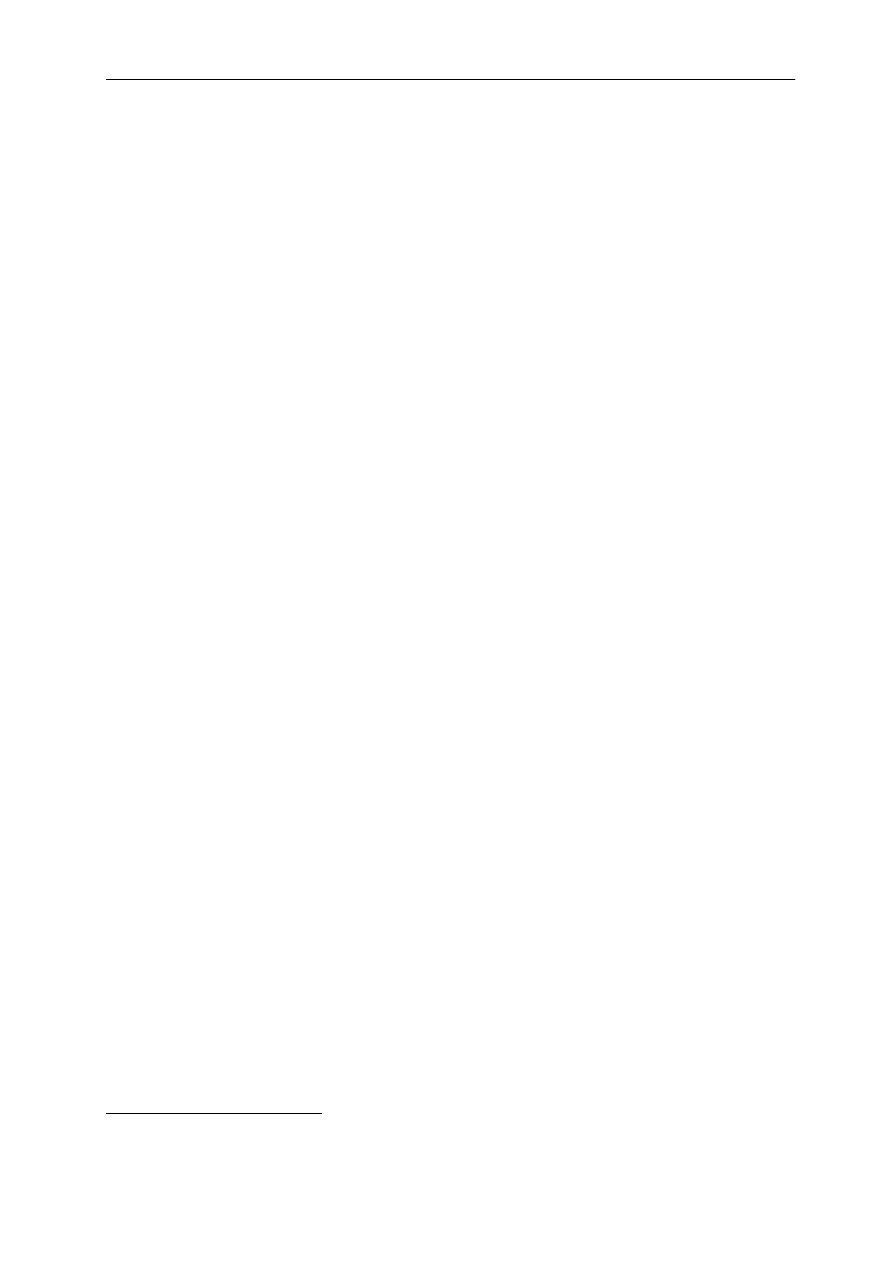

Wykres 1 przedstawia wartość ubezpieczeń emerytalnych sprzedanych poprzez

kanał bancassurance we wspomnianych wyżej krajach.

Wykres 1.

Wolumen sprzedaży ubezpieczeń życiowo-

emerytalnych sprzedawanych w kanale

bancassurance w mln EUR

0

10000

20000

30000

40000

50000

Fr

an

cja

Ni

em

cy

W

ło

ch

y

Ho

la

nd

ia

Hi

sz

pan

ia

1994

1999

Źródło: M. Ślipierski, Bancassurance w Unii Europejskiej i w Polsce, Warszawa 2001.

14

R. Pajewska, Bancassurance w Unii Europejskiej,…op.cit.

- 10 -

Anna Pawelec – Bancassurance – współpraca zakładów ubezpieczeń i banków

3. Bancassurance – przykłady

3.1 Hiszpania

15

Bancassurance w Hiszpanii jest jednym z najbardziej rozwiniętych w Unii

Europejskiej. Wynika to z głównie z bardzo rozwiniętego systemu bankowego oraz

gwałtownego wzrostu zainteresowania ubezpieczeniami życiowo-emerytalnymi.

Rynek ubezpieczeń na życie

Od momentu przystąpienia przez Hiszpanię do EWG w 1986 roku nastąpił znaczny

wzrost sektora ubezpieczeń na życie. W 1986 roku składki na ubezpieczenie wynosiły 1,24%

PKB, a w 2003 – 2,4 %, przy czym liczba osób ubezpieczonych wzrosła w tym czasie z 1,76

mln do 24,9 mln. Tak duży wzrost rynku ubezpieczeń był spowodowany wzrostem poziomu

życia, a także zmianami demograficznym.

Zmiany demograficzne wymusiły też zmiany systemu emerytalnego, gdyż za

kilkanaście lat system ten (obecnie repartycyjny), może stać się niewydolny. O ile w 2000

roku większość społeczeństwa stanowiły osoby w wieku produkcyjnym (63%), to szacuje się,

że w 2050 roku tylko 45% ludności będzie w wieku 15-59 lat, 44% będzie miało powyżej 60

lat (w 2000 roku – 23%). Dlatego wraz ze zmianami w systemie emerytalnym zachęca się

społeczeństwo do wykupywania ubezpieczeń emerytalnych. Jednym z elementów

motywujących do zakupu ubezpieczenia na życie jest system udogodnień podatkowych np.

obniżenie opodatkowania w momencie wypłaty świadczenia.

System bankowy

System bankowy jest bardzo rozbudowany, istnieje 278 instytucji kredytowych ( w

tym 144 banki i 47 kas oszczędnościowych), które mają łącznie 39 000 oddziałów, czyli jeden

oddział na 1000 mieszkańców (podczas, gdy w Niemczech 8 000 osób przypada na 1 oddział,

a we Francji 5 000), ponadto 53 000 bankomatów i więcej niż 1 kasjera na 1000 osób.

Bankowość ubezpieczeniowa

Gwałtowny wzrost zainteresowania klientów ubezpieczeniami oraz duża popularność

banków i kas oszczędnościowych (były one postrzegane jako bardziej bezpieczne, dokonujące

lepszych inwestycji oraz szybsze i lepiej traktujące klientów) przyczyniły się do

powszechności bancassurance. Dla banków oznacza to pełniejsze wykorzystanie własnej sieci

oddziałów, uzyskanie dodatkowych przychodów, gdy zmniejszają się marże odsetkowe, oraz

włączenie kanału agencyjnego do dystrybucji własnych produktów tam, gdzie nieopłacalne

jest otwieranie placówek banku. Dla zakładów ubezpieczeń podstawową zaletą współpracy

jest zdobycie nowych klientów, także dzięki pozytywnemu wizerunkowi współpracujących

banków, oraz redukcja kosztów administracyjnych i polepszenie swojej zdolności do

innowacji i elastyczności. Zakłady ubezpieczeń wykorzystują doświadczenie banków, które

charakteryzują się znacznie wyższym poziomem informatyzacji. Koszty związane z działem

IT to ok. 1,6% kosztów operacyjnych zakładów ubezpieczeń, podczas gdy w bankach to

15

J.F. Palacias, Bankowość ubezpieczeniowa w Hiszpanii, Seminarium zorganizowane przez KNUiFE,

Warszawa 22-26 marca 2004.

- 11 -

Anna Pawelec – Bancassurance – współpraca zakładów ubezpieczeń i banków

15,4%, przy czym zakłady ubezpieczeń przeznaczają na inwestycje zwiększające

innowacyjność 31% środków, a banki 46%.

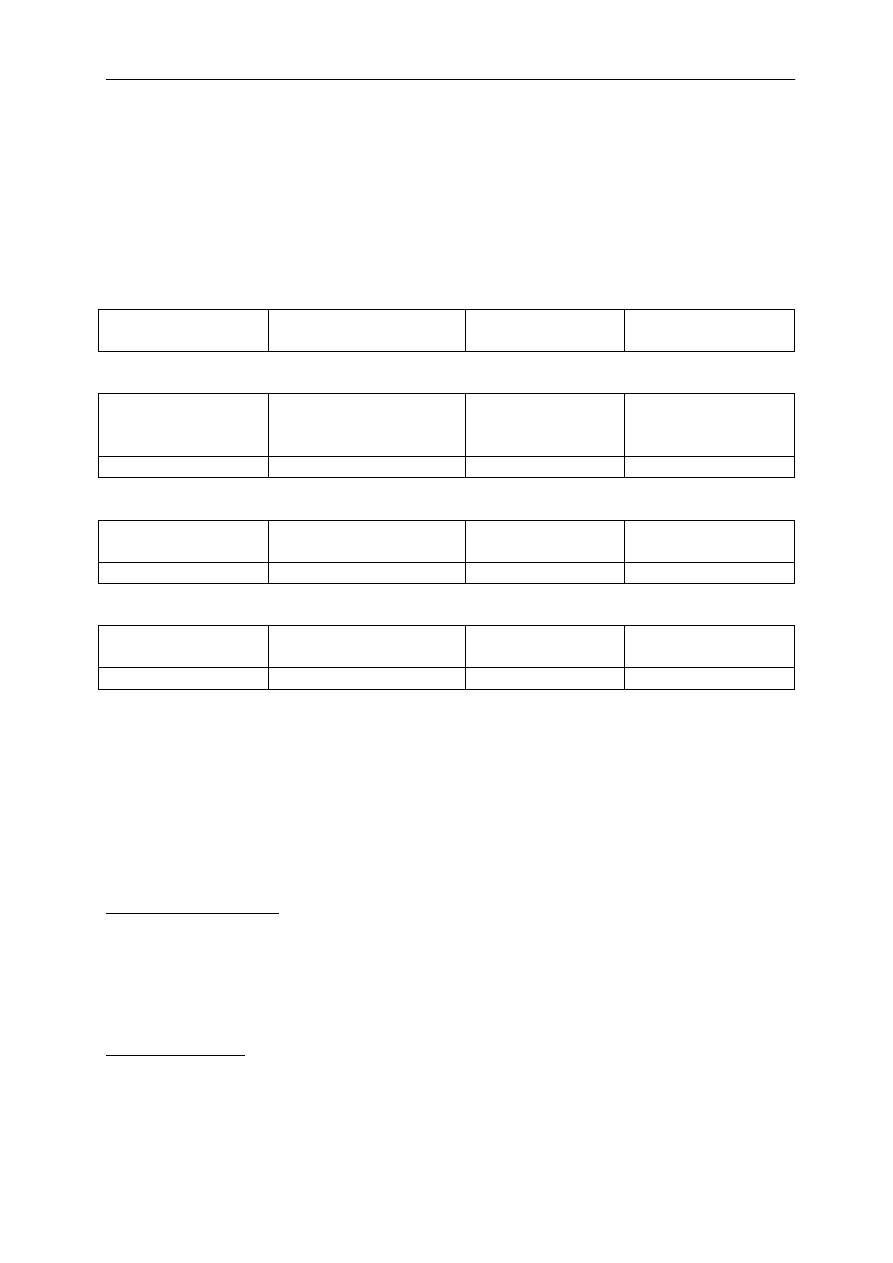

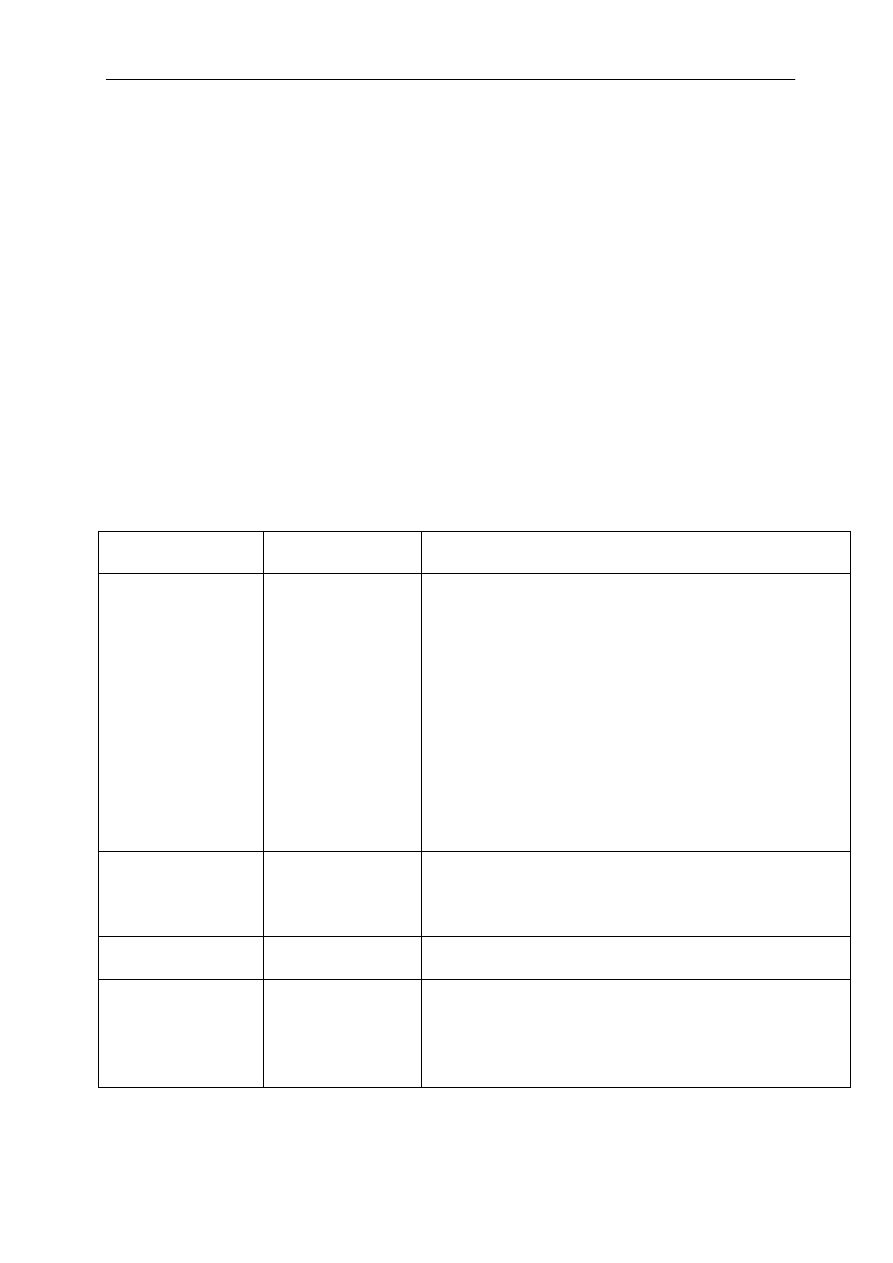

Poniższa tabela (Tabela 4) przedstawia udział poszczególnych kanałów dystrybucji

ubezpieczeń na życie w Hiszpanii – największe znaczenie w dystrybucji ma bankowość

ubezpieczeniowa (ponad 53% rezerw techniczno-ubezpieczeniowych), a następnie agenci

(41%). Sprzedaż bezpośrednia stanowi najmniej skuteczną metodę sprzedaży ubezpieczeń –

ok. 6%.

Tabela 4. Kanały dystrybucji ubezpieczeń na życie

BANKOWOŚĆ

UBEZPIECZENIOWA

AGENCI SPRZEDAŹ

BEZPOŚREDNIA

SUMA

Rezerwy

techniczno-

ubezpieczeniowe

53%

41%

6%

Ubezpieczeni

56% 41% 3%

UBEZPIECZENIA INDYWIDUALNE

Rezerwy techn.-

ubezp.

58%

-

-

Ubezpieczeni

70% 28% 2%

UBEZPIECZENIA GRUPOWE

Rezerwy techn.-

ubezp.

49%

40%

11%

Ubezpieczeni

- 77%

-

W hiszpańskiej bankowości ubezpieczeniowej można wyróżnić 3 modele

organizowania bancassurance.

Model BBVA

BBVA to pierwszy bank, który wdrożył bancassurance w Hiszpanii

Struktura organizacyjna

BBVA przyjęło założenie, że musi nastąpić pełna integracja osób odpowiedzialnych

ubezpieczenia – są oni pracownikami banku. Zakład ubezpieczeń zajmuje się stroną

techniczną ubezpieczeń, nie ma natomiast własnej sieci handlowej.

System dystrybucji

Nie ma agentów ubezpieczeniowych. Ubezpieczenia są sprzedawane wyłączenie przez

pracowników banków w oddziałach.

- 12 -

Anna Pawelec – Bancassurance – współpraca zakładów ubezpieczeń i banków

Narzędzia techniczne

Próbuje się integrować system sprzedaży ubezpieczeń z systemem sprzedaży

produktów bankowych.

Motywowanie do sprzedaży

Bank nie otrzymuje od zakładu ubezpieczeń prowizji, nie ma też szczególnego

systemu motywowania pracowników do sprzedaży.

Produkty

Przeważają ubezpieczenia na wypadek śmierci. Stosuje się rygorystyczne procedury

selekcji ryzyka oraz likwidacji szkód.

Model CAIFOR

Struktura organizacyjna

Jest to holding składający się z Grupy Fortis i La Caixa (po 50%). Caifor posiada 80%

udziałów Vaidacaixa (ubezpieczenia na życie), (20% pozostałych udziałów posiada Caixa

(kasa oszczędnościowa)) i 80% w Segurcaixa (ubezpieczenia majątkowe) (20% pozostałych

udziałów objął Fortis). Przy tym Caifor jest niezależny strukturalnie i funkcjonalnie od Caixa

i Fortis.

System dystrybucji

Poprzez

• Pracowników La Caixa w oddziałach

• Specjalistów od ubezpieczeń (300-400) będących personelem pomocniczym –

prowadzą oni sprzedaż bezpośrednią klientom La Caixa

• „Call Center” zajmujący się sprzedażą wyłącznie ubezpieczeń

Narzędzia techniczne

Całkowita integracja ubezpieczeń w systemach operacyjnych oddziałów

Motywowanie do sprzedaży

• Prowizje na rzecz La Caixa

• Motywacja pracowników w postaci wynagrodzenia rzeczowego

- 13 -

Anna Pawelec – Bancassurance – współpraca zakładów ubezpieczeń i banków

Produkty

• Ubezpieczenia o charakterze oszczędnościowym

• Przewaga ubezpieczeń na wypadek śmierci jako sprzedaży wiązanej (cross-selling)

• Zarządzanie planami i funduszami emerytalnymi

Model MAPFRE – CAJA MADRID

Struktura organizacyjna

Holding Mapfre – Caja Madrid Zakładów Ubezpieczeń jest niezależny strukturalnie i

funkcjonalnie od Caja Madrid (jest to kasa oszczędnościowa, która posiada 49% udziałów w

Holdingu. Drugim akcjonariuszem jest Corporacion Mapfre – 51%). Holding Mapfre – Caja

Madrit składa się z Mapfre Seguros Generale (ubezpieczenia ogólne), Mapfre Caja Salud

(ubezpieczenia zdrowotne), Mapfre Gaucion y Credito (gwarancje ubezpieczeniowe) i Mapfre

Vida (ubezpieczenia na życie i oszczędnościowe).

System dystrybucji

• Poprzez pracowników Caja Madrid w oddziałach

• Pomocniczy personel techniczno-handlowy dla ubezpieczeń na życie (30-40 osób)

• „Call center” specjalny dla ubezpieczeń na życie

• Sieć agentów i oddziałów Mapfre

Narzędzia techniczne

Specjalne oprogramowanie do dystrybucji ubezpieczeń Caja Madrid jest całkowicie

zintegrowane z systemem operacyjnym oddziałów.

Motywowanie do sprzedaży

• Prowizje na rzecz Caja Madrid

• Motywowanie pracowników Caja Madrid zajmujących się ubezpieczeniami

zintegrowane z systemem zmiennego ogólnego wynagrodzenia

• Tradycyjny system motywacji poprzez prowizje dla agentów

Produkty

Poprzez oba kanały dystrybucji dostępna jest pełna oferta ubezpieczeń

oszczędnościowych i na wypadek śmierci, w tym także fundusze inwestycyjne i emerytalne.

Wymienione przedsiębiorstwa znajdują się w czołówce pod względem bancassurance

w Hiszpanii.

- 14 -

Anna Pawelec – Bancassurance – współpraca zakładów ubezpieczeń i banków

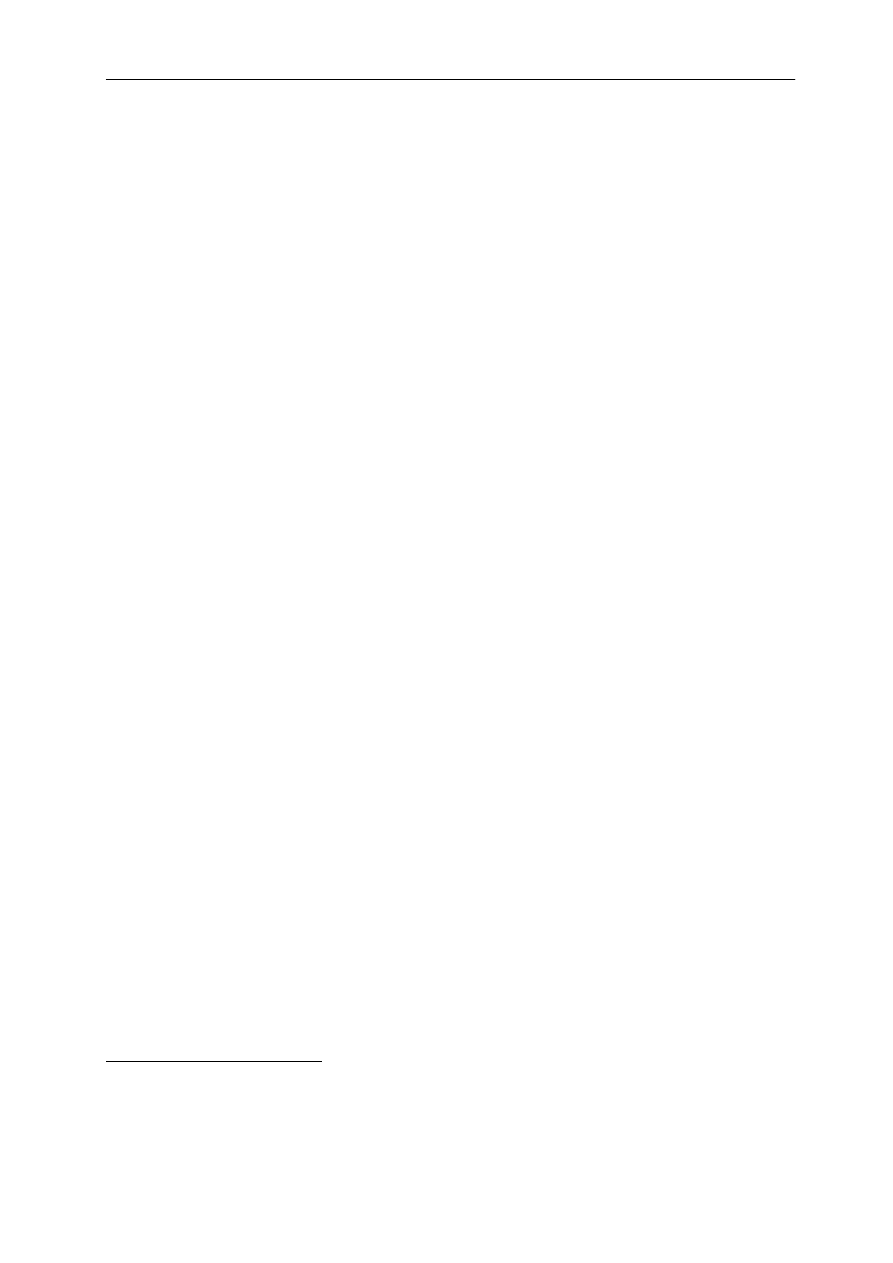

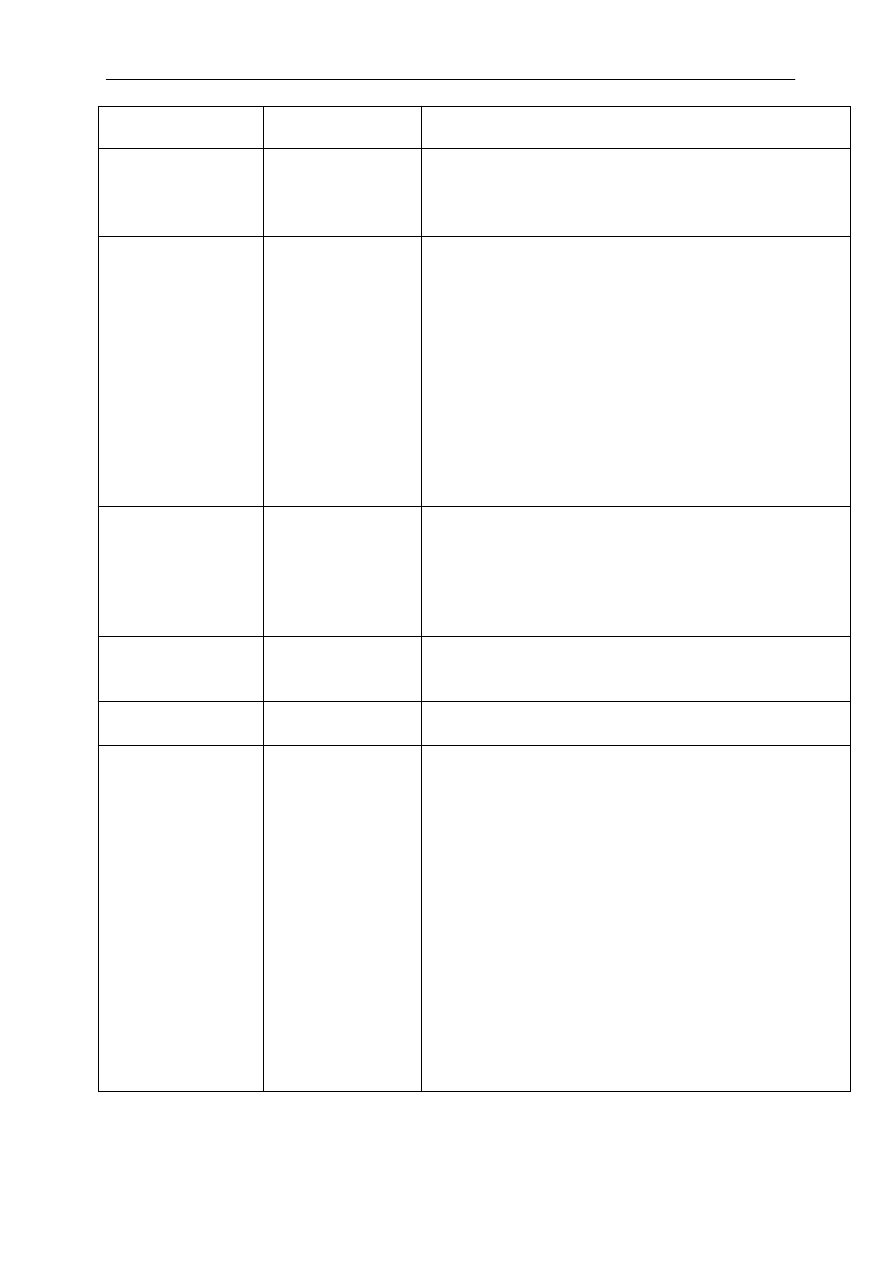

Poniższa tabela pokazuje 10 największych zakładów ubezpieczeń ze względu na

rezerwy techniczno –ubezpieczeniowe i udział w rynku(A – kanał agencyjny, B – kanał

bankowy)

Tabela 5. Ranking zakładów ze względu na rezerwy techniczno-ubezpieczeniowe na 31.12.2003

Rezerwy

techniczno-ubezpieczeniowe

W

milionach

euro

Wzrost w ciągu

roku w %

Udział w

rynku w

%

1. Vidacaixa (B)

11.166,47

4,96

10,21

2. Mapfre Vida (A,B)

9.835,93

8,33 8,99

3. BBVA Seguros (B)

8.675,95

6,58 7,93

4. Santander Central Hispano Vida

(B)

5.216,47 -3,26 4,77

5. Vitalicio Seguros (A,B)

3.770,56 11,51 3,45

6. Allianz Seguros (A)

3.562,23

7,89

3,26

7. Aseval (B)

3.258,96 13,40 2,98

8. Caser (B)

2.893,28

7,25

2,65

9. Antares (Telefonica)

2.719,86

-14,41

2,49

10. Esterella Seguros (A)

2.654,64

14,05

2,43

Źródło: ICEA

Natomiast pod względem składek na pierwszym miejscu znajduje się Mapfre Vida

(1.602,41 mln EUR), a następnie Vidacaixa (1.475, 59 mln EUR), BBVA Seguros (1.237,24

mln EUR), Aseval (1.074,27 mln EUR).

3.2 Polska

W Polsce współpraca banków i zakładów ubezpieczeń rozpoczęła się na początku lat

90, kiedy Commercial Union rozpoczął współpracę z Wielkopolskim Bankiem Kredytowym,

a Nationale Nederlanden z Bankiem Śląskim. W 1998 roku Zurich Insurance AG i Bank

Handlowy założyły spółkę Zurich Handlowy, a w 1999 roku Royal&Sun Aliance nabył

większość akcji PBK Życie tworząc TU Royal PBK.

Banki i zakłady ubezpieczeń zaczęły bliżej współpracować od 2000 roku. Na

rozpoczęcie współpracy istotny wpływ miały zmiany własnościowe i inwestorzy zagraniczni,

pod wpływem których zaczęto współpracę bancassurance. Tak było między innymi w

przypadku Kredyt Banku i Warty, które zaczęły tworzyć wspólny projekt bancassurance po

przejęciu udziałów w obu firmach przez KBC. Wcześniej współpraca banków i zakładów

ubezpieczeń polegała głównie na dołączaniu ubezpieczenia do produktów bankowych.

Obecnie różne rodzaje ubezpieczeń są oferowane przez praktycznie wszystkie banki

działające na rynku, jednak poziom rozwoju bancassurance jest dużo niższy niż w krajach

Europy Zachodniej, i w znacznym stopni zależy od rozwoju bankowości. Wyniki badań

opublikowane w 2000 roku

wskazują, że 55,4% Polaków korzysta z usług bankowych, a

tylko 37,4% posiadało własny rachunek oszczędnościowo-rozliczeniowy. Przed

16

R.Pajewska, Współdziałanie banków i instytucji ubezpieczeniowych …, op.cit.

17

M.Jaworski, Bancassurance - inwestycje i trening zaprocentują w przyszłości, „Gazeta Ubezpieczeniowa”,

2000, nr.11

- 15 -

Anna Pawelec – Bancassurance – współpraca zakładów ubezpieczeń i banków

wprowadzeniem oferty bancassurance, Kredyt Bank przeprowadził badanie wśród swoich

klientów: 85% z nich zadeklarowało, że są zainteresowani taka formą zakupu ubezpieczenia

na życie, 75% wykupiłoby ubezpieczenie samochodu lub mieszkania, a 68% nabyłoby

ubezpieczenie NNW.

Obecnie najczęstsze ubezpieczenia oferowane wraz z produktami bankowymi to

NNW, ubezpieczenia kredytów hipotecznych, ubezpieczenie od pożaru i innych zdarzeń

losowych nieruchomości będących zabezpieczeniem kredytów hipotecznych, ubezpieczenia

assistance oferowane wraz z kartami płatniczymi.

Początkowo były to ubezpieczenia oferowane razem z kartami płatniczymi. Obecnie

wiele banków oferuje ubezpieczenia komplementarne z produktami bankowymi np.

ubezpieczenie na życie niezbędne do zawarcia niektórych umów kredytowych, ubezpieczenie

mieszkania będącego zabezpieczeniem kredytu hipotecznego, a także ubezpieczenia na życie.

Poniżej znajduje się zestawienie partnerów banków i zakładów ubezpieczeń, oraz

przykłady oferowanych przez nich produktów:

Tabela 6. Przykłady produktów bancassurance oferowanych na polskim rynku

Zakład

ubezpieczeń

Bank Przykłady produktów

Allianz Pekao

SA

• Program inwestycyjno – ubezpieczeniowy

„Prosperita”

• „EuroOpieka” – ubezpieczenie na życie i dożycie

z gwarantowaną stopą zwrotu

• Grupowe ubezpieczenie na życie kredytobiorców

kredytu hipotecznego oraz należności

kredytowych

• Ubezpieczenie kart płatniczych i kredytowych

• Ubezpieczenia typu assistance dla posiadaczy

rachunku Eurokonto

• Ubezpieczenia OC z tytułu prowadzenia

działalności gospodarczej dla posiadaczy pakietu

„Firma i ja”

Amplico Life

AIG Bank

• Ubezpieczenie NNW dla osób zakładających

lokatę w AIG Bank Polska, przy czym suma

ubezpieczenia jest równa kwocie wpłaconej na

lokatę

Cardif BNP

Paribas

Polska

• Ubezpieczenia na życie związane z udzielanym

kredytem

CitiInsurance Citibank

Handlowy

• Program oszczędnościowy z ubezpieczeniem na

życie

• Program inwestycyjny z ubezpieczeniem na

życie

• NNW

- 16 -

Anna Pawelec – Bancassurance – współpraca zakładów ubezpieczeń i banków

Zakład

ubezpieczeń

Bank Przykłady produktów

Ergo Hestia

Bank BPH

• Ubezpieczenie NNW dla klientów

korzystających z Private i Personal Banking

• Ubezpieczenia mieszkań i domów

• Ubezpieczenie kredytów hipotecznych

Europa BGŻ, Bank

Millenium, Bank

Pocztowy, Bank

Zachodni WBK,

BRE Bank, Danske

Bank Polska, Fortis

Bank Polska,

HypoVereinsbank

Bank Hipoteczny,

Nordea Bank

Polska, PKO BP,

Kredyt Bank

TU Europa specjalizuje się w ubezpieczeniach

związanych z kredytami hipotecznymi (kredyt w okresie

pomostowym, ubezpieczenie kredytów hipotecznych z

niskim wkładem własnym, ubezpieczenie kredytu od

wad prawnych, ubezpieczenie nieruchomości będącej

przedmiotem kredytowania) i współpracuje z wieloma

bankami

Gerling Deutsche

Bank

• Grupowe ubezpieczenie na życie dla posiadaczy

konta osobistego

• Ubezpieczenie podczas podróży dla posiadaczy

kart VISA Classic i Gold

• Ubezpieczenie pożyczkobiorcy

• Polisa lokacyjna

ING Nationale

Nederlanden

ING Bank Śląski

• Ubezpieczenia dla małych firm „Razem w ING”

• Grupowe ubezpieczenia na życie z funduszem

kapitałowym

Nordea

Ubezpieczenia

Nordea Bank

Polska

• Ubezpieczenie na życie dla osób zaciągających

kredyty hipoteczne

Warta Kredyt

Bank

W

oddziałach Kredyt Banku można kupić

ubezpieczenia:

• NNW

• Warta TRAVEL

• Ubezpieczenia mieszkaniowe

• Ubezpieczenia komunikacyjne

• Warta MIS

• OC w życiu prywatnym

• Ubezpieczenie na życie kredytobiorcy

zaciągającego kredyt gotówkowy

• Indywidualne ubezpieczenie na życie i dożycie

WARTA GWARANCJA

Natomiast wybrani agenci Warty oferują klientom:

• otwarcie konta

• założenie lokaty

• wystawienie karty kredytowej

Źródło: opracowanie własne

- 17 -

Anna Pawelec – Bancassurance – współpraca zakładów ubezpieczeń i banków

4. Podsumowanie

Rozwój bancassurance jest naturalną tendencją wynikającą z trendów na światowym

rynku finansowym. Biorąc pod uwagę wzrastającą konkurencję na rynku finansowym

(spowodowaną między innymi deregulacją i liberalizacją prawa), zmniejszające się marże,

które były tradycyjnym źródłem przychodów dla banków oraz zmianę zachowania klientów,

coraz bardziej świadomych możliwości, jakie daje rynek finansowy i wymagających coraz

wyższego standardu usług – bancassurance musiał zacząć się rozwijać, aby sprostać

wymaganiom rynku.

Różnice w rozwoju współpracy bankowo-ubezpieczeniowej między Polską a krajami

Europy Zachodniej wynikają z tego, że rynek krajowy zaczął rozwijać się w latach 90, a w

innymi państwach – 40 lat wcześniej. Ponadto społeczeństwo polskie charakteryzuje bardzo

niska świadomość ubezpieczeniowa. Również bankowość nie jest tak popularna jak w krajach

Europy Zachodniej.

Rozwój bancassurance może być zahamowany także przez niewłaściwe szkolenie i

motywowanie pracowników do sprzedaży, niedostateczne działania marketingowe,

nieliberalne prawo, lub niechęć kadry zarządzającej. Sama działalność bancassurance wiąże

się z takim ryzykiem jak podwójne wykorzystanie tych samych kapitałów, niewłaściwy

underwriting ubezpieczeniowy, odejście klientów „konserwatywnych”, lub zagrożenie

stabilności finansowej zakładu ubezpieczeń w przypadku gwałtownego wzrostu wolumenu

sprzedaży produktów.

Jednak właściwe przygotowanie obu instytucji do współpracy może przynieść

wymierne korzyści dla obu stron i ich klientów: obniżenie kosztów, pełniejsze wykorzystanie

nowych kanałów sprzedaży, dotarcie do nowych grup klientów, obniżenie cen produktów,

większą stabilność finansową oraz lepsze wyniki inwestycyjne.

- 18 -

Anna Pawelec – Bancassurance – współpraca zakładów ubezpieczeń i banków

5. Bibliografia

1. M. Gorczyńska, G. Szustak, Bancassurance jako forma wzmocnienia

konkurencyjności banków i ubezpieczycieli w dobie globalizacji, [w] red. L.

Pawłowicz, Ubezpieczenia wobec procesów globalizacji, Gdańsk-Jurata 2003.

2. M. Jaworski, Bancassurance – inwestycje i trening zaprocentują w przyszłości,

„Gazeta Ubezpieczeniowa”, 2000, nr. 11.

3. R. Pajewska, Współdziałanie banków i instytucji ubezpieczeniowych w Polsce, [w:]

red. M.Romanowska, M. Trocki, Przedsiębiorstwo partnerskie, Warszawa 2002.

4. R. Pajewska, Bancassurance w Unii Europejskiej, [w:] red. J. Monkiewicz,

Ubezpieczenia w Unii Europejskiej, Warszawa 2002.

5. Juan Fernández Palacios. Seminaro sobre el seguro de Vida, Seminarium

zorganizowana przez Komisję Nadzoru Ubezpieczeń i Funduszy Emerytalnych,

Warszawa 22-26 marca 2004

6. M. Sitek, Bancassurance daleko od Europy, „Prawo i gospodarka”, 2000, nr 62.

7. M. Swacha-Lech, Czynniki warunkujące osiągnięcie sukcesu przez firmę

ubezpieczeniową w zakresie realizacji strategii bancassurance, [w:] Inwestycje

finansowe i ubezpieczenia – tendencje światowe a polski rynek, red. K. Jajuga, W.

Ronka-Chmielowiec. Prace naukowe Akademii Ekonomicznej we Wrocławiu nr 991,

2003

8. M. Ślipierski, Bancassurance w Unii Europejskiej i w Polsce, Warszawa 2001

- 19 -

Document Outline

- 1. Tendencje na światowym rynku finansowym

- 2. Bancassurance

- 3. Bancassurance – przykłady

- 4. Podsumowanie

- 5. Bibliografia

Wyszukiwarka

Podobne podstrony:

Rachunkowośc bankowa i zakładów ubezpieczeniowych, Rachunkowość, Rachunkowość bankowa i ubezpieczyci

samochód zastępczy na koszt zakładu ubezpieczeń

Wzory bilansu (dla innych jednostek niż?nki i zakłady ubezpieczeń)

D19220810 Ustawa z dnia 26 września 1922 r o opłacie za nadzór nad zakładami ubezpieczeń

Finanse - Finanse zakładów ubezpieczeń, test i klucz (35 pytań) (str. 7)

Finanse zakładu ubezpieczeń, Finanse zakadu ubezpieczeniowego, Finanse zakładu ubezpieczeniowego

Finanse Finanse zakładów ubezpieczeń Analiza sytuacji ekonom finansowa (50 str )

egz 9 akty prawne rachunkowość zakładów ubezpieczeń

Zakłady Ubezpieczeń

E Rachunkowosc zakladow ubezpieczen Waskiewicz

Finanse Zakładów Ubezpieczeń (W)

Finanse zakladu ubezpieczen ppt

Finanse zakladu ubezpieczen1

więcej podobnych podstron