WSTĘP

Leasing jest coraz częściej spotykanym zjawiskiem w Polsce i zyskuje coraz większą popularność wśród naszych przedsiębiorstw. Dzieje się tak dlatego, że jest on jednym z nowszych źródeł pozyskiwania kapitału, bez którego firma nie mogła by rozszerzać swojej działalności. Spopularyzowanie leasingu w naszej przekształcającej się gospodarce jest niezmiernie ważne, gdyż przyczynia się on do dokonania przewartościowania w dotychczasowym podejściu podmiotów gospodarczych do problematyki znajdowania źródeł kapitału.

Wykracza ona poza dotychczas znane metody w tym zakresie.

Rozwój leasingu i jego form zdecydował o tym, że stał się on metodą finansowania i kredytowania inwestycji dla małych i średnich przedsiębiorstw.

Coraz częściej na naszym rynku pojawiają się takie firmy leasingowe, które świadcząc swoje usługi, przynoszą korzyści zarówno sobie /zyski z działalności/ jak i innym firmom korzystającym z ich działalności. Pomimo, że leasing jako nowe źródło kapitału rozwija się coraz bardziej i mógł by stać się prawdziwą „lokomotywą”. przedsiębiorczości potrzebne są jednak w systemie polityki ekonomicznej pewne zmiany zarówno od strony prawnej jak i ekonomicznej.

W związku- wysokimi nakładami inwestycyjnymi : niezbędnymi dla uruchomienia produkcji, oraz niesłychanie szybką w warunkach rewolucji naukowo-technicznej moralną amortyzacją środków trwałych leasing zyskuje coraz więcej zwolenników.

Celem pracy jest ukazanie roli i znaczenie leasingu jaką odgrywa on jako poza ,bankowe źródło pozyskiwania kapitału, oraz określenie jego wpływu na finansowanie kapitału przedsiębiorstwa , który potrzebny jest firmie na dalszy rozwój.

W związku z powyższym moja praca składa się IV rozdziałów.

W I rozdziale przedstawiona została istota i znaczenie kapitału w działalności firmy. Kapitał firmy może występować w różnej formie i jest bardzo ważny, ponieważ bez niego firma nie istniałaby i nie mogła by się rozwijać. Bardzo istotna jest też struktura kapitału, którą przedsiębiorstwo musi ukształtować biorąc pod uwagę swój główny cel działania czyli zyskowność firmy.

W rozdziale II ukazane zostały źródła kapitałów przedsiębiorstwa. Jak się dowiemy głównymi źródłami kapitałów firmy są źródła zew. i wew. Bardzo często kapitały wewnętrzne firmy są niewystarczające, wtedy sięga ona po kapitały obce, które pozwolą mu na rozszerzenie swej działalności na nowe rynki lub zapłacenie wcześniejszych zobowiązań /ale nie tylko/.

Podmiot gospodarczy może przeznaczyć swój kapitał na różne cele wg własnego uznania.

Bardzo ważny jest też koszt kapitału, który powinien być przez firmę planowany, aby nie był zbyt wysoki i aby nie wynikły problemy z jego pokryciem.

Alternatywnym źródłem pozyskiwania kapitału obcego jest leasing, który może występować w różnych formach. Ukazane zostanie to w III rozdziale.

Występuje wiele kryteriów podziału leasingu lecz nie wszystkie formy są dostępne na polskim rynku. Pomimo tego, leasing coraz częściej odgrywa dużą rolę w polskich firmach. Dowodem na to jest wzrost liczby powstających firm leasingowych i świadczonych przez nie usług.

To dzięki niemu można pewne dobra nie kupując ich /duże koszta/, a właśnie korzystając z leasingu możemy je użytkować płacąc odpowiedni czynsz.

Dzięki leasingowi finansowane np. inwestycje nie wymagają konieczności angażowania dużych środków na ich zakup.

W Polsce występują zarazem szansę rozwoju leasingu jak i pewne zagrożenia. Będą one tematem IV rozdziału. Istotnym elementem rozwoju leasingu w Polsce jest recesja gospodarcza obserwowana w naszym kraju oraz związana z tym niepewność jutra. Niepewność ta powstrzymuje przedsiębiorstwa przed kosztownymi inwestycjami.

Rozwój leasingu napotyka na pewne bariery, które związane są głównie z prawodawstwem. Konieczne są jeszcze odpowiednie przepisy prawne, podatkowe i ich dostosowanie do specyfiki działalności leasingowej oraz rozbudowa potencjału firm leasingowych.

Prezentacja leasingu w tej pracy ma wskazać na jego atrakcyjność jako formy obrotu dobrami, głównie inwestycyjnymi oraz jej dogodności jako alternatywnej metody finansowania. Całość pracy została napisana w oparciu o studia literaturowe z zakresu problematyki leasingu i jego rozwoju w Polsce w ostatnich latach .Praca jest usystematyzowaniem wiedzy na temat leasingu .Całość kończą krótkie wnioski, wynikające z dokonanych w wyżej wymienionych rozdziałach.

ROZDZIAŁ I

Istota i znaczenie kapitału w działalności firmy.

1.Pojęcie kapitału i jego rodzaje.

Występuje wiele definicji Kapitału i ich rodzajów i dlatego postaram się wymienić najważniejsze z nich.

Przez KAPITAŁ rozumie się nieruchomości /budynki, budowle/ i ruchomości /maszyny, urządzenia, surowce, materiały/, a także środki pieniężne uczestniczące w procesie gospodarczym, dające określony dochód.

Kapitał według większości koncepcji współczesnej ekonomii jest to nagromadzenie dobra służące do rozwijania dalszej produkcji oraz zasoby pieniężne zastosowane w produkcji.

Może ono występować w trzech zasadniczych formach, jako:

Kapitał przemysłowy, którego funkcją jest obsługiwanie procesu produkcji, występuje w przemyśle ; zaangażowany kapitał w przemyśle daje nam dochód zwany zyskiem przemysłowym;

Kapitał handlowy, którego funkcją jest obsługiwanie obrotu towarowego, uczestnicząc na rynku towarowym tworzy zysk handlowy ;

Kapitał pożyczkowy powstającego z gromadzonych, okresowo wolnych kapitałów i oszczędność udzielonych w formie kredytu i wykorzystywany na rynku kredytowym daje zysk w postaci procentu.

Procent jest dochodem wynikającym z odstąpienia innym prawa do użytkowania pożyczonego kapitału .

Jego wysokość określona jest w umowie pożyczkowej, w postaci uzgodnionej wielkości procentowej od sumy pożyczonego kapitału.

Wraz ze wzrostem produkcji i rozwojem kredytu szeroko rozpowszechniły się spółki akcyjne oraz wystąpiła nowa forma kapitału fikcyjnego, istniejącego w formie papierów wartościowych, który zwiększa się wraz ze wzrostem ilości akcji.

Kapitał obejmuje różnorodne składniki, które nie są możliwe do ujęcia w jednym syntetycznym modelu, który odzwierciedlałby wszystkie rodzaje dóbr kapitałowych.

Kapitał występujący w przedsiębiorstwie, możemy klasyfikować z różnych punktów widzenia i tak

ze względu na rolę jaką pełni /odgrywa/ w procesie produkcji, kapitał dzieli się na:

-kapitał stały- część kapitału wydatkowana na środki produkcji, którego wartość nie wzrasta w procesie produkcji i jest przenoszona na wytwarzany produkt ;

-kapitał zmienny-część kapitału wydatkowana na siłę roboczą, który pomnaża się w procesie produkcji przynosząc wartość dodatkową.

Z punktu widzenia okresu zużywania się produkcji różnych rodzajów środków produkcji, kapitał dzielimy na:

-kapitał obrotowy, który zużywa się całkowicie w ciągu jednego cyklu produkcyjnego /siła robocza, surowce itp./,

-kapitał trwały /budynki, urządzenia, maszyny/ zużywany stopień w dłuższym okresie czasu.

Z kolei ze względu na źródło pochodzenia kapitałów, którymi przedsiębiorstwo finansuje swój majątek wyróżnia się:

kapitały własne

kapitały obce

Rys.1

RODZAJE ZASILANIA FINANSOWEGO

Źródło: K. Zaniecka, Zarządzanie finansami, Warszawa 1995

Kapitały własne pochodzące ze źródeł zewnętrznych tj. wniesione przez udziałowców /np. kapitał założycieli,

zakładowy, statutowy, zasobowy, udziałowy/ oraz ze źródeł wewnętrznych /głównie stanowiące równowartość wygospodarowanego zysku netto pozostawionego do dyspozycji przedsiębiorstwa/.

W przypadku KAPITAŁU WŁASNEGO podmiot wnoszący kapitał do danego przedsiębiorstwa staje się jego właścicielem lub współwłaścicielem .

Podmiot ten z reguły nie ma prawa do zwrotu kapitału i otrzymania odsetek lecz uczestniczy odpowiednio do wniesionego kapitału w podziale zysku przedsiębiorstwa lub w jego stratach oraz w jego majątku w przypadku likwidacji.

W sytuacji niekorzystnego rozwoju przedsiębiorstwa włożony kapitał własny może być zwrócony tylko częściowo.

Kapitał własny może być utracony w części, a w najgorszym przypadku w całości. Z tego wynika, że podmiot angażujący kapitał do własnego przedsiębiorstwa powinien, być bardzo zainteresowany jego rentownością, tzn. o wiele bardziej niż „dostarczyciel” kapitału obcego.

Kapitały własne są najbardziej stabilną podstawą finansowania działalności przedsiębiorstwa, decydującą w istotnej mierze o stopniu utrzymania płynności finansowej. Ich wysokość stanowi dla wierzycieli informacji do jakiej kwoty zdolne jest ponosić konsekwencje finansowe w razie powstania strat. Istotną jego cechą jest to, że dawcy kapitału własnego nie otrzymują odsetek, cecha ta jest korzystna gdy przedsiębiorstwo znajduje się w trudnej, a nawet w kryzysowej sytuacji finansowej, wówczas istnieje możliwość rezygnacji przez pewien czas udziałowców-wspólników z wypłat z zysku /ma to wpływ na utrzymanie płynności finansowej/.

KAPITAŁ OBCY niezależnie od możliwości finansowych przedsiębiorstwa musi być zwrócony w terminie z odpowiednimi odsetkami /uzgodnione w umowie/.

Pożyczkodawca, w odróżnieniu od wnoszącego kapitał, ma prawo do odsetek.

Wśród głównych cech kapitału obcego możemy wyróżnić następujące:

-pożyczkodawca /wierzyciel/ z reguły nie ma prawa głosu przy podejmowaniu decyzji w przedsiębiorstwie /może uzyskać od dłużnika pewne uprawnienia/.

Zakres uprawnień zależy od:

-stopnia zadłużenia danego przedsiębiorstwa,

-uzyskanej przez przedsiębiorstwo rentowności,

-ryzyka udzielonego kredytu;

a) -przyznawanie gwarancji zwrotu kapitału wraz z odsetkami /w warunkach inflacji/, które chronią

kredytodawcę przed realną utratą pożyczonego kapitału;

b) -kapitał obcy może być oddawany do dyspozycji na krótki bądź długi okres.

Angażowany w przedsiębiorstwie kapitał własny i kapitał obcy spełniają konkretne funkcje.

Wierzyciele odstępują własne środki przedsiębiorstwom, jeśli spełniają określone warunki, np.: posiadają odpowiednie zabezpieczenia.

Przyjęte w umowie gwarancje są uzależnione od ryzyka związanego z odstępowaniem przedsiębiorstwu środków oraz stopnia ryzyka udzielania pożyczki innym przedsiębiorstwom.

Rys. 2

ELEMENTY SKŁADOWE KAPITAŁU FIRMY

Źródło: Witold Bień, Zarządznie finansami w Przedsiębiorstwie; Difin Warszawa, 1996 r., str. 125

Ze względu na stopień ryzyka należy oddzielić kapitał własny od obcego, ponieważ w przypadku wystąpienia w przedsiębiorstwie strat uszczuplają one w pierwszej kolejności kapitał własny.

Kapitał obcy może być utracony dopiero po wyczerpaniu kapitału własnego.

Przepisy ochronne pozwalają pożyczkodawcą posługiwać się powierzonym im kapitałem jak własnym.

Takie wykorzystanie kapitału obcego określone jest jako robocza funkcja kapitału obcego.

Taką funkcję spełnia też kapitał własny, ale w przeciwieństwie do kapitału obcego pełni także funkcję gwarancyjną.

Funkcja gwarancyjna polega na tym, że kapitał własny przedsiębiorstwa stanowi dla wierzycieli zabezpieczenie zwłaszcza wtedy, gdy występują w przedsiębiorstwie straty lub ma miejsce jego upadłość lub likwidacja.

Dla ochrony praw wierzycieli mogę być wprowadzone przepisy określające relacje między kapitałem własnym i obcym w przedsiębiorstwie.

Znając cechy i funkcje jakie spełnia kapitał musimy bliżej określić jego strukturę i wpływ na zyskowność firmy, co jest niezmiernie istotnym zagadnieniem zwłaszcza w sytuacji, gdy w prowadzeniu swojej działalności przedsiębiorstwa obok kapitału własnego angażują kapitały obce.

2.Wpływ struktury kapitał u na zyskowność firmy.

Ukształtowana struktura kapitału może wpływać na zyskowność firmy dlatego musimy wyjaśnić co przez nią rozumiemy.

STRUKTURA KAPITAŁU- jest to rozmieszczenie elementów składowych kapitału oraz relacji jakie między tymi elementami zachodzą, czyli sposób wzajemnego przyporządkowania kapitału własnego i obcego /połączenie ich i pewną całość/ oraz relacji między nimi zachodzą.

Istotne jest więc zastanowienie się nad tym jaka powinna być relacja między kapitałem własnym i obcym w przedsiębiorstwie.

Uważa się, że relacja ta powinna się kształtować jak 1:1 lub 1:2.

Relacja pierwsza zakłada jednakowy udział kapitału własnego i obcego w finansowaniu przedsiębiorstwa, druga zaś oznacza angażowanie kapitału obcego w dwa razy mniejszym zakresie niż kapitału własnego.

W praktyce ta zasada nie jest przestrzegana, gdyż baza kapitałowa wielu przedsiębiorstw jest zbyt mała, by mogły one sprostać postępowi technicznemu i rozwojowi gospodarczemu, angażując na cele inwestycyjne w przeważającej części własne środki.

Ponadto okazuje się często, że przedsiębiorstwu opłaca się angażować kapitał obcy, ponieważ jest to korzystne z punktu widzenia kosztów uzyskania i wykorzystania w porównaniu z kapitałem własnym.

Możliwości uzyskania przez przedsiębiorstwo kapitału obcego są w pewnym stopniu ograniczone przez ryzyko. Oznacza to, że wraz ze wzrostem kapitału obcego angażowanego w przedsiębiorstwie wzrasta cena jego wykorzystania, tj. oprocentowania.

Przy wyborze kapitału własnego lub obcego jako źródła finansowania należy przed wszystkim wziąć pod uwagę główny cel działania przedsiębiorstwa, jakim jest rentowność kapitału własnego.

Przedsiębiorstwo powinno zatem dążyć do ukształtowania OPTYMALNEJ STRUKTURY KAPITALU, tj. takiej relacji między kapitałem własnym i obcym, aby uzyskać najwyższą stopę rentowności kapitału własnego oraz takiej struktury kapitału, która oceniona byłaby pozytywnie zarówno przez kredytodawców jak i kredytobiorców.

Przyjmując założenie o równomiernym założeniu ryzyka między właścicielami przedsiębiorstwa i dawcami kapitału obcego ów optymalny poziom zadłużenia przedsiębiorstwa występuje przy 50% udziale kapitału własnego w kapitale łączonym.

W warunkach konkretnego przedsiębiorstwa nie jest to jednak powszechnie akceptowana reguła.

Optymalizacja poziomu zadłużenia zależy bowiem od przyjętej strategii finansowej, która uwzględnia między innymi relacje między poziomem zyskowności kapitału własnego a kosztem pozyskiwania kapitałów obcych.

Nie mniej jednak można wskazać, że wysoki udział kapitału własnego nie gwarantuje szczególnych efektów w procesach inwestowania , ogranicza możliwości rozwojowe przedsiębiorstwa, tworzy natomiast gwarancje kilkuletniej egzystencji przedsiębiorstwa nawet w przypadku osiągania strat w dwu, trzech kolejnych latach.

Kapitały własne są bowiem najbardziej stabilną podstawą finansowania działalności przedsiębiorstwa, decydują w istotnej mierze o stopniu utrzymania płynności finansowej.

Kapitały obce stale mogą występować w przedsiębiorstwie w różnej wysokości i zmieniającej się strukturze.

Wymagają spłaty w określonych z wierzycielami terminach, ale możliwe jest i powszechnie stosuje się zastępowanie spłaconych zobowiązań zaciągniętymi, nowymi kredytami, czyli tzw. refinansowanie kredytów.

Ze względu na okres spłaty można wyodrębnić:

-zobowiązania długoterminowe, których okres uregulowania jest dłuższy aniżeli rok, przy czym z tej grupy wyodrębnia się zobowiązania średnioterminowe o okresie spłaty dłuższych, niż jeden rok, a nie przekraczającym pięciu lat;

-zobowiązania krótkoterminowe, których termin spłaty nie przekracza jednego roku.

Zobowiązania długoterminowe mogą być wykorzystywane przez firmę na finansowanie działalności bez potrzeby ich odnawiania przez dłuższy okres, sięgający kilku lub nawet więcej niż dziesięciu lat.

Zobowiązania takie wraz z kapitałem firmy określone są kapitałem stałym firmy /rys.1/.

kkkka

Natomiast zobowiązania krótkoterminowe, czyli tzw. bieżące, obejmujące zarówno kredyty różnego rodzaju jak i zobowiązania z innych tytułów, ulegające fluktuacji wielokrotnej w ciągu roku, co powoduje konieczność stałego podejmowania działań zapewniających społecznie ich w terminie gdyż warunkuje to utrzymuje bieżącej płynności finansowej.

Największą pewność utrzymania pełnej płynności finansowej- nawet w razie wystąpienia nieprzewidzianych zakłóceń w działalności firmy, która nie udała się uniknąć- zapewnia pokrywanie całości posiadanego majątku kapitałami własnymi.

W praktyce występują często możliwości pozyskiwania alternatywnych źródeł o różnym ich charakterze.

Powstaje wówczas problem wyboru najkorzystniejszej ich kompozycji-struktury z uwzględnieniem:

maksymalizacji korzyści udziałowców firmy, wyrażających się m.in. stopą zyskowności kapitałów własnych

zapewnienia właściwego stopnia bieżącej i perspektywicznej płynności, płatniczej, tj. ograniczenia ryzyka jej utraty do granic uznanych za rozsądne.

Gdy całość posiadanego majątku pokrywana jest kapitałami własnymi zbędne staje się wówczas także ponoszenie odsetek od pożyczek i kredytów, a więc do dyspozycji firmy i jej udziałowców pozostaje cały zysk osiągnięty dzięki eksploatacji majątku.

W takim przypadku stopa zyskowności majątku /stosunek zysku netto do majątku/ jest analogiczna jak stopa zyskowności kapitałów własnych.

Jeżeli jednak w finansowaniu majątku firmy zaangażowane są częściowo obce kapitały, /tj. zaciągnięte pożyczki, kredyty lub inne zobowiązania/, a stopa /koszt/ odsetek płaconych za ich wykorzystanie jest niższa od zyskowności majątku, to w rezultacie zwiększa się odpowiednio stopa zyskowność kapitałów własnych.

Istotne znaczenie ma tu fakt, że przy ustalaniu wyniku finansowego, stanowiącego podstawę wymiaru podatku dochodowego, uwzględnia się należne kredytodawcą odsetki jako koszt uzyskania przychodów, natomiast nie uwzględnia się odsetek /jako koszt/ od zaangażowanych w działalności firmy jej własnych kapitałów.

Wobec tego odpowiednio ukształtowana kompozycja kapitałów własnych i obcych- przy efektywnych ich wykorzystaniu może dodatnio wpływać na korzyści dla udziałowców.

Możemy zatem stwierdzić, że stopa zyskowności własnych kapitałów wzrasta w miarę zwiększania się udziału kapitałów obcych w finansowaniu majątku, jeżeli stopa odsetek płaconych jest niższa od zyskowności majątku osiąganej przez przedsiębiorstwo.

Jednocześnie efektywny koszt angażowania obcego kapitału jest mniejszy aniżeli odsetki należne kredytodawcom, gdyż ich suma pomniejsza podstawę wymiaru podatku dochodowego.

Kalkulacja opłacalności angażowanego obcego kapitału powinna być dokonywana już w momencie przygotowania decyzji, dotyczących zamierzonego wykorzystania.

Zmniejszenie udziału obcych kapitałów w finansowaniu majątku wpływa ujemnie na zyskowność.

Możliwość zwiększenia zyskowności kapitałów własnych możemy mieć dzięki opłacalnemu wykorzystaniu obcych kapitałów.

Zjawisko to nazywane dźwignią finansową może mieć jednak ujemny wpływ na zyskowność własnych kapitałów.

Wystąpi to w przypadku, gdy zyskowność majątku ukształtuje się na niższym poziomie aniżeli wynosi stopa odsetek płaconych kredytodawcom od wykorzystanego kapitału obcego wówczas korzystanie z obcych kapitałów powoduje obniżenie efektywności ekonomicznej funkcjonowania firmy.

Generalnie można stwierdzić, że firma bez długu w porównaniu z firmą zadłużoną ma niższą dochodowość w przypadku osiągania relatywnie wysokiej zyskowności i wyższej dochodowości w przypadku osiągania relatywnej niskiej zyskowności.

3.RELACJE MIĘDZYSTRUKTURĄ MAJĄTKU I KAPITAŁU

Bardzo ważną w przedsiębiorstwie obok struktury kapitału jest także struktura majątku, oraz relacje jakie między nimi zachodzą.

Relacje te mają duży wpływ na utrzymanie równowagi finansowej przedsiębiorstwa .

Z punktu widzenia utrzymania równowagi finansowej przedsiębiorstwa, zasadnicze znaczenie ma relacja, zachodząca między podziałem majątku na trwały i obrotowy oraz między kapitałami stałymi krótkoterminowymi.

MAJĄTEK TRWAŁY obejmuje składniki rzeczowe i nie mające rzeczowego charakteru prawa, jakimi przedsiębiorstwo dysponuje, tj. wartości niematerialne i prawne oraz tzw. finansowe składniki majątku trwałego.

Do rzeczowych składników majątku trwałego zalicza się środki trwałe, tj. nieruchomości, maszyny i urządzenia, budynki i budowle, środki transportowe oraz inne przedmioty długoterminowego użytkowania /ponad jeden rok/ oraz o większej jednocześnie wartości jednostkowej.

Z kolei wartości niematerialne i prawne obejmują wartość nabytych patentów, licencji itp. praw, z których firma będzie korzystała przez dłuższy czas.

Natomiast w skład finansowych elementów majątku trwałego wchodzą nabyte obligacje o okresie wykupu ponad jeden rok, akcje innych emitentów lub udziały w spółkach oraz udzielone określonym dłużnikom długoterminowe pożyczki.

Zaangażowanie kapitałów w finansowaniu majątku trwałego oznacza ich zamrożenie na dłuższy czas.

Wycofanie kapitałów ulokowanych w środkach trwałych oraz w wartościach niematerialnych i prawnych odbywa się stopniowo przez szereg lat za pośrednictwem amortyzacji.

Natomiast odzyskanie środków, którymi pokryto finansowe składniki majątku trwałego może nastąpić w razie odsprzedaży akcji lub obligacji. A także w miarę spłaty udzielonych dłużnikom pożyczek.

W celu utrzymania równowagi finansowej przez przedsiębiorstwo niezbędne jest pełne pokrycie majątku trwałego stabilnymi źródłami finansowania, nie wymagającymi szybkiego zwrotu, a więc kapitałami stałymi.

Natomiast częściowe tylko finansowanie majątku trwałego krótkoterminowymi kapitałami obcymi grozi istotnymi napięciami w zachowaniu płynności finansowej firma często prowadzi do jej upadłości.

Wymaga to bowiem stałego, częstego odnawiania zobowiązań przez długi okres, w którym mogą występować nie zawsze dające się przezwyciężyć trudności w pozyskiwania nowych źródeł finansowania.

Upłynnienie w takich sytuacjach posiadanego majątku trwałego na pokrycie krótkookresowych zobowiązań w praktyce nie jest z reguły możliwe bez naruszenia podstaw działalności firmy.

W odróżnieniu od majątku trwałego środki obrotowe uczestniczą w operacjach cyklicznie powtarzających się w krótkich /nie przekraczających jednego roku/ okresach czasu.

Dlatego mogą one być finansowane krótkoterminowymi kapitałami obcymi, a w klasycznym ujęciu- dla zmniejszania ryzyka - w finansowaniu środków obrotowych powinny być także zaangażowane częściowo kapitały stałe /rys.2/

Należy dodać, że również w strukturze kapitałów stałych powinny być uwzględnione odpowiednie proporcje między kapitałami własnymi i obcymi.

W szczególności przy podejmowaniu inwestycji, które zamierza się sfinansować, obcymi kapitałami długoterminowymi, trzeba uprzednio upewnić się o możliwości ich zwrotu /spłaty/ dzięki nadwyżkom finansowym, jakie przedsiębiorstwo przewiduje uzyskać w przyszłości, pozostałym po zaspokojeniu innych potrzeb niezbędnych do pokrycia z tego źródła.

Trzeba również dysponować realistycznymi ocenami na temat możliwości i opłacalności, refinansowania

długoterminowych zobowiązań po upływie terminu ich spłat.

Rys.3

STRUKTURA MAJĄTKU I KAPITAŁU

Źródło: Witold Bień, Zarządzanie finansami w przedsiębiorstwie; Difin, Warszawa, 1996 r., str. 145.

Przy rozpatrywaniu źródeł pokrycia środków obrotowych powinno się uwzględnić, że ogólna ich wartość strukturalna ulega- jak to uprzednio podkreślałam-zmianom w zależności od wahań wielkości sprzedaży i warunków rynkowych /np. od koniunktury, wzmożonego sezonowo lub osłabionego popytu/.

Jednak pewna wielkość środków obrotowych utrzymuje się przez dłuższy czas na jednakowym, minimalnym poziomie.

Można więc rozróżnić majątek obrotowy:

stały, nie ulegający zmianom, nawet w przypadku określonych wahań sprzedaży /np. równowartość minimalnych zapasów wyrobów i towarów niezbędnych do kontynuowania sprzedaży na najniższym poziomie/.

zmienny, tj. zwiększony w razie okresowego wzrostu sprzedaży powyżej jej minimalnego poziomu /np. w okresach wzmożonego sezonu/ a następnie zmniejszony w powiązaniu z obniżeniem sprzedaży/.

Przedstawiony podział upoważnia do wniosku, że zapotrzebowanie na kapitał służący finansowaniu środków obrotowych /kapitał obrotowy/ jest częściowo stałe, jeśli dotyczy minimalnego poziomu tego majątku oraz częściowo zmienne, będące rezultatem jego zwiększenia w danym okresie powyżej minimalnego poziomu.

Uwzględniając powyższe uwagi, strukturę zapotrzebowania na kapitały niezbędne dla działalności firmy można

zilustrować graficznie, co przedstawia.

Rys.4

STRUKTURA ZAPOTRZEBOWANIE NA KAPITAŁY

Wartość

Czas

Źródło: Witold Bień, Zarządzanie finansami w przedsiębiorstwie; Difin, Warszawa, 1996 r., str. 146

Podejmując decyzję w sprawie wielkości i struktury kapitałów obrotowych, trzeba przede wszystkim dokonać oceny potrzeb w tej dziedzinie uwzględniając nie tylko zmienny poziom stanu środków obrotowych, ale także fakt, że w przedsiębiorstwie występują stale pewne zobowiązania, bieżące wynikające z normalnego cyklu rozliczeń finansowych z dostawcami, z tytułów publicznoprawnych itp.

Punktem wyjściowym do takiej oceny jest przeciętny cykl obrotu.

PRZECIĘTNY CYKL OBROTU /cykl gotówkowy/ obejmuje średni okres, jaki występuje miedzy wydatkami gotówkowymi poniesionymi na nabycia składników majątku obrotowego, niezbędnych do prowadzania działalności oraz wpływami pieniężnymi ze sprzedaży produktów i towarów.

Możemy zatem stwierdzić, że kształtując strukturę kapitałów, musimy także uwzględnić potrzebę przestrzegania wzajemnych jej związków ze strukturą majątku.

W szczególności wartość majątku trwałego powinna być w pełni pokryta kapitałami stałymi /własnymi oraz długoterminowymi zobowiązaniami/, z nadwyżką służącą częściowemu finansowaniu majątku obrotowego.

Postrzegania odpowiednich relacji między strukturę kapitałów i strukturę majątku wymaga uwzględnienia rożnego stopnia płynności poszczególnych jego składników oraz wyboru najkorzystniejszych źródeł obcych kapitałów.

Firma powinna z góry ustalić optymalny wskaźnik pokrycia zobowiązań środkami obrotowymi oraz dopuszczalnych wskaźnik zadłużenia, przy których mogłaby uniknąć nadmiernego uzależnienia od kredytodawców.

Po dokonaniu tych ustaleń dopiero można projektować wybór źródeł finansowania działalności, biorąc pod uwagę ich koszt oraz wpływ na zyskowność zainwestowanych w firmie kapitałów.

ROZDZIAŁ II

Źródła kapitałów frirm.

Źródła wewnętrzne pozyskiwania kapitałów

Majątek każdego przedsiębiorstwa ma swoje źródła pochodzenia, a przez więc kogoś jest w określony sposób finansowany. W bilansie przedsiębiorstwa wartość majątku wykazywana jest jako na aktywa, zaś źródła i sposób finansowania zapisywane są jako pasywa.

Struktura pasywów stanowi odzwierciedlenie zróżnicowania źródeł finansowania majątku i decyzji podejmowanych przez przedsiębiorstwo odnośnie do sposobów pozyskiwania nie zbędnych do prowadzenia działalności rozwojowej i bieżącej przedsiębiorstwa.

Finansowanie, czyli źródła pozyskiwania kapitałów można rozpatrywać z różnych punktów widzenia.

Ze względu na źródło pochodzenia kapitałów, którymi przedsiębiorstwo finansuje swój majątek, wyróżnia się:

-kapitały własne, pochodzące ze źródeł zewnętrznych oraz ze źródeł wewnętrznych.

-kapitały obce pochodzące ze źródeł zewnętrznych.

Zasadniczą substancją kapitałów firmy, których źródła ilustruje rys. 5 powinny stanowić jej kapitały własne, na które składają się:

-wkłady kapitałowe właścicieli,

-zyski pozostawione do dyspozycji przedsiębiorstwa

Wkłady kapitałowe właścicieli mogą być uzupełnione.

Potrzeba uzupełniania kapitałów własnych w działającym przedsiębiorstwie wynikać może z następujących względów.

-stworzenie podstawy do wydatniejszego rozwoju działalności firmy pozwalającej także na zaciąganie w przyszłości większych kredytów, dzięki wzrostowi wiarygodności finansowej,

-przezwyciężenie rysujące się upadłości firmy, wskutek naruszenia płatności finansowej /utraty zdolności do terminowego regulowania zobowiązań/ lub powstania strat;

-usunięcie skutków deprecjacji kapitałów własnych spowodowanej inflacją

Podmiot unoszący kapitał staje się współwłaścicieli przedsiębiorstwa i ma wpływ na podejmowanie decyzji. Znaczenie kapitału własnego jest dwojakie: spełnia on funkcję roboczą, czyli służy finansowaniu działalności przedsiębiorstw oraz funkcję gwarancyjną, stanowi gwarancję roszczeń dla wierzycieli.

Natomiast obcy udostępniony jest przedsiębiorstwu na czas ograniczony przez jego wierzycieli. Powinien być zwrócony w określonym terminie. Pełni tylko i wyłącznie funkcje roboczą, stanowi poszerzenie bazy finansowania i przez to pozwala na rozszerzenie rozmów działalności przedsiębiorstw.

Rys. 5

PODSTAWOWE ŹRÓDŁA KAPITAŁÓW.

Źródło: Witold Bień, Zarządzanie finansami w przedsiębiorstwie; Difin, Warszawa, 1996 r., str. 127.

Rys.6

Źródła pozyskiwania kapitału własnego i obcego.

Źródło: K.Znaniecka: "Zarządzanie finansami", Warszawa 1995 r.

Wpłaty udziałowców.

Zasadniczym źródłem wewnętrznym pozyskiwania kapitałów firmy są wkłady kapitałowe właścicieli, wnoszone w formie udziałów, subskrypcji akcji itp.

Tworzą one kapitał podstawowy, który nosi różne nazwy w zależności od formy organizacyjno-prawnej przedsiębiorstwa.

Może on nosić nazwy kapitału:

-założycielskiego

-udziałowego

-zakładowego

-akcyjnego

Kapitał ten znajduje się w bezterminowej dyspozycji firmy, a na ich zwrot udziałowcy mogą liczyć z zasadzie dopiero w momencie jej likwidacji, co nie znaczy, że w trakcie funkcjonowania nie może zmienić właściciela.

Ewentualne zmniejszenie kapitałów o statutowym charakterze w okresie funkcjonowania firmy wymaga specjalnej procedury prawnej uwzględniającej m.in. zabezpieczenie interesów jej wierzycieli.

Uzupełnienie kapitałów firmy może następować z dodatkowych wkładów kapitałowych udziałowców, jeżeli dotychczasowe wyniki finansowe firmy były satysfakcjonowane, a przedłużonej program rozwoju skierowany np. w formie prospektu emisyjnego do potencjalnych zawiera wiarygodną szansę wzrostu wartości firmy i zyskowności jej własnych kapitałów.

Znaczenie trudniej przychodzi pozyskiwanie dodatkowych wkładów kapitałowych od właścicieli w celu przezwyciężenia rysującej się niewypłacalności firmy, zwłaszcza gdy towarzyszą temu straty.

Wówczas przekonanie udziałowców o celowości zwiększenia kapitałów firmy musi być poparte wiarygodnym programem sanacji działalności przedsiębiorstwa, wskazującym zarówno na możliwość przezwyciężenia kryzysu jak i na uniknięcie utraty dotychczas zainwestowanych w firmie kapitałów własnych.

Inwestowanie w kapitał wymaga odpowiednich środków, których podstawowym źródłem są właśnie sumy wniesione przez właścicieli.

Wkłady właścicieli inwestowane są bezterminowo lub na z góry określony czas trwania przedsiębiorstwa. W wielu przypadkach wycofania wniesionych sum nie jest w ogóle możliwe przed jego rozwiązaniem.

W razie likwidacji przedsiębiorstwa obowiązuje jednak zasada pierwszeństwa regulacji zobowiązań wobec wierzycieli przed właścicielami.

Wnoszone sumy mogą przybierać formę:

-wkładów rzeczowych noszących wówczas nazwę aportów lub

-wkładów pieniężnych.

Wzrost kapitału własnego następuje- jeżeli taką możliwość przewiduje statut- w wyniku dodatkowych wpłat

wnoszonych przez dotychczasowych udziałowców bądź przyjmowania nowych.

Kapitał występuje w różnych postaciach i może się różnie nazywać i tak:

w przedsiębiorstwach jednoosobowych nazywa się- „kapitałem właściciela”

-w spółkach osobowych -„kapitałem udziałowym”

-w spółkach z ograniczoną odpowiedzialnością- „kapitałem zakładowym”

-w spółkach akcyjnych -„kapitałem akcyjnym”

Podwyższenie tych kapitałów może następować przez podwyższenie wkładów dotychczasowych wspólników, przyjęcie nowych. Dla każdego wspólnika prowadzone są osobne konta kapitałowe: wkład kapitałowy udziałowców odpowiada kwotom udziałowi w majątku zapisanym w księgach.

Wspólnicy mogą ustalić swoje udziały w stałym kapitale udziałowym.

Powiększenie kapitału odbywa się przez wygospodarowaną nadwyżką przychodów nad kosztami z działalności firmy. Może następować także w drodze przekształceń struktury majątkowej /np. sprzedaż zbędnych składników majątkowych/, poprzez sprawniejsze zarządzanie i efektywniejsze gospodarowanie czynnikami produkcji przez udostępnienie majątku przedsiębiorstwo osobom trzecim, odpisy amortyzacyjne itp. Znajduje to swój ostateczny wyraz w zysku pozostawionym do dyspozycji przedsiębiorstwa .

1.2.Zysk netto do dyspozycji firmy.

Drugim obok wpłat udziałowców źródłem wewnętrznym pozyskiwania.

Kapitał firmy jest wygospodarowany przez nią zysk netto.

Zysk ten zostaje pozostawiony do dyspozycji przedsiębiorstwa /tj. reinwestowanie w firmie/ i zostaje przeznaczony na pokrycie przyszłego ryzyko i umocnienie ogólnego standingu finansowego / np. na kapitał zasobowy, rezerwowy / lub na z góry określony cel np. na fundusz inwestycyjny.

Zysk brutto- podatek> zysk netto .

Rys. 7

Zysk netto i nadwyżka finansowa

Źródło: W.Bień Zarządzanie finansami w przedsiębiorstwie; Difin, Warszawa 1996 str.14

Firma, która osiągnęła zysk netto musi ten zysk przeznaczyć m.in. na:

-dywidendy

-zasilanie funduszy rezerwowych, zapasowych

-premie

-nagrody itp.

Dzięki pozostawieniu do dyspozycji firmy odpowiedniej części osiągniętego zysku pozwala na usunięcie skutków deprecjacji kapitałów własnych spowodowanej inflacją.

W przedsiębiorstwie niezbędne jest również prowadzenie polityki kształtowania i podziału zysku w sposób zapewniający co najmniej utrzymanie realnej wartości kapitałów własnych i umożliwiające uniknięcia ich deprecjacji.

Część kwoty zysku netto po wypłaceniu dywidend z akcji uprzywilejowanych pozostaje do dyspozycji władz przedsiębiorstwa.

Władze przedsiębiorstwa na wolnym zgromadzeniu właścicieli mogą podzielić zysk netto na dwie części:

-jedną przeznaczyć na wypłatę dywidend z akcji zwykłych

-drugą na cele inwestycje.

Zysk jest to rodzaj dochodu otrzymanego przez właścicieli firm i równa się różnicy między całkowitymi przychodami ze sprzedaży a całkowitymi kosztami poniesionymi na wytworzenie tych produktów.

Zysk netto uwzględnia nie tylko efekty działalności gospodarczej typowej dla danego przedsiębiorstwa, ale także ważne jest jego powiązanie z rynkiem finansowym, czyli z tzw. pozycjami nadzwyczajnymi oraz podatkiem np.

-podatkiem dochodowym

-podatkiem od ponad normatywnych wynagrodzeń

-obligatoryjną dywidendą

Maksymalizacją zysku netto są przede wszystkim zainteresowani właściciele firm, a to dlatego, że od jego wysokości zależy poziom wypłaconych dywidend, czyli dochodu uzyskiwanego z tytułu posiadania akcji /udziałów/ danej spółki.

Osiągnięty zysk netto przedsiębiorstw może przeznaczyć na inwestycje, które są wielkością nowo nabytego kapitału, a jednocześnie są instrumentem zwiększającym zasób dotychczasowego kapitału.

Firmy wykorzystują zdobyte zyski netto na inwestycje, które mogą przeznaczyć na zakup dóbr produkcyjnych, takich jak np.-maszyny i urządzenia. W głównej mierze służą one do prowadzenia i zwiększanie produkcji.

Obok wewnętrznych źródeł pozyskiwania kapitału występują również zewnętrzne źródła pozyskiwania kapitału i określone są jako kapitały obce.

Dzięki nim firmy pozyskują kapitał, który w obecnej sytuacji jest bardzo potrzebny dla rozwijania działalności gospodarczej danej firmy.

2.Źródła zewnętrzne pozyskiwania kapitałów.

Innymi obok źródeł wewnętrznych pozyskiwania kapitału są źródła zewnętrzne, które w większości są kapitałem obcym, pochodzącym z zewnątrz i udostępnionym przedsiębiorstwom na określony czas przez jego wierzycieli.

Kapitały obce mogą występować w formie:

-pożyczek

-kredytów bankowych

-innych rodzajów zobowiązań np. podatkowych.

Jeżeli źródła wewnętrzne są niewystarczające sięgamy po źródła zewnętrzne pozyskiwanie kapitałów, które poszerzają bazę finansowania i pozwalają na rozszerzenie działalności.

Do źródeł zewnętrznych pozyskiwania kapitału zarówno w literaturze przedmiotu jak praktyce zalicza się

a- długoterminowe zobowiązania / kapitały obce/ uzyskiwane z dwóch zasadniczych źródeł, tj.

-emisji obligacji na rynku papierów wartościowych /w Polsce źródło to nie jest jeszcze wykorzystywane/

-z kredytów bankowych głównie o inwestycyjnym charakterze

b- krótkoterminowe /bieżące/ zobowiązania w formie

-kredytów bankowych krótkoterminowych

-emisji krótkoterminowych papierów wartościowych

kredyty handlowe

inne zobowiązania np. leasing

Pożyczki zaciągane przy pomocy emisji obligacji stanowią najbardziej stabilne źródło pozyskiwania obcych kapitałów.

Dzięki obligacjom można uzyskiwać pożyczki na stosunkowo długie okresy; dłuższe aniżeli są w stanie oferować banki.

Długoterminowe kredyty zaciągane w bankach dotyczą z reguły zamierzeń inwestycyjnych związanych z powiększeniem lub modernizacją majątku trwałego.

Służą zatem na finansowanie zakupów nieruchomości, maszyn, urządzeń itp.

W praktyce kredyty długoterminowe udzielone przez banki nie przekraczają kilku lat, a więc nie mają stabilnego charakteru jak pożyczki obligacyjne.

Rozpatrując skalę i źródła niezbędnych obcych kapitałów krótkoterminowych, trzeba przede wszystkim dokonać przeglądu i oceny kształtowania się tych zobowiązań bieżących wobec kontrahentów , które stale występują w toku działalności firmy.

Zazwyczaj dzieli się na zobowiązania:

wynikające z normalnego cyklu rozliczeń, które służą finansowaniu majątku obrotowego, ale nie powodują konieczności ponoszenia z tego tytułu kosztów;

stanowiące kredyt handlowy, oznaczający odroczenie przez kontrahenta należnej mu płatności, co łączy się z dodatkowym kosztem.

Jednym z najbardziej popularnych źródeł pozyskiwania kapitału są kredyty bankowe, które jak sama nazwa mówi zaciągane są w bankach.

2.1. Bankowe kredyty.

Uzyskanie kredytu bankowego łączy się z zawarciem przez przedsiębiorstwo odpowiedniej umowy z kredytodawcą.

Występując o udzielenie kredytu przedsiębiorstwo formułuje swoje propozycje przeważnie w formie pisemnej, określając:

rodzaj i wysokość kredytu, jaki chciałby uzyskać

przeznaczenie kredytu /cel/

źródła: terminy spłaty kredytu

zabezpieczenie spłaty kredytu

Podstawowym celem udzielania przez banki kredytów jest dążenie do osiągnięcia zysków dzięki własnym kapitałom, wkładom /lokatom/ klientów oraz pożyczkom na rynku kapitałowym.

Towarzyszy temu dążenie do uniknięcia strat, jakie mogą występować w razie okresowej lub ostatecznej niewypłacalności kredytobiorców.

Bank dokonuje oceny zdolności płatniczej /kredytowej/ potencjalnego klienta.

Często wymaga dodatkowego zabezpieczenia w formie

a- zastawu np.: - papierów wartościowych;

- zapasów, towarów;

- hipoteki, tj. zastawa na nieruchomościach

b- poręczenia lub gwarancji zapłaty przez inny bank lub przedsiębiorstwo

Niezależnie od kredytów handlowych /wspomnianych wcześniej/ wiele przedsiębiorstw wykorzystuje na finansowanie działalności bieżącej kredyty obrotowe zaciągane w bankach na rachunku bieżącym lub kredytowym.

Kredyt na rachunku bieżącym może być uzyskany w banku, w którym firma taki rachunek posiada.

Jest to dogodna forma wykorzystania kredytu na pokrywanie przejściowo występujących niedoborów własnych środków pieniężnych, zamiast utrzymania na ten cel ich rezerwy.

Kredyt dostosowany jest automatycznie do faktycznych potrzeb płatniczych przedsiębiorstwa i spłacony w miarę wpływu środków na rachunek bieżący.

Niekiedy kredyt w rachunku bieżącym ma ograniczony charakter. Wówczas stanowi on upoważnienie firmy przez bank do podejmowania gotówki tylko na pokrycie przejściowego braku gotówki na wypłaty dokonywane z kas przedsiębiorstwa / np. wypłaty wynagrodzeń pracownikom/.

Kredyt na rachunku kredytowym- polega na ewidencji jego wykorzystania oprocentowania i spłat na oddzielnym rachunku bankowym.

Wówczas przedsiębiorstwo dysponuje samodzielnie rachunkiem bieżącym i z tego rachunku dopiero reguluje spłaty kredytu w terminach ustalonych w umowie.

Kredyt obrotowy może mieć celowy charakter, jeżeli jest przeznaczony na sfinansowanie z góry przedsięwzięcia np. sezonowe zakupy surowców do produkcji lub towarów przeznaczonych do sprzedaży.

Wariantem, tego kredytu jest linia kredytowa, przy której w umowie ustala się górny pułap wykorzystania /limit/ kredytu.

Po otwarciu linii kredytowej można z niej finansować powtarzające się transakcje.

Jest to tzw. kredyt odnawiany, przy którym nie określa się obowiązujących terminów spłat i rat wykorzystywanego kredytu, a jedynie termin końcowy jego funkcjonowania.

Specjalnym źródłem finansowania niektórych składników majątku obrotowego są kredyty sezonowe, które można uzyskać w banku na pokrycie zapasów płodów rolnych, ich przetworów /np. cukru/ lub przygotowania wyrobów do sezonowej sprzedaży /np. zapasów obuwia w okresie poprzedzającym lato/.

Jest to kredyt nieodnawialny, jego spłata powoduje wygaśnięcie kredytu.

Kredyt wekslowy polega na przyjęciu przez bank, w zamian za przekazaną do dyspozycji gotówkę, weksla własnego firmy lub obcego z indosem przedsiębiorstwa.

Bank przekazuje na rachunek bieżący firmy sumę przyjętego weksla pomniejszoną o dyskonto, tj. odsetki przypadające za okres od daty jego płatności oraz o ewentualną prowizję.

Kredyt taki ułatwia przedsiębiorstwu uzyskanie gotówki w przypadku sprzedaży, przy której przyjęto zapłatę wekslem od uzyskania gotówki w przypadku sprzedaży, przy której przyjęto zapłatę wekslem od odbiorcy.

Dla banku zabezpieczenie zwrotu kredytu w formie weksla stanowi swego rodzaju zabezpieczenie spłaty kredytu. Przy kredycie wekslowym bank pobiera odsetki z góry, tj. w momencie przyjęcia weksla do dyskonta, a nie z dołu jak to występuje przy innych kredytach.

Niekiedy bank nie udziela kredytu klientowi bez pośrednio, ale godzi się na akceptowanie wystawionych przez niego weksli trasowanych /tj. ciągnionych na bank/, przy założeniu ze remitent jest wystawca.

Może on wówczas regulować takim wekslem zobowiązania wobec kontrahentów lub zdyskontować go w innym banku.

Weksel przyjmowany jest bez zastrzeżeń, głównym dłużnikiem odpowiadającym w pierwszej kolejności za uregulowanie zobowiązania jest bank, który akceptował dokument.

On też wykupuje weksel, ale obciąża jednocześnie rachunek bieżący klienta /wystawcy weksla/.

Przy kredycie akteptacyjnym bank ponosi ryzyko finansowe z terminowym uregulowaniem zobowiązania, za co pobiera odpowiednie wynagrodzenie.

W celu ograniczenia ryzyka banki organizują udzielenie kredytów akcentacyjnych do klientów cechujących się solidnym wywiązywaniem ze zobowiązań płatniczych.

Z tego samego powoduje kredyt akcentacyjny udzielany jest poważnie tylko na przeprowadzenie określonej transakcji kupna towarów lub materiałów do wytworzenia wyrobów, po sprzedaży których kredyt jest spłacany.

Specjalną odmianą źródeł finansowania są kredyty preferencyjne, charakteryzujące się niższą stopą procentową w stosunku do normalnie pobieranej przez banki /rynkowej/, a często także dogodniejszym okresem spłaty.

Są one narzędziem interwencjonizmu państwowego w pośredniej formie, gdyż ich uzyskanie uzależnione są od spełnienia określonych warunków, wynikających z ustalonych przez rząd założeń polityki gospodarczej /np. podjęcie inwestycji umożliwiających stworzenie nowych miejsc pracy dla bezrobotnych i stworzenie rezerw zboża/.

Różnice wynikające z niższych w stosunku do normalnie pobieranych odsetek uzupełnia wówczas przeważnie budżet państwa, przekazując odpowiednie środki bankowi.

Specyficzną formą zapewnienie wypłacalności kontrahenta są

gwarancje rządowe.

gwarancje bankowe

Gwarancje rządowe polegają one na zobowiązaniu się odpowiedniego organu administracji centralnej do uregulowania zobowiązań, jeżeli kredytobiorca nie wywiąże się z nich w terminie /w szerszej skali gwarancje te występują w obrotach z zagranicą/.

Gwarancja bankowa polega na zobowiązaniu się przez bank do uregulowania wierzycielowi jego należności, jeżeli firma, której wypłacalność bank gwarantował nie wykonała w ogóle lub należycie umownego świadczenia.

Przy udzielaniu gwarancji bank określa przeważnie górną kwotą, do jakiej gotów jest uregulować wierzycielowi jego należność w razie niewypłacalności klienta.

Udzielenie przez bank gwarancji oznacz, iż przejmuje on ryzyko finansowe za swojego klienta wobec jego wierzyciela.

Niekiedy kontrahent przedsiębiorstwa wymaga od firmy gwarancji wydanej przez inny bank, niż ten któremu firma jest znana.

Wybrany przez kontrahenta bank gotów jest udzielić takiej gwarancji pod warunkiem przedłużenie mu gwarancji banku firmy.

Wówczas udzieloną przez bank gwarancją na podstawie gwarancji innego banku określa się mianem regwarancji

Obecnie występują też inne pozabankowe źródła pozyskiwania kapitałów, które często są korzystniejsze dla przedsiębiorstw i są przez nie wykorzystywane.

1.2.Pozabankowe źródła pozyskiwania kapitałów.

Obok kredytów bankowych występują też pozabankowe źródła pozyskiwania kapitałów wśród których możemy wyróżnić m.in.

-krótkoterminowe pożyczki zaciągane bezpośrednio na rynku

-faktoring, jako krótkoterminowe finansowani dostaw towarów i usług

-franczyzing, jest to udzielenie przez jedną osobę (dawca) drugiej osobie (biorca) zezwolenia, które upoważnia franczyzanta do prowadzenia działalności handlowej pod znakiem towarowym lub (nazwą franczyzera) oraz wykorzystywanie całego pakietu zawierającego wszystkie elementy niezbędne do prowadzenia przedsiębiorstwa.

-leasing jako źródło środków finansowych na inwestycja

-dla małych i średnich przedsiębiorstw

Większe firmy, cieszą --> [Author:SM] się odpowiednią popularnością i solidnością płatniczą / dotyczy to na przykład firm, który akcje notowane są na giełdzie papierów wartościowych/ mogą- zamiast korzystania z kredytu bankowego zaciągnąć krótkoterminowe pożyczki bezpośrednio na rynku pieniężnym dzięki emisji bonów pieniężnych.

Bony pieniężne są oferowane przez emitenta na rynku pieniężnym wg cen nominalnych, pomniejszonych jednak o z góry określone dyskonto.

Jednocześnie emitent zobowiązuje się do wykupu tych bonów według pewnej ceny nominalnej po upływie jednego ustalonego z góry terminu (np. jednego albo trzech miesięcy/ nie przekraczającego jednego roku) wówczas emisja i obrót tymi walorami nie podlega procedurze przewidzianej w ustawie o papierach wartościowych.

Operacje związane z emisją, sprzedażą i wykupem bonów są dość złożone i wymagają fachowej obsługi. Dlatego emitent zleca je z reguły wyspecjalizowanym w tej dziedzinie bankom lub domom maklerskim.

Wówczas tryb postępowania może być następujący:

-firma ubiegająca się o kredyt bezpośrednio na rynku pieniężnym zwraca się do odpowiedniego banku lub domu maklerskiego, wybieranego jako przyszłego potencjalnego organizatora emisji z propozycją jej obsługi, w razie pozytywnej oceny ustala maksymalną wielkość emisji (jej nominalną wartość) oraz negocjuje ze zleceniodawcą wysokość obciążanych go odsetek / stopa dyskonta/ i prowizji.

-po uzgodnieniu warunków emisji i zawarciu umowy z klientem o jej obsługę, organizator emisji bądź wykupuje cały pakiet bonów, przekazując ich równowartość nominalną zleceniodawcy pomniejszoną o dyskonto i należną prowizję / wówczas sprzedaje bony różnym nabywcom na własny rachunek/, bądź rozpoczyna sprzedaż bonów, przekazując uzyskane środki pomniejszone o pro wizę zleceniodawcy

-organizator emisji prowadzi z reguły wtórny obrót bonami , tj. ich skup i sprzedaż przed upływem terminu wykupu emitent

-w dzień przed datą wykupu bonów emitent stawia do dyspozycji organizatora emisji kwotą niezbędną na pokrycie zobowiązania .

Przedstawiony system zaciągania kredytów bezpośrednio na rynku pieniężnym ma szereg zalet w porównaniu do kredytów bankowych, ponieważ:

-umożliwia zaciąganie pożyczek na większą skalę, gdyż nabywcami bonów może być wiele banków oraz innych inwestorów.

-koszt tak pozyskiwanych kredytów jest przeważnie niższy od kosztów kredyt bankowego, gdyż marża pobierana przez organizatora emisji jest z reguły mniejsza od marży doliczanej przez bank na pokrycie swych kosztów;

-cykliczne powtarzanie emisji bonów komercyjnych w terminach poprzedzających spłatę poprzednich emisji umożliwia niekiedy przekształcenia tak pozyskiwanego kredytu w kredyt długoterminowy.

Istota faktoringu polega na krótkoterminowym finansowaniu dostaw i usług przez podmiot, którym pośredniczy w procesie rozliczeń finansowych pomiędzy dostawcą a odbiorcą.

Faktoring opiera się na bez włocznej wypłacie równowartości zbywalnych należności. Można powiedzieć, że faktoring podobnie jak kredyt stał się powszechnie stosowanym instrumentem finansowym.

Faktor zobowiązuje się na mocy umowy do stałego nabywania - na zasadzie sesji- wszystkich należności dostawcy z tytułu realizowanych przez niego dostaw.

Faktor nabywca na własność dokumenty finansowe /faktury, noty obciążeniowe/ i płaci za nie w ustalonym trybie. To on nabywca wszelkie prawa do należności, w tym prawa do odsetek z tytułu opóźnień w płatnościach.

Nabywając jednak prawo do ściągania należności, faktor ponosi ryzyko związanie z ewentualnym brakiem zapłaty.

Faktoring konstytuowany jest przez dwie usługi.

-finansowanie czyli bezzwłoczna zapłata gotówką za nabywane dokumenty finansowe.

-inkaso nabytego długo.

Zarządzanie dochodami i prowadzenie księgowości traktowane jest jako dodatkowe, oddzielnie płatna usługa.

Franczyzing formuły przedsiębiorstwa jest to udzielanie przez jedną osobę ( franczyzera ) drugiej osobie ( franczyzantowi ) zezwolenie, które upoważnia franczyzanta do prowadzenia działalności handlowej pod znakiem towarem lub nazwa firmową franczyzera, oraz wykorzystanie całego pakietu zawierającego wszystkie elementy niezbędne do tego, aby nie przeszkolona wcześniej osoba mogła być wprowadzona do przedsiębiorstwa zaprojektowanego i utworzonego przez franczyzera oraz by mogła prowadzić to przedsiębiorstwo przy stałej pomocy na z góry ustalonych zasadach. Na formułę przedsiębiorstwa składają się:

kompletna koncepcja przedsiębiorstwa ;proces wprowadzania i szkolenia we wszystkich aspektach działalności przedsiębiorstwa zgodnie z przyjętą koncepcją; stała pomoc.

Franczyzing może nie wywołać znaczących zmian w strukturze działalności, jeżeli wybory wytworzone w ramach zawartej umowy franczyzingowej skierowane zostaną na nowe rynki, a dotychczasowa produkcja zostanie utrzymana. Celem takich umów może być też stopniowe wycofanie się z działalności w nisko efektywnych segmentach, co z czasem doprowadzi do ich likwidacji.

Leasing- wynajem obiektów majątku trwałego, zapewniającego prawo użytkowania, które stanowi w istocie źródło finansowania działalności firmy o odrębnej właściwości, zbliżone do zaciągania zobowiązań długoterminowych.

Leasing oznacza upoważnienie przez właściciela składników majątkowych- udzielone na podstawie umowy określonej firmie - do użytkowania tych składników w ustalonym okresie w zamian za uzgodnione ratalne opłaty.

Jest on alternatywną formą eksploatacji obiektów majątku trwałego w formie najmu.

Szerzej o leasingu będzie mowa w następnym rozdziale mojej pracy, gdzie przedstawię go jako wzbogacenie alternatywnych źródłem finansowania działalności przedsiębiorstwa oraz ich wzrost konkurencyjności.

3.Koszt kapitału przedsiębiorstwa (firmy).

Każde z wymienionych wcześniej źródeł pozyskiwania kapitału przedsiębiorstwa ma specyficzny dla siebie koszt kapitału, który jest przedmiotem szczególnego zainteresowania przedsiębiorstwa .

Koszt kapitału przedsiębiorstwa jest ściśle powiązany z wartością przedsiębiorstwa im wyższym koszt kapitału tym niższa wartość przedsiębiorstwa.

Koszt kapitału podobnie jak koszty działalności operacyjnej, powiększa wartość środków pieniężnych wychodzących z przedsiębiorstwa.

Środki te przedsiębiorstwo przekazuje w postaci odsetek, dywidend posiadaczom papierów wartościowych

Spoglądając na wartość kapitału z punktu widzenia przedsiębiorstwa emitującego obligacje i akcje oraz posiadającego te papiery wartościowe w obiegu, należy podkreślić, że podstawą oceny kosztów kapitału stanowi wymagana przez inwestorów stopa zwrotów z kapitału.

Wymagana stopa zwrotu z kapitału jest rezultatem zderzenia dwóch czynników:

-wartości wewnętrznej kapitału

-oczekiwanych przepływów pieniężnych

Ma ona wpływ na trzy podstawowe składniki kapitału firmy tj. obligacje, akcje uprzywilejowane i akcje zwykłe

Wpływ ten nie jest wpływem bezpośrednim, gdyż weryfikatorem wielkości kosztów kapitału wynikających z wymaganej stopy zwrotu z tego kapitału są:

-podatek dochodowy

-koszty emisji kapitału

Zależności te przedstawione rys. 5

Analizując trzy wskazane źródła kapitału przedsiębiorstwa, wykażemy ich związek z wymaganymi stopami zwrotu z tych kapitałów, które są funkcją ryzyka.

Koszt obligacji jest wymaganą przez nabywcę tego papieru wartościowego stopą zwrotu skorygowaną o koszty emisji obligacji i podatek dochodowy.

Podatek dochodowy odgrywa bardzo ważną rolę w koszcie obligacji, gdyż odsetki od obligacji są wielkością pomniejszającą zysk netto.

Rys. 5

Wymagana stopa zwrotu z kapitału a jego koszt.

Źródło: Jan Duraj; Przedsiębiorstwo na rynku kapitałowym; PWE, Warszawa 1997, str. 177

Oczekiwana stopa zwrotu z kapitału jest powiązana z ryzykiem określonego kapitału. Zapis matematyczny sposobu określania wymaganej dochodowości akcji interpretowanej jego koszt kapitału akcyjnego zwykłego wygląda następująco:

Er = Krf + Bi * (Km - Krf )

Gdzie

Er - oczekiwana stopa zwrotu z kapitału;

Bi - współczynniki ryzyka B dla i - tego kapitału;

Km- oczekiwana stopa zwrotu z portfela rynkowego;

Krf - stopa zwrotu z papieru pozbawionego ryzyka;

(Km - Krf ) - oczekiwana premia ryzyka z jednostki ryzyka rynkowego.

Dla wielu przedsiębiorstw obligacje są jednym z najważniejszym źródeł długoterminowego zasilania tego przedsiębiorstwa, a wymaganą stopę zwrotu z obligacji nazywa się dochodowością wykupu obligacji.

Dochodowość tę tworzy przeciętna roczna stopa zwrotu, którą inwestor otrzymuje z tytułu zakupu i posiadania obligacji do czasu jej sprzedania.

W praktyce działania przedsiębiorstwa na rynku kapitałowym problemem obliczenia kosztu obligacji ponoszonego przez przedsiębiorstwo komplikuje się z dwóch powodów.

Po pierwsze dość często obligacje są przedmiotem handlu po cenie różnej od ceny nominalnej. Przedsiębiorstwa mogą emitować obligacje z wysoką stopą dyskontową.

Emitent ustala niską procentową stopę kupowaną obligacjami a następnie oferuje je z bardzo dużym dyskontem w stosunku do wartości nominalnej.

Inwestorzy, kupując te obligacje otrzymują duże przypływy pieniężne w chwili wykupu tych papierów wartościowych.

Po drugie problem wynika z kosztów emisji obligacji, na które składają się m.in. opłaty bankowe, koszty drukowania zaświadczeń, koszty czynności prawnych itp.

Zyski przedsiębiorstwa z emisji obligacji będą więc mniejsze od ceny emisyjnej.

Koszt akcji uprzywilejowanych jest wymaganą przez inwestorów stopę zwrotu z tego kapitału.

Stopa ta jest wyższa od stopy oprocentowania obligacji, gdyż akcjonariusze ci spotykają się z większym ryzykiem niż posiadacza obligacji.

Oceniając koszt akcji uprzywilejowanych przyjmijmy model ciągłej wartości dywidendy.

Przedsiębiorstwo ustala stałą dywidendę z akcji uprzywilejowanych, więc inwestor kupując te akcje nabywa ciągły strumień dywidendy.

Dywidendy zmniejszają kwotę zysku netto i traktować je należy jako koszt uprzywilejowanego kapitału akcyjnego.

Koszt zysków zatrzymanych- obliczamy wykorzystując ocenę wymaganej przez akcjonariuszy stopą zwrotu. Akcjonariusze ponoszą koszt alternatywny wówczas, gdy przedsiębiorstwo zatrzymuje zyski w ich imieniu. Zyski te w ten sposób stają się kosztem kapitału.

Przedsiębiorstwo emituje akcje zwykłe wówczas, gdy wynika to z potrzeby sfinansowania określonych przedsięwzięć lub też kiedy jego potrzeby funduszowi przekraczają wartość wewnętrznych źródeł zasilania finansowego.

Na kapitał przedsiębiorstwa składają się obligacje, akcje uprzywilejowane i akcje zwykłe, możemy zauważyć, że wraz ze zmianą stopy zadłużenia zmienia się przeciętny koszt kapitału.

Jeśli firma ma zobowiązania długookresowe w strukturze kapitałowej, to zmienia się także przeciętny koszt kapitału ze względu na zmianę ryzyka finansowego.

Ryzyko finansowe- dotyczy niepewności otrzymania przyszłych zysków netto, których część przeznacza się na spłacenie odsetek od długów.

Ze wzrostem długu w strukturze kapitałowej przedsiębiorstwa zmienia się zdolność przedsiębiorstwa do jego obsługi i to prowadzi do potrzeby zwiększenia stopy zwrotu z nowych emisji obligacji.

W ten sposób wzrost wspierania finansowego powiększa koszt nowego długu kapitałowego przedsiębiorstwa i tym samym koszt długu netto zmienia się wraz ze zmianami stopy zadłużenia przedsiębiorstwa.

Koszt akcji zwykłych wzrasta szybciej niż koszt zobowiązań długookresowych na wszystkich poziomach zadłużenia.

Maksymalizacja wartości rynkowej przedsiębiorstwa jest równoznaczna z osiągnięciem najniższego średniego ważnego koszt kapitału.

Koszt ten możemy wyrazić za pomocą następującej formuły.

Ke' = Ke + ( Ke - Ki ) * ( 1 - ta ) * D / E

gdzie :

Ke'- koszt kapitału własnego przedsiębiorstwa angażującego kapitały obce,

Ke - koszt kapitału własnego przedsiębiorstwa bez kapitałów obcych

ki- koszt kapitału obcego netto

ta- stopa podatku dochodowego,

D/E- stopa zadłużenia przedsiębiorstwa.

Przedstawione na rys. 9 zależności między stopą zadłużenia firmy, a średnim ważonego kosztem kapitału wskazują, że istnieją trzy główne fazy zmian tego kapitału:

-spadku

-wartości minimalnej

-wzrostu

Faza spadku -następuje wówczas, gdy skala wzrostu obsługi długu jest zbyt mała, aby mogła uszczuplić pieniężne zasoby przedsiębiorstwa.

Wykorzystuje ono w tedy najczęściej tani dług zamiast kosztownych akcji.

Najmniejsza wartość ważnego kosztu kapitału- określa optymalną strukturę kapitału, tj. taką strukturę przy, której następuje maksymalizacja wartości rynkowej przedsiębiorstwa.

Zostaje wtedy zminimalizowana stopa dyskonta, którą używamy do znalezienia wartości zaktualizowanej przyszłych przepływów pieniężnych.

Faza wzrostu średniego ważnego kosztu kapitału- spowodowana jest zwiększeniem ryzyka po przekroczeniu określonego poziomu zadłużenia.

Wzrasta też ryzyko upadku przedsiębiorstwa i akcjonariusze dają wyższe premie do swojej wymaganej stopy zwrotu.

Wzrost kosztów obsługi długu i wymaganej stopy zwrotu zmniejszania przypływu pieniężnej, a zatem maleją oczekiwane dywidendy i spadają zarówno wartość rynkowa przedsiębiorstwa, jak i cena akcji zwykłych.

Przedsiębiorstwo może jednak kontrolować i wpływać na kształtowanie się średniego ważnego kosztu kapitału przez analizowanie, selekcjonowania inwestycji kapitałowych oraz określenie wydatków służących do ich realizacji.

Inwestycje kapitałowe wymagają dużych funduszy i przedsiębiorstwa muszą ostrożnie je planować.

Planując wzrost kapitału niezbędnego do sfinansowania określonych projektów inwestycyjnych przedsiębiorstwo musi przestrzegać tej struktury (struktury optymalnej) przy każdym kolejnym powiększeniu kapitału.

Rys. 9

Średni ważony koszt kapitału a wartość przedsiębiorstwa

L opt. Zadłużenie ( L )

Źródło: Jan Duraj; Przedsiębiorstwo na rynku kapitałowym, PWE, Warszawa 1997, str. 191

Powinno to trwać dopóty, dopóty średni ważny koszt kapitału lub krańcowy koszt kapitału zrównają się ze stopą zwrotu z inwestycją.

Innymi słowami średni ważony koszt kapitału lub krańcowy koszt kapitału zrównując się ze stopą rentowności inwestycji, stanowi swoisty próg rentowności inwestycji, którego przedsiębiorstwo nie powinno przekraczać z uwagi na to, że każdy dodatkowy wydatek kapitałowy poniesiony na realizację kolejnego projektu inwestycyjnego przynosi straty.

Krańcowy koszt kapitału jest kosztem ostatniego wzrostu kapitału przeznaczonego na sfinansowanie inwestycji z zachowaniem optymalnej proporcji długu i kapitału akcyjnego przedsiębiorstwa.

Nie jest on równoznaczny z średnim ważonym kosztem kapitału.

Wiedząc już co to jest kapitał, jaka powinna być jego struktura oraz jak można je pozyskiwać dzięki różnym źródłom (zew i wew) i związanych z ich pozyskiwaniem kosztów , możemy więcej uwagi poświęcać leasingowi, który jest jednym z propozycji pozyskiwania nowych źródeł kapitału obcego.

Rozdział III

Leasing jako alternatywna forma pozyskiwania kapitału obcego.

1.Pojęcie leasingu.

Przedsiębiorstwo, gromadzi niezbędne do prowadzenia działalności rzeczowe składniki majątkowe ich nabywanie na własność w celu zapewnienia sobie możliwości ich użytkowania.

Oznacza to jak dowodzą tego rozważania I V-ego rozdziału niniejszej dysponowania własnymi lub obcymi kapitałami niezbędnymi na sfinansowanie nabywanego na własność majątku.

W ostatnich latach obserwujemy rezygnację z nabywaniem na własność obiektów w majątku trwałego /np. maszyn i urządzeń, środków trwałych itp./ na rzecz ich wynajmu, zapewniającego prawo użytkowania na zasadach leasingu

Leasing jest nową - powstałą w Stanach Zjednoczonych A.P. na początku lat 50-siątych formą obrotu środkami trwałymi odbiegającą od trzech głównych form obrotu gospodarczego:

kupna-sprzedaży

dzierżawy lub najmu

Nowym elementem jest tu zastosowanie form dzierżawy lub najmu w odniesieniu do użytkowania środków trwałych, alternatywnie w stosunku do kupna, przy czym punkt ciężkości tego zjawiska w obrocie środków trwałych wyraża się tym, że zamiast dotychczasowej tradycyjnej lub wynajmowania tych dóbr przy pomocy przedsiębiorstw trudniących się nie tylko pośrednictwem, ale gdy przedmiotem transakcji są dobre produkcyjne.

Jest on również szczególną formą finansowania inwestycji, umożliwiający przedsiębiorstwu uzyskanie potrzebnych dóbr produkcyjnych nie na drodze ich kupna lecz oddanie tych dóbr do dyspozycji przedsiębiorstwa za zapłatą umownego czynszu.

To określenie pochodzenie z j angielskiego nie ma dotychczas w języku polskim odpowiednika rodzinnego. Najbliższe mu polskie określenie najem lub „dzierżawa”, które jednak nie w pełni są specyficznymi cechami leasingu..

Słowo „leasing” pochodzenia amerykańskiego i wywodzi się z angielskiego słowa lease, oznaczającego dzierżawę lub najmu.

Inaczej leasing oznacza upoważnienie przez właściciela składników majątkowych- udzielone na podstawie umowy określonej firmie- do użytkowania tych składników w ustalonym okresie w zamian za uzgodnienie ..... opłaty.

Dzięki leasingowi finansowane inwestycje nie wymagają konieczności angażowania dużych środków na ich zakup.

Umożliwia on realizację inwestycji bez nakładów kapitałowych, ponieważ koszty użytkowania sprzętu, będącego przedmiotem umowy, są pokrywane z bieżących przychodów firmy, uzyskanych dzięki jego użytkowaniu.

Leasing stanowi specyficzny rodzaj kredytu rzeczowego, który polega na określonym korzystaniu za opłatą z danego dobra materialnego.

Jest on nowoczesną, ale dość skomplikowaną konstrukcją, polegającą na finansowaniu inwestycji przy niewystarczającej ilości kapitału własnego.

Prawidłowe wykorzystanie leasingu wymaga spełnienia koniecznych warunków, również w otoczeniu przedsiębiorstw. Najważniejsze jest stabilna gospodarka charakteryzująca się niską stopą inflacji.

Ekonomiczny sens leasingu wyraża się w możliwości trwałego korzystania z dóbr o charakterze produkcyjnym w celu dalszego użycia ich do prowadzenia działalności gospodarczej w zamian za opłatę pieniężną /ratę

leasingową/.

Leasing, najogólniej polega na okresowym umożliwieniu odpłatnego korzystania z określonego dobra.

W transakcji leasingowej zazwyczaj występują dwie strony:

-leasingodawca, lessor tj. właściciel aktywów będących przedmiotem transakcji zwany także leasigodawcą oraz

- leasingobiorca, lessee tj. użytkownik tych aktywów zwany niekiedy leasingobiorcą.

Tak więc w ramach leasingu leasingobiorca uzyskuje możliwość użytkowania rzeczy będącej przedmiotem umowy, nie nabywca natomiast prawa własności tej rzeczy i prawa to pozostaje przy leasigodawcy.

Przedmiotem leasingu mogą być w zasadzie wszystkie aktywa, a nawet personel.

Transakcja leasingu ma charakter założony /nie jest to tylko umowa między leasingodawcą a leasingobiorccą/.

Składają się na jeszcze inne umowy np. umowa- sprzedaży z dostawcą sprzętu, umowa z bankiem finansującym transakcję o wykup wierzytelności, umowa ubezpieczenia leasingowego sprzętu itd.

Zasadniczym jednak elementem jest umowa leasingu.

Transakcją leasingu trzeba więc traktować jako operację handlową, na którą składa się wiele aktów prawnych i zdarzeń.

Tak jak wiele jest umów składających się na transakcję leasingu, wiele występuje w niej podmiotów, którymi są w szczególności:

-leasingodawca

-leasingobiorca

-poręczyciele leasingobiorcy /o tym czy potrzebni są poręczyciele /o tym czy potrzebni są poręczyciele, umowa leasingowa/,

- dostawca sprzętu

- bank

- towarzystwo ubezpieczeniowe.

Rys. 10

Schemat klasycznej umowy leasingu operacyjnego

Źródło: D. Załupka, M. Żyniewicz Zanim podpiszesz umowe leasingu, Wrocław 1995 r., str.10,

Występuje kilka podstawowych zasad niezbędnych w leasingu wśród, których możemy wyróżnić:

1.Klient wskazuje dokładnie sprzęt i dostawcę.

2.Klient- leasigobiorca uzgadnia z leasingodawcą warunki umowy. Leasingodawca sprawdza zdolność kredytową klienta.

3.Jeżeli klient nie spełnia warunków stawianych przez firmę co do wypłacalności, może przedstawić poręczyciele, który te warunki spełni.

4. Leasingodawca pobiera od klienta pierwszą opłatą leasingową /czynsz inicjalny / i inne opłaty /manipulujące, prowizję, kaucję itp./.

5. Leasigodawca kupuje od dostawcy wskazany sprzęt i przekazuje go klientowi /często klient odbiera sprzęt bezpośrednio u dostawcy/.

6.Klient ukazuje sprzęt i płaci leasingodawcy raty- czynsze leasingowe /najczęściej są to co miesięczne opłaty o równej wysokości lub malejące/.

7. Gdy transakcja finansowana jest przez bank, leasingodawca bezpośrednio po zawarciu umowy z klientem sprzedaje bankowi przyszłe czynsze /wierzytelności/ jakie ma on zapłacić. Dzięki temu uzyskuje zwrot części lub całości środków jakie przeznaczył na zakup sprzętu.

8. Przedmiot leasingu ubezpieczony jest przez współpracujące z firmą leasingową towarzysko towarzystwo ubezpieczeniowe, koszt ubezpieczenia zawarty jest w cenie leasingu lub leasingobiorca ubezpiecza sprzęt na własną rękę.

9. Po zakończeniu okresu leasingu klient oddaje sprzęt leasigodawcy /najczęściej/ jednak firma leasingowa sprzedaje sprzęt wskazanemu przez klienta nabywcy, w szczególnym przypadku może być nim on sam.

W miarę upowszechnienia się leasingu krystalizuje się specjalizacja firm zajmujących się leasingiem.

Najczęściej wypożyczane w ramach leasingu przedmioty i obiekty charakteryzują się dużą trwałością, przez co mogą być użytkowane przez więcej niż jednego użytkownika, stosunkowo łatwo dają się przemieszczać i mają wartość niezależną od przedsięwzięcia, w którym są aktywnie angażowane itp.

Przedmiotem leasingu mogą być następujące grupy obiektów;

-dobra konsumpcyjne /np. aparaty telewizyjne, samochody, jachty/. Z tej formy leasingu korzystają zazwyczaj osoby prywatne, a dzierżawiony obiekt nie służy w zasadzie do celów zarobkowych.

-dobra inwestycyjne /np. środki transportu, maszyny produkcyjne i biurowe/. Z takiego leasingu korzystają głównie przedsiębiorstwa. Obiekt leasingowy służy celom zarobkowym. Czas trwania umowy odpowiada na ogół bardzo ostrożnie ocenianemu okresowi użytkowości dobra

-dobra będące nieruchomościami /np. budynki fabryczne, hale magazynowane, domy towarowe/, które cieszą się coraz większym zainteresowaniem.

W praktyce gospodarczej można charakteryzować poszczególne umowy leasingu stosując różnorodne kryteria.

Najważniejsze cechy umów leasingu pozwalają w ten sposób na wyodrębnienie ich podstawowych typów.

2.Kryterium podziału leasingu.

Podstawowe kryteria podziału leasingu będą przedmiotem dalszej części pracy, gdzie zostaną przedstawione typy umów najbardziej znanych i z których najczęściej korzystają klienci i przedsiębiorstwa.

W gospodarce rynkowej występuje wiele różnych kryteriów według, których możemy wyodrębnić różne rodzaje leasingów.

Do podstawowych możemy zaliczyć:

a-kryterium podmiotu występującego w roli leasingodawcy oraz skutków tego w zakresie powiązań między stronami umowy leasingowej i w którym wyróżnia się:

-leasing bezpośredni

-leasing pośredni

b- za względu na zakres obowiązków podmiotów umowy leasingowej wyróżnia się:

-leasing czysty

-leasing pełny

c- ze względu na czas trwania umowy leasingowej możemy wyróżnić:

-leasing krótkoterminowy

-leasing długoterminowy

d- ze względu na co to jest przedmiotem umowy:

-leasing nieruchomości

-leasing ruchomości

e- ze wzglądu na formę, w jakiej występuje wyróżniamy:

-leasing finansowy

-leasing operacyjny

Obecnie w toku rozwoju gospodarczego pozostaje wiele alternatywnych form leasingu; takich jak:

-leasing zwrotny

-leasing towarowy

-leasing prywatyzacyjny

-leasing tzw.” z góry”

-leasing sprzedaży i inne

2.1. LEASING FINANSOWY I OPERACYJNY.

W krajach gdzie leasing jako forma obrotu finansowego została wykształcona najwcześniej mamy do czynienia z następującymi rodzajami leasingu.

leasing finansowy

leasing operacyjny

Leasing finansowy /określony w terminologii angielskiej jako financig lease / oznacza, że leasingodawca jest podmiotem finansującym leasingobiorcę, zwany inaczej kapitałowym.

Potencjalny leasingobiorca wskazuje firmie leasingowej potrzebne mu maszyny lub urządzenia, a ta kupuje je i oddaje w leasing.

Dostawa przedmiotu leasingu jest zwykle dokonywana przez producenta bezpośrednio leasingioborcy. W ten sposób leasingodawca jest tylko pośrednikiem finansującym i unika problemów związanych ze składowaniem dostarczanych maszyn i urządzeń będących przedmiotem leasingu.

Czas trwania umowy jest równy lub zbliżony do długości okresu używalności wyposażenia będącego przedmiotem umowy. Raty leasingowe pokrywają cały lub prawie cały koszt uzyskania przedmiotu oraz zapewniają zysk.

Zazwyczaj leasigobiorca nie bierze na siebie powinności i kosztów związanych z bieżącą eksploatacją.

Jeżeli leasingodawca podejmuje się ich i ponosi związane z tym koszty, to są one przedmiotem odrębnej umowy. W ramach leasingu finansowego odstąpienie od umowy przed uzgodnionym terminem jest obwarowane szczególnie represyjnym /dla leasingobiorcy/ warunkami.

W transakcjach leasingu finansowego mogą się pojawić ustalenia umożliwiające leasingobiorcy zakup dzierżawionego dobra po upływie okresu ważności umowy na warunkach uzgodnionych w umowie.

Leasing finansowy - łączy się w długoterminowe umowy najmu, zawarta na okres zbliżony w zasadzie do okresu ekonomicznego zużycia obiektu ( np. leasing samochodowy na okres przewidywanego ich sprawnego przebiegu.

Przy leasingu finansowym użytkownik obiektu, a nie jego właściciel ponosi koszty remontów, konserwacja itp. Opłaty należne właścicielowi są skalkulowane tak iż pokrywają pełne koszty nabycia składników majątkowych oraz akceptowany przez użytkowników zysk właściciela.

Jednocześnie umowa przewiduje często prawo pierwokupu wynajmowanego obiektu po jej wygaśnięciu - za stosunkowo niewielką kwotę.

W leasingu finansowym dopuszczalne jest odstąpienie od umowy przed upływem uzgodnionego wcześniej terminu. Zastrzega się przy tym, że wydatki związane z wcześniejszym ( upływem uzgodnionego terminu ) wygaśnięciem umowy ponosi lesingobiorca.

Przedmiotem kontraktu leasingu finansowego może być różnego rodzaju wyposażenie - nowe i używane.

W przypadku nowych rzeczy przedmiotem leasingu musi być spełniane co najmniej jeden z poniższych warunków:

w treści umowy powinien znaleźć się zapis o przeniesieniu prawa własności przedmiotu umowy na leasingobiorcę po upływie terminu obowiązywania umowy;

w umowie należy zastrzec prawo leasingobiorcy do zakupu przedmiotu umowy po jej zakończeniu;

okres obowiązywania umowy stanowi co najmniej 75 % przewidywanego czasu użytkowania wyposażenia

suma wartości bieżącej i minimalnych opłat leasingowych stanowi co najmniej 90% rynkowej wartości przedmiotu umowy

Drugą formą leasingu obok leasingu finansowego występującą najczęściej na rynku jest leasing operacyjny.

W leasingu operacyjnym ( operating lease lub true lease ) leasingoradca korzysta z przedmiotu leasingu przez pewien okres, który jest krótszy niż normalny czas użytkowania tego przedmiotu Tym samym czynsz, który jest płacony nie wystarcza do spłacenia kosztu tego przedmiotu.

Leasingodawca zatem, aby uzyskać określone korzyści finansowe musi zawierać kolejne umowy bądź też dokonać sprzedaży leasingowego wyposażenia.

W ramach leasingu operacyjnego dopuszcza się prawo wypowiedzenia umowy co oznacza odejście od charakterystycznego dla tego typu transakcji rygoru czasowego ( zazwyczaj są to umowy na czas oznaczamy bez możliwości wypowiedzenia ).

Ryzyko inwestycyjne ponosi tu leasingodawca, dlatego też przyjmuje na siebie obowiązek konserwacji oraz dokonania przeglądów, napraw itp.

Ten rodzaj leasingu jest domeną producentów, którzy mając możliwość świadczenia pełnego serwisu technicznego są lepiej przygotowań do ponoszenia tego typu ryzyka niż np. typowe spółki leasingowe.

Zwykle w tego typu umowach nie przewiduje się możliwości nabycia wydzierżawionego przez leasingowego sprzętu.

Leasing operacyjny, zwany również usługowym, obejmuje z reguły okres umowy ( najmu ) składania majątkowego stosunkowo krótki, dlatego opłaty leasingowe pobierane od nowych obiektów od danego użytkownika nie mogą pokrywać pełnych kosztów inwestycji ze względu na krótszy od żywotności obiektu okres wynajmu.

Możliwość wcześniejszego zakończenia stosunku prawnego ( odstąpienie od umów przed terminem ich obowiązywania ) znaczenie ponosi atrakcyjność tego leasingu i jego możliwości, nie narażając ich na ponoszenie strat z tytułu używania przestarzałych lub nieatrakcyjnych urządzeń.

Uważne śledzenie zmian na rynku i nowość technicznych dodaje dynamiki leasingowi operacyjnemu, zwiększa konkurencyjność i może zapewnić zwiększenie dochody leasingowe.

Rys. 11

Podstawowe cechy leasingu operacyjnego i kapitałowego.

Źródło: Witold Bień Zarządzanie finansami w przedsiębiorstwie, Difin, Warszawa1996 r., str.205

Obie formy leasingu przewidują, iż własność obiektu ponosi koszty amortyzacji wyliczone do kosztów uzyskania przychodów z tytułu wynajmu.

2.2 Leasing bezpośredni i pośredni.

W transakcji leasingowych może występować różna liczba podmiotów z tego względu możemy wyróżnić leasing:

bezpośredni;

pośredni.

Ze względu na liczbę podmiotów występujących w transakcji możemy wyróżnić:

Leasing bezpośredni, kiedy producent ( dostawca ) sprzętu jest jednocześnie leasingodawcą. W naszym kraju ta forma finansowa jest mało popularna, stosując ja nieliczne firmy;

Leasing pośredni, znacznie częściej spotykany polegający na tym, że między producentem i klientem jeszcze firma leasingowa, która kupuje sprzęt od producenta, a następnie oddaje go w leasing klientowi.

W obu tych przypadkach możliwe jest wystąpienie dodatkowego podmiotu jakim jest bank finansujący transakcję ( tak najczęściej dzieje się w naszym kraju ).

Wyspecjalizowana firma leasingowa by pozyskać środki na sfinansowanie transakcji zaciąga kredyt bankowy.

Zwrot ten pożyczki zabezpieczą jest z reguły częścią lub całością wierzytelności. Leasingodawcy względem leasingobiorcy powstałych na moc umowy leasingu ( leasingodawca sprzedaję wierzytelność swojego klienta ).

Możemy też spotkać się z transakcja leasingu gdzie bank występuje jednocześnie jako leasingodawca i podmiot finansujący umowę.

Leasing bezpośredni - polega na tym, że sam producent w celu roszczenia swoich obrotów uruchamia dodatkowo ( jako alternatywny wariant swojej polityki zbytu ) wynajem produkowanych przez siebie maszyn i urządzeń bezpośrednio leasingobiorcy

Obejmuje on wszystkie umowy, w którym sam producent oddaje wytworzone przez siebie środki produkcji do korzystania w zamian za zapłatę czynszu

Dla leasingobiorcy ta forma korzysta jest wówczas, kiedy uzyskuje on środki produkcji na lepszych warunkach niż przy udziale w transakcji pośredników ( firm ) leasingowych.

Podstawowe cechy leasingu operacyjnego i kapitałowego

Obie formy leasingu przewidują, iż właściciel obiektu ponosi koszty amortyzacji wyliczone do kosztów uzyskania przychodów z tytułu wynajmu.

Leasingodawca może ta drogą zapewnić sobie większy zbyt swoich produktów na rynku jeżeli ma dobrą kondycję finansową umożliwiającą mu oczekiwanie na pełną opłatę rat leasingowych.

Funkcję producenta może oczywiście pełnić firma handlowa, która jest jego przedstawicielem.

Użytkownik dokonuje jednak transakcji z firmą handlową tak, jakby dokonywał tego bezpośrednio z producentem.

Rys. 12

Schemat transakcji leasingu bezpośredniego

Źródło: Paweł Poderecki; Leasing charakterystyka prawna umowy. Kraków 1993 str. 10

Leasing pośredni - istotą jego jest to, że między producentem a ostatecznym użytkownikiem działa specjalizujące się przedsiębiorstwo, które nabywa maszyny od producenta i wynajmuje je klientowi.

Charakteryzuje się tym, że uczestniczą w nim co najmniej trzy podmioty. Pomiędzy producentem i użytkownikiem pojawia się pośrednik - przedsiębiorstwo leasingowe, a więc firma zajmująca się wynajmowaniem maszyn i urządzeń nie będąca ich producentem.

Funkcje przedsiębiorstwa leasingowego pełnią często banki, firmy ubezpieczeniowe, fundusze lub specjalistyczne firmy traktujące leasing jako podstawowa formę działalności.

Główna cechą leasingu pośredniego jest jego funkcja ekonomiczna polegająca na finansowaniu przedsiębiorstwa inwestycyjnego.

Sam klient nie posiada ( tej firmy leasingowej ) wystarczającej kwoty na zakup przedmiotów z własnych środków więc potrzebne jest pomoc finansowa w postaci kredytu rzeczowego.

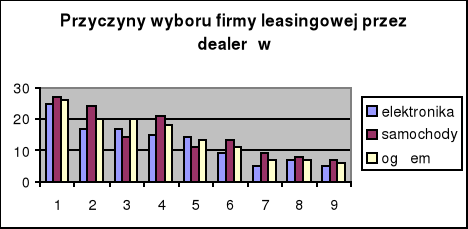

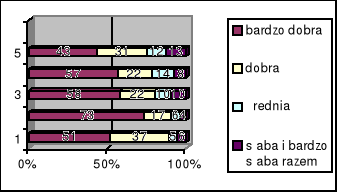

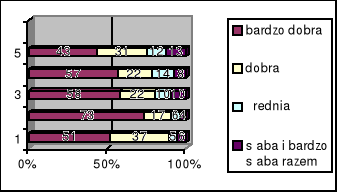

Wzajemne stosunki pomiędzy stronami transakcji tworzą często skomplikowany węzeł stosunków prawnych w szczególności trudności może sprawić sposób zamówienia urządzeń u producenta.