WYŻSZA SZKOŁA KOMUNIKACJI I ZARZĄDZANIA W POZNANIU

Dr Ryszard Sangajło

Mgr Dariusz Stronka

Podręcznik dla studentów studiów licencjackich

Poznań 2000

Spis treści

CZĘŚĆ I

Spis treści

Wprowadzenie.

Ogólnie nauka finansów zajmuje się zjawiskami i procesami pieniężnymi, a przede wszystkim pieniądzem będącym w ruchu, czyli jego emisją przez system bankowy, cyrkulacją pomiędzy podmiotami gospodarującymi (i gospodarstwami domowymi) oraz gromadzeniem oszczędności i rezerw oraz ich wydatkowaniem.

We współczesnych systemach społeczno - gospodarczych pieniądz ma znacznie szerszy zakres zastosowań aniżeli wynika to z przedmiotu finansów. Służy on również jako miara w rachunkowości, statystyce lub innych rodzajach ewidencji. Mierzenie poziomu kosztów, spożycia, PKB itd. jest sposobem prezentacji i pomiaru zjawisk, ale nie wymaga rzeczywistej obecności pieniądza. W gospodarce towarowo - pieniężnej wszystkie dobra (za wyjątkiem tzw. „dóbr wolnych”) mają swoją cenę. Takie kategorie ekonomiczne jak cena, kurs walutowy, czy stopa opodatkowania są bardzo ściśle związane z przedmiotem finansów i mają ścisły związek z przebiegiem zjawisk finansowych. Nie są jednak bezpośrednio przedmiotem jej nauki.

Termin finanse obejmuje pieniężny mechanizm podziału i wymiany wartości materialnych i niematerialnych, którego istotą jest gromadzenie, podział oraz wydatkowanie przez podmioty zasobów pieniężnych.

We współczesnej gospodarce zjawiska finansowe są niezwykle różnorodne i złożone. Dlatego też dokonuje się ich systematyzacji. Podstawowe kryteria systematyzacji finansów stanowią:

a) podział przedmiotowy,

b) podział podmiotowy.

Według systematyki zjawisk finansowych ze względu na kryterium przedmiotowe wyróżnia się następujące rodzaje strumieni pieniężnych:

przychody i wydatki materialne (charakter ekwiwalentny, rynkowy),

przychody i wydatki osobowe (charakter ekwiwalentny, rynkowy),

płatności transferowe (charakter nie ekwiwalentny, redystrybucyjny),

przychody i wydatki kredytowe (obejmują tzw. pieniądz kredytowy o charakterze bezgotówkowym, żyrowym, wkładowym kreowany przez banki komercyjne oraz pieniądz gotówkowy - baza monetarna - kreowany przez bank centralny, jak również inne przepływy związane z kredytami poza bankowymi),

przychody i wydatki ubezpieczeniowe (obejmują strumienie pieniężne związane z dobrowolnymi ubezpieczeniami społecznymi i gospodarczymi),

opłaty za usługi społeczne (charakter nie ekwiwalentny; nie powstają one w związku z rynkowym mechanizmem podziału i wymiany; nalezą tutaj np. opłaty za usługi zdrowotne, edukacyjne, kulturalne)

Z kolei systematyka finansów oparta na kryterium podmiotowym wyróżnia następujące grupy:

finanse przedsiębiorstw,

finanse publiczne,

finanse banków i instytucji kredytowych,

finanse ubezpieczeń,

finanse gospodarstw domowych,

Finanse przedsiębiorstw nazywane są finansami sektora zarobkowego. Odgrywają one najważniejszą rolę w całym systemie finansów. W sektorze zarobkowym realizowane są realne procesy gospodarcze (produkcja dóbr i świadczenie usług) przysparzające poprzez rynek przychodów pieniężnych, podlegających dalej podziałowi i redystrybucji. Poziom i tempo rozwoju sektora zarobkowego w znacznym stopniu determinują procesy przepływu środków pieniężnych w pozostałych wymienionych powyżej grupach podmiotów. Sektor ten operuje głównie przychodami i wydatkami materialnymi i osobowymi. Jednakże w ramach tego sektora występują również przepływy związane z przychodami i wydatkami kredytowymi, a także płatnościami transferowymi.

Finanse publiczne obejmują przepływy pieniężne realizowane przez państwo, samorząd terytorialny oraz inne związki publicznoprawne np. samorządy gospodarcze, zawodowe, fundacje publiczne. W finansach publicznych podstawowe znaczenie odgrywają płatności transferowe w postaci podatków, opłat, ceł, dotacji, rent i emerytur. Występują tu również wydatki materialne i osobowe polegające głównie na wypłatach wynagrodzeń osobom zatrudnionym w sektorze publicznym oraz na zakupach dóbr i usług potrzebnych dla funkcjonowania i rozwoju (inwestycje) sektora publicznego.

Finanse banków i innych instytucji kredytowych obejmują przede wszystkim operacje kredytowe i depozytowe, które polegają na wprowadzaniu i wycofywaniu pieniądza z obiegu oraz prowadzenie operacji rozliczeniowych. Należy tu podkreślić, że finanse banków spełniają szczególnie istotną rolę w systemie gospodarki rynkowej.

Kolejną grupę stanowią finanse ubezpieczeń. Tworzą one procesy gromadzenia i podziału zasobów pieniężnych przez instytucje dobrowolnych ubezpieczeń gospodarczych i osobowych (ubezpieczenia społeczne zalicza się do finansów publicznych ponieważ są przymusowe i nie zarobkowe). Zarówno składka ubezpieczenia społecznego jak i wypłata z tego tytułu wartości ubezpieczenia jest transferem finansowym.

Finanse gospodarstw domowych (finanse ludności) obejmują głównie osobowe przepływy pieniężne (wynagrodzenia, przychody majątkowe) uzupełniane transferami (zasiłki, renty, emerytury itd.) oraz przepływami kredytowymi związanymi najczęściej z wydatkami mieszkaniowymi i zakupem dóbr konsumpcyjnych trwałego użytku (samochody, sprzęt AGD).

Podział finansów na podstawie kryterium podmiotowego wynika z rodzajowego zróżnicowania jednostek gospodarujących realizujących procesy gromadzenia i rozdysponowania zasobów pieniężnych. Niniejsza praca przede wszystkim poświęcona jest finansom przedsiębiorstw.

Celem opracowania jest przedstawienie w sposób bardzo ogólny wszystkich najważniejszych kwestii, którymi zajmuje się nauka finansów przedsiębiorstw. Szeroki zakres zagadnień poruszany w niniejszej pracy nie pozwala na dogłębną analizę każdego z zaprezentowanych tu problemów. Niniejsze opracowanie jest jednak adresowane przede wszystkim do studentów stykających się po raz pierwszy z nauką finansów przedsiębiorstw. Staraliśmy się zatem zaprezentować w sposób możliwie najbardziej zrozumiały szeroki zestaw problemów jakie mieszczą się w przedmiocie zarządzania finansami przedsiębiorstwa. Celowi temu została podporządkowana struktura i treść pracy.

Całość została podzielona na dwie części. W pierwszej, obejmującej rozdziały I-V podjęto, oprócz wyjaśnienia podstawowych pojęć i prawideł, takie kwestie jak: regulacje prawne wpływające na możliwości zarządzania finansami przedsiębiorstw, rynek finansowy i jego segmenty, analiza finansowa, cena i wartość pieniądza w czasie. W części drugiej (rozdziały VI-XI) omówione zostały zagadnienia dotyczące podejmowania długookresowych decyzji inwestycyjnych i finansowych wraz z prognozowaniem potrzeb na zewnętrzne finansowanie, zarządzania kapitałem obrotowym netto, wyceny przedsiębiorstw oraz inne takie jak chociażby leasing, faktoring.

I tak w rozdziale pierwszym prezentowane są podstawowe pojęcia związane z nauką finansów przedsiębiorstw takie jak oczekiwana stopa dochodu i ryzyko oraz formuły ich wyznaczania. W rozdziale tym omawia się istotę, cele i podstawowe obszary zarządzania finansami przedsiębiorstwa. Na zakończenie rozdziału pierwszego omawia się podstawowe sprawozdanie sporządzane na potrzeby nauki finansów - cash flow.

Proces zarządzania finansami przedsiębiorstwa w znacznym stopniu determinowany jest normami prawnymi. W rozdziale drugim przedstawione są zagadnienia dotyczące podstawowych uregulowań prawnych dla zarządzania finansami przedsiębiorstwa, tzn. formy prawne podmiotów gospodarczych w Polsce, podstawowe regulacje dotyczące opodatkowania zarówno podmiotów gospodarczych jak i osób fizycznych.

Rozdział trzeci prezentuje podstawowe zagadnienia rynku finansowego. Od rozwoju tego rynku zależą bowiem w znacznej mierze możliwości podmiotów gospodarczych w zakresie pozyskiwania środków na inwestycje. Omawia się tutaj poszczególne segmenty tego rynku tj. rynek pieniężny, rynek walutowy, rynek kapitałowy, rynek praw pochodnych. Szczególna uwaga została poświęcona rynkowi kapitałowemu, którego rozwój ma olbrzymie znaczenie.

Kolejny - czwarty rozdział pracy dotyczy analizy finansowej. W rozdziale tym prezentuje się sposoby i podstawowy zakres dokonywania analiz sprawozdań finansowych takich jak: bilans, rachunek zysków i strat oraz rachunek przepływów pieniężnych, a także analizę wskaźnikową. Rozdział ten kończy się przedstawieniem modeli wieloczynnikowych umożliwiających dokonanie zbiorczej, będącej wypadkową wielu czynników, oceny kondycji ekonomiczno-finansowej przedsiębiorstwa.

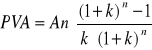

Zagadnieniom ceny i wartości pieniądza w czasie poświęcono rozdział piąty. W treści rozdziału opisuje się istotę ceny pieniądza oraz czynników od których jest ona zależna. W następnej kolejności zwrócono uwagę na zmiany wartości pieniądza w czasie prezentując ich determinanty oraz ilustrując te zagadnienia przykładowymi zadaniami. Należy tu nadmienić, że zmienność wartości pieniądza w czasie jest centralnym punktem zainteresowania nauki finansów przedsiębiorstw. Na koniec tego rozdziału omawia się zagadnienia tzw. realnej, nominalnej i efektywnej rocznej stopy procentowej oraz stopy procentowej dla podokresu.

Treścią szóstego rozdziału pracy są metody oceny rzeczowych projektów inwestycyjnych oraz zagadnienia ryzyka związanego z podejmowaniem inwestycji. Tak więc rozdział ten w całości będzie poświęcony długookresowym decyzjom inwestycyjnym.

Po omówieniu zagadnień związanych z wyborem projektów inwestycyjnych w rozdziale siódmym omawiane są zagadnienia źródeł ich sfinansowania. Wskazuje się tutaj na zróżnicowane możliwości źródeł finansowania inwestycji dokonując przy tym wyboru konkretnego źródła ze względu na koszt i ryzyko dla przedsiębiorstwa. Na kanwie tych rozważań wskazuje się na przesłanki wyboru optymalnej struktury kapitałowej przedsiębiorstwa.

W rozdziale ósmym prezentuje się podstawowe metody planowania zapotrzebowania na środki finansowe związane z podejmowanymi inwestycjami. Kluczową kwestią jest wyznaczenie wielkości środków finansowych pochodzących ze źródeł zewnętrznych niezbędnych dla sfinansowania rozwojowych przedsięwzięć przedsiębiorstwa. Opisuje się tutaj zasady i metody sporządzania sprawozdań finansowych pro forma oraz prezentuje się uproszczone formuły ich wyznaczania.

O ile w rozdziale szóstym, siódmym i ósmym zajmowano się długookresowymi decyzjami z zakresu zarządzania finansami przedsiębiorstwa, to kolejny - dziewiąty rozdział opracowania koncentruje się na krótkoterminowymi decyzjami zarządzania finansami przedsiębiorstwa. Rozdział ten traktuje zatem o podstawowych problemach przedsiębiorstwa w zakresie zarządzania zapasami, należnościami, środkami pieniężnymi oraz zobowiązaniami krótkoterminowymi.

Rozdział dziesiąty poświęcono metodom wyceny przedsiębiorstwa. Omawia się w nim podstawowe grupy metod ze szczególnym uwzględnieniem tzw. metody DCF bazującej na uzyskiwanej przez przedsiębiorstwo nadwyżce finansowej.

Ostatni rozdział dotyczy innych, nie omawianych na poprzednich stronach, ważnych zagadnień dotyczących zarządzania finansami przedsiębiorstwa. W tej części najwięcej miejsca poświęca się zagadnieniom leasingu, z którego korzysta coraz więcej przedsiębiorstw. Poza tym omawia się zagadnienia faktoringu, zamiennych papierów wartościowych, analizy portfelowej i inżynierii finansowej.

Dla lepszego zrozumienia poruszanych w niniejszej pracy zagadnień większość z nich zilustrowano prostymi przykładami, rysunkami, bądź wykresami. Mamy nadzieję, że praca ta będzie służyć pomocą w opanowaniu zagadnień związanych z zarządzaniem finansami przedsiębiorstwa, a także umożliwi samodzielne pogłębianie wybranych zagadnień z szeroko dostępnej literatury przedmiotu.

Rozdział I: Systematyka, istota, cel i znaczenie oraz podstawowe pojęcia finansów przedsiębiorstw.

1.1. Wprowadzenie.

W niniejszym opracowaniu z przedmiotu finanse przedsiębiorstw uwagę koncentruje się na procesach gromadzenia i wydatkowania środków pieniężnych w podstawowej organizacji gospodarczej - przedsiębiorstwie (firmie) w sposób umożliwiający efektywną realizację strategicznego celu przedsiębiorstwa.

W gospodarce rynkowej występują dwie podstawowe grupy organizacji. Pierwszą grupę tworzą przedsiębiorstwa (firmy) tworzące sferę biznesu, przy czym używając terminu przedsiębiorstwo rozumiemy celowo zorganizowaną, wyodrębnioną majątkowo, autonomiczną w sferze decyzji i samofinansującą się organizację mającą na celu osiąganie korzyści przez jej właścicieli. Korzyści te są rezultatem działań prowadzących do wzrostu wartości firmy - residual claimants (zgłaszający roszczenia do residuum - nadwyżki finansowej).

Drugą grupę organizacji tworzą takie firmy jak np. szkoły, kościoły, szpitale, armia, policja, biblioteki, sądy, prokuratura, organy administracji państwowej i samorządowej, organizacje feministyczne, sportowe itp. Podstawowe cele tych organizacji (firm) nie mają charakteru korzyści ekonomicznych, ale przede wszystkim realizację pożądanych wartości społecznych, jak np. oświata, edukacja, zdrowie, porządek, demokracja, sprawiedliwość, wolność wyznania, równouprawnienie i wiele innych. Zbiorcza nazwa tych organizacji to non profit firms. Firmy non profit dzielą się na prywatne - finansowane na zasadzie dobrowolności np. szkoły prywatne oraz publiczne - finansowane za pośrednictwem budżetu przez podatników. W niniejszym opracowaniu będziemy zajmowali się jedynie firmami należącymi do sfery biznesu - przedsiębiorstwami.

Przedmiotem działalności przedsiębiorstwa (firmy) jest wytwarzanie wyrobów lub świadczenie usług, które są sprzedawane odbiorcom. Towarzyszy temu występowanie tzw. strumienia rzeczowego (strumień dóbr) i finansowego (strumień pieniężny), które są sobie przeciwstawne co do kierunku. Pozyskiwanie i angażowanie czynników produkcji (wpływ - surowców, materiałów, maszyn, urządzeń, ludzi) wymaga zaangażowania (powoduje wypływ) odpowiednich środków finansowych z przedsiębiorstwa. Sprzedaż produktów (wyrobów, towarów, usług) powoduje zaś wpływ środków finansowych.

Jak już powiedziano prowadzenie działalności gospodarczej wymaga odpowiednich zasobów. Z kolei ich pozyskanie wymaga posiadania kapitałów na które składają się:

kapitały wnoszone w rzeczowej lub gotówkowej postaci przez właścicieli (w przypadku spółki kapitałowej przez zakup akcji lub udziałów),

zysk osiągany przez przedsiębiorstwo z prowadzonej działalności gospodarczej,

kapitały uzyskane w formie kredytów bankowych lub kupieckich (handlowych) oraz kredytów i pożyczek zaciągniętych bezpośrednio na rynku pieniężnym lub rynku papierów wartościowych.

Powyżej wymieniono podstawowe źródła kapitałów każdego przedsiębiorstwa, przy czym kapitały pochodzące ze źródeł a, b (wnoszone przez właścicieli oraz wygospodarowany i pozostawiony do dyspozycji przedsiębiorstwa zysk) tworzą kategorię tzw. kapitał własnego, podczas gdy kapitały pochodzące ze źródeł wymienionych w pkt. c określa się mianem kapitału obcego.

W dalszej części niniejszego rozdziału omawia się podstawowe zagadnienia związane z nauką finansów przedsiębiorstw. Po pierwsze wskazuje się na główne działy, które wyodrębnia się w ramach tej nauki, a następnie określa znaczenie zarządzania finansami dla efektywnego gospodarowania zasobami przedsiębiorstwa oraz omawia zagadnienie podstawowego celu funkcjonowania przedsiębiorstwa.

Zwraca się przy tym uwagę na fakt, że nauka finansów koncentruje się na spółkach akcyjnych ponieważ, odgrywają one dominującą rolę w gospodarce rynkowej. Następne zagadnienia prezentowane w niniejszym rozdziale będą koncentrowały się właśnie na podmiocie gospodarczym w formie spółki akcyjnej. W odniesieniu do spółki akcyjnej omawia się w tym rozdziale następujące zagadnienia:

obszary i istotę zarządzania finansami w tego typu podmiocie gospodarczym,

zakres i podstawowe obszary zarządzania finansami przedsiębiorstwa,

przykładowe decyzje inwestycyjne i finansowe,

cel zarządzania finansami przedsiębiorstwa,

źródła korzyści dla akcjonariuszy i metody zwiększania ich bogactwa,

stopa zwrotu i ryzyko wraz z metodami ich pomiaru,

pojęcie cash flow i metody jego wyznaczania.

W dalszych częściach niniejszego opracowania do poruszanych tu kwestii będziemy często nawiązywać omawiając już bardziej szczegółowo podstawowe aspekty zarządzania finansami przedsiębiorstwa. Aby dobrze zrozumieć kolejne rozdziały należy opanować podstawy zawarte w tym miejscu. Radzimy w związku z tym tą część niniejszego opracowania przerobić bardzo dokładnie.

1.2. Główne działy finansów przedsiębiorstw.

W ramach nauki finansów przedsiębiorstwa identyfikuje się następujące działy:

Otoczenie prawne i finansowe. Dział ten obejmuje prawne aspekty otoczenia spółki tj. system bankowy, system podatkowy, jak również charakterystykę rynków i instrumentów finansowych. Takie uwarunkowania prawne jak metody amortyzacji, zasady naliczania podatków, w tym w szczególności podatku od dochodów, jak również kształtowanie ulg i premii inwestycyjnych mają ogromne znaczenie dla zarządzania finansami.

Analiza informacji finansowych o spółce. Dział ten obejmuje przetwarzanie informacji finansowych o spółce, przy czym danymi wyjściowymi do analiz są głównie dane pochodzące z rachunkowości finansowej. Dokonuje się analizy sprawozdań finansowych, kosztów w układzie rodzajowym i kalkulacyjnym, przychodów ze sprzedaży, jak również analizy wskaźników finansowych.

Ocena projektów inwestycyjnych. Ten dział zajmuje się oceną różnych potencjalnie dobrych projektów inwestycyjnych w celu wybrania najlepszego z punktu widzenia strategii rozwoju firmy. Głównymi metodami oceny są tu stopa zwrotu, okres zwrotu, NPV, IRR. Stosuje się przy tym również analizy wrażliwości, scenariuszy, analizę progu rentowności.

Analiza papierów wartościowych. W ramach analizy papierów wartościowych wyróżnia się:

analizę fundamentalną - za jej pomocą dokonuje się określenia wartości wewnętrznej akcji

analizę techniczną - bada przy pomocy wykresów i wskaźników przyszłe kursy papierów wartościowych na podstawie kursów z przeszłości.

Teoria portfela i zarządzanie portfelem. Dział ten zajmuje się wyborem takiego zestawu instrumentów finansowych, które dają najwyższy dochód przy określonym poziomie ryzyka, lub przy określonym poziomie dochodu mają najmniejszy poziom ryzyka. Teoria stosowana jest głównie do inwestowania w instrumenty finansowe. Może ona być jednak przydatna również w innych sytuacjach (np. wybór przez spółkę strategii produkcyjnej).

Instrumenty pochodne. Zajmuje się badaniem funkcjonowania instrumentów pochodnych, modele ich wyceny, strategie inwestowania w nie.

Długoterminowe decyzje finansowe spółki. Dział ten zajmuje się metodami finansowania podjętych decyzji inwestycyjnych, a w szczególności:

emisja nowych akcji przez spółkę,

finansowanie inwestycji przez zadłużenie (emisja obligacji, zaciągnięcie kredytu),

właściwa struktura finansowania inwestycji,

określenie kosztu kapitału spółki,

polityka spółki w zakresie wypłacanych dywidend.

Krótkoterminowe decyzje finansowe spółki. Dział ten dotyczy krótkoterminowych decyzji finansowych spółki (zarządzanie kapitałem obrotowym, krótkoterminowe planowanie finansowe).

1.3. Znaczenie zarządzania finansami w przedsiębiorstwie.

Prowadzenie większości operacji gospodarczych w przedsiębiorstwie wymaga odpowiedniego zarządzania zasobami finansowymi. Składają się na to sposoby, rozmiar oraz czas pozyskiwania i wydatkowania środków finansowych. Szczególną rolę w zespole warunków wyznaczających ramy zarządzania finansowego w przedsiębiorstwach stanowi system prawny, a zwłaszcza normy prawne regulujące powstawanie i funkcjonowanie podmiotów gospodarczych oraz prawne regulacje określające obowiązujące systemy podatkowe. Szczegółowe omówienie tych zagadnień zamieszczono w następnym rozdziale niniejszego opracowania.

Odpowiednie zarządzanie finansami ma ogromny wpływ na całokształt funkcjonowania przedsiębiorstwa. Nieumiejętne zarządzanie finansami w warunkach ostrej konkurencji rynkowej jest oczywistym marnotrawieniem jednego z podstawowych zasobów firmy, jakim są środki pieniężne, co ma negatywny wpływ na możliwości pozyskiwania i wykorzystywania pozostałych rodzajów zasobów w przedsiębiorstwie i tym samym stanowi jeden z częstych powodów osłabiania pozycji konkurencyjnej, a czasami wręcz bankructwa.. W warunkach gospodarki rynkowej rola zarządzania finansami i specjalistów z tego zakresu nieustannie wzrasta o czym dowodnie świadczą zjawiska mające współcześnie miejsce w gospodarkach państw wysoko rozwiniętych. Nieustannie rośnie bowiem rola pieniądza w gospodarce, a coraz szybsze przemieszczanie pieniądza z miejsc gdzie przynosi on relatywnie niski dochód do miejsc w których dochód ten jest wysoki to jedno z najbardziej charakterystycznych zjawisk w naszych czasach. Efektywne i sprawne przemieszczanie (pozyskiwanie i wydatkowanie) kapitału wymaga dużej wiedzy dotyczącej sposobów jego pozyskiwania, szacowania kosztu, pozyskania i porównywania z możliwym do uzyskania dochodem w alternatywnych procesach inwestowania pozyskanego kapitału. Również prowadzenie tradycyjnej działalności produkcyjnej lub usługowej wymaga współcześnie znacznej wiedzy z zakresu finansów. W warunkach gwałtownego rozwoju rynków finansowych i instrumentów finansowych pojawiają się nieznane poprzednio zagrożenia, ale również i nowe możliwości. Do głównych przyczyn wzrostu znaczenia zarządzania finansowego zaliczyć należy:

narastanie konkurencji, co wymusza efektywne zarządzanie finansami, aby nie ponosić porażek w walce konkurencyjnej,

rosnące koszty inwestycji w związku z wprowadzaniem w szybkim tempie coraz droższych technologii,

rosnący poziom ryzyka przedsięwzięć inwestycyjnych i pozyskiwania znacznych kapitałów obcych,

zmieniający się poziom inflacji oraz regulacji prawnych i podatkowych,

wzrost znaczenia rynków finansowych i co za tym idzie wzrost udziału przedsiębiorstw w operacjach na tych rynkach,

internacjonalizacja i globalizacja procesów gospodarczych.

Wzrostowi znaczenia zarządzania finansowego w praktyce, towarzyszy jego szybki rozwój jako dyscypliny naukowej oraz akademickiej i bez wątpienia finanse stanowią współcześnie jeden z podstawowych przedmiotów w ramach studiów poświęconych problematyce biznesu. Warto również zauważyć docenianie osiągnięć z zakresu teorii finansów uwidocznione m.in. przyznanymi Nagrodami Nobla w dziedzinie ekonomii, które otrzymali:

Merton Miller i Franco Modigiliani za prace z zakresu struktury kapitału,

Harry Markowitz i William Sharp za prace z zakresu teorii portfela.

1.4. Nauka o zarządzaniu finansami w przedsiębiorstwie.

Tak jak już zostało napisane powyżej finanse przedsiębiorstw (finanse sektora zarobkowego) odgrywają najważniejszą rolę w całym systemie finansów. W przedsiębiorstwach poprzez produkcję dóbr i świadczenie usług osiąga się określone korzyści finansowe. Przedsiębiorstwo dąży do osiągnięcia możliwie największych korzyści ze swej działalności. W związku z tym powinno tak gospodarować, aby minimalizować wydatki związane z działalnością przy dążeniu do uzyskania maksymalnych wpływów. Wymaga to od przedsiębiorstw efektywnego gospodarowania. Wytyczne takiego gospodarowanie daje nauka finansów przedsiębiorstw. Na łamach podręczników i artykułów z dziedziny finansów przedsiębiorstw przewija się wiele zagadnień przydatnych dyrektorom finansowym (i nie tylko) w zarządzaniu przedsiębiorstwem. Wspomnijmy tu kilka przykładowych problemów, które są tematem zainteresowania nauki finansów przedsiębiorstw. Do najistotniejszych należą między innymi: zasady i metody wyceny przedsiębiorstw oraz oceny ich działalności, ocena projektów inwestycyjnych, polityka w zakresie kształtowania struktury kapitału, ocena ryzyka działalności przedsiębiorstw, polityka wypłat dywidend, planowanie finansowe, bieżące zarządzanie kapitałem obrotowym netto (zapasami, należnościami, gotówką, zbywalnymi papierami wartościowymi, zobowiązaniami bieżącymi).

Problemem efektywności gospodarowania zajmowano się już od dawna. Zasady odnośnie efektywności gospodarowania spotkać można przede wszystkim w nauce ekonomii. Mikroekonomia określa racjonalność gospodarowania podmiotów gospodarczych. Zajmuje się między innymi kwestią elastyczności popytu i podaży, kształtowania kosztów jak również wskazuje na zachowania podmiotów gospodarczych działających w różnych warunkach rynkowych (modelu konkurencji doskonałej, konkurencji monopolistycznej, oligopolu, monopolu). Ponadto wniosła jeszcze wiele innych ważnych kwestii dotyczących gospodarowania w przedsiębiorstwie. Należałoby więc zapytać po co powstała nauka finansów przedsiębiorstw? Otóż nauka finansów w stosunku do klasycznej teorii mikroekonomii koncentruje się na finansowych aspektach zarządzania współczesnym przedsiębiorstwem, które w mikroekonomii stanowią zagadnienia marginesowe.

Należy zauważyć między innymi, że teoria ekonomii abstrahuje od formy organizacyjnej podmiotu gospodarczego, co z kolei w nauce finansów ma bardzo istotne znaczenie. Jak wspomniano już powyżej większość zagadnień finansów przedsiębiorstw koncentruje się na szczególnej formie podmiotu gospodarczego tj. spółce akcyjnej. W obecnych czasach jak podaje E.F. Brigham w „Podstawy zarządzania finansami” jakkolwiek ok. 80% firm działa na zasadzie wspólności własności i zarządzania (jednoosobowe podmioty gospodarcze), a tylko 10% to spółki prawa handlowego, to jeżeli weźmiemy pod uwagę wielkość sprzedaży rezultaty otrzymamy odwrotne. Otóż około 80% wszystkich transakcji jest dokonywana przez korporacje, a tylko około 13% przez podmioty działające jako jednoosobowe podmioty gospodarcze. Spośród spółek prawa handlowego (spółka z o.o. i akcyjna) dominujące znaczenie mają spółki akcyjne.

Jakkolwiek zarządzanie finansami znajduje wykorzystywanie w wielu różnych obszarach: sektorze publicznym, bankach, szkołach, szpitalach itd., to jednak główny punkt nacisku jest położony na analizę spółek akcyjnych oraz wypracowanie zasad efektywnego gospodarowania w tych podmiotach. Jak pisze cytowany już E. F. Brigham czynności w ramach zarządzania finansami mają tam „szeroki zakres: od działań wymagających podjęcia decyzji dotyczącej rozbudowy przedsiębiorstwa, przez umiejętne dokonywanie wyboru między akcjami a obligacjami, do finansowania rozwoju firmy. Kierujący finansami ponoszą również odpowiedzialność za decyzje co do warunków, na jakich klienci mogą kupować na kredyt, jak wielkie zapasy powinna mieć firma, a jakie powinna mieć zasoby gotówkowe, ile z dochodów firmy reinwestować, a ile wypłacać jako dywidendy.”

Biorąc pod uwagę wielkość środków będących w zarządzaniu w spółkach akcyjnych wypracowanie odpowiednich metod ma olbrzymie znaczenie. Zgodnie bowiem z przytoczonymi liczbami stosunkowo niewielka liczba spółek akcyjnych (w porównaniu do jednoosobowych podmiotów gospodarczych) kontroluje około 80% obrotu w USA.

1.5. Obszary zarządzania finansami w spółce akcyjnej.

Po wskazaniu głównych cech spółek kapitałowych (podmiotów głównego zainteresowania ze strony finansów przedsiębiorstw) zajmiemy się teraz omówieniem zadań jakie stoją przed zarządzającymi w nich finansami. Najogólniej rzecz ujmując całość zagadnień z tego zakresu można zawrzeć w trzech płaszczyznach: operacyjnej, inwestycyjnej i finansowej. Przedstawia to poniższy schemat:

Rysunek 1. Obszary zarządzania finansami w spółce akcyjnej

Opracowanie własne na podstawie A. Rappaport, Wartość dla akcjonariuszy, WIG P-Press Warszawa 1999, s.65.

Jak widać na zamieszczonym schemacie w ramach działalności operacyjnej zarządzający muszą przede wszystkim określić marżę zysku operacyjnego oraz przewidywany przyrost sprzedaży. Czynniki te determinować będą z jednej strony generowane przychody ze sprzedaży, z drugiej zaś koszty, które będą musiały być w przedsiębiorstwie ponoszone w celu sfinansowania bieżącej działalności. W ramach działalności inwestycyjnej zarządzający podejmują decyzje odnośnie wydatkowania pieniędzy w rzeczowy majątek trwały oraz w wartości niematerialne i prawne. Decyzje o inwestycjach w majątek trwały zazwyczaj wymagają również inwestycji w dodatkowy kapitał obrotowy netto. Ma to miejsce w szczególności, kiedy inwestycje w majątek trwały przyczyniają się do wzrostu produkcji. W takim przypadku przedsiębiorstwo będzie musiało pokryć również dodatkowy majątek obrotowy, który powstanie w wyniku wzrostu produkcji. Ostatnią płaszczyzną są tzw. decyzje finansowe. W ramach tego obszaru przedsiębiorstwo powinno ustalić optymalną dla siebie strukturę finansowania aktywów, jak również określić koszty pozyskania kapitału. Znajomość tych kosztów, jak zostanie wykazane w dalszej części opracowania jest niezbędna dla prawidłowej oceny projektów inwestycyjnych.

1.6. Istota zarządzania finansami w przedsiębiorstwie.

Sprawą kluczową w przypadku podejmowania decyzjach jest umiejętność identyfikacji konsekwencji z ich podjęcia. Podejmując decyzję odnośnie wzrostu sprzedaży, zakupie maszyn i urządzeń itp. należy zdawać sobie sprawę z możliwości sfinansowania danego przedsięwzięcia. Nie można bowiem dopuścić do sytuacji, aby w wyniku podjętej decyzji doszło np. do utraty płynności, czy ostatecznie z braku środków finansowych do bankructwa. Wobec powyższego istotą zarządzanie finansami w przedsiębiorstwie jest połączenie inwestowania i finansowania. Ponieważ decyzje podejmowane w podmiocie gospodarczym dotyczą bardziej lub mniej odległej przyszłości, można powiedzieć, że jest to działalność polegająca na planowaniu lub projektowaniu tzw. działalność ex ante (na przyszłość).

1.7. Podstawowe obszary zarządzania finansami przedsiębiorstwa.

W ramach zarządzania finansami przedsiębiorstwa można wyróżnić następujące cztery podstawowe obszary:

analiza i planowanie,

decyzje inwestycyjne,

decyzje o strukturze kapitału,

zarządzanie zasobami kapitałowymi.

W ramach analizy i planowania finansowego kluczowe jest określenie zapotrzebowania na nowe inwestycje i środki finansowe potrzebne do ich zrealizowania. W ramach decyzji inwestycyjnych następuje weryfikacja możliwych alternatyw i, na podstawie odpowiednich mierników oceny, wybór przedsięwzięcia najbardziej opłacalnego. Po wyborze projektu kolej na określenie środków sfinansowania przedsięwzięcia. Zazwyczaj, jeśli chodzi o przedsięwzięcia wymagające znacznych nakładów, część środków finansowych spółka posiada (np. w wyniku zatrzymania części wypracowanych zysków) jednakże jest to ilość niewystarczająca wobec czego spółka jest zmuszona do poszukania dodatkowych źródeł finansowania. W najprostszym ujęciu musi zdecydować się, bądź to na emisję nowych akcji, bądź to na zaciągnięcie kredytu. Zagadnienia dotyczące wyboru źródeł finansowania zostaną omówione szerzej w dalszej części niniejszego opracowania. Osobną kwestią jest zarządzanie kapitałem obrotowym netto, czyli bieżącą działalnością przedsiębiorstwa tzn. zapasami, należnościami, gotówką, zbywalnymi papierami wartościowymi oraz zobowiązaniami bieżącymi. Tak więc oprócz zarządzania długookresowego spółka musi również zarządzać majątkiem zaangażowanym do produkcji. Głównym celem zarządzania kapitałem obrotowym netto jest utrzymanie płynności. Zagadnieniu temu zostanie poświęcony osobny rozdział.

1.8. Decyzje inwestycyjne.

W tym miejscu jeszcze raz należałoby wyraźnie podkreślić, iż zarówno w odniesieniu do decyzji długoterminowych, jak i w przypadku decyzji krótkoterminowych ważne jest, by decyzje inwestycyjne i finansowe rozpatrywać łącznie. Jednak dla lepszego zrozumienia tematu zostaną osobno omówione decyzje inwestycyjne i finansowe (pamiętając, że w praktyce gospodarczej decyzje te podejmowane są równolegle).

Przykładowe decyzje inwestycyjne podejmowane w spółkach to:

zakup składników aktywów (np. zakup nowej maszyny, wymiana linii technologicznej),

transfer środków do innych firm (fuzje, holdingi),

ulokowanie kapitału w bankach, funduszach inwestycyjnych itp.,

zakup papierów wartościowych (akcje, obligacje, bony skarbowe).

Wskazując przykładowe decyzje inwestycyjne należy zwrócić uwagę, że decyzje te w przeciwieństwie do decyzji finansowych dotyczą aktywów firmy. Kluczowe znaczenie ma zatem wybór takich inwestycji (tzn. podejmowanie takich decyzji inwestycyjnych), które przyniosą spółce możliwie najwięcej korzyści. Przy wyborze projektów inwestycyjnych korzysta się z mierników wypracowanych na gruncie nauki finansów przedsiębiorstw takich jak NPV, IRR i inne. Bardziej szczegółowy opis oceny projektów inwestycyjnych znajduje się na kolejnych stronach niniejszego opracowania, a także jest szeroko omawiany w literaturze przedmiotu. Tutaj należałoby jeszcze zwrócić uwagę, że analizując przykładowe decyzje inwestycyjne zauważamy, że nie dotyczą one tylko i wyłącznie aktywów materialnych. Decyzją inwestycyjną jest również zakup papierów wartościowych, bądź ulokowanie pieniędzy w instytucjach finansowych z nadzieją na otrzymanie korzyści w przyszłości. Tak więc każda decyzja podjęta w celu uzyskania jakieś korzyści w przyszłości jest decyzją inwestycyjną. Ostatnią rzeczą o której warto tu wspomnieć to rozróżnienie między zakupem środków trwałych, a nabyciem innego przedsiębiorstwa. Otóż przedsiębiorstwo może zdecydować się na tzw. wzrost wewnętrzny tj. poprzez zakup poszczególnych składników majątkowych lub może zdecydować o tzw. wzroście zewnętrznym czyli poprzez zakup innego przedsiębiorstwa. (Należy tu nadmienić, że w ostatnich kilkunastu latach fala fuzji i przejęć wyraźnie się nasiliła.) Nabycie innego przedsiębiorstwa jest zazwyczaj szybsze niż w przypadku budowy własnych zakładów od podstaw. Możliwość taką należałoby uwzględnić w szczególności w przypadku ekspansji na nowe rynki. Dodatkowym argumentem przemawiającym tu za kupnem innego przedsiębiorstwa jest pozbycie się potencjalnego konkurenta. Ostateczna jednak decyzja powinna być podjęta po gruntownej analizie. Czynnikiem decydującym będzie oczywiście cena, jaką przedsiębiorstwo będzie musiało zapłacić za kupno innego podmiotu. W ostatnim czasie pojawiło się wiele publikacji z zakresu fuzji i przejęć, toteż wszystkich zainteresowanych tą problematyką odsyłamy do specjalistycznej literatury.

1.9. Decyzje finansowe.

Po krótkim omówieniu decyzji inwestycyjnych należy wskazać przykładowe decyzje finansowe. Tego typu decyzje dotyczą pasywów bilansu. Przykładowe decyzje finansowe to:

powiększenie kapitału własnego (emisja akcji),

powiększenie kapitału obcego (emisja obligacji, zaciągnięcie kredytu),

podział zysku,

polityka dywidend.

W tym miejscu należałoby przestrzec przed często popełnianym błędem. Otóż nabycie papierów wartościowych np. akcji z zamiarem ich późniejszej odsprzedaży z zyskiem jest decyzją inwestycyjną (nabycie papierów wartościowych dotyczy ulokowania środków pieniężnych w aktywa). Natomiast emisja własnych akcji będzie decyzją finansową, gdyż dotyczy pasywów bilansu. Celem emisji akcji nie jest ulokowanie funduszy dla osiągnięcia zysków w przyszłości, lecz zdobycie środków na sfinansowanie inwestycji.

1.10. Cel zarządzania finansami w przedsiębiorstwie.

Po omówieniu istoty finansów przedsiębiorstw oraz przedstawieniu decyzji inwestycyjnych i finansowych należy zadać pytanie co jest celem zarządzania finansami w przedsiębiorstwie? Pytanie to jest o tyle istotne, że w zarządzaniu za jedną z dwóch najważniejszych cech jest skuteczność działania (obok sprawności). Najogólniej przez skuteczność rozumie się stopień realizacji celu. Stąd niezwykle ważne jest uświadomienie i sformułowanie celu głównego zarządzania finansami w przedsiębiorstwie. Często przyjmuje się, zgodnie z tym, co głosi nauka mikroekonomii, że celem przedsiębiorstwa jest maksymalizacja zysków. Stwierdzenie to w zasadzie nie budzi większych kontrowersji i jest, jako ogólnie zrozumiałe, bardzo często przyjmowane. Czy jednak wszystkie przedsiębiorstwa powinny za wszelką cenę powinny dążyć do maksymalizacji zysku? Otóż okazuje się, że nie. Można wskazać istotne różnice w stosunku do wielkości i formy organizacyjnej przedsiębiorstw. Z tym związany jest przede wszystkim horyzont czasowy i poziom ryzyka. Przedsiębiorstwa małe zazwyczaj mają krótszy horyzont działania oraz otoczenie w którym działają jest bardziej zdeterminowane. Przedsiębiorstwa akcyjne (duże podmioty) muszą uwzględniać dłuższy horyzont czasowy i ich otoczenie jest w mniejszym stopniu zdeterminowane (zmienia się burzliwie). Różnice te powodują, że stopień ryzyka w przedsiębiorstwach małych i dużych jest bardzo istotnie zróżnicowany (głównie w obszarze decyzji inwestycyjnych) tzn. jest względnie niski dla przedsiębiorstw małych i relatywnie wysoki dla dużych. Stąd można uznać, że dla małych firm celem ich jest maksymalizacja zysków. Jako przykład niech posłuży mały osiedlowy sklep spożywczy prowadzony (i jednocześnie będący własnością) przez osobę fizyczną. W tym przypadku oczywiste jest stwierdzenie, że celem jego właściciela będzie dążność do osiągnięcia maksymalnych dochodów. Innymi słowy będzie on starać się „zrobić maksymalny utarg”, co przyniesie mu w konsekwencji maksymalne zyski. Ryzyko w jego w przypadku jest stosunkowo niskie. Wielkie przedsiębiorstwa (spółki akcyjne) w swoich decyzjach muszą uwzględniać wysoki poziom ryzyka ich działalności. Niech tutaj posłuży następujący przykład. Wielkie międzynarodowe przedsiębiorstwo zamierza wejść na obce rynki. Dążenie do maksymalizacji zysku prowadziłoby do wniosku o celowości inwestowania na rynkach wysokiego ryzyka. Jednakże przedsiębiorstwa te niechętnie wchodzą na takie rynki, właśnie z uwagi na wysoki poziom ryzyka. Wobec powyższego jasno widać, że nie maksymalizują one zysku za wszelką cenę. Współcześnie więc ich podstawowy cel to maksymalizacja rynkowej wartości przedsiębiorstwa. Oznacza to, że przedsiębiorstwa te biorą pod uwagę jednocześnie dwa czynniki: zysk (inaczej rentowność zaangażowanych kapitałów) oraz ryzyko. Maksymalizacja rynkowej wartości przedsiębiorstwa jest tożsama z maksymalizacją bogactwa akcjonariuszy. Tak więc możemy powiedzieć, że celem działalności spółki akcyjnej jest zarówno maksymalizacja wartości rynkowej przedsiębiorstwa, jak i maksymalizacja bogactwa jego właścicieli (akcjonariuszy). W przypadku przedsiębiorstw małych czynniki ryzyka nie odgrywają aż tak dużej roli, toteż można w pewnym uproszczeniu powiedzieć, że celem ich działalności jest maksymalizacja zysków.

Zwróćmy w tym miejscu uwagę na jeszcze jedną bardzo ważną kwestię. W małych podmiotach gospodarczych (osoby fizyczne prowadzące działalność gospodarczą, spółki cywilne) osoby, które są właścicielami jednocześnie zarządzają podmiotem gospodarczym. Inaczej jest w przypadku spółek kapitałowych (w szczególności spółki akcyjnej). Tutaj kieruje bieżącą działalnością i występuje w jej imieniu powołany do tego celu zarząd, natomiast właścicielami są akcjonariusze. Tak więc akcjonariusze nie decydują w bezpośredni sposób o poczynaniach podmiotu, który de facto jest ich własnością. W takich przypadkach, kiedy inni są właścicielami, a inni sprawują zarząd może dochodzić do konfliktu interesów (tu mowa głównie o konflikcie między akcjonariuszami i zarządem). W literaturze przedmiotu nazywane bywa to problemem agencji. Całkiem prawdopodobna jest sytuacja, że zarząd przedłoży własny interes nad interes akcjonariuszy (np. bardzo wysokie zarobki i inne uposażenia) oraz nie będzie podejmował optymalnych z punktu widzenia akcjonariuszy decyzji. Nie wnikając w szczegóły istnieją mechanizmy temu zapobiegające jak np. groźba zwolnienia z pracy, obawa przed przejęciem firmy. Zasadniczo jednak akcjonariusze powinni wywierać odpowiednią presję, by zarząd odpowiednio realizował ich interesy.

Na zakończenie tych rozważań należy nadmienić, że maksymalizacja wartości firmy nie może być urzeczywistniana w sposób niezgodny z prawem ani nawet naganny moralnie. I chociaż i w tym względzie istnieją przepisy prawne ograniczające działania nieetyczne, to i tam gdzie takich uregulowań brakuje, zarządzający finansami powinni przestrzegać zasady postępowania etycznego, co oznacza postępowanie zgodne z przyjętymi regułami moralnymi.

1.11. Źródła korzyści dla akcjonariuszy.

Istnieją zasadniczo dwa główne źródła finansowych korzyści, które mogą osiągnąć akcjonariusze przez posiadanie akcji. Należą do nich:

wypłata dywidendy,

korzyści ze wzrostu rynkowej ceny akcji.

Wybór konkretnego rozwiązania leży w gestii akcjonariuszy. Zazwyczaj spółki przeznaczają część zysku na wypłatę dywidend, a część zatrzymują na inwestycje. Zrealizowanie korzystnych inwestycji sprzyja wzrostowi cen akcji. W takim przypadku akcjonariusze, którzy sprzedadzą po jakimś czasie akcje spółki będą mogli zrealizować wysokie zyski kapitałowe. Do problemu wyboru między reinwestycją zysków w przedsiębiorstwie a wypłatą dywidendy w ramach tego opracowania jeszcze wrócimy. Dla osób szczególnie zainteresowanych polecamy szeroką literaturę z zakresu finansów przedsiębiorstw omawiającą zagadnienia polityki dywidend.

1.12. Metody maksymalizacji bogactwa akcjonariuszy.

Poprzednio wskazano, że celem zarządzania finansami w przedsiębiorstwie jest maksymalizacja jego rynkowej wartości (inaczej maksymalizacja bogactwa właścicieli). Zwrócono przy tym uwagę, że powinno się jednocześnie analizować poziom zysku, jak i ryzyko. W punkcie tym prezentuje się sposoby, jak należałoby ten postulat realizować. Podstawowa zależność między oczekiwaną stopą zwrotu (potencjalnym zyskiem), a ryzykiem jest następująca: wzrostowi stopy zwrotu (wzrostowi zysku) towarzyszy wzrost ryzyka i odwrotnie: mniejszemu ryzyku towarzyszy niższa stopa zwrotu (zysk). Niemożliwe więc jest jednoczesne maksymalizowanie rentowności kapitału (inaczej stopy zwrotu z zaangażowanego kapitału lub zysku) i minimalizowanie ryzyka. W związku z powyższym istnieją zasadniczo dwie możliwości maksymalizacji rynkowej wartości przedsiębiorstwa (maksymalizacji bogactwa akcjonariuszy):

maksymalizację rentowności kapitału (stopy zwrotu z kapitału, zysku) przy zadanym akceptowalnym poziomie ryzyka,

osiągnięcie zadanej (pożądanej) rentowności kapitału przy minimalnym poziomie ryzyka.

W pierwszym sposobie „wychodzi się” od poziomu ryzyka. Określa się więc maksymalną „stratę” jaką się jest w stanie zaakceptować w przypadku, gdy inwestycja z jakiegoś powodu „nie powiedzie się”. Następnie przy tak określonej stopie ryzyka następuje poszukiwanie przedsięwzięć, które według naszych oczekiwań przyniosą największy zysk. Eliminuje się przy tym inwestycje, które mają wyższy od zakładanego poziom ryzyka.

Drugi sposób jest odwrotnością pierwszego. Tutaj punktem wyjścia jest określenie „zadanej stopy zwrotu”, którą zamierza się uzyskać dzięki inwestycji. Następnie spośród dostępnych inwestycji wybiera się tą, która spełnia zadaną stopę zwrotu i ma ze wszystkich alternatywnych projektów najniższe ryzyko.

1.13. Oczekiwana stopa zwrotu i ryzyko

Omawiając cel zarządzania finansami w przedsiębiorstwie wystąpiły pojęcia „oczekiwana stopa zwrotu” (oczekiwana rentowność kapitałów) i „ryzyko”. W niniejszym punkcie definiuje się i objaśnia te, jak ważne pojęcia.

Oczekiwana stopa zwrotu - jest to przewidywana przez inwestora stopa dochodu możliwa do osiągnięcia dzięki inwestycji. Inaczej jest to przeciętna wartość rozkładu prawdopodobieństwa możliwych rezultatów.

Znając wszystkie możliwe sytuacje oraz prawdopodobieństwo ich wystąpienia oczekiwaną stopę dochodu możemy obliczyć z następującego równania:

![]()

(1.13.1)

gdzie:

k - średnia oczekiwana stopa dochodu,

Pt - prawdopodobieństwo wyniku „t”,

kt - osiągana stopa dochodu, przy zajściu wyniku „t”,

n - liczba możliwych wyników.

Z kolei ryzyko definiuje się jako prawdopodobieństwo, że wystąpi jakieś zdarzenie powodujące, że nie zostanie osiągnięta oczekiwana stopa dochodu. Ponieważ decyzje w zakresie finansów przedsiębiorstw dotyczą przyszłości nierozerwalnie są więc związane z ryzykiem. Ryzyko oznacza więc sytuację niepewności uzyskania w przyszłości założonej stopy zwrotu lub warunków gospodarowania, gdy znany jest (oszacowany) rozkład prawdopodobieństwa ich wystąpienia. Można zatem powiedzieć iż ryzyko jest to „skwantyfikowana niepewność”.

Tak więc rozpatrując jakiekolwiek decyzje w przedsiębiorstwie należy brać pod uwagę zarówno stopę dochodu z tych inwestycji, jak i poziom ryzyka. Wyznaczanie stopy dochodu, przy znajomości rozkładu prawdopodobieństwa możliwych rezultatów następuje na podstawie formuły przedstawionej powyżej (1.14.1). Natomiast podstawowymi miarami ryzyka są wariancja i odchylenie standardowe. Wariancję oblicza się na podstawie następującej formuły:

![]()

(1.13.2)

gdzie:

δ2 - wariancja,

pozostałe oznaczenia jak we wzorze (1.13.1).

Z kolei odchylenie standardowe (δ) oblicza się jako pierwiastek z wariancji:

![]()

(1.13.3)

gdzie:

δ - odchylenie standardowe,

δ2 - wariancja.

Przyjmuje się, że im wyższy poziom tych miar rozproszenia tym większe ryzyko opisywanego zjawiska (H. Markowitz).

Natomiast zależność między stopą zwrotu a ryzykiem można przedstawić następująco:

Wykres 1. Zależność między stopą zwrotu a ryzykiem

Źródło: opracowanie własne.

Z powyższej zależności wynika, jak już zostało wcześniej powiedziane, że wyższej stopie zwrotu towarzyszy wyższe ryzyko. Analizując podaną wyżej zależność bardziej szczegółowo możemy stwierdzić, że istnieje jakaś inwestycja, która ma ryzyko równe zeru. Powszechnie przyjmuje się, że inwestycje w obligacje skarbowe są pozbawione ryzyka. Znaczy to, wyłączając przypadki wyjątkowe (np. wojny), że państwo nie zbankrutuje, a nabywcy kupując obligacje mają pewność, że otrzymają pożyczoną kwotę wraz z należnymi im odsetkami. Osiągnięcie wyższej stopy zwrotu wymaga poniesienia określonego ryzyka. I tak dla przykładu lokując pieniądze na rachunkach bankowych można oczekiwać wyższej stopy zwrotu niż z obligacji skarbowych, jednak ponosi się ryzyko, że bank zbankrutuje, a lokujący tam swoje kapitały nie odzyskają nawet ulokowanego wkładu. Przy inwestycjach w akcje oczekiwana stopa zwrotu jest jeszcze wyższa niż w przypadku lokat bankowych, jednak ryzyko poniesienia strat jest również większe. Zdecydowanie największe zyski można osiągnąć spekulując na prawach pochodnych (opcje, warranty, futures). Znane są przypadki, nawet z polskiej GPW, osiągnięcia kilkuset procentowych stóp zwrotu. Jednakże ryzyko straty całości zaangażowanego kapitału jest również znaczne. Na zakończenie tychże rozważań na temat stopy zwrotu i ryzyka przytoczymy następujący przykład.

Przykład 1.

Odpowiednio rozkłady prawdopodobieństwa wystąpienia 5 stanów koniunktury gospodarczej oraz oczekiwane stopy dochodu w przypadku wystąpienia każdego z tych stanów dla projektów inwestycyjnych „A” i „B” przedstawia poniższa tabela:

Stan |

Prawdopodobieństwo wystąpienia (Pt) |

Oczekiwana stopa zwrotu z projektu (kt) |

|

|

|

„A” |

„B” |

1. głęboka recesja |

0,1 |

4,0% |

2,0% |

2. łagodna recesja |

0,2 |

6,0% |

6,0% |

3. stagnacja |

0,4 |

12,0% |

10,0% |

4. łagodny wzrost |

0,2 |

8,0% |

14,0% |

5. szybki wzrost |

0,1 |

5,0% |

18,0% |

|

SUMA: 1,0 |

|

|

Przeanalizuj oba projekty ze względu na stopę zwrotu i ryzyko oraz wskaż projekt efektywniejszy.

Rozwiązanie:

1. Określenie oczekiwanej stopy zwrotu z projektów:

k(A) = 0,1 ⋅ 4% + 0,2 ⋅ 6% + 0,4 ⋅ 12% + 0,2 ⋅ 8% + 0,1 ⋅ 5% = 8,5%

k(B) = 0,1 ⋅ 2% + 0,2 ⋅ 6% + 0,4 ⋅ 10% + 0,2 ⋅ 14% + 0,1 ⋅ 18%=10,0%

Tak więc z uwagi na średni poziom oczekiwanej stopy zwrotu efektywniejszy jest wariant „B”.

2. Określenie poziomu ryzyka obu wariantów:

δ2(A) =(0,04-0,085)2 ⋅ 0,1 + (0,06-0,085)2 ⋅ 0,2 + (0,12-0,085)2 ⋅ 0,4 + (0,08-0,085)2 ⋅ 0,2 + (0,05-0,085)2 ⋅ 0,1 = 0,00095

δ(A) = 3,08%

δ2(B) = (0,02-0,10)2 ⋅ 0,1 + (0,06-0,10)2 ⋅ 0,2 + (0,10-0,10)2 ⋅ 0,4 + (0,14-0,10)2 ⋅ 0,2 + (0,18-0,10)2 ⋅ 0,1 = 0,00192

δ(B)= 4,38%

Zatem z uwagi na poziom ryzyka korzystniejszy jest projekt „A”.

Zgodnie więc z oczekiwaniami większej stopie dochodu towarzyszy wyższe ryzyko. W tym przypadku ostatecznym i najważniejszym kryterium oceny i wyboru pomiędzy projektami „A” i „B” jest ryzyko przypadające na jednostkę oczekiwanego dochodu.

Funkcję takiego kryterium spełnia współczynnik zmienności (V) obliczany na podstawie poniższego wzoru:

![]()

(1.13.4)

gdzie:

V - współczynnik zmienności,

pozostałe oznaczenia jak poprzednio.

Tak obliczony współczynnik zmienności oznacza wielkość ryzyka odpowiadającą jednostkowemu oczekiwanemu dochodowi. Zatem spośród projektów inwestowania należy oczywiście wybierać ten dla którego „V” jest najniższe.

3. Określenie współczynnika zmienności „V”

V(A) = 3,08% / 8,5% = 0,36

V(B) = 4,38% / 10,0% = 0,44

Stąd uwzględniając oba kryteria tzn. oczekiwaną stopę zwrotu i poziom ryzyka lepszy jest projekt „A”.

1.14. Ryzyko systematyczne (niedywersyfikowalne) i niesystematyczne (dywersyfikowalne).

W tym punkcie podejmuje się bardziej szczegółową analizę ryzyka. Otóż do podstawowych przesłanek ryzyka należy zaliczyć:

politykę społeczno-polityczną państwa,

siłę przetargową dostawców,

siłę przetargową odbiorców,

istniejącą konkurencję,

nowo wchodzących,

zagrożenie substytutami.

W analizie ryzyka należy uwzględnić zarówno czynniki makro-, jak i mikroekonomiczne. Ryzyko związane z czynnikami makroekonomicznymi (tj. np. inflacja, stopy procentowe, bezrobocie, polityka kursowa), czyli polityką gospodarczą państwa jest tzw. ryzykiem systematycznym. Jest ono związane z inwestycjami we wszystkie papiery wartościowe notowane na danym rynku kapitałowym (w danym państwie) ponieważ odnosi się do czynników, które wpływają na zyski wszystkich przedsiębiorstw. Z kolei ryzyko związane z czynnikami mikroekonomicznymi to tzw. ryzyko niesystematyczne (ryzyko przedsiębiorstwa), czyli ryzyko związane z prowadzeniem biznesu. Źródła zarówno ryzyka systematycznego i niesystematycznego przedstawia poniższy diagram:

Rysunek 2. Źródła ryzyka systematycznego i niesystematycznego

Ryzyko całkowite

Ryzyko niesystematyczne Ryzyko systematyczne

Ryzyko Ryzyko Ryzyko Ryzyko Ryzyko Ryzyko Ryzyko

związane z finansowe rynkowe stopy stopy siły kursowe

działalnością zwrotu reinwestycji nabywczej

gospodarczą

Źródło: H. B. Mayo „Wstęp do inwestowania”

Jak widać z powyższego diagramu w ramach ryzyka niesystematycznego można wyróżnić ryzyko związane z działalnością gospodarczą (tzw. ryzyko operacyjne) oraz ryzyko finansowe.

Ryzyko operacyjne dotyczy natury przedsięwzięcia gospodarczego i jest związane z niepewnością co do kształtowania się przyszłych przepływów operacyjnych przedsiębiorstwa. Związane jest ono w szczególności z natężeniem i rodzajem konkurencji, z wielkością potencjalnego zagrożenia pojawieniem się nowych konkurentów, bądź produktów substytucyjnych, siłą przetargową dostawców i odbiorców. W zależności od kształtowania się powyższych czynników przedsiębiorstwo ma większą lub mniejszą możliwość oddziaływania na sprzedaż, koszty i ceny. Czym przedsiębiorstwo ma mniejszą możliwość oddziaływania tym ryzyko działalności jest większe. Na ryzyko operacyjne wpływ mają również takie czynniki wewnętrzne jak sprawność zarządzania, siła perswazji związków zawodowych itp.(szczegółowa analiza ryzyka operacyjnego znajduje się w rozdziale poświęconym długoterminowym decyzjom inwestycyjnym).

Z kolei ryzyko finansowe związane jest z finansowaniem majątku przedsiębiorstwa. Zaciągnięcie kredytu na sfinansowanie działalności gospodarczej zwiększa ryzyko, gdyż kredytodawca stawia swemu klientowi określone warunki, które ten ostatni musi spełnić, aby uzyskać dostęp do funduszy. Najbardziej podstawowym warunkiem jest żądanie zapłaty odsetek i zwrotu pożyczonego kapitału. Tak więc firma korzystająca z kredytu do finansowania swej działalności ponosi zwiększone ryzyko, gdyż musi wypełnić dodatkowe zobowiązania (szczegółowa analiza ryzyka finansowego znajduje się w rozdziale poświęconym długoterminowym decyzjom finansowym).

Przedstawione powyżej ryzyko niesystematyczne daje się dywersyfikować przez budowę portfela inwestycyjnego składającego się z papierów wartościowych emitowanych przez przedsiębiorstwa o różnej specyfice (z różnych branż). Im więcej papierów wartościowych w portfelu, tym ryzyko niesystematyczne jest mniejsze.

W ramach ryzyka systematycznego można wyróżnić: ryzyko rynkowe, ryzyko stopy procentowej, ryzyko reinwestycji, ryzyko siły nabywczej, ryzyko kursowe.

Ryzyko rynkowe związane jest z tendencją podążania cen akcji za ogólnym trendem rynku. Odzwierciedla ono zmiany cen akcji wywołane zmianami na rynku papierów wartościowych jako całości, bez względu na to, jak poważne zmiany zachodzą w dochodowych perspektywach firmy.

Ryzyko stopy procentowej oznacza niepewność związaną ze zmianami stopy procentowej (prawdopodobieństwo poniesienia straty spowodowanej wzrostem stopy procentowej).

Z kolei ryzyko reinwestycji odnosi się do ryzyka związanego z reinwestycjami funduszów uzyskanych z inwestycji (ryzyko związane z reinwestycją dochodów z kapitału na niższy procent niż początkowo uzyskany).

Ryzyko siły nabywczej (ryzyko inflacji) to ryzyko zmniejszenia siły nabywczej aktywów i dochodu przez przyszłą inflację.

Ostatnie z zaprezentowanych źródeł ryzyka systematycznego nosi nazwę ryzyka kursowego. Dotyczy ono jedynie sytuacji, gdy inwestor nabywa zagraniczne aktywa nominowane w walucie obcej. Ryzyko to występuje w momencie wymiany jednej waluty na drugą i oznacza niepewność związaną ze zmianami wartości walut.

W teorii finansów ryzyko systematyczne określane jest jako ryzyko niedywersyfikowalne, gdyż nie można go zmniejszyć budując portfel papierów wartościowych emitowanych przez przedsiębiorstwa o różnej specyfice działania. Jedyną możliwością zdywersyfikowania tego ryzyka jest zakup papierów wartościowych w różnych krajach. Jest to tzw. dywersyfikacja międzynarodowa, która jest jedyną możliwością zmniejszenia ryzyka związanego z czynnikami makroekonomicznymi (czyli ryzyka systematycznego). Podsumowując rozważania na temat makro- i mikroekonomicznych czynników ryzyka należy stwierdzić, że im przedsiębiorstwo i jego przedsięwzięcia są silniej uwrażliwione na czynniki makroekonomiczne, tym mniejsze ma możliwości wpływu na ich kształtowanie, co oznacza, że jego działalność staje się bardziej ryzykowna. Jeśli natomiast przedsiębiorstwo i jego projekty rozwojowe wykazują silniejszą wrażliwość na czynniki mikroekonomiczne, tym bardziej rosną możliwości ich zmiany, a tym samym potencjalne ryzyko obniża się.

Na zakończenie omawiania pojęcia ryzyka należy jeszcze raz podkreślić, że każdy inwestor ma awersję do ryzyka. Oznacza to, że w zamian za wyższe ryzyko oczekuje on wyższych dochodów.

1.15. Pojęcie cash flow i sposoby jego wyznaczania.

Cash flow (inaczej zestawienie przepływów pieniężnych, nadwyżka finansowa) jest to zestawienie faktycznych wpływów i wydatków w przedsiębiorstwie w danym okresie. Należy tu podkreślić, że finansistę nie interesują zbytnio dane księgowe o ile nie wiążą się one z rzeczywistymi wpływami i wydatkami. Jak to będzie omówione w rozdziale dotyczącym oceny projektów inwestycyjnych, warunkiem koniecznym przyjęcia projektu inwestycyjnego jest, by rzeczywiste zdyskontowane wpływy z projektu przewyższyły wydatki związane z inwestycją. Przepływ pieniężny jest również wyznaczany dla oceny zbadania wypłacalności przedsiębiorstwa. Analizując rzeczywiste wpływy i wydatki możemy przewidzieć, czy w którymś momencie w przyszłości nie nastąpi sytuacja, że przedsiębiorstwo nie będzie miało środków na pokrycie istotnych wydatków. Poza tym zestawienie przepływów pieniężnych jest, oprócz bilansu i rachunku zysków i strat, podstawowym sprawozdaniem wymaganym od spółek.

Zestawienie przepływów pieniężnych może być sporządzane dwiema różnymi metodami: tzw. metodą bezpośrednią i metodą pośrednią. Metoda bezpośrednia polega na rejestrowaniu wszystkich wpływów i wydatków gotówkowych w każdym z trzech podstawowych obszarów działalności przedsiębiorstwa tj. działalności operacyjnej, inwestycyjnej i finansowej.

Jak już zostało wcześniej powiedziane działalność operacyjna dotyczy bieżącej, podstawowej działalności przedsiębiorstwa. Wobec powyższego w ramach tego obszaru rejestrowane są wpływy i wydatki dotyczące zmian majątku obrotowego związanego ze sprzedażą produktów i usług. Jako przykładowe wpływy z działalności operacyjnej można by wskazać: gotówkowe wpływy od odbiorców za sprzedane im produkty, bądź towary, wpływy związane ze spłatą należności przez odbiorców. Z kolei przykładowe wydatki w obszarze działalności operacyjnej to: gotówka płacona dostawcom bądź to za zakupy gotówkowe, bądź jako spłata zobowiązań wobec dostawców, jak również inne wydatki gotówkowe związane z podstawową działalnością takie jak opłaty, podatki.

Z kolei działalność inwestycyjna dotyczy sprzedaży i zakupu rzeczowych i finansowych składników majątku trwałego. Wobec czego przykładowymi wpływami w ramach działalności inwestycyjnej będą sprzedaż długoterminowych papierów wartościowych oraz środków trwałych, natomiast wydatkami - wydatki na inwestycje.

Ostatni obszar jest związany z działalnością finansową, czyli, jak było już to wcześniej powiedziane, z decyzjami dotyczącymi źródeł finansowania. W ramach tej działalności wpływy będą stanowić: powiększenie kapitału własnego przez emisję akcji, zaciąganie kredytów, pożyczek, emisja obligacji. Przykładowe wydatki to: wypłata dywidend, spłaty kredytów i pożyczek.

Jeśli zsumuje się salda z poszczególnych obszarów działalności otrzyma się saldo przepływów pieniężnych z danego okresu czyli cash flow. Będzie to różnica między rzeczywistymi wpływami gotówkowymi, a wydatkami w danym okresie. Jeśli teraz do tak otrzymanego salda z bieżącego okresu doda się stan gotówki na koniec poprzedniego okresu, to uzyska się rzeczywisty stan środków pieniężnych w przedsiębiorstwie.

Druga metoda sporządzania przepływu pieniężnego to tzw. metoda pośrednia. Polega ona na wykorzystaniu danych z uprzednio sporządzonego rachunku zysków i strat i bilansu. W metodzie tej zysk netto będący wielkością księgową koryguje się o pozycje, z którymi nie był związany przepływ gotówki, bądź nie były w ogóle uwzględnione w rachunku zysków i strat. Jako przykład pozycji o którą jest korygowany zysk netto można podać amortyzację. Amortyzacja stanowi koszt, który odejmuje się w rachunku zysków i strat od przychodów ze sprzedaży. Koszt ten nie stanowi jednocześnie rzeczywistego wydatku gotówkowego, wobec czego, przy sporządzaniu zestawienia przepływów pieniężnych metodą pośrednią, zysk netto jest zwiększany ponownie o amortyzację (Amortyzacja była odjęta od przychodów ze sprzedaży w rachunku zysków i strat, nie stanowiła natomiast rzeczywistego wydatku, wobec czego określając rzeczywiste saldo między wpływami, a wydatkami należy ją ponownie dodać.) Inne przykładowe pozycje o które koryguje się zysk netto to np.: zyski (straty) z różnic kursowych, odsetki i dywidendy otrzymane i zapłacone, rezerwy na należności, zmiany stanu należności i roszczeń, zmiany stanu zapasów zmiany stanu zobowiązań krótkoterminowych (z wyjątkiem pożyczek i kredytów) i funduszów specjalnych itp. Saldo przepływów z działalności inwestycyjnej i finansowej sporządza się analogicznie jak w przypadku metody bezpośredniej. Całkowity przepływ pieniężny w danym okresie będzie stanowił sumę sald z poszczególnych działalności. Dokładny wykaz wszystkich pozycji branych pod uwagę przy sporządzaniu zestawienia przepływów pieniężnych sporządzany zarówno metodą pośrednią, jak i bezpośrednią stanowi załącznik do ustawy o rachunkowości.

W celu szybkiego ustalenia cash flow stosuje się często metody uproszczone. Nie pozwalają one na dokładne ustalenie salda przepływów pieniężnych, jednakże umożliwiają przybliżony szacunek. Powszechnie stosowane są następujące uproszczone formuły określania cash flow:

cash flow = zysk netto + amortyzacja,

cash flow = zysk netto + amortyzacja +/- zmiana kapitału obrotowego netto

gdzie: kapitał obrotowy netto = zapasy + należności + gotówka - zobowiązania.

Pierwsza z tych metod polega na korekcie zysku netto wyłącznie o amortyzację. Uzasadnienie takiej korekty było przytoczone powyżej. Druga metoda jest dokładniejsza. W tym przypadku zysk netto jest korygowany nie tylko o amortyzację, ale również o zmiany kapitału obrotowego netto, czyli o zmiany stanu zapasów, należności i zobowiązań. Dokładniejsze omówienie tychże czynników znajdzie się w dalszej części niniejszego opracowania.

1.16. Podsumowanie.

W rozdziale tym przedstawiono systematykę przedmiotu finanse przedsiębiorstw, podkreślono znaczenie tej dziedziny we współczesnej gospodarce oraz przedstawiono podstawowe zagadnienia z tego zakresu. W pierwszej kolejności, wychodząc od przedmiotu działalności przedsiębiorstw omówiono rzeczowe i finansowe przepływy powstające w związku z jego funkcjonowaniem. Następnie skupiono się na identyfikacji różnych możliwych do wykorzystania w przedsiębiorstwie kapitałów z podziałem na własne i obce. Należy pamiętać, że głównym obszarem zainteresowania nauki finansów przedsiębiorstw są spółki akcyjne, których znaczenie we współczesnej gospodarce jest bardzo istotne. Uwarunkowania prawne dotyczące spółek akcyjnych powodują, iż obroty i wielkość majątku w nich zaangażowana, w porównaniu z innymi podmiotami (jednoosobowymi podmiotami gospodarczymi lub spółkami prawa cywilnego), jest zazwyczaj znacząco wyższa.

Skupiając się więc głównie na spółkach akcyjnych stwierdzono, że istotą zarządzania finansami jest łączenie decyzji inwestycyjnych i finansowych, przy czym decyzje inwestycyjne dotyczą aktywów bilansu, natomiast finansowe - pasywów. Ogólnie zaś na zarządzanie finansami przedsiębiorstwa składa się analiza i planowanie, długookresowe decyzje inwestycyjne i finansowe oraz tzw. zarządzanie kapitałem obrotowym netto. Przyjmuje się tutaj, że celem jest maksymalizacja rynkowej wartości przedsiębiorstwa (czyli maksymalizacja bogactwa akcjonariuszy), która to może odbywać się na dwa sposoby: przez maksymalizację stopy zwrotu przy założonym poziomie ryzyka oraz poprzez minimalizację ryzyka przy założonej stopie zwrotu. Omawiając pojęcia stopy zwrotu i ryzyka, zwrócono uwagę na relacje między nimi: wzrostowi stopy zwrotu towarzyszy wzrost ryzyka (i odwrotnie). W związku z powyższym nie ma możliwości jednoczesnej maksymalizacji stopy zwrotu i minimalizacji ryzyka. Należy również pamiętać, że podstawowymi miarami ryzyka są odchylenie standardowe i wariancja. Najogólniej ryzyko można podzielić na systematyczne i niesystematyczne. Głównymi źródłami ryzyka systematycznego są ryzyko rynkowe, ryzyko stopy zwrotu, ryzyko siły nabywczej, ryzyko kursowe, zaś ryzyka niesystematycznego - ryzyko operacyjne i ryzyko finansowe.

Na zakończenie omówiono podstawowe sprawozdanie sporządzane na potrzeby zarządzania finansami - cash flow. Należy tu pamiętać, że ostateczna wartość cash flow informuje o wartości rzeczywistego przepływu pieniężnego w badanym okresie. Innymi słowy jest to wartość o jaką wzrósł (lub zwiększy się) lub zmalał (zmaleje) stan gotówki w przedsiębiorstwie w badanym okresie.

1.17. Pytania sprawdzające.

Podaj podstawowe grupy podmiotów gospodarczych.

Co to są strumienie rzeczowe i finansowe? Krótko omów każdy z tych strumieni.

Wymień główne rodzaje kapitałów oraz podaj ich klasyfikację ze względu na kryterium własności.

Jakie znasz główne działy finansów przedsiębiorstw i co one obejmują?

Omów znaczenie zarządzania finansami we współczesnej gospodarce.

Wymień główne przyczyny wzrostu znaczenia zarządzania finansowego.

Wymień i omów podstawowe obszary zarządzania finansami w spółce akcyjnej.

Wyjaśnij istotę zarządzania finansami w przedsiębiorstwie.

Wymień i omów przykładowe decyzje inwestycyjne i finansowe.

Wyjaśnij co jest celem zarządzania finansami w przedsiębiorstwie. Czym różni się ten cel od maksymalizacji zysku?

Co to jest tzw. problem agencji. Krótko omów.

Wymień i omów możliwe źródła korzyści z posiadania akcji.

Omów sposoby maksymalizacji rynkowej wartości przedsiębiorstwa. Dlaczego nie można jednocześnie maksymalizować stopy zwrotu z zaangażowanego kapitału i minimalizować ryzyko?

Wyjaśnij następujące pojęcia: stopa zwrotu i ryzyko. Omów i przedstaw graficznie występującą między nimi zależność.

Omów miary ryzyka i stopy dochodu.

Podaj formułę i zinterpretuj współczynnik zmienności (V).

Wymień podstawowe przesłanki ryzyka.

Co to jest ryzyko systematyczne i niesystematyczne? Podaj i krótko omów ich źródła.

Na czym polega dywersyfikacja ryzyka?

Co to jest cash flow i jakie ma znaczenie?

Jakie są metody wyznaczania przepływów pieniężnych? Krótko omów każdą z tych metod.

Podaj uproszczone metody wyznaczania przepływów pieniężnych.

1.18. Zadania do samodzielnego rozwiązania.

Na podstawie tabeli prezentującej przewidywane stopy zwrotu dla spółek akcyjnych „A” i „B” w zależności od koniunktury wykaż, w którą z nich inwestycja (polegająca na zakupie akcji) jest efektywniejsza.

osoba fizyczna,

spółka cywilna,

spółka jawna,

spółka komandytowa,

są solidarnie odpowiedzialni za zobowiązania spółki,

mają prawo i obowiązek prowadzenia spraw spółki,

mają prawo do reprezentowania spółki,

mają prawo do równego (lub uregulowanego inaczej umową spółki) udziału w zyskach i stratach spółki.

odpowiedzialność za zobowiązania spółki wobec wierzycieli tylko do wysokości sumy komandytowej,

prawo do reprezentowania spółki, ale tylko na zasadzie pełnomocnictwa,

prawo do udziału w zyskach i stratach w stopniu wynikającym z umowy.

spółka z ograniczona odpowiedzialnością,

spółka akcyjna,

zawarcie umowy spółki w formie aktu notarialnego (może ona być także stworzona przez jednego wspólnika; przez umowę rozumie się wtedy akt założycielski jedynego wspólnika),

wniesienie całego kapitału zakładowego (minimum 4.000,0 PLN),

ustanowienie władz spółki, tj. zarządu oraz ewentualnie komisji rewizyjnej lub rady nadzorczej (obowiązek powołania jednego z tych dwóch organów istnieje wówczas, gdy kapitał przewyższa 25 tys. PLN i wspólników jest więcej niż 50),

wpis do rejestru handlowego (wówczas spółka z o. o. uzyskuje osobowość prawną, czynności dokonywane przez spółkę wcześniej traktuje się jak czynności spółki cywilnej).

sporządzenie statutu w formie aktu notarialnego,

zgromadzenie kapitału o minimalnej wartości 100.000,0 PLN,

ustanowienie władz tj. zarządu i komisji rewizyjnej lub rady nadzorczej, którą w przypadku gdy kapitał akcyjny wynosi 500.000,0 PLN. i więcej, ustala się obowiązkowo,

wpis do rejestru handlowego.

Nieograniczony okres działalności spółek prawa handlowego. Śmierć założycieli, ani też głównych udziałowców nie powoduje końca działalności spółek. Efektem tego m.in. jest mniejsze ryzyko inwestowania w spółki prawa handlowego.

Inwestorzy kupując akcje ponoszą ryzyko tylko do wysokości zaangażowanych kapitałów (do kwoty przeznaczonej na zakup akcji). W przypadku własnej działalności gospodarczej, jak również „kupienia udziałów” w spółce cywilnej inwestorzy ryzykują całym swoim majątkiem. Mniejsze ryzyko inwestowania powoduje, że spółki akcyjne mają łatwiejsze możliwości zdobycia kapitałów, a to z kolei zwiększa ich możliwości rozwoju.

Akcje spółek notowanych na giełdzie są znacznie bardziej płynne niż inne udziały. Oznacza to, że inwestor potrzebujący nagle środków pieniężnych może w dowolnej chwili sprzedać swoje akcje. W przypadku własnego biznesu oraz udziałów nie notowanych na giełdzie tak szybkie wycofanie się z działalności nie jest możliwe.

Podatki.

podmioty podatku w tym:

podmiot czynny - są to organy władzy publicznej wyposażone we władztwo podatkowe,

podmiot bierny - są to podmioty na których ciąży obowiązek podatkowy,

przedmiot podatku - rzeczy, zdarzenia, zjawiska z którymi prawo łączy obowiązek zapłacenia podatku (np. nieruchomości),

podstawa opodatkowania - to skwantyfikowany przedmiot podatku, a więc przedmiot podatku ujęty ilościowo; może on być wyrażony zarówno w jednostkach fizycznych (w sztukach, metrach itp.), jak i wartościowo,

stawki podatkowe - ujęte kwotowo lub procentowo obciążenie podatkowe,

skale podatkowe - zbiór procentowych stawek podatkowych; wyróżnia się następujące skale podatkowe:

proporcjonalne (liniowe) - występuje tu tylko jedna stawka podatkowa w związku z czym należność podatkowa wzrasta wprost proporcjonalnie do wzrostu podstawy opodatkowania,

progresywne - jest to zbiór rosnących w miarę wzrostu opodatkowania stawek procentowych i odpowiadających im odcinkom podstawy opodatkowania; wyróżnia się progresję globalną (tzn. stawki podatkowe odnoszą się do całej podstawy opodatkowania) i ciągłą (poszczególne stawki podatkowe odnoszą się tylko do wybranych odcinków podstawy opodatkowania),

regresywne - jest to zbiór procentowych stawek podatkowych rosnących w miarę zmniejszania się podstawy opodatkowania (raczej nie stosowana),

degresywne - jest to zbiór procentowych stawek podatkowych malejących w miarę zmniejszania się podstawy opodatkowania,

zwolnienia i ulgi podatkowe - są to instrumenty zmniejszające ciężar podatkowy (ulgi) lub nawet całkowicie go eliminujące (zwolnienia); wyróżniamy zwolnienia przedmiotowe (odnośnie niektórych przedmiotów), jak i podmiotowe (dotyczące niektórych podmiotów biernych).

podatki od dochodów,

podatki od kapitału,

podatki od obrotu i konsumpcji.

przychody pieniężne i wartości pieniężne (np. różnice kursowe),

wartości świadczeń otrzymanych w naturze,

należności nie otrzymane w roku podatkowym pomniejszone o ewentualne zwrócone towary, bonifikaty i upusty cenowe.

budynki z wyjątkiem mieszkalnych - 2,5%,

maszyny i urządzenia - 8,5% - 10%,

pojazdy mechaniczne - 17% - 20%,

2 lata dla wartości oprogramowania komputerów i praw autorskich,

3 lata dla poniesionych kosztów prac rozwojowych,

5 lat dla pozostałych wartości niematerialnych i prawnych.

Podatek dochodowy od osób fizycznych.

stosunek służbowy, stosunek pracy, emerytura, renta,

działalność wykonywana osobiście np. naukowa, artystyczna, literacka,

poza rolnicza działalność gospodarcza,

kapitały pieniężne i prawa majątkowe (dywidendy i prawa majątkowe z tytułu udziału w zyskach osób prawnych).

Podatek od towarów i usług (VAT)

Podatek akcyzowy i inne podatki

Podsumowanie.

Pytania sprawdzające.

Jakie są podstawowe zalety i wady spółek prawa handlowego wynikające z prawnych uwarunkowań? Krótko omów każdą z nich.

Dokonaj krótkiej charakterystyki podmiotów gospodarczych nie posiadających osobowości prawnej: opodatkowanie, wady i zalety dla właściciela wynikające z tej formy prawnej.

Co to jest podatek?

Wymień i omów poszczególne elementy podatków.

Co to jest stopa podatkowa?

Dokonaj klasyfikacji podatków wg kryterium przedmiotowego. Krótko omów każdą z grup.

Omów podatek dochodowy od osób prawnych.

Co to jest amortyzacja i jakie znasz metody amortyzacji? Omów istotę każdej z nich.

Omów podatek dochodowy od osób fizycznych.

Jakie są główne różnice między podatkiem dochodowym od osób prawnych a podatkiem dochodowym od osób fizycznych?

Omów podatek od towarów i usług (VAT).

Krótko scharakteryzuj istotę podatku akcyzowego, podatku importowego i podatku od nieruchomości.

Zadania do samodzielnego rozwiązania.

Oblicz wielkość kosztów amortyzacji w poszczególnych latach użytkowania środka trwałego o wartości początkowej 30.000 PLN. Roczna stawka amortyzacyjna wynosi 12,5%, natomiast współczynnik podwyższający amortyzację w przypadku metody degresywnej wynosi 2,0.

instrumentami wierzycielskimi, w których jedna strona kontraktu udziela drugiej stronie kredytu, a druga strona zobowiązuje się zwrócić kredyt i zapłacić odsetki;

instrumentami własnościowymi, w których jedna strona kontraktu sprzedaje drugiej stronie prawo własności przedsiębiorstwa;

instrumentami pochodnymi (terminowymi), w których strony określają swoje wzajemne zobowiązania i należności do których dojdzie między nimi w przyszłości.

prawa współwłasności,

prawa przysługującego wierzycielowi,

prawa do otrzymania w przyszłości określonych aktywów realnych lub finansowych.

dokonywanie rozliczeń płatności między podmiotami gospodarczymi,

przyjmowanie depozytów od oszczędzających,

udzielanie kredytów, pożyczek,

udzielanie poręczeń, wystawianie certyfikatów,

zarządzanie powierzonymi pieniędzmi,

doradztwo w zakresie inwestycji kapitałowych.

rynek pieniężny,

rynek kapitałowy,

rynek walutowy,

rynek instrumentów pochodnych.

krótkoterminowe wyrównywanie płynności banków i innych instytucji finansowych - polega to na efektywnym lokowaniu nadmiaru środków finansowych, bądź pokryciu niedoboru środków pochodzących z operacji z klientami,

zabezpieczenie koniecznych rezerw przez banki,

określanie wysokości procentu (ceny pieniądza) w operacjach krótko i średniookresowych,

stworzenie bankowi centralnemu możliwości wywierania wpływu na koniunkturę gospodarczą w drodze wpływania na wielkość masy pieniądza w obiegu (polityka obowiązkowej rezerwy, otwartego rynku, refinansowanie banków - redyskonto weksli, kredytu lombardowego).

O/N („overnight”) - depozyt jednodniowy rozpoczynający się w dniu zawarcia transakcji, a zapadający w następnym dniu roboczym;

T/N (tomorrow next,”tomnext”) - depozyt jednodniowy z tym, że rozpoczyna się w pierwszym dniu roboczym po zawarciu transakcji, a zapada w następnym dniu roboczym,

S/N („spot next”) - depozyt jednodniowy, rozpoczynający się w drugim dniu roboczym od dnia zawarcia transakcji, a zapadający w następnym dniu roboczym. Takie zawieranie depozytu określa się mianem „na datę waluty spot”.

akcept bankierski (weksel akceptowany przez bank) - oznacza przyrzeczenie udzielenia kredytu przez bank i stanowi gwarancję wykupu weksla przez bank w przypadku niespłacenia zobowiązania przez klienta,

certyfikat depozytowy - papier wartościowy wystawiany przez bank komercyjny na zdeponowaną w nim sumę pieniędzy.

termin wykupu - dzień, począwszy od którego bon podlega wykupowi;

wartość nominalna - wartość, którą posiadacz bonu otrzymuje od emitenta po upływie terminu wykupu.

prywatny (niepubliczny),

pozagiełdowy,

giełdowy.

zapewnia płynność w obrocie papierami wartościowymi,

określa rynkową wartość instrumentów finansowych tego rynku (akcji i

Komisja Papierów Wartościowych i Giełd,

Giełda Papierów Wartościowych,

Centralna Tabela Ofert,

Krajowy Depozyt Papierów Wartościowych,

Domy i Biura Maklerskie.

wartość nominalną,

odsetki, określane czasami jako kupon,

termin wykupu,

zakres i formę zabezpieczenia, udzielone gwarancje i przez kogo.

obligacje o stałym oprocentowaniu,

obligacje o zmiennym oprocentowaniu.

przyznaniu prawa do większej dywidendy,

większej liczby głosów na walnym zgromadzeniu akcjonariuszy (jednak nie więcej niż pięć),

pierwszeństwa w nabywaniu nowych akcji,

przyznaniu specjalnych uprawnień w przypadku podziału majątku likwidowanej spółki.

fundusze zamknięte i fundusze otwarte,

fundusze wzrostu, fundusze zrównoważone, fundusze papierów dłużnych.

kurs kupna - określa po jakim kursie instytucje finansowe skupują walutę;

kurs sprzedaży - określa po jakim kursie instytucje finansowe sprzedają walutę.

zabezpieczenia przed zmianą ceny aktywów,

spekulacyjną (tj. możliwość osiągnięcia korzyści w przypadku zmiany ceny aktywów).

Wyjaśnij pojęcie oraz istotę rynku finansowego.

Wyjaśnij następujące pojęcia: aktywa finansowe, pasywa finansowe, instrument finansowy, papier wartościowy.

Jak najogólniej można podzielić instrumenty finansowe? Krótko omów każdą z tych grup oraz wymień prawa jakie dają instrumenty finansowe jego posiadaczowi.

Jaka jest rola instytucji rynku finansowego?

Omów funkcje jakie spełniają banki komercyjne na rynku finansowym.

Co to znaczy, że rynek finansowy jest efektywny?

Dokonaj klasyfikacji rynku finansowego ze względu na kryterium instrumentów finansowych stanowiących przedmiot obrotu.

Scharakteryzuj rynek pieniężny i omów jego funkcje.

Omów znane Ci depozyty na rynku pieniężnym.

Wymień i scharakteryzuj podstawowe instrumenty rynku pieniężnego.

Co oznaczają następujące skróty: WIBOR, FIBOR, LIBOR, WIBID?

Scharakteryzuj rynek kapitałowy.

Omów cele budowy rynku kapitałowego w Polsce.

Co to jest rynek pierwotny i rynek wtórny papierów wartościowych?

Wyjaśnij pojęcia związane z rynkiem pierwotnym takie jak: emisja publiczna i emisja niepubliczna.

Omów segmenty oraz funkcje wtórnego rynku papierów wartościowych.

Wymień i omów podstawowe instytucje rynku kapitałowego.

Jakie znasz podstawowe instrumenty rynku kapitałowego. Omów każdy z wymienionych instrumentów.

Dokonaj podziału i omówienia inwestorów występujących na rynku kapitałowym.

Podaj i zinterpretuj podstawowe wskaźniki rynku kapitałowego.

Porównaj rynek kapitałowy i pieniężny ze względu na rodzaje instrumentów na nich notowane.

Scharakteryzuj rynek walutowy.

Co to jest instrument pochodny? Jakie podstawowe funkcje spełniają? Scharakteryzuj główne instrumenty pochodne.

Omów rynek instrumentów pochodnych.

Bon skarbowy 8 tygodniowy o nominale 10 tys. PLN. został zakupiony na przetargu za 9,8 tys. PLN. Obliczyć stopę rentowności tego bonu w skali roku.

Oblicz podstawowe wskaźniki rynku kapitałowego wiedząc, że spółka wyemitowała 120.000 akcji zwykłych, a cena na dzień X jednej akcji wynosiła 50 PLN. Zysk firmy za ostatni rok obrotowy wyniósł 480.000, amortyzacja 60.000 a bilansowa wartość aktywów 4.000.000 PLN. Firma nie korzysta z kapitału obcego.

wskaźniki rentowności (zyskowności),

wskaźniki płynności (zdolności regulowania zobowiązań bieżących),

wskaźniki zadłużenia (wspomagania finansowego),

wskaźniki rotacji (sprawności zarządzania).

Modele wieloczynnikowej analizy finansowej.

Model Du Ponta.

Test „Z” Edwarda Altmana.

sytuacja dobra,

sytuacja zadawalająca,

sytuacja wystarczająca,

sytuacja zła.

Podsumowanie.

Pytania sprawdzające.

Co to jest bilans? Omów jak powinna być dokonywana analiza bilansu. Wskaż tendencje pozytywne i negatywne.

Omów tzw. analizę poziomą i pionową bilansu.

Co to jest rachunek zysków i strat? Omów czynniki wpływające na kształtowanie wyniku finansowego na poszczególnych poziomach.